Содержание

Котировки акций, курсы валют, новости, компании :: РБК Инвестиции

www.adv.rbc.ru

www.adv.rbc.ru

Инвестиции

Телеканал

Pro

Инвестиции

Мероприятия

РБК+

Новая экономика

Тренды

Недвижимость

Спорт

Стиль

Национальные проекты

Город

Крипто

Дискуссионный клуб

Исследования

Кредитные рейтинги

Франшизы

Газета

Спецпроекты СПб

Конференции СПб

Спецпроекты

Проверка контрагентов

РБК Библиотека

Подкасты

ESG-индекс

Политика

Экономика

Бизнес

Технологии и медиа

Финансы

РБК КомпанииРБК Life

www. adv.rbc.ru

adv.rbc.ru

Прямой эфир

Ошибка воспроизведения видео. Пожалуйста, обновите ваш браузер.

www.adv.rbc.ru

Pro Инвестиции

www.adv.rbc.ru

Китайские акции на биржах США в ноябре подорожали более чем на $177 млрд

30 ноя, 21:59

Новости

По итогам ноября индекс Nasdaq Golden Dragon China может продемонстрировать максимальный месячный прирост за все 17 лет своего существования

Alibaba

BABA

+9,68%

JD. com

com

JD

+7,84%

Baidu

BIDU

+9,33%

WB

+6,98%

Vipshop

VIPS

+10,34%

Майкл Бьюрри предсказал экономике США многолетнюю рецессию

30 ноя, 19:09

Новости

По мнению знаменитого финансиста, предсказавшего ипотечный кризис 2008 года, у правительства США нет эффективных способов для быстрого выхода из рецессии

Apple

AAPL

+4,87%

Exxon Mobil

XOM

+0,81%

Barrick Gold

GOLD

+2,71%

Walmart

WMT

-0,26%

Amazon

AMZN

+4,8%

Фондовый рынок: что это и как он устроен

30 ноя, 18:02

Академия

Что из себя представляет место, где делают большие деньги, покупают и продают доли в компаниях, дают в долг. Все о фондовом рынке, его участниках и как на нем заработать

Все о фондовом рынке, его участниках и как на нем заработать

www.adv.rbc.ru

www.adv.rbc.ru

Лидеры роста

Лидеры падения

Валюты

Товары

Индексы

Курсы валют ЦБ РФ

+20,08%

$22,25

Купить

Li Auto

LI

+16,78%

$1,67

Купить

Lordstown Motors

RIDE

+15,17%

₽7,67

Купить

Русолово

ROLO

+12,66%

$14,51

Купить

Beyond Meat

BYND

+12,26%

$5,77

Купить

Hello Group

MOMO

-7,71%

₽185,5

Купить

Абрау-Дюрсо

ABRD

-5,28%

₽13 630

Купить

Лензолото

LNZL

-4,51%

₽6,99

Купить

Россети Ленэнерго

LSNG

-3,92%

31,85

Купить

VEON

VEON-RX

-2,7%

$148,09

Купить

Salesforce

CRM

+0,84%

$1,043

Купить

EUR/USD

+0,65%

₽63,488

Купить

EUR/RUB

+0,24%

₽8,614

Купить

CNY/RUB

-0,15%

₽60,900

Купить

USD/RUB

—

—

Купить

CHF/RUB

—

—

Купить

GBP/RUB

+3,17%

$22,12

Silver

+1,59%

$1 768,8

GOLD

+1,14%

$1 053

Platinum

+0,39%

$85,41

BRENT

+3,74%

694,27

Индекс SPB100

-0,02%

818,35

IFX-Cbonds

-0,32%

1 125,14

RTSI

-0,49%

2 174,53

IMOEX

Каталог

www. adv.rbc.ru

adv.rbc.ru

www.adv.rbc.ru

www.adv.rbc.ru

Привет от Санта-Клауса: ждать ли инвесторам рождественского ралли акций

В конце года инвесторы иногда получают «подарки» — акции на фондовом рынке идут в рост. Речь идет о так называемом рождественском ралли. Причем тренд отмечается не только на западных площадках, но и на Мосбирже — с 1998 года основной индекс российского фондового рынка заканчивал последний месяц года в минусе только четыре раза, а средняя доходность в остальные годы превышала 6%. Ждать ли инвесторам ралли в этом году?

Что такое рождественское ралли

Закончили чтение тут

На фондовом рынке существует набор сезонных трендов, когда в определенный период времени в году акции демонстрируют похожую динамику. Такие тренды нельзя назвать стопроцентной закономерностью — рынки движутся фундаментальными факторами, которые из года в год меняются. Однако подтверждение трендов на длинных временных промежутках, например в десятки лет, дает инвестору повод если не целиком и полностью полагаться на них, то как минимум иметь их в виду.

Такие тренды нельзя назвать стопроцентной закономерностью — рынки движутся фундаментальными факторами, которые из года в год меняются. Однако подтверждение трендов на длинных временных промежутках, например в десятки лет, дает инвестору повод если не целиком и полностью полагаться на них, то как минимум иметь их в виду.

Один из самых известных сезонных трендов — так называемое рождественское ралли, или «ралли Санта-Клауса», когда рынок акций в самом конце года растет высокими темпами. Тренд впервые обнаружил аналитик Йель Хирш еще в 1972 году. Он же дал определение рождественскому ралли — рост акций в последнюю неделю уходящего года и в первые две сессии наступившего. Впрочем, сейчас, говоря о рождественском ралли, аналитики зачастую имеют в виду разные периоды — помимо классического определения по Хиршу, речь может идти о неделе торгов перед 25 декабря и даже о периоде со Дня благодарения (в конце ноября) до конца года.

Тем не менее на рынке США наиболее ярко тренд проявляет себя именно в последнюю неделю декабря — первые две сессии января. Так, индекс Dow Jones Industrial Average, в состав которого входят 30 крупнейших американских компаний, со времени своего создания в 1896 году в указанный период рос в 77% случаев, средняя доходность составляла 1,5%. Причем доходность в годы, когда в целом за год рынок падает, как это происходит в 2022-м, выше — в среднем 2,2%, подсчитали в Hulbert Ratings. Схожую историческую доходность во время ралли показывают и более репрезентативные индексы — S&P 500 и Nasdaq Composite (1,3 и 1,8%). Как и Dow Jones, S&P 500 и Nasdaq растут в праздничную неделю примерно в 80% случаев.

Материал по теме

Нельзя назвать однозначную причину, почему так происходит. Традиционно взлет котировок объясняется тем, что в конце года компании выплачивают сотрудникам бонусы, которые те зачастую направляют на инвестиции, а также тем, что в конце декабря инвесторы-институционалы, зачастую более скептичные по поводу происходящего на рынке, уходят в отпуск и не совершают крупных сделок, тогда как торговать остаются розничные инвесторы, которые обычно настроены более позитивно — ликвидность на рынке снижается, и двигать его вверх проще. Также можно говорить об общем предпраздничном оптимизме на рынках, который также стимулирует бычьи настроения.

Также можно говорить об общем предпраздничном оптимизме на рынках, который также стимулирует бычьи настроения.

О рождественском ралли обычно говорят применительно к западным рынкам, однако за сравнительно недолгую историю фондового рынка в России на местном рынке также сформировался тренд на рост котировок в конце года. В декабре индекс Мосбиржи в 1997-2021 годах снижался только четыре раза по итогам месяца, в остальные годы демонстрируя среднюю доходность 6,13%, подсчитала ФГ «Финам» по просьбе Forbes. Долларовый индекс РТС с 1995 года в декабре падал только пять раз (средняя доходность также была выше 6%).

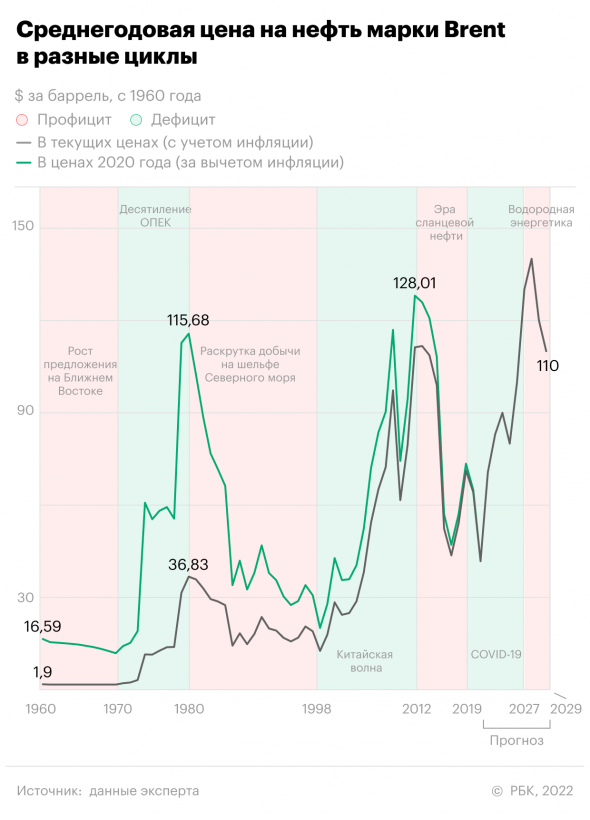

Ждать ли ралли в России

Среди причин, почему с высокой долей вероятности роста российских акций в конце этого года не случится, управляющий директор департамента по работе с акциями «Система Капитал» Константин Асатуров называет неопределенность цен на энергоносители на фоне готовящегося ввода потолка цен на российскую нефть и новые коронавирусные ограничения в Китае. Кроме того, будущее курса рубля также под большим вопросом из-за невозможности в текущей точке оценить объем падения экспорта и скорость восстановления импорта, отмечает Асатуров. Эксперт также отмечает, что рост налогового бремени для многих и особенно сырьевых секторов российской экономики «может сильно ухудшить перспективы отечественных компаний», а также напоминает о негативе, связанном с дальнейшим усилением санкций.

Кроме того, будущее курса рубля также под большим вопросом из-за невозможности в текущей точке оценить объем падения экспорта и скорость восстановления импорта, отмечает Асатуров. Эксперт также отмечает, что рост налогового бремени для многих и особенно сырьевых секторов российской экономики «может сильно ухудшить перспективы отечественных компаний», а также напоминает о негативе, связанном с дальнейшим усилением санкций.

Кроме того, если раньше ралли российских компаний могли поддержать иностранные инвесторы через индексные фонды, то теперь время разгона рынка легло на плечи российских частных инвесторов, отмечает инвестиционный стратег «Алор Брокер» Павел Веревкин. «Московская биржа постоянно рапортует о неуклонном росте новых брокерских счетов, однако тенденцию существенного перетока ликвидности с банковских депозитов на фондовый рынок я не замечаю», — добавляет он. Эксперт также отмечает, что с точки зрения технического анализа картина как по индексу Мосбиржи, так и по многим голубым фишкам не говорит о высокой вероятности роста в декабре — скорее, наоборот, сигнализирует о возможной коррекции.

Материал по теме

Шанс на рост российского рынка в конце года все же есть, не согласен эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер. Поддержку фондовому рынку будут оказывать дивиденды нефтяных компаний. Он также предполагает, что Центробанк сохранит низкую ставку 7,5%, а это станет позитивом для банковской сферы и компаний с высокой долговой нагрузкой. В «БКС Мир Инвестиций» к концу года рассчитывают увидеть рывок индекса Мосбиржи выше 2250 пунктов, при этом считают, что подспорьем для роста бумаг, ориентированных на экспорт, может стать умеренное ослабление рубля в сторону 65 за доллар.

Заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко также отмечает, что для ралли не так много драйверов, однако на положительную динамику рынка к концу года рассчитывать стоит. Отчеты российских компаний за III квартал преимущественно были неплохими, а рост инфляции и падение ВВП останавливаются, указывает он.

Отчеты российских компаний за III квартал преимущественно были неплохими, а рост инфляции и падение ВВП останавливаются, указывает он.

Материал по теме

От чего будет зависеть ралли в США

За ноябрь основной индекс американского фондового рынка S&P500 прибавил 3%. Рост может продлиться до середины декабря, затем важным моментом для дальнейшей динамики рынка станет заседание ФРС США по базовой ставке 14 декабря и тональность заявлений регулятора, считает ведущий Mad Money на CNBC Джим Крамер. Рынок ждет, что ФРС, которая на предыдущих четырех заседаниях поднимала ставку на 0,75 п. п. (самыми агрессивными темпами с начала 1980-х), смягчит траекторию ужесточения монетарной политики. Рынок также будет следить за статистикой по безработице за ноябрь и данными по потребительской инфляции, которые будут опубликованы 13 декабря.

Последние же данные об инфляции за октябрь 2022 года удивили рынок: инфляция составила 7,7% против ожидаемых 7,9%, что стало самым низким показателем с января 2022-го. Консенсус-прогноз на ноябрь — 7,6%. Ожидается, что следующий отчет об индексе потребительских цен за ноябрь составит 7,6%, и если данные окажутся ниже, это может оказать поддержку рынку, если наоборот — возможны распродажи, особенно в отсутствие «голубиной» риторики от ФРС, указывает колумнист Marketbeat, трейдер Чже Ю.

Все это в совокупности может создать на рынке дополнительную волатильность, отмечает CNBC. Глава отдела технической стратегии Fundstrat Марк Ньютон ожидает, что в начале декабря S&P 500 может подняться до 4120 пунктов (+3,7%), затем откатиться и к концу года вернуться к тому же значению или выше.

Торговля акциями — Верность

1.

Комиссия в размере 0,00 доллара США применяется к онлайн-торгам акциями США, биржевым фондам (ETF) и опционам (+ 0,65 доллара США за плату за контракт) на розничном счете Fidelity только для розничных клиентов Fidelity Brokerage Services LLC. Заказы на продажу облагаются комиссией за оценку активности (от 0,01 до 0,03 доллара США за 1000 долларов США основной суммы). Существует комиссия за регулирование опционов, которая применяется как к сделкам покупки, так и к сделкам продажи опционов. Плата может быть изменена. Могут применяться другие исключения и условия. Подробнее см. на сайте Fidelity.com/commissions. Операции и счета по вознаграждению сотрудников, управляемые консультантами или посредниками через Fidelity Institutional ® подлежат различным графикам комиссии.

Изображения предназначены только для иллюстративных целей.

Торговля опционами сопряжена со значительным риском и подходит не всем инвесторам. Некоторые сложные опционные стратегии несут дополнительный риск. Прежде чем торговать опционами, пожалуйста, прочтите . Подтверждающая документация по любым претензиям, если применимо, будет предоставлена по запросу.

Некоторые сложные опционные стратегии несут дополнительный риск. Прежде чем торговать опционами, пожалуйста, прочтите . Подтверждающая документация по любым претензиям, если применимо, будет предоставлена по запросу.

Фондовые рынки нестабильны и могут значительно колебаться в зависимости от компании, отрасли, политических, нормативных, рыночных или экономических событий. Инвестирование в акции связано с рисками, включая потерю основной суммы.

Иностранные инвестиции связаны с большими рисками, чем инвестиции в США, включая политические и экономические риски и риск колебаний валютных курсов, все из которых могут быть увеличены на развивающихся рынках.

Существуют риски, связанные с инвестированием в публичное предложение, в том числе непроверенный менеджмент и существующие компании, которые могут иметь значительные долги. Таким образом, они могут подойти не каждому инвестору. Клиенты должны внимательно прочитать проспект предложения и самостоятельно определить, соответствуют ли инвестиции в предложение их инвестиционным целям, финансовому положению и допустимости риска.

Исследование предоставляется только в информационных целях, не является советом или руководством, а также не является одобрением или рекомендацией какой-либо конкретной ценной бумаги или торговой стратегии. Исследования предоставляются независимыми компаниями, не связанными с Fidelity. Пожалуйста, определите, какая ценная бумага, продукт или услуга подходят именно вам, исходя из ваших инвестиционных целей, устойчивости к риску и финансового положения. Обязательно периодически пересматривайте свои решения, чтобы убедиться, что они по-прежнему соответствуют вашим целям.

Сводная оценка капитала предоставляется только в информационных целях, не является советом или руководством и не является одобрением или рекомендацией какой-либо конкретной ценной бумаги или торговой стратегии. Сводная оценка капитала предоставляется StarMine от Refinitiv, независимой компании, не связанной с Fidelity Investments. Для получения дополнительной информации и подробностей перейдите на Fidelity. com.

com.

Доступность системы и время отклика могут зависеть от рыночных условий.

Акции | FINRA.org

Инвестиционные продукты

ESSENTIALS

- Акции также называют акциями, поскольку они представляют собой долю собственности в компании.

- Акции и фонды акций, такие как взаимные фонды и биржевые фонды (ETF), могут быть важным компонентом вашего портфеля.

- Новые инвесторы могут захотеть рассмотреть фонды акций, а не индивидуальный выбор акций, как способ рентабельной диверсификации своих инвестиций в акции.

- Хотя в долгосрочной перспективе акции исторически опережали облигации, цены на акции колеблются и могут снижаться, иногда довольно резко.

- Инвестиции в акции для достижения краткосрочной финансовой цели могут быть рискованными из-за волатильности цен на акции.

Когда вы инвестируете в акции, вы покупаете акции компании, также известные как акции. Отдача от инвестиций или то, что вы получите обратно по отношению к тому, что вы вложили, зависит от успеха или неудачи этой компании. Если компания преуспевает и зарабатывает деньги на продуктах или услугах, которые она продает, цена ее акций, скорее всего, будет отражать этот успех.

Если компания преуспевает и зарабатывает деньги на продуктах или услугах, которые она продает, цена ее акций, скорее всего, будет отражать этот успех.

Есть два основных способа заработать на акциях:

1. Дивиденды. Когда компании являются прибыльными, они могут распределить часть этой прибыли среди акционеров путем выплаты дивидендов. Вы можете либо получить дивиденды наличными, либо реинвестировать их, чтобы купить больше акций компании. Инвесторы, ищущие предсказуемый доход, могут обратиться к акциям, по которым выплачиваются дивиденды. Акции, которые выплачивают дивиденды выше среднего, называются «доходными акциями».

2. Прирост капитала. Акции постоянно покупаются и продаются в течение каждого торгового дня, и их цены постоянно меняются. Когда цена акции увеличивается настолько, что компенсирует любые торговые сборы, вы можете продать свои акции с прибылью. Эти прибыли известны как прирост капитала. Напротив, если вы продаете свои акции по более низкой цене, чем вы заплатили за их покупку, вы понесете убыток капитала.

В любом случае ваша судьба как инвестора зависит от состояния компании. Компании, как правило, нужны высокие доходы, чтобы выплачивать дивиденды, и должен быть спрос со стороны инвесторов, чтобы вы могли видеть прирост капитала.

Доходность акций

Спрос со стороны инвесторов обычно отражает перспективы будущей доходности компании. Сильный спрос — результат того, что многие инвесторы хотят купить определенную акцию — обычно приводит к увеличению цены акции. С другой стороны, если компания убыточна или если инвесторы продают, а не покупают ее акции, ваши акции могут стоить меньше, чем вы заплатили за них.

На показатели отдельных акций также влияет то, что происходит на фондовом рынке в целом, что, в свою очередь, влияет на экономику в целом. Например, если процентные ставки повысятся, некоторые инвесторы могут продать акции и использовать эти деньги для покупки облигаций. Если многие инвесторы думают так же, фондовый рынок в целом, вероятно, упадет в цене, что, в свою очередь, может повлиять на стоимость ваших инвестиций. На поведение рынка влияют и другие факторы, такие как политическая неопределенность внутри страны или за рубежом, проблемы с энергетикой или погодой или стремительный рост прибылей корпораций.

На поведение рынка влияют и другие факторы, такие как политическая неопределенность внутри страны или за рубежом, проблемы с энергетикой или погодой или стремительный рост прибылей корпораций.

Однако — и это важный элемент инвестирования — в определенный момент цены на акции станут достаточно низкими, чтобы снова привлечь инвесторов. Если вы и другие люди начнете покупать, цены на акции будут расти, предлагая потенциал для получения прибыли и компенсирования любых «бумажных убытков», понесенных теми, кто остался на рынке во время падения. Это ожидание может вдохнуть новую жизнь в фондовый рынок, поскольку все больше людей инвестируют.

Этот циклический паттерн — в частности, паттерн силы и слабости фондового рынка в целом или большинства акций, торгуемых на фондовом рынке, — повторяется постоянно, хотя график непредсказуем.

Существует два типа акций, обыкновенные и привилегированные, а также широкий спектр классов и подклассов.

Обыкновенные акции

Все публично торгуемые компании выпускают обыкновенные акции. Если вы владеете обыкновенными акциями, вы можете разделить успех компании или почувствовать его отсутствие. Цена акций постоянно растет и падает — иногда всего на несколько центов, а иногда на несколько долларов, — отражая спрос инвесторов и состояние рынков.

Если вы владеете обыкновенными акциями, вы можете разделить успех компании или почувствовать его отсутствие. Цена акций постоянно растет и падает — иногда всего на несколько центов, а иногда на несколько долларов, — отражая спрос инвесторов и состояние рынков.

Компания-эмитент может выплачивать дивиденды, но не обязана. Если это так, сумма дивиденда не гарантируется, и компания может сократить сумму дивиденда или полностью отменить его.

Привилегированные акции

Некоторые компании также выпускают привилегированные акции, которые обычно гарантируют фиксированную выплату дивидендов, аналогичную купону по облигации. Это может сделать привилегированные акции привлекательными для людей, ищущих доход. Дивиденды по привилегированным акциям выплачиваются раньше, чем дивиденды по обыкновенным акциям.

Цена привилегированных акций, однако, меняется не так сильно, как цена обыкновенных акций. Это означает, что, хотя привилегированные акции не сильно теряют в цене даже во время спада на фондовом рынке, она также не сильно увеличивается, даже если цена обыкновенных акций взлетает.

Важное дополнительное различие между обыкновенными акциями и привилегированными акциями связано с тем, что произойдет, если компания потерпит неудачу. В этом случае существует приоритетный список финансовых обязательств компании, и обязательства перед держателями привилегированных акций должны быть выполнены до выполнения обязательств перед держателями обыкновенных акций. С другой стороны, держатели привилегированных акций находятся ниже в списке, чем держатели облигаций.

Узнайте больше о том, что означает банкротство для акционеров.

Классы акций

Некоторые компании могут иметь разные классы акций, обычно обозначаемые буквами алфавита — часто А и В.

Компания может предложить отдельный класс акций для одного из своих подразделений, которое до приобретения было хорошо известно. Или компания может выпускать разные классы акций, которые торгуются по разным ценам, имеют разные права голоса или разные дивидендные политики.

Для многих компаний, имеющих два класса акций, акции одного класса могут торговаться публично, а другого нет. Неторгуемые акции обычно резервируются для основателей компании или текущего руководства. На продажу этих акций часто накладываются ограничения, и они, как правило, имеют так называемое суперправо голоса. Это позволяет группе акционеров владеть менее чем половиной общего количества акций компании, но контролировать результаты вопросов, выносимых на голосование акционеров, таких как решение о продаже компании.

Неторгуемые акции обычно резервируются для основателей компании или текущего руководства. На продажу этих акций часто накладываются ограничения, и они, как правило, имеют так называемое суперправо голоса. Это позволяет группе акционеров владеть менее чем половиной общего количества акций компании, но контролировать результаты вопросов, выносимых на голосование акционеров, таких как решение о продаже компании.

Как акции группируются или описываются

Отраслевые эксперты часто группируют акции по категориям, иногда называемым подклассами. Каждый подкласс имеет свои характеристики и подвергается определенному внешнему давлению, которое влияет на поведение акций этого подкласса в любой момент времени.

Вот некоторые подклассы обыкновенных акций.

Рыночная капитализация

Вы часто будете слышать, как компании называют компаниями с большой, средней или малой капитализацией. Эти дескрипторы относятся к рыночной капитализации, также известной как рыночная капитализация и иногда сокращенной до просто капитализации. Рыночная капитализация является одним из показателей размера компании. Точнее, это долларовая стоимость компании, рассчитанная путем умножения количества акций в обращении на текущую рыночную цену.

Рыночная капитализация является одним из показателей размера компании. Точнее, это долларовая стоимость компании, рассчитанная путем умножения количества акций в обращении на текущую рыночную цену.

Не существует фиксированных пороговых значений для компаний с большой, средней или малой капитализацией, но вы можете встретить компанию с малой капитализацией стоимостью менее 2 миллиардов долларов, компании со средней капитализацией от 2 до 10 миллиардов долларов, а также крупную. компании с капитализацией более 10 миллиардов долларов, или цифры могут быть вдвое больше. Вы также можете услышать о компаниях с микрокапитализацией, которые даже меньше, чем другие компании с малой капитализацией.

Промышленность и сектор

Компании подразделяются по отраслям или секторам. Сектор — это большая часть экономики, например, промышленные компании, коммунальные предприятия или финансовые компании. Отрасли, которых больше, являются частью определенного сектора. Например, банки представляют собой отрасль финансового сектора.

Например, банки представляют собой отрасль финансового сектора.

Частью создания и поддержания сильного портфеля акций является оценка секторов и отраслей, в которые следует инвестировать в любой момент времени. Приняв это решение, вы всегда должны оценивать отдельные компании в выбранном вами секторе или отрасли, чтобы сосредоточиться на тех, которые кажутся лучшими вариантами инвестиций, которые помогут вам достичь ваших целей.

Защитные и циклические

Акции также можно подразделить на защитные и циклические в зависимости от того, как их прибыль и цены на акции реагируют на относительную силу или слабость экономики в целом.

Защитные запасы находятся в отраслях, которые предлагают продукты и услуги, в которых нуждаются люди, независимо от того, насколько хорошо обстоят дела в экономике в целом. Например, большинство людей, даже в трудные времена, будут продолжать выполнять свои медицинские предписания, пользоваться электричеством и покупать продукты. Сохраняющийся спрос на эти предметы первой необходимости может поддерживать устойчивость некоторых отраслей даже во время слабого экономического цикла.

Сохраняющийся спрос на эти предметы первой необходимости может поддерживать устойчивость некоторых отраслей даже во время слабого экономического цикла.

Напротив, некоторые отрасли, такие как путешествия и производство предметов роскоши, очень чувствительны к экономическим взлетам и падениям. Акции компаний в этих отраслях, известных как циклические, могут страдать от снижения прибыли и иметь тенденцию терять рыночную стоимость во времена экономических трудностей, поскольку люди пытаются сократить ненужные расходы. Но цены на их акции могут резко подскочить, когда экономика наберет силу, у людей будет больше свободного дохода, который они могут тратить, а их прибыль вырастет настолько, чтобы вызвать возобновление интереса инвесторов. Таким образом, цена их акций обычно соответствует экономическим циклам.

Рост и стоимость

Обычная инвестиционная стратегия при выборе акций состоит в том, чтобы сосредоточиться либо на акциях роста, либо на акциях стоимости, либо на сочетании этих двух факторов, поскольку их доходность имеет тенденцию следовать циклу силы и слабости.

Акции роста, как следует из названия, выпускаются компаниями, которые расширяются, иногда довольно быстро, но в других случаях в течение более длительного периода времени. Как правило, это молодые компании в достаточно новых отраслях, которые быстро развиваются.

Акции роста не всегда являются новыми компаниями. Это также могут быть компании, которые существуют уже некоторое время, но готовы к расширению — возможно, из-за технологических достижений, изменения стратегии, выхода на новые рынки, приобретений или других факторов.

Когда инвестиции в акции роста приносят положительный доход, обычно это происходит потому, что цена акций поднялась по сравнению с тем, где инвестор первоначально купил их, а не из-за дивидендов. Большинство компаний, выпускающих акции роста, склонны вкладывать прибыль непосредственно в компанию, а не выплачивать дивиденды.

Стоимостные акции, напротив, представляют собой инвестиции, продающиеся по низким ценам, учитывая их историю и долю рынка. Если вы покупаете ценные акции, это потому, что вы считаете, что они стоят больше, чем их текущая цена. Конечно, также возможно, что инвесторы избегают компании и ее акций по уважительным причинам и что цена является более справедливым отражением ее стоимости, чем вы думаете.

Если вы покупаете ценные акции, это потому, что вы считаете, что они стоят больше, чем их текущая цена. Конечно, также возможно, что инвесторы избегают компании и ее акций по уважительным причинам и что цена является более справедливым отражением ее стоимости, чем вы думаете.

Если вы намеренно покупаете акции, вышедшие из моды, и продаете акции, которые покупают другие инвесторы, — другими словами, вы инвестируете вопреки преобладающему мнению, — вас считают инвестором, противоречащим действительности. Противоположные инвестиции требуют значительного опыта и сильной терпимости к риску, поскольку они могут включать покупку акций компаний, которые находятся в беде, и продажу акций компаний, которым отдают предпочтение другие инвесторы. Быть противоположным также требует терпения, поскольку ожидаемый поворот может занять много времени.

Чтобы покупать и продавать отдельные акции — независимо от того, используете ли вы приложение, совершаете сделки онлайн или отдаете приказы специалисту по инвестициям, — вам почти всегда необходимо иметь счет в брокерской фирме, также известной как брокер-дилер. Несколько исключений включают случаи, когда вы покупаете или продаете акции напрямую у компании. Вот что вам нужно знать о том, где и как покупать и продавать акции.

Несколько исключений включают случаи, когда вы покупаете или продаете акции напрямую у компании. Вот что вам нужно знать о том, где и как покупать и продавать акции.

Использование фирмы

Брокерские фирмы, как правило, относятся к одной из двух категорий, каждая из которых предлагает различные услуги и структуру ценообразования:

- Брокерские фирмы с полным спектром услуг проводят исследования, а также исполнение сделок и могут предлагать индивидуальное управление портфелем, консультации по инвестициям, финансовое планирование, банковские привилегии и другие услуги.

- Дисконтные брокерские фирмы предлагают меньше услуг, но, как следует из их названия, обычно берут меньшую плату за выполнение размещенных вами заказов.

Некоторые фирмы предлагают понемногу и то, и другое, с уровнями или уровнями клиентов, которые варьируются от полного обслуживания до скидки. А другие рекламируют себя как брокерские фирмы с «большими скидками», предлагая более низкие комиссии (даже торговлю с нулевой комиссией по определенным продуктам), но почти не оказывая поддержки инвесторам. Глубокие дискаунтеры предназначены специально для самостоятельных или самостоятельных инвесторов.

Глубокие дискаунтеры предназначены специально для самостоятельных или самостоятельных инвесторов.

Какая фирма вам подходит, зависит от ваших целей, суммы денег, которую вы планируете инвестировать, желаемого уровня руководства, затрат (комиссионных, сборов за обслуживание и т. д.), которые вы готовы и в состоянии платить, диапазон продуктов и услуг, которые вы хотите, и другие факторы. Поймите, какой вы инвестор. Вы инвестор, покупающий и удерживающий, который планирует сохранить инвестиции в течение длительного периода времени? Или вы трейдер, который хочет внимательно следить за краткосрочными колебаниями цен на различные акции, а затем пытается «покупать дешево и продавать дорого?»

Активные трейдеры, занимающиеся внутридневной торговлей, могут искать фирму, предлагающую учетные записи с «прямым доступом» для направления ордеров непосредственно на биржи или в альтернативные торговые системы, такие как темные пулы или сети электронной связи. Эти услуги, которые помогают трейдерам находить ликвидность и предлагают высокоскоростное исполнение, обычно предоставляются за дополнительную плату.

И помните, краткосрочная торговля сопряжена с другими затратами. Если вы продаете акции, которыми не владеете в течение года или более, любая прибыль, которую вы получаете, облагается налогом по той же ставке, что и ваш обычный доход, а не по более низкой ставке налога на долгосрочный прирост капитала.

Размещение ордеров

Вы можете размещать ордера на покупку и продажу акций онлайн, через мобильное приложение или поговорив со своим зарегистрированным специалистом по инвестициям лично или по телефону. Если вы торгуете онлайн или через приложение, важно опасаться слишком большой торговли просто потому, что разместить сделку очень просто. Вы должны тщательно обдумывать свои решения, принимая во внимание сборы и возможные налоговые последствия, а также влияние на баланс активов в вашем портфеле, прежде чем размещать заказ.

Прямая покупка

Есть способы купить акции напрямую через определенные компании, а также заставить компанию автоматически реинвестировать дивиденды по акциям.

- План прямой покупки акций (DSPP): План DSPP позволяет вам покупать акции напрямую через компанию. Несмотря на отсутствие брокерских комиссий, компания может взимать административный сбор. В случае DSPP акции обычно покупаются в определенное время (например, еженедельно или ежемесячно), и для участия вам может потребоваться владеть одной или несколькими акциями компании. Как правило, вы можете инвестировать определенную сумму в долларах или покупать дробные акции. Прочтите информацию о раскрытии информации компании, чтобы узнать особенности ее программы DSPP.

- План реинвестирования дивидендов (DRIP): DRIP автоматически реинвестирует любые дивиденды, выплачиваемые компанией, вместо того, чтобы выплачивать вам дивиденды наличными. Вы можете связаться с компанией, чтобы зарегистрироваться в программе DRIP, если она ее предлагает. Как и в случае с DSP, ознакомьтесь с информацией о раскрытии информации. Вы также можете поручить своей брокерской фирме автоматически реинвестировать дивиденды от акций, которые вы приобрели через фирму.

DSP и DRIP обычно управляются для компании третьей стороной, известной как компания по обслуживанию акционеров или агент по передаче акций.

Покупка с маржей

Когда вы покупаете акции с маржей, вы берете взаймы часть стоимости инвестиции у своей брокерской фирмы в надежде увеличить свой потенциальный доход, который может увеличить как ваши прибыли, так и ваши убытки. По этой причине важно понимать, как работают маржинальные счета и какие риски связаны с покупкой акций и других ценных бумаг с маржей. Узнайте больше о маржинальных счетах.

Короткие продажи

Короткие продажи — это способ получить прибыль от падения цен на акции компании, и, как и покупка с маржой, обычно является краткосрочной торговой стратегией. Это сопряжено с большим риском, чем просто покупка акций. Чтобы продать акции без покрытия, вы берете взаймы акции у своей брокерской фирмы и продаете их по текущей рыночной цене. Если эта цена падает, как вы ожидаете, вы покупаете такое же количество акций по новой, более низкой цене, чтобы вернуть их фирме. Если цена упала настолько, чтобы компенсировать комиссию за транзакцию и проценты, которые вы заплатили за заимствованные акции, вы можете получить прибыль.

Если цена упала настолько, чтобы компенсировать комиссию за транзакцию и проценты, которые вы заплатили за заимствованные акции, вы можете получить прибыль.

Однако это рискованная стратегия, потому что вы все равно должны выкупить акции и вернуть их своей фирме. Если вы должны повторно купить акции по цене, равной или превышающей цену, по которой вы продали взятые взаймы акции, после учета транзакционных издержек и процентов вы потеряете деньги. И вообще, чем дольше вы откладываете покупку акций, тем больше вы будете платить в виде процентов своей брокерской фирме.

Поскольку короткие продажи — это, по сути, продажа акций, которыми вы не владеете, с этой стратегией связаны строгие маржинальные требования, и для проведения таких операций вы должны создать маржинальный счет. Маржинальные деньги используются в качестве залога для короткой продажи, помогая гарантировать, что заимствованные акции будут возвращены кредитору в будущем.

Часто обсуждаемый в связи с короткими продажами, «короткий интерес» представляет собой моментальный снимок всех открытых коротких позиций, существующих в бухгалтерских книгах и записях брокерских фирм по всем долевым ценным бумагам на определенную дату. Узнайте больше о коротких процентах здесь.

Узнайте больше о коротких процентах здесь.

Каждый вид инвестиций сопряжен с определенной степенью риска, и акции не являются исключением. Вот некоторые из общих рисков, связанных с акциями.

Риск волатильности акций

Если вы видели зубчатые линии на графиках, отслеживающих цены акций, вы знаете, что цены акций колеблются ежедневно и в долгосрочной перспективе, иногда резко. Размер и частота этих ценовых колебаний известны как волатильность акции. Волатильность может быть важной мерой инвестиционного риска — как для рынка в целом, так и для отдельной акции. Обычная мера волатильности акции по отношению к более широкому рынку известна как бета акции, то есть то, как волатильность акции сравнивается с рынком в целом. Акции с коэффициентом бета выше 1,0 означают, что они более волатильны, чем рынок в целом. Как правило, акции роста, как правило, более волатильны, чем акции стоимости.

Экономический и деловой риск

Часто события в экономике или бизнес-среде могут повлиять на всю отрасль. Например, возможно, что высокие цены на газ могут снизить прибыль компаний, занимающихся транспортировкой и доставкой.

Например, возможно, что высокие цены на газ могут снизить прибыль компаний, занимающихся транспортировкой и доставкой.

Инфляционный риск и риск процентной ставки

Эти два риска могут действовать по отдельности или в тандеме. Риск процентной ставки в этом контексте просто относится к проблемам, которые рост процентной ставки вызывает для предприятий, нуждающихся в финансировании. Поскольку их расходы растут с увеличением процентной ставки, им становится все труднее оставаться в бизнесе. Если ставки растут во время инфляции — что часто происходит, поскольку повышение процентных ставок является инструментом, который Федеральная резервная система обычно использует для борьбы с инфляцией, — то компания может столкнуться с ростом своих финансовых затрат по мере снижения стоимости долларов, которые она приносит.

Риск настроений инвесторов

Иногда целая отрасль может находиться в захватывающем периоде инноваций и расширения и становится популярной среди инвесторов. В других случаях та же самая отрасль может находиться в застое и иметь мало привлекательности для инвесторов. Как и фондовый рынок в целом, секторы, отрасли и отдельные компании, как правило, проходят циклы, демонстрируя высокие результаты в одни периоды и разочаровывающие результаты в другие.

В других случаях та же самая отрасль может находиться в застое и иметь мало привлекательности для инвесторов. Как и фондовый рынок в целом, секторы, отрасли и отдельные компании, как правило, проходят циклы, демонстрируя высокие результаты в одни периоды и разочаровывающие результаты в другие.

Медиа-риск

Растущие компании особенно часто привлекают пристальное внимание средств массовой информации и инвесторов, а цены на их акции могут быть выше, чем их текущая прибыль кажется оправданной. Это потому, что инвесторы покупают акции, исходя из потенциала будущих доходов, а не из истории прошлых результатов. Если акции оправдывают ожидания, даже инвесторы, которые платят высокие цены, могут получить прибыль. В противном случае цена акции может резко упасть.

Рейтинговый риск

Любые изменения рейтингов аналитиков по акциям компании (например, с «покупать» на «продавать») могут повлиять на цену акций. Вполне возможно, что изменение рейтингов, будь то в положительную или отрицательную сторону, вызывает более выраженное колебание цен, чем может показаться оправданным событиями, приведшими к изменению рейтингов. Рынку может потребоваться время, чтобы переварить такие новости о рейтингах.

Рынку может потребоваться время, чтобы переварить такие новости о рейтингах.

Риск устаревания

Это риск того, что бизнес компании пойдет по пути динозавров. Очень немногие предприятия доживают до 100 лет, и ни один из них не достигает этого зрелого возраста, продолжая использовать те же бизнес-процессы, с которых они начинали. Самый большой риск устаревания заключается в том, что кто-то найдет способ сделать аналогичный продукт по более низкой цене.

Риск необнаружения

Риск необнаружения — это риск того, что аудитор, программа соответствия, регулирующий орган или другой орган обнаружат проблемы, известные как скелеты в шкафу. При наличии риска обнаружения ущерб, нанесенный репутации компании, может быть трудно исправить; и даже возможно, что компания никогда не оправится, если финансовые махинации будут широко распространены.

Законодательный или регуляторный риск

Это риск того, что действия правительства, такие как новое законодательство или новое регулирование, ограничат корпорацию или отрасль, тем самым неблагоприятно повлияв на доли инвестора в этой компании или отрасли. Это может включать антимонопольный иск, новые правила или стандарты, конкретные налоги и так далее. Например, новое правило, изменяющее процесс проверки отпускаемых по рецепту лекарств, может повлиять на прибыльность всех фармацевтических компаний.

Это может включать антимонопольный иск, новые правила или стандарты, конкретные налоги и так далее. Например, новое правило, изменяющее процесс проверки отпускаемых по рецепту лекарств, может повлиять на прибыльность всех фармацевтических компаний.

Penny Stock Risk

Ценные бумаги Microcap, иногда называемые дешевыми акциями, включают недорогие ценные бумаги, выпущенные небольшими компаниями с низкой рыночной капитализацией. Эти ценные бумаги в основном торгуются на внебиржевом (OTC) рынке. В то время как компании с микрокапитализацией могут быть реальными предприятиями, разрабатывающими или предлагающими продукты или услуги, сектор микрокапитализации имеет долгую историю недобросовестных игроков, занимающихся манипулированием ценами и другим мошенничеством. Однако даже при отсутствии мошенничества акции с микрокапитализацией могут представлять более высокие риски, чем акции более крупных компаний. Во многом это связано с тем, что о компаниях с микрокапитализацией имеется относительно мало информации по сравнению с более крупными компаниями, размещающими свои ценные бумаги на национальных биржах.