Содержание

Анализ и оценка ликвидности баланса и платежеспособности предприятия (на примере ОАО Молочного комбината «Воронежского»)

Одним из

показателей, характеризующих финансовое состояние предприятия,

является его платежеспособность, т.е. возможность наличными денежными

ресурсами своевременно погасить свои платежные обязательства.

Оценка платежеспособности

осуществляется на основе характеристики ликвидности текущих активов,

т.е. времени, необходимого для превращения их в денежную наличность.

Понятия платежеспособности

и ликвидности являются очень близкими, но второе более емкое. От

степени ликвидности баланса зависит платежеспособность. В то же время

ликвидность характеризует не только текущее состояние расчетов, но и

перспективу. Анализ ликвидности баланса заключается в сравнении

средств по активу, сгруппированных по степени их ликвидности и

расположенных в порядке убывания ликвидности, с обязательствами по

пассиву, сгруппированными по срокам их погашения и расположенными в

порядке возрастания сроков погашения.

Ликвидность

текущих активов зависит от своевременности отгрузки продукции,

оформления банковских документов, скорости платежного

документооборота в банках, от спроса на продукцию, ее

конкурентоспособности, платежеспособности покупателей, форм расчетов

и др.

Таким

образом, ликвидность – это способность активов

трансформироваться в денежные средства, а степень ликвидности

определяется продолжительностью временного периода, в течение

которого эта трансформация может быть осуществлена [3, с. 203].

Все активы фирмы в

зависимости от степени ликвидности, т. е. скорости превращения в

денежные средства, можно условно разделить на несколько групп.

1. Наиболее ликвидные

активы (А1) — суммы по всем статьям денежных средств, которые

могут быть использованы для выполнения текущих расчетов немедленно. В

эту группу включают также краткосрочные финансовые вложения.

2. Быстро реализуемые

активы (А2) — активы, для обращения которых в наличные средства

требуется определенное время. В эту группу можно включить дебиторскую

В эту группу можно включить дебиторскую

задолженность (платежи по которой ожидаются в течение 12 месяцев

после отчетной даты), прочие оборотные активы.

3. Медленно реализуемые

активы (А3) — наименее ликвидные активы — это запасы,

дебиторская задолженность (платежи по которой ожидаются более чем

через 12 месяцев после отчетной даты), налог на добавленную стоимость

по приобретенным ценностям, при этом статья «Расходы будущих

периодов» не включается в эту группу.

4. Труднореализуемые активы

(А4) — активы, которые предназначены для использования в

хозяйственной деятельности в течение относительно продолжительного

периода времени. В эту группу включаются статьи раздела I актива

баланса «Внеоборотные активы».

Пассивы баланса по степени

возрастания сроков погашения обязательств группируются следующим

образом:

1. Наиболее срочные

обязательства (П1) — кредиторская задолженность, расчеты по

дивидендам, прочие краткосрочные обязательства, а также ссуды, не

погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы

(П2) — краткосрочные заемные кредиты банков и прочие займы,

подлежащие погашению в течение 12 месяцев после отчетной даты.

При

определении первой и второй групп пассива для получения достоверных

результатов необходимо знать время исполнения всех краткосрочных

обязательств. На практике это возможно только для внутренней

аналитики. При внешнем анализе из-за ограниченности информации эта

проблема значительно усложняется и решается, как правило, на основе

предыдущего опыта аналитика, осуществляющего анализ.

3. Долгосрочные пассивы

(П3) — долгосрочные заемные кредиты и прочие долгосрочные

пассивы — статьи раздела IV баланса «Долгосрочные

обязательства».

4. Постоянные пассивы (П4)

— статьи раздела III баланса «Капитал и резервы» и

отдельные статьи раздела V баланса, не вошедшие в предыдущие группы:

«Доходы будущих периодов» и «Резервы предстоящих

расходов».

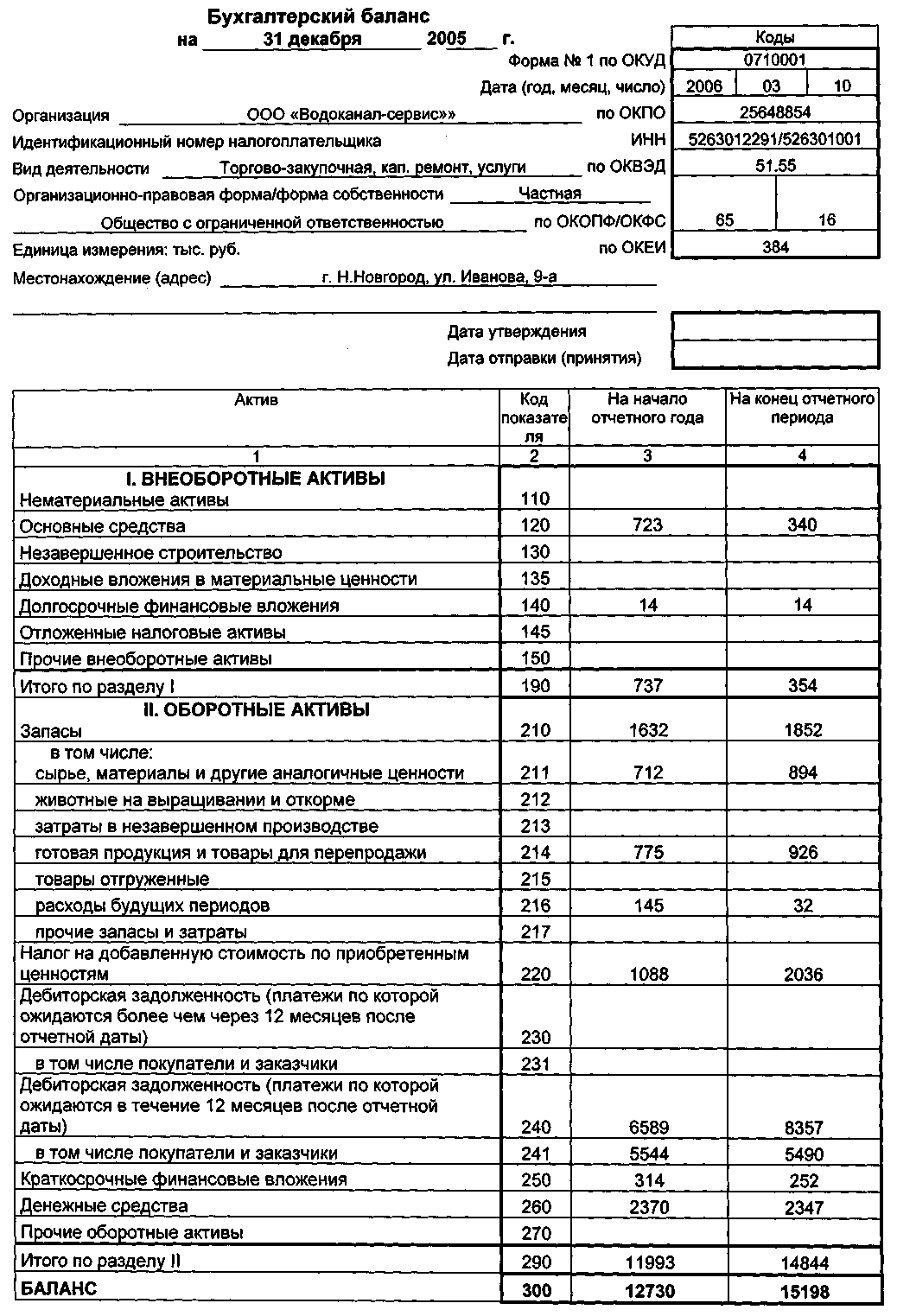

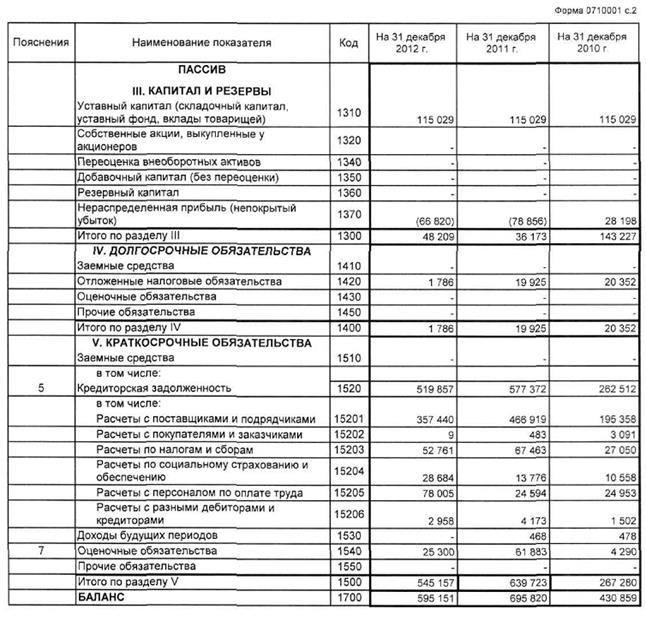

Таблица 1

Анализ ликвидности

баланса ОАО МК «Воронежского», [2]

|

Группировка

|

На

|

На

|

Группировка

|

На

|

На

| ||

|

А1 |

Наиболее

|

152187 |

154577 |

П1 |

Наиболее

|

278141 |

339073 |

|

Денежные

|

2893 |

2650 |

Кредиторская

|

278141 |

339073 | ||

|

Краткосрочные

|

149294 |

151927 | |||||

|

А2 |

Быстро

|

942756 |

701511 |

П2 |

Краткосрочные

|

407963 |

70154 |

|

Дебиторская

|

942756 |

701511 |

Займы и

|

407963 |

70154 | ||

|

Прочие

|

— |

— | |||||

|

А3 |

Медленно

|

305866 |

381449 |

П3 |

Долгосрочные

|

462924 |

272454 |

|

Запасы |

311858 |

377104 |

Долгосрочные

|

462924 |

272454 | ||

|

Расходы

|

(14826) |

(11552) | |||||

|

Дебиторская

|

— |

— | |||||

|

НДС по

|

8834 |

15897 | |||||

|

А4 |

Трудно

|

622621 |

697730 |

П4 |

Постоянные

|

889228 |

1265138 |

|

Внеоборотные

|

622621 |

697730 |

Капитал

|

889228 |

1265138 | ||

|

Доходы

|

— |

— | |||||

|

Резервы

|

— |

— |

1) Если

выполнимо неравенство А1 > П1, то это свидетельствует о

платежеспособности организации на момент составления баланса. У

У

организации достаточно средств для покрытия наиболее срочных

обязательств абсолютно и наиболее ликвидных активов.

2) Если выполнимо

неравенство А2 > П2, то быстро реализуемые активы превышают

краткосрочные пассивы и организация может быть платежеспособной в

недалеком будущем с учетом своевременных расчетов с кредиторами,

получения средств от продажи продукции в кредит.

3) Если выполнимо

неравенство А3 > П3, то в будущем при своевременном поступлении

денежных средств от продаж и платежей организация может быть

платежеспособной на период, равный средней продолжительности одного

оборота оборотных средств после даты составления баланса.

Выполнение первых трех

условий приводит автоматически к выполнению условия A4≤П4.

Выполнение этого условия свидетельствует о соблюдении минимального

условия финансовой устойчивости организации, наличия у нее

собственных оборотных средств. Баланс считается ликвидным, если

А1≥П1, А2≥П2, А3≥П3, а значит А4≤П4. Невыполнение

Невыполнение

какого-либо из первых трех неравенств свидетельствует о том, что

ликвидность баланса в большей или меньшей степени отличается от

абсолютной.

Анализ

ликвидности баланса ОАО МК «Воронежского» показывает, что

наиболее ликвидным баланс был на конец 2009 года, так как выполняется

условие 2, 3 и 4, а на начало года – только 2 и 4 условия. Как

видно из приведенных данных, неравенство А4 < П4 соблюдается, т.е.

стоимость труднореализуемых активов меньше стоимости собственного

капитала, а это, в свою очередь, означает, что собственного капитала

достаточно для пополнения оборотных средств. Если наличие

труднореализуемых активов превышает стоимость собственного капитала,

это означает, что его нисколько не остается для пополнения оборотных

средств, которые придется пополнять преимущественно за счет задержки

погашения кредиторской задолженности в отсутствие собственных средств

для этих целей [1,с. 242].

242].

Однако следует отметить,

что проводимый по изложенной схеме анализ ликвидности баланса

является приближенным, более детальным считается анализ

платежеспособности при помощи финансовых коэффициентов.

1) Коэффициент абсолютной

ликвидности показывает, какую часть кредиторской задолженности

предприятие может погасить немедленно. Он рассчитывается по формуле:

КАЛ

= (денежные средства + краткосрочные финансовые

вложения)/(краткосрочные обязательства – доходы будущих

периодов) ≥ 0,2;

2) Коэффициент

промежуточной ликвидности, или коэффициент критической ликвидности,

показывает, насколько ликвидные средства предприятия покрывают его

краткосрочную задолженность. Данный показатель определяет, какая доля

кредиторской задолженности может быть погашена за счет наиболее

ликвидных активов, т. е. показывает, какая часть краткосрочных

обязательств предприятия может быть немедленно погашена за счет

средств на различных счетах, в краткосрочных ценных бумагах, а также

поступлений по расчетам и определяется по формуле: КПЛ

(критической ликвидности) = (денежные средства + краткосрочные

финансовые вложения + дебиторская задолженность)/(краткосрочные

обязательства – доходы будущих периодов). Рекомендуемое

Рекомендуемое

значение данного показателя ≥ 0,8;

3) Коэффициент текущей

ликвидности — основополагающий показатель для оценки финансовой

состоятельности организации, достаточности имеющихся у нее оборотных

средств, которые при необходимости могут быть использованы для

погашения ее краткосрочных обязательств. Значение коэффициента

текущей ликвидности должно находиться в пределах от 1 до 2. Значение

нижней границы коэффициента, равное 1, обусловлено тем, что оборотных

средств должно быть столько же, сколько возникает краткосрочных

обязательств. Превышение оборотных активов (в два раза) над

краткосрочными обязательствами создает условия для устойчивого

развития производственно-финансовой деятельности, в результате чего

формируются рабочий капитал, или «чистые оборотные активы».

КТЛ

= оборотные активы/(краткосрочные обязательства – доходы

будущих периодов) [1, с.232] .

Таблица 2

Показатели ликвидности

баланса

|

Коэффициент |

На

|

На

|

|

КАЛ |

0,22 |

0,38 |

|

КПЛ |

1,6 |

2,09 |

|

КТЛ |

2,06 |

3,05 |

Коэф.

абсолютной ликвидности как на начало, так и на конец года ≥ 0,2,

это говорит о том, что предприятие является платежеспособным, за 2009

год его платежеспособность возросла, т.к. КАЛ

увеличился

до 0,38. На начало 2009 года предприятие могло погасить немедленно

22% кредиторской задолженности, а на конец 38%.

Значения коэффициентов

промежуточной ликвидности также являются нормативными (≥ 0,8).

Коэффициенты текущей ликвидности 2,06 и 3,05 выходят за пределы

интервала 1-2, это говорит о нерациональном использовании средств

предприятия, но оно при этом является платежеспособным.

В целом за 2009 год

показатели ликвидности предприятия возросли, и можно говорить о том,

что Молочный комбинат «Воронежский» в рассматриваемый

период является платежеспособным.

Литература:

Гиляровская Л.Т.

Экономический анализ: Учебник / Л.Т. Гиляровская, Г.В. Корнякова,

Г. Н. Соколова. – М.: «ЮНИТИ-ДАНА»,

Н. Соколова. – М.: «ЮНИТИ-ДАНА»,

2004. – 615 с.

Годовой бухгалтерский

отчет ОАО МК «Воронежского» за 2009 год.

Миннибаева К.А.

Экономический анализ: Учебно-практическое пособие / К.А.

Миннибаева.- Б.: Изд-во БГТИ, 2008. – 220 с.

Основные термины (генерируются автоматически): актив, кредиторская задолженность, дебиторская задолженность, доход будущих периодов, обязательство, средство, отчетная дата, пассив, собственный капитал, текущая ликвидность.

Горизонтальный и вертикальный анализ бухгалтерского баланса

10 января 2020

Печиева Виктория Евгеньевна

0

Добавить в избранное

В избранное

Поделиться

Рекомендуем подборку

«Бухгалтерская отчетность за 2020 год»

Горизонтальный и вертикальный анализ бухгалтерского баланса — это два инструмента, которые позволяют оценить финансовое состояние предприятия. Сопоставление их данных дает возможность понять, почему произошло изменение тех или иных финансовых показателей. О методике и особенностях анализа бухбаланса фирмы пойдет речь в данном материале.

Сопоставление их данных дает возможность понять, почему произошло изменение тех или иных финансовых показателей. О методике и особенностях анализа бухбаланса фирмы пойдет речь в данном материале.

- Что показывают горизонтальный и вертикальный анализ?

- Горизонтальный и вертикальный анализ на примере предприятия

- Основные процедуры анализа баланса

- Что показывает структура бухгалтерского баланса?

- Основные методики анализа бухгалтерского баланса

- ***

Что показывают горизонтальный и вертикальный анализ?

Вертикальный анализ бухгалтерского баланса основан на расчете долей отдельных статей баланса по отношению к величине его активов (пассивов) путем деления статей актива или пассива на величину баланса. Он позволяет выявить удельный вес каждой статьи и сделать анализ устойчивости финансового состояния предприятия на момент составления отчетности, а также оценить его динамику. Вертикальный анализ показывает структуру средств предприятия и их источники.

Вертикальный анализ показывает структуру средств предприятия и их источники.

Горизонтальный анализ бухгалтерского баланса построен на постатейном сравнении показателей баланса через определенные равные промежутки времени. Существует несколько видов горизонтального анализа. Наиболее распространены методы, построенные на расчетах:

- абсолютных отклонений:

СБ= СБ1 − СБ2;

- относительных отклонений (прироста):

СБ% = (СБ1 − СБ2) / СБ2 × 100;

- темпов роста:

СБтр% = СБ1 / СБ2 × 100,

где СБ1 и СБ2 — показатели статей баланса, зафиксированные на конечный и начальный момент времени.

Совокупность горизонтального и вертикального анализа позволяет понять динамику развития и темпы роста предприятия.

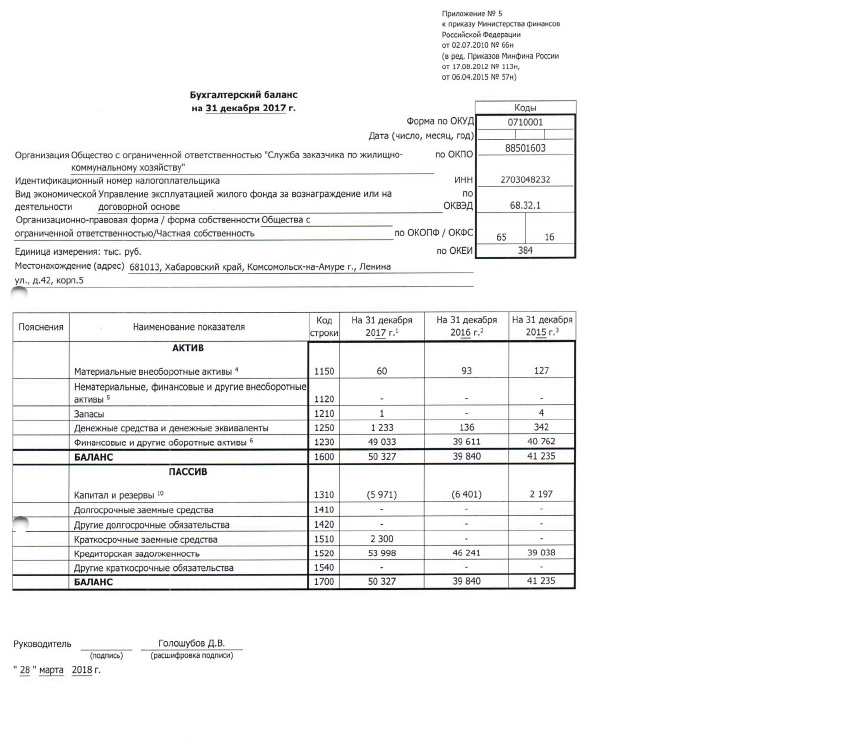

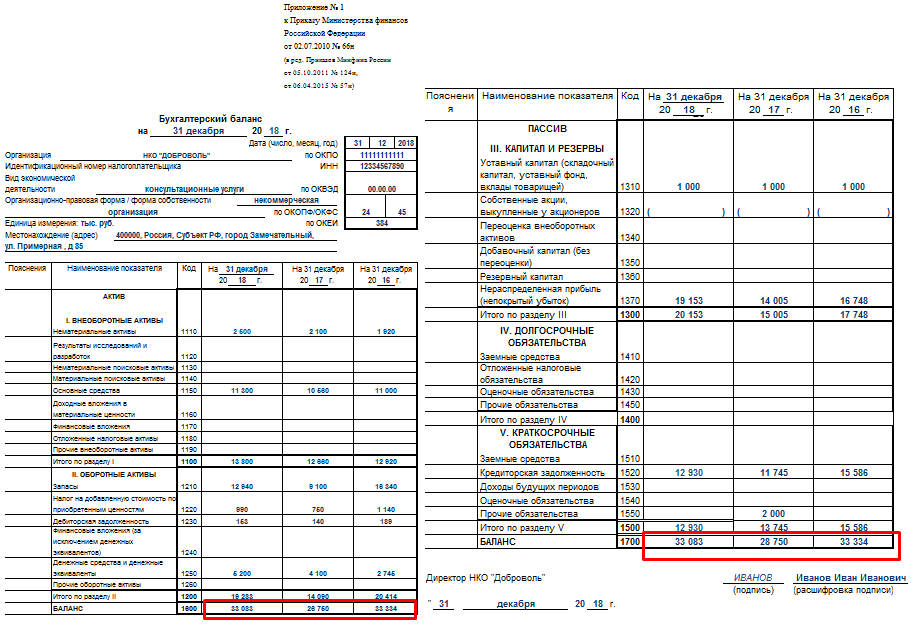

Горизонтальный и вертикальный анализ на примере предприятия

Рассмотрим, как делается горизонтальный и вертикальный анализ бухгалтерского баланса на примере предприятия ООО «Мирный».

Пример

Данные бухгалтерского баланса ООО «Мирный» за последние 3 отчетных года:

Проанализируем структуру показателей в динамике с помощью вертикального анализа бухбаланса.

Данные горизонтального анализа:

Основные процедуры анализа баланса

Все процедуры анализа бухгалтерского баланса организации основаны на данных ее публичной финансовой отчетности за один или несколько периодов. В процессе проведения анализа выявляются сильные и слабые тренды развития предприятия, даются рекомендации по улучшению ее финансового состояния.

Анализ бухгалтерского баланса предприятия включает несколько этапов.

Проведение комплексного анализа структуры бухгалтерского баланса важно именно потому, что отдельно взятые аналитические методы не всегда позволяют точно выявить сложившуюся динамику.

Например, последовательное увеличение валюты баланса может говорить и о повышении деловой активности компании, и о неоправданном росте дебиторской и кредиторской задолженностей или о затоваривании складов.

Что показывает структура бухгалтерского баланса?

Структура баланса показывает, какие именно активы и пассивы вносят в него основной вклад, насколько динамично развивается компания, устойчиво ли ее положение, насколько обеспечены активами ее долговые обязательства и своевременно ли будут погашаться.

Наиболее часто для анализа структуры бухгалтерского баланса используют «золотое правило экономики».

Рост чистой прибыли ≥ Рост собственного капитала ≥ Рост величины активов ≥ 1

Другой показатель, на который обращают внимание при анализе качества баланса предприятия, — это его итог. Рост этого показателя от периода к периоду, как правило, говорит о том, что предприятие успешно развивается. Им привлекаются дополнительные денежные средства, увеличиваются запасы, происходит модернизация основных производственных мощностей.

Б1 > Б2 > Б3,

где Б — валюта баланса.

Еще один важный показатель — темп роста оборотных и внеоборотных активов, а также краткосрочных обязательств. Как правило, превышение темпов роста оборотных активов над внеоборотными говорит о мобильности структуры предприятия и его ликвидности.

Как правило, превышение темпов роста оборотных активов над внеоборотными говорит о мобильности структуры предприятия и его ликвидности.

В то же время рост внеоборотных активов говорит о том, что предприятие вкладывает много средств в перевооружение.

Также делается анализ роста источников долговременного финансирования предприятия и темпов роста его внеоборотных активов. Превышение темпа роста источников финансирования говорит о том, что у предприятия есть задел для развития.

Кроме того, определяется процент собственного капитала, темпа роста кредиторской и дебиторской задолженностей, отсутствие или наличие непокрытых убытков.

Основные методики анализа бухгалтерского баланса

Сегодня используется немало различных методик анализа бухгалтерского баланса, основанных на сравнении статей баланса и расчетных коэффициентов.

Кроме горизонтального и вертикального часто используются трендовый и сравнительный методы анализа.

Трендовый анализ построен на сравнении одного и того же показателя бухгалтерского баланса через определенные промежутки времени. Потому его часто связывают с горизонтальным. Считается, что для того, чтобы провести качественный анализ, необходимо обладать данными как минимум за 5 лет.

Потому его часто связывают с горизонтальным. Считается, что для того, чтобы провести качественный анализ, необходимо обладать данными как минимум за 5 лет.

Трендовый анализ используется для прогнозирования развития предприятия. Его применение основано на предположении, что внешние условия, в которых работает предприятие, остаются неизменными.

В основе факторного анализа лежит выявление причин, оказывающих влияние на тот или иной показатель бухгалтерской отчетности. Чаще всего эта связь выражается в форме уравнений.

Методы факторного анализа могут изменяться в зависимости от отраслевых особенностей деятельности компании, ее размеров, а также от методов, закрепленных в учетной политике фирмы.

Коэффициентный анализ построен на изучении соотношения между статьями баланса и их изменения во времени. Это наиболее эффективный и точный метод анализа.

Однако само по себе попадание исследуемого коэффициента в некоторый оптимальный интервал не является залогом того, что предприятие полностью удовлетворяет заданным параметрам.

Утверждать это можно, только проанализировав показатели отчетности предприятия в сравнении с показателями других фирм, работающих примерно в тех же условиях:

- коэффициенты ликвидности;

- коэффициенты платежеспособности;

- коэффициенты оборачиваемости;

- коэффициенты деловой активности;

- коэффициенты финансовой устойчивости;

- коэффициенты рентабельности;

- инвестиционные коэффициенты.

***

Горизонтальный и вертикальный методы анализа бухбаланса — это важная, но вовсе не главная цель финансового анализа. Они только показывают динамику и характер изменений показателей отчетности. Для того чтобы увидеть полную картину развития компании, необходимо также задействовать другие методы и инструменты финансового анализа.

Еще больше материалов по теме — в рубрике «Бухгалтерская отчетность».

Добавить в избранное

В избранное

Поделиться

Предыдущий материал

Следующий материал

Что такое баланс?

Когда дело доходит до ведения бизнеса, нельзя игнорировать свои финансы. Чтобы помочь вам держать свои финансы в порядке и организованности, вы можете просматривать финансовые отчеты, такие как баланс. Но что такое бухгалтерский баланс? Позвольте нам дать вам краткое изложение определения балансового отчета, компонентов финансового отчета и того, как вы можете использовать его, чтобы держать свои бухгалтерские книги в порядке.

Чтобы помочь вам держать свои финансы в порядке и организованности, вы можете просматривать финансовые отчеты, такие как баланс. Но что такое бухгалтерский баланс? Позвольте нам дать вам краткое изложение определения балансового отчета, компонентов финансового отчета и того, как вы можете использовать его, чтобы держать свои бухгалтерские книги в порядке.

Что такое баланс?

Бухгалтерский баланс — это финансовый отчет, который включает информацию об активах, обязательствах и собственном капитале вашего бизнеса. Отчет показывает, чем ваша компания владеет и что должна, а также сколько акционеры инвестировали в ваш бизнес.

Балансовый отчет пригодится, когда вы ведете свои бухгалтерские книги и просматриваете финансы своего бизнеса.

Бухгалтерский баланс является одним из четырех основных финансовых отчетов. Другие финансовые отчеты, которые вы должны регулярно контролировать, включают:

- Отчет о движении денежных средств

- Отчет о прибылях и убытках

- Отчет о нераспределенной прибыли

Хотите узнать больше о финансовых отчетах?

Загрузите наш БЕСПЛАТНЫЙ технический документ, Используйте финансовые отчеты для оценки состояния вашего бизнеса , чтобы получить более подробную информацию и узнать, как создавать отчеты.

Получите мое бесплатное руководство!

Ваши финансовые отчеты могут дать вам представление о финансовом состоянии вашего бизнеса. Кроме того, они могут помочь вам ответить на некоторые очень важные вопросы, например:

- Сколько я зарабатываю?

- Могу ли я оплачивать счета вовремя?

- Сколько стоит мой бизнес?

- Могу ли я платить своим сотрудникам? Что насчет себя?

Компоненты бухгалтерского баланса

Бухгалтерский баланс состоит из трех основных компонентов:

- Активы

- Обязательства

- Капитал

Готов их сломать?

Активы

Активы — это то, чем владеет ваш бизнес. Сюда могут входить физические и нефизические объекты, повышающие ценность вашего бизнеса, например:

- Транспортное средство

- Компьютер

- Товарные знаки

- Инвентарь

- Здания

- Патенты

При составлении баланса активы разделите на две части: оборотные и внеоборотные. Вы можете превратить текущие активы в наличные деньги в течение года. С другой стороны, превращение внеоборотных активов в денежные средства занимает более года.

Вы можете превратить текущие активы в наличные деньги в течение года. С другой стороны, превращение внеоборотных активов в денежные средства занимает более года.

Обязательства

Ваши деловые обязательства включают в себя долги вашего бизнеса (т. е. расходы, которые вы несете, но еще не оплатили). Некоторые примеры обязательств включают:

- Кредиты

- Кредиторская задолженность

- Облигации

- Неоплаченные счета

- Начисленные расходы

Как и активы, пассивы можно разделить на две категории: текущие и долгосрочные обязательства. Вы оплачиваете текущие обязательства в течение года (например, коммунальные услуги). Для погашения долгосрочных обязательств требуется более года, например, долгосрочных кредитов или ипотечных кредитов.

Собственный капитал

Собственный капитал — это разница между вашими активами и обязательствами. Чтобы рассчитать собственный капитал, все, что вам нужно сделать, это вычесть обязательства вашего бизнеса из его активов. Собственный капитал представляет собой право собственности на бизнес и может сказать вам, что осталось после погашения расходов и долгов.

Собственный капитал представляет собой право собственности на бизнес и может сказать вам, что осталось после погашения расходов и долгов.

Формула баланса

Бухгалтерский баланс должен делать именно то, что звучит так, как он должен делать… балансировать. Если это не так, вам нужно найти несоответствие и указать на допущенные вами ошибки в учете. В противном случае вы можете столкнуться с неточными финансовыми отчетами и отчетами.

Опять же, ваш балансовый отчет содержит информацию обо всех ваших активах, обязательствах и собственном капитале, а также о том, сбалансированы ли они. Чтобы убедиться, что ваш баланс в порядке, используйте следующую формулу:

Активы = Обязательства + Собственный капитал

В вашем балансовом отчете ваши общие активы должны равняться вашим общим обязательствам плюс ваш общий капитал (точно так же, как в приведенной выше формуле). Если ваш баланс не сбалансирован, у вас могут возникнуть проблемы.

Пример баланса

Не знаете, как выглядит баланс? Вот пример баланса, который поможет вам:

Важность финансового баланса

Баланс — лучший индикатор текущего и будущего состояния вашего бизнеса. Вы можете использовать свой баланс для внутренних целей и рассказывать о своем бизнесе людям за пределами вашей компании (например, инвесторам).

Вы можете использовать свой баланс для внутренних целей и рассказывать о своем бизнесе людям за пределами вашей компании (например, инвесторам).

Ваш бизнес-баланс также может помочь вам:

- Посмотреть, какой у вас левередж

- Понять ликвидность вашей компании

- Определить, насколько эффективно вы используете свои активы действует

- Держите свои расходы под контролем

Ваш баланс подобен фотографии финансов вашего бизнеса. Он показывает моментальный снимок вашего здоровья в течение одного момента времени. Оценивая свой баланс, вы можете глубже понять, где вы находитесь в финансовом отношении. Моментальный снимок дает вам представление об общей стабильности вашей компании, чтобы вы могли принимать взвешенные и управляемые решения.

Нужен простой способ отслеживать транзакции вашего бизнеса? Программное обеспечение для онлайн-бухгалтерии Patriot позволяет с легкостью контролировать свои доходы и расходы. Кроме того, вы можете скачать баланс всего за пару кликов! Попробуйте бесплатно сегодня!

Кроме того, вы можете скачать баланс всего за пару кликов! Попробуйте бесплатно сегодня!

Эта статья была обновлена по сравнению с первоначальной датой публикации 3 октября 2014 г.

Это не юридическая консультация; Для большей информации, пожалуйста нажмите сюда.

3 Финансовые отчеты для измерения силы компании

Когда в 1920-х годах произошел бум на фондовом рынке, инвесторам, по сути, приходилось летать вслепую, решая, какие компании являются надежными инвестициями, потому что в то время у большинства предприятий не было юридических обязательств раскрывать свои финансы. . После рыночного краха 1929 года правительство приняло закон, призванный предотвратить повторение катастрофы. По сей день эти реформы требуют, чтобы публично торгуемые компании регулярно раскрывали определенные сведения о своей деятельности и финансовом положении.

Отчет о прибылях и убытках, баланс и отчет о движении денежных средств являются обязательными финансовыми отчетами. Эти три утверждения являются информативными инструментами, которые трейдеры могут использовать для анализа финансовой устойчивости компании и получения быстрой картины финансового состояния компании и базовой стоимости.

Эти три утверждения являются информативными инструментами, которые трейдеры могут использовать для анализа финансовой устойчивости компании и получения быстрой картины финансового состояния компании и базовой стоимости.

В этой статье представлен краткий обзор информации, которую вы можете почерпнуть из этих важных финансовых отчетов, не требуя от вас быть экспертом по бухгалтерскому учету.

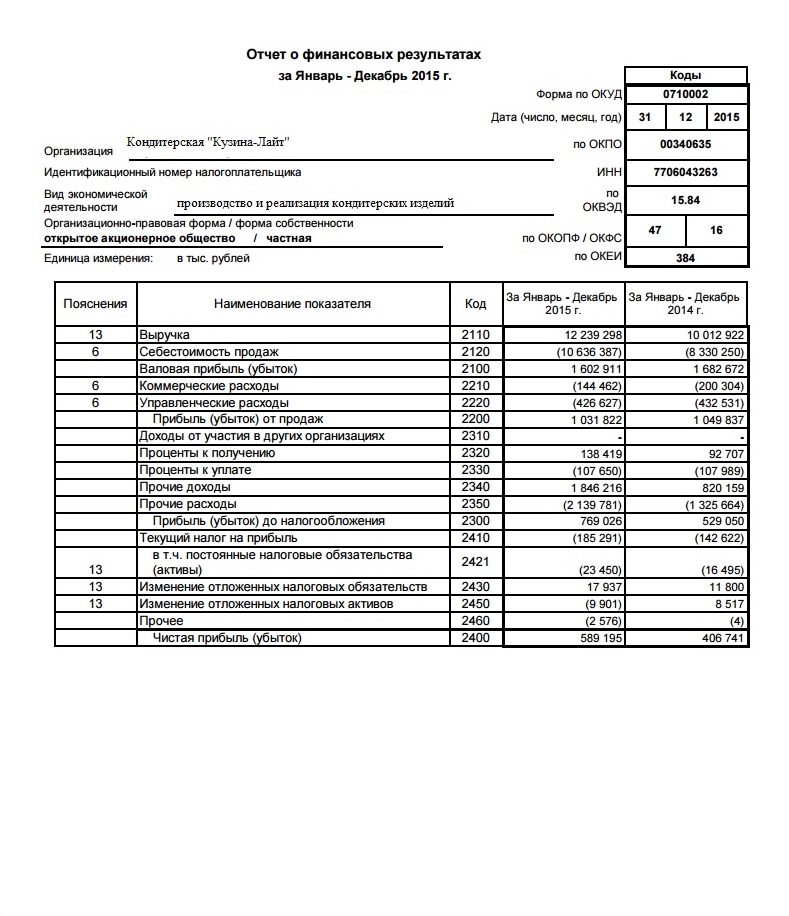

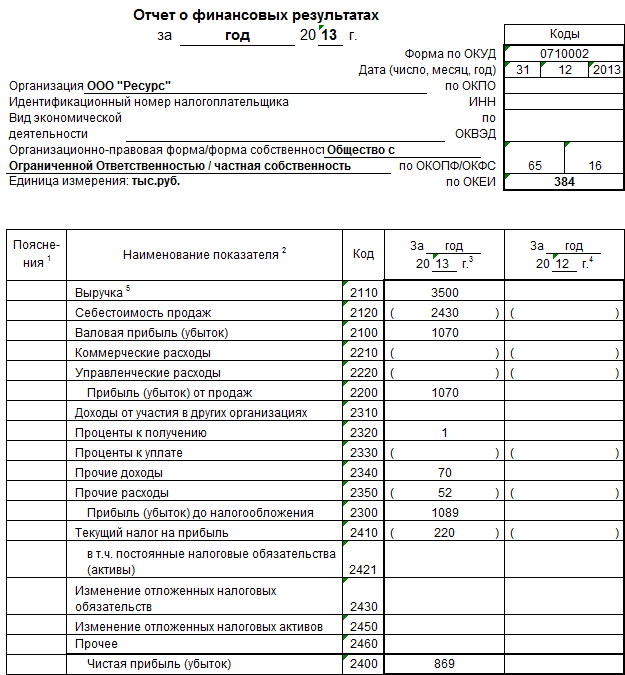

Отчет № 1: Отчет о прибылях и убытках

В отчете о прибылях и убытках публикуются результаты хозяйственной деятельности компании за конкретный квартал или год. С помощью отчета о прибылях и убытках вы можете наблюдать приток новых активов в бизнес и измерять отток, понесенный для получения дохода.

Прибыльность измеряется выручкой (сумма, которую компания получает за товары или услуги, которые она предоставляет) за вычетом расходов (всех затрат, связанных с управлением компанией) и уплаченных налогов.

Отчет о прибылях и убытках читается сверху вниз, начиная с доходов, иногда называемых «верхней строкой». Расходы и затраты вычитаются, а затем налоги. Конечным результатом является чистая прибыль компании — или прибыль — до выплаты каких-либо дивидендов. Отсюда и термин «нижняя линия».

Расходы и затраты вычитаются, а затем налоги. Конечным результатом является чистая прибыль компании — или прибыль — до выплаты каких-либо дивидендов. Отсюда и термин «нижняя линия».

Образец отчета о прибылях и убытках для YYZ Corp.* за год, закончившийся 31 декабря 2022 г. (в миллионах)

| Продажи | 350 долларов США | 270 долларов |

| Стоимость проданных товаров | – 250 долларов | –$190 |

| Валовая прибыль | 100 | 80 |

| Расходы на амортизацию | –$10 | –$10 |

| Налоги на прибыль | – 15 долларов | – 20 долларов |

| Чистая прибыль | 75 долларов | 50 долларов |

| Среднее количество обыкновенных акций в обращении (в миллионах) | 25 | 25 |

| Прибыль на акцию (EPS) | $3 | 2 доллара |

| Дивиденды, объявленные на одну обыкновенную акцию | 0,050 долл. США США | 0,045 доллара США |

Раскрытие информации

* YYZ Corp. является гипотетическим примером, используемым только в иллюстративных целях.

Как видно из этого примера, чистая прибыль YYZ Corp. снизилась с 75 миллионов долларов до 50 миллионов долларов.

В следующей строке отчета о прибылях и убытках после чистой прибыли отображается среднее количество обыкновенных акций компании, которыми владеют инвесторы. Затем идет прибыль фирмы на акцию, которая рассчитывается путем деления чистой прибыли на количество акций.

Наконец, последняя строка показывает объявленные дивиденды на одну обыкновенную акцию, то есть денежный платеж на акцию (если таковой имеется), который компания производит акционерам. Размер выплаты дивидендов определяется советом директоров компании.

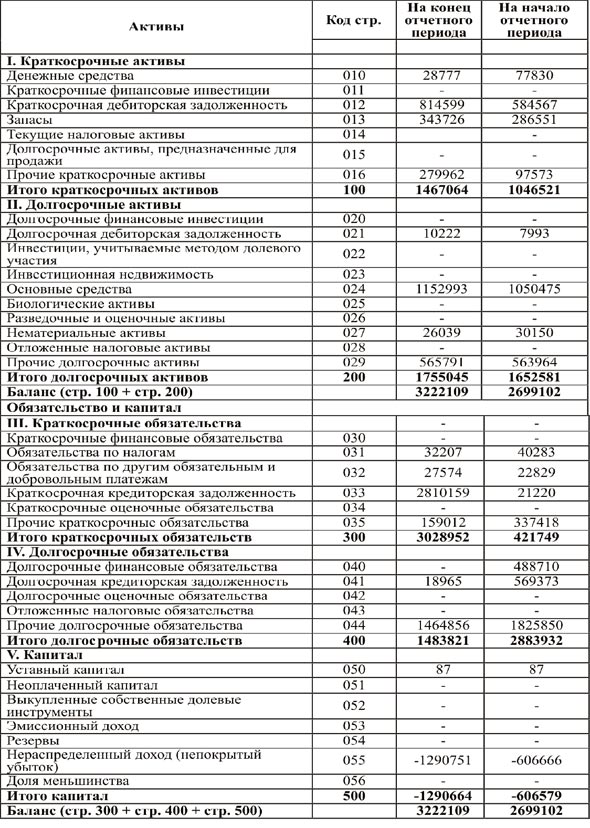

Отчет № 2: Балансовый отчет

В то время как отчет о прибылях и убытках представляет собой запись денежных потоков, приходящих и исходящих из компании за определенный период времени, консолидированный баланс представляет собой моментальный снимок финансового положения компании в данный момент времени. Другими словами, баланс показывает, чем владеет компания (ее активы) и что она должна (свои обязательства), а также разницу между ними (акционерный капитал). Эта разница представляет собой балансовую стоимость доли акционеров в компании. Он называется балансовым отчетом, потому что обе части уравнения должны быть сбалансированы: активы равны пассивам плюс акционерный капитал.

Другими словами, баланс показывает, чем владеет компания (ее активы) и что она должна (свои обязательства), а также разницу между ними (акционерный капитал). Эта разница представляет собой балансовую стоимость доли акционеров в компании. Он называется балансовым отчетом, потому что обе части уравнения должны быть сбалансированы: активы равны пассивам плюс акционерный капитал.

Балансовый отчет показывает:

- Часть этих активов, финансируемых за счет долга (обязательства)

- Доля капитала (нераспределенная прибыль и акции)

- Активы, перечисленные в порядке от наиболее ликвидных к наименее ликвидным (другими словами, активы, которые можно быстрее всего конвертировать в денежные средства, перечислены первыми)

- Обязательства, перечисленные в порядке срочности (сначала перечисляются те, которые предъявляют самые высокие требования к активам фирмы)

Пример балансового отчета YYZ Corp. за год, закончившийся 31 декабря 2022 г.

(в миллионах)

(в миллионах)

Сумма, на которую активы превышают обязательства, указывается как общий акционерный капитал и представляет собой чистую стоимость компании или балансовую стоимость акций. Акционерный капитал включает обыкновенные акции, дополнительный оплаченный капитал и нераспределенную прибыль.

Отчет № 3: Отчет о движении денежных средств

Как и отчет о прибылях и убытках, отчет о движении денежных средств отражает финансовую деятельность компании за определенный период времени. Он показывает, откуда берутся денежные средства компании и как они используются для оплаты операций и/или инвестиций в будущее. Показывая, как компания управляет притоком и оттоком денежных средств, отчет о движении денежных средств может дать более полную картину ликвидности компании (способность оплачивать счета и кредиторов и финансировать будущий рост), чем отчет о прибылях и убытках или балансовый отчет. .

.

Пример отчета о движении денежных средств для YYZ Corp. за год, закончившийся 31 декабря 2022 г. (в миллионах)

Денежный поток от операций

Доходы и расходы в отчете о прибылях и убытках отражаются, когда компания получает доход или несет расходы, а не обязательно в момент получения или выплаты денежных средств. Точно так же амортизация собственных активов добавляется к чистой прибыли, поскольку этот расход не является оттоком денежных средств.

Аналитики часто рассматривают денежные потоки от операций как наиболее важный показатель эффективности, поскольку это наиболее прозрачный способ оценить состояние основного бизнеса. Снижение денежного потока из-за резкого увеличения запасов или дебиторской задолженности может сигнализировать о том, что у компании возникают проблемы с продажей продукции или получением денег от клиентов.

Денежный поток от инвестиций и финансирования

Денежный поток от инвестирования включает денежные средства, полученные или использованные для инвестиционной деятельности, такой как покупка акций других компаний или приобретение дополнительного имущества или оборудования. Денежный поток от финансовой деятельности включает денежные средства, полученные от заимствования денег или выпуска акций, а также денежные средства, потраченные на погашение кредитов.

Измерение финансовой устойчивости компании

Цена акций данной компании может повышаться или снижаться в зависимости от множества факторов. Однако компании, которые показывают хорошие финансовые результаты за счет увеличения своих доходов, собственного капитала и денежного потока, обычно со временем вознаграждаются более высокой ценой акций. Когда дело доходит до трейдинга, знание — сила. Даже трейдеры, которые обычно полагаются на технические факторы при принятии торговых решений, могут извлечь выгоду из обучения использованию стандартных финансовых отчетов, чтобы ориентироваться на компании, у которых сильные или улучшающиеся фундаментальные показатели.

Даже трейдеры, которые обычно полагаются на технические факторы при принятии торговых решений, могут извлечь выгоду из обучения использованию стандартных финансовых отчетов, чтобы ориентироваться на компании, у которых сильные или улучшающиеся фундаментальные показатели.

Только начинаете работать с акциями?

похожие темы

Трейдинг

Вложения

Акции

Управление портфелем

Информация, представленная здесь, предназначена только для общих информационных целей и не должна рассматриваться как индивидуальная рекомендация или индивидуальный совет по инвестированию.

Н. Соколова. – М.: «ЮНИТИ-ДАНА»,

Н. Соколова. – М.: «ЮНИТИ-ДАНА»,