|

|

|

|

|

|

|

|

|

|

Книга недели«Технология блокчейн»: Как изменится финансовый рынок. Блокчейн в банковской системеБлокчейн в банковской системе — необходимость изменений и перспективыКриптовалюты не собираются уходить с рынка. Банки ждали, что это произойдет. Но теперь они вынуждены думать об интеграции блокчейна в структуру своей деятельности.

Почему блокчейн необходим банкамВся суть традиционной финансовой системы и ее учреждений заключалась в том, чтобы развивать возможности безопасно отслеживать, хранить, передавать ценности. Худо или бедно банки справлялись с этой задачей, потратив на развитие инфраструктуры для ее обслуживания несколько столетий. И вдруг появился блокчейн, децентрализованная платформа, которая показала, что хранение и передача ценностей может быть надежной, безопасной и без громоздких банковских структур. Разного рода государственные структуры страхуют вклады людей в банки. Это касается традиционных валют. А в ситуации с блокчейном такой необходимости нет: там не существует единой точки схождения финансовых потоков, нет банка, нет организации, которая могла бы разориться. Множество банковских функций до сих пор кажется уязвимым, ненадежным. Речь идет о прозрачности расчетов, о бэк-офисе. Нарушений в традиционных финансовых учреждениях много, они повсеместны и есть в каждом банке. И теперь самые уязвимые места банки будут заменять блокчейном. Но, стоит отметить, цепочки блоков, фиксирующие транзакции, в нынешней форме и функциональности пока не способны полностью заместить банковские проводки. Этой технологии еще предстоит пройти свой путь развития, пока она сумеет это осуществить.

Блокчейн породил новую вселенную виртуальных валют, смарт-контрактов, децентрализованных приложений, начальных предложений монет (ICO). Банки, инвестиционные и другие фонды должны уметь принимать блокчейн, иначе они не сохранят свою конкурентоспособность на рынке. Игнорирование разработки не дает им надежду на то, чтобы выжить. Что даст новая технологияНа основе блокчейна банки могут повысить эффективность своей деятельности, оптимизировать функции бэк-офиса, снизить риски. Смарт-контракты добавляют динамики рынку, потому что усиливают безопасность сделок в блокчейне за счет проверки дополнительных данных. Блокчейн, в целом, снижает риски работы с неизвестными контрагентами, повышает ликвидность средств, объединяет людей по всему миру. Криптовалюты, созданные на базе смарт-контрактов и блокчейна, уже стали самостоятельным финансовым продуктом, который посягает на территорию банковского сектора. Их можно хранить, использовать, перераспределять, не полагаясь на какие-то учреждения и институты. Страхование рисков производится самой сетью. Никто не должен поручаться за сохранность средств. При этом нет никаких барьеров для международных переводов и платежей. Возможно, именно этот вид операций первым будет заменен проводками в блокчейне. Причем, осуществлять такие переводы могут любые фирмы, не обязательно это должны быть банки. Им придется использовать технологию блокчейна в своей работе.

Криптовалюту можно отправить из любой точки мира в любую страну, достаточно иметь доступ в интернет. Перевод стоит дешево, осуществляется быстро. Традиционные международные банковские переводы требуют недель или дней на осуществление, стоят недешево. На концептуальном уровне криптовалюта просто помечает факт хранения стоимости, фиксирует процесс ее передачи от лица к лицу. И все это осуществляется в среде с нулевым доверием между сторонами. Никакие посредники для проведения операций не требуются. Токены, символизирующие некую ценность, отмечают процесс хранения или передачи, биткоины и его альтернативы можно передавать, выкупать, тратить. Все эти процесс надежны и конфиденциальны. Банки еще могут извлечь выгоду от принятия криптовалют, но им нужно проявить гибкость, научиться действовать быстро. Венчурное финансирование или ICOЕще один яркий пример того, как цифровые деньги завоевывают мир, является процесс ICO, первоначального выпуска монет. Возможно, придет момент, когда банки примут и этот вид операций. На данный момент, они являются альтернативой венчурному финансированию стартапов. По состоянию на сентябрь 2017 года, в ICO было вложено около $2,3 миллиардов. Токены в таких проектах могут представлять собой все, что угодно: от вариантов контрактов и договоров до купонов на продукцию или видов новых денег. Нередко они бывают аналогом ценных бумаг. И дают право их владельцу на особые привилегии в использовании сервиса, технологии, экосистемы. Иногда они являются мерилом доли в компании, которая их выпускает, то есть становятся разновидностью акций. Процесс токенизации ценных бумаг банки должны брать под контроль, им не стоит жалеть времени и других ресурсов на это. Токенизация акций – это цифровая версия бумаг. По сути, это «умные», интеллектуальные активы. Они являются более ликвидными, гибкими, прозрачными, чем обычные бумаги. Преимущества перед существующими процессами фондирования налицо:

Работа с токенами также выигрывает от отсутствия посредников, как и прямая торговля криптовалютами. Скорость, безопасность операций повышается, издержки эффективно сокращаются. Токенизация ценных бумаг позволить повысить объем вложений в них, оптимизировать эффективность управления, ликвидность активов в процессе их хранения или передачи. Это навсегда изменит лицо финансового мира, скоро традиционные банки, какими мы их знали, уйдут в историю. Блокчейн в ипотечном кредитованииБанки имеют хороший уровень капитализации, обширные филиальные и партнерские сети, выстроенную инфраструктуру, опыт обеспечения безопасности сделок. Все эти атрибуты есть у развивающегося рынка виртуальных валюты. Его игрокам лишь нужно немного времени, чтобы отшлифовать функции этой системы.

Примером, как банки смогут токенизировать ценные бумаги, служит рынок ипотечного кредитования. Банк может одолжить денег тысячам заемщиков, а потом объединить ипотечные кредиты (в виде ипотечных ценных бумаг, ИЦБ) в одно обеспечение, которое можно продать через внебиржевые сделки. Ценовые модели вторичного рынка ИЦБ сейчас слабые, в основном, это так из-за отсутствия прозрачности. Можно представить себе, как тот же банк фиксирует все ипотечные кредиты в блокчейне, разбивая весь денежный поток на смарт-контракты, создав ипотечные ценные бумаги, которые можно проверить в режиме реального времени. Допустим, аудиторы могли бы увидеть там, как были внесены первые платежи, как платятся все остальные взносы. Это могло бы сократить время на оценку кредитных рисков, лежащих в основе ипотеки, основанных на просроченных платежах. Ипотечные взносы заемщиков можно было бы фактически тоже проводить в блокчейне. Их учет велся бы автоматизировано, в режиме реального времени. Это могло бы существенно сократить затраты на оценку ИЦБ, на их маркетинг. А еще такие бумаги можно было бы покупать и продавать в режиме реального времени по всему миру, тоже через блокчейн, разумеется. И это только один пример из бесконечного множества возможностей технологии распределенного реестра, лежащей в основе блокчейна. Токенизация – это символ трансформации, перехода к полностью цифровой экономике от экономики бумаг, от бюрократии к прозрачности и безопасной работе с активами в режиме реального времени. Традиционно неликвидные или сложные классы активов могут быть преобразованы в интеллектуальные активы, а вкладчики и инвесторы могут извлекать выгоду из новых источников и более эффективной капитализации ликвидности. Подписывайтесь на наш Telegram канал. Будьте в курсе новых статей. Рейтинг статьи: (голосов: 1, средняя оценка: 5,00 из 5)  Загрузка... Загрузка... Твитнуть Поделиться Плюсануть Поделиться Класснуть Отправить miningbitcoinguide.com Блокчейн в банковской системе - есть ли будущее у инновацийБлокчейн и банки всегда были тесно взаимосвязаны. Правда, изначально Блокчейн разрабатывали как альтернативу устаревшей банковской системе. Но ведь эту технологию можно использовать и для того, чтобы сделать финансовую область более современной, надёжной и анонимной и при этом позаботиться о её максимальной открытости. И всё благодаря применению технологии Blockchain. Кстати, Blockchain называют непрерывную последовательность информационных блоков. Они выстроены по определенным правилам. На основе этой системы работает Биткоин. Именно благодаря этой технологии у первой в мире криптовалюты все операции анонимны, а сделки осуществляются без участия посредников.

А особенность Blockchain в том, что вся информация хранится не на одном сервере, как это происходит в централизованных сетях. Данные разбросаны на разных компьютерах, соединённых в единую сеть. Когда кто-то из пользователей скачивает Блокчейн на свой компьютер, Блокчейн расширяется. Из-за этого сеть Блокчейн невозможно взломать. При этом банки регулярно страдают от атак, и далеко не все из них удается отбить. В этом и кроется главная проблема банковской отрасли. А решить её можно с помощью внедрения Блокчейна. Это и делает проект симбиоза Блокчейна с банковской системой таким привлекательным. Почему Blockchain так нужен банкамМногие говорят, что банки нельзя перевести на Блокчейн, но на самом деле это не совсем так. Конечно, классического банкинга мы уже не увидим, но система, которая должна появиться в итоге, будет гораздо более интересной. По крайней мере в теории. Традиционная финансовая система делает всё, чтобы с максимальной безопасностью отслеживать, хранить и передавать ценности. На её развитие ушло, если подсчитать, несколько столетий. И она до сих пор не самая идеальная.

Рассмотрим подробнее, зачем банку Блокчейн:

Можно ещё долго рассказывать, почему банкам нужен Блокчейн, так как множество банковских функций далеки от идеала. Поэтому вся отрасль находится в уязвимом, ненадежном состоянии. К тому же в традиционных банках много нарушений. В Blockchain они будут невозможны. Если самые уязвимые места в банковской системе заменить Блокчейном, от этого выиграют все.

Многие банки против использования криптовалют, но согласны использовать Блокчейн. А одно без другого не функционирует. Финансовые организации должны принять Blockchain, если хотят сохранить свою конкурентоспособность. Если они этого не сделают, то быстро окажутся за бортом. Узнай, как зарабатывать на криптовалютах и ICO на бесплатном онлайн мастер-классе Подробнее Какие проблемы может решить новая технологияИспользовав Блокчейн в банковских системах, банки увеличат эффективность своей работы. С помощью новой технологии можно оптимизировать функцию бек-офисов, снизить риски и не только. А с помощью смарт-контрактов Блокчейн сэкономит банкам 80 % расходов на различные проверки и другие технические вопросы. В особенности это касается работы с непроверенными контрагентами, сделки с которыми вызывали сомнения у крупных финансовых организаций. Рассмотрим подробнее, какие проблемы может решить использование этой технологии в банковской отрасли:

Тем не менее, даже учитывая энтузиазм, наблюдаемый в этой области, отношение к потенциальной возможности внедрения Blockchain остается сомнительным. Дело в том, что в данном случае придётся коренным образом менять финансовый ландшафт. Это трудно и связано с большим количеством неудобств. На подобный шаг готовы не все. Проблемы с денежными операциями в России

Основные проблемы рассмотрим на конкретных примерах. Итак, первым банком, который попытался работать с Blockchain, был Сбербанк. Он использовал эту технологию:

Другой банк, который пытается работать с Blockchain, — Альфа-Банк.

В общем, уже сейчас видно, что Блокчейн в банковской отрасли развивается гораздо активнее, чем в других отраслях. Хотя два или три банка — это далеко не вся отрасль. Центробанк в принципе положительно говорит о возможностях Блокчейна. Но большинство организаций пока только присматриваются к этой технологии, не предпринимая никаких решительных шагов. Ведь возможности, которые предоставляет Блокчейн, — смарт-контракты и не только — требуют глубокой реформации всей отрасли.

Валютные операции и безопасностьЕсли верить прогнозам экспертов касаемо банковской отрасли, то около 20 % мировых банков перейдут на использование Blockchain уже к 2019 году. Именно такие выводы сделал Кембриджский центр по исследованию альтернативных финансовых систем. Но это только предположения. Вполне может быть, что процентное соотношение изменится. Гораздо вероятнее выглядит прогноз на ближайшие десять лет. Согласно ему технологию Блокчейн в банковском деле будут использовать уже 40 % банков. Хотя это ещё не факт. Начать с того, что много респондентов пока даже не определились, будут ли внедрять эту технологию. А если будут, то не знают, когда это произойдёт.

Кроме того, около 80 % всех опрошенных банков задумываются о выпуске собственной криптомонеты. Теперь немного о безопасности денежных сделок в банковской системе, работающей с Блокчейном и собственными монетами:

cryptomagic.ru Блокчейн в банкахОсновная статья: Блокчейн Блокчейн в ЦБ РоссииОсновная статья: Блокчейн в ЦБ России Блокчейн в СбербанкеОсновная статья: Блокчейн в Сбербанке 2017Канадский центробанк создает блокчейн-систему для управления ценными бумагами и платежами18 октября 2017 года стало известно том, что центральный банк Канады, оператор фондовой биржи Торонто TMX Group и компания Payments Canada начали совместное тестирование использования технологии блокчейн для автоматизации расчетов по ценным бумагам. Подробнее здесь. Microsoft займется преобразованием финансовых систем на базе блокчейна в составе IC3Корпорация Microsoft 5 сентября 2017 года объявила о присоединении к инициативе IC3 (Initiative for Cryptocurrencies and Contracts) для преобразования финансовых систем на базе блокчейна. Главной задачей проекта является преобразование будущих финансовых институтов с помощью технологии блокчейн, чтобы они стали более гибкими, прозрачными, эффективными и безопасными. Крупнейшие европейские банки создают блокчейн-платформу для международных транзакцийВ январе 2017 года семь крупнейших европейских банков объединились в создании общей финансовой платформы для трансграничной торговли на основе блокчейн-технологии. Новое решение адресовано представителям малого и среднего бизнеса. Подробнее здесь. Блокчейн поможет банкам сократить расходы на 12 млрд. долларовТехнология блокчейн поможет инвестиционным банкам сократить расходы на поддержку инфраструктуры. По данным Accenture на начало 2017 г, речь идёт о весьма внушительных суммах — к 2025 г. экономия на операционных расходах составит от 8 до 12 млрд. долл. Эти суммы эксперты назвали, проанализировав данные о расходах восьми из десяти крупнейших инвестиционных банков мира, что позволило получить представление о потенциале блокчейн, пишет в начале года Reuters. Прогноз не учитывает инвестиции, необходимые для внедрения технологии. Как сообщает Accenture, транзакции с применением блокчейн помогли банкам существенно сэкономить, упростив процедуры финансовой отчётности (в среднем на 30%) и внутреннего финансового контроля. Затраты на последний удалось сократить на 50%. Авторы доклада всё же предупреждают, что массовое внедрение блокчейн может застопорить юридический аспект: «После кредитного кризиса в 2008 г. регулирующие органы, скорее всего, не захотят существенно уменьшить роль вновь созданной и укреплённой расчетно-клиринговой инфраструктуры, пока не будут абсолютно уверены в том, что блокчейн являются безопасной, надежной и устойчивой альтернативой».2016Почему крупнейшие банки бегут из мирового блокчейн-консорциума?В ноябре 2016 года мировой консорциум по блокчейну R3 покинули сразу две компании, которые стояли у истоков создания синдиката – Goldman Sachs и крупнейшая финансово-кредитная группа Испании Banco Santander. Подробнее - в отдельной статье. Центробанки мира исследуют выгоды выпуска цифровых наличных на блокчейнеЧерез несколько лет с помощью блокчейн-технологий центробанки разных стран начнут отказываться от выпуска наличных денег и заменят их на «цифровой кэш» (digital cash). Такой прогноз дали представители компаний и банков, занимающиеся развитием блокчейн-систем, на конференции Russia Risk Conference в октябре 2016 года. Подробнее см. Цифровые наличные Отчет ВЭФ: «Будущее финансовой инфраструктуры: смелый взгляд на то, как блокчейн может изменить финансовые услуги»В августе 2016 года Всемирный экономический форум (World Economic Forum) опубликовал отчет под названием «Будущее финансовой инфраструктуры: смелый взгляд на то, как блокчейн может изменить финансовые услуги». Исследование, результаты которого легли в основу отчета, велось на протяжении 12 месяцев. Оно включало интервьюирование лидеров финансовой индустрии, экспертов, представителей инновационных компаний, а также проведение серии рабочих совещаний, в которых в общей сложности было задействовано порядка 200 участников. Помощь в составлении отчета Форуму оказывала консалтинговая компания Deloitte. За последние три года было подано более 2,5 тыс. заявок на патенты, связанные с блокчейном, а общая сумма инвестиций в эту область за тот же период составила $1.4 млрд, приводятся данные в отчете. Авторы документа предсказывают, что в 2017 году уже 80% банков начнут использовать технологию блокчейна. Авторы отчета отмечают, что осведомленность о технологии блокчейна существенно выросла, однако существуют значительные препятствия для широкомасштабного ее применения. В их числе – неопределенность в правовой области, только-только появляющиеся коллективные усилия по стандартизации в области блокчейна, и др. Ключевые выводы исследования следующие:

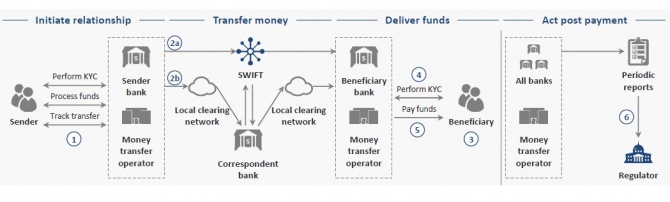

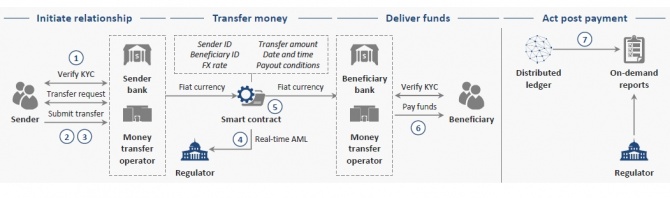

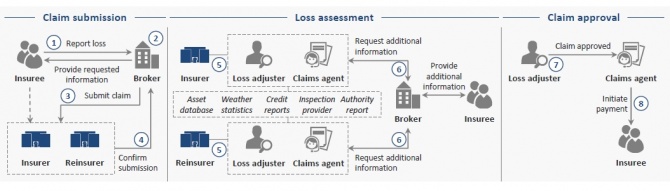

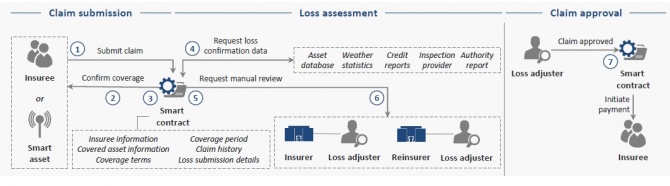

В отчете также содержатся примеры девяти сценариев использования блокчейна, которые могут изменить процессы в финансовой отрасли. Первый пример использования - международные платежи. Ожидается, что здесь, особенно в области денежных переводов, изменения произойдут быстрее всего. Основным примером использования становятся переводы на небольшие суммы между частными лицами или предприятиями, для которых пользование услугами банков является слишком дорогим.   Международные платежи (нынешнее состояние процесса) Международные платежи (нынешнее состояние процесса)   Международные платежи (будущее состояние процесса) Международные платежи (будущее состояние процесса) Сохранение в блокчейне цифровых профилей отправителя и получателя денег позволит быстро установить доверие между сторонами и идентифицировать пользователя. Также блокчейн позволит банкам совершать расчеты в реальном времени, сократив уровень мошенничества, сделав доступными для пользователей микроплатежи, и устранить ошибки при обработке транзакций за счет использования умных контрактов. Другой пример - страховое дело. Блокчейн обладает потенциалом для оптимизации операционных затрат бэк-офиса страховой компании, которая занимается возмещением ущерба имуществу и здоровью, полагают авторы отчета. Благодаря использованию умного контракта, подача документов будет автоматизирована и упрощена, что сократит необходимость в брокерах и снизит уровень мошенничества.   Обработка страховых случаев (нынешнее состояние процесса) Обработка страховых случаев (нынешнее состояние процесса)   Обработка страховых случаев (будущее состояние процесса) Обработка страховых случаев (будущее состояние процесса) Еще два примера рассматриваются в области депозитов и кредитования: они касаются синдицированных займов и финансирования сделок. По мнению авторов отчета, технология биткойнов обладает потенциалом для того, чтобы оптимизировать операции бэк-офиса по выдаче синдицированных займов. Процедура станет более прозрачной и автоматизированной. Некоторые компании уже начали работы в этом направлении. Что касается финансирования сделок, здесь блокчейн имеет потенциал для снижения стоимости операций. Технология блокчейна может улучшить практически каждый шаг оформления торговых сделок — от возможности наблюдения за сделкой в реальном времени до доказательства владения, избавив стороны сделки от необходимости прибегать к услугам корреспондентских банков, говорится в отчете. Также это эффективно решает проблемы двойной траты – проблемы, особенно актуальной при финансировании торговых сделок. Полный отчет с примерами можно скачать здесь. Четыре крупных банка планируют создать новую цифровую валюту на блокчейнШвейцарский банк UBS при поддержке испанского банка Santander, немецкого Deutsche Bank, американской Bank of New York Mellon Corporation и британского брокера ICAP намерен выпустить в обращение новую цифровую валюту, основанную на технологии блокчейн (blockchain), которая используется при проведении расчетов в биткоинах, сообщает Financial Times[1]. Блокчейн-система как альтернатива SWIFTКраеугольным камнем, вокруг которого строятся многочисленные инновации в области финансов в начале 2016 года, является технология распределенного подтверждения транзакций, которая впервые была реализована в криптовалюте «Биткойн» и получила название блокчейн. Технически это огромная база данных без центрального руководства, в которой хранится информация о сделках. Проверкой транзакций занимаются сами участники системы, которые подтверждают подлинность совершенных действий, а затем формируют из записей транзакций блоки. Данный подход интересен по нескольким причинам. Во-первых, для блокчейна не нужны посредники в лице дорогостоящих платежных систем, которые сейчас осуществляют процессинг транзакций. Во-вторых, повышается скорость обработки операций. В традиционной схеме с клиринговой организацией этот процесс может занять до нескольких дней, а в случае с блокчейном транзакции проходят в режиме реального времени. «Блокчейн может сэкономить банкам миллиарды долларов за счет отказа от медленных и дорогостоящих централизованных систем платежей», – утверждает Хью Йошида (Hu Yoshida), технический директор (CTO) Hitachi Data Systems[2].На 2016 год для межбанковских расчетов используется система SWIFT (Society for Worldwide Interbank Financial Telecommunication). Данную платформу по праву считают «кровеносной системой» глобальной экономики, так как к ней подключено более 11 тыс. финансовых организаций в более чем 200 странах мира. Денежные платежи обслуживаются с помощью уникальных шестизначных кодов (БИК), приписываемых каждому банку. С финансовых организацией взимается плата за возможность работать в системе SWIFT. На прохождение платежей обычно уходит от 1 до 3 дней, но этот срок может оказаться больше в зависимости от месторасположения и цифрового пояса банка-отправителя и банка-получателя. Британский Barclays начал работать со стартапом, с лицензией на выпуск криптовалютыBarclays заключил весной 2016 года партнерское соглашение с финтех-стартапом Circle, занимающимся криптовалютой на базе Blockchain[3]. По сообщениям СМИ, ранее Circle, которому удалось привлечь инвестиций на 76 млн долларов США, первым получил лицензию на выпуск электронных денег от финрегулятора Великобритании, а также заполучил в качестве инвестора одного из бывших топ-менеджеров JPMorgan Chase Блиса Мастерса. Circle позволяет пользователям пересылать деньги, снабжая платеж сообщениями, смайликами и даже «гифками». В 2015 году компания запустила свои услуги в США, в этом рассчитывает на Европу. Сейчас переводы доступны в фунтах стерлингов и долларах США, однако если пользователь захочет послать деньги в страну, где Circle еще не работает, платеж будет автоматически пересчитан в биткойны, переслан, а затем переведен в валюту этой страны. Примечанияwww.tadviser.ru Как изменится финансовый рынок — The VillageВ издательстве «Эксмо» вышла книга Алекса и Дона Тапскоттов «Технология блокчейн. То, что движет финансовой революцией сегодня». Она рассказывает о мире цифровой валюты и о том, как устроены транзакции нового поколения, основанные на технологии блокчейн. The Village публикует отрывок из главы о том, почему старые финансовые системы устарели и что идет им на смену. Мировая финансовая система ежедневно пропускает через себя триллионы долларов, обслуживает миллиарды людей и поддерживает глобальную экономику общей стоимостью более 100 триллионов долларов. Это самая мощная отрасль в мире, основа мирового капитала, и ее лидеры считаются хозяевами вселенной. При ближайшем рассмотрении, однако, это заумная машина неравномерных нововведений и абсурдных противоречий. Во-первых, эта машина довольно давно не обновлялась. Новые достижения просто припаивали к старому залатанному корпусу имеющейся инфраструктуры. Представьте себе: современные банки предлагают интернет-банкинг, но по-прежнему выпускают бумажные чеки и пользуются мейнфреймами 70-х годов. Когда клиент подносит кредитку к суперсовременному считывающему устройству, чтобы оплатить большой латте в «Старбаксе», его деньги проходят минимум через пять разных посредников, прежде чем попадут на счет кофейни. Транзакция проходит клиринг за секунды, но фактически урегулируется в течение нескольких дней. Возьмем крупные транснациональные компании, такие как Apple или General Electric. Им приходится держать по всему миру сотни банковских счетов в местных валютах, чтобы облегчить свою деятельность. Когда такой корпорации нужно перевести деньги между двумя подразделениями в разных странах, менеджер одного филиала посылает банковский перевод со счета своего филиала в другой банк на счет второго филиала. Эта неоправданно усложненная транзакция требует дней, если не недель, на урегулирование. В это время ни отправитель, ни получатель не могут пользоваться переведенной суммой, зато посредник зарабатывает процент на денежных средствах в пути. «Приход новой технологии превратил бумажные процессы в полуавтоматические, полуэлектронные — но логика осталась фактически бумажной», — говорит Викрам Пандит, бывший генеральный директор Citigroup. Повсюду можно наблюдать еще один странный парадокс: на мировых биржах трейдеры покупают и продают ценные бумаги в течение наносекунд, сделки проходят клиринг мгновенно, но их урегулирование занимает целых три дня. Органы госуправления обращаются не менее чем к десяти разным посредникам — советникам, юристам, страховщикам, банкирам, — чтобы выпустить муниципальные облигации. Трудовой мигрант в Лос-Анджелесе, получив зарплату чеком, обналичивает его (уплачивая при этом 4 % комиссии) и несет свою пригоршню долларов в офис компании переводов, чтобы отправить деньги семье в Гватемалу, и снова платит комиссию, налог и другие скрытые сборы. Когда его многочисленные родные делят полученные средства между собой, ни у одного не накапливается минимально необходимой суммы для открытия банковского счета. Они в числе 2,2 миллиарда людей, живущих менее чем на два доллара в день. Платежи на небольшие суммы, которые им нужно совершать, слишком малы для обычных платежных сетей, таких как системы дебетовых или кредитных карт, где минимальные суммы комиссии делают так называемые микроплатежи невозможными. Таким образом, денежная машина по охвату и масштабу не является на самом деле глобальной. Плановые и регулирующие органы зачастую вынуждены работать в условиях недостаточности информации; причинами являются традиционная непрозрачность многих крупных финансовых операций и обусловленное требованиями безопасности ограничение информированности сотрудников. Почему система так неэффективна? По мнению Пола Дэвида, экономиста, который ввел понятие «парадокса производительности», наложение новых технологий на существующую инфраструктуру «не редкость в период перехода от одной технологической парадигмы к другой». К примеру, в производстве потребовалось 40 лет, чтобы коммерческая электрификация пришла на смену использованию пара, и зачастую пар и электричество использовались параллельно, пока производство не сделало окончательный выбор в пользу последнего. За этот период технического перевооружения производительность фактически снизилась. В финансовой же системе проблема усугубляется тем, что явного перехода от одной технологии к другой не произошло; применяется целый ряд устаревших методик, в том числе насчитывающих не одну сотню лет, которые так и не реализовали полностью свой потенциал. Дни финансового монстра сочтены — технология блокчейна обещает в следующем десятилетии большие перемены и разрушение устоявшихся систем, но при этом и грандиозные возможности для тех, кто успеет ими воспользоваться. Существует шесть причин, по которым технология блокчейна принесет глубокие изменения в эту отрасль, разрушит финансовые монополии и даст частным лицам и организациям реальную возможность выбирать, как создавать ценности и управлять ими. Для мировых финансистов это повод задуматься. Аттестация Впервые в истории стороны смогут, не зная друг друга и не доверяя друг другу, заключать сделки и вести дела. Подтверждение личности и установление доверия перестали быть правом и привилегией финансового посредника. Более того, в контексте финансовых услуг протокол доверия приобретает новое значение. Блокчейн может установить доверительные отношения, когда они необходимы, подтвердив идентичность и платежеспособность каждой стороны с помощью истории транзакций (в блокчейне), значения репутации (на основе агрегированных отзывов) и других социоэкономических показателей. Стоимость В блокчейне сеть и проводит клиринг пиринговых передач ценностей, и урегулирует их, причем делает это постоянно, так что ее регистр всегда актуален. Если бы банки для начала воспользовались такой возможностью, не меняя своей бизнес-модели, они сэкономили бы около 20 миллиардов долларов операционных расходов — это подсчеты испанского банка Santander, причем реальные цифры наверняка гораздо выше. Благодаря радикальному снижению стоимости банки смогли бы предложить частным и корпоративным клиентам в сообществах, недостаточно охваченных банковским обслуживанием, более широкий доступ к финансовым услугам, рынкам и капиталам. Это выгодно не только лидерам рынка, но и начинающим предпринимателям по всему миру. Любой человек в любом месте, располагая только смартфоном и соединением с интернетом, сможет приобщиться к потокам мировых финансов. Скорость Сегодня урегулирование денежного перевода занимает семь дней, биржевой сделки — два-три дня, а банковской ссуды — невообразимые 23 дня. Сеть SWIFT проводит в день 15 миллионов платежей между десятком тысяч финансовых институтов по всему миру, но несколько дней тратит на их клиринг и урегулирование. В биткоиновой сети уходит в среднем десять минут на клиринг и урегулирование всех транзакций, совершенных за это время. Другие блокчейны еще быстрее. Управление рисками Технология блокчейна обещает устранить несколько видов финансовых рисков. Во-первых, риск урегулирования — риск того, что платеж не пройдет в результате какой-либо ошибки в процессе урегулирования сделки. Во-вторых, контрагентский риск — риск того, что другая сторона объявит дефолт до того, как пройдет урегулирование сделки. Наконец, самый серьезный системный риск, сумма всех крупных контрагентских рисков в системе. Моментальное урегулирование в блокчейне способно полностью устранить этот риск. Любой бухгалтер сможет в любой момент изучить внутренние процессы в компании и увидеть, какие транзакции осуществляются и как сеть их фиксирует. Неотменяемость транзакции и мгновенная синхронизация финансовой отчетности ликвидирует один из аспектов агентского риска — риска, что нечестные менеджеры воспользуются громоздким бумажным следом и значительной задержкой по времени, чтобы скрыть незаконную деятельность. Инновация ценности Биткоиновый блокчейн создавался для передачи биткоинов, а не для работы с другими финансовыми активами. Однако это технология с открытым исходным кодом, стимулирующая эксперименты. Некоторые новаторы создают отдельные блокчейны, так называемые альткоины, предназначенные не для биткоиновых платежей, а для иных целей. Финансовые институты уже пользуются технологией блокчейна, чтобы записывать, обменивать и продавать активы и обязательства, и со временем могут заменить ею традиционные биржи и централизованные рынки, а это изменит наши представления о ценностях и механизмы торговли ими. Открытый исходный код Отрасль финансовых услуг — это гигантское технологическое нагромождение устаревших систем, которое грозит обрушиться в любой момент. Ее трудно технологически совершенствовать, потому что для каждой инновации требуется обратная совместимость. Блокчейн же, будучи системой с открытым исходным кодом, может постоянно меняться, развиваться и совершенствоваться на основе консенсуса сети. Рассмотрим восемь ключевых функций, по нашему мнению, готовых к судьбоносным переменам. Подтверждение идентичности и ценности. В настоящее время мы полагаемся на крупных посредников, чтобы установить доверительные отношения и подтвердить идентичность другой стороны в финансовой транзакции. Эти посредники выступают арбитрами в доступе к базовым финансовым услугам, таким как банковские счета и займы. Блокчейн снижает и даже иногда устраняет необходимость в доверии в определенных транзакциях. Эта технология также позволит участникам поддерживать подтверждаемые, полнофункциональные и криптографически защищенные электронные профили и устанавливать доверительные отношения, когда это необходимо. Перемещение ценностей. Ежедневно финансовая система перемещает денежные средства по всему миру, проверяя, чтобы ни один доллар не был израсходован дважды: от покупки песни на iTunes за 99 центов до миллиардных сделок по передаче фондов внутри компании, покупке активов или приобретению компаний. Блокчейн способен стать общим стандартом для перемещения любых ценностей — валюты, акций, облигаций, прав — в крупных и малых размерах, на близкие и дальние расстояния, известным и неизвестным сторонам. Таким образом, блокчейн может сделать для перемещения ценностей то же, что введение стандартного грузового контейнера сделало для перемещения товаров: заметно снизить стоимость, повысить скорость, уменьшить трение и способствовать экономическому росту и благосостоянию. Хранение ценностей. Финансовые институты выступают хранилищами ценностей, принадлежащих частным лицам, организациям, государству. Для среднестатистического гражданина банк хранит ценность в ячейке, на сберегательном или текущем счете. Для крупной организации, которой нужна доступная ликвидность и при этом гарантия небольшого процента на наличный эквивалент, это будут так называемые безрисковые инвестиции, например, в рынок краткосрочных инструментов или казначейские облигации. С блокчейном частным лицам не придется полагаться на банки как главные хранилища ценностей или представителей услуг сберегательных и текущих счетов, а у организаций появится более эффективный механизм покупки безрисковых финансовых активов и владения ими. Кредитование. От ипотеки до краткосрочных векселей финансовые институты упрощают выдачу кредитов: кредитные карты, ипотечные кредиты, корпоративные, муниципальные и государственные облигации, ценные бумаги, обеспеченные активами. Кредитование породило ряд дополнительных отраслей для проверки кредитоспособности, ведения кредитной истории, назначения кредитных рейтингов. Для частных лиц здесь важнее всего кредитная история, для организаций — кредитный рейтинг, от «инвестиционного класса» до «мусорного». В блокчейне любой сможет выпускать, обменивать и урегулировать традиционные долговые обязательства напрямую, тем самым снижая издержки и риск и повышая скорость и прозрачность. Потребители смогут получать займы непосредственно у таких же потребителей. Это особенно важно для неохваченных банковским обслуживанием и для предпринимателей по всему миру. Обмен ценностями. Каждый день рынки по всему миру делают возможным обмен финансовыми активами общей стоимостью в триллионы долларов. Торговля — это покупка и продажа активов и финансовых инструментов с целью инвестирования, игры на бирже, хеджирования и арбитража, включая осуществляемый после сделки цикл клиринга, урегулирования и хранения ценности. Блокчейн сокращает время урегулирования любых транзакций с дней и недель до минут и секунд. Спонсорство и инвестиции. Инвестирование в актив, компанию или новое предприятие дает человеку возможность получить на этом доходность в виде повышения стоимости капитала, дивидендов, процентов, ренты и их всевозможных сочетаний. Отрасль создает рынки, сводя инвесторов с предпринимателями и владельцами компаний на всех стадиях развития, от «ангелов» до IPO и далее. Привлечение средств обычно требует посредников: например, инвестиционных банков, венчурных инвесторов, юристов. Блокчейн автоматизирует многие их функции, делает возможным использование новых моделей для прямого пирингового финансирования, а также может сделать запись дивидендов и оплату купонов более эффективной, прозрачной и надежной. Страхование ценности и управление рисками. Управление рисками и частный его случай, страхование, предназначено для защиты частных лиц и компаний от непредвиденных потерь или катастрофы. В более широком смысле управление рисками на финансовых рынках породило сонмы производных, сложно структурированных финансовых продуктов и других финансовых инструментов для хеджирования против непредсказуемых или неконтролируемых событий. По последним подсчетам, номинальная стоимость всех крупных публично доступных производных ценных бумаг составляет 600 триллионов долларов. Блокчейн поддерживает децентрализованные модели страхования, что делает использование производных ценных бумаг для управления рисками гораздо более прозрачным. Система репутации, основанная на социальном и экономическом капитале человека, его действиях и других репутационных параметрах, позволит страховщикам гораздо яснее понимать актуарный риск и принимать решения более информированно. Бухгалтерский учет ценностей. Бухгалтерский учет — это измерение, обработка и передача финансовой информации об участниках экономических процессов. Эту многомиллиардную отрасль контролируют четыре гиганта аудита: Deloitte Touche Tohmatsu, PricewaterhouseCoopers, Ernst & Young и KPMG. Традиционные практики бухучета не справятся со скоростью и сложностью современных финансов. Новые методы, применяющие распределенный регистр блокчейна, сделают аудит и финансовую отчетность прозрачными и позволят их вести в реальном времени. Также он значительно расширит возможность регулирующих органов и других заинтересованных лиц отслеживать финансовую активность внутри корпорации. www.the-village.ru Блокчейн в банковской сфере - BitJournal18+ Новости События Новичкам Статьи Курсы Калькулятор ICO

bitjournal.media О чем волноваться банкам в эпоху блокчейнаРубрика «Инновации в корпорациях» выходит при поддержке Spinon. Банки и финтех-стартапыЗначительная часть инноваций на блокчейне в финансовых услугах обусловлена стартапами. Но банки могут внедрять инновации, применяя их технологию. Банки все еще далеки от стартапов и рассматривают их как диковинных зверей. Сначала их исследуют и держат в непосредственной близости, но даже симбиоз не приносит выгоды. Любая крупная организация будет поставлена под угрозу, столкнувшись с большим количеством внешних инноваций, превосходящих ее внутренние способности поглотить или подавить их. Сейчас коммерциализация интернета продолжается уже более двадцати лет и банки предоставляют своим клиентам такие услуги, как интернет-банкинг (с мобильным доступом), онлайн-брокерские услуги и возможность онлайн-платежей. Реальность такова, что клиенты нечасто ходят в банковские филиалы (если вообще ходят), и они не клеют бесчисленные марки, чтобы оплачивать счета. В ответ на полное отсутствие у банков радикальных инноваций растет сегмент финтеха. Уже к 2015 году более чем $19 млрд венчурного финансирования было влито в финтех-стартапы ($36 млрд в 2016 году. — Прим. Rusbase). Многие из них были сосредоточены лишь на нескольких популярных областях: кредиты, управление капиталом и платежи. Некоторые стартапы дошли до того, что предлагали полный набор банковских услуг только с помощью мобильного телефона — подход, который привлекателен для родившихся в 2000-е годы. Это доказывает, что новая форма банка может быть создана с нуля, без унаследованного багажа. Интересно, что финтех-стартапы первоначально не атаковали доминирующих операторов, зная, что это рискованно и дорого. Скорее, их точки входа находились на смежных, заброшенных или недостаточно обслуживаемых территориях. Вначале они появлялись там, где можно было избежать конкуренции. Стартапы начинали с малого и выглядели безобидными. Их игнорировали, пока они не стали значимыми. Почему это долгое вступление про финтех так важно, когда мы говорим о блокчейне? Учиться на ошибках финтеха, чтобы адаптироваться к блокчейнуБлокчейн может следовать по той же траектории, что и финтех, превращая небольшие плацдармы в значительные или в полностью оперившиеся предприятия. Некоторые стартапы на основе блокчейна уже потихоньку атакуют болевые точки на финансовом рынке услуг, предлагая решения существующим игрокам, в то время как другие пытаются сообща добавить новизны общей инфраструктуре или сервисным решениям. Еще одна категория стартапов, игнорируя действующих лиц, мечтает о невозможном, предлагая новые решения для нетронутого рынка. Те, кто не учится на истории, обречены повторить ее. Если банки не адаптируются к блокчейну более радикально, чем в свое время к интернету, они пострадают от последствий. Для финансовых учреждений будущие технологии на блокчейне будут развиваться по двум параллельным путям. Плохая новость: некоторые блокчейн-стартапs будут следовать за бизнесом, как финтех. Хорошая новость: блокчейн идеален для оптимизации большинства банковских операций. Если вы оптимист, есть кое-что еще. Банки и вся индустрия финансовых услуг могут принять решение о серьезном переосмыслении себя. В этом трудно реализуемом сценарии будут победители и проигравшие, а какая-то часть общего сегмента сократится, но в долгосрочной перспективе финансовый сектор серьезно разовьется. Внедрение блокчейна не будет сигналом о наступившем конце банков, но инновации должны проникать в финансы очень быстро. Банки должны видеть в блокчейне не только средство экономии, но ключ к открытию новых возможностей, которые могут вывести их в лидеры отрасли. Почему до сих пор нет глобального банка биткоинов?Это сложный вопрос, потому что философия биткоина касается децентрализации, в то время как банк управляется централизованно. Тем не менее глобальный банк без ограничений, связанных со странами или транзакциями, был бы интересен пользователям, заинтересованным проводить глобальные транзакции в точке мира, где они находятся, так же легко, как с помощью кредитки. Но такого фиктивного глобального банка никогда не будет — потому что местные нормативные барьеры разных государств слишком высоки и слишком реальны. Ни один существующий стартап или банк не имеют ни стимула, ни желания стать таким «ультра»-банком. Препятствия, с которыми сталкивался Uber в противостоянии с глобальными картелями такси, бледнеют по сравнению с нормативными сложностями и юридическими барьерами, которые присущи каждой местной системе финансовых услуг во всем мире. Знаете ли вы, почему HSBC на самом деле не является ведущим мировым банком в мире несмотря на то, что его отделения есть в 72 странах? Знаете ли вы, почему Coinbase на самом деле не является ведущей мировой биржей биткоинов, несмотря на то, что это самый большой и единственный вариант обмена, доступный в 27 странах? Есть общий ответ на эти два вопроса: регулирующие ограничения. Это означает, что возможности вашей учетной записи привязаны к стране, гражданином которой вы являетесь, как и традиционная банковская учетная запись. Как пользователь, вы действительно не чувствуете себя глобальным. HSBC и Coinbase могут быть глобальными компаниями, но их клиенты не имеют привилегий вне границ. К счастью, в мире исключительно биткоинов такой потенциальный глобальный банк — это вы, если у вас есть криптовалютный кошелек. Локальный криптовалютный кошелек обходит некоторые правовые нормы, которым должны соответствовать существующие банки и похожие на банк учреждения (криптовалютные биржи), но без нарушения каких-либо законов. Вы берете с собой свой банк, куда бы вы ни отправлялись, и пока этот кошелек имеет локальные мосты в мир без криптовалюты, до тех пор у вас есть версия глобального банка в кармане. Этот аспект эволюции потребительской криптовалютной торговли важен, поскольку он демонстрирует, что мы можем достичь еще одной формы связи в силу самой природы блокчейна, достигая эффекта SWIFT (система международных межбанковских платежей. — Прим. перев.). Пятьдесят или около того обменов с криптовалютами, существующих в разных частях мира, не связаны друг с другом явно, но они невидимыми нитями связаны блокчейном. Это существенное подтверждение того, что блокчейн — это глобальная сеть, которая не знает границ. Хотя банки и презирают биткоин и его блокчейн, они должны видеть в этих возможностях демонстрацию того, чего можно достигнуть, если позволить блокчейну стать глобальной сетью. Возможно, однажды каждый сможет стать своим собственным виртуальным банком. Расширенные криптовалютные кошельки могли бы стать для мира криптофинансовых сетей тем, чем был браузер для интернета, — новыми точками входа для денежных операций. Есть надежда, что регуляторы будут не слишком суровы к возможностям развития этой технологии, если пользователи будут добросовестными партнерами, которые платят налоги и не ведут незаконной деятельности. Получить статус глобального банка непросто. Существует историческое напоминание о том, что онлайн-банкинга недостаточно для создания глобального банка. С 1995 по 2000 год было предпринято несколько попыток сформировать банки, действующие исключительно в интернете, начиная с первого в мире банка сети безопасности (SFNB), первого интернет-банка в мире. Но каждая такая попытка была привязана к той юрисдикции, в рамках которой они были созданы. SFNB, CompuBank, Net.B@nk, Netbank AG, Wingspan, E-LOAN, Bank One, VirtualBank и другие примеры не пережили краха доткомов 2000 года. Новый набор онлайн/мобильных банков и стартапов финансовых услуг, таких как Atom, Tandem, Mondo, ZenBanx, GoBank, Moven и Number26, предлагает новое поколение услуг, которое бросает вызов традиционным банкам. Но если какой-либо из этих сервисов стремится стать глобальным, ему все же необходимо преодолеть местные финансовые барьеры нормативного характера. Современный человек, как правило, использует традиционные банковские сети для перевода любых денег. Я вижу будущее, где мы используем инфраструктуру блокчейна для перевода любых денег, включая криптовалюту и суверенную валюту. Это означает, что традиционные деньги могут поступать в кошельки для криптовалюты и обмениваться через брокерские счета быстрее, чем криптовалюту станут принимать на традиционные онлайн-банковские счета. Банки сдают свои позицииВполне вероятный сценарий развития событий в будущем состоит в том, что банки утратят свои позиции, поскольку мы будем осуществлять транзакции и через наши смартфоны или веб-сервисы напрямую. Хотя по-настоящему глобальный банк или обменник, может, и не появятся в ближайшее время, но уже сейчас необходимо чувствовать и действовать, как глобальный банк. В этой схеме банки могут оставаться на финансовой сцене или покинуть ее, но они не будут главными для вашего кошелька. Чем больше мы связываем наши банковские счета с внешними услугами и приложениями, тем больше мы понимаем, что живем в мире децентрализованных банков. Эта тенденция уже существует, и это отнюдь не анекдот, потому что она развивается с возрастающим эффектом. Вот некоторые примеры:

Эти новые дополнительные услуги дают нам как потребителям гораздо больше возможностей, чем мы можем получить непосредственно от наших традиционных банковских счетов. Что еще более важно, банки сами по себе не позволили бы нам достичь того, что позволяют эти связи, и именно поэтому нам нужны эти новые посредники. Децентрализация банковской деятельности уже происходит. Пока она еще неравномерно распределена.  На нашу полку попадают книги, которые рекомендуют герои наших интервью и колумнисты. Получите месяц на Bookmate бесплатно: введите промокод RUSBASE. На нашу полку попадают книги, которые рекомендуют герои наших интервью и колумнисты. Получите месяц на Bookmate бесплатно: введите промокод RUSBASE. Материалы по теме: Сооснователь Lykke Сергей Ивлиев: «Мы провели ICO до того, как это стало хайпом»Почему к 2027 году каждая компания будет использовать блокчейнЖитель Нидерландов продал все свое имущество и вложился в биткоиныКак блокчейн открывает закрытые рынки инвесторам с небольшим капиталомCover photo by Aidan Bartos on Unsplash Нашли опечатку? Выделите текст и нажмите Ctrl + Enter rb.ru Прошло 10 лет, а никто не придумал, как использовать блокчейнВсе говорят, что блокчейн — технология, лежащая в основе криптовалют — изменит ВСЁ. Но спустя годы усилий и многомиллиардные инвестиции никто так и не придумал, как можно использовать блокчейн, если не считать криптовалютных спекуляций и противозаконных финансовых транзакций.Во всех описываемых случаях использования — от платежей до юридических документов, от депонирования до систем голосования — авторы прибегали к всевозможным ухищрениям, чтобы внедрить распределённый, зашифрованный, анонимный реестр, в котором не было нужды. А что если вообще не существует потребности в использовании распределённого реестра? Что если отсутствие масштабных проектов на базе распределённого реестра спустя десятилетие разработок объясняется тем, что это никому не нужно? Платежи и банковское делоИзначально блокчейн разрабатывался для использования в криптовалютах вроде биткоина — как способ хранения и обмена ценностей, почти как любые остальные валюты. Visa и MasterCard были объявлены динозаврами, потому что теперь появился бесплатный и мгновенный способ обмена ценностями без берущих мзду посредников. Революция в банковском деле была лишь началом… правительства, больше неспособные проводить эмиссию денег, уйдут на задний план, потому что граждане смогут свободно переводить деньги вне национальных систем.Киллер-фича: знание, что можно вернуть свои деньги. Не прошло много времени, как мечта развалилась. С одной стороны, уже есть бесплатный и мгновенный способ обмена ценностями без посредников — наличные. Биткоины заменяют доллары, но Visa и MasterCard сидят на долларовых банковских транзакциях, предоставляя набор услуг добавленной стоимости, вроде отслеживания мошеннических споров и идентификации покупателей и продавцов. Судя по всему, для человека, платящего за товар, главной особенностью новой платёжной системы — как с PayPal в его ранние годы — является уверенность в том, что если товар окажется неудовлетворительным, то можно вернуть себе деньги. А для человека, получающего оплату, главной особенностью платёжной системы является уверенность в том, что покупатели действительно платят и хотят пользоваться этой системой. Добавьте сюда баллы, кредитные линии и бесплатную регистрацию багажа на всех рейсах авиакомпании United Airlines — и вы получите систему, которую выбирают пользователи и которой пользуются торговцы. На самом деле никто не хочет платить биткоинами, поэтому они не пока не взлетели. Чтобы Visa работала на блокчейне, понадобится энергия 5 000 атомных реакторов. К тому же это не настолько хорошая платёжная система. Visa может обрабатывать 60 000 транзакций в секунду, а биткоин исторически топчется на 7. Есть технические модификации, позволяющие повысить эффективность биткоина, но в качестве отправной точки у вас есть нечто, что тянет лишь примерно на 0,01% клиринговых транзакций. И нужно упомянуть, что для этих семи транзакций в секунду биткоин уже тратит примерно в 35 раз больше энергии, чем Visa. Если довести частоту биткоин-транзакций до 60 000 в секунду, то понадобится столько энергии, сколько вырабатывается во всём мире. Возможность переводить средства без надзора правительстваВо многих странах возможность что-то делать без пригляда властей делает мир лучше. На Кубе или в Венесуэле многие предпочитают переводить деньги в долларах, и биткоин, теоретически, может выполнять ту же функцию. Но есть как минимум две причины, почему эта криптовалюта не стала желанной панацеей: превосходство правительства перед отдельным гражданином и превосходство правительства перед обществом.Mt Gox теряет деньги пользователей. Поддерживаемая правительством банковская система предоставляет страхование вкладов, обеспечивает обратимость переводов, проверку личности, стандарты аудита и систему расследования на случай возникновения проблем. У биткоина по определению ничего из этого нет. Как-то я наткнулся на примечательную ветку на форуме, в которой пишут люди, чьи биткоин-кошельки опустошили, взломав почту и похитив пароли. Они были ошеломлены, потому что им неоткуда ждать помощи! И это широко распространено: в 2014-м компания Mt. Gox, бывшая тогда крупнейшим биткоин-трейдером, из-за дыр в системе безопасности потеряла $400 млн. своих пользователей. Следующий крупнейший биткоин-трейдер, Bitfinex, тоже закрылся после потери пользовательских денег. Представьте себе мир, в котором банки скорее теряли бы деньги вкладчиков, чем приумножали бы их. Биткоин — это средневековое банковское дело: «вот твой либертарианский рай, хорошего тебе дня». BitFinex теряет все деньги пользователей. Эта проблема очень близка и понятна мне, потому что моя собственная компания True Link создавалась для помощи уязвимым пожилым людям — которые готовы выдать номера своих кредиток по телефону, принять участие в мутных тотализаторах или пожертвовать сомнительным организациям, вложиться в мошеннические компании или установить программу для кроссвордов, крадущую пароли. Эти люди больше всего нуждаются в развитых средствах защиты в банковской сфере и платёжных системах, они сильно зависят от современных степеней защиты и станут первыми жертвами предлагаемых изменений ради внедрения мгновенных, идентифицируемых по приватному ключу и необратимых переводов. Тот, кто смотрит на банковскую безопасность с точки зрения человека, придумал бы что-нибудь очень отличающееся от блокчейна! С введением санкций против России в монгольских банках более чем в 4 раза вырос объём переводов. Кроме того, вырабатываемые правительствами решения нацелены на противодействие финансированию терроризма и организованной преступности, на борьбу с обращением запрещённых товаров вроде похищенных номеров кредиток или детской порнографии. Поэтому главное пожелание, чтобы транзакции были приватными, но при этом их можно было открыть по распоряжению силовых структур. Спросите людей: «должно ли правительство иметь возможность по приказу получить список всех, кому вы платили» — и большинство ответит «нет». Спросите: «должно ли правительство иметь возможность по приказу получить список всех, кому платил коллекционер детской порнографии» — и большинство ответит «да». Никто не хочет, чтобы биткоин в 100 раз увеличил объём обращения товаров, которые считаются запрещёнными. Как мне сказал один биткоин-энтузиаст, «если бы ты сегодня изобрёл наличные, их тоже запретили бы». Микроплатежи и межбанковские переводыТеперь поговорим о двух ситуациях, в которых блокчейн-валютам прочат особенно светлое будущее: микроплатежи и межбанковские переводы. Что касается платежей, то энтузиасты напирают на бесплатность и мгновенность биткоин-транзакций. Хотя на самом деле транзакция занимает около 8 минут, а её обработка стоит около 4 центов. Нам предлагают использовать биткоины для микроплатежей — например, заплатить два цента музыканту за прослушивание его песни в сети, или четыре цента за чтение газетной статьи. Но предназначенная для этого инфраструктура — к примеру, предварительная авторизация источника средств, чтобы не приходилось ждать 8 минут для прочтения статьи, на которую вы только что кликнул — на самом деле вообще не требует использовать биткоины. Если вас устраивает цена в четыре цента за статью или два цента за песню, то платите раз в месяц с банковского счёта. На практике люди предпочитают микроплатежам подписки.Прошло три года, а Ripple для SWIFT — как зубочистки для американского валового продукта. Что касается межбанковских платежей, то многие вспоминают про Ripple как многообещающий способ передачи денег между банками. На момент написания статьи за последние 30 дней было обработано 2 млрд долларов межбанковских и межличностных транзакций — примерно 40-секундный объём межбанковской сети SWIFT — спустя три года банковской торговли 90 % высокообъёмных валют. Это как вклад продаж зубочисток в американский ВВП. Почему банки не предпочли эту новую технологию? Дело в том, что настройка Ripple-шлюза не слишком отличается от использования существующей системы корреспондентских счетов — за исключением того, что потеря пароля или токена может привести к гораздо более крупным и быстрым потерям. А биткоин-обмен, напомню, скорее способствует этому, а не предотвращает. Одни и те же свойства банковской системы привлекают и пользователей, и банки. Там уже есть реестры, которые не нужно распределять, анонимизировать, шифровать, публиковать и делать необратимыми. «Умные» контракты«Умные» контракты — это контракты в виде ПО, а не юридические документы. Хранение непосредственно в блокчейне позволяет им производить передачу ценности, основанную непосредственно на криптографическом согласии сторон. Иными словами, «умные» контракты являются «самоисполняемыми». В теории, контракты, написанные в виде ПО, интерпретировать дешевле: поскольку они действуют в буквальном смысле математически и автоматически, не существует двух способов интерпретации, а значит не нужны и дорогие юридические сражения.DAO теряет все деньги пользователей. И в реальном мире уже есть примеры проблемности этого подхода. Самый многообещающий и большой на сегодняшний день контракт, инвестиционная структура под названием Distributed Autonomous Organization (DAO), позволил своим участникам вкладывать деньги напрямую, используя приватные криптографические ключи для выбора объектов инвестирования. Ни юристов, ни комиссионных, ни закулисных заседаний. DAO «исключил возможность ошибочного инвестирования и потери средств директорами и финансовыми управляющими». И вот из-за программного бага DAO «проголосовал» «инвестировать» $50 млн, треть денег вкладчиков, в структуру, управляемую очень умными программистами, которые собаку съели на проблемах рекурсии при обновлениях баланса. Кто-то считает, что это был взлом или эксплойт, потому что ПО работало не так, как задумывалось. Другие считают, что никакого взлома не было — суть ПО как раз и заключалась в автономности принятия решений, это нельзя трактовать двояко, и если не понимаешь, как работает это ПО, то нечего было и участвовать. В результате все участники проголосовали задним числом возместить программный контракт и вернуть деньги их настоящим владельцам. Какой вывод? Даже самые умные блокчейн-энтузиасты на самом деле хотят, чтобы куча людей спорили о настоящих целях контракта, а не позволяли ПО самоисполняться. Быть может, «глупый» способ в результате оказывается умным? Даже криптоэнтузиасты спорят о значении своих контрактов DAO был показательным экспериментом, а что насчёт рутинных транзакций в больших компаниях? Инвесторы и стартапы в сфере смарт-контрактов обещают, что блокчейн обеспечит сверхбыстрое исполнение и платежи, например, в здравоохранении — «вместо того, чтобы 3-6 месяцев ждать обработки заявок, или тратить часы на телефонные разговоры в попытке заставить оплатить ваш счёт, умный контракт теоретически может быть обработан мгновенно». Но это справедливо для любых программных систем покупок. Серверы Amazon, используемые моей компанией, автоматически масштабируются в зависимости от трафика на сайт, и мы платим только за реальное использование. Ошибочно предполагать, что смарт-контракты это изменят. Они подразумевают юридическое соглашение, вступающее в действие вместе с ПО, причём само юридическое соглашение тоже представлено в виде ПО. Условия обслуживания Amazon не являются смарт-контрактом, но реализующая эти термины биллинговая система автоматизирована. А причина отсутствия автоматизации, скажем, в биллинге медицинского страхования заключается не в том, что существующее ПО недостаточно «умное» для обработки поступающих заявок и их электронной оплаты, а в том, что страховые компании сами по себе медлительны, либо исторически, либо потому что они предпочитают проверку заявок людьми. Пожалуйста, пусть биткоин это ускорит? В конце концов все, от блокчейн-энтузиастов до страховщиков, хотят нормально обсуждать суть деловых отношений и интерпретировать их на постоянной основе, а уже потом писать ПО, занимающееся обработкой и выплатами. Уже существующее — это status quo. Распределённое хранение, вычисления и обмен сообщениямиЕщё одна невероятная идея использования блокчейна — механизмы распределённого хранения. На первый взгляд, вполне здраво: разбиваете свои документы на «блоки», шифруете их и помещаете в распределённый журнал… он раскидан по множеству машин, это безопасно и легко можно отследить все действия.Но существует куча замечательных способов разбиения файлов, шифрования и репликации по множеству хранилищ в разных местах. Уже есть компания, зарекомендовавшая себя как более дешёвую альтернативу — распределённый Dropbox, шифрующий и хранящий файлы на множестве пользовательских винчестеров и платящий им небольшую комиссию за используемое место. Блокчейн — это особенно неэффективный и небезопасный способ распределённого хранения. Ха! Может ваш блокчейн сделать ЭТО? У блокчейн-подхода есть 4 дополнительных недостатка. Во-первых, вы полагаетесь на единую точку шифрования — ваш приватный ключ, — а не на более сложную систему, которая может использовать двухфакторную аутентификацию, определение вторжений, ограничения объёмов, файрволы, удалённое отслеживание IP и возможность отключать систему в экстренных случаях. Во-вторых, ценовые компромиссы совершенно неправдоподобны: блокчейн Биткоина уже сожрал электричества почти на миллиард долларов, которое ушло на хэширование данных, составляющих примерно 1/6 от объёма Dropbox-подписки в 10 долларов/мес. В-третьих, систематический выбор, куда и насколько реплицировать данные, выгоден в долгосрочной перспективе. А у блокчейна распределение данных по умолчанию не такое уж и умное. И наконец, Dropbox, Box.com, Google, Microsoft, Apple, Amazon и множество других компаний предоставляют набор других полезных возможностей, которые вы вряд ли захотите разрабатывать самостоятельно. По аналогии с Visa, проблема не в хранении данных, а в управлении разрешениями, отмене совместного доступа к данным, которые вы расшарили ранее, в получении наглядной истории документов, в синхронизации между многочисленными устройствами и многом другом. Те же самые аргументы справедливы и для распределённых вычислений, и для приложений безопасного обмена сообщениями. Шифрование, вечное хранение и распределение по всей сети — это огромная избыточная работа по сравнению с основной задачей. Существуют превосходные решения для вычисления, обмена сообщениями и хранения данных, оснащённые всеми необходимыми средствами шифрования и репликации, причём лучше, чем у решений на основе блокчейна, — и кучей дополнительных замечательных возможностей впридачу. Было громко объявлено о том, что NASDAQ запустила для частных акций внутреннюю биржу на основе блокчейна. Но постойте. Поправьте меня, если не прав, но вся суть NASDAQ (или, например, депозитарной трастовой и клиринговой компании) заключается в том, что она имеет реестр, кто и какими акциями владеет? Неужели они беспокоились, что их системы без блокчейна скоро не смогут отслеживать балансы? Как и в других задачах, связанных с отслеживанием транзакций, вроде платежей «покупатель-продавец», разница между реестрои NASDAQ и блокчейном заключается в том, что блокчейн распределён — это решает проблему отсутствия доверенного посредника. И сегодня для легальных транзакций сама компания, её агент передачи записи, клиринговая палата или биржа — все они доверенные посредники, обычно предлагающие услуги добавленной стоимости. Причина, по которой NASDAQ — правильное место рождения биржи на базе блокчейна, заключается в том, там сидят эксперты в соблюдении законодательных требований и обеспечении безопасности при торговле акциями. Уберите из цепочки посредника (в данном случае саму NASDAQ) и правительство, и у вас останутся исключительно компании, которые решаются на хитроумные манёвры с юридическими системами, системами соблюдения законодательных требований и отслеживающими системами, традиционными для основного рынка. Как вам скажут люди, торгующие акциями, не допущенными на биржу, это гарантия потери ваших денег. Для чего готовится бумажная документация при выпуске ценных бумаг И мы это уже видели. Новые компании начали создавать «монеты» на основе блокчейна, конвертируемые в акции самих компаний, и публично продавать их в ходе Initial Coin Offerings (ICO) в качестве дешёвого и более гибкого способа подъёма денег по сравнению с традиционным первичным публичным размещением (IPO) акций на бирже. Интересно посмотреть, как долго продлится это безумие — помимо прочего, предложение токенов, превращаемых в акции, считается предложением ценных бумаг, так что правила SEC должны распространяться на токены, как и на другие ценные бумаги. К тому же «монеты» — это лишь менее защищённые электронные сертификаты акций, защищённые лишь вашей заботой о пароле, а не законами и защитой биржи ценных бумаг — либо это ещё одна попытка обойти закон. Проверка подлинностиСледующее правдоподобное использование блокчейна: допустим, вы хотите сделать публичное, неизменяемое и неудаляемое подписанное заявление, и вы можете «опубликовать» его в блокчейне. То есть распределённый журнал можно считать чем-то вроде дневника, а не способа покупки и продажи. В теории, вы можете использовать его для записи голосов на выборах, проверки происхождения алмазов или фирменной экипировки, проверки личности, определения принадлежности доменных имён, хранения денег на счетах-эскроу, огласки временных запечатанных патентов, нотариального заверения и так далее.Один голос на человека. Посчитать биткоин-кошельки гораздо труднее! Если не вдаваться в подробности, то все эти способы применения блокчейна не выдерживают критики. В голосовании сегодня принято записывать общее количество выборных бюллетеней, чтобы голосующие бросали настоящие бумажные экземпляры в ящики, а журналисты и наблюдатели всё время следили за этими ящиками. Серьёзной проблемой голосования является учёт проголосовавших и анонимов, а также удостоверенность, что количество голосовавших равно количеству голосов. Бумажные бюллетени позволяют это сделать гораздо лучше блокчейна. Для нотариальных задач, проверка вашего водительского удостоверения или наличия известных вам свидетелей означает отсутствие подписи украденным паролем или приватным ключом. Но если пароль или приватный ключ соответствуют, то вы можете просто опубликовать документ, подписанный PGP-ключом. Для проверки подлинности фирменных товаров вроде часов или сумок, или проверки этичности добычи бриллиантов нет смысла в распределённом и зашифрованном журнале, он не добавляет никакой ценности. Производитель может просто приложить сертификат, проверяемый на сайте, как это делалось раньше. В случае с депонированием смарт-контракт может автоматически заплатить за товары без проверки третьей стороной и удерживать средства, но вам всё же нужна доверенная сторона для проверки доставки товара, его количества и качества. Доказывание в современном мире, что ты что-то знаешь. Наконец, если вам нужно неопровержимо доказать, что вы узнали что-то в такое-то время, без обнародования этой информации, то зашифруйте и отправьте по почте самому себе, или опубликуйте на Bitbucket, или напечатайте и заверьте у нотариуса, или отправьте себе бумажным письмом, или напишите в твиттер md5-сообщение, или ещё что-нибудь сделайте. Но опять же, насколько велика индустрия неопровержимого-доказывания-что-вы-узнали-что-то-в-такое-то-время-без-обнародования? Вы можете припомнить ведущую компанию, или вообще любую компанию, предоставляющую подобную услугу? Что касается разрешения доменов (domain resolution) — процесса определения, чьи серверы должны видеть трафик и отвечать на ваши запросы при вводе URL в браузере, — то представляется, что полностью цифровая запись смарт-контрактов, когда факт платежа, публикуемый в реестре, также обновляет схему разрешения домена, устраняет необходимость в сервисах условного депонирования доменов. Однако на практике, как в случае с DAO или иными смарт-контрактами, если ценные домены меняют хозяев в результате кражи или проблем с безопасностью, то вам нужно переписать журнал, например, по судебному предписанию. Повторяется история с банковскими счетами, поддерживаемыми правительством и законами: настоящие компании не горят желанием оказаться в ситуации, при которой взлом или кража паролей может привести к чьему-то вечному и бесповоротному владению доменами bankofamerica.com, или disney.com, или sony.com и так далее. Внедрение блокчейна повышает риск кражи или подмены, а не уменьшает. Это звучит умозрительно, пока не вспомнишь о том, что ведущие биткоин-биржи часто становятся жертвами хакеров — и это очень редко происходит с крупными доменными провайдерами. Так что же остаётся?В будущем стиральные машины смогут заказывать свой собственный стиральный порошок.Это прозвучит тривиально: всем известно, что к товарам прикладывают сертификаты подлинности с ID-номерами, которые можно проверить на сайте производителя — за исключением того, что в каждом случае были потрачены миллионы, если не десятки миллионов долларов на компании, предназначенные для решения именно этой задачи. Можно придумать ещё более эзотерические решения: Second Life на блокчейне; или блокчейн-приложения, позволяющие стиральным машинам через смарт-конракт заказывать себе стиральный порошок; или спортивные лиги, в которых решения тренеров записываются в блокчейне (серьёзно!). В результате преимущества существующих человеческих и программных систем, относящихся к транзакциям — от идентфикации личности по водительским правам к вызову и разъяснению положений в спорной кредитной транзакции, до автоматического списания денег с вашей кредитки за газетную подписку — перевешивают предполагаемые выгоды, а также скрытые расходы или безотзывное автоматическое исполнение. Блокчейн-энтузиасты часто ведут себя так, будто А трудно получить деньги от Б, или трудно сохранить записи о произошедшем. В каждом случае перевод денег или регистрация транзакции — это на самом деле простые, дешёвые и высокоавтоматизированные части гораздо более сложных систем. И в результате мы вернулись к началу: валютным спекуляциям и нелегальным транзакциям. Возможно, попутно получив урок. В беседах с биткоин-предпринимателями, инвесторами и консультантами я часто сталкивался с нехваткой знаний или даже интереса к тому, как сегодня выполняются различные процессы или какова ценность для конечного пользователя. Несмотря на все деньги, потраченные на биткоин-кассы, никто не провёл исследования, хотят ли большинство владельцев кредитных карт отказаться от своих авиамиль в обмен на потерю возможности оспаривать транзакции. Вероятно, все эти люди думают, что дороговизна IPO и трудности оформления документации при образовании венчурного фонда связаны со всеми этими юристами и экономистами, которые просиживают свои зарплаты… конечно, кучка 20-летних инженеров-умников без опыта работы в индустрии без проблем автоматизируют работу этих дармоедов, всего за несколько месяцев и несколько миллионов баксов венчурного капитала. Но пока-что не очень получается. habr.com

|

Но тут появляется Blockchain, который за несколько лет смог переплюнуть классическую банковскую систему. Эта децентрализованная платформа, показавшая, что хранение и передача ценностей могут считаться надежными и безопасными. И нет надобности в громоздкой структуре, на обслуживание которой уходит огромное количество ресурсов, а пользы от них никакой. То есть если банк может разориться и в связи с этим его клиенты потеряют деньги, то с Блокчейном такого не произойдет, даже если часть сети по каким-то причинам выйдет из строя.

Но тут появляется Blockchain, который за несколько лет смог переплюнуть классическую банковскую систему. Эта децентрализованная платформа, показавшая, что хранение и передача ценностей могут считаться надежными и безопасными. И нет надобности в громоздкой структуре, на обслуживание которой уходит огромное количество ресурсов, а пользы от них никакой. То есть если банк может разориться и в связи с этим его клиенты потеряют деньги, то с Блокчейном такого не произойдет, даже если часть сети по каким-то причинам выйдет из строя. Защищенность банковской отрасли, куда будет внедрен Blockchain, тоже станет выше. Дело в том, что все записи в Блокчейне защищаются с помощью криптографии. Это значит, что если запись попала в блок, то её уже не получится изменить. А всё потому, что данные хранятся на всех компьютерах сети, и их изменение требует синхронного внедрения на каждый компьютер. Это практически невозможно реализовать. Blockchain не удалось взломать за всё время его существования;

Защищенность банковской отрасли, куда будет внедрен Blockchain, тоже станет выше. Дело в том, что все записи в Блокчейне защищаются с помощью криптографии. Это значит, что если запись попала в блок, то её уже не получится изменить. А всё потому, что данные хранятся на всех компьютерах сети, и их изменение требует синхронного внедрения на каждый компьютер. Это практически невозможно реализовать. Blockchain не удалось взломать за всё время его существования; Правда, сейчас Блокчейн в его современном виде нельзя использовать как полноценную замену банковской системы. Поэтому мы и говорим о симбиозе. Тем не менее именно на основе Блокчейна появилось множество виртуальных валют, а также смарт-контракты, децентрализованные приложения и т. п.

Правда, сейчас Блокчейн в его современном виде нельзя использовать как полноценную замену банковской системы. Поэтому мы и говорим о симбиозе. Тем не менее именно на основе Блокчейна появилось множество виртуальных валют, а также смарт-контракты, децентрализованные приложения и т. п. Упрощение работы с отчетностью для надзорных ведомств. Блокчейн позволяет обеспечивать бесперебойность приёма различной информации, даже если произойдут какие-то сбои. С помощью Blockchain банки смогут забыть о путанице в отчетности и не переживать о работоспособности своих систем. При этом безопасность и сохранность данных во время передачи будут на высоком уровне, чего классическими банковскими методами обеспечить не получается. А чтобы получить сведения, нужно только предоставить банкам специальный ключ для расшифровки информации.

Упрощение работы с отчетностью для надзорных ведомств. Блокчейн позволяет обеспечивать бесперебойность приёма различной информации, даже если произойдут какие-то сбои. С помощью Blockchain банки смогут забыть о путанице в отчетности и не переживать о работоспособности своих систем. При этом безопасность и сохранность данных во время передачи будут на высоком уровне, чего классическими банковскими методами обеспечить не получается. А чтобы получить сведения, нужно только предоставить банкам специальный ключ для расшифровки информации. Банковские бонусные программы. Их имеет практически каждый современный банк. А если использовать Блокчейн, есть возможность сделать единую платформу бонусных программ, которая будет доступной для всех желающих. То есть получится избавиться от централизованной структуры. Тогда работа таких сервисов будет более честной. Клиент получает бонус за какую-то операцию. Этими бонусами можно обменять с другим пользователем. При этом банки или компании принимают бонусы без договоров или других формальностей.

Банковские бонусные программы. Их имеет практически каждый современный банк. А если использовать Блокчейн, есть возможность сделать единую платформу бонусных программ, которая будет доступной для всех желающих. То есть получится избавиться от централизованной структуры. Тогда работа таких сервисов будет более честной. Клиент получает бонус за какую-то операцию. Этими бонусами можно обменять с другим пользователем. При этом банки или компании принимают бонусы без договоров или других формальностей. Разговоры об использовании Блокчейна в банковской отрасли России идут уже довольно давно. Но применение технологии Блокчейн в каком-то конкретном банке — это уже совсем другой разговор. Пока всё застопорилось на этапе разговоров, а до внедрения дело не дошло. Отечественный финансовый сектор осваивает Блокчейн гораздо медленнее, чем мог бы. Даже попытки некоторых банков воспользоваться Блокчейном можно пересчитать на пальцах, не говоря уже об успешно выполненных проектах.

Разговоры об использовании Блокчейна в банковской отрасли России идут уже довольно давно. Но применение технологии Блокчейн в каком-то конкретном банке — это уже совсем другой разговор. Пока всё застопорилось на этапе разговоров, а до внедрения дело не дошло. Отечественный финансовый сектор осваивает Блокчейн гораздо медленнее, чем мог бы. Даже попытки некоторых банков воспользоваться Блокчейном можно пересчитать на пальцах, не говоря уже об успешно выполненных проектах. Оригинальный проект S7 Airlines и Альфа-Банка — Блокчейн-платформа на базе Ethereum. Они же впервые в нашем банковском секторе провели сделку по продаже авиабилетов через открытый Блокчейн API. Это позволило сократить скорость проведения перевода с 14 дней до 23 секунд.

Оригинальный проект S7 Airlines и Альфа-Банка — Блокчейн-платформа на базе Ethereum. Они же впервые в нашем банковском секторе провели сделку по продаже авиабилетов через открытый Блокчейн API. Это позволило сократить скорость проведения перевода с 14 дней до 23 секунд. Пока можно только сказать, что банки работают с Blockchain на уровне эксперимента, не пытаясь превратить это в повседневную практику. Этому мешает сама философия банкинга. По сути Блокчейн — это система, позволяющая обмен виртуальными ценностями, а банки работают с реальными активами. К тому же банк может работать с централизованным реестром, останется только немного улучшить систему безопасности. Так что успешную реализацию Блокчейн-проектов получится увидеть не раньше чем через годик-другой.

Пока можно только сказать, что банки работают с Blockchain на уровне эксперимента, не пытаясь превратить это в повседневную практику. Этому мешает сама философия банкинга. По сути Блокчейн — это система, позволяющая обмен виртуальными ценностями, а банки работают с реальными активами. К тому же банк может работать с централизованным реестром, останется только немного улучшить систему безопасности. Так что успешную реализацию Блокчейн-проектов получится увидеть не раньше чем через годик-другой. Блокчейн в банковской сфере обязательно будет внедрён. Центробанки нескольких стран готовы хоть сейчас использовать эту технологию в своей деятельности. В частности, они заинтересованы во внедрении Биткоина и Эфириума.

Блокчейн в банковской сфере обязательно будет внедрён. Центробанки нескольких стран готовы хоть сейчас использовать эту технологию в своей деятельности. В частности, они заинтересованы во внедрении Биткоина и Эфириума.