Содержание

«Бюджетирование в компании и его использование при финансовом планировании» — Тренинговый Центр Галины на vc.ru

21

просмотров

1. Бюджетирование в компании

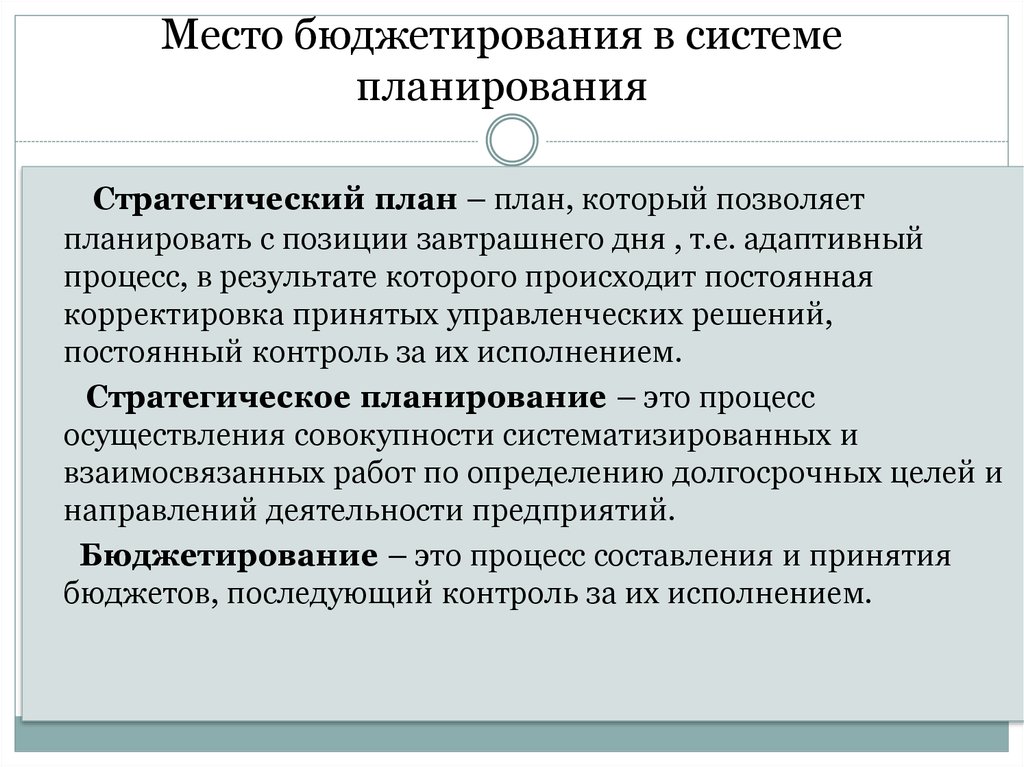

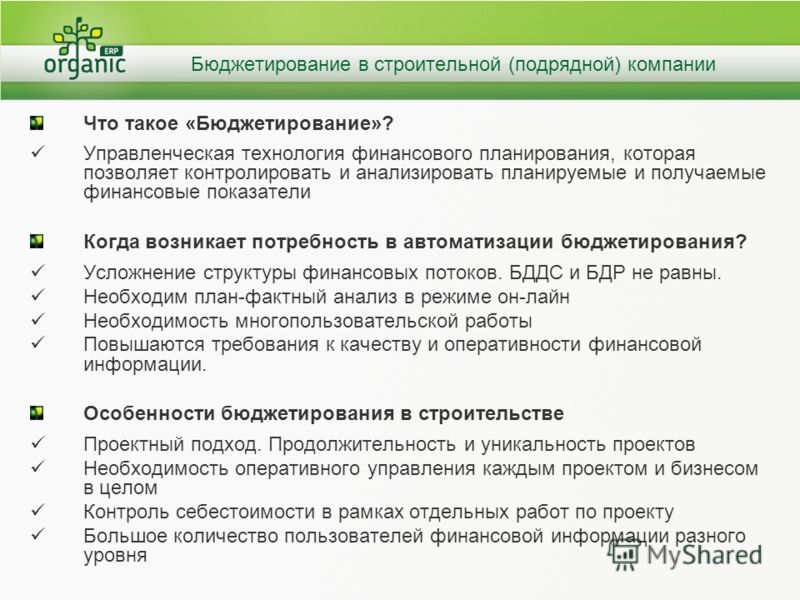

Бюджетирование – это процесс финансового планирования, подразумевающий создание общего бюджета предприятия с последующим распределением его на целевые нужды.

Невозможна слаженная работа организации, если в ней нет системы распределения финансов. Грамотно управлять ресурсами позволяет на предприятии бюджетирование, оценивая затраты и прибыль в каждой из отраслей.

Бюджетирование, это реальный документ – финансовый план организации. С учетом особенностей бизнеса и имеющихся финансовых активов, для каждого проекта составляется он индивидуально.

Задачи бюджетирования:

ᄋ выявить прибыльные и убыточные направления деятельности;

ᄋ оптимизировать расходы компании;

ᄋ поставить количественные цели работы;

ᄋ составить экономический прогноз;

ᄋ проанализировать показатели доходности на предприятии;

ᄋ выявить необходимость структурных изменений;

ᄋ проследить за эффективностью отделов и сотрудников.

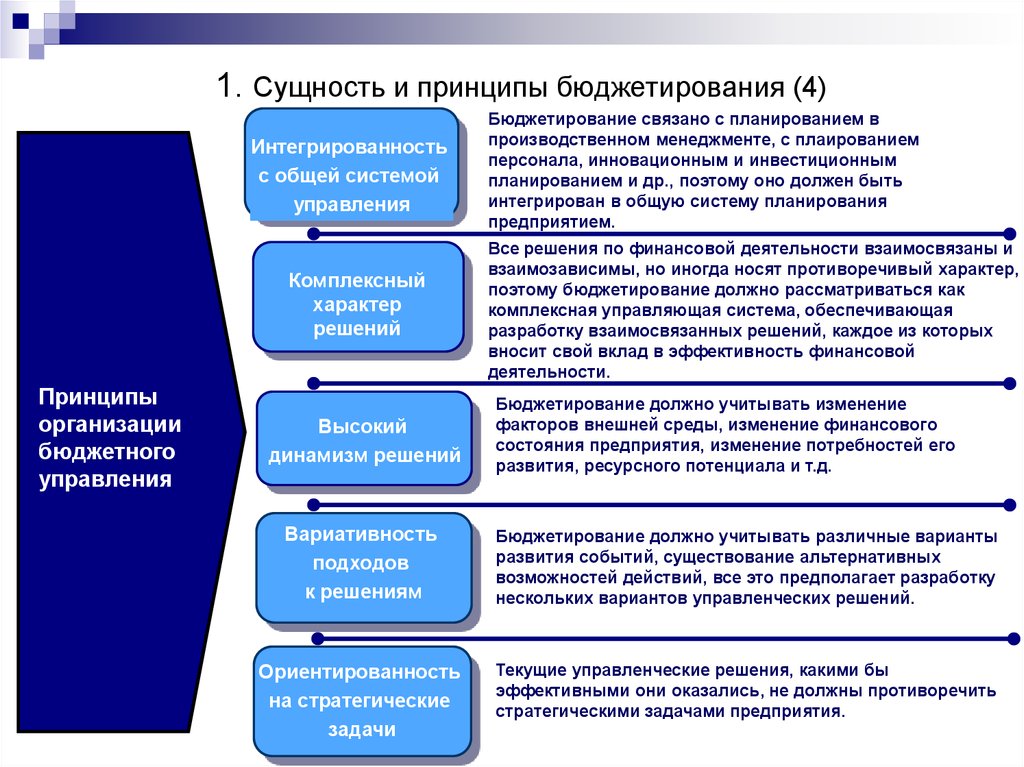

Цель внедрения системы финансового планирования – оптимизация затрат. Предприятие с четким планом бюджета имеет возможность составить прогноз развития, предусмотреть возможные взлеты и падения. Политика компании становится более гибкой, а у руководства заранее готовы ответные действия на возможные экономические изменения.

1) Виды и функции бюджета

Обязательная характеристика бюджета – привязка к определенному периоду времени. По срокам финансовое планирование делится на виды:

ᄋ долгосрочное – постановка целей и распределение ресурсов организации на 5 лет;

ᄋ среднесрочное – формируется на срок от 1 до 5 лет;

ᄋ краткосрочное – управление бюджетом в текущий момент времени.

Базовые функции бюджетирования:

1. Планирование – поиск наиболее прибыльных путей распределения финансов;

2. Контроль за выполнением показателей. Анализ эффективности выбранного пути развития путем сравнения поставленных и достигнутых целей;

3. Оценка работы. Сопоставление планов и результатов по сегментам, отделам, сотрудникам;

Сопоставление планов и результатов по сегментам, отделам, сотрудникам;

4. Мотивация персонала. В плане бюджета прописаны показатели, к которым должны стремиться сотрудники, чтобы получить материальное вознаграждение;

5. Координация между отделами. Информационные потоки любой организации делятся на восходящие и нисходящие. Нисходящие – это сведения, которые руководство доводит до подразделений и сотрудников. Восходящие – данные, передаваемые от сотрудников низшего звена к вышестоящим структурным объединениям. Бюджетирование помогает наладить взаимодействие между подразделениями разного уровня.

6. Обучение сотрудников. Внедрение системы бюджетирования влечет за собой изменения в работе менеджеров. Для достижения целей сотрудникам необходимо тщательно изучить работу собственного подразделения, приобрести новые навыки и знания.

2) Достоинства и недостатки системы

Чтобы оценить перспективы развития компании после внедрения системы финансового планирования, стоит изучить ее плюсы и минусы.

Преимущества бюджетирования:

ᄋ служит инструментом контроля за выполнением планов;

ᄋ позволяет своевременно корректировать стратегию развития фирмы;

ᄋ дополнительно мотивирует персонал;

ᄋ позволяет анализировать эффективные и неэффективные управленческие решения прошлых периодов;

ᄋ способствует координации между подразделениями и сотрудниками.

Недостатки:

ᄋ высокие затраты при внедрении системы;

ᄋ невозможность предвидеть многие финансовые изменения;

ᄋ неподготовленность персонала;

ᄋ недостаточная мотивация сотрудников, ведущая к низкой производительности.

Эффективная система бюджетирования требует крупных временных и материальных затрат. Недостаточная квалификация сотрудников, ответственных за планирование, ведет к неверной расстановке целей. Как заниженные, так и завышенные плановые показатели демотивируют менеджеров.

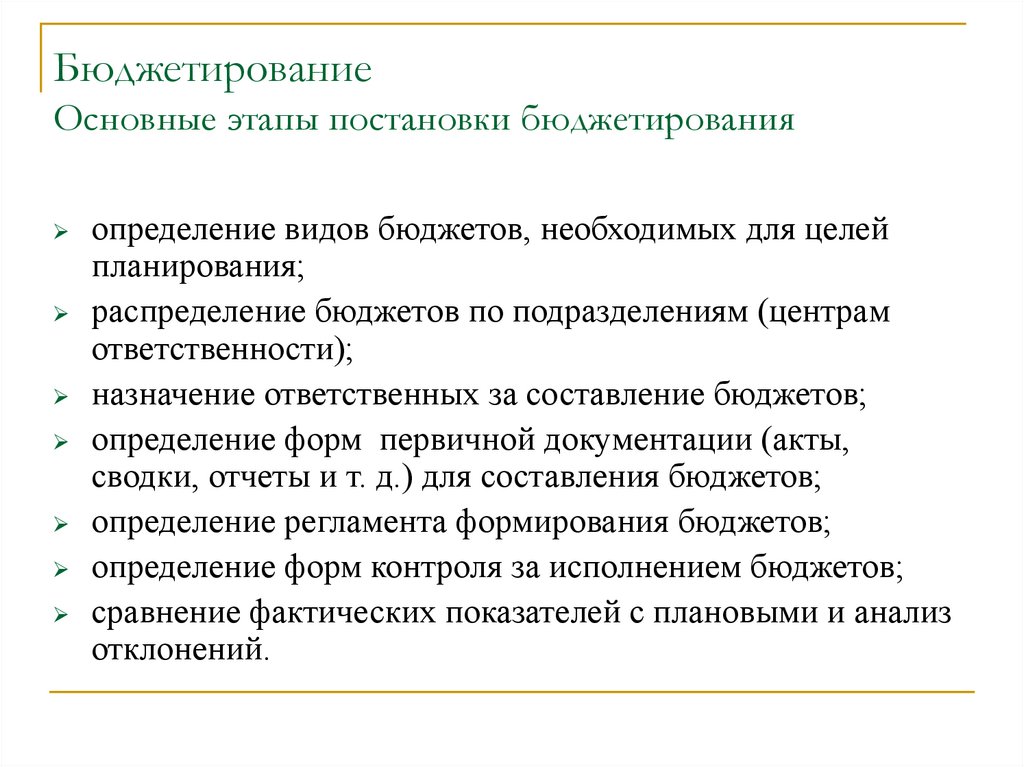

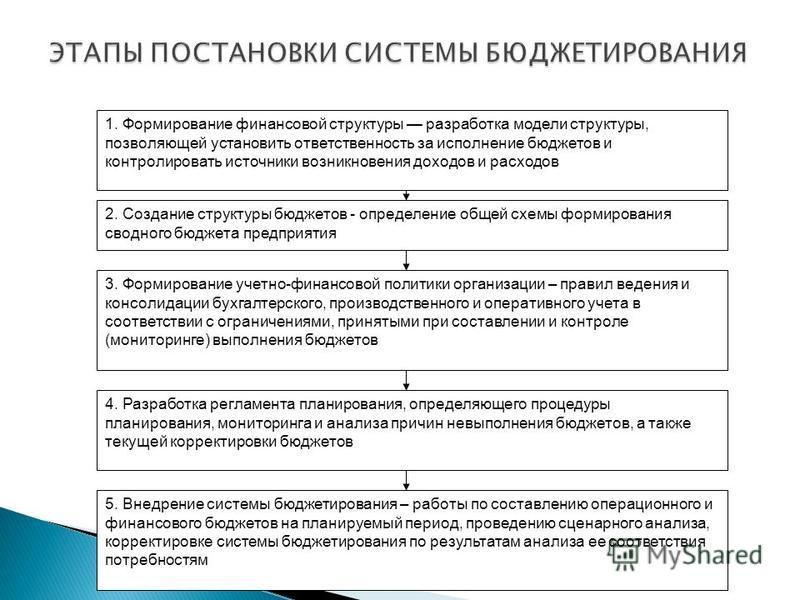

3) Внедрение системы бюджетирования: этапы

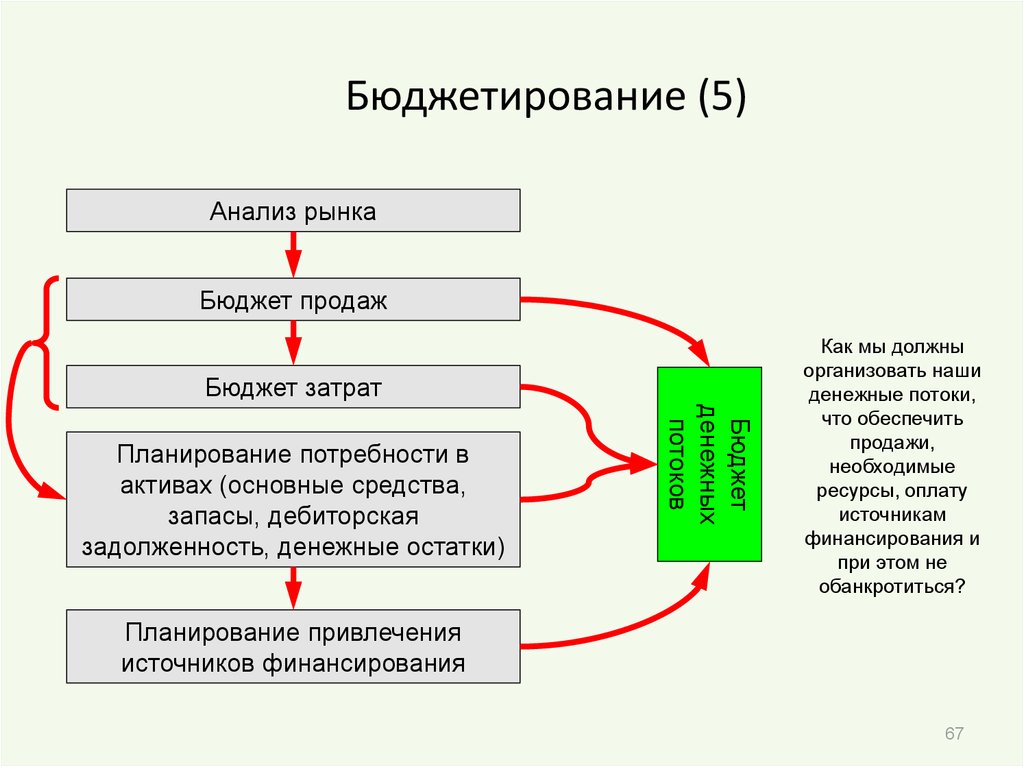

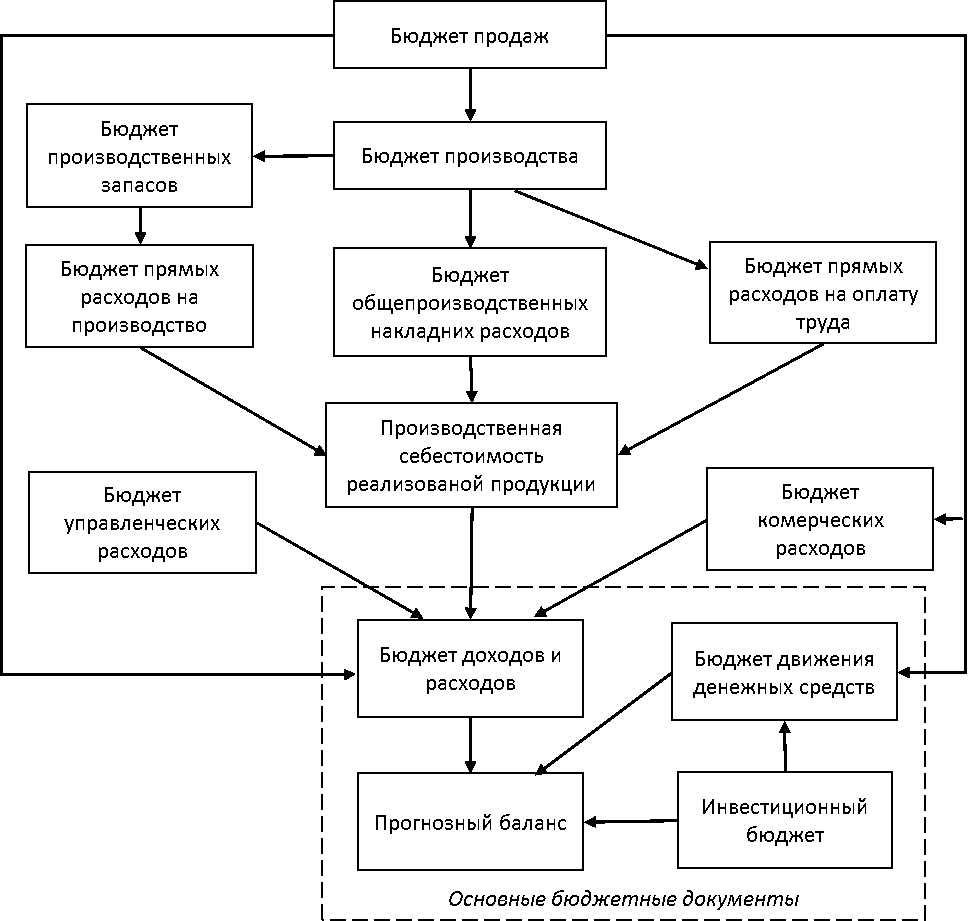

Необходимо определиться в первую очередь с типом бюджетирования, который подойдет вашему предприятию. По типу решаемых задач бюджет делится на операционный и финансовый.

По типу решаемых задач бюджет делится на операционный и финансовый.

Операционный отражает движение средств по определенному направлению деятельности компании. Подразделяется на бюджет продаж, производства, материальных и трудовых затрат, хозяйственных, коммерческих и прочих расходов.

Финансовый бюджет составляется с учетом всех возможных источников прибыли компании и путей их последующего распределения.

Организация системы бюджетирования в крупной компании – многоступенчатый процесс. Внедрение финансового планирования включает в себя несколько этапов.

Формирование структуры

Для составления бюджетов и контроля их исполнения в организации образуют несколько центров финансовой ответственности (ЦФО). За каждым центром закрепляются определенные задачи и обязанности. Совокупность финансовых планов всех ЦФО образует общий бюджет предприятия. При необходимости ресурсы ЦФО могут быть объединены без дополнительных затрат на адаптацию средств.

В крупных компаниях назначают один ЦФО на каждый отдел, в мелких один центр может быть назначен основным для нескольких подразделений.

Примеры центров ответственности:

ᄋ Центр прибыли – контролирует баланс организации. Основная задача: проследить за тем, чтобы прибыль организации была выше, чем затраты на ее содержание;

ᄋ Центр реального дохода несет ответственность за прибыль от каждого подразделения фирмы;

ᄋ Центр контроля следит за соответствием реальных и планируемых показателей производительности, дохода и других;

ᄋ Центр логистики – создает оптимальную цепочку перемещения сотрудников, техники, продуктов компании;

ᄋ Центр инвестиций – распределение финансов между проектами. Одна из задач центра: повышение производительности отдела на основе вложенных средств.

Отдельная структурная единица – центр финансового учета (ЦФУ). Отдел следит за основными показателями расходов и доходов, выявляет причины, по которым компании пришлось понести затраты. Работа ЦФУ необходима для планирования будущих бюджетов организации с учетом возможных финансовых потерь.

Финансовая политика

Политика организации строится на основе финансово-экономического состояния компании. Если спланирована грамотно деятельность управляющих органов, все внутренние процессы компании способствуют достижению материальных и стратегических целей. Согласно выбранной политической схеме решаются вопросы финансового, налогового, управленческого учета.

Если спланирована грамотно деятельность управляющих органов, все внутренние процессы компании способствуют достижению материальных и стратегических целей. Согласно выбранной политической схеме решаются вопросы финансового, налогового, управленческого учета.

Управленческие решения в большинстве современных компаний принимаются в ответ на какие-либо негативные изменения. Задача руководителя предприятия – разработать иную систему управления, основанную на анализе экономического состояния компании. Любые организационные действия должны соответствовать стратегическим целям предприятия, сформулированным в бюджетах.

Финансовая политика разрабатывается с целью решения задач:

ᄋ увеличение прибыли;

ᄋ обеспечение финансовой стабильности предприятия;

ᄋ поиск инвесторов;

ᄋ обеспечение прозрачности системы финансового учета как для собственников, так и для инвесторов.

Также компании необходима слаженная система учета по каждому из направлений деятельности. Производственная, оперативная и бухгалтерская документация должна соответствовать нормам, принятым при составлении бюджетов.

Подготовка информационной базы

На основе анализа реальных финансовых показателей составляется бюджеты и учетная документация. Чтобы составить представление о возможных затратах, нужно принять во внимание состояние рынка: емкость, соотношение предложения и спроса, покупательскую способность.

Источники для сбора актуальных данных:

ᄋ бухгалтерские отчеты;

ᄋ статистические данные;

ᄋ отчеты об аудиторских проверках;

ᄋ финансовые исследования экспертов;

ᄋ законодательные изменения в экономической сфере;

ᄋ опубликованные отчеты компаний-конкурентов.

Чтобы была эффективной система бюджетирования, необходимо брать за основу только данные из достоверных источников.

Составление бюджетов

Составление регламентов — завершающих этап подготовки к внедрению системы бюджетирования.

При составлении плана работы, специалисты приступают к составлению операционного и финансового бюджета на определенный срок. Как правило вы понимаете финансовое планирование на один календарный год вперед.

4) Подходы к составлению бюджета

Существует несколько методов финансового планирования.

«Снизу-вверх» – способ составления бюджета, при котором планирование начинается с меньших структурных элементов предприятия и заканчивается самыми крупными. Сначала составляется план бюджета для отдела, после – для подразделения, цеха, отрасли производства и всей компании.

Важно скоординировать работу при использовании подхода «снизу-вверх» между отделами так, чтобы каждый из них следовал тактическим целям компании. Недостаток способа: возможное занижение планов среди мелких подразделений. Руководители средних звеньев выставляют необъективные цели, чтобы создать ложное ощущение высокой производительности и получить вознаграждение.

«Сверху вниз» – подход, при котором бюджет составляет руководство компании, сводя к минимуму участие сотрудников низших звеньев. Этот метод проще, так как не требует согласования планов между уровнями. Недостаток: слабая мотивация сотрудников среднего и низшего звена.

Оптимальным способом финансового планирования является подход «снизу-вверх/сверху вниз», когда руководство устанавливает обобщенные планы развития, а подразделения готовят соответствующие бюджеты.

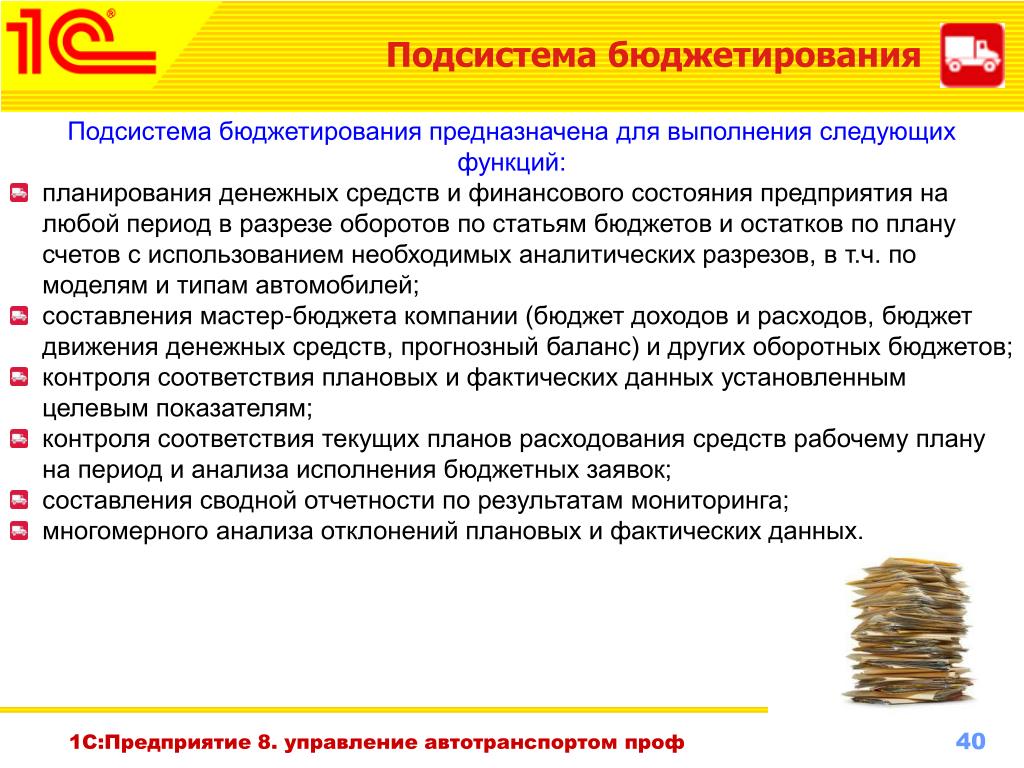

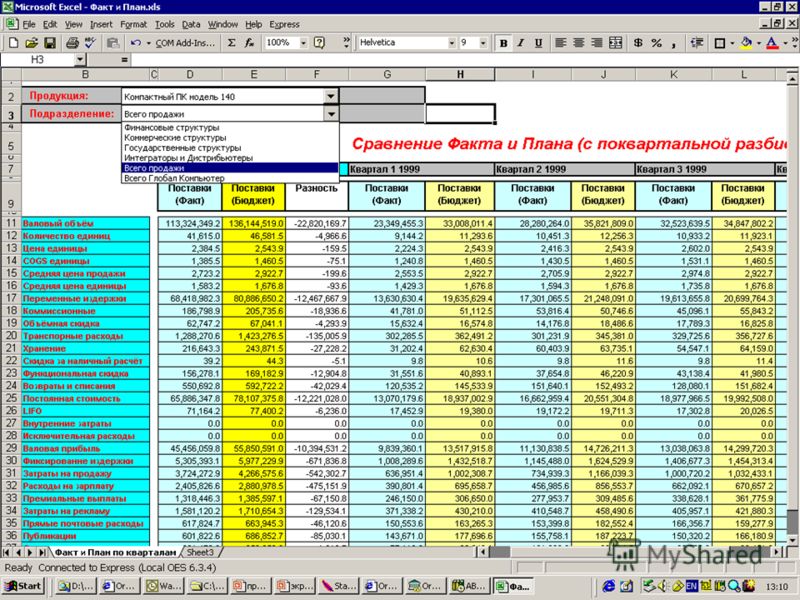

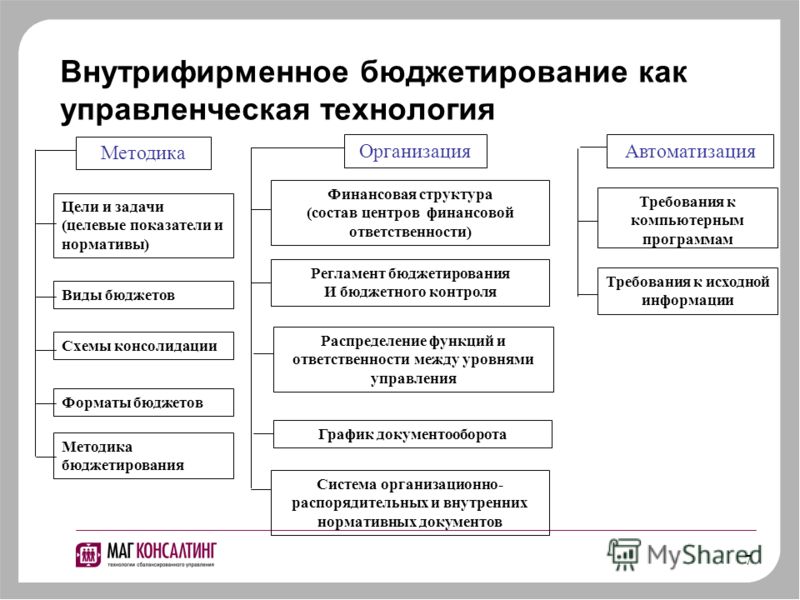

5) Автоматизация системы бюджетирования

Система бюджетирования, при которой финансовые планы предприятия представлены в электронном виде и связаны между собой, называется автоматизированной. Программное обеспечение в сжатые сроки составляет бюджеты, анализируя исходные данные. Достоинства автоматизированного планирования:

ᄋ исключает «человеческий фактор» – возможность случайной или намеренной ошибки при расчете целевых показателей;

ᄋ вычисления производятся на единой информационной платформе;

ᄋ стандартизация систем учета и управления;

ᄋ сокращение сроков формирования бюджетов;

ᄋ соблюдение структуры ЦФО.

Заранее нужно найти источник инвестиций для автоматизации бизнес-процессов, найти спонсора или ключевого клиента. При осуществлении проекта любые разногласия могут привести к увеличению сроков реализации или ее полному прекращению.

Выбор программного обеспечения и интеграция с уже действующими системами учета – задача IT-отдела. Чаще всего для расчетов используют программы на базе 1С или Microsoft Excel. При покупке техники компании ориентируется на финансовые возможности и совместимость с уже установленным оборудованием.

6) Как сделать систему эффективной

Лучший способ повысить производительность каждого структурного подразделения и снизить общие расходы –бюджетирование на предприятии.

Советы по оптимизации финансового планирования:

ᄋ обратитесь к профессионалам. Если на предприятии нет специалистов с необходимой квалификацией, воспользуйтесь услугами консалтинговых компаний;

ᄋ используйте программы автоматизации, чтоб сэкономить человеческие ресурсы компании и повысить точность расчетов;

ᄋ усовершенствуйте систему мотивации. При реализации схемы финансового планирования нельзя забывать о стимуляции персонала.

Управление финансами – непрерывный процесс, требующий постоянного контроля. Завершение одного бюджетного периода становится начальным этапом следующего. Система окажется эффективной только в том случае, если правильно спланирована и реализована.

Завершение одного бюджетного периода становится начальным этапом следующего. Система окажется эффективной только в том случае, если правильно спланирована и реализована.

ВЫВОД:

Финансовая структура раскрывает формирование прибыли предприятия. В ней определяются механизм формирования стоимости продукции, структура денежных потоков, логика получения результата. В организационной структуре отражены иерархия подразделений и порядок их подчиненности. Довольно часто она выстраивается исторически и искажает истинное положение дел в компании (бизнесе).

Когда разрабатывается финансовое бюджетирование, необходимо прежде всего брать за ориентир бизнес-модель компании. Сначала надо разобраться в цепочке формирования стоимости и бизнес-процессах, осуществляемых на предприятии. Определившись с этим, можно будет сформировать финансовую структуру, которая отобразит виды деятельности компании и определит центры, отвечающие за результативность показателей.

На больших предприятиях оперативный контроль осуществляется казначейством. В его обязанности входит контролировать финансовое бюджетирование, отслеживать заявки и затраты, принимать решения относительно запросов структурных подразделений. Если организация небольшая, то этим может заниматься менеджер по финансам. Формальным критерием распределения финансовых средств могут стать установленные лимиты.

В его обязанности входит контролировать финансовое бюджетирование, отслеживать заявки и затраты, принимать решения относительно запросов структурных подразделений. Если организация небольшая, то этим может заниматься менеджер по финансам. Формальным критерием распределения финансовых средств могут стать установленные лимиты.

При применение системы распределения финансов возможно слажена работа организации.

Применяйте бюджетирование в компании, управляйте ресурсами грамотно оцените затраты и прибыль в каждой из отраслей!

Бюджетирование — навигатор по материалам сайта

Поделиться:

Продолжаем серию статей-навигаторов по информации, хранящейся на нашем сайте.

Вы можете изучить подборки по темам:

- АССА

- ДипИФР

- отчетность по МСФО

- финансовый анализ

- финансовый директор

- финансовая отчетность

В этой статье собраны материалы о финансовом бюджетировании:

Статьи о бюджетировании финансов

Вебинары по основам бюджетирования

Тест по бюджетированию на предприятии

Дистанционный курс по бюджетированию

Статьи о бюджетировании финансов

Чтобы грамотно управлять ресурсами предприятия, нужно составлять финансовые планы, контролировать движение выручки и расходов, соотносить стратегические и управленческие решения с экономическим положением компании и многое другое. Справиться с этими задачами помогает бюджетирование. Что это такое, как грамотно разработать систему бюджетирования и внедрить ее на предприятии «с нуля» — читайте в цикле статей:

Справиться с этими задачами помогает бюджетирование. Что это такое, как грамотно разработать систему бюджетирования и внедрить ее на предприятии «с нуля» — читайте в цикле статей:

- Бюджетирование на предприятии

- Разработка и внедрение бюджетирования на предприятии

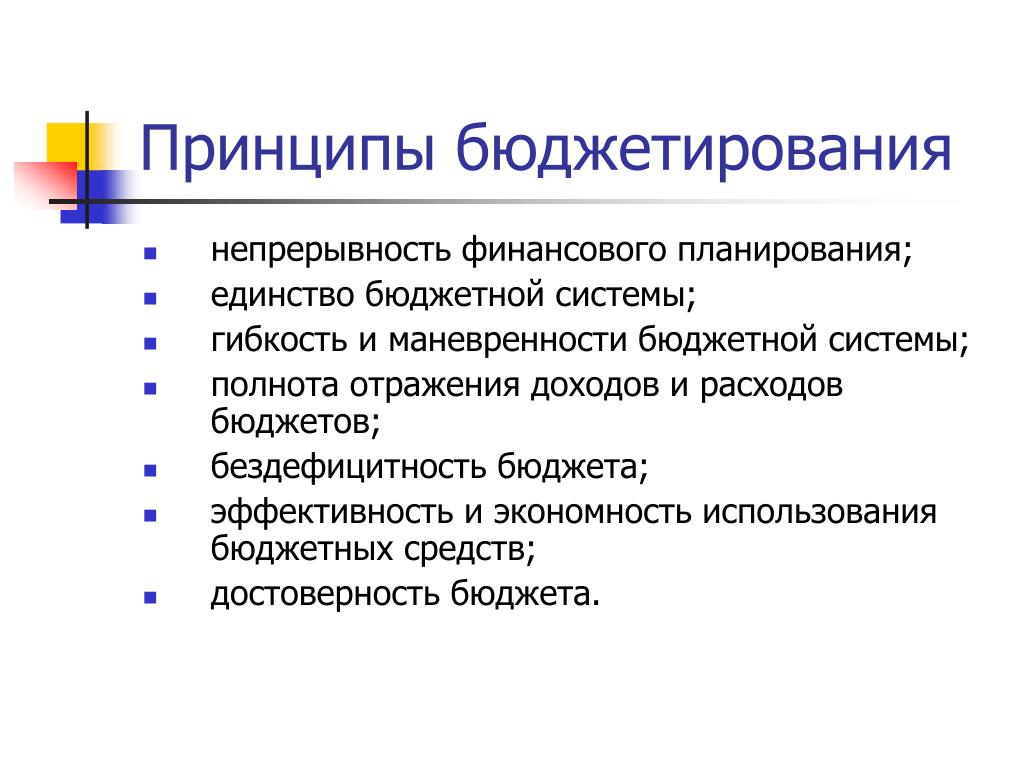

- Цели, задачи и основные принципы бюджетирования

Если штат вашей компании превышает 50 человек, пора практиковать ведение бюджета. Какое место занимает бюджетирование в системе управленческого учета, кому доверить и как организовать составление и контроль выполнения бюджета — читайте в статье «Бюджетирование в системе управленческого учета».

Немного углубиться в управленческое бюджетирование и узнать, как менялись методы его ведения за последние 100 лет, какие подходы популярны сейчас, в чем их плюсы и минусы и как выбрать подходящий, можно в материале «Методы бюджетирования».

Основная задача не только CFO, но и всего топ-менеджмента компании — управление размерами операционной прибыли. Однако не все руководители вовлекаются в этот процесс. «Как управлять операционной прибылью через бюджетирование» — советы от CFO Вероники Остапенко, как с помощью эффективных инструментов бюджетирования управлять операционной прибылью и какие ресурсы для этого нужны.

Однако не все руководители вовлекаются в этот процесс. «Как управлять операционной прибылью через бюджетирование» — советы от CFO Вероники Остапенко, как с помощью эффективных инструментов бюджетирования управлять операционной прибылью и какие ресурсы для этого нужны.

Когда и как проводится анализ системы бюджетирования, что оценивается при проверке и кто этим занимается в компании —все эти вопросы разобрали на примере финансовые эксперты. Также они рассказали, по каким причинам система бюджетирования может быть неэффективной и как лучше выстроить бюджетный процесс на предприятии.

Если в компании применяют бюджетирование для контроля своей деятельности, то необходимо оформлять документ, регламентирующий его ведение — Положение о бюджетировании. Как его составлять, что туда входит и каких ошибок можно избежать при разработке регламента — читайте в статье «Как составить положение о бюджетировании».

В сферы жизни сегодня приспосабливаются к диджиталу, и финансы не исключение. Разбор примеров, как трансформируется классическое бюджетирование проектов в эпоху цифровизации можно найти здесь:

Разбор примеров, как трансформируется классическое бюджетирование проектов в эпоху цифровизации можно найти здесь:

- Кейс по автоматизации финансового планирования и бюджетирования

- Как управлять бизнесом по оперативным финансовым метрикам

Вебинары по основам бюджетирования

Самые распространенные ошибки при постановке бюджетирования

Посмотрев запись вебинара, вы узнаете:

- 10 признаков, подтверждающих необходимость внедрения бюджетирования в компании;

- пошаговую инструкцию для успешной разработки финансовой структуры компании;

- оценку положительных и отрицательных факторов, влияющих на результат внедрения бюджетирования;

- анализ и методы упреждения самых распространенных ошибок процесса;

- работающий алгоритм разработки бюджетов месяца и их исполнения.

Инкрементальное бюджетирование VS Бюджетирование с нуля

Посмотрев запись вебинара, вы узнаете:

- что такое метод инкрементального бюджетирования;

- что собой представляет метод бюджетирования с нуля;

- в чем выгода этих двух методов;

- какие недостатки присущи им;

- как применять оба метода на практике.

Цифровое бюджетирование: как собрать годовой бюджет за час и управлять cash flow

Посмотрев запись вебинара, вы узнаете:

- как вести бюджетирование с помощью цифровых инструментов;

- что такое предиктивная аналитика в финансах и как ее использовать;

- как годовой бюджет собрать за час и адаптировать его к ситуации, удерживая плановые показатели по прибыли и росту;

- как автоматизировать принятие решений об оплатах;4

- что дает компании цифровое управление cash flow.

Пройдите тест, чтобы оценить знания и практические навыки в области бюджетного планирования

Это тренинг, который позволит получить важные навыки и знания по разработке бюджетов, анализу и контролю в рамках бюджетного управления компанией. Его программа поможет ознакомиться с различными видами и форматами бюджетов, сформировать понимание методов работы с временным рядом.

В ходе обучения вы познакомитесь с теорией и практикой по основным методам составления бюджетов, разберетесь в финансовой структуре компании и ее роли в процессе бюджетного управления.

Оцените материал

- 1

- 2

- 3

- 4

- 5

Автоматизация финансового учета компании | Решения КОРУС Консалтинг

Автоматизация финансового учета компании | Решения КОРУС Консалтинг

In Eng

С ростом компании нужна единая среда для бюджетирования, консолидации и финансового планирования, оперативного формирования управленческой и МСФО-отчетности, составления прогнозов и сценариев развития бизнеса на базе надежных данных.

Автоматизированные системы планирования и учета сводят к минимуму рутинные и трудоемкие процессы сбора, обработки и анализа финансовых данных. Они повышают прозрачность бизнеса и корректность управленческих решений, а также позволяют оперативно отслеживать отклонения и реагировать на них.

Полная прозрачность для верных решений

«КОРУС Консалтинг» сотрудничает с ведущими разработчиками учетных и CPM-систем и более 20 лет автоматизирует и улучшает процессы планирования, бюджетирования, консолидации и финансовой отчетности. Входим в топ российских экспертов в этой области и выполняем различные задачи по постановке и автоматизации бюджетного управления, сближению разных видов учета, консолидации отчетности.

Формирование требований к управленческой отчетности и процессам бюджетного управления

Анализ существующей системы управления и постановка методологии по ее совершенствованию.

Разработка модели управленческой отчетности и бюджетного планирования

Процесс формирования модели с учетом специфики бизнеса и стратегических целей компании.

Создание регламента процессов бюджетного управления

Проектирование бюджетного процесса, определение долгосрочных целей и ключевых ролей участников на всех этапах.

Оптимизация методологии и процессов бюджетного управления

Создание единой системы и набора правил для всех участников рабочего процесса.

Управленческий учет и МСФО

Разработка целевых форм отчетности, внедрение консолидированного плана счетов, мэппинги РСБУ – УУ – МСФО и сближение учетов, разработка методик на сложных участках.

Бухгалтерский и налоговый учет

Разработка единого плана счетов РСБУ, унификация журналов хозяйственных операций, сближение с управленческим учетом и МСФО, разработка сложных методик учета.

Казначейство

Разработка и унификация статей движения денежных средств и его контроля, проектирование и описание бизнес-процессов казначейства и маршрутов согласования, разработка регламентов.

Бюджетный контроль

Разработка и унификация статей затрат и аналитик контроля, проектирование и описание бизнес-процессов, разработка регламентов.

Конечная цель любого проекта по бюджетированию — поддержка прозрачности происходящего процессов и повышение эффективности компании.

Сергей Сафронов,

Руководитель департамента CPM

Как автоматизировать финансовое управление?

Больше 20 лет разрабатываем методологии планирования и учета в различных отраслях и автоматизируем финансовые процессы. Наши эксперты помогут выбрать подходящее решение и быстро его внедрить — все это с учетом вашего ИТ-ландшафта, в соответствии с технологическими трендами и новейшими требованиями законодательства.

Платформы и решения для автоматизации финансов и бюджетирования

Optimacros

Российская универсальная платформа для оптимизационного и консолидационного планирования, бизнес-анализа и интеграций. Помогает компаниям самостоятельно строить системы планирования и отслеживания эффективности enterprise-класса.

Помогает компаниям самостоятельно строить системы планирования и отслеживания эффективности enterprise-класса.

Партнерские статусы

ГК «КОРУС Консалтинг» является официальным партнером российского вендора Optimacros.

Решения

Финансы и бюджетирование

Anaplan

Одна из крупнейших облачных платформ для финансового и операционного планирования и моделирования бизнес процессов. Лидер в классе EPM по используемым технологиям и стратегии развития. Общее количество активных пользователей системы превышает 100 тысяч клиентов.

Партнерские статусы

ГК «КОРУС Консалтинг» — бронзовый партнер компании Anaplan на территории Российской Федерации.

Статус гарантирует высокие стандарты услуг по внедрению автоматизации процессов управления предприятием на платформе Anaplan, а также подтверждает профессионализм проектной команды, наличие сертифицированных специалистов и успешно выполненных проектов.

Решения

Финансы и бюджетирование

1C

1 Фирма «1С» – крупнейший российский разработчик ИТ-решений, специализирующийся на разработке, дистрибуции, издании и поддержке программного обеспечения.

Продукты «1С» продвигаются через развитую партнерскую сеть, насчитывающую более 10000 постоянных дилеров по всей России и СНГ, более 6000 предприятий сети «1С:Франчайзинг», сертифицированных фирмой «1С» для оказания комплексных услуг по автоматизации на базе программных продуктов управления и учёта на предприятиях.

Партнерские статусы

С 2010 года «КОРУС Консалтинг» является официальным партнером Фирмы 1С и специализируется на крупных корпоративных внедрениях. Партнерские статусы:

- Партнер программы «1С:Консалтинг»

- Кандидат 1С:Центр компетенции по производству (ЦКП)

- Кандидат 1С:Центр ERP

Данные статусы подтверждают высокую квалификацию специалистов «КОРУС Консалтинг» в области внедрения решений на платформе «1С:Предприятие 8» на корпоративном рынке. За годы практики мы разработали несколько отраслевых решений, реализовали ряд масштабных проектов на платформе 1С.

Решения

ДокументооборотКорпоративные порталы и сервисыПродажи и маркетинг

Нужна помощь с автоматизацией бюджетирования? Мы здесь, чтобы помочь.

Заполните форму, и мы свяжемся с вами в течение 1 рабочего дня.

Компания

Должность

Телефон

Даю согласие на обработку данных

Необходимо согласится с обработкой данных

Oтправить

Политика конфиденциальности

Автоматизация финансового учета и бюджетирования

на практике

«КОРУС Консалтинг» перевел компанию Zentiva с SAP на «1С» за полтора месяца

«КОРУС Консалтинг» предложит клиентам отечественное ПО для автоматизации бюджетирования от ТУРБО

Онлайн-ритейлер «Самокат» оцифровал «в облаке» среднесрочное планирование

«КОРУС Консалтинг» консолидирует отчетность подразделений Playrix в Европе и России

«КОРУС Консалтинг» предлагает клиентам решения на базе Optimacros для цифровой трансформации финслужбы

Дивизион «Горнорудный» компании «ЕвроХим» за девять месяцев перешел на систему автоматизированного бюджетирования

«КОРУС Консалтинг» автоматизировал и ускорил управленческий учет в «Инвитро», подключены офисы нескольких стран

«Петрович» модернизировал управленческий учёт на базе «1С» совместно с «КОРУС Консалтинг» и EY

Все материалы

Мы используем файлы cookie или аналогичные технологии. Подробнее

Подробнее

Принять

РЕШЕНИЕ ПРОБЛЕМ ФИНАНСОВОГО ПЛАНИРОВАНИЯ И БЮДЖЕТИРОВАНИЯ НА СОВРЕМЕННОМ ПРЕДПРИЯТИИ | Быстров

Андрей Владимирович Быстров,

Ольга Николаевна Лихачева,

Алла Ростиславовна Есина

https://doi.org/10.21686/2413-2829-2015-5-42-48

Полный текст:

- Аннотация

- Об авторах

- Список литературы

Аннотация

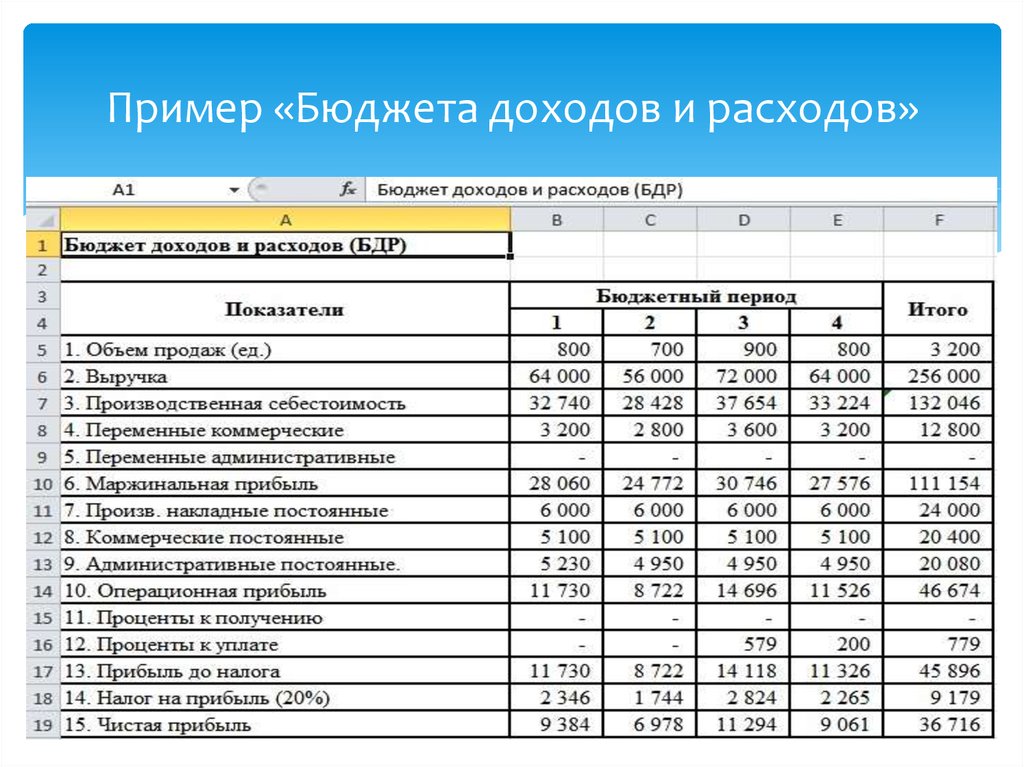

Успех бюджетирования зависит как от тщательности проработки всех регламентов и процедур составления и контроля исполнения бюджетов, так и от уровня квалификации и подготовки руководителей и исполнителей бюджетного процесса. В статье раскрыты возможности управленческого и маржинального форматов бюджетов. Показано, что управленческий формат основных бюджетов компании может быть использован для расчета планового значения экономической добавленной стоимости, свободного денежного потока и других ключевых стоимостных показателей, а маржинальный формат — для проведения CVP-анализа как в целом по компании, так и по отдельным видам продукции. Предложены рекомендации по увязке финансовых показателей с системой мотивации. Авторами обоснована необходимость повышения качества финансового планирования и бюджетирования, в том числе за счет б о льшей вовлеченности высшего руководства и рядовых сотрудников компании в процесс бюджетирования. Изложены требования к программным продуктам, используемым в процессе автоматизации финансового планирования и бюджетирования. Область применения результатов — процесс финансового планирования и бюджетирования на российских предприятиях.

Предложены рекомендации по увязке финансовых показателей с системой мотивации. Авторами обоснована необходимость повышения качества финансового планирования и бюджетирования, в том числе за счет б о льшей вовлеченности высшего руководства и рядовых сотрудников компании в процесс бюджетирования. Изложены требования к программным продуктам, используемым в процессе автоматизации финансового планирования и бюджетирования. Область применения результатов — процесс финансового планирования и бюджетирования на российских предприятиях.

Ключ. слова

автоматизация бюджетирования,

бюджет движения денежных средств,

бюджет доходов и расходов,

бюджетный баланс,

бюджетирование,

контроль,

ключевые стоимостные показатели,

финансовое планирование,

Об авторах

Андрей Владимирович Быстров

РЭУ им. Г. В. Плеханова

Г. В. Плеханова

Россия

доктор технических наук, профессор, заведующий кафедрой экономики промышленности РЭУ им. Г. В. Плеханова

117997, Москва, Стремянный пер., д. 36

Ольга Николаевна Лихачева

Финансовый университет

Россия

кандидат экономических наук, доцент кафедры корпоративных финансов Финансового университета

101000, Москва, Малый Златоустинский пер., д. 7, стр. 1

Алла Ростиславовна Есина

РЭУ им. Г. В. Плеханова

Россия

кандидат экономических наук, доцент кафедры экономики промышленности РЭУ им. Г. В. Плеханова

117997, Москва, Стремянный пер., д. 36

Список литературы

1. Гейтц Б. Бизнес со скоростью мысли. — М. : Эксмо, 2003

2. Коупленд Т. , Колер Т., Мурин Дж. Стоимость компании: оценка и управление : пер. с англ. — 3-е изд., перераб. и доп. — М. : Олимп-Бизнес, 2008

, Колер Т., Мурин Дж. Стоимость компании: оценка и управление : пер. с англ. — 3-е изд., перераб. и доп. — М. : Олимп-Бизнес, 2008

3. Кучеренко А. И. Бюджетирование как метод финансового планирования деятельности организации // Справочник экономиста. — 2010. — № 3

4. Нагорных М. Г. Модель оценки совокупного финансового риска в контролируемых сделках по внутригрупповому финансированию // Вестник Российского экономического университета имени Г. В. Плеханова. — 2015. — № 2 (80). — С. 89-94

5. Хворостовский А. В. Разбор качественных методов оценки в сделках M&A и анализ их применения // Вестник Российского экономического университета имени Г. В. Плеханова. — 2013. — № 4 (58). — С. 65-69

6. Beer St. Planning as a Process of Adaptation. Proceeding of the 5th International Conference on Operational Research. — Tavistock Publications, 1970

7. Cornell University. Graduate School of Business and Public Administration, Chris Argyris. The Impact of Budgets on People. — Controllership Foundation, 1952

— Controllership Foundation, 1952

Дополнительные файлы

Для цитирования:

Быстров А.В., Лихачева О.Н., Есина А.Р. РЕШЕНИЕ ПРОБЛЕМ ФИНАНСОВОГО ПЛАНИРОВАНИЯ И БЮДЖЕТИРОВАНИЯ НА СОВРЕМЕННОМ ПРЕДПРИЯТИИ. Вестник Российского экономического университета имени Г. В. Плеханова. 2015;(5):42-48.

https://doi.org/10.21686/2413-2829-2015-5-42-48

For citation:

Bistrov A.V., Likhacheva O.N., Esina A.R. RESOLVING PROBLEMS OF FINANCE PLANNING AND BUDGETING AT TODAY’S ENTERPRISE. Vestnik of the Plekhanov Russian University of Economics. 2015;(5):42-48.

(In Russ.) https://doi.org/10.21686/2413-2829-2015-5-42-48

Просмотров: 163

Обратные ссылки

- Обратные ссылки не определены.

Контент доступен под лицензией Creative Commons Attribution 4. 0 License.

0 License.

ISSN 2413-2829 (Print)

ISSN 2587-9251 (Online)

Инициативное бюджетирование — Министерство финансов Чеченской Республики

- Министерство

- Структура Министерства

- Руководство

- Координационные и совещательные органы и организации, образованные при министерстве

- Структура Министерства финансов Чеченской республики

- Правовые основы деятельности

- Нормативные правовые акты, определяющие полномочия, задачи, функции министерства

- Положения о структурных подразделениях министерства

- Подведомственные учреждения

- Государственное автономное образовательное учреждение «Институт повышения квалификации Министерства финансов Чеченской Республики»

- Государственное казенное учреждение «Управление по обеспечению деятельности Министерства финансов Чеченской Республики»

- Информация о состоянии защиты работников от чрезвычайных ситуаций и принятых мерах по обеспечению их безопасности

- Вакансии

- Объявления о конкурсе

- Образцы документов

- Результаты конкурса

- Структура Министерства

- Деятельность

- Бюджет

- Межбюджетные отношения

- Государственный долг Чеченской Республики

- Перечень налоговых расходов

- Финансирование приоритетных национальных проектов

- Государственные инвестиции

- Бюджетная реформа

- Мониторинг и оценка качества управления региональными и муниципальными финансами

- Программы

- Реализация отдельных указов Президента Российской Федерации

- Коллегия Министерства финансов Чеченской Республики

- Методический совет по бюджетному учету при Министерстве финансов Чеченской Республики

- Планы основных мероприятий Министерства финансов Чеченской Республики

- Бюджетная классификация

- Сведения о взаимодействии с другими ОИВ и организациями

- Сведения о расходовании бюджетных средств

- Реструктуризация задолженности

- Планы проверок Контрольно-ревизионного департамента

- Отчеты Министерства финансов Чеченской Республики

- Информация о проведенных проверках

- Информация по бюджетному учету и отчетности

- Контроль в сфере закупок

- Электронный бюджет

- Финансовый менеджмент

- Республиканский бюджет

- Противодействие коррупции

- Общественный совет при министерстве

- Открытые данные

- Парус — Муниципальный учет

- Открытый бюджет

- Статистическая информация

- Бесплатная юридическая помощь

- Правовая информация

- Бюджетная политика

- Законодательные и иные нормативные правовые акты

- Порядок обжалования нормативных правовых актов

- Проекты законодательных и иных нормативных правовых актов

- Сведения о судебных постановлениях по делам о признании недействующими нормативных правовых актов

- Мониторинг и оценка качества управления региональными и муниципальными финансами

- Административная реформа

- Бюджетная реформа

- Реализация Федерального закона от 08.

05.2010 № 83-ФЗ

05.2010 № 83-ФЗ

- Реализация Федерального закона от 08.

- Открытое министерство

- Государственная гражданская служба

- Нормативные документы о гражданской службе

- Порядок поступления граждан на государственную службу

- Поступление на государственную гражданскую службу и прохождение государственной гражданской службы

- Служебное поведение и урегулирование конфликта интересов

- Поручения

- Перечень поручений Главы ЧР

- Перечень поручений Председателя Правительства ЧР

- Перечень поручений Руководителя Администрации Главы и Правительства ЧР

- Раскрытие информации

- Сведения о доходах госслужащих

- Информационные системы, банки данных, реестры, регистры

- Заказы на поставку товаров, выполнение работ, оказание услуг для государственных нужд

- Государственная гражданская служба

- Пресс-центр

- Новости и события

- Фотогалерея

- Видеогалерея

- Задачи и функции пресс-службы

- Порядок запроса информации

- Мероприятия

- Доклады и презентации

- Интервью и комментарии

- Контакты для СМИ

- Контакты

- Телефонный справочник

- Контакты для СМИ

Управление эффективностью бизнеса для финансового планирования и бюджетирования | Журнал ВРМ World | Пресс-центр

Материал посвящен проблемам современного бюджетирования и планирования, а

также их решению в рамках BPM-систем. Приводятся примеры успешного перехода

Приводятся примеры успешного перехода

компаний от использования электронных таблиц к инструментам управления

эффективностью, упрощающим составление бюджетов и планов.

Существует практически единогласное мнение: организациям следует

лучше разобраться в собственной эффективности, повысить точность бюджетов

и согласовать деятельность подразделений с корпоративными целями и

задачами. Каким же образом превратить время, требуемое на составление

бюджетов и планов, во время, потраченное с максимальной

пользой?

Это крайне изнурительный процесс. Все его ненавидят. Но, похоже, все, что

есть в компании, связано с ним неразрывно. Какое самое отвратительное

слово в лексиконе современного бизнеса? Правильно, — «бюджет». Такие яркие

личности, как Джек Уэлш (Jack Welch), бывший исполнительный директор General

Electric, называли процесс бюджетирования «проклятьем корпоративной Америки».

Другие бизнес-руководители именовали его «инструментом репрессий».

Но неужели традиционный процесс бюджетирования является прямо-таки

мошенничеством, лукавством и обманом?

Одна из многих проблем, связанных с бюджетом, состоит

в вопросе, кто что получит. Хотя, вообще говоря, самый большой кусок

от «пирога» распределения ресурсов чаще всего получают руководители

отделов, причем независимо от того, заслуживают ли они его. Так было

всегда, но именно это и мешает компаниям работать настолько

эффективно, насколько они реально способны.

Выражаясь объективно

Одно из решений проблемы – использовать управление эффективностью

бизнеса (BPM). Внедрение объективной системы, разработанной для выявления

и поддержки ключевых стимулирующих факторов без оглядки

на политическую мощь или права неприкосновенности, является средством

превращения обременительного процесса в нечто действительно полезное для

компании.

Суть BPM состоит в установлении и достижении целей эффективности.

Следовательно, прогрессивная система бюджетирования должна быть нацелена

на достижение именно этих целей, а не просто

на относительно произвольное распределение денег между различными

подразделениями компании в течение некоторого надуманного промежутка

времени. BPM помогает разобраться в том, какие показатели поддерживают

BPM помогает разобраться в том, какие показатели поддерживают

стратегию компании, и как при изменении стратегий эти показатели

необходимо настраивать. Со статическим бюджетом такого сделать нельзя. Там

все деньги расписываются в начале года, и если в течение шести

месяцев появляется некоторая удачная альтернатива, то ее уже

не реализуешь, поскольку отсутствуют ресурсы, которые можно было бы

на это выделить.

Перемещать ресурсы в те области, где они могут принести максимум

пользы, в зависимости от ситуации на рынке и конкуренции,

позволяет скользящий прогноз1 (BPM-альтернатива статическому

бюджетированию). В этом случае можно смотреть вперед и при этом

следить за кратковременными колебаниями, которые могут изменить

долгосрочную перспективу. Кроме того, для сохранения нужного направления

удается чаще вносить постепенные изменения, а не проводить капитальную

ревизию каждый год.

Таким образом, из процесса бюджетирования выносится субъективность,

причем тех, кто раньше получал самый большой «кусок пирога», удается несколько

урезать, а фонды распределить более гибким образом, работая

с поддерживаемыми ими ключевыми показателями и стратегиями. Конечно,

Конечно,

это вопрос не технологический, а человеческий. Кому хочется потерять

свои возможности, даже если это полезно для компании? Как привлечь

к новому подходу сторонников традиционных методов бюджетирования? Для

этого нужно их заработок привязать к их целям эффективности,

а не к бюджетным показателям. Впрочем, легко сказать,

но не так-то просто сделать.

Компании развертывают BPM в ответ на вызов непрерывно

усложняющейся бизнес-среды, а также в качестве попытки оптимизировать

бизнес-процессы и лучше согласовать их с корпоративной

стратегией. Планирование и бюджетирование являются важнейшими компонентами

любого BPM-проекта, поскольку позволяют описать стратегию в виде

согласованного набора инициатив и целей и, кроме того, являются основой для

объективной оценки и регулирования. Однако большинство людей описывают процесс

бюджетирования как тягостное, малополезное занятие. Для того чтобы пролить свет

на проблемы бюджетирования и планирования, исследовательская компания

Ventana Research проводила глубокое изучение этих процессов.

В результате выяснилось: большинство представителей компаний считают, что

на бюджетирование и планирование уходит слишком много средств, и

предполагают внести существенные изменения в этот процесс в течение

двух ближайших лет. Однако им необходимо не только сократить

временные затраты. Респонденты хотят добиться более эффективного процесса.

Процедуры планирования и бюджетирования должны стать более эффективными,

отражать суть происходящего в бизнесе, сделать бюджет более точным, помочь

добиться более тесной согласованности между корпоративными целями

и распределением ресурсов.

Что же мешает добиться более высокой эффективности в этой

важнейшей области финансов? Согласно исследованию Ventana, большинство компаний

слишком усложняют процесс в ущерб извлечению полезной информации. Это

усложнение делает бюджеты менее точными, мешает быстрому

и скоординированному их пересмотру в случае изменения среды.

Однако в чем же причина сложности процесса? Если одним словом,

то — в использовании электронных таблиц. Появившись два десятилетия назад,

Появившись два десятилетия назад,

электронные таблицы стали важной инновацией для финансовых отделов того времени

и применялись для автоматизации множества процессов, в том числе

бюджетирования и планирования. Электронные таблицы сыграли огромную роль

в повышении эффективности работы финансовых отделов. Однако при всем

удобстве выполнения нерегламентируемого анализа, в котором участвует один или

несколько человек, они категорически не подходят для коллективных мероприятий,

таких как бюджетирование и планирование на необходимом компаниям уровне

детализации. Таким образом, для более эффективного планирования

и бюджетирования от электронных таблиц следует отказаться.

В результате исследования было выяснено, что развертывание специального

программного обеспечения хотя и повышает эффективность процесса, но

все же максимальный эффект от новой системы достигается только

в том случае, когда сэкономленное время направляется на анализ

бюджета и более серьезную координацию целей и ресурсов как внутри, так

и между бизнес-подразделениями. Компании, способные обеспечить большее

Компании, способные обеспечить большее

участие сотрудников в этом процессе (либо предоставив возможность участия

в бюджетировании сотрудникам разных уровней, либо усилив взаимодействие),

часто добиваются и большей точности при прогнозировании. Организации,

которые больше посвящают времени оперативным планам, могут лучше координировать

свои усилия между бизнес-подразделениями и функциональными группами,

а также грамотнее распределяют ресурсы. Финансовые руководители,

стремящиеся к внедрению оптимальных методов, таких как планирование

на основе учета рыночных факторов (driver-based planning)

и скользящего квартального бюджетирования, справятся с этой задачей

успешнее при использовании специализированного программного обеспечения.

Экономия времени не является главной задачей для участников

исследования, но она и не лишняя, поскольку время выполнения задачи

часто определяет качество. Те компании, которые затрачивают избыточно

много или недостаточно мало времени на процесс планирования, констатируют

неточность своих бюджетов. Предположительно, они направляют слишком много

Предположительно, они направляют слишком много

усилий на неэффективные процессы, которые мешают сосредоточиться

на основных целях. Это может быть и признаком использования слабых

методик, поэтому рекомендуется детально оценить процесс, чтобы найти корневые

причины проблем. Аналогично, если компании недостаточно старательно

устанавливают рабочие цели, то они приходят к большому разбросу

результатов. В обоих случаях цель не в экономии времени,

но в использовании его для бюджетирования и планирования с целью

повышения эффективности компании в целом.

Как компании ведут планирование и бюджетирование

В исследовании Venatana приняли участие 778 квалифицированных в области

бюджетирования участников. В процессе опроса было выявлено существенное

сходство в методах ведения планирования и бюджетирования: подавляющее

большинство проводят эти операции ежегодно, пересматривают результаты

ежемесячно, а в качестве средств сбора, консолидации и анализа

информации используют электронные таблицы. Почти две трети (62%) компании

Почти две трети (62%) компании

применяют годичный цикл бюджетирования. Однако все больше утверждается мнение,

что оптимальный метод – это скользящее квартальное бюджетирование (по 4-м,

5-ти или 6-ти кварталам). Годовой бюджет – это пережиток прошлого, когда

ограниченные возможности взаимодействия и невысокие вычислительные

мощности делали расчет годового бюджета единственно возможным. Эти же

факторы ограничивали скорость бизнес-изменений, поэтому годовой цикл

бюджетирования не играл отрицательной роли в плане конкуренции.

Однако сегодня темпы бизнес-изменений совсем иные, а поэтому вялые

процессы планирования и бюджетирования могут оказаться существенным

недостатком. Компании, способные к более быстрому перепланированию и

пересмотру бюджета, лучше сохраняют свои позиции в тяжелые экономические

времена, легче восстанавливаются. Экономическую эффективность можно оценивать

на календарной основе, но сами по себе бизнес-события происходят

случайным образом. Существенные, непрогнозируемые изменения в среде

(например: суровые погодные условия, крах фондовых рынков, забастовки,

появление новых продуктов у конкурента) могут возникнуть в любой

момент. Все компании могут реагировать по-разному, но те, кто правильно

Все компании могут реагировать по-разному, но те, кто правильно

проводят процесс планирования, сделают это быстрее и более

скоординировано.

Более двух третей опрошенных (69%) применяют ежемесячный цикл пересмотра,

который считается оптимальным. Отметим, что пересмотр является важным

компонентом BPM. В идеале, затраченное на него время должно приносить

ценную информацию компании и ее сотрудникам, наравне с возможностью

регулировать цели и ресурсы в соответствии с разворачивающимися

событиями. Однако многие компании тратят время бесполезно, просматривая

несущественные результаты. По оценкам, эти операции занимают 5—6 часов

ежемесячно. По мнению специалистов Ventana Research, пересмотры

в случае исключительных ситуаций – оптимальный метод, так как в этом

случае внимание направлено на информацию, которую можно использовать для

дальнейших действий. Те компании, которые используют данную методику,

тратят времени на 30% меньше, чем остальные (выполняющие полный

пересмотр).

Большинство (61%) респондентов утверждает, что при бюджетировании

применяются два вида планирования – «сверху-вниз» и «снизу-вверх».

И хотя этот подход подразумевает больше взаимодействия (чем при

использовании одного вида планирования), очевидно, что компании либо

не достаточно применяют взаимодействие, либо ограничивают участие

персонала. Часто корнем этой проблемы является использование электронных

таблиц.

Процессы планирования и бюджетирования отнимают у сотрудников

компании довольно много времени: 82% респондентов заявили о том, что

посвящают 10% своего рабочего времени этому процессу, 25% — тратят 30%.

Для финансовых организаций бюджетирование и планирование особенно

трудоемки.

Время для изменений

Люди, серьезно вовлеченные в процессы планирования

и бюджетирования, готовы к изменению процессов. Респондентам был

задан вопрос, планируют ли их компании существенно изменить свои методы

работы с планами и бюджетами, и 71 % участников дали

положительный ответ.

Каковы же причины? Самым частым ответом было не столько желание

сэкономить время, сколько более эффективно использовать бюджетирование и

планирование в качестве BPM-инструмента. Три наиболее часто встречавшихся

Три наиболее часто встречавшихся

ответа были следующие: достичь большего понимания эффективности работы,

добиться более точных бюджетов, укрепить согласованность между корпоративными

целями и задачами отдельных подразделений и сотрудников. Далее шла речь о

сокращении процесса по времени и о способности компании быстро

реагировать на изменения. Иными словами, задача — не сэкономить

время, а грамотно его использовать.

Ключевые характеристики эффективного бюджетирования

и планирования

Целью BPM является оптимизация бизнес-процессов, причем согласованная

со стратегией компании. Следовательно, планирование и бюджетирование

играют критически важную роль в любых BPM-проектах, поскольку они лучше

всего позволяют преобразовать стратегию в согласованный набор проектов и

целей. Планирование должно быть основой объективной оценки и согласования

усилий всех корпоративных подразделений и отдельных сотрудников.

Далее рассмотрим ключевые характеристики эффективного планирования и

бюджетирования, предложенные специалистами Ventana.

Оценка эффективности компании и факторов, влияющих

на результаты. Понимание того, как функционирует бизнес (то есть

видение смысла за цифрами), необходимо для повышения эффективности. Компаниям,

недавно внесшим значительные изменения в процесс планирования и

бюджетирования, было предложено назвать причины такого перехода. И в итоге

понимание сути и эффективности бизнеса было названо важным преимуществом

бюджетирования и планирования. Этот фактор называли чаще всего (18%

опрошенных), даже чаще, чем точность бюджета (16%).

Возможность быстро добраться до лежащих в основе проблемы данных

играет существенную роль в эффективности процессов планирования и

пересмотра. 58% опрошенных не имеют возможности выяснять источники того

или иного показателя. Среди тех, кто с этой задачей справляется, 69%

тратят несколько минут или даже часов (это ощутимое время). Еще 24% заявили,

что могут сделать эту работу в течение нескольких дней,

а в такой ситуации результат может быть и неадекватным.

Оставшиеся 7% отводили на поиск ответа недели или месяцы, что, как

правило, бесполезно.

Точность, необходимая для поддержки нормального функционирования.

Точность бюджета важна для эффективности компании. По меньшей мере,

соответствующие финансовые контрольные показатели необходимы для прибыльности

компании и наличия достаточных средств для выполнения обязательств. Каждой

операции необходимо выделять нужные ресурсы для получения максимальной

окупаемости. Оценка степени достижения поставленных задач зависит от того,

насколько эти цели были реалистично сформулированы в самом начале.

В целом, респонденты по-разному оценивают точность своих бюджетов. Более 44%

процентов считают, что она средняя, 24% предполагают, что точность ниже

паритета. Средняя оценка по пятибалльной шкале составила

2,9 балла.

Согласование корпоративных, функциональных и индивидуальных

целей. Компании, особенно крупные, должны добиваться соответствия бюджетов

стратегическим целям и координировать распределение ресурсов между

бизнес-подразделениями. Удалось выяснить, что 54% опрошенных считают, что

Удалось выяснить, что 54% опрошенных считают, что

бюджет и задачи согласованы, и только 18% этого сказать

не могут.

Этот ответ может воодушевлять, однако надо предупредить, что во многих

компаниях бюджет и является стратегией. Некоторые организации не пытаются

проводить стратегического планирования, многие никогда не пытались при

установлении приоритетов бюджета явным образом интегрировать долгосрочные цели

высокого уровня с ежегодными тактическими задачами. Нельзя сказать, что

эти бюджеты составляются волей-неволей – но фактические приоритеты могут

соответствовать политическим планам отдельных руководителей, а вовсе

не установленным стратегическим целям.

Возможность быстро реагировать на изменения. Этот фактор

в бюджетировании, планировании и пересмотре оценивается по тому,

как быстро компания обнаруживает и реагирует на изменения

в среде. Находчивые компании быстро выявляют существенные отклонения

от плана, вносят соответствующие изменения и пересматривают

оперативный план. Только 30% респондентов заявили, что их компания может

Только 30% респондентов заявили, что их компания может

внести изменения в план в течение часов или дней (а именно такая

компания и является быстрореагирующей), 41% утверждает, что на это

требуются недели (часто это достаточно адекватная реакция,

но не всегда), и 28% тратят на подобную задачу месяц

и более (по оценкам специалистов, этот срок — неадекватный).

Взаимодействие в рамках процессов. Существует несколько

способов повышения эффективности процессов планирования и бюджетирования.

Согласно проведенному исследованию, компании, бюджеты которых точны, чаще всего

связывают данное достижение с более эффективным сотрудничеством внутри

фирмы. Тех, кто считает свои бюджеты неточными, попросили назвать причины.

Недостаток взаимодействия назывался чаще, чем остальные факторы. Взаимодействие

влияет и на понимание эффективности, так как аналитические функции

применяются для планирования и пересмотров. Согласно исследованию Ventana,

компании, расширяющие участие в бюджетировании и планировании, тем

самым создают у своих сотрудников ощущение участия в корпоративных

целях.

Финансовые руководители, бухгалтеры и прочие сотрудники финансовых

организаций должны исследовать возможность использования процессов

бюджетирования и планирования в качестве эффективных инструментов

управления. Одним из этапов улучшения процесса планирования

и достижения более высокой эффективности должен быть отказ

от электронных таблиц как основного инструмента. В сравнении

со специализированным ПО, электронные таблицы несут в себе

свойственные им технические особенности, не позволяющие грамотно применять

их для указанных целей. Чаще всего именно таблицы становятся ключевой

причиной проблем в процессе. Однако недостаточно просто приобрести ПО.

Бюджетирование и планирование должны стать ключевым элементом корпоративного

BPM-проекта.

Примеры

1. «Лучшая организация внутри компании дает больший успех в работе», —

замечает финансовый директор компании-участницы авто гонок Nascar. «И все это

связано с прогнозированием и планированием», — добавляет он. — Раньше

процесс прогнозирования и планирования можно было назвать, мягко говоря,

неэффективным. Финансовый директор распечатывал текущие финансовые показатели,

Финансовый директор распечатывал текущие финансовые показатели,

а затем помечал на полях, сколько, по его мнению, компания будет

тратить на те же цели в том же месяце следующего года.

Однако давление руководства в отношении получения большей информации

от гоночных команд заставило директора задуматься.

Решив привлечь к процессу бюджетирования специалистов по двигателям,

шасси, а также командиров экипажей, компания отказалась

от использования электронных таблиц Microsoft Excel в пользу

специализированной BPM-системы. «С помощью электронной таблицы можно построить

модель так, как вам удобно, — замечает директор. — Проблема лишь в том,

что кроме вас никто ее не понимает. Нужно всем по очереди

объяснять».

2. В 2003 году железнодорожная компания приобрела специальное

программное обеспечение для планирования вместо электронных таблиц Lotus 1-2-3.

С помощью этой программы сотрудники финансового отдела могут использовать

несколько версий бюджета, при этом целостность данных не страдает. Высшее

Высшее

руководство считает, что программное обеспечение поможет сократить бюджетный

цикл до трех месяцев, позволяя чаще проводить анализы и сократить

большую часть работы по набору текстов.

3. До недавнего времени аналитики в области финансового

планирования в туристической компании не имели выбора и вынуждены

были вручную консолидировать Excel-файлы, переданные в бюджетный сезон

из каждого отдела. «Нам приходилось работать с несколькими сотнями

таблиц», — вспоминает менеджер компании.

Недостатки этого подхода еще больше проявились после теракта 11-го сентября.

По мере сокращения заказов руководители стали стремиться максимизировать

прибыль от каждого путешествия. Оптимизация подразумевала подачу кораблей

в последнюю секунду, в зависимости от прибыльности маршрута,

расходов на топливо и стоянку в порту. «Данные необходимы были

немедленно, — замечает менеджер. — Ограниченные возможности агрегирования

данных из электронных таблиц стали очевидны».

В прошлом году компания приобрела новый BPM-пакет. Приложение, со слов

Приложение, со слов

директора финансового планирования, позволяет аналитикам компании тратить

больше времени на анализ и меньше — на «умопомрачительную

консолидацию данных». Используя приложение, менеджеры компании могут

распределить счета в определенные категории прибылей и убытков.

«У вас, — добавляет директор, — все на ладони,

а не похоронено в чьих-то таблицах».

4. В компании, специализирующейся на выпуске каталогов,

бюджетирование было очень ограниченно по возможностям. «Около

10 сотрудников принимали в нем то или иное участие.

И рассчитывать на результаты не приходилось, — рассказывает

вице-президент отдела планирования и контроля. — В основном бухгалтер

и президент компании делали эту работу самостоятельно,

в Excel-таблицах. Бюджетирование было вроде черной дыры».

Для того чтобы хоть чуть-чуть разобраться в вопросе, президент компании

предложил купить BPM-систему, специализированную платформу для бюджетирования,

планирования и отчетности. С помощью этого приложения менеджеры компании

(имеющей доход около 200 млн. долларов) могут проводить анализ продаж и

долларов) могут проводить анализ продаж и

расходов по каналам, до уровня единиц складского учета. Этот процесс

анализа стали применять и в бюджетировании. «Самое большое

преимущество данного ПО в том, что информация распространяется по

всей организации. Она больше не заперта в офисе бухгалтера», —

замечает вице-президент.

Заключение

Сегодня многие компании считают BPM решением проблем планирования и

бюджетирования. Задача их в том, чтобы уйти от использования

электронных таблиц и устаревших систем. Они не ищут инструментов с

ограниченными возможностями. Но им необходимы системы, которые

эффективно решают задачи стратегического планирования и прогнозирования,

а также помогают решить проблему развития и роста.

Растет число организаций, стремящихся пойти по пути использования

инструментов управления эффективностью, и выбранные ими пакеты должны

соответствовать этой цели. Все больше чувствуется искушенность компаний

в данном вопросе, умение видеть различия в будущих планах и сильное

желание избегать ошибок на первых порах.

[1] Мы подробно писали

о скользящем бюджетировании и прогнозировании в одном

из предыдущих номеров журнала (см. статью

«Как улучшить планирование с помощью

скользящего прогноза» в № 46).

Автор:

По материалам зарубежных сайтов

Как правильно выбрать бюджетную систему

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Лучшая система для вас зависит от того, что вы пытаетесь сделать — обуздать расходы, погасить долги, накопить сбережения или что-то еще.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Системы бюджетирования разработаны, чтобы помочь вам понять и оценить ваши отношения с деньгами. Хотя все они преследуют общую цель, они часто используют разные тактики, чтобы достичь ее.

Мы сузили несколько вариантов, чтобы помочь вам найти тот, который резонирует. Используйте эти рекомендации в качестве руководства.

4 метода составления бюджета, которые следует учитывать

1. Начало работы: бюджет 50/30/20

Что привлекает в этой системе, так это то, что она дает вам возможность погасить долг, покрыть текущие расходы и отложить на будущее затраты. Он разделяет ваш доход на три основные категории: 50% идет на предметы первой необходимости, 30% на нужды и 20% на сбережения и погашение долгов. Вы можете использовать его отдельно или в качестве основы для других гибких методов бюджетирования.

2. Обуздайте свои расходы: система конвертов

Если вам нужна жесткая система, которая поможет вам перестать легкомысленно тратить деньги или избежать долгов, но не хотите отслеживать каждую покупку, попробуйте этот подход, основанный на наличных деньгах. Вы устанавливаете лимит расходов для каждой категории расходов, например для продуктов, затем заполняете конверты выделенными деньгами и используете только эти деньги для покупок. Как только конверт опустеет, вы больше не сможете тратить деньги на эту конкретную категорию в течение месяца.

Как только конверт опустеет, вы больше не сможете тратить деньги на эту конкретную категорию в течение месяца.

«Наш мозг устроен так, что что-то осязаемое перед вами, что вы можете обонять и чувствовать, более реально, чем что-то в вашем телефоне или номер вашего банковского счета», — говорит Даниэль Чонг, сертифицированный специалист по финансовому планированию из Ирвина, Калифорния. «Если вы, кажется, не можете понять определенную категорию расходов, тогда деньги — это главное».

Приложение Goodbudget основано на системе конвертов, для тех, кому нравится метод, но не хочется иметь дело с бумажными конвертами.

3. Накопите свои сбережения: сначала заплатите себе

Этот «обратный» бюджет, предназначенный для согласования ваших расходов и ценностей, ставит сбережения выше непосредственных расходов. С помощью этой системы вы решаете, сколько откладывать из своего ежемесячного дохода на сберегательные цели, такие как выход на пенсию и резервный фонд, а затем использовать оставшуюся часть на счета и другие расходы. Таким образом, вам не нужно хрустеть каждой цифрой.

Таким образом, вам не нужно хрустеть каждой цифрой.

4. Максимально используйте каждый доллар: Бюджет с нулевой базой

Этот бюджет подходит как для расточителей, так и для тех, кто тщательно планирует. Это делает мониторинг ваших расходов понятным. Вы берете свой ежемесячный доход и сознательно используете каждый доллар — например, откладываете определенную сумму на поездку и оплачиваете коммунальные услуги и продукты — до тех пор, пока не останется ноль долларов. Но если вы не используете строго наличные деньги, как в системе конвертов, вам придется регистрировать каждый расход, чтобы убедиться, что вы не выходите из бюджета. Бюджетные приложения, такие как YNAB и EveryDollar, могут помочь вам следовать бюджету с нулевой базой.

Как правильно выбрать бюджетную систему

Выясните, где вы находитесь и что для вас ценно

Если вы не знаете, какой путь выбрать, проведите финансовую самооценку. Ваше текущее финансовое состояние и цели могут дать вам подсказку. Возможно, у вас есть долги и вам нужна система, которая поможет вам сократить расходы, или вы хотите узнать, как сбалансировать расходы с накоплением на первоначальный взнос за дом. Как только вы поймете, на чем стоите и чего надеетесь достичь, выберите вариант, соответствующий этим потребностям.

Ваше текущее финансовое состояние и цели могут дать вам подсказку. Возможно, у вас есть долги и вам нужна система, которая поможет вам сократить расходы, или вы хотите узнать, как сбалансировать расходы с накоплением на первоначальный взнос за дом. Как только вы поймете, на чем стоите и чего надеетесь достичь, выберите вариант, соответствующий этим потребностям.

Перед составлением бюджета

NerdWallet анализирует ваши расходы и показывает, как сэкономить.

Решите, сколько усилий вы готовы приложить. У одних строгие требования, у других более гибкие. Например, электронные таблицы Excel и бюджет с нулевой базой требуют частого и подробного отслеживания расходов. Система «плати себе в первую очередь» и приложения, которые синхронизируются с вашими финансовыми счетами, требуют минимального обслуживания.

Как часто составлять бюджет? Здесь нет установленных правил, поэтому идите в своем собственном темпе. Если вы уверены в своем финансовом состоянии, вы, вероятно, сможете просматривать свою информацию раз в месяц или пару раз в год. Те, кто все еще не знает, как обращаться со своими деньгами, могут захотеть проверять еженедельно или после каждой покупки, которую они совершают.

Те, кто все еще не знает, как обращаться со своими деньгами, могут захотеть проверять еженедельно или после каждой покупки, которую они совершают.

Сравните варианты составления бюджета вручную и в цифровом формате

Определите, хотите ли вы применить подход к составлению бюджета самостоятельно или обратиться за технической помощью. Программное обеспечение для личных финансов может быть удобным, если приложение или программа позволяет автоматизировать сбережения или получать доступ и обновлять свою информацию на ходу. Если он не вводит и не классифицирует ваши покупки автоматически или его сложно использовать, он может не принести большой пользы.

Некоторым лучше всего подходит практический подход, например, с ручкой и бумагой. Записывание вещей может помочь вам сохранить информацию и почувствовать связь с вашим бюджетом. Если вам неудобно связывать свои банковские счета со службой электронного бюджетирования, физический метод также может избавить вас от беспокойства.

Все еще не уверены, какая бюджетная система лучше для вас?

Некоторые эксперты говорят, что нет необходимости следовать определенной системе составления бюджета, если вы знаете такие важные детали, как ваш доход, долги, цели и общие расходы. Если вы живете по средствам и знаете, что находитесь на пути к достижению своих целей, то отслеживание каждой копейки, вероятно, будет излишним, — говорит Кэтрин Хоули, CFP из Монтерея, Калифорния.

«Вам не нужно знать, что ваш счет за электричество в прошлом месяце составил ровно 83,82 доллара. Вам просто нужно знать, что вы находитесь в пределах некоторых общих параметров, и я думаю, что это действительно может быть облегчением для людей», — говорит она.

Об авторе: Лорен Шван покрывает потребительские кредиты и долги в NerdWallet. Ее работы были отмечены USA Today и Associated Press. Читать дальше

Аналогично…

7 лучших советов по составлению бюджета

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Бюджет может иметь решающее значение для понимания и управления тем, куда идут ваши деньги. Независимо от того, являетесь ли вы новичком в планировании своих финансов или испытывали трудности с этим в прошлом, эти советы по составлению бюджета помогут вам придерживаться плана.

1. Решите, почему вы составляете бюджет

Начните с формулирования того, что вдохновляет вас на составление бюджета. У вас есть долги, вы ищете способы сократить расходы или просто пытаетесь перестать тратить так много денег? Может быть, вы копите на что-то, например, на свадьбу или новорожденного ребенка.

«Знание того, почему вы что-то делаете, может облегчить выполнение», — говорит ДеДе Джонс, сертифицированный специалист по финансовому планированию и управляющий директор Innovative Financial, LLC в Лейквуде, штат Колорадо.

При составлении бюджета с партнером обсуждайте детали вместе, чтобы убедиться, что вы находитесь на одной странице.

2. Используйте язык расширения прав и возможностей

Термин «бюджет» может отталкивать.

«Люди сопротивляются этому, потому что это происходит из-за дефицита», — говорит Джонс. Она рекомендует переключиться на язык, который вам более удобен, например, «план расходов», чтобы поддерживать мотивацию.

Бюджет — или как вы его называете — не должен вас пугать или ограничивать. Это должна быть возможность взять под контроль ваши деньги.

3. Испытайте различные методы составления бюджета

Так же, как существует множество причин для составления бюджета, существует множество способов составления бюджета. Некоторые люди ежедневно проверяют и отслеживают расходы вручную. Другие хотят выполнять как можно меньше работы и выбирают приложение. Почитайте о различных методах составления бюджета — таких как бюджет 50/30/20 или система конвертов наличными — и попробуйте тот, который соответствует вашему стилю жизни.

«Ключ к игре заключается в том, чтобы просто придерживаться ее и признать, что первые месяцы действительно тяжелые», — говорит Лиз Джиллетт, сертифицированный специалист по финансовому планированию в Mainstreet Financial Planning Inc. в Одентоне, штат Мэриленд.

Если вы попытаетесь сделать это правильно, но не сможете найти способ заставить его работать, изучите другие варианты. «Будьте реалистами и переходите к чему-то другому, что, по вашему мнению, окажет влияние», — говорит Джиллетт.

4. Определите приоритеты расходов и целей

Поймите разницу между потребностями и желаниями, а затем сосредоточьтесь в первую очередь на самом необходимом, включая продукты, жилье и транспортные расходы. Однако это не означает, что другие расходы не важны. Ваши финансовые цели, такие как погашение долга или накопление на пенсию, по-прежнему должны привлекать внимание.

Цель бюджета, говорит Джилетт, – понять, идут ли ваши деньги на то, чем вы довольны, чем гордитесь и соответствуете ли вы своим ценностям.

Бюджет 50/30/20 является хорошим ориентиром для покрытия основных категорий расходов. Он предлагает использовать 50% вашего дохода на нужды, 30% на нужды и 20% на сбережения и долги.

Перед составлением бюджета

NerdWallet анализирует ваши расходы и показывает, как сэкономить.

5. Оставьте место для сюрпризов

Не ждите, что ваш бюджет будет идеальным. Случаются сюрпризы, и некоторые расходы могут ускользнуть — например, случайные импульсивные покупки. Но можно принять меры предосторожности, чтобы смягчить удар.

Каждый месяц откладывайте немного наличных денег для покрытия различных расходов и регулярных взносов в резервный фонд. Таким образом, вы можете справиться с неожиданным ремонтом автомобиля или другими чрезвычайными ситуациями, не влезая в долги по кредитной карте или кредиту.

6. Ответственная автоматизация

Технологии могут облегчить утомительные аспекты составления бюджета и предотвратить неудачи. Так почему бы не позволить ему сделать часть работы за вас? Попробуйте настроить автоматические переводы, чтобы вы могли регулярно оплачивать счета или откладывать деньги, не задумываясь об этом, и опирайтесь на бюджетные приложения, чтобы удобно отслеживать свои расходы.

Следите за всем, что вы автоматизируете. «Вы можете обнаружить, что ежемесячные подписки, за которые вы платите, больше не представляют для вас ценности», — говорит Джонс. «Если у вас есть три подписки на потоковую музыку, может быть, одной будет достаточно».

7. Ежемесячно пересматривайте свой бюджет

Некоторые расходы меняются от месяца к месяцу или всплывают нечасто, например, праздничные подарки или плата за регистрацию автомобиля. Доход тоже может измениться. Возможно, в этом месяце вы заработали на выгуле собак немного больше, чем в прошлом месяце.

Проверка бюджета не реже одного раза в месяц дает вам возможность своевременно справляться с колебаниями. Регистрация также дает вам возможность поговорить о деньгах с вашим партнером, если вы работаете из семейного бюджета.

В зависимости от вашего стиля и выбранного вами метода вы можете чаще отмечаться — это тоже нормально.

Об авторе: Лорен Шван покрывает потребительские кредиты и долги в NerdWallet. Ее работы были отмечены USA Today и Associated Press. Читать далее

В том же духе…

Потребности и желания: как составить бюджет для обоих

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Некоторые вещи вам нужны — крыша над головой, электричество в вашем доме, бензин в машине, чтобы добраться до работы — и некоторые вещи, которые вам просто нужны, например билеты на шоу или ужин и в кино. Вы можете вписаться в свой бюджет и при этом отложить деньги на непредвиденные расходы, если будете тщательно управлять своими расходами.

Вы можете вписаться в свой бюджет и при этом отложить деньги на непредвиденные расходы, если будете тщательно управлять своими расходами.

Продолжайте читать, чтобы узнать, как найти баланс между финансовыми потребностями и желаниями.

Определение потребностей

Финансовые потребности — это расходы, необходимые для того, чтобы вы могли жить и работать. Это повторяющиеся расходы, которые, вероятно, съедят большую часть вашей зарплаты — например, оплата ипотеки, аренда или страхование автомобиля.

Вот краткий список некоторых распространенных расходов, относящихся к потребностям:

Прежде чем составить бюджет

Отслеживайте все свои расходы с первого взгляда, чтобы понять свои тенденции и определить возможности для экономии денег.

Выявление желаний

Желания — это расходы, которые помогут вам жить более комфортно. Это вещи, которые вы покупаете для развлечения или отдыха. Вы могли бы жить без них, но вы получаете больше удовольствия от жизни, когда они у вас есть. Например, еда — это потребность, но ежедневные обеды, скорее всего, скорее желательны.

Вы могли бы жить без них, но вы получаете больше удовольствия от жизни, когда они у вас есть. Например, еда — это потребность, но ежедневные обеды, скорее всего, скорее желательны.

Желания обычно включают в себя такие вещи, как:

Путешествия.

Развлечения.

Дизайнерская одежда.

Абонементы в спортзал.

Кофейня напитки.