Содержание

Кредиты: что будет, если не платить?

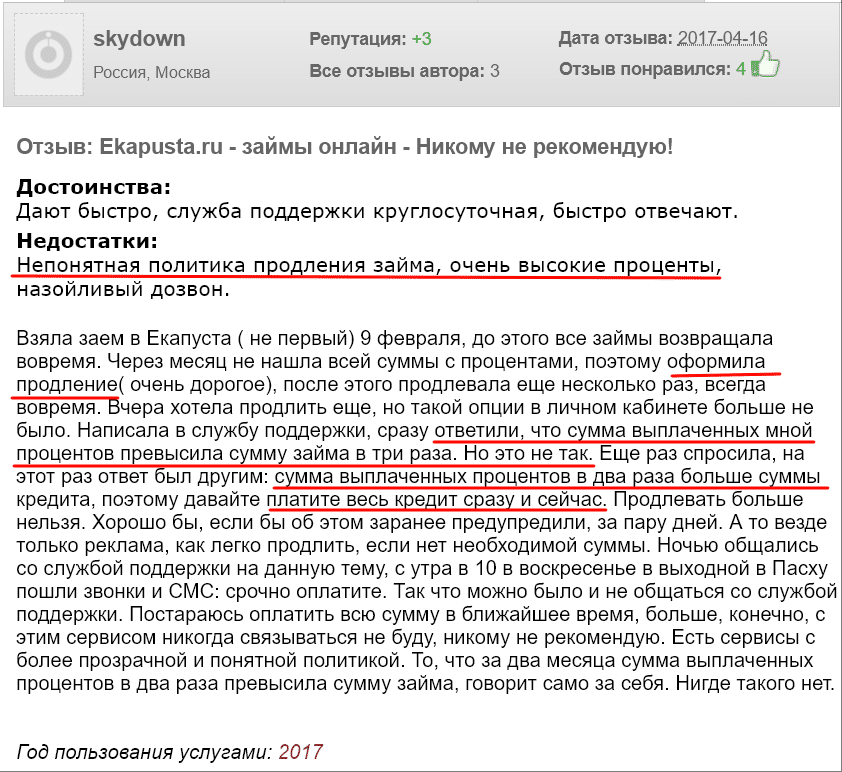

В наше время многие пользуются кредитами или кредитными картами, это бывает удобно. Однако случится может всякое — потеря работы или болезнь, другие непредвиденные обстоятельства. При этом, если есть кредит в банке (потребительский или залоговый) или в микрофинансовой организации (МФО), то платить его все равно нужно. Кредитной организации по большому счету все равно, что происходит в жизни заемщика. Для них главное — получать обратно свои деньги с процентами. Но вот все-таки случилась ситуация с просрочкой, как быть в этом случае?

Что делать, если скопился долг перед банком или МФО?

Есть шанс, что с кредитной организацией можно договориться. По крайней мере, попробовать точно стоит. У каждого банка есть условия «упрощения» или лояльности по отношению к своим клиентам. Например, это могут быть отсрочки по кредиту или кредитные каникулы, также возможности изменения условий. В таком случае заемщику нужно иметь какие-то документы, которые подтвердили бы ситуацию, что сложилась (запись об увольнении, справка о том, что человек стоит на учете в Службе занятости как безработный, справки о болезни или потери трудоспособности и пр.).

В таком случае заемщику нужно иметь какие-то документы, которые подтвердили бы ситуацию, что сложилась (запись об увольнении, справка о том, что человек стоит на учете в Службе занятости как безработный, справки о болезни или потери трудоспособности и пр.).

В случае, если у вас есть потребительский кредит и по нему просрочка, лучше написать заявление кредитору о реструктуризации долга. Если же кредит это ипотека или автокредит, то можно подать заявление о кредитных каникулах или о периоде с минимальными платежами.

Если кредитор пошел вам навстречу, и пересмотрел условия по кредиту (назначены каникулы, отсрочка, изменены платежи), то все измененные условия должны быть прописаны в договоре (дополнительном соглашении) и подписаны сторонами.

Если же проблема серьезная, и вопрос с выплатами по кредиту не решить в ближайшие пару месяцев, то договариваться с кредитной организацией сложно (точнее, особо смысла нет). В этом случае вариант судебного решения вопроса по долгам более приоритетен. Специально для таких случаев, когда нужно обращение в суд, в компании Юридический центр защиты должников существует услуга «Представительство в суде», подробнее о ней в этом материале.

В этом случае вариант судебного решения вопроса по долгам более приоритетен. Специально для таких случаев, когда нужно обращение в суд, в компании Юридический центр защиты должников существует услуга «Представительство в суде», подробнее о ней в этом материале.

Как правило, реструктуризацию долга банки одобряют крайне редко и крайне неохотно. Эти уступки кредитору невыгодны, скорее ему выгодны просрочки клиента. В этом случае кредитор может начислить штраф, пеню или другие неустойки.

При погашении долга очень важно помнить, что вносить платежи нужно за счет погашения основного долга, «тела кредита», а не процентов. Этот нюанс нужно контролировать, погашая долг, иначе кредитор автоматически зачтет это как погашение процентов и штрафов (ему так выгоднее для себя, конечно же).

Что делать, если невозможно платить кредит?

Если ситуация действительно зашла в тупик, то нужно принимать радикальные меры. В этом случае — не платить кредит и готовиться к судебным разбирательствам по этому вопросу. В результате оплата займа по решению суда будет меньше, чем попытки вернуть долги по кредиту со штрафами, пенями, неустойками. Банковские организации и МФО также суды не любят, поскольку им это невыгодно. Им лучше продать долг коллектору, который будет пытаться взыскать с заемщика гораздо большие суммы, чем по решению суда.

В результате оплата займа по решению суда будет меньше, чем попытки вернуть долги по кредиту со штрафами, пенями, неустойками. Банковские организации и МФО также суды не любят, поскольку им это невыгодно. Им лучше продать долг коллектору, который будет пытаться взыскать с заемщика гораздо большие суммы, чем по решению суда.

Залоговый кредит: что делать, если нечем платить?

Здесь есть нюансы. Например, если у вас автокредит, то нужно попробовать договориться с банком. Кредитная организация может пойти на уступки, снизить ежемесячный платеж или зафиксировать платеж на уровне определенной суммы. Если заемщику идут на уступки и в договор вносятся изменения, то опять-таки, они все должны быть зафиксированы и подписаны сторонами. Особенно важно, если автомобиль для Вас не предмет роскоши, а средство передвижения (нужен для работы).

Если же критической потребности в машине нет, то ее можно продать (обсуждается с банком). В случае с автокредитом дело доходит до суда, то продавать автомобиль будут, но по сниженной цене. Поэтому для Вас, как для заемщика выгоднее договориться, чем судиться.

В случае с автокредитом дело доходит до суда, то продавать автомобиль будут, но по сниженной цене. Поэтому для Вас, как для заемщика выгоднее договориться, чем судиться.

Если у заемщика ипотека, то здесь также рекомендовано начать переговоры. Например, можно просить уменьшить платежи или получить ипотечные (кредитные) каникулы. Не каждый банк на такое пойдет и одобрить послабления, но уточнить об их возможностях однозначно стоит. Банку, конечно, выгоднее продолжать начислять проценты, а также штрафы и пени за просрочку. Если банк подаст на заемщика в суд, то здесь возникнет вариант заключения мирового соглашения.

Если же ипотечная квартира не является для заемщика единственным жильем, то также можно продать ее. Предварительно это обсуждается с банком. Это будет выгоднее, чем продажа квартиры по суду (ниже рыночной цены на 60% в среднем!). И тогда может получится такая ситуация, что и квартира будет продана, и долг останется (поскольку продажа по суду по сниженной стоимости может не покрыть все расходы по кредиту).

Стоит ли доводить до суда?

Многими юристами рекомендован именно такой путь, если имеются значительные просрочки по кредиту (особенно беззалоговому). Во-первых, в случае судебных разбирательств можно заключить мировое соглашение (и по залоговым кредитам возможно). По суду можно решить вопрос с пенями, штрафами, неустойками, завышенным процентами: списать значительную часть, через процедуру ЗПЗ — Защита прав заемщика от компании Юридический центр защиты должников. Подробнее о процедуре читайте в отдельном материале.

По решению суда выплаты по кредиту через исполнительную службу будут зафиксированы, а размер их — не более половины от официальной заработной платы ежемесячно.

Если Вы зашли в ситуацию по своим кредитам, не знаете как закрыть долги, а их количество очень большое, то обращайтесь к юристам Юридического центра защиты должников. Для Вас подберут оптимальную услугу после анализа ситуации. В случае наличия множества долгов возможно подойдет процедура Банкротства физических лиц. О банкротстве читайте в отдельной статье.

В случае наличия множества долгов возможно подойдет процедура Банкротства физических лиц. О банкротстве читайте в отдельной статье.

Все услуги компании Юридический центр защиты должников направлены на то, чтобы помочь человеку, списать долги, уменьшить платежи и наконец закрыть кредит(ы) с минимальными потерями. А грамотные юристы предоставят максимально удобную стратегию поведения для каждого клиента, оценив индивидуальную ситуацию.

Если самому сложно разобраться в ситуации, Вы можете позвонить нам по номеру (044) 334-81-90 или оставить заявку на сайте через форму обратной связи. Наши консультанты помогут Вам.

Что делать, если нечем платить кредит

Коротко

Обновлено 24 августа 2022 в 11:00

Частые вопросы

Как изменились условия по кредитам?

Нечем платить за кредит.

Что делать?

Что делать?Можно ли поменять дату платежа по кредиту на более удобную?

Как уменьшить сумму платежа по кредиту?

Я нахожусь за границей и у меня проблема при внесении платежа по кредиту. Что делать?

Как узнать, какая процентная ставка по моему кредиту и как она рассчитывалась?

Можно ли отключить страховку по действующему кредиту?

Можно ли рассчитать и оформить кредит без страховки?

Хочу досрочно погасить кредит. Как узнать точную сумму и каков порядок действий?

Что делать, если появилась ошибка при внесении платежа по кредиту?

Как получить справку о закрытии кредита?

Как изменились условия по кредитам?

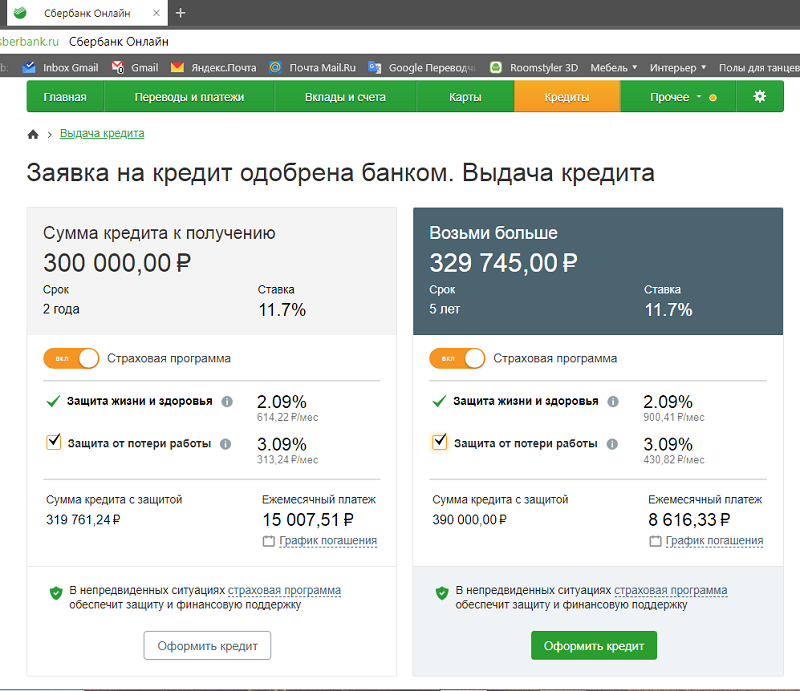

С 1 августа мы снизилили минимальную процентную ставку по новым заявкам на кредиты наличными без залога, под залог автомобиля или недвижимости и на автокредиты. Раньше кредиты выдавались со ставкой от 9,9% годовых, теперь — от 7,9% годовых. Минимальная ставка по рефинансированию тоже снизилась: с 9,9% до 7,9%.

Раньше кредиты выдавались со ставкой от 9,9% годовых, теперь — от 7,9% годовых. Минимальная ставка по рефинансированию тоже снизилась: с 9,9% до 7,9%.

Изменения не касаются действующих договоров: если у вас уже есть наш кредит, ставка или регулярный платеж не поменяются. Как узнать процентную ставку по кредиту наличными

В некоторых случаях после погашения кредита банк может пересчитать проценты и вернуть их часть — это зависит от вашего тарифа. Как изменить процентную ставку после получения кредита

Нечем платить за кредит. Что делать?

Если кредит в Тинькофф:

Напишите нам в чате приложения Тинькофф, разберемся в ситуации и предложим варианты. Для рассмотрения запроса банк может попросить документы, которые подтверждают сложную финансовую ситуацию заемщика, — сотрудник поддержки уточнит, какие документы потребуются в вашем случае.

Реструктурируйте кредит — это крайняя мера, когда банк индивидуально пересматривает условия кредита. Факт реструктуризации ухудшает кредитный рейтинг, и это не всегда выгодно заемщику. Как сделать реструктуризацию кредита в Тинькофф

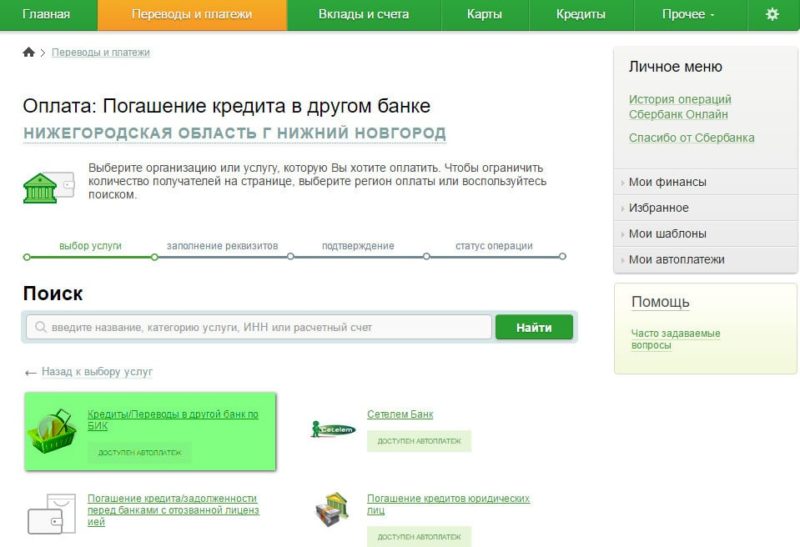

Если кредит в другом банке:

Можно ли поменять дату платежа по кредиту на более удобную?

Да, дату платежа можно перенести в рамках календарного месяца по запросу в чате приложения Тинькофф. Например, чтобы срок внесения средств по кредиту совпадал с днем выдачи зарплаты. Это не отсрочка, потому что дата меняется для всех последующих платежей.

Из‑за переноса даты может незначительно измениться сумма начисленных процентов за использование кредита. Например, если заемщик перенес дату платежа с 10-го числа на 25-е, то к новой дате очередного платежа по кредиту дополнительно начислятся проценты за 15 дней.

Как уменьшить сумму платежа по кредиту?

Если возникли финансовые трудности и тяжело платить по кредиту, напишите в чат приложения Тинькофф. Мы рассмотрим вашу заявку и предложим варианты.

Мы рассмотрим вашу заявку и предложим варианты.

Банк может попросить предоставить документы, которые подтверждают финансовые трудности заемщика.

Я нахожусь за границей и у меня проблема при внесении платежа по кредиту. Что делать?

Банковские карты Visa и Mastercard, выпущенные в России, не работают за границей, поэтому могут быть проблемы при погашении кредита. Вот что можно сделать.

Попробуйте другие способы перевода. В приложении Тинькофф: «Главная» → счет, с которого списывается платеж → «Пополнить» → выберите один из способов: «С карты другого банка», «С моего счета в другом банке», «По реквизитам».

Выпустите карту «Мир». В приложении Тинькофф можно выпустить виртуальную карту «Мир» и класть на нее деньги в местном пункте пополнения. Карты «Мир» работают в некоторых странах из списка.

Попробуйте открыть счет в местном банке. Тогда с новой карты можно будет перевести деньги в счет кредита через SWIFT-переводы. О том, как это сделать и какие документы нужны, можно узнать в отделении зарубежного банка или спросить в чате приложения Тинькофф. Как отправить SWIFT-перевод

Тогда с новой карты можно будет перевести деньги в счет кредита через SWIFT-переводы. О том, как это сделать и какие документы нужны, можно узнать в отделении зарубежного банка или спросить в чате приложения Тинькофф. Как отправить SWIFT-перевод

Попросите родственников в России погашать кредит за вас, а сами переводите им деньги со счета в иностранном банке. Такие переводы разрешены без ограничений

Как узнать, какая процентная ставка по моему кредиту и как она рассчитывалась?

У действующих кредитов процентная ставка указана в кредитном договоре, приложении Тинькофф и в личном кабинете на сайте tinkoff.ru.

В приложении выберите «Кредит наличными» в списке счетов и нажмите на значок шестеренки в правом верхнем углу. В шторке откроется информация по кредиту, где будет указана процентная ставка.

В личном кабинете выберите «Кредит наличными» на панели счетов и перейдите в раздел «О счете».

Если ваша заявка на кредит находится на стадии рассмотрения, банк определит условия и размер кредита индивидуально для каждого заемщика на основании проверенных сведений в заявке на кредит. Одобренную ставку сообщает сотрудник банка, когда звонит заемщику, чтобы согласовать все условия кредита.

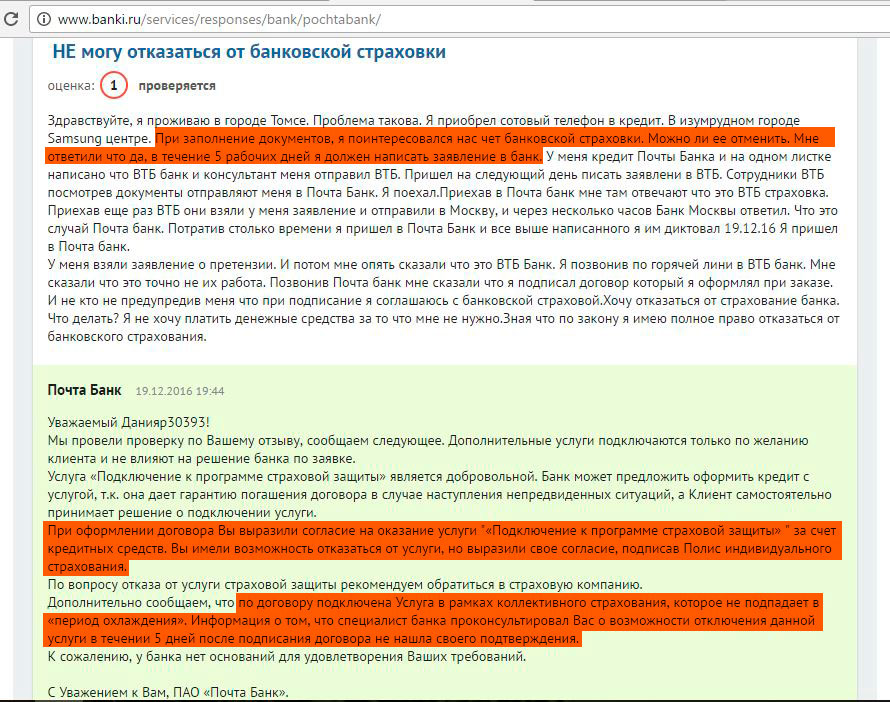

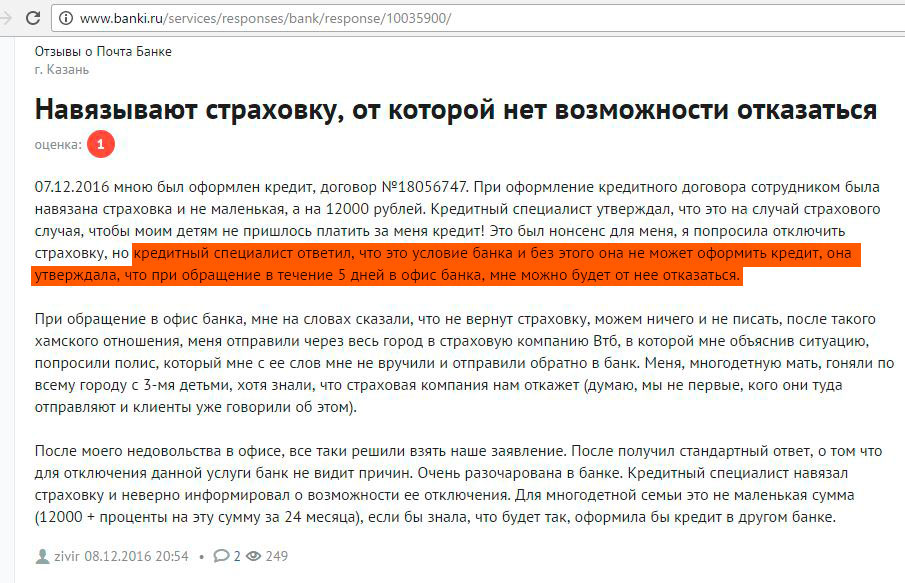

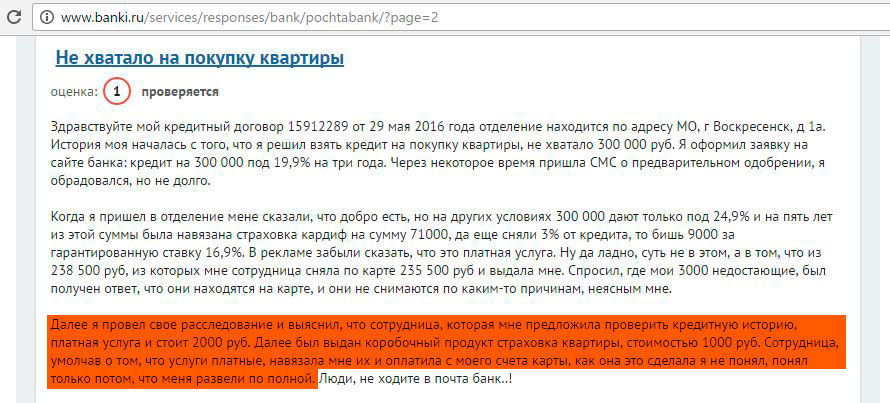

Можно ли отключить страховку по действующему кредиту?

Да, если у заемщика подключено страхование жизни, это страхование можно отключить. Страхование жизни не обязательно, но из‑за отключения такой страховки банк может повысить ставку по некоторым кредитам. Чтобы узнать условия и возможность отключения страховки по кредиту, напишите в чат приложения Тинькофф.

Для кредитов под залог недвижимости страхование залога — обязательство заемщика по закону. Отключить такую страховку нельзя.

Можно ли рассчитать и оформить кредит без страховки?

Да, но не для всех типов кредитов. Для кредитов под залог, например недвижимости, страхование залога — обязательство по закону. Страхование жизни заемщика — опция, но в случае отказа от страхования ставка по кредиту может увеличиться.

Для кредитов под залог, например недвижимости, страхование залога — обязательство по закону. Страхование жизни заемщика — опция, но в случае отказа от страхования ставка по кредиту может увеличиться.

Страховать беззалоговый кредит не обязательно. Вы сами выбираете, как оформить такой кредит в Тинькофф — со страховкой или без. Оформить кредит

Хочу досрочно погасить кредит. Как узнать точную сумму и каков порядок действий?

Сумму задолженности по кредиту можно узнать в приложении Тинькофф и в личном кабинете на tinkoff.ru

В приложении на главном экране выберите «Кредит наличными», на появившемся экране будет указана сумма крупным шрифтом — это оставшаяся задолженность без процентов.

Чтобы узнать полную сумму с учетом процентов и погасить кредит, нажмите на кнопку «Погасить частично или закрыть» под суммой крупным шрифтом, а затем «Закрыть кредит досрочно». Появится сумма для полного погашения на сегодняшний день.

Появится сумма для полного погашения на сегодняшний день.

В личном кабинете выберите «Кредит наличными» на панели счетов. Вся основная информация, в том числе сколько осталось платить по кредиту, будет указана в верхней части страницы.

Чтобы полностью погасить кредит в личном кабинете, выберите «Кредит наличными» на панели счетов слева → «Действия» → «Погашение кредита» → «Полное погашение».

Что делать, если появилась ошибка при внесении платежа по кредиту?

Опишите ошибку в чате приложения Тинькофф. Наши операторы помогут разобраться.

Как получить справку о закрытии кредита?

Справка о закрытии кредита автоматически придет по электронной почте на следующий день после внесения всей суммы кредита с учетом процентов. Для отправки используется адрес электронной почты, который был указан при оформлении заявки на кредит наличными. Как досрочно погасить кредит

Как досрочно погасить кредит

Если с момента подачи заявки на кредит ваш адрес электронной почты изменился либо с момента полного погашения кредита прошло уже больше 3 дней, а вы так и не получили справку об отсутствии задолженности по кредиту на вашу электронную почту, напишите в чат службы поддержки в приложении Тинькофф или в вашем личном кабинете на сайте tinkoff.ru — наши операторы постараются вам помочь.

Также вы можете позвонить в банк по номеру 8 800 555-777-8 и сказать роботу: «Получить справку о расторжении по кредиту наличными».

Была ли полезна статья?

Что будет если вообще не платить кредит?

Что будет если вообще не платить кредит?

1. Последствия невыплаты долга по кредиту

2. Как долго можно игнорировать требования заемщика?

3. Когда можно отказаться платить по кредиту?

4. Какой срок исковой давности для выплаты займов?

5. Какие ошибки допускает должник

Сегодня банки и МФО предлагают микрозаймы, потребительские займы и ипотечные кредиты большинству граждан: почти любое совершеннолетнее лицо в РФ может взять деньги в долг под проценты. А вот с возвратом могут возникнуть проблемы. Что будет, если не платить кредит? С какими последствиями столкнется должник, и как решить эти проблемы?

А вот с возвратом могут возникнуть проблемы. Что будет, если не платить кредит? С какими последствиями столкнется должник, и как решить эти проблемы?

Последствия невыплаты долга по кредиту

Человек не платит долг по разным причинам: от серьезных материальных проблем до проблем со здоровьем. Но займодателю эти причины не важны. При первой просрочке финансовая организация может пойти навстречу и не начислять штрафные проценты: сотрудники просто звонят клиенту и напоминают, что срок внесения очередного платежа истек.

При серьезных финансовых проблемах, нарушении банком ваших интересов обратитесь в компанию «Банкирро»: специалисты помогут списать долг в ходе банкротства или уменьшить его размер. Не стоит игнорировать работников банка, избегать контакта с ними. В этом случае наступают следующие последствия:

- Начисление штрафов и пени за каждый день просрочки.

- Передача долга коллекторским службам. Банк может предварительно уведомить клиента или сделать это без предупреждения.

- Снижение кредитного рейтинга. Просроченные долги негативно отражаются на вашей кредитной истории. Просрочка более, чем на месяц снизит кредитный рейтинг, после чего получить новый займ будет трудно.

- Обращение в суд. Кредитор подает заявление в суд, чтобы вернуть сумму долга с процентами и пени.

- Конфискация имущества по судебному решению, принудительное списание денежных средств.

Что будет, если не платить кредит? Последствия не заставят себя долго ждать. В случае проблем с займами с поручителями и обеспечениям будут затронуты интересы собственников залогового имущества, поручителей. Суд может запретить покидать территорию страны, заблокирует банковские счета.

Даже при наступлении финансовых проблем вы не освобождаетесь от обязанности вернуть долг. Не можете выплатить кредит? Появились штрафы? Обратитесь за квалифицированной юридической помощью в компанию «Банкирро».

Как долго можно игнорировать требования заемщика?

Многие банки дают должникам шанс найти деньги и погасить задолженность при просрочке в несколько дней. Точного ответа на вопрос «Как долго можно не платить кредит?» нет. Это зависит от политики финансовой организации, ее внутренних регламентов. Просрочка в два дня не приведет к серьезным последствиям с учетом режима работы банка. Если последний день платежа истекает в пятницу, а клиент перечисляет деньги в понедельник с утра, банк не начисляет штраф.

Точного ответа на вопрос «Как долго можно не платить кредит?» нет. Это зависит от политики финансовой организации, ее внутренних регламентов. Просрочка в два дня не приведет к серьезным последствиям с учетом режима работы банка. Если последний день платежа истекает в пятницу, а клиент перечисляет деньги в понедельник с утра, банк не начисляет штраф.

Ухудшить кредитный рейтинг может просрочка в 30 дней и более. По таким задолженностям сведения передаются в бюро кредитных историй, с клиентом работает служба безопасности банка. Это влечет за собой регулярные звонки, письма, передачу долга коллекторским компаниям.

На практике банки обращаются в суд при просрочке долга более, чем на 90 дней. За этот период набегают серьезные штрафы, первоначальная сумма существенно увеличивается, что выгодно самой финансовой организации. Однако заемщику не стоит ждать так долго, иначе суд может обязать выплатить крупную сумму.

Когда можно отказаться платить по кредиту?

При подписании договора на заемщика налагаются обязанности по выплате задолженности. Однако при определенных жизненных ситуациях можно рассчитывать на частичное списание долга, отсрочку его выплаты или реструктуризацию. К таким ситуациям относится следующее:

Однако при определенных жизненных ситуациях можно рассчитывать на частичное списание долга, отсрочку его выплаты или реструктуризацию. К таким ситуациям относится следующее:

- Потеря работы.

- Существенное снижение заработной платы.

- Тяжелое заболевание (заемщика или близкого родственника).

- Смерть члена семьи.

- Рождение ребенка в семье.

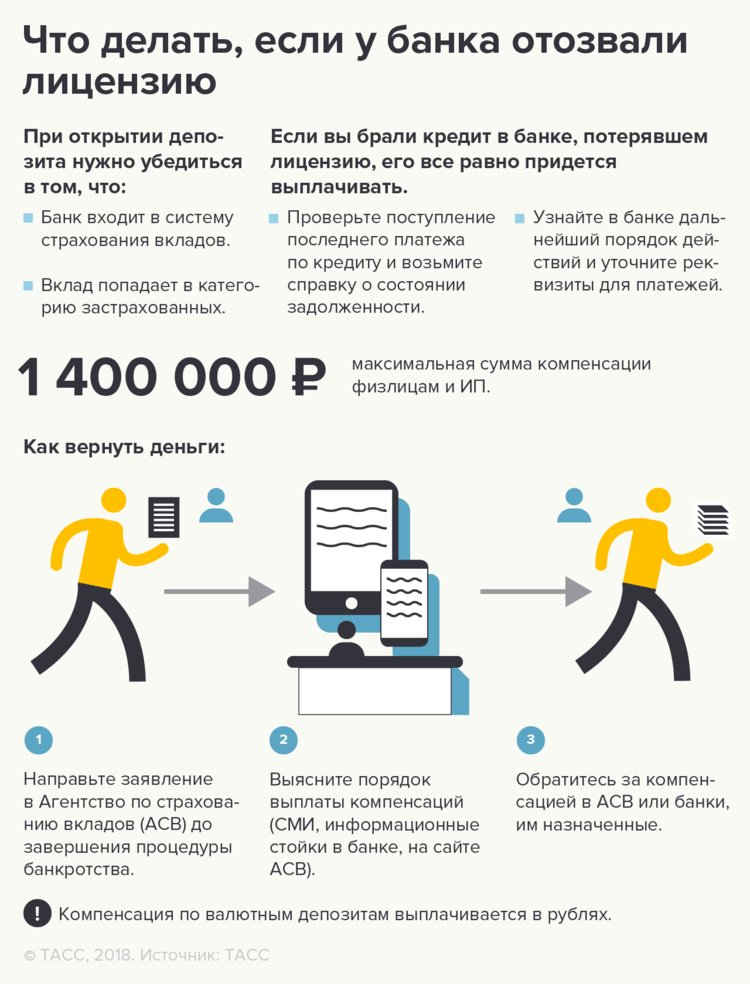

Все эти случаи должны быть подтверждены соответствующими документами. Также нужно составить заявление и отправить его в банк, обосновать свою просьбу. Реструктуризация и отсрочка – право, а не обязанность банка, поэтому он может отказаться. Единственный вариант в таком случае – банкротство физического лица.

Какой срок исковой давности для выплаты займов?

В соответствии со ст. 199 ГК РФ, срок исковой давности для выплаты по кредитам составляет три года. Именно на эту норму надеются неплательщики. В теории, если кредитор по истечении трех лет не обратился в суд, долг списывается. На практике есть нюансы.

Банк знаком с лазейками в законе, по которым он может продлить срок исковой давности. Задолженность может быть продана коллекторам. В такой ситуации срок исковой давности перестает работать.

Какие ошибки допускает должник

При просрочке многие заемщики допускают следующие ошибки:

- Попытки скрыться об займодателя. Должник игнорирует письма, не берет трубку. Многие крупные банки предлагают достаточно выгодные способы решения проблемы, поэтому скрываться не стоит. В это время сумма долга будет расти, направляются исковые заявления, возбуждается исполнительное производство. Долг все равно нужно будет вернуть, но с существенной переплатой и под серьезным психологическим воздействием.

- Оформление нового займа, чтобы погасить старый кредит. Банки предлагают рефинансирование, которое изменит процентную ставку и якобы поможет решить проблемы с долгами. На практике вы лишь получите новый кредит, и финансовая нагрузка возрастет.

Это типичные ошибки, которые приведут лишь к проблемам с банком и увеличению суммы долга. Начните с реструктуризации задолженности – при такой процедуре банк продлевает срок выплаты и предоставляет кредитные каникулы. Не знаете, как это сделать? Обратитесь к юристу нашей компании!

Начните с реструктуризации задолженности – при такой процедуре банк продлевает срок выплаты и предоставляет кредитные каникулы. Не знаете, как это сделать? Обратитесь к юристу нашей компании!

Если никакой возможности выплачивать долг нет и не предвидится, оптимальный вариант – процедура банкротства.

Банкротство физических лиц – цивилизованная мера поддержки граждан, оказавшихся в сложной финансовой ситуации. Такой способ поможет полностью списать задолженность, выбраться из финансовой ямы. Специалисты компании «Банкирро» помогут провести процедуру банкротства в Арбитражном суде, соберут документы, будут взаимодействовать с кредиторами. Комплексное юридическое сопровождение поможет вам списать долги законным способом.

5 ошибок должника перед процедурой банкротства

Смотрите это видео на YouTube

Ссылки на источники:

При подготовке данного материала эксперт использовал следующие источники:

1. Федеральный закон «О несостоятельности (банкротстве)» от 27. 10.2002 ред. от 02.07.2021 N 127-ФЗ (pravo.gov.ru)

10.2002 ред. от 02.07.2021 N 127-ФЗ (pravo.gov.ru)

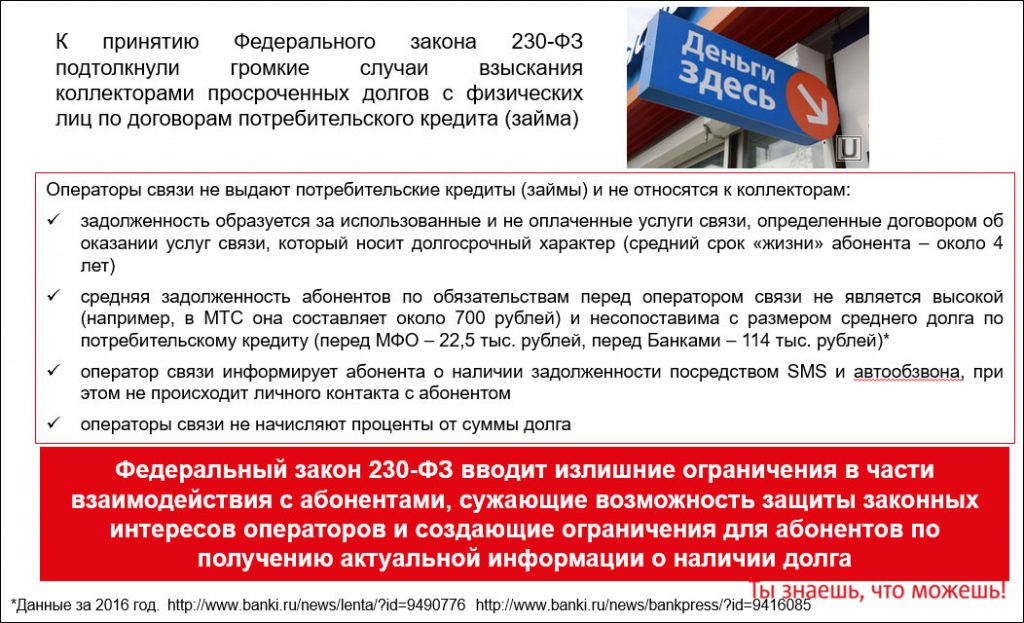

2. Федеральный закон «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности и о внесении изменений в Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях» от 03.07.2016 N 230-ФЗ ред. от 20.07.2020 N 215-ФЗ (www.consultant.ru)

3. Федеральный закон «О потребительском кредите (займе)» от 13.12.2013 ред. от 02.07.2021 № 353-ФЗ (www.cbr.ru)

Марычев Антон Николаевич

Профильное образование, практическую деятельность ведет с 2012 года. Специализируется в области банкротства физических лиц и работе с ключевыми клиентами.

Успешно сдал квалификационный экзамен эксперта саморегулируемой организации и единую программу подготовки арбитражных управляющих.

Вернём деньги,

если не добьёмся поставленной цели

Мы уверены в своём профессионализме и для вашего спокойствия мы предлагаем вам гарантию

100% возврата

средств за наши услуги, если мы не добьемся поставленной цели! Гарантия закрепляется в договоре!

Хочу бесплатную консультация

Свежие статьи

Комментарии

Завершённые судебные дела

Смотреть все дела

Документы размещены с разрешения участников

А40-70855/18-101-85Ф

Москва

Сумма долга: 541584,39 ₽

Списано: 541584,39 ₽

Получение заявки: 05. 02.2019

02.2019

Отправка заявления: 01.04.2019

Вынесение решения: 07.10.2019

Процент выполнения: 100%

Изучить дело

А40-100879/18-179-125 Ф

Москва

Сумма долга: 480 142,63 ₽

Списано: 480 142,63 ₽

Получение заявки: 28.05.2018

Отправка заявления: 24.07.2018

Вынесение решения: 07.11.2019

Процент выполнения: 100%

Изучить дело

А64-1849/2019

Тамбов

Сумма долга: 1091602.56 ₽

Списано: 1091602.56 ₽

Получение заявки: 17.10.2018

Отправка заявления: 14.12.2018

Вынесение решения: 02.04.2019

Процент выполнения: 100%

Изучить дело

А40-222186/18-177-181

Москва

Сумма долга: 3 402 717,66 ₽

Списано: 3 402 717,66 ₽

Получение заявки: 08. 10.2018

10.2018

Отправка заявления: 02.11.2018

Вынесение решения: 29.04.2019

Процент выполнения: 100%

Изучить дело

А64-4311/2018

Тамбов

Сумма долга: 329 722,15 ₽

Списано: 329 722,15 ₽

Получение заявки: 01.10.2018

Отправка заявления: 26.11.2018

Вынесение решения: 20.01.2020

Процент выполнения: 100%

Изучить дело

Отзывы наших клиентов

Смотреть все отзывы

Добрый вечер! Оказавшись в сложной ситуации, когда практически вся зарплата уходила на поношение кредита, решила обратится в компанию «Банкирро» и не пожалела!!! За всё время проведения процедуры банкротства юристы держали в курсе дела, советовали как лучше поступить, быстро решали возникающие вопросы со справками, нужными документам.Особенно хочу поблагодарить Ксению,Марину Логинову, Анну Фролову. Могут решить любой вопрос))) Девочки большое спасибо…

Читать полностью

Всем доброго времени суток. Сразу хочу сказать что,это мой честный отзыв от чистого сердца с большой благодарностью Всем сотрудникам и директору Томилину Дмитрию за их высоко профессиональную работу и помощь что, мне была оказана,Вашей командой юристов знающих свое дело.Так-же благодарю Марианну, она как-то однажды написала мне на ватсап с предложением помочь мне и обратится в компанию БАНКИРАМ,я сомневался но…

Сразу хочу сказать что,это мой честный отзыв от чистого сердца с большой благодарностью Всем сотрудникам и директору Томилину Дмитрию за их высоко профессиональную работу и помощь что, мне была оказана,Вашей командой юристов знающих свое дело.Так-же благодарю Марианну, она как-то однажды написала мне на ватсап с предложением помочь мне и обратится в компанию БАНКИРАМ,я сомневался но…

Читать полностью

Елена М.

Добрый день. Так сложились обстоятельства , попала в трудную жизненную ситуацию. Были кредиты , МФО. Уже не знала просто как справиться , отпускались руки. К счастью, узнала о компании Банкирро. Обратилась за помощью к ним и не ошиблась. Замечательная компания и юристы, знающие свою работу на все 💯. Спасибо огромное компании Банкирро за их труд , отдельное спасибо…

Читать полностью

Андрей

Я свобо-оде-е-ен!!! Огромное спасибо компании Банкирро!!! Я как заново родился и второй ДР — 20. 07.2022. Спасибо всем сотрудникам и в особенности Марианне Сергеевне к которой я попал на бесплатную консультацию. Она не только отличный юрист, но и отличный психолог. Я поверил в успех. Также Спасибо всем сопровождающим юристам за чёткую работу!!! Обязательно обращайтесь! Выслушают, растолкуют, посоветуют и ПОМОГУТ!…

07.2022. Спасибо всем сотрудникам и в особенности Марианне Сергеевне к которой я попал на бесплатную консультацию. Она не только отличный юрист, но и отличный психолог. Я поверил в успех. Также Спасибо всем сопровождающим юристам за чёткую работу!!! Обязательно обращайтесь! Выслушают, растолкуют, посоветуют и ПОМОГУТ!…

Читать полностью

Марина Х.

Хочу поблагодарить компанию БАНКИРРО за помощь в подготовке и на всем пути процедуры банкротства. Отдельное спасибо сотрудникам Ситкиной Татьяне и Кононовой Карине они сопровождали меня на всем пути, отвечали на все вопросы и всегда были на связи. Долг у меня был 1мил.300тыс. Спасибо большое!

Читать полностью

досудебная стадия, суд, послесудебная стадия — Александр Клушин на vc.ru

У каждого человека могут возникнуть проблемы с погашением кредита. Например, из-за потери работы. Многие думают, что уже на следующий день после просрочки платежа на пороге будут стоять судебные приставы. Однако это не так. Здесь пойдет речь о том, что будет, когда заемщик вообще перестанет платить кредит.

Однако это не так. Здесь пойдет речь о том, что будет, когда заемщик вообще перестанет платить кредит.

44

просмотров

О чем речь

ЦБ обязал все коммерческие банки иметь регламент по работе с должниками. И речь здесь идет не о «выбивании» долгов. По сути, банку самому не нужны проблемные кредиты, ведь тогда организация будет вынуждена наращивать резервы, из-за чего снижается чистая прибыль.

Поэтому банки стараются решить вопросы с должниками мирно. Например, есть реструктуризация, способная помочь заемщику выйти из сложной ситуации.

Серьезных проблем после просрочки не будет, если не считать возможный штраф, начисление пени и испорченную кредитную историю. Но и молчать банк тоже не будет.

Стадия 1 – досудебная

Первые 3 месяца после образования просрочки с должником будет работать банк. Это оповещения заемщика по телефону (СМС, почта) о наличии задолженности. Если в договоре есть пункт о безакцептном списании, то банк будет брать деньги в счет погашения задолженности с банковского счета заемщика. Но это в том случае, если там вообще есть деньги.

Но это в том случае, если там вообще есть деньги.

Если у заемщика есть поручители, то и они будут получать соответствующие оповещения.

На этом этапе идет только психологическое воздействие, и редко банки перегибают палку. Угрозы привлечения к уголовной ответственности, обещания изъять имущество и пр. здесь не являются законными.

Не рекомендуется прятаться от банка. Лучше брать трубку и пытаться спокойно объяснить ситуацию. Возможно удастся решить вопрос мирно.

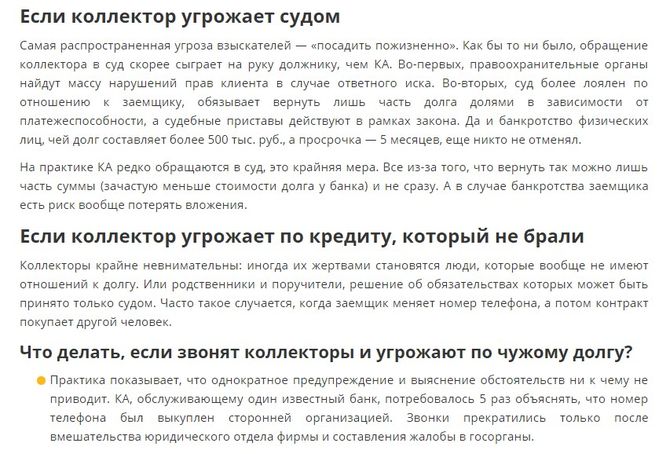

Стадия 2 – суд, коллекторы

Примерно через 3 месяца банк даст делу дальнейший ход. Если задолженность сравнительно небольшая, либо с должника нечего взять, то, скорее всего, долг будет продан коллекторскому агентству. Опять же, если такая возможность прописана в кредитном договоре. При этом банк обязан письменно уведомить заемщика о передаче права на взыскание долга конкретному агентству. По закону коллекторы могут только напоминать о наличии задолженности, но не требовать. Контакты с должником возможны. Есть четко установленная периодичность и время для звонков, сообщений в сети, личных встреч. К примеру, звонить коллектор может с 8 утра до 8 вечера в будние дни, но не больше 1 раза в день (2 раз в неделю и 8 раз в месяц). В выходные должника запрещено беспокоить в период с 9:00 до 20:00 часов.

Есть четко установленная периодичность и время для звонков, сообщений в сети, личных встреч. К примеру, звонить коллектор может с 8 утра до 8 вечера в будние дни, но не больше 1 раза в день (2 раз в неделю и 8 раз в месяц). В выходные должника запрещено беспокоить в период с 9:00 до 20:00 часов.

Больше никаких прав у коллекторов нет. При этом даже в ходе беседы сотрудник обязан представить информацию о себе, включая ФИО, должность и организацию, которую он представляет.

Стоит сказать, что долг отдавать все равно придется, если речь не идет о банкротстве. Если коллекторы не смогли взыскать задолженность, то они тоже подают в суд.

Банк (или коллекторы) обращаются в мировой суд, чтобы судья выписал судебный приказ. С данным документом судебные приставы смогут на законных основаниях искать счета должника и списывать с них деньги в счет погашения долга.

Копию судебного приказа в обязательном порядке отправляют должнику. И он имеет право оспорить его в течение 10 дней со дня получения. Это делается для того, чтобы не было дальнейшего списания денег, и начался полноценный судебный процесс. После оспаривания судебного приказа должник получит повестку в суд.

Это делается для того, чтобы не было дальнейшего списания денег, и начался полноценный судебный процесс. После оспаривания судебного приказа должник получит повестку в суд.

Нет смысла уклоняться. Закон позволяет провести суд и без участия должника. Поэтому лучше явиться в суд и постараться решить вопрос с максимальной для себя выгодой. Возможны 4 исхода:

• Единовременное погашение задолженности. Суд позволит должнику самому погасить весь долг в установленный срок. • Погашение долга путем отчислений из зарплаты. • Реструктуризация. • Принудительная продажа имущества в счет погашения задолженности.

Решение суда зависит от суммы долга и финансового состояния должника. Если причины уважительные, и есть этому документальное подтверждение, то исход будет максимально благоприятный для должника. К примеру, реструктуризация (пролонгация для уменьшения ежемесячного платежа) плюс списание уже начисленных пени за просрочку.

Первый и четвертый исходы возможны, если у должника есть имущество, подлежащее продаже.

Стадия 3 – послесудебная

Если речь идет не о реструктуризации, а о принудительном взыскании задолженности, то в дело вступают судебные приставы. Они смогут накладывать арест на банковские счета и имущество должника. Изъять имущество для продажи они, по сути, тоже могут. Но далеко не все имущество подлежит реализации. Например, нельзя забирать единственное жилье (если это не ипотека), деньги в размере прожиточного минимума на каждого члена семьи и т. д.

Невозможно предугадать исход, так как ситуации всегда разные. Опять же, если просрочка платежа была по уважительной причине, и должник смог доказать, что проблема исправлена (например, он нашел новый источник дохода), то ситуация улучшается. Бывает и так, что должник добивается рассрочки. То есть начисление процентов и пени замораживается, а должнику разрешается постепенно возвращать деньги приставам частями.

Желательно привлечь хорошего юриста, чтобы добиться наиболее благоприятного исхода дела в суде.

Если задолженность выше 200 т.-800x600.png) р., то есть смысл вообще избавиться от погашения долгов в результате банкротства физического лица

р., то есть смысл вообще избавиться от погашения долгов в результате банкротства физического лица

Что будет, если не платить по кредиту — Forbes Kazakhstan

Фото: pixabay.com

Но в начале немного статистики. В первую очередь хочется отметить, что всё больше казахстанцев живут не по средствам. Кредитов берут всё больше и больше. Так, по последним отчётам Первого кредитного бюро, по итогам II квартала 2018 совокупная ссудная задолженность по кредитам физлиц составила 5,6 трлн тенге, увеличившись по сравнению с майскими показателями на 2,3%. Относительно I квартала этого года рынок показал прирост на 4,7%, а с начала года — на 7,3%. Количество кредитов выросло на 1,6% за месяц, на 4,8% за квартал и на 10,7% с начала года, составив 10,3 млн единиц.

Виды санкций

Что может случиться, если вовремя не погашать кредит? Кредитор может всячески настаивать на выплате долга и предупреждать об ответственности: звонить, писать и т. д. Может передать данные о долге в кредитное бюро, где должника занесут в чёрный список заёмщиков. Есть вероятность, что долг «продадут» коллекторам.

д. Может передать данные о долге в кредитное бюро, где должника занесут в чёрный список заёмщиков. Есть вероятность, что долг «продадут» коллекторам.

Рассмотрим несколько видов санкций.

Финансовые санкции

1. Неустойка (штраф, пеня) в виде процентов или фиксированной суммы, досрочное погашение полной суммы кредита.

Ограничения по размеру штрафа отражены в статье 35 Закона «О банках и банковской деятельности в РК». Если заёмщик задолжал по кредиту более чем 4 календарных дня, то банк имеет право требовать от клиента оплаты неустойки в размере 0,5% от суммы просроченного платежа за каждый день просрочки, начиная с первого дня. По истечении 90 дней просрочки — оплаты неустойки в размере 0,03% от суммы требования о полном досрочном погашении за каждый день просрочки, но не более 10% от суммы кредита за каждый год действия договора.

2. Также возможны штрафы за предоставление заёмщиком недостоверной информации при заключении договора, распространение конфиденциальной информации третьим лицам, а также нецелевое использование денежных средств.

3. Удержание средств с банковских счетов.

Если в договоре не оговорено право банка на списание средств, то кредитор не вправе это делать. В связи с этим всегда важно обращать внимание на все пункты подписываемого договора.

Не допускается перевод в счёт долга денег со счетов, по которым клиент получает пособия и соцвыплаты. А вот снятие с зарплатного счёта разрешается. Между тем, согласно статье 137 Трудового кодекса РК, за работником должно оставаться не менее 50% от оклада.

Имущественные санкции

Если кредит залоговый, то предмет залога, недвижимое или движимое имущество, заёмщик может и потерять. Кредитор имеет право реализовать это имущество.

А если проблемный кредит — это ипотека, а залог — единственное жилье заёмщика? Сможет ли банк реализовать его в счёт погашения долга? Этот аспект регулируется статьями 317-321 Гражданского кодекса РК и Законом «Об ипотеке недвижимого имущества». Также особенности внесудебной реализации залога могут быть отражены в договоре о залоге. Это значит, что банк получает право на внесудебную реализацию жилья, если это оговорено договором, так что стоит снова заострить внимание на важности изучения всех пунктов договора перед его заключением.

Это значит, что банк получает право на внесудебную реализацию жилья, если это оговорено договором, так что стоит снова заострить внимание на важности изучения всех пунктов договора перед его заключением.

Банк вправе реализовать залоговое имущество при необходимости, но сделать это всё же непросто.

Согласно статье 24 Закона «Об ипотеке недвижимого имущества», удовлетворение требований залогодержателя во внесудебном порядке не допускается в случаях, когда:

- для ипотеки недвижимого имущества требовалось согласие другого лица или органа и такое согласие не было получено;

- предметом ипотеки является недвижимое имущество, находящееся в общей собственности, и кто-либо из его собственников не даёт письменного согласия на удовлетворение требований залогодержателя во внесудебном порядке;

- имеется письменный отказ залогодателя по ипотечному жилищному займу, являющегося физическим лицом, от проведения реализации заложенного недвижимого имущества во внесудебном порядке, зарегистрированный органом, где был зарегистрирован ипотечный договор,

- в других случаях, оговоренных вышеуказанной статьёй.

Также в 2015 году в законодательные акты внесли поправки, запрещающие банкам забирать имущество должников при незначительных нарушениях, а именно если:

- сумма неисполненного обязательства (без учёта неустойки (штрафа, пени) составляет менее 10% от стоимости заложенного имущества, определённой сторонами в договоре о залоге;

- период просрочки исполнения обязательства, обеспеченного залогом, составляет менее трёх месяцев.

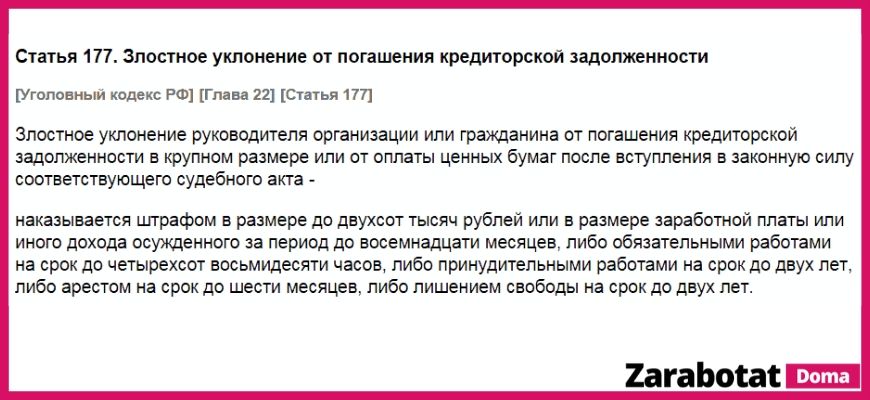

Уголовные санкции

Это могут быть принудительные работы, арест и т. д. Если в отношении должника вынесено судебное решение, которое он отказывается исполнять, заёмщику может грозить и вполне реальный срок.

Уголовная ответственность за неисполнение судебного акта наступает только по истечении 6 месяцев со дня его неисполнения и применяется к лицу, подвергнувшемуся в течение последнего года административной ответственности за такое же нарушение. Должник может быть привлечён к общественным работам на срок от 180 до 200 часов, либо его свободу могут ограничить на срок до трёх лет, либо лишить свободы на тот же срок.

Но прежде чем должник будет привлечён к уголовной ответственности, его сначала привлекут к административной. Кроме того, суд должен доказать вину подсудимого. Если у должника нет реальной возможности исполнить судебный акт, то привлечь его ответственности невозможно.

Однако уклонение от явки к судебному исполнителю, несообщение судебному исполнителю о перемене места работы или жительства, невыполнение требований судебного исполнителя, воспрепятствование законной деятельности судебного исполнителя влекут для должника административную ответственность с возложением обязанности по уплате штрафа или ареста в зависимости от совершённого правонарушения.

Советы должникам

Если вы знаете, что не в состоянии оплачивать кредит несколько месяцев, лучше добровольно прийти в банк и сказать об этом. Многие БВУ идут навстречу ответственным клиентам, особенно если финансовые трудности временны и вызваны, например, потерей работы, болезнью, отъездом и пр. Вам могут изменить график выплат, дать отсрочку, изменить процентную ставку и т. д. Банки не заинтересованы в судебных тяжбах, а хотят получить в первую очередь свои деньги и проценты.

д. Банки не заинтересованы в судебных тяжбах, а хотят получить в первую очередь свои деньги и проценты.

Если коллекторы нарушают ваши права, то на них можно пожаловаться участковому или подать в суд. Следует помнить, что коллекторы не имеют права:

- запугивать должников, использовать насилие, криминальные приёмы;

- нецензурно обращаться и оскорблять;

- ломиться к вам в дверь, нарушать ваш покой ночью и т. д.;

- заходить в ваше жильё без приглашения.

Закон о коллекторской деятельности допускает взаимодействие с должником только в определённое время, а именно:

- только в будние дни;

- не более 3 телефонных переговоров в течение дня в период с 08.00 до 21.00 часов;

- не более 3 встреч в течение недели, при этом не более одной встречи в день в период с 08.00 до 21.00.

При этом выбор времени взаимодействия сохраняется за должником. Любые личные контакты запрещены в праздничные и выходные дни.

Любые личные контакты запрещены в праздничные и выходные дни.

Коллекторы могут только рассчитывать на добровольную выплату кредита со стороны должника. Наказание за неуплату кредита может назначить только суд.

Вы вправе отказаться от внесудебной реализации имущества, написав заявление. Сделать это надо сразу после получения уведомления. В Законе РК «Об ипотеке недвижимого имущества» (статья 24), указывается, что «удовлетворение требований залогодержателя (в данном случае банка) во внесудебном порядке не допускается в случае, когда имеется письменный отказ залогодателя (то есть клиента банка) по ипотечному жилищному займу от проведения реализации заложенного имущества».

Написание отказа означает, что банк не сможет реализовать недвижимость по собственному решению. Для этого нужно будет сначала подать на заёмщика в суд и выиграть дело.

И самый главный совет — никогда не опускать руки и всегда отстаивать свои права. Если защищаться, можно если не выиграть дело, то по крайней мере растянуть судебный процесс на несколько лет, в течение которых в вашей жизни могут произойти перемены к лучшему.

Источник: информационная служба портала kn.kz, информационного партнёра Forbes.kz. Републикация материала на других сайтах запрещена правообладателем контента.

Можно ли не платить кредит в случае дефолта 2022 в России: спишут ли долги россиянам

Общество

35816

Поделиться

При дефолте государство перестает исполнять долговые обязательства в срок, включая пенсии, пособия и зарплаты бюджетникам. А могут ли не платить по кредитам обычные граждане?

А могут ли не платить по кредитам обычные граждане?

Фото: pixabay.com

В случае дефолта со стороны рядовых граждан сохраняются все основные финансовые обязательства — от оплаты налогов и коммунальных услуг до погашения кредитов. Однако некоторое время они все же могут не платить по кредиту, но для этого нужно написать заявление в банк.

Наступление дефолта не повлечет списание просрочки или текущего долга по кредиту, если только государство не утвердит какие-либо меры поддержки. То есть, если будет объявлен дефолт, то кредит платить все равно придется. Более того, банк может попросить заемщика досрочно вернуть взятые в долг деньги, если соотвествующий форс-мажор прописан в договоре.

Условия пользования и погашения кредита определяются по договору между банком и заемщиком. Многие обязательные положения в сфере кредитования определены нормативными актами. Ни в одном нормативном акте не указано, что заемщик вправе отказаться от погашения кредита, если в стране возник экономический кризис или объявлен дефолт.

Ни в одном нормативном акте не указано, что заемщик вправе отказаться от погашения кредита, если в стране возник экономический кризис или объявлен дефолт.

Если в России будет объявлен дефолт, это может повлечь следующие последствия для заемщиков:

- банк может потребовать досрочного погашения всей суммы кредита, если это предусмотрено договором или будет указано в нормативном акте;

- текущие ставки и проценты по кредиту при дефолте не меняются, если только такого пункта нет в договоре — иногда банки оставляют за собой право в одностороннем порядке менять кредитные ставки;

- государство может ввести дополнительные меры поддержки для отдельных категорий заемщиков, но о полном прощении кредитных долгов речи не идет — такой шаг может обернуться полным крахом банковской системы.

- Что делать если заемщик остался без работы или доход снизился на столько, что он не может ежемесячно вносить платежи по кредиту? В качестве основных вариантов эксперты называют продажу залогового имущества для расчета по кредиту (например, ипотека берется под залог жилья) и кредитные каникулы.

Как полагают эксперты, в сложной экономической ситуации скорее всего, государство будет продлевать программу кредитных каникул. Но это только временная мера (до 6 месяцев), которая в добавок может повлечь увеличение общей суммы переплаты по кредиту.

Если в условиях дефолта перестать платить по кредиту, банк начнет взыскание. Это может оказаться выгодно для заемщика. При удержании приставами должнику обязаны оставить не менее одного прожиточного минимума, а для семьи с иждивенцами эта сумма будет еще выше. Но если у заемщика есть имущество, его могут продать за долги.

Есть еще один вариант: заемщики могут воспользоваться стандартной процедурой банкротства, чтобы списать задолженность. Единственным существенным риском банкротства является продажа имущества.

Напомним, ранее аналитики оценили насколько вероятен дефолт в России в 2022 году.

Подписаться

Авторы:

- org/Person»>

Оксана Соболева

Россия

30 авг

Престиж и пополнение бюджета: названы плюсы коротких автомобильных номеров

22 авг

Штраф за невыгул: назван способ перевоспитания российских собаководов

16 авг

Названо лучшее средство от пробок на дорогах России

Что еще почитать

Эксперты разошлись во мнениях о последствиях трагедии на Ключевской Сопке

Фото

120

Новосибирск

Эксперты прокомментировали увольнения в учреждениях культуры Новосибирска

Фото

420

Новосибирск

People: учительницу средней школы арестовали за изнасилование

14418

Олег Цыганов

Немецкий генерал не увидел реального контрнаступления украинцев

13814

Александр Шляпников

Киев заявил о ракетном ударе в Кривом Роге, разлился Ингулец

24710

Эмма Грибова

Что почитать:Ещё материалы

В регионах

Самые вкусные оладьи из кабачков по-новому

12230

Калуга

Елена Одинцова

Полиция задержала 50 девушек в красном на петрозаводской площади Кирова.

ФОТО

ФОТОФото

11283

Карелия

Ирина Стафеева

За час до рассвета: пропавший на трассе в Челябинской области дальнобойщик покончил с собой

Фото

5277

Челябинск

Ирина Меньшикова

Как получить звание ветерана труда

2778

Великий Новгород

Белобородько Мария

«Надо настраиваться»: стилист в Улан-Удэ предсказала возвращение моды нулевых годов

Фото

2399

Улан-Удэ

Сэсэг Жигжитова

Крупнейшее учреждение Смоленской области идёт в ногу со временем и делится уникальными книгами

Фото

1919

Смоленск

Мария Ледовская

В регионах:Ещё материалы

Что произойдет, если вы никогда не будете платить студенческие кредиты?

Если вы никогда не будете выплачивать студенческие кредиты, ваш кредитный рейтинг упадет, вам будет труднее брать будущие кредиты, и ваши кредиторы могут даже подать на вас в суд. Краткосрочные и долгосрочные последствия невыплаты студенческих кредитов могут быть болезненными, поэтому очень важно выплачивать студенческие кредиты вовремя или обращаться за помощью, если вы испытываете финансовые трудности. Вот что нужно знать, если вы приближаетесь к дефолту по студенческому кредиту.

Краткосрочные и долгосрочные последствия невыплаты студенческих кредитов могут быть болезненными, поэтому очень важно выплачивать студенческие кредиты вовремя или обращаться за помощью, если вы испытываете финансовые трудности. Вот что нужно знать, если вы приближаетесь к дефолту по студенческому кредиту.

Ссудный студент

Key takeaway

Неуплата студенческих кредитов может привести к просроченным платежам, испорченному кредитному рейтингу, конфискации заработной платы и многому другому. Поговорите со своим кредитором об альтернативах погашения, если вы изо всех сил пытаетесь не отставать.

Что произойдет, если вы не заплатите студенческие кредиты?

Будь то платежи по студенческому кредиту или любые другие долги, если вы не будете вносить ежемесячные платежи, ваши финансы могут пострадать с разных сторон. Вот что может случиться, если вы никогда не будете платить свои студенческие кредиты.

Краткосрочные последствия

Если вы хотя бы на один день опоздаете с выплатой студенческого кредита, вас сразу же признают правонарушителем. Если вы пропустите несколько платежей, вы можете столкнуться с такими последствиями, как:

Если вы пропустите несколько платежей, вы можете столкнуться с такими последствиями, как:

- Просроченные платежи. Просроченный платеж — который вы в конечном итоге сделаете, но не в установленный срок — может привести к начислению штрафа за просрочку платежа. Эта сумма зависит от кредитора, и не все из них устанавливают эту комиссию, но очень часто можно увидеть либо фиксированную плату за просрочку платежа, либо комиссию, которая представляет собой процент от вашего пропущенного платежа.

- Возврат удержанного налога. Если вы просрочили выплаты по федеральным студенческим кредитам, правительство может приостановить возврат средств до тех пор, пока вы не внесете актуальную информацию о платежах.

- Наложение ареста на заработную плату. Если вы просрочили выплату студенческих кредитов на несколько месяцев, ваш кредитор может предпринять шаги, чтобы урезать вашу заработную плату — иногда до 25 процентов вашего располагаемого дохода.

Он может делать это до тех пор, пока вы не выплатите часть своих кредитов и не будете в хорошей репутации.

Он может делать это до тех пор, пока вы не выплатите часть своих кредитов и не будете в хорошей репутации.

Отдаленные последствия

Кредиты считаются просроченными сразу после одного пропущенного платежа, но ваш кредитор или кредитный специалист может не сообщать о вас в основные кредитные бюро до тех пор, пока вы не просрочили платеж на 90 дней. Вот что может произойти, если вы не платите студенческие кредиты дольше:

- По умолчанию. После нескольких месяцев пропущенных платежей по вашему кредиту будет объявлен дефолт. Конкретные сроки и последствия дефолта зависят от кредитора. В крайних случаях сразу же наступает срок погашения всей суммы студенческого кредита.

- Потерял право на помощь в будущем. Если вы в настоящее время находитесь в состоянии дефолта, вы можете потерять любую будущую студенческую помощь, включая стипендии, гранты и федеральные студенческие ссуды. Непогашенные кредиты в вашем кредитном отчете также могут затруднить покупку дома, покупку автомобиля или получение кредитной карты.

- Снижение кредитного рейтинга. Чем дольше вы не выплачиваете студенческие ссуды, тем сильнее может ухудшиться ваш кредитный рейтинг.

- Возможные судебные иски. Ваш первоначальный кредитор может продать ваш кредит агентству по взысканию долгов, которое может позвонить и отправить вам письма в попытке взыскать долг. Чтобы взыскать заработную плату, кредиторы должны будут пройти через суд. На вас могут подать в суд, если вы не погасите кредит.

Как избавиться от студенческих ссуд

Если вы изо всех сил пытаетесь погасить свои студенческие ссуды, существуют различные планы погашения и прощения, которые могут помочь вам сохранить ваши ссуды текущими, не нарушая банк. Рассмотрите все ваши варианты, прежде чем выбрать лучший план для ваших нужд.

Подать заявку на списание федеральной студенческой ссуды

Президент Байден недавно объявил о своем долгожданном плане списания федеральной студенческой ссуды. Все федеральные студенческие ссуды имеют право на участие, как и коммерческие ссуды FFEL в случае дефолта. Индивидуальные заемщики, которые зарабатывают менее 125 000 долларов в год, и заемщики, состоящие в браке, которые подают вместе и зарабатывают менее 250 000 долларов в год, могут претендовать на прощение до 10 000 долларов, а получатели гранта Пелла могут претендовать на прощение до 20 000 долларов.

Все федеральные студенческие ссуды имеют право на участие, как и коммерческие ссуды FFEL в случае дефолта. Индивидуальные заемщики, которые зарабатывают менее 125 000 долларов в год, и заемщики, состоящие в браке, которые подают вместе и зарабатывают менее 250 000 долларов в год, могут претендовать на прощение до 10 000 долларов, а получатели гранта Пелла могут претендовать на прощение до 20 000 долларов.

Некоторые заемщики получат автоматическое прощение, а всем другим заемщикам нужно будет подать заявление. Заявки будут открыты до 31 декабря 2023 г.

Подать заявку на возмещение платежа

Заемщики, которые произвели платежи по федеральному студенческому кредиту в течение периода отсрочки по студенческому кредиту (начиная с 13 марта 2020 г.), могут иметь право на возврат этих платежей. .

Тем, кто считает, что имеет право на возмещение, необходимо позвонить в обслуживающую их студенческую ссуду и сообщить представителю, что они заинтересованы в возмещении необязательных платежей, сделанных во время приостановки платежей.

План погашения в зависимости от дохода

Если вам трудно погасить студенческие кредиты, вы можете включить все свои федеральные займы в план погашения в зависимости от дохода. Существует несколько различных вариантов погашения в зависимости от ваших потребностей, но все они имеют схожие методы.

Каждый план предусматривает ежемесячные платежи в зависимости от вашего личного дохода и размера семьи. Через 20 или 25 лет, в зависимости от плана, остаток по вашим кредитам списывается. Вам нужно будет обновлять свою информацию каждый год, чтобы ваши платежи точно отражали ваше финансовое положение.

Прощение ссуды государственной службы (PSLF)

Прощение ссуды государственной службы доступно для заемщиков федеральной студенческой ссуды, которые начинают карьеру на государственной службе. После 10 лет осуществления платежей по плану погашения, основанного на доходах, и работы на правомочного работодателя ваш оставшийся долг списывается.

Администрация Байдена недавно объявила о радикальных изменениях в программе прощения государственных займов, срок действия которых истекает 31 октября 2022 года. рассматривал это.

рассматривал это.

Долговой снежный ком или долговая лавина

Если у вас есть сочетание федеральных и частных студенческих ссуд или много разных ссуд, вы можете рассмотреть другой подход. Планы ликвидации долга, такие как долговой снежный ком или долговая лавина, могут помочь вам быстрее избавиться от долга по студенческому кредиту.

При использовании обоих этих методов ликвидации долга вы начинаете с перечисления каждого долга, включая общую сумму, которую вы должны, ваш ежемесячный платеж, процентную ставку и дату платежа. Затем внесите минимальные платежи по всем своим кредитам.

Здесь стратегия начинает отличаться.

- Для метода снежного кома используйте каждый лишний доллар, который у вас есть, для погашения долга с наименьшим остатком.

- Для метода долговой лавины вложите каждый лишний доллар в долг с самой высокой процентной ставкой.

Повторяйте выбранное действие, пока не погасите первый долг в вашем списке. Затем перейдите к следующему наименьшему долгу (или к тому, у которого следующая самая высокая процентная ставка) и повторяйте процесс, пока все ваши студенческие кредиты не будут выплачены полностью.

Затем перейдите к следующему наименьшему долгу (или к тому, у которого следующая самая высокая процентная ставка) и повторяйте процесс, пока все ваши студенческие кредиты не будут выплачены полностью.

Рефинансирование

Если у вас высокие процентные ставки или много различных студенческих кредитов, вы можете рассмотреть возможность рефинансирования. Рефинансирование — это процесс получения нового кредита для погашения всех ваших текущих студенческих кредитов. Вы получите новые условия погашения и новую процентную ставку, а затем будете вносить один ежемесячный платеж по рефинансируемому кредиту до тех пор, пока он не будет полностью погашен.

Обратите внимание, что вы можете рефинансировать свои кредиты только у частных кредиторов, поэтому действуйте осторожно. Рефинансирование федеральных займов означает, что вы потеряете определенные льготы, такие как снисходительность, прощение или возможность подписаться на план погашения, ориентированный на доход. Но если у вас большой кредит и вы можете получить более низкую процентную ставку, чем та, которую вы платите сейчас, рефинансирование может иметь смысл в определенных ситуациях.

Урегулирование студенческой ссуды

Урегулирование студенческой ссуды происходит, когда вы уплачиваете студенческую ссуду на меньшую сумму, чем вы должны. Если вы сильно отстаете по своим студенческим кредитам, а ваш кредитный рейтинг уже пострадал, этот вариант может вам помочь.

Имейте в виду, что вам потребуется единовременная сумма для погашения непогашенного остатка, а кредиторы не обязаны производить расчеты. Тем не менее, некоторые кредиторы готовы согласиться на меньшую сумму, если это поможет им собрать значительную часть вашего невыплаченного долга.

Можете ли вы погасить студенческие кредиты в случае банкротства?

Кодекс США о банкротстве разрешает погашение студенческих кредитов, если заемщики могут продемонстрировать, что невыполнение этого требования будет «неоправданным затруднением». Однако оказалось, что доказать неправомерные лишения сложно. Заемщики должны соответствовать трем критериям неоправданных трудностей, которые называются тестом Бруннера:

- Вы можете доказать, что, если вас заставят погасить кредит, вы не сможете поддерживать минимальный уровень жизни.

- Вы демонстрируете, что трудности будут продолжаться большую часть периода погашения кредита.

- Вы добросовестно пытались погасить кредит до того, как подали заявление о банкротстве.

Технически возможно погасить студенческие ссуды в случае банкротства, и в настоящее время в Палате представителей и Сенате предпринимаются попытки облегчить погашение федеральных и частных студенческих ссуд. Тем не менее, вы должны понимать, что доказать, что погашение ваших студенческих кредитов создаст для вас чрезмерные трудности, будет непросто.

Пропадают ли студенческие ссуды через 7 лет?

Хотя негативная информация о ваших студенческих кредитах может исчезнуть из ваших кредитных отчетов через семь лет, сами студенческие кредиты останутся в ваших кредитных отчетах — и в вашей жизни — до тех пор, пока вы их не погасите. Единственный способ погасить задолженность по студенческому кредиту — подать заявление о прощении и, при необходимости, воспользоваться альтернативными вариантами погашения, чтобы помочь вам погасить оставшуюся сумму.

Суть

Невыплата студенческих кредитов может привести к катастрофическим последствиям для ваших финансов, вашего кредита и ваших будущих перспектив заимствования, поэтому делайте все возможное, чтобы оставаться в курсе ваших кредитов.

Если вы испытываете затруднения, изучите федеральные варианты прощения и возмещения, найдите подходящий для вас план погашения или рефинансируйте свои кредиты. Если вы не погасите свои студенческие кредиты, это навредит вам на долгие годы, поэтому лучший курс действий должен быть тот, который вернет вас в нужное русло.

Что произойдет, если вы не заплатите ссуду до зарплаты?

Upsolve — это некоммерческий инструмент, который поможет вам подать заявление о банкротстве бесплатно. Подумай о банкротстве TurboTax. Получите бесплатное обучение, поддержку клиентов и сообщество. Представлено в Forbes 4x и финансируется такими учреждениями, как Гарвардский университет, поэтому мы никогда не попросим вас предоставить кредитную карту. Ознакомьтесь с нашим бесплатным инструментом

Ознакомьтесь с нашим бесплатным инструментом

В двух словах

Кредиты до зарплаты легко получить и обычно не требуют проверки кредитоспособности. Но у них очень высокие проценты, что затрудняет их погашение. Это может привести к циклу все большего и большего долга. Если вы не погасите кредит вовремя, вы столкнетесь с агрессивными методами взыскания, дополнительными сборами, потенциальным судебным решением и ущербом для вашей кредитной истории.

Автор: прокурор Уильям А. Маккарти.

Обновлено 19 ноября 2021 г.

Кредиты до зарплаты могут показаться легким решением, если вы ограничены в деньгах, а до зарплаты осталось несколько недель. Их легко получить и, как правило, не требуют проверки кредитоспособности. Но кредиты приходят по высокой цене, и их может быть трудно погасить в течение короткого 2-4-недельного срока. Если вы не сможете погасить их вовремя, вы столкнетесь с некоторыми агрессивными методами взыскания долгов и можете еще больше залезть в долги.

В этой статье объясняется, как работают ссуды до зарплаты, сколько они стоят и каковы некоторые риски. Он также предоставляет некоторые варианты, если вы, как и многие люди, в конечном итоге не сможете погасить кредит. Знание того, во что вы можете ввязываться, поможет вам сделать лучший выбор для вашего финансового положения.

Ссуды до зарплаты — основы

Ссуда до зарплаты — это краткосрочная ссуда с высокой процентной ставкой, предназначенная для быстрого получения наличных. Сумма, которую вы можете занять, относительно невелика, часто 500 долларов. Но процентные ставки по этим кредитам относительно высоки, часто эквивалентны 400% годовых или более. Как следует из названия, кредиты предназначены для предоставления вам денежного аванса на вашу следующую зарплату. Когда придет зарплата и наступит срок погашения кредита, вы должны будете оплатить остаток по кредиту плюс огромную комиссию.

Правила различаются в зависимости от штата

Прежде чем беспокоиться об условиях, вы должны знать, в каком состоянии находится ваш штат. Законы штатов регулируют эти кредиты, поэтому они могут выглядеть по-разному, в зависимости от того, где вы живете. Большинство штатов регулируют их, некоторые запрещают, а некоторые не имеют ограничений.

Законы штатов регулируют эти кредиты, поэтому они могут выглядеть по-разному, в зависимости от того, где вы живете. Большинство штатов регулируют их, некоторые запрещают, а некоторые не имеют ограничений.

33 штата разрешают выдачу кредитов, но ограничивают комиссию, сумму кредита и сроки.

13 штатов запрещают кредиты: Аризона, Арканзас, Коннектикут, Джорджия, Мэриленд, Массачусетс, Нью-Джерси, Нью-Мексико, Нью-Йорк, Северная Каролина, Пенсильвания, Вермонт и Западная Вирджиния.

Четыре штата разрешают выдачу кредитов без ограничений по комиссии: Делавэр, Айдахо, Невада и Техас. Некоторые из этих штатов ограничивают сумму, которую кредиторы могут предоставить взаймы, и период погашения.

Во многих штатах, где разрешены займы до зарплаты, кредитор должен иметь лицензию. Если у них нет лицензии, кредит может быть признан недействительным, и кредитор потеряет право на получение денег.

Примерно в половине штатов, где разрешены займы до зарплаты, установлена максимальная сумма займа в размере 500 долларов. Остальные состояния сильно различаются. Например, предельная сумма в Калифорнии составляет 300 долларов, а в Висконсине — 1500 долларов. Кредиторы не обязаны давать взаймы максимальную сумму, и они, скорее всего, примут во внимание ваш доход при принятии решения о сумме кредита.

Остальные состояния сильно различаются. Например, предельная сумма в Калифорнии составляет 300 долларов, а в Висконсине — 1500 долларов. Кредиторы не обязаны давать взаймы максимальную сумму, и они, скорее всего, примут во внимание ваш доход при принятии решения о сумме кредита.

Условия кредита

Как правило, вам необходимо погасить кредит и сборы в течение 2-4 недель. Во многих штатах установлен лимит в 31 день, но он сильно различается. Кредиторы просто должны соблюдать законы штата при установлении срока. В то время как другие виды кредитов погашаются ежемесячными платежами, кредиты до зарплаты обычно должны быть полностью погашены в установленный срок. Это включает в себя как остаток кредита, так и комиссии.

Финансовые сборы

Финансовые сборы (комиссия) являются ключевым фактором, который следует учитывать. Проценты обычно выражаются в виде комиссии, поскольку это единоразовый платеж. Многие штаты, разрешающие выдачу ссуд, устанавливают лимит на комиссию, часто в пределах от 10 до 30 долларов за каждые 100 долларов, взятых взаймы. Плата начинает выглядеть пугающе, когда вы сравниваете ее с другими ставками, такими как ставки по личным кредитам и кредитным картам. Вы можете сравнить его с другими ставками с помощью APR.

Плата начинает выглядеть пугающе, когда вы сравниваете ее с другими ставками, такими как ставки по личным кредитам и кредитным картам. Вы можете сравнить его с другими ставками с помощью APR.

Например, если сумма вашего кредита составляет 500 долларов США, а комиссия составляет 20 долларов США за каждые взятые 100 долларов США, ваша комиссия составит 100 долларов США. Допустим, срок кредита составляет две недели (14 дней). Зная это, мы можем вычислить APR, но это займет несколько шагов.

Сначала разделите общую сумму комиссии на сумму займа: 100/500 = 0,2.

Затем умножьте это на количество дней в году: 0,2 x 365 = 73.

Затем разделите это на срок кредита: 73/14 = 5,21.

Наконец, умножьте эту сумму на 100, чтобы получить процент: 5,21 x 100 = 521% годовых!

Для сравнения, годовая процентная ставка по кредитным картам обычно составляет от 12% до 30%. Это еще меньше для личных кредитов. Когда дело доходит до APR, состояния сильно различаются, и его не всегда легко вычислить. Но сумма может варьироваться от 36% (Нью-Гэмпшир) до 1950% (Миссури).

Когда дело доходит до APR, состояния сильно различаются, и его не всегда легко вычислить. Но сумма может варьироваться от 36% (Нью-Гэмпшир) до 1950% (Миссури).

Как работают ссуды до зарплаты

Ссуды до зарплаты обычно можно получить через Интернет или лично. Кредиторы сделать его легко получить эти кредиты. Там обычно нет проверки кредитоспособности. Это упрощает процесс и упрощает получение кредита заемщиками с плохой кредитной историей.

Вместе с вашим заявлением кредитор, как правило, запрашивает удостоверение личности и доказательства вашего дохода, такие как водительские права и квитанцию об оплате. Они также, вероятно, потребуют, чтобы вы предоставили способ, которым они могут быть погашены. Это может быть либо персональный чек с датой, выписанной кредитору, либо ваше разрешение на снятие денег с вашего расчетного счета в электронном виде (вместе со всей необходимой информацией о счете). Онлайн-кредиторы обычно просто запрашивают информацию об учетной записи.

Кредитор предоставит вам ссуду наличными или чеком, либо направит средства на ваш расчетный счет. Обычно вы получаете наличные или чек в тот же день, но прямой перевод средств на ваш счет может занять до двух дней.

Большинство кредитов до зарплаты погашаются одним платежом в конце срока. Способ оплаты может зависеть от того, как вы взяли кредит. Некоторые кредиторы в магазине рекомендуют вам вернуться в магазин, чтобы погасить кредит. Если вы не вернетесь, кредитор обналичит предоставленный вами чек или снимет средства с вашего счета. Онлайн-кредиторы обычно получают доступ к вашему текущему счету для погашения.

Почему ссуды до зарплаты могут быть исключительно проблематичными

Хотя ссуды до зарплаты получить несложно, финансовые эксперты настоятельно не рекомендуют их брать. Кредиты являются проблематичными по нескольким причинам.

План погашения большинства традиционных кредитов составляет более месяца, и ежемесячный платеж часто зависит от вашей платежеспособности. Ссуды до зарплаты, с другой стороны, обычно требуют полной выплаты в течение 2-4 недель. Есть причина, по которой многие люди не выполняют свои обязательства. Большинство людей берут эти кредиты, чтобы справиться с чрезвычайной потребностью в наличных деньгах. Ссуда может решить чрезвычайную ситуацию, но другие жизненные расходы все еще существуют, когда ссуда должна быть погашена, и это застает многих людей врасплох.

Ссуды до зарплаты, с другой стороны, обычно требуют полной выплаты в течение 2-4 недель. Есть причина, по которой многие люди не выполняют свои обязательства. Большинство людей берут эти кредиты, чтобы справиться с чрезвычайной потребностью в наличных деньгах. Ссуда может решить чрезвычайную ситуацию, но другие жизненные расходы все еще существуют, когда ссуда должна быть погашена, и это застает многих людей врасплох.

Кредиты до зарплаты тоже очень дорогие долги. Сборы быстро накапливаются и должны быть выплачены, когда наступит следующий день выплаты жалованья. Многие штаты предпринимают шаги по ограничению сборов, но они все еще очень высоки. В то время как Калифорния ограничивает комиссию за финансирование на уровне 15%, кредит в размере 300 долларов США, подлежащий выплате в течение 14 дней, по-прежнему имеет годовую процентную ставку 391%!

Если вы не можете погасить кредит, варианты «рефинансирования» от кредиторов могут быть дорогими. Если это разрешено законодательством штата, кредиторы могут позволить вам пролонгировать кредит на дополнительный срок. Но они, вероятно, будут взимать новые комиссии каждый раз, когда вы делаете это, что может быстро удвоить или утроить стоимость вашего кредита. И, конечно же, вы будете продолжать платить основную сумму.

Но они, вероятно, будут взимать новые комиссии каждый раз, когда вы делаете это, что может быстро удвоить или утроить стоимость вашего кредита. И, конечно же, вы будете продолжать платить основную сумму.

Некоторые заемщики постоянно берут новые кредиты, чтобы свести концы с концами. Они могут рассматривать это как единственный вариант, если они живут от зарплаты до зарплаты. Это может привести к росту долга. Они могут даже в конечном итоге платить больше комиссионных и сборов, чем они первоначально заимствовали.

Эти ссуды также уникальны тем, что для погашения может потребоваться отказаться от дохода, который в противном случае мог бы быть освобожден от традиционных усилий по сбору. Освобожденные средства включают платежи по социальному обеспечению и выплаты по студенческим кредитам. Предоставляя кредитору день выплаты жалованья чек или доступ к вашему текущему счету, вы разрешаете им доступ к любым освобожденным средствам.

Наконец, Бюро финансовой защиты потребителей (CFPB) недавно отменило правило, направленное на ограничение кредитования до зарплаты заемщикам без средств для погашения. В результате они могут быть более широко доступны для тех, кто подвержен большему риску дефолта.

В результате они могут быть более широко доступны для тех, кто подвержен большему риску дефолта.

Ссуды до зарплаты и ваш кредитный рейтинг

Когда речь идет о ссудах до зарплаты, у вашего кредитного рейтинга обычно есть только обратная сторона. Поскольку кредиторы не сообщают о кредитах в бюро кредитных историй — Experian, Equifax и TransUnion — погашение кредита не улучшит вашу кредитоспособность. Но если вы не сможете вовремя погасить кредит, кредитор может отправить ваш кредит коллекторам. У них будет возможность сообщить о деятельности по сбору платежей в бюро кредитных историй. Если они это сделают, это повредит вашему счету.

Миса

★★★★★ 4 месяца назад

Это было очень просто. Они сопровождали меня во всем.

Читать дальше Отзывы Google ⇾

Charles Sullivan

★★★★★ 4 месяца назад

Я очень доволен услугами и рекомендациями, которые Upsolve дает мне

Читать далее Отзывы Google ⇾ 20 Nee 90 90 3yy 90

90 ★★★★★ 4 месяца назад

Удивительно

Подробнее Google обзоры ⇾

Начать работу с Upsolve

Что произойдет, если вы не выплатите ссуду до зарплаты?

Кредиторы до зарплаты занимаются выдачей кредитов, и они будут готовы, если вы не выполните свои обязательства. Сначала они обратятся к кредитному договору за средствами правовой защиты. Если они не могут собрать всю невыплаченную сумму, они могут продать ваш кредит коллекторскому агентству.

Сначала они обратятся к кредитному договору за средствами правовой защиты. Если они не могут собрать всю невыплаченную сумму, они могут продать ваш кредит коллекторскому агентству.

Дополнительные сборы

В кредитном соглашении, скорее всего, будет указано, что произойдет в случае невыполнения обязательств. Обычно это включает в себя дополнительные сборы, в том числе значительную плату за просрочку платежа и проценты за дополнительное время, которое вы тратите на погашение кредита. С вас может даже взиматься комиссия банка, если кредитор попытается обналичить выписанный вами чек, а на вашем счете недостаточно средств.

Снятие средств с банковского счета

Кредитное соглашение может давать кредитору разрешение на снятие денег с вашего счета. При необходимости они могут очистить вашу учетную запись. Если они не могут получить все деньги сразу, они могут снимать их меньшими суммами с течением времени.

Что еще хуже, каждая неудачная попытка снять деньги с вашего счета может привести к взиманию банковского овердрафта. Но CFPB издал правила, призванные ограничить, как часто кредитор может это делать.

Но CFPB издал правила, призванные ограничить, как часто кредитор может это делать.

Усилия по сбору

Кредиторы могут инициировать сбор средств, например, позвонить вам домой или на работу. Если это не сработает, кредитор может продать ваш кредит стороннему коллектору. Скорее всего, они предпримут более агрессивные усилия по сбору платежей. К счастью, Закон о добросовестной практике взыскания долгов (FDCPA) запрещает неправомерные и вводящие в заблуждение методы взыскания долгов и ограничивает возможности коллекторов.

Решение суда

Кредитор или кредитное агентство также могут подать иск против вас. В случае успеха суд вынесет постановление, в котором будет указано, сколько вы должны по закону. Этот приказ называется денежным судом. Это потенциально открывает для них возможности для использования серьезных методов взыскания, включая конфискацию заработной платы, сбор с банковского счета или наложение ареста на вашу собственность. Подумайте о том, чтобы получить юридическую консультацию, если это произойдет.

Отрицательная кредитная история

Сообщения о взыскании долгов в бюро кредитных историй повредят вашему кредитному рейтингу. Это усложнит получение кредита в будущем.

Ограничения

Кредитор до зарплаты не может угрожать вам тюрьмой или иным образом использовать уголовный процесс в качестве рычага для взыскания долга. Просрочка по кредиту не является преступлением.

Что делать, если вы не можете выплатить ссуду до зарплаты

Бывают чрезвычайные ситуации, и иногда вам нужны быстрые деньги. Тем не менее, кредит до зарплаты должен быть вашим последним средством. Посмотрите, можете ли вы сначала получить другой тип кредита или взять кредит у члена семьи. Если вы берете кредит до зарплаты на экстренный случай, сделайте все возможное, чтобы вернуть его вовремя и избежать пролонгации. Если вы не можете вернуть его вовремя, есть некоторые вещи, которые вы можете сделать.

Проверить закон штата.

Большинство штатов, где разрешены займы до зарплаты, ограничивают условия. Убедитесь, что кредит соответствует закону. Кроме того, законы многих штатов требуют, чтобы кредиторы до зарплаты предлагали расширенные планы платежей (EPP), которые позволяют вам погашать кредит в течение более длительного периода времени. В офисе генерального прокурора вашего штата также может быть полезная информация.

Убедитесь, что кредит соответствует закону. Кроме того, законы многих штатов требуют, чтобы кредиторы до зарплаты предлагали расширенные планы платежей (EPP), которые позволяют вам погашать кредит в течение более длительного периода времени. В офисе генерального прокурора вашего штата также может быть полезная информация.

Переговоры с кредитором.

Если вы рискуете не выполнить свои обязательства, поговорите со своим кредитором о плане платежей. Кредиторы хотят, чтобы им платили, и иногда они готовы идти на компромисс и даже брать меньше, чем невыплаченный остаток. Кредиторы не хотят отправлять кредит в коллекторское агентство, потому что они теряют деньги.

Рефинансировать и погасить другой долг.

Ищите другие формы менее дорогих долгов, чтобы погасить кредит. Потребительский кредит, например, будет иметь лучшую процентную ставку и срок погашения. Ставка может быть выше, если ваша кредитная история не очень хороша, но она все равно будет меньше, чем накапливающиеся сборы.