Содержание

Просроченный кредит. Что делать?

Просроченный кредит. Что делать?

Как избежать лишних проблем, если нечем платить по кредиту

Любой кредит предполагает четкий график проведения платежей. Банк ожидает от клиента, что ежемесячные платежи будут поступать до конкретной расчетной даты. Если же к ее наступлению денег на счету не окажется, то банк делает отметку о том, что кредит просрочен. Что делать должнику в этой ситуации?

Андрей Жуматий

Редактор

финансы, личные финансы, экономика, энергетика, малый и средний бизнес

Обновлено 22 ноября 2021

Для начала пройдите небольшой тест и узнайте, насколько верно вы бы поступили в такой ситуации.

Что будет делать банк?

Если просрочка по кредиту 2 дня, то, скорее всего, банк отнесется к этому лояльно. Бывает, что клиент или невовремя получил зарплату, или попросту забыл внести очередной платеж. В банках к такому привыкли. Хотя, штраф за эти два дня все равно насчитают. Нужно лишь через два дня внести нужную сумму с небольшим штрафом и конфликт будет исчерпан.

Нужно лишь через два дня внести нужную сумму с небольшим штрафом и конфликт будет исчерпан.

Гораздо хуже, если просрочка по кредиту 2 месяца или больше. В такую ситуацию можно попасть из-за внезапной потери работы или тяжелой болезни. Столь затянувшиеся просроченные кредиты банком воспринимают крайне негативно. Особенно, когда клиенты не идут на контакт, игнорируют звонки и сообщения с требованием погасить долг. Тогда банкиры начинают предпринимать меры.

Когда просрочка составляет от недели до месяца, они будут активно звонить клиенту, напоминая о том, что надо погасить долг. Если кредит не обслуживается от двух до трех месяцев, то клиента переводят в разряд проблемных. В этом случае с ним начинает работать внутренний отдел банка по возврату просроченной задолженности. Это сотрудники, которые активно звонят самому должнику, членам его семьи, поручителям (если такие указаны в кредитном договоре), шлют письма по всем известным адресам с требованием рассчитаться по кредиту.

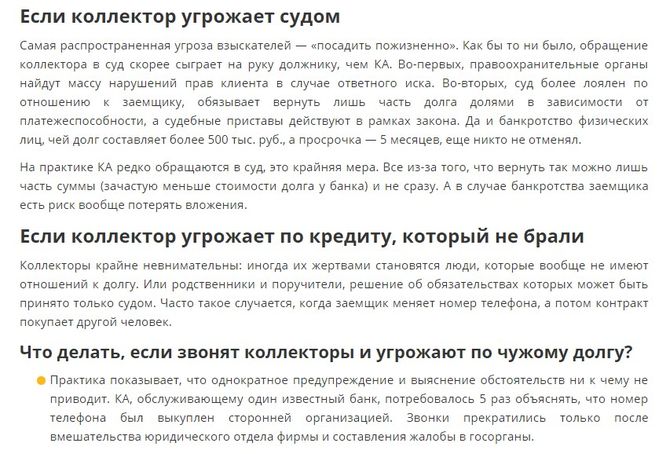

Если это не помогает и срок просрочки превышает три месяца, то банк может продать проблемный кредит коллекторам. Те славятся своими методами психологического давления на клиента. Они по сути, делают то же, что и банк – названивают должнику, его близким, его начальству и коллегам – но только гораздо более агрессивно, создавая массу проблем и неловких ситуаций.

Те славятся своими методами психологического давления на клиента. Они по сути, делают то же, что и банк – названивают должнику, его близким, его начальству и коллегам – но только гораздо более агрессивно, создавая массу проблем и неловких ситуаций.

Нередко это срабатывает, и должник предпочитает найти деньги и рассчитаться, чем все это терпеть.

Если же и коллекторы не справились, то дальше, возможно, будет суд. Иск на должника подает либо сам банк, либо компания, которой он при желании может продать право взыскания долга. Иногда банки целыми портфелями продают проблемные кредиты тем же коллекторам за небольшую часть от суммы долга, чтобы хоть частично компенсировать свои потери.

Почему «возможно» будет иск? Вероятность его появления напрямую зависит от суммы и вида кредита. Потребительские займы с суммой просрочки 5-20 тысяч гривен вряд ли станут причиной судебных разбирательств. Кредитору это просто невыгодно, поскольку судебные издержки это тоже деньги. Гораздо выше шанс нарваться на иск, если речь идет о сумме долга в 20-50 тысяч гривен. Ну и если она больше или же если кредит залоговый (ипотека или автокредит) то тут суда не избежать наверняка.

Ну и если она больше или же если кредит залоговый (ипотека или автокредит) то тут суда не избежать наверняка.

До этого, конечно, лучше не доводить. Ведь любые просрочки портят кредитную историю клиента, восстановить которую будет очень непросто.

Вся информация о взятых человеком кредитах, о его платежной дисциплине собирается специальными организациями – бюро кредитных историй. С их помощью банки обмениваются данными о должниках. И каждая новая просрочка непременно отобразится в кредитной истории человека, и о ней будет знать не только текущий кредитов, но все потенциальные. Клиента с плохой кредитной историей это может надолго лишить возможности брать займы не только в банках, но и кредиты на карту в МФО.

Что делать должнику?

Как договориться с банком о просроченном кредите? Если не можете платить, нужно обратиться в банк и честно, детально рассказать о возникшей ситуации. Крайне желательно взять с собой документы, которые подтвердят ваши слова. Остались без работы – возьмите трудовую книжку, заболели – справку от врача и т.п. Это не гарантирует понимание со стороны банка, но в разы повышает шансы на то, что он войдет в положение клиента. Особенно, если ранее тот добросовестно выполнял свои обязательства. Предоставить ему кредитные каникулы или реструктуризировать долг может быть в разы проще и дешевле, чем отлавливать его силами отдела по взысканию просрочки или продавать за бесценок долг коллекторам.

Остались без работы – возьмите трудовую книжку, заболели – справку от врача и т.п. Это не гарантирует понимание со стороны банка, но в разы повышает шансы на то, что он войдет в положение клиента. Особенно, если ранее тот добросовестно выполнял свои обязательства. Предоставить ему кредитные каникулы или реструктуризировать долг может быть в разы проще и дешевле, чем отлавливать его силами отдела по взысканию просрочки или продавать за бесценок долг коллекторам.

Реструктуризация – это пересмотр условий предоставления кредита. Банк может пойти на встречу и, например, позволить клиенту какое-то время выплачивать только тело кредита, без процентов. Есть и другие варианты: увеличить срок действия кредита или уменьшить процентную ставку по нему, благодаря чему снизится размер ежемесячного платежа. Все это не решит проблему – долг придется вернуть все равно – но сможет снять ее остроту.

Что делать, если есть большая просрочка по кредиту? Прежде всего, нужно оценить свои шансы: насколько быстро получится найти деньги и погасить задолженность. Как вариант, можно попробовать перекредитоваться в другом банке или микрофинансовой организации чтобы погасить текущий кредит – рефинансировать его. В этом случае нужно убедить нового кредитора в том, что вы действительно будете платить. Ведь забирать себе чужих проблемных должников ему вряд ли будет интересно.

Как вариант, можно попробовать перекредитоваться в другом банке или микрофинансовой организации чтобы погасить текущий кредит – рефинансировать его. В этом случае нужно убедить нового кредитора в том, что вы действительно будете платить. Ведь забирать себе чужих проблемных должников ему вряд ли будет интересно.

Нужно также быть осторожным, если решитесь перекредитовываться в МФО. В этом есть смысл лишь в том случае, если вы уверены, что сможете закрыть долг на протяжении одной-трех недель. Новым клиентам на этот срок они могут выдать кредит почти бесплатно (под 0,01% годовых). Но учтите, что если вы не сможете вовремя погасить долг МФО, то это лишь усугубит проблему. Ведь микрофинансовые компании с их последующими драконовскими процентами – худший вариант для длительного перекредитования.

Выводы и рекомендации

Кредиты – крайне полезная услуга. Бывают ситуации, когда они здорово выручают и могут быть выгодными как банкам, так и их клиентам. И чем добросовестнее клиент их выплачивает, тем больше ему потом доверяют банки. Но к ним нужно подходить ответственно, иначе они могут стать проблемой.

И чем добросовестнее клиент их выплачивает, тем больше ему потом доверяют банки. Но к ним нужно подходить ответственно, иначе они могут стать проблемой.

Если вы попали в сложную ситуацию с банковским кредитом, то ни в коем случае не нужно скрываться или пускать ситуацию на самотек. Рекомендуем придерживаться такой последовательности действий:

- Придите в банк и расскажите о том, что случилось – почему вы не можете платить и как долго это может продлиться. Желательно на руках иметь документы, которые подтвердят ваши слова: трудовая книжки или справка об увольнении, справка от врача о болезни или нетрудоспособности и т.п.

- Попытайтесь реструктуризировать долг – договориться о кредитных каникулах или снижении процентной ставки, продлить срок действия кредитного договора.

- Если договориться с банком не получилось, то попытайтесь рефинансировать свой кредит.

что происходит с финансами заключенного — РБК

Попадание в тюрьму приводит не только к ограничению свободы, но к невозможности выполнять финансовые обязательства. Что происходит со сбережениями и долгами в этом случае?

Что происходит со сбережениями и долгами в этом случае?

Фото: Донат Сорокин/ТАСС

Никаких специальных правил для людей, попавших в тюрьму, в России не существует, рассказывает юрист компании «Хренов и Партнеры» Роман Беланов. Отношения в сфере исполнения наказаний регулируются Уголовно-исполнительным кодексом. Однако особенности взаимоотношений заключенных и их должников и кредиторов в этом документе никак не прописаны. Поэтому выводы о финансовых правах и обязанностях попавших в тюрьму людей юристам приходится делать, исходя из общих норм гражданского законодательства.

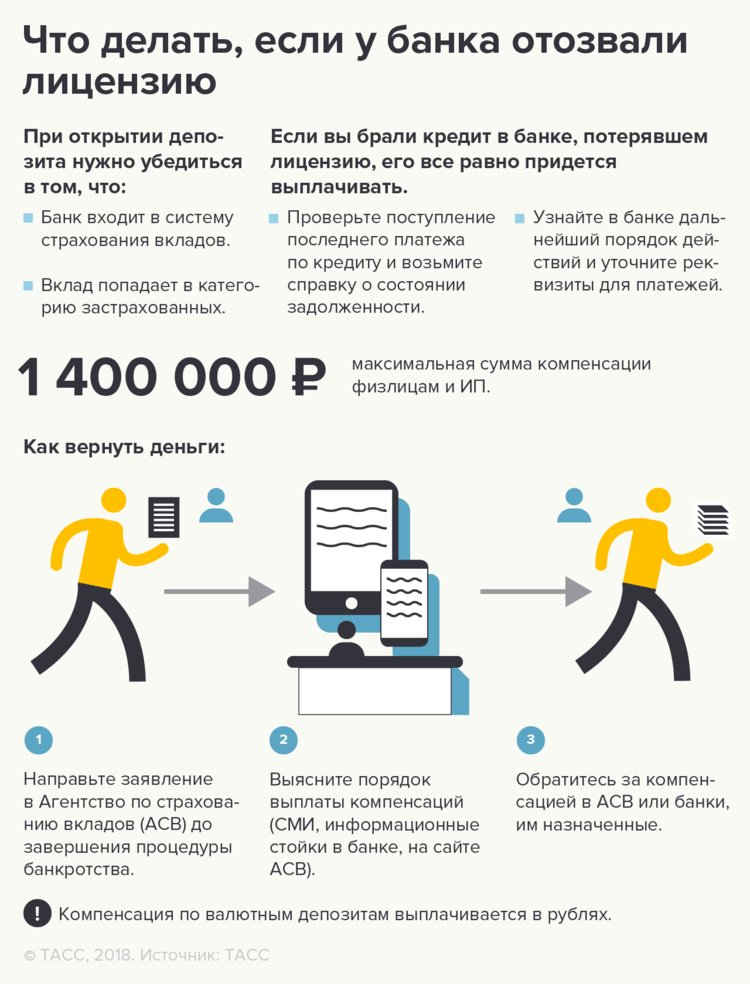

Вклады

Законодательство никак не ограничивает права вкладчиков-заключенных, говорит Беланов.

«С банковским депозитом ничего не происходит. Вклад будет действовать до окончания срока. Банк должен хранить деньги и вернуть их по требованию гражданина», — объясняет Беланов.

www.adv.rbc.ru

Другое дело, что сам заемщик-заключенный не может самостоятельно забрать вклад и проценты. В этом случае денежными средствами, находящимися на депозите, могут распоряжаться доверенные лица, говорит руководитель розничного блока группы СМП Банка Роман Цивинюк. Ими могут быть как родственники, так и любые другие лица. Главное условие — наличие доверенности.

В этом случае денежными средствами, находящимися на депозите, могут распоряжаться доверенные лица, говорит руководитель розничного блока группы СМП Банка Роман Цивинюк. Ими могут быть как родственники, так и любые другие лица. Главное условие — наличие доверенности.

www.adv.rbc.ru

В теории ее можно оформить в любой момент, даже во время отбывания наказания. Это право гарантирует закон «О нотариате». Если человек находится под домашним арестом, он должен обратиться с такой просьбой к следователю. В исправительных учреждениях роль нотариуса может исполнить начальник этого учреждения, отмечает управляющий группы компаний «Гордейчик и партнеры» Алексей Гордейчик. Согласно статье 185.1 Гражданского кодекса доверенности, которые удостоверены начальником места лишения свободы, приравниваются к нотариально заверенным. «Кроме того, доверенность можно оформить через нотариуса, который ходит в тюрьму», — говорит Гордейчик.

В реальности оформить доверенность непросто. Бывший заместитель начальника юридического управления нефтяной компании ЮКОС Светлана Бахмина, осужденная в 2006 году по обвинению в присвоении имущества компании и уклонении от уплаты налогов, рассказывает, что в колонии наблюдала трудности с оформлением документов. «Доверенности заверяются начальником того учреждения, в котором ты находишься, — говорит Бахмина. — Поскольку это не отношения клиент-заказчик, как с нотариусом, а отношения административного плана, есть вероятность, что делать это будут долго или вообще откажут».

Бывший заместитель начальника юридического управления нефтяной компании ЮКОС Светлана Бахмина, осужденная в 2006 году по обвинению в присвоении имущества компании и уклонении от уплаты налогов, рассказывает, что в колонии наблюдала трудности с оформлением документов. «Доверенности заверяются начальником того учреждения, в котором ты находишься, — говорит Бахмина. — Поскольку это не отношения клиент-заказчик, как с нотариусом, а отношения административного плана, есть вероятность, что делать это будут долго или вообще откажут».

Председатель движения «Бизнес Солидарность» Яна Яковлева советует по возможности заранее оформлять все доверенности.

«При малейшем намеке на то, что началось уголовное преследование, нужно сделать максимальное количество действий, — говорит она. — И даже если вы невиновны, в сейфе должен лежать набор доверенностей».

По словам Яковлевой, доверенность, оформленная в тюрьме, автоматически портит репутацию клиента.

«Для банков это очень важно. Дело может урегулироваться до суда, а с получением кредитов в дальнейшем могут быть проблемы», — объясняет Яковлева.

Дело может урегулироваться до суда, а с получением кредитов в дальнейшем могут быть проблемы», — объясняет Яковлева.

Если по истечении срока вклада его никто не обналичил, то деньги продолжают храниться на счетах гражданина до момента его освобождения. Если в договоре не была предусмотрена автоматическая пролонгация, то деньги перечисляются на текущий счет клиента, по которому действует ставка до востребования, объясняет Цивинюк. По данным «Банки.ру», в российских банках ставка до востребования составляет от 0,01 до 1,5% в рублях.

Кредиты

«Для человека, обремененного кредитами, попасть в тюрьму на длительный срок и даже оказаться в следственном изоляторе на пять-шесть месяцев, — это финансовый крах», — говорит Алексей Гордейчик. Действующее гражданское законодательство не предусматривает, что нахождение гражданина в тюрьме (правильный юридический термин — арестован до приговора суда или осужден к наказанию, связанному с лишением свободы) влияет на его обязанности по банковскому долгу. То есть от выплат по кредиту заемщик не освобождается, поясняет Беланов.

То есть от выплат по кредиту заемщик не освобождается, поясняет Беланов.

Погашать заем из заключения невозможно из-за запрета на использование компьютеров и мобильных телефонов. Поэтому, даже если у арестанта и есть деньги на счету, проводить платежи через интернет или мобильный банк не получится. Единственный выход — поручить доверенному лицу выплачивать кредит, рассказывает Роман Цивинюк.

У бывшего начальника одного из производственных участков РЖД Максима Блинкова, осужденного на полтора года за коммерческий подкуп, до заключения его в СИЗО был оформлен кредит. Кроме того, во время задержания шел процесс продажи квартиры, которая досталась ему в наследство от бабушки. «Часть денег за квартиру успела прийти, когда я был на свободе, часть — после, — рассказывает Блинков. — Нужно было завершать сделку и гасить полученными деньгами кредит. В тот момент я вспомнил, что какое-то время назад давал одному дальнему родственнику доверенность. В ней было указано, что он может совершать финансовые операции, и таким образом мне удалось завершить сделку и погасить кредит».

Если доверенного лица не найдется, то заключенный начнет считаться неплательщиком. За просрочки по выплатам будут начислять штрафы.

«Если обязательства по кредиту не будут выполняться, то банк будет вынужден обратиться в суд», — говорит Цивинюк. Если у заключенного был созаемщик по кредиту, то ответственность автоматически перекладывается на него — именно с него банк будет требовать вернуть долг. «Если у заключенного оформлена ипотека, то квартиру банк забирает, — говорит Алексей Гордейчик. — То же относится и к оформленным в кредит автомобилям».

Смягчить последствия арестованный может, сообщив банку о том, что больше не может платить по кредиту. «В заявлении кредитной организации нужно указать, что возникло форс-мажорное обстоятельство, которое является основанием для приостановления исполнения обязательства заемщика, — рассказывает Роман Беланов. — Если банк и обратится в суд, то существует очень большая вероятность, что сам долг взыщут, но от уплаты процентов за его обслуживание во время нахождения человека в тюрьме освободят».

На практике ситуации с заемщиками, в отношении которых избрана мера пресечения свободы, рассматриваются индивидуально, на основании их заявлений в банк или обращений их представителей, говорит директор департамента розничного кредитования МКБ Александр Шорников.

Собственность

Попадание в тюрьму не лишает человека права собственности: после выхода на свободу бывший заключенный сможет спокойно распоряжаться всем своим имуществом. Однако с квартирой могут возникнуть проблемы. Все дело в процедуре регистрации. При попадании в места лишения свободы заключенный в принудительном порядке получает там временную регистрацию, поясняет Беланов.

До 1995 года сонаниматели имели право выписать осужденного из жилья, но Конституционный суд признал эту практику неконституционной. Теперь смена места проживания не является основанием для снятия с учета по месту жительства, обнадеживает Гордейчик. Впрочем, у этой нормы есть негативные последствия — даже находясь в тюрьме, человек обязан платить за ЖКХ. Если управляющая компания подаст в суд на заключенного и выиграет, то судебные приставы будут взыскивать долги за ЖКХ из его имущества и 50% от имущества супруга.

Если управляющая компания подаст в суд на заключенного и выиграет, то судебные приставы будут взыскивать долги за ЖКХ из его имущества и 50% от имущества супруга.

«Если квартира находится в соцнайме, то арестанта могут выселить в более ветхое жилье, при этом за ЖКХ он все равно остается должен», — подводит итог Гордейчик.

Что произойдет, если вы досрочно погасите личный кредит?

Когда дело доходит до погашения долга, вы, возможно, слышали, что максимально быстрое погашение задолженности может помочь вам сэкономить деньги в долгосрочной перспективе. И это часто бывает. Например, если вы полностью погасите остаток по кредитной карте, вы сэкономите на процентных платежах.

Как правило, чем дольше вы застряли в выплате кредита или другого долга, тем больше вы будете платить в виде процентов в течение всего срока кредита. Таким образом, кажется очевидным, что досрочное погашение личного кредита было бы хорошей идеей, но не так быстро.

Ниже Select объясняет, чем персональные кредиты отличаются от других видов долгов и как их досрочное погашение может повлиять на ваш кредитный рейтинг и ваши финансы.

Чем персональные кредиты отличаются от других долгов?

Существует множество финансовых продуктов, когда вам нужны деньги, чтобы заплатить за что-то. И каждый немного отличается, поэтому практически невозможно иметь универсальный подход к выплате долга. Вы захотите учитывать такие вещи, как процентные ставки, циклы выставления счетов, условия кредита и любые сборы при составлении плана.

Студенческие ссуды используются для оплаты обучения и других расходов, связанных с образованием. Автокредиты предназначены для помощи вам в покупке автомобиля. Персональные кредиты можно использовать практически на любые расходы — на свадьбу, ремонт дома, отпуск и даже на консолидацию долга. Хотя вам может потребоваться объяснить, как вы планируете использовать деньги в своем заявлении, обычно не существует жесткого и быстрого правила о том, как вы используете свой личный кредит.

Как и в случае автокредита или студенческого кредита, вы получите единовременную сумму денег, которую вам необходимо выплачивать ежемесячными платежами в течение фиксированного периода времени (известного как срок кредита) вместе с процентами.

Период погашения личного кредита может составлять от двух до пяти лет, но некоторые из них могут достигать семи лет. Автокредиты обычно выдаются в среднем на шесть лет, в то время как студенческие кредиты обычно имеют 10-летний срок, но это может занять больше времени, если вы используете план погашения, ориентированный на доход.

Потребительские кредиты отличаются от кредитных карт тем, что не существует установленного срока для погашения долга по кредитной карте, однако, чем быстрее вы погасите остаток, тем меньше процентов будет начисляться. (В идеале вы ежемесячно погашаете свой остаток вовремя и никогда не платите проценты.) Кредитные карты также имеют кредитный лимит, который обычно намного меньше по сравнению со средней суммой личного кредита, которую запрашивают заемщики.

Хотя процентная ставка по потребительским кредитам обычно намного ниже, чем по кредитным картам, на самом деле она зависит от суммы запроса и вашего кредитного рейтинга. Имейте в виду, что чем выше ваш кредитный рейтинг, тем более выгодными могут быть ваши условия; хороший кредитный рейтинг поможет вам получить одобрение на более низкую процентную ставку или более длительный срок кредита или и то, и другое.

Иногда потребительские кредиты сопровождаются несколькими дополнительными сборами, включая комиссию за выдачу и штраф за досрочное погашение. Вам нужно опасаться досрочного погашения.

Подробнее

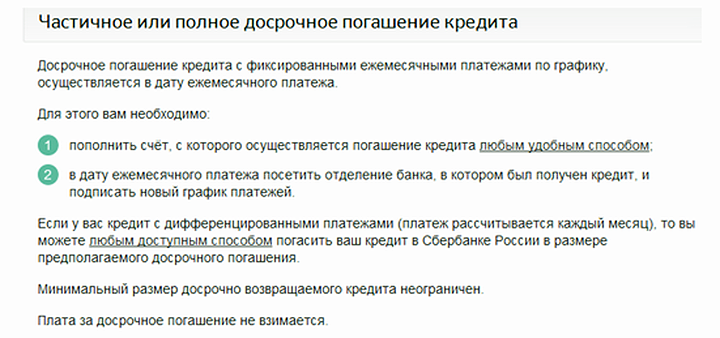

Можно ли досрочно погасить потребительский кредит?

Вы можете погасить свой личный кредит досрочно, но вы можете этого не захотеть. Внесение дополнительных платежей каждый месяц или откладывание части или всей непредвиденной денежной суммы на погашение кредита может помочь вам сократить период погашения на несколько месяцев. Однако некоторые кредиторы могут взимать комиссию за досрочное погашение кредита.

Штраф за досрочное погашение может рассчитываться как процент от остатка кредита или как сумма, отражающая, сколько кредитор потеряет в виде процентов, если вы погасите остаток до окончания срока кредита. Метод расчета будет варьироваться от кредитора к кредитору, но любые штрафы за досрочное погашение будут указаны в вашем кредитном договоре.

Ряд кредиторов не взимают штраф за досрочное погашение. Например, SoFi не будет взимать комиссию за досрочное погашение кредита, а также комиссию за выдачу или просрочку платежа. Если вы предпочитаете искать однорангового кредитора, LendingClub — это еще один вариант кредита без комиссии за досрочное погашение. Как правило, вам понадобится хороший или отличный кредит, чтобы претендовать на лучшие личные кредиты с лучшими условиями.

Персональные кредиты SoFi

Подробнее

7.99% to 23.43% when you sign up for autopay

Debt consolidation/refinancing, home improvement, relocation assistance or medical expenses

$5,000 to $100,000

24 to 84 months

От хорошего до отличного

Нет

Нет

Нет

Применяются условия.

Как досрочное погашение личного кредита влияет на ваш кредитный рейтинг?

Когда вы выплачиваете остаток по кредитной карте, вы уменьшаете сумму задолженности по кредитной карте по отношению к вашему общему кредитному лимиту. Это означает, что ваш коэффициент использования, который составляет 30% от вашего кредитного рейтинга, снижается, и это может помочь вам немного повысить свой кредитный рейтинг. Так не должно ли то же самое быть правдой при погашении вашего личного кредита?

Это означает, что ваш коэффициент использования, который составляет 30% от вашего кредитного рейтинга, снижается, и это может помочь вам немного повысить свой кредитный рейтинг. Так не должно ли то же самое быть правдой при погашении вашего личного кредита?

По данным Experian, личные кредиты не работают так же, потому что они долг в рассрочку. Задолженность по кредитной карте, с другой стороны, является возобновляемой задолженностью, что означает, что нет установленного периода погашения, и вы можете занимать больше денег до своего кредитного лимита при совершении платежей. Долг в рассрочку — это форма кредита, которая требует от вас погашения суммы регулярными равными суммами в течение фиксированного периода времени. После погашения кредита счет закрывается.

Когда вы берете личный кредит, вы увеличиваете количество открытых счетов в своем кредитном отчете. Кредит также может улучшить ваш кредитный баланс, который составляет 10% от вашего балла FICO. Но когда вы выплачиваете кредит в рассрочку, он отображается как закрытый счет в вашем кредитном отчете. Закрытые счета не так сильно взвешиваются, как открытые счета при расчете вашего балла FICO, поэтому, как только вы погасите свой личный кредит, в вашем кредитном отчете будет меньше открытых счетов.

Закрытые счета не так сильно взвешиваются, как открытые счета при расчете вашего балла FICO, поэтому, как только вы погасите свой личный кредит, в вашем кредитном отчете будет меньше открытых счетов.

Если вы погасите личный кредит раньше, чем срок кредита, ваш кредитный отчет будет отражать более короткий срок действия счета. Длина вашей кредитной истории составляет 15% от вашей оценки FICO и рассчитывается как средний возраст всех ваших учетных записей. Как правило, чем дольше ваша кредитная история, тем лучше будет ваш кредитный рейтинг. Поэтому, если вы досрочно погасите личный кредит, вы можете снизить среднюю продолжительность кредитной истории и свой кредитный рейтинг. Насколько изменится ваш кредитный рейтинг, зависит от вашего общего кредитного профиля.

Низкий кредитный рейтинг может поставить вас в невыгодное положение, из-за чего вам будет трудно получить квартиру, хорошие финансовые продукты и даже работу. Тем не менее, практика хороших финансовых привычек, таких как регулярные и своевременные платежи и избегание слишком большого количества новых кредитных линий одновременно, может помочь повысить ваш балл.

Узнайте, получили ли вы предварительное одобрение на предложение персонального кредита.

Практический результат

Потребительские кредиты могут быть удобным и доступным способом покрытия крупных расходов и улучшения вашей кредитной истории при ответственном использовании. Но, как и в случае с любым финансовым инструментом, вы должны тщательно обдумать, позволят ли ваши обстоятельства получить максимальную выгоду от личного кредита. Досрочное погашение кредита может поставить вас в ситуацию, когда вы должны будете заплатить штраф за досрочное погашение, что потенциально аннулирует все деньги, которые вы сэкономили на процентах, а также может повлиять на вашу кредитную историю.

Если вы считаете, что существует вероятность того, что вы захотите погасить кредит раньше, чем того требуют условия, вам следует подумать о подаче заявления кредитору, который не будет взимать штраф за досрочное погашение. Всегда изучайте и читайте условия, прежде чем подписываться на новый финансовый продукт, чтобы четко понимать, чего ожидать.

Подробнее

Примечание редактора: Мнения, анализы, обзоры или рекомендации, изложенные в этой статье, принадлежат исключительно редакции Select и не были проверены, одобрены или иным образом одобрены какой-либо третьей стороной.

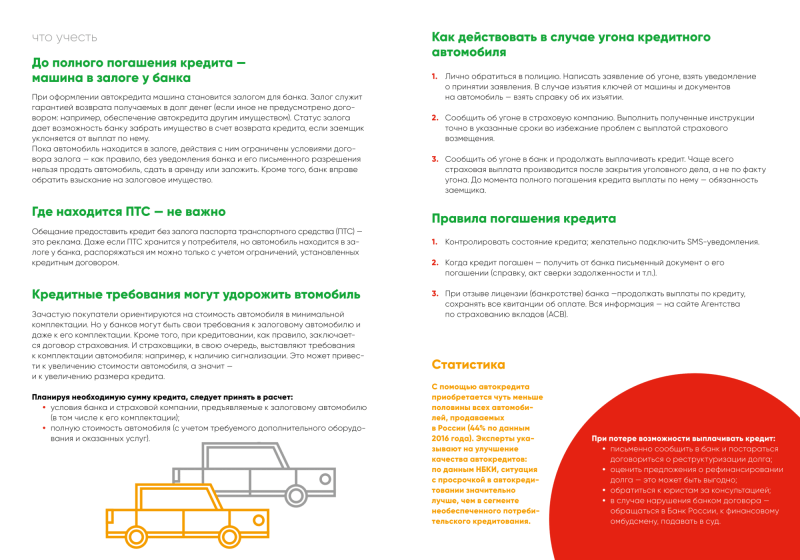

Что делать, если вы не можете позволить себе платежи за автомобиль

Еще до того, как пандемия COVID-19 привела экономику в штопор, миллионы американцев запаздывали с платежами за автомобиль на 90 или более дней. Закрытие предприятий, вызванное коронавирусом, и неспособность Конгресса договориться о втором пакете помощи привели к тому, что многие другие оказались в просрочке.

Независимо от того, почему вы оказались в такой ситуации, вы должны действовать. Вот что делать, если вы не можете оплатить кредит на покупку автомобиля.

Что произойдет, если я пропущу платеж?

Если вы перестанете платить по автокредиту, может случиться много плохого. Каждый месяц, когда вы пропускаете платеж, ваш кредитный рейтинг снижается. Если вы не можете возобновить платежи и вас поймают, ваш автомобиль может быть конфискован. Хуже того, вы все еще можете быть должны деньги за свою бывшую машину после того, как она у вас больше не будет. Последствия могут оставаться на вашем кредитном рейтинге в течение многих лет, затрудняя повторное получение денег и увеличивая проценты по любому кредиту, который вы получаете.

Если вы не можете возобновить платежи и вас поймают, ваш автомобиль может быть конфискован. Хуже того, вы все еще можете быть должны деньги за свою бывшую машину после того, как она у вас больше не будет. Последствия могут оставаться на вашем кредитном рейтинге в течение многих лет, затрудняя повторное получение денег и увеличивая проценты по любому кредиту, который вы получаете.

Поговорите со своим кредитором

Хорошая новость заключается в том, что ваш кредитор не хочет ухудшения ситуации больше, чем вы. Процесс взыскания просроченной задолженности стоит кредиторам денег, и они вряд ли возместят стоимость вашего автомобиля за счет изъятия.

Так что, если вы не можете произвести платеж, свяжитесь со своим кредитором, прежде чем вы задержите платеж за автомобиль. Скажите им, что вы боретесь, и спросите, есть ли у них программа помощи, на которую вы можете претендовать. Некоторые финансовые учреждения готовы приостановить платежи на месяц или около того без штрафных санкций, особенно если вы всегда платили вовремя. Когда вы звоните, будьте готовы предложить сумму платежа, которую вы можете себе позволить в краткосрочной перспективе.

Когда вы звоните, будьте готовы предложить сумму платежа, которую вы можете себе позволить в краткосрочной перспективе.

Федеральное правительство призывает кредиторов работать с потребителями во время кризиса COVID, поэтому спрашивайте.

Рефинансирование кредита

Возможно, причина, по которой вы не можете выплатить автокредит, заключается в высокой процентной ставке. Рассмотрим рефинансирование. Снижая процентную ставку или увеличивая срок кредита, вы можете снизить ежемесячный платеж.

Чтобы получить более низкую процентную ставку, ваш кредитный рейтинг должен быть лучше, чем когда вы получили существующий кредит. Опять же, важно вовремя платить. Если вы пропускаете платежи, вы стреляете в финансовую ногу.

Продление условий кредита может решить вашу непосредственную проблему с денежными потоками, но за это приходится платить. Вы будете платить по кредиту в течение более длительного времени, а это означает, что в конечном итоге вы будете платить больше за автомобиль к моменту погашения кредита. Но это все же может быть лучше, чем неуплата и конфискация автомобиля.

Но это все же может быть лучше, чем неуплата и конфискация автомобиля.

Не говорите о рефинансировании со своим существующим кредитором. Покупайте его в местном кредитном учреждении.

Продать, обменять или попробовать Перевезти

Возможно, вы захотите задать себе неожиданный вопрос: вам действительно нужна машина? В более узком смысле, вам действительно нужна та конкретная машина, на которой вы ездите?

Если вы живете в городе с хорошим транспортным сообщением, вы можете сэкономить много денег – не только на оплате автомобиля, но и на бензине, страховке и содержании. Или, возможно, из-за COVID вы работаете из дома, а не ежедневно ездите на работу. Если в вашей семье несколько автомобилей, возможно, они вам не нужны.

Продажа вашего автомобиля

Если вы решили продать свой автомобиль, чтобы погасить кредит, продать его с финансовой точки зрения более разумно, чем продать его — часто на 15–25% выгоднее, согласно Kelley Blue Book. Возьмем пример с онлайн-сайта Келли: гипотетическая черная Toyota Camry 2017 года с пробегом 30 000 миль в хорошем состоянии стоила 14 443 доллара, а стоимость частной продажи 16 494 доллара — разница немногим более 2000 долларов.

Требуется время, чтобы продать автомобиль через Интернет или рекламные объявления, и может потребоваться месяц или около того, чтобы найти покупателя, который готов заплатить столько, сколько вы хотите. Но если вашей мотивацией является максимизация денег, это правильный путь. Если вы не продадите его по цене, достаточной для погашения кредита, вам придется найти разницу другим способом.

Другая возможность — найти покупателя, который готов взять на себя ваши платежи. Это работает только в том случае, если кредит возможен — не все — и покупатель соответствует финансовым требованиям кредитора.

Обмен вашего автомобиля

Обмен вашего автомобиля на более дешевый может решить вашу проблему. Вам нужно будет учиться, чтобы знать, сколько стоит ваш автомобиль, и договориться о справедливой цене. Преимущество в том, что это может произойти быстрее, чем частная продажа, и когда сделка будет завершена, у вас все еще есть колеса. В идеале, вы не находитесь под водой с кредитом на покупку автомобиля — он стоит, по крайней мере, столько, сколько вы должны за него. Свяжитесь со своим кредитором и спросите.

Свяжитесь со своим кредитором и спросите.

Даже если у вас перевернута сумма кредита на покупку автомобиля (вы должны больше, чем стоит автомобиль), вы, возможно, сможете продать его, но все, что вы должны, что не покрывается предложением по обмену, будет переведено в ваш новый авто кредит. Делать математику. Обмен одного кредита, который вы не можете себе позволить, на другой — это не прогресс.

При условии, что вы вносите платежи вовремя, ваша кредитная история может улучшиться настолько, что более низкая ставка сделает замену автомобиля доступной.

Использование домашнего капитала

Если у вас есть дом, у вас могут быть деньги, о которых вы не думаете, — собственный капитал. Кредиторы предлагают кредиты собственного капитала, в которых вы закладываете свой дом в качестве залога, который является вторым ипотечным кредитом. Обычно вы можете занять до 80% собственного капитала вашего дома. Если у вас есть собственный капитал в размере 50 000 долларов США, вы имеете право брать взаймы до 40 000 долларов США.

Преимущество заключается в том, что ссуды под залог недвижимости объединяют ваш долг в единый ежемесячный платеж, а проценты, которые вы платите по таким ссудам, не облагаются налогом, если вы перечисляете свои вычеты по подоходному налогу. (Примечание: меньше людей перечисляют детали, потому что стандартные отчисления увеличились в последние годы.) Процентные ставки обычно ниже, чем необеспеченные кредиты, поэтому таким образом вы можете снизить платежи за автомобиль.

Но будьте осторожны. Если вы не можете оплатить обычный автокредит, вы можете потерять свой автомобиль. Если вы не можете оплатить кредит под залог дома, вы можете потерять свой дом.

Возврат автомобиля во владение

Если вы не можете заплатить за автомобиль, это крайняя мера. Это оставит некрасивый след в вашей кредитной истории. Однако не все может быть потеряно.

Ваш кредитор может разрешить вам вернуть автомобиль, что называется выкупом или восстановлением права собственности. Вы должны заплатить достаточно, чтобы сделать ваш кредит текущим или почти таким, и погасить любые сборы, которые были начислены. Есть небольшое временное окно — две недели или меньше — если оно доступно, так что не мешкайте.

Вы должны заплатить достаточно, чтобы сделать ваш кредит текущим или почти таким, и погасить любые сборы, которые были начислены. Есть небольшое временное окно — две недели или меньше — если оно доступно, так что не мешкайте.

Если это не сработает, ваш кредитор отправит автомобиль на аукцион для продажи, и вы все равно будете должны разницу между ценой продажи на аукционе и тем, что осталось по кредиту, плюс затраты на возврат владения.

Так как же избежать такого несчастливого конца? Вот последний вариант, который стоит рассмотреть.

Выделите бюджет, придерживайтесь его и сделайте свой автомобиль доступным

Есть много областей, в которых люди могли бы сэкономить, если им нужны дополнительные 50 или 100 долларов в месяц, чтобы позволить себе оплату автомобиля, но чтобы определить их, вам нужно бюджет.

Если бы это было так просто, то миллионы американцев, оказавшихся в пробках с автокредитами, не звали бы на помощь. Федеральная резервная система Нью-Йорка сообщила в начале 2019 года, что рекордные 7 миллионов владельцев автомобилей задержали платежи более чем на 90 дней, что на 1 миллион больше, чем в 2010 году. И это было до того, как большинство людей услышали слово коронавирус.

И это было до того, как большинство людей услышали слово коронавирус.

Многие люди, которые не могут выплатить автокредит, имеют плохую кредитную историю, хотя у них может быть плохая кредитная история, потому что они не могут выплатить автокредит. Независимо от того, что было раньше, более низкие кредитные баллы повышают стоимость заимствования для всего.

Миллионы американцев нашли облегчение благодаря консолидации долгов. Некоммерческая кредитная консультационная компания объединяет ваши ежемесячные счета в единый доступный ежемесячный платеж и работает с кредиторами над снижением процентных ставок. Этот один платеж должен быть меньше, чем общая сумма всех предыдущих счетов.

Затем сертифицированный кредитный консультант работает с клиентами над составлением бюджета, который поможет им расплатиться с долгами. Или, в этом случае, вытащите их из затора.

Единственное, что может быть хуже, чем застрять в пробке, это застрять в ней, сидя в машине, которую ты не можешь себе позволить.