Содержание

Современные деньги в экономике: роль, виды и функции

Деньги являются единственным товаром, накапливаемым для того, чтобы спускать с рук. Современные деньги – средство, предоставляющее товары, услуги, приводящее в действие механизм кругооборота ресурсов.

Современные деньги – двигатель экономики

Деньги в современной экономике: хроника передвижений

Современная роль денег в условиях рынка

Современные виды денег: форма платежа

Современные деньги России – рубль

Современные функции денег: перечень

Современные деньги – двигатель экономики

Современные деньги – действенный экономический инструмент, важнейшая деталь финансовой деятельности, связующий элемент между сторонами рынка.

Незаменимое свойство денег – «обмениваемость» на материальные блага, недвижимость, драгоценности и прочие ценности. Предназначение купюр, выпускаемых государством для покрытия дефицита госбюджета, состоит в том, что они представляют собой эквивалент стоимости товаров. Деньги – инструмент финансового воздействия, влияющий на развитие, формирование мировой экономики.

Деньги – инструмент финансового воздействия, влияющий на развитие, формирование мировой экономики.

Роль бумажных денег – средство платежа, обращения.

Деньги в современной экономике: хроника передвижений

Количество денег напрямую связано с показателем цен. Деньги в современной экономике движутся двумя направлениями.

- Товаропроизводители оплачивают поставки расходных материалов, нужных для выпуска продукта. Платежи включают зарплату сотрудников, стоимость аренды, амортизацию механизмов, дивиденды учредителей.

- Поступления производителям за отпущенные товары, услуги, доход, который является источником платежей за используемые технологии производства.

Данный круговорот составляет общий поток финансовых вливаний.

Современная роль денег в условиях рынка

Впервые неоспоримые достоинства денежных операций проявились при смене бартерных отношений денежными. Бартер предлагает напрямую менять услугу, товар на аналогичный продукт. Для совершения бартерной операции необходимо решить проблемы:

Для совершения бартерной операции необходимо решить проблемы:

- вычисление равнозначности товаров, определение цены;

- накопление, сохранение стоимости для последующих операций;

- розыск клиента со встречными интересами.

Современная роль денег – облегчение процесса обмена, стимулирование бизнесменов к выпуску наиболее актуального продукта, увеличение ассортимента товаров, быстрая переориентация потребностей рынка.

Современные виды денег: форма платежа

Независимо от вида, формы деньги необходимы для развития сообщества. Можно выделить пять форм платежных средств:

- товарные деньги;

- банкноты;

- электронные деньги;

- монеты;

- бумажные деньги.

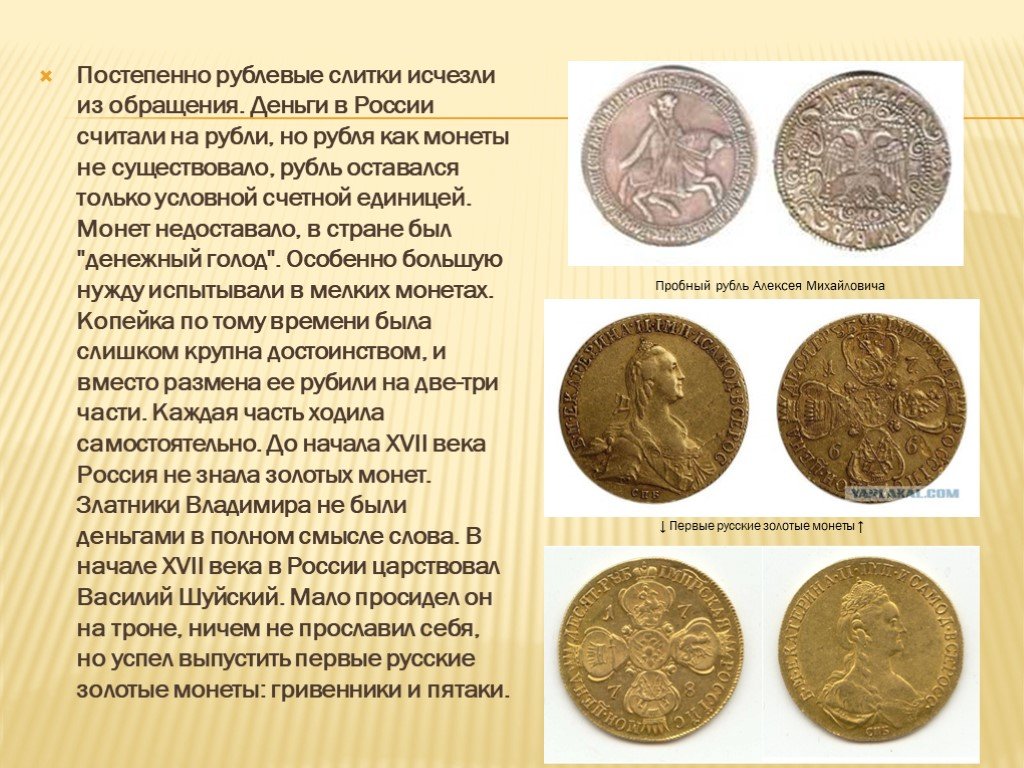

Современные виды денег прошли процесс эволюции, связанный с переменой форм собственности. При натуральном хозяйстве основным видом оплаты были товарные деньги. Затем их сменили металлические монеты эпохи феодализма. Банкноты правили бал капитализма, постепенно уступая место бумажным деньгам.

Развитая рыночная экономика XXI века оперирует электронными платежами.

Современные деньги России – рубль

Официальным средством платежа на территории РФ является российский рубль, содержащий сто копеек. Современные деньги России представляют собой монеты, бумажные купюры, которые подкреплены обязательствами Государственного Банка, гарантированы активами. В 1998 г. произошла деноминация денежных знаков, для минимизации затрат выпуска банкнот, уменьшения неудобства обращения ценников с большими нулями.

Процесс был постепенно осуществлен посредством обмена старых купюр через государственные органы денежного обращения (банки, магазины, финансовые учреждения).

Современные функции денег: перечень

Смысл обращения денежных средств состоит в главных функциях.

- Средство выражения оценочной стоимости товара с целью реализации на рынке услуг.

- Платежное средство покупок, осуществляемых мгновенно и с отсрочкой платежа.

- Средство аккумуляции сбережений, накопления, использования в качестве резерва.

- Мировые деньги для международных расчетов, роль которых сегодня играет свободно конвертируемая валюта.

- Средство обращения товарооборота.

Вывод: современные функции денег позволяют определить эквивалент стоимости товарообмена.

Понятие денег в гражданском праве

В статье рассмотрены особенности такого объекта гражданского права как деньги, проанализирована возможность формулирования легального определения денег, затронут вопрос о правовом режиме криптовалюты, сформулировано предложение о введении нового термина «платежные средства».

Ключевые слова: деньги, наличные денежные средства, безналичные денежные средства, криптовалюта, платежные средства.

The article discusses the features of such an object of civil law as money, analyzes the possibility of formulating a legal definition of money, touches on the legal regime of cryptocurrencies, formulates a proposal to introduce a new term “means of payment”.

Keywords: money, cash, cashless funds, cryptocurrency, means of payment.

Несмотря на то, что среди экономистов не существует единого мнения о том, из каких отдельных элементов состоит денежная масса в экономике, существует наиболее распространенное определение денег. Деньги– это специфический актив, не товарного и не финансового происхождения, выполняющий основные функции денег. Поскольку деньги явление экономическое, то понятие «деньги в экономическом смысле» и юридическое понятие денег не должно иметь различное трактование. В юриспруденции может быть своё понятие денег, которое отличается от экономического термина, но оно не должно быть совершенно иным и не должно противоречить экономическому термину деньги.

Легального определения денег Гражданский кодекс Российской Федерации (далее — ГК РФ) не содержит [2]. Основную проблему, с которой сталкиваются авторы, пытающиеся дать определение деньгам в юридическом смысле, В. А. Лапач назвал «парадоксом Лунца» [10, с. 388]. В монографии «Деньги и денежные обязательства в гражданском праве» В. А. Лунц отметил, что, с одной стороны, основной функцией денег является их способность выступать в качестве средства обращения, орудия обмена.

А. Лапач назвал «парадоксом Лунца» [10, с. 388]. В монографии «Деньги и денежные обязательства в гражданском праве» В. А. Лунц отметил, что, с одной стороны, основной функцией денег является их способность выступать в качестве средства обращения, орудия обмена.

Это утверждение весьма спорное, так как ни одна экономическая школа не выделяет основную функцию денег. Разные экономические школы рассматривают деньги в качестве различных активов, но функции денег у них совпадают, при этом они не подразделяются на основные и не основные.

С другой стороны, закон не может указать участникам гражданского оборота, какой именно объект должен выступать в качестве денег, что обусловлено именно функцией денег как средства обращения. Однако государство может создать законное средство платежа, которое выполняет одну из функций денег [10, с. 388].

В соответствие со ст. 140 ГК РФ рубль является законным платежным средством, обязательным к приему по нарицательной стоимости на всей территории Российской Федерации (далее — РФ). Платежи могут осуществляться путем наличных и безналичных расчетов [2].Законным платежным средством наличного платежа на территории РФ, в соответствии со ст. 29 ФЗ «О Центральном банке Российской Федерации» банкноты (банковские билеты) и монета Банка России являются единственным законным средством наличного платежа на территории Российской Федерации. Их подделка и незаконное изготовление преследуются по закону [5].

Платежи могут осуществляться путем наличных и безналичных расчетов [2].Законным платежным средством наличного платежа на территории РФ, в соответствии со ст. 29 ФЗ «О Центральном банке Российской Федерации» банкноты (банковские билеты) и монета Банка России являются единственным законным средством наличного платежа на территории Российской Федерации. Их подделка и незаконное изготовление преследуются по закону [5].

Приведённая выше цитата содержит логическую ошибку, которая называется «подмена понятий». Экономический термин «деньги», приравнивается к юридическому термину «законное средство платежа», что не соответствует реальности, так как это совершенно разные понятия. Экономический термин «национальная валюта» соответствует юридическому термину «законное средство платежа» так как в большинстве стран мира и в РФ, в частности, именно национальная валюта в виде банкнот и монет устанавливается законом в качестве единственного средства платежа. Деньги в свою очередь являются не только средством платежа, но и выполняют множество других экономических функций. Именно подмена понятий в юриспруденции приводит к тому, что понятие «деньги» в юридическом и экономическом смысле не совпадают.

Именно подмена понятий в юриспруденции приводит к тому, что понятие «деньги» в юридическом и экономическом смысле не совпадают.

В соответствии со ст. 29 ФЗ «О Центральном банке Российской Федерации» законная форма платежного средства является наличными деньгами в форме банкнот и монет, номинированных в рублях. При этом остаётся открытым вопрос о денежных средствах, находящихся на счетах физических и юридических лиц в финансовых и кредитных учреждениях [5].

Вопрос о правовой природе безналичных денежных средств более сложный. В этом вопросе наиболее распространены следующие точки зрения.

Первая группа исследователей считает, что безналичные деньги являются правами требования к банку Д. Г. Диамантис, Р. А. Маметова [11]. Подобная формулировка была актуальной до развития цифровых технологий и их повсеместного внедрения. В 20м веке были широко распространены чековые книжки. Один экономический агент выписывает чек и даёт его другому, т. е. эта форма денежного оборота есть прямая передача права требования от одного агента другому. На сегодняшний день банки производят мгновенные денежные переводы, и передача права требования не успевает наступить, к тому же не формируется никаких документов, подтверждающих право требования к банку. Правом требования являются почтовые переводы, но это не безналичная форма денег, а всего лишь способ передачи наличных денежных средств от одного экономического объекта другому. Право требования также наступает в случае покупки долговых ценных бумаг, которая совершается на фондовой бирже. Экономическая наука считает долговые ценные бумаги одной из форм денег, но они при этом не являются законным средством платежа. При этом долговые ценные бумаги могут быть как наличными, так и безналичными [1]. Обращение долговых ценных бумаг и прочих высоколиквидных активов регулируется в рамках финансового права, а не гражданского. Именно разная правовая основа приводит к тому, что экономисты выделяют безналичные деньги и долговые ценные бумаги в разные типы активов.

На сегодняшний день банки производят мгновенные денежные переводы, и передача права требования не успевает наступить, к тому же не формируется никаких документов, подтверждающих право требования к банку. Правом требования являются почтовые переводы, но это не безналичная форма денег, а всего лишь способ передачи наличных денежных средств от одного экономического объекта другому. Право требования также наступает в случае покупки долговых ценных бумаг, которая совершается на фондовой бирже. Экономическая наука считает долговые ценные бумаги одной из форм денег, но они при этом не являются законным средством платежа. При этом долговые ценные бумаги могут быть как наличными, так и безналичными [1]. Обращение долговых ценных бумаг и прочих высоколиквидных активов регулируется в рамках финансового права, а не гражданского. Именно разная правовая основа приводит к тому, что экономисты выделяют безналичные деньги и долговые ценные бумаги в разные типы активов.

Вторая группа учёных, такие как С. К. Семёнов, И. В. Курбатов, утверждает, что безналичные денежные средства представляют собой кредитные остатки на различных счетах клиентов в банках [9].Существует такой экономический термин как «норма обязательных резервов банка» — это установленная законом строго определённая доля обязательств коммерческого банка по привлечённым им депозитам, которую банк должен держать в резерве либо в виде депозита в центральном банке, либо в виде наличности в собственных хранилищах. Норма обязательных резервов устанавливает величину гарантийного фонда коммерческого банка, обеспечивающего надежное выполнение его обязательств перед клиентами. В первую очередь используется Центральным банком как инструмент регулирования денежной массы в экономике. В РФ с 1 декабря 2017 года норма обязательных резервов, установленная Центральным банком РФ, составляет: по обязательствам перед юридическими лицами — нерезидентами в рублях — 5 %;по обязательствам перед юридическими лицами — нерезидентами в иностранной валюте — 7 %;по обязательствам перед физическими лицами в рублях — 1 %;по обязательствам перед физическими лицами в иностранной валюте — 6 %;по иным обязательствам кредитных организаций в рублях — 1 %;по иным обязательствам кредитных организаций в иностранной валюте — 7 % [6].

К. Семёнов, И. В. Курбатов, утверждает, что безналичные денежные средства представляют собой кредитные остатки на различных счетах клиентов в банках [9].Существует такой экономический термин как «норма обязательных резервов банка» — это установленная законом строго определённая доля обязательств коммерческого банка по привлечённым им депозитам, которую банк должен держать в резерве либо в виде депозита в центральном банке, либо в виде наличности в собственных хранилищах. Норма обязательных резервов устанавливает величину гарантийного фонда коммерческого банка, обеспечивающего надежное выполнение его обязательств перед клиентами. В первую очередь используется Центральным банком как инструмент регулирования денежной массы в экономике. В РФ с 1 декабря 2017 года норма обязательных резервов, установленная Центральным банком РФ, составляет: по обязательствам перед юридическими лицами — нерезидентами в рублях — 5 %;по обязательствам перед юридическими лицами — нерезидентами в иностранной валюте — 7 %;по обязательствам перед физическими лицами в рублях — 1 %;по обязательствам перед физическими лицами в иностранной валюте — 6 %;по иным обязательствам кредитных организаций в рублях — 1 %;по иным обязательствам кредитных организаций в иностранной валюте — 7 % [6].

Из приведённых выше цифр видно, что наличие физических денег в банках приблизительно в десять раз меньше безналичных денег, находящихся в виде записи в бухгалтерской книге. Кредитные остатки не могут быть безналичными денежными средствами по причине их значительного численного несовпадения. Подобная точка зрения является неправильной.

Третья группа в лице С. Я. Юровицкого и его сторонников, предлагает понимать под безналичными денежными средствами информацию, на которую возникает право собственности у клиентов банка [13].Подобная формулировка условно допустима только при наличии и полном соблюдении закона о банковской тайне, чего в юридическом пока РФ нет и в помине. Информация о счетах клиентов банка находиться в доступе, например, для налоговой службы РФ и для службы судебных приставов РФ. Если считать, что безналичные деньги — это информация, то право собственности на эти деньги есть не только у клиента банка.

Четвертая групп учёных в лице О. В. Горюковой предполагает, что безналичные деньги представляют собой упорядоченные законом и договором результаты специальных математических операций, дающие определенным субъектам право получить в обмен на совершение этих операций какой-либо объект гражданского права, не уплачивая за него наличных денег [12]. Стоит отметить, что подобная формулировка наиболее полно отражает механизм обращения и экономическую сущность безналичных денежных средств.

Стоит отметить, что подобная формулировка наиболее полно отражает механизм обращения и экономическую сущность безналичных денежных средств.

Ю. Ф. Дружинина отмечает тот факт, что в настоящее время большинство специалистов рассматривают безналичные деньги как права требования клиентов к банку [8].

Исходя из данных, приведённых выше, можно сделать вывод, что подобная точка зрения является неверной.

Дружинина пишет: «Ст.128 ГК РФ относит деньги к вещам, а в настоящее время преобладает точка зрения на безналичные деньги как на права требования, возникает вопрос о том, являются ли безналичные деньги законным платежным средством» [8].

Если признать тот факт, что законное средство платежа и деньги — это разные термины, то становиться, очевидно, невозможность правоприменения ст. 128 ГК РФ для дальнейшего толкования безналичных денежных средств.

В наши дни деньги это не только наличные и безналичные денежные средства, но и иные формы, которые появились в результате стремительного развития информационных технологий. Много споров возникло относительно правового статуса криптовалют.

Много споров возникло относительно правового статуса криптовалют.

С одной стороны, статья 128 ГК РФ [2] к объектам гражданского права относит «иное имущество», под которым можно понимать криптовалюты и виртуальные валюты. При этом в статье 128 ГК РФ к объектам отнесены деньги. Таким образом, если криптовалюта является деньгами, то как следствие криптовалюта является объектом гражданского права. С другой стороны, в статье 128 ГК РФ чётко прописаны, какие виды и формы денег являются объектом гражданского права и в этом перечне нет ни криптовалют, ни виртуальных валют, ни электронных денег.

Всё дело в том, что первая редакция ГК РФ была принята 30.11.1994 года. Основные положения ГК РФ с тех не пересматривались. В 1994 году такова явления как криптовалюта не было, поэтому в законодательстве не отрицается и не подтверждается наличие такова объекта права, как криптовалюты. Криптовалюта нормативно к деньгам не относится, но и не отрицается обратное. В России вообще нет нормативного регулирования такого объекта. Поэтому можно спорить, что это за объект и может ли он быть объектом гражданских прав.

Поэтому можно спорить, что это за объект и может ли он быть объектом гражданских прав.

07.05.2018 года девятый арбитражный апелляционный суд впервые признал криптовалюту имуществом. Суд обязал должника дать конкурсному управляющему доступ к содержимому крипто-кошелька для включения его в конкурсную массу [4].

Если внести в законодательную базу РФ (в ГК РФ) термин деньги, который будет включать в себя криптовалюты и иные формы и виды денег, то вопрос о правовом регулирование криптовалют будет более ясным.

Стоит отметить, что в законодательстве, помимо термина деньги, используется такой термин как «денежные средства». Приказ Минсельхоза России от 13.06.2001 N 654 «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и организаций агропромышленного комплекса и Методических рекомендаций по его применению» содержит раздел № 5, который так и называется: «Денежные средства» [3]. В данном акте денежные средства обозначают деньги, находящиеся в пользовании у конкретного субъекта. В экономической науке термин «денежные средства» используется как конкретная денежная сумма, принадлежащая конкретному объекту. Причём в экономике этот термин не является фундаментальным, а является производным и прикладным от термина деньги. Поэтому логичнее использовать в юриспруденции именно термин «денежные средства», который не будет противоречить экономическому термину деньги, при этом может отражать правовую суть денег как объекта.

В экономической науке термин «денежные средства» используется как конкретная денежная сумма, принадлежащая конкретному объекту. Причём в экономике этот термин не является фундаментальным, а является производным и прикладным от термина деньги. Поэтому логичнее использовать в юриспруденции именно термин «денежные средства», который не будет противоречить экономическому термину деньги, при этом может отражать правовую суть денег как объекта.

Подводя итог вышесказанному, можно сделать вывод, что в качестве одного из вариантов наличные денежные средства представляют собой физически существующие предметы в виде банкнот, монет и прочих денежных форм, признаваемых участниками рынка в качестве наличных денег.

Безналичные денежные средства — это денежные средства, находящиеся на счетах банковских и финансовых организациях, при этом также выполняющие функции денег, как и наличные денежные средства.

Счёт в финансовой или банковской организации, представляет собой запись в бухгалтерской книге, или специальной бухгалтерской программе, о количестве денежных средств, о собственнике этих средств и порядке их использования.

Термин «счёт в финансовой или банковской организации» необходим для понимания термина «безналичные денежные средства». Термины «наличные денежные средства» и «безналичные денежные средства» не охватываются понятием «деньги».

Литература:

- Виды долговых бумаг (ред. От 14.05.2018) // Финансовые рынки. URL: https://answr.pro/articles/371-vidyi-dolgovyih-tsennyih-bumag/ (дата обращения: 31.10.2019).

- «Гражданский кодекс Российской Федерации (часть первая)» //Консультант Плюс. URL: http://www.consultant.ru/document/cons_doc_LAW_5142/42ecd855881ed3fe65857d1e321bcb674fb29857/ (дата обращения: 31.10.2019).

- Приказ Минсельхоза России от 13.06.2001 N 654 «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и организаций агропромышленного комплекса и Методических рекомендаций по его применению» // Консультант Плюс. URL: http://www.consultant.ru/document/cons_doc_LAW _66752/4ec8ce894f2bdddce73f5f7d7b975549fb8359ca/ (дата обращения: 31.

10.2019).

10.2019). - Суд впервые признал криптовалюту имуществом // РБК. URL: https://www.rbc.ru/finances /07/05/2018/5af0280d9a7947165a6e8c22 (дата обращения: 31.10.2019).

- Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 02.08.2019) «О Центральном банке Российской Федерации (Банке России)» // Консультант Плюс. URL: http://www.consultant.ru/document/cons_doc_LAW_37570/61931d841173b02b9e4fa14b0550e083fe1c358b (дата обращения: 31.10.2019).

6. Федеральный закон от 10.07.2002 N 86-ФЗ (ред. от 02.08.2019) «О Центральном банке Российской Федерации (Банке России)» // Законодательство РФ. URL: (дата обращения: 31.10.2019). https://legalacts.ru/doc/federalnyi-zakon-ot-10072002-n-86-fz-o/

- Гражданское правоУчебник: в 3 т. Том 1: — 6-е изд., перераб. и доп. / под ред. Сергеева А. П., Толстого Ю. К. — М.: ТК Велби, Изд-во Проспект,2005. — 776 с.

- ДружининаЮ. Ф. «О месте денег в системе гражданских прав»:дис…. канд. пед.

наук. Вестник ТГУ, Томск, 2009.

наук. Вестник ТГУ, Томск, 2009. - Ефимова Л. Правовые проблемы безналичных денег // Хозяйство и право. — М., 1997, № 1. — С. 28–39

- Лапач В. А. Система объектов гражданских прав: теория и судебная практика. — М.: Юридический центр Пресс, 2002. — 568 с.

- Новоселова Л. А. Проценты по денежным обязательствам // Хозяйство и право. — М.: Статус, 200. — С. 176.

- Сарбаш С. В. Договор банковского счёта: проблемы доктрины и судебной практики- М.: Статут, 1999. — 272 c.

- Потяркин Д. Безналичные деньги — имущество? // Хозяйство и право. — М., 1997, № 3. — С. 136–139

Основные термины (генерируются автоматически): средство, ГК РФ, деньга, Российская Федерация, РФ, Центральный банк, законное платежное средство, иностранная валюта, подобная формулировка, экономический термин.

Свойства, виды и использование

Что такое деньги?

Деньги — это система стоимости, которая облегчает обмен товарами в экономике. Использование денег позволяет покупателям и продавцам платить меньше транзакционных издержек по сравнению с бартерной торговлей.

Использование денег позволяет покупателям и продавцам платить меньше транзакционных издержек по сравнению с бартерной торговлей.

Первыми видами денег были товары. Их физические свойства сделали их желанными в качестве средства обмена. На современных рынках деньги могут включать официальное платежное средство или бумажные деньги, заменители денег, фидуциарные носители или электронные криптовалюты.

Key Takeaways

- Деньги — это система ценностей, облегчающая обмен товарами.

- Использование денег устраняет проблему бартера, когда обе стороны должны иметь что-то, чего хочет или в чем нуждается другая сторона.

- Исторически первыми формами денег были сельскохозяйственные товары, такие как зерно или домашний скот.

- Сегодня большинство денежных систем основано на стандартизированных валютах, которые контролируются центральными банками.

- Цифровые криптовалюты также обладают некоторыми специфическими свойствами денег.

Как работают деньги

Деньги – это ликвидный актив, используемый для осуществления операций с ценностями. Он используется в качестве средства обмена между физическими и юридическими лицами. Это также средство сбережения и расчетная единица, которая может измерять стоимость других товаров.

Он используется в качестве средства обмена между физическими и юридическими лицами. Это также средство сбережения и расчетная единица, которая может измерять стоимость других товаров.

До изобретения денег большинство экономик полагалось на бартер, когда люди напрямую обменивали товары, которые у них были, на те, в которых они нуждались. Это поднимало проблему двойного совпадения желаний: сделка могла состояться только в том случае, если у обоих участников было что-то, что нужно другому. Деньги устраняют эту проблему, выступая в качестве посреднического товара.

Первыми известными формами денег были сельскохозяйственные товары, такие как зерно или скот. Эти товары пользовались большим спросом, и торговцы знали, что в будущем они снова смогут использовать эти товары или торговать ими. Какао-бобы, ракушки каури и сельскохозяйственные инструменты также служили ранними формами денег.

По мере усложнения экономики деньги были стандартизированы в валюты. Это снизило транзакционные издержки, упростив измерение и сравнение ценности. Кроме того, представления денег становились все более абстрактными: от драгоценных металлов и штампованных монет до бумажных банкнот, а в современную эпоху и электронных записей.

Кроме того, представления денег становились все более абстрактными: от драгоценных металлов и штампованных монет до бумажных банкнот, а в современную эпоху и электронных записей.

Во время Второй мировой войны сигареты стали де-факто валютой для солдат в лагерях для военнопленных. Использование сигарет в качестве денег сделало табак очень желанным даже среди некурящих солдат.

Каковы свойства денег?

Чтобы быть максимально полезными, деньги должны быть взаимозаменяемыми, долговечными, портативными, узнаваемыми и стабильными. Эти свойства снижают транзакционные издержки при использовании денег, упрощая их обмен.

Деньги должны быть взаимозаменяемыми

Слово взаимозаменяемость относится к качеству, позволяющему обменивать, заменять или возвращать одну вещь на другую при условии эквивалентной стоимости. Таким образом, денежные единицы должны быть взаимозаменяемы друг с другом.

Например, металлические монеты должны иметь стандартный вес и чистоту. Товарные деньги должны быть относительно однородны по качеству. Попытка использовать невзаимозаменяемый товар в качестве денег приводит к транзакционным издержкам, которые включают индивидуальную оценку каждой единицы товара до того, как обмен может состояться.

Товарные деньги должны быть относительно однородны по качеству. Попытка использовать невзаимозаменяемый товар в качестве денег приводит к транзакционным издержкам, которые включают индивидуальную оценку каждой единицы товара до того, как обмен может состояться.

Деньги должны быть прочными

Деньги должны быть достаточно прочными, чтобы сохранять свою полезность для многих будущих обменов. Скоропортящийся товар или товар, который быстро портится из-за различных обменов, будет менее полезен для будущих транзакций. Попытка использовать недолговечный товар в качестве денег вступает в противоречие с основным ориентированным на будущее использованием и ценностью денег.

Деньги должны быть портативными

Деньги должны легко носить с собой и делить так, чтобы нужное количество можно было носить с собой или перевозить. Например, попытка использовать товар, который трудно или неудобно носить с собой в качестве денег, может потребовать физической транспортировки, что приводит к транзакционным издержкам.

Деньги должны быть узнаваемы

Подлинность и количество товара должны быть очевидны для пользователей, чтобы они могли легко согласиться с условиями обмена. Использование неузнаваемого товара в качестве денег может привести к транзакционным издержкам, связанным с проверкой подлинности товаров и согласованием количества, необходимого для обмена.

Денежная масса должна быть стабильной

Предложение предмета, используемого в качестве денег, должно быть относительно постоянным во времени, чтобы предотвратить колебания стоимости. Использование нестабильных товаров в качестве денег приводит к транзакционным издержкам из-за риска того, что их стоимость может вырасти или упасть из-за дефицита или избытка до следующей транзакции.

Как используются деньги?

Деньги в первую очередь используются хорошими людьми для обмена ценностями. Однако у него также есть второстепенные функции, которые вытекают из его использования в качестве средства обмена.

Деньги как расчетная единица

Благодаря тому, что деньги используются в качестве средства обмена при покупке и продаже, а также в качестве индикатора стоимости всех видов товаров и услуг, деньги могут использоваться в качестве расчетной единицы.

Это означает, что деньги могут отслеживать изменения стоимости предметов с течением времени и нескольких транзакций. Люди могут использовать его для сравнения стоимости различных комбинаций или количества различных товаров и услуг.

Деньги как расчетная единица позволяют учитывать прибыли и убытки, балансировать бюджет и оценивать совокупные активы компании.

Деньги как средство сбережения

Полезность денег как средства обмена в транзакциях по своей сути ориентирована на будущее. Таким образом, он предоставляет средства для хранения денежной стоимости для использования в будущем без ухудшения этой стоимости.

Таким образом, когда люди обменивают предметы на деньги, эти деньги сохраняют определенную ценность, которую можно использовать в других сделках. Эта способность функционировать как средство сбережения облегчает сбережения на будущее и участие в транзакциях на больших расстояниях.

Эта способность функционировать как средство сбережения облегчает сбережения на будущее и участие в транзакциях на больших расстояниях.

Деньги как стандарт отложенного платежа

В той мере, в какой деньги принимаются в качестве средства обмена и служат полезным средством сбережения, они могут использоваться для передачи стоимости в течение различных периодов времени в виде кредитов и долгов.

Один человек может занять определенное количество денег у кого-то другого на согласованный период времени и погасить другую согласованную сумму денег в будущем.

Какие бывают виды денег

Деньги, определяемые рынком

Деньги могут возникать из стихийного порядка рынков. Когда торговцы обменивают различные товары, одни товары окажутся более удобными, чем другие, потому что они обладают наилучшей комбинацией пяти перечисленных выше свойств денег.

Со временем эти товары могут стать желательными в качестве предметов обмена, а не для практического использования. В конце концов, люди могут захотеть получить товар исключительно для будущей торговли.

В конце концов, люди могут захотеть получить товар исключительно для будущей торговли.

Исторически драгоценные металлы, такие как золото и серебро, часто использовались в качестве денег, определяемых рынком. Они высоко ценились во многих культурах и обществах. Сегодня люди в безналичной экономике часто обращаются к сигаретам, лапше быстрого приготовления или другим товарам длительного хранения в качестве заменителя денег, определяемого рынком.

Государственная валюта

Когда определенный тип денег широко принят в экономике, государственные органы могут начать регулировать его как валюту. Они могут выпускать стандартные монеты или банкноты для дальнейшего снижения транзакционных издержек.

Правительство также может признавать некоторые деньги законным платежным средством, а это означает, что суды и государственные органы должны принимать эту форму денег в качестве конечного средства платежа.

Выпуск денег позволяет правительству извлекать выгоду из сеньоража, разницы между номинальной стоимостью валюты и затратами на ее производство.

Например, если стоимость печати 100-долларовой купюры составляет всего 10 долларов, правительство получит прибыль в размере 90 долларов за каждую напечатанную банкноту. Однако правительства, слишком сильно полагающиеся на сеньораж, могут непреднамеренно обесценить свою валюту.

20,6 триллиона долларов

Общая стоимость денежной массы М1 в США по состоянию на май 2022 года.

Фиатная валюта

Многие страны выпускают фиатную валюту, то есть валюту, не представляющую какой-либо товар. Вместо этого фиатные деньги поддерживаются экономической мощью правительства-эмитента. Его ценность определяется спросом и предложением, а также стабильностью правительства.

Фиатные деньги позволяют правительству-эмитенту проводить экономическую политику, увеличивая или уменьшая денежную массу. В США Федеральная резервная система и Министерство финансов контролируют несколько видов денежной массы с целью регулирования и смягчения денежно-кредитных проблем.

Поскольку фиатные деньги не представляют собой реальный товар, на правительство, выпускающее их, ложится ответственность за то, чтобы они соответствовали пяти свойствам денег, изложенным выше.

Международный валютный фонд (МВФ) и Всемирный банк служат глобальными наблюдателями за обменом международных валют. Правительства могут ввести контроль за капиталом или установить привязки, чтобы стабилизировать свою валюту на международном рынке.

Заменители денег и фидуциарные носители

Чтобы уменьшить бремя перевозки большого количества валюты, купцы и торговцы иногда обмениваются заменителями денег, такими как письменные заявления о долгах, которые можно погасить позже. Эти утверждения могут сами принимать некоторые свойства денег, особенно если трейдеры используют их вместо реальной валюты.

Например, древние банки выдавали своим вкладчикам переводные векселя, в которых указывалась внесенная сумма и условия погашения. Вместо того, чтобы снимать деньги из банка для осуществления платежей, вкладчики просто обменивали свои счета, позволяя получателю выкупить или обменять их по своему желанию.

Такое использование заменителей денег может повысить переносимость и долговечность денег, а также снизить стоимость хранения. Однако существуют риски, связанные с заменителями денег. Банки могут печатать больше банкнот, чем у них есть денег для погашения, — практика, известная как банковское дело с частичным резервированием. Если слишком много людей попытаются снять деньги одновременно, банк может пострадать от набега.

Фидуциарные средства массовой информации — это типы заменителей денег, введенные в обращение, которые не полностью обеспечены базовой денежной базой, предназначенной для обеспечения заменителей денег. Например, бумажные чеки, жетоны и электронный кредит представляют собой современные примеры фидуциарных носителей.

Криптовалюты как деньги

В последние годы были введены цифровые валюты, не существующие в физической форме, такие как биткойн. В отличие от электронных банковских записей или платежных систем, эти виртуальные валюты не выпускаются правительством или другим центральным органом. Криптовалюты обладают некоторыми свойствами денег и иногда используются в онлайн-транзакциях.

Криптовалюты обладают некоторыми свойствами денег и иногда используются в онлайн-транзакциях.

Хотя криптовалюты редко используются в повседневных транзакциях, они получили некоторую полезность в качестве спекулятивных инвестиций или средства сбережения. Некоторые юрисдикции признали криптовалюты платежным средством, в том числе правительство Сальвадора.

Какие бывают 4 вида денег?

Деньги могут быть чем-то, что определяется участниками рынка как имеющее ценность и поддающееся обмену. Деньги могут быть валютой (банкноты и монеты), выпущенной правительством. Третий тип денег — это фиатная валюта, полностью обеспеченная экономической мощью и добросовестностью правительства-эмитента. Четвертый тип денег — это заменители денег, то есть все, что можно обменять на деньги в любое время. Например, чек, выписанный на текущий счет в банке, является заменителем денег.

В чем разница между твердыми и мягкими деньгами?

Твердые деньги — это деньги, основанные на ценном товаре, таком как золото или серебро. Поскольку предложение этих металлов ограничено, эти валюты менее подвержены инфляции, чем мягкие деньги, такие как печатные банкноты. Без гарантии того, что дополнительные банкноты не будут напечатаны, некоторые могут считать мягкие деньги рискованными.

Поскольку предложение этих металлов ограничено, эти валюты менее подвержены инфляции, чем мягкие деньги, такие как печатные банкноты. Без гарантии того, что дополнительные банкноты не будут напечатаны, некоторые могут считать мягкие деньги рискованными.

Является ли криптовалюта деньгами?

Криптовалюта обладает многими свойствами денег и иногда используется в качестве средства обмена для транзакций. Многие правительства считают криптовалюту налогооблагаемым активом, но очень немногие придают ей такое же юридическое значение, как иностранной валюте. Некоторые юрисдикции, в частности Сальвадор, приняли криптовалюту.

Итог

Деньги — это некоторая ценность, которая позволяет людям и учреждениям участвовать в сделках, результатом которых является обмен товарами или услугами.

Деньги должны быть обменными, удобными для ношения, признанными всеми законными, физически долговечными и иметь стабильную стоимость.

Деньги бывают разных форм, включая драгоценные металлы, валюту и заменители денег. В настоящее время, хотя криптовалюты обладают некоторыми свойствами денег, они функционируют без центральной власти и не поддерживаются правительствами. В то время как криптовалюты (например, биткойн) считаются имуществом для целей налогообложения IRS, они не считаются законным платежным средством правительства США.

В настоящее время, хотя криптовалюты обладают некоторыми свойствами денег, они функционируют без центральной власти и не поддерживаются правительствами. В то время как криптовалюты (например, биткойн) считаются имуществом для целей налогообложения IRS, они не считаются законным платежным средством правительства США.

Что такое деньги? Определение, история, типы и создание

Деньги — это любой предмет или средство обмена, которое принимается людьми для оплаты товаров и услуг, а также для погашения кредитов. Деньги заставляют мир вертеться. Экономика полагается на деньги для облегчения транзакций и стимулирования финансового роста. Как правило, именно экономисты определяют деньги, откуда они берутся и сколько они стоят. Вот многогранные характеристики денег.

Основные выводы

- Деньги являются средством обмена; это позволяет людям и предприятиям получать то, что им нужно для жизни и процветания.

- Бартер был одним из способов, которым люди обменивали товары на другие товары до того, как были созданы деньги.

- Подобно золоту и другим драгоценным металлам, деньги имеют ценность, потому что для большинства людей они представляют собой нечто ценное.

- Фиатные деньги — это выпущенная государством валюта, обеспеченная не физическим товаром, а стабильностью правительства-эмитента.

- Прежде всего, деньги — это расчетная единица, общепринятая стандартная единица, с помощью которой оцениваются вещи.

Средство обмена

До появления средств обмена, то есть денег, люди обменивались товарами и услугами, в которых они нуждались. Два человека, каждый из которых владеет некоторыми товарами, которые нужны другому, заключат соглашение о торговле.

Однако ранние формы бартера не обеспечивают возможности передачи и делимости, которые делают торговлю эффективной. Например, если у кого-то есть коровы, но ему нужны бананы, он должен найти кого-то, у кого есть не только бананы, но и желание есть мясо. Что, если этот человек найдет кого-то, у кого есть потребность в мясе, но нет бананов, и он может предложить только картошку? Чтобы получить мясо, этот человек должен найти кого-то, у кого есть бананы и кто хочет картошку, и так далее.

Отсутствие переносимости обмена на товары утомительно, сбивает с толку и неэффективно. Но на этом проблемы не заканчиваются; даже если человек находит кого-то, с кем можно обменять мясо на бананы, он может не считать связку бананов ценностью целой коровы. Такая торговля требует достижения соглашения и разработки способа определения того, сколько бананов стоит определенных частей коровы.

Товарные деньги решили эти проблемы. Товарные деньги — это вид товара, функционирующий как валюта. В 17 и начале 18 веков, например, американские колонисты использовали в сделках бобровые шкуры и сушеную кукурузу. Обладая общепринятой стоимостью, эти товары использовались для покупки и продажи других вещей. Товары, используемые для торговли, обладали определенными характеристиками: они были широко востребованы и, следовательно, ценны, но они также были прочными, портативными и легко хранимыми.

Другим, более продвинутым примером товарных денег является драгоценный металл, такой как золото. На протяжении веков золото использовалось для обеспечения бумажных денег — вплоть до 1970-х годов. В случае с долларом США, например, это означало, что иностранные правительства могли брать свои доллары и обменивать их по определенному курсу на золото в Федеральной резервной системе США. Интересно то, что, в отличие от шкур бобра и сушеной кукурузы (которые можно использовать для одежды и еды соответственно), золото ценится исключительно потому, что люди хотят его. Это не обязательно полезно — вы не можете есть золото, и оно не согреет вас ночью, но большинство людей считают его красивым, и они знают, что другие считают его красивым. Итак, золото — это то, что имеет ценность. Таким образом, золото служит физическим показателем богатства, основанным на восприятии людей.

На протяжении веков золото использовалось для обеспечения бумажных денег — вплоть до 1970-х годов. В случае с долларом США, например, это означало, что иностранные правительства могли брать свои доллары и обменивать их по определенному курсу на золото в Федеральной резервной системе США. Интересно то, что, в отличие от шкур бобра и сушеной кукурузы (которые можно использовать для одежды и еды соответственно), золото ценится исключительно потому, что люди хотят его. Это не обязательно полезно — вы не можете есть золото, и оно не согреет вас ночью, но большинство людей считают его красивым, и они знают, что другие считают его красивым. Итак, золото — это то, что имеет ценность. Таким образом, золото служит физическим показателем богатства, основанным на восприятии людей.

Эта взаимосвязь между деньгами и золотом дает представление о том, как деньги приобретают свою ценность — как представление чего-то ценного.

Впечатления создают все

Второй тип денег — это фиатные деньги, которые не требуют обеспечения физическим товаром. Вместо этого стоимость фиатных валют определяется спросом и предложением и верой людей в их ценность. Фиатные деньги появились потому, что золото было дефицитным ресурсом, а быстро растущие экономики не всегда могли добывать достаточно, чтобы обеспечить свои потребности в валюте. Для быстро развивающейся экономики потребность в золоте для придания денежной ценности крайне неэффективна, особенно когда его ценность действительно создается восприятием людей.

Вместо этого стоимость фиатных валют определяется спросом и предложением и верой людей в их ценность. Фиатные деньги появились потому, что золото было дефицитным ресурсом, а быстро растущие экономики не всегда могли добывать достаточно, чтобы обеспечить свои потребности в валюте. Для быстро развивающейся экономики потребность в золоте для придания денежной ценности крайне неэффективна, особенно когда его ценность действительно создается восприятием людей.

Фиатные деньги становятся символом восприятия людьми ценности, основой для создания денег. Растущая экономика, по-видимому, преуспевает в производстве других товаров, представляющих ценность для нее самой и других экономик. Чем сильнее экономика, тем сильнее будут восприниматься (и востребованы) ее деньги, и наоборот. Однако восприятие людей должно поддерживаться экономикой, которая может производить товары и услуги, которые нужны людям.

Например, в 1971 году доллар США был снят с золотого стандарта — доллар больше нельзя было обменять на золото, а цена на золото больше не была привязана к какой-либо сумме в долларах. Это означало, что теперь можно было создать больше бумажных денег, чем золота для их обеспечения; здоровье экономики США поддержало стоимость доллара. Если экономика остановится, стоимость доллара США упадет как внутри страны из-за инфляции, так и на международном уровне из-за курсов обмена валют. Крах экономики США погрузит мир в финансовый темный век, поэтому многие другие страны и организации неустанно работают над тем, чтобы этого никогда не произошло.

Это означало, что теперь можно было создать больше бумажных денег, чем золота для их обеспечения; здоровье экономики США поддержало стоимость доллара. Если экономика остановится, стоимость доллара США упадет как внутри страны из-за инфляции, так и на международном уровне из-за курсов обмена валют. Крах экономики США погрузит мир в финансовый темный век, поэтому многие другие страны и организации неустанно работают над тем, чтобы этого никогда не произошло.

Сегодня стоимость денег (не только доллара, но и большинства валют) определяется исключительно их покупательной способностью, как это диктуется инфляцией. Вот почему простое печатание новых денег не создаст богатства для страны. Деньги создаются своего рода постоянным взаимодействием между реальными, осязаемыми вещами, нашим стремлением к ним и нашей абстрактной верой в то, что имеет ценность. Деньги ценны, потому что мы хотим их, но мы хотим их только потому, что они могут дать нам желаемый продукт или услугу.

Как измеряются деньги?

Но сколько именно денег существует и какие формы они принимают? Экономисты и инвесторы задают этот вопрос, чтобы определить, есть ли инфляция или дефляция. Деньги разделены на три категории, чтобы их было легче различить для целей измерения:

Деньги разделены на три категории, чтобы их было легче различить для целей измерения:

- M1 – Эта категория денег включает в себя все физические номиналы монет и валюты; депозиты до востребования, которые являются текущими счетами и счетами NOW; и дорожные чеки. Эта категория денег является самой узкой из трех и, по сути, представляет собой деньги, используемые для покупки вещей и осуществления платежей (см. Раздел «активные деньги» ниже).

- M2 — с более широкими критериями эта категория добавляет все деньги, найденные в M1, ко всем срочным депозитам, депозитам на сберегательных счетах и неинституциональным фондам денежного рынка. Эта категория представляет собой деньги, которые можно легко перевести в наличные деньги.

- M3 — самый широкий класс денег, M3 объединяет все деньги, указанные в определении M2, и добавляет к нему все крупные срочные депозиты, институциональные фонды денежного рынка, краткосрочные соглашения об обратном выкупе, а также другие более крупные ликвидные активы.

M3 указывает на денежную массу страны или общую сумму денег в экономике.

M3 указывает на денежную массу страны или общую сумму денег в экономике.

Активные деньги

Категория M1 включает так называемые активные деньги — общую стоимость монет и бумажных денег в обращении. Количество активных денег колеблется в зависимости от сезона, месяца, недели и дня. В Соединенных Штатах Федеральные резервные банки распределяют новую валюту для Министерства финансов США. Банки ссужают деньги клиентам, которые после активного обращения становятся активными деньгами.

Переменный спрос на наличные приравнивается к постоянно колеблющейся активной денежной массе. Например, люди обычно обналичивают зарплату или снимают в банкоматах по выходным, поэтому в понедельник больше активных наличных, чем в пятницу. Общественный спрос на наличные в определенное время снижается, например, после декабрьских праздников.

Как создаются деньги

Мы обсудили, почему и как деньги, представление воспринимаемой стоимости, создаются в экономике, но еще одним важным фактором, касающимся денег и экономики, является то, как центральный банк страны (центральным банком в Соединенных Штатах является Федеральная резервная система или Федеральная резервная система) ) может влиять и манипулировать денежной массой.

Если ФРС хочет увеличить количество денег в обращении, возможно, для повышения экономической активности, центральный банк, конечно, может их напечатать. Однако физические купюры составляют лишь малую часть денежной массы.

Еще одним способом увеличения денежной массы для центрального банка является покупка государственных ценных бумаг с фиксированным доходом на рынке. Когда центральный банк покупает эти государственные ценные бумаги, он выводит деньги на рынок и, по сути, в руки общественности. Как такой центральный банк, как ФРС, платит за это? Как ни странно, центральный банк просто создает деньги и передает их тем, кто продает ценные бумаги. В качестве альтернативы ФРС может снизить процентные ставки, позволяя банкам предоставлять дешевые займы или кредиты — явление, известное как дешевые деньги, — и побуждая предприятия и частных лиц занимать и тратить.

Чтобы сократить денежную массу, возможно, чтобы снизить инфляцию, центральный банк поступает наоборот и продает государственные ценные бумаги. Деньги, которыми покупатель расплачивается с центральным банком, по существу выводятся из обращения. Имейте в виду, что в этом примере мы обобщаем, чтобы все было просто.

Деньги, которыми покупатель расплачивается с центральным банком, по существу выводятся из обращения. Имейте в виду, что в этом примере мы обобщаем, чтобы все было просто.

Центральный банк не может бесконечно печатать деньги. Если будет выпущено слишком много денег, стоимость этой валюты упадет в соответствии с законом спроса и предложения.

Помните, что пока люди верят в валюту, центральный банк может выпускать ее больше. Но если ФРС выпустит слишком много денег, стоимость упадет, как и в случае со всем, что имеет более высокое предложение, чем спрос. Поэтому центральный банк не может просто печатать деньги по своему усмотрению.

История американских денег

Валютные войны

В 17 веке Великобритания была полна решимости сохранить контроль как над американскими колониями, так и над контролируемыми ими природными ресурсами. Для этого британцы ограничили денежную массу и запретили колониям чеканить собственные монеты. Вместо этого колонии были вынуждены торговать с использованием английских переводных векселей, которые можно было обменять только на английские товары. Этими же купюрами колонисты расплачивались за свои товары, что фактически отрезало их от торговли с другими странами.

Этими же купюрами колонисты расплачивались за свои товары, что фактически отрезало их от торговли с другими странами.

В ответ колонии вернулись к бартерной системе с использованием боеприпасов, табака, гвоздей, шкур и всего остального, что можно было продать. Колонисты также собирали любую иностранную валюту, какую только могли, самой популярной из которых были большие серебряные испанские доллары. Их называли восьмерками, потому что, когда нужно было внести сдачу, вы доставали нож и разрезали ее на восемь кусочков. Отсюда и выражение «два бита», означающее четверть доллара.

Массачусетс Мани

Массачусетс был первой колонией, бросившей вызов метрополии. В 1652 году государство чеканило собственные серебряные монеты, в том числе шиллинги с изображением дуба и сосны. Государство обошло британский закон, согласно которому только монарх Британской империи мог выпускать монеты, датировав все их монеты 1652 годом, периодом, когда не было монарха. В 1690 году Массачусетс также выпустил первые бумажные деньги, назвав их кредитными векселями.

Напряженность между Америкой и Великобританией продолжала нарастать до тех пор, пока в 1775 году не разразилась война за независимость. Колониальные лидеры провозгласили независимость и создали новую валюту, называемую континентальными, для финансирования своей стороны войны. К сожалению, каждое правительство напечатало столько денег, сколько ему было нужно, не обеспечив их никаким стандартом или активом, поэтому континентальные жители испытали быструю инфляцию и обесценились. Этот опыт почти на столетие отбил у американского правительства охоту использовать бумажные деньги.

Последствия революции

Хаос, вызванный Войной за независимость, полностью разрушил денежную систему новой страны. Большинство валют новообразованных Соединенных Штатов Америки были бесполезны. Проблема не была решена до 13 лет спустя, в 1788 году, когда Конгрессу были предоставлены конституционные полномочия чеканить деньги и регулировать их стоимость. Конгресс установил национальную денежную систему и сделал доллар основной денежной единицей. Существовал также биметаллический стандарт, означавший, что и серебро, и золото могли быть оценены и использованы для обеспечения бумажных долларов.

Существовал также биметаллический стандарт, означавший, что и серебро, и золото могли быть оценены и использованы для обеспечения бумажных долларов.

Потребовались годы, чтобы вывести из обращения все иностранные монеты и конкурирующие за государственные валюты. Банкноты находились в обращении все время, но поскольку банки выпускали больше банкнот, чем у них было монет, эти банкноты часто продавались по цене ниже номинальной.

В конце концов Соединенные Штаты были готовы снова попробовать бумажные деньги. В 1860-х годах правительство США создало законное платежное средство на сумму более 400 миллионов долларов для финансирования своей борьбы против Конфедерации в Гражданской войне в США. Их называли гринбэками, потому что их оборотная сторона была напечатана зеленым цветом. Правительство поддержало эту валюту и заявило, что ее можно использовать для погашения как государственных, так и частных долгов. Однако стоимость колебалась в зависимости от успеха или неудачи Севера на определенных этапах войны.

Доллары Конфедерации, выпущенные отделившимися штатами в 1860-х годах, последовали судьбе Конфедерации и к концу войны обесценились.

Последствия гражданской войны

В феврале 1863 года Конгресс США принял Закон о Национальном банке. Этот закон установил денежную систему, в соответствии с которой национальные банки выпускали банкноты, обеспеченные государственными облигациями США. Затем Казначейство США работало над выводом государственных банкнот из обращения, чтобы национальные банкноты стали единственной валютой.

В этот период перестройки велись споры по поводу биметаллического стандарта. Некоторые выступали за использование только серебра для обеспечения доллара, другие выступали за золото. Ситуация разрешилась в 1900 году, когда был принят Закон о золотом стандарте, который сделал золото единственной гарантией доллара. Это обеспечение означало, что теоретически вы могли взять свои бумажные деньги и обменять их на соответствующую стоимость в золоте.

10.2019).

10.2019). наук. Вестник ТГУ, Томск, 2009.

наук. Вестник ТГУ, Томск, 2009.

M3 указывает на денежную массу страны или общую сумму денег в экономике.

M3 указывает на денежную массу страны или общую сумму денег в экономике.