Содержание

Каких событий ждут на валютном рынке и что они значат для рубля

Какие события ожидаются на валютном рынке

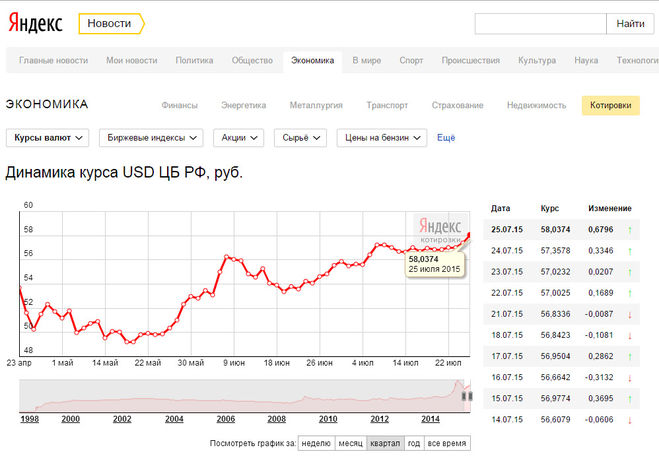

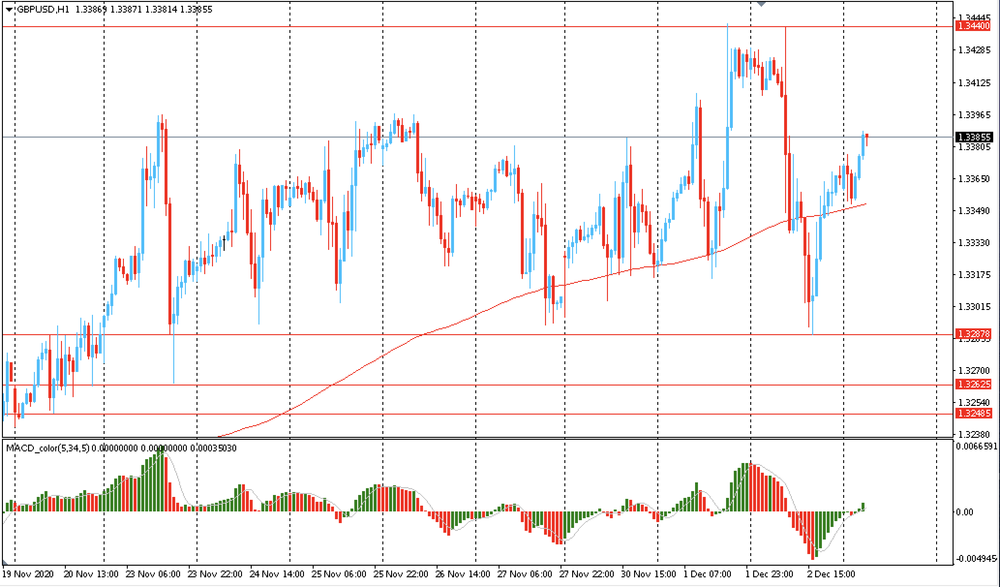

В пятницу, 22 июля, Центробанк принял решение, которое стало неожиданным для большинства экономистов. Базовые прогнозы не оправдались. ЦБ понизил ключевую ставку сразу с 9,5 до 8% годовых. Это решение должно сказаться и на валютном рынке. Впрочем, пока каких-либо заметных колебаний курса не произошло. Возможно, будет отложенный эффект, который скажется на валютном графике к 1 августа.

— Смягчение денежно-кредитной политики ЦБ России оказало ограниченное влияние на локальный валютный рынок. Рубль даже смог отыграть большую часть потерь на американской сессии. Его укрепление могли вызвать продажи валюты экспортёрами перед пиком налоговых платежей (25 июля — НДС, НДПИ и акцизы), а также общее ослабление доллара США после выхода экономических данных. Деловая активность в секторе услуг в Штатах в июле упала ниже 50 пунктов, — рассказал финансовый аналитик компании BitRiver Владислав Антонов.

В понедельник курс доллара составил 57,9 рубля. 25 и 28 июля российские компании совершат последние крупные платежи в бюджет. Со следующей недели после завершения налогового периода рубль останется без этой поддержки.

Банки меняют условия: Какие кредиты стоит гасить досрочно, а когда лучше не отклоняться от графика

В целом же, отметил Владислав Антонов, пока нефть стоит больше 100 долларов за баррель, рубль будет получать поддержку от экспортёров. С 25 по 29 июля в центре внимания участников рынка будет несколько событий. Так, 27 июля пройдёт заседание ФРС США, 28-го числа появятся данные по ВВП США за второй квартал.

— Основной фактор, который сейчас определяет стабилизацию в экономике, — плавность и предсказуемость снижения ставки в последнее время. Это даёт возможность банкам, предприятиям и производствам строить стратегию развития, опираясь на понятную динамику ставки рефинансирования. Нынешние условия дают оперативный простор для дальнейшего снижения ставки. Также тенденция снижения даёт возможность вводить государственные программы льготного потребительского и промышленного кредитования без большого разрыва со средней ставкой по кредитам, что актуально и для банков, и для клиентов. В ближайшее время сильного колебания курса валют не ожидается, — считает первый вице-президент «Опоры России» Павел Сигал.

Также тенденция снижения даёт возможность вводить государственные программы льготного потребительского и промышленного кредитования без большого разрыва со средней ставкой по кредитам, что актуально и для банков, и для клиентов. В ближайшее время сильного колебания курса валют не ожидается, — считает первый вице-президент «Опоры России» Павел Сигал.

Прогноз курса рубля к 1 августа

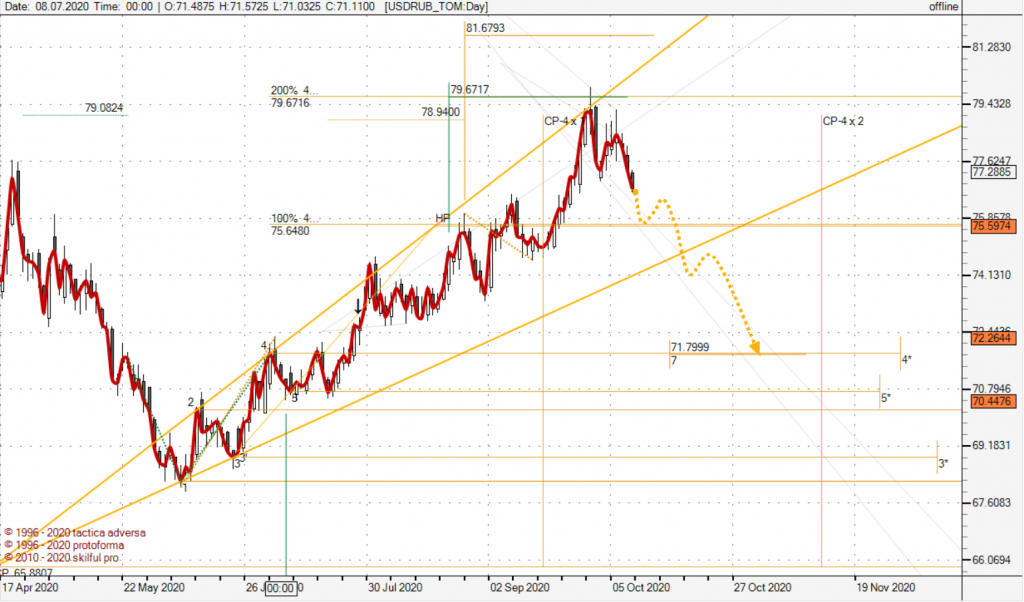

Ожидания по ослаблению рубля пока весьма умеренные и смещены по большей части ближе к концу года. Что касается ближайших перспектив, то при прочих равных курс доллара может оставаться относительно стабильным, чуть ниже 60. Такой прогноз сделал начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин.

Он отметил, что курс доллара к рублю сейчас является отражением высокого профицита торгового баланса с поправкой на общий тренд на девалютизацию. Негативный эффект от снижения ключевой ставки для рубля может проявиться на чуть более длинном горизонте. Это будет происходить по мере закрытия огромной массы краткосрочных депозитов, открытых по высоким ставкам.

Это будет происходить по мере закрытия огромной массы краткосрочных депозитов, открытых по высоким ставкам.

Центробанк удивил экономистов: Почему так сильно снизили ключевую ставку и на чём это скажется

По оценкам Василия Карпунина, люди столкнуться с гораздо более низкими ставками, часть из них примет решение выйти в валюту (при этом вырастет спрос на дружественные валюты, особенно юань). Вместе с тем к концу года может плавно подрасти импорт, тогда как экспортная выручка будет либо стагнировать, либо сократится. Всё это играет не в пользу рубля.

— Когда Минфин обнародует новые параметры бюджетного плана и обозначит сроки его введения, то рубль продолжит сдавать позиции. В этом случае при повышенном спросе на иностранную валюту курс доллара способен вернуться к уровню 63 рубля. Это ещё не разворот, но предпосылки к продолжению роста есть, — отметил Владислав Антонов.

По его словам, дисбаланс между спросом и предложением сохраняется, поэтому при высоких ценах на нефть рубль может быстро отыгрывать потери. При этом не нужно забывать, что покупателей на рынке по-прежнему мало. Импорт восстанавливается медленно. Если до четверга цена доллара останется ниже 59,5 рубля, то нужно быть готовым к её возвращению до 55. Схожую динамику будет демонстрировать и евро.

При этом не нужно забывать, что покупателей на рынке по-прежнему мало. Импорт восстанавливается медленно. Если до четверга цена доллара останется ниже 59,5 рубля, то нужно быть готовым к её возвращению до 55. Схожую динамику будет демонстрировать и евро.

— Решение Банка России понизить ключевую ставку, пусть и настолько стремительно, само по себе навряд ли спровоцирует ослабление курса рубля. Ключевым фактором, по-прежнему определяющим поведение российской валюты, является наличие профицита торгового баланса. Объём предложения валюты более значительный, чем спрос на эту валюту. Пока этот фактор останется в силе, положению рубля ничто существенным образом не угрожает, — рассказал аналитик УК «Альфа-капитал» Александр Джиоев.

Фото © Shutterstock

На ваш взгляд, начнёт ли доллар укрепляться к рублю в августе?

Нет, для этого нет реальных предпосылок

Да, начнётся рост

Курс валют принципиально не изменится

Нина Важдаева

- Статьи

- Валюта

- биржи

- Банки

- Личные финансы

- Экономика

Комментариев: 0

Для комментирования авторизуйтесь!

Гривня может упасть? Что будет с курсом доллара и евро в ближайшее время — Финансовые новости

Эксперт поделился прогнозом курса продажи валют в Украине на следующую неделю

Короткий прогноз по поводу курса доллара и евро / Фото: Getty Images, Коллаж: Сегодня

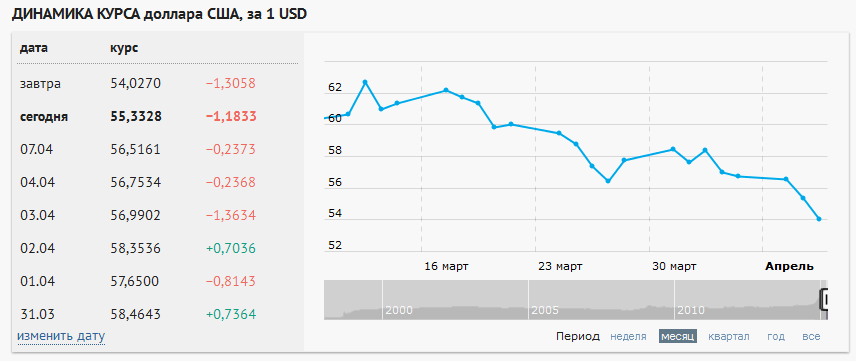

На следующей неделе, с 23 по 29 мая, курс продажи доллара и евро в Украине будет постепенно расти.

Как рассказал в комментарии «Сегодня» аналитик компании «Центр биржевых технологий» (ЦБТ) Максим Орыщак, национальная валюта не может противостоять войне и падению экономики.

Реклама

«Гривня продолжит падать по отношению к доллару и евро, до отметок 40 и 43 соответственно. Даже официальные лица признают, что эта перспектива неизбежна», – отметил эксперт.

По словам Максима Орыщака, до конца мая гривня может упасть на 6-7% с текущего уровня 37,5 грн за доллар, который держится на черном рынке.

Основания для валютных колебаний

Одной из главных причин такого поведения валют является невозможность экспортировать продукцию из Украины. Соответственно налоговые начисления будут уменьшаться, и новые денежные поступления в бюджет также уменьшатся, несмотря на то, что Украине регулярно переводят транши финансовой помощи.

«Следующим шагом будет снижение официальных заработных плат и пенсий, что в лучшем случае повысит миграционную динамику в соседние страны, более вероятно, в соседнюю Молдову.

В худшем случае, в стране повысится уровень преступности», – подчеркнул Максим Орыщак.

Аналитик ЦБТ добавил, что для валютного рынка Украины падение внутреннего потребления уже не является критично значимой ситуацией. Следовательно, ожидать каких-либо действий НБУ по стабилизации валютного рынка не приходится.

Реклама

Доллар может сравниться с евро

Как рассказал «Сегодня» экономист и финансовый аналитик Алексей Кущ, сейчас доллар будет дорожать во всем мире и, возможно, скоро сравнится с евро. Американская валюта укрепляется по отношению к почти всем иностранным валютам.

Таково влияние изменений в монетарной политике, которую осуществляет Федеральная резервная система Соединенных Штатов Америки. Они начали играть на повышение ставок, поэтому ожидается, что доллар станет еще более популярной валютой, в том числе для инвесторов.

Раньше мы рассказывали, что происходит с долларом на черном рынке, узнайте также, какие условия нужно выполнить, чтобы в Украине вернули свободный обменный курс доллара.

Реклама

Валюта

Курс доллара в кассах банков (покупка/продажа)

1

ПУМБ

35.8/36.3

2

ПриватБанк

35.5/36.3

3

Ощадбанк

35.7/36.15

4

Райффайзен Банк

36.4/37.1

5

Укрэксимбанк

36.2/36.7

6

Альфа-Банк

35.5/36.7

7

Укргазбанк

35.4/36.4

8

Универсал Банк

35.4/36.9

9

OTP Bank

31.95/35.0

ЗАПРАВКИ

Топливо сегодня

95+

95

ДТ

ГАЗ

49,50

49,00

53,00

25,10

49,50

49,00

53,00

25,00

49,99

—

51,32

26,01

50,49

49,99

53,49

25,45

51,99

—

57,24

26,47

51,99

49,99

53,49

25,78

52,00

49,18

52,99

25,62

52,00

51,00

55,00

26,85

52,00

51,00

55,00

26,91

—

48,90

52,00

25,74

Отставка Бориса Джонсона

Новая обложка The Economist

Рейтинг цен

Сколько стоит жилье в новостройках Киева (грн за м²)

1

Печерский

90 592

2

Шевченковский

57 791

3

Оболонский

54 494

4

Подольский

51 178

5

Голосеевский

46 989

6

Святошинский

36 659

7

Днепровский

35 882

8

Дарницкий

35 881

9

Деснянский

35 364

10

Соломенский

31 688

Прогноз 🔑

Язык денег

Еврооблигации — облигации, преимущественно в иностранной валюте. Их выпускают организации, правительства, крупные компании. Приставка «евро» не привязана к валюте. Она свидетельствует о том, что первые такие облигации выпустили именно в Европе, и торги сейчас ведутся в основном там.

Их выпускают организации, правительства, крупные компании. Приставка «евро» не привязана к валюте. Она свидетельствует о том, что первые такие облигации выпустили именно в Европе, и торги сейчас ведутся в основном там.

ТОП-5 в сфере IT

Востребованные специальности

Программирование

Инженер

Системы управления предприятиями

Web-инженер

Web-мастер

Актуальные предложения 🔥

Выбор украинцев 🚘

Какие новые легковые авто покупали в июне

1

Toyota

456

2

Renault

327

3

Volkswagen

263

4

Hyundai

172

5

Skoda

168

6

Mitsubishi

162

7

BMW

120

8

Nissan

102

9

Mercedes

94

10

Ford

87

Подробнее

Must Know

Штрафы для владельцев животных в Украине

Выгул собак опасных пород без намордника — от 170 грн

Выгул собак в запрещенных местах — от 170 грн

Неубранные за животным экскременты — от 170 грн

Нанесение животным вреда имуществу или здоровью человека — от 1700 грн

Издевательство над животным — от 3400 грн

Детальнее

Классы жилья

В чем отличие?

Эконом

Обычно это типичные многоэтажки без чрезмерных архитектурных решений, похожие друг на друга, но их основная задача – универсальность и обеспечение квартирами как можно большего количества людей. В Киеве средняя цена за квадратный метр в «экономе» составляет 27 тыс. грн.

В Киеве средняя цена за квадратный метр в «экономе» составляет 27 тыс. грн.

Комфорт

В таких домах предусмотрены зоны для хранения детских колясок или велосипедов, есть гардеробные, охрана на территории, улучшенная детская площадка и паркинг. В Киеве за такие квартиры в новостройках просят в среднем 35,3 тыс. грн за кв. м.

Бизнес

В новостройках есть большие подземные паркинги с одним паркоместом на квартиру. Обычно такие здания охраняются, есть консьерж, улучшенные детские площадки, а по уходу за территорией нанимают садоводов. Жители столицы в среднем платят 57,7 тыс. грн за квадратный метр в такой квартире.

Элит

Над дизайном жилья работают приличные дизайнеры. Территория охраняется, а паркоместа обустраивают с запасом. В таких жилых комплексах строят теннисные корты, бассейны, супермаркеты, частные школы и т.д. В Киеве один квадратный метр такого жилья стоит в среднем 98,8 тыс. грн.

Все о квартирах

статистика

Курс криптовалюты сегодня

Валюта

Цена, usd

Bitcoin (BTC)

20806. 53

53

Dogecoin (DOGE)

0.06

Ethereum (ETH)

1612.55

Litecoin (LTC)

62.31

Ripple (XRP)

0.34

Наша экономика

5 главных цифр

1

Потребительская инфляция

18%

2

Учетная ставка

25%

3

Официальный курс евро

29,7 грн

4

Официальный курс доллара

29,25 грн

5

Международные резервы

$22,8 млрд

Знать больше💡

Государственные цифровые валюты подорвали господство доллара

https://inosmi.ru/20220909/dollar-256019148.html

Государственные цифровые валюты подорвали господство доллара

Государственные цифровые валюты подорвали господство доллара

Государственные цифровые валюты подорвали господство доллара

Влияние доллара – мировой резервной валюты – подрывают технологии, пишет The Economist. Набирают обороты новые государственные цифровые валюты и платежные… | 09.09.2022, ИноСМИ

Набирают обороты новые государственные цифровые валюты и платежные… | 09.09.2022, ИноСМИ

2022-09-09T15:04

2022-09-09T15:04

2022-09-09T16:59

the economist

европа

фрс

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn1.inosmi.ru/img/07e6/09/09/256018948_0:0:3073:1728_1920x0_80_0_0_e3619e76d0ce296ac0ca42ec1c228754.jpg

Важнейшая мировая валюта на подъеме. За последний год доллар вырос относительно мировой валютной корзины примерно на 20% и достиг двадцатилетнего пика. Евро упал ниже доллара, а другие претенденты на звание мировой резервной валюты — иена, юань или даже криптовалюта — резко упали. Америка воспользовалась своим финансовым влиянием и надавила на Россию, а другие устремились к долларовой финансовой системе в поисках убежища. На первый взгляд именно циклическая сила доллара определяет мировой финансовый ландшафт. Но если присмотреться, то набирают обороты технологические сдвиги, которые в конечном счете могут бросить ему вызов. Бурный рост доллара отражает несколько факторов. Несмотря на экономический спад в Европе и Китае, экономика Америки оказалась удивительно устойчивой, демонстрируя высокий рост рабочих мест и прибылей. Но высока и инфляция, поэтому Федеральная резервная система повышает ставки быстрее и выше других крупных центробанков. Энергетический кризис — это торговый шок, который на руку экспортерам и, наоборот, подрывает валютные курсы импортеров. Благодаря сланцевой революции в 2019 году Америка впервые с 1952 года стала нетто-экспортером энергии. Ни одна из этих тенденций в ближайшее время ослабевать не думает.Америке сильный доллар дает целый ряд преимуществ. В частности, это поможет снизить инфляцию, пусть даже за счет долгосрочных проблем с конкурентоспособностью. Однако для основной части мира это дурная весть. Доллар по-прежнему занимает лидирующие позиции в торговых счетах и трансграничных долговых обязательствах. В итоге ФРС повышает ставки и переводит капитал в Америку, а финансы развивающихся рынков съеживаются.

Бурный рост доллара отражает несколько факторов. Несмотря на экономический спад в Европе и Китае, экономика Америки оказалась удивительно устойчивой, демонстрируя высокий рост рабочих мест и прибылей. Но высока и инфляция, поэтому Федеральная резервная система повышает ставки быстрее и выше других крупных центробанков. Энергетический кризис — это торговый шок, который на руку экспортерам и, наоборот, подрывает валютные курсы импортеров. Благодаря сланцевой революции в 2019 году Америка впервые с 1952 года стала нетто-экспортером энергии. Ни одна из этих тенденций в ближайшее время ослабевать не думает.Америке сильный доллар дает целый ряд преимуществ. В частности, это поможет снизить инфляцию, пусть даже за счет долгосрочных проблем с конкурентоспособностью. Однако для основной части мира это дурная весть. Доллар по-прежнему занимает лидирующие позиции в торговых счетах и трансграничных долговых обязательствах. В итоге ФРС повышает ставки и переводит капитал в Америку, а финансы развивающихся рынков съеживаются. Пока что крупные экономики вроде Индии держатся неплохо, но у стран поменьше с крупными долгами — вроде Шри-Ланки и Пакистана — возникли большие трудности.Стойкость глобальной долларовой системы вопреки всеобщему недовольству — свидетельство выносливости Америки. А ведь за последние 15 лет она пережила трудные времена: финансовый кризис, запущенную пандемию, растущий дефицит бюджета и конституционный кризис 2021 года. Однако даже несмотря на взлет доллара, пристального внимания заслуживают два технологических фактора.Во-первых, набирают обороты новые государственные цифровые валюты и платежные системы. У китайского электронного юаня на сегодняшний день 260 миллионов пользователей, и эта технология в конечном итоге позволит Пекину выстроить собственную глобальную платежную сеть, сохранив при этом тот уровень контроля над капиталом, который он сочтет необходимым для поддержания стабильности. Благодаря этому он может сделаться неуязвимым к американским санкциям. Государственные платежные системы в других странах тоже дали мощный сетевой эффект: индийская Upi ширится, а бразильской Pix уже пользуются 126 миллионов человек.

Пока что крупные экономики вроде Индии держатся неплохо, но у стран поменьше с крупными долгами — вроде Шри-Ланки и Пакистана — возникли большие трудности.Стойкость глобальной долларовой системы вопреки всеобщему недовольству — свидетельство выносливости Америки. А ведь за последние 15 лет она пережила трудные времена: финансовый кризис, запущенную пандемию, растущий дефицит бюджета и конституционный кризис 2021 года. Однако даже несмотря на взлет доллара, пристального внимания заслуживают два технологических фактора.Во-первых, набирают обороты новые государственные цифровые валюты и платежные системы. У китайского электронного юаня на сегодняшний день 260 миллионов пользователей, и эта технология в конечном итоге позволит Пекину выстроить собственную глобальную платежную сеть, сохранив при этом тот уровень контроля над капиталом, который он сочтет необходимым для поддержания стабильности. Благодаря этому он может сделаться неуязвимым к американским санкциям. Государственные платежные системы в других странах тоже дали мощный сетевой эффект: индийская Upi ширится, а бразильской Pix уже пользуются 126 миллионов человек. Сегодня они обслуживают внутренний рынок, но завтра вполне смогут упростить трансграничные сделки и стать альтернативой долларовой системе.Во-вторых, если закрыть глаза на мошенничество и криптовалютные пузыри, технологии децентрализованных финансов постоянно совершенствуются. Разработчики продвигают обновление блокчейна Ethereum, на котором основано большинство приложений DeFi. 15 сентября он перейдет на новый механизм принятия коллективных решений с защитой по методу «подтверждение доли». Он гораздо менее энергозатратен и позволит сэкономить объем энергии, сопоставимый с расходом целой страны размером с Чили. Таким образом, Ethereum станет эффективнее обрабатывать большие объемы сделок и станет более надежным конкурентом традиционным финансам по всему миру.В ХХ веке доллар обошел фунт стерлингов в качестве мировой резервной валюты и стал широко использоваться для расчетов, накоплений и платежей. Следующий же сдвиг валютной системы будет уже не столь заметным, поскольку новые технологии позволяют перенять некоторые функции резервной валюты — в частности, страны смогут добиться платежной автономии, не оспаривая при этом роли доллара в других областях.

Сегодня они обслуживают внутренний рынок, но завтра вполне смогут упростить трансграничные сделки и стать альтернативой долларовой системе.Во-вторых, если закрыть глаза на мошенничество и криптовалютные пузыри, технологии децентрализованных финансов постоянно совершенствуются. Разработчики продвигают обновление блокчейна Ethereum, на котором основано большинство приложений DeFi. 15 сентября он перейдет на новый механизм принятия коллективных решений с защитой по методу «подтверждение доли». Он гораздо менее энергозатратен и позволит сэкономить объем энергии, сопоставимый с расходом целой страны размером с Чили. Таким образом, Ethereum станет эффективнее обрабатывать большие объемы сделок и станет более надежным конкурентом традиционным финансам по всему миру.В ХХ веке доллар обошел фунт стерлингов в качестве мировой резервной валюты и стал широко использоваться для расчетов, накоплений и платежей. Следующий же сдвиг валютной системы будет уже не столь заметным, поскольку новые технологии позволяют перенять некоторые функции резервной валюты — в частности, страны смогут добиться платежной автономии, не оспаривая при этом роли доллара в других областях. Таким образом, статус доллара как резервной валюты пока не меняется. Но технология изменит смысл и предназначение резервной валюты.

Таким образом, статус доллара как резервной валюты пока не меняется. Но технология изменит смысл и предназначение резервной валюты.

европа

ИноСМИ

+7 495 645 66 01

ФГУП МИА «Россия сегодня»

2022

ИноСМИ

+7 495 645 66 01

ФГУП МИА «Россия сегодня»

Новости

ru-RU

https://inosmi.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

ИноСМИ

+7 495 645 66 01

ФГУП МИА «Россия сегодня»

1920

1080

true

1920

1440

true

https://cdnn1.inosmi.ru/img/07e6/09/09/256018948_0:0:2731:2048_1920x0_80_0_0_dfed6c1907e2bc51d1b8a5aa0a73d3ae.jpg

1920

1920

true

ИноСМИ

+7 495 645 66 01

ФГУП МИА «Россия сегодня»

ИноСМИ

+7 495 645 66 01

ФГУП МИА «Россия сегодня»

the economist, европа, фрс

Дефицит валюты в банках — Нацбанк начал решать проблему

Тема дня

Главная

Экономика

08 сентября, 2022, 10:37

Распечатать

Также НБУ пояснил, чем вызван дефицит наличной валюты в кассах банков.

ЗЕРКАЛО НЕДЕЛИ, УКРАИНА

Архив номеров

|

Последние статьи<

>Нефтяные доходы РФ радикально изменятся только в случае введения ценового ограничения

Эта санкция может радикально изменить ситуацию, когда даже при сокращении объемов экспорта нефти РФ получает значительные прибыли из-за высоких цен

Опрос читателейАвторОлег Гетман

Статья

12 сентября 17:30

Ключевые тенденции финтеха под лозунгом «несмотря»

Выигрывает не тот, кто более богатый или жестокий

Опрос читателейАвторДмитрий Гриджук

Статья

12 сентября 13:00

Как восстановить нефтепереработку в Украине

Без собственного горючего об энергетической безопасности не стоит и мечтать

Опрос читателейАвторыАнатолий Акимов, Богдан Максимович

Статья

12 сентября 08:31

Почему отложили налоговую амнистию: война или провал?

Задуманная налоговая амнистия до сих пор непонятна большинству украинцев

Опрос читателейАвторЕкатерина Струкова

Статья

11 сентября 17:00

Ребенок в школе: естественные реакции на неестественные обстоятельства или «родители не досмотрели»?

Не ищите виноватых.

Главное — помочь ребенку

Главное — помочь ребенку

Опрос читателейАвторИрина Королец

Статья

11 сентября 15:48

Война с Россией: каким должен быть мир после победы Украины и Запада?

Об острой необходимости помыслить будущее

Опрос читателейАвторСергей Корсунский

Статья

11 сентября 08:30

- Вам также будет интересно

>

Нафтогаз не пускает представителей Госаудитслужбы: Временная комиссия ВР требует аудит компании и ее дочерних структур

18:46

Глава Укрзализныци показал, во что «асвабадители» превратили железную дорогу на Харьковщине (фото)

17:38

Киевские власти за бюджетные средства решили купить тысячу квартир — для аренды с правом выкупа

16:07

Цены на продукты в Украине: за что приходится платить больше всего

14:25

В Украине объявлен запуск официальной международной торговой площадки: 5 процентов отчисляется на восстановление Украины

14:07

Витренко могут уволить из «Нафтогаза» через неделю-другую, источники уже называют его преемника

Комментарий ZN

12:48В аппарате премьера Шмыгаля разоблачили клерка, 15 лет сливавшего ФСБ тайные документы

12:13

Украинская экономика может преодолеть кризис: названы условия

11:31

Нафтогаз запускает бывшие заправки Glusco под новым брендом, со специфической ценовой политикой

10:42

Названы регионы, которые зимой будут жить без отопления

09:57

Пенсии в Украине: кто может получить надбавку

05:00

Израиль и Азербайджан существенно увеличат поставки газа в Евросоюз

02:46

Последние новости

Канцлер Германии призвал Путина положить конец войне в Украине

19:56

Украинские защитники уничтожили склады боеприпасов РФ в районе Херсона – Генштаб

19:47

Конфликт на линии Азербайджан-Армения: США не исключают вмешательства России

19:27

Глобальное потепление может помешать способности лесов поглощать углекислый газ

19:16

В нескольких учебных заведениях Минобороны РФ состоятся досрочные выпуски – Генштаб

19:05

Все новости

Добро пожаловать!

Регистрация

Восстановление пароля

Авторизуйтесь, чтобы иметь возможность комментировать материалы

Зарегистрируйтесь, чтобы иметь возможность комментировать материалы

Введите адрес электронной почты, на который была произведена регистрация и на него будет выслан пароль

Забыли пароль?

Войти

Пароль может содержать большие и маленькие буквы латинского алфавита, а также цифры

Введенный e-mail содержит ошибки

Зарегистрироваться

Имя и фамилия должны состоять из букв латинского алфавита или кирилицы

Введенный e-mail содержит ошибки

Данный e-mail уже существует

У поля Имя и фамилия нет ошибок

У поля E-mail нет ошибок

Напомнить пароль

Введенный e-mail содержит ошибки

Нет учетной записи? Зарегистрируйтесь!

Уже зарегистрированы? Войдите!

Нет учетной записи? Зарегистрируйтесь!

Курсы валют от ЦБ на 26 мая 2022 г.

— 25 мая 2022

— 25 мая 2022

Финансы

Общество

25 мая 2022, 16:12

7 комментариев

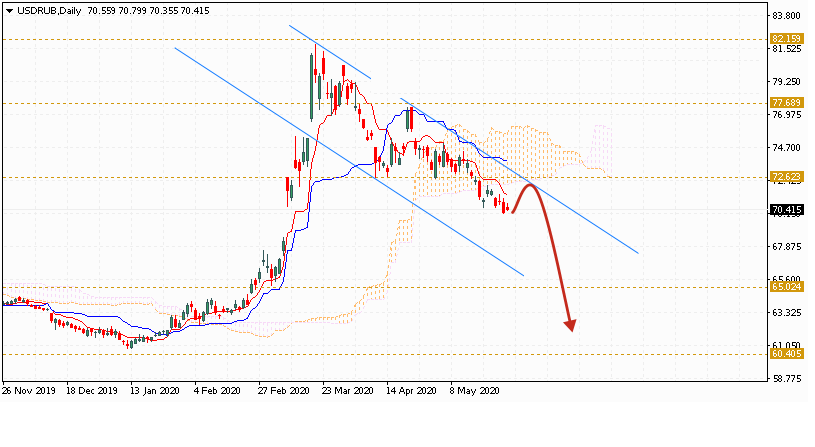

Доллар и евро начали резко расти на бирже днем 25 мая. Об этом свидетельствуют данные торгов. Курсы валют отыграли падение за два предыдущих дня.

К 15:40 по московскому времени доллар вырос до 60,01 рубля, евро — до 61,3. Позже курсы валют немного снизились. Сейчас они торгуются на уровне, зафиксированном последний раз в понедельник, 23 мая.

Банк России установил официальные курсы валют на завтра. Курс доллара регулятор снизил на 67 копеек, до 56,3 рубля, евро — почти на рубль, до 57,9 рубля.

В Минэкономразвития предупредили, что курс рубля по отношению к доллару достиг пика и скоро начнет слабеть. Следует ли сейчас покупать валюту, чтобы сохранить и приумножить сбережения, читайте в материале «Фонтанки».

Больше интересных новостей в нашем официальном телеграм-канале «Фонтанка SPB online». Подписывайтесь, чтобы первыми узнавать о важном.

Подписывайтесь, чтобы первыми узнавать о важном.

По теме

- Рубль на пике. Стоит ли запасаться иностранной валютой, пока российская снова не начала падать?

25 мая 2022, 11:46

УДИВЛЕНИЕ0

ПЕЧАЛЬ0

Комментарии 7

читать все комментариидобавить комментарий

ПРИСОЕДИНИТЬСЯ

Самые яркие фото и видео дня — в наших группах в социальных сетях

- ВКонтакте

- Телеграм

- Яндекс.Дзен

Увидели опечатку? Выделите фрагмент и нажмите Ctrl+Enter

Новости СМИ2

сообщить новость

Отправьте свою новость в редакцию, расскажите о проблеме или подкиньте тему для публикации. Сюда же загружайте ваше видео и фото.

- Группа вконтакте

Новости компаний

Комментарии

7

Новости компаний

Банк «Санкт-Петербург» создает новую творческую среду в новом «доме» для IT- специалистов

Банк «Санкт-Петербург» открыл новый «дом» для Блока цифровых технологий, который располагается в стенах современного бизнес-центра «Санкт-Петербург-Плаза» и становится центром передовых IT-решений БСПБ. В августе сюда переехали команды Блока — Диджитал-департамент, Дирекция информационных технологий и Дирекция обеспечения качества программных продуктов. Блок цифровых технологий создан в БСПБ год назад. Его целью является трансформация IT-ландшафта и технологическое развитие Банка во всех сферах деятельности. Блок возглавляет старший…

В августе сюда переехали команды Блока — Диджитал-департамент, Дирекция информационных технологий и Дирекция обеспечения качества программных продуктов. Блок цифровых технологий создан в БСПБ год назад. Его целью является трансформация IT-ландшафта и технологическое развитие Банка во всех сферах деятельности. Блок возглавляет старший…

Новый строящийся отель от RBI — в топ-3 отельных проектов России

Крупная российская премия в сфере коммерческой недвижимости Arendator AWARDS объявила финалистов 2022 года — лучшие новые деловые, развлекательные, торговые, складские центры страны по мнению экспертов рынка. Строящийся апарт-отель от RBI, ARTSTUDIO M103 у Московских ворот, вошёл в топ-3 в номинации «Лучший апарт-отель» и будет представлен в финале премии в октябре. Управляющая компания RBI PM (входит в Группу RBI) названа в числе топ-3 «Лучших управляющих компаний сервисными апартаментами». «В течение месяца более 40…

«В течение месяца более 40…

Банк «Санкт-Петербург» поздравляет с Днем финансиста и подводит итоги программы «Будущий банкир»

Банк «Санкт-Петербург» поздравляет всех профессионалов финансовой отрасли с Днем финансиста, который в России отмечается 8 сентября, и подводит итоги стажерской программы для студентов и выпускников вузов «Будущий банкир». Программа стажировки «Будущий банкир» в этом году отмечает 10-летний юбилей. С 2012 года БСПБ готовит из студентов старших курсов и выпускников российских вузов профессионалов — универсальных банковских экспертов. Зачисление на стажерскую программу «Будущий банкир» происходит полностью онлайн, такой формат особенно удобен…

ТОП 5

1

«Это катастрофа». Почему этой осенью в лесах Ленобласти нет грибов

77 527

312

«Окна задрожали». Ростовчане рассказывают о «громком взрыве»

Ростовчане рассказывают о «громком взрыве»

70 520

583

На камеры попало, как пенсионер несет в квартиру в Петербурге желанную установку. Он еще не знает, что она обойдется ему в 1,5 млн

68 662

154

Сенатор Климов ответил, нужна ли России мобилизация

64 308

615

«Что-то взлетело с грохотом». Очевидцы рассказали о месте, откуда ростовчане слышали «громкий взрыв»

53 062

12

Новости компаний

Будущее доллара

Алекс Энц

Осень 2020

В августе 1971 года президент Ричард Никсон, столкнувшись с растущими расходами, связанными с войной во Вьетнаме, и растущим спросом на репатриацию золота, резко разорвал связь доллара с золотом. В одночасье «шок Никсона» эффективно разрушил Бреттон-Вудскую систему — которая в течение почти 30 лет фиксировала обменные курсы крупнейших экономик мира и гарантировала конвертируемость долларов в золото — тем самым открывая странную новую эру, которая приведет к плавающим обменные курсы. Всего через несколько дней New York Times осудил Никсона за то, что он «сделал все возможное, чтобы разрушить» международную валютную систему и подорвать доверие к доллару.

В одночасье «шок Никсона» эффективно разрушил Бреттон-Вудскую систему — которая в течение почти 30 лет фиксировала обменные курсы крупнейших экономик мира и гарантировала конвертируемость долларов в золото — тем самым открывая странную новую эру, которая приведет к плавающим обменные курсы. Всего через несколько дней New York Times осудил Никсона за то, что он «сделал все возможное, чтобы разрушить» международную валютную систему и подорвать доверие к доллару.

Тем не менее, спустя почти 50 лет после распада Бреттон-Вудса доллар по-прежнему является преобладающей валютой в мире. От Сидар-Фолс, штат Айова, до Пномпеня, Камбоджа, он используется в 85% всех операций с иностранной валютой. Почти две трети всех резервов центральных банков находятся в долларах. Действительно, доллар сейчас кажется более ценным, чем когда-либо.

Может ли так продолжаться? Мировые валюты приходили и уходили раньше, и сегодняшняя глобальная взаимосвязанность и геополитические потрясения в сочетании с огромными экономическими потрясениями из-за пандемии Covid-19 порождают новые проблемы.

В частности, китайский юань (RMB) представляет собой долгосрочную угрозу доминированию доллара. Растущее значение Пекина на мировых рынках имеет много признаков экономического подъема в США, который поддерживал доллар. Более того, Китай сделал интернационализацию юаня своим долгосрочным приоритетом, агрессивно продвигая сферу экономического влияния и подталкивая иностранные страны и компании к принятию своей валюты. Размер экономики Китая и его присутствие в центре товарных рынков делают будущее с несколькими резервными валютами все более вероятным.

Таким образом, вопрос не в том, вырастут ли другие резервные валюты, а в , когда . Тем не менее, даже в будущем с несколькими резервными валютами доллар не должен терять свою гегемонию и все преимущества, которые дает станция. Благодаря разумной политике и принятию решений американские политические лидеры могут влиять на то, как будет выглядеть переход к многополярному валютному режиму — , и гарантировать, что доллар сохранит свое глобальное положение.

ПОДЪЕМ ДОЛЛАРА

Современные резервные валюты — это те, которые составляют непропорционально большую долю резервов центрального банка, широко используются за пределами своих стран в физических операциях и широко используются международными финансовыми рынками в контрактах, сделках и финансовых инструментах. Значительное число стран привязывают свои обменные курсы к резервным валютам.

Страна должна выполнить несколько условий, чтобы ее валюта стала основной резервной валютой. Во-первых, у него должны быть активы для покупки инвесторами и другими правительствами. У него также должно быть достаточно этих активов для продажи — качество, известное как «глубина» , — такое, чтобы покупка одним инвестором актива, выраженного в валюте этой страны, вряд ли сместит рынок для других активов в этой валюте.

Во-вторых, стране нужен сильный экспортный сектор. Если фирма в Бангладеш часто торгует с фирмой в Соединенных Штатах или часто продает товары в Соединенных Штатах, у бангладешской фирмы есть стимул торговать в долларах из соображений удобства. Центральный банк Бангладеш, помня о необходимости предоставления долларовой ликвидности этой фирме, чтобы она могла погасить свой долг и продолжить торговлю, также должен держать доллары в резервах. По мере того, как эти решения превращаются в снежный ком, со временем почти все бангладешские банки и фирмы будут выставлять счета и торговать в долларах. Сильный экспортный сектор увеличивает вероятность того, что эта последовательность снежного кома произойдет в странах по всему миру.

Центральный банк Бангладеш, помня о необходимости предоставления долларовой ликвидности этой фирме, чтобы она могла погасить свой долг и продолжить торговлю, также должен держать доллары в резервах. По мере того, как эти решения превращаются в снежный ком, со временем почти все бангладешские банки и фирмы будут выставлять счета и торговать в долларах. Сильный экспортный сектор увеличивает вероятность того, что эта последовательность снежного кома произойдет в странах по всему миру.

В-третьих, современные резервные валюты поддерживаются частично за счет доминирования на определенных рынках, в частности, на сырьевых и других товарах, которые служат исходными материалами для конечной продукции. Например, товары, торгуемые по всему миру, такие как нефть, оцениваются в долларах.

В-четвертых, в стране должны быть институты, основанные на верховенстве закона и достаточной прозрачности, которые поддерживают здоровую и надежную финансовую систему. Обычно это включает в себя наличие независимого центрального банка и политическую приверженность воздержанию от экспроприации иностранных активов.

Наконец, странам, надеющимся ввести резервную валюту, нужна удача. Соединенные Штаты смогли сделать доллар центром международного валютного порядка отчасти потому, что Британия, отчаянно нуждавшаяся в ленд-лизе для борьбы с нацистами, не имела достаточной силы для переговоров на Бреттон-Вудской конференции. Хотя создание новой резервной валюты является сложной задачей, после ее создания доминирующие валюты может быть трудно вытеснить.

С момента зарождения международной торговли и финансов существовало три мировых валюты: голландский гульден (который господствовал с 17 века до начала 1800-х годов), британский фунт стерлингов (преобладал в 19 веке).го и начала 20-го веков) и доллар США (завоевавший господство после Второй мировой войны). Стерлинг обогнал гульден в качестве мировой резервной валюты после того, как Великобритания стала центром международной торговли, на которую к 1860 году приходилось 30% мирового экспорта. Статус Великобритании как колониальной державы укрепил глобальный резервный статус ее валюты, поскольку он мог заставить колонии использовать фунты стерлингов. в транзакциях. Глубокие рынки Великобритании и невмешательство в рынки золота укрепили господство фунта стерлингов в 1800-х годах, убедив инвесторов в том, что эта валюта является безопасным средством сбережения.

в транзакциях. Глубокие рынки Великобритании и невмешательство в рынки золота укрепили господство фунта стерлингов в 1800-х годах, убедив инвесторов в том, что эта валюта является безопасным средством сбережения.

Замещение фунта долларом началось всерьез с подписанием Закона о Федеральной резервной системе 1913 года. С сильной экономикой, центральным банком для успокоения инвесторов и погасшими лампами по всей Европе доллар превратился из несуществующего в международных резервах к угрозе господствующего положения фунта стерлингов к концу 1920-х гг. Эта тенденция усилилась после того, как Великобритания, борясь с переоцененным фунтом, привязанным к золоту, прекратила обменивать фунты на золото в 1931 году. Однако жесткость резервных валют смягчила удар по фунту стерлингов: чрезмерное влияние на межбанковских рынках.

Переход от фунта к доллару не был плавным. В период между 1910-ми и 1940-ми годами в мире было несколько резервных валют. Указывая на этот период, экономист Барри Эйхенгрин утверждал, что глобальная торговая система может вместить несколько резервных валют. Например, накануне Первой мировой войны менее половины мировых валютных резервов было в фунтах стерлингов, а одна треть — во франках. Затем, от Великой депрессии до 1944 года, половина государственного долга была номинирована в фунтах стерлингов, а 40% — в долларах. Только после окончания Второй мировой войны, когда в большинстве других крупных экономик был введен контроль за движением капитала, доллар стал единственной предпочтительной резервной валютой.

Например, накануне Первой мировой войны менее половины мировых валютных резервов было в фунтах стерлингов, а одна треть — во франках. Затем, от Великой депрессии до 1944 года, половина государственного долга была номинирована в фунтах стерлингов, а 40% — в долларах. Только после окончания Второй мировой войны, когда в большинстве других крупных экономик был введен контроль за движением капитала, доллар стал единственной предпочтительной резервной валютой.

Сегодня роль доллара как надежной расчетной единицы и средства сбережения является ключом к его статусу мировой резервной валюты, равно как и роль Соединенных Штатов как ведущего поставщика безопасных активов. В течение последних 20 лет доля доллара в мировых резервах оставалась примерно постоянной на уровне около 62% по сравнению с 57% в 1995 году. 30% в 1950 г.

ВЫГОДЫ И БРЕМЕНИ

По крайней мере, с 1945 года доллар является бесспорным тяжеловесом мирового торгового режима. Американские политики должны хотеть сохранения этого доминирования по нескольким причинам.

Во-первых, это выгодно финансовому положению Америки. Другие центральные банки , особенно в развивающихся странах , хотят держать активы, деноминированные в долларах, которые они могут легко продать, чтобы купить собственную валюту и поддержать свою экономику в трудную минуту. В результате большая часть валютных резервов неамериканских центральных банков находится в долларах. Эти массовые покупки создают огромный спрос на ценные бумаги Казначейства США, подталкивая их цену вверх и оказывая понижательное давление на процентные ставки в США. Если бы другая валюта заменила доллар, это уменьшило бы спрос на частный и государственный долг США, побуждая инвесторов покупать активы, деноминированные в другой валюте, тем самым вызывая рост процентных платежей США по долгу. При долге США на исторически высоком уровне даже небольшие изменения процентных ставок обойдутся очень дорого.

Соединенные Штаты также извлекают выгоду из значительных доходов от сеньоража благодаря интенсивному использованию долларов в иностранной валюте из рук в руки. Сеньораж относится к «прибыли», получаемой правительством, выпускающим валюту, учитывая разницу между стоимостью валюты и затратами, связанными с ее производством и распространением. В настоящее время примерно две трети долларов находятся за границей. Эти деньги не приносят процентов, что позволяет Федеральной резервной системе инвестировать деньги, которые он получает в обмен на эти доллары, в казначейские облигации США, тем самым получая сеньораж. Грубая оценка прироста сеньоража в год в середине 1990-х годов составлял от 11 до 15 миллиардов долларов. Сегодня эта цифра может составлять примерно 20 миллиардов долларов.

Сеньораж относится к «прибыли», получаемой правительством, выпускающим валюту, учитывая разницу между стоимостью валюты и затратами, связанными с ее производством и распространением. В настоящее время примерно две трети долларов находятся за границей. Эти деньги не приносят процентов, что позволяет Федеральной резервной системе инвестировать деньги, которые он получает в обмен на эти доллары, в казначейские облигации США, тем самым получая сеньораж. Грубая оценка прироста сеньоража в год в середине 1990-х годов составлял от 11 до 15 миллиардов долларов. Сегодня эта цифра может составлять примерно 20 миллиардов долларов.

Кроме того, превосходство доллара защищает экономику США от шоков, происходящих из-за рубежа. Независимо от состояния мировой экономики доллар рассматривается как привлекательная инвестиция. Когда экономика США сильна, инвесторы вливают деньги на американский рынок, увеличивая спрос на доллары и укрепляя валюту. Когда мировая экономика слаба или ее перспективы неопределенны, инвесторы также вкладывают деньги на рынок США, что аналогичным образом повышает стоимость доллара. Более сильный доллар изолирует потребителей США, защищая их уровень жизни. Это преимущество было очевидно во время Covid-19.финансовая паника в начале этого года: с 9 по 20 марта, когда глубина проблемы начала осознаваться, доллар вырос на 8%, даже когда другие основные валюты рухнули.

Более сильный доллар изолирует потребителей США, защищая их уровень жизни. Это преимущество было очевидно во время Covid-19.финансовая паника в начале этого года: с 9 по 20 марта, когда глубина проблемы начала осознаваться, доллар вырос на 8%, даже когда другие основные валюты рухнули.

Если бы доллары реже использовались для выставления счетов по сделкам, цены в США зависели бы от обменного курса иностранной валюты в большей степени. Внешняя политика и деловые циклы будут чаще диктовать цены в Соединенных Штатах, создавая большую неопределенность и устраняя некоторую изоляцию американских потребителей от глобальных экономических потрясений.

Господство доллара также повышает конкурентоспособность американских предприятий. Американские фирмы не испытывают неопределенности, связанной с колебаниями обменного курса, и обычно не нуждаются в страховании от них. Это особенно верно для корпораций, выпускающих долговые обязательства в долларах; им не нужно беспокоиться о несоответствии валюты.

Более того, гегемония доллара является ценным инструментом для оказания глобального влияния и достижения внешнеполитических целей США. Статус доллара помогает Соединенным Штатам продвигать политические приоритеты в многосторонних организациях, которые наблюдают за глобальным финансовым порядком. Эти институты, прежде всего Международный валютный фонд (МВФ) и Всемирный банк, были оплотом влияния США и основанного на правилах порядка против более автократичных конкурентов. Роль доллара и сопутствующая важность финансовой системы США помогают Соединенным Штатам оставаться доминирующим голосом в мировых делах.

Потеря долларовой гегемонии ослабит способность Соединенных Штатов вести экономическую войну. Наследие войн во Вьетнаме, Афганистане и Ираке заставило американскую общественность скептически относиться к прямому вмешательству США за границу, что побудило политических лидеров искать другие способы бросить вызов противникам. Экономическая война часто является предпочтительной альтернативой, и в последние десятилетия она все чаще служила заменой военным операциям. В настоящее время министерство финансов США применяет более 30 режимов санкций, направленных против целого ряда стран, таких как Северная Корея, Иран и Бурунди. Эти санкционные программы блокируют активы запрещенных лиц и организаций и делают это за счет соблюдения требований субъектами частного сектора. Предприятия и банки, которые совершают сделки с запрещенными организациями, подвергаются огромным штрафам, что побуждает к активным усилиям по проведению должной осмотрительности. Между тем, санкции запрещают иностранным организациям доступ к финансовой системе США.

В настоящее время министерство финансов США применяет более 30 режимов санкций, направленных против целого ряда стран, таких как Северная Корея, Иран и Бурунди. Эти санкционные программы блокируют активы запрещенных лиц и организаций и делают это за счет соблюдения требований субъектами частного сектора. Предприятия и банки, которые совершают сделки с запрещенными организациями, подвергаются огромным штрафам, что побуждает к активным усилиям по проведению должной осмотрительности. Между тем, санкции запрещают иностранным организациям доступ к финансовой системе США.

Поскольку доллар является мировой резервной валютой, санкции США повсеместно соблюдаются. Санкции вынуждают банки и частные фирмы делать выбор между доступом к финансовой системе США или заключением сделок с организацией, находящейся под санкциями. Поскольку Соединенные Штаты являются крупнейшей экономикой мира, это решение не представляет никакой сложности для большинства банков и частных компаний, даже если они зарегистрированы в зарубежных странах; они просто не могут рисковать, заключая сделки с компаниями, нарушающими санкции США. Таким образом, Соединенные Штаты получают значительный внешнеполитический рычаг благодаря статусу доллара как резервной валюты.

Таким образом, Соединенные Штаты получают значительный внешнеполитический рычаг благодаря статусу доллара как резервной валюты.

Если бы доллар потерял свое место доминирующей валюты, он потерял бы эти преимущества. Но полная картина статуса резервной валюты не совсем положительна. На самом деле роль доллара в качестве мировой резервной валюты сопряжена со значительным риском.

Статус резервной валюты, как правило, вызывает ненасытный аппетит страны-эмитента, как частного, так и государственного. Если не остановить эту склонность, она может привести к кредитным пузырям. Например, кредитный бум, подпитавший пузырь на рынке жилья в середине 2000-х годов, привел к худшей рецессии за 80 лет. Корни этого финансового кризиса можно проследить до Таиланда в 1997, когда пузыри активов вынудили правительство Таиланда девальвировать свою валюту, бат, и разорвать привязку бата к доллару. Это положило начало финансовому кризису в масштабах всего континента, кульминацией которого стал азиатский финансовый кризис 1997–1998 годов. Напуганные внезапной предполагаемой рискованностью восточноазиатских рынков, взаимные фонды и другие инвесторы начали продавать активы в этих странах, вынуждая центральные банки защищать завышенные обменные курсы, привязанные к доллару, перед лицом крупного оттока капитала. По мере распространения инфекции несколько центральных банков были вынуждены отказаться от своих привязок, девальвировав свои валюты и значительно усложнив выплату существующих долларовых долгов. В течение пяти лет 11 стран столкнутся с долговыми кризисами.

Напуганные внезапной предполагаемой рискованностью восточноазиатских рынков, взаимные фонды и другие инвесторы начали продавать активы в этих странах, вынуждая центральные банки защищать завышенные обменные курсы, привязанные к доллару, перед лицом крупного оттока капитала. По мере распространения инфекции несколько центральных банков были вынуждены отказаться от своих привязок, девальвировав свои валюты и значительно усложнив выплату существующих долларовых долгов. В течение пяти лет 11 стран столкнутся с долговыми кризисами.

После этих кризисов в развивающихся странах произошли большие изменения. Их центральные банки вложили средства в активы США, создав солидные долларовые резервы для предотвращения будущих кризисов. Таким образом, примерно с 2000 года цунами иностранных сбережений обрушилось на берега Соединенных Штатов, снизив стоимость займов и увеличив заемные средства как домашних хозяйств, так и фирм. Этот приток кредита сопровождался повышенным предпочтением безопасных активов. Как отмечает Рикардо Кабальеро, профессор экономики Массачусетского технологического института, этот возросший спрос опередил производство безопасных активов в США, что привело к созданию активов, которые считались с рейтингом AAA, но оказались гораздо более рискованными (например, нынешние печально известные транши субстандартных ипотечных ценных бумаг). Спрос на долларовые активы, рассматриваемые как убежище, привел к все большему снижению процентных ставок в США, что подтолкнуло инвесторов к более рискованным классам активов и привело к падению ставок по корпоративным облигациям, ценным бумагам с ипотечным покрытием и другим структурным продуктам. Потребление и спекуляции с недвижимостью резко возросли, и когда музыка прекратилась, избыток домашних, государственных и корпоративных долгов привел к массовым потерям права выкупа и худшей рецессии в Соединенных Штатах со времен Великой депрессии. В течение следующего десятилетия последует болезненное сокращение доли заемных средств.

Как отмечает Рикардо Кабальеро, профессор экономики Массачусетского технологического института, этот возросший спрос опередил производство безопасных активов в США, что привело к созданию активов, которые считались с рейтингом AAA, но оказались гораздо более рискованными (например, нынешние печально известные транши субстандартных ипотечных ценных бумаг). Спрос на долларовые активы, рассматриваемые как убежище, привел к все большему снижению процентных ставок в США, что подтолкнуло инвесторов к более рискованным классам активов и привело к падению ставок по корпоративным облигациям, ценным бумагам с ипотечным покрытием и другим структурным продуктам. Потребление и спекуляции с недвижимостью резко возросли, и когда музыка прекратилась, избыток домашних, государственных и корпоративных долгов привел к массовым потерям права выкупа и худшей рецессии в Соединенных Штатах со времен Великой депрессии. В течение следующего десятилетия последует болезненное сокращение доли заемных средств.

Как отмечает Эйхенгрин, исключительная роль доллара «является одновременно и преимуществом, и бременем». Он финансирует наш образ жизни, повышает конкурентоспособность Америки и помогает нам в достижении наших геополитических целей. Но это также обеспечивает разжигание рецессии, вызванной долгами. Таким образом, главной задачей американских политиков является определение того, как воспользоваться преимуществами господства доллара, избегая при этом его худших излишеств. Но даже для того, чтобы вести такой разговор, политики должны сначала обеспечить превосходство доллара над конкурентами.

Он финансирует наш образ жизни, повышает конкурентоспособность Америки и помогает нам в достижении наших геополитических целей. Но это также обеспечивает разжигание рецессии, вызванной долгами. Таким образом, главной задачей американских политиков является определение того, как воспользоваться преимуществами господства доллара, избегая при этом его худших излишеств. Но даже для того, чтобы вести такой разговор, политики должны сначала обеспечить превосходство доллара над конкурентами.

КОНКУРЕНТЫ ДОЛЛАРА

В 1970-х и 80-х годах интеллектуалы и американская общественность в целом считали Японию самой серьезной экономической угрозой для Соединенных Штатов. Хотя японская иена неуклонно росла после того, как Соединенные Штаты отменили Бреттон-Вудскую систему, агрессивный рост Японии, ориентированный на экспорт, вызвал опасения США. Американские потребители рассматривали помощь японского государства наукоемким отраслям обрабатывающей промышленности как несправедливую и антиконкурентную, приводящую к торговому дисбалансу между ними. Совсем недавно, в начале 19В 90-е годы более четверти американцев считали Японию самой сильной экономической державой в мире, и более половины видели в этой экономической мощи большую угрозу для Соединенных Штатов, чем советские вооруженные силы.

Совсем недавно, в начале 19В 90-е годы более четверти американцев считали Японию самой сильной экономической державой в мире, и более половины видели в этой экономической мощи большую угрозу для Соединенных Штатов, чем советские вооруженные силы.

Но сегодня мало кто считает иену надежным конкурентом доллара. После того, как в начале 1990-х лопнул огромный пузырь двойного капитала и недвижимости, экономический рост в Японии замедлился, а инфляция упала почти до нуля. В 1999 году центральный банк Японии достиг нулевой нижней границы краткосрочных процентных ставок и два года спустя приступил к количественному смягчению. Поскольку эти усилия не смогли улучшить экономическую ситуацию в стране, потерянное десятилетие Японии растянулось на два.

Начиная с 2012 года широко разрекламированный пакет мер по ослаблению денежно-кредитной политики, фискальной экспансии и структурных реформ, предложенный премьер-министром Синдзо Абэ, способствовал возвращению низкой инфляции и росту стоимости акций. Но рост японского валового внутреннего продукта (ВВП) остается скудным, и с учетом сокращения населения, отношения долга к ВВП почти на 250%, медленного реформирования корпоративной культуры и почти беспрецедентной монетизации центрального банка. долга, есть основания для пессимизма в отношении долгосрочного экономического динамизма Японии.

Но рост японского валового внутреннего продукта (ВВП) остается скудным, и с учетом сокращения населения, отношения долга к ВВП почти на 250%, медленного реформирования корпоративной культуры и почти беспрецедентной монетизации центрального банка. долга, есть основания для пессимизма в отношении долгосрочного экономического динамизма Японии.

Так что, если не иена, то что? За последние два десятилетия распространенным ответом был евро, который был введен в 1999 году. Евро поддерживается Европейским центральным банком, который имеет ограниченные полномочия, направленные на стабильность цен. Большая часть европейского континента , население которого больше, чем в Соединенных Штатах , перешла на евро. И некоторые из европейских экономик сегодня являются одними из самых динамичных в мире. Более того, около 20% мировых резервов хранятся в евро — это вторая по величине доля резервов.

Но потенциал господства евро подрывается несколькими серьезными проблемами. Во-первых, евро — это общая валюта, брошенная на экономику 19 стран, не имеющих общего рынка активов. Для развития основной резервной валюты инвесторы должны иметь возможность размещать свои деньги на емких, ликвидных рынках, а таких рынков в еврозоне немного. На самом деле у Соединенных Штатов рыночный долг примерно в два раза выше, чем у еврозоны. Единственной европейской страной, которая потенциально могла бы соперничать с рынком государственного долга США с точки зрения глубины, была бы Германия, но немцы, как известно —к их чести — финансово трезвы. Государственный долг Германии составляет менее 3 триллионов долларов, или всего 10% государственного долга США. Необработанный размер казначейства США и ипотечных рынков — наряду с динамичным сектором корпоративного долга — открывает широкие возможности для резервных банков и инвесторов в приобретении активов, на которые они затем могут легко найти покупателей. На сегодняшний день у евро нет такого рынка.

Для развития основной резервной валюты инвесторы должны иметь возможность размещать свои деньги на емких, ликвидных рынках, а таких рынков в еврозоне немного. На самом деле у Соединенных Штатов рыночный долг примерно в два раза выше, чем у еврозоны. Единственной европейской страной, которая потенциально могла бы соперничать с рынком государственного долга США с точки зрения глубины, была бы Германия, но немцы, как известно —к их чести — финансово трезвы. Государственный долг Германии составляет менее 3 триллионов долларов, или всего 10% государственного долга США. Необработанный размер казначейства США и ипотечных рынков — наряду с динамичным сектором корпоративного долга — открывает широкие возможности для резервных банков и инвесторов в приобретении активов, на которые они затем могут легко найти покупателей. На сегодняшний день у евро нет такого рынка.

Евро также сталкивается с вялым ростом и слабыми перспективами в ближайшие годы. В последние годы Соединенные Штаты росли значительно быстрее, чем Европейский союз, с гибкими рынками труда и динамичными частными и государственными рынками, подпитывающими тот тип созидательного разрушения, который в значительной степени отсутствует на склеротических рынках Франции и Германии. Это заставляет инвесторов задаваться вопросом, почему они должны вкладывать свои деньги в падающий рынок, когда они могут иметь активы в более стабильной, единой юрисдикции с более высокими темпами роста.

Это заставляет инвесторов задаваться вопросом, почему они должны вкладывать свои деньги в падающий рынок, когда они могут иметь активы в более стабильной, единой юрисдикции с более высокими темпами роста.

Последняя проблема еврозоны — ее политика — имеет первостепенное значение. Будучи валютным союзом без фискального союза, Еврозона изо всех сил пыталась компенсировать разрушительные кредитные бумы и спады. Это привело к большому расхождению в экономических результатах, что подпитывает политическое недовольство между странами. В своей книге 2016 года «Евро: как общая валюта угрожает будущему Европы » лауреат Нобелевской премии экономист Джозеф Стиглиц утверждает, что Европе необходимо создать единую банковскую систему и согласиться на взаимную задолженность с Европейским центральным банком. Банк как эмитент межстрановых обязательств, для евро, чтобы превзойти доллар. До недавнего времени такая взаимность долга казалась маловероятной: Германия — де-факто лидер еврозоны — и «экономная четверка» (Австрия, Дания, Швеция и Нидерланды) торпедировали фискальные трансферты в Грецию в 2009 г. -2015 долговой кризис.

-2015 долговой кризис.

Но Covid-19 может изменить эту динамику. Во главе с канцлером Германии Ангелой Меркель и президентом Франции Эммануэлем Макроном в июле Европейский союз согласился выпустить общий долг в размере 750 миллиардов евро для финансирования бюджетных трансфертов странам, пытающимся оправиться от Covid-19. В долгосрочной перспективе частичный характер союза еврозоны может по-прежнему вынуждать его к еще более тесному фискальному союзу, чтобы спасти экономику своих периферийных стран во время кризиса. В этом случае ответ на пандемию может стать первым шагом к созданию рынков, которые могут конкурировать с Соединенными Штатами, по крайней мере, по размеру.

Но более вероятным результатом будет то, что ревностная защита национального суверенитета сведет на нет усилия по созданию постоянного финансового союза между странами. Учитывая политику, присущую ответственности за долг, выпущенный для финансирования предполагаемой щедрости другой страны, фискальный союз, скорее всего, останется ограниченным по размеру и предназначен для преодоления кризисов и их последствий, а не станет крупной и постоянной частью блока. На самом деле вполне возможно, что более тесный союз может спровоцировать дополнительную негативную реакцию евроскептицизма. Несколько стран неоднократно угрожали выйти из евро, а после Брексита евроскептически настроенные политики в таких странах, как Италия, подняли значительный шум. Даже если это маловероятно, другое дезертирство не следует считать невозможным. Между тем, инвесторы не найдут безопасности в экономике сомнений.

На самом деле вполне возможно, что более тесный союз может спровоцировать дополнительную негативную реакцию евроскептицизма. Несколько стран неоднократно угрожали выйти из евро, а после Брексита евроскептически настроенные политики в таких странах, как Италия, подняли значительный шум. Даже если это маловероятно, другое дезертирство не следует считать невозможным. Между тем, инвесторы не найдут безопасности в экономике сомнений.

А еще есть Китай. Интернационализация юаня является ключевым элементом стратегии Китая по выходу из политики «прятаться и ждать», направленной на то, чтобы скрыть его рост. Интернационализация уменьшит зависимость Китая от Соединенных Штатов, поможет стране развивать свои рынки и сделает Шанхай альтернативным финансовым центром. В этом ключе китайское правительство подтолкнуло частные фирмы к выставлению счетов и расчетов по сделкам в юанях, потребовало от государственных фирм последовать их примеру и поощряло принятие юаня другими центральными банками. Огромная инициатива Китая «Один пояс, один путь», в рамках которой он стремится использовать свои государственные предприятия для финансирования и строительства инфраструктуры в 68 странах, также поможет интернационализировать юань, создав торговый порядок, который вращается вокруг китайских компаний и финансовой архитектуры.

Огромная инициатива Китая «Один пояс, один путь», в рамках которой он стремится использовать свои государственные предприятия для финансирования и строительства инфраструктуры в 68 странах, также поможет интернационализировать юань, создав торговый порядок, который вращается вокруг китайских компаний и финансовой архитектуры.

После того, как Китай отказался от фиксированного обменного курса в 2010 году, его намерения интернационализировать юань стали очевидными. Увеличение использования юаня было вызвано тем, что инвесторы искали доступ к давно закрытым китайским активам. Доля китайской торговли с расчетами в юанях выросла с 0% в 2010 г. до 25% в 2015 г. В 2018 г. китайские фирмы начали номинировать нефтяные контракты в юанях. Это особенно важно для Китая, который в настоящее время является крупнейшим в мире импортером нефти. По мере того, как экономический охват Китая расширяется, а его богатство привлекает все больше инвестиций и потребления, все большее число фирм сочтут выгодным выставлять счета и торговать в юанях. Таким образом, рост юаня как вторичной глобальной резервной валюты кажется неизбежным.

Таким образом, рост юаня как вторичной глобальной резервной валюты кажется неизбежным.

Но в то время как размер Китая и геополитические цели, кажется, позиционируют юань как непосредственный соперник доллара, страна сталкивается с некоторыми значительными краткосрочными препятствиями. В настоящее время только 2% трансграничных транзакций осуществляются в юанях. Фактически, с 2015 года усилия по интернационализации юаня были обращены вспять, а действия Народного банка Китая ясно показали, что политические лидеры будут продолжать контролировать стоимость валюты. И вместо того, чтобы продолжать либерализовать свой счет операций с капиталом, Китай — напуганный оттоком — ужесточил контроль за движением капитала.

Чтобы напрямую конкурировать с долларом за гегемонию, Китай должен отменить контроль за движением капитала, либерализовать процентные ставки и разрешить плавающий курс юаня. Все это повлечет за собой значительный сдвиг в модели ее развития, а также ослабление контроля коммунистической партии. Даже в этом случае инвесторы могут не захотеть держать юани и рисковать дальнейшим воздействием экономики, демонстрирующей признаки стагнации. Растущее значение Китая на мировых рынках делает юань долгосрочным конкурентом доллара. Но в ближайшем будущем он будет ограничен преобладающим желанием Пекина сосредоточиться на внутренних рынках как на средстве достижения своих более широких социальных и геополитических целей.

Даже в этом случае инвесторы могут не захотеть держать юани и рисковать дальнейшим воздействием экономики, демонстрирующей признаки стагнации. Растущее значение Китая на мировых рынках делает юань долгосрочным конкурентом доллара. Но в ближайшем будущем он будет ограничен преобладающим желанием Пекина сосредоточиться на внутренних рынках как на средстве достижения своих более широких социальных и геополитических целей.

Некоторые претенденты на доллар более спекулятивны. МВФ, например, распределяет резервный актив, называемый «специальными правами заимствования» (СПЗ), между странами-членами, стоимость которого зависит от корзины валют. (Китай достиг важной вехи в интернационализации своей валюты, когда МВФ включил юань в эту корзину в 2015 году.) СПЗ предназначались для использования в качестве дополнительной формы ликвидности в основанной на долларах Бреттон-Вудской системе, и SDR четыре раза с 1970. Но, несмотря на то, что Китай неоднократно призывал к расширенному использованию СПЗ в 1980-х и 90-х годах, а также снова в 2009 году, СДР нашла лишь незначительное применение в качестве резервного актива. Также трудно понять, откуда возьмется импульс для использования СПЗ в нефтяных контрактах или других инвестициях.

Также трудно понять, откуда возьмется импульс для использования СПЗ в нефтяных контрактах или других инвестициях.

Еще есть Libra, новая криптовалюта Facebook. Криптовалютные энтузиасты уже давно рассматривают распределенные реестры как потенциально способные довести традиционную банковскую систему до конца и, как отмечает New York Times сообщил, что после развертывания Libra Facebook «возлагает заоблачные надежды на то, что Libra может стать основой для новой финансовой системы, не контролируемой сегодняшними влиятельными маклерами с Уолл-стрит или центральными банками». Стоимость Libra основана на стоимости корзины валют — очень похоже на SDR — и предназначена для индивидуального использования, в частности, для отправки денег через границы. Эта последняя функция заменит дорогие системы, такие как Western Union, и сети из дилеров «хавала» , популярных в большей части исламского мира.

Стремясь избежать опасений, что частная американская компания управляет своего рода центральным банком, Facebook мудро передал управление на аутсорсинг некоммерческому совету компаний в Швейцарии, известному как Libra Association, в котором каждая компания-инвестор будет иметь голосование. Но Весы сталкиваются со многими из тех же проблем, что и Биткойн, самая большая из которых — поглощение. Безусловно, существует рынок денежных переводов, но вопрос о том, какая польза от Libra большинству людей, живущих в странах со стабильной валютой, остается без ответа — большинство людей, вовлеченных в законную деятельность, будут продолжать с удовольствием использовать свои домашние валюты, даже не прибегая к вторая мысль.

Но Весы сталкиваются со многими из тех же проблем, что и Биткойн, самая большая из которых — поглощение. Безусловно, существует рынок денежных переводов, но вопрос о том, какая польза от Libra большинству людей, живущих в странах со стабильной валютой, остается без ответа — большинство людей, вовлеченных в законную деятельность, будут продолжать с удовольствием использовать свои домашние валюты, даже не прибегая к вторая мысль.

Весы — не единственная доступная альтернатива традиционной банковской системе. В прошлом году, возможно, подстегнутый заявлением Facebook, управляющий Банка Англии Марк Карни усомнился в доминирующей роли доллара и предложил центральным банкам совместно создать виртуальную валюту, которая будет служить глобальной резервной валютой. Этот вариант имеет очевидные преимущества для стран, которые ощущают побочные эффекты фискальной и денежно-кредитной политики США через экономические и валютные связи. Однако американские политики поступили бы мудро, защитив интересы США, отказавшись присоединиться к проекту. Без участия США такой проект вряд ли будет реализован.

Без участия США такой проект вряд ли будет реализован.

СОХРАНЕНИЕ ГЕГЕМОНИИ ДОЛЛАРА

Безусловно, есть растущие соперники доллару, включая евро и китайский юань. Но в ближайшем будущем самая большая угроза господству доллара — это неумелое управление и невнимание со стороны американских политических лидеров. Чтобы продолжать пожинать плоды гегемонии доллара, избегая при этом ее эксцессов, директивным органам следует рассмотреть возможность принятия нескольких мер.

Для начала Америка должна сократить свой государственный долг. Уровень долга составлял более 23 триллионов долларов в марте 2020 года, когда Конгресс добавил в счет более 3 триллионов долларов, чтобы оказать экономическую помощь во время пандемии. По прогнозам, благодаря этим необходимым, но явно огромным расходам долг достигнет или превысит 100% ВВП к 1 октября. Однако, в отличие от популярности фискального консерватизма в Соединенных Штатах вНачиная с 90-х и вплоть до нескольких лет назад, сегодняшние политики по обе стороны прохода, кажется, потеряли аппетит к сокращению долга.

Некоторые утверждают, что меньше беспокойства по поводу долга оправдано. Сторонники современной денежной теории, например, утверждают, что правительство США не ограничено дефицитом, поскольку оно выпускает собственную валюту и может печатать столько денег, сколько ему нужно. Другие долговые скептики предполагают, что приток иностранного капитала к берегам США из-за глобального избытка сбережений снизит доходность и сохранит низкие процентные ставки в обозримом будущем. Реакция правительства США на Covid-19кажется доказательством этой гипотезы, поскольку доходность казначейских облигаций США падает до исторического минимума, даже несмотря на резкий рост расходов.

Это мнение, однако, глубоко неосмотрительно. В то время как долг США поддерживается глобальными сбережениями сегодня, этот долг может стать альбатросом в ближайшее время. Высокий уровень концентрации богатства подпитывает бум сбережений, но такое неравенство колебалось и раньше, и иностранные правительства могут найти альтернативное применение своим избыточным сбережениям. Например, норма сбережений в Китае может упасть, если страна примет программу социального обеспечения. Кроме того, большинство развивающихся стран уже имеют достаточный уровень резервов и могут начать искать более высокую прибыль, диверсифицируя активы за пределами США. Если предохранительные сбережения упадут, страны могут переместить состав резервов из активов США в юрисдикции с более высокой доходностью, что приведет к росту доходности по долгу США — угрожает создать взрывоопасную смесь высокой долговой нагрузки и повышения процентных ставок и платежей. Опасаясь монетизации долга, инвесторы могут попытаться быстро вывести инвестиции из долларов, тем самым подорвав привлекательность доллара.

Например, норма сбережений в Китае может упасть, если страна примет программу социального обеспечения. Кроме того, большинство развивающихся стран уже имеют достаточный уровень резервов и могут начать искать более высокую прибыль, диверсифицируя активы за пределами США. Если предохранительные сбережения упадут, страны могут переместить состав резервов из активов США в юрисдикции с более высокой доходностью, что приведет к росту доходности по долгу США — угрожает создать взрывоопасную смесь высокой долговой нагрузки и повышения процентных ставок и платежей. Опасаясь монетизации долга, инвесторы могут попытаться быстро вывести инвестиции из долларов, тем самым подорвав привлекательность доллара.

В дополнение к сокращению государственного долга, политики США также должны работать над сокращением дефицита счета текущих операций. Дефицит торгового баланса не обязательно должен уравновешиваться положительным сальдо торгового баланса в долгосрочной перспективе; на самом деле США извлекают значительные выгоды из глобального финансового порядка, при котором они поглощают приток капитала в обмен на покупку товаров, экспортируемых развивающимися странами. Однако огромные торговые диспропорции не могут существовать вечно, и они не нужны Соединенным Штатам для того, чтобы продолжать обеспечивать мировую резервную валюту. Дефицит счета текущих операций может наводнить мир слишком большим количеством долларов, что приведет к обесцениванию доллара. По сути, подобное явление способствовало тому, что британский фунт стерлингов утратил свой резервный статус в начале 20 века. И стоит отметить, что в 19В 50-х и 60-х годах Соединенные Штаты были в состоянии обеспечить мир долларами без дефицита текущего счета.

Однако огромные торговые диспропорции не могут существовать вечно, и они не нужны Соединенным Штатам для того, чтобы продолжать обеспечивать мировую резервную валюту. Дефицит счета текущих операций может наводнить мир слишком большим количеством долларов, что приведет к обесцениванию доллара. По сути, подобное явление способствовало тому, что британский фунт стерлингов утратил свой резервный статус в начале 20 века. И стоит отметить, что в 19В 50-х и 60-х годах Соединенные Штаты были в состоянии обеспечить мир долларами без дефицита текущего счета.

У американских политиков есть несколько вариантов, когда речь идет о сокращении дефицита счета текущих операций и сохранении долгосрочной гегемонии доллара. Сокращение государственных расходов и заимствований, во-первых, не только улучшит финансовое положение США и торговый баланс, но также повысит норму сбережений в США — возможно, это самый прямой способ обеспечить будущее доллара. Дефицит счета текущих операций Америки в основном финансирует потребление, при этом обильный иностранный капитал снижает процентные ставки и побуждает домохозяйства брать чрезмерные займы — точно так же, как они делали это в преддверии кризиса 2008 года. Сокращение государственных расходов, наряду с введением налоговых льгот и требованием к кредиторам иметь больше «шкуры в игре» за счет большей подверженности риску (особенно по жилищным и студенческим кредитам), будет способствовать увеличению сбережений.

Сокращение государственных расходов, наряду с введением налоговых льгот и требованием к кредиторам иметь больше «шкуры в игре» за счет большей подверженности риску (особенно по жилищным и студенческим кредитам), будет способствовать увеличению сбережений.

Чтобы уменьшить торговый дисбаланс, Соединенные Штаты также должны продолжать экспорт значительного количества товаров. Несмотря на распространенное мнение, Соединенные Штаты в настоящее время производят и экспортируют почти исторические максимумы в стоимостном выражении. Если эта ставка начнет падать, очень незначительные импортные тарифы улучшат условия торговли США, тем самым подстегнув экспорт. Дисбаланс в торговле также выиграет от усилий по «переориентации» частей производственных цепочек поставок, имеющих решающее значение для национальной безопасности США и технологического превосходства. Обе политики указывают на желательность реформ во Всемирной торговой организации (ВТО), чтобы восстановить пространство для внутренних политических прерогатив. Отмена некоторых правил «глубокой интеграции» ВТО при сохранении архитектуры, поддерживающей свободную и открытую торговлю, создаст более прочную модель торговли в будущем.

Отмена некоторых правил «глубокой интеграции» ВТО при сохранении архитектуры, поддерживающей свободную и открытую торговлю, создаст более прочную модель торговли в будущем.

Наиболее заметные законодательные усилия по сдерживанию дефицита счета текущих операций были предложены сенаторами Тэмми Болдуин и Джошем Хоули — их законопроект дает Федеральной резервной системе дополнительные полномочия по налогообложению иностранных покупок американских активов, чтобы помочь сбалансировать приток и отток капитала. Такой налог, если он останется небольшим, скорее всего, не подорвет репутацию Соединенных Штатов как основного направления для иностранных инвестиций, а также не нанесет значительного ущерба привлекательности доллара. Однако налоги в размере, необходимом для приведения счета текущих операций в равновесие, могут привести к значительным потерям для иностранных центральных банков и других субъектов, ищущих безопасные активы. Это может подтолкнуть кредиты к более рискованным классам активов в других странах, что спровоцирует серию международных пузырей. Кроме того, предоставление ФРС права взимать налоги может еще больше политизировать учреждение, независимость которого имеет первостепенное значение. Однако налогообложение спекулятивного и краткосрочного иностранного капитала помогло бы сбалансировать дефицит счета текущих операций и стимулировать долгосрочные инвестиции, которые менее склонны к возникновению пузырей активов.

Кроме того, предоставление ФРС права взимать налоги может еще больше политизировать учреждение, независимость которого имеет первостепенное значение. Однако налогообложение спекулятивного и краткосрочного иностранного капитала помогло бы сбалансировать дефицит счета текущих операций и стимулировать долгосрочные инвестиции, которые менее склонны к возникновению пузырей активов.