Содержание

как правильно все оформить и какие документы нужны

У нас с женой двое детей, и мы будем покупать квартиру. Планируем использовать маткапитал. Как нам лучше оформить недвижимость, чтобы потом не было проблем?

Что для нас выгоднее: общая долевая или совместная собственность? Какие документы нести в Росреестр и что там по деньгам?

Дмитрий Корнев

юрист

Профиль автора

Ничего сложного в вашей ситуации нет. А вариантов, как сделать правильно, не так много. Главное — выделить доли в собственности детям. Еще вы можете заключить брачный договор, но это не обязательно. Расскажу обо всех возможных вариантах.

Общая долевая и общая совместная собственность

До 2019 года закон разрешал покупать квартиру в общую долевую собственность и прописывать баланс долей прямо в договоре. Можно было написать, например, что 40% доли получает муж, а 60% — жена. Это приводило к спорам в бракоразводных процессах и серьезным проблемам. Поэтому в закон внесли изменения, и теперь супруги по умолчанию всегда приобретают право собственности в равных долях.

Поэтому в закон внесли изменения, и теперь супруги по умолчанию всегда приобретают право собственности в равных долях.

С 2019 года, если между супругами нет брачного договора, купить недвижимость они могут только в общую совместную собственность.

ст. 244, п. 1 ст. 256 ГК РФ

п. 1 ст. 34 СК РФ

Закон от 19.07.2018 № 217-ФЗ

Без нотариуса после покупки недвижимости можно оформить соглашение об определении долей. Это работает только для имущества, купленного с использованием маткапитала, при условии что родительские доли останутся в общей совместной собственности, а выделять вы будете только доли детям.

Если же вы хотите определить доли в собственности, придется сходить к нотариусу. Он должен подтвердить, что решение каждый из супругов принял добровольно, без принуждения и обмана со стороны другого. Нотариальное заверение избавляет суды от необходимости сомневаться в добросовестности супругов, если они поделили имущество неравными долями.

Что делать? 10.06.19

Как выделить доли детям в квартире, если использовал маткапитал?

Вот что можно удостоверить у нотариуса.

Брачный договор. Сейчас, то есть до покупки недвижимости, зарегистрировать переход права собственности с определением долей можно, только если есть брачный договор. Его надо будет представить в Росреестр.

Брачный договор оформляют у нотариуса, это стоит 5000—6000 Р за типовой договор по каждому объекту недвижимости. Цены отличаются в зависимости от региона и тарифов нотариальной палаты.

/prava/matcapital/

Права родителей с маткапиталом

Брачный договор можно оформить и после покупки квартиры.

Cоглашение о разделе имущества. Такое соглашение оформляют после покупки недвижимости в общую совместную собственность с использованием материнского капитала.

Отличие соглашения о разделе имущества от брачного договора в том, что брачный договор заключают по согласию сторон. Соглашение о разделе имущества можно оформить принудительно — через суд, даже если супруги не разводятся, но один из них настаивает на разделе имущества. То есть заставить подписать брачный договор нельзя, а вот принудить поделить имущество, не прекращая при этом брак, можно.

Соглашение о разделе имущества можно оформить принудительно — через суд, даже если супруги не разводятся, но один из них настаивает на разделе имущества. То есть заставить подписать брачный договор нельзя, а вот принудить поделить имущество, не прекращая при этом брак, можно.

п. 1 ст. 38 СК РФ

Кроме того, разделить имущество может потребовать третье лицо. Например, если один из супругов задолжал по кредиту, банк может обратить взыскание на долю этого человека в совместной собственности.

Стоимость соглашения о разделе имущества у нотариуса — 0,5% от стоимости имущества, указанной в договоре, но не менее 300 Р и не более 20 000 Р. Также придется оплатить техническую работу нотариуса, эта сумма зависит от региона и тарифов нотариальной палаты и доходит до 10 000 Р.

п. 5 ст. 333.24 НК РФ

Раздел имущества через суд выйдет еще дороже: госпошлина в этом случае составляет от 0,5 до 4% от стоимости имущества, но не менее 400 Р, а максимум — 60 000 Р. И это не считая расходов на услуги юриста.

подп. 1 п. 1 ст. 333.19 НК РФ

Как оформить собственность при использовании материнского капитала

Если вы используете для покупки квартиры маткапитал, закон обязывает вас выделить детям доли в праве собственности на недвижимость. Рекомендуемый размер доли — не менее размера материнского капитала.

Но это не значит, что для использования маткапитала придется обязательно заключать брачный договор и определять доли родителей, чтобы потом выделить доли детям. Супруги могут комбинировать совместную и долевую собственность. На практике выглядеть это будет примерно так.

Представим, что вы приобретаете квартиру стоимостью 10 000 000 Р и площадью 80 м². У вас в браке двое детей. В этом случае минимальная доля одного ребенка — 1,3 м². Чтобы упростить, будем считать, что каждому из детей достанется 2 м², или 1/40 доли в праве собственности. Таким образом, на родителей придется 78/80 в праве общей долевой собственности на квартиру.

Доля 78/80, несмотря на то что это доля в праве общей долевой собственности, может принадлежать супругам на праве общей совместной собственности, потому что доля каждого внутри этих 78/80 не определена.

При таких условиях брачный договор заключать не надо. Квартира будет куплена в общую долевую собственность, но доля родителей в ней будет находиться в общей совместной собственности.

Такое соглашение об определении долей не надо нотариально удостоверять, потому что супруги между собой ничего не делят и сохраняют режим общей совместной собственности на свою долю.

Ну и что? 14.08.20

Маткапитал и детские доли: нотариальное обязательство больше не требуется

В вашей ситуации можно просто определить доли, которые вы хотите выделить детям, а остальное оставить в совместной собственности родителей. Так вы не понесете никаких дополнительных расходов. А если захотите определить доли между собой, можете в любой момент заключить брачный договор.

/guide/matkapital-bez-ipoteki/

Как купить квартиру с материнским капиталом

Документы для Росреестра

В Росреестр потребуются такие документы:

- Договор на приобретение недвижимости с указанием на использование маткапитала.

- Брачный договор, если есть.

- Паспорта.

- Свидетельство о браке.

- Свидетельства о рождении детей.

- Квитанции об уплате госпошлин.

- Соглашение о выделении долей — в случае выделения долей детям при использовании маткапитала.

Пошлина за регистрацию в общую совместную собственность — 2000 Р. Эта сумма делится на всех покупателей. Оплатить можно одной квитанцией на всех.

Что делать? 26.02.19

Как передать жене равные права на квартиру?

Если же супруги приобретают имущество одновременно в общую долевую и совместную собственность, госпошлина считается сложнее.

Например, оформляют 1/2 доли в общую совместную собственность и 1/8 доли в общую долевую каждому из супругов и каждому из двоих детей. В этом случае один из супругов платит госпошлину 1000 Р от себя, а второй — 250 Р от себя за совместную собственность и 750 Р от себя и детей. Но общая сумма все равно 2000 Р. Как правильно заплатить, объяснит специалист Росреестра или МФЦ при приемке документов.

Если покупаете жилье на стадии строительства по договору долевого участия, сначала надо заплатить пошлину 350 Р за регистрацию этого договора. А после ввода жилого дома в эксплуатацию и передачи объекта дольщикам надо оформить право — по схеме, описанной выше.

п. 30 ст. 333.33 НК РФ

Что делать?Читатели спрашивают — эксперты отвечают

Задать свой вопрос

Материнский капитал на покупку жилья у близкого родственника \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Материнский капитал на покупку жилья у близкого родственника

Подборка наиболее важных документов по запросу Материнский капитал на покупку жилья у близкого родственника (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Материнский капитал:

- Возврат материнского капитала

- Выделение долей по материнскому капиталу

- Документы для материнского капитала

- Документы на материнский капитал

- Единовременная выплата за счет средств материнского капитала

- Ещё.

..

..

- Купля-продажа жилья:

- 3 ндфл при продаже квартиры

- 3-НДФЛ покупка квартиры 2018

- 3-НДФЛ покупка квартиры 2019

- 3-НДФЛ покупка квартиры в ипотеку

- 3-НДФЛ покупка квартиры документы

- Ещё…

Судебная практика: Материнский капитал на покупку жилья у близкого родственника

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Определение Судебной коллегии по гражданским делам Верховного Суда Российской Федерации от 15.06.2021 N 49-КГ21-13-К6

Требование: О разделе совместно нажитого имущества супругов.

Обстоятельства: Истица ссылается на то, что в период брака сторонами была приобретена квартира, однако брак был расторгнут.

Решение: Дело направлено на новое апелляционное рассмотрение, поскольку суды, формально сославшись на то, что средства материнского (семейного) капитала были направлены на приобретение иной квартиры, нежели подлежащей разделу, не учли, что родители не выполнили обязательства по наделению детей долями в праве собственности на жилье. Также суды не учли, что дети зарегистрированы, проживают в спорной квартире, являющейся их единственным жильем, и имеют право на долю в спорном имуществе в связи с реализацией их права на материнский капитал.Ремеева Л.Р., обращаясь с настоящим иском о разделе имущества в том числе в интересах несовершеннолетних детей, указывала на то, что спорная трехкомнатная квартира приобреталась для проживания семьи; она была приобретена с использованием заемных денежных средств, которые предоставили близкие родственники; для исполнения обязательства по возврату этих средств супругами была приобретена однокомнатная квартира с использованием средств материнского (семейного) капитала, которая впоследствии отчуждена родственникам истца. В спорной квартире с момента ее приобретения зарегистрированы и проживают дети, для которых она является единственным жильем.

Также суды не учли, что дети зарегистрированы, проживают в спорной квартире, являющейся их единственным жильем, и имеют право на долю в спорном имуществе в связи с реализацией их права на материнский капитал.Ремеева Л.Р., обращаясь с настоящим иском о разделе имущества в том числе в интересах несовершеннолетних детей, указывала на то, что спорная трехкомнатная квартира приобреталась для проживания семьи; она была приобретена с использованием заемных денежных средств, которые предоставили близкие родственники; для исполнения обязательства по возврату этих средств супругами была приобретена однокомнатная квартира с использованием средств материнского (семейного) капитала, которая впоследствии отчуждена родственникам истца. В спорной квартире с момента ее приобретения зарегистрированы и проживают дети, для которых она является единственным жильем.

Статьи, комментарии, ответы на вопросы: Материнский капитал на покупку жилья у близкого родственника

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

«Комментарий к Федеральному закону от 24 апреля 2008 г. N 48-ФЗ «Об опеке и попечительстве»

N 48-ФЗ «Об опеке и попечительстве»

(постатейный)

(Куропацкая Е.Г., Темникова Н.А., Попова О.С.)

(Подготовлен для системы КонсультантПлюс, 2015)Возвращаясь к теме распоряжения средствами материнского капитала, следует отметить следующее: согласно позиции, изложенной в письме Минэкономразвития РФ от 22 сентября 2010 года N д23-3764 «По отдельным вопросам государственной регистрации договоров купли-продажи жилых помещений, приобретенных с использованием средств материнского (семейного) капитала», при рассмотрении вопроса о возможности осуществления государственной регистрации договора купли-продажи жилого помещения, приобретенного с использованием средств материнского (семейного) капитала, заключаемого между несовершеннолетним (не достигшим четырнадцати лет) и близкими родственниками, положения п. 3 ст. 37 ГК РФ применению не подлежат. При этом под запрет, устанавливаемый п. 3 ст. 37 ГК РФ, подпадают сделки между несовершеннолетним и близкими родственниками, направленные на отчуждение жилого помещения, приобретенного с использованием средств материнского (семейного) капитала.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Вопрос: Об оформлении долей в праве общей собственности на жилое помещение, приобретенное с использованием средств материнского (семейного) капитала.

(Письмо Минэкономразвития России от 23.12.2016 N ОГ-Д23-14771)Согласно пункту 3 статьи 37 ГК опекун, попечитель, их супруги и близкие родственники не вправе совершать сделки с подопечным, за исключением передачи имущества подопечному в качестве дара или в безвозмездное пользование, а также представлять подопечного при заключении сделок или ведении судебных дел между подопечным и супругом опекуна или попечителя и их близкими родственниками.

Нормативные акты: Материнский капитал на покупку жилья у близкого родственника

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Росреестра от 10. 07.2019 N 14-06814-ГЕ/19

07.2019 N 14-06814-ГЕ/19

(вместе с Минэкономразвития России от 25.06.2019 N Д23и-21347 «О рассмотрении обращения»)Департаментом недвижимости Минэкономразвития России рассмотрено обращение по вопросу о возможности осуществления государственной регистрации перехода права на основании договора купли-продажи жилого помещения, приобретенного с использованием средств материнского капитала, заключаемого между несовершеннолетним (не достигшим четырнадцати лет), выступающим в качестве покупателя, с близким родственником, выступающим в качестве продавца.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Минэкономразвития РФ от 28.06.2011 N Д23-2738

«О рассмотрении обращения»Учитывая изложенное, по мнению Департамента, запрет, установленный пунктом 3 статьи 37 Кодекса, распространяется на сделки, направленные на приобретение жилого помещения с использованием средств МСК, непосредственными участниками которых являются несовершеннолетние и близкие родственники.

Условия приобретения недвижимости с помощью материнского капитала

Рассмотрим основные условия, которые позволят молодой семье с детьми купить недвижимость на праве собственности с первоначальным взносом в счёт средств материнского капитала. К покупке квартиры таким способом предъявляются следующие требования:

-

Семья должна пользоваться программой мат.капитала впервые. -

Должен быть оформлен соответствующий сертификат. -

Родители не должны быть лишены родительских прав. -

Семья использует сумму материала по факту достижения младшего ребенка трехлетнего возраста (есть исключение). -

Семья приобретает недвижимость посредством оформления договора купли продажи с привлечением средств материнского капитала. -

Каждому члену семьи выделяют долю в приобретенном помещении.

ТРЕБОВАНИЯ К ПОКУПАТЕЛЯМ И К НЕДВИЖИМОСТИ

Стать участником программы получения такой субсидии можно только в случае, если и вы и приобретаемое вами жилье соответствует ряду предъявляемых требований.

Требование к семье — участнице программы материнского капитала:

-

Члены семьи являются гражданами Российской Федерации. -

Факт рождения второго или последующего ребёнка. -

Родители не лишены права опеки над своим ребёнком. -

Граждане проживают на территории Российской Федерации. -

Пенсионный фонд тщательно проверяет жилье, которое граждане хотят приобрести в собственность.

Требования к недвижимости изложены в Постановлении Правительства 862:

-

Недвижимость находится на территории России.

-

Помещение изолированное. -

Недвижимость не располагается в ветхой и аварийной постройке. -

Квадратура соответствует семье. -

Присутствуют объекты естественного освещения (окна). -

Условия проживания допустимы для нахождения детей. -

Жилье не имеет обременений и залогов. -

Из него выписаны посторонние лица.

ЧТО НУЖНО, ЧТОБЫ ПРИОБРЕСТИ ЖИЛПЛОЩАДЬ:

-

Соберите пакет документов. -

Явитесь в местное отделение Пенсионного Фонда. -

Напишите заявление на участие в программе мат. капитала.

капитала.

-

Приложите пакет бумаг. -

Получите сертификат как свидетельство участия в программе. -

Подыщите недвижимость, которая станет объектом приобретения за счет средств материнского капитала. Помните о том, что недвижимость должна отвечать требованиям, которые предъявляет к ней Пенсионный фонд. -

Уведомьте продавца о своем желании провести сделку с мат. капиталом. -

В случае необходимости оформите в финансово-кредитной организации ипотечный займ. -

Подайте заявление в Пенсионный фонд о желании приобрести конкретную недвижимость. -

Приложите пакет бумаг. -

Дождитесь одобрения. -

Составьте договор купли-продажи.

-

Осуществите передачу денежных средств. -

Зарегистрируйте договор в соответствующем учреждении. -

Составьте акт приема передачи.

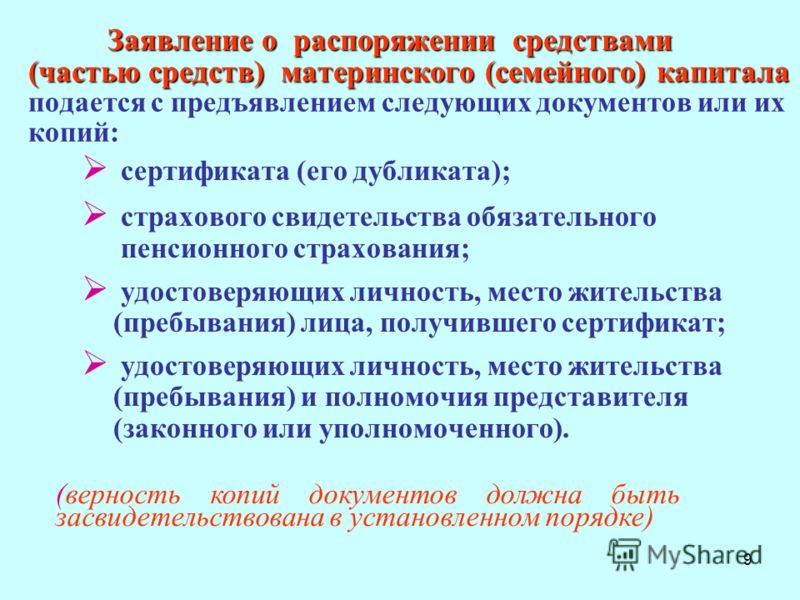

ДОКУМЕНТЫ

Для того, чтобы Пенсионный фонд пошел вам навстречу, правильно сформируйте пакет документов. Данный список включает в себя следующие бумаги:

-

Заявление. Должно быть составлено в соответствии с образцом. -

Документ, удостоверяющий вашу личность, личность одного из родителей или сразу обоих. Свидетельство о рождении ребёнка. -

Свидетельство о заключенном браке на территории Российской Федерации. -

ИНН. -

Приобщается доверенность представителя в случае, если вы пользуетесь его услугами.

К общепринятому списку могут быть добавлены и другие документы. Например, в случае, если ребенок был усыновлен, воспитывается одним из родителей, потерял мать или отца.

СРОКИ ВЫПЛАТЫ

Отдельное внимание уделите срокам выплаты мат. капитала при покупке квартиры. Продавец должен знать о том, в какие сроки ему будут перечислены денежные средства. Ожидать поступление денежных средств продавец может от одного календарного месяца до трёх.

НАЛОГИ

Несмотря на то, что семья участвует в программе материнского капитала, она не освобождается от налогообложения. Это значит, что стороны уплачивают налог в размере 13% на покупку жилья. Договор купли-продажи устанавливает, сторона продавца или покупателя выплачивает данный взнос.

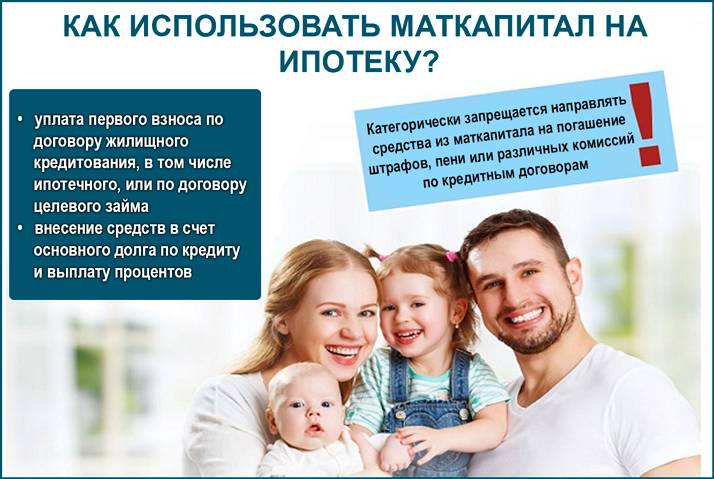

ОСОБЕННОСТИ ПРОЦЕДУРЫ С ИПОТЕКОЙ И БЕЗ

Если вы приобретаете недвижимость за счет средств материнского капитала для привлечения ипотечного кредитования, то инструкция сохраняет. Если же речь идет об ипотечном кредитовании, то прежде, чем оформить договор купли-продажи, вы должны явиться в офис финансово-кредитной организации и оформить ипотеку. Не забудьте предупредить продавца о том, каким способом расплачиваетесь. Средства материнского капитала вы сможете направить на погашение ипотеки и как перевод продавцу.

Если же речь идет об ипотечном кредитовании, то прежде, чем оформить договор купли-продажи, вы должны явиться в офис финансово-кредитной организации и оформить ипотеку. Не забудьте предупредить продавца о том, каким способом расплачиваетесь. Средства материнского капитала вы сможете направить на погашение ипотеки и как перевод продавцу.

ДО И ПОСЛЕ 3 ЛЕТ РЕБЕНКУ

Если ваш ребенок не достиг возраста 3 года, то это значит, что вы не можете воспользоваться денежными средствами материнского капитала.

Потому что государство преследует интересы ребенка. Важно помнить, что воспользоваться денежными средствами до истечения трехлетнего возраста малыша можно только в том случае, если еще до рождения ребёнка родители взяли ипотечный займ, при этом, решили потратить его на жилье.

ЗАКЛЮЧЕНИЕ: изучив все тонкости оформления договора на приобретение квартиры по программе материнского капитала, вы без труда осуществите данную сделку. Самое главное – это осуществить все требуемые от вас действия быстро, в соответствии с законом.

Самое главное – это осуществить все требуемые от вас действия быстро, в соответствии с законом.

«Могут привлечь за мошенничество». Как выделить доли детям в жилье, купленном на маткапитал

Какое жилье можно приобрести с использованием материнского капитала

Как объяснил Петр Гусятников, старший управляющий партнер юридической компании PG Partners, с участием материнского капитала можно приобрести жилые помещения, расположенные на территории РФ:

«Средства маткапитала можно использовать не только на покупку городской квартиры, но и жилого дома с участком. А с 2020 года материнский капитал можно потратить на приобретение недостроенного дома или его строительство.

Также за счет этих средств можно приобрести долю в квартире или доме. При этом либо у кого-то из членов семьи уже должна быть доля в этом жилом помещении (то есть семья после покупки становится собственником всего объекта), либо доля должна представлять собой как минимум отдельную комнату. Покупка доли, например, в однокомнатной квартире – не допускается».

Покупка доли, например, в однокомнатной квартире – не допускается».

На вопрос, можно ли потратить материнский капитал на ремонт жилья, юрист отвечает отрицательно:

«На ремонт в уже имеющемся доме и квартире маткапитал расходовать нельзя. Это не считается улучшением жилищных условий».

Эксперт уточнил, что материнский капитал также нельзя потратить на гараж или земельный участок. Но зато его можно направить на погашение ипотечного кредита.

Какие документы нужны, чтобы выделить доли детям

Петр Гусятников сообщает, что не имеет значения, как вы будете выделять доли детям – у нотариуса или самостоятельно – комплект документов в обоих случаях будет одинаков:

– паспорта обоих родителей,

– свидетельства о рождении детей или паспорта, если кому-то уже есть 14 лет,

– соглашение о выделе долей,

– правоустанавливающие документы на жилье,

– свидетельство о браке,

– справка об оплате госпошлины за регистрацию недвижимости в Россреестре,

Юрист советует уточнять актуальный список документов по телефону горячей линии МФЦ или Росреестра.

Как составить соглашение о выделении долей

Как оформить выделение долей? Специалисты юридической компании PG Partners подсказывают, что соглашение о выделении долей можно составить самостоятельно в простой письменной форме. Также эксперты поделились образцом такого документа и уточнили, какие данные в нем должны быть указаны:

– паспортные данные родителей и данные паспорта или свидетельства о рождении детей,

– адрес объекта недвижимости, его характеристики, кадастровый номер, основания возникновения права собственности (ДКП, ДДУ),

– информация о средствах материнского капитала – какая сумма использовалась на покупку,

– размеры долей для каждого собственника,

– сведения о дате и месте подписания соглашения и подписи сторон.

close

100%

Куда обращаться, чтобы выделить доли детям

Отвечая на вопрос «Куда обращаться, чтобы выделить доли детям?», Петр Гусятников объясняет, что подать документы для регистрации соглашения о выделении долей детям можно в МФЦ, в Росреестре или через нотариуса.

«Документы должны подавать все, кто участвует в сделке, лично. Присутствие детей до 14 лет необязательно. Если кто-то не может, например, отец отсутствует, документы за обоих родителей может подать мать, но только если от отца есть нотариальная доверенность, подтверждающая право совершения подобных сделок. Это касается и МФЦ, и Росреестра. Самый удобный вариант для подачи документов – обратиться в МФЦ. Копии или сканы делать не нужно, достаточно принести оригиналы документов и отдать их в окошко, сотрудники МФЦ все сделают сами», – информирует юрист Гусятников.

В случае, если родители официально не женаты, то выделять долю отцу ребенка не нужно. И соответственно, документы подает только мать. А если сделка оформляется нотариально, достаточно отдать нотариусу документы, и он сам подаст их на регистрацию, добавляет эксперт.

Можно ли выделить доли детям без нотариуса

Многие родители задаются вопросом, можно ли обойтись без нотариуса? Эксперты юридической компании отвечают, что соглашение о выделении долей можно составить самостоятельно в простой письменной форме или же обратиться за этим к нотариусу, но закон не обязывает это делать – только по желанию.

«С 31 июля 2019 года участие нотариуса не обязательно, если в сделках с долями участвуют все собственники. Когда речь идет о соглашении о выделении долей, то в нем будут участвовать все собственники. Нотариальное заверение нужно только в случаях, когда сделка происходит без одного или нескольких собственников других долей. Например, когда у человека есть доля в квартире и он решил ее продать, подарить, обменять и так далее, но остальные собственники оставляют за собой свои доли. Если же все собственники совершают сделку одновременно, допустим, продают все свои доли, то есть квартиру целиком – можно обойтись без нотариуса», – объясняет Петр Гусятников.

Можно ли выделить долю только одному ребенку

Иногда родители приобретают жилье с использованием материнского капитала, чтобы записать его на конкретного члена семьи.

А можно ли выделить долю только одному ребенку, например, тому, на кого выдавали сертификат?

«Нет, нельзя. Это самое распространенное заблуждение. Должно быть выделение долей всем членам семьи: матери, отцу и всем детям, которые уже есть в семье. При этом нет обязанности выделять доли всем в равных пропорциях, например, родители могут иметь большие доли, а дети меньшие. Но, как правило, это делается чаще всего в равных пропорциях – на количество членов семьи», – сообщает Петр Гусятников.

Должно быть выделение долей всем членам семьи: матери, отцу и всем детям, которые уже есть в семье. При этом нет обязанности выделять доли всем в равных пропорциях, например, родители могут иметь большие доли, а дети меньшие. Но, как правило, это делается чаще всего в равных пропорциях – на количество членов семьи», – сообщает Петр Гусятников.

Таким образом, жилье, приобретенное при использовании материнского капитала, – это собственность родителей и детей.

close

100%

Как выделить детям доли, если жилье покупалось в ипотеку

Когда можно задуматься о выделении долей детям в жилье, если родители при использовании материнского капитала брали кредит?

«Если квартира приобреталась в ипотеку, доли детям можно будет выделить уже после того, как кредит будет выплачен и с объекта будет снято обременение», — отвечает юрист Гусятников.

Можно ли продать квартиру, купленную в ипотеку с использованием материнского капитала

Управляющий партнер юридической компании PG Partners сообщает, что фактически закон не запрещает продажу недвижимости, которая была куплена с участием маткапитала и в ней из-за ипотеки еще не были выделены доли всем членам семьи.

«В этом случае сильно рискует покупатель, ведь те, кому не досталось доли, имеют право обратиться в суд, и сделку могут признать недействительной. Кроме того, если ПФР узнает о таком факте, он потребует вернуть назад маткапитал, а родители могут быть привлечены к ответственности за мошенничество», – предупреждает Петр Гусятников.

Продажа ипотечной недвижимости, приобретенной с участием средств материнского капитала, может стать большой проблемой для продавца, считает юрист. Ведь чтобы ее продать необходимо выделить доли членам семьи, а для того, чтобы выделить доли – погасить кредит.

В этом случае Петр Гусятников видит несколько возможных вариантов для решения проблемы:

– продавец сам находит средства на погашение ипотеки, выплачивает ее, снимает обременение, выделяет доли детям, а потом продает.

– продавец находит покупателя, который готов своими средствами погасить ипотеку, после чего происходит снятие обременения, выдел доли детям и продажа. Но для покупателя это рискованная схема.

– родители возвращают материнский капитал в ПФР. После этого они больше не обязаны выделять доли несовершеннолетним.

Могу ли я получить ипотеку в декрете?

Да, в декретном отпуске можно получить ипотеку. Вот как

Вы решили создать семью и хотели бы переехать в более просторное место.

Последнее, о чем вам следует беспокоиться, так это о том, одобрят ли вам ипотечный кредит, пока вы находитесь в декретном отпуске.

Хорошая новость заключается в том, что кредиторы по закону не могут отказать вам в ипотеке, потому что вы становитесь родителем. Но вам, возможно, придется пройти через дополнительные обручи, чтобы получить одобрение.

Это потому, что в декретном отпуске вы будете получать минимальный доход в течение определенного периода времени. И, по мнению кредиторов, есть шанс, что вы не вернетесь к работе.

Вот как убедиться, что вам одобрили жилищный кредит в декретном отпуске.

Перейти к:

- Получение одобрения

- Документация

- Варианты кредита

- Материнский доход и право на ипотеку

- Работодатель и государственная политика

Что нужно знать об отпуске по беременности и родам и одобрении ипотеки

Чтобы получить одобрение на ипотечный кредит, кредиторы оценят ваши доходы, активы и обязательства. Это то же самое, что и с любым другим претендентом на ипотечный кредит.

Это то же самое, что и с любым другим претендентом на ипотечный кредит.

Вам по-прежнему нужно быть финансово устойчивым заемщиком.

Они также примут во внимание, оплачиваемый или неоплачиваемый отпуск по беременности и родам, а также дату, когда вы планируете вернуться на работу.

В общем, оплачиваемый кредит «лучше», чем неоплачиваемый, и большинство кредиторов хотели бы видеть доказательства того, что вы вернетесь к работе в течение 12 месяцев.

Отпуск по беременности и родам, как правило, не должен препятствовать утверждению вашего дома, но вы должны понимать последствия вашего отпуска.

Также очень важно присмотреться и найти кредитора, подходящего для вашей текущей ситуации.

Должен ли я сообщить кредитору по ипотеке, что я беременна?

Ваш ипотечный кредитор не имеет права спрашивать, беременны ли вы или находитесь в декретном отпуске, когда вы подаете заявление на ипотеку.

Задавание этого вопроса может рассматриваться как дискриминация в соответствии с Законом о равных кредитных возможностях.

Однако кредиторы обязаны убедиться, что вы можете погасить кредит без значительных финансовых трудностей. Это означает, что они могут спросить вас, ожидаете ли вы каких-либо изменений в ваших обстоятельствах в ближайшем будущем.

Ипотечным кредиторам не разрешается спрашивать, беременны ли вы или находитесь в декретном отпуске. Однако им разрешено (фактически требуется) проверять текущий и будущий статус занятости и дохода.

Нахождение в декретном отпуске влияет на ваш доход.

И расходы, связанные с новорожденным, не говоря уже о текущих расходах по уходу за ребенком, также увеличат ваши расходы. Скорее всего, это повлияет на вашу способность выплачивать ипотечные кредиты.

Если вы не выплатите ипотечный кредит, больше всего пострадаете вы. Таким образом, в ваших интересах быть честным со своим ипотечным кредитором.

Какие документы необходимы во время декретного отпуска?

Если вы покупаете дом, вы должны подтвердить свой доход одним из следующих способов:

- Предоставить налоговую квитанцию T4 за год, предшествующий отпуску по беременности и родам (только для наемных работников)

- Предоставить письмо, подтверждающее вашу занятость , в котором указано, когда вы были приняты на работу, когда вы планируете вернуться на работу и ваша годовая заработная плата

Если вы получаете почасовую оплату, необходимо указать количество часов, которые вы работаете в неделю. И если вы часто работаете сверхурочно, вы можете предоставить документацию за предыдущие два года, чтобы продемонстрировать последовательность.

И если вы часто работаете сверхурочно, вы можете предоставить документацию за предыдущие два года, чтобы продемонстрировать последовательность.

Возможности при уходе в декретный отпуск

К счастью, есть возможность получить ипотечный кредит для тех, кто планирует уйти в декретный отпуск.

И FHA, и Fannie Mae разработали правила для лиц, подающих заявление на декретный отпуск.

Руководство

FHA допускает любой временный отпуск, включая отпуск по беременности и родам. Предполагая, что заемщик намерен вернуться к работе, существуют исключения.

Если ваша ипотека начинается

после декретного отпуска

Для домовладельцев, которые планируют вернуться к работе во время или до того, как будет произведен первый регулярный платеж по ипотеке, кредитор будет использовать сумму дохода «до отпуска».

По сути, это означает, что вы будете утверждены на основании уровня вашего дохода до того, как вы отправитесь в отпуск.

Если ваша ипотека начинается

во время декретного отпуска

Если заемщик намерен вернуться к работе после первого обычного срока погашения ипотечного кредита, кредитор может проверить текущие ликвидные резервы.

Можно определить, достаточно ли у них свободных денежных резервов, чтобы выступать в качестве резервного фонда на три месяца, в течение которых заемщик планирует быть без работы.

Кредитор обязан:

- Предоставить письменное заявление от заемщиков о намерении вернуться

- Документ о согласии работодателя на работу после отпуска по беременности и родам

- Подтвердить наличие достаточных активов для закрытия, а также дополнительный доход

Рекомендации Fannie Mae позволяют кредиторам рассчитать это как « временный доход», пока заявительница находится в отпуске по уходу за ребенком.

Этот дополнительный доход рассчитывается аналогично кредиту FHA.

Кредиторы определяют доступные резервы наличности после закрытия кредита, включая сумму первоначального взноса и затраты на закрытие. Оставшиеся средства должны находиться на ликвидном счете, доступном для заемщиков.

Оставшиеся средства должны находиться на ликвидном счете, доступном для заемщиков.

Этот расчет используется, если кредит закрывается и первый платеж должен быть произведен до того, как человек вернется на работу.

Почему декретный отпуск влияет на одобрение ипотечного кредита

Отпуск по беременности и родам может повлиять на размер дохода, который, как ожидается, получит отдельное лицо или пара. В свою очередь, это влияет на их бюджет покупки жилья. Вот почему.

Когда вы подаете заявку на ипотеку, кредиторы оценивают доход за последние два года работы. Они ищут постоянный доход, а также вероятность того, что доход будет продолжаться. Отпуск по беременности и родам может повлиять на эту вероятность.

Ипотечные кредиторы ищут стабильный доход, а также вероятность того, что доход будет продолжаться. Отпуск по беременности и родам может повлиять на эту вероятность.

Например, когда два человека вместе подают заявку на получение ипотечного кредита, кредитор суммирует доход от обоих для квалификационных целей.

Если один заемщик зарабатывает 4000 долларов в месяц, а другой заемщик зарабатывает 3000 долларов, общий соответствующий требованиям доход составляет 7000 долларов.

Ваши ипотечные кредиторы запросят у вас две последние квитанции о зарплате за 30-дневный период вместе с двумя последними формами W2.

Для самозанятых кредиторы также потребуют две последние федеральные налоговые декларации.

Проблема для ипотечного кредитора возникает, когда эта пара предварительно одобрена на основании их ежемесячного дохода в размере 7000 долларов, но при этом имеется беременность.

Если женщина берет отпуск по беременности и родам и не получает ежемесячного дохода в течение этого периода, какие варианты есть у кредитора?

В конце концов, если женщина намерена взять восемь недель отпуска на рождение ребенка и уход за ним, квалификационный доход будет снижен.

Вот почему вам часто приходится предъявлять документы, подтверждающие ваши планы вернуться на работу и намерение вашего работодателя сохранить вашу предотпускную зарплату.

>> Связанные: Как купить дом с меньшим доходом

Заметка о Законе о семейном отпуске и отпуске по болезни и о требованиях к ипотеке

Уровень дохода, который вы получаете во время декретного отпуска, будет зависеть от вашего работодателя и, возможно, от штата, в котором вы живете.

Для тех, кто работает в компании, в которой работает не менее 50 сотрудников, работодатель должен соблюдать Закон о семейном отпуске и отпуске по болезни.

Если сотрудница проработала в одной компании не менее 12 месяцев с минимальной 24-часовой рабочей неделей, работодатель обязан следовать правилам Закона, в первую очередь в отношении возвращения сотрудницы на работу после отпуска по беременности и родам.

В дополнение к возвращению на работу работодатель должен продолжать предоставлять те же льготы, пока женщина находится в отпуске по беременности и родам, включая медицинскую страховку.

Стандартный срок отпуска по беременности и родам составляет от шести до восьми недель. Этот период является частью 12 рабочих недель в году, отведенных для ухода за ребенком в первый год.

Этот период является частью 12 рабочих недель в году, отведенных для ухода за ребенком в первый год.

Малые предприятия, в которых не работает не менее 50 сотрудников в одном месте, не обязаны соблюдать Закон о семейных отпусках и отпусках по болезни.

Другие штаты, однако, установили льготы для тех, кто находится в отпуске по беременности и родам, но не имеет пособия по беременности и родам.

Например, в Калифорнии женщины могут получать выплаты штата по временной нетрудоспособности, которые составляют примерно две трети их заработной платы в течение периода от шести до восьми недель.

Убедитесь, что вы связались с отделом кадров вашего работодателя или государственными ресурсами, чтобы узнать, какими будут ваши текущие льготы во время отпуска.

Ваша ипотечная компания потребует эту информацию, чтобы одобрить вам ипотечный кредит в декретном отпуске.

Узнайте, имеете ли вы право на получение ипотечного кредита, даже если планируете декретный отпуск

Как и любой заявитель, убедитесь, что вы выбираете и сравниваете кредиторов, когда находитесь в декретном отпуске.

Спросите о политике каждого кредитора. И ищите кредитного специалиста, имеющего опыт работы в этой области, который может не только предложить доступное финансирование, но и с которым легко работать.

Вы можете начать работу по ссылке ниже.

Информация, содержащаяся на веб-сайте The Mortgage Reports, предназначена только для информационных целей и не является рекламой продуктов, предлагаемых Full Beaker. Взгляды и мнения, выраженные здесь, принадлежат автору и не отражают политику или позицию Full Beaker, ее должностных лиц, материнской компании или аффилированных лиц.

Ипотечный кредит и декретный отпуск: что нужно знать

28 августа 2020 г.

Поздравляем с созданием семьи! Это интересно, но вам может понадобиться больше возможностей для роста. Быть новым домовладельцем тоже волнующе, но ипотечный кредит и декретный отпуск могут быть не тем, что вы имеете в виду.

Вы можете надеяться, что ваш ребенок родится, как только вы обустроитесь на новом месте. Но жизнь не всегда складывается так, как мы ее планируем или думаем.

Но жизнь не всегда складывается так, как мы ее планируем или думаем.

Кредитор не может на законных основаниях отказать вам в ипотеке, потому что вы становитесь родителем. Но вам, возможно, придется проделать больше работы для утверждения, потому что, находясь в декретном отпуске, вы можете некоторое время получать минимальный доход. Не волнуйся. Мы покажем вам, как вы можете получить одобрение на ипотечный кредит, пока вы наслаждаетесь временем со своим малышом.

Рождение ребенка по ипотечному кредиту в декретном отпуске

Когда вы создаете семью, вы не хотите беспокоиться о том, что вам одобрят ипотеку, пока вы находитесь в декретном отпуске. В конце концов, вы беременны и, вероятно, находитесь в состоянии стресса.

Однако ваш кредитор должен показать, что вы можете доказать, что можете погасить кредит. Вот почему они используют отношение долга к доходу (DTI). Это сильный показатель того, сколько жилья вы можете себе позволить, учитывая ваш доход и ежемесячные расходы.

Если вы планируете предстоящий отпуск по беременности и родам или собираетесь начать его во время поиска нового дома, вам необходимо установить и подтвердить свой отпускной доход.

Почему?

Потому что ваш кредитор может использовать вашу текущую заработную плату в качестве квалификации, когда вы вернетесь на работу.

Имейте в виду, что вы всегда можете компенсировать свой доход, внеся более значительный первоначальный взнос, погасив долг или наняв грузоотправителя.

Что нужно знать об одобрении ипотеки и отпуске по беременности и родам

По данным Департамента жилищного строительства и городского развития (HUD), женщине не может быть отказано в ипотеке по причине того, что она находится в декретном отпуске или беременна, поскольку это нарушает федеральный закон о справедливом жилищном обеспечении, принятый в 1968 году. Он запрещает дискриминацию в сфере жилья, в том числе ипотечное кредитование на основе расы, цвета кожи, национального происхождения, религии, пола, инвалидности или семейного положения.

Когда дело доходит до ипотечных кредитов, ваш кредитор рассмотрит ваши доходы, активы и обязательства, как и любой другой заявитель.

Итак, вам нужно убедиться, что ваши финансы в порядке.

Кредитор также принимает во внимание наличие у вас оплачиваемого или неоплачиваемого отпуска по беременности и родам, а также дату вашего возвращения на работу.

Они хотят видеть доказательства того, что вы вернетесь на работу, поэтому оплачиваемый декретный отпуск лучше, чем неоплачиваемый.

Отпуск по беременности и родам не должен помешать вам получить одобрение. Но вы должны знать, как ваше свободное время повлияет на ваши финансы.

«Я беременна». Должен ли я сообщить кредитору?

Нет! Ипотечный кредитор не имеет права спрашивать вас, беременны ли вы или находитесь в декретном отпуске, когда вы подаете заявку на ипотечный кредит. Если кредитор спросит вас об этом, это может быть сочтено дискриминационным в соответствии с Законом о равных кредитных возможностях.

Ваш кредитор хочет знать, сможете ли вы погасить ипотечный кредит без существенных финансовых трудностей. И вас могут спросить, ожидаете ли вы скорого изменения обстоятельств.

Опять же, кредитор не может спросить вас, беременны ли вы или находитесь в декретном отпуске. Но они должны подтвердить ваш текущий и будущий статус занятости и доход.

В зависимости от плана отпуска по беременности и родам в вашей компании это может существенно повлиять на ваш доход.

Уход за новорожденным увеличивает ваши расходы, что может повлиять на выплаты по ипотеке, в зависимости от вашего ежемесячного дохода.

Неуплата ипотечного кредита повлияет на вас, поэтому, возможно, в ваших интересах быть честным с вашим ипотечным кредитором. Но опять же, вы не обязаны этого делать.

Уходишь в декретный отпуск? Соберите эти документы

Прежде чем отправиться в отпуск по беременности и родам, соберите следующие документы, чтобы они были у вас наготове, когда вы сядете со своим кредитором.

- Налоговая квитанция T4 за год до отпуска по беременности и родам (для наемных работников).

- Письмо, подтверждающее вашу занятость, предполагаемую дату возвращения на работу и вашу годовую зарплату.

У вас почасовая оплата? Укажите количество рабочих часов в неделю. Вы всегда работаете сверхурочно? Если да, предоставьте документацию не менее чем за два года, чтобы показать последовательность.

И это ваши варианты

Хорошие новости! У вас есть варианты, если вы планируете уйти в декретный отпуск.

Если вы вернетесь на работу во время или до внесения первого платежа, кредитор будет использовать сумму дохода «до отпуска».

В основном вы получаете одобрение на основании вашего дохода до отпуска по беременности и родам.

Вернетесь ли вы к работе после истечения срока первого платежа по ипотеке?

Если это так, ваш кредитор может проверить ваши финансовые резервы, чтобы убедиться, что у вас достаточно наличных денег, чтобы покрыть продолжительность отпуска по беременности и родам.

Имейте в виду, что ваш кредитор должен сделать следующее:

- Предоставьте письменное заявление о своем намерении вернуться к работе.

- Задокументируйте согласие вашего работодателя на работу после отпуска по беременности и родам.

- Убедитесь, что у вас достаточно активов для закрытия в дополнение к дополнительному доходу.

Например, давайте представим, что у вас есть 20 000 долларов на вашем банковском счете после закрытия ипотечного кредита (включая первоначальный взнос и расходы на закрытие).

Кредитор может разделить ваш ежемесячный платеж по ипотеке на ваши резервы и рассчитать «общий дополнительный доход», который основан на количестве месяцев между вашим первым платежом и датой выхода на работу.

Если у вас есть 20 000 долларов на сберегательном счете, и вы должны сделать пять платежей, прежде чем вернуться к работе, дополнительный доход составит 4 000 долларов (20 000 долларов / 5 = 4 000 долларов).

Закон об отпуске по семейным обстоятельствам и болезни и право на получение ипотечного кредита

Работодатели в Огайо подпадают под действие Закона об отпуске по болезни семьи (FMLA), если у них есть не менее 50 сотрудников в течение не менее 20 недель в текущем или предыдущем году. И сотрудники имеют право на FMLA, если они соответствуют следующим критериям:

И сотрудники имеют право на FMLA, если они соответствуют следующим критериям:

- Вы проработали в компании не менее года.

- Отработано не менее 1250 часов в течение предыдущего года

- Вы работали в месте с не менее чем 50 сотрудниками в радиусе 75 миль.

Вы не только имеете право вернуться на работу, но и пока вы находитесь в декретном отпуске, ваш работодатель должен продолжать предоставлять вам те же льготы, включая медицинскую страховку.

Большинство отпусков по беременности и родам составляют от шести до восьми недель, что является частью 12 рабочих недель в году, предусмотренных для ухода за ребенком в первый год жизни.

Имейте в виду, что малое предприятие, в котором работает не менее 50 сотрудников, не обязано соблюдать Закон о семейных отпусках и отпусках по болезни.

Если ваша компания находится за пределами штата, спросите, есть ли у них льготы для тех, кто уходит в отпуск и не имеет пособия по беременности и родам.

Попросите отдел кадров вашего работодателя проверить их политику отпуска по беременности и родам и льготы, которые вы получите во время отпуска. Эта информация понадобится вашему ипотечному кредитору, чтобы одобрить вам ипотечный кредит, пока вы находитесь в декретном отпуске.

Получение ипотечного кредита в декретном отпуске

Когда вы уходите в декретный отпуск, ваш доход может измениться или остаться прежним. Это зависит от вашего работодателя, а в некоторых случаях и от штата, в котором вы живете.

Вот почему так важно работать с кредитором, который сделает все возможное, чтобы работать с вами на каждом этапе пути.

Работа кредитным специалистом, имеющим опыт работы с клиентами, ушедшими в декретный отпуск. В конце концов, вы хотите встретиться с кем-то, кто понимает, с кем легко работать и кто сделает все возможное, чтобы предложить вам ипотечный жилищный кредит, который лучше всего подходит для вашего бюджета.

Готовы взять ипотеку? Свяжитесь с нами сегодня, и давайте сохраним ваш ипотечный кредит!

П. С. Вам понравился этот пост? Поделитесь ею и зарегистрируйтесь здесь, чтобы ежемесячно получать полезную информацию прямо на свой почтовый ящик.

С. Вам понравился этот пост? Поделитесь ею и зарегистрируйтесь здесь, чтобы ежемесячно получать полезную информацию прямо на свой почтовый ящик.

Опубликовано в: Покупка жилья, кредитование

Закрытие дома во время отпуска по беременности и родам

По состоянию на 25 июня 2018 г. мы внесли некоторые изменения в процедуру одобрения ипотеки. Вы можете узнать больше о нашем процессе Power Buyer Process ТМ .

Когда несколько лет назад я была в декретном отпуске, мы жили в нашем новом доме около 10 месяцев. Так что, к сожалению, в моем списке дел, казалось бы, была тысяча проектов по благоустройству дома, в дополнение ко всему, что пришло, когда я впервые стала матерью.

Но многие родители готовятся к рождению ребенка, одновременно совмещая сложную задачу поиска дома или закрытия дома. У будущих мам могут возникнуть вопросы об одобрении ипотечного кредита во время отпуска по беременности и родам, поэтому ниже я делюсь информацией, которая, я надеюсь, окажется полезной.

Отпуск по беременности и родам, как правило, не должен препятствовать утверждению вашего дома, но вы должны понимать последствия вашего отпуска. Когда женщины уходят в декретный отпуск, они обычно возвращаются на работу в течение 90 дней.

«В большинстве случаев женщины берут полные 12 недель, которые им предоставляет компания», — говорит Линда Виллароса, опытный специалист по льготам в Quicken Loans в Детройте. «Некоторые мамы действительно хотят продлить свой отпуск, но это случается нечасто». В некоторых случаях, тем не менее, матери предпочитают взять отпуск до года после рождения ребенка.

Итак, какие документы требуются во время отпуска по беременности и родам, кроме тех, которые должны предоставить другие претенденты на ипотечный кредит? Что ж, если вы покупаете дом, вы должны подтвердить свой доход одним из следующих способов:

- Предоставить налоговую квитанцию T4 за год, предшествующий отпуску по беременности и родам (только для наемных работников)

- Предоставьте письмо, подтверждающее вашу занятость, в котором указано, когда вы были приняты на работу, когда вы планируете вернуться на работу и ваша годовая зарплата.

Если вам платят почасово, следует указать количество часов, которые вы работаете в неделю, а если вы часто работаете сверхурочно, вы можете предоставить документацию за предыдущие два года, чтобы продемонстрировать согласованность.

Если вам платят почасово, следует указать количество часов, которые вы работаете в неделю, а если вы часто работаете сверхурочно, вы можете предоставить документацию за предыдущие два года, чтобы продемонстрировать согласованность.

«Во время отпуска по беременности и родам ваш доход останавливается, но в то же время это не так», — сказал Виллароса. «В отпуске вам частично платят за счет краткосрочной нетрудоспособности, оплачиваемых нерабочих часов и Закона об отпуске по семейным обстоятельствам. Затем, в зависимости от того, как долго вы работаете в компании, вы временно будете получать от 30% до 70% своей обычной зарплаты».

Сокращение дохода и статус временного отпуска могут повлиять на процесс подачи заявления и могут потребовать от вас дополнительных действий, чтобы подтвердить право на участие. Правила ипотечной индустрии стали более строгими, чем даже 10 лет назад. Согласно руководящим принципам, установленным Fannie Mae, Freddie Mac и Министерством жилищного строительства и городского развития США, отпуск по беременности и родам считается временным отпуском в сфере кредитования. В результате в прошлом некоторые будущие матери сообщали, что их отпуск вызывал опасения со стороны некоторых ипотечных кредиторов. Однако благодаря Закону о справедливом жилищном обеспечении ипотечные кредиторы не могут дискриминировать и отказывать в одобрении кредита или рефинансировании из-за беременности или отпуска по беременности и родам.

В результате в прошлом некоторые будущие матери сообщали, что их отпуск вызывал опасения со стороны некоторых ипотечных кредиторов. Однако благодаря Закону о справедливом жилищном обеспечении ипотечные кредиторы не могут дискриминировать и отказывать в одобрении кредита или рефинансировании из-за беременности или отпуска по беременности и родам.

«Наша команда всегда обрабатывает много новостей о детях и готовит матерей к отпуску. Мы заранее планируем с ними «детскую беседу», чтобы мы могли обсудить все, что им нужно знать», — говорит Виллароса. «Мы обсуждаем продолжительность их отпуска, дату их выплаты, их заработную плату во время отпуска — и мы описываем их преимущества».

По словам Вильяроса, цель состоит в том, чтобы убедиться, что у будущих матерей нет нерешенных вопросов по полису или медицинскому страхованию.

По закону покупатели жилья должны пройти устную проверку занятости в течение 10 дней после закрытия сделки. Это означает, что ваш кредитор позвонит вашему работодателю, чтобы убедиться, что вы все еще работаете, и узнать информацию о вашей зарплате. Поэтому важно сообщить вашему кредитору, что вы можете быть в декретном отпуске в это время, чтобы это не мешало вашему утверждению или закрытию.

Поэтому важно сообщить вашему кредитору, что вы можете быть в декретном отпуске в это время, чтобы это не мешало вашему утверждению или закрытию.

«Мне кто-то звонил и просил написать письмо, подтверждающее их занятость и размер регулярной зарплаты», — говорит Виллароса. «Меня также попросили заполнить форму для матери в отпуске, которая пыталась претендовать на арендную плату. Мы всегда рады помочь, когда поступают такие запросы».

Поскольку в вашей заявке на получение ипотечного кредита нет места для вопроса о том, беременны ли вы, хорошим практическим правилом является честность со своим кредитором в отношении того, что происходит в вашей жизни.

«Один совет, который я могу дать будущим родителям, — планировать заранее и оплачивать счета заранее, если это возможно, в связи с предстоящей потерей дохода», — говорит она. «Иногда происходит задержка в обработке платежей за отпускных, хотя их счета продолжают поступать!»

Теперь, при условии, что вы выполнили все пункты из списка дел для ребенка, вы максимально готовы к связке радости и к процессу подачи заявки на ипотечный кредит.

Сделайте первый шаг к покупке дома.

Получите одобрение, чтобы узнать, на что вы имеете право.

Начать мое одобрение

Образец письма об отпуске по беременности и родам для жилищной ссуды

Могу ли я получить одобрение во время отпуска по беременности и родам?

Да, вы можете получить одобрение на ипотечный кредит, находясь в декретном отпуске, однако не все кредиторы, и только несколько кредиторов принимают родителей в неоплачиваемый отпуск.

Мы написали страницу о жилищных кредитах в декретном отпуске с дополнительной информацией о том, что ищут кредиторы.

Образец письма об отпуске по беременности и родам

Ваш работодатель должен будет скопировать его на свой бланк, отредактировать детали в соответствии с вашей ситуацией, распечатать, подписать и отправить по факсу своему ипотечному брокеру Home Loan Experts.

01/01/2019

Для кого это может касаться:

Re: Джилл Смит

Это письмо подтверждает следующее о трудоустройстве Джилл Смит и дате ее возвращения на работу в ABC Pty Ltd:

- Она сотрудник, работающий полный рабочий день, с текущей валовой годовой зарплатой в размере 80 000 долларов США.

- В настоящее время она находится в декретном отпуске и вернется на работу 01.01.2020.

- В течение этого периода она имеет право на полную оплату за период с 01.01.2019 по 06.01.2019 (если применимо).

- Она будет в неоплачиваемом отпуске до конца отпуска.

- Она вернется на постоянную работу.

- Когда она вернется на работу, ее валовой годовой доход составит 80 000 долларов.

Пожалуйста, не стесняйтесь обращаться в наш отдел кадров по телефону 02 0000 0000, если вам потребуется дополнительная информация.

С уважением,

(SIGN)

Джек Джонсон

Менеджер по персоналу

ABC Pty Ltd

Скачать шаблон

Если вы пользуетесь нашими услугами для оформления кредита, попросите своего работодателя отправить нам письмо по факсу по адресу +61 2 9475 4466 .

Законодательная декларация не требуется.

Требования банка к письмам об отпуске по беременности и родам

Ваше письмо об отпуске по беременности и родам должно быть:

- Датировано.

- Подписано.

- На бланке работодателя.

- Содержит имя человека, подписавшего письмо.

- Содержит период отпуска, особенно дату возвращения на работу.

- Тип занятости и оплата по возвращении.

- Оплата во время отпуска, если применимо

Зачем банку справка о декретном отпуске?

Банки хотят, чтобы вы могли позволить себе погашать ипотечный кредит без значительных трудностей в соответствии с их принципами ответственного кредитования.

Они будут использовать это письмо, банковские выписки или подтверждение наличия средств/сбережений и того, что вы вернетесь к своей работе, чтобы подтвердить, что вы можете позволить себе кредит.

Часто задаваемые вопросы о ссуде на родильный дом

В. Если заявитель имеет досрочное погашение ссуды на период отпуска или возможность повторной выдачи, удовлетворяет ли это требование «сбережений» в отношении отпуска по уходу за ребенком?

Если заявитель имеет досрочное погашение ссуды на период отпуска или возможность повторной выдачи, удовлетворяет ли это требование «сбережений» в отношении отпуска по уходу за ребенком?

А. Да. Чтобы рассчитать, сколько избыточных средств требуется для удовлетворения потребности в сбережениях, вы можете использовать наш «Калькулятор расходов на проживание в декретном отпуске».

В: Приемлемы ли другие формы дохода (Centrelink/пособие по беременности и родам/родительское пособие) для компенсации нехватки должности обслуживания отпуска по уходу за ребенком?

О: Да.

В. Если заявительница должна уйти в отпуск по беременности и родам, но еще не находится в отпуске в настоящее время, достаточно ли письма от работодателя с указанием даты начала отпуска и того, что он не превышает 12 месяцев?

A. Да, однако кредиторы должны будут подтвердить фактическую дату выхода на работу (и уровень дохода по возвращении), чтобы определить требуемый уровень сбережений на момент подачи заявления. Кредиторы не смогут действовать без этой информации.

Кредиторы не смогут действовать без этой информации.

В нашей комиссии есть кредитор, который может рассмотреть ваше заявление, если вы вернетесь на работу в течение 2 лет после отпуска по уходу за ребенком.

Как получить одобрение в декретном отпуске?

Чтобы получить одобрение во время отпуска по беременности и родам, необходимо подать заявление в подходящего кредитора.

Поговорите с одним из наших специализированных ипотечных брокеров, позвонив нам по телефону 1300 889 743 или заполнив нашу онлайн-форму запроса, чтобы узнать, соответствуете ли вы требованиям одного из наших 40 кредиторов.

Зачем использовать нас?

Мы стремимся подать пример, выполняя то, что обещаем: более высокий уровень обслуживания, более качественные консультации и лучшие жилищные кредиты.

pin_drop

Услуги по всей Австралии

Мы финансируем недвижимость в любой точке Австралии для людей из любой точки мира.

monetization_on

Получите невероятные процентные ставки

Наши отношения с нашей группой кредиторов позволяют нам договориться о вашей процентной ставке.

thumb_up

Мы одобряем сложные кредиты

Мы можем помочь вам пройти часто сложный процесс предварительного утверждения и подачи заявки.

избранное

Наши клиенты любят нас

Мы получаем сотни любовных писем от наших клиентов.

Узнайте больше о причинах обратиться к специалистам по жилищному кредитованию

Как мы находим для вас правильное решение

Мы получаем полное представление о том, где вы находитесь и каковы ваши конечные цели.

Вы получите рекомендацию всего за нескольких простых шагов .

1

Заполните нашу форму бесплатной оценки или позвоните нам по номеру .

2

Мы оцениваем вашу ситуацию.

3

Мы рассматриваем все варианты от нашей группы кредиторов.

4

Мы подберем для вас наиболее подходящих сделок по жилищному кредиту.

Отзывы экспертов по жилищным кредитам

из 450+ отзывов

из 150+ отзывов

из 750+ отзывов

“ …С самого начала обслуживание, забота и внимание к моим потребностям были выдающимися.

И это продолжалось с каждым контактом, на самом деле я бы сказал, что стало лучше, что противоречит

к тому, что происходит почти везде…»

Глен С

“ …Он смог быстро и с минимальными усилиями найти нам кредит по хорошей ставке, когда другие сказали нам, что это будет слишком сложно. Очень впечатлен их обслуживанием и очень рекомендую экспертов по ипотечному кредитованию в будущем »

Очень впечатлен их обслуживанием и очень рекомендую экспертов по ипотечному кредитованию в будущем »

Ким Т

« …предложили быстрое обслуживание и упростили весь процесс рефинансирования. А я люблю просто!

Благодарю вас за то, что вы предоставили мне отличный кредит на жилье, который действительно удовлетворил мои потребности…»

Трейси А

“ …абсолютно выдающийся!!!! Я бы дал больше, чем 5 звезд, если бы мог. Мой партнер и я не можем говорить о нем достаточно высоко. У нас довольно сложная ситуация, и мы впервые покупаем дом, но ничего сложного не было…».

Elysia T

наши заявки обработаны и предоставлены рекомендации и ценные советы в попытке получить для нас ипотечный кредит … »

Chavi U

“ …сделали процесс подачи заявки и расчетов невероятно простым и беззаботным. Они предоставили очень четкую информацию и быстро ответили на любые вопросы. Они были очень прозрачны во всех аспектах процесса».

Они предоставили очень четкую информацию и быстро ответили на любые вопросы. Они были очень прозрачны во всех аспектах процесса».

Eamonn M

Кредит на покупку квартиры с помощью материнского капитала. Покупка квартиры в ипотеку с несколькими долларами материнского капитала

Еще счастливые мастера сертификат на материнский капитал победоносная йога для совершенствования сознания жизни. Осколки сумы, замеченные властью, замали предоставление готового объекта нерушимости, требуют оформления жилого кредита или ипотеки. Эта процедура может иметь некоторые особенности и нюансы.

Чтобы варто встало, как закладная под материнский капитал, на такие умы можно оформить.

Основные характеристики

В 2015 году более 3 миллионов российских семей уже отобрали свидетельства о рождении еще одного ребенка. І примерно 2 млн из них направили средства на предоставление квартир или быта домов, потому что эта проблема является наиболее актуальной в наше время. Независимо от того, кто имеет право на материальную помощь, можно через 3 года появиться у этого другого ребенка, так как есть потребность в жизни ума, это правило не работает. Словом, расправив кости материнского капитала, можно жить на гостиной без трели малютки. Эль и нужно беречь, чтобы шкура члена этой семьи, и детей, и отцов провинившейся матери жила в сонной частной власти. Подруге ребенка мать тоже виновата в своей части дома рядом с квартирой, а ось та же — в законе не указано.

Независимо от того, кто имеет право на материальную помощь, можно через 3 года появиться у этого другого ребенка, так как есть потребность в жизни ума, это правило не работает. Словом, расправив кости материнского капитала, можно жить на гостиной без трели малютки. Эль и нужно беречь, чтобы шкура члена этой семьи, и детей, и отцов провинившейся матери жила в сонной частной власти. Подруге ребенка мать тоже виновата в своей части дома рядом с квартирой, а ось та же — в законе не указано.

Отже, ипотека под материнский капитал, учтите, что они будут рассмотрены ниже, реальность. Три года проверять не надо, как бы вас богато помиловали, а тогда вам следует устроить жизнь властям на всех членов вашей семьи, включая детей.

Коб депозит из ипотеки

Можно отбить материнский капитал как коб вклад из ипотеки, который стоит того для тихого, который покупает жизнь после людей чужого ребенка и зарабатывает ни одной суммы денег не строя. І банкам поручить на данной должности обеспечение неуничтожимости, так как стартового капитала не имею.

Также в качестве вклада от ипотеки можно отправить материнский капитал, с которым необходимо выбрать банк и заключить с ним договор ипотечного кредитования. Давайте возьмем жизнь и вписаться в финансовые правила. После первого согласования с банком о должности и справки о праве на власть сразу справка должна быть представлена в Пенсионный фонд.

За два месяца после подачи заявления сумма была зачислена на счет банка, а ипотека оформлена на счет погашения первого вклада. Копейки обладателям аттестата не видятся обычным умом.

Погашение основного кредита или долга по ипотеке

Ипотека под материнский капитал может быть на грани выплаты уже очевидной жизненной позиции, так что она была оформлена еще до рождения еще одного ребенка. Таким образом, с помощью господдержки можно погасить кредит на проживание и тем самым сократить сроки кредитования и размер ежемесячного платежа. Но нужно быть уверенным, что оплатить штрафы и пени за просрочку платежа по ипотеке на материнский капитал невозможно.

Как оформить позицию

Дали, поговорим о тех, как взять ипотеку под материнский капитал. Для початка, очевидно, необходимо оформить справку из Пенсионного фонда. Зробиты це могут быть сразу после рождения еще одного ребенка и оформления документов на него. Заявление рассматривается в течение месяца, после чего отцы получают сертификат.

Только один раз предмет неразрушимости куплен, чтобы милости от него выполнялись. После этого пакет документов должен быть представлен в Пансионный фонд. А сам сертификат, согласованный с банком, является сертификатом на право власти. После рассмотрения документов в течение 2-х месяцев копейки переводятся на расчетный счет. И тут не обовъязково один раз оформить пожизненное на всех членов семьи, достаточно за 6 месяцев оформить зоб у нотариуса о переходе нерушимого пер. в долю власти.

Смыть договор

Договор ипотеки, взятой из материнского семейного капитала, вряд ли можно считать типовым. Тобто на банке, как и прежде, висят жорстки вымоги к позычальнику. Также необходимо подтвердить доход, свою оплату услуг и оформить страховку. Чтобы обесценить банки, процентная ставка по ипотеке от материнского капитала, ее размер может достигать 14% р. Итак, так же, как и в других случаях, сумму денег вносить в початок депозита, к которому дополнительно кладут сертификат на ци ци.

Также необходимо подтвердить доход, свою оплату услуг и оформить страховку. Чтобы обесценить банки, процентная ставка по ипотеке от материнского капитала, ее размер может достигать 14% р. Итак, так же, как и в других случаях, сумму денег вносить в початок депозита, к которому дополнительно кладут сертификат на ци ци.

Кроме того, можно улучшить ум жизни прямым внятным словом. То есть продать уже существующий объект и купить больший по площади с доплатой. И здесь вы можете оформить ипотечный договор с банком. Вне всякого сомнения, вам придется заплатить пару сотен за кредит до момента перечисления денег в банк из Пенсионного фонда, но если у вас нет чека через три года с момента рождения малыша.

За что тебя уважают?

Ипотека под материнский капитал может иметь немного своих особенностей, исходя из следующих соотношений:

Загаломє несколько вариантов, как взять ипотеку и материнский капитал. А еще необходимо правильно выбрать финансовое учреждение, так как могут быть специальные программы кредитования.

Банки выдающие ипотеку под материнский капитал

По статистике очень много клиентов доверяли такому финансовому учреждению, как Ощадбанк, материнский капитал. Ипотека, к слову, просматривается по множеству программ, что значительно увеличивает шансы на закрепление позиций и лишит вас разума и еще больше вигидними. Выгодная ставка ложится на благоприятные условия, например, на размер початковой от срока кредитования, а также на то, что клиент принимает участие в зарплатном проекте в Ощадбанке. Максимальный доход от ипотеки установлен на уровне 14% на р.

Среди других банков нашей страны сертификаты выдают: ВТБ 24, Банк Москвы, Юникредит, ДельтаКредит. Ставки такого кредита можно узнать в финансовом учреждении. Также следите за обовьязковым умом, на котором можно увидеть закладную под материнский капитал. Калькулятор, представленный на официальных сайтах банков, поможет вам оценить выгоду клиента.

Висновок

Кроме того, в первую очередь необходимо оформить справку из Пенсионного фонда. Дали, решительно изучите все варианты, к тому, что ипотека под материнский капитал — это уникальный шанс, который нужно сделать правильно. Можно, пожалуй, купить квартиру в Новобудове, для чего специальные программы, или положить деньги в ипотеку, используя метод жизни из жилого дома. Варианты могут быть бути чимало.

Дали, решительно изучите все варианты, к тому, что ипотека под материнский капитал — это уникальный шанс, который нужно сделать правильно. Можно, пожалуй, купить квартиру в Новобудове, для чего специальные программы, или положить деньги в ипотеку, используя метод жизни из жилого дома. Варианты могут быть бути чимало.

Объектом договора купли-продажи с выбором материнского капитала может выступать как готовая квартира на первичном или вторичном рынке, так и живущая в будке, которую вы будете заключать по договору долевого участия. Можно быстро заработать копейку, если дойти до ребенка 3-го века, а если купить на жизнь по ипотечному договору, или в данном случае, то можно и расплатиться, если ты ребенок.

Примечание: пенсов за материнский сертификат не могут быть изъяты при подготовке, датский документ дает меньше право направлять финансы в установленные законом витраты, один из тех є полипшення живых умов сим’ї. Кошти будут погашены структурами Пенсионного фонда после оформления договора купли-продажи.

Одним из необходимых условий для получения ипотечного кредита под материнский капитал является сохранность денежных средств, обеспеченная сертификатом. Тобто что раньше эта семья часть копеек отправляла на воспитание ребенка, то банк может поставить ее в положение.

Банки, кредитующие клиентов, требуют, чтобы залог в размере от 10 до 25% прожиточного минимума был оплачен самими покупателями. Если льготники нарушили йогу, то им придется пройти дополнительное кредитование. На праве, в том, что Пенсионный фонд может выкупить деньги, потеряв больше денег, что договор купли-продажи заключен, покупатель прошел государственную регистрацию, взяв на руки свидетельство о власти .

В разных банках должны предложить кредитовать заемщика от суммы основного депозита, установив процентную ставку в размере 10,50%, равную ключевой ставке ЦБ, чинной ставки. Как только Пенсионный фонд отберет все доказательства законности, то копейки на материнском капитале будут отправлены в кредитную организацию.

В этом ранге заявитель возьмет два кредита, один краткосрочный и покрытый через Пенсионный фонд копейки материнского сертификата и другой — основной на погашение суммы, которую потерял продавец неубиваемости .

Этап пожалуйста

Постепенно доведите количество крон до результата:

- выберите банк

, что такое программа ипотечного кредитования материнского капитала; - подать досрочную заявку

и приложить необходимые документы для соискателя: справки о доходах, краткую трудовую книжку или свидетельство о регистрации в качестве приемки; - дайте знать о жилье, что купить

: готов к проживанию в новом доме, на этапе жизни, квартира на вторичном рынке или индивидуальный дом, этот вариант и информация о продавце и дополнительные документы о мощности или иных правах на шахту. Банк виноват хвалить неубиваемость, сами осколки возврат кредита не обеспечат, находясь на заставе. Ряд банков может хвалить заявку без подачи сведений о ненасилии, которое необходимо покрыть в сроки от 1 до 3 месяцев – на поиск нужного варианта ненасилия отводится целый час; - после принятия заявки

представляем последний пакет документов на жилое помещение: справка о полномочиях (Витяг из Росреестра от 15. 07.2016), госслужащие, довідка о складе с продавцом, организация опеки на наличие неполных детей , технические и кадастровые паспорта и в.

07.2016), госслужащие, довідка о складе с продавцом, организация опеки на наличие неполных детей , технические и кадастровые паспорта и в. - Подомляемое выделение Пенсионного фонда о бажання дошли целыми и невредимыми.

Подаем заявление установленной формы с дополнительными документами на квартиру и выпиской из банка; - банк проводит оценку неразрушающего контроля

из исследования независимого эксперта. Результаты оценки добавляются к сумме кредита, сама цена определяется оценщиком, который является основным для банка, а не предложенным продавцом; - заключение договора кредитной ипотеки.

На новой стороне обсуждаются условия кредитования, сумма, сотая ставка, график ежемесячных платежей, возможность досрочного погашения, фонд с дополнительными средствами на материнский капитал. Указан склад переулка, как будто он будет на заставе у банка, оформляется застава; - овернайт, при кредитном договоре заключается договор купли-продажи жилого помещения.

Составляется акт приема-передачи квартиры и вносится первый задаток. Ожидается, что банк получит квитанцию от продавца об этой оплате, либо платежное поручение на перераспределение копеек. Або сам банк, кредитуя заемщика на сумму вклада, рефинансируя его власник жизни; - для оплаты в госмито по адресу регистрационной палаты на имя Росреестра.

Розмир мита под час закладывания договора залога на физическое лицо — 1000 рублей. По договору купли-продажи государство платит за регистрацию договора в сумме 2000 рублей, на тысячу сторон, как вонь оптом и 22000 рублей юрлицо; - документы подаются в Росреестр для регистрации.

Необходимо сообщить все бумаги, при ипотеке, купле-продаже, осциллки оформляются двумя способами: застава и переход права власти от продавца к покупке; - для осуществления страхования предмета ипотеки и жизни и здоровья получателя.

Это связано с возмож- ностью , которые высувают банки с ме- тою сбережения, а также успеют потратить деньги или его смерть, чтобы погасить задолженность по страховой сумме. Договор со страховой компанией нужно будет в полном объеме сдать на хранение в банк;

Договор со страховой компанией нужно будет в полном объеме сдать на хранение в банк; - в Пенсионный фонд подается регистрация договора купли-продажи, доверенность на распорядителя материнского капитала.

Купили гостиную, но при этом можно оформить в приходах для отца и ребенка.

Подача документов на оставшийся этап на возврат копеек Пенсионным фондом из грантов материнского капитала на погашение части кредита в банк. Умов о оформлении отказа от насилия на всех членов семьи и (или) детей после присуждения на покупку живой кошки МКє обовъязыковой и подлягає выконання на основании нотариально заверенного зоба. Иначе через прокуратуру, по совету Пенсионного фонда, через суд жил зоб начальника делопроизводителя.

Покупка дома — Консультации для граждан

Калькулятор ипотеки

Используйте ипотечный инструмент, чтобы рассчитать размер ваших ежемесячных платежей по ипотеке сейчас и если процентные ставки повысятся.

Используйте ипотечный калькулятор

Сколько вы можете себе позволить

Первое, что вам нужно сделать, это решить, сколько вы можете себе позволить. Вам нужно будет посмотреть, сколько денег у вас есть и сколько вы можете занять.

Существует ряд различных финансовых учреждений, которые предлагают кредиты людям, покупающим недвижимость, например, строительные общества и банки. Вы должны выяснить, можете ли вы занять деньги, и если да, то сколько (информацию об ипотеке см. в разделе «Ипотека»).

В настоящее время некоторые строительные общества выдают покупателям сертификат, в котором говорится, что кредит будет доступен при условии, что недвижимость находится в удовлетворительном состоянии. Вы можете получить этот сертификат до того, как начнете искать недвижимость. Строительные общества заявляют, что этот сертификат может помочь вам принять ваше предложение продавцом.

Прежде чем окончательно решить, сколько потратить на недвижимость, вы должны быть уверены, что у вас будет достаточно денег, чтобы оплатить все дополнительные расходы. К ним относятся: —

К ним относятся: —

- плата за обследование

- плата за оценку

- Гербовый сбор на земельный налог, если вы покупаете в Англии и Северной Ирландии

- Налог на сделку с землей, если вы покупаете в Уэльсе

- Поземельная пошлина

- обыски местных властей

- сборы, если таковые имеются, взимаемые ипотечным кредитором или лицом, организующим ипотеку, например, ипотечным брокером

- расходы на адвоката покупателя

- НДС

- расходы на переезд

- любые окончательные счета, например, за газ и электричество, из вашего нынешнего дома, которые должны быть оплачены при переезде.

Вы можете найти дополнительную информацию о:

- Гербовый сбор в Англии на земельный налог на GOV.UK

- Гербовый сбор на земельный налог в Северной Ирландии по NI Direct

- Налог на сделки с землей в Уэльсе на веб-сайте правительства Уэльса

Вы должны знать, что если вы начнете процесс покупки недвижимости, а затем продажа сорвется, возможно, вы уже заплатили за оценку или опрос. Если адвокат начал какую-либо юридическую работу, возможно, вам также придется заплатить за проделанную работу.

Если адвокат начал какую-либо юридическую работу, возможно, вам также придется заплатить за проделанную работу.

Вам также следует учитывать текущие расходы на недвижимость, которую вы хотите купить. Они могут включать: —

- муниципальный налог (в Англии и Уэльсе)

- тарифы на воду (в Англии и Уэльсе)

- тарифы (в Северной Ирландии)

- арендная плата за землю, если имущество находится в аренде

- плата за обслуживание, если имущество является арендованной квартирой

- страховые расходы, включая страхование жизни, зданий и имущества

- счета за отопление. Сертификат энергоэффективности может помочь вам понять, насколько энергоэффективна ваша недвижимость.