Содержание

Эквайринг банковских карт в ООО «БПС Процессинг». Услуги эквайринга платежных пластиковых карт для любой организации

Назад

05 июля 2019

Эквайринг банковских карт — востребованная услуга, которую предлагают финансовые организации. Она позволяет торговым предприятиям проводить безналичные расчеты при работе с покупателями и клиентами. Многие люди предпочитают оплачивать товары и услуги с помощью пластиковых карт — это удобно, быстро и просто. Согласно статистике, по итогам первой половины 2019 года доля безналичных покупок в России составила более 50%. Поэтому коммерческие организации активно подключают эквайринг платежных карт, чтобы не терять клиентов, которые не используют наличные деньги.

Что такое эквайринг пластиковых карт?

Термин «эквайринг» произошел от слова acquire, которое переводится с английского языка как «приобретать». Сегодня его используют в банковском деле для обозначения операции по оплате товаров и услуг с помощью пластиковой карты. Это довольно сложная процедура, в которой задействовано несколько субъектов:

Это довольно сложная процедура, в которой задействовано несколько субъектов:

- клиент — держатель дебетовой или кредитной карты;

- торговое предприятие — компания, реализующая товары или оказывающая услуги;

- банк — осуществляет эмиссию и эквайринг платежной карты.

При использовании технологии Contactless покупатель может оплатить товары одним касанием банковской карты, смартфона и прочих устройств, при этом значительное количество покупателей придерживаются классического контактного варианта оплаты. За эти несколько секунд происходит множество операций. Информация поступает на обработку в процессинговый центр, из которого данные отправляют платежной системе. На этом этапе информацию проверяют, после чего она поступает в банк-эмитент, который разрешает или запрещает проведение транзакции. Сюда же можно отнести и платежи по QR-коду, стремительно набирающие популярность: покупателю достаточно сфотографировать QR-код продавца прямо на кассе, сумма автоматически списывается с банковского счета, привязанного к мобильному приложению.

Разновидности эквайринга

Среди основных разновидностей эквайринга банковских карт в России наиболее распространены:

- торговый,

- мобильный,

- интернет-эквайринг.

В первом случае оплата происходит через POS-терминалы. Такой способ безналичного расчета широко применяют в магазинах, заведениях общественного питания, предприятиях сферы обслуживания и т.д. Мобильный эквайринг востребован в малом и среднем бизнесе. Он позволяет оплачивать товары или услуги через планшет или смартфон, но с более высокой комиссией.

Интернет-эквайринг — наиболее перспективное направление. Распространенность данного вида эквайринга пластиковых карт напрямую связана с быстрым развитием интернет-торговли. Для безналичной оплаты покупок используются не терминалы или картридеры, а специальные программы. Интернет-эквайринг доступен различным площадкам, имеющим определенный веб-интерфейс. Такой способ оплаты требует соблюдения мер безопасности, которые включают сохранение конфиденциальности данных, защиту от мошенников и др.

Предоставление услуг эквайринга платежных карт

ООО «БПС Процессинг» предоставляет услуги эквайринга платежных карт систем МИР, VISA, MasterCard. Наша компания предлагает полный комплекс услуг по торговому и интернет-эквайрингу. Мы обеспечиваем:

- оперативное подключение веб-интерфейса,

- сопровождение подключения интернет-магазина,

- быструю регистрацию терминалов,

- обслуживание устройств и сервисов,

- круглосуточную поддержку торгово-сервисных предприятий,

- доступ к передовым решениям на рынке.

Чтобы воспользоваться услугой, оставьте электронную заявку на сайте. Вскоре мы свяжемся с Вами для обсуждения условий сотрудничества. Узнать более подробную информацию о предложении и задать вопросы можно по телефону, указанному в разделе «Контакты».

Что такое интернет-эквайрингг: виды, как работает

Эквайринг: что это такое простыми словами

Эквайринг – это процесс приема денежных средств безналичным способом, с использованием банковских карт и платежного терминала.

Производить оплату в процессе эквайринга можно кредитными или дебетовыми картами, с помощью смартфонов и связанных с ними устройств (например, умных часов), поддерживающих технологию NFC. Технология NFC (Near Field Communication) позволяет устройствам, которые ее поддерживают и находятся рядом друг с другом, обмениваться данными без проводов, Bluetooth и интернет-соединения.

Для чего нужен эквайринг

Наличие эквайринга позволяет бизнесу привлекать покупателей за счет дополнительной – безналичной формы оплаты товаров и услуг, сокращать трудозатраты персонала при работе с кассой (не тратится время на подсчет и выдачу сдачи покупателю), ускоряет и упрощает работу с заказами в интернет-магазине, автоматизирует расчеты с клиентами в онлайн-формате.

Для покупателя это удобно и быстро, а также безопасно. Возможность сделать оплату безналичным способом положительно влияет на конверсию платежей. А эквайринг для интернет-магазина не требует использования платежного терминала и контрольно-кассовой техники.

Кто участвует в процессе эквайринга

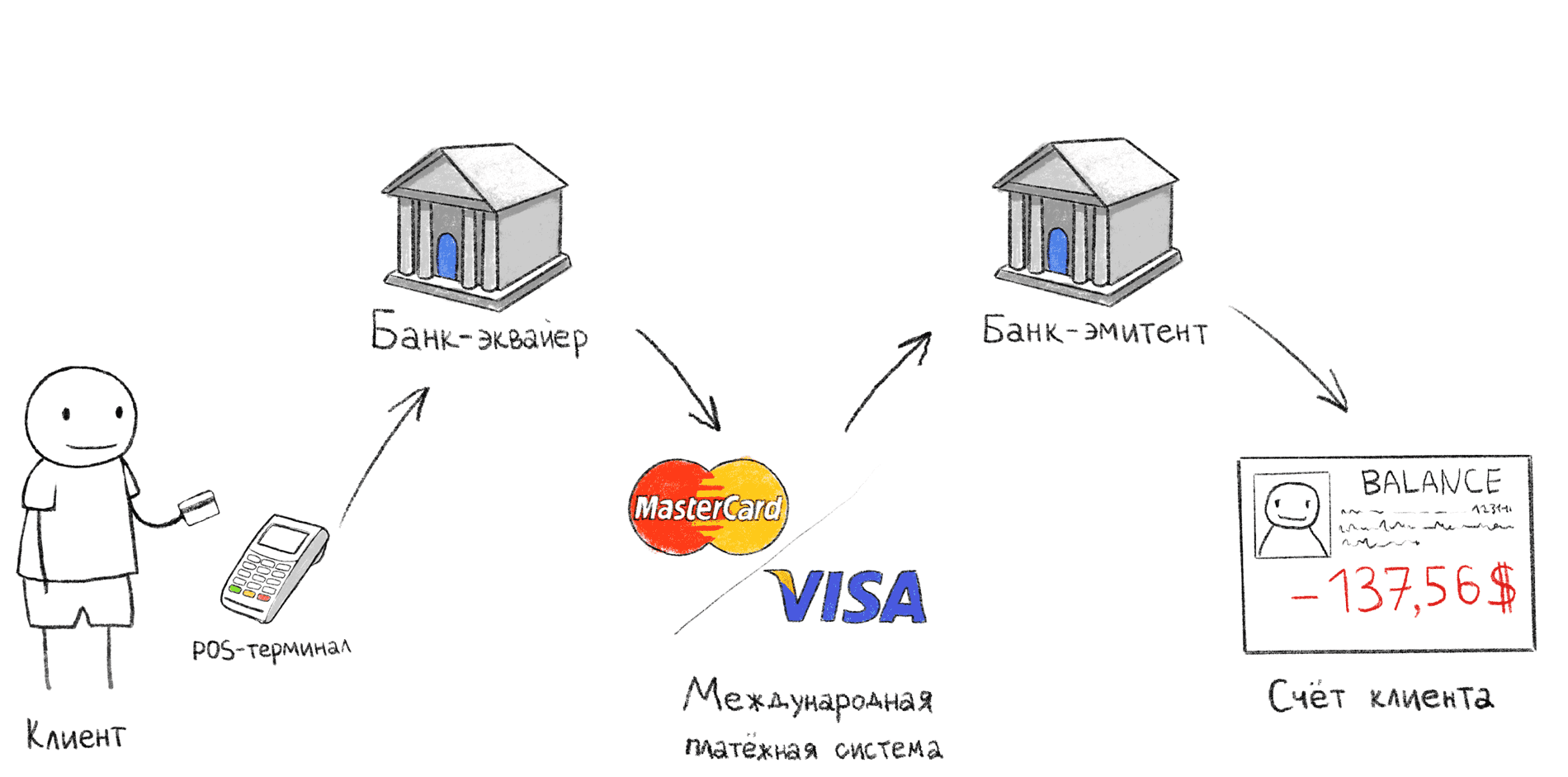

Когда покупатель производит безналичную оплату, он зачастую, не задумывается, что в процессе эквайринга участвуют следующие звенья:

- сам покупатель, делающий покупку,

- компания, которая продает товар или предоставляет услугу,

- банк-эквайер, он предоставляет платежный терминал и обслуживает расчетный счет компании-продавца,

- банк-эмитент, он выпускает карты, с помощью которых происходит оплата.

Как подключить эквайринг

Бизнесу (это может быть крупная компания или небольшое ИП) необходимо договориться с банком-эквайером об условиях предоставления услуги, установить у себя платежный терминал, оплачивать комиссию за проведение платежей. Банк-эквайер открывает для продавца расчётный счет, куда будут поступать денежные средства покупателей, также он предоставляет техническое оборудование и отвечает за все технические вопросы. За это банк-эквайер получает комиссию, как правило, это определенный процент от суммы покупок.

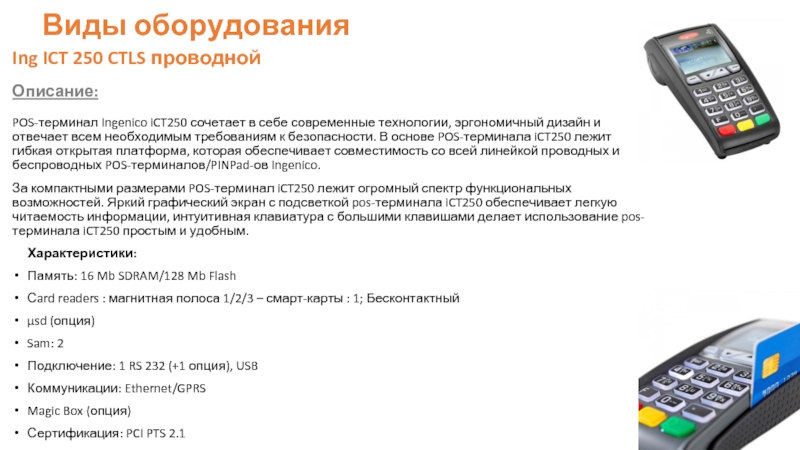

Торговый эквайринг использует в работе POS-терминалы, у которых есть считыватель карт, модули связи GPRS, 3G, Wi-Fi, клавиатурой для ввода ПИН-кода и чековый принтер.

Как работает эквайринг

Рассмотрим действия, который происходят при процессе эквайринга.

- Карта прикладывается к терминалу или вставляется в считыватель.

- Терминал отправляет информацию о платеже в банк-эмитент, который выдал карту покупателю.

- Банк-эмитент выполняет проверку счета покупателя – достаточно ли на нем средств, чтобы совершить покупку. Если баланс счета позволяет сделать платеж, то в ответ поступает команда о вводе пин-кода. Если средств на счете недостаточно, то банк-эмитент направляет отказ о проведении операции.

- В случае успешной оплаты процессинговый центр банка-эмитента забирает деньги с карты покупателя и направляет их на счет продавца в в банк-эквайер.

- Платежный терминал выдает «слип», который подтверждает проведение операции, но не заменяет кассовый чек (поэтому при безналичной оплате вам выдают два чека: слип от платежного терминала и кассовый чек).

- Последний этап – это перечисление банк-эквайером денежных средствх в банк-эмитент за вычетом комиссии. Срок перевода платежей может варьироваться, но, как правило, составляет не более трех дней.

Интернет-эквайринг: что это такое простыми словами

Интернет-эквайринг – это процесс безналичной оплаты, который происходит онлайн.

Оплата онлайн это как? Это когда покупатель делает платеж в интернете на сайте продавца товаров или услуг. Также оплата может происходить в мобильном приложении или по ссылке, которую вам предоставляет продавец.

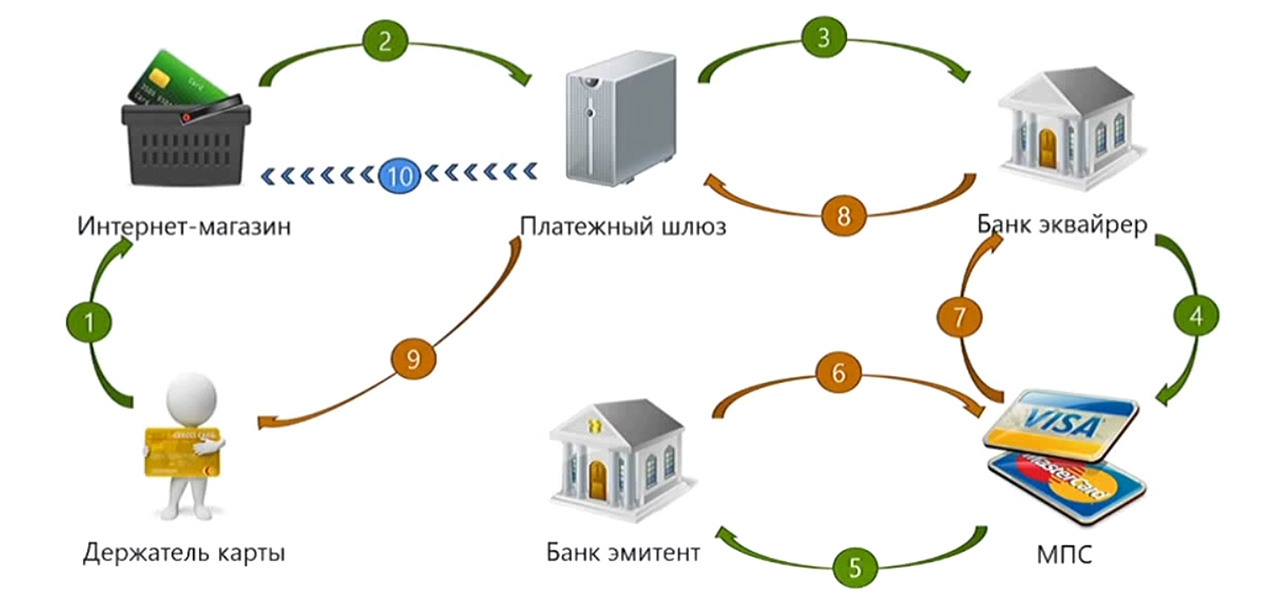

Как работает интернет-эквайринг? Процесс проведения безналичных платежей онлайн почти не отличается от оффлайн-эквайринга:

- После выбора товара, клиент складывает его в корзину. Завершив покупки, можно переходить к оплате.

- Если покупатель выбирает способ оплаты с помощью банковской карты на сайте, то его перенаправляют на страницу платежной системы, где требуется ввести реквизиты карты.

- Информация о карте, стоимости и виде товара передаются платежному провайдеру, который устанавливает связь с банком, предоставляющим услугу эквайринга.

- Полученная банком информация направляется в платежную систему, обслуживающую карту (МИР, MasterCard, Visa).

- Платежная система связывается с банком-эмитентом, который выпустил карту, для проверки ее работоспособности и наличия денежных средств на счете.

- При наличии достаточной для оплаты суммы в платежную систему возвращается положительный ответ. Затем информация передается в банк-эквайер и платежному провайдеру, который подтверждает проведение операции.

- Когда торговая площадка получила подтверждение, то она сообщает покупателю об успешной покупке.

Как подключить интернет-эквайринг? Кроме заключения договора с банком и выбора тарифа обслуживания, вам потребуется подключить онлайн-кассу и установить модуль для интеграции с платёжной системой на свой сайт.

Виды эквайринга

- Торговый эквайринг. Это безналичные платежи, которые совершаются в оффлайне с использованием POS-терминала. торговый эквайринг используют кафе, магазины, заправочные станции, аптеки, кассы вокзалов, салоны красоты и другие сферы.

- Интернет-эквайринг. Это покупки, происходящие в интернете, без использования специального оборудования. Для подключения интернет-эквайринга необходимо наличие сайта, соответствующего требованиям банка. Оплата при интернет-эквайринге осуществляется при помощи банковской карты или электронных денег.

- Мобильный эквайринг. Совершение платежей с банковских карт при помощи смартфона или планшета и mPOS-терминала. Терминал не привязывается к определенной торговой точке и может принимать оплату в любом месте. Он вставляется в соответствующий разъем на мобильном устройстве и использует специальное приложение, которое выпускает банк-эквайринг.

- ATM-эквайринг.

При данном виде эквайринга оплата производится через терминалы или банкоматы. Самые распространенные услуги, оплачиваемые таким способом: пополнение счета мобильного телефона, оплата ЖКУ, интернет-счетов и т.д.

При данном виде эквайринга оплата производится через терминалы или банкоматы. Самые распространенные услуги, оплачиваемые таким способом: пополнение счета мобильного телефона, оплата ЖКУ, интернет-счетов и т.д. - Оплата по QR-коду. Это осуществления оплаты с использованием системы быстрых платежей. Покупатель должен открыть приложение своего банка, отсканировать QR-код, в котором записана вся информация о платеже. Можно создать многоразовый код с реквизитами счетов или каждый раз гененрить уникальной с использованием специального программного обеспечения.

Чем эквайринг отличается от кассы

Эквайринг не заменяет кассу. Даже если вы используете эквайринг (или интернет-эквайринг) вам необходимо установить кассу (или интернет-кассу).

Эквайринг – это способ принимать платежи с помощью банковских карт, а касса необходима для того, чтобы пробивать чек и отправлять данные о платежах в налоговую.

Кассу или онлайн-кассу должны использовать почти все ИП и организации в соответствии с законом, а эквайринг – это дополнительные возможности для бизнеса, он подключается по желанию владельца бизнеса.

Можно объединять эквайринг и онлайн-кассу. И когда вы пробиваете чек на кассе она сама передает данные о покупке на терминал оплаты картой.

Преимущества и недостатки эквайринга

К положительным сторонам использования эквайринга можно отнести следующее:

- Расширение клиентской базы.

- Понижение рисков. Исключен прием фальшивых купюр, нет ошибок в суммах поступления и суммах сдачи.

- Экономия. В части тех затрат, которые необходимы для обслуживания наличности, например, оплата инкассации.

- Удобство. Многие перестали носить кошельки с наличными деньгами, а используют только карты.

Несмотря на положительные моменты эквайринга стоит отметить и отрицательные стороны процесса:

- Наличие комиссии от банка.

- Расходы на обслуживание и содержание оборудования.

- Разрыв по времени между осуществлением платежа и реальным поступлением оплаты на счет магазина.

- Операции по зачислению денег не производятся в выходные и праздничные дни.

Выбор банка-эквайера

Что нужно для интернет-эквайринга — выбрать надежный банк-поставщик услуг. Условия предоставления эквайринга различаются у разных банков. Для выбора наиболее выгодного предложения обращайте внимание на следующие моменты:

- Размер комиссии за обслуживание. Комиссия может списываться за каждую операцию или взиматься с оборота, также банки могут предоставлять пакетные предложения. Просите предложить вам различные варианты сотрудничества.

- Какое оборудование предоставляет банк и какие сроки его установки. Дается ли оно в аренду бесплатно или необходимо отдельное приобретение.

- Есть ли ограничения по сумме денежного оборота.

- Сроки зачисления денежных средств.

- Служба техподдержки. Круглосуточная служба поддержки обеспечит максимально быстрое решение проблем, возникающих в процессе работы эквайринга. Отлично, когда появившиеся сложности решаются дистанционно, а замену терминала производят бесплатно.

- Производится ли обучение сотрудников правилам эксплуатации терминала.

Заключение

Количество безналичных операций растет с каждым днем. Многие отказываются от наличных денег в пользу банковских карт. Таким образом, эквайринг привлекает больше клиентов и помогает бизнесу увеличивать прибыль.

Использование эквайринга поможет компаниям не только повысить продажи, но и стать более конкурентоспособными.

При выборе банка-эквайера обращайте внимание на размер комиссии, наличие круглосуточной поддержки и сроки выплаты денежных средств.

Все, что вам нужно знать о карточном эквайринге

Возможно, вы не раз встречали термин «карточный эквайринг» в платежной сфере, но что он означает на самом деле?

Эквайринг карты — это всего лишь один шаг в процессе сбора платежей, но невероятно важный.

Карточный эквайринг — это процесс сбора карточных платежей от клиентов и их банков с последующей доставкой их розничным продавцам и продавцам — как лично, так и через Интернет.

В этом руководстве мы собираемся демистифицировать мир эквайринга карт, понять, что это такое и почему это важно, а также разобрать некоторые термины, связанные с эквайрингом карт и процессом эквайринга карт.

Эквайрер значение: Что такое карточный эквайринг?

Как мы установили, процесс сбора карточных платежей от розничных продавцов или магазинов называется эквайрингом карт.

Всякий раз, когда отдельный покупатель платит кредитной картой в магазине или в Интернете, информация о держателе его карты сначала отправляется эквайером в банк-эмитент продавца. Затем он передается в банк-эмитент клиента для авторизации, и после завершения процесса авторизации эквайер либо завершает транзакцию, либо сообщает клиенту, что платеж не был успешным.

Эквайринг карты — это всего лишь один шаг в длительном процессе оплаты, но он жизненно необходим. В то время как пользователи могут услышать только звуковой сигнал, увидеть несколько секунд ожидания, а затем увидеть «одобрено» на устройстве чтения карт (или просто сменить экран для онлайн-платежей!), количество шагов, которые необходимо выполнить в фоновом режиме. является обширным.

является обширным.

Без эквайринга карты процесс «платежи за секунды» просто бы не работал!

Карточный эквайринг: мини-глоссарий

Прежде чем мы начнем, вы услышите несколько различных терминов, связанных с карточным эквайрингом — некоторые из них взаимозаменяемы, а другие имеют несколько иное значение:

Карточный эквайринг – Карточный эквайринг относится к процессу сбора карточных платежей после их принятия розничными торговцами и интернет-магазинами.

Торговый эквайрер — Торговые эквайреры — это компании, которые предоставляют услуги и процессы по эквайрингу карт от имени бизнеса. Это могут быть банки или другие финансовые учреждения. Торговые эквайеры также известны как банки-эквайеры, эквайеры, эквайеры карт или эквайеры кредитных карт.

Карточные схемы — Карточная схема представляет собой платежную сеть банков-эмитентов и банков-эквайеров, которые обрабатывают платежные карты определенного бренда. Схема карты передает информацию о транзакции карты от продавца-эквайера в банк-эмитент. Visa, MasterCard и American Express являются примерами карточных схем. Карточные схемы известны как карточные ассоциации.

Схема карты передает информацию о транзакции карты от продавца-эквайера в банк-эмитент. Visa, MasterCard и American Express являются примерами карточных схем. Карточные схемы известны как карточные ассоциации.

Поставщики платежных услуг (PSP) . Поставщик платежных услуг — это сторонняя организация, которая позволяет продавцам принимать различные способы оплаты, включая кредитные и дебетовые карты, цифровые кошельки и многое другое. PSP также могут называться торговыми поставщиками услуг.

Поставщики услуг инициирования платежей (PISP) — Поставщик услуг инициирования платежей — это регулируемая организация, которая позволяет покупателям платить продавцам напрямую со своего банковского счета и может выполнять транзакцию от имени клиента (с его согласия), минуя процесс прохождения карточных ассоциаций, таких как Visa или MasterCard. Acquired.com зарегистрирован как PISP.

Обработчики платежей . Обработчики платежей — это компании, которые управляют различными этапами процесса транзакции по карте и выступают в качестве посредника между продавцами и банками. Платежный процессор авторизует транзакции по кредитным и дебетовым картам, помогая продавцам своевременно получать средства от клиентов.

Платежный процессор авторизует транзакции по кредитным и дебетовым картам, помогая продавцам своевременно получать средства от клиентов.

Банки-эмитенты карт — банк-эмитент карт — это крупный или альтернативный банк, который предлагает кредитные или дебетовые карты ассоциации карт под собственным брендом. Проще говоря, это банк, который выдал клиенту дебетовую или кредитную карту. В Великобритании к ним относятся такие банки, как Barclays, HSBC, Santander, Starling и Bank of Scotland. Банки-эмитенты также известны как банки-эмитенты.

Платежный шлюз . Платежные шлюзы являются ключевой частью платежного процесса. Платежные шлюзы — это службы, которые авторизуют карточные платежи для продавцов. Шлюз будет отправлять платежную карту и информацию о клиенте от клиента в банк-эквайер для обработки.

Как работает карточный эквайринг? Объяснение процесса платежей

Приобретение карт и роль эквайеров карт — это всего лишь один шаг в процессе управления платежами по дебетовым картам или транзакциями по кредитным картам. После того, как первоначальный запрос был сделан, процесс в основном одинаков для личных и онлайн-транзакций:

После того, как первоначальный запрос был сделан, процесс в основном одинаков для личных и онлайн-транзакций:

1. На первом этапе процесса продавец должен обработать платежную карту и извлечь ее данные, чтобы он знал куда присылать запросы. При личном общении это делается с помощью устройства чтения карт с использованием чипа и PIN-кода или бесконтактной технологии, а когда транзакции осуществляются в Интернете, этот процесс выполняется, когда пользователи вводят данные своей карты или когда продавцы интегрируются с цифровыми кошельками, такими как Google Pay и Apple Pay для ввода данных карты.

2. Затем продавец передает эти данные эквайеру карты и запрашивает авторизацию платежа. Эквайер карты действует как мессенджер, облегчая общение между банками и продавцами и отправляя запросы и сообщения в любом случае.

3. Затем эквайрер передает этот запрос банку-эмитенту карты через каналы ассоциации карт. Это позволяет поставщику карт (Visa, MasterCard и т. д.) и банку связать держателя карты со своей учетной записью, чтобы гарантировать, что за транзакцию будет взиматься плата с правильного счета пользователя.

4. После того, как банк получит всю необходимую информацию о счете для списания средств, он может авторизовать транзакцию или отклонить ее из-за нехватки средств или отсутствия аутентификации. В рамках SCA (Strong Customer Authentication) существует ряд различных методов аутентификации, которые могут потребоваться в зависимости от типа выполняемой транзакции. Правила для онлайн-транзакций иногда даже более строгие, поскольку в транзакции не используется физическая кредитная или дебетовая карта. Если банку требуется дополнительная аутентификация для обработки платежа, тогда это сообщение будет передано обратно эквайеру, а затем обратно клиенту. Если транзакция одобрена, именно в этот момент деньги уходят со счета клиента.

5. Как только эквайрер получает всю эту информацию, он устанавливает одобрение или отклонение транзакции и передает ее продавцу, чтобы подтвердить, может ли он продолжить транзакцию или нет.

6. Наконец, продавец получает всю эту информацию от эквайера и обрабатывает транзакцию.

7. Наконец, в зависимости от соглашения продавца со своим эквайером, платежи обрабатываются и средства зачисляются на счет продавца. Некоторые эквайеры и банки-эквайеры будут массово переводить средства в определенное время, чтобы снизить административную нагрузку и давление на платежные системы, в то время как другие будут обрабатывать финансовые переводы немедленно.

За каждой отдельной карточной транзакцией эти шаги происходят почти мгновенно. Работая с доверенным эквайером карт, продавцы могут быть уверены, что их транзакции обрабатываются быстро, точно и разумно, чтобы предоставить своим клиентам удобный и успешный портал оплаты картами.

Риски эквайринга карт

Эквайеры или банки-эквайеры являются одной из наиболее важных сторон в любой операции с картой, независимо от того, осуществляется ли она лично или через Интернет. Однако они также участвуют в ряде других функций по поддержке продавцов, розничных продавцов, эмитентов карт и банков.

Основной функцией эквайера является управление всеми транзакциями, которые клиент совершает с использованием своих кредитных или дебетовых карт. В рамках этой услуги покупатель берет на себя риск и ответственность, связанные с этими сделками. Эквайеры обычно взимают плату за свои услуги, которая варьируется в зависимости от типа транзакций, объема обработанных платежей и количества «необычных» транзакций (включая такие транзакции, как возвратные платежи и возмещения, когда банк-эквайер берет на себя дополнительный риск).

В рамках этой услуги покупатель берет на себя риск и ответственность, связанные с этими сделками. Эквайеры обычно взимают плату за свои услуги, которая варьируется в зависимости от типа транзакций, объема обработанных платежей и количества «необычных» транзакций (включая такие транзакции, как возвратные платежи и возмещения, когда банк-эквайер берет на себя дополнительный риск).

Когда банки-эквайеры участвуют в обработке транзакций на сайтах продавцов, они подвергаются определенным рискам. Если происходит отмена транзакции, возврат или возвратный платеж по какой-либо причине, эквайрер — это тот, кто должен перевести эти деньги обратно покупателю, обращая вспять обычный процесс. Однако затем эквайрерам приходится ждать, пока продавец вернет им средства, а это означает, что они являются стороной, которая не имеет средств!

Что означают чарджбэки и возвраты средств для эквайеров карт

Такой уровень риска является одной из основных причин, по которой эквайеры и банки-эквайеры должны взимать комиссию с продавцов. Если продавец регулярно занимается возмещением и возвратным платежом, комиссия за его услугу по эквайрингу карт, вероятно, будет выше, чтобы компенсировать этот более высокий уровень риска.

Если продавец регулярно занимается возмещением и возвратным платежом, комиссия за его услугу по эквайрингу карт, вероятно, будет выше, чтобы компенсировать этот более высокий уровень риска.

Отмена транзакции обычно вызывается четырьмя различными ситуациями:

- Когда продавец добровольно возвращает деньги покупателю

- Когда продавец отменяет транзакцию после ее авторизации.

- Когда клиент запрашивает возврат платежа из своего банка

- При обнаружении мошенничества

Если продавец решает вернуть деньги покупателю, процесс оплаты происходит в обратном порядке. Это самый простой способ отмены транзакции для эквайеров, поскольку все стороны в цепочке знают об отмене. Эквайрер получит уведомление от продавца о начале возврата средств покупателю, который затем передаст его банку-эмитенту до того, как перевод средств будет одобрен и осуществлен. В этих случаях эквайеру карты обычно приходится ждать только короткий период времени, чтобы получить средства от продавца, поскольку он инициирован продавцом. Это может произойти, если покупатель недоволен товаром, вернул товар или продавец решил возместить покупателю сумму по любой другой причине.

Это может произойти, если покупатель недоволен товаром, вернул товар или продавец решил возместить покупателю сумму по любой другой причине.

Аналогичным образом, если продавец отменяет транзакцию после авторизации, процесс работает в обратном порядке. В некоторых случаях, если транзакция была отменена до того, как средства были переведены, существует период ожидания, поскольку средства все еще должны поступить на счет продавца, прежде чем они будут отменены. Однако в других случаях платежи могут быть отменены, и средства не должны перемещаться туда и обратно. Обычно это происходит, если продавцы не могут выполнить заказ или услугу или, например, был заказан неправильный продукт/услуга.

Когда держатель карты запрашивает возврат платежа, эквайеры должны начать этот процесс, даже если у них нет средств продавца. Возвратные платежи позволяют клиентам оспаривать платежи напрямую через свой банк, а не через продавца, что важно для защиты физических лиц от мошеннических операций с картами и предотвращения потери ими средств в случае утери или кражи карты, а также совершения платежа кредитной картой кем-то другим. принадлежащие им. Тем не менее, возврат средств и возврат средств по кредитным картам представляют немного больший риск, когда дело доходит до получения карты, поскольку деньги должны быть возвращены держателю карты до того, как они пройдут через продавца. В этом случае услуги по эквайрингу карт могут оставаться в кармане до тех пор, пока продавцы не произведут оплату со своей стороны. В некоторых случаях возврата платежа это может быть длительным процессом.

принадлежащие им. Тем не менее, возврат средств и возврат средств по кредитным картам представляют немного больший риск, когда дело доходит до получения карты, поскольку деньги должны быть возвращены держателю карты до того, как они пройдут через продавца. В этом случае услуги по эквайрингу карт могут оставаться в кармане до тех пор, пока продавцы не произведут оплату со своей стороны. В некоторых случаях возврата платежа это может быть длительным процессом.

Когда в связи со сделкой выявляются вызывающие обеспокоенность аспекты, приобретатели также берут на себя большую часть финансовой ответственности. Мошеннические платежи по кредитным картам представляют собой кредитный риск, поскольку деньги перемещаются по цепочке обработки платежей, а у фактической карты и держателя карты нет необходимых средств. Поскольку эквайрер является частью процесса транзакций по кредитным картам, который отвечает за отправку как реквизитов кредитных карт, так и фактических денежных средств для платежей по потребительским картам между продавцами, банками-эмитентами и карточными ассоциациями, он должен быть уверен в подлинности транзакций. Вот почему банки-эквайеры, как правило, имеют очень строгие процессы авторизации, и поэтому законодательство, такое как SCA и PSD2, имеет такое значение.

Вот почему банки-эквайеры, как правило, имеют очень строгие процессы авторизации, и поэтому законодательство, такое как SCA и PSD2, имеет такое значение.

Выбор партнера по эквайрингу карт для ваших платежей

Любая организация, которая хочет иметь возможность принимать платежи по картам — через приложение, в Интернете, в магазинах, по телефону или даже по почте — нуждается в эквайере для обработки своих платежей. платежи и обеспечить правильное перемещение средств.

Многие эквайеры также предлагают другие категории платежных услуг, хотя некоторые из них являются конкретными торговыми эквайерами. Другие услуги, часто предлагаемые банками-эквайерами, включают платежные шлюзы или уже могут быть частью более широкой карточной ассоциации.

В Acquired.com мы предлагаем ряд платежных услуг и вариантов открытого банковского обслуживания, которые позволяют нашим клиентам осуществлять платежи быстро и беспрепятственно, а также понимать свои платежные стратегии и повышать процент одобрения.

Если вы находитесь в процессе выбора партнера по эквайрингу карт, есть несколько вопросов, которые вы должны задать себе, чтобы обеспечить успешное партнерство:

Как выглядит траектория развития вашего бизнеса?

Одна из больших проблем, с которой сталкиваются организации при выборе партнера по эквайрингу карт, заключается в ограниченности возможностей для роста. Ваш провайдер может быть не готов к быстрому росту или иметь планы платежей, основанные на определенных показателях, которые не подходят для вашего бизнеса.

В Acquired.com каждый из наших клиентов получает индивидуальный консультационный подход, что означает, что услуга полностью масштабируется в соответствии с вашими потребностями, независимо от того, как они меняются с течением времени.

Какие способы оплаты поддерживает провайдер?

В Acquired.com мы создаем индивидуальные платежные решения для каждого из наших клиентов, чтобы гарантировать удовлетворение их потребностей, будь то объем транзакций, аналитика, обработка повторных/подписных платежей или плавный процесс интеграции. Мы поддерживаем Visa, MasterCard и American Express, а также открытые банковские платежи, а также предлагаем интеграцию с Apple Pay, Google Pay и корзинами покупок.

Мы поддерживаем Visa, MasterCard и American Express, а также открытые банковские платежи, а также предлагаем интеграцию с Apple Pay, Google Pay и корзинами покупок.

Эквайринг карт с Acquired.com

Чтобы узнать больше о процессе получения карт или узнать, чем может помочь команда экспертов Acquired.com, свяжитесь с нами.

Что нужно знать предприятиям о приобретении банков

- Введение

- Что такое банк-эквайер?

- Банк-эквайер против банка-эмитента

- Эквайрер против обработчика платежей

- Как выбрать эквайера, отвечающего потребностям вашего бизнеса listItemEls»>

Банковские расходы и сборы

Для малых предприятий, которые принимают платежи клиентов, каждое касание, пролистывание или щелчок транзакции инициирует сложную серию действий за кулисами. Рекомендуется ознакомиться с основными игроками, обрабатывающими транзакции ваших клиентов, такими как банки-эквайеры.

Технология ускорения платежей радикально изменила способы взаимодействия компаний, сетей кредитных карт, платежных систем и банков с транзакциями клиентов. У предприятий есть больше возможностей для приема и обработки платежей, и все больше финансовых учреждений предлагают функции перекрывающихся платежей. Для бизнеса важно четко понимать технические аспекты приема платежей клиентов и участие банков-эквайеров.

Мы расскажем, что такое банк-эквайер, какую роль они играют в процессе платежей и что нужно знать компаниям о банках-эквайерах, чтобы проводить платежи клиентов.

Что в этой статье?

- Что такое банк-эквайер?

- Банк-эквайер в сравнении с банком-эмитентом

- Эквайрер в сравнении с обработчиком платежей

- Как выбрать эквайера, отвечающего потребностям вашего бизнеса

- Расходы и сборы банка-эквайера

Что такое банк-эквайер?

Банк-эквайер, также называемый «эквайрером», представляет собой банк или финансовое учреждение, которое обрабатывает платежи клиентов по кредитным или дебетовым картам от имени бизнеса и направляет их через карточные сети в банк-эмитент.

Банки-эквайеры позволяют предприятиям обрабатывать платежи за пределами точек продаж (POS) и получать средства от клиентов. Они получают номера дебетовых и кредитных карт от платежного процессора компании, взаимодействуют с сетями кредитных карт и банками-эмитентами клиентов для авторизации платежей, а затем получают средства.

Банк-эквайер в сравнении с банком-эмитентом

Термины «банк-эквайер» и «банк-эмитент» относятся к разным ролям, которые финансовые учреждения играют в клиентской операции, во время которой банк-эквайер является банком предприятия, а банк-эмитент — банком клиента. банк.

Банк-эмитент выдает — или «выпускает» — клиентам их кредитные или дебетовые карты от имени карточных сетей, а также выдает средства, переведенные в транзакции по карте. Банк-эквайер берет — или «приобретает» — средства от сделки.

Вот как выглядит процесс эквайринга и банка-эмитента во время транзакции клиента:

- Клиент предъявляет свою кредитную карту, дебетовую карту или цифровой кошелек в POS для совершения покупки.

Это может быть POS-терминал в обычном розничном магазине, устройство для чтения карт на мобильном устройстве или интерфейс оформления заказа на веб-сайте электронной коммерции.

Это может быть POS-терминал в обычном розничном магазине, устройство для чтения карт на мобильном устройстве или интерфейс оформления заказа на веб-сайте электронной коммерции. - Платежная система сначала передает в банк-эквайер ключевую платежную информацию, включая сумму переводимых средств и номер карты, которая будет использоваться для оплаты.

- После того, как банк-эквайер получил платежный запрос, он соединяется с банком-эмитентом через карточную сеть, привязанную к способу оплаты. Например, если клиент использует дебетовую карту Visa, выпущенную Wells Fargo, банк-эквайер получит эту транзакцию и будет использовать сеть карт Visa для связи с Wells Fargo, банком-эмитентом.

- После того, как банк-эмитент получает запрос от банка-эквайера, он проверяет счет держателя карты, чтобы убедиться, что у него достаточно кредита или свободных средств для покрытия транзакции.

- Если средства доступны, банк-эмитент разрешает платеж и уведомляет об этом банк-эквайер через сеть кредитных карт.

- Затем банк-эмитент выдает средства, которые банк-эквайер принимает и вносит на счет предприятия.

Эквайрер против обработчика платежей

Провайдеры обработки платежей получают всю ключевую информацию по любой данной транзакции, такую как номер кредитной карты и сумма платежа, и передают эту информацию банку-эквайеру. Затем банк-эквайер получает разрешение на платеж и получает средства.

Хотя платежные системы и банки-эквайеры играют разные роли в процессе оплаты, эти роли может выполнять одно и то же финансовое учреждение. Некоторые банки предоставляют как бизнес-счета, так и платежные услуги. Но чаще предприятия получают эти услуги от разных учреждений.

Как выбрать эквайера, отвечающего потребностям вашего бизнеса

То, как ваш бизнес взаимодействует с банками-эквайерами, зависит от того, как вы получаете доступ к услугам торгового счета. Вы можете работать с поставщиком, который предлагает услуги по обработке платежей, торговым счетам и эквайрингу, или вам может потребоваться получить услуги по обработке платежей и эквайрингу от разных поставщиков. Если вы используете Stripe, вам вообще не нужно беспокоиться о привлечении эквайера, поскольку Stripe обеспечивает как обработку платежей, так и функции эквайера. Для независимых предприятий масштабируемая универсальная поддержка платежей более привлекательна, чем объединение нескольких решений для упрощения платежей и банковского обслуживания бизнеса.

Если вы используете Stripe, вам вообще не нужно беспокоиться о привлечении эквайера, поскольку Stripe обеспечивает как обработку платежей, так и функции эквайера. Для независимых предприятий масштабируемая универсальная поддержка платежей более привлекательна, чем объединение нескольких решений для упрощения платежей и банковского обслуживания бизнеса.

Если вы ведете бизнес на сторонней платформе или торговой площадке, в которую встроена поддержка платежей, вам, скорее всего, не придется открывать отдельный торговый счет в банке-эквайере. Эти платформы все чаще добавляют платежные возможности для оптимизации бизнеса и взаимодействия с клиентами, а также для монетизации транзакций.

Если ваш бизнес принимает платежи в местах, отличных от сторонних платформ или торговых площадок, например, если ваш бизнес работает лично или у вас есть собственный веб-сайт электронной коммерции, вам потребуются функции обработки платежей и эквайера.

Некоторые платежные системы предлагают только обработку платежей или поддержку эквайера, поэтому вам потребуется отдельный процессор для каждой функции. Существует множество веб-сайтов финансовых учреждений, которые предлагают услуги эквайринга для предприятий. Вы можете начать с поиска покупателей бизнеса в вашем регионе или тех, кто специализируется в вашей отрасли. Затем вы можете сравнить свои варианты на основе таких критериев, как структура комиссий, льготы и другие плюсы и минусы.

Существует множество веб-сайтов финансовых учреждений, которые предлагают услуги эквайринга для предприятий. Вы можете начать с поиска покупателей бизнеса в вашем регионе или тех, кто специализируется в вашей отрасли. Затем вы можете сравнить свои варианты на основе таких критериев, как структура комиссий, льготы и другие плюсы и минусы.

Каждый эквайрер предъявляет различные требования к открытию торгового счета. Но в целом планируйте предоставлять следующую информацию:

- Тип бизнеса (индивидуальный предприниматель, LLC/LLP, корпорация C, корпорация S, правительство, некоммерческая организация и т. д.)

- Отрасль

- Идентификационный номер работодателя (EIN) или налоговый номер

- Рабочий адрес

- Страна, в которой вы зарегистрированы

- Дата начала ведения бизнеса

- Тип предлагаемых вами продуктов и услуг

- Годовой доход или объем транзакций

- Банковская информация (куда вы хотите, чтобы платежи по транзакциям направлялись)

- Номер социального страхования

- Домашний адрес

- Личный номер телефона

- Дата рождения

Расходы и сборы эквайринговых банков

90 002 Поскольку большинство предприятий принимают и обрабатывают платежи с помощью комплексных платежных решений, таких как Stripe, обработка сборы, которые они платят, покрывают многие функции, включая доступ к банкам-эквайерам. Прозрачная интегрированная модель ценообразования Stripe является одним из ее основных преимуществ по сравнению с традиционными решениями для обработки платежей, полученными непосредственно от банков-эквайеров. Ценообразование Stripe зависит от объема услуг отдельного бизнеса, но транзакции с кредитными картами и цифровыми кошельками оцениваются в 2,9.% + 30 центов за успешное списание средств с карты.

Прозрачная интегрированная модель ценообразования Stripe является одним из ее основных преимуществ по сравнению с традиционными решениями для обработки платежей, полученными непосредственно от банков-эквайеров. Ценообразование Stripe зависит от объема услуг отдельного бизнеса, но транзакции с кредитными картами и цифровыми кошельками оцениваются в 2,9.% + 30 центов за успешное списание средств с карты.

Несмотря на то, что клиенты Stripe не платят комиссию за эквайринг напрямую, давайте поговорим о том, как они работают:

Комиссионные за транзакцию обычно платят предприятия или платежные системы, которые распределяются между банком-эквайером, банком-эмитентом и сетями кредитных карт. Банки предприятий взимают «комиссию за обмен» сетями кредитных карт при каждой транзакции. Эти сборы распределяются с банком-эмитентом, что позволяет им получать доход без взимания платы с держателей карт.

Комиссия за транзакцию рассчитывается с учетом ряда факторов. Каждая компания, выпускающая кредитные карты, имеет свой набор правил, определяющих комиссию за обмен. Вот некоторые из наиболее распространенных:

Вот некоторые из наиболее распространенных:

Свойства транзакции

Эти свойства включают такую информацию, как сумма транзакции и местонахождение.Тип карты

Тип карты относится к тому, использует ли платежная карта чип EMV или бесконтактный платеж, тип кредитной карты (золотая, платиновая, наградная и т. д.), если это предоплаченная или дебетовая карта, и источник финансирования.Свойства устройства

Свойства устройства описывают, как и где было произведено списание средств, например, был ли это платеж онлайн или лично, код категории продавца и наличие карты.

Поскольку существует множество правил для расчета межбанковских комиссий, большинство эквайеров используют модели ценообразования, которые учитывают средний размер транзакций бизнеса, объем транзакций, типичные платежные свойства и тип бизнеса. Затем покупатель составляет структуру комиссий, которая соответствует комиссиям за обмен, которые они, скорее всего, будут нести от имени этого бизнеса.

При данном виде эквайринга оплата производится через терминалы или банкоматы. Самые распространенные услуги, оплачиваемые таким способом: пополнение счета мобильного телефона, оплата ЖКУ, интернет-счетов и т.д.

При данном виде эквайринга оплата производится через терминалы или банкоматы. Самые распространенные услуги, оплачиваемые таким способом: пополнение счета мобильного телефона, оплата ЖКУ, интернет-счетов и т.д.

Это может быть POS-терминал в обычном розничном магазине, устройство для чтения карт на мобильном устройстве или интерфейс оформления заказа на веб-сайте электронной коммерции.

Это может быть POS-терминал в обычном розничном магазине, устройство для чтения карт на мобильном устройстве или интерфейс оформления заказа на веб-сайте электронной коммерции.