Содержание

Что такое факторинг, о факторинге простыми словами, трехсторонний договор факторинга

Далеко не всегда имеющихся в компании средств хватает на то, чтобы своевременно исполнять обязательства, активно вести бизнес и развиваться. Если организация испытывает необходимость в дополнительных «вливаниях», ей на помощь приходит внешнее финансирование. Факторинг – это один из способов получить деньги извне и быстро пополнить оборотный капитал, решить стоящие перед бизнесом задачи.

Суть факторинга

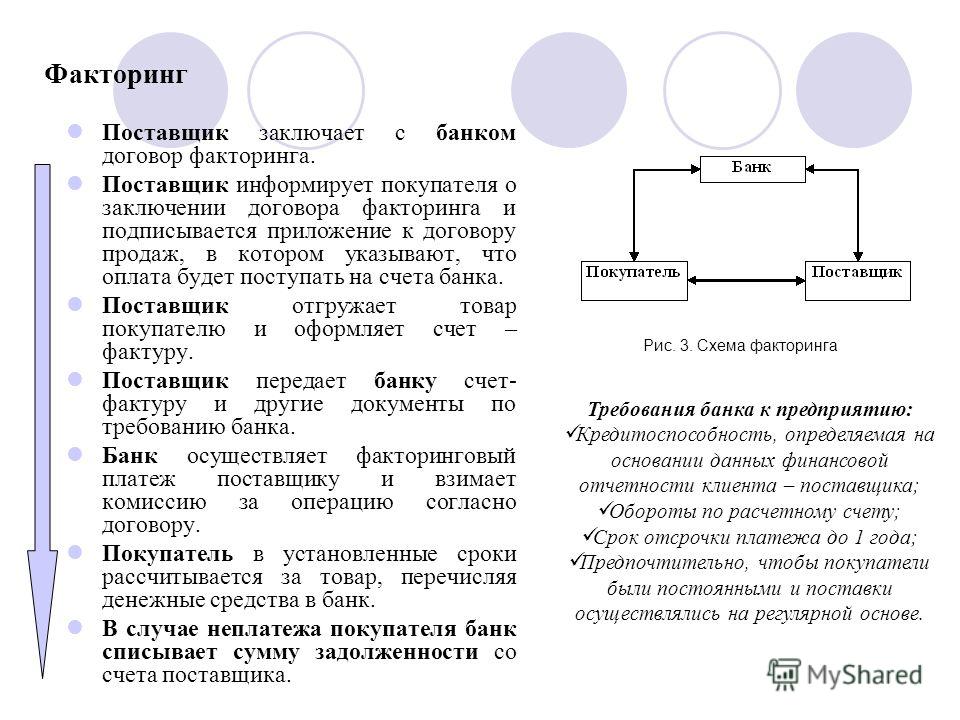

Факторинг – это финансирование от сторонней компании, которое выдается в счет уступки этой компании (фактору) денежных требований по контракту. Согласно российскому законодательству, финансирование будет считаться факторинговым, если одновременно:

· Клиент уступает факторинговой компании денежные обязательства по контракту.

· Факторинговая компания выдает финансирование в виде оплаты уступленных обязательств.

· Факторинговая компания оказывает клиенту дополнительные нефинансовые услуги (чаще всего – управление задолженностью, информационное сопровождение).

Итак, факторинг – это гибкий вид коммерческого финансирования, который позволяет быстро превратить задолженность по контракту в живые деньги. Так как фактически компания обменивает активы на денежные средства, не происходит увеличения кредитной нагрузки – а значит, факторинг можно успешно совмещать с кредитными продуктами.

Читайте подробности в нашей статье «Чем отличается факторинг от кредита»

Не только для поставщика или подрядчика

В своем классическом виде факторинг – это инструмент поставщика или подрядчика для быстрого получения средств по контракту/этапу контракта за счет уступки денежного требования. Однако в зависимости от того, какая сторона контракта заинтересована в получении финансирования и является его инициатором, клиентом факторинговой компании может быть как исполнитель контракта, так и его заказчик.

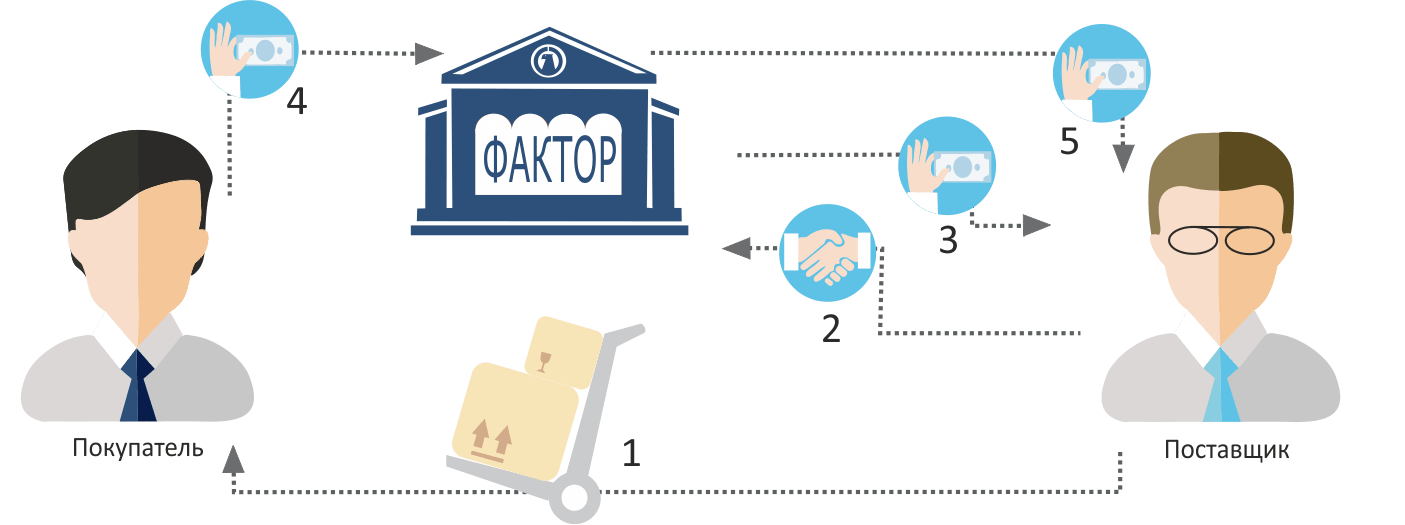

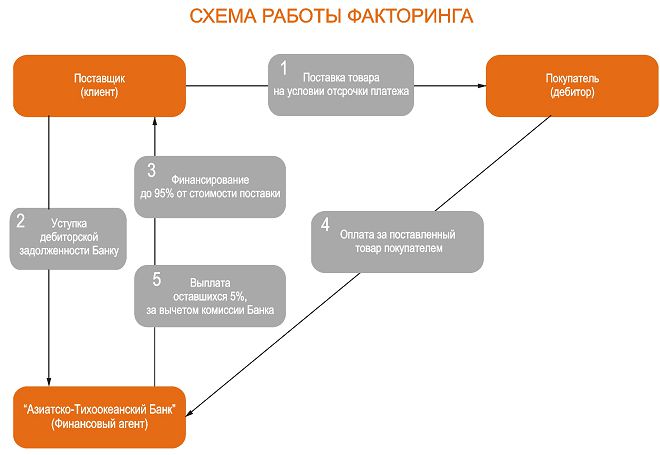

При этом в сделке всегда участвуют три стороны: исполнитель контракта, его заказчик и факторинговая компания.

1. Сторона контракта, которой необходимо финансирование, заключает договор с факторинговой компанией и уступает ей денежные требования по контракту.

2. Факторинговая компания выплачивает финансирование поставщику или подрядчику.

3. В установленный срок заказчик оплачивает факторинговой компании уступленные денежные требования, тем самым возвращая выплаченное финансирование.

Заметим: кто бы ни был клиентом факторинговой компании – заказчик или исполнитель – финансирование перечисляется поставщику, а возвращает деньги заказчик, так как по контракту деньги всегда получает исполнитель, а платит – покупатель. Факторинговая компания предоставляет услугу досрочной оплаты обязательств, но от включения факторинга в сделку стороны начального контракта и их обязательства не меняются.

4. Клиент оплачивает факторинговой компании комиссию за пользование денежными средствами.

Подробности – в статье «Схема выдачи бездокументарного факторинга»

Примеры факторингового финансирования для поставщиков

Пусть имеется договор на поставку текстильной продукции с фабрики-производителя в торговую сеть. Товар поставляется равными партиями ежемесячно в течение года. Поставщик испытывает финансовые затруднения и хочет получить деньги раньше срока, для чего оформляет факторинг.

· Первый вариант. По договору предусмотрена отсрочка платежа – например, расчеты проходят поквартально за весь объем отгруженной за 3 месяца продукции. Если поставщик хочет получить деньги раньше, сразу после поставки, он заключает с факторинговой компанией договор факторинга существующих требований.Получив закрывающие документы за партию товара, он сразу уступает дебиторскую задолженность фактору и получает до 90% суммы, досрочно возвращая деньги в оборот.

· Второй вариант. По договору предусмотрена оплата по факту или отсрочка, но поставщику нужны деньги заранее, до исполнения контракта – например, на закупку сырья, оборудования или другие нужды. Он может уступить факторинговой компании и будущие денежные требования по еще не исполненному контракту. В таком случае после заключения договора факторинга будущих денежных требований поставщику сразу же выплачивается согласованная сумма (обычно до 50%), и уже потом он приступает к поставкам.

В обоих вариантах, когда подойдет срок оплаты по контракту, заказчик переведет деньги факторинговой компании, а в ходе окончательных взаиморасчетов клиент (поставщик) уплатит факторинговую комиссию и получит остаток суммы.

Примеры факторингового финансирования для заказчиков

Та же ситуация – имеется договор на поставку текстильной продукции с фабрики-производителя в торговую сеть, товар поставляется равными партиями ежемесячно в течение года.Но финансовые затруднения появились уже у заказчика. Поставщик же не против получать деньги в срок согласно договору, ему финансирование не требуется. Заказчик может оформить факторинг и получить необходимую ему дополнительную отсрочку платежа, а с поставщиком тем временем рассчитается факторинговая компания.

· Первый вариант. По договору предусмотрена выплата аванса, но заказчик не имеет возможности его перечислить. Он может заключить договор факторинга аванса – факторинговая компания перечислит поставщику необходимую сумму, и тот приступит к исполнению контракта.

Читайте подробности в статье «Факторинг аванса: быстрое финансирование для заказчиков»

· Второй вариант. Условия предоплаты по контракту нет, но заказчик не может в срок рассчитаться за уже поставленный товар. В этом случае можно оформить факторинг качества – факторинговая компания рассчитается с поставщиком по обязательствам заказчика.

Читайте подробности в статье «Факторинг качества: когда нужно своевременно расплатиться с поставщиком»

В обоих вариантах после истечения установленной договором факторинга отсрочки заказчик рассчитывается с факторинговой компанией, возвращая ей сумму финансирования. Кроме того, он оплачивает комиссию за пользование средствами.

Чтобы узнать условия факторингового финансирования для вашей компании, подайте заявку на сайте GetFinance или свяжитесь со специалистом по телефону 8 (800) 500 55 52

Факторинг для малого и среднего бизнеса, заполните заявку для получения финансирования – Альфа-Банк

Частным лицамМалому бизнесу и ИПКорпорациям

Финансовым организациямИнвестбанкА-КЛУБ

Расчёты

Расчёты

Открытие счетов

Платежи в рублях

Постоянные поручения

Реестр платежей

Эквайринг

Аккредитивы

Карты для бизнеса

Дистанционное управление счетами

Интернет-банк

Мобильный банк

Банк-клиент

Альфа-линк (1С, Host-to-host)

Ещё

Пакет услуг Активные расчёты

Пакет услуг Высокие обороты

Международные корпоративные карты

Самоинкассация

Инкассация

Управление ликвидностью

ОКВКУ

ВЭД

Конверсионные операции

Бивалютный депозит

Страхование валютных рисков

Международные расчёты

В иностранной валюте

Международные аккредитивы

Ещё

Валютный контроль

Торговое финансирование

Международные аккредитивы

Консалтинг ВЭД

Таможенная карта

Таможенная гарантия в пользу ФТС

Финансирование

Кредитование

Кредитный лимит для бизнеса

Кредит на развитие бизнеса

Овердрафт

Экспресс-овердрафт

Кредит под контракт

Финансирование строительства недвижимости

Под залог доходной недвижимости

Банковские гарантии

Банковская гарантия

Электронная банковская гарантия

Экспресс-гарантия

Другие формы финансирования

Лизинг

Факторинг

Торговое финансирование

Депозиты

Депозиты

Структурные депозиты

Фиксированный остаток

Векселя

Процентные ставки

Размещение средств в интернет-банке

Контакты по вопросам размещений

Документы

ИнвестбанкЗарплатный проект

Управление зарплатным проектом

Зарплатные карты

Акции для держателей карт

Средний и крупный бизнес

Дешевле, чем кредит для бизнеса

Оставить заявку

Что такое факторинг?

Это финансовый инструмент для пополнения оборотного капитала компаний, работающих

с отсрочкой платежа. Если вы поставщик, можете получить деньги сразу, когда отгрузите

Если вы поставщик, можете получить деньги сразу, когда отгрузите

товар. Даже если покупателю сейчас нечем платить — за него это сделает банк.

Всё онлайн

Общение происходит в личном кабинете, документы подписываются УКЭП

Без залога

Анализируем сделку, а не финансовое состояние поставщика

Можно тратить на что угодно

Деньги с факторинга могут идти на любые задачи компании

Это не кредит

Факторинг не увеличивает долговую нагрузку компании и улучшает структуру баланса

Как работает факторинг?

Поставщик отгружает покупателю товары

на условиях отсрочки платежа.

Потом передаёт документы,

подтверждающие отгрузку, в банк.

Получает деньги за товар от банка.

Покупатель перечисляет в банк сумму,

когда отсрочка подойдет к концу.

Виды факторинга

Чтобы получить финансирование, покажите нам УПД или накладную об отгрузке. Этого достаточно — мы сразу профинансируем поставку и оформим все документы.

—

Работаем с юр.лицами и ИП

—

Залог не нужен

—

Финансируем до 100% от суммы поставки

—

С регрессом/без регресса

Оставить заявку

Финансируйте неограниченное количество поставщиков без заключения с ними факторинговых договоров. Комиссия на вас.

—

Отсрочка до 12 месяцев

—

Финансируем до 100% от суммы поставки

—

Альтернатива аккредитиву

—

Без наращивания долга

Оставить заявку

Приводите своих поставщиков в факторинг.

Комиссия с них.

—

Увеличение отсрочки

—

Индивидуальные ставки

—

Минимальные требования к поставщикам

Оставить заявку

Приводите клиентов на факторинг и получайте комиссию с объёма их финансирования

—

Программа для агентов

—

Резиденты РФ

—

Выручка от 5 млн ₽

—

Срок существования от 6 месяцев

Оставить заявку

Почему Альфа-Банк?

Всё прозрачно

Понятная схема начислений без скрытых комиссий

Индивидуальный подход

Разрабатываем решения, исходя из ваших потребностей

Технологично

Всё онлайн, перечисляем деньги моментально в день отгрузки товара

Входим в Топ-5

крупнейших факторов России по версии АФК (Ассоциация факторинговых компаний)

Полезно знать

Статья

В какие мифы о факторинге не стоит верить

22. 08.2022 ・Читать 2 мин

08.2022 ・Читать 2 мин

Статья

Что такое факторинг и как он поможет бизнесу в кризис

22.08.2022 ・Читать 2 мин

Статья

Кредит, лизинг, овердрафт или факторинг: что выбрать

22.08.2022 ・Читать 2 мин

Статья

Как предпринимателю выбрать вид факторинга, чтобы не потерять время и деньги

22.08.2022 ・Читать 2 мин

Статья

Факторинг и кредитная история: как они связаны и влияют ли друг на друга

22. 08.2022 ・Читать 2 мин

08.2022 ・Читать 2 мин

Заявка на факторинг

Заполните заявку

и прикрепите документы

Получите решение

в течение 2 дней

Получите деньги

в день запроса

Оставить заявку

Список документов

Правила проведения акции

Агентский договор

Договор об использовании системы Альфа-Finance

Подтверждение о присоединении к Договору (вводится в действие с 04.09.20)

Заявление об изменении прав доступа/регистрационных данных Уполномоченных лиц (вводится в действие с 04.09.20)

Уведомление о расторжении Договора (вводится в действие с 04.09.20)

Основные условия финансирования под уступку денежного требования (факторинга) внутри России (Приложение N2 к Приказу АО «Альфа-Банк» от 15. 12.2021 г. N1665)

12.2021 г. N1665)

Основные условия финансирования под уступку денежного требования (факторинга) внутри России (Приложение N4 к Приказу АО «Альфа-Банк» от 06.08.2018 г. N884)

Что такое факторинг? | Торговое финансирование

Что такое факторинг?

Факторинг , факторинг дебиторской задолженности или дебиторское финансирование, когда компания покупает долг или счет-фактуру у другой компании. Факторинг также рассматривается как форма дисконтирования счета-фактуры на многих рынках и очень похож, но только в другом контексте. При этой покупке дебиторская задолженность дисконтируется, чтобы позволить покупателю получить прибыль при погашении долга. По сути, факторинг передает право собственности на счета другой стороне, которая затем погашает долг.

Таким образом, факторинг освобождает первую сторону от долга на сумму, меньшую общей суммы, предоставляя ей оборотный капитал для продолжения торговли, в то время как покупатель или фактор погашает долг на полную сумму и прибыль, когда он выплачивается. Фактор обязан платить дополнительные сборы, обычно небольшой процент, после погашения долга. Фактор также может предложить скидку должнику.

Фактор обязан платить дополнительные сборы, обычно небольшой процент, после погашения долга. Фактор также может предложить скидку должнику.

Факторинг — очень распространенный метод, используемый экспортерами для ускорения движения денежных средств. Этот процесс позволяет экспортеру получить до 80% стоимости счета-фактуры в момент доставки товаров и при выставлении счета-фактуры.

Что такое… Форфейтинг ?

Форфейтинг (обратите внимание на написание) – покупка экспортером дебиторской задолженности – сумма, которую импортер должен экспортеру – со скидкой путем оплаты наличными. Покупатель дебиторской задолженности, или форфейтер , теперь должен быть оплачен импортером для погашения долга. Это распространенный процесс, используемый для ускорения цикла денежного потока и снижения риска для экспортера на 100% от суммы долга.

Поскольку дебиторская задолженность обычно гарантируется банком импортера, форфейтер освобождает экспортера от риска неплатежа со стороны импортера . Когда форфейтер покупает дебиторскую задолженность экспортера непосредственно у экспортера, это называется первичной покупкой. Технически дебиторская задолженность становится формой долгового инструмента, который может быть продан на вторичном рынке как переводные векселя или векселя , это известно как вторичная покупка.

Когда форфейтер покупает дебиторскую задолженность экспортера непосредственно у экспортера, это называется первичной покупкой. Технически дебиторская задолженность становится формой долгового инструмента, который может быть продан на вторичном рынке как переводные векселя или векселя , это известно как вторичная покупка.

Что такое…?

Чтобы лучше понять, что такое торговое финансирование, мы разделили определение на ключевые секторы индустрии торгового финансирования и те, которые мы стремимся охватить. Пожалуйста, нажмите на одну из кнопок ниже.

Торговое финансирование Введение Финансирование цепочки поставок Факторинг (и форфейтинг) Структурированное товарное финансирование

Экспортное и агентское финансирование Предэкспортное финансирование Исламское финансирование Торговый кредит и страхование политических рисков

Бесплатная пробная версия

Чтобы узнать больше о торговом финансировании и о том, что мы можем вам предложить, свяжитесь с нами по адресу subscriptions@tradefinanceanalytics. com или позвоните по телефону +44 (0) 20 7779 8721.

com или позвоните по телефону +44 (0) 20 7779 8721.

Чтобы запросить бесплатную пробную версию, нажмите кнопку Кнопка ниже.

Бесплатная пробная версия

Спасибо за печать этой статьи от Trade Finance.

Как ведущее онлайн-издание, посвященное индустрии торгового финансирования, «Trade Finance» ежедневно читают ключевые лица, принимающие решения, в глобальных банках, экспортно-кредитных агентствах, юридических фирмах и многих других.

Если вы получили эту статью от подписчика по торговому финансированию, вы можете связаться с нами по электронной почте на адрес [email protected] или позвонив в наш лондонский офис по телефону +44 (0) 207 779 8721, чтобы обсудить варианты подписки.

Определение фактора: требования, преимущества и пример

Что такое фактор?

Фактор — это агент-посредник, который предоставляет денежные средства или финансирование компаниям, покупая их дебиторскую задолженность. Фактор, по сути, является источником финансирования, который соглашается оплатить компании стоимость счета за вычетом скидки на комиссионные и сборы. Факторинг может помочь компаниям улучшить свои краткосрочные потребности в денежных средствах, продав свою дебиторскую задолженность в обмен на вливание денежных средств от факторинговой компании. Эта практика также известна как факторинг, факторинговое финансирование и финансирование под дебиторскую задолженность.

Факторинг может помочь компаниям улучшить свои краткосрочные потребности в денежных средствах, продав свою дебиторскую задолженность в обмен на вливание денежных средств от факторинговой компании. Эта практика также известна как факторинг, факторинговое финансирование и финансирование под дебиторскую задолженность.

Ключевые выводы

- Фактор — это, по сути, источник финансирования, который соглашается выплатить компании стоимость счета за вычетом скидки на комиссионные и сборы.

- Условия, установленные фактором, могут различаться в зависимости от его внутренней практики.

- Фактор больше озабочен кредитоспособностью стороны, выставившей счет, чем компании, у которой она приобрела дебиторскую задолженность.

Смотреть сейчас: Что означает фактор в финансировании?

Понимание фактора

Факторинг позволяет бизнесу получить немедленный капитал или деньги на основе будущего дохода, относящегося к определенной сумме, причитающейся по счету дебиторской задолженности или бизнес-счету. Дебиторская задолженность представляет собой деньги, причитающиеся компании от ее клиентов за продажи, сделанные в кредит. Для целей бухгалтерского учета дебиторская задолженность отражается в балансе как текущие активы, поскольку деньги обычно собираются менее чем за один год.

Дебиторская задолженность представляет собой деньги, причитающиеся компании от ее клиентов за продажи, сделанные в кредит. Для целей бухгалтерского учета дебиторская задолженность отражается в балансе как текущие активы, поскольку деньги обычно собираются менее чем за один год.

Иногда компании могут испытывать дефицит денежных средств, когда их краткосрочные долги или счета превышают доход, полученный от продаж. Если компания осуществляет значительную часть своих продаж через дебиторскую задолженность, деньги, полученные от дебиторской задолженности, могут не быть выплачены вовремя, чтобы компания могла погасить свою краткосрочную кредиторскую задолженность. В результате компании могут продать свою дебиторскую задолженность финансовому провайдеру (называемому фактором) и получить наличные.

В сделке с участием фактора принимают непосредственное участие три стороны: компания, продающая свою дебиторскую задолженность; фактор, приобретающий дебиторскую задолженность; и клиент компании, который теперь должен выплатить дебиторскую задолженность фактору вместо того, чтобы платить компании, которая изначально была должна деньги.

Требования к фактору

Хотя условия, установленные фактором, могут варьироваться в зависимости от его внутренней практики, средства часто передаются продавцу дебиторской задолженности в течение 24 часов. В обмен на выплату компании денежных средств по ее дебиторской задолженности фактор получает вознаграждение.

Как правило, процент от суммы дебиторской задолженности остается за фактором; однако этот процент может варьироваться в зависимости от кредитоспособности клиентов, оплачивающих дебиторскую задолженность.

Если финансовая компания, выступающая в качестве фактора, считает, что существует повышенный риск убытков из-за того, что клиенты не в состоянии выплатить суммы к получению, она будет взимать более высокую комиссию с компании, продающей дебиторскую задолженность. Если существует низкий риск убытков от взыскания дебиторской задолженности, плата за факторинг, взимаемая с компании, будет ниже.

Факторинг не считается кредитом, так как стороны не выпускают и не приобретают долг в рамках сделки. Средства, предоставленные компании в обмен на дебиторскую задолженность, также не подпадают под какие-либо ограничения в отношении использования.

Средства, предоставленные компании в обмен на дебиторскую задолженность, также не подпадают под какие-либо ограничения в отношении использования.

По сути, компания, продающая дебиторскую задолженность, перекладывает риск дефолта (или неплатежа) своих клиентов на фактор. В результате фактор должен взимать плату, чтобы помочь компенсировать этот риск. Кроме того, на размер платы за факторинг может повлиять то, как долго дебиторская задолженность остается непогашенной или не полученной. Договор факторинга может варьироваться между финансовыми учреждениями. Например, фактор может захотеть, чтобы компания выплатила дополнительные деньги в случае невыполнения дебиторской задолженности одним из клиентов компании.

Преимущества фактора

Компания, продающая свою дебиторскую задолженность, получает немедленное вливание денежных средств, что может помочь финансировать ее бизнес-операции или улучшить ее оборотный капитал. Оборотный капитал жизненно важен для компаний, поскольку он представляет собой разницу между краткосрочными притоками денежных средств (такими как выручка) и краткосрочными счетами или финансовыми обязательствами (такими как платежи по долгам).

Продажа всей или части своей дебиторской задолженности фактору может помочь предотвратить дефолт компании, испытывающей нехватку денежных средств, по платежам по кредиту кредитору, например банку.

Хотя факторинг является относительно дорогой формой финансирования, он может помочь компании улучшить свой денежный поток. Факторы оказывают ценную услугу компаниям, работающим в отраслях, где конвертация дебиторской задолженности в денежные средства занимает много времени, а также компаниям, которые быстро растут и нуждаются в денежных средствах, чтобы воспользоваться новыми возможностями для бизнеса.

Лучшие факторинговые компании также получают выгоду, поскольку фактор может приобрести непогашенную дебиторскую задолженность или активы по сниженной цене в обмен на предоставление денежных средств авансом.

Пример коэффициента

Предположим, что фактор согласился приобрести счет на 1 миллион долларов у Clothing Manufacturers Inc., представляющий непогашенную дебиторскую задолженность Behemoth Co. Фактор договаривается о дисконте счета на 4% и выдает аванс 720 000 долларов компании Clothing Manufacturers Inc.

Фактор договаривается о дисконте счета на 4% и выдает аванс 720 000 долларов компании Clothing Manufacturers Inc.

Остаток в размере 240 000 долларов США будет направлен фактором в компанию Clothing Manufacturers Inc. после получения счета-фактуры на дебиторскую задолженность Behemoth Co на сумму 1 миллион долларов США. Вознаграждения и комиссионные фактора по этой факторинговой сделке составляют 40 000 долларов США. Этот фактор больше касается кредитоспособности стороны, выставившей счет, Behemoth Co., чем компании, у которой она приобрела дебиторскую задолженность.

Является ли факторинг хорошей инвестицией?

Решение о том, является ли «факторинг» хорошей инвестицией для компании, будет зависеть от многих факторов, в частности от специфики компании, таких как тип бизнеса и ее финансовое состояние. Как правило, факторинг является хорошим инвестиционным выбором для бизнеса, поскольку он увеличивает ликвидность, повышает конкурентоспособность, улучшает денежный поток, эффективен, устраняет необходимость в хорошем кредите и снижает зависимость от традиционного долга.

Получив закрывающие документы за партию товара, он сразу уступает дебиторскую задолженность фактору и получает до 90% суммы, досрочно возвращая деньги в оборот.

Получив закрывающие документы за партию товара, он сразу уступает дебиторскую задолженность фактору и получает до 90% суммы, досрочно возвращая деньги в оборот.

Но финансовые затруднения появились уже у заказчика. Поставщик же не против получать деньги в срок согласно договору, ему финансирование не требуется. Заказчик может оформить факторинг и получить необходимую ему дополнительную отсрочку платежа, а с поставщиком тем временем рассчитается факторинговая компания.

Но финансовые затруднения появились уже у заказчика. Поставщик же не против получать деньги в срок согласно договору, ему финансирование не требуется. Заказчик может оформить факторинг и получить необходимую ему дополнительную отсрочку платежа, а с поставщиком тем временем рассчитается факторинговая компания.