|

|

|

|

|

|

|

|

|

|

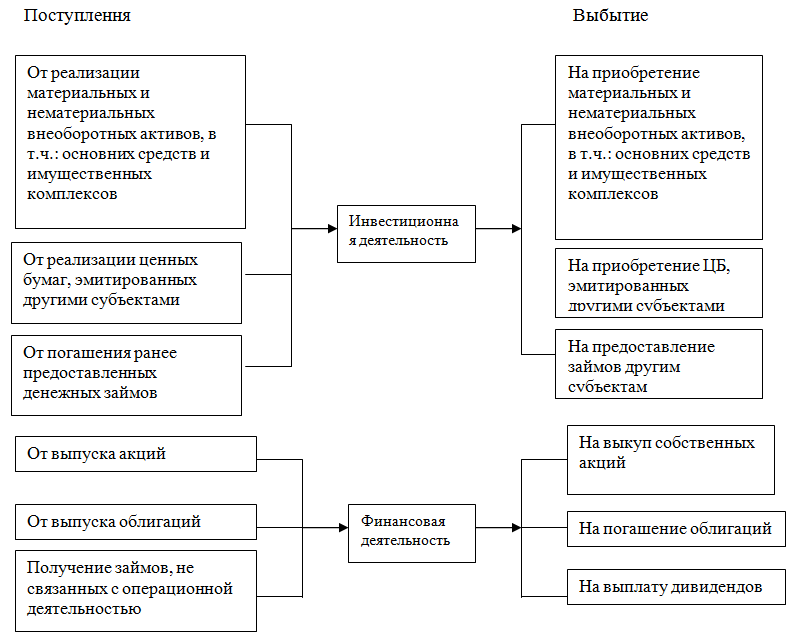

Денежные потоки финансовые и инвестиционные: как их различить. Финансовая деятельность инвестиционная деятельность24. Виды деятельности предприятия: операционная, финансовая, инвестиционнаяОперационная деятельность - основная деятельность предприятия, связанные с производством или реализацией продукции. Инвестиционная деятельность - приобретение и реализация тех необоротных активов, а также тех финансовых инвестиций, которые не являются составной частью эквивалентов денег. Финансовая деятельность - деятельность, вызывающая изменения размера и состава собственного и заемного капитала предприятия. Характер операционной деятельности предприятия определяется, прежде всего, спецификой отрасли экономики, к которой оно принадлежит. Основу операционной деятельности большинства предприятий составляет производственно – коммерческая или торговая деятельность, Операционная деятельность предприятия характеризуется следующими основными особенностями, определяющими характер формирования прибыли: 1. Она является главным компонентом всей хозяйственной деятельности предприятия, основной целью его функционирования. Основной объем формируемых активов, основная численность персонала предприятия обслуживает эту деятельность. 2. Операционная деятельность носит приоритетный характер по отношению к инвестиционной, финансовой и другим видам деятельности. 3. Интенсивность развития операционной деятельности является основным параметром оценки отдельных стадий жизненного цикла предприятия. 4. Хозяйственные операции, входящие в состав операционной деятельности предприятия, носят самый регулярный характер. Инвестиционная деятельность характеризует процесс обоснования и реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала предприятия. Инвестиционная деятельность предприятия характеризуется следующими основными особенностями: 1. Она является главной формой реализации экономической стратегии предприятия, обеспечения роста его операционной деятельности. 2. Объемы инвестиционной деятельности предприятия являются главным измерителем темпов экономического его развития. 4. Объемы инвестиционной деятельности предприятия характеризуются существенной неравномерностью по отдельным периодам. 5. Формы и методы инвестиционной деятельности в гораздо меньшей степени зависят от отраслевых особенностей предприятия, чем операционная его деятельность. Инвестиционная деятельность предприятия подчинена определенной инвестиционной политике, которую предприятие формирует самостоятельно исходя из целей своего стратегического развития. Под финансовой деятельностью предприятия понимается целенаправленная система мер по обеспечению привлечения необходимого объема капитала из внешних источников и своевременного и полного выполнения обязательств по его обслуживанию и возврату. Финансовая деятельность предприятия характеризуется: 1. Она является главной формой обеспечения развития операционной и инвестиционной деятельности предприятия. 2. Финансовая деятельность предприятия носит стабильный характер, т.е. осуществляется постоянно. Это связано с тем, что каждое предприятие в той или иной степени в процессе своего развития нуждается во внешнем финансировании, а соответственно и обеспечивает его обслуживание. 3. Формы и объемы финансовой деятельности в значительной мере зависят от отраслевых особенностей и организационно – правовых форм деятельности предприятия. 6. Финансовая деятельность предприятия связана непосредственно с финансовым рынком – рынком денег и рынком капитала. 7. Финансовая деятельность оказывает опосредованное влияние на формирование прибыли предприятия. studfiles.net ОПЕРАЦИОННАЯ, ИНВЕСТИЦИОННАЯ И ФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ. МСФО. ШпаргалкаОПЕРАЦИОННАЯ, ИНВЕСТИЦИОННАЯ И ФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ Операционная деятельность – это основная деятельность, приносящая доход деятельности организации, и прочая деятельность, кроме инвестиционной и финансовой деятельности. Основные потоки денежных средств: 1) денежные поступления от продажи товаров и услуг; 2) денежные платежи служащим; 3) денежные платежи поставщикам за товары и услуги; 4) денежное поступление и платежи страховой компании в качестве страховых премий и исков; 5) денежные поступления от аренды, комиссионные и прочая выручка; 6) денежные поступления и платежи по контрактам, заключенные для коммерческих и торговых целей; 7) денежные выплаты или компенсации налога на прибыль, если они не увязываются с финансовой и инвестиционной деятельностью. Инвестиционная деятельность – приобретение и выбытие долгосрочных активов и других инвестиций, которые не относятся к денежным эквивалентам. Основные потоки денежных средств: 1) для приобретения основных средств и нематериальных активов; 2) от продажи основных средств и нематериальных активов; 3) денежные поступления от возмещения авансов и кредитов; 4) авансовые платежи и кредиты; 5) денежные платежи для приобретения долевых, долговых инструментов и долей участия в совместной деятельности; 6) денежные поступления для приобретения долевых, долговых инструментов и долей участия в совместной деятельности; 7) денежные поступления от срочных контрактов, кроме случаев, когда контракты заключены и для коммерческих целей; 8) денежные платежи от срочных контрактов, кроме случаев, когда контракты заключены и для коммерческих целей. Финансовая деятельность – деятельность, которая приводит к изменениям в величине и структуре собственного капитала и заемных средств организации. Основные потоки поступления денежных средств: 1) денежные поступления от эмиссии акций; 2) денежные поступления от выпуска необеспеченных акций, займов, векселей, обеспеченных акций и долгосрочных кредитов; 3) денежные выплаты владельцам для приобретения или для погашения акций компании; 4) платежи арендатора для уменьшения задолженности по финансовой аренде; 5) денежные погашения кредитных сумм. В соответствии с МСФО № 7 «Отчет о движении денежных средств» организация должна представлять данные о движении денежных средств от операционной деятельности прямым или косвенным методом. Денежные поступления или платежи от инвестиционной и финансовой деятельности представляются раздельно. Данные о движении денежных средств от операционной, инвестиционной и финансовой деятельности могут представляться по нетто-методу. Поделитесь на страничкеСледующая глава > econ.wikireading.ru Денежные потоки финансовые и инвестиционные: как их различитьОтчет о движении денежных средств раскрывает информацию в разрезе трех направлений денежных потоков: операционном, инвестиционном и финансовом. Строго говоря, инвестиционная деятельность это составляющая финансовой деятельности, но в Отчете о движении денежных средств есть смысл их разделить на собственно финансовую и инвестиционную. Это делается с целью раскрытия информации относительно:

Признаки, по которым можно распознать принадлежность операций к финансовой или инвестиционной деятельности сведены в таблицу (См. в конце статьи). Принципиальное отличие инвестиционных денежных потоков от финансовых состоит в том, что инвестиционные потоки всегда связаны с вложением капитала уже накопленого в процессе прошлой деятельности, а те потоки, которые мы здесь называем финансовыми, они всегда связаны:

Классификация операций по поступлению и выбытию денежных средств относительно их принадлежности к инвестиционной и финансовой сфере деятельности. Та же схема в виде таблицы:

buhlabaz.ru Финансирование инвестиционной деятельности - источники, методыИнвестиционной деятельностью можно считать финансовый процесс в результате, которого организация находит необходимые источники финансирования, подбирает наиболее эффективные инструменты инвестирования, составляет собственную инвестиционную стратегию и участвует в её успешной реализации. Практически любая коммерческая, и не только, организация связана с осуществлением инвестиционной деятельности. Основные факторы, осложняющие выбор объекта инвестиций следующие

Источники финансирования инвестиционной деятельности

Все виды инвестиционной деятельности, а также её формы и направления складываются и формируются за счет инвестиционных ресурсов предприятия. От качества образования и формирования этих ресурсов напрямую зависит эффективность инвестиционной деятельности предприятия, а также и всей производственной и хозяйственной деятельности в целом. Под инвестиционными ресурсами понимают абсолютно любые формы материальных средств, привлекаемых для осуществления капиталовложений. Основные источники финансирования инвестиционной деятельности

Такой источник финансирования инвестиционной деятельности, как собственные средства предприятия, складывается из чистой прибыли организации, амортизационные отчисления, средства, полученные в результате наступления на производстве страхового случая. Финансирование инвестиционной деятельности за счет собственных средств, как правило, подходит для небольших инвестиционных проектов, нужды которого покрываются внутренними источниками организации. Источниками привлеченных средств выступают средства, полученные организацией в результате выпуска ценных бумаг компании, взносы физических и юридических лиц в уставный капитал организации. Такой источник финансирования подходит для крупных инвестиционных проектов. Объясняется это тем фактом, что расходы на выпуск ценных бумаг могут перекрыться только большим объемом привлеченных средств. Положительные стороны данного источника финансирования:

Заемные средства занимают важную роль среди других источников финансирования инвестиционной деятельности. Это банковские кредиты, долговые ценные бумаги, займы, ссуды и т.п. Заемные средства в виде кредитов имеют как сильные, так и слабые стороны. К плюсам этого источника финансирования инвестиционной деятельности можно отнести возможные крупные объемы привлекаемых средств и четкий внешний контроль над их использованием. Минусами будут являться сложность в оформлении и привлечении, повышение уровня риска банкротства организации в случае задержки выплат по кредиту, необходимость предоставления поручительства, залога ил других гарантий, потеря части прибыли в результате уплаты процентов по кредиту. Факторы, влияющие на выбор источников финансирования инвестиционной деятельности

Методы финансирование инвестиционной деятельностиМетоды финансирования инвестиционной деятельности это конкретные действия, благодаря которым организация может привлечь ресурсы необходимые для дальнейшего развития производства. Основные методы финансирования инвестиционной деятельности

Методы финансирования инвестиционной деятельности и задачи, которые они решают

Понравилось? Расскажи друзьям! investicii-v.ru ОПЕРАЦИОННАЯ, ИНВЕСТИЦИОННАЯ И ФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ : МСФО. Шпаргалка : Юридическая библиотекаОперационная деятельность – это основная деятельность, приносящая доход деятельности организации, и прочая деятельность, кроме инвестиционной и финансовой деятельности. Основные потоки денежных средств: 1) денежные поступления от продажи товаров и услуг; 2) денежные платежи служащим; 3) денежные платежи поставщикам за товары и услуги; 4) денежное поступление и платежи страховой компании в качестве страховых премий и исков; 5) денежные поступления от аренды, комиссионные и прочая выручка; 6) денежные поступления и платежи по контрактам, заключенные для коммерческих и торговых целей; 7) денежные выплаты или компенсации налога на прибыль, если они не увязываются с финансовой и инвестиционной деятельностью. Инвестиционная деятельность – приобретение и выбытие долгосрочных активов и других инвестиций, которые не относятся к денежным эквивалентам. Основные потоки денежных средств: 1) для приобретения основных средств и нематериальных активов; 2) от продажи основных средств и нематериальных активов; 3) денежные поступления от возмещения авансов и кредитов; 4) авансовые платежи и кредиты; 5) денежные платежи для приобретения долевых, долговых инструментов и долей участия в совместной деятельности; 6) денежные поступления для приобретения долевых, долговых инструментов и долей участия в совместной деятельности; 7) денежные поступления от срочных контрактов, кроме случаев, когда контракты заключены и для коммерческих целей; 8) денежные платежи от срочных контрактов, кроме случаев, когда контракты заключены и для коммерческих целей. Финансовая деятельность – деятельность, которая приводит к изменениям в величине и структуре собственного капитала и заемных средств организации. Основные потоки поступления денежных средств: 1) денежные поступления от эмиссии акций; 2) денежные поступления от выпуска необеспеченных акций, займов, векселей, обеспеченных акций и долгосрочных кредитов; 3) денежные выплаты владельцам для приобретения или для погашения акций компании; 4) платежи арендатора для уменьшения задолженности по финансовой аренде; 5) денежные погашения кредитных сумм. В соответствии с МСФО № 7 «Отчет о движении денежных средств» организация должна представлять данные о движении денежных средств от операционной деятельности прямым или косвенным методом. Денежные поступления или платежи от инвестиционной и финансовой деятельности представляются раздельно. Данные о движении денежных средств от операционной, инвестиционной и финансовой деятельности могут представляться по нетто-методу. bookzie.com Инвестиционная деятельность. Финансовая инвестиционная деятельность организации, анализПонятие инвестиционной деятельности можно кратко описать как вложение средств (активов) в какой-либо коммерческий проект (предприятие) с целью получения прибыли или другого полезного эффекта, а также анализ и контроль результата. Под инвестициями принято понимать: денежные средства, материальные и нематериальные активы (разрешения, права собственности и.т.п.), интеллектуальные ресурсы (специальные знания, ноу-хау и др.) которые становятся объектом вложения в некий конкретный проект предполагающий определенный полезный итог. Без понимания ожидаемого эффекта никакое вложение инвестицией называться не может. Сущность и предпосылки инвестиционной деятельности базируются на сознании следующей экономической закономерности: произведенные материальные и нематериальные активы могут быть использованы для потребления, накопления и инвестирования. Весь объем продукта произведенного сверх минимума, достаточного для жизнедеятельности человека, может быть сохранен в запасах или инвестирован. Любой действующий проект – результат прошлых инвестиций, и всякое начинание требует предварительных вложений. Для отдельно взятого предприятия инвестиции представляют примерно тоже, что топливо для автомобиля. Успех лидеров мировой индустрии основан не только на эффективном управлении имеющимися активами, но в постоянном привлечении новых ресурсов в виде инвестиций. Экономическая наука дает несколько классификаций всех аспектов инвестиционной деятельности исходя из применяемых форм и методов. Чтобы не усложнять описание приведем наиболее часто встречающиеся варианты и их основные особенности:

Еще инвестиции принято делить по типу инвесторов на внутренние (отечественные) и внешние (иностранные), а также на государственные и частные. Как правило, возможный объем внешних инвестиций больше внутренних ввиду большего числа потенциальных инвесторов. Соотношение частных и государственных инвестиций может сильно отличаться в зависимости от страны. Обычно в экономически развитых государствах народ оказывается богаче власти. Большинству рядовых граждан обычно интересны и доступны только финансовые и спекулятивные инвестиции, а также в некоторой степени интеллектуальные, как вложение в образование для себя и своих детей. На практике настоящие инвестпроекты представляют собой свободное смешение нескольких типов и подлежат классификации разве что для проверки их соответствия инвестиционному законодательству. Оно существует в большинстве стран и служит, в первую очередь, гарантией государственной защиты внутренних и внешних инвестиций. Описывая инвестиционную деятельность в Республике Беларусь, чаще всего используют эпитет «недостаточные». Доступны большей частью государственные инвестиции для государственных предприятий. Некоторые организации оказываются способны вкладывать средства в собственное развитие, однако таких становится все меньше. Крупные внешние и внутренние частные инвестиции чрезвычайно редки. myfin.by Финансирование инвестиционной деятельности | Источники, методы и система финансирования

Финансирование инвестиционной деятельности это процедура по определению инвестиционных целей, поиску необходимых ресурсов для их достижения и реализации инвестиционного процесса. Почему крайне важно заниматься инвестиционную деятельность? Чему она служит и какие задачи решает? Финансирование инвестиционной деятельности позволит:

Система финансирования инвестиционной деятельности это отлаженный механизм по формированию инвестиционных ресурсов и использованию их в соответствии с задачами, прописанными в инвестиционной стратегии компании. Существуют следующие этапы финансирования инвестиционной деятельности предприятия:

Методы финансированияФинансирование инвестиционной деятельности предприятия состоит в основном из двух основных частей, а именно обеспечения организации Предприятие, запланировавшее расширить собственные источники дохода путем вложений в различные активы использует следующие методы финансирования инвестиционной деятельности:

Источники финансированияЧто может выступить инвестиционными ресурсами, которые предприятие способно использовать в собственной инвестиционной деятельности? Источниками финансирования инвестиционной деятельности предприятия принято считать денежные, финансовые, материальные и нематериальные активы, являющиеся её собственностью. Целью использования таких средств выступает приобретение инвестиционных активов и обеспечение текущих расходов на инвестиции.

Использование разнообразных источников финансирования способно положительно повлиять на уровень инвестиционных рисков путём диверсификации инвестиционного портфеля предприятия, а также привести к повышению эффективности проводимой инвестиционной политики. И так, общая классификация источников финансирования инвестиционной деятельности выглядит следующим образом:

ИНВЕСТИЦИОННАЯ ЛИТЕРАТУРА Анатолий Нешитой. Инвестиции. Данное издание подойдет для тех, кто интересуется изучением таких понятий как инвестиции, инвестиционные процессы, инвестиционная деятельность и т.п. Книга раскрывает все эти понятие и помогает понять их смысл. Скачать В. Карбовский, И. Нуждин - Новый подход к инвестированию на рынке акций. Книга об использовании методики фундаментального анализа для инвестирования в ценные бумаги, а в частности в акции. Рассказывается только о работающих методиках оценки стоимости акций и прогнозировании их цены в будущем. Скачать 10 главных правил начинающего инвестора. Бертон Г. Макиэл. Книга от известного профессора экономики Бертона Г. Малкиела, рассказывающая понятным языком все основы, которые должен знать каждый начинающий частный инвестор. Книга является практическим пошаговым пособием полезным для каждого. СкачатьАЗБУКА ИНВЕСТОРА mir-investicyj.ru

|

Инвестиционная деятельность является практическим выражением инвестиционной стратегии и политики предприятия, а также главным способом реализации её экономических интересов и стремлений.

Инвестиционная деятельность является практическим выражением инвестиционной стратегии и политики предприятия, а также главным способом реализации её экономических интересов и стремлений.