Содержание

Топ-10 самых безопасных и доходных инвестиций 2022 года

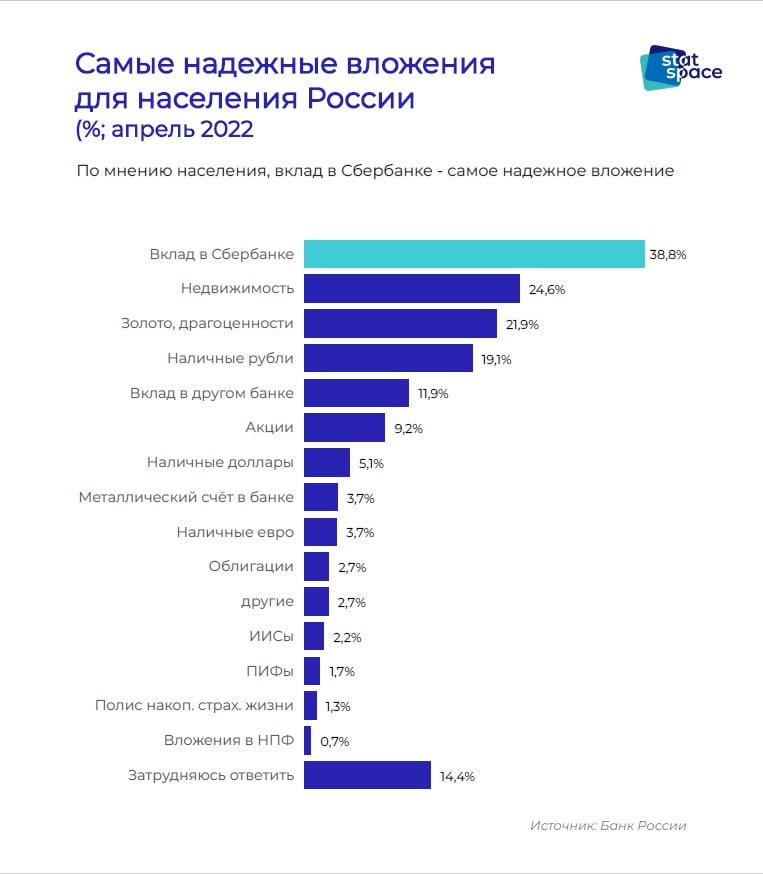

1. Банковский вклад

Грядущий 2022 год очень опасен для инвестирования, так как темпы роста инфляции как в России, так и во всём мире бьют рекорды. Лучшие инвестиционные дома дают негативную оценку по динамике движения мировых индексов, которые отражают текущее положение дел в экономике. Об этом рассказала старший аналитик ИАЦ «Альпари» Анна Бодрова.

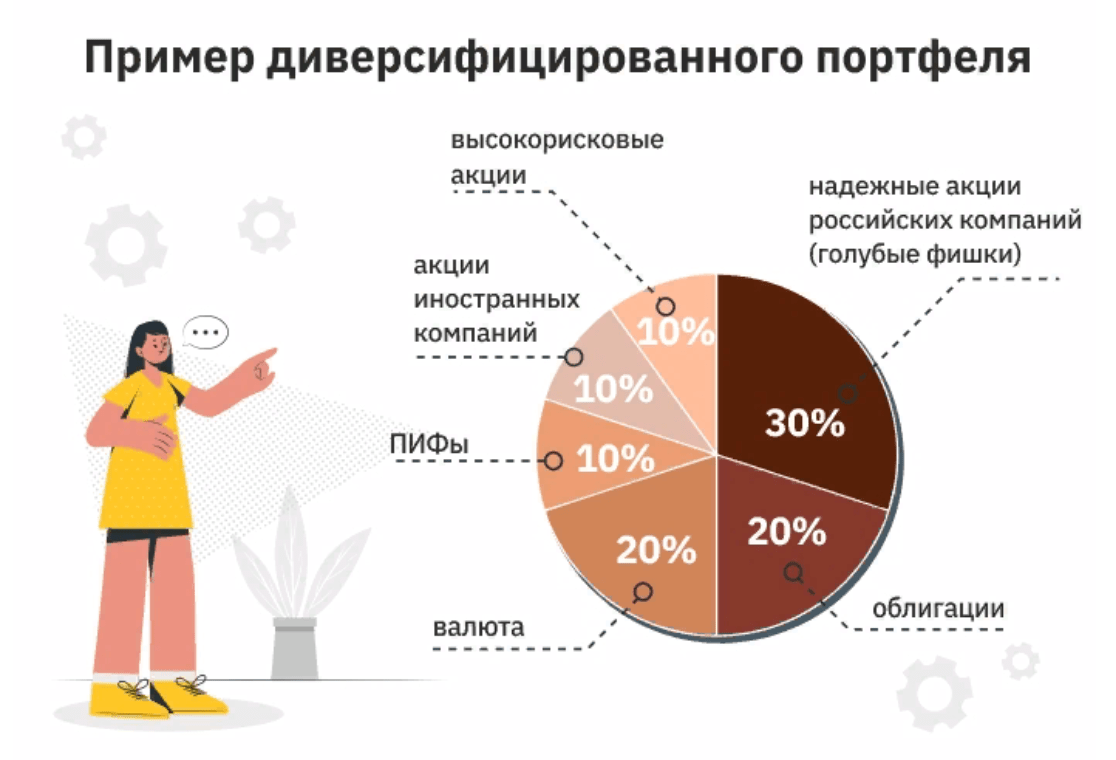

Поэтому, по её словам, необходимо провести широкую диверсификацию рисков. В 2022 году главной задачей будет догнать уровень инфляции, темпы роста которой в России уже сейчас превышают 8%.

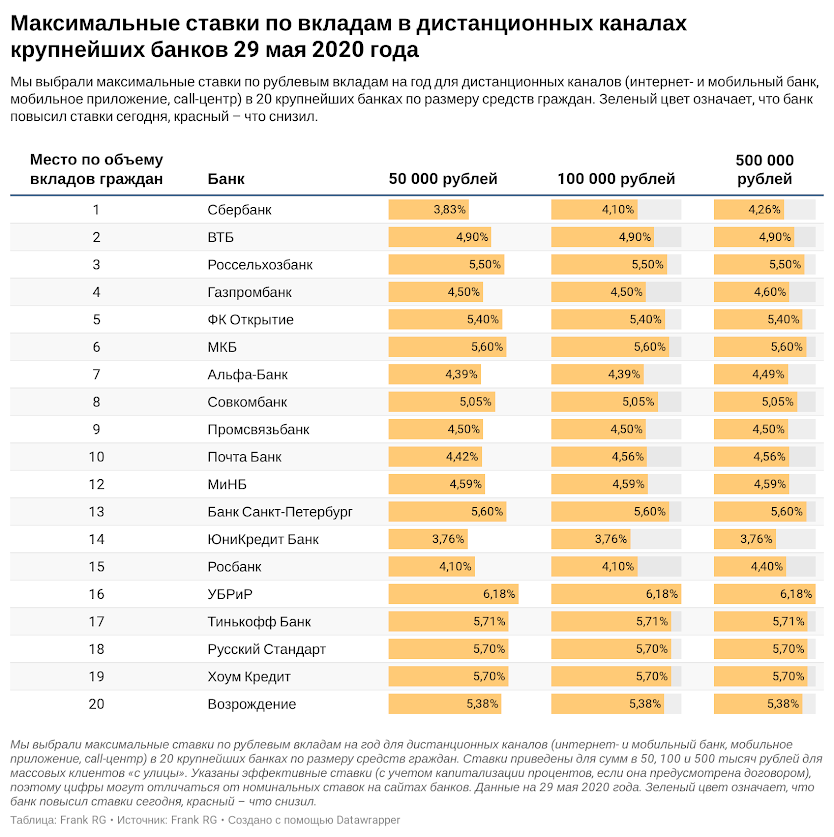

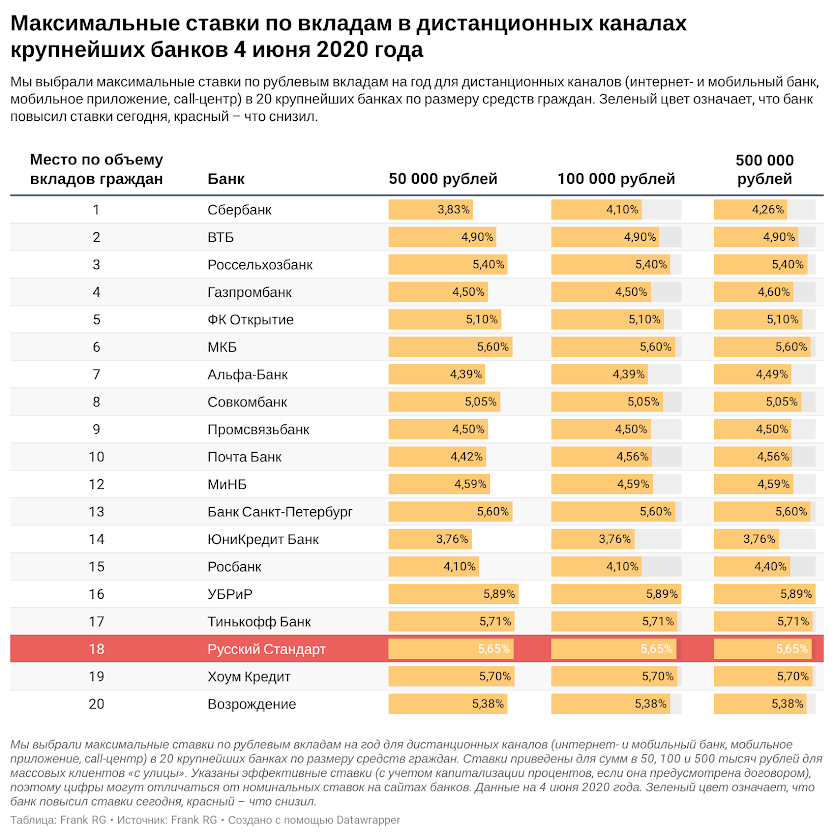

Среди консервативных инвестиций Анна Бодрова выделяет банковский вклад. По её словам, это один из способов сохранения денег и отличный вариант для достижения уровня инфляции. В первую очередь его необходимо рассматривать как консервативный инвестиционный инструмент, направленный не на приумножение, а в первую очередь на сохранение денег.

2. Облигации

Фото © Shutterstock

Облигации федерального займа — это тоже консервативный инструмент. Его цель — сохранение денег. Большой прибыли тут тоже ждать не стоит.

Его цель — сохранение денег. Большой прибыли тут тоже ждать не стоит.

— Однако облигации всё же дают чуть большую доходность, чем вклады. Обычно она выше на 1–2%, — пояснила Анна Бодрова.

Прогнозируемое снижение инфляции в России остановит рост ключевой ставки, а, соответственно, падение облигаций. В том числе и ОФЗ. Таким образом, в будущем году инвестиции в отечественные облигации могут оказаться удачными. Такой прогноз дал инвестиционный стратег «БКС Мир инвестиций» Александр Бахтин.

С увеличением инфляции и ключевой ставки ЦБ снижаются цены облигаций и повышается их доходность. Индекс российских гособлигаций RGBI снизился с августа по декабрь 2021 года со 146 пунктов до 135. Таким образом, они стали дешевле и привлекательнее для покупок. Об этом рассказал главный аналитик TeleTrade Марк Гойхман.

— Можно предполагать, что во второй половине 2022 года по мере постепенного ослабления инфляции ЦБ станет снижать ключевую ставку. И тогда доходность ОФЗ может сократиться, а цены их — возрасти. В таком случае, приобретая сейчас ОФЗ по низкой цене и с высокой доходностью, инвестор сохранит эту доходность на перспективу. А рост цены бумаг даст возможность получить доход дополнительно и от этого. Соответственно, можно выбрать среднесрочные ОФЗ для покупки сейчас. Например, трёх- и пятилетние бумаги. Их доходность сейчас превышает 8,4–8,5%, — добавил Марк Гойхман.

В таком случае, приобретая сейчас ОФЗ по низкой цене и с высокой доходностью, инвестор сохранит эту доходность на перспективу. А рост цены бумаг даст возможность получить доход дополнительно и от этого. Соответственно, можно выбрать среднесрочные ОФЗ для покупки сейчас. Например, трёх- и пятилетние бумаги. Их доходность сейчас превышает 8,4–8,5%, — добавил Марк Гойхман.

По его словам, из российских корпоративных бумаг есть смысл рассмотреть облигации компаний финансового сектора. Они достаточно надёжны и обладают потенциалом роста.

3. Валюта

Фото © Shutterstock

Покупка валюты — самый простой и понятный способ вложений для начинающих инвесторов. Традиционно принято вкладываться в основные резервные валюты в мире — доллар и евро.

— Это хорошее решение, так как подобный вклад отчасти компенсирует потерю денег из-за инфляции, — добавила Анна Бодрова.

Впрочем, при покупке валюты не стоит стремиться заработать на разнице курсов. Тут тоже могут быть потери. Поэтому вкладывать в доллары и евро стоит не последние деньги, а свободные сбережения, которые не придётся обменивать на рубли, если срочно потребуются деньги.

Тут тоже могут быть потери. Поэтому вкладывать в доллары и евро стоит не последние деньги, а свободные сбережения, которые не придётся обменивать на рубли, если срочно потребуются деньги.

4. Драгметаллы

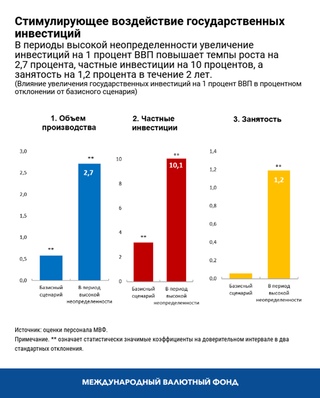

По мнению Фёдора Сидорова, хорошей инвестицией могут стать вложения в индексные фонды, а также в драгметаллы (которые растут и будут расти в условиях кризиса).

Фото © Shutterstock

— Следующий год обещает серьёзные проблемы и в мировой экономике, и в геополитике. Поэтому основная идея, вокруг которой было бы разумно выстраивать свою инвестиционную стратегию, заключается в акценте на защитные инструменты, в том числе на золоте, — считает старший аналитик компании Esperio Антон Быков.

При этом Антон Быков обращает внимание, что драгметаллы, по всей видимости, ещё не достигли окончательного дна. В первой половине 2022 года золото всё-таки снизится к 1450–1550 долларам за тройскую унцию, от которого начнётся устойчивый рост выше 2200–2500. Но для российского инвестора, учитывая высокие риски ослабления курса в 2022 году, рублёвые цены золота, возможно, ниже уже не будут. Поэтому если с приобретением валюты можно потянуть до конца февраля, то с золотом при покупке за рубли, вероятно, тянуть не стоит. Главное — не забывать, что покупки драгметаллов имеют смысл на дистанции от двух-трёх лет.

Поэтому если с приобретением валюты можно потянуть до конца февраля, то с золотом при покупке за рубли, вероятно, тянуть не стоит. Главное — не забывать, что покупки драгметаллов имеют смысл на дистанции от двух-трёх лет.

5. Недвижимость

Фёдор Сидоров отметил, что в последние два года резко выросли обороты онлайн-торговли. Маркетплейсы очень активно развивают сеть пунктов выдачи заказов, вырос спрос на складскую недвижимость. Стоимость таких объектов выросла по стране в несколько раз. Имеет смысл рассмотреть возможность вложений в покупку складов. Они будут кране востребованы ещё несколько лет, рынок далёк от заполнения.

— Это могут быть не только инвестиции в готовые объекты, которые можно сдавать в аренду маркетплейсам и интернет-магазинам. Можно вкладывать деньги в строительство складских комплексов. Также востребованы склады для продукции АПК — об этом говорит Минсельхоз. В стране есть большие планы по увеличению посевных площадей под корнеплоды, но при этом складов для хранения такой продукции не хватает, — добавил Фёдор Сидоров.

Зато торговая и офисная недвижимость, по его мнению, сейчас является рискованной инвестицией. Это связано с переходом многих сотрудников на удалённый режим работы, уходом торговых предприятий в онлайн и жёсткими карантинными мерами для торговых центров.

С нового года должникам сократят списания с карт: Какие суммы станут неприкосновенными

6. Бизнес

Один из не самых очевидных, но от этого не менее выгодных инструментов для инвестирования — бизнес по франшизам. Так считает основательница сети детских школ плавания «Кроль» Наталья Георгиева.

Фото © Shutterstock

По её словам, для этого достаточно иметь немного свободных денег. От 100 тысяч и более. На эту сумму можно купить франшизу и на её основе строить бизнес. При этом не нужно быть специалистом, знающим всё о конкретном рынке.

— За вас уже подумали — тот человек, который эту франшизу разработал и вам продал. А также поделился всеми своими секретами для бизнеса, чтобы у вас также появились преданные клиенты и стабильный денежный поток. А главное — что он уже неоднократно опробован вашими коллегами (возможно, в других регионах России). Также хотелось бы отметить, что риски при покупке франшизы гораздо ниже, чем при развитии обычного бизнеса, — пояснила Наталья Георгиева.

А главное — что он уже неоднократно опробован вашими коллегами (возможно, в других регионах России). Также хотелось бы отметить, что риски при покупке франшизы гораздо ниже, чем при развитии обычного бизнеса, — пояснила Наталья Георгиева.

Также правильной инвестицией будут вложения в производство продуктов питания, которые востребованы у людей в любой кризисной ситуации и в условиях роста цен. Это могут быть вложения в хлебопекарное производство или в любые другие продукты, которые входят в продуктовую корзину любого россиянина. Такую рекомендацию даёт Фёдор Сидоров.

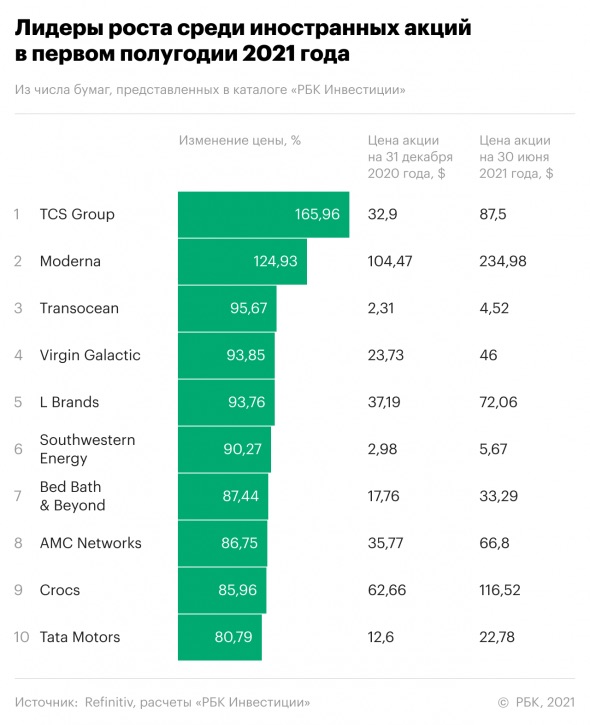

7. Акции иностранных компаний

Чтобы определить лучшие вложения в следующем году, надо понимать, что будет с экономикой, инфляцией, динамикой доходов населения. Вероятнее всего, пандемия в 2022 году ещё будет продолжаться, а значит, регуляторы буду вынуждены бороться с инфляцией через рост ставок. Такое мнение высказал частный инвестор, основатель Школы практического инвестирования Фёдор Сидоров.

Инвестиции на фондовом рынке стоит рассматривать конкретно по каждому инструменту. Но в данный момент, полагает Фёдор Сидоров, когда большинство инвесторов в мире ожидают коррекции, стоит сконцентрироваться на акциях крупнейших иностранных эмитентов.

— Если выделять секторы для инвестиций на рынке акций США, то это в первую очередь энергетика и финансы (банкиры выигрывают от роста ставки), потребительские сервисы (сфера услуг сильнее всего страдает от локдаунов), здравоохранение. Не стоит забывать и про сектор высоких технологий (диджитализация сейчас практически всюду и везде). Однако в этом секторе стоит пристально изучать долговую нагрузку компании. Лучше выбирать проверенных лидеров рынка, — считает Александр Бахтин.

8. Акции российских компаний

Фото © Shutterstock

В 2022 году многие развивающиеся страны могут попасть под давление повышения ставки ФРС. Особенно это касается стран, которые опирались на долларовые заимствования во времена политики нулевой процентной ставки.

— Россия с чистым отрицательным долгом и крепким макроэкономическим базисом является исключением. Мы видим потенциал роста отечественных активов на горизонте года. Если говорить о российском рынке акций, то просадка, которая произошла в четвёртом квартале 2021 году, с высокой вероятностью в 2022 году будет выкуплена. Подъём на 10–20% (плюс дивиденды в среднем 9%) по индексу Мосбиржи — вполне реальный сценарий. К концу года инфляция в стране, вероятно, замедлится, что приведёт к снижению рублёвых процентных ставок, а это очевидный позитив для фондовых активов, — считает Александр Бахтин.

По его мнению, на горизонте ближайших месяцев лучше отдать предпочтение «голубым фишкам». Аналитик положительно оценивает нефтегазовый и банковский сектора. Также есть перспективы у отдельных игроков рынка недвижимости, цветной металлургии и сектора стали.

— Далее по мере прохождения пика инфляции и снижения рыночных ставок может вернуться интерес к потребительскому и телекоммуникационному секторам, — добавил Александр Бахтин.

9. Акции компаний нециклического сектора

Как правило, самый высокий доход приносят высокорискованные инвестиции. Но и шанс потерять все деньги здесь огромен. Экономисты предупреждают: такие активы не для новичков. Тем более в них нельзя вкладывать последние деньги. Рисковать имеет смысл только теми суммами, которые не критично потерять.

Одна из таких инвестиций — акции компаний, которые меньше всего зависят от экономического цикла. Они показывают стабильную и небольшую доходность во время подъёма экономики и меньше всего теряют в цене во время её спада.

— К данному типу акций можно отнести потребительский сектор, сектор здравоохранения и сектор коммуникаций. Здесь ценные бумаги могут показать хороший рост в условиях сильной неопределённости, которую прогнозируют ведущие финансовые аналитики мира в 2022 году, — отметила Анна Бодрова.

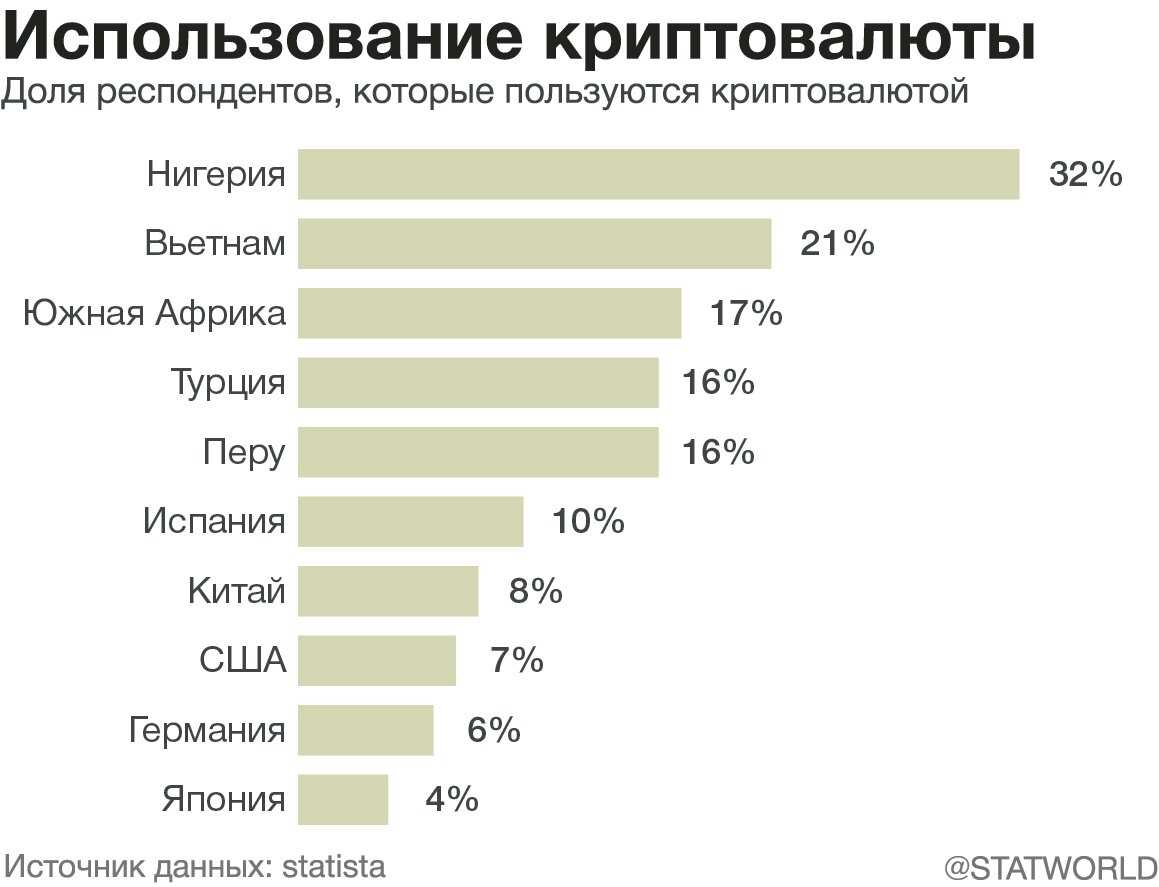

10. Криптовалюта

Фото © Shutterstock

В рейтинге потенциально самых доходных, но и самых опасных инвестиций традиционно лидирует биткоин. В 2021 году он уже преподнёс инвесторам немало как позитивных, так и негативных сюрпризов. В следующем году эта тенденция может продолжиться.

В 2021 году он уже преподнёс инвесторам немало как позитивных, так и негативных сюрпризов. В следующем году эта тенденция может продолжиться.

— Биткоин уже сейчас считают цифровым золотом. И именно криптовалюта способна показать отличную доходность, которая также позволяет обогнать инфляцию. Индустрия активнейшим образом развивается, капитализация всех криптовалют уже сейчас превышает 2 трлн долларов. Но стоит учесть и риски. Высокая волатильность пропорциональна рискам потери денег. Именно поэтому в первую очередь стоит рассматривать фундаментальные криптовалютные проекты. Следует обходить стороной сомнительные мем-коины и прочие хайп-токены, — добавила Анна Бодрова.

В конце года появилась новая угроза для сбережений: Откуда экономисты советуют забирать деньги

Нина Важдаева

- Статьи

- вложения

- Банки

- Личные финансы

- Экономика

Комментариев: 1

Для комментирования авторизуйтесь!

Топ 8 финансовых инструментов для инвестиций — Деньги на vc.

ru

ru

23 376

просмотров

Как писал Пол Самуэльсон: «Инвестирование должно напоминать наблюдение за тем, как сохнет краска или как растет трава. Если вам нужен азарт, то возьмите 800 долларов и поезжайте в Лас-Вегас».

Любая экономическая активность — это стратегический процесс и остаться в выигрыше можно лишь при хорошем планировании.

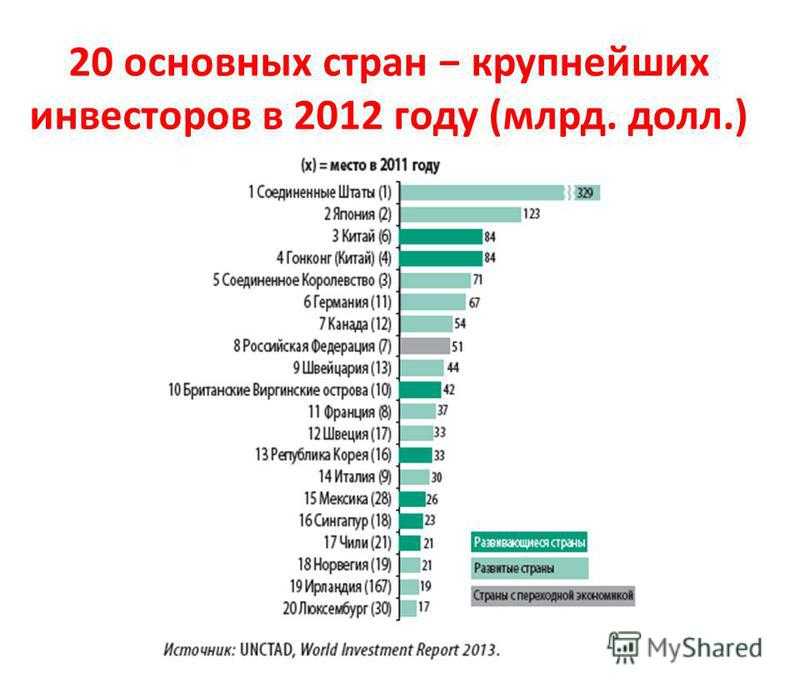

Именно поэтому, каждому инвестору необходимо детально анализировать экономические показатели самых крупных экономик мира.

Так, например, плохой инвестиционный климат в России препятствует росту конкурентоспособности экономики страны. Исправить сложившуюся ситуацию поможет финансирование в малый и средний бизнес, а также в инновационные секторы экономики.

Сегодня мы расскажем вам какие бывают виды инвестиций и куда можно распределить свой капитал.

Инвестиции в кризис

Начало 2020 года выдалось, мягко говоря, нелегким. Множество дестабилизирующих факторов существенно откатили то, что было наработано мировой экономикой за последние годы. Кризис продемонстрировал насколько неустойчивыми могут быть традиционные активы. Даже те из них, что считались самыми безопасными не оправдали возложенных надежд.

Кризис продемонстрировал насколько неустойчивыми могут быть традиционные активы. Даже те из них, что считались самыми безопасными не оправдали возложенных надежд.

Так банковские вклады, несмотря на заявляемые гарантии, оказались вовсе не такими надежными какими казались ранее.

Растущая быстрыми темпами инфляция, высокий риск дефолта рубля, низкие показатели возврата инвестиций (ROI) — все это повод задуматься о других способах сохранения и приумножения капитала.

Чаще всего люди продолжают вкладывать деньги в банк просто потому что это понятно и доступно практически каждому. Однако вместе с этим средняя доходность от таких инвестиций 5-10% в год, что невероятно мало и не покрывает даже инфляцию. Среди минусов также можно назвать фиксирование процента при размещении вклада и длительные периоды инвестиций без возможности снять даже часть вклада.

Виды инвестиций

Недвижимость

Вложение в недвижимость считается хорошей инвестицией. При обычных условиях покупая недвижимость инвестор обеспечивает себе стабильный источник дохода в 10-20% годовых. Но не в условиях кризиса. Сегодня абсолютное большинство вариантов стали экономически невыгодны и требуют не менее 5 лет для того, чтобы окупиться. За такое длительное время ситуация на рынке может сильно измениться, что выливается в дополнительные риски.

Но не в условиях кризиса. Сегодня абсолютное большинство вариантов стали экономически невыгодны и требуют не менее 5 лет для того, чтобы окупиться. За такое длительное время ситуация на рынке может сильно измениться, что выливается в дополнительные риски.

На профильных платформах предлагают всем желающим заработать на инвестициях в недвижимость посредством долевого участия с фиксацией доли в блокчейне.

Торговые системы

Среди прочих видов инвестирования автоматические торговые алгоритмы самые интересные. Такие роботы позволяют получать 30-80% доходности даже трейдерам-новичкам. Однако всегда есть вероятность попасть на кривой алгоритм, который может слить депозит. К тому же программы пока не способны к глубокому анализу рыночной ситуации в отличие от человека и это всегда нужно учитывать.

Рекомендуется иметь несколько торговых роботов, которые будут торговать на разных рынках и по разным стратегиям.

Рынок очень изменчив, поэтому доверять этому инструменту крупные суммы мы не рекомендуем, а лучше поискать грамотных трейдеров и отдать им часть своих средств в управление, это называется копитрейдинг и для этого есть отдельные платформы.

В чате сообщества присутствуют эксперты, которые помогают с подбором данных инструментов.

ETF

ETF, или Exchange Traded Funds — это биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже. ETF позволяет вложить средства сразу во множество компаний, которые входят в конкретный индексный фонд. Работая через брокера инвестор снижает риски за счет широкой диверсификации. Такие вложения могут принести 10-30% годовых.

По сравнению с ручными инвестициями в компании, ETF намного проще и дешевле, так как все сложности на себя берет брокер. Однако, как и с любыми другими ценными бумагами индексные фонды связаны с риском потерять часть вложенных средств.

Выбрать подходящий фонд можно на ETF DataBase или etf.com

Бизнес

Один из самых высокодоходных и одновременно рисковый способ получить доход — это инвестиции в малый и средний бизнес. После того как бизнес-процессы налажены, наступает этап масштабирования предприятия. Вкладывая деньги в развитие бизнеса, инвестор при детальном анализе может рассчитывать на высокий ROI и доход в районе 30-50% годовых. При этом отсутствие опыта может привести к принятию неправильного решения и потере инвестиций.

При этом отсутствие опыта может привести к принятию неправильного решения и потере инвестиций.

Краудлендинговые платформы позволяют инвестировать в малый бизнес с минимумом затраченных усилий и обеспечить гарантии сохранности средств за счет предварительного аудита и заключения договора с компанией.

Вот отдельная статья на VC с описанием некоторых платформ.

IPO

IPO, или первичное публичное предложение позволяет бизнесу привлечь средства путем продажи собственных акций. Купив такие акции инвестор становится акционером и может получать доход в районе 40-150%. Основное преимущество IPO — это возможность купить акции предприятия до того, как они попадут на биржу.

Однако после выхода на биржу акции предприятия их цена может обрушиться. Чтобы уменьшить риски, следует тщательно анализировать бизнес, куда вкладываются деньги. Еще одним плюсом является то, что вы не можете купить акции одной компании на все имеющиеся средства, это называется аллокацией и она позволяет равномерно распределять средства на покупку бумаг.

Если хотите инвестировать в IPO, то вам пригодится календарь IPO на бирже Nasdaq.

Также потребуется открыть брокерский счет и внести на депозит минимум 2000$ для участия в публичном размещении или присоединиться к нашему пулу инвесторов.

Криптовалюты

За последние годы криптовалюты произвели настоящий фурор в мире финансов. Это связано не только с невероятно высокой доходностью (в среднем 30-150%), но и переоценкой финансовой системы в целом. Инвестор может приобрести криптовалюту и хранить ее пока та не вырастет в цене или попытаться заработать торгуя ею на бирже.

Стоит учитывать, что криптовалюта до сих пор остается очень волатильным активом и далеко не раз уже наблюдалось падение цены на 99% некоторых изначально перспективных монет, а для этого необходимо быть в тренде и проводить комплексную аналитику проектов.

В одной из статей Forbes уже упоминал о доходности некоторых криптовалют.

Стейкинг

Один из способов заработка на криптовалюте — это стейкинг. Современные алгоритмы консенсуса предлагают держателям некоторых криптоактивов получать доход за блокировку средств на своем счету. Доходность стейкинга варьируется в диапазоне 10-30%. Для того чтобы начать получать доход, чаще всего достаточно просто купить криптовалюту.

Современные алгоритмы консенсуса предлагают держателям некоторых криптоактивов получать доход за блокировку средств на своем счету. Доходность стейкинга варьируется в диапазоне 10-30%. Для того чтобы начать получать доход, чаще всего достаточно просто купить криптовалюту.

Опять же, волатильность этого класса активов довольно высока и потому их обесценивание может привести к потере инвестиций.

Главный ресурс по стейкингу Stakingrewards поможет понять примерную доходность от данного занятия.

Венчурные инвестиции

Инвестиции в стартапы в топе по доходности, хотя и самый рисковый вид инвестиций. При удачном раскладе можно заработать сотни и даже тысячи процентов от первоначальных инвестиций.

Но проблема в том, что критерии по которым оценивают успешность традиционного бизнеса не подходят для оценки стартапов. То есть, высокие показатели практически не коррелируют с успешными стартапами. Стоит отметить, что подобные инвестиции предполагают длительное ожидание возврата инвестиций, как правило от 1 до 3 лет.

Советы о том как правильно инвестировать в стартапы изложены в занятной статье на Forbes

Заключение

Как видите, пассивный доход не ограничивается банковским депозитом, но для стабильного заработка необходима релевантная аналитика, стратегия и дисциплина.

При широком выборе инструментов начинающему инвестору довольно сложно сразу со всем разобраться. Именно для того, чтобы сделать инвестиции более доступными для понимания и взаимодействия, мы разрабатываем специальную платформу.

Нам нужен ваш фидбэк и ответ на главный вопрос, почему вы не инвестируете средства в подобные инструменты, а продолжаете кормить банки своими депозитами? Что останавливает и чего не хватает для принятия решений?

Оставляйте в комментариях вопросы по инструментам и конструктивную критику, чтобы мы сделали наш продукт лучше.

Какая самая лучшая долгосрочная инвестиция?

Каждый год Гэллап проводит опрос, в котором группе американцев задают вопрос о том, какие из следующих вариантов являются лучшими долгосрочными инвестициями:

- Акции

- Облигации

- Наличные

- Золото

- Недвижимость

Вот последние результаты:

На данный момент недвижимость находится на вершине рейтингов уже более десяти лет, но с 2022 по 2023 год она резко упала.

После медвежьего рынка 2022 года акции упали на третье место после золота. Интересно, что в 2011 году золото было на поул-позиции: 9.0003

Это был хороший противоположный индикатор, если он когда-либо существовал, поскольку золото достигло пика в том же месяце, когда был опубликован этот обзор. С тех пор желтый металл практически никуда не делся:

.

С недвижимостью на первом месте, будет ли подобное возмездие в ближайшие годы?

С учетом уровня доступности, выходящего за рамки графиков, и того факта, что мы в основном увеличили прибыль за десятилетие, а затем и за 3 года, это имело бы смысл.

Я не знаю, как будут выглядеть будущие доходы от цен на жилье, но трудно увидеть значительный прирост от текущих уровней цен, ипотечных ставок и уровней доступности.

Вполне логично, что так много людей полагают, что недвижимость будет лучшей возможностью для долгосрочных инвестиций.

Уровень владения недвижимостью в этой стране выше, чем уровень владения акциями:

Нам всем с раннего детства твердили, что дом — это самая большая инвестиция, которую вы можете сделать. Владение домом — это форма вынужденных сбережений, поэтому вполне логично, что он становится самым большим финансовым активом для большинства американцев.

Владение домом — это форма вынужденных сбережений, поэтому вполне логично, что он становится самым большим финансовым активом для большинства американцев.

Плюс у каждого есть родитель или родственник, который купил дом примерно за 50 тысяч долларов в 1970-х или 1980-х годов, который сейчас стоит 500 тысяч долларов.

Жилье — самый личный из всех активов, поскольку вы не можете жить на свои акции.

Самая большая проблема с рассмотрением дома как финансового актива заключается в том, что это также форма потребления. У вас есть налоги на недвижимость, страховка, техническое обслуживание, реконструкция, текущий ремонт, благоустройство и все остальное, что вы должны купить как домовладелец, чтобы поддерживать его в рабочем состоянии.

Здесь также задействован рычаг, поскольку большинство из нас не может позволить себе купить дом за наличные. Обычно это работает в вашу пользу, но об этом стоит упомянуть. Казалось бы сумасшествием, если бы все вложили 5-20% своих инвестиций в акции, а остальное взяли взаймы, но именно это происходит с большинством покупок жилья. 1

1

Неликвидность жилья может быть как плюсом, так и минусом, в зависимости от того, как вы на это смотрите.

Вы не можете потратить свой дом, поэтому присущая ему неликвидность может быть недостатком, если вам нужны наличные деньги для каких-то других целей. Но неликвидность рынка жилья является положительным моментом с точки зрения принуждения людей держать финансовые активы в долгосрочной перспективе.

Вы можете купить и продать дом за короткий период времени, но это невыгодно с финансовой точки зрения, учитывая все сложности, связанные с этим процессом (гонорары риелторов, расходы на переезд, затраты на закрытие, проверки и т. д.).

Трудно поверить, что акции никогда не поднимались выше в этом списке во время бычьего рынка 2010-х годов, но инвесторы построили прочную стену беспокойства по поводу фондового рынка со времен Великого финансового кризиса.

Я не уверен, что такие опросы можно использовать для противоположных индикаторов, как раньше. Конечно, инвесторы всегда будут гоняться за производительностью, но выбор времени — это то, что всегда привлекает вас в этих вещах.

Конечно, инвесторы всегда будут гоняться за производительностью, но выбор времени — это то, что всегда привлекает вас в этих вещах.

Хорошая новость заключается в том, что вам не нужно выбирать только один класс активов для долгосрочных инвестиций. Вы можете владеть акциями, облигациями, наличными, золотом, недвижимостью или всем, что захотите, диверсифицированным образом.

И у большинства инвесторов есть дом вместе с диверсифицированным портфелем более ликвидных финансовых активов.

Никто и никогда не заставляет вас класть все яйца в одну корзину, как это делают в опросах.

Я предпочитаю оставаться диверсифицированным, потому что понятия не имею, что произойдет в будущем с любым из этих классов активов.

Майкл и я говорили о лучших долгосрочных инвестициях и многом другом в видеоролике Animal Spirits на этой неделе:

Подпишитесь на The Compound, чтобы не пропустить ни одной серии.

Дополнительная литература:

Почему жилье важнее фондового рынка

Вот что я недавно читал:

- Вы можете добиться успеха, не будучи невыносимым (Young Money)

- Как изменение климата и демография могут поддерживать инфляцию на высоком уровне в течение многих лет (Vox)

- Бен Грэм увидел, что он ранен (За пределами Бена Грэма)

- Сколько на самом деле стоит собственный дом? (Долгая игра)

- ChatGPT не представляет угрозы для настоящих советников (взгляд Nerd’s Eye)

- Самая большая передача богатства в истории здесь (NYT)

1 Очевидно, что цены на акции более изменчивы, чем цены на жилье, но вы поняли идею.

10 лучших и самых безопасных долгосрочных финансовых вложений

Мы все хотим создать богатство для себя и своих детей. Один из способов сделать это – сделать инвестиции. Инвестиции — это актив, который мы покупаем в надежде, что он принесет нам некоторый доход или увеличится в цене с течением времени. Как только он увеличится в цене, этот актив может быть продан по более высокой цене, что приведет к получению прибыли. Существует два основных типа инвестиций. Это долгосрочные и краткосрочные инвестиции. Краткосрочные инвестиции, также известные как текущие активы, — это инвестиции, которые можно продать за наличные менее чем через год. Краткосрочные инвестиции содержат активы, которые можно быстро и легко ликвидировать. С другой стороны, долгосрочные инвестиции — это актив со сроком погашения более 10 лет. Этот тип инвестиций культивируется в течение длительного периода времени, прежде чем он будет ликвидирован. Долгосрочные инвестиции могут служить защитой для вашего портфеля богатства. Они способны выдерживать волатильность рынков и приносить хорошую прибыль. Таким образом, они являются безопасным способом вложить свои деньги. Хотите увеличить свое богатство с течением времени? Вот 10 лучших долгосрочных финансовых вложений, которые может сделать каждый.

Как только он увеличится в цене, этот актив может быть продан по более высокой цене, что приведет к получению прибыли. Существует два основных типа инвестиций. Это долгосрочные и краткосрочные инвестиции. Краткосрочные инвестиции, также известные как текущие активы, — это инвестиции, которые можно продать за наличные менее чем через год. Краткосрочные инвестиции содержат активы, которые можно быстро и легко ликвидировать. С другой стороны, долгосрочные инвестиции — это актив со сроком погашения более 10 лет. Этот тип инвестиций культивируется в течение длительного периода времени, прежде чем он будет ликвидирован. Долгосрочные инвестиции могут служить защитой для вашего портфеля богатства. Они способны выдерживать волатильность рынков и приносить хорошую прибыль. Таким образом, они являются безопасным способом вложить свои деньги. Хотите увеличить свое богатство с течением времени? Вот 10 лучших долгосрочных финансовых вложений, которые может сделать каждый.

1. Индексные фонды

Индексный фонд — это специальный взаимный фонд, портфель которого разработан таким образом, чтобы он соответствовал отдельным активам, указанным в конкретном рыночном индексе. Примером такого индекса является индекс Standard & Poor’s 500. Этот тип инвестиций является сильным и диверсифицированным. В индексный фонд входят различные компании. Таким образом, он распределяет ваш риск таким образом, что успех или неудача одной компании очень мало влияет на ваш общий индексный фонд. Фондовый рынок всегда демонстрирует долгосрочный рост. Следовательно, индексные фонды также в конечном итоге имеют положительную доходность. Они являются хорошей долгосрочной инвестицией.

Примером такого индекса является индекс Standard & Poor’s 500. Этот тип инвестиций является сильным и диверсифицированным. В индексный фонд входят различные компании. Таким образом, он распределяет ваш риск таким образом, что успех или неудача одной компании очень мало влияет на ваш общий индексный фонд. Фондовый рынок всегда демонстрирует долгосрочный рост. Следовательно, индексные фонды также в конечном итоге имеют положительную доходность. Они являются хорошей долгосрочной инвестицией.

2. Облигации

Облигация представляет собой долговое обязательство, при котором вы даете деньги взаймы корпоративному или государственному учреждению на определенный период времени. Этот кредит может иметь фиксированную или переменную процентную ставку. По истечении этого периода времени организация возвращает ваш кредит с процентами по нему. Таким образом, вы получаете прибыль. Облигации менее волатильны, чем акции. Те, которые имеют срок погашения более 10 лет, приносят более высокую прибыль, чем те, которые имеют более короткий срок погашения. Инвестируя в облигации, выбирайте те, которые гарантированы. Таким образом, вы уверены, что ваши деньги стоят того. Хорошо известно, что облигации являются важной частью диверсифицированного долгосрочного инвестиционного портфеля. Если вы хотите, чтобы ваши деньги стабильно росли в течение длительного периода времени, облигации — это то, что вам нужно.

Инвестируя в облигации, выбирайте те, которые гарантированы. Таким образом, вы уверены, что ваши деньги стоят того. Хорошо известно, что облигации являются важной частью диверсифицированного долгосрочного инвестиционного портфеля. Если вы хотите, чтобы ваши деньги стабильно росли в течение длительного периода времени, облигации — это то, что вам нужно.

3. Акции «голубых фишек»

Компания «голубых фишек» — это компания, которая имеет хорошую репутацию, финансово сильна, имеет хорошие доходы и выплачивает инвесторам определенные дивиденды. Примеры таких компаний включают Wal-Mart, Intel и General Electric. Акции такой компании известны как акции голубых фишек. Интересно, что они названы в честь фишек с наибольшей ценностью в игре в покер. Акции «голубых фишек» предлагают хорошие возможности для долгосрочных инвестиций. Поскольку это акции надежных компаний, демонстрирующих долгосрочный рост, они принесут вам хороший доход после того, как вы обналичите их. Пока вы выбираете правильные акции «голубых фишек», вы можете включить этот инструмент в свой долгосрочный инвестиционный портфель.

4. Недвижимость и недвижимость

Недвижимость уже давно признана одним из лучших способов инвестирования для получения долгосрочной прибыли. Вы можете купить землю, жилую или коммерческую недвижимость, чтобы сделать эти инвестиции. Известно, что недвижимость со временем дорожает. Инвестиции, которые вы делаете в недвижимость сегодня, могут увеличиться в цене в геометрической прогрессии в течение следующих десяти лет. Несмотря на долгосрочные преимущества, вы должны проявлять осторожность при инвестировании в недвижимость. Рынок недвижимости склонен к обвалу. Таким образом, сделать свое исследование хорошо, прежде чем делать эти инвестиции.

5. Планы реинвестирования дивидендов (DRIP)

Это очень интересный и выгодный долгосрочный инвестиционный инструмент. DRIP разработаны таким образом, что они могут постоянно увеличивать ваше богатство с течением времени. В этом типе инвестиций вы начинаете с покупки акций компании. После этого вы договариваетесь о том, что вместо того, чтобы выплачивать вам дивиденды в виде наличных, компания реинвестирует ваши дивиденды в большее количество собственных акций для вас. Вы можете позволить этому процессу продолжаться до тех пор, пока не захотите продать свои акции или отказаться от DRIP и напрямую получать свои дивиденды.

Вы можете позволить этому процессу продолжаться до тех пор, пока не захотите продать свои акции или отказаться от DRIP и напрямую получать свои дивиденды.

6. Взаимные фонды

Взаимный фонд представляет собой совокупность инвестиций, объединенных в один основной фонд. Этим занимается финансовый менеджер. Если они обладают исключительными навыками управления и хорошей репутацией, считается, что взаимный фонд имеет светлое будущее и привлекает инвестиции. Одной из основных характеристик взаимных фондов является диверсификация. Когда вы инвестируете во взаимный фонд, вы распределяете свой риск, потому что фонд содержит множество продуктов. Таким образом, вы защищаете свои инвестиции и увеличиваете возможность роста. Паевые инвестиционные фонды являются хорошей долгосрочной инвестицией.

7. Золото

На протяжении тысячелетий золото вызывало восхищение, его искали, с ним боролись и в него вкладывались средства. Этот драгоценный металл является мерилом богатства для людей и поэтому считается хорошим инвестиционным инструментом. Одной из самых интересных характеристик этого инструмента является то, что со временем его стоимость всегда растет. Однако этот рост медленный и неуклонный. Благодаря своим характеристикам золото буквально является идеальным вариантом для долгосрочных инвестиций.

Одной из самых интересных характеристик этого инструмента является то, что со временем его стоимость всегда растет. Однако этот рост медленный и неуклонный. Благодаря своим характеристикам золото буквально является идеальным вариантом для долгосрочных инвестиций.

8. Art

Вы состоятельный инвестор и хотите сделать долгосрочное вложение? Искусство – идеальный выбор для вас. С помощью специалиста по искусству вы можете приобрести некоторые стратегические предметы, которые принесут вам хорошую прибыль в долгосрочной перспективе. Этот инструмент инвестирования отличается от остальных в одном отношении. Вы можете разместить его у себя дома или в офисе на всеобщее обозрение. Искусство – это надежная долгосрочная инвестиция.

9. Специальные коллекции

После того, как вы вложите свои деньги во все подходящие финансовые инструменты, вы можете рассмотреть эту форму инвестиций. Это включает в себя покупку и поддержание коллекции ценных предметов. Примерами этого являются классические автомобили или даже вино. Эти инвестиции известны как твердые активы и имеют исключительную долгосрочную выгоду. Прежде чем инвестировать в эти активы, вы всегда должны поговорить с соответствующим экспертом. Они подскажут вам, что нужно купить. Если у вас есть страсть к коллекционированию, вы можете превратить это в успешный вариант долгосрочных инвестиций.

Эти инвестиции известны как твердые активы и имеют исключительную долгосрочную выгоду. Прежде чем инвестировать в эти активы, вы всегда должны поговорить с соответствующим экспертом. Они подскажут вам, что нужно купить. Если у вас есть страсть к коллекционированию, вы можете превратить это в успешный вариант долгосрочных инвестиций.

10. Ваш 401 K

Сегодня это одна из лучших долгосрочных инвестиций. Он назван в честь конкретного налогового кодекса, который их регулирует. 401 K специально разработан для того, чтобы его можно было обналичить во время выхода на пенсию после десятилетий работы и инвестиций. Лучший способ приблизиться к инвестициям в 401 КБ — это сделать это заранее и позволить им медленно расти на протяжении всей вашей жизни. После выхода на пенсию вы можете выкупить его и наслаждаться плодами своего труда. Одна из положительных характеристик заключается в том, что вы получаете специальные налоговые льготы, когда инвестируете в свой 401 K.

Важный вывод

Долгосрочные инвестиции могут быть очень выгодными для вас.