Содержание

Взять ипотеку в Челябинске — оформить ипотечный кредит онлайн в ВТБ

Ипотечные программы с выгодными ставками для покупки жилья вашей мечты

Скидка до 8% к ставке по ипотеке

Воспользуйтесь опцией «Хочу свою ставку» — получите скидку к ставке до 8 процентных пунктов на срок до 7 лет или весь срок кредита

Подробнее

Ипотечные программы

- Все

- Льготные программы

- Для семей с детьми

- Свой дом

Льготная ипотека для всех

Подробнее

Для сотрудников IT-компаний

Подробнее

Для семей с детьми

Подробнее

Вторичное жилье

Подробнее

Новостройка

Подробнее

Вы выбираете — мы заботимся об остальном

Решение за 2 минуты

Получите предварительное одобрение сразу после подачи заявки

Онлайн-оформление

Подайте документы в электронном виде без визита в офис

Без подтверждения дохода

Можно без справок о доходе и занятости

Материнский капитал

Используйте как первоначальный взнос или для досрочного погашения ипотеки

Решение за 2 минуты

Получите предварительное одобрение сразу после подачи заявки

Онлайн-оформление

Подайте документы в электронном виде без визита в офис

Без подтверждения дохода

Можно без справок о доходе и занятости

Материнский капитал

Используйте как первоначальный взнос или для досрочного погашения ипотеки

Решение за 2 минуты

Получите предварительное одобрение сразу после подачи заявки

Три шага — и квартира ваша

1

Подайте онлайн-заявку

Рассчитайте ипотеку в несколько кликов, авторизуйтесь на Госуслугах и оформите заявку

Рассчитать ипотеку2

Получите финальное одобрение

Выберите недвижимость и загрузите документы онлайн в личном кабинете

3

Подпишите документы

Получите ипотеку в удобном для вас офисе банка

Ипотечные центры

Как взять ипотеку в Челябинске?

Не всегда возможно накопить на покупку квартиры или дома. Ипотека — это отличный способ купить собственное жилье сегодня, а платить за него постепенно.

Ипотека — это отличный способ купить собственное жилье сегодня, а платить за него постепенно.

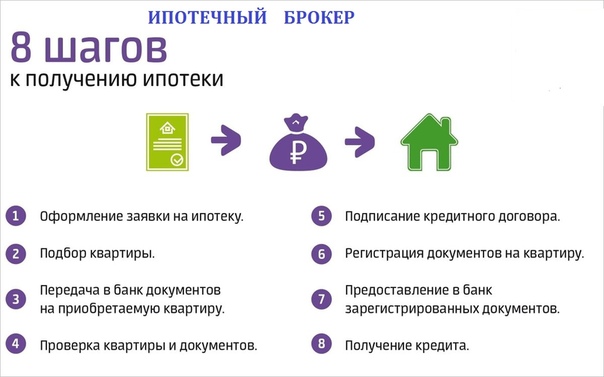

Для оформления ипотеки необходимо пройти несколько простых шагов:

Подать онлайн-заявку, авторизоваться через портал «Госуслуги».

Получить предварительное одобрение за несколько минут.

Получить финальное одобрение, выбрать недвижимость, предоставить документы и дождаться согласования объекта с банком.

Оформить сделку в офисе ВТБ или дистанционно.

Ипотека требует взвешенного подхода. Еще до подачи заявки можно использовать кредитный калькулятор и рассчитать комфортную сумму ипотечного кредита, срок кредитования и ежемесячный платеж.

Виды жилья для ипотеки в Челябинске

В Челябинске можно купить квартиру, таунхаус, апартаменты или жилой дом в ипотеку. Банк может предоставить кредит на новостройку или на готовую недвижимость. Также можно оформить кредит на долю в квартире, комнату, если после завершения сделки заемщик станет собственником всего жилья.

Важно: ипотечная недвижимость должна соответствовать санитарно-техническим нормам РФ, быть безопасной и пригодной для жизни.

Что влияет на процентную ставку?

Процентную ставку можно снизить на весь срок, если воспользоваться одним из предложений:

Зарплатная карта ВТБ: −0,3% к ставке по некоторым ипотечным программам. Для тех, кто получает зарплату на карту ВТБ.

Онлайн-заявка или цифровые сервисы: −0,3%. Для тех, кто подаст заявку в ВТБ Онлайн или воспользуется цифровыми сервисами «Электронная регистрация» + «Безопасные расчеты» или «Дистанционная сделка». С помощью сервисов можно оформить все документы дистанционно, не посещая Росреестр или МФЦ.

Площадь жилья от 85 м²: −0,2%. Скидка для тех, кто покупает квартиру площадью более 85 м².

Размер процентной ставки, ежемесячного платежа, необходимого первоначального взноса, а также льготные условия можно уточнить у сотрудника банка.

Сколько времени требуется на одобрение?

Одобрение можно получить за 2 минуты после оформления онлайн-заявки.

Срок одобрения объекта недвижимости в Челябинске занимает в среднем 15–20 минут.

Все предложения по ипотеке

Способ оформления

Специальные программы

Категория недвижимости

Ипотека в городах

Рефинансирование

Сервисы

По размеру ипотеки

По размеру ставки

Семейная ипотека | Оформить льготный ипотечный кредит для семей с детьми в УБРиР

Оформить ипотеку — просто

- После получения заявки вам будет назначен персональный менеджер.

- Ожидайте получения по электронной почте и в личном кабинете информационного письма с одобренной суммой кредита, процентной ставкой и сроком кредитования.

Ответ поступит в течение дня.

- Банк может запросить дополнительные документы в случае, если предоставленный вами пакет документов будет неполным.

Одобренное решение действует 90 дней.

Выберите квартиру и подготовьте документы по выбранному объекту недвижимости:

- документы на приобретаемую недвижимость;

- документы Продавца по Договору купли-продажи/Цедента по Договору уступки прав требований по договору участия в долевом строительстве;

- памятка Клиенту для получения предварительного решения по ипотечному кредиту.

Перейти к документам

- Направьте готовый комплект документов с оценкой на почту вашему персональному менеджеру. По результату менеджер перезвонит вам в течение дня.

Оценка рыночной стоимости недвижимости

- Подготовьте документы, необходимые для сделки: это те документы, которые вы собирали на шаге 1 и 2.

- Согласуйте с персональным менеджером дату и время проведения сделки.

- Ознакомьтесь с условиями страхования и рекомендуемыми страховыми компаниями.

Рекомендованные страховые компании

- Убедитесь, что за время подготовки к сделке у участников сделки не менялись данные документов, удостоверяющих личность.

Если менялись, предоставьте новые данные персональному менеджеру.

Если менялись, предоставьте новые данные персональному менеджеру.

- В назначенный день приезжайте со всеми участниками сделки в офис для подписания документов. Возьмите с собой все необходимые документы.

- Обратитесь в МФЦ для регистрации документов в Росреестре.

- Заберите зарегистрированные документы из МФЦ и предоставьте их в банк. Банк перечислит денежные средства на счёт продавца.

Возможности с ипотекой УБРиР

Минимальная ставка по семейной ипотеке от 5,5%

Приобретите готовую квартиру у застройщика или рефинансируйте уже купленное жильё

- Для семей, у которых родился ребёнок с 1 января 2018 года по 31 декабря 2023 года

- Если в семье есть ребёнок с ограниченными возможностями, рождённый до 31 декабря 2023

- Для семей с детьми, в которых не менее двух детей до 18 лет на дату заключения кредитного договора

Решение за 1 день

Получите решение онлайн, без посещения офисов банка

Без подтверждения дохода

Не нужно собирать справки, достаточно паспорта

Низкая процентная ставка

Программы с господдержкой и материнским капиталом

Льготные условия

Для семей с детьми

Условия кредитования

Наличие детей у Заёмщика/Созаёмщика

- рождение ребёнка в период с 1 января 2018 года по 31 декабря 2023 года, имеющего гражданство РФ;

- рождение ребёнка не позднее 31 декабря 2023 года, которому установлена категория «ребёнок-инвалид», имеющему гражданство РФ;

- не менее двух детей до 18 лет на дату заключения кредитного договора.

В дополнение к стандартным документам необходимо предоставить документы, подтверждающие даты и статусы детей

Возраст

От 19 до 75 лет

На дату окончания срока действия ипотеки

Гражданство

РФ

Регистрация

Постоянная российская

Рабочий стаж

Для физических лиц

Не менее 3 месяцев на текущем месте работы

Для индивидуальных предпринимателей

Не менее 12 месяцев

Для пенсионеров

Пенсия за выслугу лет или пенсия по старости

Просроченная задолженность по текущим кредитам

Отсутствует

Ежемесячный доход

от 16 242 ₽ для заёмщика и созаёмщика

Требования к объекту залога

Требования, предъявляемые к объекту залога.

Приобритаемая недвижимость по программе ипотеки с господдержкой для семей с детьми

Квартиры в многоквартирном доме

у Аккредитованных застройщиков по договорам участия в долевом строительстве;

Квартиры в многоквартирном доме у юридических лиц

(за исключением инвестиционных фондов, в том числе их управляющих компаний) по договорам уступки права требования по договорам участия в долевом строительстве;

Квартиры в многоквартирном доме, введенных в эксплуатацию

у застройщиков по договорам купли-продажи.

Условия погашения ссудной задолженности для получения ипотеки

- по кредитным договорам, заключенным с первичным кредитором, предоставленным на приобретение на территории РФ Объектов долевого строительства у Застройщиков по договорам участия в долевом строительстве или Объектов недвижимости, введённых в эксплуатацию, у застройщиков по договорам купли-продажи;

- по кредитным договорам, заключенным с кредитором, предоставленным для погашения ипотечных кредитов иных банков, предоставленных на приобретение на территории РФ Объектов долевого строительства у Застройщиков по договорам участия в долевом строительстве или Объектов недвижимости, введённых в эксплуатацию, у застройщиков по договорам купли-продажи.

Цель кредита

- готовая квартира по договору купли-продажи от застройщика;

- квартира на этапе строительства;

- ИСЖ у ИП по Договору купли-продажи;

- рефинансирование ипотечного кредита стороннего банка.

Сумма кредита

от 300 000 до 12 000 000 ₽

Максимальная сумма кредита

до 12 000 000 ₽

для Санкт-Петербурга и Ленинградской области, Москвы и Московской области

до 6 000 000 ₽

для остальных регионов РФ

Срок

от 5 до 25 лет

Займ возможно погасить раньше срока, комиссия при этом не взимается

Годовая ставка

от 5,5%

Минимальный первоначальный взнос

15% и более

Сервисы и услуги УБРиР

Онлайн-сервис оценки недвижимости

Закажите оценку в аккредитованной банком компании

Другие предложения

Ипотека от 7,1% с господдержкой

Первоначальный взнос от 15%

Ипотека с материнским капиталом

Покупка жилья с низким первоначальным взносом

Ипотека на готовое жильё

Покупка жилья на вторичном рынке

Ипотека на квартиру в новостройке

Покупка на этапе застройки

Ипотечный калькулятор | Bankrate

Как рассчитать платежи по ипотеке

Расчет платежей по ипотеке сложен, но ипотечный калькулятор Bankrate позволяет решить эту математическую задачу быстро и легко.

Сначала рядом с полем «Цена дома» введите цену (если вы покупаете) или текущую стоимость вашего дома (если вы рефинансируете).

В разделе «Первоначальный взнос» введите сумму вашего первоначального взноса (если вы покупаете) или сумму собственного капитала (если вы рефинансируете). Первоначальный взнос — это наличные, которые вы платите авансом за дом, а собственный капитал — это стоимость дома за вычетом того, что вы должны. Вы можете ввести либо сумму в долларах, либо процент от цены покупки, которую вы вносите.

Далее вы увидите «Срок кредита». Выберите срок — обычно 30 лет, но может быть и 20, 15 или 10 — и наш калькулятор скорректирует график погашения.

Наконец, в поле «Процентная ставка» введите ожидаемую ставку. Наш калькулятор по умолчанию использует текущую среднюю ставку, но вы можете изменить процент. Ваша ставка будет варьироваться в зависимости от того, покупаете ли вы или рефинансируете.

По мере ввода этих цифр справа появится новая сумма основного долга и процентов. Калькулятор Bankrate также рассчитывает налоги на имущество, страхование домовладельцев и сборы ассоциации домовладельцев. Вы можете изменить эти суммы или даже проигнорировать их, когда вы покупаете кредит — эти расходы могут быть включены в ваш платеж условного депонирования, но они не влияют на вашу основную сумму и проценты, когда вы изучаете свои варианты.

Калькулятор Bankrate также рассчитывает налоги на имущество, страхование домовладельцев и сборы ассоциации домовладельцев. Вы можете изменить эти суммы или даже проигнорировать их, когда вы покупаете кредит — эти расходы могут быть включены в ваш платеж условного депонирования, но они не влияют на вашу основную сумму и проценты, когда вы изучаете свои варианты.

Типичные расходы, включаемые в платеж по ипотеке

Основную часть платежа по ипотеке составляют основная сумма и проценты. Основная сумма — это сумма, которую вы взяли взаймы, а проценты — это сумма, которую вы платите кредитору за ее заимствование. Ваш кредитор также может взимать дополнительную сумму каждый месяц, чтобы положить ее на условное депонирование, деньги, которые кредитор (или сервисер) затем обычно платит непосредственно местному сборщику налога на недвижимость и вашей страховой компании.

- Принципал: Это сумма, которую вы заняли у кредитора.

- Проценты: это то, что кредитор берет с вас, чтобы одолжить вам деньги.

Процентные ставки выражены в процентах годовых.

Процентные ставки выражены в процентах годовых. - Налоги на недвижимость: местные власти начисляют ежегодный налог на вашу собственность. Если у вас есть счет условного депонирования, вы платите около одной двенадцатой вашего годового налогового счета с каждым ежемесячным платежом по ипотеке.

- Страхование домовладельцев: Ваш страховой полис может покрыть ущерб и финансовые убытки от пожара, бури, кражи, падения дерева на ваш дом и других опасностей. Если вы живете в зоне наводнения, у вас будет дополнительный полис, а если вы находитесь в Аллее ураганов или в стране землетрясений, у вас может быть третий страховой полис. Как и в случае с налогами на недвижимость, вы ежемесячно платите одну двенадцатую своего годового страхового взноса, а ваш кредитор или поставщик услуг платит страховой взнос в установленный срок.

- Страхование ипотечного кредита. Если ваш первоначальный взнос составляет менее 20 процентов от покупной цены дома, вам, вероятно, придется застраховаться по ипотечному кредиту, который также добавляется к вашему ежемесячному платежу.

Формула платежа по ипотечному кредиту

Хотите рассчитать размер ежемесячного платежа по ипотечному кредиту? Для тех, кто склонен к математике, вот формула, которая поможет вам рассчитать платежи по ипотеке вручную:

Уравнение для платежей по ипотеке

M = P

r (1 + r) n

(1 + r) n — 1

| Символ | |

|---|---|

| М | общий ежемесячный платеж по ипотеке |

| Р | основная сумма кредита |

| р | ваша месячная процентная ставка Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить месячную ставку. Если ваша процентная ставка составляет 5 процентов, ваша месячная ставка составит 0,004167 (0,05/12 = 0,004167). |

| нет | количество платежей за весь срок кредита Умножьте количество лет в сроке кредита на 12 (количество месяцев в году), чтобы получить количество платежей по кредиту. Например, 30-летняя фиксированная ипотека будет иметь 360 платежей (30×12=360). Например, 30-летняя фиксированная ипотека будет иметь 360 платежей (30×12=360). |

Эта формула поможет вам вычислить, сколько жилья вы можете себе позволить. Использование нашего Ипотечного Калькулятора может облегчить вам работу и помочь вам решить, достаточно ли вы вкладываете денег, или вы можете или должны скорректировать срок кредита. Всегда полезно делать покупки у нескольких кредиторов, чтобы убедиться, что вы получаете лучшее предложение.

Чем может помочь ипотечный калькулятор

Когда вы устанавливаете свой жилищный бюджет, определение ежемесячного платежа за жилье имеет решающее значение — это, вероятно, будет вашим самым большим текущим расходом. Когда вы покупаете ссуду на покупку или рефинансирование, ипотечный калькулятор Bankrate позволяет вам оценить размер платежа по ипотеке. Чтобы изучить различные сценарии, просто измените данные, которые вы вводите в калькулятор. Калькулятор поможет вам решить:

- Срок кредита, который подходит именно вам.

Если ваш бюджет фиксирован, 30-летняя ипотека с фиксированной процентной ставкой, вероятно, является правильным решением. Эти кредиты поставляются с более низкими ежемесячными платежами, хотя вы будете платить больше процентов в течение срока кредита. Если у вас есть немного места в вашем бюджете, 15-летняя ипотека с фиксированной процентной ставкой снижает общую сумму процентов, которую вы будете платить, но ваш ежемесячный платеж будет выше.

Если ваш бюджет фиксирован, 30-летняя ипотека с фиксированной процентной ставкой, вероятно, является правильным решением. Эти кредиты поставляются с более низкими ежемесячными платежами, хотя вы будете платить больше процентов в течение срока кредита. Если у вас есть немного места в вашем бюджете, 15-летняя ипотека с фиксированной процентной ставкой снижает общую сумму процентов, которую вы будете платить, но ваш ежемесячный платеж будет выше. - Если ARM хороший вариант. По мере роста ставок может возникнуть соблазн выбрать ипотечный кредит с регулируемой процентной ставкой (ARM). Начальные ставки для ARM обычно ниже, чем для их обычных аналогов. ARM 5/6, который имеет фиксированную ставку в течение пяти лет, а затем корректируется каждые шесть месяцев, может быть правильным выбором, если вы планируете остаться в своем доме всего на несколько лет. Однако обратите пристальное внимание на то, насколько может измениться ваш ежемесячный платеж по ипотеке, когда истечет срок действия начальной ставки.

- Если вы тратите больше, чем можете себе позволить. Калькулятор ипотечного кредита дает общее представление о том, сколько вы можете рассчитывать платить каждый месяц, включая налоги и страховку.

- Сколько проставить. Хотя 20 процентов считаются стандартным авансовым платежом, это не обязательно. Многие заемщики вносят всего 3 процента.

Решите, сколько жилья вы можете себе позволить

Если вы не уверены, какая часть вашего дохода должна идти на жилье, следуйте проверенному правилу 28/36 процентов. Многие финансовые консультанты считают, что вы не должны тратить более 28 процентов своего валового дохода на расходы на жилье, такие как арендная плата или выплаты по ипотеке, и что вы не должны тратить более 36 процентов своего валового дохода на общий долг, включая выплаты по ипотеке. , кредитные карты, студенческие кредиты, медицинские счета и тому подобное. Вот пример того, как это выглядит:

Джо зарабатывает 60 000 долларов в год.

Это валовой ежемесячный доход в размере 5000 долларов в месяц. 5 000 долларов x 0,28 = 1 400 долларов США в месяц. Общий ежемесячный платеж по ипотеке (PITI)

Общие ежемесячные платежи по ипотеке Джо, включая основную сумму, проценты, налоги и страховку, не должны превышать 1 400 долларов в месяц. Это максимальная сумма кредита примерно 253 379 долларов. Хотя вы можете претендовать на получение ипотечного кредита с отношением долга к доходу (DTI) до 50 процентов для некоторых кредитов, расходование такого большого процента вашего дохода на долг может оставить вас без достаточного пространства для маневра в вашем бюджете для других нужд. расходы, выход на пенсию, чрезвычайные сбережения и дискреционные расходы. Кредиторы не учитывают эти статьи бюджета, когда предварительно одобряют кредит, поэтому вам необходимо учитывать эти расходы в вашей картине доступности жилья для себя. Как только вы узнаете, что вы можете себе позволить, вы можете предпринять следующие шаги с финансовой точки зрения. Последнее, что вы хотите сделать, это прыгнуть в 30-летний ипотечный кредит, который слишком дорог для вашего бюджета, даже если кредитор готов дать вам деньги взаймы. . Калькулятор «Сколько домов я могу себе позволить» от Bankrate поможет вам пробежаться по цифрам.

Последнее, что вы хотите сделать, это прыгнуть в 30-летний ипотечный кредит, который слишком дорог для вашего бюджета, даже если кредитор готов дать вам деньги взаймы. . Калькулятор «Сколько домов я могу себе позволить» от Bankrate поможет вам пробежаться по цифрам.

Как уменьшить ежемесячный платеж по ипотеке

Если ежемесячный платеж, который вы видите в нашем калькуляторе, выглядит немного недостижимым, вы можете попробовать некоторые тактики, чтобы уменьшить удар. Поиграйте с несколькими из этих переменных:

- Выберите более длительный кредит. При более длительном сроке ваш платеж будет ниже (но вы будете платить больше процентов в течение срока действия кредита).

- Тратьте меньше на дом. Чем меньше займов, тем меньше ежемесячный платеж по ипотеке.

- Избегайте PMI. Первоначальный взнос в размере 20 процентов или более (или, в случае рефинансирования, собственный капитал в размере 20 процентов или более) освобождает вас от страховки частного ипотечного кредита (PMI).

- Покупайте по более низкой процентной ставке. Имейте в виду, однако, что некоторые сверхнизкие тарифы требуют внесения предоплаты баллами.

- Сделайте больший первоначальный взнос. Это еще один способ уменьшить размер кредита.

Следующие шаги

Ипотечный калькулятор — это трамплин, который поможет вам рассчитать ежемесячный платеж по ипотеке и понять, что он включает. Ваш следующий шаг после изучения чисел:

- Получите предварительное одобрение ипотечного кредитора. Если вы покупаете дом, это обязательно.

- Подать заявку на ипотеку. После того, как кредитор проверит вашу занятость, доход, кредит и финансы, у вас будет лучшее представление о том, сколько вы можете занять. Вы также будете иметь более четкое представление о том, сколько денег вам нужно принести на заключительный стол.

Калькулятор ипотечного кредита: альтернативные варианты использования

Большинство людей используют калькулятор ипотечного кредита для расчета платежа по новому ипотечному кредиту, но его можно использовать и для других целей.

Вот некоторые другие варианты использования:

Планируете досрочно погасить ипотечный кредит.

Используйте функцию «Дополнительные платежи» ипотечного калькулятора Bankrate, чтобы узнать, как можно сократить срок и сэкономить больше в долгосрочной перспективе, заплатив дополнительные деньги в счет погашения основного долга. Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже один раз.

Чтобы рассчитать сбережения, нажмите ссылку «Амортизация / график платежей» и введите гипотетическую сумму в одну из категорий платежей (ежемесячно, ежегодно или единовременно), затем нажмите «Применить дополнительные платежи», чтобы увидеть, сколько процентов вы Все закончится выплатой и вашей новой датой выплаты.

Решите, стоит ли ARM риск.

Более низкая начальная процентная ставка по ипотеке с регулируемой процентной ставкой, или ARM, может быть заманчивой. В то время как ARM может быть подходящим для некоторых заемщиков, другие могут обнаружить, что более низкая начальная процентная ставка не сократит их ежемесячные платежи так сильно, как они думают.

Чтобы получить представление о том, сколько вы действительно сэкономите на начальном этапе, попробуйте ввести процентную ставку ARM в ипотечный калькулятор, оставив срок равным 30 годам. Затем сравните эти платежи с платежами, которые вы получаете, вводя ставку для обычной 30-летней фиксированной ипотеки. Это может подтвердить ваши первоначальные надежды на преимущества ARM или дать вам возможность проверить, действительно ли потенциальные преимущества ARM перевешивают риски.

Узнайте, когда можно отказаться от частного ипотечного страхования.

Вы можете использовать ипотечный калькулятор, чтобы определить, когда у вас будет 20-процентная доля в вашем доме. Это волшебное число для требования, чтобы кредитор отказался от требования частного ипотечного страхования. Если при покупке дома вы внесли менее 20% первоначального взноса, вам придется каждый месяц платить дополнительную плату сверх вашего обычного платежа по ипотеке, чтобы компенсировать риск кредитора.

Как только у вас будет 20 процентов капитала, эта плата исчезнет, а это означает, что в вашем кармане будет больше денег.

Как только у вас будет 20 процентов капитала, эта плата исчезнет, а это означает, что в вашем кармане будет больше денег.Просто введите первоначальную сумму ипотечного кредита и дату закрытия и нажмите «Показать график погашения». Затем умножьте первоначальную сумму ипотеки на 0,8 и сопоставьте результат с ближайшим числом в крайнем правом столбце таблицы амортизации, чтобы узнать, когда вы достигнете 20-процентного капитала.

Объяснение терминов

Использование онлайн-калькулятора ипотечного кредита поможет вам быстро и точно рассчитать ежемесячный платеж по ипотечному кредиту, используя всего несколько фрагментов информации. Он также может показать вам общую сумму процентов, которые вы будете платить в течение срока действия ипотечного кредита. Чтобы использовать этот калькулятор, вам потребуется следующая информация:

Цена дома — это сумма в долларах, которую вы готовы заплатить за дом.

Первоначальный взнос — Первоначальный взнос — это деньги, которые вы отдаете продавцу дома. По крайней мере, 20-процентный аванс обычно позволяет избежать ипотечного страхования.

По крайней мере, 20-процентный аванс обычно позволяет избежать ипотечного страхования.

Сумма кредита — Если вы получаете ипотечный кредит на покупку нового дома, вы можете найти этот номер, вычитая первоначальный взнос из цены дома. Если вы рефинансируете, это число будет непогашенным остатком по вашей ипотеке.

Срок кредита (лет) — это срок ипотеки, которую вы рассматриваете. Например, если вы покупаете дом, вы можете выбрать ипотечный кредит на 30 лет, который является наиболее распространенным, поскольку он позволяет снизить ежемесячные платежи за счет увеличения периода погашения на три десятилетия. С другой стороны, домовладелец, который занимается рефинансированием, может выбрать кредит с более коротким периодом погашения, например, 15 лет. Это еще один распространенный термин ипотечного кредита, который позволяет заемщику сэкономить деньги, заплатив меньшую общую сумму процентов. Тем не менее, ежемесячные платежи по 15-летней ипотеке выше, чем по 30-летней, поэтому это может быть большим бременем для семейного бюджета, особенно для тех, кто впервые покупает жилье.

Процентная ставка — Оцените процентную ставку по новому ипотечному кредиту, сверившись с таблицами ипотечных ставок Bankrate для вашего региона. Когда у вас есть прогнозируемая ставка (ваша реальная ставка может отличаться в зависимости от вашей общей финансовой и кредитной картины), вы можете ввести ее в калькулятор.

Дата начала кредита — Выберите месяц, день и год начала платежей по ипотеке.

Ипотечный калькулятор | Bankrate

Как рассчитать платежи по ипотеке

Вычисления платежей по ипотечным кредитам сложны, но ипотечный калькулятор Bankrate позволяет решить эту математическую задачу быстро и легко.

Сначала рядом с полем «Цена дома» введите цену (если вы покупаете) или текущую стоимость вашего дома (если вы рефинансируете).

В разделе «Первоначальный взнос» введите сумму вашего первоначального взноса (если вы покупаете) или сумму собственного капитала (если вы рефинансируете). Первоначальный взнос — это наличные, которые вы платите авансом за дом, а собственный капитал — это стоимость дома за вычетом того, что вы должны. Вы можете ввести либо сумму в долларах, либо процент от цены покупки, которую вы вносите.

Вы можете ввести либо сумму в долларах, либо процент от цены покупки, которую вы вносите.

Далее вы увидите «Срок кредита». Выберите срок — обычно 30 лет, но может быть и 20, 15 или 10 — и наш калькулятор скорректирует график погашения.

Наконец, в поле «Процентная ставка» введите ожидаемую ставку. Наш калькулятор по умолчанию использует текущую среднюю ставку, но вы можете изменить процент. Ваша ставка будет варьироваться в зависимости от того, покупаете ли вы или рефинансируете.

По мере ввода этих цифр справа появится новая сумма основного долга и процентов. Калькулятор Bankrate также рассчитывает налоги на имущество, страхование домовладельцев и сборы ассоциации домовладельцев. Вы можете изменить эти суммы или даже проигнорировать их, когда вы покупаете кредит — эти расходы могут быть включены в ваш платеж условного депонирования, но они не влияют на вашу основную сумму и проценты, когда вы изучаете свои варианты.

Типичные расходы, включаемые в платеж по ипотеке

Основную часть платежа по ипотеке составляют основная сумма и проценты.

Основная сумма — это сумма, которую вы взяли взаймы, а проценты — это сумма, которую вы платите кредитору за ее заимствование. Ваш кредитор также может взимать дополнительную сумму каждый месяц, чтобы положить ее на условное депонирование, деньги, которые кредитор (или сервисер) затем обычно платит непосредственно местному сборщику налога на недвижимость и вашей страховой компании.

Основная сумма — это сумма, которую вы взяли взаймы, а проценты — это сумма, которую вы платите кредитору за ее заимствование. Ваш кредитор также может взимать дополнительную сумму каждый месяц, чтобы положить ее на условное депонирование, деньги, которые кредитор (или сервисер) затем обычно платит непосредственно местному сборщику налога на недвижимость и вашей страховой компании.

- Принципал: Это сумма, которую вы заняли у кредитора.

- Проценты: это то, что кредитор берет с вас, чтобы одолжить вам деньги. Процентные ставки выражены в процентах годовых.

- Налоги на недвижимость: местные власти начисляют ежегодный налог на вашу собственность. Если у вас есть счет условного депонирования, вы платите около одной двенадцатой вашего годового налогового счета с каждым ежемесячным платежом по ипотеке.

- Страхование домовладельцев: Ваш страховой полис может покрыть ущерб и финансовые убытки от пожара, бури, кражи, падения дерева на ваш дом и других опасностей.

Если вы живете в зоне наводнения, у вас будет дополнительный полис, а если вы находитесь в Аллее ураганов или в стране землетрясений, у вас может быть третий страховой полис. Как и в случае с налогами на недвижимость, вы ежемесячно платите одну двенадцатую своего годового страхового взноса, а ваш кредитор или поставщик услуг платит страховой взнос в установленный срок.

Если вы живете в зоне наводнения, у вас будет дополнительный полис, а если вы находитесь в Аллее ураганов или в стране землетрясений, у вас может быть третий страховой полис. Как и в случае с налогами на недвижимость, вы ежемесячно платите одну двенадцатую своего годового страхового взноса, а ваш кредитор или поставщик услуг платит страховой взнос в установленный срок. - Страхование ипотечного кредита. Если ваш первоначальный взнос составляет менее 20 процентов от покупной цены дома, вам, вероятно, придется застраховаться по ипотечному кредиту, который также добавляется к вашему ежемесячному платежу.

Формула платежа по ипотечному кредиту

Хотите рассчитать размер ежемесячного платежа по ипотечному кредиту? Для тех, кто склонен к математике, вот формула, которая поможет вам рассчитать платежи по ипотеке вручную:

Уравнение для платежей по ипотеке

M = P

r (1 + r) n

(1 + r) n — 1

| Символ | |

|---|---|

| М | общий ежемесячный платеж по ипотеке |

| Р | основная сумма кредита |

| р | ваша месячная процентная ставка Кредиторы предоставляют вам годовую ставку, поэтому вам нужно разделить эту цифру на 12 (количество месяцев в году), чтобы получить месячную ставку. Если ваша процентная ставка составляет 5 процентов, ваша месячная ставка составит 0,004167 (0,05/12 = 0,004167). Если ваша процентная ставка составляет 5 процентов, ваша месячная ставка составит 0,004167 (0,05/12 = 0,004167). |

| нет | количество платежей за весь срок кредита Умножьте количество лет в сроке кредита на 12 (количество месяцев в году), чтобы получить количество платежей по кредиту. Например, 30-летняя фиксированная ипотека будет иметь 360 платежей (30×12=360). |

Эта формула поможет вам вычислить, сколько жилья вы можете себе позволить. Использование нашего Ипотечного Калькулятора может облегчить вам работу и помочь вам решить, достаточно ли вы вкладываете денег, или вы можете или должны скорректировать срок кредита. Всегда полезно делать покупки у нескольких кредиторов, чтобы убедиться, что вы получаете лучшее предложение.

Чем может помочь ипотечный калькулятор

Когда вы устанавливаете свой жилищный бюджет, определение ежемесячного платежа за жилье имеет решающее значение — это, вероятно, будет вашим самым большим текущим расходом. Когда вы покупаете ссуду на покупку или рефинансирование, ипотечный калькулятор Bankrate позволяет вам оценить размер платежа по ипотеке. Чтобы изучить различные сценарии, просто измените данные, которые вы вводите в калькулятор. Калькулятор поможет вам решить:

Когда вы покупаете ссуду на покупку или рефинансирование, ипотечный калькулятор Bankrate позволяет вам оценить размер платежа по ипотеке. Чтобы изучить различные сценарии, просто измените данные, которые вы вводите в калькулятор. Калькулятор поможет вам решить:

- Срок кредита, который подходит именно вам. Если ваш бюджет фиксирован, 30-летняя ипотека с фиксированной процентной ставкой, вероятно, является правильным решением. Эти кредиты поставляются с более низкими ежемесячными платежами, хотя вы будете платить больше процентов в течение срока кредита. Если у вас есть немного места в вашем бюджете, 15-летняя ипотека с фиксированной процентной ставкой снижает общую сумму процентов, которую вы будете платить, но ваш ежемесячный платеж будет выше.

- Если ARM хороший вариант. По мере роста ставок может возникнуть соблазн выбрать ипотечный кредит с регулируемой процентной ставкой (ARM). Начальные ставки для ARM обычно ниже, чем для их обычных аналогов.

ARM 5/6, который имеет фиксированную ставку в течение пяти лет, а затем корректируется каждые шесть месяцев, может быть правильным выбором, если вы планируете остаться в своем доме всего на несколько лет. Однако обратите пристальное внимание на то, насколько может измениться ваш ежемесячный платеж по ипотеке, когда истечет срок действия начальной ставки.

ARM 5/6, который имеет фиксированную ставку в течение пяти лет, а затем корректируется каждые шесть месяцев, может быть правильным выбором, если вы планируете остаться в своем доме всего на несколько лет. Однако обратите пристальное внимание на то, насколько может измениться ваш ежемесячный платеж по ипотеке, когда истечет срок действия начальной ставки. - Если вы тратите больше, чем можете себе позволить. Калькулятор ипотечного кредита дает общее представление о том, сколько вы можете рассчитывать платить каждый месяц, включая налоги и страховку.

- Сколько проставить. Хотя 20 процентов считаются стандартным авансовым платежом, это не обязательно. Многие заемщики вносят всего 3 процента.

Решите, сколько жилья вы можете себе позволить

Если вы не уверены, какая часть вашего дохода должна идти на жилье, следуйте проверенному правилу 28/36 процентов. Многие финансовые консультанты считают, что вы не должны тратить более 28 процентов своего валового дохода на расходы на жилье, такие как арендная плата или выплаты по ипотеке, и что вы не должны тратить более 36 процентов своего валового дохода на общий долг, включая выплаты по ипотеке. , кредитные карты, студенческие кредиты, медицинские счета и тому подобное. Вот пример того, как это выглядит:

, кредитные карты, студенческие кредиты, медицинские счета и тому подобное. Вот пример того, как это выглядит:

Джо зарабатывает 60 000 долларов в год. Это валовой ежемесячный доход в размере 5000 долларов в месяц. 5 000 долларов x 0,28 = 1 400 долларов США в месяц. Общий ежемесячный платеж по ипотеке (PITI)

Общие ежемесячные платежи по ипотеке Джо, включая основную сумму, проценты, налоги и страховку, не должны превышать 1 400 долларов в месяц. Это максимальная сумма кредита примерно 253 379 долларов. Хотя вы можете претендовать на получение ипотечного кредита с отношением долга к доходу (DTI) до 50 процентов для некоторых кредитов, расходование такого большого процента вашего дохода на долг может оставить вас без достаточного пространства для маневра в вашем бюджете для других нужд. расходы, выход на пенсию, чрезвычайные сбережения и дискреционные расходы. Кредиторы не учитывают эти статьи бюджета, когда предварительно одобряют кредит, поэтому вам необходимо учитывать эти расходы в вашей картине доступности жилья для себя. Как только вы узнаете, что вы можете себе позволить, вы можете предпринять следующие шаги с финансовой точки зрения. Последнее, что вы хотите сделать, это прыгнуть в 30-летний ипотечный кредит, который слишком дорог для вашего бюджета, даже если кредитор готов дать вам деньги взаймы. . Калькулятор «Сколько домов я могу себе позволить» от Bankrate поможет вам пробежаться по цифрам.

Как только вы узнаете, что вы можете себе позволить, вы можете предпринять следующие шаги с финансовой точки зрения. Последнее, что вы хотите сделать, это прыгнуть в 30-летний ипотечный кредит, который слишком дорог для вашего бюджета, даже если кредитор готов дать вам деньги взаймы. . Калькулятор «Сколько домов я могу себе позволить» от Bankrate поможет вам пробежаться по цифрам.

Как уменьшить ежемесячный платеж по ипотеке

Если ежемесячный платеж, который вы видите в нашем калькуляторе, выглядит немного недостижимым, вы можете попробовать некоторые тактики, чтобы уменьшить удар. Поиграйте с несколькими из этих переменных:

- Выберите более длительный кредит. При более длительном сроке ваш платеж будет ниже (но вы будете платить больше процентов в течение срока действия кредита).

- Тратьте меньше на дом. Чем меньше займов, тем меньше ежемесячный платеж по ипотеке.

- Избегайте PMI. Первоначальный взнос в размере 20 процентов или более (или, в случае рефинансирования, собственный капитал в размере 20 процентов или более) освобождает вас от страховки частного ипотечного кредита (PMI).

- Покупайте по более низкой процентной ставке. Имейте в виду, однако, что некоторые сверхнизкие тарифы требуют внесения предоплаты баллами.

- Сделайте больший первоначальный взнос. Это еще один способ уменьшить размер кредита.

Следующие шаги

Ипотечный калькулятор — это трамплин, который поможет вам рассчитать ежемесячный платеж по ипотеке и понять, что он включает. Ваш следующий шаг после изучения чисел:

- Получите предварительное одобрение ипотечного кредитора. Если вы покупаете дом, это обязательно.

- Подать заявку на ипотеку. После того, как кредитор проверит вашу занятость, доход, кредит и финансы, у вас будет лучшее представление о том, сколько вы можете занять. Вы также будете иметь более четкое представление о том, сколько денег вам нужно принести на заключительный стол.

Калькулятор ипотечного кредита: альтернативные варианты использования

Большинство людей используют калькулятор ипотечного кредита для расчета платежа по новому ипотечному кредиту, но его можно использовать и для других целей.

Вот некоторые другие варианты использования:

Планируете досрочно погасить ипотечный кредит.

Используйте функцию «Дополнительные платежи» ипотечного калькулятора Bankrate, чтобы узнать, как можно сократить срок и сэкономить больше в долгосрочной перспективе, заплатив дополнительные деньги в счет погашения основного долга. Вы можете вносить эти дополнительные платежи ежемесячно, ежегодно или даже один раз.

Чтобы рассчитать сбережения, нажмите ссылку «Амортизация / график платежей» и введите гипотетическую сумму в одну из категорий платежей (ежемесячно, ежегодно или единовременно), затем нажмите «Применить дополнительные платежи», чтобы увидеть, сколько процентов вы Все закончится выплатой и вашей новой датой выплаты.

Решите, стоит ли ARM риск.

Более низкая начальная процентная ставка по ипотеке с регулируемой процентной ставкой, или ARM, может быть заманчивой. В то время как ARM может быть подходящим для некоторых заемщиков, другие могут обнаружить, что более низкая начальная процентная ставка не сократит их ежемесячные платежи так сильно, как они думают.

Чтобы получить представление о том, сколько вы действительно сэкономите на начальном этапе, попробуйте ввести процентную ставку ARM в ипотечный калькулятор, оставив срок равным 30 годам. Затем сравните эти платежи с платежами, которые вы получаете, вводя ставку для обычной 30-летней фиксированной ипотеки. Это может подтвердить ваши первоначальные надежды на преимущества ARM или дать вам возможность проверить, действительно ли потенциальные преимущества ARM перевешивают риски.

Узнайте, когда можно отказаться от частного ипотечного страхования.

Вы можете использовать ипотечный калькулятор, чтобы определить, когда у вас будет 20-процентная доля в вашем доме. Это волшебное число для требования, чтобы кредитор отказался от требования частного ипотечного страхования. Если при покупке дома вы внесли менее 20% первоначального взноса, вам придется каждый месяц платить дополнительную плату сверх вашего обычного платежа по ипотеке, чтобы компенсировать риск кредитора.

Как только у вас будет 20 процентов капитала, эта плата исчезнет, а это означает, что в вашем кармане будет больше денег.

Как только у вас будет 20 процентов капитала, эта плата исчезнет, а это означает, что в вашем кармане будет больше денег.Просто введите первоначальную сумму ипотечного кредита и дату закрытия и нажмите «Показать график погашения». Затем умножьте первоначальную сумму ипотеки на 0,8 и сопоставьте результат с ближайшим числом в крайнем правом столбце таблицы амортизации, чтобы узнать, когда вы достигнете 20-процентного капитала.

Объяснение терминов

Использование онлайн-калькулятора ипотечного кредита поможет вам быстро и точно рассчитать ежемесячный платеж по ипотечному кредиту, используя всего несколько фрагментов информации. Он также может показать вам общую сумму процентов, которые вы будете платить в течение срока действия ипотечного кредита. Чтобы использовать этот калькулятор, вам потребуется следующая информация:

Цена дома — это сумма в долларах, которую вы готовы заплатить за дом.

Первоначальный взнос — Первоначальный взнос — это деньги, которые вы отдаете продавцу дома. По крайней мере, 20-процентный аванс обычно позволяет избежать ипотечного страхования.

По крайней мере, 20-процентный аванс обычно позволяет избежать ипотечного страхования.

Сумма кредита — Если вы получаете ипотечный кредит на покупку нового дома, вы можете найти этот номер, вычитая первоначальный взнос из цены дома. Если вы рефинансируете, это число будет непогашенным остатком по вашей ипотеке.

Срок кредита (лет) — это срок ипотеки, которую вы рассматриваете. Например, если вы покупаете дом, вы можете выбрать ипотечный кредит на 30 лет, который является наиболее распространенным, поскольку он позволяет снизить ежемесячные платежи за счет увеличения периода погашения на три десятилетия. С другой стороны, домовладелец, который занимается рефинансированием, может выбрать кредит с более коротким периодом погашения, например, 15 лет. Это еще один распространенный термин ипотечного кредита, который позволяет заемщику сэкономить деньги, заплатив меньшую общую сумму процентов. Тем не менее, ежемесячные платежи по 15-летней ипотеке выше, чем по 30-летней, поэтому это может быть большим бременем для семейного бюджета, особенно для тех, кто впервые покупает жилье.

Если менялись, предоставьте новые данные персональному менеджеру.

Если менялись, предоставьте новые данные персональному менеджеру.

Процентные ставки выражены в процентах годовых.

Процентные ставки выражены в процентах годовых.

Если ваш бюджет фиксирован, 30-летняя ипотека с фиксированной процентной ставкой, вероятно, является правильным решением. Эти кредиты поставляются с более низкими ежемесячными платежами, хотя вы будете платить больше процентов в течение срока кредита. Если у вас есть немного места в вашем бюджете, 15-летняя ипотека с фиксированной процентной ставкой снижает общую сумму процентов, которую вы будете платить, но ваш ежемесячный платеж будет выше.

Если ваш бюджет фиксирован, 30-летняя ипотека с фиксированной процентной ставкой, вероятно, является правильным решением. Эти кредиты поставляются с более низкими ежемесячными платежами, хотя вы будете платить больше процентов в течение срока кредита. Если у вас есть немного места в вашем бюджете, 15-летняя ипотека с фиксированной процентной ставкой снижает общую сумму процентов, которую вы будете платить, но ваш ежемесячный платеж будет выше.

Это валовой ежемесячный доход в размере 5000 долларов в месяц. 5 000 долларов x 0,28 = 1 400 долларов США в месяц. Общий ежемесячный платеж по ипотеке (PITI)

Это валовой ежемесячный доход в размере 5000 долларов в месяц. 5 000 долларов x 0,28 = 1 400 долларов США в месяц. Общий ежемесячный платеж по ипотеке (PITI)

Как только у вас будет 20 процентов капитала, эта плата исчезнет, а это означает, что в вашем кармане будет больше денег.

Как только у вас будет 20 процентов капитала, эта плата исчезнет, а это означает, что в вашем кармане будет больше денег. Если вы живете в зоне наводнения, у вас будет дополнительный полис, а если вы находитесь в Аллее ураганов или в стране землетрясений, у вас может быть третий страховой полис. Как и в случае с налогами на недвижимость, вы ежемесячно платите одну двенадцатую своего годового страхового взноса, а ваш кредитор или поставщик услуг платит страховой взнос в установленный срок.

Если вы живете в зоне наводнения, у вас будет дополнительный полис, а если вы находитесь в Аллее ураганов или в стране землетрясений, у вас может быть третий страховой полис. Как и в случае с налогами на недвижимость, вы ежемесячно платите одну двенадцатую своего годового страхового взноса, а ваш кредитор или поставщик услуг платит страховой взнос в установленный срок. ARM 5/6, который имеет фиксированную ставку в течение пяти лет, а затем корректируется каждые шесть месяцев, может быть правильным выбором, если вы планируете остаться в своем доме всего на несколько лет. Однако обратите пристальное внимание на то, насколько может измениться ваш ежемесячный платеж по ипотеке, когда истечет срок действия начальной ставки.

ARM 5/6, который имеет фиксированную ставку в течение пяти лет, а затем корректируется каждые шесть месяцев, может быть правильным выбором, если вы планируете остаться в своем доме всего на несколько лет. Однако обратите пристальное внимание на то, насколько может измениться ваш ежемесячный платеж по ипотеке, когда истечет срок действия начальной ставки.

Как только у вас будет 20 процентов капитала, эта плата исчезнет, а это означает, что в вашем кармане будет больше денег.

Как только у вас будет 20 процентов капитала, эта плата исчезнет, а это означает, что в вашем кармане будет больше денег.