Содержание

Как определяется кадастровая стоимость дома?

Для чего гражданам нужна информация по кадастровой стоимости их недвижимого имущества? В основном этот вопрос возникает, когда им нужно рассчитать обязательный налог на недвижимость. Также такие сведения понадобятся при совершении сделок по продаже или разделу жилья.

Содержание

- Что такое кадастровая стоимость дома

- Как рассчитывается кадастровая стоимость дома

- Как узнать кадастровую стоимость дома

- Как оспорить кадастровую стоимость дома

Что такое кадастровая стоимость дома

Кадастровая Палата занимается определением кадастровой стоимости любой недвижимости, будь то частный дом, квартира, гараж или земельный надел. Следует заметить, что в последние годы произошли значительные изменения в этом показателе.

Эти изменения объясняются желанием приблизить данный показатель к ценам на рынке недвижимости. Установленные размеры очень важны при определении цены на объект сделки (это может быть продажа или обмен жилья), а также они необходимы при расчете налоговых выплат.

Что означает понятие «кадастровая стоимость»?

По определению, она представляет собой цену определенного объекта недвижимости. Рассчитывается она по утвержденным методикам при учете цен на жилье, существующим на рынке недвижимости. Кадастровая стоимость является основой для расчета суммы налога на частную собственность.

Между кадастровой стоимостью и ценой жилья на рынке существует значительная разница, хотя они определенным образом зависят друг от друга.

При этом рыночная цена может меняться чуть ли не каждый день, а кадастровая – остается неизменной в течение трех лет. Но менять ее необходимо, для этого существуют определенные сроки – не реже, чем один раз в пять лет.

Иногда показатели стоимости намеренно завышены и превышают даже рыночную цену. Расчеты осуществляются с учетом на перспективу.

Денежная оценка жилья, установленная государственными органами, специализирующимися на данной деятельности, позволяет гражданам:

- реально подойти к размерам арендной платы при сдаче жилья в наем;

- определиться с размерами налоговых выплат;

- произвести равноценный раздел имущества;

- оспорить расчеты стоимости.

Как рассчитывается кадастровая стоимость дома

Разобраться в формулах, используемых при расчете показателя, простому обывателю довольно сложно. Поэтому в нашей статье мы хотим ознакомить вас с основными показателями, которые оказывают непосредственное влияние на окончательную сумму.

В принципе, это те же показатели, от которых зависит стоимость недвижимости на рынке.

Показатель 1. Дата возведения дома

Возраст дома имеет достаточно большое влияние на расчеты. Когда речь не идет о зданиях, которые представляют историческую и культурную ценность, дата строительства оказывает понижающее действие.

Дело в том, что чем старше дом, тем в худшем состоянии находятся его основные показатели, как несущие конструкции, фундамент, коммуникации. Чтобы привести такое строение в порядок, нужны большие затраты.

Но показатели снижения стоимости в связи с годом строительства дома неодинаковы. Они могут отличаться даже в пределах одной деревни. Так происходит из-за влияния другого показателя, а именно материала, из которого построен дом.

Так происходит из-за влияния другого показателя, а именно материала, из которого построен дом.

Некоторые материалы более долговечны, например, кирпич, срок эксплуатации которого приравнивается к ста годам. А вот деревянные постройки менее устойчивы ко времени. Их срок использования – 50-60 лет.

Показатель 2. Площадь дома вместе с прилегающим участком

Формула расчета стоимости недвижимости обязательно содержит показатели размеров. Ведь она напрямую зависит от площади объекта. Чем больше здание, тем выше на него цена. Та же история и с прилегающей к дому территорией.

Если объектом продажи является частный дом, то необходимо знать, что земельный участок продается вместе с ним. Несмотря на тот факт, что регистрация этих двух объектов в Едином государственном реестре происходит по отдельности, их реализация осуществляется «в комплекте».

Чем больше площадь земли, тем выше кадастровая стоимость. От размеров участка зависят объемы материальной выгоды, которые он может принести владельцам.

Показатель 3. Развитость инфраструктуры

Для жителей сельской местности вполне понятно различие в стоимости большого частного садового дома на приличном участке земли, но удаленного от города, и небольших по площади коттеджей, построенных на земле, предназначенной под ИЖС.

Так происходит из-за того, что чаще всего садовые товарищества не имеют ни нормальных дорог, ни школы или детсада, никаких основных благ проживания. К ним не подведены ни газ, ни вода. Все перечисленные блага есть на обжитых маленьких территориях.

Таким образом, становится понятным, почему кадастровая стоимость большого дачного домика ниже, чем у маленького жилого дома.

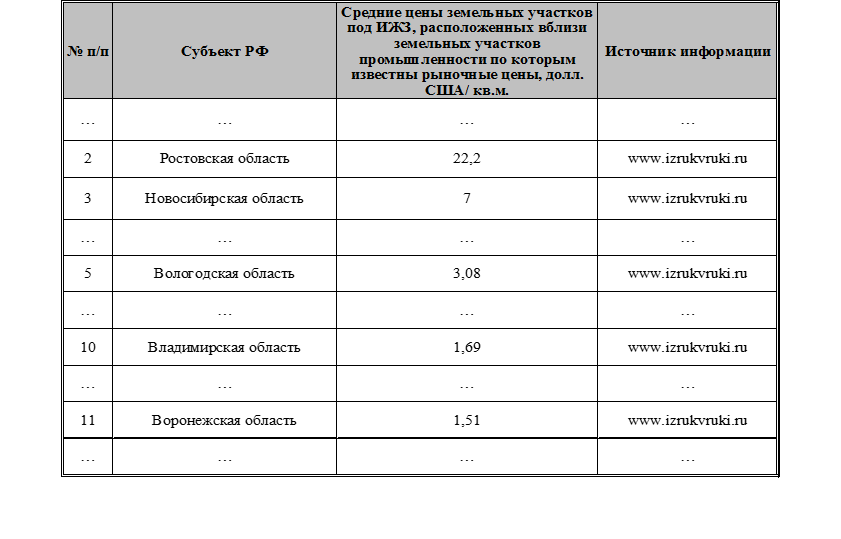

Показатель 4. Определение средней стоимости в целом по региону

Существует определенная зависимость стоимости недвижимости от места ее расположения. Если это высокоразвитый регион, то и жилье там будет стоить дороже.

В таких регионах у людей выше зарплата, соответственно, они могут себе позволить недвижимость дороже. В экономически слаборазвитых регионах, стоимость жилья ниже.

В экономически слаборазвитых регионах, стоимость жилья ниже.

Именно поэтому во время проведения расчетов кадастровой стоимости будет использоваться не цена на жилье в конкретном регионе, а средний показатель по стране.

Так, при равности остальных показателей, собственник недвижимости в Надыме будет выплачивать большие налоги, чем собственник идентичного жилья в Челябинске. Эта схема относится к частным домам и квартирам в многоквартирных домах.

Как узнать кадастровую стоимость дома

Ознакомившись с вышеизложенным материалом, вы узнали, как рассчитывается кадастровая стоимость дома или квартиры. А теперь давайте разберемся, где можно получить информацию по данному показателю.

Получить данные сведения можно в нескольких местах. Как вы это будете делать, зависит от вашего собственного решения.

Узнаем стоимость в онлайн режиме

В ЕГРН собрана информация по всем объектам недвижимости нашей страны. К сведениям, имеющимся в Росреестре, имеет доступ любой гражданин страны, умеющий пользоваться компьютером.

Как можно узнать стоимость бесплатно по интернету?

Главным источником является сайт Росреестра.

Инструкция поиска информации на данном сайте:

- Откройте главную страницу портала;

- Отыщите на странице форму ввода ваших данных;

- Впишите в нужные поля адрес объекта или его кадастровый номер;

- Жмем «Поиск»;

- На экране появляется нужная вам информация;

- Ту же операцию вы можете проделать по поиску сведений по недвижимости ваших родственников, друзей или соседей. Эта информация доступна абсолюта каждому. Никакой регистрации для осуществления поиска не нужно.

Есть граждане, которые сомневаются в правильности расчетов кадастровой стоимости, от которой зависит сумма налоговых выплат. Для этого мы предлагаем вам поэтапную схему того, как узнать нужный показатель.

Этап первый. Обращение в Кадастровую Палату

Данным вопросом занимается территориальное представительство Росреестра. До того, как прийти в учреждение, узнайте время приема по таким делам.

До того, как прийти в учреждение, узнайте время приема по таким делам.

Эффективную помощь в этом вопросе оказывают МФЦ. Жителям городов, где расположились такие центры, очень повезло. В них им окажут быструю квалифицированную помощь. Этому способствует не только лучшая материальная база, но и качество самого обслуживания граждан.

Этап второй. Пишем заявление

Чаще всего, оказать помощь в написании заявления вам откажут по причине большой занятости. Поэтому делать это придется самостоятельно, используя представленный на стенде образец.

Если вы обратитесь в центр, то за вас эту процедуру на компьютере выполнит оператор. От вас понадобится только подпись. Еще одним положительным моментом обращения в такой центр, является отсутствие риска допустить ошибки в документах.

Этап третий. Сбор необходимой документации

Понятно, что одним заявлением вы не обойдетесь. Поэтому придется потрудиться и собрать еще несколько важных бумаг.

Чтобы получить справку из ЕГРН, необходимы:

- паспорт гражданина РФ;

- чек об оплате госпошлины;

- документы на недвижимость.

- В принципе, список получился довольно коротким.

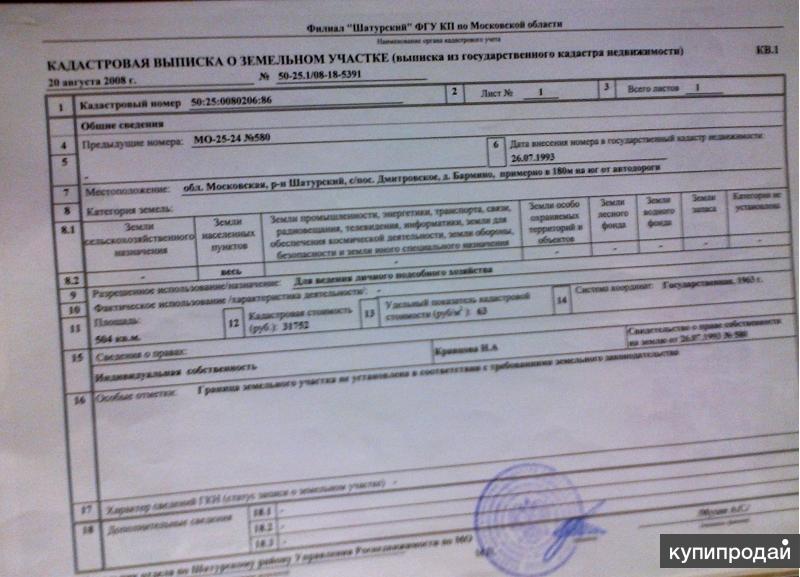

Этап четвертый. Расписка по поводу получения документов

Служащий, принимающий ваши документы, обязан составить расписку о получении документов. Прежде всего, ему необходимо сделать копии с этих бумаг, а оригиналы он возвращает вам.

В расписке указывается дата, назначенная для получения желаемой информации. При обращении в МФЦ, вам не нужно приходить лично, чтобы узнать, есть ли какой-то результат. Вам автоматически придет сообщение на телефон.

Этап пятый. Получение выписки из Кадастровой Палаты о стоимости недвижимости

Выписка выдается в той организации, где вы писали заявление. Справка представляет собой бумагу с печатью Росреестра синего цвета.

Если при составлении заявки, вы указали, что желаете получить ответ по почте, в положенные сроки вам будет доставлен Почтой России конверт со справкой.

Как оспорить кадастровую стоимость дома

Если показатель стоимости будет завышен, это приведет к выплате увеличенных налогов. Это становится проблемным вопросом, как для обычных граждан, так и для юридических лиц.

Решение проблемы одно – снижение кадастровой стоимости. Давайте подумаем, как это можно сделать.

Шаг №1. Подготавливаем всю документацию по проведению оценки

Если вы уверены, что ваши налоги стали выше из-за неправильной оценки стоимости недвижимости, требуйте корректировки. Для этого вы подготавливаете документы по недвижимости, а оценщики сделают все остальное.

Когда в результатах прежних и новых расчетов будет разница, можно обжаловать показатель, предоставленный госучреждением.

Стоит отметить, что в начале этого года коммерческим организациям запретили заниматься расчетом таких показателей. Сегодня этим делом занимаются специальные учреждения, которые создаются в регионах страны. Это нововведение будет работать с 2020 года.

Шаг №2. Кадастровая Палата

Если возник спорный момент, нужно со всей документацией идти в Кадастровую Палату. В ней есть специальные комиссии, которые занимаются данными вопросами.

Там вы пишите соответствующее заявление о вашем несогласии с результатами расчетов и о пересмотре соответствующего показателя.

В дальнейшем, таких комиссий не будет. Со временем спорные вопросы по завышенному или заниженному показателю стоимости будут решаться в суде.

Шаг №3. Поиски компании, которая имеет право рассчитывать нужный показатель

Наличие в вашем регионе бюджетной комиссии по оценке стоимости недвижимости, освобождает вас от права выбора. Вы обращаетесь именно туда.

Если действие закона еще не затронуло ваш регион, найдите оценщиков самостоятельно.

Шаг №4. Ожидание результатов

Специальная комиссия, которая рассматривает ваше заявление, может принять только одно из двух решений. Либо ваши требования будут удовлетворены, либо вам откажут.

Все зависит от того, насколько точно была проведена оценка стоимости жилья. Если вы не согласны с решением комиссии, у вас есть возможность попробовать добиться справедливости через суд.

Была ли Запись полезна?

Да

Нет

105 из 137 читателей считают Запись полезной.

В Росреестре рассказали, как формируется кадастровая стоимость недвижимости и можно ли ее оспорить

Экономика

30161

Поделиться

С прошлого года граждане РФ и юридические лица стали платить налог на недвижимость, рассчитанный исходя из ее кадастровой стоимости. С изменением законодательства для многих фискальные затраты стали непосильными, в то же время некоторые владельцы земель и помещений до сих пор не понимают, как формируется кадастровая стоимость объектов, можно ли ее оспорить и куда обращаться с этим намерением. Разъяснения по самым часто задаваемым вопросам о кадастровой оценке недвижимости читателям «МК» дает заместитель руководителя Росреестра Надежда Самойлова.

С изменением законодательства для многих фискальные затраты стали непосильными, в то же время некоторые владельцы земель и помещений до сих пор не понимают, как формируется кадастровая стоимость объектов, можно ли ее оспорить и куда обращаться с этим намерением. Разъяснения по самым часто задаваемым вопросам о кадастровой оценке недвижимости читателям «МК» дает заместитель руководителя Росреестра Надежда Самойлова.

Фото: Сергей Иванов

— Надежда Сергеевна, как в настоящее время функционирует система кадастровой оценки?

— Система кадастровой оценки действует на основании двух федеральных законов. Первый — ФЗ №135 «Об оценочной деятельности», в соответствии с которым кадастровая оценка определяется частными оценщиками, которые выбираются в рамках конкурсных процедур. Заказчиком оценочных работ является регион, будучи основной заинтересованной структурой в получении доходов от налогов, которые формируются в зависимости от кадастровой стоимости. Однако в настоящее время процедура оценки в рамках ФЗ №135 приостановлена, на нее наложен мораторий. Второй закон был принят в прошлом году — это ФЗ №237 «О государственной кадастровой оценке». Одно из законодательных новшеств в системе кадастровой оценки связано с тем, что кадастровую оценку с 2020 года будут осуществлять исключительно государственные бюджетные учреждения РФ на постоянной основе, а проводиться она будет по общей для всей страны методике, которая утверждена Министерством экономического развития. Ответственность за работу оценочных органов возлагается на региональные органы власти. В свою очередь, Росреестр будет осуществлять надзор с целью корректировки деятельности бюджетных учреждений в целях недопущения ошибок. Такие надзорные полномочия ведомства тоже предусмотрены новым законом наравне с внутренним контролем качества оценки на региональном уровне. Это позволит повысить контроль над результатами кадастровой оценки и избежать излишней коммерциализации этих работ, он также призван защитить правообладателей, учесть интересы населения и бизнеса.

Однако в настоящее время процедура оценки в рамках ФЗ №135 приостановлена, на нее наложен мораторий. Второй закон был принят в прошлом году — это ФЗ №237 «О государственной кадастровой оценке». Одно из законодательных новшеств в системе кадастровой оценки связано с тем, что кадастровую оценку с 2020 года будут осуществлять исключительно государственные бюджетные учреждения РФ на постоянной основе, а проводиться она будет по общей для всей страны методике, которая утверждена Министерством экономического развития. Ответственность за работу оценочных органов возлагается на региональные органы власти. В свою очередь, Росреестр будет осуществлять надзор с целью корректировки деятельности бюджетных учреждений в целях недопущения ошибок. Такие надзорные полномочия ведомства тоже предусмотрены новым законом наравне с внутренним контролем качества оценки на региональном уровне. Это позволит повысить контроль над результатами кадастровой оценки и избежать излишней коммерциализации этих работ, он также призван защитить правообладателей, учесть интересы населения и бизнеса. Таким образом, в законе предусмотрены механизмы для предупреждения возникновения ошибок, а также устранения их последствий максимально безболезненно для граждан. Например, если выявляется техническая ошибка при оценке ряда объектов, то такая ошибка будет устраняться во всех таких объектах на этой территории. Вся информация о кадастровой стоимости объектов, полученная в результате государственной кадастровой оценки, будет, как и раньше, вноситься в Единый государственный реестр недвижимости. При этом Федеральный закон «О государственной кадастровой оценке» позволяет проводить кадастровую оценку по новым правилам уже начиная с 2018 года.

Таким образом, в законе предусмотрены механизмы для предупреждения возникновения ошибок, а также устранения их последствий максимально безболезненно для граждан. Например, если выявляется техническая ошибка при оценке ряда объектов, то такая ошибка будет устраняться во всех таких объектах на этой территории. Вся информация о кадастровой стоимости объектов, полученная в результате государственной кадастровой оценки, будет, как и раньше, вноситься в Единый государственный реестр недвижимости. При этом Федеральный закон «О государственной кадастровой оценке» позволяет проводить кадастровую оценку по новым правилам уже начиная с 2018 года.

— Как узнать кадастровую стоимость объекта и для чего она может понадобиться?

— Исходя из кадастровой стоимости может рассчитываться налог на недвижимость, налог на продажу недвижимости, арендная плата, если арендодатель — государство, штрафы, а также некоторые другие пошлины и платежи. Узнать кадастровую стоимость объекта можно онлайн на сайте Росреестра, на портале госуслуг, на публичной кадастровой карте, в территориальном органе кадастровой палаты, в МФЦ. Чтобы узнать кадастровую стоимость, достаточно знать кадастровый номер земельного участка или адрес объекта недвижимости.

Чтобы узнать кадастровую стоимость, достаточно знать кадастровый номер земельного участка или адрес объекта недвижимости.

— От каких факторов зависит кадастровая стоимость?

— Факторы, которые влияют на величину кадастровой стоимости объекта недвижимости, определяются при проведении кадастровой оценки. Таких факторов, как правило, очень много: площадь, материал и год постройки, разрешенное использование, наличие коммуникаций, экономическая ситуация в регионе и т.д.

— Можно ли оспорить кадастровую стоимость объекта недвижимости и как это сделать?

— Действующим законодательством предусмотрено право оспорить кадастровую стоимость в суде или в специальных комиссиях по оспариванию кадастровой стоимости, созданных при каждом управлении Росреестра. Комиссия принимает решение об оспаривании кадастровой стоимости в короткие сроки — не более 30 дней с момента подачи заявления. В работе комиссий принимают участие как эксперты со стороны управления Росреестра и филиала Федеральной кадастровой палаты, так и представители региональных органов власти и оценочного сообщества. Таким образом, решения о пересмотре стоимости принимается коллегиально несколькими экспертами. Комиссии по оспариванию по новому закону будут создаваться по решению региональных органов власти. До того как в регионах пройдет кадастровая оценка по новым правилам, также будут действовать досудебные комиссии, созданные при территориальных органах Росреестра. В них можно оспорить кадастровую стоимость, установленную по методике старого закона. Другой вариант — заинтересованное лицо может обратиться в суд общей юрисдикции.

Таким образом, решения о пересмотре стоимости принимается коллегиально несколькими экспертами. Комиссии по оспариванию по новому закону будут создаваться по решению региональных органов власти. До того как в регионах пройдет кадастровая оценка по новым правилам, также будут действовать досудебные комиссии, созданные при территориальных органах Росреестра. В них можно оспорить кадастровую стоимость, установленную по методике старого закона. Другой вариант — заинтересованное лицо может обратиться в суд общей юрисдикции.

— Какие издержки несут владельцы объектов при определении кадастровой стоимости?

— При проведении массовой оценки кадастровой стоимости объектов издержки несут местные власти, они заказывают такую оценку у независимых оценочных компаний. Если вам необходимо оценить рыночную стоимость объекта недвижимости индивидуально, в том числе для целей оспаривания кадастровой стоимости, то необходимо обратиться к платным услугам частного оценщика.

— Какой из вариантов оспаривания кадастровой оценки заявители используют чаще — комиссии или суды? Какова доля отклоненных и удовлетворенных заявлений?

— В комиссии по пересмотру кадастровой стоимости заявители обращаются чаще, чем в суды. По нашей статистике, почти половина всех споров заканчиваются в пользу заявителя. За период 1 января 2017 года по 31 августа 2017 года в созданные при территориальных органах Росреестра комиссии по рассмотрению споров о результатах определения кадастровой стоимости поступило 35 723 заявления о пересмотре результатов определения кадастровой стоимости в отношении 76 549 объектов недвижимости. Из них юридическими лицами подано 21 972 заявления, физлицами — 13 264 заявления, остальные — органами государственной власти, местного самоуправления или совместно юридическим и физическим лицами. По результатам работы комиссий решение об установлении кадастровой стоимости объекта недвижимости в размере его рыночной стоимости принято в отношении 13 974 заявлений, о невозможности изменения величины кадастровой стоимости — в отношении 12 203 заявлений, о пересмотре кадастровой стоимости — в отношении 552 заявлений. Статистика по обращениям в суд показывает, что в тот же период в судах инициировано 7085 споров о величине внесенной в государственный кадастр недвижимости кадастровой стоимости в отношении 12 875 объектов.

По нашей статистике, почти половина всех споров заканчиваются в пользу заявителя. За период 1 января 2017 года по 31 августа 2017 года в созданные при территориальных органах Росреестра комиссии по рассмотрению споров о результатах определения кадастровой стоимости поступило 35 723 заявления о пересмотре результатов определения кадастровой стоимости в отношении 76 549 объектов недвижимости. Из них юридическими лицами подано 21 972 заявления, физлицами — 13 264 заявления, остальные — органами государственной власти, местного самоуправления или совместно юридическим и физическим лицами. По результатам работы комиссий решение об установлении кадастровой стоимости объекта недвижимости в размере его рыночной стоимости принято в отношении 13 974 заявлений, о невозможности изменения величины кадастровой стоимости — в отношении 12 203 заявлений, о пересмотре кадастровой стоимости — в отношении 552 заявлений. Статистика по обращениям в суд показывает, что в тот же период в судах инициировано 7085 споров о величине внесенной в государственный кадастр недвижимости кадастровой стоимости в отношении 12 875 объектов. Из них требования истцов удовлетворены в 3415 случаях, не удовлетворены — в отношении 487 исков, на конец периода на рассмотрении находится 3183 иска. Следует отметить, что в подавляющем большинстве случаев заявления подаются в отношении результатов определения кадастровой стоимости земельных участков. Споров относительно величины кадастровой стоимости объектов капитального строительства в рассматриваемом периоде значительно меньше.

Из них требования истцов удовлетворены в 3415 случаях, не удовлетворены — в отношении 487 исков, на конец периода на рассмотрении находится 3183 иска. Следует отметить, что в подавляющем большинстве случаев заявления подаются в отношении результатов определения кадастровой стоимости земельных участков. Споров относительно величины кадастровой стоимости объектов капитального строительства в рассматриваемом периоде значительно меньше.

Подписаться

Авторы:

Ирина Медова

Налоги

Суд

Власть

Опубликован в газете «Московский комсомолец» №27520 от 13 октября 2017

Заголовок в газете:

Налог оценка бережет

Что еще почитать

Что почитать:Ещё материалы

В регионах

Полиция задержала 50 девушек в красном на петрозаводской площади Кирова.

ФОТО

ФОТОФото

20062

Карелия

Ирина Стафеева

Самые вкусные оладьи из кабачков по-новому

14544

Калуга

Елена Одинцова

Жительницы Улан-Удэ становятся проститутками ради уплаты долгов и помощи близким

5193

Улан-Удэ

Роксана Родионова

«Надо настраиваться»: стилист в Улан-Удэ предсказала возвращение моды нулевых годов

Фото

3759

Улан-Удэ

Сэсэг Жигжитова

Костромские проблемы: в наших лесах исчезли грибы

2997

Кострома

Начальник свердловского ТУ Росимущества Сергей Зубенко с молчаливого согласия федерального руководителя Вадима Яковенко тормозит развитие строительной отрасли в Екатеринбурге

Фото

2719

Екатеринбург

Максим Бойков

В регионах:Ещё материалы

для чего нужна, как узнать

Домой Закон и стройка Что нужно знать о кадастровой стоимости частного дома? Как считается и можно. ..

..

Содержание

- 1 Что такое кадастровая стоимость дома?

- 1.1 Как формируется

- 1.2 Причины отличия кадастровой стоимости от рыночной

- 2 Как узнать кадастровую стоимость дома?

- 3 Порядок действий при оспаривании кадастровой стоимости

- 3.1 Документы для обращения в суд

- 4 Полезные видео

Если вы владеете частным домом, то обязаны каждый год уплачивать налог на недвижимость. Рассчитывается он, исходя из кадастровой стоимости вашего жилища.

Этот важный показатель учитывается не только при определении налоговой суммы. Если вы намереваетесь взять кредит под залог дома, банк в первую очередь поинтересуется его кадастровой стоимостью.

Учитывают её в суде при разделе имущества. Важна она при всех сделках с объектами недвижимости (смотрите еще: закон и стройка).

Что такое кадастровая стоимость дома?

Это цена жилого объекта, рассчитанная с учетом рыночной стоимости. Эта величина используется налоговыми органами для определения суммы налога, который собственник обязан уплатить в бюджет.

Эта величина используется налоговыми органами для определения суммы налога, который собственник обязан уплатить в бюджет.

Исходя из этого показателя, рассчитываются пошлины при оформлении дарственной у нотариуса и некоторые другие платежи. При покупке или продаже дома не допускается, чтобы его стоимость была меньше кадастровой. Ведь, исходя из неё платятся налоги с продажи дома, если он был в собственности меньше пяти лет.

Рассчитывает ее Росреестр. Сотрудники Федеральной службы государственной регистрации, кадастра и картографии заносят результаты оценки в Единый государственный реестр недвижимости – ЕГРН.

Как формируется

Специалисты пользуются калькулятором стоимости, перемножающий различные показатели, формирующие цену, а именно:

- Возраст строения (год постройки).

- Материал, использованный для возведения стен. Бревенчатые стены изнашиваются быстрее кирпичных.

- Площадь здания и участка, где оно стоит. Дом всегда продается вместе с участком.

Чем больше земли, тем больше стоимость.

Чем больше земли, тем больше стоимость. - Инфраструктура населенного пункта: коммуникации, дороги, связь, образовательные и лечебные учреждения.

- Стоимость квадратного метра жилой площади в области.

- Наличие работы для жителей данной местности.

Полученные результаты, особенно касающиеся частных домов, нередко вызывают много вопросов. Но у государственных органов нет возможности объективно оценить все дома, поэтому используются усредненные показатели.

[stextbox id=’info’]Важно! Хотя при формировании кадастровой стоимости берутся во внимание рыночные цены, рассчитанная специалистами Росреестра стоимость может отличаться от рыночной.[/stextbox]

Причины отличия кадастровой стоимости от рыночной

- Рыночная стоимость постоянно изменяется из-за изменения общей экономической ситуации и местных условий. Кадастровая же пересматривается один раз в два-три года.

- Величина кадастровой стоимости частного дома рассчитывается одновременно на группу однотипных объектов недвижимости, располагающихся рядом друг с другом.

При этом разница в отделке, ремонте, текущем состоянии не учитывается.

При этом разница в отделке, ремонте, текущем состоянии не учитывается. - Кадастровая стоимость часто превышает рыночную из-за того, что при ее расчете рассматривается перспектива развития населенного пункта, которая повлечет за собой увеличение рыночной стоимости построек, расположенных в этом месте. Например, запланированная в ближайшие год-два газификация поселка или строительство в нем дорог, торговых учреждений, детского сада и т. п., автоматически увеличит цену частных домов в этом населенном пункте.

- В формуле расчета кадастровой стоимости присутствует площадь вашего строения в квадратных метрах, зарегистрированная в БТИ. Если вы не заявляли о перепланировках, изменяющих площадь дома, они не будут учтены и в кадастровой стоимости.

Чаще всего рыночная стоимость бывает выше кадастровой, но случается и наоборот. Это происходит, если не учтены индивидуальные особенности здания, допущены ошибки в расчетах или резко упала стоимость подобных объектов на рынке недвижимости в данной местности. Например, при закрытии предприятий, люди уезжают из городов. Когда негде работать, некому и покупать дома.

Например, при закрытии предприятий, люди уезжают из городов. Когда негде работать, некому и покупать дома.

Чтобы сумма налога на дом не оказалась слишком большой, возможно оспорить кадастровую стоимость объекта своего имущества. Для начала поинтересуйтесь, во сколько оценили ваш дом.

Как узнать кадастровую стоимость дома?

Узнать кадастровую цену строения, внесенного в Росреестр, может любой желающий на сайте этой организации. Потребуется лишь ввести в поиск кадастровый номер или адрес объекта.

В результате поиска будет выдана информация об объекте, в том числе и его кадастровая стоимость. Но данные найдутся в том случае, если объект поставлен на кадастровый учет. Если ваш дом на учет не поставлен, займитесь этим, иначе никакие действия с недвижимостью вы не сумеете проделать.

Платно можно заказать справку по электронной почте, пройдя по соответствующей ссылке на сайте Росреестра.

Если есть необходимость получить на руки достоверную выписку о стоимости вашего дома, вы можете сделать это несколькими способами:

- обратиться в кадастровую палату, написав заявление;

- посетить многофункциональный центр (МФЦ).

В обоих случаях к заявлению нужно приложить документы:

- паспорт;

- квитанцию, подтверждающую оплату госпошлины;

- правоустанавливающие документы на объект.

Если вам показалось, что кадастровая оценка высока, что не соответствует действительности, вы можете ее оспорить.

[stextbox id=’warning’]Еще по теме: Как проверить кадастровый номер земельного участка?[/stextbox]

Порядок действий при оспаривании кадастровой стоимости

Владелец дома может обжаловать результаты оценки его собственности. Есть два пути:

- в досудебном порядке – в комиссии при Росреестре по рассмотрению подобных споров;

- в суде.

В комиссии при кадастровой палате пересчитают стоимость объекта, но если она после этого не понизится, можно оспорить это в суде.

[stextbox id=’warning’]Внимание! С 2020 года рассматривать подобные вопросы будут только суды.[/stextbox]

Перед обращением в судебную инстанцию постарайтесь получить все доступные справки по оценке вашей недвижимости. Чтобы оспорить кадастровую стоимость в суде, нужно быть предельно конкретным.

Чтобы оспорить кадастровую стоимость в суде, нужно быть предельно конкретным.

Особенно это касается показателей, по которым эта стоимость определялась. По полученным справкам и выпискам выделите из перечисленных показателей те, которые являются недостоверными.

Свое несогласие с какими-либо показателями нужно аргументировать. Для этого придется нанять оценщика, имеющего право на проведение оценки недвижимости и являющегося членом саморегулируемой организации. Чтобы быть уверенным в оценщике, его легко проверить на сайте Росреестра.

[stextbox id=’warning’]Справка. Технические ошибки, которые влияют на итоговую кадастровую стоимость, разъяснены в ФЗ-221 от 24.07.2007 г. «О государственном кадастре недвижимости».[/stextbox]

Документы для обращения в суд

- Исковое заявление.

- Паспорт.

- Выписка, полученная из ЕГРН.

- Правоустанавливающие документы.

- Документы, подтверждающие, что сведения о доме не были достоверными, что при оценке дома возникли неточности, были допущены технические ошибки.

- Дополнительные документы, например, о признании дома аварийным или об ограничениях на использование прилегающей к дому земли.

- Квитанцию об оплате госпошлины.

Если суд встанет на сторону заявителя, кадастровая стоимость его дома будет пересчитана. Но новая сумма будет считаться, исходя из рыночной стоимости объекта не на день подачи заявления в суд, а на дату проведения предыдущей общей оценки. Но уплаченные излишние налоги из бюджета не возвращаются. Налоги пересчитываются, начиная с года обращения в суд.

Нужно хорошо просчитать, какую выгоду вы получите, если суд удовлетворит ваши требования. Намного ли уменьшится сумма налога. Ведь судебные издержки тоже не такие уж маленькие. Кроме пошлин за справки, выписки, за подачу искового заявления, нужно оплатить экспертизу. Скорее всего, понадобится помощь юриста.

Полезные видео

Более подробно о кадастровой стоимости, как ее узнать, оспорить или снизить налог, источник: канал «Дело жизни»

[yvideo number=»2wR23W1tuto»]

Выгодно ли снижать кадастровую стоимость, кто и как ее определяет, процедура уменьшения — источник: канал «#ПРОнедвижимость»

[yvideo number=»nE041EjVHWo»]

Еще полезная информация по вопросам кадастровой стоимости — источник: юрист Дмитрий Алехин

[yvideo number=»en60myT2kGU»]

Итак, кадастровую стоимость своего дома надо знать, а при несогласии с ней, ее можно оспорить. Узнать эту величину можно на сайте Росреестра, она меняется каждые 2-3 года.

Узнать эту величину можно на сайте Росреестра, она меняется каждые 2-3 года.

Оспаривая назначенную кадастровую стоимость, нужно постараться собрать как можно больше документов, доказывающих справедливость ваших требований.

Предыдущая статьяПриватизация частного дома и земельного участка: как, зачем и кому это выгодно?

Следующая статьяКак правильно и корректно рассчитать налог на частный дом и землю? Формулы расчета, кто может не платить

ЭТО ПРИГОДИТСЯ

В ТОПЕ ПРОСМОТРОВ

Как рассчитывается кадастровая стоимость квартиры (дома)

Люди, обладающие собственным жильем, часто хотят узнать, как рассчитывается кадастровая стоимость квартиры, ведь в жизни могут возникнуть ситуации, делающие этот вопрос актуальным. Для того чтобы получить ответ, сначала нужно узнать, что такое кадастровая стоимость квартиры, о том, как она считается, из чего складывается кадастровая стоимость, о местах, где этот расчет можно произвести и от чего зависит, изменится ли этот показатель.

Дорогие читатели! Для решения вашей проблемы прямо сейчас, получите бесплатную консультацию — обратитесь к дежурному юристу в онлайн-чат справа или звоните по телефонам:

+7 495 109-30-87 — Москва и обл.

+7 812 309-07-44 — Санкт-Петербург и обл.

+7 804 333-07-22 — Другие регионы РФ

Вам не нужно будет тратить свое время и нервы — опытный юрист возмет решение всех ваших проблем на себя!

Содержание

- 1 Понятие

- 2 Кадастровая стоимость квартиры: из чего она складывается

- 3 Когда изменяется

- 4 Для чего она нужна

- 5 Кадастровая и инвентаризационная – в чем разница

- 6 Расчет

- 7 Процедура оспаривания

Понятие

Что же такое кадастровая стоимость квартиры, как лучше охарактеризовать данное определение и откуда оно берется?

Это специальная цена недвижимости, которая действует на рынке, определяется и формируется государственной кадастровой службой и кадастровой палатой.

Как правило, кадастровой ценой считается общий эквивалент цены всякой недвижимой единицы. Чтобы узнать, как рассчитывается кадастровая стоимость дома, и сделать это правильно, необходимо брать в учет главные величины, использующиеся в подобных расчетах.

Кадастровая стоимость квартиры: из чего она складывается

- Год постройки здания. Чем сам дом старше, тем более низкой будет стоимость квартиры, а значит, она снизится и в кадастре. Наиболее дорогие категории – новостройки. Цена жилплощади также зависит от сделанного капитального ремонта при замене всех старых коммуникаций.

- Размер жилплощади. Цена рассчитывается по цене квадратного метра.

- Инфраструктура вокруг. Считаются все общественно значимые места, расположенные рядом с жильем, ситуация с общественным транспортом, магазины, торговые центры и т.д. Это очень сильно влияет на то, как определяется кадастровая стоимость.

- Средняя цена квадратного метра жилплощади в этой местности. Например, в центре Москвы или Санкт-Петербурга квартира будет стоить намного дороже, чем в центре провинциального города, а значит, изменится и стоимость в кадастре.

Территориальный коэффициент очень значим: в границах определенной области цена квартир может разниться, но стоимость в кадастре не равна стоимости на рынке, ведь в первом случае не учитывается нынешнее экономическое положение. Рыночная цена существенно зависит от спроса и предложения в конкретном районе, а этот показатель крайне нестабилен.

Когда изменяется

Изменение кадастровой стоимости дома может происходить в следующих ситуациях:

- с момента оценки прошло пять лет;

- в районе кардинально поменялись цены на недвижимость;

- собственника не устраивает существующий показатель, и он подает иск в суд. При положительном решении цена поменяется.

Для чего она нужна

Показатель цены квартиры в кадастре необходим для того, чтобы посчитать суммы налоговых выплат за нее. Эта цифра рассчитывается посредством федеральной автоматизированной кадастровой службы. Расчет осуществляется на основании сведений о недвижимом объекте, которые существуют в кадастре, а также на базе специальных алгоритмов.

Эта цифра рассчитывается посредством федеральной автоматизированной кадастровой службы. Расчет осуществляется на основании сведений о недвижимом объекте, которые существуют в кадастре, а также на базе специальных алгоритмов.

Еще не так давно в России почти все операции, касающиеся недвижимости, реализовывались на основе рыночных и инвентаризационных цен. Формирование первой никак не зависело от государства, а вторая и вовсе определялась так, что была очень далека от реальности. Из-за этого и было введено понятие кадастровой стоимости.

Она используется и в тех ситуациях, когда квартира наследуется, тогда, когда оформляется ипотека в банке, когда нужно определить нужные выплат для совершения обмена или дарения объекта.

Описываемый параметр является основой для вычисления любых его особенностей, которые выражаются в финансовом эквиваленте, связанном с квартирой.

Кадастровая стоимость земли или другого имущества – нестабильный показатель, систематически изменяющийся в сторону возрастания.

Кадастровая и инвентаризационная – в чем разница

Кадастровая стоимость квартиры представляет собой цену объекта, формируемую уполномоченным ведомством при помощи проведения официальной оценки согласно существующим правовым актам, регламентирующим процедуру оценивания.

Оценочные положения определены Федеральными законами и всяческими правительственными постановлениями о кадастровой оценке.

Привычная населению страны, но устаревшая и далекая от современности инвентаризационная цена, полностью заменена кадастровой стоимостью квартиры – она близка к цене недвижимости на рынке и применяется для того, чтобы рассчитать суммы налоговых выплат.

Расчет

При расчете этой разновидности стоимости недвижимой единицы используются конкретные индивидуальные нюансы и факторы:

- средняя цена квадратного метра, определяющаяся в каждом конкретном регионе;

- год постройки здания;

- размеры средних заработных плат;

- экономические параметры рыночного сегмента, которому принадлежит недвижимый объект;

- близость к центру города и общая популярность района.

Как рассчитывается кадастровая стоимость земельного участка или иного объекта? Для этого применяется специальная формула установления стоимости квартиры, а также иные коэффициенты. При использовании методов массовой оценки учитывается не столько отдельная жилплощади, и даже не улица, а сразу несколько районов.

Регулярность осуществления комплексных расчетных и оценочных работ также различается в зависимости от местности, но они проводятся не реже, чем раз в три года. Сведения о проведенных работах находятся в общем доступе и размещаются на официальных сайтах исполнительных ведомств.

После выполнения работ результаты направляются заказчику, то есть органу власти. Как только показатели кадастровой стоимости квартиры будут утверждены, они направляются в налоговые органы. Здесь происходит расчет имущественного налога касательно каждой недвижимой единицы. С учетом особенностей формирования стоимости в ГКН можно утверждать, что итоги расчета – сильно усредненные величины, не отражающие действительную стоимость жилья.

Исходя из исследования показателей кадастровой цены в разных регионах, напрашивается вывод о том, что они значительно превышают цену жилья на рынке, что становится причиной возникновения неприятных последствий:

- устанавливается повышенный имущественный налог, из-за чего владельцы квартир, расположенных в старых зданиях, получают квитанции, сопоставимые с теми, что приходят в элитные дома;

- повышаются цены на вторичном рынке недвижимости, т.к. продавцы ориентируются на значение стоимости недвижимости во время распоряжения собственностью.

Почти сразу с того момента, как кадастровая стоимость объекта недвижимости начала действовать, хозяева квартир стали обращаться в суд для оспаривания указанных цифр. Сформировавшаяся практика заставила государство предусмотреть процедуру оспаривания стоимости недвижимости в кадастре по закону.

Процедура оспаривания

Главная цель оспаривания кадастровой стоимости земли, частного дома или квартиры – приведение этой цены в соответствие с действительной ценой данного объекта на рынке. Это даст возможность снизить сумму налоговых выплат.

Это даст возможность снизить сумму налоговых выплат.

На сегодняшний день в законодательстве предусмотрено два способа оспаривания неверных стоимостей:

- посредством обращения к уполномоченной территориальной комиссии, рассматривающей споры о кадастровой оценке недвижимых единиц;

- посредством обращения в суд, подав иск о приравнивании двух показателей кадастровой стоимости земельного участка, дачи, дома или квартиры.

Важно! Если оспариванием стоимости квартиры в кадастре занимаются юридические лица, они обязательно должны пройти через два этапа подачи иска. Гражданам необязательно обращаться в уполномоченную комиссию, они могут сразу идти в суд.

Чтобы оспорить неверные показатели в кадастре, следует представить суду доказательства несоответствия кадастровой стоимости объекта его цене на рынке. Для этого нужно заказать независимому эксперту-оценщику отчет о рыночной цене квартиры или же провести кадастровые работы касательно единицы недвижимости, вызвав кадастрового инженера.

Если в представленной документации явно представлено, что кадастровая и рыночная величины существенно не совпадают друг с другом, судебным органом выносится решение о признании равенства двух данных показателей. Это решение распространяется именно на конкретную недвижимость, а для прочих площадей в многоквартирном здании существующая стоимость в кадастре будет иметь силу до момента ее оспаривания.

Как только судебный акт вступил в силу, он направляется в:

- исполнительное ведомство, которое должно внести новые изменения в официально опубликованные сведения;

- Росреестр, учитывающий новые данные в своей информационной базе;

- ФНС, производящую расчет налоговых выплат по жилплощади согласно ее новой цене в кадастре.

Оспаривание стоимости недвижимого объекта в кадастре не обладает обратной силой, поэтому определенный в суде показатель будет устанавливаться только с начала нового периода расчета. При дальнейших начислениях налоговых выплат ФНС обязана использовать новую величину цены.

Во время расчетов стоимости квартиры в кадастре применяются очень грубые и поверхностные математические модели, не отражающие действительность. Даже если в возбуждении дела по этому вопросу будет отказано или же истцу придет уведомление об отказе в удовлетворении иска, можно подавать заявку о признании незаконности постановления. При втором пересмотре можно рассчитывать на снижение кадастровой стоимости земельного участка в 2022 году.

Как узнать кадастровую стоимость квартиры в Росреестре онлайн

SovetIpoteka.ru

0 Комментариев

аренда, Ипотека, кредит, снт

Кадастровую стоимость определяют по результатам оценки недвижимости государственными органами. Как правило, она приближена к рыночной цене. Определение кадастровой стоимости регулируется ст. 14 ФЗ-237 от 03.07.2016. Отчет, который формируется по результатам оценочных работ, дополнен и другими документами, содержащими данные об объекте недвижимости, его характеристиках и прочие. Государственная организация обязана разместить на официальном портале отчетные документы в течение трех рабочих дней от даты их составления. В свою очередь, регистрационное учреждение проверяет их на протяжении 10 рабочих дней, а затем направляет в уполномоченный орган субъекта РФ уведомление о соответствии или несоответствии установленным требованиям.

14 ФЗ-237 от 03.07.2016. Отчет, который формируется по результатам оценочных работ, дополнен и другими документами, содержащими данные об объекте недвижимости, его характеристиках и прочие. Государственная организация обязана разместить на официальном портале отчетные документы в течение трех рабочих дней от даты их составления. В свою очередь, регистрационное учреждение проверяет их на протяжении 10 рабочих дней, а затем направляет в уполномоченный орган субъекта РФ уведомление о соответствии или несоответствии установленным требованиям.

ГАЗПРОМБАНК ИПОТЕКА

Сведения о кадастровой стоимости можно получить путем заказа выписки из ЕГРН. Форма данного документа утверждена приказом Министерства экономического развития РФ №975 от 25.12.2015.

Содержание

- 1 Как определяется кадастровая стоимость квартиры?

- 2 Кадастровая стоимость через сервис Росреестра.

- 3 Кадастровая стоимость на Публичной карте

- 4 Как пересмотреть кадастровую стоимость?

- 4.

1 Похожие записи

1 Похожие записи

- 4.

Как определяется кадастровая стоимость квартиры?

Кадастровая стоимость определяется на основе следующих параметров:

- средняя расчетная заработная плата в регионе;

- географическое размещение дома, в котором находится исследуемая квартира;

- характеристика недвижимости;

- близость к объектам инфраструктуры;

- общее состояние квартиры;

- год постройки;

- общая площадь и прочие.

Любая из вышеперечисленных характеристик оказывает прямое или косвенное воздействие на кадастровую стоимость, завышая или, наоборот, занижая ее. Имеет значение даже материалы, используемые для сооружения. Если в квартире свежий ремонт и восстановлены все коммуникации, заменены окна, двери и прочее, кадастровая стоимость будет на порядок выше, чем при оценке недвижимости в «убитом» состоянии.

В Москве кадастровые стоимости квартир выше, чем у аналогичной недвижимости, которая находится в провинциальном городке. Это в очередной раз подтверждает тесную связь между географическим расположением и ценой.

Кадастровая стоимость через сервис Росреестра.

Узнать кадастровую стоимость квартиры через официальный сайт Росреестра можно разными способами. И один из них — использование подраздела «Справочная информация по объектам недвижимости в режиме online» в разделе «Сервисы».

Кликните по иконке в виде домика с нужной надписью. Откроется форма для заполнения. Обратите внимание, что определить кадастровую стоимость можно не только по адресу, но и по другим параметрам:

- Кадастровому номеру. Уникальный код, присвоенный объекту недвижимости при его постановке на учет. Состоит из числовой комбинации. Первые две цифры — округ, вторая пара — район, следующие 7 или 6 цифр — квартал, последние — порядковый номер объекта недвижимости.

И если первая часть комбинации может повторяться, то последние цифры — номер, который присваивается непосредственно жилью данного квартала. Благодаря этому и достигается уникальность кадастрового номера.

И если первая часть комбинации может повторяться, то последние цифры — номер, который присваивается непосредственно жилью данного квартала. Благодаря этому и достигается уникальность кадастрового номера. - Условному номеру. Набор числовых символов, присваиваемых объектам недвижимости до 2002 года.

- Номерам прав или ограничений.

В данном случае речь пойдет о поиске кадастровой стоимости по адрес. В предложенной форме поставьте отметку около соответствующего пункта. Далее выберите субъект (область, в которой находится квартира). Укажите район, тип населенного пункта и его наименование, тип улицы и ее название, номер дома и квартиры. При необходимости отметьте номер корпуса или строения.

По завершении заполнения формы введите символы с картинки в пустой строке и нажмите на кнопку «Сформировать запрос».

Сформируется отчет, где кроме требуемой кадастровой стоимости, даты ее внесения, определения и утверждения, будут указаны и другие данные, такие как статус объекта, площадь, тип и прочее.

Кадастровая стоимость на Публичной карте

Следующий способ поиска кадастровой стоимости квартиры предполагает использование все того же раздела «Сервисы» на официальном сайте Росреестра. Перейдите в него и выберите подраздел «Публичная кадастровая карта».

Откроется карта, используя которую можно узнать данные любого объекта недвижимости, включая кадастровую стоимость. Преимущество данного сервиса заключается в удобстве применения. Существует возможность измерить расстояние между точками, отмеченными на карте, установить границы и прочее.

Чтобы определить кадастровую стоимость квартиры по адресу на Публичной карте, откройте поиск, кликнув левой кнопкой мышки по значку с лупой. Выберите «Адреса» в открывшемся списке. Введите адрес в пустой строке. Нажмите на кнопку «Найти».

Откроется приближенная схема участка, окружающего дом, в котором находится желаемый объект. Нажать на иконку «Объекты в точки» и совершить левый клик в нужном месте. Откроется таблица с данными объекта. В них входит адрес, кадастровый номер, стоимость и другая информация.

В них входит адрес, кадастровый номер, стоимость и другая информация.

Обратите внимание! Сведения, полученные по Публичной карте, используются в ознакомительных целях и не имеют юридической значимости. Для получения официального документа с подписью и печатью следует обратиться в уполномоченные органы.

Как пересмотреть кадастровую стоимость?

Поскольку от кадастровой стоимости зависит размер уплаченного налога за недвижимость, собственникам выгодно, чтобы их недвижимость была оценена, как можно ниже. В связи с этим, случаи оспаривания результатов работы независимых экспертов нередки.

Согласно ФЗ-135 от 29.07.1998, кадастровая стоимость квартиры или другого объекта недвижимости может быть пересмотрена. Для этого нужно обратиться в суд или потребовать созыва специальной комиссии.

Основания для пересмотра кадастровой стоимости следующие:

- сведения, используемые для определения цены объекта недвижимости, оказались недостоверными;

- даты установления рыночной и кадастровой стоимости в отношении одного и того же объекта совпадают.

Куда именно обращаться для оспаривания кадастровой стоимости — в суд или специальную комиссию — решает заявитель. Если им является физическое лицо, можно обойтись без созыва комиссии. Что касается организаций, этот этап обязателен. Комиссии функционируют при каждом региональном отделении Росреестра.

Облагается ли налогом мансардный этаж частного дома

Краткое содержание

- Какая разница налога на дом с мансардой или двухэтажный дом?

- Меня интересует налог на двухэтажный дом и дом с мансардой. Разница большая будет.

- Какова разница налога на одноэтажный дом с мансардой и двухэтажный в городе Кургане.

- Большая ли разница в налоге на одноэтажный дом с мансардой или двухэтажный дом.

- Пожалуйста) какова сумма налога на двухэтажный дом.

- Какова разница в уплате налога на одноэтажный и двухэтажный дом? как поступить?

- Есть разница в налоге на двухэтажный дом и дом с мансардной крышей 14 м*15 м.

- Налоги на дом

- Налог на землю и дом

- Налог на жилой дом

- Налог на дом пенсионерам

- Налог на частный дом

1. Какая разница налога на дом с мансардой или двухэтажный дом?

1.1. Налогооблажение не зависит от конфигурации дома, а от его стоимости.

2. Меня интересует налог на двухэтажный дом и дом с мансардой. Разница большая будет.

2.1. Размер налога на имущество рассчитывается от кадастровой стоимости имущества. Дом с мансардой может стоить в разы дороже двухэтажного дома и наоборот.

3. Какова разница налога на одноэтажный дом с мансардой и двухэтажный в городе Кургане.

3.1. Налог зависит от кадастровой стоимости здания.

4. Большая ли разница в налоге на одноэтажный дом с мансардой или двухэтажный дом.

4.1. Здравствуйте!

Зависит не от этажности а от стоимости недвижимости.

5. Пожалуйста) какова сумма налога на двухэтажный дом.

5.1. До 1 октября 2016г. будет уплачиваться новый налог на имущество. В соотв. со ст.406 НК РФ налоговая ставка по налогу на имущество рассчитывается исходя из кадастровой стоимости: до 0,1% — для жилых домов. Предусмотрено уменьшение кадастровой стоимости при расчете налоговой базы: для жилого дома — вычитается величина кадастровой стоимости 50-ти кв.метров общей площади этого жилого дома.

6. Какова разница в уплате налога на одноэтажный и двухэтажный дом?

как поступить?

6.1. Разница в сумме налога.

7. Есть разница в налоге на двухэтажный дом и дом с мансардной крышей 14 м*15 м.

7.1. Здравствуйте! Налог рассчитывается от суммарной инвентаризационной стоимости/кадастровой стоимости жилого дома.Этажность дома на сумму налога не влияет.

8. Имеется частный дом двухэтажный 8 х 8 метров с мансардой. Какой налог на недвижимость буду платить?

8. 1. Добрый день, уважаемый посетитель!

1. Добрый день, уважаемый посетитель!

Это зависит только от кадастровой стоимости указанного дома. Вам известна кадастровая стоимость? Если да — назовите, скажу Вам точную сумму налога в Вашем регионе

Всего доброго, желаю удачи!

9. Я являюсь многодетной мамой (3 детей) имеется квартира трехкомнатная в двухэтажном деревянном доме (восьмиквартирный дом) и один из моих детей ребенок-инвалид, должна я платить налог на квартиру? Сегодня пришли две квитанции на моего старшего сына 14 лет ему и на меня две одинаковые суммы. Квартира в собственности с 2014 г двоим детям доли выделены в ней. А третий ребенок просто прописан в ней.

9.1. Льготу по налогу на имущество имеет только ребенок-инвалид, если он собственник доли в праве собственности на квартиру. Остальные собственники должны платить налог на имущество. Перечень льготников по налогу на имущество смотрите в ст.407 Налогового кодекса РФ.

10. У меня такая ситуация, живу в двухэтажном кирпичном доме, на втором этаже. Внизу есть полисадник, огороженый от основания дома еще предыдущими соседями снизу. Всегда там гуляли наши дети. Сейчас соседи сменились и началась война. Она утверждает что данная территория принадлежит ей, потому что она под её окнами. Хотя это предворовая территория, и я так же плачу налог за нее. Кричит и оскорбляет когда мои дети гуляют там. Расскажите кто прав в этой ситуации, уже нет сил все это терпеть. Спасибо.

Внизу есть полисадник, огороженый от основания дома еще предыдущими соседями снизу. Всегда там гуляли наши дети. Сейчас соседи сменились и началась война. Она утверждает что данная территория принадлежит ей, потому что она под её окнами. Хотя это предворовая территория, и я так же плачу налог за нее. Кричит и оскорбляет когда мои дети гуляют там. Расскажите кто прав в этой ситуации, уже нет сил все это терпеть. Спасибо.

10.1. Этой территорией вправе пользоваться все жильцы дома, а неё те у кого она под окном. Обратитесь к участковому сначала. Должен провести беседу с соседкой.

11. Хочу арендовать под магазин первый этаж (нежилой, по техпаспорту) двухэтажного частного дома. Налоговая не допускает налогообложение такое как вмененка (ЕНВД) на площадь. Требует перевести статус жилого дома. (жилой дом со встроенным магазином) Правомерно ли?

11.1. Здравствуйте.

Все правомерно.

Для целей осуществления предпринимательской деятельности помещение должно иметь статус нежилого, в противном случае Вам также будут грозить санкции Роспотребнадзора (СЭС).

12. Налог на недвижимость (а именно на частный дом) складывается из кадастровой стоимости. Я хотела бы узнать, есть ли разница при расчете кадастровой стоимость на одноэтажный дом +мансарда (высота в самой высокой точке потолка на мансарде более 2 метров) и на двухэтажный дом (в том же месте такого же размера). Как я понимаю, двухэтажный дом должен быть дороже, а соответственно и кадастровая стоимость должна быть больше. Я права? Если да,то пришлите пожалуйста ссылку на статью или закон.

12.1. Здравствуйте. В кадастровую стоимость дома входит множество критериев его оценки (калькуляция) по физическому износу, по полезной и общей площади, по развитию инфраструктуры района, где расположен дом, и т.д. т.п. Конкретно ссылок на ФЗ РФ по налогу кадастровой стоимости нет. Вам требуется обратиться в Росреестр по месту нахождения частной недвижимости.

13. Дачный дом 140 кв.м.,двухэтажный, домик под баню 25 кв. м.. Стоимость налога? В июле 2017 г. выхожу на пенсию? Спасибо.

13. 1. Здравствуйте. Налог исчисляется с кадастровой стоимости имущества, смотрите налоговые уведомления и считайте самостоятельно.

1. Здравствуйте. Налог исчисляется с кадастровой стоимости имущества, смотрите налоговые уведомления и считайте самостоятельно.

У вас появился план: обустройство мансарды, тем самым, расширение полезной жилой площади в своем доме. Речь может идти о наследной даче, семья-то растет; или о загородном доме для круглогодичного проживания.

Ну, а теперь, давайте посмотрим, сколько будет стоить ваша мечта. Поговорим о налогах.

Сначала термины. Мансарда – это жилое, обустроенное помещение под крышей. Отличительная черта такого помещения – потолок сложной формы, пологие скаты (конструкция крыши) диктуют особый дизайн этого помещения.

На такие помещения предусмотрен налог на мансарду. Надо или не надо его опасаться? Он достаточно лоялен. О налогах на имущество можно почитать здесь.

- Да, если высота потолка в максимальной точке не превышает 2 м. Построили комнату под крышей, где высота потолка максимум 195 см – налог не платим, если 200 см ровно – платим.

- Согласно законодательству стоимость квадратного метра мансардного помещения ниже, чем в помещениях внутри здания, поэтому и платежи будут меньше.

- Если по плану у вас изначально дом одноэтажный и мансарда включена, то налог на нее не полагается. Если двухэтажный дом, то средняя площадь помещения под крышей рассчитывается, как половина площади первого этажа.

- Планируете обустроить мансарду в готовом доме, проект которого утвержден? Потребуется частичная перепланировка? Тогда готовьте новый проект и согласование застройки. Нужны расчеты, так как вес существующей конструкции может не выдержать новую нагрузку.

- Если в вашем доме несколько ответственных съемщиков или владельцев, предстоит запастись согласием большинства (2/3 от общей численности), плюс документ о передачи в пользование вам части чердачного помещения в долгосрочную аренду или владение.

Избежать налога на мансарду можно, изменив доступ в это помещение. Лестница на чердак может быть временной, шаткой, деревянной. Лестница на мансарду должна быть стационарной, прочной и безопасной. Вот и думайте. Кстати, по такому принципу многие хитрованы вообще не платят налог на дом, маскируя его под временное жилье или недострой.

Как будут обстоять дела у вас, решить можете только вы. Главное, чтобы было комфортно всем. Где комфорт, там и душевное спокойствие.

Мансардой называют последний этаж жилого дома с частично или полностью наклонными потолками. Строительство мансарды во многих случаях бывает выгодным. Например, относительно загородных домов под мансарду можно перестроить чердачное помещение, ранее применявшееся Вами для складирования домашнего хлама и старых вещей. Чуть-чуть фантазии, немного времени – и старый чердак превращается в жильё, рабочий кабинет или в небольшой тренажёрный зал.

Для обитателей последних этажей многоэтажных домов строительство мансарды – это прекрасная возможность увеличить свою полезную жилплощадь, тем более, что затраты, которые придётся понести в этом случае оказываются сравнительно небольшими: установлено, что один м2 жилья в мансарде процентов на 25…30 дешевле, чем обычной жилплощади в доме.

Поговорим о юридических и технических тонкостях возведения и оформления мансард в жилых домах.

Налоги на мансарду — важный юридический вопрос

Налоги на дома с мансардами

Вообще о мансарде стоит подумать ещё на этапе строительства Вашего дома, ибо хорошо известно, что легче строить, чем перестраивать. Например, очень полезно знать, что стоимость одного квадратного метра мансарды меньше, чем стоимость жилой площади двухэтажного дома. Отсюда и налоговая ставка на помещения мансарды будет ниже налоговой ставки на помещения второго этажа.

Когда рассчитывается налог, то площадь помещения мансарды учитывают только в том случае, когда высота от пола мансарды до ближайшей точки потолка будет составлять не менее 2 м. А, поскольку, в большинстве случаев эта высота может быть меньше, то такую мансарду налоговые службы в расчёт не принимают.

Высота мансарды очень важна в налоговых вопросах

По ныне действующим нормам, площадь мансарды условно принимают в размере, который составляет половину площади первого этажа. Учитывая это, чтобы уменьшить имущественный налог, выгоднее возводить одноэтажный дом с невысокой мансардой. Отдельный налог на мансарду при этом не устанавливается.

Отдельный налог на мансарду при этом не устанавливается.

Естественно, что при вычислении суммы налога в расчёт принимают инвентаризационную стоимость самого здания, а далее от этой величины уже отсчитывают ставку налога. Следует отметить, что органы местного самоуправления могут изменять установленную законами ставку.

Этапы возведения мансарды в частном доме

Всё начинается с получения разрешения на строительство мансарды. Хорошо, если Вы – единственный хозяин в одноэтажном доме, в противном случае следует заручиться согласием всех собственников жилья. Только после этого можно заказывать проект и составлять смету на строительство. При этом необходимо согласование множества вопросов. Запаситесь терпением, ибо этот процесс может затянуться на целый год.

При заказе проекта необходимо решить вопрос, будет ли под мансарду задействована часть нынешнего чердачного помещения или чердак полностью. В первом случае налог будет меньше, но это решение определяется на финансовыми, а конструктивными вопросами.

Мансарда в частном доме — вполне осуществима

Дело в том, что надстройка мансарды предполагает увеличение нагрузки на несущие конструкции Вашего дома. Поэтому выполняются точные расчёты, от результатов которых и будет зависеть окончательное заключение о предельных размерах мансарды. Одновременно с этим станет ясно: возводить мансарду с односкатной кровлей, или необходима более дорогая двухскатная. Немаловажно, выдержит ли такую надстройку фундамент Вашего дома.

Обустройство мансарды в многоэтажном здании

Конечно, таком способом увеличения квадратных метров жилплощади могут воспользоваться только люди, живущие на последних этажах. Причём – без особо значительных финансовых затрат. Юридически не существует запретов подобной перестройки, хотя, с другой стороны ни в одном профильном законе не оговаривается возможность переделки чердака в мансарду.

Одним словом, что не запрещено, то – разрешено… Вместе с тем желающим обзавестись мансардой придётся решить ряд непростых вопросов: позаботиться об утеплении крыши здания, подвести в мансарду отопление, обеспечить её вентиляцией. Главное же – на общем собрании жильцов дома (на нём должны присутствовать более половины владельцев квартир) получить разрешение как минимум от двух третей участников собрания на передачу Вам прав пользования чердачным помещением (безвозмездное или арендное).

Главное же – на общем собрании жильцов дома (на нём должны присутствовать более половины владельцев квартир) получить разрешение как минимум от двух третей участников собрания на передачу Вам прав пользования чердачным помещением (безвозмездное или арендное).

Многоэтажный дом не является проблемой в возведении мансарды

Как вы добьётесь такого разрешения, зависит от Вашей предприимчивости и энергии, которая, конечно должна находиться в рамках закона. В процессе получения разрешения на обустройство мансарды Вам придётся пройти через те же этапы, что и при желании перестроить квартиру.

Налог на мансарду, юридические вопросы : 2 комментария

У меня частный дом и давно мечтаю добавить мансарду,дети просят.Не думал,что в своем доме,чтобы что-то достроить,надо бегать по инстанциям и практически выпрашивать разрешение.Это какая-то ерунда,сплошная бюрократия.

дык эт лишь аббревиатура разныя — ижс, снт, лпх, а так — все одно мзду платишь и разрешения спрашиваш, ток пореже и поменьша, чем за аренду.

ежели ба поборов нестало, то нужда была ба штамповать много рублев, а так — икономике

Preguntas frecuentes sobre hipotecas para частности

Кадастровая стоимость – это денежная стоимость, которую власти присваивают каждому объекту недвижимости . Это значение вносится в Кадастровый регистр административного учета, который находится в ведении Министерства финансов, и содержит физические, экономические и юридические характеристики всех объектов недвижимости. При расчете кадастровой стоимости вашего дома или помещения учитывается ряд факторов, таких как, например, местонахождение объекта, стоимость материального исполнения здания, застроенная площадь, возраст, окружающая среда, использование. земли… Эта фигура

используется для определения экономической состоятельности владельца и, таким образом, используется для расчета некоторых налогов, таких как налог на имущество (IBI) или налог на доходы физических лиц (IRPF).

Поэтому и рассказываем подробнее

что это такое и как посчитать кадастровую стоимость дома.

Что такое Кадастровый регистр

Кадастровый регистр – это независимый реестр Министерства финансов, содержащий все объекты , городские объекты, сельские объекты или объекты с особыми характеристиками (аэропорты, автомагистрали, атомные электростанции и т. д.). Регистрация обязательна и бесплатна, в отличие от Земельной книги.

Некоторые данные этой переписи доступны для широкой публики. Это означает, что любое заинтересованное лицо может получить доступ к электронной версии Кадастрового регистра и узнать для конкретного объекта его тип (городской, сельский или с особыми характеристиками), застроенную площадь, использование, графическое изображение поэтажного плана. , а также кадастровый номер . Это 20-значный код , который идентифицирует дом или помещение и используется в некоторых транзакциях , таких как продажа или наследство, для большей безопасности.

Кадастровый регистр содержит другие данные, доступ к которым может иметь только владелец имущества, органы власти и любые лица, аккредитующие законный интерес. Эта информация включает кадастровую стоимость .

Как читать кадастровый номер

Каждый из 20 знаков (цифр и букв) кадастрового номера объекта имеет значение, установленное кадастром. Для городская собственность это будет следующим образом:

- Первые семь цифр относятся к местонахождению собственности.

- Следующие семь цифр идентифицируют кадастровый план.

- Следующие четыре цифры обозначают имущество внутри поместья (например, бетонный пол внутри здания).

- Последние два символа — две контрольные цифры.

Для сельская собственность значение 20 символов следующее:

- Первые два числа определяют провинцию.

- Следующие три цифры относятся к муниципалитету.

- Следующая цифра – это сектор или район консолидации земель.

- Следующие три цифры идентифицируют комплекс.

- Следующие пять цифр обозначают участок внутри комплекса.

- Следующие четыре числа определяют собственность на участке.

- Последние две цифры — две контрольные цифры.

Как проверить кадастровую стоимость шаг за шагом

Узнать информацию о кадастровой стоимости объекта недвижимости его владелец, его представитель или доверенное лицо или лицо, доказывающее наличие у него законного интереса, может это сделать:

- веб-сайт кадастра с цифровым сертификатом, национальный идентификационный номер. или cl@ve система.

- Обратившись в территориальное отделение (отдел управления) Кадастрового регистра в вашей провинции, запросив встречу, позвонив на горячую линию кадастра (902 37 36 35 — 91 387 45 50) и предоставить документы, подтверждающие, что вы владеете недвижимостью.

- И в кадастровых информационных пунктах, которых можно узнать в вашем городском совете.

Для чего используется кадастровая стоимость

Кадастровая информация предназначена в основном для целей налогообложения. Различные органы власти используют кадастровую стоимость для расчета суммы, которую вы должны заплатить в виде определенных налогов, касающихся вашего дома. Например:

- Кадастровая стоимость на основе налога на имущество (IBI) , который находится в ведении муниципалитетов.

- Это также еще один фактор, который необходимо учитывать в налоговых декларациях . Обычное место жительства или недвижимость, используемая для ведения бизнеса, не приносят дохода, подлежащего обложению подоходным налогом с населения. Для другой городской собственности (например, пустующие дома, не предназначенные для обычного использования, или гаражи, а также неарендованные помещения) Налоговый департамент устанавливает налог на недвижимость, поскольку эта недвижимость приносит доход владельцам.

- В некоторых случаях кадастровая стоимость используется для расчета налога на передачу собственности при продаже или покупке подержанного дома (обычно это составляет от 6 до 10% от реальной стоимости имущества, которую рассчитывают некоторые автономные сообщества). путем применения повышающего коэффициента кадастровой стоимости объекта).

- Наконец, кадастровая стоимость учитывается в налоге на увеличение стоимости городских земель (известном как муниципальный прирост капитала), который может взиматься городскими советами..

Что влияет на кадастровую стоимость?

Для налогового департамента кадастровая стоимость – это стоимость вашего дома, независимо от того, сколько вы заплатили за него или суммы ипотечного кредита. Поэтому для определения этой суммы министерство использует Кадастровый регистр. И это делается с учетом, среди прочего, следующих аспектов, адаптированных для каждого муниципалитета:

- Местоположение собственности, городские условия, влияющие на землю, и ее пригодность для производства.

- стоимость земли, стоимость зданий и расходы и прибыль от производственной деятельности.

- Стоимость материального исполнения зданий, их возраст, их качество, историко-художественный характер или иные условия собственности.

Как правило, кадастровая стоимость не может превышать цену дома на рынке. Обновляется путем применения коэффициентов, утвержденных в Общих законах о государственном бюджете, и направлен на приближение кадастровой стоимости к текущей рыночной стоимости недвижимого имущества.

Как рассчитать кадастровую стоимость дома

Как мы видели выше, кадастровая стоимость недвижимости назначается налоговым управлением, но если вы хотите узнать кадастровую стоимость вашего дома, вы можете это сделать следующими способами:

- , проверив квитанцию о налоге на недвижимость (IBI), , где также указана стоимость земли и зданий;

- в налоговой декларации ;

- на сайте Кадастра с использованием цифрового сертификата или национального документа, удостоверяющего личность;

- в кадастровых информационных пунктах,

- или в территориальном отделении Кадастрового регистра в вашей провинции, , предъявив документы, подтверждающие, что вы владеете недвижимостью.

Если вы не можете проверить кадастровую стоимость ни одним из вышеперечисленных способов, но вы знаете, сколько вы заплатили за налог на недвижимость (IBI), вы можете рассчитать кадастровую стоимость недвижимости, если вы также знаете налоговую ставку, применяется путем деления суммы налога на недвижимость на налоговую ставку. Например, если вы заплатили налог на недвижимость (IBI) в размере 500 евро за свою квартиру, а налоговая ставка, применяемая вашим городским советом, составляет 0,5%, кадастровая стоимость квартиры составит 100 000 евро.

Что делать, если мне нужно изменить кадастровые данные?

Кадастровый регистр содержит такие данные, как владелец дома, застроенная площадь, его возраст и т. д., которые со временем могут меняться. Если возникают какие-либо изменения, вы должны сообщить о них в Кадастровый регистр, чтобы они были добавлены к переписи, и потому что это может изменить кадастровую стоимость, присвоенную имуществу, которая определяет налог, который вы должны платить за него.

Ниже приведены некоторые изменения, о которых вы должны будете сообщить в Земельный кадастр:

- Регистрация покупки недвижимости является обязанностью лица, приобретающего недвижимость, как это предусмотрено законом (статьи 9 и 13 Королевского законодательного указа 1/2004 от 5 марта, которым утверждается пересмотренный текст Закона о недвижимости). Закон о кадастре), хотя это мог сделать и продавец (снятие с учета, статья 15 вышеуказанного закона)

- Изменения в плате за участие, которая соответствует каждому супругу в общем имуществе.

- Реконструкция или расширение имущества (полное или частичное) или создание новых зданий.

- Снос (полный или частичный) зданий.

- Выделение, разделение, агрегирование и группировка свойств.

- Создание положения о разделе кондоминиума на недвижимое имущество.

- Изменение использования имущества или помещений, являющихся частью зданий.

В некоторых случаях нормативные акты предусматривают освобождение от обязанности декларировать эти изменения, например, когда действие или бизнес оформлены в виде публичного акта или когда требуется регистрация изменения в Земельном кадастре.

Для внесения изменений в кадастровые данные повторно обратитесь в электронную версию реестра, в территориальное управление или в свою мэрию . Эта ссылка на веб-сайт Кадастрового реестра позволяет вам выяснить , какие изменения вы должны декларировать , а какие нет.

Вас может заинтересовать

Испанские налоги на недвижимость для нерезидентов

Нерезиденты (лица, не проживающие в Испании) должны платить определенные налоги, если они владеют испанской недвижимостью. В следующих таблицах поясняются испанские налоги на недвижимость, которые нерезиденты обязаны платить как владельцы недвижимости в Испании.

Налог, который вы платите, и декларация, которую вы должны подать, во многом зависят от того, сдаете ли вы свою собственность в аренду или нет. Иностранцы могут быть удивлены, обнаружив, что они должны платить подоходный налог, даже если они не сдают в аренду свою недвижимость в Испании.

Испанский подоходный налог для нерезидентов, которые не сдают в аренду свою недвижимость в Испании (стандартная декларация)

| Испанское название | Impuesto de la renta de no residentes, declaración ordinaria (IRNR) |

| Описание | Вы платите эту версию подоходного налога в Испании, если выполняются следующие условия: 1) Вы не проживаете в Испании, 2) Вы владеете недвижимостью в Испании, 3) Эта недвижимость предназначена исключительно для личного пользования. и вы не сдаете его в аренду, 4) У вас нет другого источника налогооблагаемого дохода в Испании. Хотя вы не получаете доход от собственности, в глазах испанских налоговых органов вы все равно получаете выгоду от владения недвижимостью в Испании и, следовательно, должны платить налог на вмененный доход. |

| Налоговая база и ставка | Налоговая база: 2% от кадастровой стоимости недвижимости (указанной в квитанции IBI) или 1,1%, если кадастровая стоимость была пересмотрена с 1 января 1994 г. Налоговая ставка 2016 г. : Жители ЕС, Исландии и Норвегии 19%, все остальные 24%. Налоговая ставка 2016 г. : Жители ЕС, Исландии и Норвегии 19%, все остальные 24%. |

| Форма | Используйте общий раздел 210-A и укажите вид дохода 02. Например, вы должны с 1 января по 30 июня 2006 г. задекларировать налог на прибыль за 2005 г. |

| Пример | Кадастральная стоимость имущества = 200 000 евро База = 2200 евро налог = 19% x 2200 евро = 418 евро |

испанского wealth-wealth-wealth ne-neresisti-in-in-resIdiO). Испания

| Испанское название | Impuesto sobre el Patrimonio (Patrimonio) Этот налог был отменен с 01/01/2008, затем вновь введен в сентябре 2011 года с 3 по 20011 и 2012 годы, затем продлен с 20011 по 2020 годы. несколько важных изменений и другие вопросы, подробно описанные в разделе, посвященном испанскому 9.0269 Patrimonio налог на имущество |

| Описание | Каждый, кто владеет недвижимостью в Испании (как резиденты, так и нерезиденты), должен платить ежегодный налог на имущество, исходя из чистой стоимости их активов в Испании после разрешенных вычетов, таких как ипотечные кредиты. . Этот налог собирается региональными правительствами. . Этот налог собирается региональными правительствами. |

| Налоговая база и ставка | Налог основан на чистой стоимости вашего имущества (за вычетом ипотеки, если таковая имеется) или другой стоимости, которую налоговые органы сочтут уместной, с необлагаемой налогом надбавкой в размере 700 000 евро. Налоговая ставка работает по скользящей шкале с предельными ставками, начинающимися с 0,2% и повышающимися до 2,5%.[ |

| Форма | 714 |

| Даты | Представлено в июне за предыдущий календарный год. |

| Пример | Зависит от автономного региона, в котором находится ваша собственность. В большинстве регионов налог на богатство не взимается, если чистая стоимость вашей собственности не превышает 700 000 евро |

Испанский подоходный налог для нерезидентов, которые не сдают свою недвижимость в Испании в аренду, в сочетании с налогом на богатство