Содержание

Как будет меняться курс доллара в 2020-м. Мнения экспертов —

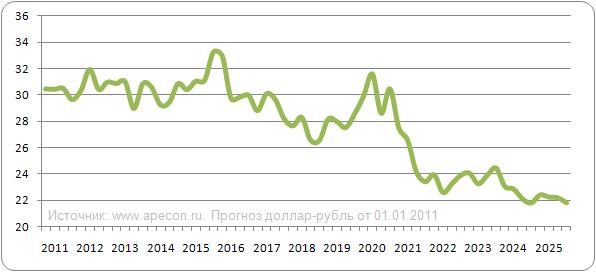

Мировые эксперты прогнозируют ослабление доллара на международной арене. А как будет в Кыргызстане? Эксперты считают, что он останется на той же отметке, что и в 2019 году.

24.kg собрало мнения отечественных, российских и иностранных аналитиков о том, каким будет курс «американца» в этом году.

Курс будет прежним?

«Со стороны валютного канала не ожидается шоков, влияющих на ускорение роста внутренних цен», — считает аналитик Евразийского банка развития Айгуль Бердигулова.

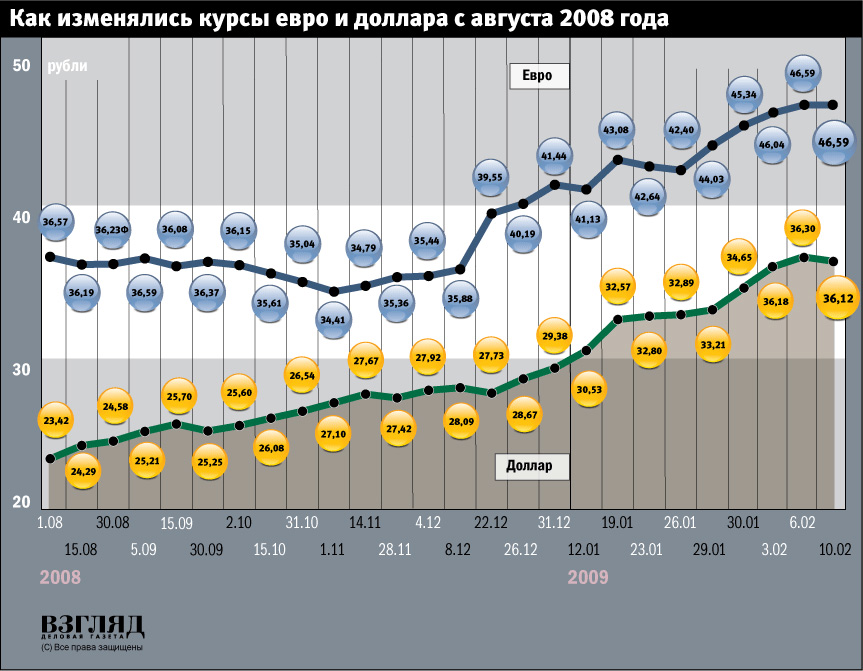

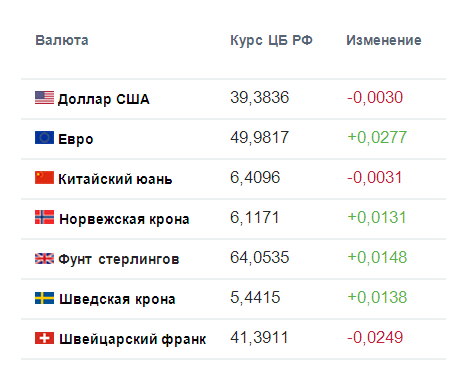

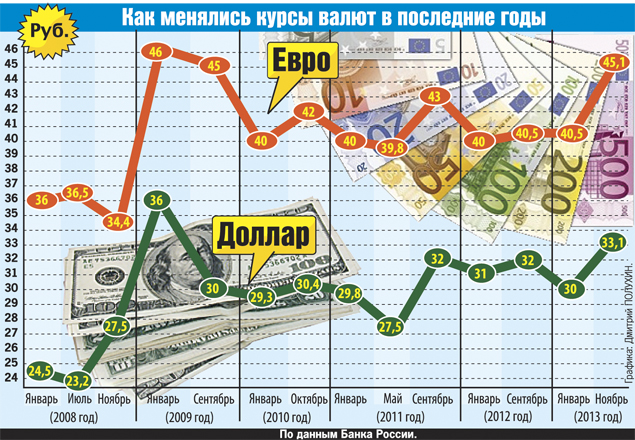

Это значит, что существенного изменения курса американской валюты в банке не ожидают. В ежемесячном макроэкономическом обзоре эксперты ЕАБР отметили, что курсы валюты стран — участниц ЕАБР продемонстрировали уверенную динамику в конце прошлого года. Ключевые денежные единицы региона — российский рубль и казахстанский тенге — заметно подорожали к доллару США и евро.

«Учитывая высокую волатильность внешней среды, сейчас рано судить, останется ли это укрепление курса краткосрочным или дает повод для пересмотра прогнозов валютных курсов на среднесрочную перспективу», — подчеркнули в ЕАБР.

На сегодня ЕАБР ожидает, что курс доллара США к сому в 2020-м составит 69,9 сома.

В Национальном банке Кыргызстана традиционно не дают прогнозов по курсу валюты. Отмечают лишь, что за 2019 год обменный курс снизился на 0,3 процента и составил 69,6439 сома. При этом в финансовом регуляторе признали, что на курс доллара к сому могут повлиять экономическая ситуация в республике, состояние торгового баланса, инфляционные ожидания (предположения потребителей о росте цен в перспективе).

«Свое влияние могут оказать изменение уровня деловой активности торговых партнеров КР, сезонные факторы, поступления от туристической отрасли и трудовых мигрантов. Есть и одномоментные факторы. Например, крупные государственные проекты, требующие выплат в иностранной валюте, или конвертация иностранной валюты крупными компаниями-налогоплательщиками для пополнения бюджета. В отдельные периоды влияние может оказать и политическая ситуация в стране», — заключили в Нацбанке.

Экономист Нургуль Акимова напомнила, что долларом пользуются многие государства при внешнеэкономический торговле, поэтому и геополитические события могут оказать влияние на его курс.

Курс доллара может подрасти к концу отчетного периода (в конце квартала или финансового года) в связи со спросом на валюту или в период выплат компаниями внешних долгов.

Нургуль Акимова

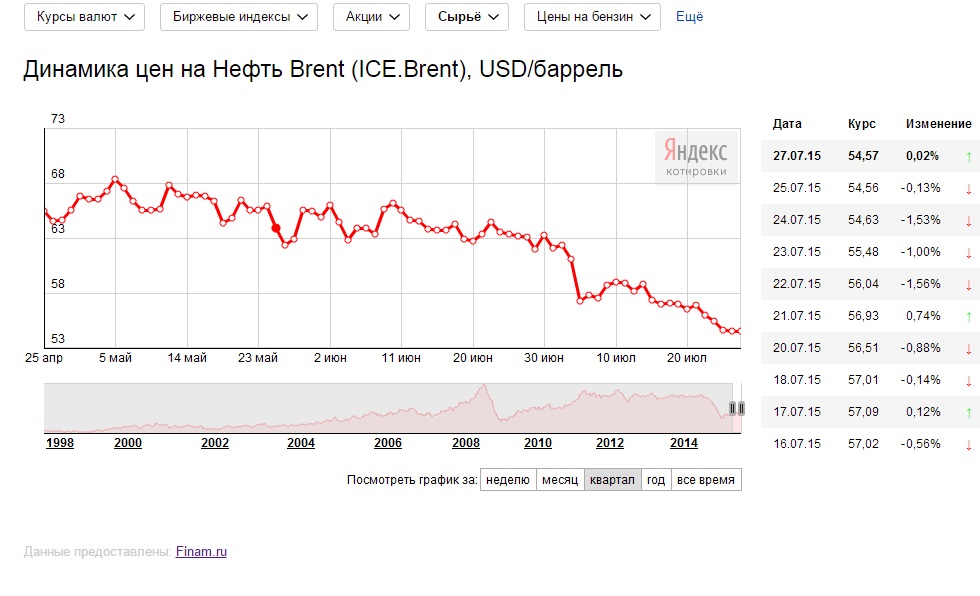

Снижение стоимости нефти на мировых рынках, публикация позитивных статистических показателей по американскому рынку и рост фондовых индексов США также часто сопровождаются укреплением доллара.

Как скажет Национальный банк

Когда речь идет о стоимости валюты на внутреннем рынке Кыргызстана, то надо обратить внимание на фундаментальные аспекты вопроса. В республике успех стабильности национальной валюты зависит от трех системных мероприятий:

— объема притока денег. Это связано с экспортом золота, перечислением средств мигрантами и поступлением прямых иностранных инвестиций;

— активности политики управления республиканским бюджетом. Здесь на курс влияют заимствования и программа госинвестиций;

— успешных поставок товаров и услуг местных производителей. Относительно поставок сложности возникают с логистикой, нетарифными барьерами и меньшей конкурентоспособностью на региональном рынке.

Относительно поставок сложности возникают с логистикой, нетарифными барьерами и меньшей конкурентоспособностью на региональном рынке.

Что касается вопросов оперативного управления курсом, то на первый план выходит политика, проводимая Национальным банком.

Нургуль Акимова

Если посмотреть аналитический баланс НБ КР, то данные показывают, что рынок четко реагирует на политику непрекращающейся стерилизации ликвидности.

«Нацбанк не впускает на валютные торги розничного участника. Поэтому массовой скупки валюты не произойдет. Трансмиссия денежного канала также достаточно управляема, так как более половины потоков связано с бюджетными или около бюджетными средствами. Их объем обращения директивен. Значит, может быть в любой момент отрегулирован по просьбе регулятора финансового рынка», — уверена экономист.

Она напоминает, что в любых других странах немалую роль играют торги на бирже. Но в Кыргызстане фондовая и товарная биржа абсорбируют не более 5-8 процентов от общего оборота средств. Так что никакого поведенческого аспекта на валютном рынке республики нет.

Так что никакого поведенческого аспекта на валютном рынке республики нет.

Более шести лет в КР стагнация экономического развития.

Нургуль Акимова

Участники рынка показывают рост не из-за хороших экономических показателей. Из года в год идет переоценка активов на текущие цены с учетом инфляции.

«Из трех источников влияния на успех стабильности национальной валюты есть опасения их ослабления, так как продолжающаяся «жесткая» политика финансового регулятора предлагает профессиональным участникам «дорогие» средства, значит, вся заработанная прибыль в экономике изымается не в пользу реинвестирования и воспроизводства. Без эффективно работающих денег у экономики нет шансов на рост и расширение объемов производства, сбыта и выигрышной конкурентной позиции», — заключила эксперт.

Что говорят о рубле

Чиновники любят говорить, что на курс доллара в Кыргызстане ситуация в соседних государствах не влияет. Однако на практике все выглядит несколько по-другому. Как только у крупнейших торговых партнеров — России и Казахстана — случаются скачки на валютном рынке, ситуация меняется и у нас.

Как только у крупнейших торговых партнеров — России и Казахстана — случаются скачки на валютном рынке, ситуация меняется и у нас.

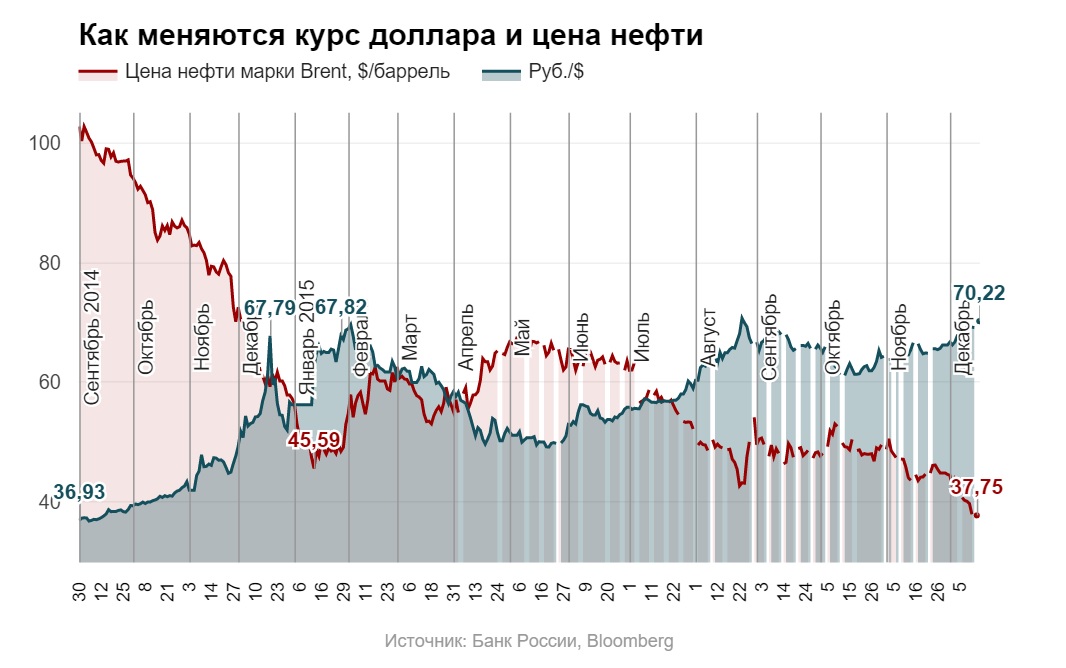

Свое влияние оказывает и объем денежных переводов от трудовых мигрантов. Поэтому в 2020-м соотношение рубля к доллару будет влиять и на сом.

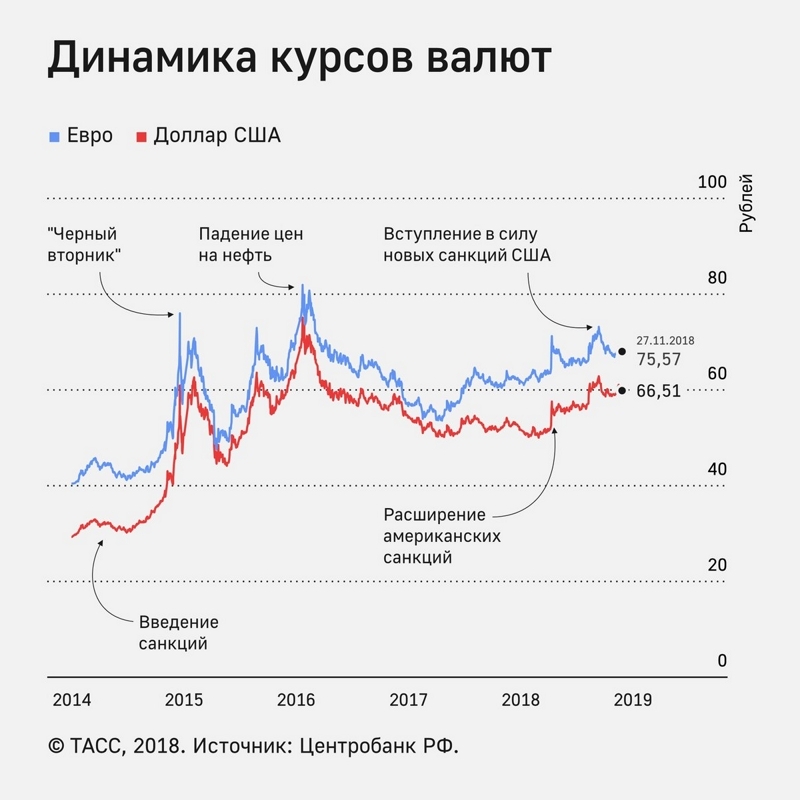

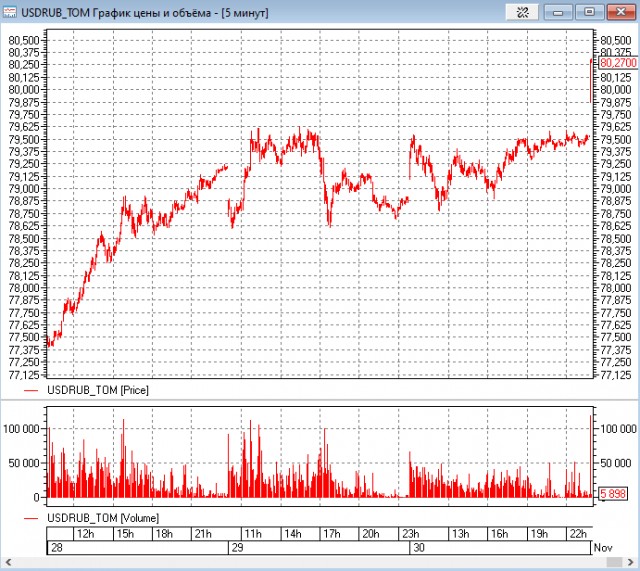

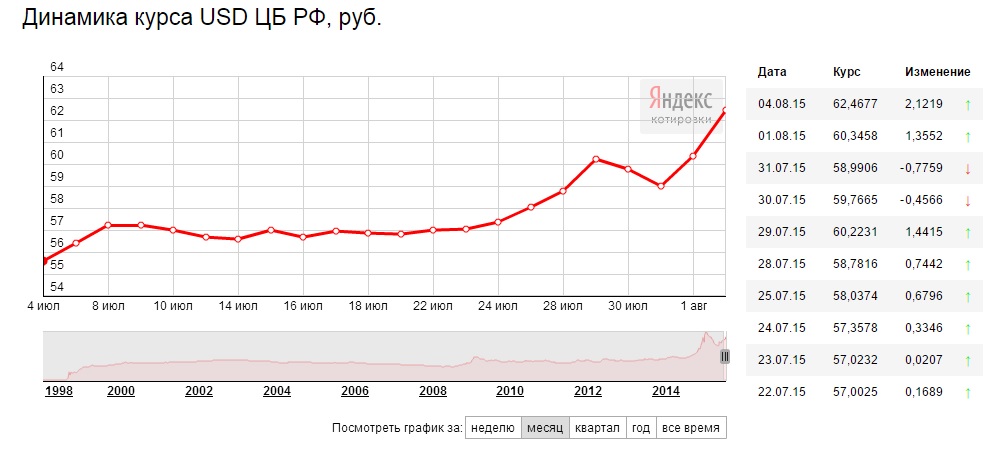

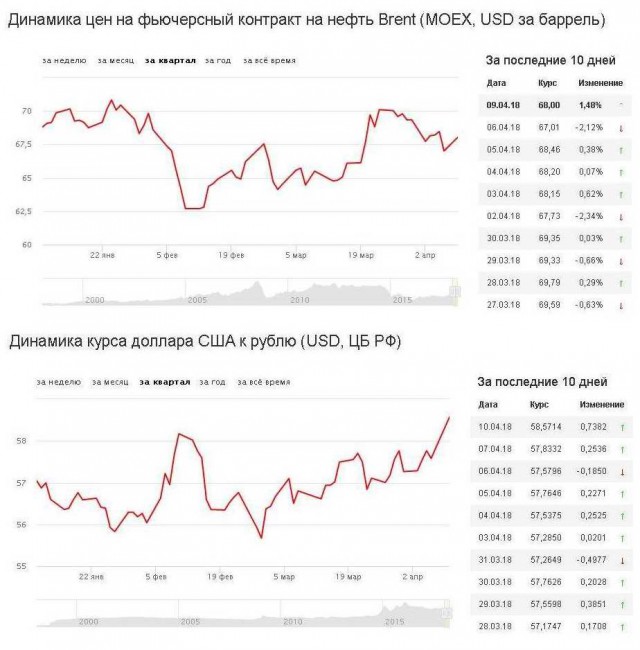

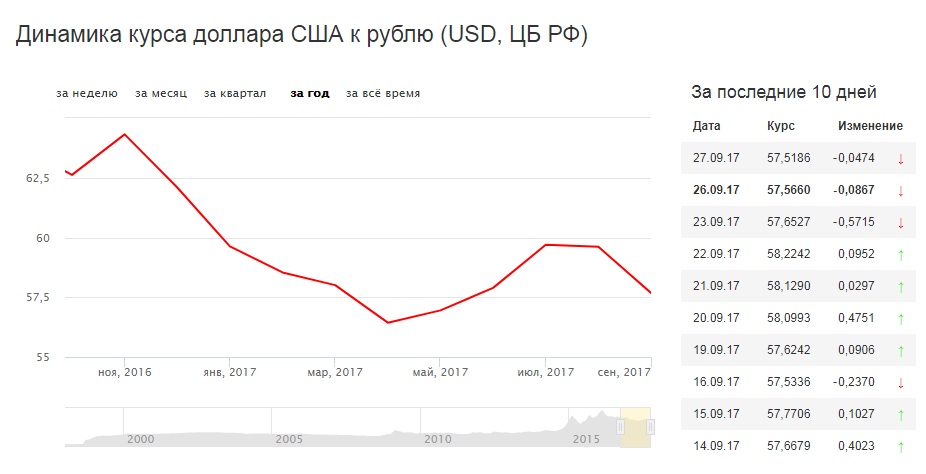

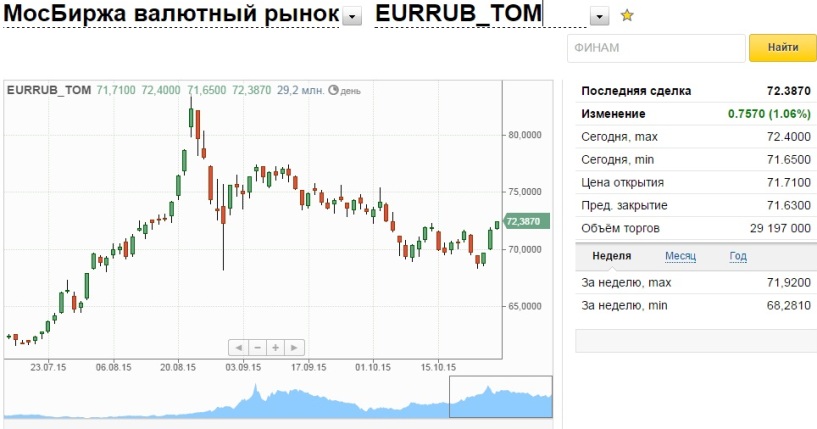

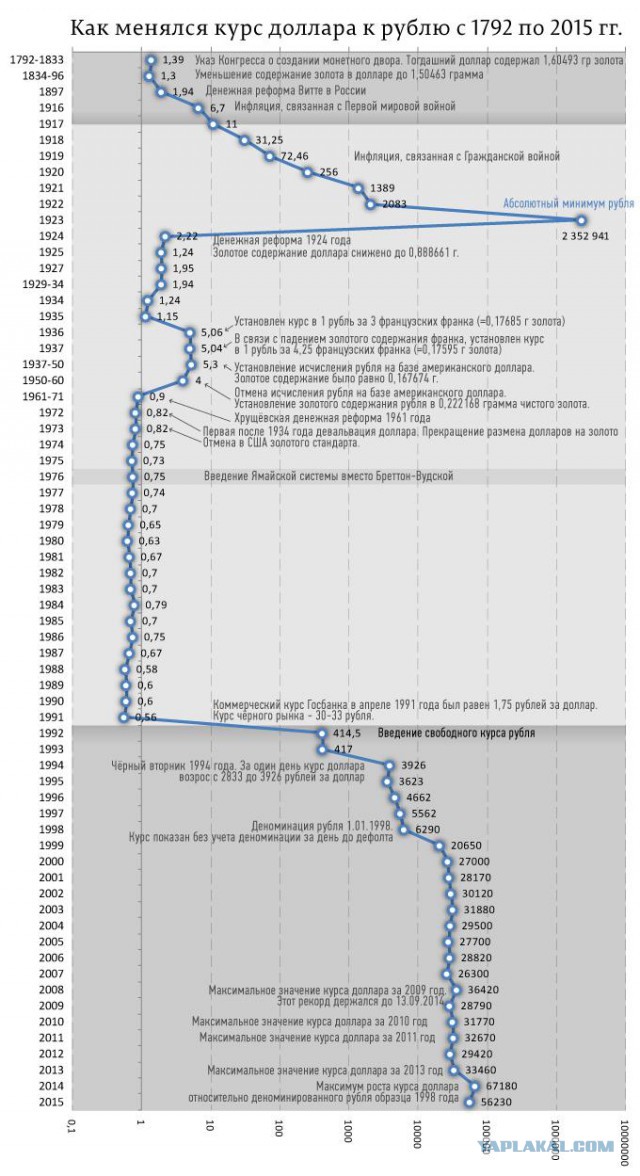

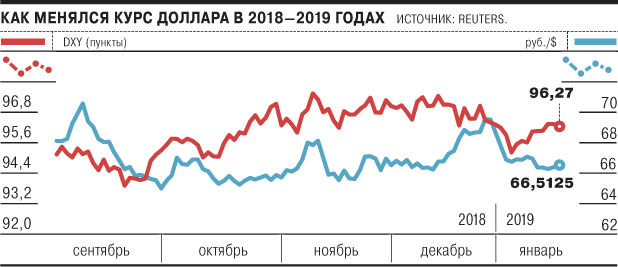

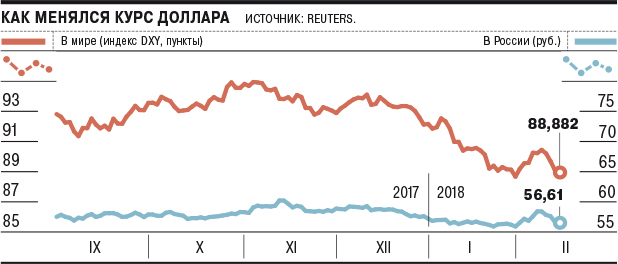

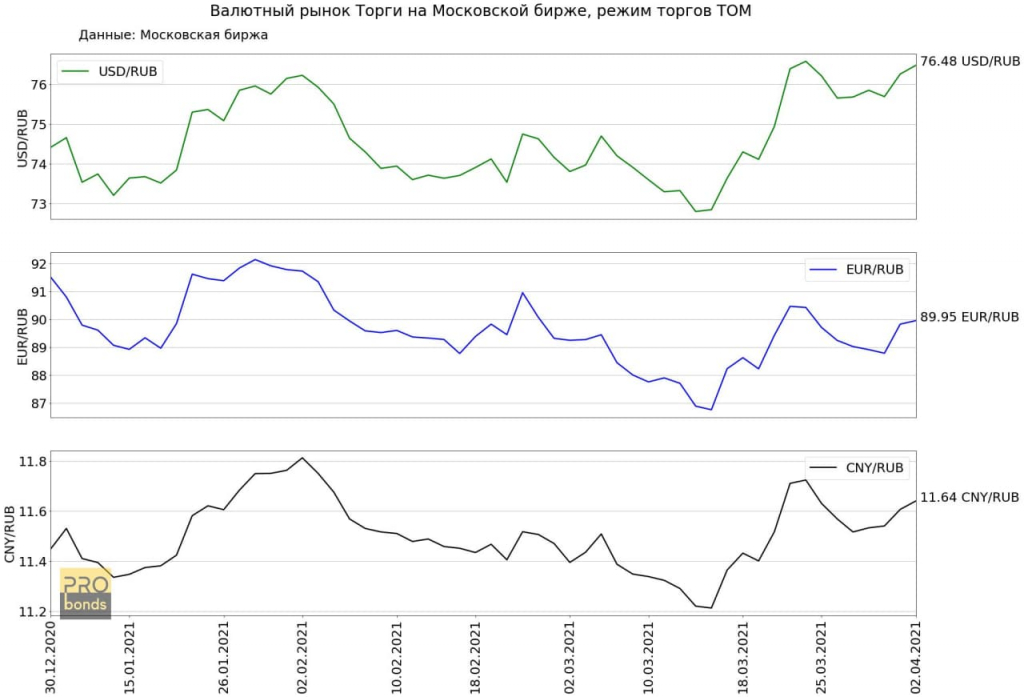

Российские эксперты заметили, что в прошлом году рубль укрепился к доллару, но не отыграл обвал 2018-го. В текущем году эксперты пророчат стабильность. Однако есть непрогнозируемые риски, способные ударить по курсу, — предвыборная кампания в США и новые санкции.

Начальник аналитического управления банка «Зенит» Владимир Евстифеев в интервью газете «Коммерсант» заявил, что перспективы рубля на 2020-й выглядят пока максимально нейтральными.

«Поддержка рубля в большей степени станет задачей локальных инвесторов, а это, как правило, не приводит к существенным движениям курсов», — уверен он.

Многие инвестиционные банки, опубликовавшие прогнозы на этот год, сходятся в том, что, вероятнее всего, доллар США ждет сдержанное снижение, пишет Financial Times.

Deutsche Bank, Goldman Sachs и Bank of New York Mellon предполагают ослабление курса американской валюты на фоне снижения опасений относительно темпов экономического подъема в мире, роста спроса на рискованные активы и действий Федеральной резервной системы по удержанию процентных ставок на нынешнем уровне или даже их снижению.

Курс доллара взлетел на 25% — что и когда подорожает — новости Украины / НВ

НВ

- Новости

- Мнения

- Подкасты

- Life

- Радио

- Журнал

ПоддержатьПодписка

23 июля, 07:23

НБУ оставил официальный курс доллара фиксированным, но прибег к его повышению (Фото:НБУ / Flickr)

Напомним, 21 июля Нацбанк скорректировал официальный курс гривны к доллару США на 25% до 36,5686 грн/$.

По словам заместителя директора Центра экономической стратегии Марии Репко, такое решение больно, и оно ударит по карманам украинцев, но не принимать его было невозможно.

Видео дня

Читайте также:

«В то же время, это будет способствовать снижению импорта, или, по крайней мере, он не будет расти такими безумными темпами», — добавляет Мария Репко.

Что будет с ценами

По словам главы НБУ Кирилла Шевченко, в конце 2022 года темпы роста потребительских цен превысят 30% в годовом измерении. Основными факторами будут оставаться последствия войны и высокие мировые цены, прежде всего на энергоносители.

«В таких условиях Национальный банк будет проводить жесткую монетарную политику. Она позволит удержать инфляционные ожидания, увеличить интерес к гривневым активам и снизить давление на международные резервы. Эти меры поддержат финансовую стабильность и частично ослабят инфляционное давление», – Кирилл Шевченко.

Соучредитель Ассоциации ритейлеров Украины Андрей Жук отметил, что у нас действительно много импорта на полках супермаркетов.

«Даже среди составляющих в товарах украинского производства. Поэтому мы зависим от курса. Однако сети сдержат рост цен, чтобы это не стало стрессом для покупателя», – заверил Андрей Жук.

Поэтому мы зависим от курса. Однако сети сдержат рост цен, чтобы это не стало стрессом для покупателя», – заверил Андрей Жук.

Эксперт добавляет, что сейчас сети, поставщики или импортеры или дистрибьюторы частично примут эти валютные риски. Тем временем, цены будут меняться постепенно, в зависимости от курса. К тому же, активную замену ценников сдерживает и конкуренция.

«У нас в Украине 150 продовольственных сетей. Рынок достаточно конкурентен. АТБ ( самый крупный фуд-ритейлер страны. — Ред.) занимает долю до 20%», — объясняет Андрей Жук.

Цепочка поставки в продуктовых сетях может составлять от недели до 2 месяцев с момента производства до потребления, среди других товаров. ( бытовая, электроника) — может достигать 6-12 месяцев. Это еще больше растягивает по времени рост потребительских цен из-за влияния курса.

Воспользоваться ситуацией могут поставщики, обладающие определенным запасом прочности.

«Они постараются удерживать старую цену, у кого есть такая возможность, чтобы увеличить долю рынка, привлечь как можно больше новых покупателей», — говорит Андрей Жук.

Специалист считает, что сектор услуг последним отреагирует на повышение цен.

Что будет с импортным топливом

По словам директора консалтинговой компании А-95 Сергея Куюна, прогнозируемого ранее понижения цен на заправках теперь ждать не стоит. В общем, цены могут удержаться на текущем уровне уже без повышения.

Заместитель главы НБУ Сергей Николайчук предполагает, что топливо обусловит рост общего на 0,6-0,8 процентных пунктов.

Прогноз НБУ

Базовый прогноз Нацбанка на 2023 год содержит ряд предположений:

- восстановление логистики;

- снижение рисков для бизнеса;

- постепенный рост урожаев.

Читайте также:

Сергей Фурса

Тяжелые решения НБУ и Минфина, а также плохие новости из Италии

Такое развитие событий будет способствовать улучшению инфляционных ожиданий и ослаблению инфляционного давления из-за частичного преодоления негативных последствий войны, сдерживающих возобновление предложения.

Дополнительно понижению инфляции будут способствовать постепенное утихание мировой инфляции, а также жесткая монетарная политика НБУ.

В то же время, сохранение высоких цен на энергоносители в дальнейшем будет сдерживать снижение инфляции в Украине и потребовать пересмотра тарифов на жилищно-коммунальные услуги.

Ожидание НБУ по инфляции

С учетом базового прогноза и последствий войны Национальный банк ожидает, что в 2023 году инфляция замедлится до 20,7%, а в 2024 году — до 9,4%.

Возврат инфляции к цели в 5% предполагается в 2025 году.

Читайте также:

- 36,6 грн/$. Почему повышение официального курса доллара полезно для экономики — объясняют Милованов, Сульжик, Дубогрыз

- Доллар по 36,6 от НБУ. Что будет дальше?

- В НБУ назвали четыре причины, почему новый курс не приведет к резкому росту цен

Редактор: Гала Конопля

Присоединяйтесь к нам в соцсетях Facebook, Telegram и Instagram.

Показать ещё новости

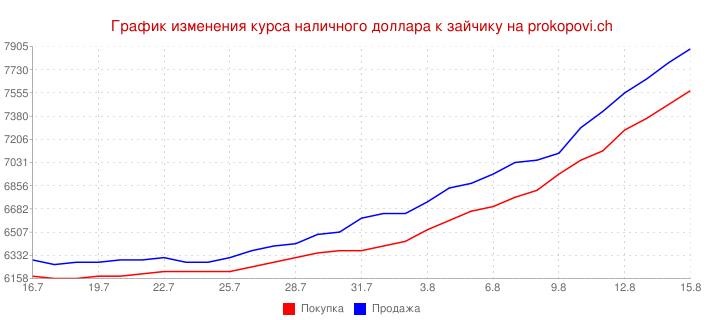

Сколько будет стоить доллар в Казахстане в 2021 году — 25.12.2020

В 2021 году тенге по отношению к доллару будет слабеть. Такого мнения придерживаются Ассоциация финансистов Казахстана (АФК) и Евразийский банк развития (ЕАБР). Российское агентство АКРА и «Ренессанс Капитал» прогнозируют, что нацвалюта будет укрепляться в следующем году. В Аудиторско-консалтинговой компании PwC Kazakhstan помимо ослабления говорят о росте неуверенности в долгосрочном периоде относительно курса валют.

Доллар может вырасти

Согласно прогнозу АФК, опубликованному 18 ноября, к концу 2021 года один доллар будет стоить 445,6 тенге. Отметим, что в сентябре 2020-го в АФК полагали, что через год доллар будет 434,4 тенге, а в августе прогнозировали, что через 12 месяцев доллар будет 440,9 тенге. Другие прогнозы АФК: нефть марки Brent — $46,5 за баррель, базовая ставка останется на уровне 9%.

«Через 12 месяцев рост ВВП ожидается на уровне 2,3% против ожиданий роста на 1,7% месяцем ранее. Инфляционные ожидания незначительно ухудшились. Годовая инфляция через 12 месяцев ожидается на уровне 7,3% (7,2% в октябре)», — говорится в ноябрьском отчете Ассоциации финансистов Казахстана.

В макроэкономическом прогнозе Евразийского банка развития на 2021 год говорится, что в номинальном выражении тенге продолжит слабеть умеренными темпами (около 1–2% в год), главным образом из-за более высокой инфляции в республике по сравнению со странами — торговыми партнерами. Из расчетов ЕАБР следует, что в среднем за 2021 год стоимость доллара составит 423,8 тенге. В прогнозе на 2022 год нацвалюта ослабеет до 433,5 тенге.

«Тенге в настоящее время недооценен по отношению к валютам стран — основных торговых партнеров, в том числе к доллару. Коррекция курса к равновесному уровню при взятии пандемии под контроль и нормализации геополитической обстановки ожидается в течение 2021 года», — считают в АБР.

По их данным, индекс потребительских цен в 2021 году составит 5,3%, а в 2022 году: 5,2%. ВВП повысится по отношению к 2020 году на 4,4%, а в 2022 году вырастит на 4,2%.

Тенге может укрепиться

Российское аналитическое кредитное рейтинговое агентство (АКРА) в своем отчете, который был опубликован 12 августа, отметили, что среднегодовой курс национальной валюты Казахстана к доллару составит 410,6 тенге в 2021 году, 412,9 тенге в 2022 году, 420,9 тенге в 2023 году и 429,5 тенге в 2024 году.

Агентство прогнозирует стабилизацию курса тенге к доллару на уровне 400–420 и активную контрциклическую фискальную политику в 2020 году. До 2024 года на инфляцию будут влиять два основных фактора: снижение потребительского спроса и девальвационный потенциал тенге, сопряженный с ценами на нефть и динамикой курса рубля.

«Доля золота в золотовалютных резервах НБ составляет 65,6%, а на долю свободно конвертируемой валюты приходится всего 34,4%.

Ввиду низкой ликвидности и относительной ограниченности резервов продолжительное давление на курс тенге может привести к ситуации, при которой монетарные власти будут менее склонны использовать золотовалютные резервы или будут иметь для этого меньше возможностей», — заключили аналитики АКРА.

Экономист «Ренессанс Капитала» по России и СНГ Софья Донец 16 сентября рассказала, что к концу 2021 года доллар будет стоить 410 тенге, а к концу 2022 года уже 412 тенге. По ее мнению, тенге остается одной из самых недооцененных валют в регионе. В 2021 году тенге будет подвержен меньшим колебаниям, чем рубль. Определенную роль в этом сыграет повышение средних цен на нефть с примерно $41 за баррель в 2020 году до около $50 за баррель в 2021 году.

«Для Казахстана эффект повышения цен на нефть будет более выраженным, потому что бюджетная политика находится в другом режиме. Мы ожидаем, что Казахстан, в отличие от России, в следующем году продолжит тратить средства из Национального фонда», – сказала Софья Донец.

Как отметила Софья Донец 12 ноября, с учетом базового сценария «Ренессанс Капитал», куда заложены цены на нефть по $50, стоит ожидать дальнейшего укрепления тенге.

«Прогноз относительно мировых цен на нефть, конечно, сохраняет важность для Казахстана, в частности для его национальной валюты. С учетом того, что у этой страны есть серьезные фундаментальные показатели, накопленные резервы и отсутствие политических рисков», – сообщила экономист.

Рост неуверенности в долгосрочной перспективе

В макроэкономическом опросе PwC Kazakhstan за III квартал 2020 года говорится, что в горизонте одного года эксперты ожидают курс доллара в диапазоне 415-440 тенге. При этом, респонденты прогнозировали чуть большее ослабление, чем это было во II квартале.

По данным опроса IV квартала эксперты прогнозировали, что тенденция ослабления тенге продолжится. В течение ближайшего года стоимость может составить 420-440 тенге. Респонденты выделили несколько основных причин, среди которых сокращение объемов добычи нефти в Казахстане, неопределенность по показателям инфляции и прекращение мер по поддержке национальной валюты со стороны государства.

Респонденты выделили несколько основных причин, среди которых сокращение объемов добычи нефти в Казахстане, неопределенность по показателям инфляции и прекращение мер по поддержке национальной валюты со стороны государства.

«Разброс значений между верхней и нижней границами в горизонте трех лет расширился в IV квартале с 404,5 до 548 тенге за доллар. Когда как в III квартале диапазон составлял 412 — 524 тенге за доллар на идентичном сроке, что говорит о росте неуверенности в долгосрочном периоде относительно курса валют», — говорится в сообщении.

Нацбанк Казахстана 21 декабря опубликовал обзор по валютам отдельных развивающихся стран с 11 по 20 декабря 2020 года. За прошедшую неделю рыночный курс тенге сложился на уровне 417,42 тенге за доллар, укрепившись на 0,4% (с 419,09).

По итогам утренних торгов 24 декабря средневзвешенный курс составил 420,01 тенге за доллар. Национальная валюта укрепилась на 1,60 тенге.

Национальная валюта укрепилась на 1,60 тенге.

Как меняется роль доллара в мировой экономике — ECONS.ONLINE

Фото: Anthony Devlin | FA Bobo | PIXSELL | PA Images | ТАСС

Мнения

Экономика

Финансы

Несмотря на снижение доли США в мировом производстве и торговле, роль доллара в глобальной финансовой системе продолжает расти. Этому способствуют развитие международных цепочек поставок, долларизация корпоративного кредитования и рост спроса на надежные активы.

27 апреля 2020

| Олег Ицхоки

Несмотря на снижение доли США в мировом производстве и торговле, роль доллара в глобальной финансовой системе продолжает расти. Этому способствуют развитие международных цепочек поставок, долларизация корпоративного кредитования и рост спроса на надежные активы.

27 апреля 2020

| Олег Ицхоки

Мы находимся на интересном отрезке развития международной финансовой и монетарной системы. С одной стороны, роль США и Евросоюза в мировом производстве, торговле и ВВП закономерно уменьшается, по мере того как догоняющий рост в развивающихся странах – в первую очередь в Китае, Индии и других азиатских странах – превышает средние темпы роста развитых стран. Удивительно, но этот тренд начался относительно недавно – в 1990-е гг., до этого доля развитых стран в мировой экономике была подавляющей и относительно стабильной. Китай уже обогнал США по объему промышленного производства и доле в международной торговле и, очевидно, скоро превзойдет США по совокупному ВВП (по текущему обменному курсу), тем не менее еще существенно уступая развитым странам по ВВП на душу населения.

С другой стороны, роль доллара США в мировой экономической системе еще никогда не была сильнее: он

доминирует во всех ее сферах – как в частном, так и в государственном секторах – и во всех трех функциях денег (мера стоимости, средство обращения и средство накопления). Доллар является основной валютой в международной торговле товарами и услугами и в международной финансовой системе – при заимствовании в форме кредитов или выпуске облигаций в банковском и реальном секторах. С точки зрения государств доллар является основной резервной валютой и валютой-якорем для полного и частичного фиксирования обменных курсов.

Доллар является основной валютой в международной торговле товарами и услугами и в международной финансовой системе – при заимствовании в форме кредитов или выпуске облигаций в банковском и реальном секторах. С точки зрения государств доллар является основной резервной валютой и валютой-якорем для полного и частичного фиксирования обменных курсов.

Парадоксально, но долгосрочная роль доллара увеличилась после распада Бреттон-Вудской системы в 1973 г., когда развитые страны отказались от фиксированных к доллару обменных курсов и фиксации курса доллара к золоту. Сейчас мы живем в системе плавающих обменных курсов, но при этом большое количество стран, включая Китай, предпочитают частично фиксировать свои обменные курсы к доллару. Кроме того, усиление роли Китая в международном производстве и торговле с середины 1990-х гг. также, на данном этапе, привело к существенному укреплению доллара в мировой финансовой и монетарной системе. Роль доллара в мировой финансовой системе не снизилась и с образованием еврозоны. Евро стал значительной региональной валютой, заняв существенную роль в региональной международной торговле, но при этом роль доллара в международных финансах (в межстрановом заимствовании в частном секторе)

Евро стал значительной региональной валютой, заняв существенную роль в региональной международной торговле, но при этом роль доллара в международных финансах (в межстрановом заимствовании в частном секторе)

продолжала расти даже в 2000-е и особенно в 2010-е гг., после долгового кризиса в Европе.

Какие механизмы привели к увеличению роли доллара, несмотря на снижение доли США в мировой экономике? Во-первых, глобализация и растущая роль глобальных цепочек добавленной стоимости, которые играли существенно меньшую роль в 1970-е гг. Сейчас страны существенно больше вовлечены в международную торговлю, которая состоит не столько в экспорте конечного продукта, сколько в добавлении стоимости в сложных

производственных цепочках, в которых участвует множество компаний из разных стран. Для расчетов в таких цепочках предпочтительнее использовать одну валюту – и

эту роль играет доллар, а его стабильность относительно многих валют укрепляет его роль в

ценообразовании в международной торговле. В свою очередь, многие центральные банки

В свою очередь, многие центральные банки

стабилизируют валютные курсы относительно доллара, чтобы усилить позиции национальных фирм в международной конкуренции.

Во-вторых, усилению роли доллара способствует глобализация финансовой системы, в которой как банки, так и компании реального сектора наращивают долю финансирования на международном финансовом рынке в долларах США. При этом локальное финансирование происходит в национальных валютах, но играет все меньшую роль в общей

структуре финансирования крупных фирм. Это в первую очередь связано с размером рынка долларового финансирования, который существенно превышает рынки всех ближайших конкурентов, включая евро и юань. Интересный

тренд состоит в том, что суверенные государственные заимствования, напротив, все в большей мере переключаются в национальные валюты, но их объем уступает заимствованиям в частном секторе, в котором роль доллара значительно выросла. В свою очередь, долларовые заимствования в банковском и реальном секторах вынуждают центральные банки многих стран сглаживать колебания валют к доллару, чтобы избежать

отрицательных эффектов для национальных фирм и их балансов. В частности, для этого центральные банки поддерживают существенные долларовые резервы, укрепляя роль доллара в качестве резервной валюты.

В частности, для этого центральные банки поддерживают существенные долларовые резервы, укрепляя роль доллара в качестве резервной валюты.

В-третьих, и, вероятно, это самый главный тренд, значение доллара увеличивается по мере глобального роста спроса на надежные финансовые активы (

safe assets). Быстрый экономический рост в развивающихся странах, в первую очередь в Китае и других странах Азии, привел к тому, что объем мирового промышленного производства, доходов и потребности их сберегать выросли существенно быстрее, чем возможности международной финансовой системы предлагать новые надежные механизмы сбережения. Другими словами, роль развивающихся стран в производстве и торговле товарами выросла существенно быстрее, чем их финансовые рынки. Единственный актив в мире, который устойчиво

демонстрирует надежность и обладает достаточным размером рынка, – это казначейские облигации США. Ни национальные облигации Германии или Японии, ни активы Китая пока не способны даже частично заменить американские облигации.

Эти тренды имеют ярко выраженные последствия для международной монетарной системы и политики. В результате долларизации международных торговых и финансовых потоков возможности стран по стимулированию своих экономик за счет девальвации национальной валюты существенно сокращаются, поскольку слабая валюта не позволяет эффективно увеличивать экспорт и негативно сказывается на фирмах, заимствующих в долларах. Рост спроса на надежные активы приводит к долгосрочному падению процентных ставок практически до нуля, сужая пространство для монетарной политики во всем мире. Кризисы усиливают отток капитала из развивающихся стран в сторону американских надежных активов, укрепляя доллар, что делает американские активы действительно надежными с точки зрения хеджа от риска глобальной рецессии. Однако это же

приводит к дополнительным отрицательным последствиям для международной торговли из-за роста импортных цен в национальной валюте при укреплении доллара. С точки зрения мировой экономики США должны увеличивать предложение надежных активов, чтобы хотя бы частично удовлетворить возрастающий спрос, при этом увеличивая национальный долг США, что в долгосрочной перспективе

повышает риски американских казначейских облигаций.

С одной стороны, подобное равновесие с центральной ролью доллара является очень устойчивым в короткой и среднесрочной перспективе. С другой стороны, уменьшение роли США в мировом производстве и торговле, вероятно, приведет к переходу в новое равновесие в долгосрочной перспективе, где большую роль будут играть другие глобальные и региональные валюты, например евро и юань. При этом более вероятным в среднесрочной перспективе выглядит увеличение роли евро и юаня в региональной и глобальной торговле, а также возможное увеличение рынка международных заимствований в юанях при активной политике Китая по кредитованию развивающихся стран по всему миру. Но ни евро, ни юань пока не могут стать потенциальной заменой доллара в качестве валюты надежных активов, в основе которой лежит репутация поддерживающих ее институтов – независимого центрального банка и судебной системы (отсутствующих в Китае), а также политической системы сдержек и противовесов, гарантирующей, в частности, фискальную дисциплину правительства (отсутствующей в еврозоне).

Материал публикуется в рамках

цикла онлайн-лекций РЭШ «Экономика и жизнь». 30 апреля состоялась лекция Олега Ицхоки «Валютные курсы: как на стоимость денег влияют цена на нефть, пандемия и экономический кризис?». Видеозапись и материалы лекции доступны по

ссылке.

Олег Ицхоки

Профессор экономики и международных отношений, Принстонский университет и Калифорнийский университет в Лос-Анджелесе

Самое популярное

Бедные профессионалы: доходы квалифицированных специалистов в России

Финансовые гуру vs. гуру экономики: согласия и противоречия

Новый режим мировой экономики, остановка инфляции и «теория фонарного столба»

Экономика мафии: влияние криминала на работу фирм

«Тайные знаки»: почему люди видят смысл даже там, где его нет

Свой среди чужих: сила культурного интеллекта

Олег Ицхоки

Профессор экономики и международных отношений, Принстонский университет и Калифорнийский университет в Лос-Анджелесе

#глобализация

#мировая экономика

#мировые финансы

#резервные валюты

#доллар

Комментарии (0)

Самое популярное

Бедные профессионалы: доходы квалифицированных специалистов в России

Финансовые гуру vs. гуру экономики: согласия и противоречия

гуру экономики: согласия и противоречия

Новый режим мировой экономики, остановка инфляции и «теория фонарного столба»

Экономика мафии: влияние криминала на работу фирм

«Тайные знаки»: почему люди видят смысл даже там, где его нет

Свой среди чужих: сила культурного интеллекта

Курс гривны в 2023 году не превысит 42 гривны за доллар

Тема дня

Главная

Экономика

15 сентября, 2022, 13:49

Распечатать

В рамках макропрогноза экономика на следующий год вырастет на 4,6% в реальном выражении и на 37% — в номинальном.

ЗЕРКАЛО НЕДЕЛИ, УКРАИНА

Архив номеров

|

Последние статьи<

>Ход Зеленского: сценарии большого восстановления

Какие возможны механизмы и форматы поддержки Украины

Опрос читателейАвторМартина Богуславец

Статья

18 сентября 17:00

Возможности для школ во время войны: что надо знать

Международная программа Эразмус+ для учителей и школьников

Опрос читателейАвторЖанна Таланова

Статья

18 сентября 13:00

Деоккупированные территории: медицинские мобильные бригады

Население деоккупированных территорий будет нуждаться в медпомощи

Опрос читателейАвторАлла Котляр

Статья

18 сентября 08:30

Как полюбить науку с детства: полезный ресурс для образования

Как ученые решили показать детям смысл и увлекательность науки

► Видео

Опрос читателейАвторЕлена Компаниец

Статья

17 сентября 17:02

Харьковские хроники: электричество, вода и ежик

Пока есть связь.

..

..АвторМарко Баянов

Статья

17 сентября 13:00

Путин в слабой позиции: почему на встречи с ним опаздывают президенты

Но, ШОС, платформа для продвижения китайско-российского миропорядка, становится мощнее

Опрос читателейАвторНаталия Бутырская

Статья

17 сентября 08:30

- Вам также будет интересно

>

Энергетический кризис в Европе: французы высказались за ограничение отопления в помещениях до 19°C

03:59

Власти Киевщины сообщили, каким будет отопительный сезон

19.

09 23:47

09 23:47Турецкие банки отказываются от сотрудничества с российской платежной системой «Мир»

19.09 19:33

В Украине запустили «Единый портал вакансий»

19.09 18:51

Украина бесплатно отправит зерно в Эфиопию и Сомали

19.09 18:42

Нафтогаз пытается отговорить от бумажных платежек хотя бы часть из почти 12 миллионов своих новых клиентов

19.

09 18:13

09 18:13В Германии начинается строительство терминала по приему СПГ

19.09 17:53

Налоги для бизнеса: с 1 октября придется платить больше

19.09 16:04

«Предмет, внешне похожий на Ленина» — жительницу Кременчуга приговорили к году условно за «распространение» коммунистической символики через Instagram

19.

09 15:24

09 15:24Американский доллар находится на 20-летнем максимуме: прогноз курса мировых валют

19.09 15:15

В Украине увеличилось количество сомнительных инвестпроектов

19.09 13:57

Отразится на будущей пенсии: эксперт рассказал, чем опасен отпуск за свой счет

19.

09 13:55

09 13:55

Последние новости

В Буче при патрулировании леса снова обнаружили тела гражданских

06:16

Вторая Пречистая: что нельзя делать в праздник

06:00

Карабахский конфликт: главы МИД Армении и Азербайджана встретились на полях Генассамблеи ООН

05:10

Зима 2022-2023: как правильно сделать запасы продуктов на экстренный случай

05:00

Американские танки для Украины «уже на столе», но есть нюанс

04:48

Все новости

Добро пожаловать!

Регистрация

Восстановление пароля

Авторизуйтесь, чтобы иметь возможность комментировать материалы

Зарегистрируйтесь, чтобы иметь возможность комментировать материалы

Введите адрес электронной почты, на который была произведена регистрация и на него будет выслан пароль

Забыли пароль?

Войти

Пароль может содержать большие и маленькие буквы латинского алфавита, а также цифры

Введенный e-mail содержит ошибки

Зарегистрироваться

Имя и фамилия должны состоять из букв латинского алфавита или кирилицы

Введенный e-mail содержит ошибки

Данный e-mail уже существует

У поля Имя и фамилия нет ошибок

У поля E-mail нет ошибок

Напомнить пароль

Введенный e-mail содержит ошибки

Нет учетной записи? Зарегистрируйтесь!

Уже зарегистрированы? Войдите!

Нет учетной записи? Зарегистрируйтесь!

Федеральная резервная система — Курсы валют — H.

10

10

- Домашний

- Данные

Торговые веса на 3 января 2022 г.

Широкий индекс валютной стоимости доллара

Веса для индексов стран с развитой зарубежной экономикой (AFE) и стран с формирующимся рынком (EME) могут быть получены из весов,

показанный ниже, для широкого индекса валютной стоимости доллара. Метод, используемый для построения весов, описан в «Пересмотрах индексов доллара Федеральной резервной системы». Общий индекс и другие индексы обменных курсов, рассчитываемые сотрудниками Совета Федеральной резервной системы, представлены на странице Номинальные/реальные индексы.

Двусторонние обменные курсы доллара можно найти в статистических выпусках Совета H.10 (еженедельно) и G.5 (ежемесячно).

Предыдущие веса валюты использовались с 1 февраля 2021 г. по 31 декабря 2021 г.

Торговые веса на 3 января 2022 г.

Суммарные торговые веса

| Страна или регион | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 | 2010 | 2009 | 2008 | 2007 | 2006 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Австралия* | 1,308 | 1,308 | 1,308 | 1,392 | 1,413 | 1,453 | 1,443 | 1,539 | 1,557 | 1,596 | 1,749 | 1,674 | 1,549 | 1,639 | 1,480 | 1,364 | 1,309 |

| Аргентина | 0,346 | 0,346 | 0,346 | 0,439 | 0,493 | 0,551 | 0,524 | 0,510 | 0,479 | 0,530 | 0,507 | 0,513 | 0,469 | 0,447 | 0,456 | 0,380 | 0,359 |

| Бразилия | 1,628 | 1,628 | 1,628 | 1,921 | 1,942 | 2. 011 011 | 1,903 | 2,080 | 2,338 | 2,426 | 2,428 | 2,448 | 2,194 | 2,051 | 2,114 | 1,857 | 1,779 |

| Канада* | 12,988 | 12,988 | 12,988 | 13.375 | 13.474 | 13,676 | 13. 873 873 | 14.062 | 15.120 | 15,515 | 15,645 | 15.883 | 16.078 | 15.844 | 17.406 | 18.089 | 18.613 |

| Китай | 14,763 | 14,763 | 14,763 | 13.760 | 15.783 | 16.028 | 15,634 | 15. 861 861 | 15,645 | 15,564 | 15.099 | 14,798 | 14.848 | 14.035 | 13.009 | 12.839 | 12.326 |

| Чили | 0,611 | 0,611 | 0,611 | 0,651 | 0,651 | 0,633 | 0,621 | 0,651 | 0,638 | 0,706 | 0,731 | 0,701 | 0,606 | 0,611 | 0,610 | 0,586 | 0,600 |

| Колумбия | 0,535 | 0,535 | 0,535 | 0,623 | 0,635 | 0,599 | 0,610 | 0,653 | 0,704 | 0,660 | 0,670 | 0,659 | 0,650 | 0,678 | 0,666 | 0,591 | 0,552 |

| Гонконг | 1,265 | 1,265 | 1,265 | 1,315 | 1,417 | 1,489 | 1,433 | 1,420 | 1. 450 450 | 1,418 | 1,314 | 1,349 | 1,317 | 1,332 | 1,233 | 1,246 | 1,239 |

| Индонезия | 0,693 | 0,693 | 0,693 | 0,666 | 0,670 | 0,678 | 0,668 | 0,698 | 0,726 | 0,763 | 0,737 | 0,770 | 0,747 | 0,699 | 0,679 | 0,616 | 0,597 |

| Индия | 2,715 | 2,715 | 2,715 | 2,856 | 2,804 | 2,677 | 2,627 | 2,458 | 2. 310 310 | 2,264 | 2,228 | 2,220 | 2,120 | 2,069 | 1,917 | 1,746 | 1,499 |

| Израиль | 0,835 | 0,835 | 0,835 | 0,985 | 1,040 | 1,051 | 1,122 | 1,149 | 1,138 | 1,145 | 1,154 | 1,229 | 1,183 | 1,219 | 1,257 | 1,209 | 1,168 |

| Япония* | 5,953 | 5,953 | 5,953 | 6,378 | 6. 281 281 | 6.380 | 6,497 | 6,359 | 6,680 | 7,072 | 7,568 | 7.191 | 7.501 | 7,263 | 7,931 | 8.340 | 9,065 |

| Корея | 3,511 | 3,511 | 3,511 | 3,280 | 3,283 | 3,327 | 3,319 | 3. 400 400 | 3,347 | 3,333 | 3,264 | 3,329 | 3,278 | 3,044 | 2,937 | 2,961 | 3,076 |

| Малайзия | 1,451 | 1,451 | 1,451 | 1,278 | 1,232 | 1,260 | 1,294 | 1,228 | 1,170 | 1,127 | 1,115 | 1,198 | 1. 310 310 | 1.310 | 1,402 | 1,472 | 1,752 |

| Мексика | 13.248 | 13.248 | 13.248 | 13,668 | 13.449 | 13,176 | 13.340 | 13.330 | 12.867 | 12.610 | 12.261 | 11.787 | 11.604 | 10,988 | 10,686 | 10. 899 899 | 11.281 |

| Филиппины | 0,613 | 0,613 | 0,613 | 0,658 | 0,645 | 0,642 | 0,625 | 0,601 | 0,610 | 0,608 | 0,626 | 0,613 | 0,619 | 0,615 | 0,651 | 0,672 | 0,717 |

| Россия | 0,439 | 0,439 | 0,439 | 0,470 | 0,517 | 0,523 | 0,462 | 0,509 | 0,699 | 0,698 | 0,692 | 0,674 | 0,591 | 0,636 | 0,761 | 0,647 | 0,635 |

| Саудовская Аравия | 0,523 | 0,523 | 0,523 | 0,514 | 0,485 | 0,564 | 0,641 | 0,694 | 0,649 | 0,732 | 0,719 | 0,592 | 0,559 | 0,664 | 0,564 | 0,529 | 0,423 |

| Швеция* | 0,577 | 0,577 | 0,577 | 0,555 | 0,547 | 0,541 | 0,543 | 0,554 | 0,576 | 0,560 | 0,607 | 0,658 | 0,709 | 0,770 | 0,774 | 0,794 | 0,829 |

| Сингапур | 2,107 | 2,107 | 2,107 | 1,946 | 1,903 | 1,680 | 1,613 | 1,569 | 1,447 | 1,517 | 1,696 | 1,719 | 1,757 | 1,692 | 1,585 | 1,685 | 1,698 |

| Швейцария* | 3,371 | 3,371 | 3,371 | 2,811 | 2,598 | 2,756 | 2,599 | 2,452 | 2. 400 400 | 2,383 | 2,295 | 2,227 | 2,362 | 2,504 | 2,166 | 1,920 | 1,823 |

| Тайвань | 2,482 | 2,482 | 2,482 | 2,137 | 1,939 | 1,940 | 2,018 | 2,010 | 2,024 | 2,008 | 2,073 | 2,285 | 2,322 | 2,055 | 2,176 | 2,358 | 2,469 |

| Таиланд | 1,235 | 1,235 | 1,235 | 1,089 | 1,054 | 1,066 | 1,075 | 1,053 | 1,023 | 1,030 | 1,025 | 1,014 | 1,043 | 1,019 | 1,049 | 1,063 | 1,121 |

| Соединенное Королевство* | 4,966 | 4,966 | 4,966 | 5. 416 416 | 5,418 | 5,297 | 5.410 | 5,529 | 5,288 | 5.106 | 5,272 | 5,338 | 5,511 | 6.082 | 6.023 | 6.150 | 6.002 |

| Вьетнам | 2,237 | 2,237 | 2,237 | 1,761 | 1,353 | 1,323 | 1,339 | 1,148 | 0,933 | 0,806 | 0,703 | 0,642 | 0,609 | 0,593 | 0,491 | 0,413 | 0,333 |

| Зона евро* | 19. 599 599 | 19.599 | 19.599 | 20.057 | 18,973 | 18.681 | 18,768 | 18.481 | 18.182 | 17.823 | 17.822 | 18.493 | 18.464 | 20.141 | 19,976 | 19.575 | 18.735 |

| ВСЕГО | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

Наверх

Последнее обновление: 3 января 2022 г.

Как они влияют на экономику

Колебания валютных курсов являются естественным следствием плавающих обменных курсов, что является нормой для большинства крупных экономик. На обменные курсы влияют многочисленные факторы, в том числе экономические показатели страны, перспективы инфляции, разница в процентных ставках, потоки капитала и так далее. Обменный курс валюты обычно определяется силой или слабостью базовой экономики. Таким образом, стоимость валюты может колебаться от одного момента к другому.

Ключевые выводы

- Курсы обмена валюты могут влиять на торговлю товарами, экономический рост, потоки капитала, инфляцию и процентные ставки.

- Примеры крупных колебаний валютных курсов, влияющих на финансовые рынки, включают азиатский финансовый кризис и сворачивание японской иены кэрри-трейд.

- Инвесторы могут извлечь выгоду из слабого доллара, инвестируя в зарубежные акции. Более слабый доллар может повысить их доходность в долларовом выражении.

- Инвесторы должны хеджировать свои валютные риски с помощью таких инструментов, как фьючерсы, форварды и опционы.

Влияние колебаний валютных курсов на экономику

Далеко идущие последствия валютных курсов

Многие люди не обращают внимания на обменные курсы, потому что редко в этом нуждаются. Повседневная жизнь типичного человека ведется в национальной валюте. Обменные курсы учитываются только в случае нерегулярных транзакций, таких как поездки за границу, импортные платежи или денежные переводы за границу.

Путешественник, путешествующий за границей, может иметь твердую национальную валюту, потому что это сделает путешествие в Европу недорогим. Но недостатком является то, что сильная валюта может оказать значительное бремя на экономику в долгосрочной перспективе, поскольку целые отрасли становятся неконкурентоспособными и теряются тысячи рабочих мест. В то время как некоторые могут предпочесть сильную валюту, слабая валюта может принести больше экономических выгод.

Стоимость национальной валюты на валютном рынке является ключевым фактором для центральных банков при определении денежно-кредитной политики. Прямо или косвенно уровень валюты может влиять на процентную ставку, которую вы платите по ипотеке, доходность вашего инвестиционного портфеля, цены на продукты в местном супермаркете и даже ваши перспективы трудоустройства.

Влияние валюты на экономику

Уровень валюты напрямую влияет на экономику следующим образом:

Торговля товарами

Это относится к импорту и экспорту страны. В целом более слабая валюта делает импорт более дорогим, одновременно стимулируя экспорт, делая его более дешевым для зарубежных покупателей. Слабая или сильная валюта может со временем способствовать дефициту или положительному сальдо торгового баланса страны.

Например, предположим, что вы экспортер из США, который продает виджеты по 10 долларов за штуку покупателю в Европе. Обменный курс: 1 евро = 1,25 доллара. Таким образом, стоимость виджета для вашего европейского покупателя составляет 8 евро за виджет.

Теперь предположим, что доллар слабеет и обменный курс равен 1 евро = 1,35 доллара. Ваш покупатель хочет договориться о более выгодной цене, и вы можете позволить ему передышку, при этом получая не менее 10 долларов за виджет. Даже если вы установите новую цену в размере 7,50 евро за виджет, что составляет скидку 6,25% с точки зрения вашего покупателя, ваша цена в долларах составит 10,13 доллара США по текущему обменному курсу. Слабый доллар США позволяет вашему экспортному бизнесу оставаться конкурентоспособным на международных рынках.

И наоборот, более сильная валюта может снизить конкурентоспособность экспорта и удешевить импорт, что может привести к дальнейшему увеличению торгового дефицита, что в конечном итоге ослабит валюту в саморегулирующемся механизме. Но прежде чем это произойдет, чрезмерно сильная валюта может нанести ущерб зависимым от экспорта отраслям.

Экономический рост

Основная формула ВВП экономики:

грамм

Д

п

знак равно

С

+

я

+

грамм

+

(

Икс

−

М

)

куда:

С

знак равно

Потребление или потребительские расходы, самые большие

я

знак равно

Капитальные вложения предприятий и домохозяйств

грамм

знак равно

Государственные расходы

(

Икс

−

М

)

знак равно

Экспорт

−

Импорт или чистый экспорт

\begin{align} &GDP= C + I + G + (X-M)\\ &\textbf{где:}\\ &\begin{align} C = &\text{ Потребление или потребительские расходы, самые большие}\\ & \text{ компонент экономики}\end{aligned}\\ &I = \text{Капитальные вложения предприятий и домохозяйств}\\ &G = \text{Государственные расходы}\\ &(X-M) = \text{Экспорт}- \text{Импорт или чистый экспорт}\\ \end{aligned}

ВВП = C+I+G+(X−M), где: C= Потребление или потребительские расходы, наибольшая I = Капитальные вложения предприятий и домохозяйств, G = Государственные расходы (X M) = Экспорт – Импорт или чистый экспорт.

Из этого уравнения ясно, что чем выше стоимость чистого экспорта, тем выше ВВП страны. Как обсуждалось ранее, чистый экспорт обратно пропорционален силе национальной валюты.

Движение капитала

Иностранный капитал имеет тенденцию течь в страны с сильным правительством, динамичной экономикой и стабильной валютой. Нации нужна относительно стабильная валюта для привлечения капитала иностранных инвесторов. В противном случае перспектива потерь на обменном курсе, вызванная обесцениванием валюты, может отпугнуть зарубежных инвесторов.

Существует два типа потоков капитала: прямые иностранные инвестиции (ПИИ), при которых иностранные инвесторы приобретают доли в существующих компаниях или строят новые объекты на рынке-получателе; и иностранные портфельные инвестиции, при которых иностранные инвесторы покупают, продают и торгуют ценными бумагами на рынке-получателе. ПИИ являются важнейшим источником финансирования для растущих экономик, таких как Китай и Индия.

Правительства обычно предпочитают ПИИ иностранным портфельным инвестициям, потому что последние — это горячие деньги, которые могут быстро покинуть страну, когда условия станут жесткими. Это бегство капитала может быть вызвано любым негативным событием, например девальвацией валюты.

Инфляция

Обесценивание валюты может привести к «импортной» инфляции для стран, являющихся крупными импортерами. Внезапное снижение курса национальной валюты на 20% может привести к тому, что импорт будет стоить на 25% дороже, поскольку снижение на 20% означает, что для возврата к исходной цене необходимо повышение на 25%.

Процентные ставки

Как упоминалось ранее, обменные курсы являются ключевым фактором для большинства центральных банков при определении денежно-кредитной политики. В сентябре 2012 года управляющий Банка Канады Марк Карни заявил, что банк учел постоянную силу канадского доллара при определении денежно-кредитной политики. Карни сказал, что сила канадского доллара была одной из причин, по которой денежно-кредитная политика его страны так долго была «исключительно мягкой».

Сильная внутренняя валюта оказывает тормозящее воздействие на экономику, достигая того же результата, что и более жесткая денежно-кредитная политика (т. е. более высокие процентные ставки). Кроме того, дальнейшее ужесточение денежно-кредитной политики в то время, когда национальная валюта уже сильна, может усугубить проблему за счет привлечения горячих денег от иностранных инвесторов, ищущих более доходные инвестиции (что еще больше укрепит национальную валюту).

Глобальное влияние валют: примеры

Рынок форекс является наиболее активно торгуемым рынком в мире, с ежедневным оборотом более 5 триллионов долларов, что намного превышает мировые акции. Несмотря на такие огромные объемы торгов, валюты обычно остаются вне первых полос. Тем не менее, бывают времена, когда валюты движутся драматически, и отголоски ощущаются во всем мире. Ниже мы приводим несколько примеров:

Азиатский кризис 1997-98 годов

Ярким примером хаоса, вызванного неблагоприятными колебаниями валюты, является Азиатский финансовый кризис, который начался с девальвации тайского бата летом 1997 года. Девальвация произошла после того, как бат подвергся интенсивной спекулятивной атаке, вынудив центральный банк Таиланда отказаться от своей валюты. привязывать к доллару США и плавать в валюте. Эта валютная зараза распространилась на соседние страны, такие как Индонезия, Малайзия и Южная Корея, что привело к серьезному спаду в экономике этих стран по мере роста числа банкротств и падения фондовых рынков.

Девальвация произошла после того, как бат подвергся интенсивной спекулятивной атаке, вынудив центральный банк Таиланда отказаться от своей валюты. привязывать к доллару США и плавать в валюте. Эта валютная зараза распространилась на соседние страны, такие как Индонезия, Малайзия и Южная Корея, что привело к серьезному спаду в экономике этих стран по мере роста числа банкротств и падения фондовых рынков.

Заниженный курс юаня Китая

В период с 1995 по 2005 год Китай удерживал курс юаня на стабильном уровне около 8,2 за доллар, что позволяло его экспортному гиганту набирать обороты за счет того, что, по словам торговых партнеров, было искусственно подавленной и заниженной валютой. В 2005 году Китай отреагировал на растущий хор жалоб со стороны США и других стран. Это позволило юаню неуклонно укрепляться с более чем 8,2 юаня за доллар до примерно 6 юаней за доллар к 2013 году.

Колебания японской иены с 2008 г. до середины 2013 г.

Японская иена была одной из самых нестабильных валют в период с 2008 по 2013 год. Из-за японской политики почти нулевых процентных ставок трейдеры предпочитали иену для сделок кэрри, когда они занимали иену почти даром и инвестировали в более доходные за границей. ресурсы. Но когда глобальный кредитный кризис усилился в 2008 году, иена начала резко укрепляться, поскольку паникующие инвесторы массово скупали валюту, чтобы погасить кредиты, деноминированные в иенах.

Из-за японской политики почти нулевых процентных ставок трейдеры предпочитали иену для сделок кэрри, когда они занимали иену почти даром и инвестировали в более доходные за границей. ресурсы. Но когда глобальный кредитный кризис усилился в 2008 году, иена начала резко укрепляться, поскольку паникующие инвесторы массово скупали валюту, чтобы погасить кредиты, деноминированные в иенах.

В результате иена укрепилась более чем на 25% по отношению к доллару США за пять месяцев до января 2009 года.. Затем, в 2013 году, премьер-министр Синдзо Абэ обнародовал планы монетарного и фискального стимулирования (получившие название «абэномика»), которые привели к падению иены на 16% в течение первых пяти месяцев года.

Страхи евро (2010-12)

Опасения по поводу того, что страны с большими долгами, такие как Греция, Португалия, Испания и Италия, будут вытеснены из Европейского Союза, привели к тому, что евро упал на 20% с 1,51 за доллар в декабре 2009 года до примерно 1,19 в июне 2010 года. в следующем году, но это оказалось лишь временным. Возрождение опасений о распаде ЕС привело к 19% падения курса евро с мая 2011 г. по июль 2012 г.

в следующем году, но это оказалось лишь временным. Возрождение опасений о распаде ЕС привело к 19% падения курса евро с мая 2011 г. по июль 2012 г.

Какие преимущества может получить инвестор?

Вот несколько советов, как извлечь выгоду из движения валюты:

Инвест Оверсиз

Инвесторы из США, которые считают, что доллар США слабеет, должны инвестировать в сильные зарубежные рынки, потому что ваши доходы будут увеличены за счет прироста иностранной валюты. Рассмотрим канадский составной индекс S&P/TSX в период с 2000 по 2010 год. Индекс S&P 500 практически не изменился за этот период, однако TSX приносил около 72 % доходности в канадском долларовом выражении. Для американских инвесторов, покупающих канадские акции за доллары США, доходность в долларах США составила около 137%, или 9%.% годовых из-за резкого повышения курса канадского доллара.

Инвестиции в транснациональные корпорации США

В США есть много крупных многонациональных компаний, которые получают значительную часть доходов и прибыли из зарубежных стран. Доходы транснациональных корпораций США увеличиваются за счет более слабого доллара, что должно привести к более высоким ценам на акции, когда доллар слабеет.

Доходы транснациональных корпораций США увеличиваются за счет более слабого доллара, что должно привести к более высоким ценам на акции, когда доллар слабеет.

Воздерживаться от заимствования в иностранной валюте с низкой процентной ставкой

По общему признанию, это не было актуальной проблемой с 2000 года, поскольку процентные ставки в США были на рекордно низком уровне в течение многих лет. Однако в какой-то момент они снова вырастут. Когда такое случается, инвесторы, испытывающие искушение взять кредит в иностранной валюте по более низким процентным ставкам, должны вспомнить тех, кто в 2008 г. с трудом возвращал кредит в иенах. Мораль этой истории: никогда не занимайте в иностранной валюте, если она может подорожать и вы не понимаете или не можете застраховать валютный риск.

Хеджирование валютного риска

Неблагоприятные колебания валюты могут существенно повлиять на ваши финансы, особенно если у вас есть существенные валютные риски. Но существует множество вариантов хеджирования валютного риска, таких как валютные фьючерсы, валютные форварды, валютные опционы и биржевые фонды, такие как Invesco Euro CurrencyShares Euro Trust (FXE) и Invesco CurrencyShares Japanese Yen Trust (FXY). Рассмотрите эти варианты, если вы любите спать по ночам.

Рассмотрите эти варианты, если вы любите спать по ночам.

Суть

Валютные колебания могут иметь широкомасштабное влияние как на внутреннюю экономику, так и на мировую. Когда доллар слаб, инвесторы могут извлечь выгоду, инвестируя за границу или в транснациональные корпорации США. Поскольку движение валюты может быть значительным риском, когда у вас есть большой валютный риск, может быть лучше всего хеджировать этот риск с помощью множества доступных инструментов хеджирования.

Шесть главных факторов, влияющих на курсы валют

Помимо таких факторов, как процентные ставки и инфляция, курс обмена валюты является одним из наиболее важных факторов, определяющих относительный уровень экономического здоровья страны. Обменные курсы играют жизненно важную роль в уровне торговли страны, что имеет решающее значение для большинства стран со свободной рыночной экономикой в мире. По этой причине обменные курсы являются одними из самых отслеживаемых, анализируемых и управляемых государством экономических показателей. Но обменные курсы имеют значение и в меньшем масштабе: они влияют на реальную доходность портфеля инвестора. Здесь мы рассмотрим некоторые из основных сил, стоящих за изменениями обменного курса.

Но обменные курсы имеют значение и в меньшем масштабе: они влияют на реальную доходность портфеля инвестора. Здесь мы рассмотрим некоторые из основных сил, стоящих за изменениями обменного курса.

Основные факторы, влияющие на обменные курсы

Обзор обменных курсов

Прежде чем мы рассмотрим эти силы, мы должны обрисовать, как колебания обменного курса влияют на торговые отношения страны с другими странами. Более дорогая валюта делает импорт страны менее дорогим, а экспорт более дорогим на зарубежных рынках. Валюта с более низким курсом делает импорт страны более дорогим, а ее экспорт менее дорогим на внешних рынках. Можно ожидать, что более высокий обменный курс ухудшит торговый баланс страны, а более низкий обменный курс улучшит его.

Ключевые выводы

- Помимо таких факторов, как процентные ставки и инфляция, курс обмена валюты является одним из наиболее важных факторов, определяющих относительный уровень экономического здоровья страны.

- Более высокая стоимость валюты делает импорт страны менее дорогим, а ее экспорт более дорогим на внешних рынках.

- Обменные курсы являются относительными и выражаются в сравнении валют двух стран.

Детерминанты валютных курсов

Обменный курс определяется множеством факторов. Многие из этих факторов связаны с торговыми отношениями между двумя странами. Помните, обменные курсы относительны и выражаются в сравнении валют двух стран. Ниже приведены некоторые из основных факторов, определяющих обменный курс между двумя странами. Обратите внимание, что эти факторы не расположены в определенном порядке; как и многие аспекты экономики, относительная важность этих факторов является предметом многочисленных споров.

Различия в инфляции

Как правило, страна с постоянно более низким уровнем инфляции демонстрирует рост стоимости валюты, поскольку ее покупательная способность увеличивается по сравнению с другими валютами. Во второй половине 20 века к странам с низкой инфляцией относились Япония, Германия и Швейцария, а США и Канада достигли низкой инфляции лишь позже. Те страны с более высокой инфляцией обычно видят обесценивание своей валюты по сравнению с валютами своих торговых партнеров. Это также обычно сопровождается более высокими процентными ставками.

Те страны с более высокой инфляцией обычно видят обесценивание своей валюты по сравнению с валютами своих торговых партнеров. Это также обычно сопровождается более высокими процентными ставками.

Дифференциал процентных ставок

Процентные ставки, инфляция и обменные курсы тесно взаимосвязаны. Управляя процентными ставками, центральные банки влияют как на инфляцию, так и на обменные курсы, а изменение процентных ставок влияет на инфляцию и стоимость валюты. Более высокие процентные ставки предлагают кредиторам в экономике более высокую прибыль по сравнению с другими странами. Поэтому более высокие процентные ставки привлекают иностранный капитал и вызывают рост обменного курса. Однако влияние более высоких процентных ставок смягчается, если инфляция в стране намного выше, чем в других, или если дополнительные факторы способствуют снижению курса валюты. Противоположная взаимосвязь существует для снижения процентных ставок – то есть более низкие процентные ставки имеют тенденцию снижать обменные курсы.

Дефицит счета текущих операций

Текущий счет — это торговый баланс между страной и ее торговыми партнерами, отражающий все платежи между странами за товары, услуги, проценты и дивиденды. Дефицит счета текущих операций показывает, что страна тратит на внешнюю торговлю больше, чем зарабатывает, и что она заимствует капитал из иностранных источников, чтобы покрыть дефицит. Другими словами, стране требуется больше иностранной валюты, чем она получает за счет продажи экспорта, и она поставляет своей валюты больше, чем иностранцы требуют для ее продукции. Избыточный спрос на иностранную валюту снижает обменный курс страны до тех пор, пока отечественные товары и услуги не станут достаточно дешевыми для иностранцев, а иностранные активы не станут слишком дорогими, чтобы обеспечить продажи для внутренних интересов.

Государственный долг

Страны будут участвовать в крупномасштабном финансировании дефицита для оплаты проектов государственного сектора и государственного финансирования. Хотя такая деятельность стимулирует внутреннюю экономику, страны с большим государственным дефицитом и долгами менее привлекательны для иностранных инвесторов. Причина? Большой долг стимулирует инфляцию, и если инфляция высока, долг будет обслуживаться и в конечном итоге будет погашен за счет более дешевых реальных долларов в будущем.

Хотя такая деятельность стимулирует внутреннюю экономику, страны с большим государственным дефицитом и долгами менее привлекательны для иностранных инвесторов. Причина? Большой долг стимулирует инфляцию, и если инфляция высока, долг будет обслуживаться и в конечном итоге будет погашен за счет более дешевых реальных долларов в будущем.

В худшем случае правительство может напечатать деньги для выплаты части крупного долга, но увеличение денежной массы неизбежно вызовет инфляцию. Более того, если правительство не в состоянии обслуживать свой дефицит за счет внутренних средств (продажа внутренних облигаций, увеличение денежной массы), то оно должно увеличить предложение ценных бумаг для продажи иностранцам, тем самым снизив их цены. Наконец, большой долг может вызвать беспокойство у иностранцев, если они считают, что страна рискует не выполнить свои обязательства. Иностранцы будут менее охотно владеть ценными бумагами, номинированными в этой валюте, если велик риск дефолта. По этой причине долговой рейтинг страны (определяемый, например, Moody’s или Standard & Poor’s) является решающим фактором, определяющим ее обменный курс.

Условия торговли

Соотношение, сравнивающее экспортные цены с импортными ценами, условия торговли связаны с текущими счетами и платежным балансом. Если цена экспорта страны растет более высокими темпами, чем цена ее импорта, ее условия торговли благоприятно улучшились. Увеличение сроков торгов свидетельствует о большей востребованности экспорта страны. Это, в свою очередь, приводит к росту доходов от экспорта, что обеспечивает повышенный спрос на валюту страны (и рост стоимости валюты). Если цена экспорта будет расти меньшими темпами, чем цена его импорта, стоимость валюты уменьшится по отношению к ее торговым партнерам.

Сильные экономические показатели

Иностранные инвесторы неизбежно ищут стабильные страны с высокими экономическими показателями, в которые можно вложить свой капитал. Страна с такими положительными качествами будет отвлекать инвестиционные средства от других стран, которые считаются более рискованными в политическом и экономическом отношении. Политические беспорядки, например, могут вызвать потерю доверия к валюте и перемещение капитала в валюты более стабильных стран.

Политические беспорядки, например, могут вызвать потерю доверия к валюте и перемещение капитала в валюты более стабильных стран.

Суть

Обменный курс валюты, в которой находится основная часть инвестиций портфеля, определяет реальную доходность этого портфеля. Снижение обменного курса, очевидно, снижает покупательную способность дохода и прироста капитала, получаемого от любых доходов. Кроме того, обменный курс влияет на другие факторы дохода, такие как процентные ставки, инфляция и даже прирост капитала от внутренних ценных бумаг. Хотя обменные курсы определяются многочисленными сложными факторами, которые часто приводят в замешательство даже самых опытных экономистов, инвесторы все же должны иметь некоторое представление о том, как стоимость валюты и обменные курсы играют важную роль в норме прибыли на их инвестиции.

Обменный курс доллара к евро достигает паритета: NPR

Доллар и евро впервые за два десятилетия заигрывают с «паритетом».

Даниэль Муньос / AFP через Getty Images

скрыть заголовок

переключить заголовок

Даниэль Муньос / AFP через Getty Images

Доллар и евро впервые за два десятилетия заигрывают с «паритетом».

Даниэль Муньос / AFP через Getty Images

Если вы еще не запланировали летний отпуск, возможно, вам стоит поторопиться. Европа сейчас выглядит довольно дешево.

Впервые за 20 лет доллар и евро стоят примерно одинаково. Они флиртуют с тем, что валютные трейдеры называют «паритетом».

Это означает, что путешественники из США не будут платить надбавку за номер в отеле в Барселоне, билеты в Парижскую оперу или полный ужин в Риме.

Это делает попугая Терезу Валерио счастливой. В этом году она и ее муж отмечают 25-летие свадьбы.

Они думали о поездке в Калифорнию или на Гавайи из своего дома в Колорадо. Авиабилеты везде дорогие, но благодаря сильному доллару Европа стала выглядеть очень привлекательно.

«Мы быстро поняли, что поездка в Париж будет стоить примерно столько же, сколько и пребывание в Соединенных Штатах», — говорит Валерио Паррот.

Итак, в сентябре они направляются во Францию.

«Мы собираемся пойти, выпить хорошего вина, надеюсь, выпить шампанского и привезти целую кучу сувениров», — говорит она.

В последний раз, когда они были там, в 2013 году, один евро стоил около 1,30 доллара.

Почему доллар теперь король

В то время, когда весь мир сталкивается с высокой инфляцией, опасениями по поводу глобальной рецессии и колебаниями рынков, доллар стал островком безопасности.

С начала года курс доллара по отношению к мировым валютам вырос более чем на 10%.

Это означает, что людям нужно вкладывать меньше долларов в обмен на другую валюту. Например, в начале года для покупки одного евро требовалось 1,13 доллара, а сейчас — всего 1 доллар.

Может показаться нелогичным, что доллар укрепляется в то время, когда существует столько опасений по поводу будущего экономики США.

В прошлом месяце инфляция была колоссальной 90,1% по сравнению с прошлым годом, при этом цены растут самыми быстрыми годовыми темпами за более чем четыре десятилетия. Чтобы бороться с высокой инфляцией, Федеральная резервная система агрессивно повышает процентные ставки, и это подпитывает опасения, что политика ФРС может привести к рецессии.

Однако они также способствуют повышению стоимости доллара.

«Более высокие процентные ставки, как правило, приводят к укреплению валюты», — говорит Джейн Фоули, глава отдела валютных операций Rabobank. «Это учебник по экономике».

Это потому, что инвесторы начинают гоняться за долларовыми инвестициями, которые принесут более высокую прибыль по сравнению с активами в других валютах.

Федеральная резервная система — не единственный центральный банк, пытающийся укротить инфляцию путем корректировки процентных ставок, но до сих пор он сделал больше, чем другие. Европейский центральный банк планирует повысить процентные ставки на своем следующем заседании в конце этого месяца.

Доллар также является доминирующей валютой в мире.

Другая причина заключается в том, что доллар играет уникальную роль в мировой экономике.

«Доллар имеет свою собственную основу», — говорит Фоули. «Как правило, валюта будет реагировать на основные принципы страны, которой она принадлежит. Это не обязательно относится к доллару США».

Он продолжает оставаться доминирующей резервной валютой. Страны по всему миру держат много долларов на руках, потому что считают их безопасным активом.

Что вызывает слабость евро?

Страны еврозоны также сталкиваются с высокой инфляцией, и есть опасения, что рецессия может быть неизбежной.

Однако в Европе больше всего беспокоят цены на энергоносители.

После того, как Россия вторглась в Украину, США и их союзники ввели широкий спектр санкций и ограничений в отношении российской нефти и природного газа. Это привело к росту цен, и европейцы пострадали особенно сильно.

Хотя цены на бензин несколько упали с рекордно высокого уровня, а нефть снова торгуется ниже 100 долларов за баррель, есть опасения, что ситуация в Европе может еще больше ухудшиться. Во многом это связано с тем, что Россия является крупнейшим поставщиком нефти и газа в европейские страны.

На этой неделе газопровод «Северный поток-1», по которому природный газ поступает из России в Германию, был остановлен на плановый ремонт.

В настоящее время газопровод «Северный поток-1» остановлен и проходит плановый ремонт. Но растет беспокойство по поводу того, что произойдет после этого.

Шон Гэллап / Getty Images

скрыть заголовок

переключить заголовок

Шон Гэллап / Getty Images

В настоящее время газопровод «Северный поток — 1» остановлен на плановый ремонт. Но растет беспокойство по поводу того, что произойдет после этого.

Но растет беспокойство по поводу того, что произойдет после этого.

Шон Гэллап / Getty Images

Предполагается, что эта работа займет 10 дней, но есть предположения, что «Газпром» может не восстановить подачу природного газа или российский газовый гигант может сократить добычу.

Если европейские страны не смогут наращивать свои запасы в летнее время, им, возможно, придется ограничить газ зимой, что может привести к более масштабному замедлению.

Фабрикам придется сократить производство, что может привести к увольнениям, а вероятность рецессии станет еще выше.

Вот что это значит для путешественников

смотреть сейчас

Стоимость евро по отношению к доллару США в среду достигла минимума за два десятилетия — и это хорошая новость для американцев, отправляющихся в Европу этим летом.

Выгодный обменный курс означает, что доллары путешественников будут дороже при покупках за границей.

«Сейчас ваши деньги идут в Европе дальше, чем за последние несколько лет, и это прекрасное время, чтобы совершить путешествие своей мечты, которое вы откладывали в Италию, Францию или Испанию», — сказала Кейт Маккалли, писатель-путешественник, живущий в Чехии и издатель сайта о путешествиях AdventurousKate.com.

Паритетный подход «все равно что получить 15% скидку»

Не все европейские страны используют евро — это официальная валюта для 19из 27 членов Европейского союза.

Эти страны: Австрия, Бельгия, Кипр, Эстония, Финляндия, Франция, Германия, Греция, Ирландия, Италия, Латвия, Литва, Люксембург, Мальта, Нидерланды, Португалия, Словакия, Словения и Испания.

В среду утром евро достиг паритета с долларом США, а это означает, что обменный курс двух валют составлял 1:1. Такого не было с 2002 года, когда евро только зарождался.

На дне валюты в среду 1 евро ненадолго стоил 0,9 доллара.999 до небольшого отскока. По состоянию на 10:40 по восточному времени он торговался на уровне 1,0058 доллара.

Еще из раздела «Личные финансы»:

В этих 5 мегаполисах больше всего домов стоимостью в миллион долларов

Почему, по мнению экспертов, уже давно назрела необходимость повышения федеральной минимальной заработной платы

Как рассчитать личный уровень инфляции

Триггеры для относительного падения евро включают продолжающуюся войну на Украине, которая подпитывает опасения по поводу энергетического кризиса и рецессии, а также резкое повышение процентных ставок в США, что подталкивает инвесторов к доллару и от евро.

Один евро подешевел на 11% с почти $1,13 в начале года и на 15% с $1,18 13 июля прошлого года.

Например, американец, который год назад купил в Париже бутерброд за 15 евро, заплатил бы около 17,70 доллара. Сегодня этот путешественник заплатил бы чуть более 15 долларов.

«Это похоже на скидку 15%», — говорит Сара Ратнер, эксперт по путешествиям NerdWallet. «Это более бережно относится к дорожным бюджетам людей», — добавила она.

В прошлом году доллар США также укрепился по отношению ко многим другим валютам, таким как австралийский доллар, британский фунт, китайский юань, индийская рупия и японская иена.

Инфляция увеличивает транспортные расходы

Фонтан Брабо и ратуша, Антверпен, Бельгия.

Шон Иган | Банк изображений | Getty Images

Эта скидка пришлась как нельзя кстати: упрямо высокая инфляция сделала путешествия практически куда угодно дорогими.

Согласно индексу цен на путешествия Ассоциации путешествий США, расходы на проживание в США на такие товары, как авиабилеты, проживание, отдых и питание, выросли в мае почти на 19% по сравнению с тем же периодом 2019 года, до пандемии. (Расходы на внутренние поездки также выросли более чем на 19% по сравнению с прошлым годом, но это частично отражает сравнение с низкими ценами в эпоху пандемии, заявила ассоциация. требование тестирования для международных путешественников, летящих в США, а также отмена отдельного требования ношения масок на самолетах.

смотреть сейчас

Около 34% путешественников в США, вероятно, поедут за границу в этом году, что на 6 процентных пунктов больше, чем в месяц, по данным исследовательской фирмы Destination Analysts. Фирма опросила 4000 путешественников с 15 по 23 июня.

Когда их попросили перечислить зарубежные направления, которые они больше всего хотят посетить в течение следующих 12 месяцев, европейские направления вошли в 6 из 10 самых популярных направлений, по данным Destination Analysts.

Согласно данным Expedia, с 3 по 11 июля количество поисковых запросов рейсов в некоторые популярные европейские направления увеличилось на двузначное число по сравнению с предыдущей неделей. Поиски рейсов в Париж и Франкфурт подскочили на 25%, в то время как интерес к Брюсселю и Амстердаму вырос на 20%, а в Дублине — на 15%.

По данным Hotels.com, интерес к жилью в некоторых городах также вырос. Поиски жилья в Копенгагене выросли на 30%, в Афинах — на 15%, а в Мадриде — на 10%.

«Время путешествий стало дорогим», — сказал Ратнер. «Но люди хотят вернуться туда.

«Люди снова готовы путешествовать», — добавила она. |Гетти изображения

Американцы, которые хотят воспользоваться выгодным обменным курсом, должны по возможности использовать кредитную карту без комиссии за иностранную транзакцию. По словам Ратнера, эти сборы могут добавить 3% к стоимости каждой покупки, тем самым съедая экономию в евро-долларах.

Возьмите с собой резервную кредитную карту (если она у вас есть) в дополнение к основной на случай, если вашу не примут в некоторых заведениях, посоветовала она. Как правило, это связано с брендами карт — в то время как Visa и Mastercard широко принимаются во всем мире, это в меньшей степени относится к American Express и Discover, сказал Ратнер.

Кроме того, путешественники, бронирующие отели или туры заранее (с возможностью оплаты сейчас или позже), могут заплатить сейчас, чтобы убедиться, что они пользуются преимуществами низкой ставки, сказал Маккалли. Не факт, что обменный курс будет продолжать становиться более благоприятным.

Не факт, что обменный курс будет продолжать становиться более благоприятным.

По мнению экспертов, путешественникам, использующим наличные деньги, как правило, следует избегать конвертации своей валюты перед поездкой. «В девяноста девяти процентах случаев это не нужно, и вы получите худший коэффициент конверсии», — сказал Маккалли.

Вместо этого путешественники обычно получают более выгодный тариф, снимая деньги в банкомате в стране назначения, говорят эксперты.

смотреть сейчас

Однако есть некоторые оговорки. Во-первых, путешественники должны позвонить в свой банк, чтобы убедиться, что иностранные банкоматы принимают их дебетовые карты. Банки также обычно взимают комиссию за снятие денег в банкоматах за границей; По словам Ратнера, путешественники могут оценить, сколько наличных денег им понадобится на всю поездку, и снять одну большую сумму вместо нескольких небольших, чтобы уменьшить эти сборы.

Кроме того, операторы банкоматов могут спросить, хотят ли пользователи получить деньги «с конвертацией или без», или аналогично сформулированное приглашение. По сути, эта практика, называемая «динамической конвертацией валюты», означает, что конвертацию валюты выполняет оператор банкомата, а не банк.

По сути, эта практика, называемая «динамической конвертацией валюты», означает, что конвертацию валюты выполняет оператор банкомата, а не банк.

Тем не менее, путешественники должны отказаться от предложения конвертации, так как обменный курс оператора банкомата часто хуже, считают эксперты. Тот же принцип применяется к местным продавцам, которые задают аналогичный вопрос относительно транзакций по кредитным или дебетовым картам.

Справочный курс евро ЕЦБ: доллар США (USD)

Базовый курс евро ЕЦБ

Анализ результатов

Загрузка XML (SDMX)

RSS-канал с ежедневным обновлением

Справочные курсы за последние четыре месяца — доллар США (USD)

| Пн | Вт | Ср | Чт | Пт | Сб | Вс |

|---|---|---|---|---|---|---|

| | | | 1 1.  0004 0004 | 2 0.9993 | 3 | 4 |

| 5 0.9920 | 6 0.9928 | 7 0.9885 | 8 1.0009 | 9 1.0049 | 10 | 11 |

| 12 1.0155 | 13 1.0175 | 14 0.9990 | 15 0.9992 | 16 0.9954 | 17 | 18 |

| 19 0,9990 | 20 | 21 | 22 | 23 | 24 | 25 |

| 26 | 27 | 28 | 29 | 30 | | |

| Mon | Вт | Ср | Чт | Пт | Сб | Вс |

|---|---|---|---|---|---|---|

| 1 1.  0233 0233 | 2 1.0224 | 3 1.0194 | 4 1.0181 | 5 1.0233 | 6 | 7 |

| 8 1,0199 | 9 1,0234 | 10 1.0252 | 11 1.0338 | 12 1.0285 | 13 | 14 |

| 15 1.0195 | 16 1.0131 | 17 1.0164 | 18 1.0178 | 19 1.0054 | 20 | 21 |

| 22 1.  0001 0001 | 23 0.9927 | 24 0.9934 | 25 0.9970 | 26 1.0007 | 27 | 28 |

| 29 0.9986 | 30 1.0034 | 31 1.0000 | | | | |

| Пн | Вт | Ср | Чт | Пт | Сб | Вс | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| | | | | 1 1.0425 | 2 | 3 | ||||||||||||

| 4 1,0455 | 5 1.  0290 0290 | 6 1.0177 | 7 1.0180 | 8 1.0163 | 9 | 10 | ||||||||||||

| 11 1.0098 | 12 1.0042 | 13 1.0067 | 14 1.0005 | 15 1.0059 | 16 | 17 | ||||||||||||

| 18 1.0131 | 19 1.0245 | 20 1.0199 | 21 1.0199 | 22 1.0190 | 23 | 24 | ||||||||||||

| 25 1,0236 | 26 1,0124 | 27 9,0152 | 28 1,0122 | 29 1,0198 | 30 | 31 | 31 | 31 | 31 | 31 | 31 | . | Вт | Ср | Чт | Пт | Сб | Вс |

| 1 1,0712 | 2 1,03888 2 80064 | 3 1.0730 | 4 | 5 | ||||||||||||||

| 6 1.0726 | 7 1.0662 | 8 1.0739 | 9 1.0743 | 10 1.0578 | 11 | 12 | ||||||||||||

| 13 1,0455 | 14 1.0452 | 15 1.0431 | 16 1.0400 | 17 1.  0486 0486 | 18 | 19 | ||||||||||||

| 20 1.0517 | 21 1.0550 | 22 1.0521 | 23 1.0493 | 24 1.0524 | 25 | 26 | ||||||||||||

| 27 1.0572 | 28 1.0561 | 29 1.0517 | 30 1.0387 | | | |

Наш веб-сайт использует файлы cookie

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей. Для этого мы используем анонимные данные, предоставляемые файлами cookie.

Узнайте больше о том, как мы используем файлы cookie

Я понимаю и принимаю использование файлов cookie

Спасибо!

Спасибо!

Мы обновили нашу политику конфиденциальности

Мы постоянно работаем над улучшением этого веб-сайта для наших пользователей.

Ввиду низкой ликвидности и относительной ограниченности резервов продолжительное давление на курс тенге может привести к ситуации, при которой монетарные власти будут менее склонны использовать золотовалютные резервы или будут иметь для этого меньше возможностей», — заключили аналитики АКРА.

Ввиду низкой ликвидности и относительной ограниченности резервов продолжительное давление на курс тенге может привести к ситуации, при которой монетарные власти будут менее склонны использовать золотовалютные резервы или будут иметь для этого меньше возможностей», — заключили аналитики АКРА.

..

.. 09 23:47

09 23:47 09 18:13

09 18:13 09 15:24

09 15:24 09 13:55

09 13:55