Содержание

Как и куда выгодно вложить деньги

Главная

Инвестиции в недвижимость

Главная

Инвестиции в недвижимость: как и куда выгодно вложить деньги

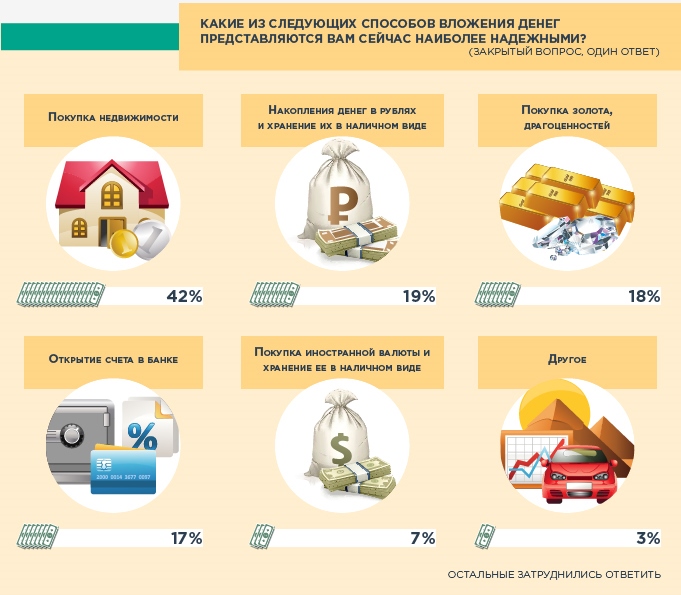

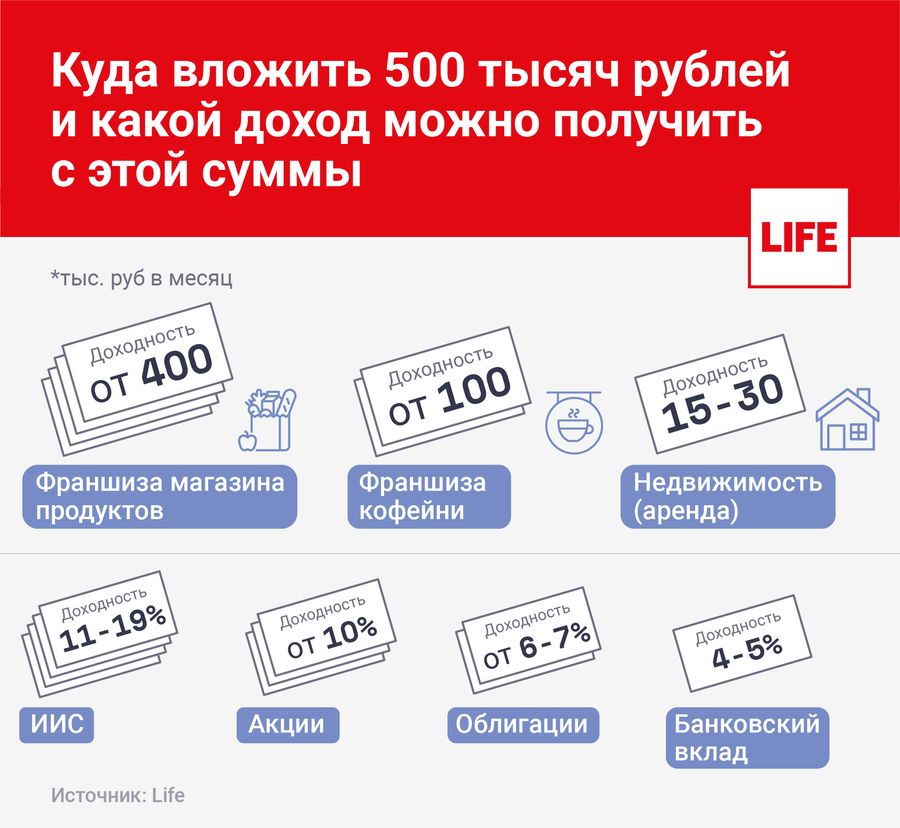

В период так называемой «экономической турбулентности», когда рубль не стабилен, а доллар/евро перестали быть «твердой» валютой, многие люди задумываются о вложении. Программы «Вкладов» уже не дают достаточного роста инвестиций. Одним из наиболее безопасных инструментов в этом плане остается недвижимость. Расскажем, как безопасно инвестировать денежные средства.

Цели инвестирования в недвижимость

Инвестирование — вложение денег для получения прибыли. Для начала стоит определиться с целями инвестиций. Это может быть получение пассивного дохода (покупка недвижимости с дальнейшей ее сдачей в аренду), для сохранения накоплений (здесь лучше брать коммерческие, жилые, бюджетные и элитные помещения в районах с развивающейся инфраструктурой) и для получения дохода от перепродажи.

Плюсы

- Стабильность. Жилые и коммерческие помещения пользуются спросом.

- Пассивный доход.

- Минимальные риски. Недвижимое имущество реально продать или сдать в аренду даже в кризис.

- Рост цены.

- Многовариантность инвестиций. Есть разные варианты получения прибыли: сдавать посуточно или на долгий срок, перепродать, разделить на мелкие сегменты.

Минусы

- Высокая стоимость. На покупку недвижимости нужна внушительная сумма.

- Долгая окупаемость. Недвижимое имущество начнёт приносить доход сверх стоимости через 5–10 лет.

- Дополнительные расходы. Сюда входят коммунальные услуги, капитальный ремонт и возможный подоходный налог 13% от прибыли, полученной со сделки.

В какую недвижимость можно вкладывать деньги

Чем больше город, тем выше спрос на жилые и коммерческие помещения. Рассмотрим варианты инвестирования.

Жилая недвижимость. Этот вид инвестиций самый распространенный. Здесь минимальные риски. Доходы получают посредством перепродажи или сдачи в аренду. При покупке важно учесть все характеристики: местонахождение, год постройки, планировку, инфраструктуру.

Этот вид инвестиций самый распространенный. Здесь минимальные риски. Доходы получают посредством перепродажи или сдачи в аренду. При покупке важно учесть все характеристики: местонахождение, год постройки, планировку, инфраструктуру.

Коммерческая недвижимость. Стоит выбирать помещение в развитом районе города и с хорошей проходимостью.

Новостройки на этапе котлована. На старте строительства застройщики устанавливают минимальные цены, чтобы «раскачать» спрос и привлечь внимание покупателей к объекту. Учитывайте репутацию застройщика, сроки ввода в эксплуатацию дома, район города.

Вложения в парковочные места. Ситуативный вид инвестирования в крупных городах. Будет ли расти доход от такого типа вложений зависит от расположения площадки. Выбирайте оживленные места, где не хватает парковочных мест.

Кладовки и ситибоксы. Как правило, они располагаются на -1 этаже и используются жителями для хранения сезонных и крупногабаритных вещей. Привлекательны относительно недорогой стоимостью по сравнению с квартирой.

Привлекательны относительно недорогой стоимостью по сравнению с квартирой.

Нужна наша помощь?

Просто заполните форму и мы с вами свяжемся

Ваше имя*

Телефон*

Ваш комментарий

Записаться

*Нажимая на кнопку «Записаться», я даю согласие на обработку персональных данных

Факторы риска: насколько рискованно вкладываться в недвижимость

Инвестирование всегда сопряжено с рисками, и сфера недвижимости — не исключение. Чего стоит избегать:

- Неудачное месторасположение. Нужно всегда изучать место застройки и ближайшие планы развития города.

- Форс-мажоры. К падению спроса может привести ухудшение экономической обстановки.

- Недобросовестные арендаторы. Жилье стоит сдавать только через договор, в котором нужно максимально прописать всевозможные риски.

- Заморозка строительства и мошенничество. Здесь поможет выбор только аккредитованных застройщиков, а также юридическая проверка недвижимости.

Порядок инвестирования в недвижимость

Чтобы инвестиции приносили доход, следуйте алгоритму:

- Изучите ситуацию на рынке — на какую недвижимость есть спрос, что ищут покупатели, какие средние цены на объекты, где есть интересные локации или районы с развивающейся инфраструктурой.

- Убедитесь в надёжности продавцов, застройщиков, арендаторов и посредников. Проверьте документацию, отзывы, рейтинг, репутацию. Посмотрите наличие судебных споров, простоев. Компания «ННДК» строит с 2012 года. Мы уже ввели в эксплуатацию 5 жилых дома. Сейчас достаиваются 2 дома в ЖК «Циолковский», 2 дома в ЖК «Корица» и ЖК «Бекетов Парк».

- Подберите для покупки ликвидный объект. Все ЖК компании находятся в удачной локации в развитых районах Нижнего Новгорода.

В целом сфера недвижимости стабильна. При правильном подходе даже новичок увеличит капитал.

При правильном подходе даже новичок увеличит капитал.

Наши специалисты помогут подобрать недвижимость, спрогнозируют ее доходность и помогут оценить инвестиционные издержки. Для консультации звоните по номеру 8(831) 288-35-34.

Нужна наша помощь?

Просто заполните форму и мы с вами свяжемся

Ваше имя*

Телефон*

Ваш комментарий

Записаться

*Нажимая на кнопку «Записаться», я даю согласие на обработку персональных данных

Во что стоило вкладывать деньги в 2021 году

Что происходило на российском рынке акций

В уходящем году акции многих российских компаний показали значительный рост. Как говорит директор по стратегии ГК «ФИНАМ» Ярослав Кабаков, один из лучших результатов показали котировки TCS Group (в нее входит, в частности, «Тинькофф банк») — более 200% за 2021 год.

Хорошо показали себя и акции «Газпрома», которые отыграли рост цен на газ и прибавили в цене 80%. Повезло и держателям бумаг РУСАЛ, которые подорожали на фоне роста цен на алюминий (+76%; по подсчетам «Тинькофф Инвестиций» — на 91%).

Серьезный рост также показали бумаги девелопера «Самолет» — они подорожали в пять раз, сообщил эксперт по фондовому рынку «БКС Мир инвестиций» Альберт Короев. Он добавил, что у другого крупного застройщика – ПИК – капитализация прибавила около 80%.

Эксперт обратил внимание, что благодаря росту цен на уголь на мировых рынках выросли акции «Мечела» (привилегированные) и компании «Распадская» — на 250% и 150% соответственно.

Рост показали и акции «Фосагро» (89%), добавил руководитель департамента инвестиционной аналитики Кирилл Комаров «Тинькофф Инвестиций». Это произошло из-за подорожания удобрений.

В целом уходящий год можно считать «золотым» как для фондовых, так и для товарных рынков, сказал «Газете.Ru» директор компании «Единый Брокер» Артем Арзамасцев. По его словам, «огромный поток» ликвидности, предоставляемый мировыми ЦБ (в первую очередь — ФРС и ЕЦБ), отправил многие активы на «недосягаемые ранее высоты».

По его словам, «огромный поток» ликвидности, предоставляемый мировыми ЦБ (в первую очередь — ФРС и ЕЦБ), отправил многие активы на «недосягаемые ранее высоты».

Что происходило на зарубежных рынках

Если посмотреть на бумаги американских предприятий из индекса S&P 500, то больше всего в цене прибавили акции производителя вакцины от COVID-19 Moderna — почти 200% — и технологической компании NVIDIA — 140%, отметил Альберт Короев из «БКС Мир инвестиций».

Если в случае с Moderna причины очевидны, то в случае с NVIDIA рост произошел из-за увеличения численности геймеров и развития киберспорта, внедрения искусственного интеллекта в индустриях и развития метавселенной, распространения использования дополненной и виртуальной реальности, увеличения рынка автомобилей будущего, у которого есть потребность в чипах, пояснил эксперт.

В «Тинькофф Инвестициях» также обратили внимание и на бумаги американской нефтяной компании Devon Energy, которые подорожали на 169%. Это произошло на фоне «ралли цен» на нефть в этом году, уточнили там.

Американский рынок в этом году был самым привлекательным для российских инвесторов, считает Ярослав Кабаков из «ФИНАМ».

«После значительного роста в 2020 году котировки крупнейших технологических компаний не остановились на достигнутом и продолжили рост», — сказал эксперт «Газете.Ru».

Он привел в пример акции компании Adobe Inc., доходность по которым с начала года составила около 37,5%. Компания показала рекордную квартальную выручку. Инвесторам также могли принести прибыль более 20% вложения в технологического гиганта Meta (еще недавно — Facebook). В сфере BigTech самую интересную динамику, по словам Кабакова показали акции Microsoft: с начала года они выросли на 52%.

Также показателен пример с акциями Tesla, добавляет Артем Арзамасцев из «Единого Брокера». Например, в мае этого года стоимость бумаг опускалась до $550, но уже в начале ноября превысила $1200. «Это далеко не единственная бумага в США, показавшая такой сильный результат», — отметил он.

В потребительском секторе также можно выделить такие примеры, как GameStop (+864%) — компании, которая занимается продажей игр, приставок и аксессуаров, добавляет аналитик «Сбер Управление Активами» Антон Тарасов. По его словам, это одна из самых популярных «мемных» акций. Ее котировки взлетели на фоне спекулятивных действий со стороны пользователей соцсети Reddit. Они делали целенаправленные покупки на фоне продаж «в короткую» со стороны профессиональных инвесторов.

По его словам, это одна из самых популярных «мемных» акций. Ее котировки взлетели на фоне спекулятивных действий со стороны пользователей соцсети Reddit. Они делали целенаправленные покупки на фоне продаж «в короткую» со стороны профессиональных инвесторов.

Также эксперт привел в пример акции компании Crocs (занимается изготовлением обуви), которые выросли на 165%. Это произошло на фоне хорошей отчетности, а также увлечения рентабельности основного бизнеса компании. Еще один успешный кейс — Ford Motor, акции которой с начала года выросли на 123% — также на фоне сильной отчетности и увеличения прогнозов компании по операционной прибыли на 2021 год.

На европейском рынке (судя по статистике индексов семейства Euro Stoxx) в лидерах технологический сегмент, отметил аналитик управления торговых операций на российском фондовом рынке «Фридом Финанс» Александр Осин. Он привел в пример компанию Zooplus AG — интернет-магазин кормов и товаров для домашних животных со штаб-квартирой в Мюнхене. Она подорожала на 140%.

Она подорожала на 140%.

Криптовалюта

На криптовалютном рынке в этом году многие инвесторы по-прежнему фокусировались на биткоине, рассказал Ярослав Кабаков из «ФИНАМ». За год котировки выросли с $30 тыс. до $56 тыс.

«Что касается альткоинов, лучшим активом, который привлек наибольшее внимание не столько хайпом и твитами Илона Маска, была монета Solana. Разработчики стремятся создать новую сеть смарт-контрактов, чтобы конкурировать с Ethereum. Котировки за год выросли с $1,8 до текущих $227 — в 126 раз», — добавил эксперт.

Аналитик «Сбер Управление Активами» Антон Тарасов отметил и криптовалюту Dogecoin (она тоже неоднократно появлялась в Twitter Илона Маска — «Газета.Ru»), которая показала рост на 3700%.

Драгоценные металлы и недвижимость

Недвижимость и драгоценные металлы в этом году не показали результатов, которые можно было бы сравнить с инвестициями в другие активы, говорит Артем Арзамасцев из «Единого Брокера».

«Да, там тоже был небольшой рост, но гораздо более скромный на фоне инвестиций в финансовые рынки», — отметил он.

Цены на золото и серебро в рублевом эквиваленте снизились на 6% и 15% (год к году), уточнил Александр Осин из «Фридом Финанс». Однако цены на рублевом рынке алмазов выросли на 30%.

А вот цены на жилье в России, по данным отраслевых источников, в Москве и Московской области, в частности, выросли за год на 30%, добавил он. В отдельных регионах Подмосковья, например, в Раменском районе, рост цен в некоторых локациях достигал 100%. Наиболее активный рост традиционно показали «однушки».

В Knight Frank добавили, что на первичном рынке элитной недвижимости в Москве, Санкт-Петербурге и Сочи по результатам 2021 года ожидается рост средневзвешенной цены 1 кв. м. В Москве, по оценке специалистов, он составит 42% (если сравнивать четвертые кварталы 2020 и 2021 года). Это связано, во-первых, с сокращением предложения, которое опустилось до минимальных значений за последние шесть лет. Еще одна причина — регулярное повышение цен на реализуемые новостройки, а также выход в продажу новых более дорогих проектов.

«Доля инвесторов в общем объеме покупателей, которые к нам обращаются, составляет 10-20%. В 2021 году многие предприниматели или топ-менеджеры компаний рассматривали инвестиционную составляющую недвижимости, что прежде всего было связано с рекордно низкими ставками по депозитам», — рассказал региональный директор департамента городской недвижимости Knight Frank Андрей Соловьев.

Он уточнил, что при инвестициях в дорогую недвижимость зачастую речь идет не об извлечении краткосрочного спекулятивного дохода, а скорее о долгосрочном владении активом.

Предметы искусства

Инвесторы традиционно интересуются живописью, рассказал основатель и генеральный директор Экспо-парка, организатор Российского Антикварного Салона Василий Бычков. И, как правило, это «первые имена». Обычно это очень дорогие работы, которые хорошо атрибутированы, имеют качественную экспертизу.

«Это наиболее перспективное и правильное вложение средств. Потому что качественное искусство, классическое, всегда только дорожает», — отметил Бычков.

Он добавил, что по экспертным оценкам «старое» искусство дорожает на 25% в год. Иногда бывают провалы, но кривая все равно идет вверх. По словам Василия Бычкова, вложения в искусство нельзя сравнить «ни с какими валютами, ни с какими акциями».

Если говорить о современном искусстве, то здесь тоже уже есть известные имена, но в России, к сожалению, «раскрученных» деятелей искусства не так много, как за рубежом, уточнил Василий Бычков. Такое искусство тоже растет в цене, и работы популярных у публики художников сравнимы с ценами на работы в некоторых классических жанрах.

Бывают и попытки угадать, работы какого художника в будущем могут стать известными, и это некая игра, добавил эксперт. На этом азарте как раз во многом и построен рынок современного искусства, когда коллекционер, предчувствуя, что за каким-то художником будущее, вкладывает небольшие деньги. И иногда угадать получается, заключает Бычков.

Зачем вкладывать деньги в чужой бизнес?! Факты, после которых вы посмотрите на инвестиции по-новому — Финансы на vc.

ru

ru

Многие воспринимают инвестиции в бизнес как пассивный доход: отдал свои деньги кому-то и сидишь ждешь, а там — получилось или не получилось. Нет, это работает не так.

1584

просмотров

Во-первых, не надо отдавать «кому-то», выбор проекта для инвестирования — это сложный аналитический процесс, а не гадание на кофейной гуще.

Во-вторых, покупая долю в чужом бизнесе, вы можете войти в совет директоров и инвестировать в бизнес не только деньги, но и свой опыт, знания, связи — а значит, напрямую влиять на успешность бизнеса. Да, это работа, а не пассивный доход, но это намного прибыльнее и менее рискованно, чем полагаться на волю судьбы. Такие инвестиции называются SMART, именно на них я делаю ставку.

В-третьих, в этой статье я расскажу вам об очевидных преимуществах и значимости инвестиций именно в бизнес.

Уточню сразу: тут речь пойдет именно про инвестиции раунда А, я рекомендую вкладывать именно в такие проекты. По статистике, 80% стартапов умирает, а раунд А, на мой взгляд, идеален — рисков меньше, а доходность от инвестиций все еще высокая, на уровне 30-50% годовых. Это реальные цифры!

По статистике, 80% стартапов умирает, а раунд А, на мой взгляд, идеален — рисков меньше, а доходность от инвестиций все еще высокая, на уровне 30-50% годовых. Это реальные цифры!

Раунд А — это этап привлечения инвестиций, на котором компания уже перешла из разряда стартапа в рабочую бизнес-модель с клиентами, опытом работы на рынке, доходностью и сложившейся командой. Достигнута точка безубыточности, проверена гипотеза масштабируемости.

Из стартапа до раунда А доходят единицы!

1. Чужой бизнес генерирует денежный поток

МСП (малое и среднее предпринимательство) как раз и есть генератор денежного потока, не цифр, как на бирже, а реальных денег. К тому же, при правильном выборе ниши внешнее влияние на бизнес минимально. Средняя годовая доходность 30-50% в долгую, эти цифры реальны не в перспективе месяца, конечно. Такие короткие дистанции я не рассматриваю в качестве серьезные инвестиций.

Если хочется 13% годовых с ежемесячной выплатой, без рисков, воспользуйтесь предложением популярных банков. Кстати, акция с 20% годовых уже закончилась. Вы должны понимать, это не стратегия роста капитала, не инвестиции для предпринимателей, скорее, это инструмент-бонус на пару месяцев для людей. Способ сохранить свои деньги от инфляции.

Кстати, акция с 20% годовых уже закончилась. Вы должны понимать, это не стратегия роста капитала, не инвестиции для предпринимателей, скорее, это инструмент-бонус на пару месяцев для людей. Способ сохранить свои деньги от инфляции.

В прямых инвестициях в бизнес один из главных факторов при выборе проекта — это масштабируемость и перспектива роста компании и как следствие — капитала. 30-50% годовых в течение 3-5 лет — вполне реальные цифры. При этом должен быть среднемесячный прирост выручки компании на 5%, (то есть 50-60%в год). Согласны, что это намного интереснее? А бонусом вас еще ждут и дивиденды.

Преимущества инвестирования в проекты раунда А в том, что они имеют большую перспективу роста, им далеко до своего потолка, но риски прогореть уже очень малы, в отличие от 80% стартапов, которые не могут этим похвастаться.

2. Вы диверсифицируете

Самая возлюбленная пословица английских финансистов — («Не кладите яйца в одну корзину»).

Я думаю, смысл этой пословицы объяснять не нужно. Главная задача диверсификации — это снижение рисков. Как показали последние события, произойти может все что угодно: валюта взлетает и падает, биржу могут закрыть, бизнес? Бизнес тоже подвержен изменением, признаю, но МСП быстрее и гибче адаптируется к новым правилам игры, у них есть пространство для маневра. К тому же это единственный сектор, где реально многое зависит от вас, а не только от внешних факторов.

Главная задача диверсификации — это снижение рисков. Как показали последние события, произойти может все что угодно: валюта взлетает и падает, биржу могут закрыть, бизнес? Бизнес тоже подвержен изменением, признаю, но МСП быстрее и гибче адаптируется к новым правилам игры, у них есть пространство для маневра. К тому же это единственный сектор, где реально многое зависит от вас, а не только от внешних факторов.

Выбрав несколько разных, но стабильных ниш, наименее подверженных внешним факторам влияния, вы минимизируете свои риски.

3. Вы можете усилить свой собственный бизнес

Можно выбирать выгодные и стабильные ниши, а можно усиливать имеющийся бизнес. Не хотите заходить в новое? Инвестируйте в бизнес, который полезен или непосредственно касается вашего — это хорошее усиление и поддержка проекта.

Вы всегда можете инвестировать в своих подрядчиков или в производство/ сырье необходимое вашему основному продукту, в сопутствующие товары/услуги вашего основного бизнеса, усилив свое дело в производственной части или даже расширив рынок сбыта и целевую аудиторию. Как правило это выгоднее, чем создавать этот же проект с нуля.

Как правило это выгоднее, чем создавать этот же проект с нуля.

4. Растет не только ваш капитал, но и вы сами

Каждый предприниматель, специалист, эксперт — одним словом, профессионал своего дела, рано или поздно приходит к тому, что у него появляется потребность не только использовать потенциал на благо своего финансового роста, но и благо других людей. Сейчас я говорю о потребности человека передавать свои знания и накопленный опыт — мы так устроены.

SMART-инвестиции идеальны для этого. Вы одновременно с помощью своих компетенций и связей работаете на продвижение проекта, а как следствие и на рост вашего капитала. И закрываете свою потребность в передаче опыта другим. При этом вы находитесь в окружении сильной команды (о значимости окружения уже много сказано и без меня), получаете новый опыт, новые знания, личностный и профессиональный рост, расширяете свои горизонты. SMART — это точно не про стагнацию, это всегда про движение вперед.

5. Вы приносите пользу

Вы приносите пользу

Инвестиции в бизнес, какая тут польза? Социальные проекты что ли?

Да, есть социально значимые проекты, которые тоже требуют инвестиций, например, детские образовательные программы или адаптационные мультфильмы. Они могут быть одновременно и полезны, и прибыльны — это, конечно, идеальное сочетание.

Но можно рассмотреть этот вопрос «пользы» в более прагматичном ракурсе.

МСП — это тот сектор, который оказывает прямое влияние на экономику страны. По официальной статистике, всего 20% ВВП приходится на малый и средний бизнес, при этом 60% населения заняты в МСП. Хорошим показателем для нашего ВВП (по примеру более развитых стран) было бы 40%, ну никак не 20%.

Соответственно, инвестируя в этот сектор и развивая предпринимательство внутри страны, мы увеличиваем эту долю. Как следствие, доходы населения и в целом благосостояние страны будет выше. И экономика будет диверсифицированной, а значит, более стабильной. Разве не этого мы все хотим? Большей пользы сейчас и не придумаешь

Есть еще много причин, по которым вложения в «чужой» бизнес выгодны и оправданы, но расписывать сотню — это уже какая-то пропаганда. Эти факты для меня самые важные и уже закрывают большинство ваших вопросов. Остальные можем обсудить в комментариях 😊

Эти факты для меня самые важные и уже закрывают большинство ваших вопросов. Остальные можем обсудить в комментариях 😊

Что такое инвестирование? Как вы можете начать инвестировать? – Forbes Advisor

Примечание редактора: мы получаем комиссию от партнерских ссылок на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Инвестирование — это процесс покупки активов, стоимость которых со временем увеличивается и обеспечивает доход в виде выплат дохода или прироста капитала. В более широком смысле инвестирование может также заключаться в том, чтобы тратить время или деньги на улучшение своей жизни или жизни других людей. Но в мире финансов инвестирование — это покупка ценных бумаг, недвижимости и других ценностей в погоне за приростом капитала или доходом.

Как работает инвестирование?

В самом простом смысле инвестирование работает, когда вы покупаете актив по низкой цене и продаете его по более высокой цене. Такой доход от ваших инвестиций называется приростом капитала. Получение прибыли за счет продажи активов с целью получения прибыли или получения прибыли от прироста капитала — это один из способов заработать на инвестировании.

Такой доход от ваших инвестиций называется приростом капитала. Получение прибыли за счет продажи активов с целью получения прибыли или получения прибыли от прироста капитала — это один из способов заработать на инвестировании.

Когда инвестиции увеличиваются в цене в период между их покупкой и продажей, это также называется повышением стоимости.

- Акция может вырасти в цене когда компания создает новый популярный продукт, который увеличивает продажи, увеличивает доходы компании и повышает стоимость акций на рынке.

- Корпоративная облигация может быть оценена по цене , если по ней выплачивается 5 % годовых, а та же компания выпускает новые облигации с процентной ставкой всего 4 %, что делает ваши облигации более желанными.

- Такой товар, как золото, может вырасти в цене на , потому что доллар США обесценивается, что увеличивает спрос на золото.

- Дом или квартира могут вырасти в цене потому что вы отремонтировали дом или потому что район стал более привлекательным для молодых семей с детьми.

В дополнение к прибыли от прироста капитала и прироста капитала, инвестирование работает, когда вы покупаете и держите активы, приносящие доход. Вместо того, чтобы получать прирост капитала за счет продажи актива, цель инвестирования в доход состоит в том, чтобы купить активы, которые со временем генерируют денежный поток, и удерживать их, не продавая.

Например, по многим акциям выплачиваются дивиденды. Вместо того, чтобы покупать и продавать акции, дивидендные инвесторы держат акции и получают прибыль от дивидендного дохода.

Каковы основные виды инвестиций?

Есть четыре основных класса активов, в которые люди могут инвестировать в надежде получить прибыль: акции, облигации, товары и недвижимость. В дополнение к этим основным ценным бумагам существуют такие фонды, как взаимные фонды и биржевые фонды (ETF), которые покупают различные комбинации этих активов. Когда вы используете эти средства, вы инвестируете сотни или тысячи отдельных активов.

Акции

Компании продают акции, чтобы собрать деньги для финансирования своей коммерческой деятельности. Покупка акций дает вам частичное владение компанией и позволяет вам участвовать в ее прибылях (и убытках). По некоторым акциям также выплачиваются дивиденды, представляющие собой небольшие регулярные выплаты прибыли компаний.

Поскольку нет гарантированной доходности и отдельные компании могут разориться, акции сопряжены с большим риском, чем некоторые другие инвестиции.

Облигации

Облигации позволяют инвесторам «стать банком». Когда компаниям и странам необходимо привлечь капитал, они занимают деньги у инвесторов, выпуская долговые обязательства, называемые облигациями.

Когда вы инвестируете в облигации, вы даете деньги взаймы эмитенту на фиксированный период времени. В обмен на ваш кредит эмитент будет платить вам фиксированную ставку дохода, а также деньги, которые вы первоначально одолжили им.

Из-за гарантированной фиксированной доходности облигации также известны как инвестиции с фиксированным доходом и, как правило, менее рискованны, чем акции. Однако не все облигации являются «безопасными» инвестициями. Некоторые облигации выпускаются компаниями с плохим кредитным рейтингом, а это означает, что они могут не выполнить свои обязательства по погашению.

Однако не все облигации являются «безопасными» инвестициями. Некоторые облигации выпускаются компаниями с плохим кредитным рейтингом, а это означает, что они могут не выполнить свои обязательства по погашению.

Товары

Товары включают сельскохозяйственную продукцию, энергоносители и металлы, включая драгоценные металлы. Эти активы обычно представляют собой сырье, используемое промышленностью, и их цены зависят от рыночного спроса. Например, если наводнение повлияет на предложение пшеницы, цена пшеницы может увеличиться из-за дефицита.

Покупка «физических» товаров означает владение нефтью, пшеницей и золотом. Как вы можете себе представить, большинство людей инвестируют в сырьевые товары не так. Вместо этого инвесторы покупают товары, используя фьючерсные и опционные контракты. Вы также можете инвестировать в товары через другие ценные бумаги, такие как ETF или покупать акции компаний, которые производят товары.

Сырьевые товары могут быть инвестициями с относительно высоким риском. Инвестирование во фьючерсы и опционы часто связано с торговлей деньгами, которые вы занимаете, что увеличивает вероятность убытков. Вот почему покупка товаров, как правило, предназначена для более опытных инвесторов.

Инвестирование во фьючерсы и опционы часто связано с торговлей деньгами, которые вы занимаете, что увеличивает вероятность убытков. Вот почему покупка товаров, как правило, предназначена для более опытных инвесторов.

Недвижимость

Вы можете инвестировать в недвижимость, купив дом, здание или участок земли. Инвестиции в недвижимость различаются по уровню риска и зависят от множества факторов, таких как экономические циклы, уровень преступности, рейтинги государственных школ и стабильность местных органов власти.

Люди, желающие инвестировать в недвижимость, не владея ею или не управляя ею напрямую, могут подумать о покупке акций инвестиционного фонда недвижимости (REIT). REIT — это компании, которые используют недвижимость для получения дохода акционерами. Традиционно они выплачивают более высокие дивиденды, чем многие другие активы, такие как акции.

Взаимные фонды и ETF

Взаимные фонды и ETF инвестируют в акции, облигации и товары, следуя определенной стратегии. Такие фонды, как ETF и взаимные фонды, позволяют вам инвестировать в сотни или тысячи активов сразу при покупке их акций. Эта легкая диверсификация делает взаимные фонды и ETF в целом менее рискованными, чем индивидуальные инвестиции.

Такие фонды, как ETF и взаимные фонды, позволяют вам инвестировать в сотни или тысячи активов сразу при покупке их акций. Эта легкая диверсификация делает взаимные фонды и ETF в целом менее рискованными, чем индивидуальные инвестиции.

Хотя взаимные фонды и ETF являются типами фондов, они работают немного по-разному. Взаимные фонды покупают и продают широкий спектр активов и часто активно управляются, а это означает, что инвестиционный профессионал выбирает, во что они инвестируют. Взаимные фонды часто пытаются работать лучше, чем эталонный индекс. Это активное, практическое управление означает, что взаимные фонды, как правило, более дороги для инвестирования, чем ETF.

ETF также содержат сотни или тысячи отдельных ценных бумаг. Однако вместо того, чтобы пытаться превзойти определенный индекс, ETF обычно пытаются скопировать производительность определенного эталонного индекса. Этот пассивный подход к инвестированию означает, что ваши доходы от инвестиций, вероятно, никогда не превысят средний показатель производительности.

Поскольку ETF не управляются активно, инвестиции в них обычно дешевле, чем взаимные фонды. Исторически так сложилось, что очень немногие активно управляемые взаимные фонды превзошли свои базовые индексы и пассивные фонды в долгосрочной перспективе.

Как думать о риске и инвестировании

Различные инвестиции сопряжены с разным уровнем риска. Принятие на себя большего риска означает, что ваши доходы от инвестиций могут расти быстрее, но это также означает, что у вас больше шансов потерять деньги. И наоборот, меньший риск означает, что вы можете получать прибыль медленнее, но ваши инвестиции более безопасны.

Принятие решения о степени риска при инвестировании называется оценкой вашей терпимости к риску. Если вам комфортно с более краткосрочными взлетами и падениями стоимости ваших инвестиций для получения большей долгосрочной прибыли, у вас, вероятно, более высокая устойчивость к риску. С другой стороны, вы могли бы чувствовать себя лучше с более медленной, более умеренной нормой прибыли, с меньшим количеством взлетов и падений. В этом случае у вас может быть более низкая толерантность к риску.

В этом случае у вас может быть более низкая толерантность к риску.

В общем, финансовые консультанты рекомендуют вам брать на себя больший риск, когда вы инвестируете для отдаленной цели, например, когда молодые люди инвестируют для выхода на пенсию. Когда у вас есть годы и десятилетия, прежде чем вам понадобятся ваши деньги, вы, как правило, в лучшем положении, чтобы оправиться от падения стоимости ваших инвестиций.

Например, несмотря на то, что индекс S&P 500 пережил ряд краткосрочных минимумов, включая рецессии и депрессии, он по-прежнему обеспечивает среднегодовую доходность около 10% за последние 100 лет. Но если бы вам понадобились деньги во время одного из таких падений, вы могли бы понести убытки. Вот почему важно учитывать ваши сроки и общее финансовое положение при инвестировании.

Риск и диверсификация

Независимо от того, насколько вы терпимы к риску, один из лучших способов управления рисками — это иметь различные инвестиции. Вы, наверное, слышали поговорку «не кладите все яйца в одну корзину». В мире инвестиций эта концепция называется диверсификацией, и правильный уровень диверсификации обеспечивает успешный, хорошо сбалансированный инвестиционный портфель.

В мире инвестиций эта концепция называется диверсификацией, и правильный уровень диверсификации обеспечивает успешный, хорошо сбалансированный инвестиционный портфель.

Вот как это происходит: если фондовые рынки преуспевают и стабильно растут, например, возможно, что некоторые части рынка облигаций могут падать вниз. Если бы ваши инвестиции были сконцентрированы в облигациях, вы могли бы терять деньги, но если бы вы правильно диверсифицировали инвестиции в облигации и акции, вы могли бы ограничить свои потери.

Имея ряд инвестиций в разные компании и разные классы активов, вы можете компенсировать убытки в одной области прибылью в другой. Это позволяет вашему портфелю стабильно и безопасно расти с течением времени.

Как я могу начать инвестировать?

Начать инвестировать относительно просто, и вам не нужно иметь кучу наличных денег. Вот как определить, какой тип инвестиционного счета для начинающих вам подходит:

- Если у вас есть немного денег, чтобы открыть счет , но не хотите бремени выбора инвестиций, вы можете начать инвестировать с роботом-советником.

Это автоматизированные инвестиционные платформы, которые помогают вам инвестировать свои деньги в готовые диверсифицированные портфели, настроенные в соответствии с вашей устойчивостью к риску и финансовыми целями.

Это автоматизированные инвестиционные платформы, которые помогают вам инвестировать свои деньги в готовые диверсифицированные портфели, настроенные в соответствии с вашей устойчивостью к риску и финансовыми целями. - Если вы предпочитаете проводить практические исследования и выбирать свои индивидуальные инвестиции , вы можете открыть брокерский счет в Интернете и выбрать свои собственные инвестиции. Если вы новичок, помните о простой диверсификации, которую предлагают взаимные фонды и ETF.

- Если вы предпочитаете невмешательство в инвестирование с дополнительной помощью профессионала, поговорите с финансовым консультантом , который работает с новыми инвесторами . С финансовым консультантом вы можете построить отношения с надежным профессионалом, который понимает ваши цели и может помочь вам выбрать и управлять вашими инвестициями с течением времени.

Независимо от того, как вы решите начать инвестирование, имейте в виду, что инвестирование — это долгосрочное начинание и что вы получите наибольшую выгоду, последовательно инвестируя в течение долгого времени. Это означает придерживаться инвестиционной стратегии независимо от того, растут рынки или падают.

Это означает придерживаться инвестиционной стратегии независимо от того, растут рынки или падают.

Начните инвестировать раньше, продолжайте инвестировать регулярно

«Успешные инвесторы обычно систематически накапливают богатство посредством регулярных инвестиций, таких как отчисления из заработной платы на работе или автоматические отчисления с текущего или сберегательного счета», — говорит Джесс Эмери, представитель Vanguard Funds.

Регулярные инвестиции помогут вам воспользоваться естественными колебаниями рынка. Когда вы инвестируете постоянную сумму с течением времени, вы покупаете меньше акций, когда цены высоки, и больше акций, когда цены низки. Со временем это может помочь вам платить меньше в среднем за акцию, принцип, известный как усреднение долларовой стоимости. И «[усреднение долларовых затрат] вряд ли сработает, если вы не хотите продолжать инвестировать во время спада на рынках», — говорит Эмери.

Также следует помнить, что никакие вложения не гарантированы, но просчитанные риски могут окупиться.

«За последние 30 лет инвестиции в S&P 500 приносили 10% годовой доход», — говорит Санди Брагар, управляющий директор компании по управлению активами Aspiriant. «Отсутствие 25 лучших отдельных дней в течение этого периода привело бы к годовому доходу всего 5%». Это напоминание не продавать свои инвестиции в панике, когда рынок идет вниз. Невероятно сложно предсказать, когда стоимость акций снова вырастет, и некоторые из самых больших дней роста фондового рынка следовали за днями больших потерь.

Хорошее инвестирование начинается с инвестирования в себя. Узнайте о типах пенсионных счетов. Получите ваши чрезвычайные сбережения в квадрате. Разработайте стратегию погашения задолженности по студенческому кредиту. И с этими ключевыми финансовыми инструментами в действии вы можете начать инвестировать с уверенностью, направляя деньги, которые у вас есть сегодня, на обеспечение вашего будущего.

Эта статья была полезной?

Оцените эту статью

★

★

★

★

★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии

Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Э. Наполетано — бывший зарегистрированный финансовый консультант, отмеченный наградами писатель и журналист.

Бен — редактор отдела пенсионного обеспечения и инвестиций Forbes Advisor. Обладая двадцатилетним опытом деловой и финансовой журналистики, Бен освещал последние новости рынка, писал статьи о фондовых рынках для Investopedia и редактировал материалы о личных финансах для Bankrate и LendingTree.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Во-первых , мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Приумножьте свое состояние в 2022 году

Выяснение того, как инвестировать деньги , чтобы они приумножили ваше богатство, может стать настоящим испытанием.

И я уверен, вы поняли, что в Интернете нет недостатка в информации. К сожалению, есть и много противоречивых мнений — и все сводится к тому, что подходит именно вам.

Я составил этот пост, чтобы собрать всю необходимую информацию в одном месте. Итак, если вы новичок и хотите начать инвестировать деньги для достижения своих финансовых целей, это для вас.

Руководство по главам

- Инвестирование денег для начинающих

- Каковы самые безопасные инвестиции для начинающих?

- Какие инвестиции приносят наибольшую прибыль?

- Как лучше всего инвестировать деньги?

- Как вложить деньги в акции

- Курсы биржевой торговли для начинающих

Инвестирование денег для начинающих

Есть два важных вопроса, которые следует задать себе, когда вы только начинаете инвестировать.

- Какая помощь вам нужна?

- Сколько денег у вас есть для инвестирования?

Мы говорили о том, как инвестировать с меньшими суммами денег в предыдущей главе, но это поможет вам понять, что эта сумма для вас, независимо от вашего бюджета.

Шаг 1. Определите объем необходимой помощи

Когда вы инвестируете, вы можете выбрать получение помощи несколькими способами. Многие люди не хотят тратить время на то, чтобы научиться инвестировать самостоятельно, поэтому они доверяют свои деньги финансовому консультанту или управляющему взаимным фондом.

Недостатком обоих этих вариантов является то, что они будут взимать с вас комиссию, основанную на процентах от ваших общих инвестиций, за управление этими средствами.

За немного меньшую плату вы можете использовать робота-консультанта. Робо-советник управляет вашими деньгами роботизированно – с помощью компьютерного алгоритма. Этот тип управления приобрел популярность, потому что он дешевле, чем платить финансовому консультанту, но все же позволяет вам быть в стороне.

Однако роботизированный алгоритм выбирает инвестиции на основе современной теории портфеля (MPT), что не позволит вашим инвестициям приносить большую прибыль или даже превзойти рынок в долгосрочной перспективе.

Последний вариант может занять больше времени, но также дает наилучшие результаты. Вы можете изучить этот материал самостоятельно и сделай сам. Это тот вариант, который я рекомендую.

У начинающих инвесторов может возникнуть соблазн обратиться к «профессионалу», потому что существует множество инвестиционных мифов, которые намеренно отбивают у людей охоту думать, что они могут сделать это сами.

Но я хочу вас подбодрить: вы МОЖЕТЕ научиться инвестировать самостоятельно.

В этом посте я подготовлю вас к прочной основе, чтобы двигаться вперед и принимать разумные инвестиционные решения — без помощи финансового консультанта, робота или нет.

Шаг 2. Определите, сколько денег вы хотите инвестировать

Следующим шагом будет определение суммы, которую вы хотите инвестировать. Сумма в долларах, которую вы инвестируете, зависит от вас, и она у всех разная.

Сумма в долларах, которую вы инвестируете, зависит от вас, и она у всех разная.

Чтобы дать вам хорошее представление о том, сколько вы должны инвестировать, я ответил на несколько распространенных вопросов о сбережениях и инвестициях, какую часть ваших денег вы должны инвестировать, как часто и можете ли вы начать с немного.

Сколько моих денег следует инвестировать?

Неважно, сколько у вас денег или мало, всегда полезно инвестировать столько, сколько вы можете. Если вы начнете инвестировать в свои 20 лет, вы можете инвестировать всего несколько тысяч долларов в год, и вы все еще будете на пути к подготовке к пенсии. Это может показаться большим, но 3000 долларов в течение года — это всего лишь 250 долларов в месяц — например.

Хорошей практикой является откладывание части каждой зарплаты для инвестирования после того, как вы заберете то, что вам нужно для жизни, например расходы на жилье и еду. Когда вы рано выработаете эту привычку, у вас будет больше денег для инвестиций как сейчас, так и в будущем, и вы будете готовы инвестировать в нужное время.

Сколько я должен инвестировать в месяц?

Хотя некоторые проповедуют, что последовательные ежемесячные инвестиции — лучший способ инвестировать в акции и «следить за рынком», это не может быть дальше от истины. Если вы сделаете это, вы будете платить за акции компании намного больше, чем должны, и будете делать это чаще, чем нет.

Будьте терпеливы.

Если вы инвестируете в фондовый рынок, правильное время для инвестиций — не «в любое время», а когда цена компаний, в которые вы хотите инвестировать, достигает цены, которая позволяет вам купить их с невероятной скидкой. И позвольте мне сказать вам, что это не будет происходить каждый месяц. Так что держите свои деньги и ждите, пока не придет время.

Что лучше: копить или инвестировать?

Теперь, пока вы хотите набраться терпения за правильную цену, я хочу прояснить одну вещь. Откладывание денег — это хорошая практика, но оставлять деньги на сберегательном счете на долгий срок — это только вредит вам. Ваши деньги на самом деле обесцениваются из-за инфляции и посредственных процентных ставок, которые не поспевают за ней.

Ваши деньги на самом деле обесцениваются из-за инфляции и посредственных процентных ставок, которые не поспевают за ней.

Однако, когда вы вкладываете свои сбережения и делаете это с умом, вы можете значительно увеличить свое состояние с течением времени.

Итак, вместо того, чтобы тратить деньги на «сбережения» с каждой зарплатой, посвятите их «инвестированию». Конечно, неплохо иметь небольшую часть денег, отложенную на легкодоступном счете на случай непредвиденных обстоятельств.

Как только на вашем экстренном счете появится сумма, с которой вы чувствуете себя комфортно, вложите все остальное в инвестирование.

Можно ли инвестировать в акции с небольшими деньгами?

Да! Вы абсолютно можете инвестировать в акции с небольшими деньгами. На самом деле, я рекомендую новичкам начинать с малого и двигаться дальше. Когда вы начнете инвестировать с малого, вы получите хорошую практику, узнаете свою истинную устойчивость к риску и освоитесь со своей инвестиционной стратегией. Кроме того, даже небольшие суммы денег могут со временем превратиться в состояния, если вы выберете правильные инвестиции благодаря силе сложных процентов.

Кроме того, даже небольшие суммы денег могут со временем превратиться в состояния, если вы выберете правильные инвестиции благодаря силе сложных процентов.

Если у вас есть только 500 долларов для инвестирования и вы хотите узнать, как их лучше всего использовать, ознакомьтесь с этими небольшими инвестиционными идеями.

Что является ключом к зарабатыванию денег, вкладывая деньги?

Независимо от того, сколько денег вы должны инвестировать или какую помощь вы получаете в пути, ключом к зарабатыванию денег с помощью инвестирования является инвестирование в долгосрочной перспективе.

Краткосрочные инвестиции и долгосрочные инвестиции

Краткосрочные инвесторы зарабатывают деньги, торгуя акциями в течение короткого периода времени, а не покупая и удерживая их в течение нескольких лет. Хотя вы, безусловно, можете зарабатывать деньги, делая это, проблема заключается в том, что независимо от того, насколько вы опытны в торговле, всегда будет присутствовать большой элемент удачи. Особенно для начинающих инвесторов краткосрочная торговля почти полностью зависит от удачи, и вы легко можете потерять столько же или даже больше, чем получили прибыль.

Особенно для начинающих инвесторов краткосрочная торговля почти полностью зависит от удачи, и вы легко можете потерять столько же или даже больше, чем получили прибыль.

Хотя некоторые люди добиваются успеха в краткосрочных сделках, это не тот тип инвестирования, который приносит пользу большинству людей, и это не тот тип инвестирования, которому я обучаю. Инвестирование не должно использоваться как схема быстрого обогащения или азартная игра, а скорее как способ последовательного увеличения богатства, которое у вас уже есть, в долгосрочной перспективе. При долгосрочном инвестировании вы можете минимизировать свой инвестиционный риск и свести на нет иногда сокрушительные последствия краткосрочной волатильности и падения цен. Это предполагает размещение ваших денег на фондовом рынке в течение 10 и 20 лет.

Я понял. Увеличение вашего состояния в течение нескольких десятилетий не кажется таким уж гламурным, но поверьте мне, долгосрочное инвестирование, Правило № 1, — это то, как люди уходят на пенсию богатыми.

Шаг 3: Определите, куда инвестировать свои деньги

После того, как вы почувствуете себя комфортно с уровнем помощи, которую вы решили брать или не брать, и суммой денег, которую вы хотите инвестировать, пришло время решить, куда инвестировать ваши деньги. — на длительный срок. Когда вы решаете, куда вы должны инвестировать свои деньги, у вас есть множество вариантов. Эти параметры включают в себя:

1. Фондовый рынок

Наиболее распространенное и, пожалуй, наиболее выгодное место для вложения денег инвестором — это фондовый рынок.

Когда вы покупаете акции, вы получаете небольшую часть компании, в которую вы купили. Когда компания получает прибыль, она может выплатить вам часть этой прибыли в виде дивидендов в зависимости от того, сколько акций у вас есть.

Когда стоимость компании со временем растет, растет и цена принадлежащих вам акций, а это означает, что вы можете продать их позже с прибылью.

Инвестирование в индекс

Инвестирование в индекс – это еще один способ инвестирования в фондовый рынок, но вместо покупки акций отдельной компании вы покупаете акции в индексе фондового рынка, который отслеживает ряд крупнейших компаний на фондовом рынке. .

.

За последние 90 лет индекс S&P 500, который является индексом 500 крупнейших компаний США и довольно хорошим отражением общего фондового рынка, приносил среднегодовую доходность 9,8%.

Это означает, что если все, что вы сделали, это взяли свои деньги и купили акции в S&P 500, не тратя время на исследование и выбор отдельных акций, вы все равно могли бы рассчитывать заработать в 3-4 раза больше, чем если бы вы инвестировали в облигации, и более 10 раз больше, чем вы заработаете, положив деньги на сберегательный счет (подробнее об этом типе инвестиций позже).

401K

Инвестирование в 401(k) — это еще один способ инвестировать в фондовый рынок. Это просто средство для инвестирования в фондовый рынок, предоставляемое вашим работодателем для выхода на пенсию. Однако реальная ценность 401 (k) возникает, если ваш работодатель готов внести часть ваших взносов.

«Спичка» — это, по сути, свободные деньги, которые удваивают деньги, которые вы вкладываете на свой счет 401(k), и, по сути, удваивают ваши инвестиции независимо от того, что делает рынок. Это, безусловно, то, чем вы должны воспользоваться, если у вас есть возможность.

Это, безусловно, то, чем вы должны воспользоваться, если у вас есть возможность.

Ваш работодатель обычно соответствует определенной сумме. Итак, как только вы достигли максимальной суммы денег, которую ваш работодатель готов выделить в течение года, инвестируйте остальные деньги, которые вы хотите, самостоятельно, чтобы у вас был больший контроль над тем, куда вы их вкладываете.

Существуют и другие варианты инвестирования, помимо фондового рынка…

2. Инвестиционные облигации

Инвестиционные облигации являются одним из наименее изученных видов инвестиций. Вот как они работают:

Когда вы покупаете облигацию, вы, по сути, даете деньги взаймы либо компании, либо правительству (для американских инвесторов это обычно правительство США, хотя вы также можете покупать иностранные облигации). Правительство или компания, продающая вам облигацию, затем будет выплачивать вам проценты по «кредиту» в течение всего жизненного цикла облигации.

Облигации обычно считаются «менее рискованными», чем акции, однако потенциал их доходности также намного ниже.

3. Взаимные фонды

Вместо того, чтобы покупать одну акцию, взаимные фонды, как и индексные фонды, позволяют вам купить корзину акций за одну покупку. Однако акции взаимных фондов, в отличие от индексных фондов, обычно выбираются и управляются управляющими взаимными фондами.

Вот кикер:

Эти управляющие взаимными фондами взимают процентную комиссию, когда вы инвестируете в их взаимные фонды. В большинстве случаев из-за этой комиссии инвесторам гораздо труднее превзойти рынок, когда они инвестируют в взаимные фонды, а не в индексные фонды или отдельные акции. Кроме того, большинство инвесторов во взаимные фонды на самом деле никогда не побеждают фондовый рынок.

4. Физические товары

Физические товары — это инвестиции, которыми вы физически владеете, например, золото или серебро. Эти физические товары, в частности, часто служат защитой от трудных экономических времен, потому что они всегда будут сохранять свою стоимость.

5. Сберегательные счета

Возможно, вы больше всего знакомы со сберегательными счетами, но не стоит думать о них как о способе вложения денег. Положить деньги на сберегательный счет и позволить ему собирать проценты — это, безусловно, наименее рискованный способ, но также, вероятно, и худший способ вложить свои деньги, если вы хотите получить отдачу от своих инвестиций. По этому определению вкладывать все свои деньги на сберегательный счет на самом деле является плохой инвестицией.

Положить деньги на сберегательный счет и позволить ему собирать проценты — это, безусловно, наименее рискованный способ, но также, вероятно, и худший способ вложить свои деньги, если вы хотите получить отдачу от своих инвестиций. По этому определению вкладывать все свои деньги на сберегательный счет на самом деле является плохой инвестицией.

Как обычно бывает, низкий риск означает низкую доходность. Риск при внесении денег на сберегательный счет незначителен, и, как правило, возврат практически отсутствует. Как я упоминал выше, размещение денег на сберегательном счете только вредит вам, потому что вы не заработаете на процентах достаточно, чтобы даже покрыть расходы на инфляцию.

Тем не менее, сберегательные счета играют положительную роль в инвестировании, поскольку они позволяют вам накапливать безрисковую сумму наличных денег, которую вы можете использовать для покупки других инвестиций или использования в чрезвычайных ситуациях, чтобы не трогать другие свои инвестиции.

Каковы самые безопасные инвестиции для начинающих?

Многие из перечисленных выше вариантов инвестирования являются абсолютно безопасными и надежными инвестициями для начинающих. Например, вы можете вложить свои деньги в казначейские облигации США и почти гарантированно получать 2-3% годовой прибыли от своих инвестиций.

Проблема в том, что 2-3% прибыли недостаточно для большинства людей, чтобы достичь своих инвестиционных целей или пенсионных сбережений. Для меня это не безопасно.

Чтобы на самом деле накопить состояние, достаточное для комфортной пенсии, вы должны искать более высокую прибыль. Хорошая новость заключается в том, что есть способ безопасно вложить свои деньги и получить высокую прибыль. Это называется Правило №1 инвестирования.

Хотя некоторый инвестиционный риск существует всегда, вы можете научиться снижать свои инвестиционные риски и увеличивать свои доходы, если будете следовать этой инвестиционной стратегии.

Какие инвестиции приносят наибольшую отдачу?

Если целью инвестирования является увеличение вашего благосостояния с течением времени, вы должны отдавать предпочтение тому типу инвестиций, который приносит наибольшую отдачу, верно?

Среди различных видов инвестиций фондовый рынок — это место, где можно инвестировать, чтобы получить максимальную прибыль.

Когда вы изучите Правило № 1 инвестирования, вы сможете достичь среднегодовой доходности свыше 15%. Правило № 1 инвестирования — это стратегия инвестирования на фондовом рынке, направленная на покупку прекрасных компаний на распродаже.

Прекрасная компания — это та, которая будет продолжать расти с течением времени, переживая любые вызовы, которые может бросить им рынок. Если вы сможете найти эти компании для инвестиций, вы, безусловно, сможете получить максимальную отдачу от своих инвестиций.

Однако вам не обязательно инвестировать в отдельные акции. Вложение части ваших денег в индексный фонд фондового рынка также является хорошей практикой.

Если вы менее склонны к риску или только сейчас готовы окунуться в фондовый рынок, это тоже нормально, но имейте в виду, что ничто так не приумножит ваши деньги, как инвестиции в фондовый рынок.

Как лучше всего инвестировать деньги?

Ясно, что лучший способ обеспечить хорошую, если не большую, прибыль от ваших денег — это научиться инвестировать (самостоятельно!) по Правилу № 1 и вкладывать свои деньги в замечательные компании на фондовом рынке.

У вас может возникнуть вопрос: «Но, Фил, а как насчет других видов инвестиций? Разве я не должен вложить часть своих денег в них тоже?» и я понимаю, почему вы спрашиваете об этом.

В финансовом сообществе много говорят о «диверсификации», что просто означает инвестирование ваших денег различными способами, чтобы обеспечить подстраховку на случай, если одна инвестиция пойдет на спад.

Дело в том, что вам не нужно заниматься диверсификацией, если вы знаете, как инвестировать и понимаете, во что вы инвестируете.

Потратив время на изучение и изучение компаний, в которые вы инвестируете, ваша собственная система безопасности, потому что вы не будете инвестировать ни в одну компанию, которая не соответствует стандартам замечательной компании, как мы определяем это в правиле № 1 инвестирования.

Это ключ.

Из доступных вариантов инвестирования инвестирование в фондовый рынок — это вариант, который предлагает наибольший потенциал для вознаграждения, но вы не можете слепо вкладывать свои деньги в акции, выбранные наугад, и рассчитывать на большую прибыль.

Чтобы успешно инвестировать в фондовый рынок, вы должны использовать систему и стратегию.

Как вкладывать деньги в акции

Система и стратегия, которые я рекомендую, — это Правило №1 инвестирования. Как инвестировать в акции правильный путь.

Правило № 1 Инвестирование — это процесс поиска прекрасных компаний для инвестирования по цене, которая делает их привлекательными.

Я уже довольно часто использовал фразу «замечательная компания», и если вы знакомы с Правилом № 1 инвестирования, вы понимаете, о чем я говорю, но вот краткое напоминание:

Замечательная компания — это тот, у которого есть заслуживающий доверия менеджмент, послужной список роста, нога на конкуренцию, и что вы понимаете.

Вот краткий обзор четырех характеристик, которыми должна обладать каждая компания, чтобы считаться «замечательной»:

Менеджмент

Одним из важных факторов, который следует учитывать при анализе инвестиционного потенциала компании, является ее менеджмент.

Компании живут и умирают благодаря людям, которые ими управляют, и вы должны убедиться, что любой компанией, в которую вы инвестируете, управляют честные, талантливые и целеустремленные руководители.

Прежде чем инвестировать в компанию, найдите время, чтобы тщательно ознакомиться с ее руководством и убедиться, что вы доверяете ему в развитии компании.

Значение

Если вы собираетесь инвестировать в компанию, она должна иметь для вас какое-то личное значение.

Есть несколько причин, почему это важно. Во-первых, вы с большей вероятностью поймете компании, которые имеют для вас значение. Другими словами, вы знаете, чем занимается компания, как она работает и как она зарабатывает деньги.

Понимание компании означает, что вы сможете лучше анализировать будущее компании и принимать более точные решения при инвестировании в нее.

Инвестирование в компанию, которая имеет для вас значение и в которую вы верите, также повышает вероятность того, что вы будете исследовать компанию и оставаться в курсе того, что с ней происходит, что, в конце концов, является важной частью успеха. инвестор.

инвестор.

Ров

Когда у компании есть ров, это означает, что конкурентам трудно прийти и отнять часть доли рынка этой компании, защищая ее от отставания от конкурентов.

Рв может быть проприетарным продуктом или программным обеспечением, неприступным брендом, лояльностью клиентов или контрольным пакетом акций на рынке.

Запас прочности

Запас прочности — это мера того, как цена акций компании «на продажу» сравнивается с истинной стоимостью компании.

Вы должны уметь определять стоимость компании и исходя из этой стоимости определять «цену покупки». Разница между ними заключается в запасе прочности. Цель состоит в том, чтобы найти замечательные компании со скидкой 50% от их фактической стоимости. Это позволяет вам приобрести компанию, когда она недооценена, по цене, которая почти гарантирует большую отдачу от ваших инвестиций.

Используя наш калькулятор запаса прочности, вы можете определить, соответствует ли цена акций компании распродаже истинной стоимости компании.

Курсы биржевой торговли для начинающих

Вы лучше понимаете, как инвестировать свои деньги?

Хороший инвестор никогда не перестает учиться. Узнав больше об инвестировании, вы получите наилучшие шансы на успех в качестве инвестора и достижение своих целей. Если вы хотите узнать больше о 4M правила № 1 инвестирования, ознакомьтесь со следующей главой, в которой мы обсудим, как инвестировать в акции.

Если вы хотите узнать больше о том, как эта стратегия может помочь увеличить ваше состояние и сформировать ваше будущее, я приглашаю вас присоединиться ко мне на моем бесплатном вебинаре по инвестированию.

Курсы по торговле акциями, предназначенные для начинающих инвесторов, такие как этот, могут научить вас важным вещам, которые вам необходимо знать о фондовом рынке, как выбирать качественные компании, когда покупать и когда продавать, и многому другому .

Они предназначены для того, чтобы тщательно пройти вас через процесс инвестирования шаг за шагом, обучая вас инвестиционным стратегиям и способам их применения гораздо более эффективным способом, чем бомбардировка иногда запутанной и противоречивой информацией, которую вы сможете найти онлайн.

Так почему бы тебе не присоединиться ко мне? На этом 45-минутном занятии я поделюсь тем, как я начал инвестировать, и научу вас простым шагам, которым я научился, и которые все изменили.

Теперь… иди играй.

Приумножьте свое состояние в 2022 году

Выяснение того, как инвестировать деньги , чтобы они приумножили ваше богатство, может стать настоящим испытанием.

И я уверен, вы поняли, что в Интернете нет недостатка в информации. К сожалению, есть и много противоречивых мнений — и все сводится к тому, что подходит именно вам.

Я составил этот пост, чтобы собрать всю необходимую информацию в одном месте. Итак, если вы новичок и хотите начать инвестировать деньги для достижения своих финансовых целей, это для вас.

Руководство по главам

- Инвестирование денег для начинающих

- Каковы самые безопасные инвестиции для начинающих?

- Какие инвестиции приносят наибольшую прибыль?

- Как лучше всего инвестировать деньги?

- Как вложить деньги в акции

- Курсы биржевой торговли для начинающих

Инвестирование денег для начинающих

Есть два важных вопроса, которые следует задать себе, когда вы только начинаете инвестировать.

- Какая помощь вам нужна?

- Сколько денег у вас есть для инвестирования?

Мы говорили о том, как инвестировать с меньшими суммами денег в предыдущей главе, но это поможет вам понять, что эта сумма для вас, независимо от вашего бюджета.

Шаг 1. Определите объем помощи, который вам нужен

Когда вы инвестируете, вы можете получать помощь несколькими способами. Многие люди не хотят тратить время на то, чтобы научиться инвестировать самостоятельно, поэтому они доверяют свои деньги финансовому консультанту или управляющему взаимным фондом.

Недостатком обоих этих вариантов является то, что они будут взимать плату, основанную на процентах от ваших общих инвестиций, для управления этими средствами.

За немного меньшую плату вы можете использовать робота-консультанта. Робо-советник управляет вашими деньгами роботизированно – с помощью компьютерного алгоритма. Этот тип управления приобрел популярность, потому что он дешевле, чем платить финансовому консультанту, но все же позволяет вам быть в стороне.

Однако роботизированный алгоритм выбирает инвестиции на основе современной теории портфеля (MPT), что не позволит вашим инвестициям приносить большую прибыль или даже превзойти рынок в долгосрочной перспективе.

Последний вариант может занять больше времени, но также дает наилучшие результаты. Вы можете изучить этот материал самостоятельно и сделай сам. Это тот вариант, который я рекомендую.

У начинающих инвесторов может возникнуть соблазн обратиться к «профессионалу», потому что существует множество инвестиционных мифов, которые намеренно отбивают у людей охоту думать, что они могут сделать это сами.

Но я хочу вас подбодрить: вы МОЖЕТЕ научиться инвестировать самостоятельно.

В этом посте я подготовлю вас к прочной основе, чтобы двигаться вперед и принимать разумные инвестиционные решения — без помощи финансового консультанта, робота или нет.

Шаг 2.

Определите, сколько денег вы хотите инвестировать

Определите, сколько денег вы хотите инвестировать

Следующий шаг – определить, сколько денег вы хотите инвестировать. Сумма в долларах, которую вы инвестируете, зависит от вас, и она у всех разная.

Чтобы дать вам хорошее представление о том, сколько вы должны инвестировать, я ответил на несколько распространенных вопросов о сбережениях и инвестициях, какую часть ваших денег вы должны инвестировать, как часто и можете ли вы начать, просто немного.

Сколько моих денег следует инвестировать?

Неважно, сколько у вас денег или мало, всегда полезно инвестировать столько, сколько вы можете. Если вы начнете инвестировать в свои 20 лет, вы можете инвестировать всего несколько тысяч долларов в год, и вы все еще будете на пути к подготовке к пенсии. Это может показаться большим, но 3000 долларов в течение года — это всего лишь 250 долларов в месяц — например.

Хорошей практикой является откладывание части каждой зарплаты для инвестирования после того, как вы заберете то, что вам нужно для жизни, например расходы на жилье и еду. Когда вы рано выработаете эту привычку, у вас будет больше денег для инвестиций как сейчас, так и в будущем, и вы будете готовы инвестировать в нужное время.

Когда вы рано выработаете эту привычку, у вас будет больше денег для инвестиций как сейчас, так и в будущем, и вы будете готовы инвестировать в нужное время.

Сколько я должен инвестировать в месяц?

Хотя некоторые проповедуют, что последовательные ежемесячные инвестиции — лучший способ инвестировать в акции и «следить за рынком», это не может быть дальше от истины. Если вы сделаете это, вы будете платить за акции компании намного больше, чем должны, и будете делать это чаще, чем нет.

Будьте терпеливы.

Если вы инвестируете в фондовый рынок, правильное время для инвестиций — не «в любое время», а когда цена компаний, в которые вы хотите инвестировать, достигает цены, которая позволяет вам купить их с невероятной скидкой. И позвольте мне сказать вам, что это не будет происходить каждый месяц. Так что держите свои деньги и ждите, пока не придет время.

Что лучше: копить или инвестировать?

Теперь, пока вы хотите набраться терпения за правильную цену, я хочу прояснить одну вещь. Откладывание денег — это хорошая практика, но оставлять деньги на сберегательном счете на долгий срок — это только вредит вам. Ваши деньги на самом деле обесцениваются из-за инфляции и посредственных процентных ставок, которые не поспевают за ней.

Откладывание денег — это хорошая практика, но оставлять деньги на сберегательном счете на долгий срок — это только вредит вам. Ваши деньги на самом деле обесцениваются из-за инфляции и посредственных процентных ставок, которые не поспевают за ней.

Однако, когда вы вкладываете свои сбережения и делаете это с умом, вы можете значительно увеличить свое состояние с течением времени.

Итак, вместо того, чтобы тратить деньги на «сбережения» с каждой зарплатой, посвятите их «инвестированию». Конечно, неплохо иметь небольшую часть денег, отложенную на легкодоступном счете на случай непредвиденных обстоятельств.

Как только на вашем экстренном счете появится сумма, с которой вы чувствуете себя комфортно, вложите все остальное в инвестирование.

Можно ли инвестировать в акции с небольшими деньгами?

Да! Вы абсолютно можете инвестировать в акции с небольшими деньгами. На самом деле, я рекомендую новичкам начинать с малого и двигаться дальше. Когда вы начнете инвестировать с малого, вы получите хорошую практику, узнаете свою истинную устойчивость к риску и освоитесь со своей инвестиционной стратегией. Кроме того, даже небольшие суммы денег могут со временем превратиться в состояния, если вы выберете правильные инвестиции благодаря силе сложных процентов.

Когда вы начнете инвестировать с малого, вы получите хорошую практику, узнаете свою истинную устойчивость к риску и освоитесь со своей инвестиционной стратегией. Кроме того, даже небольшие суммы денег могут со временем превратиться в состояния, если вы выберете правильные инвестиции благодаря силе сложных процентов.

Если у вас есть только 500 долларов для инвестирования и вы хотите знать, как лучше всего их использовать, ознакомьтесь с этими небольшими инвестиционными идеями.

В чем ключ к зарабатыванию денег, вкладывая деньги?

Независимо от того, сколько денег вы должны инвестировать или какую помощь вы получаете в пути, ключом к зарабатыванию денег с помощью инвестирования является инвестирование в долгосрочной перспективе.

Краткосрочные инвестиции и долгосрочные инвестиции

Краткосрочные инвесторы зарабатывают деньги, торгуя акциями в течение короткого периода времени, а не покупая и удерживая их в течение нескольких лет. Хотя вы, безусловно, можете зарабатывать деньги, делая это, проблема заключается в том, что независимо от того, насколько вы опытны в торговле, всегда будет присутствовать большой элемент удачи. Особенно для начинающих инвесторов краткосрочная торговля почти полностью зависит от удачи, и вы легко можете потерять столько же или даже больше, чем получили прибыль.

Хотя вы, безусловно, можете зарабатывать деньги, делая это, проблема заключается в том, что независимо от того, насколько вы опытны в торговле, всегда будет присутствовать большой элемент удачи. Особенно для начинающих инвесторов краткосрочная торговля почти полностью зависит от удачи, и вы легко можете потерять столько же или даже больше, чем получили прибыль.

Хотя некоторые люди добиваются успеха в краткосрочных сделках, это не тот тип инвестирования, который приносит пользу большинству людей, и это не тот тип инвестирования, которому я обучаю. Инвестирование не должно использоваться как схема быстрого обогащения или азартная игра, а скорее как способ последовательного увеличения богатства, которое у вас уже есть, в долгосрочной перспективе. При долгосрочном инвестировании вы можете минимизировать свой инвестиционный риск и свести на нет иногда сокрушительные последствия краткосрочной волатильности и падения цен. Это предполагает размещение ваших денег на фондовом рынке в течение 10 и 20 лет.

Я понял. Увеличение вашего состояния в течение нескольких десятилетий не кажется таким уж гламурным, но поверьте мне, долгосрочное инвестирование, Правило № 1, — это то, как люди уходят на пенсию богатыми.

Шаг 3: Определите, куда инвестировать свои деньги

После того, как вы почувствуете себя комфортно с уровнем помощи, которую вы решили брать или не брать, и суммой денег, которую вы хотите инвестировать, пришло время решить, куда инвестировать ваши деньги. — на длительный срок. Когда вы решаете, куда вы должны инвестировать свои деньги, у вас есть множество вариантов. Эти параметры включают в себя:

1. Фондовый рынок

Наиболее распространенное и, пожалуй, наиболее выгодное место для вложения денег инвестором — это фондовый рынок.

Когда вы покупаете акции, вы получаете небольшую часть компании, в которую вы купили. Когда компания получает прибыль, она может выплатить вам часть этой прибыли в виде дивидендов в зависимости от того, сколько акций у вас есть.

Когда стоимость компании со временем растет, растет и цена принадлежащих вам акций, а это означает, что вы можете продать их позже с прибылью.

Инвестирование в индекс

Инвестирование в индекс – это еще один способ инвестирования в фондовый рынок, но вместо покупки акций отдельной компании вы покупаете акции в индексе фондового рынка, который отслеживает ряд крупнейших компаний на фондовом рынке. .

За последние 90 лет индекс S&P 500, который является индексом 500 крупнейших компаний США и довольно хорошим отражением общего фондового рынка, приносил среднегодовую доходность 9,8%.

Это означает, что если все, что вы сделали, это взяли свои деньги и купили акции в S&P 500, не тратя время на исследование и выбор отдельных акций, вы все равно могли бы рассчитывать заработать в 3-4 раза больше, чем если бы вы инвестировали в облигации, и более 10 раз больше, чем вы заработаете, положив деньги на сберегательный счет (подробнее об этом типе инвестиций позже).

401K

Инвестирование в 401(k) — это еще один способ инвестировать в фондовый рынок. Это просто средство для инвестирования в фондовый рынок, предоставляемое вашим работодателем для выхода на пенсию. Однако реальная ценность 401 (k) возникает, если ваш работодатель готов внести часть ваших взносов.

«Спичка» — это, по сути, свободные деньги, которые удваивают деньги, которые вы вкладываете на свой счет 401(k), и, по сути, удваивают ваши инвестиции независимо от того, что делает рынок. Это, безусловно, то, чем вы должны воспользоваться, если у вас есть возможность.

Ваш работодатель обычно соответствует определенной сумме. Итак, как только вы достигли максимальной суммы денег, которую ваш работодатель готов выделить в течение года, инвестируйте остальные деньги, которые вы хотите, самостоятельно, чтобы у вас был больший контроль над тем, куда вы их вкладываете.

Существуют и другие варианты инвестирования, помимо фондового рынка…

2. Инвестиционные облигации

Инвестиционные облигации являются одним из наименее изученных видов инвестиций. Вот как они работают:

Вот как они работают:

Когда вы покупаете облигацию, вы, по сути, даете деньги взаймы либо компании, либо правительству (для американских инвесторов это обычно правительство США, хотя вы также можете покупать иностранные облигации). Правительство или компания, продающая вам облигацию, затем будет выплачивать вам проценты по «кредиту» в течение всего жизненного цикла облигации.

Облигации обычно считаются «менее рискованными», чем акции, однако потенциал их доходности также намного ниже.

3. Взаимные фонды

Вместо того, чтобы покупать одну акцию, взаимные фонды, как и индексные фонды, позволяют вам купить корзину акций за одну покупку. Однако акции взаимных фондов, в отличие от индексных фондов, обычно выбираются и управляются управляющими взаимными фондами.

Вот кикер:

Эти управляющие взаимными фондами взимают процентную комиссию, когда вы инвестируете в их взаимные фонды. В большинстве случаев из-за этой комиссии инвесторам гораздо труднее превзойти рынок, когда они инвестируют в взаимные фонды, а не в индексные фонды или отдельные акции. Кроме того, большинство инвесторов во взаимные фонды на самом деле никогда не побеждают фондовый рынок.

Кроме того, большинство инвесторов во взаимные фонды на самом деле никогда не побеждают фондовый рынок.

4. Физические товары

Физические товары — это инвестиции, которыми вы физически владеете, например, золото или серебро. Эти физические товары, в частности, часто служат защитой от трудных экономических времен, потому что они всегда будут сохранять свою стоимость.

5. Сберегательные счета

Возможно, вы больше всего знакомы со сберегательными счетами, но не стоит думать о них как о способе вложения денег. Положить деньги на сберегательный счет и позволить ему собирать проценты — это, безусловно, наименее рискованный способ, но также, вероятно, и худший способ вложить свои деньги, если вы хотите получить отдачу от своих инвестиций. По этому определению вкладывать все свои деньги на сберегательный счет на самом деле является плохой инвестицией.

Как обычно бывает, низкий риск означает низкую доходность. Риск при внесении денег на сберегательный счет незначителен, и, как правило, возврат практически отсутствует. Как я упоминал выше, размещение денег на сберегательном счете только вредит вам, потому что вы не заработаете на процентах достаточно, чтобы даже покрыть расходы на инфляцию.

Как я упоминал выше, размещение денег на сберегательном счете только вредит вам, потому что вы не заработаете на процентах достаточно, чтобы даже покрыть расходы на инфляцию.

Тем не менее, сберегательные счета играют положительную роль в инвестировании, поскольку они позволяют вам накапливать безрисковую сумму наличных денег, которую вы можете использовать для покупки других инвестиций или использования в чрезвычайных ситуациях, чтобы не трогать другие свои инвестиции.

Каковы самые безопасные инвестиции для начинающих?

Многие из перечисленных выше вариантов инвестирования являются абсолютно безопасными и надежными инвестициями для начинающих. Например, вы можете вложить свои деньги в казначейские облигации США и почти гарантированно получать 2-3% годовой прибыли от своих инвестиций.

Проблема в том, что 2-3% прибыли недостаточно для большинства людей, чтобы достичь своих инвестиционных целей или пенсионных сбережений. Для меня это не безопасно.

Чтобы на самом деле накопить состояние, достаточное для комфортной пенсии, вы должны искать более высокую прибыль. Хорошая новость заключается в том, что есть способ безопасно вложить свои деньги и получить высокую прибыль. Это называется Правило №1 инвестирования.