Содержание

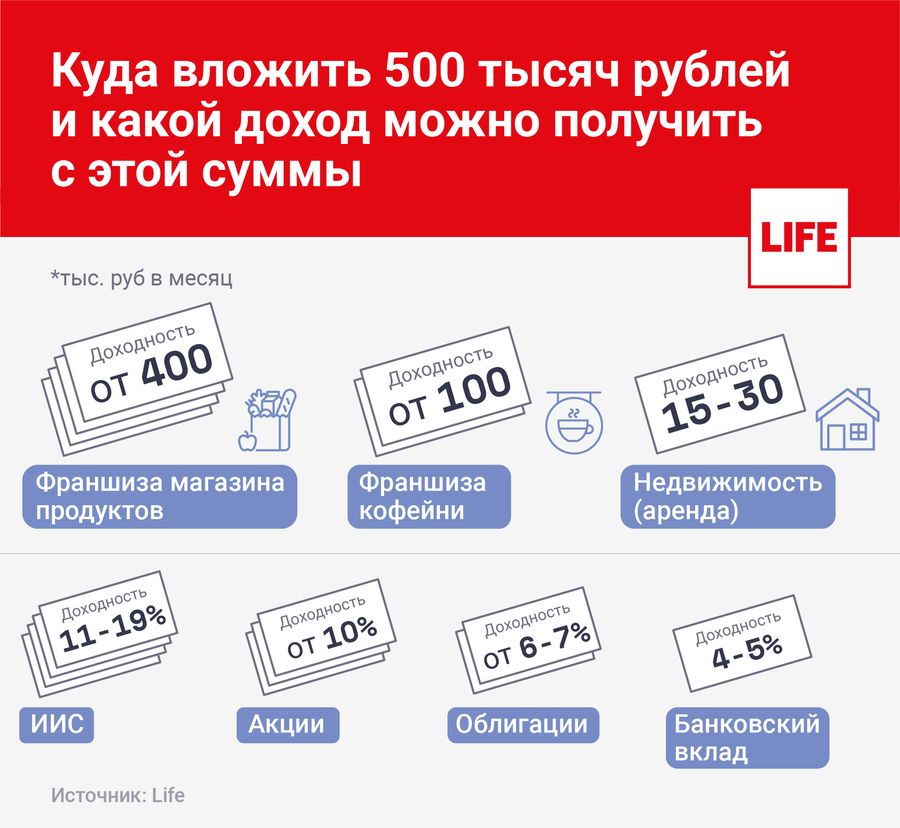

Финансист Емельянов: Как вложить деньги и получать доход до 30 процентов

Специально для «Российской газеты» эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов привел несколько примеров, как можно инвестировать деньги, сколько на этом заработать и сколько потерять.

Три главных правила

Базовый закон любых инвестиций состоит в том, что чем более высокую доходность вы хотите получить, тем больший риск в себе она несет. То есть, чем выше ваша цель, тем с меньшей вероятностью вы ее достигнете.

Второй не менее важный закон отчасти компенсирует первый: чем дольше и регулярнее вы инвестируете, тем ниже ваш риск. Это значит, что долгосрочные вложения (на несколько лет) почти всегда приносят прибыль, а краткосрочные (на месяцы или дни) чаще всего убыточны.

Также стоит учитывать психологию. Все люди индивидуальны по своему риск-профилю. Одного не пугают просадки по 50% на счете, а другому даже 10% — слишком много. И никакая доходность не компенсирует человеку его беспокойный сон, если данный портфель не подходит под его характер и склад ума.

Надежный портфель

Почти любой портфель из ценных бумаг состоит и из акций, и из облигаций, только в разных пропорциях под разные цели, сроки и риск-профили.

Если это консервативный портфель, то акций в нем по минимуму, и это самые топовые бумаги (голубые фишки), остальное — в облигациях государства или компаний с высочайшим рейтингом.

Чтобы увидеть реальную отдачу от акций, но при этом не подвергнуть портфель излишнему риску, можно взять за ориентир долю в 25% и заполнить ее бумагами крупнейших эмитентов: Газпром, Сбербанк, Лукойл, Норникель, Яндекс. В среднем такой набор из пяти акций последние годы приносил более 15% в год.

Остальные 75% можно разложить примерно поровну между ОФЗ и надежными облигациями. Например, 40% в трехлетние госбумаги с доходностью около 9% годовых и оставшиеся 35% в выпуски госбанков, госкомпаний и регионов, где ставки составляют 10-11%. В сумме облигации сейчас приносят около 10% в год.

Инвестор, собравший портфель в пропорции 25+35+40, может рассчитывать на доходность 11-12% годовых. В плане риска ему нужно быть готовым, что в худшие месяцы вложения могут временно терять около четверти стоимости. Пока это было лишь однажды, в феврале 2022 года, когда Запад стал активно вводить антироссийские санкции. Российский рынок резко обесценился, и его пришлось закрыть на месяц. Обычно просадки в консервативных портфелях укладываются в 10-15%.

В плане риска ему нужно быть готовым, что в худшие месяцы вложения могут временно терять около четверти стоимости. Пока это было лишь однажды, в феврале 2022 года, когда Запад стал активно вводить антироссийские санкции. Российский рынок резко обесценился, и его пришлось закрыть на месяц. Обычно просадки в консервативных портфелях укладываются в 10-15%.

Высокодоходный портфель

Здесь все наоборот: доля акций по максимуму, облигаций по минимуму либо можно брать только те из них, которые дают максимальные ставки. Последние — это так называемые «мусорные» долговые бумаги, или ВДО (высокодоходные). Ожидаемые доходности там, как правило, вдвое выше, чем в ОФЗ, но не все из этих облигаций успешно погашаются.

Среди акций подойдут не только голубые фишки, но и менее известные бумаги (второй и третий эшелон компаний). Кроме акций и высокодоходных облигаций можно рассмотреть фьючерсы на сырье и валюту. Это еще более рискованная ставка. Долю деривативов лучше держать не выше 20%.

Облигационная часть высокорискового портфеля при удачном раскладе может приносить около 20-30% годовых. Фьючерсы и акции способны генерировать прибыль в сотни процентов годовых. В качестве разумного ориентира можно взять в сумме до 50% в год на протяжении одного-двух лет. Слишком долго обгонять рынок мало кому удается.

Обратная сторона такого портфеля — максимальные риски. В период кризисов потери могут также превышать 50% (половину портфеля). Если попасть на серию дефолтов по ВДО плюс не угадать с ценами на сырье и слишком поздно зайти в рынок акций, можно сохранить лишь треть вложений или даже меньше.

Валютный портфель

Облигации в валюте (евробонды) сейчас недоступны, а это был основной вариант консервативных вложений. Самым осторожным инвесторам, по сути, остается два варианта для сбережений своих долларов и евро: накопительное страхование и банковские депозиты. Оба помогут сохранить валюту, но не приумножить.

Все остальные варианты связаны с повышенным риском — вплоть до полной потери вложений (заморозка акций, ликвидация фондов). Однако, если инвестор хочет застраховать себя не только от девальвации рубля, но и от зарубежной инфляции, то добавлять иностранные ценные бумаги все равно придется.

Однако, если инвестор хочет застраховать себя не только от девальвации рубля, но и от зарубежной инфляции, то добавлять иностранные ценные бумаги все равно придется.

Еще один вариант диверсификации — собрать корзину из валют разных стран. На МосБирже, кроме долларов и евро, активно торгуются британский фунт, японская иена, гонконгский доллар и китайский юань. Все они более стабильны к доллару, чем рубль, и в среднем растут против российской валюты на 5-10% в год.

Для примера можно вложить 20% портфеля в пять разных валют (доллар, евро, фунт, юань, иена), еще 40% в акции или фонды зарубежных индексов, остальные 40% оставить на депозите или перевести в накопительную страховку. Доходность такого портфеля составит около 5% в год в долларах или 10-15% в рублях.

Какой портфель выбрать

Как правило, инвестор интуитивно понимает, какие варианты вложений ему ближе. При этом нужно исходить из собственных целей.

Например, для путешествия по миру или покупки иномарки потребуется валютный портфель. Чем больше срок, тем больше можно вложить в акции — до 90% всей суммы.

Чем больше срок, тем больше можно вложить в акции — до 90% всей суммы.

Если цель связана исключительно с рублевыми тратами, например, на образование детям в российском вузе или на покупку жилья в своей стране, то можно ограничиться местными инструментами. Подойдет консервативный портфель, который также можно настроить под себя, увеличив долю акций.

Человеку с небольшой суммой, которую не жалко потерять, и достаточно молодого, чтобы не жалеть о финансовых провалах, подойдет и высокодоходный портфель. В случае успеха его можно будет потом сделать более сбалансированным. Ну, а в случае неудачи — придется копить деньги снова.

Как инвестировать долгосрочно?

Если вам нужны средства для оплаты обучения ребенка, для комфортного выхода на пенсию или других целей, которые будут актуальны через годы, то сохранить и приумножить капитал вам поможет долгосрочное инвестирование.

Это не значит, что вы вложите деньги и забудете о них лет на пять-десять. Инвестиции — это работа, и у долгосрочных вложений есть свои особенности. Делимся алгоритмом инвестирования на долгий горизонт.

Делимся алгоритмом инвестирования на долгий горизонт.

Шаг 1. Разбираемся в финансах

Финансы стоит держать в порядке всегда: контролировать расходы и доходы, составлять финансовый план и так далее. Почему это важно именно для долгосрочного инвестирования? Если вы решите финансовые вопросы до того, как вложить средства надолго, у вас не будет необходимости выводить деньги на некоторое время из-за личных нужд. Ранний вывод средств подрывает задуманное и отдаляет инвестора от цели, а срочность может вынудить вас продать бумаги в убыток.

Что в итоге. Рассчитайте, сколько средств вы готовы выделить на долгосрочные инвестиции, предварительно разобравшись с финансовыми трудностями.

Шаг 2. Определяемся с временным горизонтом

Долгосрочные инвестиции — это «долго», но сколько? Точных временных рамок нет, но обычно сроки таких вложений начинаются от года и могут исчисляться десятками лет. Выбор срока инвестирования определяется целью. Например, вы хотите увеличить накопления для первоначального ипотечного взноса, и недвижимость планируете приобрести через год. Или вашему ребенку сейчас три года, и вы бы хотели собрать к его совершеннолетию серьезную сумму — инвестиции вы будете рассчитывать на 15 лет. Желательно, чтобы долгосрочные вложения на самый короткий срок был наиболее консервативными — у них меньше времени, чтобы в случае чего восстановиться к концу выбранного горизонта.

Например, вы хотите увеличить накопления для первоначального ипотечного взноса, и недвижимость планируете приобрести через год. Или вашему ребенку сейчас три года, и вы бы хотели собрать к его совершеннолетию серьезную сумму — инвестиции вы будете рассчитывать на 15 лет. Желательно, чтобы долгосрочные вложения на самый короткий срок был наиболее консервативными — у них меньше времени, чтобы в случае чего восстановиться к концу выбранного горизонта.

Что в итоге. От определения цели зависит выбор горизонта. А уже от выбранного срока зависит и то, какие вы выберете инструменты, и то, какие риски вы готовы на себя взять.

Шаг 3. Выбираем стратегию, формируем портфель

Вы определились с целями и сроками: что делать теперь, с чего начать, куда вложиться? Вам нужна инвестиционная стратегия, простыми словами — план покупок и продаж бумаг, составленный исходя из целей и срока, а еще ваших личных качеств, главным из которых будет толерантность к риску. Вы можете составить план сами, предварительно изучив тему, или воспользоваться помощью финансового консультанта.

Вы можете составить план сами, предварительно изучив тему, или воспользоваться помощью финансового консультанта.

Читайте также: Насколько вы готовы к риску? Измеряем свой риск-профиль

В качестве примера долгосрочных инвестиций рассмотрим пенсионные накопления. Это консервативные инвестиции, и главными их характеристиками должны быть высокий уровень надежности и превышающая инфляцию доходность. Для этого могут подойти высококлассные облигации, недвижимость и, например, акции «голубых фишек». Валютная часть портфеля зависит от того, где вы планируете тратить пенсию.

Что в итоге. Вложения без стратегии чреваты неэффективностью. Выбирайте инструменты с учетом цели, горизонта и вашей готовности рисковать.

Шаг 4. Не забываем о распределении активов

«Не клади все яйца в одну корзину» на языке инвестиций означает «распределяй средства в портфеле по различным активам». Золотое правило распределения активов работает на рынке всегда. Мы не составляем портфель из бумаг, которые тесно коррелируют друг с другом.

Мы не составляем портфель из бумаг, которые тесно коррелируют друг с другом.

Что в итоге. Чтобы минимизировать риски, вкладывайтесь в различные группы активов, которые тесно не связаны между собой.

Шаг 5. Пересматриваем стратегию

Вы выделили средства для инвестиций, определились с целью, сроком и активами и твердо намерены придерживаться своей стратегии. Это хорошо, но забыть об активах все равно нельзя — время от времени нужно пересматривать стратегию и вносить коррективы.

Рынок меняется, и стоит проверять, по-прежнему ли ваши активы соответствуют целям. Например, акции растут и со временем могут стать слишком большой долей, которую нужно сократить. Без обновления активов ваш портфель автоматически может оказаться в зоне повышенного риска. Кроме того, это обязательно нужно делать, если ваши цели изменились: например, вы решили, что на учебу совсем маленького ребенка вы начнете копить через несколько лет, а пока лучше увеличить капитал для покупки машины.

Что в итоге. Ребалансировка — важный шаг в условиях быстро меняющегося рынка. Выберите оптимальный период «проверки» портфеля, например, раз в квартал, и следите за изменениями.

Главное

При долгосрочном инвестировании не стоит забывать, во-первых, о рисках — чем дольше горизонт, тем больше времени будет у инвестора, чтобы поправить ситуацию. Во-вторых, о комиссиях, которые вы будете платить брокеру, и налоге, который будет удержан с ваших бумаг.

Для успешного долгосрочного инвестирования наведите порядок в своих финансах, определите цель и горизонт, выберите стратегию и активы с учетом диверсификации и не забывайте периодически корректировать портфель.

БКС Мир инвестиций

Как инвестировать в серебро — выгодно ли вкладывать в серебро

- Инвестиции в драгоценные металлы

- Где применяется серебро

- Вкладываться ли в серебро сегодня

- Способы инвестиций

- Слитки и монеты

- ОМС

- Серебряные акции

- Индексные фонды

- Фьючерсный контракт

- Перспективы серебра в 2022 году

Серебро – более доступный инвестиционный инструмент, чем золото

Инвестиции в драгоценные металлы

Драгоценные металлы тысячелетиями привлекают людей. Самый известный из них – золото. Из него делали украшения в Древнем Египте, за него погибали старатели на приисках, его покупают инвесторы в наше время.

Самый известный из них – золото. Из него делали украшения в Древнем Египте, за него погибали старатели на приисках, его покупают инвесторы в наше время.

Это универсальный актив, который высоко ценится во всем мире. Ему нипочем колебания экономики, политика, инфляция и обесценивание валют. Вложения в золото – проверенный способ сохранить свои финансы.

Однако инвестиции в драгметаллы не ограничиваются только золотом. Также можно вкладывать в серебро, платину, палладий, медь.

Драгоценные металлы обладают свойством расти в периоды экономической неопределенности или высокой инфляции и выполняют защитную роль в портфеле инвесторов.

Преимущества и недостатки вложения денег в драгметаллы

|

|

Плюсы

|

Минусы

|

|

1

|

Есть металлы, которые не привязаны к валютам или ценным бумагам и не сильно зависят от политической ситуации в мире.

|

Такие инвестиции могут показаться кому-то дорогостоящими, хотя на самом деле это не всегда так

|

|

2

|

Они одинаково высоко ценятся во всем мире, а значит, продать их можно где угодно

|

В относительно благополучные времена драгметаллы – это история про долгосрочные инвестиции, так как их стоимость растет медленно. Однако во время кризисов многие инвесторы перераспределяют средства в пользу более надежных активов. И в этом случае стоимость драгметаллов растет на фоне падения стоимости других активов

|

|

3

|

Металл долговечен. Вспомните сундуки с монетами – это ценность на все времена. В отличие от банкнот драгоценные металлы сохраняют свой исходный вид

|

В основном заработать можно только на разнице покупки и продажи, в редких случаях можно получать дивиденды

|

|

4

|

Запасы металлов рано или поздно закончатся, а спрос на них не упадет

|

За некоторые операции придется заплатить налог или комиссию

|

Разные металлы несут в себе разные цели. Например, золото и серебро выступают как надежные инструменты для долгосрочных инвестиций. В них вкладываются именно для того, чтобы сохранить свои средства в настоящий момент и получить доход в будущем.

Например, золото и серебро выступают как надежные инструменты для долгосрочных инвестиций. В них вкладываются именно для того, чтобы сохранить свои средства в настоящий момент и получить доход в будущем.

А вот стоимость остальных металлов сильно зависит от экономических факторов. Когда спрос высокий, а предложение низкое – их стоимость стремится вверх, в противном случае – падает. На этих металлах можно заработать быстрее, но для этого придется постоянно отслеживать ситуацию на рынке.

Например, в 2015 году появился запрет на продажу автомобилей Volkswagen с дизельным двигателем. Запрет был связан с подделкой тестов на опасные выбросы. Из-за этого резко снизилось производство дизельных авто, в катализаторах которых использовалась платина. А спрос на бензиновые и гибридные авто с палладиевыми катализаторами повысился. В этот период курс платины упал на 20%, а курс палладия возрос на 140%.

Где применяется серебро

А что насчет серебра? Чтобы понять, как вкладывать в серебро и насколько это выгодно, нужно знать его роль в промышленности.

Аргентум (латинское название металла) применяют:

- в радиоэлектронной области;

- системах очистки;

- медицине;

- автомобилестроении;

- ювелирных изделиях;

- химической промышленности.

Кроме того, аргентум применяется в производстве солнечных панелей, а также в серебряно-цинковых аккумуляторах, которые призваны заменить литий-ионные батарейки.

Переход на зеленую энергетику сулит повышение интереса к серому металлу. Из-за того, что большую его часть получают попутно с другими металлами, добыча может не поспевать за спросом. Из-за этого цены на серебро вырастут, что в итоге приведет к приумножению капитала инвесторов.

Даже серебряные украшения можно рассматривать как своеобразную инвестицию в будущее

Вкладываться ли в серебро сегодня

Репутация золота как инструмента для инвестиций непоколебима. Казалось бы, перспективы аргентума проигрывают на его фоне, но это не совсем так.

Серебро совмещает в себе и надежность, и доходность – оно привлекательно как с точки зрения долгих инвестиций, так и с точки зрения более быстрого заработка.

- Во-первых, серебро считается вторым металлом после золота. И в общем масштабе динамика их цен повторяется.

- Во-вторых, его стоимость в десятки раз ниже золота, что повышает его доступность для инвесторов.

- В-третьих, аргентум используют в востребованных и инновационных областях промышленности, что доказывает как наличие, так и повышение спроса на него.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями – вы сможете подобрать подходящий для себя вариант. Высокая ставка до 8,1% годовых убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

Способы инвестиций

Инвестировать в серебро можно разными способами:

- купить слитки;

- открыть счет в драгоценных металлах;

- вложиться в компании, занимающиеся добычей;

- приобрести фьючерс.

Рассмотрим каждый способ подробнее.

Инвестиционные монеты – простой способ для долгосрочных инвестиций

Слитки и монеты

Понятный и консервативный способ инвестировать в будущее, при котором приобретается непосредственно металл. Купить его можно в виде слитков и монет.

Слитки российского производства измеряются в граммах, иностранного производства – в тройской унции. Тройская унция – это единица измерения массы, которую обычно используют ювелиры и банки для измерения драгметаллов. 1 тройская унция равна 31,1035 грамма.

- Слитки

Чтобы купить слитки в банке, понадобится паспорт. Приобрести драгметалл можно от 1 грамма – это удобно и недорого.

Важно: с 1 марта 2022 года отменен НДС на слитки из драгметаллов.

Вместе со слитками покупателю выдают сертификат изготовителя. Это документ, содержащий информацию о массе, пробе, номере слитка, который нужно сохранить и предъявить при продаже.

Кроме документа, важным показателем является и внешний вид изделия. Если на нем появятся явные дефекты поверхности (сколы, царапины) или будут повреждены документы на слиток, банк откажет в обратной покупке. Если дефекты будут не критичными, стоимость снизится.

- Монеты

Инвестиционные монеты эмитирует (то есть выпускает) Центробанк. На его сайте можно посмотреть каталоги монет, а также список организаций, которые их распространяют.

Преимущество инвестиционных монет в том, что для их покупки не обязательно обладать специальными познаниями в нумизматике. Действие монет не ограничено во времени, их легко приобретать и хранить. При покупке инвестиционных монет не нужно платить НДС.

Универсальная карта «Халва» – не просто удобное платежное средство. Она словно швейцарский нож содержит десятки полезных финансовых инструментов в одном пластике и мобильном приложении. Кешбэк до 10%, рассрочка в 250 000+ магазинов и доход на остаток до 8,5% с бесплатным обслуживанием. Сделайте свою жизнь слаще и удобнее!

Сделайте свою жизнь слаще и удобнее!

ОМС

Обезличенный металлический счет – это устаревшее название счета в драгоценном металле или, иными словами, металлического счета.

Счет в драгоценном металле – это вклад до востребования, однако по нему не начисляются проценты. Его легко открыть в отделении банка или в личном кабинете и проводить все операции самостоятельно.

В Совкомбанке вы можете открыть счет в драгоценных металлах в мобильном приложении «Халва – Совкомбанк» или в его веб-версии. За открытие и использование счета платить не нужно, услуга предоставляется бесплатно.

Работает это так. Вы открываете металлический счет и покупаете металл, минимум 1 грамм. При этом с вашего обычного банковского счета спишут стоимость купленных граммов в рублях, а на металлический зачислят массу купленного металла в граммах.

Получается, что проведя простую сделку в пару кликов, вы стали обладателем некой виртуальной массы драгметалла.

Заработать вы сможете не на процентах от банка, а на росте стоимости металла спустя время.

Если металл упадет в цене, деньги легко потерять. Но так как металлический счет не имеет срока действия, можно не совершать сделку до тех пор, пока металл гарантированно не вырастет в цене.

В случае с металлическим счетом разница между покупкой и продажей – спред – будет меньше, чем по слиткам и монетам. Здесь нет расходов на НДС, но при продаже ранее трех лет придется уплатить НДФЛ.

Отличие от депозитных вкладов еще и в том, что металлические счета не застрахованы системой страхования вкладов. Это значит, что вы не получите гарантированное возмещение от государства, если банк обанкротится или у него отзовут лицензию.

Однако можно реализовать металл банку, получив рубли на расчетный счет, средства на котором застрахованы согласно действующему законодательству.

Металлический счет просто открыть, на нем легко проводить сделки по рыночной цене металла.

Это один из самых удобных способов для инвестиций в металлы, у него нет ограничений по сроку и объему.

Серебряные акции

Перейдем к менее удобным способам и расскажем о них для ознакомления.

Например, можно инвестировать не напрямую в драгметалл, а в российские или зарубежные компании, которые занимаются его добычей.

В этом случае также можно получать прибыль в процессе владения акциями, так как многие компании выплачивают своим инвесторам дивиденды.

Однако следует помнить, что инвестиции на бирже требуют анализа рынка – придется следить не только за курсом металла, но и за состоянием самой компании и отрасли в целом.

Индексные фонды

Также вложиться можно в акции не отдельно взятых компаний, а целого фонда. Индексный фонд – это такой комплексный набор из разных активов. В этом случае за обстановкой на бирже следят вместо вас, а вы собираете сливки, при этом платите комиссию за услугу.

У индексных фондов высокая устойчивость благодаря диверсификации портфеля. Можно подобрать более доходный, но и более рискованный фонд, либо придерживаться менее агрессивной стратегии.

Можно подобрать более доходный, но и более рискованный фонд, либо придерживаться менее агрессивной стратегии.

Фьючерсный контракт больше подходит для быстрых сделок опытными инвесторами

Фьючерсный контракт

Все инструменты, приведенные выше, лучше всего подходили для игры вдолгую. Но существуют ли способы инвестировать в серебро для быстрого дохода? Они есть, но относятся к достаточно сложным, с большим количеством нюансов.

Опытные инвесторы, которых интересуют краткосрочные сделки, могут рассмотреть фьючерсные контракты.

Фьючерсный контракт – это договор между покупателем и продавцом, который обязует стороны сделки купить и, соответственно, продать актив по зафиксированной в договоре цене в определенный срок. Цены устанавливаются согласно мировым ценам на драгметалл.

Перспективы серебра в 2022 году

Экономическая ситуация изменчива, и гарантировать повышение или снижение стоимости аргентума не может никто.

Важное преимущество серебра в том, что кроме своей ювелирной привлекательности оно востребовано еще и в промышленности. Рано или поздно развитие зеленой энергетики и технологий 5G приведут к увеличению спроса на аргентум.

К вкладу в драгметалл также располагают исторические тенденции и стоимость серебра. Если у вас есть деньги, про которые вы готовы забыть на длительный срок, инвестиции в серебро – неплохое решение.

10 главных инвестиционных трендов следующего десятилетия: куда вложить деньги

Мир не стоит на месте — улучшается качество жизни, создаются новые технологии. Глобализация ускоряет эти процессы благодаря обмену информацией, знаниями и культурными ценностями. Перед долгосрочными инвесторами часто встает вопрос, куда инвестировать сегодня, чтобы через несколько лет оказаться на гребне волны. Кроме широко распространенных трендов, есть и те, что только зарождаются и по-настоящему «выстрелят» в ближайшие годы, считает партнер Capital Lab Евгений Шатов

Альтернативная энергетика

Изменение климата давно волнует мировую общественность, однако правительства начали принимать конкретные меры только в последние несколько лет. Уже сейчас разработаны программы, направленные на переход от традиционных источников энергии к так называемым зеленым. Среди отраслей альтернативной энергетики можно выделить следующие основные направления: биоэнергетика, солнечные панели, ветрогенераторы.

Уже сейчас разработаны программы, направленные на переход от традиционных источников энергии к так называемым зеленым. Среди отраслей альтернативной энергетики можно выделить следующие основные направления: биоэнергетика, солнечные панели, ветрогенераторы.

По данным отчета аналитического центра REN21 (Renewable Energy Policy Network for the 21st Century), по состоянию на конец 2019 года мощности уже имеющихся источников возобновляемой энергии было достаточно для обеспечения 27,3% мирового производства электроэнергии. Пятый год подряд (с 2015 по 2019 год) вводимые в строй производства по получению возобновляемой энергии превышают по мощности запускаемые станции, работающие на ископаемом топливе или ядерной энергии. Как утверждают авторы отчета, в большинстве стран получение электричества от ветра и солнечных батарей теперь более рентабельно, чем его добыча на новых угольных электростанциях. Очевидно, что тренд на увеличение доли альтернативной энергии сохранится и в ближайшие годы, особенно в развитых странах. Глобальные меры по снижению выбросов оксида углерода в атмосферу также окажут влияние на ускорение перехода к зеленой энергетике.

Глобальные меры по снижению выбросов оксида углерода в атмосферу также окажут влияние на ускорение перехода к зеленой энергетике.

На какие компании обратить внимание инвесторам: Orsted A/S, VestasWindSystemsA/S, Fluence Energy Inc, First Solar, SolarEdge Technologies.

Электрокары

Политика по снижению выбросов углеводородов в окружающую среду сопряжена с заменой автомобилей с двигателями внутреннего сгорания на электрокары. Это небыстрый процесс, но уже сейчас наметилось несколько фаворитов в этой гонке. Главным локомотивом электрификации автомобильной индустрии выступает компания Tesla. Аналитики не сомневаются в успехе компании Илона Маска и верят, что уже в недалеком будущем акции компании достигнут уровня $1800, что увеличит капитализацию компании на 70%. Сам рынок электромобилей в ближайшие два–три года может вырасти более чем в три раза — с 3% до 10% от общего количества автомобилей. Многие крупные автопроизводители собираются полностью перейти на машины с электрическим мотором в ближайшие 10–15 лет. Заметные изменения на рынке автомобилей произойдут уже к 2025 году.

Заметные изменения на рынке автомобилей произойдут уже к 2025 году.

Материал по теме

От степени принятия риска зависит выбор инвесторов. К менее рискованным компаниям относятся традиционные производители, активно инвестирующие в разработки и переход к EV (Toyota, GM, Ford). Более рискованные инвесторы могут отдать предпочтение таким компаниям, как Xpeng, Nio, Rivian, Arrival и Enovix.

Интернет

вещей

Желание людей постоянно совершенствовать существующие процессы и упрощать жизнь на фоне охвата всемирной паутиной даже удаленных уголков мира, что ранее казалось невозможным, способствует развитию IoT. Некоторые компании уже давно работали в этом направлении и теперь могут пожинать плоды собственного успеха. По данным Counterpoint Technology Market Research, в первой половине 2021 года отгрузки сотовых модулей, рассчитанных на устройства интернета вещей, выросли на 50% по сравнению с 2020 годом. Общее количество подключений к интернету вещей в период с 2019 по 2025 год удвоится, достигнув 24 млрд. Сам рынок IoT в период с 2020 года по 2025-й утроится, достигнув $200 млрд.

Общее количество подключений к интернету вещей в период с 2019 по 2025 год удвоится, достигнув 24 млрд. Сам рынок IoT в период с 2020 года по 2025-й утроится, достигнув $200 млрд.

Getty Images

В этой связи можно ожидать роста курса акций компаний вроде Xiaomi, Tuya, ARM, Qualcomm, MediaTek, Broadcom, NXP Semiconductors и других производителей чипов для устройств интернета вещей.

Кибербезопасность

Последние несколько лет отмечены повышенной активностью киберпреступников, которые нападали не только на частные компании, но и на государственные корпорации и даже правительственные организации. Это в очередной раз подчеркивает важность этого направления в современном мире. Только за последние полгода от враждебных действий киберпреступников пострадали такие известные компании, как Acer, Gigabyte, Electronic Arts, T-Mobile, Robinhood, причем тайваньские IT-компании Acer и Gigabyte за год уже дважды пострадали от действий хакеров. В этой связи очевидно, что крупные компании будут увеличивать затраты на кибербезопасность, что приведет к росту доходов компаний, специализирующихся на оказании подобных услуг, а также разработчиков программных и аппаратных комплексов защиты данных.

В этой связи очевидно, что крупные компании будут увеличивать затраты на кибербезопасность, что приведет к росту доходов компаний, специализирующихся на оказании подобных услуг, а также разработчиков программных и аппаратных комплексов защиты данных.

Материал по теме

Также отдельно можно выделить компании, предоставляющие комплексные системы защиты данных и инфраструктуры корпораций: Crowdstrike, FireEye, Palo Alto Networks, Tenable Holdings.

Космическая отрасль

На наших глазах происходят очень важные события, частные компании совершают запуски космических кораблей — раньше это можно было осуществить только на государственном уровне. Данное направление с большой долей вероятности получит дальнейшее развитие. В 2021 году сразу две частные компании осуществили свои первые успешные суборбитальные полеты: Virgin Galactic и Blue Origin. Успехи еще одной частной компании, SpaceX, пока и вовсе недосягаемы для конкурентов. Детище Илона Маска успешно доставляет астронавтов на МКС, а сеть спутникового интернета Starlink продолжает расширять покрытие за счет вывода на орбиту новых спутников. Наверняка в ближайшие два–три года туристические полеты в космос станут реальностью, билеты на такие рейсы можно купить уже сейчас.

Детище Илона Маска успешно доставляет астронавтов на МКС, а сеть спутникового интернета Starlink продолжает расширять покрытие за счет вывода на орбиту новых спутников. Наверняка в ближайшие два–три года туристические полеты в космос станут реальностью, билеты на такие рейсы можно купить уже сейчас.

Ракета Falcon 9 (Фото Paul Hennessy·SOPA Images·LightRocket via Getty Images)

Среди компаний, который могут продемонстрировать рост на фоне усиления интереса к этому направлению, можно выделить Maxar Technologies, AeroVironment, Howmet Aerospace, Teledyne, Teradyne, Garmin, Trimble, Raven Industries, Astra Space, Virgin Galactic Holdings.

Онлайн-образование

Пандемия изменила нашу жизнь, и говорить о том, что она когда-то станет прежней, нет ни малейшего повода. Во время пандемии очень многое перешло в онлайн-формат, в том числе и образование. Возможность учиться чему-то новому не выходя из дома отлично вписалась в ритм жизни современного человека. На рынке появилось несколько новых компаний, а среди тех, кто присутствовал ранее, определились лидеры.

На рынке появилось несколько новых компаний, а среди тех, кто присутствовал ранее, определились лидеры.

По оценкам аналитиков Global Market Insights, в 2020 году рынок онлайн-образования составлял $250 млрд, а к 2027 году он вырастет в четыре раза, превысив $1 трлн. Благодаря технологиям искусственного интеллекта (ИИ), машинного обучения, виртуальной и дополненной реальности качество обучения в дистанционном формате постоянно растет.

В настоящее время можно выделить следующие компании, играющие заметную роль на рынке онлайн-образования: Coursera, Stride, TAL Education, Learning Pool, New Oriental Education & Technology Group, Udemy.

Финтех

Еще одно направление, импульс для развития которого дала пандемия. Ежедневные операции, для совершения которых ранее необходимо было физическое посещение финансовых организаций, теперь можно осуществлять на любом девайсе, подключенном к сети — от ПК до обычного мобильного телефона. Российский рынок в этом плане можно считать одним из самых развитых: удобные банковские мобильные приложения появились у нас больше пяти лет назад, в Европе и США банки только сейчас начинают создавать подобные инструменты, развивая это направление.

Российский рынок в этом плане можно считать одним из самых развитых: удобные банковские мобильные приложения появились у нас больше пяти лет назад, в Европе и США банки только сейчас начинают создавать подобные инструменты, развивая это направление.

Материал по теме

Будет расти доля бесконтактных платежей: по данным Statista, в 2018 году их использовали около 440 млн человек, а в 2020 году — 760 млн. Поэтому в ближайшие несколько лет можно ожидать появления большого количества финтех-стартапов, облегчающих жизнь обычным пользователям. Крупные банки и финансовые организации тоже станут уделять больше внимания этому аспекту, создавая собственные продукты или покупая стартапы и внедряя уже разработанные решения. С ростом курса криптовалют появляется все больше новых платежных инструментов, облегчающих взаимодействие с цифровыми валютами. Финансовые организации все активнее будут использовать новые инструменты вроде искусственного интеллекта: по прогнозам аналитиков, к 2030 году ИИ позволит сократить операционные расходы банков на 22%.

В этом направлении представлены компании Global Payments, Upstart, Affirm, Square, PagSeguro Digital, LendingClub, Mogo, SoFi Technologies, Ally Financial.

Медтех

Еще одним направлением, которого коснулись технические усовершенствования, стала медицина. Пандемия также внесла в это свой вклад: переполненные больницы, нежелание людей лишний раз посещать врача привели к активному развитию телемедицины. Развитие этого направления сопряжено с ведением электронного документооборота (электронные карты). Соответственно, в последующие несколько лет можно увидеть приток инвестиций и в этот сектор.

По данным исследования McKinsey, в апреле 2020 года сервисами телемедицины в США пользовались в 78 раз больше, чем в феврале 2020-го. Согласно последним опросам, 76% опрошенных в США заинтересованы в использовании телемедицины в будущем. Инвестиции в виртуальную помощь и цифровое здравоохранение в более широком смысле резко выросли: в 2020 году их уровень увеличился в три раза по сравнению с 2017 годом. Финансирование ИИ в здравоохранении достигло рекордного уровня в $2,1 млрд в III квартале 2020 года.

Финансирование ИИ в здравоохранении достигло рекордного уровня в $2,1 млрд в III квартале 2020 года.

В здравоохранении существует несколько типов приложений искусственного интеллекта, в том числе робототехника, персонализированные приложения, лаборатории, мониторинг, анализ данных, виртуальная медицинская помощь, носимые устройства. Что касается медицинских роботов, то их число также растет с каждым годом, а лидирующим направлением в сегменте остаются хирургические роботы. Мировой рынок медицинских роботов достигнет почти $21 млрд к 2027 году.

В этом направлении представлены такие компании, как Healthcare Triangle, Teladoc Health, Veeva Systems, Apollo Medical Holdings.

Управление отходами

Потребление составляет большую долю мирового ВВП. С каждым годом оно растет и приводит к огромному количеству выбросов в окружающую среду. Чтобы снизить негативное влияние до минимума, необходимо уделить внимание переработке отходов, что является частью набирающего силу движения ESG. Как полагает вице-президент «Тинькофф» Нери Толлардо, в ближайшем будущем мировые фонды перестанут инвестировать в компании, которые игнорируют принципы устойчивого развития. В начале 2000-х годов в США насчитывалось всего 20 компаний с ESG-рейтингом. К 2020 году их количество выросло почти до 800.

Как полагает вице-президент «Тинькофф» Нери Толлардо, в ближайшем будущем мировые фонды перестанут инвестировать в компании, которые игнорируют принципы устойчивого развития. В начале 2000-х годов в США насчитывалось всего 20 компаний с ESG-рейтингом. К 2020 году их количество выросло почти до 800.

Материал по теме

Среди компаний, лидирующих в рейтинге ESG, можно отметить Schneider Electric, Ørsted A/S, Waste Management, Neste, Stantec, Republic Services.

Искусственный

интеллект

Необходимость обработки огромных массивов данных в короткие сроки и использование их для определенных целей привела к появлению ИИ. Учитывая тот факт, что объем информации с каждым днем увеличивается, использование ИИ будет распространяться на все большее и большее число сфер жизни человека. Многие IT-компании уже тратят миллиарды долларов на ИИ-технологии — к примеру, социальная сеть Facebook в 2022 году увеличивает расходы с $29 млрд до $34 млрд. Рост обусловлен желанием соцсети активно развивать средства искусственного интеллекта и машинного обучения, с помощью которых она планирует повысить эффективность ранжирования и рекомендательной системы, в том числе в лентах и видео, но не только — Facebook задействует новые системы и для повышения эффективности и релевантности рекламы. Аналитики Forbes выделяют следующие тренды в области технологий искусственного интеллекта на ближайшие годы:

Рост обусловлен желанием соцсети активно развивать средства искусственного интеллекта и машинного обучения, с помощью которых она планирует повысить эффективность ранжирования и рекомендательной системы, в том числе в лентах и видео, но не только — Facebook задействует новые системы и для повышения эффективности и релевантности рекламы. Аналитики Forbes выделяют следующие тренды в области технологий искусственного интеллекта на ближайшие годы:

- рабочее окружение — в будущем мы все чаще будем использовать интеллектуальные и когнитивные функции ИИ-инструментов для повышения наших собственных способностей и навыков;

- языковое моделирование — это процесс, который позволяет машинам понимать нас и общаться с нами на языке, который мы понимаем;

- ИИ в области кибербезопасности — анализируя сетевой трафик и научившись распознавать закономерности, указывающие на преступные намерения, умные алгоритмы играют все более важную роль в защите от преступлений XXI века;

- ИИ и метавселенная.

Метавселенная — это название унифицированной постоянной цифровой среды, в которой пользователи могут работать и развлекаться вместе;

Метавселенная — это название унифицированной постоянной цифровой среды, в которой пользователи могут работать и развлекаться вместе;

- ИИ и low-code и no-code платформы: решения low-code и no-code предлагают простые интерфейсы, которые теоретически можно использовать для создания все более сложных систем ИИ без знания программирования;

- автономные транспортные средства: автопроизводители уже несколько лет работают над созданием по-настоящему автономных автомобилей, способных передвигаться без водителя.

В этом направлении, кроме техгигантов вроде Apple, Microsoft, Facebook, Google и Nvidia,можно также выделить более мелких, но достаточно перспективных игроков: C3.ai, Tusimple, Splunk, Wix.com, Alteryx, Unity Software.

При участии Ольги Веретенниковой, Borsell Research

Мнение редакции может не совпадать с точкой зрения авторов

Как вложить материнский капитал и оплатить покупку квартиры

Использование материнского капитала – личное дело каждого родителя, естественно в рамках закона. Один из самых популярных способов потратить «родительскую» государственную помощь – участие материнского капитала в приобретении жилья. И только немногие решают посредством этих средств оплатить, к примеру, образование ребенка. Это и не удивительно, ведь использование материнского капитала для приобретения жилья – объективно самое выгодное и рациональное решение.

Один из самых популярных способов потратить «родительскую» государственную помощь – участие материнского капитала в приобретении жилья. И только немногие решают посредством этих средств оплатить, к примеру, образование ребенка. Это и не удивительно, ведь использование материнского капитала для приобретения жилья – объективно самое выгодное и рациональное решение.

Материнский капитал на покупку квартиры

Финансовые сложности не позволяют многим российским семьям приобрести собственные квадратные метры. Использование материнского капитала сегодня – единственная возможность обзавестись квартирой. Вот только что делать, если, суммировав государственную помощь и семейные накопления, все равно не получается оплатить полную стоимость покупки?

Покупка квартиры на материнский капитал в 2022 году – отличный вариант для родителей подарить себе и детям комфортные жилищные условия. Чтобы улучшить положение и приобрести заветные квадратные метры, можно использовать материнский капитал на покупку жилья в ипотеку. Маткапитал – это возможность оплатить первоначальный взнос по ипотечному кредитованию.

Маткапитал – это возможность оплатить первоначальный взнос по ипотечному кредитованию.

Покупка квартиры на материнский капитал в 2022 году: как найти выгодный вариант ипотеки

Компания «Унистрой», понимая сложность квартирного вопроса для миллионов семей России, предлагает содействие покупателям. Мы сотрудничаем с ведущими отечественными банками, чтоб вы могли купить квартиру с использованием мат капитала в ипотеку. Наши партнеры – банковские учреждения, предлагающие выгодные условия кредитования на долгосрочный период.

Воспользовавшись одной из предложенных программ, покупатели могут получить целевой займ. При этом погашение долговых обязательств не станет нагрузкой на кошелек, ведь наши консультанты помогут подобрать оптимальную кредитную программу с учетом ваших требований и финансовых возможностей. Вы сможете купить квартиру с использованием мат капитала в ипотеку по приемлемому тарифу.

Оплатить покупку жилья материнским капиталом: как это сделать

Оформление ипотеки с использованием материнского капитала не особо отличается от процедуры при обычном ипотечном кредитовании. Родители должны собрать необходимый пакет документов, принести их в банк вместе с сертификатом и дождаться решения кредитора.

Родители должны собрать необходимый пакет документов, принести их в банк вместе с сертификатом и дождаться решения кредитора.

Положительный ответ полностью зависит от финансовой ситуации заемщика. Если банковское учреждение одобряет участие материнского капитала в приобретении жилья, то в договоре прописывается пункт об оплате части денег посредством сертификата. Покупка квартиры на материнский капитал в 2022 году подразумевает оформление ипотеки с предоставлением следующих документов:

- Стандартные документы.

- Копия сертификата.

- Выписка со счета на МСК.

Как купить квартиру с использованием мат капитала

Чтобы вложить мат капитал в приобретение, следует выбрать недвижимость для покупки. Крупнейший региональный застройщик «Унистрой» предлагает современные квартиры в комфортных для семей с детьми жилых комплексах. Вы можете купить квартиру с использованием мат капитала в одном и ЖК и уже скоро отпраздновать новоселье.

Наши новостройки – это надежные конструкции, которые строятся из качественных материалов. Развитая инфраструктура внутри комплекса, многочисленные детские площадки, круглосуточная охрана и прочие блага, благодаря которым проживание здесь будет комфортным и безопасным – далеко не весь список привилегий для тех, кто решил купить квартиру с использованием мат капитала в компании «Унистрой». Алгоритм покупки жилья:

Развитая инфраструктура внутри комплекса, многочисленные детские площадки, круглосуточная охрана и прочие блага, благодаря которым проживание здесь будет комфортным и безопасным – далеко не весь список привилегий для тех, кто решил купить квартиру с использованием мат капитала в компании «Унистрой». Алгоритм покупки жилья:

- Покупка квартиры на материнский капитал в 2022 году – это, в первую очередь, выбор объекта недвижимости.

- Оформление договора с продавцом.

- Выбор банковского учреждения и оптимальной ипотечной программы. Как оплатить жилье материнским капиталом и подобрать выгодные условия кредитования – проконсультируют наши специалисты.

- Подача заявления с пакетом необходимой документации.

- Решение кредитора о предоставлении ипотеки.

- Подписание ипотечного соглашения.

- Перечисление средств.

- Регистрация сделки с участием материнского капитала в приобретении жилья.

- Предоставление в Пенсионный Фонд документов для перечисления материнского капитала на покупку квартиры в счет первоначального платежа.

- Ожидание решения ПФ.

- Поступление денег.

Если использование материнского капитала осуществляется для погашения задолженности по ипотечному кредиту, после перечисления денег нужно обратиться в банк, чтобы кредитор пересчитал ежемесячные платежи.

Кто поможет купить квартиру с использованием мат капитала

Хотите грамотно использовать материнский капитал на покупку жилья? Специалисты по продаже недвижимости компании «Унистрой», специализирующейся на проектировании, строительстве и реализации недвижимости, помогут выбрать лучшую квартиру для вашей семьи в новостройке и подберут наиболее выгодную программу ипотечного кредитования.

Использование материнского капитала – рациональное решение, которое позволяет приобрести собственную квартиру без стресса и нервотрепки.

Как вложить свои монеты и заработать на этом

Несмотря на то, что в Сети TON долгое время существовал обособленный майнинг, с самого начала TON был построен на консенсусе Proof-of-stake (PoS), фундаментальная основа которого – это стейкинг. В данной статье мы разберём, что это такое и как на нём заработать.

В данной статье мы разберём, что это такое и как на нём заработать.

Стейкингом можно назвать аналог банковских вкладов в мире криптовалют, а если точнее, то это метод получения пассивного заработка за счёт предоставления взаймы номинатору своих личных монет.

Заработок на майнинге и стейкинге в корне отличается. В отличие от майнинга для стейкинга не нужно наличие вычислительного оборудования (эта ноша ложится на плечи валидатора), потребуется лишь стартовый депозит монет Toncoin, который будет заморожен на период вклада.

В примерах ниже мы разберём несколько площадок для стейкинга TON, подробно опишем их особенности, процесс вложения своих монет и объясним, откуда же берутся награды за стейкинг.

Главный вопрос, который может у вас возникнуть – откуда же берутся награды за стейкинг? Ответ достаточно прост: система инфляции.

Ежегодно сеть TON выпускает 0,6% новых монет от общей эмиссии (это около 30 млн TON в год), все эти средства распределяются между валидаторами и номинаторами в качестве награды за их работу.

Валидаторы и номинаторы – две ключевые фигуры в блокчейне:

- Валидаторы – те, на ком держится работоспособность всего блокчейна, они чем-то напоминают классических майнеров, только у них больше ответственности. Вся их задача состоит в том, чтобы обрабатывать транзакции в Сети. От них требуется крайне мощное оборудование и круглосуточная бесперебойная работа.

Чтобы мотивировать валидаторов качественно выполнять свою работу, от них требуется огромный залог монет TON – минимум 350 000 TON. За перебои и нестабильную работу на валидатора будет наложен большой штраф.

Однако даже если у человека и есть достаточно мощное оборудование и желание стать валидатором, далеко не у каждого найдётся такой огромный залог монет, тогда валидаторы и обращаются за помощью к номинаторам.

- Номинаторы это спонсоры валидаторов – пользователи с огромными запасами монет TON, как своих, так и взятых взаймы у простых пользователей. У номинаторов нет обязанностей, вся их задача состоит в том, чтобы предоставлять необходимые валидатору средства в залог, в обмен на свой процент от инфляции.

- Распределение доходов от системы инфляции обычно такое: 60% забирает номинатор, 40% валидатор, учитывается также пропорциональность их вкладов.

- Обычно у номинатора есть свой стартовый капитал монет TON, но также средства номинатору могут предоставлять взаймы простые пользователи. В таких случаях номинатор делится своим доходом с пользователем, который предоставил ему свои средства, это и есть заработок от стейкинга.

Официальный стейкинг от TON Foundation

Это официальные смарт-контракты номинаторов, запущенные разработчиками TON. Каталог открытых пулов номинаторов находится на этой странице.

В данном списке можно выбрать номинатора, которому будут переданы ваши монеты для стейкинга. Для этого кликните на адрес кошелька. Стоит отметить, что у каждого номинатора есть свой Telegram-бот для техподдержки.

Принципиального отличия между номинаторами нет – у всех равные условия, поэтому можно выбирать любого. Однако важно, чтобы количество вложенных в пул монет (TOTAL STAKE) было минимум 300 000 TON и не более 900 000 TON. Иначе в первом случае пул будет неактивен, а во втором возникнет избыток монет, из-за которого упадёт общая доходность в пуле.

Иначе в первом случае пул будет неактивен, а во втором возникнет избыток монет, из-за которого упадёт общая доходность в пуле.

После выбора номинатора в поле Address отобразится его кошелёк для перевода средств, также можно отсканировать QR-код.

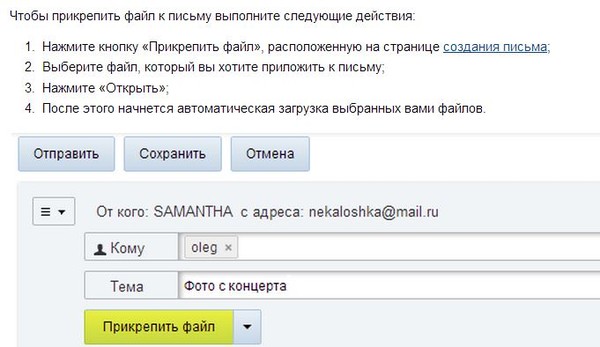

Чтобы вложить монеты в стейкинг, отправьте на адрес номинатора свои монеты с комментарием «d«. Пример ниже.

НЕ вкладывайте монеты с кошельков бирж (FTX, EXMO и т.д). Почти все биржи для депозита требуют указание заданного сообщения, дабы идентифицировать транзакцию. Пул возвращает средства без сообщения, соответственно, биржа не засчитает транзакцию на возврат монет.

- Минимальный депозит для вложения – 10 001 TON. Если отправить меньше – монеты автоматически будут вам возвращены обратно за вычетом комиссии Cети. Впоследствии разработчики обещают снизить ограничение.

- Средства блокируются минимум на 16 часов. В дальнейшем за каждые сутки вам будет начисляться вознаграждение.

- Расчётная доходность плавающая и составляет около 7-10% годовых.

- Чтобы вывести свои средства, отправьте 1 TON, но уже с комментарием «w«. После этого пул вернёт вам все средства, как только это станет возможно. Обычно это занимает не более суток.

- Вывести средства можно только на тот кошелёк, с которого был депозит.

- Вывести средства частично нельзя, по запросу пул возвращает только полную сумму вклада.

Стейкинг от команды TonWhales

Когда-то это был крупный майнинг-пул, но в связи с окончанием майнинга проект полностью переквалифицировался в стейкинг-пул. Ключевое отличие от официального пула – доступность, минимальный депозит здесь составляет 50 TON.

Чтобы внести монеты в стейкинг, откройте страницу и введите в поле адрес своего кошелька TON, затем отправьте монеты на выданный адрес с комментарием «Deposit«. Также можно воспользоваться кнопками быстрого пополнения через TonHub или кошелёк TonKeeper.

Пример отправки монет ниже:

НЕ вкладывайте монеты с кошельков бирж (FTX, EXMO и т.д). Почти все биржи для депозита требуют указание заданного сообщения, дабы идентифицировать транзакцию. Пул возвращает средства без сообщения, соответственно, биржа не засчитает транзакцию на возврат монет.

- Минимальный депозит – 50 TON.

- Доходность плавающая, на момент написания заметки составляет 9,7% годовых.

- Вывести средства можно только на тот кошелёк, с которого был депозит.

- Вывести средства частично нельзя, по запросу пул возвращает только полную сумму вклада.

- Чтобы вывести монеты, нужно на тот же адрес отправить 0,2 TON с комментарием «Withdraw«.

Стейкинг от биржи Bit.com

Зарегистрируйтесь на криптобирже Bit.com, а затем скачайте её официальное приложение на этой странице. Для инвестирования биржа требует верификацию по документам.

В меню приложения найдите вкладку Earn. Далее в списке криптовалют выберите Toncoin. Откроется перечень доступных контрактов для стейкинга TON.

Откроется перечень доступных контрактов для стейкинга TON.

Кстати, для новых пользователей биржа предлагает одноразовую временную акцию – 200% годовых сроком 8 дней с минимальным вкладом 15 TON. Ознакомиться с условиями и подробнее узнать об этой акции можно здесь.

Также на данный момент есть следующие контракты:

- 15% годовых сроком на 30 дней, минималка – 300 TON. (для новых пользователей)

- 1,5% годовых сроком на 30 дней, минималка 50 TON.

- 1% годовых сроком на 14 дней, минималка 50 TON.

Чтобы пополнить кошелёк биржи, перейдите в раздел Assets –> Deposit –> Toncoin.

Пополнение доступно в двух сетях – TON и ERC-20. Если пользуетесь стандартной монетой, то выбираете сеть TON и отправляете средства на указанный кошелёк, обязательно укажите при отправке тег/сообщение/memo, заданное биржей, иначе средства не дойдут.

Если пользуетесь завёрнутым TON’ом в Сети эфира, то выбираете Сеть ERC-20, указание тега в данном случае не нужно.

На данный момент это единственная криптобиржа, осуществляющая стейкинг TON, однако в будущем ожидается расширение Toncoin и на другие биржи, это вопрос времени. В частности, в ближайшее время ожидается появление стейкинга TON на бирже Matrixport.

Как можно заметить, в стейкинге нет ничего сложного или трудного для понимания. Однако в отличие от майнинга, где человек получает новые монеты без вложений (если не учитывать покупку оборудования), стейкинг несёт в себе риски.

Несмотря на то, что вы гарантированно получаете новые монеты, никто не застрахован от ситуации, когда курс криптовалюты значительно падает. Серьёзное падение котировок токена может принести значительные убытки, которые перевесят заработок от стейкинга, помните об этом.

Как инвестировать деньги: умные способы начать работу

Вы наш главный приоритет.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Научиться инвестировать деньги может показаться пугающим, но это проще, чем вы думаете, и вы можете начать, независимо от того, сколько вы накопили.

Написано Тиффани Лам-Бальфур, Джеймсом Ройалом, доктором философии.

Отзыв от

Raquel Tennant

В NerdWallet мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

17 августа 2022 г.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Вложение денег в фондовый рынок — это способ № 1, с помощью которого американцы накапливают богатство и откладывают на долгосрочные цели, такие как выход на пенсию, но поиск лучшей стратегии для инвестирования этих денег может показаться сложной задачей. Это не должно быть так.

Лучший способ вложить деньги: пошаговое руководство

Финансовая ситуация каждого человека уникальна. Лучший способ инвестировать зависит от ваших личных предпочтений, а также ваших текущих и будущих финансовых обстоятельств. Важно иметь детальное представление о своих доходах и расходах, активах и обязательствах, обязанностях и целях при построении надежного инвестиционного плана.

Лучший способ инвестировать зависит от ваших личных предпочтений, а также ваших текущих и будущих финансовых обстоятельств. Важно иметь детальное представление о своих доходах и расходах, активах и обязательствах, обязанностях и целях при построении надежного инвестиционного плана.

Вот процесс из пяти шагов, который поможет вам понять, как инвестировать свои деньги прямо сейчас:

Определите свои финансовые цели, сроки и отношение к риску.

Решите, хотите ли вы использовать подход «сделай сам» или «управляй за меня».

Выберите тип инвестиционного счета, который вы будете использовать (401(k), IRA, налогооблагаемый брокерский счет, образовательный инвестиционный счет).

Открыть счет.

Выберите комбинацию инвестиций, которая соответствует вашей терпимости к риску и обеспечивает диверсификацию (акции, облигации, взаимные фонды, недвижимость).

А вот подробная информация о том, как заставить ваши деньги работать правильно и прямо сейчас.

1. Поставьте перед своими деньгами цель

Выяснение того, как инвестировать деньги, начинается с определения целей инвестирования, когда вам нужно или вы хотите их достичь, а также вашего уровня комфорта с риском для каждой цели.

Долгосрочные цели: До достижения этих целей должно быть не менее пяти лет. Общей целью часто является выход на пенсию, но у вас могут быть и другие цели: вы хотите внести первый взнос за дом или за обучение в колледже? Купить загородный дом своей мечты или отправиться в юбилейное путешествие через 10 лет?

Краткосрочные цели: до достижения этих целей осталось менее пяти лет. Это каникулы в следующем году, дом, который вы хотите купить в следующем году, резервный фонд или ваша рождественская копилка. Деньги на краткосрочные цели вообще не стоит вкладывать. Если вам нужны деньги, которые вы сэкономите менее чем за пять лет, ознакомьтесь с нашими рекомендациями о том, как инвестировать деньги для достижения краткосрочных целей.

В этом посте мы в основном сосредоточены на долгосрочных целях. Мы также коснемся того, как инвестировать без какой-либо конкретной цели. В конце концов, цель приумножить свои деньги сама по себе является прекрасной целью.

2. Решите, в каком размере вам нужна помощь.

Как только вы определите свои цели, вы сможете углубиться в особенности инвестирования (от выбора типа счета до наилучшего места для открытия счета и выбора инвестиционных инструментов) . Но если маршрут «сделай сам» не звучит так, как будто это будет ваша чашка чая, не беспокойтесь.

Многие вкладчики предпочитают, чтобы кто-то вложил их деньги за них. И хотя раньше это было дорогое предложение, сегодня оно вполне доступно — даже дешево! — нанять профессиональную помощь благодаря появлению автоматизированных сервисов управления портфелем, также известных как роботы-консультанты.

Эти онлайн-консультанты используют компьютерные алгоритмы и передовое программное обеспечение для создания и управления инвестиционным портфелем клиента, предлагая все, от автоматической ребалансировки до налоговой оптимизации и даже доступа к помощи человека, когда она вам нужна.

Если вы предпочитаете делать это сами, давайте продолжим.

Реклама

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. | |

Учите больше | Узнайте больше | . | Комиссия0,25% Комиссия за управление |

Минимум счета$0 | Минимум счета 90 Минимум счета 90 | Учетная запись минимума$ 500 | |

3. Выберете инвестиционный счет

. Точно так же, как есть несколько банковских счетов для разных целей — расчетный, сберегательный, денежный рынок, депозитные сертификаты — есть несколько инвестиционных счетов, о которых нужно знать.

Некоторые счета предлагают налоговые льготы, если вы инвестируете для определенной цели, например для выхода на пенсию. Имейте в виду, что вы можете быть обложены налогом или оштрафованы, если вы заберете свои деньги досрочно или по причине, которая не считается квалифицированной согласно правилам плана. Другие аккаунты имеют общее назначение и должны использоваться для целей, не связанных с выходом на пенсию, – это дом мечты для отпуска, лодка или ремонт дома в будущем.

Другие аккаунты имеют общее назначение и должны использоваться для целей, не связанных с выходом на пенсию, – это дом мечты для отпуска, лодка или ремонт дома в будущем.

Вот список некоторых из самых популярных инвестиционных счетов:

Если вы инвестируете на пенсию:

401(k): Возможно, у вас уже есть счет 401(k), который предлагают многие работодателей и берет взносы прямо из вашей зарплаты. Многие компании будут соответствовать вашим взносам до определенного предела — если это соответствует вашему вкладу, вы должны внести по крайней мере достаточно, чтобы заработать это соответствие, прежде чем инвестировать в другое место.

Традиционный или Roth IRA: Если вы уже вносите взносы в форму 401 (k) или у вас ее нет, вы можете открыть индивидуальный пенсионный счет. В традиционной IRA ваши взносы не облагаются налогом, но выплаты при выходе на пенсию облагаются налогом как обычный доход.

IRA Roth является двоюродным братом традиционной версии с противоположным налоговым режимом: взносы делаются после уплаты налогов и не предполагают авансового вычета налогов, но деньги растут без налогов, а выплаты на пенсии не облагаются налогом. Существуют также пенсионные счета, специально предназначенные для самозанятых.

IRA Roth является двоюродным братом традиционной версии с противоположным налоговым режимом: взносы делаются после уплаты налогов и не предполагают авансового вычета налогов, но деньги растут без налогов, а выплаты на пенсии не облагаются налогом. Существуют также пенсионные счета, специально предназначенные для самозанятых.

Если вы инвестируете для другой цели:

Налоговый счет. Иногда их называют брокерскими или неквалифицированными счетами. Это гибкие инвестиционные счета, не предназначенные для какой-либо конкретной цели. В отличие от пенсионных счетов, здесь нет правил по суммам взносов, и вы можете снимать деньги в любое время. У этих счетов нет налоговых вычетов, но если вы откладываете на пенсию и максимально использовали вышеуказанные параметры, вы можете продолжать экономить на налогооблагаемом счете.

Сберегательные счета колледжа. Как и пенсионные счета, они предлагают налоговые льготы для сбережений на колледж.

Счет 529 и образовательный сберегательный счет Коверделла обычно используются для сбережений в колледже.

Счет 529 и образовательный сберегательный счет Коверделла обычно используются для сбережений в колледже.

За исключением формы 401(k), которую предлагает ваш работодатель, вы можете открыть эти счета у онлайн-брокера.

4. Откройте свою учетную запись

Теперь, когда вы знаете, какую учетную запись вы хотите, вам нужно выбрать поставщика учетной записи. Есть два основных варианта:

Онлайн-брокер позволит вам самостоятельно управлять своим счетом, покупать и продавать различные инвестиции, включая акции, облигации, фонды и более сложные инструменты. Аккаунт у онлайн-брокера — хороший выбор для инвесторов, которым нужен большой выбор вариантов инвестирования или которые предпочитают самостоятельно управлять аккаунтом. Вот как открыть брокерский счет.

Робо-консультант в компании по управлению портфелем будет использовать компьютеры, чтобы сделать большую часть работы за вас, создавая и управляя портфелем на основе вашей устойчивости к риску и целей.

Вы будете платить ежегодную комиссию за обслуживание, как правило, от 0,25% до 0,50%. Робо-консультанты часто используют фонды, поэтому они, как правило, не являются хорошим выбором, если вас интересуют отдельные акции или облигации. Но они могут быть идеальными для инвесторов, которые предпочитают быть в стороне.

Вы будете платить ежегодную комиссию за обслуживание, как правило, от 0,25% до 0,50%. Робо-консультанты часто используют фонды, поэтому они, как правило, не являются хорошим выбором, если вас интересуют отдельные акции или облигации. Но они могут быть идеальными для инвесторов, которые предпочитают быть в стороне.

Не волнуйтесь, если вы только начинаете. Часто вы можете открыть счет без первоначального депозита. (См. нашу линейку лучших брокеров для начинающих инвесторов.) Конечно, вы не инвестируете, пока не добавите деньги на счет, что вам нужно будет делать регулярно для достижения наилучших результатов. Вы можете настроить автоматические переводы со своего расчетного счета на свой инвестиционный счет или даже напрямую с вашей зарплаты, если ваш работодатель это разрешает.

5. Выбирайте инвестиции, соответствующие вашей терпимости к риску

Выяснение того, как инвестировать деньги, включает в себя вопрос, куда вы должны инвестировать деньги. Ответ будет зависеть от ваших целей и готовности идти на больший риск в обмен на более высокую потенциальную прибыль от инвестиций. Общие инвестиции включают:

Ответ будет зависеть от ваших целей и готовности идти на больший риск в обмен на более высокую потенциальную прибыль от инвестиций. Общие инвестиции включают:

Акции: отдельные акции (доли собственности) компаний, стоимость которых, по вашему мнению, увеличится.

Облигации. Облигации позволяют компании или правительству занимать ваши деньги для финансирования проекта или рефинансирования другого долга. Облигации считаются инвестициями с фиксированным доходом и обычно приносят регулярные процентные выплаты инвесторам. Затем основная сумма возвращается в установленный срок погашения. (Вот подробнее о том, как работают облигации.)

Взаимные фонды. Инвестируя свои деньги в фонды, такие как взаимные фонды, индексные фонды или биржевые фонды (ETF), вы можете покупать сразу много акций, облигаций или других инвестиций. Взаимные фонды обеспечивают мгновенную диверсификацию, объединяя деньги инвесторов и используя их для покупки корзины инвестиций, которые соответствуют заявленной цели фонда.

Фондами можно активно управлять, когда профессиональный менеджер выбирает используемые инвестиции, или они могут отслеживать индекс. Индексный фонд Standard & Poor’s 500, например, будет владеть 500 крупнейшими компаниями США.

Фондами можно активно управлять, когда профессиональный менеджер выбирает используемые инвестиции, или они могут отслеживать индекс. Индексный фонд Standard & Poor’s 500, например, будет владеть 500 крупнейшими компаниями США.

» Узнайте больше: Что такое ETF?

Недвижимость. Недвижимость — это способ диверсифицировать ваш инвестиционный портфель за пределами традиционного сочетания акций и облигаций. Это не обязательно означает покупку дома или владение недвижимостью — вы можете инвестировать в REIT, которые похожи на взаимные фонды недвижимости, или через онлайн-платформы для инвестиций в недвижимость, которые объединяют деньги инвесторов.

Лучшие инвестиционные счета для вас в 2022 году

Используйте наш список Best-Of Awards, чтобы получить лучшие инвестиционные счета года для торговли акциями, инвестирования IRA и многого другого.

Для роста инвестируйте в акции и фонды акций

Если у вас высокая устойчивость к риску, долгосрочный горизонт и способность выдерживать волатильность, вам нужен портфель, состоящий в основном из акций или фондов акций. Если у вас низкая толерантность к риску, вам понадобится портфель с большим количеством облигаций, поскольку они, как правило, более стабильны и менее волатильны. Ваши цели также важны для формирования вашего портфолио. Для долгосрочных целей ваш портфель может быть более агрессивным и брать на себя больше рисков, что может привести к более высокой доходности, поэтому вам, вероятно, захочется владеть большим количеством акций, чем облигаций.

Если у вас низкая толерантность к риску, вам понадобится портфель с большим количеством облигаций, поскольку они, как правило, более стабильны и менее волатильны. Ваши цели также важны для формирования вашего портфолио. Для долгосрочных целей ваш портфель может быть более агрессивным и брать на себя больше рисков, что может привести к более высокой доходности, поэтому вам, вероятно, захочется владеть большим количеством акций, чем облигаций.

Какой бы путь вы ни выбрали, лучший способ достичь долгосрочных финансовых целей и свести к минимуму риск — распределить свои деньги между несколькими классами активов. Это называется диверсификацией активов, а доля долларов, которую вы вкладываете в каждый класс активов, называется распределением активов. Затем в каждом классе активов вы также захотите диверсифицировать несколько инвестиций.

Диверсификация активов означает владение рядом активов в различных отраслях, размерах компаний и географических регионах.

Это важно, потому что разные классы активов — акции, облигации, ETF, взаимные фонды, недвижимость — по-разному реагируют на рынок. Когда один наверху, другой может быть внизу. Таким образом, выбор правильного сочетания поможет вашему портфелю выдержать меняющиеся рынки на пути к достижению ваших целей.

Это важно, потому что разные классы активов — акции, облигации, ETF, взаимные фонды, недвижимость — по-разному реагируют на рынок. Когда один наверху, другой может быть внизу. Таким образом, выбор правильного сочетания поможет вашему портфелю выдержать меняющиеся рынки на пути к достижению ваших целей.

Распределение активов — это процент долларов, который вы вкладываете в каждый класс активов. Например, скажем, исходя из вашей терпимости к риску, временного горизонта и целей, вы решили вложить 90 процентов своих денег в акции и 10 процентов в облигации. Ваше распределение активов 90/10. В пределах 90 процентов, вложенных в акции, вы должны диверсифицироваться между акциями с большой капитализацией, акциями со средней капитализацией, международными акциями или стоимостными акциями.

Создание диверсифицированного портфеля из отдельных акций и облигаций требует времени и опыта, поэтому большинство инвесторов получают выгоду от инвестирования в фонды. Индексные фонды и ETF, как правило, недороги и просты в управлении, поскольку для создания адекватной диверсификации может потребоваться всего четыре или пять фондов.

Индексные фонды и ETF, как правило, недороги и просты в управлении, поскольку для создания адекватной диверсификации может потребоваться всего четыре или пять фондов.

У меня все в порядке с финансами?Наша дорожная карта инвестиционной стратегии поможет вам в инвестировании. |

Дополнительные ресурсы

Теперь вы знаете основы инвестирования и у вас есть деньги, которые вы хотите инвестировать. Чувствуете, что вам нужно больше информации? Нижеприведенные посты углубляются в некоторые из того, что мы обсуждали выше.

Воспользуйтесь нашим калькулятором инфляции, чтобы понять взаимосвязь между инфляцией и инвестированием.

Источники статей

Авторы NerdWallet — это авторитетные специалисты, которые используют первичные, заслуживающие доверия источники для информирования своей работы, включая рецензируемые исследования, правительственные веб-сайты, академические исследования и интервью с отраслевыми экспертами. Весь контент проверяется на точность, своевременность и актуальность. Вы можете узнать больше о высоких стандартах NerdWallet в отношении журналистики, прочитав наши редакционные правила.

Весь контент проверяется на точность, своевременность и актуальность. Вы можете узнать больше о высоких стандартах NerdWallet в отношении журналистики, прочитав наши редакционные правила.

- 1.Институт страховой информации. В центре внимания: Ответственность за укус собаки. По состоянию на 14 июля 2022 г.

- 2.Налоговая служба. Тема № 409 Прибыли и убытки от капитала. По состоянию на 29 июля 2022 г.

- 3. Бюро статистики труда. Потребительские расходы, 2020 г. По состоянию на 25 апреля 2022 г.

- 4. Федеральная торговая комиссия. FTC Consumer Sentinel Network: сравнение типов кражи личных данных. По состоянию на 9 марта 2022 г.

- 5.Авангард. Факты и цифры. По состоянию на 8 апреля 2022 г.

- 6. Администрация социального обеспечения. SI 01120.205 Закон о единообразных передачах несовершеннолетним. По состоянию на 11 апреля 2022 г.

- 7.НДС. Прирост капитала и убытки. По состоянию на 16 марта 2022 г.

- 8.

Федеральный резервный банк Атланты. Опрос потребителей по выбору платежа за 2020 г. — Таблица 13: Кража личных данных, утеря, кража или мошенническое использование платежных инструментов. По состоянию на 10 марта 2022 г.

Федеральный резервный банк Атланты. Опрос потребителей по выбору платежа за 2020 г. — Таблица 13: Кража личных данных, утеря, кража или мошенническое использование платежных инструментов. По состоянию на 10 марта 2022 г. - 9. Служба внутренних доходов. Часто задаваемые вопросы о налоге на наследство и дарение. По состоянию на 23 августа 2022 г.

- 10.U.S. Управление энергетической информации. Расходы на электроэнергию в жилых домах США увеличились на 5 долларов в месяц в 2021 г. По состоянию на 26 июля 2022 г.

- 11.Федеральная корпорация страхования депозитов. Национальные ставки и предельные ставки — Предыдущие ставки. По состоянию на 30 августа 2022 г.

- 12. Федеральный резервный банк Атланты. Опрос потребительских платежных решений 2020 г., с. 7. По состоянию на 10 марта 2022 г.

- 13.Институт экономической политики. Стоимость ухода за детьми в США. По состоянию на 23 марта 2022 г.

- 14. Администрация социального обеспечения. Пособия по инвалидности | Как вы квалифицируетесь.

По состоянию на 24 августа 2022 г.

По состоянию на 24 августа 2022 г. - 15.Security.org. Годовой отчет о мошенничестве с кредитными картами за 2021 год. По состоянию на 10 марта 2022 г.

- 16.Налоговая служба. Инструкции к форме 709 (2021 г.): строки 12–18. Раздельные подарки. По состоянию на 23 августа 2022 г.

- 17.СПИВА. Карта показателей стойкости США на конец 2021 года. По состоянию на 12 августа 2022 года.

- 18. Администрация социального обеспечения. Социальные кредиты. По состоянию на 24 августа 2022 г.

- 19. Налоговая служба. Налоговый справочник работодателя (Циркуляр E). По состоянию на 7 марта 2022 г.

- 20. Агентство по охране окружающей среды. Начать экономить. По состоянию на 26 июля 2022 г.

- 21.Морнингстар. Активно управляемые фонды продолжают отставать. По состоянию на 8 апреля 2022 г.

- 22. Налоговая служба. Номера телефонов IRS и варианты налоговой помощи. По состоянию на 2 августа 2022 г.

- 23.U.S. Код. 18 США § 1029: Мошенничество и связанные с ним действия в отношении устройств доступа.

По состоянию на 10 марта 2022 г.

По состоянию на 10 марта 2022 г. - 24. Жилищный отдел Невады. Программа «Дом возможен». По состоянию на 23 марта 2022 г.

- 25.U.S. Департамент правосудия. Что такое кража личных данных и мошенничество с личными данными?. По состоянию на 10 марта 2022 г.

- 26. Управление социального обеспечения. Medicare: Кто может получить Medicare? По состоянию на 24 августа 2022 г.

- 27. Налоговая служба. Инструкции 2021 г. для формы 709: Квалифицированные программы обучения (планы или программы 529). По состоянию на 23 августа 2022 г.

- 28. Федеральная служба помощи студентам, Министерство образования США. Федеральные грантовые программы. По состоянию на 22 марта 2022 г.