Содержание

По каким правилам и как банк начисляет проценты по вкладу? Капитализируются ли проценты не востребованные вовремя?

Размер процентов, выплачиваемых вкладчику банком, определяется в договоре банковского вклада. Если величина процента в договоре не указана, то она определяется существующей в месте нахождения банка ставкой банковского процента (ставкой рефинансирования) на день выдачи вклада или его части.

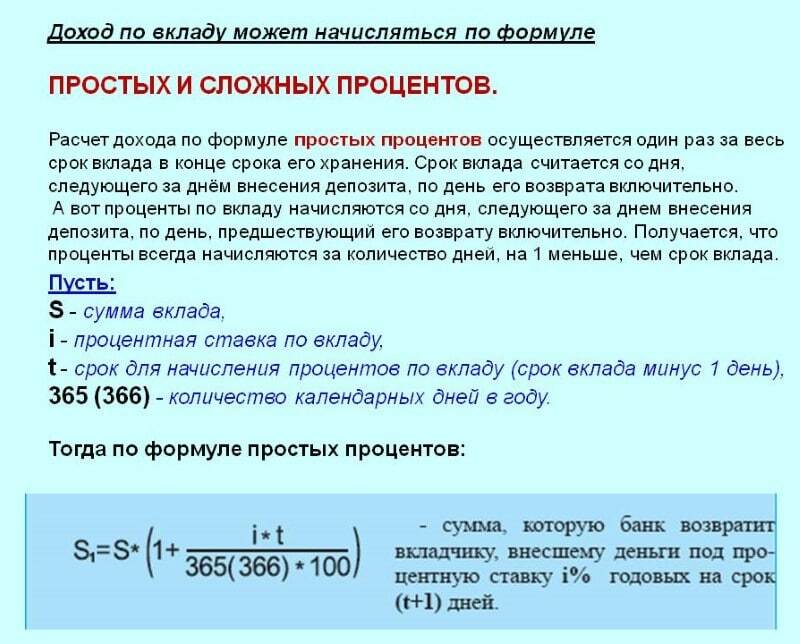

Согласно статье 839 ГК РФ проценты на сумму банковского вклада независимо от вида вклада начисляются со дня, следующего за днем ее поступления в банк, по день возврата денег вкладчику включительно.

Как отмечается в Методических рекомендациях к Положению Банка России «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками, и отражения указанных операций по счетам бухгалтерского учета» от 26.06.1998 № 39-П», размер, вид процентных ставок, порядок определения суммы причитающихся к уплате процентов следует устанавливать в договорах в зависимости от сроков привлечения денежных средств, видов вкладов или кредитов (займов), суммы привлекаемых средств и условий их возврата, рисков, связанных с проведением банком операций по размещению денежных средств, величины действующих в регионах банковских процентных ставок и других факторов и с учетом требований ГК РФ.

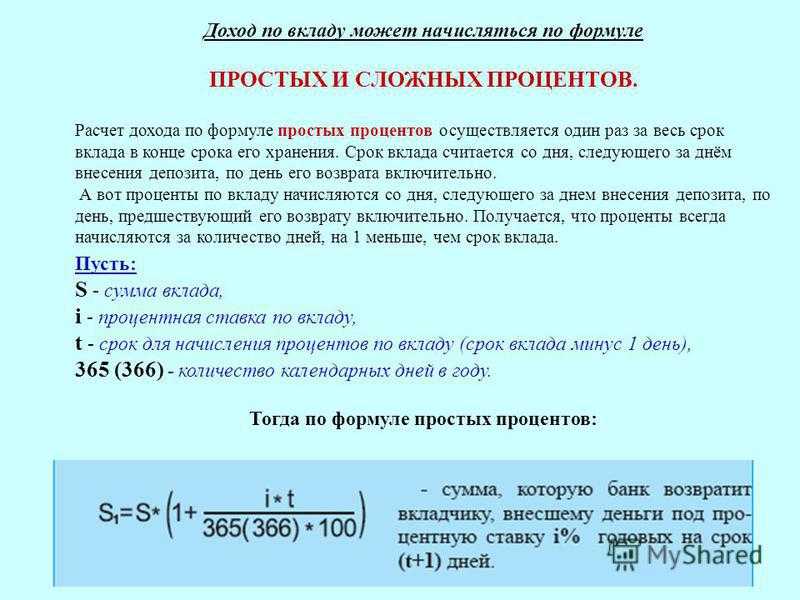

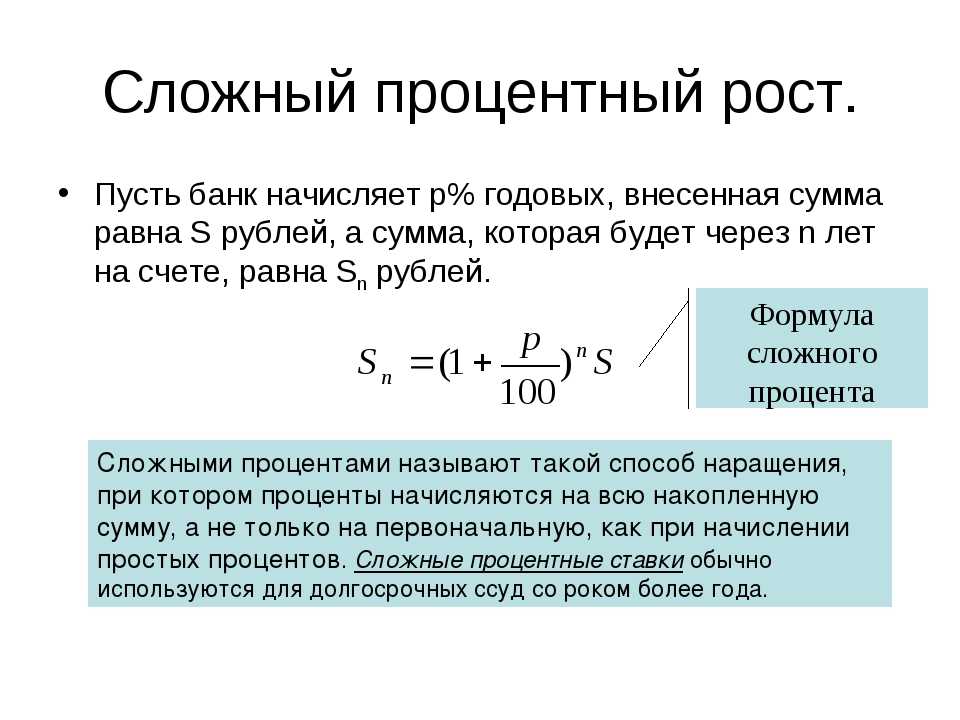

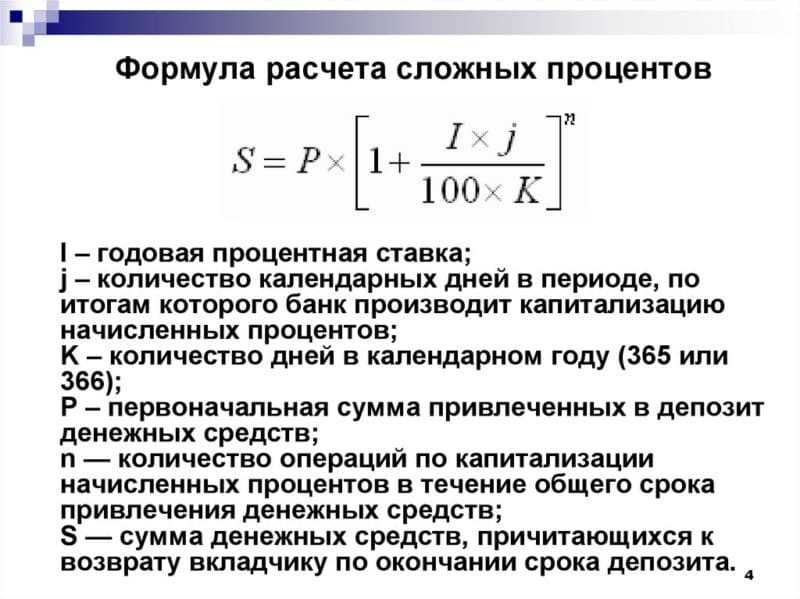

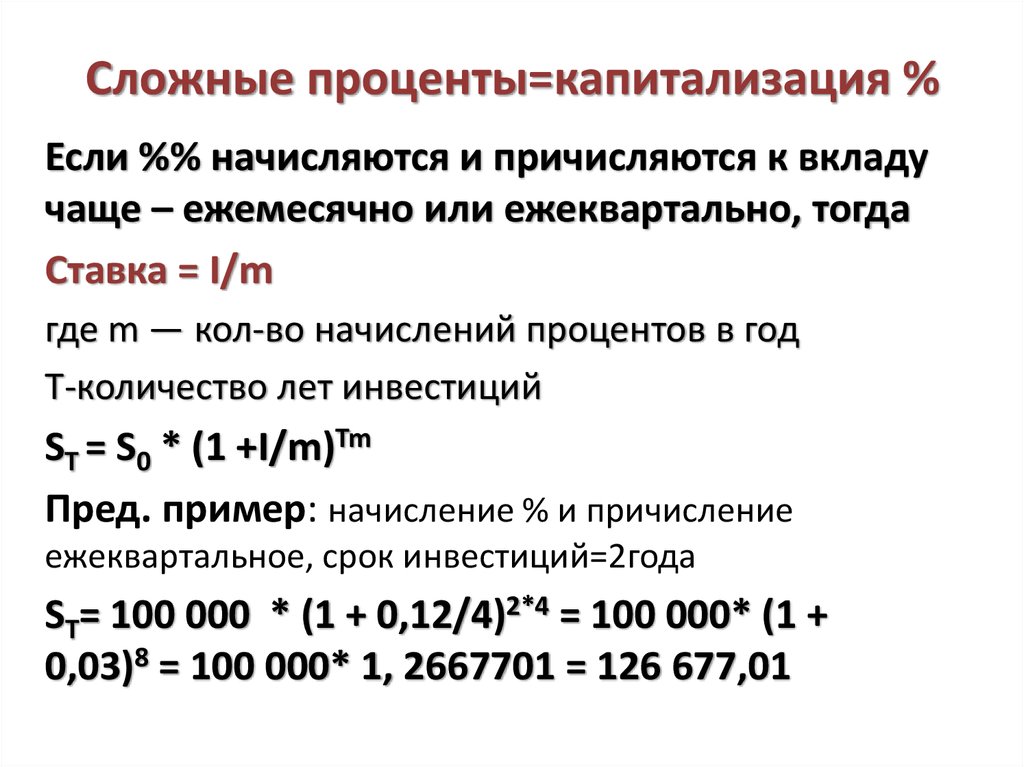

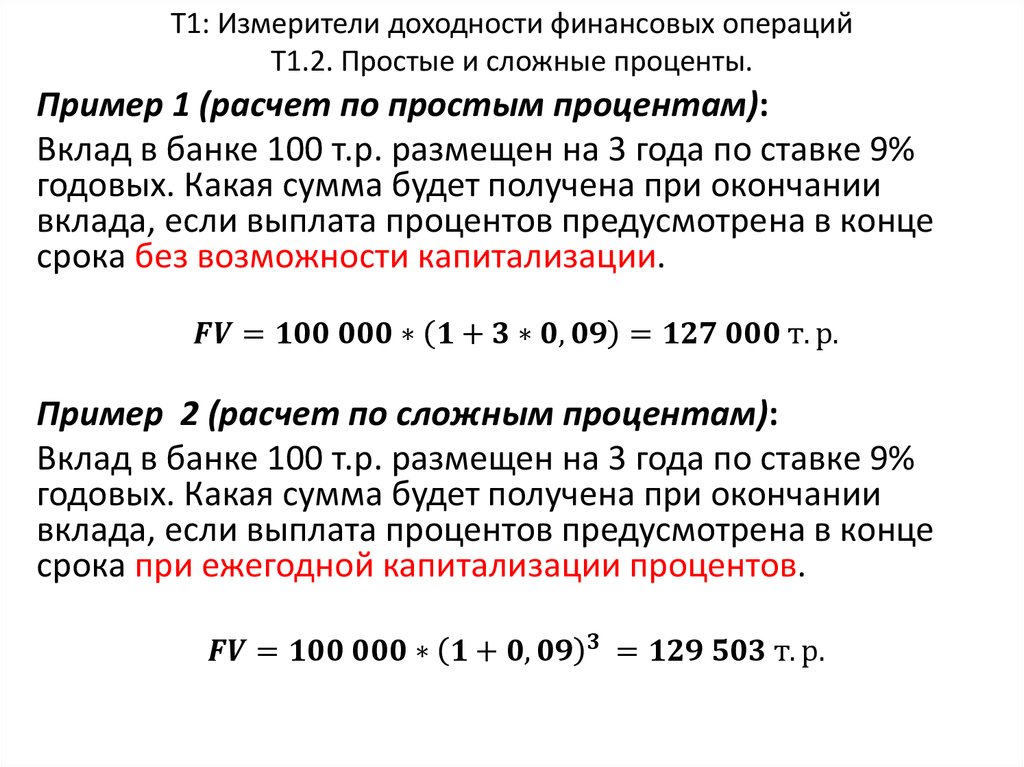

Пунктом 3.9 Положения Банка России от 26.06.1998 № 39-П предусмотрено, что начисление процентов может осуществляться одним из четырех способов: по формулам простых процентов, сложных процентов, с использованием фиксированной либо плавающей процентной ставки в соответствии с условиями договора.

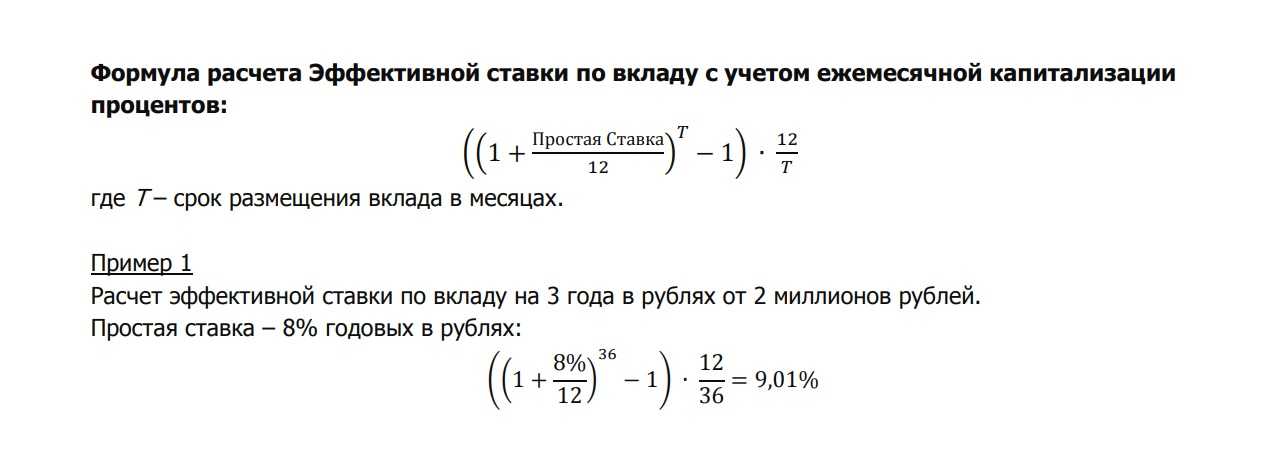

Начисление процентов по формуле простых процентов означает, что проценты, подлежащие выплате вкладчику, начисляются только на сумму вклада и не начисляются на сумму ранее начисленных, но не выплаченных процентов. Начисление процентов по формуле сложных процентов означает, что оно осуществляется не только на сумму вклада, но и на сумму начисленных ранее, но не выплаченных процентов. Под фиксированной процентной ставкой следует понимать неизменную на весь период вклада фиксированную величину процентов (например, 12% годовых). Под плавающей процентной ставкой понимается величина процентов, абсолютное значение которой зависит от указанной в договоре базы (например, 1,2 действующей ставки рефинансирования Банка России)[1].

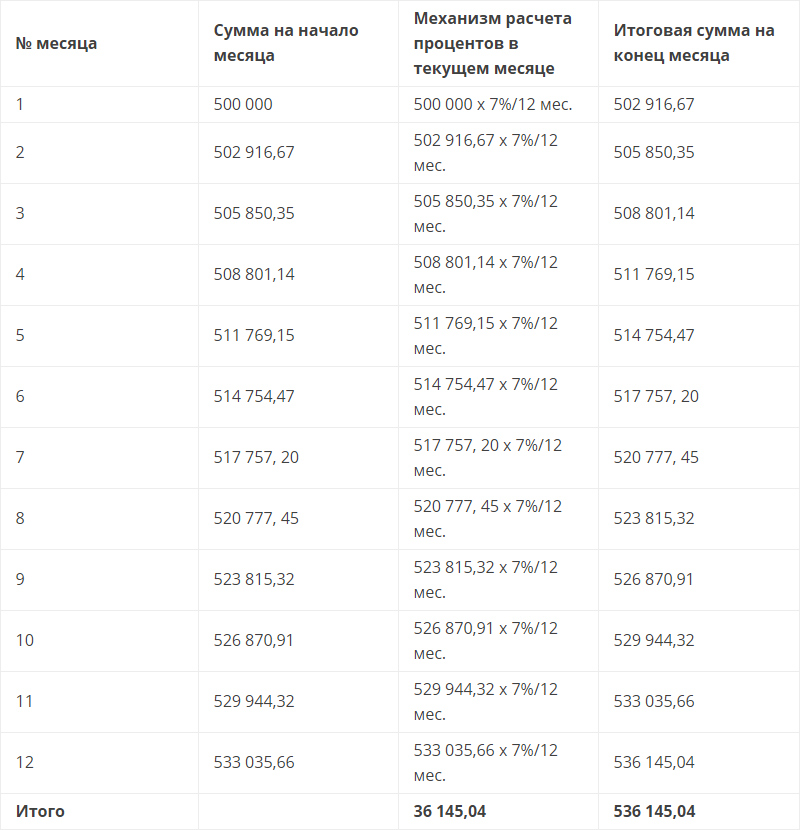

По общему правилу проценты на сумму банковского вклада независимо от вида выплачиваются по требованию вкладчика по истечении каждого квартала. Если вкладчик по истечении квартала не востребовал проценты, они увеличивают сумму вклада, на которую начисляются проценты, то есть происходит капитализация процентов. Однако договором можно предусмотреть иную периодичность начисления процентов, например ежемесячно, раз в полгода, ежегодно либо в конце срока вклада.

При возврате вклада выплачиваются все начисленные к этому моменту проценты. Если вкладчик предъявляет к банку требование о досрочном возврате суммы вклада или его части, то банковские проценты начисляются на требуемую к возврату сумму исходя из фактического времени (неполный процентный период) и выплачиваются одновременно с основной суммой. Зачастую условия договора о срочном вкладе предусматривают, что в случае досрочного расторжения вкладчиком договора срочного вклада проценты будут пересчитаны банком с начала срока вклада по ставке вклада до востребования (как правило, более низкой).

Если вкладчик предъявляет к банку требование о досрочном возврате срочного вклада, то проценты по вкладу выплачиваются в размере, соответствующем размеру процентов, выплачиваемых банком по вкладам до востребования, если договором не предусмотрен иной размер процентов. Если оговоренный договором срок банковского вклада истек, и вкладчик не требует вернуть сумму указанного срочного вклада, то договор считается продленным на условиях вклада до востребования, если иное не предусмотрено договором (статья 837 ГК РФ).

В отношении вкладов до востребования банк вправе изменять размер процентов, если иное не предусмотрено договором банковского вклада. В случае уменьшения банком размера процентов новая ставка применяется к вкладам, внесенным до сообщения вкладчикам об уменьшении процентов, по истечении месяца с момента соответствующего сообщения, если иное не предусмотрено договором. Однако в случае срочного вклада определенный договором размер процентов не может быть односторонне уменьшен банком, если иное не предусмотрено законом (статья 838 ГК РФ).

Следует отметить, что в соответствии со статьей 840 ГК РФ при ухудшении условий договора банковского вклада вкладчик вправе потребовать от банка немедленного возврата суммы вклада, уплаты на нее процентов в размере, определяемом в соответствии с пунктом 1 статьи 809 ГК РФ, и возмещения причиненных убытков.

[1] Головизнина Н.Э., Лактаева С.А. Начисление и выплата процентов по вкладам физических лиц. «Расчеты и операционная работа в коммерческом банке», 2013, N 4.

Что такое вклад и как в нем разобраться?

Последнее обновление:

6 янв 2022 10:00

Вклад — это размещение денежных средств в банк на определенный срок (срочность) под проценты либо без них.

Какие виды вкладов существуют?

В Узбекистане наиболее распространенными видами вкладов являются:

- вклады до востребования. Они не имеют строго оговоренного срока хранения денежных средств и вкладчик в любое время может получить доступ к своим средствам.

На практике, процентные ставки по вкладам до востребования ниже, чем у остальных видов вкладов, или вообще отсутствуют.

На практике, процентные ставки по вкладам до востребования ниже, чем у остальных видов вкладов, или вообще отсутствуют. - срочные вклады (вклады на определенный срок — 3, 6, 9 месяцев, год и более). В данном случае сумма вклада будет возвращена после истечения срока, указанного в договоре, заключенном между банком и Вами. Начисленные проценты могут быть выплачены как в течение срока вклада (ежемесячно, ежеквартально и т.д.), так и по его истечению.

- сберегательные вклады – особенностью данного вида вклада является накопление и расходование денежных средств на определенную цель (оплата обучения, покупка машины, квартиры и др.). Вклад размещается на определенный срок (обычно длительный) и имеет возможность пополнения, что предусмотрено условиями не всех вкладов.

В чем преимущество вклада как финансового актива?

Срочные и сберегательные вклады — надежный способ не только сохранить, но и приумножить сбережения. Вы передаете некоторую сумму в банк, а банк выплачивает Вам проценты за то время, пока ваши средства хранятся у него.

Вы передаете некоторую сумму в банк, а банк выплачивает Вам проценты за то время, пока ваши средства хранятся у него.

Например, если разместить средства во вкладе в банке по процентной ставке 18% годовых при годовой инфляции в 14%, то помимо защиты денежных средств от инфляции, Вы получаете доход в 4%. Еще одним немаловажным фактором является государственная гарантия сохранности вкладов.

Помните! В случае отзыва у банка лицензии государством гарантируется выплата возмещения по вкладам граждан в банках в полном объеме независимо от размера и валюты вклада.

Что означает срок (

срочность) вкладов?

Срочность вклада – это установление в договоре, составленном между вкладчиком и банком, определенного срока хранения ваших денежных средств в банке. После завершения срока вклада банк обязан вернуть денежные средства вкладчику.

Важно!!! Досрочное изъятие вклада предусматривает взимание начисленных процентов. У каждого банка свои условия досрочного изъятия, которые прописываются в договоре между банком и Вами.

У каждого банка свои условия досрочного изъятия, которые прописываются в договоре между банком и Вами.

Что такое процент по вкладам?

Это сумма денег, которую банк платит Вам за пользование вашими денежными средствами. Для простоты расчётов используется понятие годовых процентных ставок, то есть прибыль, которую банк обязуется выплатить вкладчику после использования его денег в течение года. В зависимости от суммы вашего вклада и количества дней в месяце, начисленные проценты могут варьироваться.

Какой вид процентного начисления выгоднее?

Существуют следующие виды процентных ставок:

Простая процентная ставка (также известная как номинальная)

Простые проценты — это проценты, основанные на сумме вклада.

Например, Вы открыли вклад в размере 1 млн. сум по простой процентной ставке 18% годовых на 2 года:

- через год у Вас будет 1 180 000 сум

- по истечению срока общая сумма составит 1 360 000 сум, то есть проценты начисляются только на 1 млн.

сум.

сум.

Проценты (прибыль) по вкладу высчитываются по следующей формуле:

(сумма вклада / 100%) * процентная ставка * период вклада (кол-во месяцев)/12

|

|

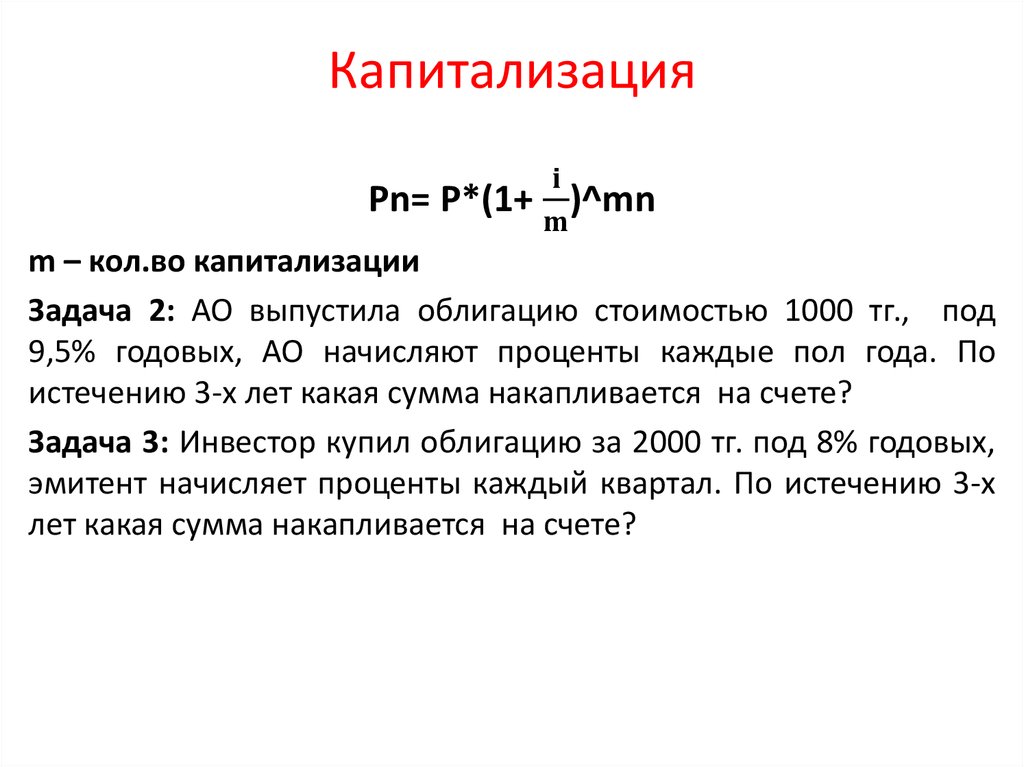

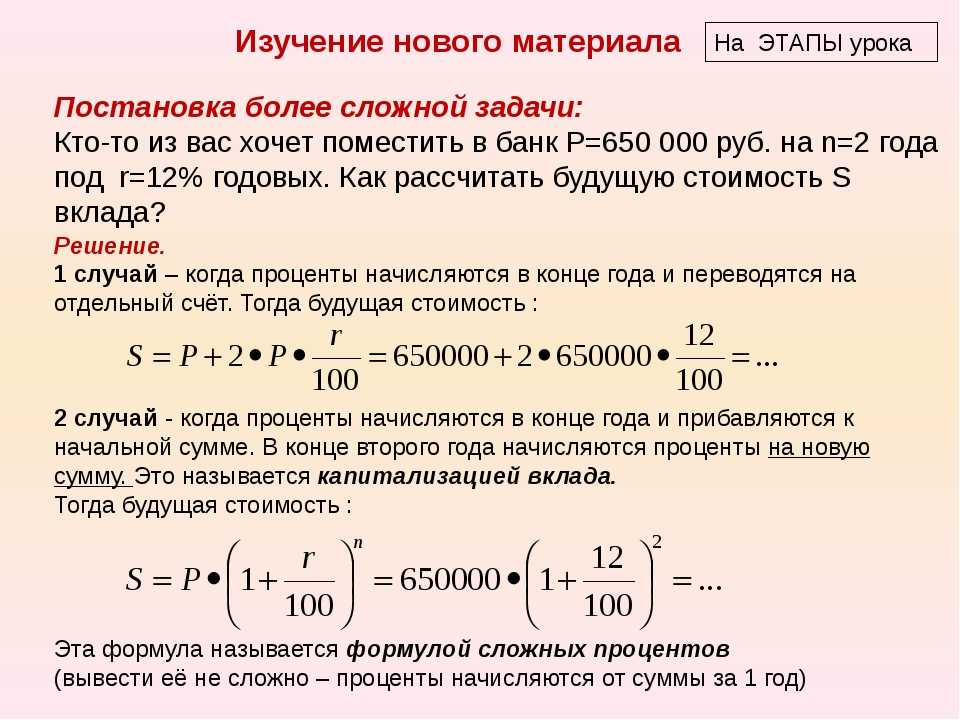

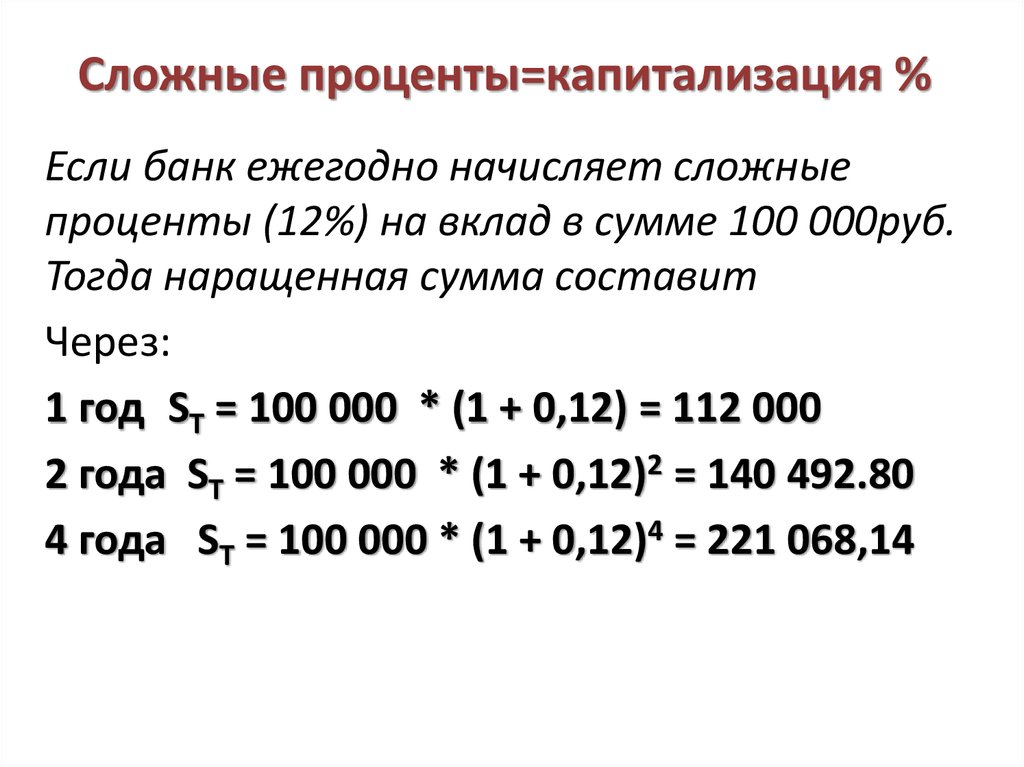

Сложная процентная ставка (капитализация)

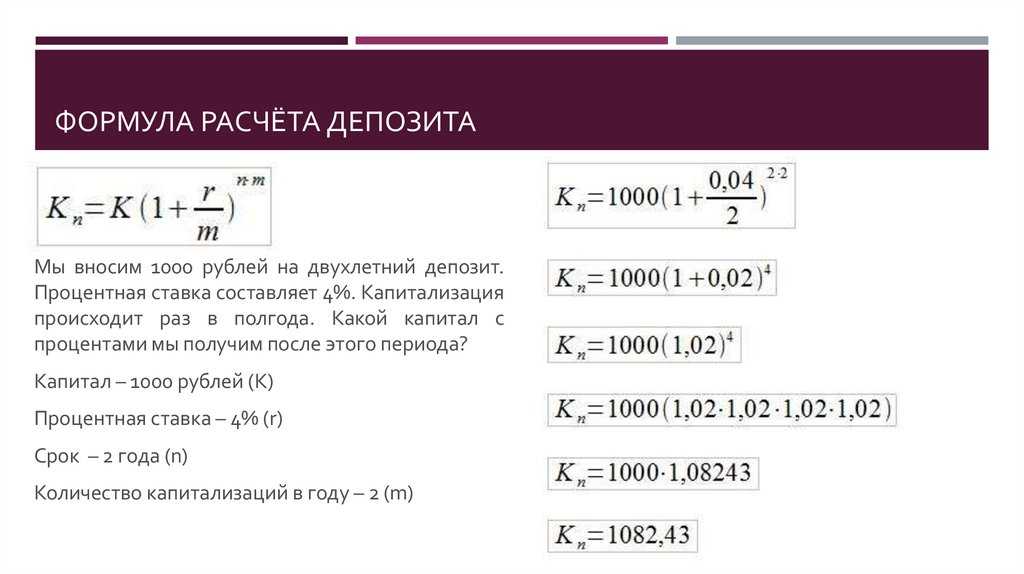

Капитализация процентов предусматривает присоединение начисленных процентов к основной сумме вклада с определенной периодичностью (ежемесячно, ежеквартально, ежегодно).

Например, Вы открыли вклад на 1 млн. сум на условиях начисления сложных процентов (годовая капитализация) в размере 18% годовых на 2 года:

- через год у Вас будет 1 180 000 сум

- по истечению второго года Вы получите 1 392 400 сум, поскольку 18% будет применяться к 1 180 000 сум, а не к первоначальной сумме 1 млн. сум.

Проценты (прибыль) по вкладу высчитываются по следующей формуле:

Сумма вклада * (1+ процентная ставка по вкладу/100%) период вклада (кол-во месяцев)/12 — сумма вклада

|

|

Посчитать примерную прибыль от размещения вклада в зависимости от суммы, срока размещения вклада и способа начисления процентов можно с помощью Депозитного калькулятора, на веб-сайте или в мобильном приложении банка, а также обратившись к банковскому работнику.

Важно! Банки не имеют права менять процентные ставки и способ начисления дохода до момента истечения срока договора вклада.

Кто может распоряжаться вкладом?

Владелец вклада. Вы также можете передать право распоряжаться своим вкладом по доверенности указанным в ней третьим лицам. Такую доверенность оформляют у нотариуса.

Что такое вклад и как в нем разобраться?

Что такое процент по вкладам?

Это сумма денег, которую банк платит Вам за пользование вашими денежными средствами. Для простоты расчётов используется понятие годовых процентных ставок, то есть прибыль, которую банк обязуется выплатить вкладчику после использования его денег в течение года. В зависимости от суммы вашего вклада и количества дней в месяце, начисленные проценты могут варьироваться.

Какой вид процентного начисления выгоднее?

Существуют следующие виды процентных ставок:

Простая процентная ставка (также известная как номинальная)

Простые проценты — это проценты, основанные на сумме вклада.

Например, Вы открыли вклад в размере 1 млн. сум по простой процентной ставке 18% годовых на 2 года:

- через год у Вас будет 1 180 000 сум

- по истечению срока общая сумма составит 1 360 000 сум, то есть проценты начисляются только на 1 млн. сум.

Проценты (прибыль) по вкладу высчитываются по следующей формуле:

(сумма вклада / 100%) * процентная ставка * период вклада (кол-во месяцев)/12

|

|

Сложная процентная ставка (капитализация)

Капитализация процентов предусматривает присоединение начисленных процентов к основной сумме вклада с определенной периодичностью (ежемесячно, ежеквартально, ежегодно).

Например, Вы открыли вклад на 1 млн. сум на условиях начисления сложных процентов (годовая капитализация) в размере 18% годовых на 2 года:

- через год у Вас будет 1 180 000 сум

- по истечению второго года Вы получите 1 392 400 сум, поскольку 18% будет применяться к 1 180 000 сум, а не к первоначальной сумме 1 млн.

сум.

сум.

Проценты (прибыль) по вкладу высчитываются по следующей формуле:

Сумма вклада * (1+ процентная ставка по вкладу/100%) период вклада (кол-во месяцев)/12 — сумма вклада

|

|

Посчитать примерную прибыль от размещения вклада в зависимости от суммы, срока размещения вклада и способа начисления процентов можно с помощью Депозитного калькулятора, на веб-сайте или в мобильном приложении банка, а также обратившись к банковскому работнику.

Важно! Банки не имеют права менять процентные ставки и способ начисления дохода до момента истечения срока договора вклада.

Кто может распоряжаться вкладом?

Владелец вклада. Вы также можете передать право распоряжаться своим вкладом по доверенности указанным в ней третьим лицам. Такую доверенность оформляют у нотариуса.

Вы также можете передать право распоряжаться своим вкладом по доверенности указанным в ней третьим лицам. Такую доверенность оформляют у нотариуса.

«,

«articleSection»:»Полезные статьи»,

«inLanguage»:»ru»,

«datePublished»: «01/12/2021»,

«dateModified»: «01/12/2021»,

«headline»: «Что такое вклад и как в нем разобраться?»

}

Что такое вклад и как в нем разобраться?

Вклад — это размещение денежных средств в банк на определенный срок (срочность) под проценты либо без них.

Какие виды вкладов существуют?

В Узбекистане наиболее распространенными видами вкладов являются:

- вклады до востребования. Они не имеют строго оговоренного срока хранения денежных средств и вкладчик в любое время может получить доступ к своим средствам. На практике, процентные ставки по вкладам до востребования ниже, чем у остальных видов вкладов, или вообще отсутствуют.

- срочные вклады (вклады на определенный срок — 3, 6, 9 месяцев, год и более). В данном случае сумма вклада будет возвращена после истечения срока, указанного в договоре, заключенном между банком и Вами. Начисленные проценты могут быть выплачены как в течение срока вклада (ежемесячно, ежеквартально и т.д.), так и по его истечению.

- сберегательные вклады – особенностью данного вида вклада является накопление и расходование денежных средств на определенную цель (оплата обучения, покупка машины, квартиры и др.). Вклад размещается на определенный срок (обычно длительный) и имеет возможность пополнения, что предусмотрено условиями не всех вкладов.

В чем преимущество вклада как финансового актива?

Срочные и сберегательные вклады — надежный способ не только сохранить, но и приумножить сбережения. Вы передаете некоторую сумму в банк, а банк выплачивает Вам проценты за то время, пока ваши средства хранятся у него.

Например, если разместить средства во вкладе в банке по процентной ставке 18% годовых при годовой инфляции в 14%, то помимо защиты денежных средств от инфляции, Вы получаете доход в 4%. Еще одним немаловажным фактором является государственная гарантия сохранности вкладов.

Помните! В случае отзыва у банка лицензии государством гарантируется выплата возмещения по вкладам граждан в банках в полном объеме независимо от размера и валюты вклада.

Что означает срок (

срочность) вкладов?

Срочность вклада – это установление в договоре, составленном между вкладчиком и банком, определенного срока хранения ваших денежных средств в банке. После завершения срока вклада банк обязан вернуть денежные средства вкладчику.

Важно!!! Досрочное изъятие вклада предусматривает взимание начисленных процентов. У каждого банка свои условия досрочного изъятия, которые прописываются в договоре между банком и Вами.

Что такое процент по вкладам?

Это сумма денег, которую банк платит Вам за пользование вашими денежными средствами. Для простоты расчётов используется понятие годовых процентных ставок, то есть прибыль, которую банк обязуется выплатить вкладчику после использования его денег в течение года. В зависимости от суммы вашего вклада и количества дней в месяце, начисленные проценты могут варьироваться.

Какой вид процентного начисления выгоднее?

Существуют следующие виды процентных ставок:

Простая процентная ставка (также известная как номинальная)

Простые проценты — это проценты, основанные на сумме вклада.

Например, Вы открыли вклад в размере 1 млн. сум по простой процентной ставке 18% годовых на 2 года:

- через год у Вас будет 1 180 000 сум

- по истечению срока общая сумма составит 1 360 000 сум, то есть проценты начисляются только на 1 млн. сум.

Проценты (прибыль) по вкладу высчитываются по следующей формуле:

(сумма вклада / 100%) * процентная ставка * период вклада (кол-во месяцев)/12

Сложная процентная ставка (капитализация)

Капитализация процентов предусматривает присоединение начисленных процентов к основной сумме вклада с определенной периодичностью (ежемесячно, ежеквартально, ежегодно).

Например, Вы открыли вклад на 1 млн. сум на условиях начисления сложных процентов (годовая капитализация) в размере 18% годовых на 2 года:

- через год у Вас будет 1 180 000 сум

- по истечению второго года Вы получите 1 392 400 сум, поскольку 18% будет применяться к 1 180 000 сум, а не к первоначальной сумме 1 млн. сум.

Проценты (прибыль) по вкладу высчитываются по следующей формуле:

Сумма вклада * (1+ процентная ставка по вкладу/100%) период вклада (кол-во месяцев)/12 — сумма вклада

Посчитать примерную прибыль от размещения вклада в зависимости от суммы, срока размещения вклада и способа начисления процентов можно с помощью Депозитного калькулятора, на веб-сайте или в мобильном приложении банка, а также обратившись к банковскому работнику.

Важно! Банки не имеют права менять процентные ставки и способ начисления дохода до момента истечения срока договора вклада.

Кто может распоряжаться вкладом?

Владелец вклада. Вы также можете передать право распоряжаться своим вкладом по доверенности указанным в ней третьим лицам. Такую доверенность оформляют у нотариуса.

Источник:

finlit.uz

Похожие новости

24.08.2022

Каким был июль для социальных сетей банков Узбекистана? Разбирается Wunder Digital

Wunder Digital

15.08.2022

Банки будут оформлять льготные кредиты для учёбы на IT-курсах.

spot.uz

01.07.2022

В коммерческих банках Узбекистана достаточно наличной валюты — ЦБ

spot.uz

Определение капитализированных процентов

По

Алисия Туовила

Полная биография

Алисия Туовила является сертифицированным бухгалтером с более чем 7-летним опытом работы в области финансового учета, с опытом подготовки бюджета, закрытия месяца и года, подготовки и проверки финансовой отчетности, а также финансового анализа. Она является экспертом в области личных финансов и налогов и получила степень магистра бухгалтерского учета в Университете Центральной Флориды.

Она является экспертом в области личных финансов и налогов и получила степень магистра бухгалтерского учета в Университете Центральной Флориды.

Узнайте о нашем

редакционная политика

Обновлено 31 октября 2021 г.

Рассмотрено

Хадиджа Хартит

Рассмотрено

Хадиджа Хартит

Полная биография

Хадиджа Хартит — эксперт по стратегии, инвестициям и финансированию, а также преподаватель финансовых технологий и стратегических финансов в ведущих университетах. Она была инвестором, предпринимателем и консультантом более 25 лет. Она является держателем лицензий FINRA Series 7, 63 и 66.

Узнайте о нашем

Совет финансового контроля

Факт проверен

Скайлар Кларин

Факт проверен

Скайлар Клэрин

Полная биография

Скайлар Клэрин занимается проверкой фактов и экспертом в области личных финансов с обширным опытом, включая ветеринарные технологии и изучение фильмов.

Узнайте о нашем

редакционная политика

Что такое капитализированный процент?

Капитализированные проценты — это стоимость займа для приобретения или создания долгосрочного актива. В отличие от процентных расходов, понесенных для любых других целей, капитализированные проценты не включаются в состав расходов непосредственно в отчете о прибылях и убытках финансовой отчетности компании. Вместо этого фирмы капитализируют его, а это означает, что выплачиваемые проценты увеличивают стоимостную базу соответствующего долгосрочного актива в балансе. Капитализированные проценты отражаются частями в отчете о прибылях и убытках компании в виде периодических амортизационных отчислений, учитываемых в отношении соответствующего долгосрочного актива в течение срока его полезного использования.

Капитализированные проценты

Понимание капитализированных процентов

Капитализированные проценты являются частью исторической стоимости приобретения активов, которые будут приносить пользу компании в течение многих лет. Поскольку многие компании финансируют строительство долгосрочных активов за счет долга, Общепринятые принципы бухгалтерского учета (GAAP) позволяют фирмам избегать расходов на проценты по такому долгу и включать его в свои балансы как часть исторической стоимости долгосрочных активов.

Поскольку многие компании финансируют строительство долгосрочных активов за счет долга, Общепринятые принципы бухгалтерского учета (GAAP) позволяют фирмам избегать расходов на проценты по такому долгу и включать его в свои балансы как часть исторической стоимости долгосрочных активов.

Типичными примерами долгосрочных активов, по которым допускается капитализация процентов, являются различные производственные объекты, недвижимость и суда. Капитализация процентов не допускается для запасов, которые производятся повторно в больших количествах. Налоговое законодательство США также допускает капитализацию процентов, что обеспечивает налоговый вычет в последующие годы за счет периодических амортизационных отчислений.

Ключевые выводы

- Капитализированные проценты — это стоимость займа для получения долгосрочного актива.

- В отличие от типичных процентных расходов, капитализированные проценты не включаются в состав расходов непосредственно в отчете о прибылях и убытках компании.

- Поскольку многие компании финансируют долгосрочные активы за счет заемных средств, компаниям разрешено списывать активы на расходы в долгосрочной перспективе.

- Капитализируя процентные расходы, компании могут получать доход от актива, чтобы платить за него с течением времени.

С точки зрения учета методом начисления капитализация процентов помогает связать затраты на использование долгосрочного актива с прибылью, полученной от актива за те же периоды использования. Капитализированные проценты могут быть зарегистрированы только в том случае, если их влияние на финансовую отчетность компании является существенным. В противном случае капитализация процентов не требуется, и они должны быть немедленно списаны на расходы. При учете капитализированные проценты не оказывают непосредственного влияния на отчет о прибылях и убытках компании, а вместо этого они появляются в отчете о прибылях и убытках в последующие периоды через амортизационные отчисления.

Важно

В соответствии с принципом соответствия капитализация процентов связывает затраты на долгосрочный актив с доходами, полученными от этого же актива в течение срока его полезного использования.

Пример капитализированных процентов

Рассмотрим компанию, которая строит небольшой производственный объект стоимостью 5 миллионов долларов со сроком полезного использования 20 лет. Он занимает сумму для финансирования этого проекта по процентной ставке 10%. На завершение проекта потребуется год, чтобы привести здание в соответствие с его назначением, и компании разрешено капитализировать свои ежегодные процентные расходы по этому проекту, которые составляют 500 000 долларов США.

Компания капитализирует проценты, записывая дебетовую запись в размере 500 000 долларов США на счет основных средств и компенсирующую кредитовую запись в денежных средствах. В конце строительства балансовая стоимость производственного объекта компании составляет 5,5 млн долларов, включая 5 млн долларов затрат на строительство и 500 000 долларов капитализированных процентов.

В следующем году, когда производственные мощности будут использоваться, компания отразит амортизационные отчисления в размере 275 000 долларов США (5,5 млн долларов США балансовой стоимости объекта, разделенные на 20 лет полезного срока службы), из которых 25 000 долларов США (500 000 долларов США капитализированных процентов, разделенных на 20 лет). лет) относится к капитализированным процентам.

лет) относится к капитализированным процентам.

Что такое капитализированные проценты и как это работает?

Капитализированные проценты – это начисленные, но невыплаченные проценты, которые добавляются к основному остатку кредита. Это не только увеличивает сумму долга, но и приводит к начислению сложных процентов, когда проценты начисляются на капитализированные проценты.

Пример капитализированных процентов

Предположим, у вас есть частный студенческий кредит на сумму 30 000 долларов со средней процентной ставкой 6,05% и сроком погашения 10 лет. Предположим далее, что заемщик откладывает выплату кредита в течение школьного и льготного периодов.

Если проценты капитализируются один раз, когда кредит вступает в погашение, общая сумма составит 4 688,75 долларов США. Это основано на 31-месячном среднем сроке действия ссудного доллара в школьном или льготном периоде при условии двух равных выплат в год. Если проценты капитализируются ежемесячно, общая сумма составит 5 142,88 долларов США. Третий вариант — если заемщик выплачивает проценты по мере их начисления в течение школьного и льготного периодов.

Третий вариант — если заемщик выплачивает проценты по мере их начисления в течение школьного и льготного периодов.

На этой диаграмме показано влияние капитализированных процентов на общую сумму погашения. Как видно, капитализация процентов один раз при погашении увеличивает общую стоимость кредита на 1571,9 долл. США.6, по сравнению с выплатой процентов во время школьного и льготного периодов. Ежемесячная капитализация процентов стоит еще больше, дополнительных 606,38 долларов США, что в сумме составляет 2 178,33 долларов США в виде дополнительных процентов.

Пример капитализированных процентов | Проценты во время школьного и льготного периодов | ||

Платный | Капитализируется при погашении | Ежемесячно с заглавной буквы | |

Сумма займа | 30 000 долларов США | 30 000 долларов США | 30 000 долларов США |

Проценты, выплаченные в течение школьного и льготного периодов | 4 688,75 $ | $0,00 | $0,00 |

Капитализированные проценты | $0,00 | 4 688,75 $ | $5 142,88 |

Баланс на начало погашения | 30 000 долларов США | $34 688,75 | $35 142,88 |

Ежемесячный платеж | 333,82 $ | 385,99 $ | 391,04 $ |

Общая сумма платежей в течение школьного периода, льготного периода и периода погашения | 44 746,58 долл. | 46 318,54 долл. США | 46 924,92 $ |

Сумма выплаченных процентов | $14 746,58 | $16 318,54 | 16 924,92 $ |

Когда начисляются проценты?

Рост процентов по студенческой ссуде зависит от типа имеющейся у вас ссуды. Во избежание капитализации важно знать, когда вы несете ответственность за уплату процентов.

Министерство образования США выплачивает проценты по субсидированным федеральным прямым займам Стаффорда в течение школьного и 6-месячного льготного периода, а также в другие периоды разрешенной отсрочки, например, отсрочки в связи с экономическими трудностями. Заемщик остается ответственным за интерес во время воздержания.

Министерство образования США не выплачивает проценты по несубсидируемым федеральным прямым займам Стаффорда, независимо от того, относятся ли они к школьным или льготным периодам, отсрочке или отсрочке. Заемщик несет ответственность за проценты, которые начисляются в течение всех этих периодов.

Заемщик несет ответственность за проценты, которые начисляются в течение всех этих периодов.

По частным студенческим ссудам проценты начисляются и являются обязанностью заемщика в течение школьного и льготного периодов, а также в течение периодов воздержания. (Частные студенческие ссуды не имеют периодов отсрочки, хотя термин «отсрочка» используется как синоним «воздержания».)

Когда проценты капитализируются?

Начисленные, но невыплаченные проценты по студенческой ссуде могут быть капитализированы на различных этапах каждой ссуды.

В случае с Federal Direct Loans проценты капитализируются при изменении статуса кредита.

- Когда кредит погашается в конце льготного периода

- По окончании периода отсрочки по несубсидируемым кредитам

- В конце периода отсрочки по субсидированным и несубсидированным кредитам

- Когда заемщик добровольно отказывается от плана погашения, ориентированного на доход

- Когда заемщик больше не имеет права на план погашения, ориентированный на доход, из-за увеличения дохода

- Когда заемщик находится в плане погашения, ориентированного на доход, но не представляет ежегодные документы к установленному сроку

Невыплаченные проценты по частной студенческой ссуде могут капитализироваться ежемесячно, даже во время отсрочки. Некоторые кредиторы капитализируют проценты с той же периодичностью, что и федеральные студенческие ссуды, другие — нет.

Некоторые кредиторы капитализируют проценты с той же периодичностью, что и федеральные студенческие ссуды, другие — нет.

Как избежать капитализации процентов

Капитализация процентов предполагает выплату процентов на проценты (начисление сложных процентов), и ее следует избегать, если это вообще возможно.

Платежи по большинству федеральных студенческих ссуд сначала относятся к взносам, затем к сборам, затем к процентам и, наконец, к основной сумме. Капитализированных процентов можно избежать, заплатив по крайней мере новые проценты, которые начисляются.

- Погасить проценты по несубсидируемым федеральным займам единовременно в конце льготного периода или других периодов отсрочки, прежде чем они будут добавлены к остатку кредита.

- Выплачивайте проценты по несубсидируемым федеральным займам и частным займам по мере начисления во время школьного и льготного периодов.

- Выплата процентов по всем федеральным займам в конце периода отсрочки или по мере их начисления в течение периода отсрочки.

- Выплачивайте проценты по частным студенческим кредитам и частным родительским кредитам по мере их начисления в течение периодов воздержания. Это называется частичным воздержанием.

- Выплатить как минимум проценты, которые начисляются и остаются невыплаченными по планам погашения с отрицательной амортизацией, таким как планы погашения, основанные на доходах

У некоторых кредиторов есть специальные программы, которые позволяют вам получить снижение процентной ставки по их частным студенческим кредитам, если вы согласны вносить небольшой фиксированный ежемесячный платеж (например, 25 долларов США в месяц за кредит) или платить новые проценты, которые начисляются в течение — школьный и льготный периоды.

После того, как вы перейдете к этапу погашения студенческих кредитов, вам захочется почувствовать, что вы делаете брешь в основном балансе. Вы также хотите начать возвращать то, что вы первоначально заимствовали. К сожалению, если ссуды имеют капитализированные проценты, может пройти несколько лет, прежде чем платежи по ссуде погасят капитализированные проценты, которые были добавлены к остатку ссуды.

Национальные тарифы и предельные тарифы

Ресурсный центр банкиров

Правило пересмотрено 15 августа 2022 г.

Ежемесячное обновление

15 декабря 2020 года Совет директоров FDIC утвердил Окончательное правило — PDF, вносящее некоторые изменения в ограничения по процентным ставкам, применимые к менее чем хорошо капитализированным организациям (как определено в разделе 38 Федерального закона о страховании депозитов), которые вступают в силу 1 апреля 2021 г. Ограничения по процентным ставкам, как правило, ограничивают учреждение с недостаточной капитализацией от привлечения депозитов, предлагая ставки, которые значительно превышают ставки на преобладающем рынке.

Окончательное правило переопределило «национальную ставку» как среднее значение ставок, выплачиваемых всеми застрахованными депозитными учреждениями и кредитными союзами, по которым имеются данные, со ставками, взвешенными по доле каждого учреждения во внутренних депозитах. «Предел национальной ставки» рассчитывается как большее из: (1) национальной ставки плюс 75 базисных пунктов; или (2) 120 процентов текущей доходности по обязательствам Казначейства США с аналогичным сроком погашения плюс 75 базисных пунктов. Предельная национальная ставка по депозитам без срока погашения равна наибольшей из двух величин: национальная ставка плюс 75 базисных пунктов или ставка по федеральным фондам плюс 75 базисных пунктов.

«Предел национальной ставки» рассчитывается как большее из: (1) национальной ставки плюс 75 базисных пунктов; или (2) 120 процентов текущей доходности по обязательствам Казначейства США с аналогичным сроком погашения плюс 75 базисных пунктов. Предельная национальная ставка по депозитам без срока погашения равна наибольшей из двух величин: национальная ставка плюс 75 базисных пунктов или ставка по федеральным фондам плюс 75 базисных пунктов.

Учреждение с менее чем достаточной капитализацией может использовать «потолок местной ставки» вместо национального предела ставки для депозитов, собранных на территории местного рынка учреждения. Окончательное правило переопределило «предел местной ставки» для конкретного депозитного продукта как 90 процентов от самой высокой ставки, предлагаемой по депозитному продукту учреждением или кредитным союзом, принимающим депозиты в физическом месте на территории местного рынка учреждения.

В соответствии с Разделом 337.7(d) застрахованное депозитное учреждение, стремящееся выплачивать процентную ставку в пределах своего предела местной рыночной ставки, должно предоставить уведомление и подтверждение самой высокой ставки, выплачиваемой по конкретному депозитному продукту в местных рыночных зонах учреждения. соответствующему региональному директору FDIC. Учреждение должно обновлять свои доказательства и расчеты для существующих и новых счетов ежемесячно, если иное не указано соответствующим региональным директором FDIC, и сохранять такую информацию доступной по крайней мере для двух последних циклов проверки и, по запросу FDIC, предоставлять документацию в соответствующему региональному отделению FDIC и экзаменационному персоналу во время любых последующих экзаменов.

соответствующему региональному директору FDIC. Учреждение должно обновлять свои доказательства и расчеты для существующих и новых счетов ежемесячно, если иное не указано соответствующим региональным директором FDIC, и сохранять такую информацию доступной по крайней мере для двух последних циклов проверки и, по запросу FDIC, предоставлять документацию в соответствующему региональному отделению FDIC и экзаменационному персоналу во время любых последующих экзаменов.

Информация о месячном пределе ставок по состоянию на 15 августа 2022 г.

| Депозитные продукты 1 | Национальные депозитные ставки 2 | Национальные ставки по депозитам Скорректированный предел ставок | Казначейская доходность 3 | Доходность казначейских облигаций Скорректированная предельная ставка | Ограничение национальной ставки |

|---|---|---|---|---|---|

| Сбережения | 0,13 | 0,88 | 2,32 | 3,07 | 3,07 |

| Проверка процентов | 0,03 | 0,78 | 2,32 | 3,07 | 3,07 |

| Денежный рынок | 0,14 | 0,89 | 2,32 | 3,07 | 3,07 |

| CD на 1 месяц | 0,06 | 0,81 | 2,22 | 3,41 | 3,41 |

| CD на 3 месяца | 0,12 | 0,87 | 2,41 | 3,64 | 3,64 |

| CD на 6 месяцев | 0,27 | 1,02 | 2,91 | 4,24 | 4,24 |

| CD на 12 месяцев | 0,46 | 1,21 | 2,98 | 4,33 | 4,33 |

| CD на 24 месяца | 0,51 | 1,26 | 2,89 | 4,22 | 4,22 |

| CD на 36 месяцев | 0,54 | 1,29 | 2,83 | 4,15 | 4,15 |

| CD на 48 месяцев | 0,55 | 1,30 | нет данных | нет данных | 1,30 |

| CD на 60 месяцев | 0,64 | 1,39 | 2,70 | 3,99 | 3,99 |

FDIC начала публиковать национальную ставку и предельную ставку 18 мая 2009 г. Данные недоступны до 18 мая 2009 г. Данные за период с мая 2009 г. по 31 марта 2021 г. отражают расчет, действовавший на тот момент ( средние значения, взвешенные по отраслям, не включая кредитные союзы), в то время как данные, опубликованные после 31 марта 2021 года, отражают расчет, описанный выше.

Данные недоступны до 18 мая 2009 г. Данные за период с мая 2009 г. по 31 марта 2021 г. отражают расчет, действовавший на тот момент ( средние значения, взвешенные по отраслям, не включая кредитные союзы), в то время как данные, опубликованные после 31 марта 2021 года, отражают расчет, описанный выше.

Доступ к этим историческим данным можно получить по предыдущим ставкам.

Информация о месячном пределе ставок будет публиковаться каждый 3-й понедельник каждого месяца. Если 3-й понедельник выпадает на федеральный праздник, информация о максимальной ставке будет опубликована на следующий рабочий день. Все опубликованные ставки и доходность основаны на информации, доступной на последний рабочий день конца предыдущего месяца (примечание: ставки и доходность, опубликованные 1 апреля 2021 г., основаны на информации, доступной по состоянию на 26 февраля 2021 г.).

1 Если учреждение стремится предложить продукт с несрочным сроком погашения, который не предлагается другим учреждением в рамках его местного рынка или для которого FDIC не публикует предельную национальную ставку, учреждение будет обязано использовать ставку, предлагаемую на следующий более низкий срок погашения для этого депозитного продукта, при определении применимого национального или местного предела ставки соответственно. Например, учреждение, желающее предложить 26-месячный депозитный сертификат, должно использовать ставку, предлагаемую для 24-месячного депозитного сертификата, чтобы определить применимый предел национальной или местной ставки.

Например, учреждение, желающее предложить 26-месячный депозитный сертификат, должно использовать ставку, предлагаемую для 24-месячного депозитного сертификата, чтобы определить применимый предел национальной или местной ставки.

2 Источник: S&P Capital IQ Pro; Финансовые данные SNL. Расчеты: FDIC. Ставки по сберегательным и процентным текущим счетам основаны на уровне продуктов на 2500 долларов, в то время как ставки денежного рынка и депозитные сертификаты представляют собой средние уровни продуктов на 10 000 и 100 000 долларов. Типы счетов и сроки погашения, опубликованные в этих таблицах, чаще всего предлагаются банками и филиалами, по которым у нас есть данные (сроки погашения).

3 Доходы казначейства (treasury.gov) публикуются Министерством финансов США с теми же сроками погашения, что и перечисленные сроки погашения компакт-дисков. Для депозитов без срока погашения, по которым нет сопоставимой доходности казначейства, используется доходность по действующей ставке по федеральным фондам (newyorkfed. org), публикуемой Федеральным резервным банком Нью-Йорка. Примечание: Казначейство США не публикует 4-летнюю ставку казначейства.

org), публикуемой Федеральным резервным банком Нью-Йорка. Примечание: Казначейство США не публикует 4-летнюю ставку казначейства.

Получайте оповещения по электронной почте при обновлении национальных тарифов.

Банковская капитализация, страхование вкладов и классификация рисков в JSTOR

журнальная статья

Капитализация банков, страхование вкладов и классификация рисков

Эрик В. Бонд и Кейт Дж. Крокер

Журнал рисков и страхования

Vol. 60, № 4 (декабрь 1993 г.), стр. 547-569 (23 страницы)

Опубликовано: Американская ассоциация рисков и страхования

https://doi.org/10.2307/253379

https://www.jstor.org/stable/253379

Читать и скачивать

Войти через школу или библиотеку

Альтернативные варианты доступа

Для независимых исследователей

Читать онлайн

Читать 100 статей в месяц бесплатно

Подписаться на JPASS

Неограниченное чтение + 10 загрузок

Товар для покупки

$9. 00 — Загрузить сейчас и позже

00 — Загрузить сейчас и позже

Чтение онлайн (бесплатно) основано на сканировании страниц, которое в настоящее время недоступно для программ чтения с экрана. Чтобы получить доступ к этой статье, обратитесь в службу поддержки пользователей JSTOR. Мы предоставим копию в формате PDF для программы чтения с экрана.

С помощью личного аккаунта вы можете читать до 100 статей каждый месяц за бесплатно .

Начать

Уже есть учетная запись? Войти

Ежемесячный план

- Доступ ко всему в коллекции JPASS

- Читать полный текст каждой статьи

- Загрузите до 10 статей в формате PDF, чтобы сохранить их

$19,50/месяц

Годовой план

- Доступ ко всему в коллекции JPASS

- Читать полный текст каждой статьи

- Загрузите до 120 статей в формате PDF, чтобы сохранить и сохранить

199 долларов в год

Приобрести PDF-файл

Купите эту статью за 9,00 долларов США.

Как это работает?

- Выберите покупку

вариант. - Оплатить с помощью кредитной карты или банковского счета с

PayPal. - Прочтите свою статью в Интернете и загрузите PDF-файл из своей электронной почты или своей учетной записи.

Предварительный просмотр

Предварительный просмотр

Abstract

В этой статье исследуется взаимосвязь между капитализацией банка и страхованием депозитов как инструментами, снижающими подверженность не склонных к риску вкладчиков случайной доходности портфеля банка. В рамках дорогостоящей государственной проверки, когда банки владеют частной информацией о платежеспособности, мы устанавливаем, что долговые контракты оптимальны и что банки одновременно капитализируются и приобретают страховку. Кроме того, оптимальные страховые контракты предусматривают взимание премий, которые зависят от банковского риска, определяемого уровнем капитализации. Схема полного страхования без классификации рисков приводит к равновесию, при котором банки полностью декапитализируются.

Схема полного страхования без классификации рисков приводит к равновесию, при котором банки полностью декапитализируются.

Информация о журнале

Журнал рисков и страхования публикует тщательное оригинальное исследование

по экономике страхования и управлению рисками. Сюда входят следующие области

по специализации: (1) отраслевая организация страховых рынков; (2) управление

рисков в частном и государственном секторах; (3) страховые финансы, финансовые

ценообразование, финансовый менеджмент; (4) экономика вознаграждений работникам, пенсионные планы,

и социальное страхование; (5) теория полезности, спрос на страхование, моральный риск,

и неблагоприятный отбор; (6) регулирование страхования; (7) актуарные и статистические

методология; и (8) экономика страховых организаций. Как теоретические, так и

эмпирические материалы приветствуются. Эмпирическая работа должна предусматривать проверку

гипотезы, основанные на прочных теоретических основаниях.

JSTOR предоставляет цифровой архив печатной версии The Journal.

рисков и страхования. Электронная версия журнала

информации о рисках и страховании можно найти по адресу http://www.blackwell-synergy.com/servlet/useragent?func=showIssues&code;=jori.

Авторизованные пользователи могут иметь доступ к полным текстам статей на этом сайте.

Информация об издателе

Американская ассоциация рисков и страхования (ARIA) — всемирная группа

академические, профессиональные и регулирующие лидеры в области страхования, управления рисками,

и смежных областях, объединенных вместе для продвижения изучения и понимания

поле. Основанная в 1932 году, ARIA уделяет особое внимание исследованиям, касающимся операционной

заботы и функции специалистов по страхованию и управлению рисками и обеспечивает

ресурсы, информация и поддержка по важным вопросам страхования и управления рисками

вопросы. Две основные цели организации: 1) расширять и улучшать академические

обучение управлению рисками и страхованию, а также, 2) поощрение исследований

по всем существенным аспектам управления рисками и страхования.

Права и использование

Этот предмет является частью коллекции JSTOR.

Условия использования см. в наших Условиях использования

Журнал рисков и страхования

© 1993 Американская ассоциация рисков и страхования

Запросить разрешения

Что такое капитализированные проценты по студенческим кредитам?

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Капитализированные проценты — это невыплаченные проценты, которые добавляются к вашему студенческому кредиту, увеличивая общую сумму, которую вы выплачиваете.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Найти последнюю версию

Капитализированные проценты по студенческим кредитам увеличивают общую сумму, которую вы должны вернуть. Это невыплаченные проценты, которые обычно добавляются к балансу вашего студенческого кредита после периодов, когда вы не платите, например, во время отсрочки или воздержания.

Этого интереса следует избегать; в противном случае вы вернете гораздо больше, чем изначально взяли взаймы.

Сколько стоят капитализированные проценты?

Допустим, вы берете взаймы 5000 долларов каждый год, пока вы учитесь в школе, по процентной ставке 5% в год. За четыре года обучения и шестимесячный льготный период — 2,9 доллара США.37 проценты начисляются. При погашении эта сумма процентов будет капитализирована — добавлена к вашему балансу — и вы будете должны 22 937 долларов.

В дальнейшем вы будете платить проценты сверх этих капитализированных процентов — в данном случае дополнительно 31 доллар США в месяц.

Но этого можно избежать, погасив проценты до того, как они будут капитализированы. Если вы заплатите 2 937 долларов в виде процентов до того, как они будут добавлены к вашему балансу, вы будете должны 20 000 долларов. Избегая капитализации, вы сэкономите 802 доллара США в течение срока действия кредита, что упростит скорее погашение студенческих кредитов.

Списание долга уже здесь

Большинство заемщиков федеральных студенческих кредитов получат некоторое облегчение долга — 20 тысяч долларов для получателей гранта Пелла.

Что заставляет проценты капитализироваться по студенческим кредитам?

Есть несколько ситуаций, в которых проценты капитализируются.

Для федеральных студенческих ссуд капитализация невыплаченных процентов происходит:

Когда заканчивается льготный период по несубсидируемой ссуде.

После периода отсрочки по несубсидированным кредитам.

Если вы выходите из плана «Пересмотренная оплата по мере заработка» (REPAYE), «Плата по мере заработка» (PAYE) или «Погашение на основе дохода» (IBR).

Если вы ежегодно не подтверждаете свой доход для планов REPAYE, PAYE и IBR.

Если вы больше не имеете права производить платежи на основе вашего дохода в соответствии с PAYE или IBR.

Если вы участвуете в плане погашения в зависимости от дохода (ICR), он ежегодно капитализируется.

При консолидации федеральных займов.

Для частных студенческих кредитов капитализация процентов обычно происходит в следующих ситуациях, но для подтверждения обратитесь к своему кредитору.

Как избежать капитализированных процентов по студенческим кредитам

Вы можете избежать капитализированных процентов по студенческим кредитам следующими способами:

Ежемесячно выплачивайте проценты во время учебы. Выплата процентов по несубсидируемым кредитам во время отсрочки в школе поможет вам избежать затрат на капитализацию, а также вообще избежать отсрочки или воздержания. Если у вас есть частный кредит, выберите план погашения, который начинается с выплаты только процентов в школе.

Погашайте проценты до того, как они будут добавлены к вашему балансу.

Зная, что вызывает капитализацию, вы можете предотвратить эти расходы. Например, в течение льготного периода вносите ежемесячные платежи, чтобы исключить проценты до начала погашения. Или выплачивайте проценты единовременно, если вы знаете, что больше не сможете претендовать на план, ориентированный на доход. Платеж должен быть произведен до изменения статуса вашего кредита. Обратитесь к своему кредитору студенческого кредита или обслуживающему персоналу, чтобы произвести платежи.

Зная, что вызывает капитализацию, вы можете предотвратить эти расходы. Например, в течение льготного периода вносите ежемесячные платежи, чтобы исключить проценты до начала погашения. Или выплачивайте проценты единовременно, если вы знаете, что больше не сможете претендовать на план, ориентированный на доход. Платеж должен быть произведен до изменения статуса вашего кредита. Обратитесь к своему кредитору студенческого кредита или обслуживающему персоналу, чтобы произвести платежи.

Предотвращение капитализации процентов может сэкономить вам сотни или тысячи долларов.

«Предотвращение капитализации процентов может сэкономить вам сотни или тысячи долларов».

Например, предположим, что вы являетесь студентом-иждивенцем, который брал максимальную сумму несубсидированных федеральных студенческих кредитов каждый год с 2014 по 2018 год. Вы должны 27 000 долларов США плюс 3 276 долларов США в виде капитализированных процентов. Если бы вы выплатили начисленные проценты до того, как они были капитализированы, ваш ежемесячный платеж был бы более чем на 30 долларов США меньше, и вы сэкономили бы 754 доллара США в течение срока действия кредита.

Выплачивать проценты в течение льготного периода | Не выплачивать проценты; let interest capitalize | |

|---|---|---|

Total owed when grace period ends | $27,000 | $30,106.80 |

Monthly payment | $274.44 | $306.02 |

Используйте калькулятор студенческого кредита , чтобы узнать, сколько будет ваш счет по студенческому кредиту, если вы позволите капитализировать проценты.

Ключевые термины в этой истории

Капитализация: процесс, который добавляет невыплаченные проценты к основному балансу вашего кредита, увеличивая сумму, на которую вы платите проценты в будущем. Капитализация обычно происходит после периодов санкционированной неуплаты, таких как отсрочка и льготный период. Вы можете избежать капитализации, ежемесячно выплачивая хотя бы проценты по кредиту.

Вы можете избежать капитализации, ежемесячно выплачивая хотя бы проценты по кредиту.

Льготный период: Период санкционированной неуплаты, который обычно длится шесть месяцев после того, как вы окончили школу, бросили школу или упали ниже уровня зачисления на полставки. Все федеральные студенческие ссуды имеют право на льготный период, но частные кредиторы могут не предлагать их. Вы можете вносить платежи в течение льготного периода, чтобы начать погашение кредита и избежать капитализации процентов.

Частная студенческая ссуда: Финансирование образования банками, кредитными союзами и онлайн-кредиторами вместо федерального правительства. Частные кредиты лучше всего использовать для заполнения пробелов в финансировании после максимального использования федеральных кредитов.

Об авторе: Анна Хельхоски — писатель и авторитет NerdWallet в области студенческих кредитов. Ее работы публиковались в Associated Press, The New York Times, The Washington Post и USA Today.

Читать далее

Аналогичная заметка…

Найдите возможности для экономии

Просматривайте разбивку своих расходов, чтобы показать основные тенденции расходов и то, где вы можете сократить расходы.

Урок 8. Капитализация: преобразование потока доходов в стоимость (доходный подход к оценке стоимости)

В начале урока 5 мы обсуждали определение доходного подхода к стоимости и определение потока доходов в уроке 6. мы обсудили компоненты и формы потока доходов, а в Уроке 7 обсуждались доходы и расходы и обработка валового дохода до некоторого уровня чистого дохода. В этом уроке представлен обзор процесса преобразования потока доходов в ценность:

Справочник оценщика Раздел 501, Базовая оценка, обсуждает доходный подход в Главе 6. На страницах 100–102 обсуждается преобразование дохода в стоимость и базовая формула капитализации; Пожалуйста, прочитайте эту часть, чтобы улучшить свое обучение.

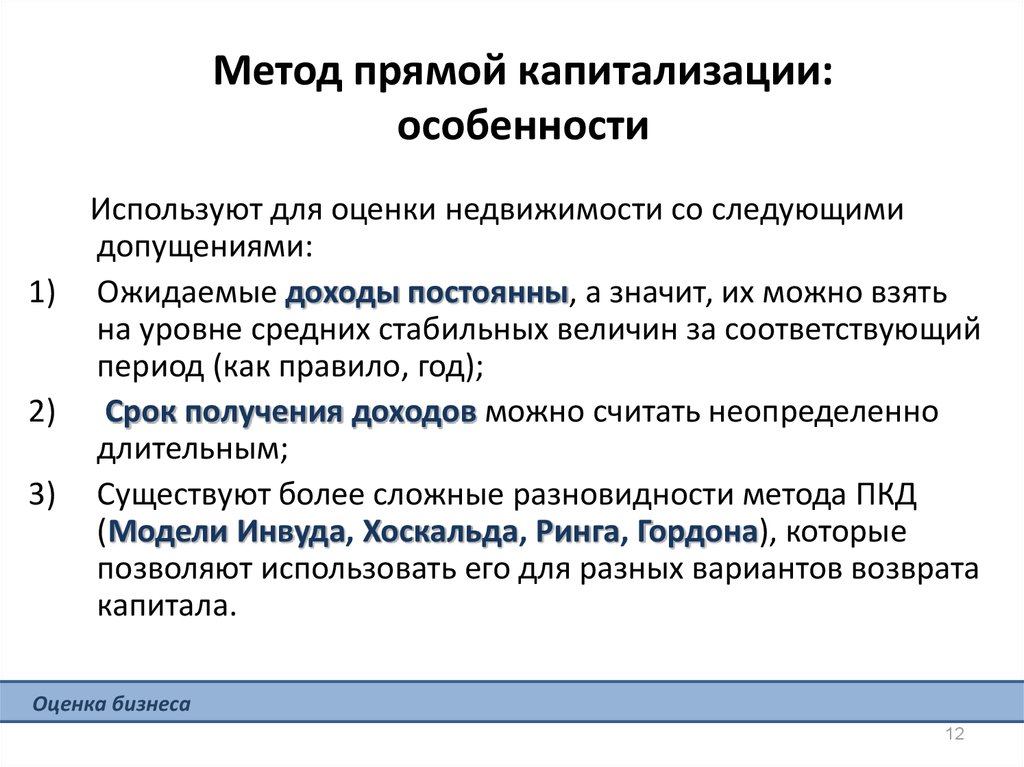

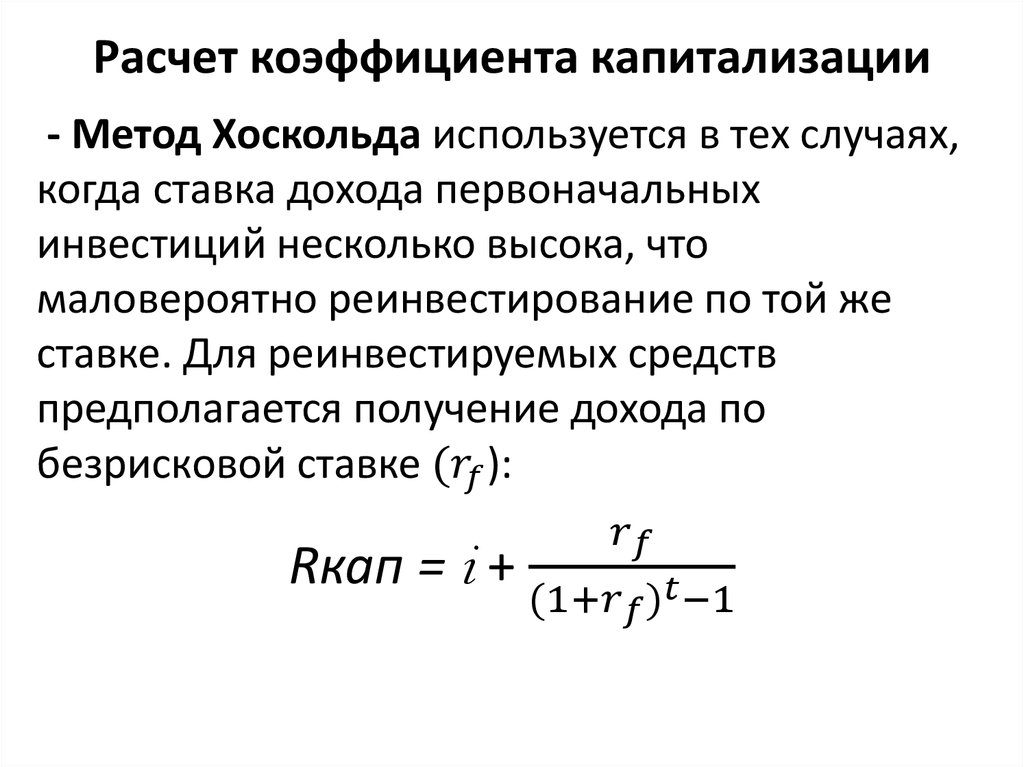

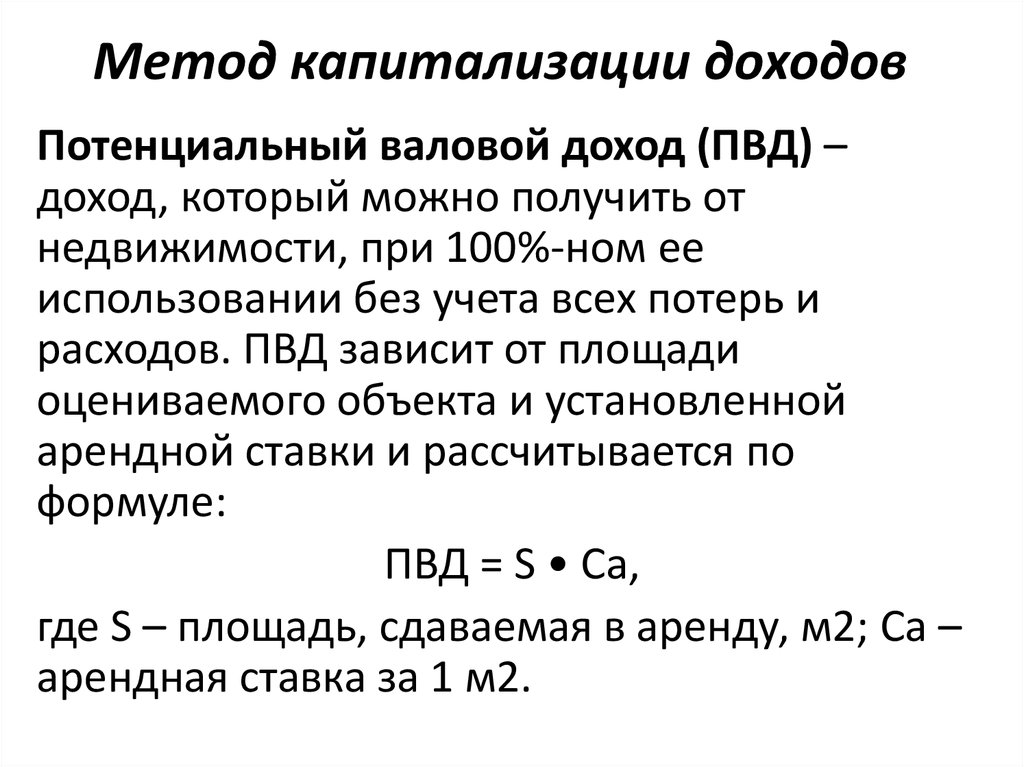

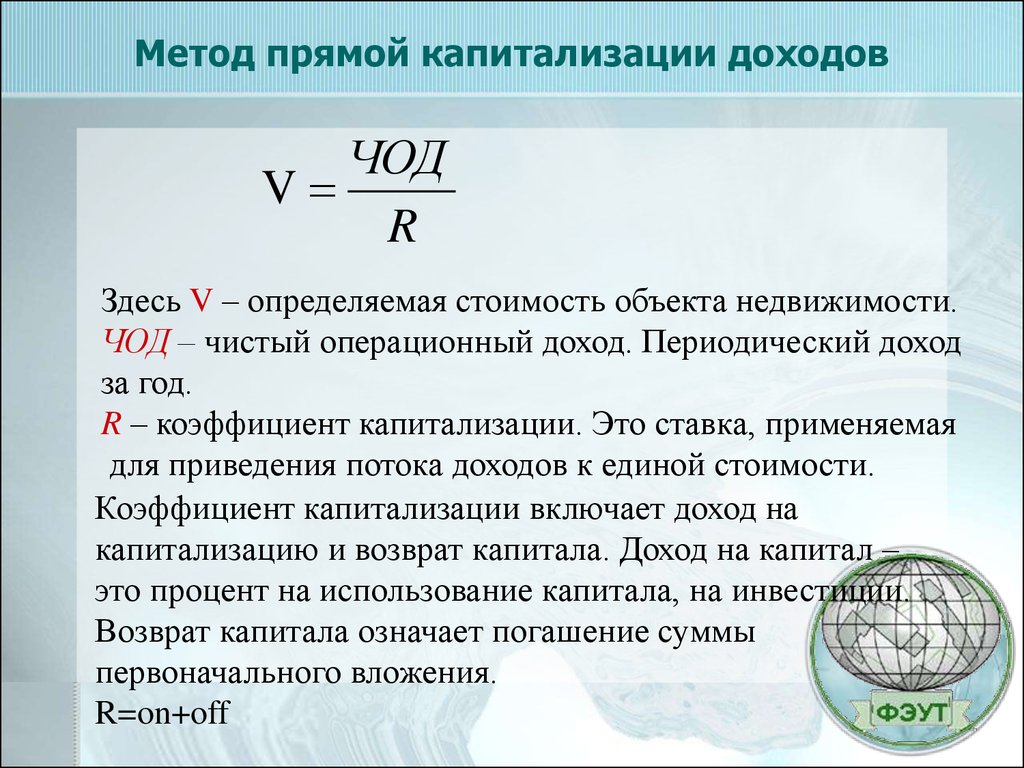

Капитализация — это любой метод, используемый для преобразования потока доходов в стоимость. Существует два метода капитализации основного дохода: прямая капитализация и капитализация доходности. (А ставка капитализации — это любая ставка, используемая для преобразования оценки будущих доходов в оценку рыночной стоимости.

Существует два метода капитализации основного дохода: прямая капитализация и капитализация доходности. (А ставка капитализации — это любая ставка, используемая для преобразования оценки будущих доходов в оценку рыночной стоимости.

Прямая капитализация — это метод, используемый для преобразования оценки ожидаемого дохода за один год в показатель стоимости за один прямой шаг. Деление оценки дохода на соответствующую ставку или умножение оценки дохода на соответствующий коэффициент преобразует поток доходов в оценку стоимости. По сути, прямая капитализация выражает стоимость как отношение между доходом и ставкой или мультипликатором. Метод прямой капитализации использует ставки капитализации и мультипликаторы, полученные из сопоставимых продаж. Изменения доходности и стоимости подразумеваются, но не идентифицируются напрямую.

Как получить стоимость путем прямой капитализации, будет подробно рассмотрено в Уроке 9 (Мультипликаторы — расчет и оценка) и Уроке 12 (Оценка собственности с использованием общих ставок).

Капитализация доходности — это метод капитализации, используемый для преобразования будущих выгод в текущую стоимость путем дисконтирования каждой будущей выгоды по соответствующей ставке доходности. Будущие выгоды также могут быть дисконтированы путем определения общей ставки капитализации, которая явно отражает структуру доходов от инвестиций, изменение стоимости и норму доходности. Таким образом, этот метод также известен как Модель дисконтированного денежного потока (DCF). Ставка доходности представляет собой многопериодную норму прибыли, которую инвестор ожидает при инвестировании в недвижимость с учетом риска потока доходов. Капитализация доходности явно учитывает размер, форму и продолжительность потока доходов, а также любое изменение стоимости собственности. Будущий доход дисконтируется с использованием коэффициентов текущей стоимости (PW1 и PW1/P).

Как получить ставки капитализации доходности, мы обсудим в Уроке 13 (Вычисление ставок доходности).

- Институт оценки, Словарь по оценке недвижимости , четвертое издание, стр. 83.

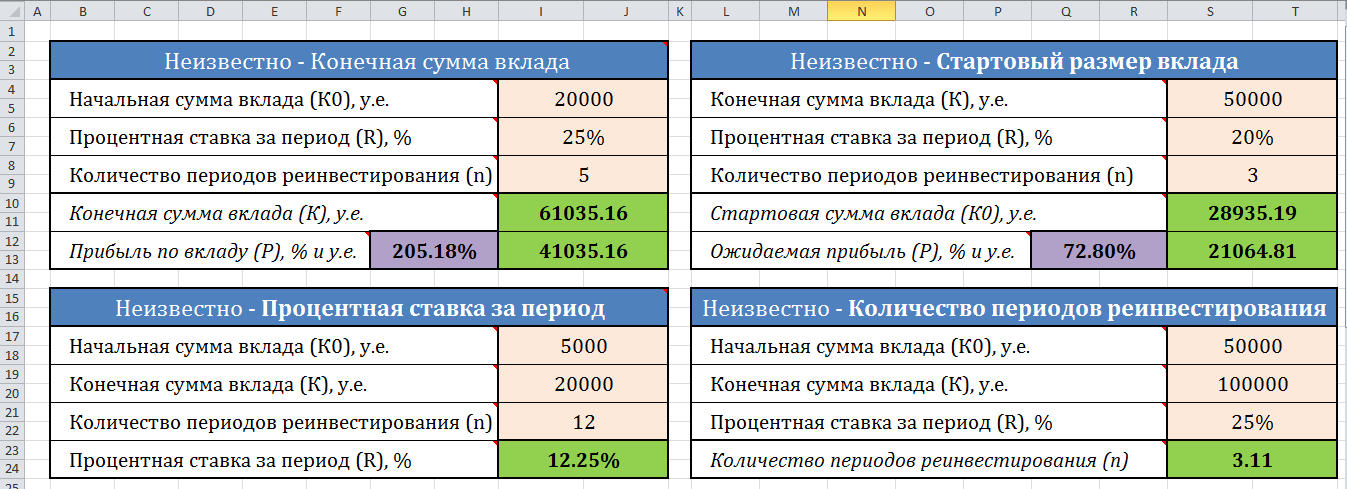

Как правило, потоки доходов преобразуются в показатели стоимости с использованием показателей и коэффициентов. Две основные формулы таковы:

- Доход, деленный на ставку, равен стоимости: I ÷ R = V.

- Доход, умноженный на коэффициент (множитель), равен значению: I × F = V = I × M.

Ключевые переменные капитализации дохода включают: (1) доход, подлежащий капитализации; (2) ставка капитализации или коэффициент, используемый для преобразования дохода в стоимостной показатель; и (3) период времени, в течение которого должен быть реализован доход. Ставка или коэффициент капитализации должны обеспечивать как возврат части инвестиций, так и доход от инвестиций.

Формула 1 – Доход, деленный на ставку, равняется стоимости

В простейшей форме процесс капитализации может быть представлен уравнением:

указанная текущая стоимость потока доходов

I

=

(чистый) доход, подлежащий капитализации0008

ПРИМЕР 8-1: Решение для значения

По банковскому депозиту с процентной ставкой 10 процентов выплачивается 1000 долларов в год; сколько на депозите?

V alue = I доход ÷ R ate = 1000$ ÷ 10% = 10000$

= Р × В

ПРИМЕР 8-2: Решение для дохода

Банковский депозит в размере 10 000 долларов приносит 10 процентов годовых; сколько платят каждый год?

I доход = R ate × V alue = $10% × $10000 = $1000

R = I ÷ V

ПРИМЕР 8-3: Решение для скорости

Банковский депозит в размере 10 000 долларов приносит 1000 долларов в год; какова процентная ставка?

R ate = I доход ÷ V стоимость = 1000$ ÷ 10000$ = 0,10 = 10%

это как «IRV»:

Для использования IRV горизонтальная линия «—» представляет собой линию деления, а вертикальная линия «|» представляет собой умножение. Следовательно, если бы вы пытались найти «R», вы бы просто закрыли «R» пальцем и использовали оставшуюся видимую формулу (I ÷ V), чтобы найти «R». Точно так же, если бы вы пытались найти «я», вы бы закрыли «я» пальцем и использовали оставшуюся видимую формулу (R × V), чтобы найти «я». Наконец, если бы вы искали «V», вы бы закрыли «V» пальцем, и оставшаяся формула была бы I ÷ R.

Следовательно, если бы вы пытались найти «R», вы бы просто закрыли «R» пальцем и использовали оставшуюся видимую формулу (I ÷ V), чтобы найти «R». Точно так же, если бы вы пытались найти «я», вы бы закрыли «я» пальцем и использовали оставшуюся видимую формулу (R × V), чтобы найти «я». Наконец, если бы вы искали «V», вы бы закрыли «V» пальцем, и оставшаяся формула была бы I ÷ R.

Демонстрация дохода, деленного на коэффициент, равный стоимости

ДЕМОНСТРАЦИЯ 8-1: Решение для стоимости

В этой демонстрации мы покажем вам, как найти стоимость, используя основную формулу V = I ÷ R (стоимость равна доходу разделить на скорость), который был проиллюстрирован в Примере 8-1 этого урока.

Операционные расходы объекта недвижимости составляют 32 процента от валового дохода; валовой доход составляет 125 000 долларов США. Используя 14-процентную ставку капитализации, какова стоимость имущества?

РЕШЕНИЕ: Значение = Доход ÷ Ставка.

Доход = 125 000 долларов США – (125 000 долларов США × 0,32) = 85 000 долларов США

Стоимость = 85 000 долларов США ÷ 0,14 = 607 143 долларов США.

ДЕМОНСТРАЦИЯ 8-2: Решение для дохода

В этой демонстрации мы покажем вам, как найти значение, используя основную формулу V = I ÷ R (значение равно доходу, деленному на норму), которая была показана в примере 8. -2 этого урока. Как обсуждалось из основной формулы, мы можем алгебраически вывести другие уравнения, такие как I = R × V или R = I ÷ V. Если вы рассчитываете доход, как это делаем мы в этой демонстрации, вы должны использовать уравнение I = R × V (доход равен норме, умноженной на стоимость).

Вы купили инвестиционную недвижимость за 225 000 долларов. Вы оцениваете цену перепродажи в 300 000 долларов. Если новому покупателю требуется 9-процентная норма прибыли, какова прогнозируемая чистая операционная прибыль?

РЕШЕНИЕ: Доход = Ставка × Стоимость.

Доход = 0,09 × 300 000 долл. США = 27 000 долл. США.

Только текущая цена продажи имеет отношение к текущему чистому операционному доходу.

ДЕМОНСТРАЦИЯ 8-3: Решение для ставки

В этой демонстрации мы покажем вам, как найти значение, используя основную формулу V = I ÷ R (значение равно доходу, деленному на ставку), которая была показана в примере 8. -3 этого урока. Как обсуждалось из основной формулы, мы можем алгебраически вывести другие уравнения, такие как I = R × V или R = I 90 551 ÷ 90 552 В. Если вы решаете скорость, как мы делаем в этой демонстрации, вы должны использовать уравнение R = I ÷ V (ставка равна доходу, деленному на стоимость.)

-3 этого урока. Как обсуждалось из основной формулы, мы можем алгебраически вывести другие уравнения, такие как I = R × V или R = I 90 551 ÷ 90 552 В. Если вы решаете скорость, как мы делаем в этой демонстрации, вы должны использовать уравнение R = I ÷ V (ставка равна доходу, деленному на стоимость.)

Недвижимость имеет NOI (чистый операционный доход) в размере 15 000 долларов США, обслуживание долга в размере 10 000 долларов США и продана за 100 000 долларов США. Какова общая ставка капитализации?

РЕШЕНИЕ: Ставка = Доход ÷ Стоимость.

Ставка = 15 000 долларов США ÷ 100 000 долларов США = 15 процентов

Обслуживание долга не входит в расчет общей ставки капитализации.

Примечание. Кстати, эта расчетная ставка, в данном случае 15 процентов, называется общей ставкой [OAR]. Это будет подробно обсуждаться, начиная с Урока 11: Получение общих ставок [OAR] на основе продаж и по группам инвестиций.

Формула 2 – Доход, умноженный на коэффициент (множитель) равняется стоимости

Валовой доход за один год может быть преобразован в показатель стоимости путем умножения дохода на множитель дохода, полученный от продажи сопоставимой недвижимости. Этот метод математически связан с прямой капитализацией, поскольку ставка капитализации является обратной величиной множителя или фактора дохода (хотя множитель дохода обычно основан на валовом уровне дохода, а общий уровень капитализации основан на чистом уровне дохода) . Процесс умножения или фактора может быть представлен уравнениями:

Этот метод математически связан с прямой капитализацией, поскольку ставка капитализации является обратной величиной множителя или фактора дохода (хотя множитель дохода обычно основан на валовом уровне дохода, а общий уровень капитализации основан на чистом уровне дохода) . Процесс умножения или фактора может быть представлен уравнениями:

V = I × M

Где:

V

=

Указанная нынешняя стоимость потока дохода

I

=

I

=

.

=

множитель

ПРИМЕР 8-4. Нахождение значения с использованием множителя

Множитель 9,1 считается подходящим для собственности, приносящей 11 000 долларов в год; какое значение это указывает?

V alue = I ncome × M ultiplier = $11,000 × 9.1 = $100,000±

Replacing M with F , where F = the factor

V = I × F

Из этих формул (попеременно используя M и F) мы можем (алгебраически) вывести, что:

M = V ÷ I

ПРИМЕР 8-5: Нахождение множителя

Инвестор платит 500 000 долларов за небольшой многоквартирный дом, ожидая, что он будет приносить 40 000 долларов в год; каков указанный множитель от этой продажи?

М множитель =

В Алуэ / И Доход

знак равно

Цена продажи / ожидаемая G росс I доход

знак равно

500 000 долл. США / 40 000 долл. США

США / 40 000 долл. США

= 12,5 = GIM

Из основной формулы M = V ÷ I мы можем (алгебраически) вывести, что:

I = В ÷ М

ПРИМЕР 8-6: Решение для дохода

Типичная жилая недвижимость стоимостью 125 000 долларов США расположена в районе, где продажа сопоставимой недвижимости указывает на то, что уместным является множитель 10,4. Используя эту информацию, каков экономический доход от этой собственности?

I доход = V стоимость ÷ M множитель = 125 000 долл. США ÷ 10,4 = 12 000 долл. США ±

Опять же, это также можно суммировать на следующем графике «T», «VIM»:

Для использования VIM горизонтальная линия «—» представляет собой линию деления, а вертикальная линия «|» представляет собой умножение. Следовательно, если вы пытаетесь найти «М», вы просто закрываете «М» пальцем и используете оставшуюся видимую формулу (V ÷ I), чтобы найти «М». Точно так же, если бы вы пытались найти «я», вы бы закрыли «я» пальцем и использовали оставшуюся формулу (V ÷ M), чтобы найти «я». Наконец, если бы вы находили «;V», вы бы закрыли букву «V» пальцем, и оставшаяся формула была бы I × M.

Точно так же, если бы вы пытались найти «я», вы бы закрыли «я» пальцем и использовали оставшуюся формулу (V ÷ M), чтобы найти «я». Наконец, если бы вы находили «;V», вы бы закрыли букву «V» пальцем, и оставшаяся формула была бы I × M.

Демонстрация дохода, умноженного на множитель, равняется формуле стоимости

ДЕМОНСТРАЦИЯ 8-4: Решение для стоимости

В этой демонстрации мы покажем вам, как преобразовать поток доходов в стоимость, используя формулу V = I × M ( значение равно доходу, умноженному на множитель), что было показано в примере 8-4 этого урока.

Аренда склада за 1500 долларов в месяц. Мультипликатор валового дохода равен 11. По какой цене будет продаваться склад на открытом рынке?

РЕШЕНИЕ: Значение = Доход × Множитель

Доход = 1500 долларов США × 12 месяцев = 18000 долларов США в год.

Значение = (1500 $ × 12) × 11 = 198 000 $

ДЕМОНСТРАЦИЯ 8-5: Решение для множителя

В этой демонстрации мы покажем вам, как найти множитель, используя основную формулу V = I × M ( значение равно доходу, умноженному на множитель), что было показано в примере 8-5 этого урока. Как обсуждалось из основной формулы, мы можем алгебраически вывести другие уравнения, такие как M = V ÷ I или I = V ÷ M. Если вы решаете множитель, что мы делаем в этой демонстрации, вы должны использовать уравнение M = V ÷ I (множитель равен значению, деленному на доход.)

Как обсуждалось из основной формулы, мы можем алгебраически вывести другие уравнения, такие как M = V ÷ I или I = V ÷ M. Если вы решаете множитель, что мы делаем в этой демонстрации, вы должны использовать уравнение M = V ÷ I (множитель равен значению, деленному на доход.)

Учитывая продажу в размере 750 000 долларов и валовой доход в размере 66 000 долларов, каков указанный мультипликатор валовой арендной платы?

РЕШЕНИЕ: Множитель = Стоимость ÷ Доход.

Множитель = 750 000 долл. США / 66 000 долл. США = 11,36

ДЕМОНСТРАЦИЯ 8-6. Расчет дохода с использованием множителей

равняется доходу, умноженному на множитель), который был проиллюстрирован в Примере 8-6 этого урока. Как обсуждалось из основной формулы, мы можем алгебраически вывести другие уравнения, такие как M = V ÷ I или I = V ÷ M. Если вы решаете для дохода, что мы делаем в этой демонстрации, вы должны использовать уравнение I = V ÷ M (доход равен значению, деленному на множитель.)

10-квартирный жилой дом предлагается на продажу за 990 000 долларов США. Сопоставимые свойства указывают мультипликатор валовой арендной платы 8,25. Какова годовая арендная плата за единицу?

Сопоставимые свойства указывают мультипликатор валовой арендной платы 8,25. Какова годовая арендная плата за единицу?

РЕШЕНИЕ: Доход = Стоимость ÷ Множитель.

Доход = 990 000 долларов США ÷ 8,25 = 120 000 долларов США ÷ 10 единиц = 12 000 долларов США. Обратная величина – это величина, полученная в результате деления единицы на заданное число. Например, доход в 100 долларов, умноженный на коэффициент 20, дает оценку в 2000 долларов. Обратная величина 20 (1 деленная на 20) равна 0,05. Разделив 100 долларов на коэффициент 0,05, мы также получим оценку в 2000 долларов.

Если поток доходов преобразуется в оценку стоимости путем умножения дохода на число, это число является коэффициентом. Если поток доходов преобразуется в оценку стоимости путем деления дохода на число, то это число является ставкой.

В уроке, который вы только что прочитали, обсуждались два основных метода преобразования потока доходов в стоимость: метод прямой капитализации и метод капитализации доходности. В нем также поясняется, что две основные формулы, используемые для преобразования потоков доходов в показатель стоимости:

В нем также поясняется, что две основные формулы, используемые для преобразования потоков доходов в показатель стоимости:

I ÷ R = V (доход, деленный на Ставку, равен стоимости) и I × F = V (доход, умноженный на Фактор — обычно называемый множителем — равняется стоимости).

В следующем уроке, уроке 9 (Мультипликаторы – получение и оценка), объясняется, как получить мультипликаторы и как оценить их путем прямой капитализации с использованием мультипликаторов.

M = V ÷ I : GIM = SP ÷ Ant GI и Eff GIM = SP ÷ Ant Eff GI

Ожидаемый Валовой доход или Ожидаемый Фактический валовой доход используется для получения мультипликаторов.

V = I × M : V = PGI × GIM и V = Eff GI × Eff GIM

Рыночный – экономический – доход используется при оценке собственности.

В уроке 10 представлен дополнительный обзор множителей, коэффициентов и коэффициентов.

Затем, в Уроке 11, мы обсудим получение общих ставок, либо путем получения с использованием метода диапазона инвестиций, либо путем извлечения ставок из продаж сопоставимой недвижимости:

R = I ÷ V : OAR = Ant NIBR ÷ SP или OAR = Ant NOI ÷ SP … помните, чистая операционная прибыль такая же, как и чистая прибыль. До вычета для повторного захвата, после того, как сделана поправка на пустующие помещения и убытки от сбора, и после того, как все операционные расходы — фиксированные (включая налоги на имущество), переменные , а резервы на замену – вычтены.

До вычета для повторного захвата, после того, как сделана поправка на пустующие помещения и убытки от сбора, и после того, как все операционные расходы — фиксированные (включая налоги на имущество), переменные , а резервы на замену – вычтены.

Помните также – ожидаемый NIBR (или NOI) используется для извлечения ставки из продажи.

За этим последует подробное описание того, как получить стоимость путем прямой капитализации, в Уроке 12 (Оценка собственности с использованием общих ставок).

V = I ÷ R

В уроке 12 мы узнаем, что при оценке имущества для целей адвалорного налога на имущество доход, который должен быть капитализирован с использованием общей ставки, представляет собой чистый доход до вычета на возврат и имущество Налоги, НИБТ. Более того, ставка капитализации будет включать как общую ставку, так и эффективную ставку налога на имущество.

Капитализация доходности будет обсуждаться, начиная с Урока 13, где мы обсудим вывод прямолинейных снижающихся предельных ставок доходности и ровных предельных ставок доходности.

На практике, процентные ставки по вкладам до востребования ниже, чем у остальных видов вкладов, или вообще отсутствуют.

На практике, процентные ставки по вкладам до востребования ниже, чем у остальных видов вкладов, или вообще отсутствуют. сум.

сум. сум.

сум.

США

США

Зная, что вызывает капитализацию, вы можете предотвратить эти расходы. Например, в течение льготного периода вносите ежемесячные платежи, чтобы исключить проценты до начала погашения. Или выплачивайте проценты единовременно, если вы знаете, что больше не сможете претендовать на план, ориентированный на доход. Платеж должен быть произведен до изменения статуса вашего кредита. Обратитесь к своему кредитору студенческого кредита или обслуживающему персоналу, чтобы произвести платежи.

Зная, что вызывает капитализацию, вы можете предотвратить эти расходы. Например, в течение льготного периода вносите ежемесячные платежи, чтобы исключить проценты до начала погашения. Или выплачивайте проценты единовременно, если вы знаете, что больше не сможете претендовать на план, ориентированный на доход. Платеж должен быть произведен до изменения статуса вашего кредита. Обратитесь к своему кредитору студенческого кредита или обслуживающему персоналу, чтобы произвести платежи.