Содержание

Как сохранить сбережения, октябрь 2022 года | 93.ru

Эксперты не рекомендуют вкладывать деньги в мебель, недвижимость и предметы роскоши — лучше обратить внимание на золото и наличные

Иллюстрация: Юрий Орлов / Городские порталы

Поделиться

Ситуация и в мире в целом, и в экономике в частности сейчас нестабильная: курсы, санкции и правила меняются очень быстро, но вопрос, как хранить сбережения, если такая возможность есть, у людей остается. Журналист НГС Мария Тищенко узнала у экономистов, какие инструменты сейчас стоит рассматривать, какие общие рекомендации к формированию бюджета и подушки безопасности существуют и куда деньги вкладывать не нужно.

Заместитель директора Высшей школы финансов РЭУ им. Г. В. Плеханова Татьяна Бондаренко говорит, что сейчас мы становимся свидетелями развития одного из самых глубоких кризисов в мировой экономике.

— В результате тектонических сдвигов мировых финансовых институтов не останется такого, который можно использовать как тихую гавань: всё будет в той или иной мере дешеветь. Но это не означает, что у тех, кто хочет сохранить сбережения, нет хорошего выбора. Для минимизации рисков нужно использовать несколько простых правил: диверсифицировать свои сбережения в разных активах и сбалансировать их по ликвидности, максимально снизить долговую нагрузку и расходы, от которых можно отказаться.

Но это не означает, что у тех, кто хочет сохранить сбережения, нет хорошего выбора. Для минимизации рисков нужно использовать несколько простых правил: диверсифицировать свои сбережения в разных активах и сбалансировать их по ликвидности, максимально снизить долговую нагрузку и расходы, от которых можно отказаться.

Кроме того, она советует перейти на сберегательную модель потребления, создать подушку безопасности, которая позволит прожить с минимальным комфортом в течение 3–6 месяцев в случае потери основного источника дохода.

Старший научный сотрудник Института экономики и организации промышленного производства СО РАН Ольга Валиева отмечает, что нестабильность накладывает определенные ограничения как на людей, так и на бизнес. И, по ее словам, всё зависит от того, каким объемом денежных средств вы располагаете, какие потоки доходов генерируете сами или ваш бизнес, и насколько эти потоки регулярны.

— Советы для обычных граждан, которые не имеют больших накоплений и доходы которых зависят только от заработной платы, всегда звучат одинаково, но их почему-то всегда упускают из виду. Попытайтесь учесть максимально все риски, связанные с сокращениями зарплаты, рабочих мест, рабочего дня. Ищите альтернативные заработки, проведите аудит всего того, что вы можете делать, где обладаете дополнительными компетенциями, — рекомендует экономист.

Попытайтесь учесть максимально все риски, связанные с сокращениями зарплаты, рабочих мест, рабочего дня. Ищите альтернативные заработки, проведите аудит всего того, что вы можете делать, где обладаете дополнительными компетенциями, — рекомендует экономист.

Раньше многие хранили сбережения в евро и долларах, но теперь такая стратегия перестала работать

Фото: Александр Ощепков / NGS.RU

Поделиться

Доцент кафедры финансового рынка и финансовых институтов Новосибирского государственного университета экономики и управления (НГУЭУ) Тамара Попова заявляет, что вопреки распространенному мнению, сберегать деньги — нерационально.

— Экономический парадокс в том, что лучше порадовать себя сегодня, чем завтра. Однако в реальной жизни перед нами встают задачи, которые мы не можем решить сегодня, и только они являются достаточной причиной для сбережений, — считает она.

И приводит примеры таких задач: крупная покупка, не вместившаяся в месячный бюджет; финансовая подушка безопасности; обеспечение себя ресурсами в будущем, по окончании трудоспособного возраста; снижение зависимости от трудовых доходов в пользу пассивного дохода.

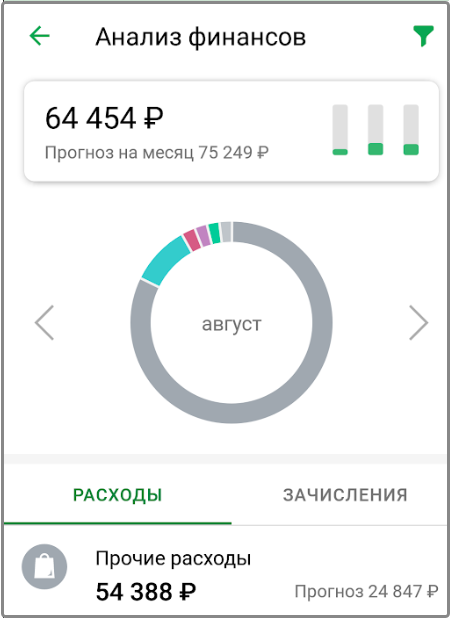

— Вместо привычного деления расходов по категориям «еда», «одежда», «транспорт» рассмотрите другой подход — «необходимо для жизни», «принципиально важно», «приятно», «можно обойтись», «повышает финансовую безопасность». Проверьте, решены ли самые важные бытовые вопросы на сегодня и ближайшее будущее. Проанализируйте все свои финансовые обязательства. Есть ли риск с ними не справиться? Как можно изменить договоренности? — перечисляет Тамара Попова вопросы, на которые стоит ответить.

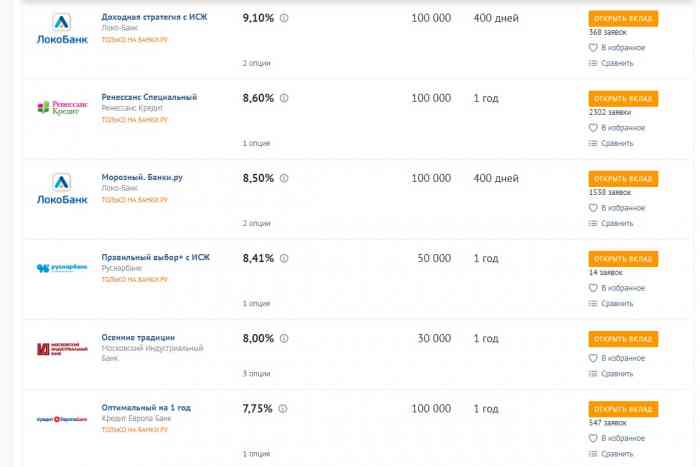

Доцент кафедры финансового рынка и финансовых институтов НГУЭУ Эдуард Коложвари отмечает, что инвестиционных идей в стране остается всё меньше:

— Главное — не потерять сбережения, не втягиваться в рискованные проекты. На мой взгляд, надежней всего — счета и вклады в госбанках. Стоит приглядеться к ОФЗ, там сейчас относительно неплохая доходность.

На фондовом рынке, уверен он, нужно работать с профессионалами, потому что постоянно меняются условия работы и появляются новые ограничения, а индекс Мосбиржи всё время падает.

— Маловероятно, что там простому человеку можно получать стабильные доходы, хотя сейчас всё дешево. Самым простым решением является денежная наличность, но необходимо позаботиться о ее сохранности. И, конечно, всем советую вложения в здоровье — свое и близких, развитие детей, а также благоустройство дома и дачи, — говорит Эдуард Коложвари.

Татьяна Бондаренко считает, что для россиян наиболее предпочтительными активами для инвестирования сбережений остаются наличные деньги, которые легко потратить в первую очередь. По ее мнению, их доля может быть около 5–15%. Вклады в национальной валюте — до 30–70%, они позволят в какой-то мере компенсировать инфляцию. Вклады в валютах дружественных стран — 15–40%. Криптовалюта, несмотря на высокую рискованность, может составлять 5–15%.

Инфографика: Юрий Орлов / Городские порталы

Поделиться

Ольга Валиева говорит, что небольшие накопления разумно распределить на депозитах в разных банках и иметь в качестве налички «под матрасом» на черный день.

— Риски тут такие: проценты по депозитам не покрывают темпы инфляции, поэтому если вам очень нужен компьютер — покупаем компьютер, но только не как инвестиции с целью дальнейшей продажи (помните, как покупали телевизоры семь лет назад), а как средство получения дополнительного дохода, для учебы, — рекомендует эксперт. — То есть чтобы он работал на вас, а не вы на него. С машинами аналогично.

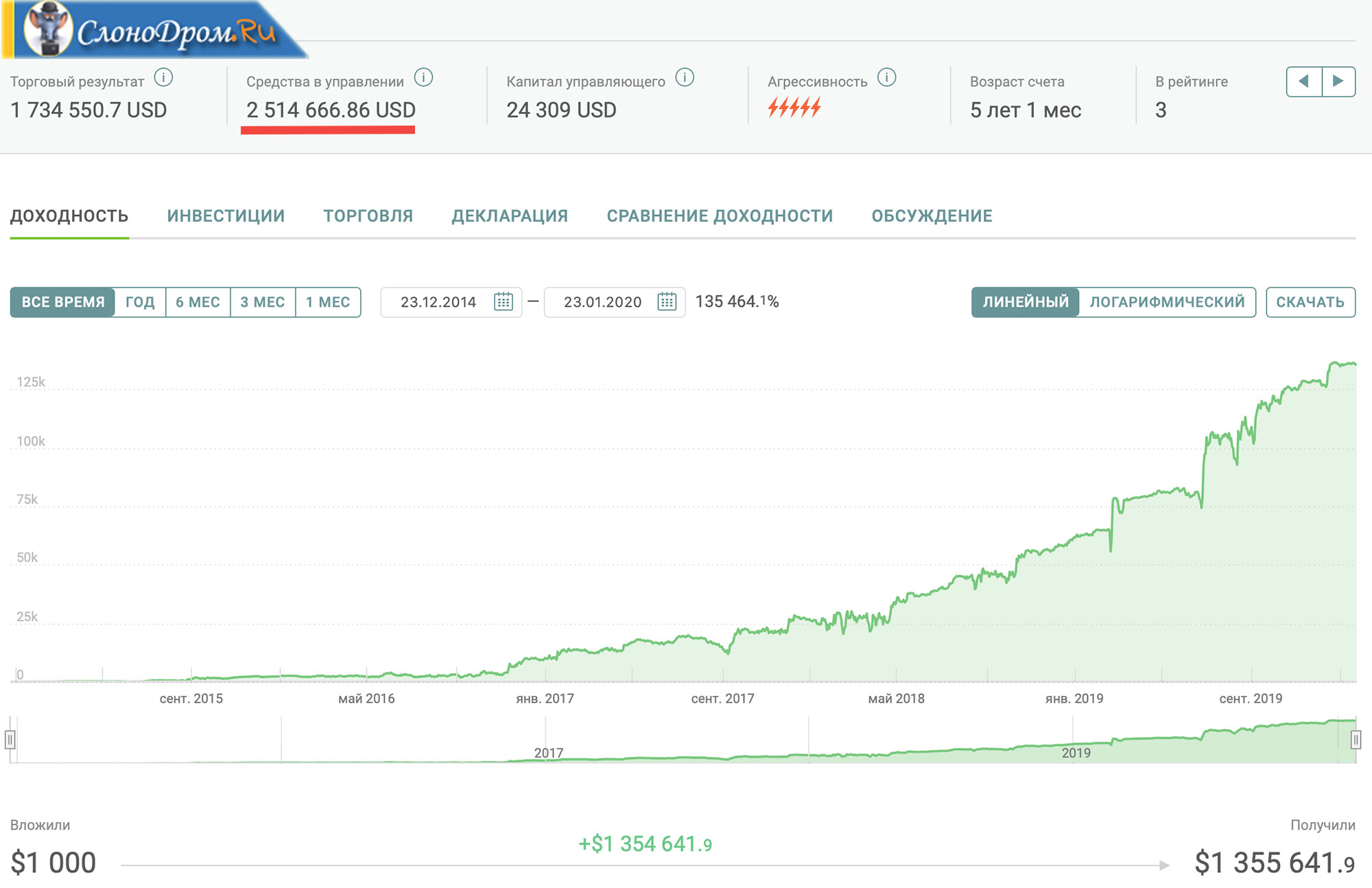

Экономист отмечает, что если доходы всё-таки выше среднего, а поступления регулярные, например, в ритейле или у тех, кто сидит на рентных доходах, то помимо рублевых вкладов есть варианты работы с ценными бумагами. Но нужен квалифицированный брокер, или для начала нужно хотя бы быть подписанным на каналы отдельных консультантов, чтобы быть в курсе происходящего.

— Риск тут один: дальнейшее падение доходности (банкротство). Но сейчас ввиду обрушения цен на «голубые фишки» можно вложиться «в долгую». На сколько — решать вам, — говорит Ольга Валиева. — Есть еще один вариант — частные инвестиции в новые технологичные компании: ввиду санкций у страны открылись большие пространства для маневра. Надо брать растущие рынки, на которых практически нет конкурентов.

Надо брать растущие рынки, на которых практически нет конкурентов.

Сейчас экономисты рекомендуют присмотреться к вкладам в госбанках, акциям и драгоценным металлам

Фото: Ольга Бурлакова / NGS.RU

Поделиться

К примеру, это весь приборостроительный кластер, электроника, высокоточное машиностроение, биотех с его приборами — от секвенирования, спектроскопии до всех молекулярно-генетических исследований.

— И это заблуждение, что мы технологически отстали и у нас своего ничего нет. У нас есть отличные производители спектрометров и секвенаторов, например, но их очень мало и они не покрывают растущий спрос. Основной риск — это барьеры со стороны федералов: пока получишь лицензию или разрешение на производство, уйдет очень много времени, хотя постепенно и этот вопрос решается, — отметила эксперт. — Важная и основная установка любой экономики — это стабильность «правил игры» и стабильность вообще.

Эдуард Коложвари напоминает, что понятным защитным активом является физическое золото, правда, в последнее время оно не растет в цене.

Доцент кафедры финансового рынка и финансовых институтов НГУЭУ Александр Фалеев подчеркивает, что всегда, в любой кризис, в любом шоковом состоянии экономики наиболее стабильным и наименее рисковым инструментом инвестирования является золото.

— Исторически золото — единственный актив, который не дешевел более чем 3 года подряд, то есть он большую часть времени находится в стабильном росте. Если мы посмотрим соотношение золота к тем же валютным инструментам, то увидим, что валюта строго снижается. Это касается европейской и азиатских валют: и доллара, и рубля, и всех остальных.

Эдуард Коложвари отмечает, что иностранная валюта перестала быть интересным инструментом, хотя раньше покупка валюты была нормальной защитной стратегией.

— Не нужно вкладываться в недвижимость: она сейчас крайне дорогая, малоликвидная, к тому же стоимость владения ею постоянно растет, — добавляет он.

Татьяна Бондаренко уверяет, что наименее рационально сейчас вкладываться в акции компаний и электронную валюту из недружественных стран из-за санкционного давления. А также в предметы роскоши, крупную бытовую технику, продукты питания и в целом в любые покупки впрок.

Недвижимость, акции или валюта… Во что сегодня выгоднее вкладывать деньги?

Сегодня россияне все чаще стали задаваться вопросом, куда в нынешних условиях выгоднее всего вложить свои деньги. В валюту, ценные бумаги, недвижимость или открыть вклад в банке и не беспокоиться?

Валюта

С ней могут быть проблемы, так как в банках действуют комиссии. Например, «Райффайзен», «Тинькофф», «Ситибанк», «Санкт-Петербург», «Уралсиб» и РНКБ. С 4 июля Росбанк вводит комиссию за обслуживание валютных счетов физических лиц массового сегмента. Она составит 0,5% от суммы, находящейся на счету. Кроме того, другие кредитные учреждения также подумывают о введении комиссии, чтобы не остаться в убытке, когда отрицательные ставки по вкладам не разрешают ни законодатели, ни регулятор. Более того, Совкомбанк, ПСБ, Росбанк и «Открытие» приостановили открытие вкладов и накопительных счетов в иностранной валюте.

Более того, Совкомбанк, ПСБ, Росбанк и «Открытие» приостановили открытие вкладов и накопительных счетов в иностранной валюте.

Но работники банков не думают, что произойдет отток средств с валютных счетов, так как некоторые клиенты могут перейти в банки, которые не ввели комиссии. Но чаще специалисты рекомендуют в качестве альтернативных валют для сбережений юани или гонконгский доллар, а также советуют присмотреться к покупке золота.

Драгоценные металлы

Как бы ни менялась экономическая ситуация в стране и мире, золото, серебро, платина и палладий всегда будут в цене. В кризисные времена их стоимость только растет, покупка драгметаллов представляется надежным способом сохранения капитала. Привлекательно и то, что это высоколиквидный актив — его в любой момент можно продать. Классический вариант – покупка слитков, которые хранятся в банке в специальных ячейках. За это нужно платить, а при продаже слитков взимается НДС. Еще можно открыть в банке обезличенный металлический счет — купить «виртуальные» драгметаллы. В этом случае нет расходов на хранение, но есть банковская наценка. Самый лучший способ инвестирования в драгоценные металлы — это покупка золота и серебра на валютной секции ММВБ. Покупатель освобождается от НДС и не платит банковскую наценку.

В этом случае нет расходов на хранение, но есть банковская наценка. Самый лучший способ инвестирования в драгоценные металлы — это покупка золота и серебра на валютной секции ММВБ. Покупатель освобождается от НДС и не платит банковскую наценку.

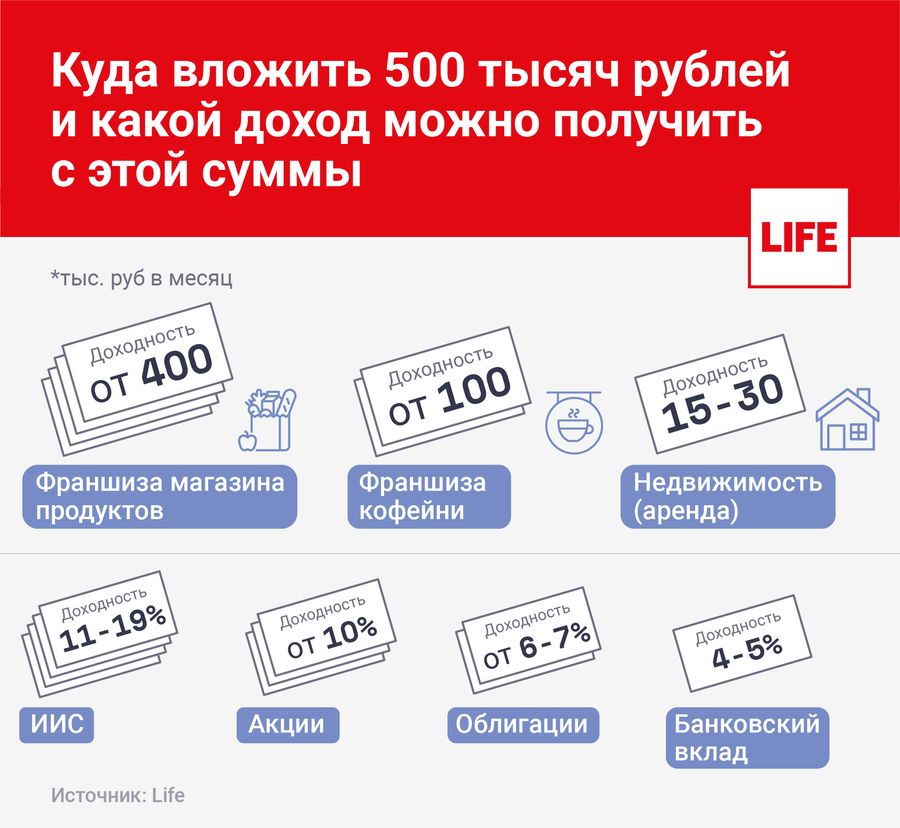

Недвижимость

Покупка квартиры – выгодное вложение денег. Ее можно перепродать, когда цены на жилье повысятся, или сдавать в аренду. Также возможный вариант — инвестировать в строительство. Когда объект будет достроен и вокруг него появится развитая сеть инфраструктуры, стоимость квартиры значительно вырастет. Покупка недвижимости способна принести неплохой доход.

Что же касается загородной недвижимости, то сейчас в нее вкладываться выгодно — спрос на дачи и коттеджи повысился еще во времена пандемии. Интерес к загородному жилью начинает расти с апреля и достигает пика летом, а зимой ожидаемо падает.

«Дом.РФ» и ВЦИОМ выяснили, что россияне считают лучшим способом вложения денег в покупку жилья, а также земельных участков. 49% россиян, имеющих крупную сумму денег, готовы инвестировать в жилье, еще 21% опрошенных приобрели бы земельные участки.

49% россиян, имеющих крупную сумму денег, готовы инвестировать в жилье, еще 21% опрошенных приобрели бы земельные участки.

72% россиян считают, что вложение в жилье более выгодно, чем банковский вклад. За полтора года доля таких россиян выросла на 6 процентных пунктов (с 66% до 72%). За эти же полгода стоимость «квадрата» на первичном рынке выросла на 43%. Ставки по вкладам при этом увеличились с 4-5% в октябре 2022 года до 11-12% в мае 2022 года.

66% россиян, которые хотели бы вложить средства в жилье, использовали бы его для себя, а 29% россиян хотели бы вложить средства в жилье для последующей сдачи в аренду.

При этом не стали бы вкладываться в недвижимость около 33% россиян. Такой выбор чаще всего связан с другими, более важными тратами (38%), например, на обучение и здоровье. Еще 26% убеждены в рисках таких вложений, а 16% не готовы инвестировать из-за сопутствующих расходов. Отсутствие интереса к недвижимости (12%) не входит в топ-3 причин отказа от покупки жилья.

Среди других вариантов вложений были названы покупка золота (16%), ремонт жилья (15%), сберегательный вклад (15%), покупка автомобиля (14%), ценных бумаг (12%), коммерческой недвижимости (7%), валюты (7%), криптовалюты (6%) и драгоценных камней (5%).

Вариантов сохранить свои деньги у россиян предостаточно, важно лишь выбрать подходящий для вас и для вашего кошелька.

Подписывайтесь на наш телеграм-канал «БИЗНЕС Крым» https://t.me/businesskrim, чтобы быть в курсе всех новостей и событий!

10 лучших долгосрочных инвестиций в октябре 2022 года

Один из лучших способов обеспечить свое финансовое будущее — инвестировать, а один из лучших способов инвестировать — в долгосрочной перспективе. Возможно, в последние несколько лет возник соблазн отказаться от долгосрочного подхода и погнаться за быстрой отдачей. Но с текущими высокими оценками рынка как никогда важно сосредоточиться на долгосрочных инвестициях, придерживаясь своего плана игры.

Сегодня у инвесторов есть много способов вложить свои деньги, и они могут выбрать уровень риска, на который они готовы пойти, чтобы удовлетворить свои потребности. Вы можете выбрать очень безопасные варианты, такие как депозитный сертификат (CD), или увеличить риск и потенциальную прибыль! – с такими инвестициями, как акции, взаимные фонды или ETF.

Вы можете выбрать очень безопасные варианты, такие как депозитный сертификат (CD), или увеличить риск и потенциальную прибыль! – с такими инвестициями, как акции, взаимные фонды или ETF.

Или вы можете сделать все понемногу, диверсифицировав свой портфель так, чтобы он хорошо работал практически в любой инвестиционной среде.

Обзор: лучшие долгосрочные инвестиции в октябре 2022 года

1. Акции роста

Обзор: В мире инвестирования в акции акции роста — это Ferrari. Они обещают высокий рост, а вместе с ним и высокую отдачу от инвестиций. Акции роста часто представляют собой технологические компании, но это не обязательно.

Как правило, они вкладывают всю свою прибыль обратно в бизнес, поэтому редко выплачивают дивиденды, по крайней мере, до тех пор, пока их рост не замедлится.

Для кого они подходят?: Если вы собираетесь покупать отдельные акции роста, вам необходимо тщательно проанализировать компанию, а это может занять много времени.

Из-за волатильности акций роста вам нужно иметь высокую толерантность к риску или взять на себя обязательство держать акции в течение как минимум трех-пяти лет.

Риски: Акции роста могут быть рискованными, потому что часто инвесторы будут платить за акции много по сравнению с прибылью компании.

Поэтому, когда наступает медвежий рынок или рецессия, эти акции могут очень быстро потерять в цене. Как будто их внезапная популярность исчезает в одно мгновение. Тем не менее, акции роста показали лучшие результаты с течением времени.

Вознаграждения: Крупнейшие компании мира — Alphabets, Amazons — были быстрорастущими компаниями, поэтому вознаграждение потенциально безгранично, если вы сможете найти подходящую компанию.

Где их получить: Вы можете приобрести их у любого онлайн-брокера, предлагающего торговлю акциями.

2. Фонды акций

Обзор: Фонд акций содержит набор акций, часто объединенных определенной темой или классификацией, например американские акции или крупные акции. Фондовая компания взимает комиссию за этот продукт, но она может быть очень низкой.

Фондовая компания взимает комиссию за этот продукт, но она может быть очень низкой.

Для кого они подходят?: Если вы не готовы тратить время и усилия на анализ отдельных акций, то отличным вариантом может стать фонд акций — ETF или взаимный фонд.

Фонд акций — отличный выбор для инвестора, который хочет действовать более агрессивно, используя акции, но не имеет времени или желания сделать инвестирование своим хобби на полную ставку.

Риски: Фонд акций менее рискован, чем покупка отдельных позиций, и требует меньше усилий.

Но он все еще может немного измениться в любой год, возможно, потеряв до 30 процентов или даже прибавив 30 процентов в некоторые из наиболее экстремальных лет.

Если вы покупаете фонд с неширокой диверсификацией, например, фонд, основанный на одной отрасли, имейте в виду, что ваш фонд будет менее диверсифицирован, чем фонд, основанный на широком индексе, таком как S&P 500. Поэтому, если вы приобрели фонд основанный на автомобильной промышленности, он может сильно зависеть от цен на нефть. Если цены на нефть вырастут, то вполне вероятно, что многие акции фонда могут пострадать.

Если цены на нефть вырастут, то вполне вероятно, что многие акции фонда могут пострадать.

Награды: Фонд акций требует меньше усилий для владения и сопровождения, чем отдельные акции, но поскольку вы владеете большим количеством компаний — и не все из них преуспеют в каком-либо конкретном году — ваши доходы должны быть более стабильными. . С фондовым фондом у вас также будет много потенциальных возможностей роста. Вот некоторые из лучших индексных фондов.

Если вы купите широко диверсифицированный фонд, такой как индексный фонд S&P 500 или индексный фонд Nasdaq-100, вы получите много быстрорастущих акций, а также многие другие. Но у вас будет диверсифицированный и более безопасный набор компаний, чем если бы вы владели несколькими отдельными акциями.

Покупая фонд акций, вы получите средневзвешенную доходность всех компаний в фонде, поэтому в целом фонд будет менее волатильным, чем если бы вы владели всего несколькими акциями.

Где их получить: Вы можете приобрести их практически у любого онлайн-брокера, предлагающего ETF и взаимные фонды.

3. Фонды облигаций

Обзор: Фонд облигаций — будь то взаимный фонд или облигационный ETF — содержит множество облигаций различных эмитентов. Фонды облигаций обычно классифицируются по типу облигации в фонде — сроку действия облигации, ее рискованности, эмитенту (корпорация, муниципалитет или федеральное правительство) и другим факторам.

Когда компания или правительство выпускают облигации, они соглашаются ежегодно выплачивать владельцу облигации установленную сумму процентов. В конце срока облигации эмитент выплачивает основную сумму облигации, и облигация погашается.

Для кого они подходят?: Фонды облигаций хороши для инвесторов, которым нужен диверсифицированный портфель облигаций без необходимости анализировать и покупать отдельные облигации.

Они также хороши для индивидуальных инвесторов, у которых недостаточно денег, чтобы купить одну облигацию, которая обычно стоит около 1000 долларов, а облигационные ETF часто можно купить менее чем за 100 долларов.

Риски: В то время как облигации могут колебаться, фонд облигаций будет оставаться относительно стабильным, хотя он может двигаться в ответ на изменения преобладающей процентной ставки.

Облигации считаются безопасными по сравнению с акциями, но не все эмитенты одинаковы.

Государственные эмитенты, особенно федеральные, считаются достаточно безопасными, в то время как риск корпоративных эмитентов может варьироваться от чуть менее до гораздо более рискованного.

Награды: Облигация может быть одной из самых безопасных инвестиций, а облигации становятся еще более безопасными как часть фонда. Поскольку фонд может владеть сотнями типов облигаций разных эмитентов, он диверсифицирует свои активы и уменьшает влияние дефолта любой одной облигации на портфель.

Доход по облигациям или фондам облигаций обычно намного меньше, чем по фондам акций, возможно, от 4 до 5 процентов в год, но меньше по государственным облигациям. Это также гораздо менее рискованно.

Это также гораздо менее рискованно.

Если вы ищете фонд облигаций, существует множество вариантов фондов, отвечающих вашим потребностям.

Где их получить: Вы можете инвестировать в фонды облигаций, покупая их практически у любого онлайн-брокера, предлагающего ETF и взаимные фонды.

4. Дивидендные акции

Обзор: В то время как акции роста — это спортивные автомобили в мире акций, дивидендные акции — это седаны: они могут принести солидную прибыль, но вряд ли они будут расти так же быстро, как акции роста.

Дивидендные акции — это просто акции, по которым выплачиваются дивиденды — регулярные денежные выплаты. Многие акции предлагают дивиденды, но их чаще можно найти среди более старых, более зрелых компаний, которые меньше нуждаются в наличных деньгах.

Акции с дивидендами популярны среди пожилых инвесторов, потому что они приносят регулярный доход, а дивиденды по лучшим акциям со временем увеличиваются, так что вы можете заработать больше, чем при фиксированной выплате по облигации. REIT являются одной из популярных форм дивидендных акций.

REIT являются одной из популярных форм дивидендных акций.

Для кого они подходят?: Дивидендные акции хороши для долгосрочных инвесторов типа «купи и держи», особенно для тех, кто хочет меньшей волатильности, чем в среднем, и кто любит или нуждается в выплате наличными.

Риски: Хотя дивидендные акции, как правило, менее волатильны, чем акции роста, не думайте, что они не будут значительно расти или падать, особенно если фондовый рынок вступает в трудный период.

Однако компания, выплачивающая дивиденды, обычно более зрелая и устоявшаяся, чем компания роста, и поэтому обычно считается более безопасной.

Тем не менее, если компания, выплачивающая дивиденды, не зарабатывает достаточно, чтобы выплатить дивиденды, она сократит выплаты, и в результате ее акции могут резко упасть.

Вознаграждение: Большая привлекательность дивидендных акций — это выплата, и некоторые из ведущих компаний платят 3 или 4 процента в год, а иногда и больше. Но что важно, они могут повышать свои выплаты на 8 или 10 процентов в год в течение длительных периодов времени, поэтому вы будете получать прибавку к зарплате, как правило, каждый год.

Но что важно, они могут повышать свои выплаты на 8 или 10 процентов в год в течение длительных периодов времени, поэтому вы будете получать прибавку к зарплате, как правило, каждый год.

Прибыль здесь может быть высокой, но обычно не такой высокой, как в случае с акциями роста. И если вы предпочитаете использовать фонд дивидендных акций, чтобы иметь возможность владеть диверсифицированным набором акций, вы найдете множество доступных.

Где их получить: Вы можете приобрести их у любого онлайн-брокера, предлагающего торговлю акциями.

5. Стоимость акций

Обзор: Когда рынок сильно растет, оценка многих акций оказывается завышенной. Когда это происходит, многие инвесторы обращаются к стоимостным акциям, чтобы защитить себя и при этом потенциально получать привлекательную прибыль.

Стоимостные акции — это акции, которые дешевле по определенным показателям оценки, таким как соотношение цена/прибыль, показатель того, сколько инвесторы платят за каждый доллар прибыли.

Акции стоимости противопоставляются акциям роста, которые имеют тенденцию расти быстрее и имеют более высокую оценку.

Для кого они подходят?: Доходные акции могут быть привлекательным вариантом в 2022 году, потому что они, как правило, хорошо работают, когда процентные ставки растут. А Федеральная резервная система в этом году яростно повышает процентные ставки.

Риски: Стоимостные акции часто имеют меньшую обратную сторону, поэтому, если рынок падает, они имеют тенденцию падать меньше. И если рынок растет, они тоже могут расти.

Вознаграждение: Стоимостные акции могут расти быстрее, чем другие нестоимостные акции, если рынок снова будет благоприятствовать им, повышая их стоимость. Таким образом, привлекательность стоимостных акций заключается в том, что вы можете получать доход выше среднего, принимая на себя меньший риск.

По многим стоимостным акциям также выплачиваются дивиденды, так что вы можете получить дополнительную прибыль.

Где их получить: Вы можете приобрести их у любого онлайн-брокера, предлагающего торговлю акциями.

6. Целевые фонды

Обзор: Фонды с установленной датой — отличный вариант, если вы не хотите самостоятельно управлять портфелем. Эти фонды становятся более консервативными с возрастом, так что ваш портфель становится более безопасным по мере приближения к пенсии, когда вам понадобятся деньги. Эти фонды постепенно переводят ваши инвестиции с более агрессивных акций на более консервативные облигации по мере приближения намеченной даты.

Где их получить: Денежные средства с установленной датой являются популярным выбором во многих планах 401(k) на рабочем месте, хотя вы можете купить их и вне этих планов. Вы выбираете год выхода на пенсию, а фонд делает все остальное.

Риски: Фонды с установленной датой будут иметь многие из тех же рисков, что и фонды акций или облигаций, поскольку на самом деле это просто комбинация этих двух факторов. Если ваша целевая дата наступит через несколько десятилетий, ваш фонд будет владеть более высокой долей акций, а это означает, что поначалу он будет более волатильным. По мере приближения вашей целевой даты фонд будет переключаться на облигации, поэтому он будет меньше колебаться, но и меньше зарабатывать.

Если ваша целевая дата наступит через несколько десятилетий, ваш фонд будет владеть более высокой долей акций, а это означает, что поначалу он будет более волатильным. По мере приближения вашей целевой даты фонд будет переключаться на облигации, поэтому он будет меньше колебаться, но и меньше зарабатывать.

Поскольку фонд с установленной датой постепенно перемещается к большему количеству облигаций с течением времени, он обычно начинает отставать от фондового рынка на растущую сумму. Вы жертвуете прибылью ради безопасности. А поскольку в наши дни облигации не приносят большого дохода, у вас больше риск остаться без денег.

Вознаграждение: Чтобы избежать этого риска, некоторые финансовые консультанты рекомендуют покупать фонд с установленной датой через 5 или 10 лет после того, как вы действительно планируете выйти на пенсию, чтобы получить дополнительный рост за счет акций. В конечном счете, то, во что инвестируется фонд, влияет на вашу прибыль. Больше акций должно равняться более высокой долгосрочной доходности, в то время как большее количество облигаций должно равняться более низкой долгосрочной доходности.

Где их получить: Вы можете приобрести их практически у любого онлайн-брокера, предлагающего ETF и взаимные фонды.

7. Недвижимость

Обзор: Недвижимость во многих отношениях является прототипом долгосрочных инвестиций. Для начала требуется немало денег, комиссионные довольно высоки, а доходы часто приходят от владения активом в течение длительного времени и редко всего за несколько лет. Тем не менее, согласно одному исследованию Bankrate, недвижимость была любимым долгосрочным вложением американцев в 2022 году.

Инвестирование в недвижимость может быть привлекательной стратегией, отчасти потому, что вы можете занять деньги в банке для большей части инвестиций, а затем со временем вернуть их.

Для кого они хороши?: Для тех, кто хочет быть сам себе хозяином, владение недвижимостью дает им такую возможность, и существует множество налоговых законов, которые особенно выгодны владельцам собственности.

Тем не менее, несмотря на то, что недвижимость часто считается пассивной инвестицией, вам, возможно, придется активно управлять ею, если вы арендуете недвижимость.

Риски: Всякий раз, когда вы берете взаймы значительные суммы денег, вы создаете дополнительный стресс для того, чтобы инвестиции окупились. Но даже если вы покупаете недвижимость на все наличные, у вас будет много денег, связанных с одним активом, и отсутствие диверсификации может создать проблемы, если с активом что-то случится.

И даже если у вас нет арендатора на недвижимость, вам придется продолжать оплачивать ипотеку и другие расходы на содержание из собственного кармана.

Награды: Хотя риски могут быть высокими, награды также могут быть довольно высокими. Если вы выбрали хорошую недвижимость и хорошо управляете ею, вы можете заработать во много раз больше, чем вложили, если будете готовы удерживать актив в течение долгого времени.

А если вы погасите ипотечный кредит на недвижимость, вы сможете наслаждаться большей стабильностью и денежным потоком, что делает аренду недвижимости привлекательным вариантом для пожилых инвесторов. Вот 10 советов по покупке недвижимости для сдачи в аренду.

Вот 10 советов по покупке недвижимости для сдачи в аренду.

Где их получить: Вы можете купить недвижимость через аккредитованного брокера по недвижимости.

8. Акции компаний с малой капитализацией

Обзор: Интерес инвесторов к акциям компаний с малой капитализацией – акциям относительно небольших компаний – в основном объясняется тем фактом, что они обладают потенциалом быстрого роста или извлечения выгоды из рынок с течением времени. На самом деле гигант розничной торговли Amazon начинал как компания с небольшой капитализацией и сделал инвесторов, державших акции, очень богатыми.

Акции компаний с малой капитализацией часто также являются быстрорастущими, но не всегда.

Для кого они подходят?: Покупка отдельных акций требует много работы и анализа, но компании с малой капитализацией могут стать отличным местом для поиска акций, которые упустили другие инвесторы.

Но эти мелкие сошки, как правило, гораздо более волатильны, чем более крупные устоявшиеся компании, поэтому инвесторы должны иметь железный желудок.

Риски: Как и акции быстрорастущих компаний, акции компаний с малой капитализацией, как правило, более рискованны. Малые компании в целом просто более рискованны, потому что у них меньше финансовых ресурсов, меньше доступа к рынкам капитала и меньше власти на своих рынках (например, меньше узнаваемости бренда).

Как и в случае с акциями роста, инвесторы часто платят большие деньги за прибыль от акций с малой капитализацией, особенно если у них есть потенциал для роста или когда-нибудь они станут ведущей компанией. И этот высокий ценник на компанию означает, что акции компаний с малой капитализацией могут быстро упасть в трудную минуту на рынке.

Компании с малой капитализацией могут быть довольно волатильными и могут резко колебаться из года в год. Помимо движения цен, бизнес, как правило, менее развит, чем более крупная компания, и имеет меньше финансовых ресурсов. Таким образом, считается, что компании с малой капитализацией несут больший бизнес-риск, чем компании среднего и крупного размера.

Если вы собираетесь покупать отдельные компании, вы должны уметь их анализировать, а это требует времени и усилий. Так что покупка небольших компаний подходит не всем. (Вы также можете рассмотреть некоторые из лучших ETF с малой капитализацией.)

Награды: Награда за нахождение успешных акций с малой капитализацией огромна, и вы могли бы легко найти 20-процентную годовую доходность или более в течение десятилетий, если вы можете купить настоящий скрытый драгоценный камень, такой как Amazon, прежде чем кто-либо действительно увидит, насколько успешным он может в конечном итоге стать.

Где их получить: Вы можете приобрести их у любого онлайн-брокера, предлагающего торговлю акциями.

9. Портфель робо-советника

Обзор: С робо-советником вы просто вносите деньги на робо-счет, и он автоматически инвестирует их в зависимости от ваших целей, временного горизонта и допустимого риска. При запуске вы заполните несколько анкет, чтобы робот-консультант понял, что вам нужно от сервиса, а затем управляет всем процессом. Робот-советник выберет фонды, как правило, недорогие ETF, и создаст для вас портфель.

Робот-советник выберет фонды, как правило, недорогие ETF, и создаст для вас портфель.

Стоимость услуги? Плата за управление, взимаемая роботом-консультантом, часто около 0,25% в год, плюс стоимость любых средств на счете. Инвестиционные фонды взимают плату в зависимости от того, сколько вы вложили в них, но средства на автоматических счетах обычно стоят от 0,06 до 0,15 процента, или от 6 до 15 долларов за вложенные 10 000 долларов.

В лучшем случае робот-консультант может создать для вас широко диверсифицированный инвестиционный портфель, способный удовлетворить ваши долгосрочные потребности.

Кому они подходят?: Робо-советники — еще одна отличная альтернатива, если вы не хотите много вкладывать самостоятельно и предпочитаете доверить все это опытному профессионалу.

С помощью робота-советника вы можете настроить учетную запись как агрессивную или консервативную, как вы хотите. Если вам нужны все акции постоянно, вы можете пойти по этому пути. Если вы хотите, чтобы счет был в основном наличными или базовым сберегательным счетом, то два ведущих робота-консультанта — Wealthfront и Betterment — также предлагают этот вариант.

Если вы хотите, чтобы счет был в основном наличными или базовым сберегательным счетом, то два ведущих робота-консультанта — Wealthfront и Betterment — также предлагают этот вариант.

Риски: Риски робота-советника во многом зависят от ваших вложений. Если вы покупаете много фондов акций, потому что у вас высокая толерантность к риску, вы можете ожидать большей волатильности, чем если бы вы покупали облигации или держали наличные на сберегательном счете. Так что риск в том, что вы владеете.

Награды: Потенциальное вознаграждение на счете робота-консультанта также зависит от инвестиций и может варьироваться от очень высокого, если вы владеете в основном акциями, до низкого, если вы держите более безопасные активы, такие как наличные деньги, на высокодоходном сберегательном счете. .

Робот-советник часто создает диверсифицированный портфель, чтобы у вас был более стабильный ряд годовых доходов, но это достигается за счет несколько более низкого общего дохода.

Где взять: Вы можете открыть счет в любом из ряда роботов-советников. Вот лучшие робо-советники прямо сейчас.

10. Roth IRA

Обзор: Roth IRA может быть единственным лучшим пенсионным счетом. Это позволяет вам экономить за счет денег после уплаты налогов, приумножать свои деньги без уплаты налогов в течение десятилетий, а затем снимать их без уплаты налогов. Кроме того, вы можете передать эти деньги своим наследникам без уплаты налогов, что делает их привлекательной альтернативой традиционной IRA.

Для кого они подходят?: IRA Roth — отличный инструмент для всех, кто получает доход, чтобы накапливать не облагаемые налогом активы для выхода на пенсию.

Риски: Roth IRA — это не столько инвестиция, сколько оболочка вокруг вашего счета, которая дает ему особые налоговые и юридические преимущества. Поэтому, если у вас есть счет в одной из лучших брокерских компаний для IRA Roth, вы можете инвестировать практически во все, что соответствует вашим потребностям.

Если вы не любите риск и хотите получить гарантированный доход без каких-либо потерь, хорошим вариантом будет компакт-диск IRA. Эти инвестиции просто компакт-диск внутри IRA.

В рамках благоприятной для налогообложения IRA вы сможете избежать уплаты налогов на начисленные проценты, если будете придерживаться правил плана.

Вы практически не рискуете не получить выплату и основную сумму по истечении срока действия депозита. Это самая безопасная инвестиция, хотя вам все равно придется следить за инфляцией.

Награды: Если вы хотите подняться на несколько ступеней, вы можете инвестировать в акции и фонды акций и получать от них потенциально гораздо более высокую прибыль — и все это без налогов.

Конечно, вам придется терпеть более высокие риски, связанные с инвестированием в акции и фонды акций.

Где взять: Счет можно открыть у брокера или робо-советника. Вот лучшие брокерские компании для Roth IRA прямо сейчас.

Основные правила долгосрочного инвестирования

Долгосрочное инвестирование может стать вашим путем к безопасному будущему. Но важно помнить об этих правилах в пути.

Понимание рисков ваших инвестиций

При инвестировании, чтобы получить более высокую прибыль, обычно приходится идти на больший риск. Таким образом, очень безопасные инвестиции, такие как компакт-диски, как правило, имеют низкую доходность, в то время как активы со средним уровнем риска, такие как облигации, имеют несколько более высокую доходность, а акции с высоким уровнем риска приносят еще более высокую доходность. Инвесторы, которые хотят получить более высокую прибыль, обычно должны брать на себя более высокий риск.

Хотя акции в целом имеют хорошие показатели — индекс Standard & Poor’s 500 за долгие периоды времени приносил 10% прибыли, — акции хорошо известны своей волатильностью. Для акций нет ничего необычного в том, что за один год они колеблются на 50% вверх или вниз. (Некоторые из лучших краткосрочных инвестиций намного надежнее.)

(Некоторые из лучших краткосрочных инвестиций намного надежнее.)

Выберите стратегию, которой вы сможете придерживаться

Сможете ли вы выдержать более высокий уровень риска, чтобы получить более высокую прибыль? Важно знать свою устойчивость к риску и будете ли вы паниковать, когда ваши инвестиции упадут. Любой ценой вы хотите избежать продажи инвестиций, когда они падают, если у них все еще есть потенциал для роста. Продавать инвестиции только для того, чтобы наблюдать, как они продолжают расти еще выше, может быть деморализующе.

Убедитесь, что вы понимаете свою инвестиционную стратегию, что даст вам больше шансов придерживаться ее, когда она выйдет из моды. Ни один инвестиционный подход не работает в 100% случаев, поэтому важно сосредоточиться на долгосрочной перспективе и придерживаться своего плана.

Знайте свой временной горизонт

Один из способов действительно снизить риск — взять на себя обязательство удерживать свои инвестиции дольше. Более длительный период владения дает вам больше времени, чтобы пережить взлеты и падения рынка.

Более длительный период владения дает вам больше времени, чтобы пережить взлеты и падения рынка.

Несмотря на то, что индекс S&P 500 имеет большой послужной список, эти доходы приходят со временем, и за любой короткий период индекс может существенно снизиться. Так что инвесторы, вкладывающие деньги на рынок, должны иметь возможность удерживать их там не менее трех-пяти лет, и чем дольше, тем лучше. Если вы не можете этого сделать, краткосрочные инвестиции, такие как высокодоходный сберегательный счет, могут быть лучшим вариантом.

Таким образом, вы можете использовать время в качестве надежного союзника в своих инвестициях. Также полезно для тех, кто намерен инвестировать в долгосрочной перспективе, вам не нужно тратить все свое время, наблюдая за своими инвестициями и беспокоясь о краткосрочных движениях. Вы можете составить долгосрочный план, а затем поставить его (в основном) на автопилот.

Убедитесь, что ваши инвестиции диверсифицированы

Как упоминалось выше, ни одна инвестиционная стратегия не работает постоянно. Вот почему так важно быть диверсифицированным инвестором.

Вот почему так важно быть диверсифицированным инвестором.

9Индексные фонды 0002 — отличный недорогой способ легко диверсифицировать свои инвестиции. Они позволяют вам инвестировать в большое количество компаний, сгруппированных по таким признакам, как размер или географическое положение. Владея несколькими такими фондами, вы можете быстро создать диверсифицированный портфель.

Может показаться захватывающим вложить все свои деньги в одну или две акции, но диверсифицированный портфель сопряжен с меньшим риском и должен приносить солидную прибыль в долгосрочной перспективе.

Подходящее ли сейчас время для покупки акций на долгосрочную перспективу?

Если вы смотрите на фондовый рынок в долгосрочной перспективе и должным образом диверсифицируете свой портфель, почти всегда самое подходящее время для инвестиций. Это потому, что рынок со временем имеет тенденцию расти, а время на рынке важнее, чем время рынка, как гласит старая поговорка.

Рынок (измеряемый индексом Standard & Poor’s 500) в долгосрочной перспективе рос примерно на 10 процентов в год. Чем дольше вы инвестируете, тем большую часть этого дохода вы, вероятно, заработаете.

Чем дольше вы инвестируете, тем большую часть этого дохода вы, вероятно, заработаете.

Но это не значит, что вы должны просто выбросить все свои деньги на рынок прямо сейчас. В краткосрочной перспективе он может сильно подняться или упасть. Вместо этого разумнее инвестировать регулярно, каждую неделю или каждый месяц, и со временем добавлять деньги. Вы воспользуетесь стратегией усреднения долларовой стоимости, помогая убедиться, что вы не покупаете по слишком высокой цене.

Если вы, например, регулярно инвестируете в свой спонсируемый работодателем счет 401(k), вы уже используете эту стратегию, добавляя деньги с каждой зарплатой. Такая регулярность и инвестиционная дисциплина ценны для долгосрочного инвестирования.

Хотя для долгосрочных инвестиций может быть выгодно любое время, это может быть особенно выгодно, когда акции уже сильно упали, например, во время рецессии. Более низкие цены на акции дают возможность купить акции со скидкой, потенциально предлагая более высокую долгосрочную доходность. Однако, когда акции существенно падают, многие инвесторы слишком боятся покупать и извлекать выгоду.

Однако, когда акции существенно падают, многие инвесторы слишком боятся покупать и извлекать выгоду.

Это еще одна причина, по которой выгодно регулярно инвестировать, несмотря ни на что: вы сможете продолжать увеличивать свои инвестиции, даже когда цена падает, что, вероятно, приведет к выгодной сделке. Но это означает, что вам нужно планировать заранее, и ваш брокерский счет уже открыт и профинансирован.

Чем хороши долгосрочные инвестиции?

Долгосрочные инвестиции дают вам возможность заработать больше, чем вы можете получить от краткосрочных инвестиций. Суть в том, что вы должны ориентироваться на долгосрочную перспективу, а не бояться уйти с рынка из-за того, что инвестиции упали или потому что вы хотите продать для быстрой прибыли.

Сосредоточившись на долгосрочной перспективе, взяв на себя обязательство не продавать свои инвестиции при падении рынка, вы сможете избежать краткосрочного шума, который сбивает с толку многих инвесторов. Например, инвесторы в S&P 500, которые держались после огромного падения в начале 2020 года, вероятно, смогли пережить краткосрочные удары, возникшие вместе с началом пандемии COVID, прежде чем рынки изменили ситуацию и снова выросли.

Долгосрочное инвестирование также означает, что вам не нужно все время сосредотачиваться на рынке, как это делают краткосрочные трейдеры. Вы можете регулярно инвестировать свои деньги на автопилоте, а затем тратить свое время на то, что вам действительно нравится, вместо того, чтобы беспокоиться о движениях рынка.

Практический результат

Долгосрочное инвестирование — один из лучших способов со временем накопить богатство. Но первый шаг — научиться мыслить в долгосрочной перспективе и избегать одержимого следования за ежедневными взлетами и падениями рынка.

Если вы хотите начать долгосрочное инвестирование, ознакомьтесь с обзором лучших онлайн-брокеров для начинающих от Bankrate. Если вы ищете опытного профессионала, который будет инвестировать за вас, рассмотрите возможность использования ведущего робота-консультанта, такого как Betterment или Wealthfront.

Примечание: Брайан Бейкер из Bankrate также внес свой вклад в обновление этой истории.

Редакционная оговорка: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщается, что прошлые результаты инвестиционных продуктов не являются гарантией роста цен в будущем.

10 лучших долгосрочных инвестиций в октябре 2022 года

Один из лучших способов обеспечить свое финансовое будущее — инвестировать, а один из лучших способов инвестировать — долгосрочные. Возможно, в последние несколько лет возник соблазн отказаться от долгосрочного подхода и погнаться за быстрой отдачей. Но с текущими высокими оценками рынка как никогда важно сосредоточиться на долгосрочных инвестициях, придерживаясь своего плана игры.

Сегодня у инвесторов есть много способов вложить свои деньги, и они могут выбрать уровень риска, на который они готовы пойти, чтобы удовлетворить свои потребности. Вы можете выбрать очень безопасные варианты, такие как депозитный сертификат (CD), или увеличить риск и потенциальную прибыль! – с такими инвестициями, как акции, взаимные фонды или ETF.

Или вы можете сделать все понемногу, диверсифицировав свой портфель так, чтобы он хорошо работал практически в любой инвестиционной среде.

Обзор: лучшие долгосрочные инвестиции в октябре 2022 года

1. Акции роста

Обзор: В мире инвестирования в акции акции роста — это Ferrari. Они обещают высокий рост, а вместе с ним и высокую отдачу от инвестиций. Акции роста часто представляют собой технологические компании, но это не обязательно.

Как правило, они вкладывают всю свою прибыль обратно в бизнес, поэтому редко выплачивают дивиденды, по крайней мере, до тех пор, пока их рост не замедлится.

Для кого они подходят?: Если вы собираетесь покупать отдельные акции роста, вам необходимо тщательно проанализировать компанию, а это может занять много времени.

Из-за волатильности акций роста вам нужно иметь высокую толерантность к риску или взять на себя обязательство держать акции в течение как минимум трех-пяти лет.![]()

Риски: Акции роста могут быть рискованными, потому что часто инвесторы будут платить за акции много по сравнению с прибылью компании.

Поэтому, когда наступает медвежий рынок или рецессия, эти акции могут очень быстро потерять в цене. Как будто их внезапная популярность исчезает в одно мгновение. Тем не менее, акции роста показали лучшие результаты с течением времени.

Вознаграждения: Крупнейшие компании мира — Alphabets, Amazons — были быстрорастущими компаниями, поэтому вознаграждение потенциально безгранично, если вы сможете найти подходящую компанию.

Где их получить: Вы можете приобрести их у любого онлайн-брокера, предлагающего торговлю акциями.

2. Фонды акций

Обзор: Фонд акций содержит набор акций, часто объединенных определенной темой или классификацией, например американские акции или крупные акции. Фондовая компания взимает комиссию за этот продукт, но она может быть очень низкой.

Для кого они подходят?: Если вы не готовы тратить время и усилия на анализ отдельных акций, то отличным вариантом может стать фонд акций — ETF или взаимный фонд.

Фонд акций — отличный выбор для инвестора, который хочет действовать более агрессивно, используя акции, но не имеет времени или желания сделать инвестирование своим хобби на полную ставку.

Риски: Фонд акций менее рискован, чем покупка отдельных позиций, и требует меньше усилий.

Но он все еще может немного измениться в любой год, возможно, потеряв до 30 процентов или даже прибавив 30 процентов в некоторые из наиболее экстремальных лет.

Если вы покупаете фонд с неширокой диверсификацией, например, фонд, основанный на одной отрасли, имейте в виду, что ваш фонд будет менее диверсифицирован, чем фонд, основанный на широком индексе, таком как S&P 500. Поэтому, если вы приобрели фонд основанный на автомобильной промышленности, он может сильно зависеть от цен на нефть. Если цены на нефть вырастут, то вполне вероятно, что многие акции фонда могут пострадать.

Если цены на нефть вырастут, то вполне вероятно, что многие акции фонда могут пострадать.

Награды: Фонд акций требует меньше усилий для владения и сопровождения, чем отдельные акции, но поскольку вы владеете большим количеством компаний — и не все из них преуспеют в каком-либо конкретном году — ваши доходы должны быть более стабильными. . С фондовым фондом у вас также будет много потенциальных возможностей роста. Вот некоторые из лучших индексных фондов.

Если вы купите широко диверсифицированный фонд, такой как индексный фонд S&P 500 или индексный фонд Nasdaq-100, вы получите много быстрорастущих акций, а также многие другие. Но у вас будет диверсифицированный и более безопасный набор компаний, чем если бы вы владели несколькими отдельными акциями.

Покупая фонд акций, вы получите средневзвешенную доходность всех компаний в фонде, поэтому в целом фонд будет менее волатильным, чем если бы вы владели всего несколькими акциями.

Где их получить: Вы можете приобрести их практически у любого онлайн-брокера, предлагающего ETF и взаимные фонды.

3. Фонды облигаций

Обзор: Фонд облигаций — будь то взаимный фонд или облигационный ETF — содержит множество облигаций различных эмитентов. Фонды облигаций обычно классифицируются по типу облигации в фонде — сроку действия облигации, ее рискованности, эмитенту (корпорация, муниципалитет или федеральное правительство) и другим факторам.

Когда компания или правительство выпускают облигации, они соглашаются ежегодно выплачивать владельцу облигации установленную сумму процентов. В конце срока облигации эмитент выплачивает основную сумму облигации, и облигация погашается.

Для кого они подходят?: Фонды облигаций хороши для инвесторов, которым нужен диверсифицированный портфель облигаций без необходимости анализировать и покупать отдельные облигации.

Они также хороши для индивидуальных инвесторов, у которых недостаточно денег, чтобы купить одну облигацию, которая обычно стоит около 1000 долларов, а облигационные ETF часто можно купить менее чем за 100 долларов.

Риски: В то время как облигации могут колебаться, фонд облигаций будет оставаться относительно стабильным, хотя он может двигаться в ответ на изменения преобладающей процентной ставки.

Облигации считаются безопасными по сравнению с акциями, но не все эмитенты одинаковы.

Государственные эмитенты, особенно федеральные, считаются достаточно безопасными, в то время как риск корпоративных эмитентов может варьироваться от чуть менее до гораздо более рискованного.

Награды: Облигация может быть одной из самых безопасных инвестиций, а облигации становятся еще более безопасными как часть фонда. Поскольку фонд может владеть сотнями типов облигаций разных эмитентов, он диверсифицирует свои активы и уменьшает влияние дефолта любой одной облигации на портфель.

Доход по облигациям или фондам облигаций обычно намного меньше, чем по фондам акций, возможно, от 4 до 5 процентов в год, но меньше по государственным облигациям. Это также гораздо менее рискованно.

Это также гораздо менее рискованно.

Если вы ищете фонд облигаций, существует множество вариантов фондов, отвечающих вашим потребностям.

Где их получить: Вы можете инвестировать в фонды облигаций, покупая их практически у любого онлайн-брокера, предлагающего ETF и взаимные фонды.

4. Дивидендные акции

Обзор: В то время как акции роста — это спортивные автомобили в мире акций, дивидендные акции — это седаны: они могут принести солидную прибыль, но вряд ли они будут расти так же быстро, как акции роста.

Дивидендные акции — это просто акции, по которым выплачиваются дивиденды — регулярные денежные выплаты. Многие акции предлагают дивиденды, но их чаще можно найти среди более старых, более зрелых компаний, которые меньше нуждаются в наличных деньгах.

Акции с дивидендами популярны среди пожилых инвесторов, потому что они приносят регулярный доход, а дивиденды по лучшим акциям со временем увеличиваются, так что вы можете заработать больше, чем при фиксированной выплате по облигации. REIT являются одной из популярных форм дивидендных акций.

REIT являются одной из популярных форм дивидендных акций.

Для кого они подходят?: Дивидендные акции хороши для долгосрочных инвесторов типа «купи и держи», особенно для тех, кто хочет меньшей волатильности, чем в среднем, и кто любит или нуждается в выплате наличными.

Риски: Хотя дивидендные акции, как правило, менее волатильны, чем акции роста, не думайте, что они не будут значительно расти или падать, особенно если фондовый рынок вступает в трудный период.

Однако компания, выплачивающая дивиденды, обычно более зрелая и устоявшаяся, чем компания роста, и поэтому обычно считается более безопасной.

Тем не менее, если компания, выплачивающая дивиденды, не зарабатывает достаточно, чтобы выплатить дивиденды, она сократит выплаты, и в результате ее акции могут резко упасть.

Вознаграждение: Большая привлекательность дивидендных акций — это выплата, и некоторые из ведущих компаний платят 3 или 4 процента в год, а иногда и больше. Но что важно, они могут повышать свои выплаты на 8 или 10 процентов в год в течение длительных периодов времени, поэтому вы будете получать прибавку к зарплате, как правило, каждый год.

Но что важно, они могут повышать свои выплаты на 8 или 10 процентов в год в течение длительных периодов времени, поэтому вы будете получать прибавку к зарплате, как правило, каждый год.

Прибыль здесь может быть высокой, но обычно не такой высокой, как в случае с акциями роста. И если вы предпочитаете использовать фонд дивидендных акций, чтобы иметь возможность владеть диверсифицированным набором акций, вы найдете множество доступных.

Где их получить: Вы можете приобрести их у любого онлайн-брокера, предлагающего торговлю акциями.

5. Стоимость акций

Обзор: Когда рынок сильно растет, оценка многих акций оказывается завышенной. Когда это происходит, многие инвесторы обращаются к стоимостным акциям, чтобы защитить себя и при этом потенциально получать привлекательную прибыль.

Стоимостные акции — это акции, которые дешевле по определенным показателям оценки, таким как соотношение цена/прибыль, показатель того, сколько инвесторы платят за каждый доллар прибыли.

Акции стоимости противопоставляются акциям роста, которые имеют тенденцию расти быстрее и имеют более высокую оценку.

Для кого они подходят?: Доходные акции могут быть привлекательным вариантом в 2022 году, потому что они, как правило, хорошо работают, когда процентные ставки растут. А Федеральная резервная система в этом году яростно повышает процентные ставки.

Риски: Стоимостные акции часто имеют меньшую обратную сторону, поэтому, если рынок падает, они имеют тенденцию падать меньше. И если рынок растет, они тоже могут расти.

Вознаграждение: Стоимостные акции могут расти быстрее, чем другие нестоимостные акции, если рынок снова будет благоприятствовать им, повышая их стоимость. Таким образом, привлекательность стоимостных акций заключается в том, что вы можете получать доход выше среднего, принимая на себя меньший риск.

По многим стоимостным акциям также выплачиваются дивиденды, так что вы можете получить дополнительную прибыль.

Где их получить: Вы можете приобрести их у любого онлайн-брокера, предлагающего торговлю акциями.

6. Целевые фонды

Обзор: Фонды с установленной датой — отличный вариант, если вы не хотите самостоятельно управлять портфелем. Эти фонды становятся более консервативными с возрастом, так что ваш портфель становится более безопасным по мере приближения к пенсии, когда вам понадобятся деньги. Эти фонды постепенно переводят ваши инвестиции с более агрессивных акций на более консервативные облигации по мере приближения намеченной даты.

Где их получить: Денежные средства с установленной датой являются популярным выбором во многих планах 401(k) на рабочем месте, хотя вы можете купить их и вне этих планов. Вы выбираете год выхода на пенсию, а фонд делает все остальное.

Риски: Фонды с установленной датой будут иметь многие из тех же рисков, что и фонды акций или облигаций, поскольку на самом деле это просто комбинация этих двух факторов. Если ваша целевая дата наступит через несколько десятилетий, ваш фонд будет владеть более высокой долей акций, а это означает, что поначалу он будет более волатильным. По мере приближения вашей целевой даты фонд будет переключаться на облигации, поэтому он будет меньше колебаться, но и меньше зарабатывать.

Если ваша целевая дата наступит через несколько десятилетий, ваш фонд будет владеть более высокой долей акций, а это означает, что поначалу он будет более волатильным. По мере приближения вашей целевой даты фонд будет переключаться на облигации, поэтому он будет меньше колебаться, но и меньше зарабатывать.

Поскольку фонд с установленной датой постепенно перемещается к большему количеству облигаций с течением времени, он обычно начинает отставать от фондового рынка на растущую сумму. Вы жертвуете прибылью ради безопасности. А поскольку в наши дни облигации не приносят большого дохода, у вас больше риск остаться без денег.

Вознаграждение: Чтобы избежать этого риска, некоторые финансовые консультанты рекомендуют покупать фонд с установленной датой через 5 или 10 лет после того, как вы действительно планируете выйти на пенсию, чтобы получить дополнительный рост за счет акций. В конечном счете, то, во что инвестируется фонд, влияет на вашу прибыль. Больше акций должно равняться более высокой долгосрочной доходности, в то время как большее количество облигаций должно равняться более низкой долгосрочной доходности.

Где их получить: Вы можете приобрести их практически у любого онлайн-брокера, предлагающего ETF и взаимные фонды.

7. Недвижимость

Обзор: Недвижимость во многих отношениях является прототипом долгосрочных инвестиций. Для начала требуется немало денег, комиссионные довольно высоки, а доходы часто приходят от владения активом в течение длительного времени и редко всего за несколько лет. Тем не менее, согласно одному исследованию Bankrate, недвижимость была любимым долгосрочным вложением американцев в 2022 году.

Инвестирование в недвижимость может быть привлекательной стратегией, отчасти потому, что вы можете занять деньги в банке для большей части инвестиций, а затем со временем вернуть их.

Для кого они хороши?: Для тех, кто хочет быть сам себе хозяином, владение недвижимостью дает им такую возможность, и существует множество налоговых законов, которые особенно выгодны владельцам собственности.

Тем не менее, несмотря на то, что недвижимость часто считается пассивной инвестицией, вам, возможно, придется активно управлять ею, если вы арендуете недвижимость.

Риски: Всякий раз, когда вы берете взаймы значительные суммы денег, вы создаете дополнительный стресс для того, чтобы инвестиции окупились. Но даже если вы покупаете недвижимость на все наличные, у вас будет много денег, связанных с одним активом, и отсутствие диверсификации может создать проблемы, если с активом что-то случится.

И даже если у вас нет арендатора на недвижимость, вам придется продолжать оплачивать ипотеку и другие расходы на содержание из собственного кармана.

Награды: Хотя риски могут быть высокими, награды также могут быть довольно высокими. Если вы выбрали хорошую недвижимость и хорошо управляете ею, вы можете заработать во много раз больше, чем вложили, если будете готовы удерживать актив в течение долгого времени.

А если вы погасите ипотечный кредит на недвижимость, вы сможете наслаждаться большей стабильностью и денежным потоком, что делает аренду недвижимости привлекательным вариантом для пожилых инвесторов. Вот 10 советов по покупке недвижимости для сдачи в аренду.

Вот 10 советов по покупке недвижимости для сдачи в аренду.

Где их получить: Вы можете купить недвижимость через аккредитованного брокера по недвижимости.

8. Акции компаний с малой капитализацией

Обзор: Интерес инвесторов к акциям компаний с малой капитализацией – акциям относительно небольших компаний – в основном объясняется тем фактом, что они обладают потенциалом быстрого роста или извлечения выгоды из рынок с течением времени. На самом деле гигант розничной торговли Amazon начинал как компания с небольшой капитализацией и сделал инвесторов, державших акции, очень богатыми.

Акции компаний с малой капитализацией часто также являются быстрорастущими, но не всегда.

Для кого они подходят?: Покупка отдельных акций требует много работы и анализа, но компании с малой капитализацией могут стать отличным местом для поиска акций, которые упустили другие инвесторы.

Но эти мелкие сошки, как правило, гораздо более волатильны, чем более крупные устоявшиеся компании, поэтому инвесторы должны иметь железный желудок.

Риски: Как и акции быстрорастущих компаний, акции компаний с малой капитализацией, как правило, более рискованны. Малые компании в целом просто более рискованны, потому что у них меньше финансовых ресурсов, меньше доступа к рынкам капитала и меньше власти на своих рынках (например, меньше узнаваемости бренда).

Как и в случае с акциями роста, инвесторы часто платят большие деньги за прибыль от акций с малой капитализацией, особенно если у них есть потенциал для роста или когда-нибудь они станут ведущей компанией. И этот высокий ценник на компанию означает, что акции компаний с малой капитализацией могут быстро упасть в трудную минуту на рынке.

Компании с малой капитализацией могут быть довольно волатильными и могут резко колебаться из года в год. Помимо движения цен, бизнес, как правило, менее развит, чем более крупная компания, и имеет меньше финансовых ресурсов. Таким образом, считается, что компании с малой капитализацией несут больший бизнес-риск, чем компании среднего и крупного размера.

Если вы собираетесь покупать отдельные компании, вы должны уметь их анализировать, а это требует времени и усилий. Так что покупка небольших компаний подходит не всем. (Вы также можете рассмотреть некоторые из лучших ETF с малой капитализацией.)

Награды: Награда за нахождение успешных акций с малой капитализацией огромна, и вы могли бы легко найти 20-процентную годовую доходность или более в течение десятилетий, если вы можете купить настоящий скрытый драгоценный камень, такой как Amazon, прежде чем кто-либо действительно увидит, насколько успешным он может в конечном итоге стать.

Где их получить: Вы можете приобрести их у любого онлайн-брокера, предлагающего торговлю акциями.

9. Портфель робо-советника

Обзор: С робо-советником вы просто вносите деньги на робо-счет, и он автоматически инвестирует их в зависимости от ваших целей, временного горизонта и допустимого риска. При запуске вы заполните несколько анкет, чтобы робот-консультант понял, что вам нужно от сервиса, а затем управляет всем процессом. Робот-советник выберет фонды, как правило, недорогие ETF, и создаст для вас портфель.

Робот-советник выберет фонды, как правило, недорогие ETF, и создаст для вас портфель.

Стоимость услуги? Плата за управление, взимаемая роботом-консультантом, часто около 0,25% в год, плюс стоимость любых средств на счете. Инвестиционные фонды взимают плату в зависимости от того, сколько вы вложили в них, но средства на автоматических счетах обычно стоят от 0,06 до 0,15 процента, или от 6 до 15 долларов за вложенные 10 000 долларов.

В лучшем случае робот-консультант может создать для вас широко диверсифицированный инвестиционный портфель, способный удовлетворить ваши долгосрочные потребности.

Кому они подходят?: Робо-советники — еще одна отличная альтернатива, если вы не хотите много вкладывать самостоятельно и предпочитаете доверить все это опытному профессионалу.

С помощью робота-советника вы можете настроить учетную запись как агрессивную или консервативную, как вы хотите. Если вам нужны все акции постоянно, вы можете пойти по этому пути. Если вы хотите, чтобы счет был в основном наличными или базовым сберегательным счетом, то два ведущих робота-консультанта — Wealthfront и Betterment — также предлагают этот вариант.

Если вы хотите, чтобы счет был в основном наличными или базовым сберегательным счетом, то два ведущих робота-консультанта — Wealthfront и Betterment — также предлагают этот вариант.

Риски: Риски робота-советника во многом зависят от ваших вложений. Если вы покупаете много фондов акций, потому что у вас высокая толерантность к риску, вы можете ожидать большей волатильности, чем если бы вы покупали облигации или держали наличные на сберегательном счете. Так что риск в том, что вы владеете.

Награды: Потенциальное вознаграждение на счете робота-консультанта также зависит от инвестиций и может варьироваться от очень высокого, если вы владеете в основном акциями, до низкого, если вы держите более безопасные активы, такие как наличные деньги, на высокодоходном сберегательном счете. .

Робот-советник часто создает диверсифицированный портфель, чтобы у вас был более стабильный ряд годовых доходов, но это достигается за счет несколько более низкого общего дохода.

Где взять: Вы можете открыть счет в любом из ряда роботов-советников. Вот лучшие робо-советники прямо сейчас.

10. Roth IRA

Обзор: Roth IRA может быть единственным лучшим пенсионным счетом. Это позволяет вам экономить за счет денег после уплаты налогов, приумножать свои деньги без уплаты налогов в течение десятилетий, а затем снимать их без уплаты налогов. Кроме того, вы можете передать эти деньги своим наследникам без уплаты налогов, что делает их привлекательной альтернативой традиционной IRA.

Для кого они подходят?: IRA Roth — отличный инструмент для всех, кто получает доход, чтобы накапливать не облагаемые налогом активы для выхода на пенсию.

Риски: Roth IRA — это не столько инвестиция, сколько оболочка вокруг вашего счета, которая дает ему особые налоговые и юридические преимущества. Поэтому, если у вас есть счет в одной из лучших брокерских компаний для IRA Roth, вы можете инвестировать практически во все, что соответствует вашим потребностям.

Если вы не любите риск и хотите получить гарантированный доход без каких-либо потерь, хорошим вариантом будет компакт-диск IRA. Эти инвестиции просто компакт-диск внутри IRA.

В рамках благоприятной для налогообложения IRA вы сможете избежать уплаты налогов на начисленные проценты, если будете придерживаться правил плана.

Вы практически не рискуете не получить выплату и основную сумму по истечении срока действия депозита. Это самая безопасная инвестиция, хотя вам все равно придется следить за инфляцией.

Награды: Если вы хотите подняться на несколько ступеней, вы можете инвестировать в акции и фонды акций и получать от них потенциально гораздо более высокую прибыль — и все это без налогов.

Конечно, вам придется терпеть более высокие риски, связанные с инвестированием в акции и фонды акций.

Где взять: Счет можно открыть у брокера или робо-советника. Вот лучшие брокерские компании для Roth IRA прямо сейчас.

Основные правила долгосрочного инвестирования

Долгосрочное инвестирование может стать вашим путем к безопасному будущему. Но важно помнить об этих правилах в пути.

Понимание рисков ваших инвестиций

При инвестировании, чтобы получить более высокую прибыль, обычно приходится идти на больший риск. Таким образом, очень безопасные инвестиции, такие как компакт-диски, как правило, имеют низкую доходность, в то время как активы со средним уровнем риска, такие как облигации, имеют несколько более высокую доходность, а акции с высоким уровнем риска приносят еще более высокую доходность. Инвесторы, которые хотят получить более высокую прибыль, обычно должны брать на себя более высокий риск.

Хотя акции в целом имеют хорошие показатели — индекс Standard & Poor’s 500 за долгие периоды времени приносил 10% прибыли, — акции хорошо известны своей волатильностью. Для акций нет ничего необычного в том, что за один год они колеблются на 50% вверх или вниз. (Некоторые из лучших краткосрочных инвестиций намного надежнее.)

(Некоторые из лучших краткосрочных инвестиций намного надежнее.)

Выберите стратегию, которой вы сможете придерживаться

Сможете ли вы выдержать более высокий уровень риска, чтобы получить более высокую прибыль? Важно знать свою устойчивость к риску и будете ли вы паниковать, когда ваши инвестиции упадут. Любой ценой вы хотите избежать продажи инвестиций, когда они падают, если у них все еще есть потенциал для роста. Продавать инвестиции только для того, чтобы наблюдать, как они продолжают расти еще выше, может быть деморализующе.

Убедитесь, что вы понимаете свою инвестиционную стратегию, что даст вам больше шансов придерживаться ее, когда она выйдет из моды. Ни один инвестиционный подход не работает в 100% случаев, поэтому важно сосредоточиться на долгосрочной перспективе и придерживаться своего плана.

Знайте свой временной горизонт

Один из способов действительно снизить риск — взять на себя обязательство удерживать свои инвестиции дольше. Более длительный период владения дает вам больше времени, чтобы пережить взлеты и падения рынка.

Более длительный период владения дает вам больше времени, чтобы пережить взлеты и падения рынка.

Несмотря на то, что индекс S&P 500 имеет большой послужной список, эти доходы приходят со временем, и за любой короткий период индекс может существенно снизиться. Так что инвесторы, вкладывающие деньги на рынок, должны иметь возможность удерживать их там не менее трех-пяти лет, и чем дольше, тем лучше. Если вы не можете этого сделать, краткосрочные инвестиции, такие как высокодоходный сберегательный счет, могут быть лучшим вариантом.

Таким образом, вы можете использовать время в качестве надежного союзника в своих инвестициях. Также полезно для тех, кто намерен инвестировать в долгосрочной перспективе, вам не нужно тратить все свое время, наблюдая за своими инвестициями и беспокоясь о краткосрочных движениях. Вы можете составить долгосрочный план, а затем поставить его (в основном) на автопилот.

Убедитесь, что ваши инвестиции диверсифицированы

Как упоминалось выше, ни одна инвестиционная стратегия не работает постоянно. Вот почему так важно быть диверсифицированным инвестором.

Вот почему так важно быть диверсифицированным инвестором.

9Индексные фонды 0002 — отличный недорогой способ легко диверсифицировать свои инвестиции. Они позволяют вам инвестировать в большое количество компаний, сгруппированных по таким признакам, как размер или географическое положение. Владея несколькими такими фондами, вы можете быстро создать диверсифицированный портфель.

Может показаться захватывающим вложить все свои деньги в одну или две акции, но диверсифицированный портфель сопряжен с меньшим риском и должен приносить солидную прибыль в долгосрочной перспективе.

Подходящее ли сейчас время для покупки акций на долгосрочную перспективу?

Если вы смотрите на фондовый рынок в долгосрочной перспективе и должным образом диверсифицируете свой портфель, почти всегда самое подходящее время для инвестиций. Это потому, что рынок со временем имеет тенденцию расти, а время на рынке важнее, чем время рынка, как гласит старая поговорка.

Рынок (измеряемый индексом Standard & Poor’s 500) в долгосрочной перспективе рос примерно на 10 процентов в год. Чем дольше вы инвестируете, тем большую часть этого дохода вы, вероятно, заработаете.

Чем дольше вы инвестируете, тем большую часть этого дохода вы, вероятно, заработаете.

Но это не значит, что вы должны просто выбросить все свои деньги на рынок прямо сейчас. В краткосрочной перспективе он может сильно подняться или упасть. Вместо этого разумнее инвестировать регулярно, каждую неделю или каждый месяц, и со временем добавлять деньги. Вы воспользуетесь стратегией усреднения долларовой стоимости, помогая убедиться, что вы не покупаете по слишком высокой цене.

Если вы, например, регулярно инвестируете в свой спонсируемый работодателем счет 401(k), вы уже используете эту стратегию, добавляя деньги с каждой зарплатой. Такая регулярность и инвестиционная дисциплина ценны для долгосрочного инвестирования.

Хотя для долгосрочных инвестиций может быть выгодно любое время, это может быть особенно выгодно, когда акции уже сильно упали, например, во время рецессии. Более низкие цены на акции дают возможность купить акции со скидкой, потенциально предлагая более высокую долгосрочную доходность. Однако, когда акции существенно падают, многие инвесторы слишком боятся покупать и извлекать выгоду.

Однако, когда акции существенно падают, многие инвесторы слишком боятся покупать и извлекать выгоду.

Это еще одна причина, по которой выгодно регулярно инвестировать, несмотря ни на что: вы сможете продолжать увеличивать свои инвестиции, даже когда цена падает, что, вероятно, приведет к выгодной сделке. Но это означает, что вам нужно планировать заранее, и ваш брокерский счет уже открыт и профинансирован.

Чем хороши долгосрочные инвестиции?

Долгосрочные инвестиции дают вам возможность заработать больше, чем вы можете получить от краткосрочных инвестиций. Суть в том, что вы должны ориентироваться на долгосрочную перспективу, а не бояться уйти с рынка из-за того, что инвестиции упали или потому что вы хотите продать для быстрой прибыли.

Сосредоточившись на долгосрочной перспективе, взяв на себя обязательство не продавать свои инвестиции при падении рынка, вы сможете избежать краткосрочного шума, который сбивает с толку многих инвесторов. Например, инвесторы в S&P 500, которые держались после огромного падения в начале 2020 года, вероятно, смогли пережить краткосрочные удары, возникшие вместе с началом пандемии COVID, прежде чем рынки изменили ситуацию и снова выросли.

Долгосрочное инвестирование также означает, что вам не нужно все время сосредотачиваться на рынке, как это делают краткосрочные трейдеры. Вы можете регулярно инвестировать свои деньги на автопилоте, а затем тратить свое время на то, что вам действительно нравится, вместо того, чтобы беспокоиться о движениях рынка.

Практический результат

Долгосрочное инвестирование — один из лучших способов со временем накопить богатство. Но первый шаг — научиться мыслить в долгосрочной перспективе и избегать одержимого следования за ежедневными взлетами и падениями рынка.

Если вы хотите начать долгосрочное инвестирование, ознакомьтесь с обзором лучших онлайн-брокеров для начинающих от Bankrate. Если вы ищете опытного профессионала, который будет инвестировать за вас, рассмотрите возможность использования ведущего робота-консультанта, такого как Betterment или Wealthfront.

Примечание: Брайан Бейкер из Bankrate также внес свой вклад в обновление этой истории.