Содержание

Хранить деньги в золоте? Что думают немцы и россияне – DW – 17.11.2019

Фото: picture-alliance/Ulrich Baumgarten

Экономика и бизнес

Елена Калугина

17 ноября 2019 г.

Драгоценный металл по-прежнему считается и в Германии, и в России особо надежным средством сохранения и преумножения сбережений. Но в отношении к такой инвестиции наметился новый тренд.

https://p.dw.com/p/3T7ct

Реклама

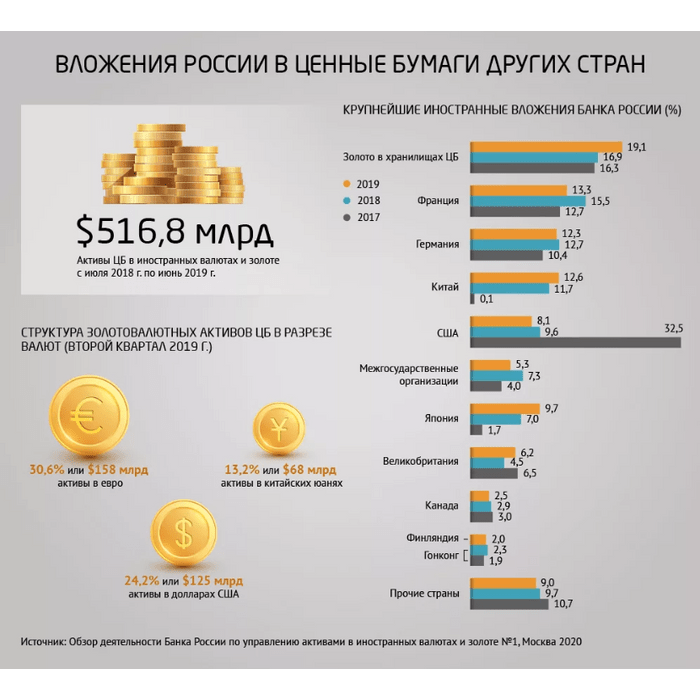

Во что лучше вкладывать деньги: в валюту, облигации, акции? Или, может быть, в золото? Новейшее исследование показывает, что отношение к нему в Германии и России весьма неоднозначное: лишь около половины тех, кто вообще имеет возможность делать финансовые вложения, доверяет драгоценному металлу больше, чем твердой валюте. При этом РФ по количеству скептиков опережает ФРГ — и это при том, что российские власти уже много лет проводят политику скупки золота, чтобы снизить зависимость от доллара.

Драгоценный металл или твердая валюта?

Расположенный в Лондоне Всемирный совет по золоту (World Gold Council, WGC) опросил в общей сложности 12 тысяч активных розничных инвесторов (к ним относятся люди, сделавшие минимум одно финансовое вложение за последние 12 месяцев) в Китае, Индии, США, России, Германии и Канаде. Главный вывод экспертов: интерес к золоту остается высоким.

Однако уровень доверия к нему как к инвестиционному продукту зависит, с одной стороны, от исторических и политических факторов, а с другой — от возраста, и это новый тренд. Согласно результатам опроса WGC по Германии и России, предоставленным в распоряжение DW, в этих странах примерно по две трети населения считают золото хорошим защитным активом против инфляции и колебаний валютных курсов.

Людей, которые думают, что драгметалл не потеряет свою ценность в долгосрочной перспективе, в РФ несколько больше, чем в ФРГ: 75% против 61%. В то же время доля тех, кто доверяет золоту сильнее, чем твердым валютам, напротив, выше среди жителей Германии: 57% против 52%.

Поколение Z сомневается в ценности золота

«Как немцам, так и россиянам не хватает эмоциональной связи и привязанности, которую мы наблюдаем на азиатских рынках, но они ценят золото как защитный актив. Это может быть связано с историческими и политическими факторами: смена денежной единицы в Германии, вера российского правительства в золото, а не в доллар», — пояснил DW директор группы исследований рынка Всемирного совета по золоту Алистер Хьюитт.

В то же время, указал эксперт, и в России, и в Германии молодежь относится к драгметаллу прохладнее, чем старшие возрастные группы. Среди россиян поколения Z (в возрасте от 18 до 22 лет) только 41% опрошенных заявил, что считает золото надежнее валют, в ФРГ таких — 48%. Молодые люди, отмечается в исследовании, чаще сомневаются в долгосрочной ценности этого актива.

Фото: picture-alliance/Stephan Persch

«И в Германии, и в России молодая, не очень склонная к риску аудитория меньше заинтересована в золоте как в защитном активе. Миллениалы (опрошенные в возрасте от 23 до 38 лет. — Ред.) не слишком сильно отличаются от людей в возрасте 39+, а вот внутри поколения Z мы видим более существенные различия во взглядах», — отметил Алистер Хьюитт.

Миллениалы (опрошенные в возрасте от 23 до 38 лет. — Ред.) не слишком сильно отличаются от людей в возрасте 39+, а вот внутри поколения Z мы видим более существенные различия во взглядах», — отметил Алистер Хьюитт.

Главная функция — защитный актив

Исследование WGC свидетельствует о том, что рынки России и Германии похожи с точки зрения целей инвестирования в золото. В обеих странах люди, имеющие свободные деньги, видят в драгметалле главным образом средство защиты сбережений.

В РФ доля таких покупателей составляет 43%, в ФРГ — 37%. Второй мотив — получение прибыли в долгосрочной перспективе (37% и 36% соответственно), на третьем месте — обогащение в короткий срок (11% в России, 12% в Германии).

Согласно недавнему исследованию Берлинского университета имени Штайнбайса по заказу банка Reisebank, золотыми монетами или слитками владеет 38% немцев. Его результаты подтверждают: значительная доля жителей ФРГ видит в золоте прежде всего актив-убежище.

Так ли надежны сбережения в золоте?

Для россиян, судя по исследованию Всемирного совета по золоту, такой подход еще более характерен. «Это соответствует очень осторожному отношению россиян в целом к инвестициям», — отметил эксперт WGC Алистер Хьюитт. Однако немало финансовых аналитиков весьма скептически оценивает представление о золоте как особо надежном средстве сохранения сбережений.

«Я бы не хотел никого уговаривать покупать золото в целях хеджирования на случай непредвиденных обстоятельств. Инвесторы всегда должны думать о том, чтобы потом найти кого-то, кто готов заплатить за золото больше, чем они изначально вложили», — пояснил DW директор по инвестициям для частных и корпоративных клиентов Deutsche Bank Ульрих Стефан (Ulrich Stephan).

«Я не думаю, — добавил он, — что если случится большой крах, то мы начнем расплачиваться за булочки золотыми самородками. К тому же полагаю, что в случае серьезных проблем соотношение цен золота и продуктов питания будет менее благоприятным, чем сегодня».

Отношение к золотым украшениям меняется

Тем не менее, в мировом масштабе две трети розничных инвесторов всё еще считают золото хорошим защитным активом против инфляции и колебаний валютных курсов, свидетельствует исследование WGC.

Его авторы пришли к выводу, что люди по-прежнему доверяют золоту, но потенциальные покупатели, никогда не приобретавшие этот драгоценный металл, испытывают некоторые сомнения относительно подлинности продукта и надежности продавцов. Часть опрошенных заявила, что боится получить контрафактную продукцию.

Эксперты WGC проанализировали также отношение жителей трех государств — Китая, Индии и США — к приобретению золота не как инвестиционного продукта, а в виде ювелирных изделий. Выяснилось, что потребители фэшн-сегмента тоже переживают по поводу подлинности металла и не всегда доверяют продавцам.

И здесь опять проявились поколенческие различия в отношении к золоту. Опрошенные в возрасте от 18 до 22 лет меньше заинтересованы в покупке золотых украшений: они испытывают более слабую эмоциональную связь с этим металлом и сомневаются в том, что изделия из него соответствуют духу времени.

Смотрите также:

Почему падают цены на золото, и причем здесь Трамп

To view this video please enable JavaScript, and consider upgrading to a web browser that supports HTML5 video

Написать в редакцию

Реклама

Пропустить раздел Еще по теме

Еще по теме

Пропустить раздел Близкие темы

Близкие темы

Еврозона (зона евро)Пропустить раздел Топ-тема

1 стр. из 3

Пропустить раздел Другие публикации DW

На главную страницу

SimpleEstate — Инвестиционная платформа коммерческой недвижимости

Россия — страна с краткосрочным мышлением. Люди привыкли к тому, что всё постоянно меняется, поэтому многие ищут «волшебную» инвестиционную стратегию, которая позволит быстро разбогатеть. Реально ли получать 100% годовых без риска и куда инвестировать с высокой доходностью — расскажет Никита Корниенко, основатель инвестиционной платформы коммерческой недвижимости SimpleEstate.

С чего начать

Стартовая позиция инвестора зависит от количества свободных денег и его уровня финансовой грамотности. Если человек живет «от зарплаты до зарплаты», ему не до инвестиций. А инвестировать заемные деньги для начинающего инвестора — заведомо плохая идея.

На первых этапах знакомства с миром инвестиций риск потерять деньги без экспертизы и опыта увеличивается в десятки раз. Поэтому многие новички предпочитают обращаться за советом к специалистам, которые помогут правильно вложить деньги. За определенное время человек разберется в процессе и начнет называть себя инвестором, но не будет являться профессионалом на фондовом рынке. Такие люди часто теоретизируют на тему выгодных активнов, но на самом деле не знают, как повысить доходность своих вложений.

Куда и как лучше вкладываться?

Популярные варианты для инвестиций

Есть классические и самые популярные варианты инвестиций — депозиты, облигации, акции. Все остальное — альтернативные, которыми активно пользуются частные лица и корпоративные структуры:

- Недвижимость

- ETF / ПИФЫ

- Private equity

- Драгметаллы

- Криптовалюта

Банковские вклады

С формальной точки зрения банковский вклад — не инвестиция, а способ сохранить деньги. Это хороший консервативный инструмент — очень надежный и простой, поэтому популярный. Принципы депозита понимает каждый и открыть его легко, поэтому он так популярен. Минус депозитов — это низкая доходность. Однако в последние годы европейские банки ввели отрицательные проценты по депозитам, так что в мировом масштабе эффективность подобных вложений стремится к нулю. Вклады по-прежнему остаются популярными во всем мире.

Это хороший консервативный инструмент — очень надежный и простой, поэтому популярный. Принципы депозита понимает каждый и открыть его легко, поэтому он так популярен. Минус депозитов — это низкая доходность. Однако в последние годы европейские банки ввели отрицательные проценты по депозитам, так что в мировом масштабе эффективность подобных вложений стремится к нулю. Вклады по-прежнему остаются популярными во всем мире.

При этом доходность от вкладов в рублях сопоставима с уровнем инфляции или даже ниже — зависит от условий отечественных банков, которые предлагают в среднем от 3 до 7,5 % годовых. Минэкономразвития прогнозировали уровень инфляции по итогам 2021 года — 5,8% вместо заявленных ранее 5%. По итогам года она составила 8,39% годовых.

Сдача недвижимости в аренду

Наиболее понятный вариант для российских микроинвесторов. По статистике ЦИАН, количество предложений по аренде в одной только столице увеличилось почти в два раза за 2020 год — около 50 000 активных лотов в месяц, и продолжает расти. Это происходит отчасти за счет квартир, купленных с инвестиционными целями.

Это происходит отчасти за счет квартир, купленных с инвестиционными целями.

Но люди не учитывают, что с началом пандемии ситуация на рынке изменилась, и спрос зачастую ниже предложения. А с учетом всех возможных расходов, включая коммунальные платежи в период простоя, налоги, необходимый ремонт, страховку и т.д. — чистая доходность будет в районе 3-5% годовых. Также возможен незначительный прирост стоимости самого объекта, в долгосрочной перспективе примерно сравнимый с уровнем инфляции — если изначально недвижимость приобреталась в хорошей локации и по адекватной цене. «Удачно войти» и заработать на росте стоимости двузначную доходность удается далеко не каждому инвестору, особенно в течение продолжительного времени.

Облигации

Проверенный способ инвестиций с низким порогом входа, понятными каждому инвестору выплатами и возможностью мультивалютных вложений. По данным РА «Эксперт», за прошлый год число российских инвесторов в облигации ОФЗ выросло втрое. До этого российский рынок облигаций демонстрировал такой же прирост участников за предыдущие 20 лет. Для серьёзной отдачи нужны немалые деньги — предсказуемый доход по безрисковым бумагам невысок, а в случае вложений с высоким риском потерять можно много.

До этого российский рынок облигаций демонстрировал такой же прирост участников за предыдущие 20 лет. Для серьёзной отдачи нужны немалые деньги — предсказуемый доход по безрисковым бумагам невысок, а в случае вложений с высоким риском потерять можно много.

По статистике BCS Global Markets, доходность облигаций ВДО, их еще называют «мусорными», колеблется в диапазоне от 11 до 17% и редко выходит за эти пределы. А надежные корпоративные облигации приносят 9-10%.

Акции

Самый известный способ пассивных инвестиций, который широко рекламируется в последнее время различными брокерскими и финансовыми компаниями. Ожидаемая доходность зависит от движения рынка в целом и тонкостей управления портфелем — это вопрос компетентности специалиста, который ведет сделки, или частного инвестора.

Основным бенчмарком служит среднегодовая доходность индекса S&P 500, которая за последние десятилетие находится на уровне 13,6%, или российского индекса Мосбиржи. Но, по данным Goldman Sachs, за последние 140 лет средняя доходность за декаду (10 лет) составил 9. 2%.

2%.

Если учитывать постоянные колебания на биржевом рынке — например, акции Alibaba с начала 2021 года упали на 47.21%, начинающему инвестору становится понятно, что без квалифицированного подхода просадки по некоторым эмитентам способны увести весь портфель в глубокий минус.

ETF и ПИФ

Биржевые инвестиционные фонды Exchange Traded Funds, их российский аналог — паевые инвестиционные фонды. ПИФы часто выбирают инвесторы, которые не хотят самостоятельно разбираться в тонкостях фондового рынка и постоянно корректировать свой портфель. Дивиденды по бумагам внутри фонда реинвестируются в новые бумаги, поэтому фонд их не платит. А вот бумаги внутри фонда платят дивиденды. Причем ПИФы платят часть дохода по Паям. И только ETF не платят ничего.

Если взять сводку от InvestFunds за последние три года, ПИФ «МКБ Золото» показывает отрицательную доходность в -20.84%, Тинькофф с ПИФом «Стратегия вечного портфеля в долларах США» демонстрирует -5.37%, а Сбер Управление Активами с «Фондом перспективных облигаций» дает прирост в 2. 59%. Это просто фонды, позволяющий купить конкретные бумаги. Их доходность на 99% зависит от движения базового актива.

59%. Это просто фонды, позволяющий купить конкретные бумаги. Их доходность на 99% зависит от движения базового актива.

Есть такие примеры и среди фондов, которые активно управляются. Например, ОПИФ «Коллективные инвестиции» от УК «ЭСЭ Управление активами» со значением -4.36%. С учетом обязательной комиссии управляющему, брокеру и депозитарию, уплаты подоходного налога с полученной прибыли, предсказуемость инвестиций остается под вопросом.

Вложения в криптовалюты

Инвестиции относятся к альтернативным. И несмотря на сегодняшнюю популярность, хотя такой вариант появился сравнительно недавно — в 2009 года мир познакомился с биткоином, это примерно 1% от всех инвест активов. Рынок криптовалют уже испытал немало потрясений. Начиная с бурного роста, когда стоимость того же биткоина выросла в 2017 с 900 до 19000 долларов, и заканчивая знаковым падением в 2019 до 4000 долларов и ниже. Если взглянуть на график от CoinDesk, который демонстрирует динамику биткоина за один только 2021 год, наглядно видна повышенная волатильность актива.

Источник: CoinDesk

По данным Национального бюро экономических исследований NBER, всего 10 000 частных инвесторов контролируют примерно треть всех биткойнов, находящихся в обращении. Крипта — это своего рода казино, где ни один человек в мире не знает, сколько должна стоить валюта, потому что у них нет никакой внутренней стоимости и все происходит максимально хаотично. В отличии от тех же акций, облигаций или инвестиций в недвижимость.

Те, кто покупает новый актив с целью получения сверхприбыли, как правило, глубоко разочаровываются. Потому что при первых признаках падения стремятся поскорее избавиться от «убыточной» криптовалюты и просто фиксируют потери.

Приведенная статистика может смутить: о каких 3,7 или 9% идет речь, если вокруг много обещаний без риска получить гарантированную доходность в 100% годовых и более. Куда вкладывают средства такие компании, чтобы получить эти впечатляющие цифры?

100% доходность без риска: миф или реальность

Основная проблема частных инвестиций в России — это не государственное регулирование, налоги или прозрачность рынка, а финансовая грамотность населения. К сожалению, сегодня она на достаточно низком уровне, поэтому люди больше верят красивым обещаниям, а не реальным прогнозам.

К сожалению, сегодня она на достаточно низком уровне, поэтому люди больше верят красивым обещаниям, а не реальным прогнозам.

Профессиональные инвесторы думают по-другому, поэтому с ними проще общаться, тогда как начинающие часто хотят всё и сразу — безопасно, с высокой доходностью.

На Западе принято считать, что нормальным значением является 5-10% годовых — мало кто пытается получить 100%, да еще и без рисков. Опытные инвесторы отдают предпочтение качественным продуктам, отсекая рискованные варианты. Но так происходит не всегда. Случаи мошенничества там тоже есть, но кратно меньше, чем в России.

Почему российский частный инвестор думает, что он смог быстро найти безрисковые инвестиции с доходностью 100% годовых, когда Уоррен Баффетт зарабатывает до 15% в год. Дело в том, что известный американский предприниматель зарабатывает их стабильно на протяжении десятков лет, поэтому является самым богатым и уважаемым инвестором в мире.

Нельзя потратить на поиск инвестиционной возможности пару часов и найти что-то лучше, чем такие профессионалы, как Уоррен Баффетт. Если бы была возможность зарабатывать больше, ей обязательно бы воспользовались другие участники рынка, и тогда средняя ожидаемая доходность стала бы намного выше по всем возможным прогнозам.

Если бы была возможность зарабатывать больше, ей обязательно бы воспользовались другие участники рынка, и тогда средняя ожидаемая доходность стала бы намного выше по всем возможным прогнозам.

Но такого не происходит. Более того, по статистике GinsGlobal, только 18% инвесткомпаний за 5 лет зарабатывают больше, чем уровень пассивных инвестиции в S&P 500 13,6%.

Куда вложить средства, чтобы получить высокую и при этом предсказуемую доходность с минимальными рисками?

Новая возможность: инвестиции в коммерческую недвижимость

По статистике Nareit, национальной ассоциации фондов REIT, в США после акций и облигаций наибольшей популярностью пользуются фонды инвестиций в недвижимость (REIT, Real Estate Investment Trust) — они владеет недвижимостью и управляет ею в интересах акционеров. В России коллективные инвестиции в недвижимость осуществляются в другой форме — через закрытие ПИФы или АО, которые владеют выбранными объектами.

Коллективные инвестиции в недвижимость — это простой и понятный способ обеспечить пассивный доход. Покупая отдельные акции или паи, инвесторы получают дивиденды без необходимости управлять собственностью или финансировать ее самостоятельно. Кроме того, такие инвестиции ликвидны, и инвестор может продать их в любое время.

Покупая отдельные акции или паи, инвесторы получают дивиденды без необходимости управлять собственностью или финансировать ее самостоятельно. Кроме того, такие инвестиции ликвидны, и инвестор может продать их в любое время.

Многие на Западе выбирают именно REIT, поскольку они исторически обеспечивают стабильный доход и долгосрочное повышение стоимости акций за счет роста цен на недвижимость. Это, в свою очередь, обеспечивает соответствующее повышение стоимости акций или паев. По сравнению с фондовым рынком, облигациями и другими активами, REIT имеют репутацию более надежного финансового инструмента.

По данным Nareit, доходность коллективных инвестиций в недвижимость временами превышает вложения в S&P 500 — индекс 500 компаний с наибольшей капитализацией. Это заметно в периоды, когда на рынке недвижимости в целом наблюдается подъем, как на графике ниже. Две линии обозначают вложения только в апартаменты — FTSE NAREIT Index, и в общие активы, включая коммерческую недвижимость — FTSE All Equity REIT Index.

Источник: Nareit

Качественно подобранные коммерческие объекты, стоимость которых растет со временем, способны приносить российскому инвестору от 8 до 18% годовых.

Куда лучше вкладывать

При определенном уровне финансовой грамотности можно пользоваться преимуществами любых инструментов для инвестиций — акции, облигации, ПИФы или коммерческая недвижимость через инвестплатформу. Лучше инвестировать сразу во все инструменты, диверсифицироваться и снижать риски.

Людям нужно время, чтобы разобраться и даже пережить пару кризисов. Одно дело, когда человек инвестировал на дне рынка, за год заработал много денег и считает, что так будет всегда. Другое, когда инвестор пережил несколько кризисов и понимает, как работает механизм.

В США фондовый рынок существует с 1790 года, а в России — с 1991, причем массово развиваться среди обычных людей он начал всего лишь один-два года назад. Появились новые инструменты — в том числе онлайн-брокеридж, инвестиционные платформы. И это только начало.

И это только начало.

Несмотря на то, что из-за нестабильного экономического климата и политических рисков некоторые эксперты предсказывают скорый кризис на рынке, сравнимый с показателями 2008 года. Российский рынок переживал разные потрясения, оставаясь при этом местом, где можно зарабатывать на инвестициях, если знать, куда вкладывать деньги.

Главное, чтобы инвестору были понятны риски и, как минимум, законодательная и нормативная база. Если выбран фондовый рынок, то действовать через крупного брокера с лицензией, ПИФ — проверить лицензию и надежность управляющей компании, а для инвестиционной платформы важны лицензия, контроль со стороны ЦБ, работа по ФЗ 259, с соблюдением всех условий для подобной деятельности, и опыт сотрудников, которые будут подбирать для вас объекты. При выборе нужно понимать главное: любые фонды хороши ровно настолько, насколько хорошо ими управляют и насколько профессиональны люди, стоящие во главе.

Благодарим за предоставленный материал пресс-службу компании SimpleEstate — Инвестиционная платформа коммерческой недвижимости, позволяющая любому инвестору вкладывать деньги в профессионально отобранные объекты через механизм коллективных инвестиций для получения стабильного рентного дохода и увеличения капитала.

основных типов и почему они низкорисковые

Эксперты Insider выбирают лучшие продукты и услуги, которые помогают принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

- Самые безопасные инвестиции сохраняют свою ценность, легко конвертируются в наличные деньги и не подвержены волатильности.

- Примеры инвестиций с низким уровнем риска включают депозитные сертификаты и фиксированные аннуитеты.

- Безопасные инвестиции могут не приносить высокой отдачи, а их ценность со временем может снижаться.

LoadingЧто-то загружается.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Когда дело доходит до инвестирования, нет ничего стопроцентно безопасного. Инвестирование означает, что вы вкладываете деньги во что-то — в какой-то финансовый актив — в надежде получить доход. Там, где есть шанс на выигрыш, всегда будет и шанс на проигрыш. Риск и вознаграждение — две стороны одной инвестиционной медали.

Тем не менее, не все инвестиции одинаковы с точки зрения риска. Вот семь инвестиций, которые можно считать безопасными: то есть они почти всегда вернут вам то, что вы вложили. Плюс еще некоторая отдача.

1. Депозитные сертификаты (CD)

Что это: CD предлагаются банками или кредитными союзами. Технически это тип временного депозитного счета. Они предлагают фиксированную процентную ставку в обмен на хранение ваших средств на счете в течение определенного периода времени — обычно от шести месяцев до пяти лет. Обычно, чем дольше срок, тем выше годовая процентная доходность (APY).

Обычно, чем дольше срок, тем выше годовая процентная доходность (APY).

Почему они в безопасности: Банки, застрахованные на федеральном уровне, редко прекращают свою деятельность. Даже если бы они это сделали, как банковские продукты, компакт-диски покрываются страховкой FDIC на сумму до 250 000 долларов на каждого владельца счета.

2. Казначейские облигации США

Что они собой представляют: Казначейские облигации США, выпущенные Министерством финансов, подобны ссуде, которую вы предоставляете правительству США: вы покупаете облигацию (или вексель, краткосрочные кредиты называются) и правительство обещает вернуть вам позже, с процентами.

Почему они в безопасности: Казначейские обязательства обеспечены «полной верой и доверием» правительства США. За свою 245-летнюю историю это правительство ни разу не объявило дефолт по долгу, что делает казначейские облигации США самой близкой к безрисковым инвестициям. На самом деле, они часто выступают в качестве сравнения безопасности для других инвестиций.

На самом деле, они часто выступают в качестве сравнения безопасности для других инвестиций.

3. Фонды денежного рынка

Что это такое: Фонды денежного рынка — это тип взаимных фондов, которые инвестируют в краткосрочные долговые инструменты и выплачивают прибыль в виде дивидендов. Типичный годовой доход составляет от 1% до 2%.

Почему они в безопасности: Краткосрочные долговые активы, которыми владеют фонды денежного рынка, как правило, сами по себе имеют очень низкий риск, например, депозитные сертификаты и казначейские облигации США. Они очень ликвидны и поступают от надежных эмитентов.

4. Корпоративные облигации с рейтингом ААА

Что это такое: Корпоративные облигации — это долговые инструменты, используемые компаниями для привлечения денег. Инвесторы покупают облигацию, по сути одалживая деньги компании-эмитенту, а затем получают регулярные процентные платежи. Когда срок погашения облигации истекает, компания возвращает основную сумму долга. Корпоративные облигации получают буквенные оценки от независимых рейтинговых агентств; данные рейтинги отражают финансовую устойчивость и кредитную историю компании-эмитента.

Когда срок погашения облигации истекает, компания возвращает основную сумму долга. Корпоративные облигации получают буквенные оценки от независимых рейтинговых агентств; данные рейтинги отражают финансовую устойчивость и кредитную историю компании-эмитента.

Почему они в безопасности: Рейтинг AAA — это высшая оценка, которую может получить компания и ее долг. Компании, получившие кредитные рейтинги AAA, были признаны обладающими чрезвычайно высокой способностью выполнять свои финансовые обязательства, поэтому маловероятно, что они не выполнят обязательства по выплате процентов по облигациям или не смогут погасить основную сумму долга. Корпоративные облигации с рейтингом AAA считаются лишь немного более рискованными, чем казначейские облигации США.

5. Акции «голубых фишек»

Что это такое: «Голубые фишки» — это акции крупных, хорошо зарекомендовавших себя и хорошо обеспеченных корпоративных гигантов, таких как Apple, Bank of America, Coca-Cola, Johnson & Johnson, Starbucks, и Виза. Они считаются акциями с наименьшим риском.

Они считаются акциями с наименьшим риском.

Почему они безопасны: Как и акции, голубые фишки занимают более высокое место в спектре риска, чем облигации, но ненамного. Эти компании «добились успеха» — они имеют долгую историю успеха и часто являются лидерами в своих областях. Они стабильно выплачивают дивиденды, и их акции сохраняют свою стоимость; оба имеют тенденцию мягко, но неуклонно двигаться вверх. Конечно, никаких гарантий — в прошлом были голубые фишки, которые рухнули и сгорели, — но более вероятно, что в худшем случае голубая фишка будет стагнировать, а не снижаться в цене.

6. ETF с портфелями облигаций или «голубых фишек»

Что это такое: Биржевые фонды — это публично торгуемые ценные бумаги, которые содержат корзину аналогичных активов, часто предназначенную для отслеживания индекса определенного типа активов. Есть ETF практически для каждого актива в инвестиционной вселенной, включая активы с низким уровнем риска. такие как казначейские облигации, корпоративные облигации AAA и акции голубых фишек.

такие как казначейские облигации, корпоративные облигации AAA и акции голубых фишек.

- Например, портфель индекса долгосрочных казначейских облигаций Fidelity (FNBGX) полностью состоит из казначейских облигаций США с разным сроком погашения, в основном 10 лет и более.

- Если вам нужны акции голубых фишек, вы не найдете ничего лучше, чем фонд, который следует за S&P 500, индексом крупнейших компаний США. Одним из таких инструментов от инвестиционной компании, выпустившей первый индексный фонд, является Vanguard S&P 500 ETF (VOO).

- ETF корпоративных облигаций iShares с рейтингом AAA-A (QLTA) состоит из облигаций с наивысшим рейтингом, выпущенных компаниями.

Почему они безопасны: Диверсификация по своей природе снижает риск: это старый принцип безопасности в цифрах. ETF, которые покупают портфель других активов с низким уровнем риска, таких как облигации, имеют особенно низкий риск. Экономичность: покупка всего нескольких акций ETF дает вам доступ к десяткам облигаций или акций.

Экономичность: покупка всего нескольких акций ETF дает вам доступ к десяткам облигаций или акций.

7. Аннуитеты с фиксированной ставкой

Что это такое: Аннуитеты — это страховой продукт, технически договор со страховщиком. Вы инвестируете сумму в страховую компанию сейчас, и они возвращают вам основную сумму с процентами серией платежей позже — в течение установленного периода или даже до тех пор, пока вы живы. Существуют различные типы аннуитетов, но аннуитеты с фиксированной ставкой, по которым выплачивается одинаковая, установленная сумма процентов, относятся к числу наименее рискованных.

Почему они безопасны: Дирдре Вудрафф, старший вице-президент и секретарь Canvas Annuity, отмечает, что вы гарантированно получите свои деньги обратно с предсказуемой процентной ставкой. Это часть вашего соглашения со страховой компанией. Они обязаны производить эти платежи по установленной ставке. «Пока страхователь оставляет свои деньги в договоре на весь срок, он может точно рассчитать, какой будет его прибыль в конце срока», — говорит Вудрафф.

«Пока страхователь оставляет свои деньги в договоре на весь срок, он может точно рассчитать, какой будет его прибыль в конце срока», — говорит Вудрафф.

Конечно, всегда существует риск того, что страховая компания потерпит неудачу (и нет, FDIC не покрывает ваши средства).

Инвестиционный риск бывает нескольких видов: от чего-то, что присуще отдельным инвестициям — например, прибыль компании, которая часто влияет на цену ее акций — до общих показателей, таких как общая динамика фондового рынка или перспективы экономики. .

Тем не менее, риск можно охарактеризовать несколькими общими способами, говорит Триша Розен, директор Access Financial Planning: волатильность и ликвидность.

«Волатильность — это то, насколько стоимость ценной бумаги движется вверх или вниз — как по количеству, так и по скорости», — говорит Розен. «Ликвидность — это доступ к вашему активу. Актив менее ликвиден, если для преобразования актива в наличные деньги требуется больше времени или если есть снижение стоимости, связанное с преобразованием актива».

Не существует единого определения или магического числа для определения «низкого риска», но у инвестиций с низким уровнем риска есть некоторые общие черты. Они, как правило, не волатильны — нет больших колебаний цен — и они, как правило, ликвидны, то есть легко продаются и превращаются в наличные.

Недостатки безопасных инвестиций

Безопасное вложение тоже может иметь недостатки. Вот некоторые недостатки инвестиций с низким уровнем риска.

Низкая доходность

Инвестиции с низким уровнем риска защитят вас от неудач, но часто не принесут много пользы. И чем они безопаснее, тем меньше платят. Ссылаясь на «Ежегодник по акциям, облигациям, векселям и инфляции (SBBI)», Роберт Р. Джонсон, профессор финансов в Колледже бизнеса Хайдера при Крейтонском университете, отмечает, что казначейские векселя приносили только 3,3% годовых между 1926 и 2019. Акции с большой капитализацией, напротив, принесли 10,2%.

И вы кое-что теряете с безопасными инвестициями: возможность получения более высокой прибыли — от другой инвестиции.

Инфляционный риск

Другим недостатком инвестиций с низким уровнем риска, особенно с фиксированной процентной ставкой, является инфляционный риск — риск того, что рост цен съест основную сумму или доход от ваших инвестиций. Это одна из причин, по которой проценты по долгосрочным депозитным сертификатам и облигациям выше, чем по краткосрочным, — повышенный риск инфляции.

Вот почему время имеет значение. Если временной горизонт инвестора короток, могут работать инвестиции с низким уровнем риска и низкой доходностью. Но в долгосрочной перспективе инвестиции с низким уровнем риска, которые приносят доход ниже инфляции, в конечном итоге теряют свою ценность.

Неликвидность

Хотя ликвидность является компонентом инвестиций с низким уровнем риска, многие из них блокируют ваши деньги. Компакт-диски часто взимают комиссию, если вы хотите обналичить деньги до истечения срока. Аннуитеты могут сопровождаться суровыми штрафами за досрочное снятие денег, особенно после начала платежей. Розен предполагает, что эта неликвидность ставит их немного выше в спектре риска.

Розен предполагает, что эта неликвидность ставит их немного выше в спектре риска.

Любые инвестиции имеют некоторые риски. Но если вы инвестируете в активы с низким уровнем риска, указанные выше, вы почти всегда вернете то, что вложили, а обычно даже больше.

Несмотря на то, что каждый портфель может использовать некоторую безопасность, которую он предлагает, он лучше всего подходит для очень консервативных инвесторов, которые хотят получить доступ к своим деньгам в краткосрочной перспективе.

Просто имейте в виду, что низкий риск также обычно означает низкую доходность. В долгосрочной перспективе, если они не поспевают за инфляцией, они могут стоить вам денег.

Инвесторам с более длительными инвестиционными горизонтами, вероятно, лучше принять некоторые риски убытков, чтобы застраховаться от риска инфляции.

Рамзи Льюис

Рамзи — внештатный писатель и аналитик данных в Crisp Analytics. Он работал в Управлении главного экономиста в Министерстве торговли Канады и консультировал по финансовым главам договоров с коренными народами, когда работал с коренными народами и делами Севера Канады. Он имеет степень магистра государственного управления Университета Виктории и сертификат в области науки о данных и больших данных Федерального университета Параны.

Он работал в Управлении главного экономиста в Министерстве торговли Канады и консультировал по финансовым главам договоров с коренными народами, когда работал с коренными народами и делами Севера Канады. Он имеет степень магистра государственного управления Университета Виктории и сертификат в области науки о данных и больших данных Федерального университета Параны.

ПодробнееПодробнее

8 надежных инвестиций с высокой доходностью на 2022 год

Раскрытие информации о рекламе

Эта статья/публикация содержит ссылки на продукты или услуги одного или нескольких наших рекламодателей или партнеров. Мы можем получать компенсацию, когда вы переходите по ссылкам на эти продукты или услуги.

Когда дело доходит до инвестирования, легко представить себе, что риск и доходность находятся в обратной зависимости. Другими словами, чем больше вы рискуете, тем выше потенциал для увеличения вашего портфеля.

В этом есть доля правды. Однако получение значительной прибыли не означает, что вы должны играть в азартные игры или подвергать себя большему риску, чем вам удобно.

Однако получение значительной прибыли не означает, что вы должны играть в азартные игры или подвергать себя большему риску, чем вам удобно.

На самом деле, есть несколько безопасных и высокодоходных вложений, которые вы можете использовать, чтобы получить лучшее из обоих миров. Если вы ищете безопасное место, чтобы вложить свои деньги в работу, следующие идеи могут стать идеальным решением.

Лучшие безопасные инвестиции с высокой доходностью

Одно небольшое замечание, прежде чем углубляться в некоторые из лучших идей безопасных инвестиций: вы, вероятно, сможете найти более высокую прибыль за счет долгосрочного инвестирования в акции или даже альтернативные активы, чем идеи, которые я рассматриваю в этом статья.

Это потому, что обычно приходится жертвовать некоторым потенциалом роста в обмен на безопасность. Однако это не означает, что вы получаете бессмысленную прибыль от более безопасных инвестиций; просто имейте реалистичные ожидания и знайте, что некоторые из этих идей могут не превзойти рынок.

1. I Облигации

Исторически сложилось так, что сберегательные облигации США были надежной инвестицией с гарантированным доходом, которую люди использовали, чтобы использовать свои дополнительные деньги для работы. И с I Bonds, в настоящее время вы можете заработать 9,62% на покупке облигаций до октября 2022 года , поскольку проценты по I облигациям начисляются на основе фиксированной процентной ставки плюс ставка с поправкой на инфляцию.

Другими словами, облигации I предназначены для того, чтобы помочь вам инвестировать в периоды высокой инфляции. Вы можете приобрести до 10 000 долларов США в виде электронных и 5 000 долларов США в виде бумажных облигаций I Bond каждый календарный год. Проценты начисляются раз в полгода, а ставка, основанная на инфляции, корректируется каждые шесть месяцев.

Облигации приносят проценты на 30 лет. Вы можете обналичить свои облигации раньше, но если вы сделаете это до пяти лет, вы потеряете проценты за предыдущие три месяца. Но даже с этим потенциальным штрафом I Bonds — невероятно безопасная инвестиция с высокой доходностью, поддерживаемая правительством США.

Но даже с этим потенциальным штрафом I Bonds — невероятно безопасная инвестиция с высокой доходностью, поддерживаемая правительством США.

2. Некоторые высокодоходные сберегательные счета

Средний сберегательный счет едва приносит проценты, а это означает, что вы фактически теряете ценность своих денег из-за инфляции. И даже если вы найдете высокодоходный сберегательный счет, процентные ставки часто находятся в диапазоне от 1% до 1,5%.

Однако есть несколько мобильных банков, которые предлагают чрезвычайно конкурентоспособные высокодоходные сберегательные счета. Это обеспечивает безопасные инвестиции со значительным доходом, и вы также можете получить доступ к своим деньгам, когда вам это нужно.

Некоторые из наших любимых высокодоходных сберегательных счетов включают :

- Стремление : Позволяет зарабатывать до 5,00% годовых на первые 10 000 долларов США при определенных условиях.

- Текущий : Платит 4,00% годовых на сумму до 6000 долларов США.

- Varo : Выплаты до 5,00% на первые 5000 долларов США при определенных условиях.

- Денежный счет Wealthfront : У этого популярного робота-консультанта есть денежный счет, который выплачивает 3,30% годовых без комиссии.

Если у вас есть более 10 000 долларов, вам, возможно, придется распределить деньги между несколькими высокодоходными сберегательными счетами, чтобы максимизировать свои проценты. Но это отличная и безопасная стратегия для вашего экстренного фонда или дополнительных денег, которые вы пока не хотите вкладывать.

3. Муниципальные и корпоративные облигации

Еще одним классическим безопасным вложением, которое может обеспечить высокую доходность, являются муниципальные и корпоративные облигации. Облигации — популярная стратегия с фиксированным доходом, и они популярны среди более консервативных инвесторов, готовых пожертвовать некоторым ростом ради безопасной прибыли.

Вот основное различие между корпоративными и муниципальными облигациями :

- Корпоративные облигации : Это долговая ценная бумага, выпущенная фирмой для инвесторов с целью привлечения капитала для различных проектов, таких как развитие бизнеса.

Взамен инвесторы получают процентные платежи по фиксированной или переменной ставке до тех пор, пока облигация не достигнет срока погашения. Лицо, поддерживающее облигацию, является корпорацией, отсюда и название корпоративной облигации.

Взамен инвесторы получают процентные платежи по фиксированной или переменной ставке до тех пор, пока облигация не достигнет срока погашения. Лицо, поддерживающее облигацию, является корпорацией, отсюда и название корпоративной облигации. - Муниципальные облигации : Эти облигации выпускаются государством или муниципалитетом для финансирования различных проектов. Как и в случае с корпоративными облигациями, держатели облигаций получают процентные платежи до тех пор, пока облигация не достигнет срока погашения, и эти облигации поддерживает местное правительство.

Корпоративные облигации, как правило, более рискованны, чем муниципальные облигации, поскольку корпорация может выйти из бизнеса, в то время как правительства, как правило, более стабильны. В настоящее время многие муниципальные облигации имеют доходность от 2,3% до 3,5% в зависимости от срока погашения. Корпоративные облигации могут приносить немного больше из-за дополнительного риска.

Это не «высокий доход», если сравнивать облигации с акциями роста. Но вы торгуете прибылью для дополнительной безопасности, и оба типа облигаций являются инвестициями с меньшим риском.

4. Worthy Bonds

Если вам нравятся облигации, но вы хотите получить более высокую доходность, Worthy Bonds может стать решением, которое вы ищете. Эта компания в настоящее время выплачивает процентную ставку 5%, а ее облигации начинаются всего с $10 . Кроме того, не нужно беспокоиться о каких-либо комиссиях за счета или транзакционных комиссиях.

Worthy может платить более высокую процентную ставку, чем большинство облигаций, потому что это частные облигации Worthy выпускает деньги в долг для предприятий. Облигации выдаются на 36 месяцев и обеспечены активами предприятия, что помогает снизить риск. Уорти зарабатывает деньги, взимая с заемщиков более высокую процентную ставку, а затем передает 5% держателям облигаций.

Чтобы еще больше снизить риск, часть инвестиций вкладывается в недвижимость, казначейские ценные бумаги США и депозитные сертификаты (CD). В целом, с Worthy Bonds все еще существует некоторый риск, но он значительно ниже, чем у одноранговых кредитование или долговое инвестирование. И процентная ставка 5% не повод для насмешек.

В целом, с Worthy Bonds все еще существует некоторый риск, но он значительно ниже, чем у одноранговых кредитование или долговое инвестирование. И процентная ставка 5% не повод для насмешек.

Все подробности вы можете прочитать в нашем обзоре Worthy Bond.

5. Определенные дивидендные акции

Еще одна относительно безопасная инвестиция с более высокой доходностью — это дивидендные акции. В частности, инвестиции в компании, входящие в список дивидендных аристократов, могут обеспечить стабильную, высокую дивидендную доходность и даже потенциал для некоторого роста.

Список дивидендных аристократов S&P 500 — это список компаний, которые повышали дивидендную доходность в течение последних 25 лет подряд. В этот список входят некоторые крупные корпорации, такие как:

- Корпорация Шеврон

- ЭксонМобил Корп.

- Джонсон и Джонсон.

- Корпорация Макдональдс

- ПепсиКо Инк.

- Компания Проктер энд Гэмбл

Доходность этих аристократов часто составляет 2-4%. Вы можете получить более высокую дивидендную доходность, если готовы пожертвовать ростом, а такие секторы, как энергетика, обычно хороши для дивидендов. Но даже получение дивидендной доходности в размере 3% от дивидендной аристократической компании — это неплохой доход для того, что, вероятно, является долгосрочным владением.

Вы можете получить более высокую дивидендную доходность, если готовы пожертвовать ростом, а такие секторы, как энергетика, обычно хороши для дивидендов. Но даже получение дивидендной доходности в размере 3% от дивидендной аристократической компании — это неплохой доход для того, что, вероятно, является долгосрочным владением.

Конечно, цены на акции могут значительно колебаться, даже для компаний из S&P 500. Но одно из преимуществ инвестирования в дивидендных аристократов заключается в том, что вы инвестируете в компании, которые смогли стабильно увеличивать дивидендную доходность. Как правило, это признак того, что бизнес работает хорошо и может оставаться на плаву даже в трудные экономические времена.

Готовы начать инвестировать? >>> Лучшие биржевые маклеры онлайн .

6. Компакт-диски без штрафных санкций

Депозитные сертификаты — еще одна классическая надежная инвестиция с гарантированным доходом. А учитывая рост процентных ставок, в наши дни они стали более привлекательными для инвесторов, чем в последние несколько лет.

Эта стратегия с фиксированным доходом очень похожа на облигации, так что обычно вы рассчитываете на 2-3% годовых для вашего компакт-диска. Ставки варьируются в зависимости от срока, суммы, которую вы инвестируете, и типа компакт-диска. Компакт-диски с фиксированной процентной ставкой обычно имеют самые высокие процентные ставки, но имеют штрафы, если вы снимаете свои средства до истечения срока. Итак, для более безопасных и доступных инвестиций мы предлагаем компакт-диски без штрафных санкций.

Как следует из названия, компакт-диски без штрафов позволяют снимать деньги без уплаты штрафов. Это позволяет безопасно получать проценты без ограничений, связанных с компакт-дисками с фиксированной процентной ставкой. И такие варианты, как CIT Bank и Ally Bank, платят 2% годовых или больше прямо сейчас на дату написания этой статьи за свои компакт-диски без штрафных санкций.

7. Счета денежного рынка

Счет денежного рынка обеспечивает возможности получения процентов на сберегательном счете, но при этом обладает некоторой гибкостью, такой как текущий счет. Так что, если вы хотите безопасные инвестиции, которые являются хорошим местом для хранения свободных денег, счет денежного рынка может быть тем, что вы ищете.

Так что, если вы хотите безопасные инвестиции, которые являются хорошим местом для хранения свободных денег, счет денежного рынка может быть тем, что вы ищете.

В настоящее время некоторые из лучших счетов денежного рынка платят 2% и более, хотя многие из них ниже 2% годовых. Это делает счета денежного рынка немного менее привлекательными, чем некоторые депозитные сертификаты, облигации и высокодоходные сберегательные счета. Тем не менее, возможность вывода средств является одним из основных преимуществ.

8. Дробная недвижимость

Еще одна надежная инвестиция, которая может принести высокую прибыль, — это инвестиции в дробную недвижимость.

Инвестирование в недвижимость не лишено рисков. Например, покупка сдаваемой в аренду квартиры на одну семью и получение статуса арендодателя может подвергнуть вас всевозможным рискам, таким как рост процентных ставок или трудности с арендаторами. И даже инвестиции в REIT или отдельные компании, занимающиеся недвижимостью, не гарантируют возврата.

Однако рост компаний, занимающихся краудфандингом в сфере недвижимости, упростил создание разнообразного портфеля приносящей доход недвижимости. Многие платформы также имеют минимальные суммы инвестиций от 10 до 100 долларов. Это упрощает распределение вашего портфеля недвижимости по нескольким рынкам и сегментам, таким как коммерческая и жилая недвижимость, и позволяет еще больше снизить риски.

Fundrise — идеальный пример. Эта краудфандинговая платформа позволяет вам инвестировать в различные eREIT, начиная всего с 10 долларов. Затем акционеры получают ежеквартальные дивиденды, а годовая плата за управление довольно низкая — 1%. Вы можете прочитать наш обзор Fundrise для полной разбивки компании.

Arrived Homes — еще один новый игрок в сфере краудфандинга. Основное отличие от Fundrise заключается в том, что Arrived Homes позволяет вам покупать доли в индивидуальной жилой недвижимости, начиная со 100 долларов. Между двумя платформами можно создать разнообразный портфель недвижимости даже без больших денег.

Между двумя платформами можно создать разнообразный портфель недвижимости даже без больших денег.

Возврат в сфере недвижимости не гарантируется. Но за счет диверсификации вы можете снизить риск и сделать недвижимость более безопасным вложением с высокой доходностью.

На что обратить внимание перед инвестированием

Прежде чем углубиться в идею безопасного инвестирования, есть еще несколько факторов, которые вы должны рассмотреть, чтобы найти правильную инвестицию для ваших целей и устойчивости к риску: линия? Безопасные инвестиции, как правило, лучше всего подходят для более коротких периодов времени, поскольку они снижают волатильность. Но если вы инвестируете в долгосрочной перспективе, такие варианты, как дивидендные акции, недвижимость или немного более волатильные инвестиции, могут по-прежнему работать для вашего портфеля.

Но если вам не нужен портфель, ориентированный только на получение дохода, более целесообразным будет вложение в акции, ETF и другие ценные бумаги.

Но если вам не нужен портфель, ориентированный только на получение дохода, более целесообразным будет вложение в акции, ETF и другие ценные бумаги.Bottom Line

Может быть, вы ищете новый дом для своего чрезвычайного фонда или, возможно, вы хотите создать пенсионный портфель, который будет надежно приносить доход. Как бы то ни было, существует множество безопасных инвестиций, которые по-прежнему приносят высокую прибыль при низком риске или практически без риска.

Что касается молодых инвесторов, я все еще думаю, что в большинстве портфелей есть аргумент в пользу активов, ориентированных на рост.

Взамен инвесторы получают процентные платежи по фиксированной или переменной ставке до тех пор, пока облигация не достигнет срока погашения. Лицо, поддерживающее облигацию, является корпорацией, отсюда и название корпоративной облигации.

Взамен инвесторы получают процентные платежи по фиксированной или переменной ставке до тех пор, пока облигация не достигнет срока погашения. Лицо, поддерживающее облигацию, является корпорацией, отсюда и название корпоративной облигации.