Содержание

Куда инвестировать при низких процентных ставках: активы с наибольшей доходностью

Наши эксперты выбирают лучшие продукты и услуги, чтобы помочь вам принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров; тем не менее, наши мнения являются нашими собственными. Условия применяются к предложениям, перечисленным на этой странице.

- Низкие процентные ставки являются проблемой для доходных инвесторов, поскольку активы с фиксированным доходом приносят меньше.

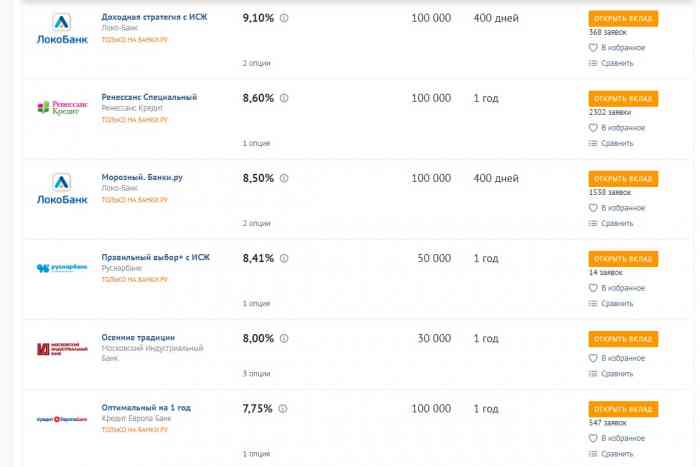

- Среди банковских продуктов CD и сберегательные онлайн-счета предлагают более высокую доходность.

- Корпоративные, муниципальные и бросовые облигации предлагают более высокие ставки, чем казначейские облигации США, при различной степени риска.

LoadingЧто-то загружается.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

XXI век превращается в эпоху неуклонного снижения процентных ставок. В начале 2000 года базовая ставка по федеральным фондам США колебалась в районе 6%; по состоянию на июль 2022 года — 2,5%. По данным Федеральной резервной системы, которая устанавливает денежно-кредитную политику в Соединенных Штатах, ставки будут оставаться близкими к нулю по крайней мере до 2023 года. Таким образом, низкие процентные ставки стали неотъемлемым атрибутом финансовой сферы.

В то время как этот сценарий создает преимущества для одних — компаний и людей, берущих кредиты или желающих рефинансировать свои ипотечные кредиты — это может быть проблемой для других:

- Владельцы банковских счетов видят, что их сбережения и счета денежного рынка зарабатывают меньше.

- Владельцам полисов постоянного страхования жизни, которые финансируют свои страховые взносы из накопленной денежной стоимости своих полисов, возможно, придется платить из своего кармана.

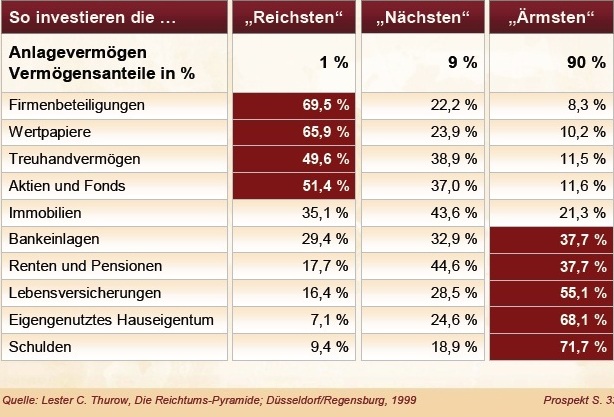

- Тем, кто зависит от инвестиционного дохода, труднее найти хорошие и безопасные источники дохода.

Инвестиции с фиксированным доходом, которые в основном привлекают пенсионеров и работников предпенсионного возраста, особенно сильно пострадали. В идеале, эти консервативные инвестиции приносят достаточно, чтобы покрыть расходы инвесторов, а также свести к минимуму или устранить необходимость погружения в основной капитал.

Но поскольку процентные ставки достигли исторического минимума, на инвесторов с фиксированным доходом ложится большая ответственность по разработке альтернативных инвестиционных стратегий традиционным депозитным счетам или облигациям Казначейства США. И чтобы цифры работали, стратегия может потребовать большего риска.

Здесь, в грубом порядке возрастания риска, перечислены некоторые из наиболее прибыльных вариантов инвестирования с фиксированной процентной ставкой в условиях низких или снижающихся процентных ставок — куда идти, когда процентные ставки низкие.

Онлайн-сберегательные счета

Традиционные банковские сберегательные счета, возможно, самые простые инвестиции, выплачивают примерно ту же годовую ставку, что и ежемесячная доходность по казначейским векселям, которая в настоящее время в некоторых случаях близка к нулю. Онлайн-сберегательные счета предлагают немного более высокую доходность. Отсутствие накладных расходов у цифровых банков позволяет им выплачивать больше, чем их традиционным аналогам. Просто убедитесь, что учреждение застраховано FDIC.

Рекомендуемые сберегательные счета инсайдеров

Значок шевронаУказывает на расширяемый раздел или меню, а иногда и на предыдущие/следующие параметры навигации. Значок шевронаУказывает на расширяемый раздел или меню, а иногда и на предыдущие/следующие параметры навигации.

Узнать больше

На сайте UFB Direct

Узнать больше

На сайте КИТ Банка

Депозитные сертификаты

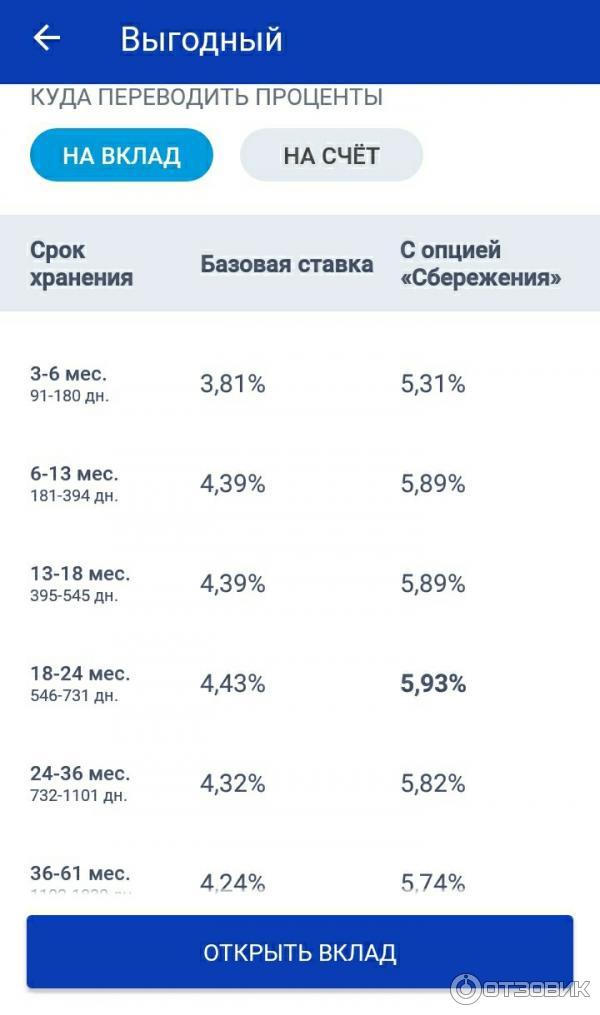

Инвесторы иногда также получают несколько более высокие ставки, чем на сберегательных счетах с депозитными сертификатами (CD). Ставка остается неизменной на срок действия КД, который варьируется от одного месяца до пяти лет. За долгосрочные компакт-диски платят более высокие ставки, чем за компакт-диски с более коротким сроком.

Следует признать, что фиксированная ставка CD становится негативным фактором, если процентные ставки начинают расти. Bump-up CD позволяют инвесторам увеличивать ставку в течение срока, если преобладающие ставки растут, иногда до двух раз. Существуют также компакт-диски без штрафных санкций, которые позволяют снимать средства до наступления срока погашения без уплаты комиссии.

Компромиссом для получения этих функций обычно является немного более низкая производительность.

Таким образом, перевод части ваших фондов с фиксированным доходом на компакт-диск может быть разумным шагом. Вы также можете попробовать использовать компакт-диски, покупая сертификаты с разными сроками погашения, что обеспечивает большую ликвидность.

Корпоративные облигации

Инвесторы с фиксированным доходом часто обращаются к рынку облигаций за более высокой доходностью, чем от банковских продуктов и счетов. Облигации как класс считаются консервативными и подходят для портфелей с фиксированным доходом, особенно казначейских облигаций США. Но когда Treasuries почти ничего не приносят, куда еще можно пойти?

Один из вариантов: корпоративные облигации, выпущенные компаниями, ищущими капитал. Они несут более высокий риск, чем казначейские облигации США, но считаются достаточно защищенными от дефолта — до тех пор, пока вы придерживаетесь компаний с сильным балансом и финансовой историей.

Облигации этих компаний обычно имеют буквенный рейтинг независимого рейтингового агентства, такого как Moody’s, Fitch и S&P. Ищите облигации с рейтингом от AAA до BBB. Они считаются облигациями «инвестиционного уровня» — наименее рискованными облигациями.

ETF высокодоходных облигаций

Облигации с рейтингом ниже BBB имеют несколько названий: «не инвестиционного класса», «высокодоходные» или, что наиболее известно, «мусорные облигации». Как следует из этих названий, по этим облигациям выплачиваются более высокие процентные ставки, но они подвержены большему риску дефолта, чем их аналоги инвестиционного уровня.

Это не означает, что они закрыты для инвесторов, просто они сопряжены с более высоким риском. Для максимальной безопасности придерживайтесь инвестирования через фонд, торгуемый на бирже облигаций (ETF), который имеет диверсифицированный портфель этих инструментов, выбранных профессиональными управляющими капиталом.

Муниципальные облигации

Муниципальные облигации, часто называемые муниципальными, выпускаются городами, округами и штатами для финансирования государственного строительства или инфраструктурных проектов. Они предлагают как более высокую доходность, чем банковские депозитные счета, так и преимущества при налогообложении. Они освобождены от федерального подоходного налога, а также от налогов штата и местных налогов для инвесторов, проживающих в штате, выпустившем их.

Заявленная процентная ставка Муниса ниже, чем у корпоративных облигаций, потому что они не облагаются налогом. Часто они равны, если учесть налог, который вы должны заплатить за корпоративную облигацию. Конечно, чем выше ваша налоговая планка, тем выгоднее будет муни.

Как и корпоративные облигации, муниципальные облигации имеют буквенный рейтинг. Наиболее безопасными называются облигации с общим обязательством (GO), которые обеспечены самой государственной организацией-эмитентом, а не доходом от конкретного проекта.

Фонды облигаций с установленным сроком погашения

Хотя инвесторы могут инвестировать напрямую в отдельные облигации и держать их до погашения, усилия могут быть дорогостоящими и трудоемкими. Биржевые фонды облигаций с установленным сроком погашения (ETF) инвестируют в тысячи различных облигаций, и все они хранятся в одном фонде. Каждый фонд предлагает заявленный срок погашения, который определяет, когда фонд закрывается и когда чистые активы распределяются между инвесторами. По сути, ETF облигаций с определенным сроком погашения сочетают в себе лучшее как от фондов облигаций, так и от отдельных облигаций.

Фонд облигаций Доходность ETF зависит от типа облигаций, находящихся в фонде (корпоративные, муниципальные, высокодоходные), а также от срока погашения фонда, обычно от одного до 10 лет. Конечно, доходность облигаций падает по мере роста процентных ставок, а продажа облигаций при повышении ставок приводит к убыткам. Из-за этого управляющие облигациями постоянно покупают и продают облигации, чтобы поддерживать средний срок погашения фонда с течением времени.

Из-за этого управляющие облигациями постоянно покупают и продают облигации, чтобы поддерживать средний срок погашения фонда с течением времени.

Несмотря на то, что получение хорошей прибыли, когда процентные ставки сложны, существуют жизнеспособные инвестиции с фиксированным доходом. Онлайн-сберегательные счета, компакт-диски и облигации — все это варианты.

Облигации как класс считаются консервативными и подходят для портфелей с фиксированным доходом. Будь то отдельные облигации или фонды облигаций, долговые ценные бумаги обычно предлагают более высокую доходность, чем многие другие инструменты с фиксированным доходом, такие как банковские счета и депозитные сертификаты. Конечно, чем больше доходность, тем больше риск. Это основное правило инвестирования в любом климате.

Но когда процентные ставки низки, инвесторы с фиксированным доходом должны быть открыты для снижения своей толерантности к риску. По крайней мере, до тех пор, пока процентные ставки снова не начнут расти.

Как инвестировать, когда процентные ставки растут

Рост процентных ставок имеет плохую репутацию по уважительным причинам: они делают кредитные карты и другие займы более дорогими, они вызвали хаос на рынке, а замедление экономики может спровоцировать рецессию. Но с любым спадом приходит возможность. Некоторые секторы, включая финансы, здравоохранение и международные акции, использующие доллар США, лучше себя чувствуют в условиях высоких процентных ставок. Вот как вы должны организовать свой портфель, чтобы извлечь максимальную пользу из кампании ФРС по снижению инфляции:

Рассмотреть облигации

Повышение процентных ставок по некоторым активам, таким как облигации, делает их более привлекательными для инвесторов. «В этих условиях инвесторы могут владеть портфелем высококачественных облигаций с умеренной дюрацией для получения дохода, а также потенциально компенсировать фондовый риск», — пояснил Карл Людвигсон, управляющий директор Bel Air Investment Advisors. «Если США погрузится в рецессию, инфляция и процентные ставки, вероятно, упадут, что в целом хорошо для облигаций с фиксированной процентной ставкой».

«Если США погрузится в рецессию, инфляция и процентные ставки, вероятно, упадут, что в целом хорошо для облигаций с фиксированной процентной ставкой».

Для инвесторов, желающих получить доход от казначейских ценных бумаг в краткосрочной перспективе, казначейские векселя являются хорошим вариантом, пока процентные ставки высоки. «Впервые за долгое время люди могут получать доходные ценные бумаги с очень коротким сроком», — пояснил Джейми Кокс, управляющий партнер Harris Financial Group. «Люди, которые ищут краткосрочные места для хранения денег за пределами банка, ищут убежища в казначейских векселях, где вы можете получить вексель на три-шесть месяцев с процентной ставкой от 4,6% до 4,8%», — добавил он. (Более подробно об инвестировании в облигации вы можете прочитать здесь.)

Взвешенная стоимость акций выше роста

Когда процентные ставки высоки, а экономика показывает признаки приближающейся рецессии, акции с прочными фундаментальными показателями, скорее всего, будут лучше, чем акции роста, которые, как правило, процветают на бычьем рынке. «Акции роста зависят от будущего и необходимости занимать больше денег по более высоким ставкам, чтобы получить будущую прибыль», — пояснил Марк Нойман, директор по инвестициям Constrained Capital. «Акции стоимости, как правило, являются лучшими генераторами немедленного денежного потока, которые могут использовать деньги, заработанные сейчас, а не в будущем», — добавил он.

«Акции роста зависят от будущего и необходимости занимать больше денег по более высоким ставкам, чтобы получить будущую прибыль», — пояснил Марк Нойман, директор по инвестициям Constrained Capital. «Акции стоимости, как правило, являются лучшими генераторами немедленного денежного потока, которые могут использовать деньги, заработанные сейчас, а не в будущем», — добавил он.

В частности, финансовый сектор — это сектор, который особенно преуспевает, потому что занимается распределением капитала и получает непосредственную выгоду от повышения процентных ставок. «Когда процентные ставки будут оставаться выше в течение длительного времени, вы захотите инвестировать в основном в активы, ориентированные на стоимость, такие как банки, финансы, компании, выпускающие кредитные карты, или страховые компании», — сказал Кокс. «Это все места, где вы можете заработать огромные суммы денег, потому что они распределяют деньги в экономику», — сказал он.

Сосредоточьтесь на акциях, приносящих дивиденды

Другим хорошим активом, которым можно владеть, являются акции, приносящие дивиденды. Такие компании, как производители потребительских товаров и здравоохранения, как правило, по-прежнему остаются прибыльными в условиях растущих ставок. «Рассмотрите возможность выплаты дивидендов по акциям, которые могут увеличить свою доходность», — объяснил Кокс. «Это действительно хорошее место для вложения денег, когда процентные ставки растут, потому что по мере роста процентных ставок будет расти и дивидендная доходность», — сказал он. «Акции, выплачивающие дивиденды, могут оказаться лучше, поскольку профиль с более высоким доходом может конкурировать с более высокими процентными ставками, предлагаемыми, например, в банках», — пояснил Нойман.

Такие компании, как производители потребительских товаров и здравоохранения, как правило, по-прежнему остаются прибыльными в условиях растущих ставок. «Рассмотрите возможность выплаты дивидендов по акциям, которые могут увеличить свою доходность», — объяснил Кокс. «Это действительно хорошее место для вложения денег, когда процентные ставки растут, потому что по мере роста процентных ставок будет расти и дивидендная доходность», — сказал он. «Акции, выплачивающие дивиденды, могут оказаться лучше, поскольку профиль с более высоким доходом может конкурировать с более высокими процентными ставками, предлагаемыми, например, в банках», — пояснил Нойман.

Ищите возможности на международном уровне

Настало время для инвесторов расширить свой портфель на развивающиеся рынки и другие международные секторы. «Поскольку процентные ставки в Соединенных Штатах росли быстрее, чем во всем мире, это создало разницу в валюте и сделало компании с крупным бизнесом, основанным на долларах, или бизнесом в США, более привлекательными», — пояснил Кокс.