Содержание

Как онлайн-брокер Robinhood делает биржевые инвестиции доступными для всех

Сооснователь и согендиректор Robinhood Markets Владимир Тенев / Ian Tuttle / Getty Images for Breakthrough Prize

Robinhood – онлайн-приложение, которое позволяет торговать на бирже без комиссий. На его примере ясно видно, как развивается рынок брокерских услуг. Новые технологии упростили доступ обычных людей к торгам. Удобный дизайн, быстрая удаленная регистрация и отсутствие сборов и комиссий привели к тому, что неквалифицированные инвесторы хлынули на рынок. Основная аудитория стартапа – миллениалы, средний возраст клиентов – 31 год, почти для половины Robinhood стал первой в жизни площадкой для инвестиций.

Популярности Robinhood помог карантин, заперший людей дома. За первые четыре месяца этого года у приложения появилось более 3 млн новых клиентов, а всего их сейчас больше 13 млн. Лишь на 1 млн меньше, чем у Charles Schwab, одного из крупнейших игроков, брокера с полувековой историей.

В августе Robinhood закрыл очередной раунд финансирования. Компания была оценена в $11,2 млрд. Один из ее основателей, Владимир Тенев, ценит в стартапе то, что ему удалось демократизировать инвестирование и вызвать «эффект Robinhood», когда брокеры стали снижать или вовсе отменять плату за свои услуги. Например, в сентябре прошлого года от взимания комиссии отказался Interactive Brokers, а за ним – E*Trade, Charles Schwab и TD Ameritrade. Через пару месяцев к ним присоединились Merrill Lynch и Wells Fargo.

Компания была оценена в $11,2 млрд. Один из ее основателей, Владимир Тенев, ценит в стартапе то, что ему удалось демократизировать инвестирование и вызвать «эффект Robinhood», когда брокеры стали снижать или вовсе отменять плату за свои услуги. Например, в сентябре прошлого года от взимания комиссии отказался Interactive Brokers, а за ним – E*Trade, Charles Schwab и TD Ameritrade. Через пару месяцев к ним присоединились Merrill Lynch и Wells Fargo.

Robinhood дал людям возможность собрать в портфеле десятки разных бумаг, но по одной-две акции каждой компании. Диверсифицировать портфель, располагая небольшой суммой, раньше было невозможно из-за комиссий, говорит Тенев. А он настаивает, что «индустрия финансовых услуг должна служить всем людям, независимо от их состояния» (цитата по The New York Times, NYT).

Другим достижением стартапа Тенев считает то, что он изменил поведение розничных инвесторов. Когда в марте этого года на американском фондовом рынке произошел обвал, рядовые инвесторы поступили вопреки обычной практике. «Если после обвала рынка начинается рецессия, мелкие инвесторы обычно уходят с биржи, а различные финансовые организации лишь выигрывают от этого. Однако в данном случае люди начали массово регистрироваться в Robinhood, а уже зарегистрированные пользователи стали инвестировать больше. [Благодаря Robinhood] миллионы людей начали заниматься инвестициями в то время, когда, наоборот, должны были уйти с рынка. Это положительно скажется как на обществе, так и на нашей экономике», – цитирует его Forbes.

«Если после обвала рынка начинается рецессия, мелкие инвесторы обычно уходят с биржи, а различные финансовые организации лишь выигрывают от этого. Однако в данном случае люди начали массово регистрироваться в Robinhood, а уже зарегистрированные пользователи стали инвестировать больше. [Благодаря Robinhood] миллионы людей начали заниматься инвестициями в то время, когда, наоборот, должны были уйти с рынка. Это положительно скажется как на обществе, так и на нашей экономике», – цитирует его Forbes.

Редактор TechCrunch Джош Констин в интервью РБК упомянул Robinhood среди стартапов, которые могут со временем превратиться в новые Google и Amazon.

Корм для акул

В модели Robinhood есть и оборотная сторона медали. Повышенный интерес к фондовому рынку и облегченный доступ к торгам далеко не всегда на пользу гражданам. NYT рассказывает историю одного из инвесторов. Ричарда Добаце, врача ВМФ, отца троих детей, привлекла простота приложения. В 2017 г. он перевел на брокерский счет $15 000, для чего залез в долги по кредитной карте. Эти деньги проиграл и взял кредит в $30 000 под залог дома. Был момент, когда он мог бы снять с брокерского счета $1 млн. Но в августе эта сумма составила чуть меньше $7000.

Эти деньги проиграл и взял кредит в $30 000 под залог дома. Был момент, когда он мог бы снять с брокерского счета $1 млн. Но в августе эта сумма составила чуть меньше $7000.

По американским законам новичкам запрещено торговать опционами. Но Robinhood инструктирует, как отвечать на вопросы анкеты, чтобы создать впечатление, что у клиента есть некоторый опыт работы с ценными бумагами, пишет NYT. Исследовательская фирма Alphacution сравнила для газеты заявки клиентов девяти брокерских фирм и выяснила: пользователи Robinhood совершают сделки с большей частотой в принципе и особенно – рискованными продуктами. Чем чаще мелкие инвесторы оборачивают акции, тем хуже их доходность. Результаты еще хуже, когда они участвуют в опционах, замечает NYT.

Неопытные трейдеры, которые пытаются заработать на волатильности акций и спекулируют с опционами, – отличная добыча для акул с Уолл-стрит, согласен Forbes. Журнал ссылается на исследование клирингового центра Options Clearing Corporation – лишь на 6% всех опционных контрактов удается заработать.

Тем не менее люди рискуют. 21июля Goldman Sachs зафиксировал, что дневной объем розничной торговли опционами впервые превысил объем торгов акциями. Forbes пишет, ссылаясь на Goldman Sachs, что объем розничной торговли опционами в этом году вырос на 129% из-за действий мелких спекулянтов, которые скупают опционы (в том числе и через Robinhood).

Серьезные нарекания к Robinhood возникли в июне, когда 20-летний студент Александр Крис, пользовавшийся кредитным плечом, покончил с собой, увидев на своем счету отрицательный баланс в $730 000. Компания оправдывалась, что тот перепутал баланс (который на самом деле был $16 000) с покупательной способностью по опционам. Шестеро американских парламентариев обвинили компанию, что, разрекламировав себя как простой в использовании и недорогой сервис, она привлекла относительно неопытных клиентов, а значит, должна была взять на себя ответственность по их защите. Но в отличие от управляющих компаний брокеров закон не обязывает действовать только в интересах клиента. Robinhood увеличил количество образовательных материалов на сайте, ужесточил требования к покупателям рискованных инструментов и пожертвовал $250 000 в фонд по предотвращению суицида.

Robinhood увеличил количество образовательных материалов на сайте, ужесточил требования к покупателям рискованных инструментов и пожертвовал $250 000 в фонд по предотвращению суицида.

В августе источники Bloomberg сообщили, что приложение привлекло внимание регуляторов – Комиссии по ценным бумагам и биржам (SEC) и Службы регулирования финансовой индустрии (FINRA). Дело в том, что на Robinhood поступило почти вчетверо больше жалоб, чем на конкурентов, в различные агентства, защищающие права потребителей. С начала года до середины июля на Robinhood жаловались 473 раза, на Charles Schwab – 126, на E*Trade – 111, на Fidelity – 69, на Interactive Brokers – 7.

Многие жалобы относятся к марту. Приложение Robinhood не работало более суток: не справилось с резко выросшим количеством заявок, когда падение на рынке сменилось ростом. Больше всего клиентов возмутило, что служба поддержки не реагировала ни на письма, ни на звонки. Один из инвесторов потерял $20 000, приводит пример Bloomberg. Другой лишился возможности управлять счетом на неделю и все это время безуспешно пытался связаться с компанией. В итоге его потери – $6000. Многие претензии касаются не реальных потерь, а упущенной выгоды. Сотрудники регуляторов жаловались агентству, что фактически превратились в линию клиентской поддержки стартапа: не дозвонившись до Robinhood, клиенты пытались получить помощь от них. С марта по июнь Robinhood «падал» чаще, чем его конкуренты: 47 раз против 10 у Charles Schwab, добавляет NYT.

Другой лишился возможности управлять счетом на неделю и все это время безуспешно пытался связаться с компанией. В итоге его потери – $6000. Многие претензии касаются не реальных потерь, а упущенной выгоды. Сотрудники регуляторов жаловались агентству, что фактически превратились в линию клиентской поддержки стартапа: не дозвонившись до Robinhood, клиенты пытались получить помощь от них. С марта по июнь Robinhood «падал» чаще, чем его конкуренты: 47 раз против 10 у Charles Schwab, добавляет NYT.

После мартовского сбоя компания, не разглашая точных цифр, объявила: в этом году она на несколько сотен человек удвоила количество сотрудников, обслуживающих клиентов, и наняла новых программистов. Пострадавшим обещали выплатить компенсацию на индивидуальной основе. Тенев и второй основатель стартапа, Байджу Бхатт, решили открыть представительство в Вашингтоне и взять в штат стартапа Дэна Галлахера, бывшего комиссара SEC от республиканской партии, и Лукаса Московица, который руководил аппаратом одного из председателей SEC. Также они заключили контракт с четырьмя лоббистскими фирмами.

Также они заключили контракт с четырьмя лоббистскими фирмами.

Как болгарин подружился с индусом

У 33-летнего Тенева и 35-летнего Бхатта много общего. Они оба из семей иммигрантов, жили в штате Вирджиния, единственные дети в семье, оба поступили в Стэнфорд, где и сдружились. Родители их приехали в США, чтобы учиться в аспирантуре. Семья Бхатта перебралась в Америку из Индии, а Тенева – из Болгарии.

Отец рассказывал Теневу, как в старших классах у него появилась знакомая работница библиотеки. Она тайком проводила его в подвал, где хранилась запрещенная к выдаче литература. Там он читал труды об экономике Запада и книги зарубежных экономистов. А в 1991 г. у него появилась возможность уехать учиться экономике в США. Четырехлетнего Владимира оставили в Болгарии с бабушкой и дедушкой. Но уже через год забрали к себе в Америку.

«Мои родители явно избегали риска – они решительно настаивали на том, чтобы я пошел в финансовую сферу, где они оба работают, но только не в качестве предпринимателя. Они делали одну и ту же работу в World Bank целых 25 лет, поэтому я рос, не думая о предпринимательстве», – рассказывал Тенев Business Insider.

Они делали одну и ту же работу в World Bank целых 25 лет, поэтому я рос, не думая о предпринимательстве», – рассказывал Тенев Business Insider.

Кризис 2008 г. застал Тенева в магистратуре, а Бхатта – только что устроившимся на работу в трейдерскую компанию. Бхатт заговорил о том, что надо воспользоваться моментом и открыть свой бизнес. В 2010 г. в Нью-Йорке начала работу их небольшая фирма по высокочастотным торгам Celeris. В 2011 г. они открыли другой бизнес – компания Chronos Research продавала ПО для хедж-фондов и банков.

Замысел Robinhood появился, когда на вечеринке один из гостей поинтересовался у Тенева, сколько же денег его фонд высокочастотной торговли тратит на комиссии за операции. Удивленный Тенев ответил, что фонды ничего не платят за покупку-продажу бумаг. Не менее удивленный гость воскликнул: «За что же я тогда отдаю своему брокеру по $49,95 за операцию?» Той же ночью Тенев и Бхатт накидали бизнес-план брокера, который не берет платы с частных инвесторов. Идея казалась привлекательной. В новостях только и говорили о движении Occupy Wall Street («Захвати Уолл-стрит») – 17 сентября 2011 г. в Нью-Йорке началась акция гражданского протеста против экономической несправедливости. Но партнерам пришлось пережить два года и 75 отказов, прежде чем они нашли венчурного капиталиста, поверившего в идею, – фонд Index Ventures.

В новостях только и говорили о движении Occupy Wall Street («Захвати Уолл-стрит») – 17 сентября 2011 г. в Нью-Йорке началась акция гражданского протеста против экономической несправедливости. Но партнерам пришлось пережить два года и 75 отказов, прежде чем они нашли венчурного капиталиста, поверившего в идею, – фонд Index Ventures.

Как работает сарафанное радио

В декабре 2014 г. приложение Robinhood стало доступно для скачивания. А перед этим в очередном раунде финансирования пригласили поучаствовать рэпера Снупа Догга, хип-хопера Наса и актера Джареда Лето. Компания экономила на всем и вместо рекламы предпочитала сарафанное радио, для этого в том числе привлекая знаменитостей в акционеры.

Чтобы написать приложение, много денег не надо. Но чтобы получить право торговать, брокеру требуется капитал. Это вполне понятное требование: регулятор хочет гарантировать, что владельцы свежеиспеченной компании, собрав с клиентов деньги, не исчезнут в неизвестном направлении.

В декабре 2013 г., задолго до запуска приложения, Тенев и Бхатт сделали посвященный ему сайт. Там коротко излагалась идея стартапа: «Прекратите платить до $10 с каждой сделки!» Далее сообщалось, что, когда приложение появится, скачать его смогут не все желающие сразу, а строго по очереди. Чтобы записаться, нужно оставить адрес электронной почты.

Сайт еще не успели толком начать раскручивать, как Тенев с удивлением обнаружил, что на него зашло 600 человек. Google Analytics показал, что почти весь трафик пришел с Hacker News. На этом интернет-ресурсе пользователи выкладывают новости, а посетители голосуют за них.

Как брокеры снижали расценки

В 1975 г. SEC отказалась от идеи регулировать комиссии брокеров. Многие воспользовались этим, чтобы поднять стоимость услуг. Но нашлись так называемые дисконтные брокеры – например, Charles Schwab, – которые снизили расценки. Это положило начало ценовой войне, и к 2011 г., когда Тенев и Бхатт задумались о стартапе, комиссия в $10 за сделку считалась нормальной.

Совсем обойтись без комиссий попыталась еще в 2006 г. фирма Zecco. Через три дня после запуска ее услуги свой пакет, где не было комиссий, представил Bank of America, а через три месяца – Wells Fargo. Правда, у Zecco для открытия счета нужно было положить на него минимум $2500, а у его конкурентов – не менее $25 000. Но Zecco так и не смогла придумать, как зарабатывать с нулевой комиссией. К 2011 г. она сократила количество сделок без нее до 10 в месяц, а с остальных брала по $4,95. А в 2012 г. компания объявила о слиянии с брокером TradeKing.

Кто-то (Тенев клянется, что не они с Бхаттом) обнаружил сайт Robinhood и написал о нем в Hacker News. Оказалось, идея стартапа интересна людям. Когда Тенев зашел на сайт, на первом месте в рейтинге стояла новость о посадке китайского зонда на Луне, на втором – о покупке Google компании робототехники Boston Dynamics, а на третьем – «Robinhood: биржевая торговля без комиссии». Через 20 минут сообщение о Robinhood перебралось на второе место, а вскоре и на первое.

В итоге на сайте Robinhood в тот день зарегистрировалось 10 000 человек. За неделю – более 50 000. Тенев и Бхатт прибегли к хитрости. После регистрации пользователь видел, сколько людей стоит в очереди на скачивание приложения перед ним, а сколько – после. Можно было отправить друзьям ссылку с приглашением тоже встать в очередь. После каждого приведенного человека тот, кто его пригласил, продвигался чуть ближе к началу очереди. Таким образом, к моменту запуска приложения у него была база более чем из миллиона потенциальных клиентов.

Есть у Robinhood и другие уловки. Например, новому пользователю дарят одну недорогую акцию. Чтобы узнать, какую именно, надо потереть на экране изображение – это очень похоже на стирание защитного слоя с билета мгновенной лотереи.

Достижения и провалы

Из двух основателей Бхатт особенно одержим идеей упростить процесс торговли. Раньше каждый раз, когда появлялась новая функция, он отправлялся в кампус альма-матер, Стэнфорда, и лично опрашивал студентов: нравится ли им новинка, что бы они улучшили в ней в частности и в приложении в общем. Недаром Robinhood в 2015 г. стал одним из призеров премии Apple Design Award, которой Apple ежегодно отмечает художественные и технические достижения разработчиков, выпустивших приложения или их значительные обновления на ее платформах.

Недаром Robinhood в 2015 г. стал одним из призеров премии Apple Design Award, которой Apple ежегодно отмечает художественные и технические достижения разработчиков, выпустивших приложения или их значительные обновления на ее платформах.

Не обходилось без проблем. Например, одним из преимуществ Robinhood его создатели считают скорость: стартап выходил на рынок во времена, когда между открытием брокерского счета и покупкой первой акции приходилось ждать неделю и больше. Их приложение позволяло уложить оба действия в один день, говорил Тенев Business Insider. Но в 2017 г. NYT нашла в интернете множество жалоб, что перечисление денег из банка на счет в Robinhood и обратно занимает до восьми дней.

Досадный сбой случился в 2018 г. Из-за ошибки программиста сделки по опционам стали регистрироваться в программе с противоположными условиями, нежели вводил клиент. А в прошлом году ошибка предоставила в распоряжение клиентов бесконечное кредитное плечо.

В декабре 2019 г. FINRA оштрафовала Robinhood на $1,25 млн за то, что компания не искала посредников, которые провели бы сделки клиентов по лучшим условиям. Но это уже вопрос того, как зарабатывает стартап. А Robinhood, хотя пользоваться им можно бесплатно, все-таки проект, получающий прибыль.

Но это уже вопрос того, как зарабатывает стартап. А Robinhood, хотя пользоваться им можно бесплатно, все-таки проект, получающий прибыль.

На чем зарабатывают Тенев и Бхатт

Начав с торговли акциями, Robinhood добавил к ней опционы, а в 2018 г., поддавшись моде, – криптовалюты. Если криптобиржи брали от 1 до 4% за покупку-продажу, то Robinhood и тут не стал брать комиссию. Как же компания собирается в этом году, по информации источника Forbes, получить выручку в $700 млн – т. е. на 250% выше, чем в прошлом? Ведь отказ от комиссий стал одной из причин, почему конкуренты Robinhood вынуждены были согласиться на поглощение более крупными игроками – в ноябре прошлого года TD Ameritrade досталась Charles Schwab, а в феврале этого года E*Trade была куплена банком Morgan Stanley.

У Robinhood есть несколько способов заработка. В 2016 г. была запущена премиальная версия Robinhood Gold. Платя от $6 до $200 ежемесячно (в зависимости от средств на счете), можно торговать до и после торговой сессии и использовать кредитное плечо. Компания также получает проценты с остатков на клиентских счетах.

Компания также получает проценты с остатков на клиентских счетах.

Но более 60% выручки ей приносит, по данным Forbes, оплата за поток заявок (payment for order flow, PFOF). Эту систему использует не только Robinhood. Получив заявку от клиента, Robinhood не исполняет ее на бирже, а поручает ее выполнение какому-нибудь крупному брокеру: кто больше предложит за посредничество. Тот выполняет ее так, чтобы получить небольшую прибыль на спреде, и делится процентом с этой прибыли с Robinhood.

Bloomberg, изучая отчетность Robinhood за IV квартал 2017 г., выяснил, что чаще всего стартап пользовался услугами компании Citadel, получая в среднем $0,0024 с одной акции. После того как агентство обратилось в Robinhood за комментариями, стартап изменил методику раскрытия информации на своем сайте, чтобы было невозможно сравнить поступления от разных маркет-мейкеров.

В августе этого года Forbes, ссылаясь на аналитический отчет инвестбанка Piper Sandler, утверждал: Robinhood получает от маркет-мейкеров 17 центов за 100 акций и 58 центов за 100 акций по опционным договорам. Как объяснял изданию миллиардер Томас Петерффи (основал конкурента Robinhood, компанию Interactive Brokers), интерес маркет-мейкеров даже не в доходе от спреда, а в информации об условиях рыночных заявок.

Как объяснял изданию миллиардер Томас Петерффи (основал конкурента Robinhood, компанию Interactive Brokers), интерес маркет-мейкеров даже не в доходе от спреда, а в информации об условиях рыночных заявок.

Год назад Robinhood дал клиентам возможность выставлять ордера stop-limit: когда стоимость актива достигает указанной цены, немедленно выставляется другая отложенная заявка – лимитный ордер на покупку или продажу. По словам Петерффи, stop-limit – это самые ценные ордера, которые может купить опытный трейдер. Например, если видишь, что ордера на продажу сгруппированы вокруг определенной цены, то, соответственно, понимаешь: если акция или опцион достигнет этой цены, рынок сильно упадет.

Forbes предлагает повнимательнее присмотреться к тому, что на самом деле движет «цифровым казино» Тенева. С самого начала компания Robinhood создавалась для того, чтобы получать прибыль, продавая торговые данные своих клиентов тем самым акулам с Уолл-стрит, которые «потратили десятилетия (и заработали миллиарды) на то, чтобы перехитрить инвесторов».

Ходит шутка, что Тенев и Бхатт сделали какого-то неправильного Робин Гуда. Он берет деньги у бедных и зарабатывает на том, что передает их богатым. Но официальный представитель компании в ответ заявил Forbes, что только в этом году Robinhood уже сэкономил своим клиентам $1 млрд на комиссиях.

куда вложить деньги? Обзор рынка инвестиций от Экспобанка

Начало года оказалось достаточно волатильным для фондового рынка. Инвестиции в иностранные ценные бумаги в 2022 году на фоне различных ограничений стали довольно рискованными, а российские акции, наоборот, выглядят привлекательно из-за низких цен. Тем не менее сейчас как никогда важно тщательно выбирать отрасли и конкретные ценные бумаги для вложений.

Мы выделили несколько отраслей, компаний и акций, на наш взгляд, наиболее перспективных с точки зрения инвестиций. Обращаем внимание, что все предложенные инвестиционные идеи не являются индивидуальной рекомендацией. Выбор акций и облигаций для покупки зависит от ваших целей, отношения к риску и состава портфеля.

Инвестиции в IT

Мировой и российский рынки IT показывают стремительный рост в несколько десятков процентов в год. После ухода некоторых зарубежных IT-компаний с российского рынка освободились новые ниши, что может способствовать ускорению развития российских компаний.

В то же время в России действуют беспрецедентные меры поддержки IT-отрасли: обнуление налога на прибыль и мораторий на проведение проверок до конца 2024-го, доступ IT-компаний к льготным кредитам по ставке не выше 3% годовых на новые проекты, ежегодные гранты в целях стимулирования отечественных разработок в области IT, а также льготы для сотрудников IT-компаний.

В какие компании инвестировать?

Наиболее перспективными информационными технологиями, как в России, так и в мире, считаются криптовалюта, облачные вычисления, искусственный интеллект, робототехника и интернет вещей, 5G-сети. На российском рынке представлены Яндекс, Ростелеком, VK (Mail.ru), МТС, Positive Technologies, которые, в частности, собираются развивать эти направления. Самыми интересными акциями для инвестиций в 2022 году с точки зрения потенциала роста стоимости считаем МТС.

На российском рынке представлены Яндекс, Ростелеком, VK (Mail.ru), МТС, Positive Technologies, которые, в частности, собираются развивать эти направления. Самыми интересными акциями для инвестиций в 2022 году с точки зрения потенциала роста стоимости считаем МТС.

Компания МТС, которая среди российских мобильных операторов имеет самую современную сеть мобильной связи планирует развитие в области 5G-сетей и искусственного интеллекта. Кроме того, инвестиция в акции МТС интересна и для получения дивидендов: компания имеет привлекательную дивидендную политику и регулярно выплачивает дивиденды с доходностью, как правило, выше среднего на рынке.

Инвестиции в минеральные удобрения

Цены на удобрения в мире, как правило, растут прямо пропорционально ценам на зерно/пшеницу – в случае угрозы продовольственного кризиса и перед посевной они устремляются вверх. Кроме того, население в мире растет, а дефицит посевных площадей ставит перед фермерами задачу повышения урожайности за счет удобрений.

Лучшие компании для инвестиций

На российском фондовом рынке представлены два российских производителя минеральных удобрений – ФосАгро и Акрон.

ФосАгро специализируется на фосфорных (NP) удобрениях, имеет собственную базу по добыче апатитов на Кольском полуострове и, благодаря развитию производства чистых удобрений, стала крупнейшим в Европе производителем NP-удобрений.

Акрон специализируется на фосфорно-калийных (NPK) удобрениях, также имеет собственную апатитовую базу и работает над расширением базы по добыче калия, но 50% выручки генерирует от продажи простых удобрений.

Наша рекомендация – инвестиция в акции компании ФосАгро, которая является крупнейшим в мире производителем высокосортного апатитового концентрата. У ФосАгро одна из самых привлекательных дивидендных политик на фондовом рынке с дивидендной доходностью, как правило, выше среднего на рынке.

Инвестиции в продовольственный сектор

Спрос на продовольствие зависит от численности населения в мире, динамики доходов и их распределения, а также цен на продукцию. На фоне угрозы мирового продовольственного кризиса ожидается активное госсубсидирование продовольственных компаний и инвестиции в их развитие. Поэтому инвесторы могут поучаствовать в росте некоторых акций в 2022 году.

Инвестиции в повышение урожайности и улучшение управления фермерскими хозяйствами будут стимулировать рост мирового растениеводства. По прогнозам, 87% глобального роста производства сельскохозяйственных культур будет обеспечено за счет повышения урожайности (на фоне внесения удобрений), 7% – за счет увеличения интенсивности посевов и только 6% – за счет расширения пахотных земель. Аналогично в животноводстве и рыбоводстве, значительная доля прогнозируемого роста производства на 14% будет обеспечена за счет повышения производительности.

- Производство аквакультуры обгонит рыбный промысел в 2027 году и составит 52% всего производства рыбы к 2030 году.

- Постпандемийное восстановление мировой экономики дополнительно стимулирует производство мяса. По прогнозам, оно вырастет почти на 13% к 2030 году, достигнув 373 млн т. При этом инфляционные волны в экономике обычно способствуют снижению потребления свинины и говядины в пользу более дешевого куриного мяса.

- По экспорту подсолнечного масла Россия занимает второе место в мире. Потребление масел увеличится к 2030 году на 33 млн т, при чем в основном за счет роста интереса к пищевым маслам.

Какие компании интересны?

Из российских производителей продовольствия на фондовом рынке представлены Русагро, Черкизово и Русская аквакультура. Русагро основное внимание уделяет масложировому сегменту и производству мяса, Черкизово – производству птицы, делая ставку на перспективный рынок индейки, Русская аквакультура – искусственному выращиванию лососевых рыб.

Мы рекомендуем весьма надежные вложения в облигации компании Черкизово.

Инвестиции в девелопмент

Рынок жилья в России довольно перспективен. К 2030 году планируется поднять обеспеченность жилой недвижимостью каждого россиянина с 26,9 кв. м до 33,8 кв. м. Драйвером роста рынка недвижимости является ипотека, ставки по которой в последние годы ускоренно снижались. И в среднем доля ипотечных сделок у девелоперов составляет 60-70%.

После резкого повышения ставки в 2022 году ЦБ РФ на фоне замедления темпов инфляции вновь приступил к их снижению: на начало июня ключевая ставка понижена с 17% до 11%. Также с 1 апреля 2022 года в России вступили в силу новые условия льготной программы господдержки по ипотеке на новостройки, что стимулирует продолжение покупок семьями жилья в ипотеку и развитие девелопмента.

В 2021 году был достигнут максимум по вводу жилья в РФ за последние 10 лет — 90 млн кв. м. До 2030 года планировалось увеличить показатель ввода в эксплуатацию до 120 млн кв. м в год.

м. До 2030 года планировалось увеличить показатель ввода в эксплуатацию до 120 млн кв. м в год.

На середину 2021 года в России строили жилье около 2, 2 тысяч застройщиков, среди которых много мелких игроков. 100 крупнейшими компаниями строится более 50% от общего объема многоквартирного жилья в России, доля топ-10 застройщиков в РФ составляет около 20%. Большинство крупных игроков – девелоперы с длинным и успешным опытом реализации проектов.

В 2021 году было зафиксировано увеличение объемов выданных разрешений на строительство, общая площадь жилья в которых составила 35,8 млн кв. м, что выше на 41,5% по сравнению с 2020 годом.

Московский регион – крупнейший рынок недвижимости в России. На него приходится 27% всего объема текущего строительства. Выход в регионы для многих застройщиков малоинтересен из-за низких цен на недвижимость. Число девелоперов при этом на протяжении 2 лет имеет тенденцию к сокращению, так как мелкие застройщики в регионах прекращают работу из-за невозможности работы в условиях эскроу-счетов. Дело в то, что с 1 июля 2019 года российские застройщики обязаны работать по эскроу-счетам, на которых аккумулируются средства граждан. Строительные компании не могут пользоваться этими деньгами до окончания работ, поэтому они, как правило, кредитуются в банках.

Дело в то, что с 1 июля 2019 года российские застройщики обязаны работать по эскроу-счетам, на которых аккумулируются средства граждан. Строительные компании не могут пользоваться этими деньгами до окончания работ, поэтому они, как правило, кредитуются в банках.

В какие компании инвестировать?

Из российских девелоперов на Мосбирже представлены топ-3 в России: ПИК, ЛСР и Самолёт, а также Эталон.

Компания ПИК лидирует по объему текущего строительства, фокусируется на жилье эконом-класс в Москве.

Самолет претендует на звание самого быстрорастущего девелопера в России, компания занимает первое место по объему земельного фонда в России – 28,4 млн квадратных метров и также сосредоточена на развитии девелоперских проектов в Москве и Санкт-Петербурге.

ЛСР занимает второе место по объему строительства в РФ, 60% продаж осуществляет в Санкт-Петербурге, не обделяя рынок Москвы и Екатеринбурга.

Эталон также фокусируется на реализации проектов в Москве и Санкт-Петербурге с перспективой выхода в регионы.

Наиболее перспективны, на наш взгляд, инвестиции в акции Самолета в силу быстрого роста компании и ЛСР на фоне сравнительно высокой рентабельности. Можно также попробовать выгодно вложиться в облигации этих компаний.

Актуальные инвестиционные идеи вы всегда можете найти в телеграм-канале «Экспо Инвестиции». Подписывайтесь и будьте в курсе самый важных новостей для начинающих и продвинутых инвесторов.

Еще 10 полезных цитат для частного инвестора

Во времена коррекций на фондовом рынке полезно перечитать мудрые инвестиционные советы известных людей. Они рекомендуют следить за расходами, не совершать мелких необдуманных трат или импульсивных действий и не поддаваться повседневному «шуму» на финансовых рынках.

Мы подготовили 10 высказываний инвесторов, ученых и бизнесменов, которые помогают лучше понять, как стоит обращаться с деньгами.

1. Остерегайтесь незначительных расходов: маленькая течь потопит большой корабль.

— Бенджамин Франклин, американский политический деятель и дипломат

Мелкие траты (да, мы в курсе, что пример с латте набил оскомину) на самом деле «съедают» достаточно большую часть ваших денег. То же самое и на фондовом рынке. Даже если вы покупаете не отдельные бумаги, а вкладываетесь в паевой инвестиционный фонд (ПИФ), то средние расходы пайщиков составляют 5,6% (включая эффект скидок и надбавок). Именно поэтому многие предпочитают инвестировать в биржевые индексные фонды (ETF), которые взимают единую комиссию за обслуживание от 0,45%.

2. Большинство моих вложений — в индексные фонды акций.

— Уильям Шарп, американский экономист и лауреат Нобелевской премии по экономике

Не удивил. Уильям Шарп — известный американский экономист, лауреат Нобелевской премии. Как и многие из его именитых коллег, Шарп предпочитает не спекулировать на краткосрочных показателях, а обращает внимание на долгосрочные тренды. Именно долгосрочные инвестиции приносят больше дохода на длительном горизонте, чем спекуляции.

Как и многие из его именитых коллег, Шарп предпочитает не спекулировать на краткосрочных показателях, а обращает внимание на долгосрочные тренды. Именно долгосрочные инвестиции приносят больше дохода на длительном горизонте, чем спекуляции.

3. Если вы с трудом можете себе представить потерю 20% на фондовом рынке, вам не стоить вкладывать в акции.

— Джон (Джек) Богл, американский предприниматель и инвестор, основатель The Vanguard Group

Создатель первого розничного индексного фонда Джон Богл считает, что для того, чтобы быть инвестором, необходимо смотреть на колебания рынков философски. Нужно быть готовым к тому, что акции иногда резко падают в цене, приходится терпеливо пережидать эти периоды. Периодически придется покупать еще больше этих акций (теперь со скидкой!), если это соответствует вашей изначальной стратегии. Этот процесс называется перебалансировкой портфеля — приведением всех активов в портфеле к изначально заданным весам, согласно вашей финансовой цели и выбранной стратегии.

4. Знайте, чем вы владеете, и знайте, почему вы этим владеете.

— Питер Линч, американский финансист и инвестор, руководил инвестиционным фондом Magellan Fidelity

Нас часто манит жажда быстрой наживы, будь то выигрыш в лотерею или покупка рискованных акций, которые, как мы надеемся, взлетят в цене. Так и на финансовых рынках мы не всегда вникаем в суть того инструмента, в который собираемся инвестировать, и поэтому «попадаем» на дополнительные комиссии и сборы и теряем часть прибыли. В случае ETF вы знаете, чем вы владеете — всем рынком целиком, будь то Китай, Германия или Австралия.

5. Будьте осторожным, когда другие жадны, и жадным, когда других снедает страх.

— Уоррен Баффетт, не нуждается в представлении

Баффет предлагает контрцикличные инвестиции. Это не для всех. Эмоции могут стать опаснейшим врагом инвестора во времена «просадок». Исследования показывают, что рациональность людей ограничена и они часто идут на поводу мнимых страхов и иллюзорных соблазнов: покупают на жадности и продают на страхе. Таким образом, из-за необдуманной хаотичной покупки и продажи бумаг инвестпортфель наполняется активами, которые не соответствуют вашей изначальной финансовой цели и не ведут к ее реализации. Кроме того, этим поведенческим искажением часто пользуются недобросовестные финансовые консультанты, давая «прогнозы». Не позволяйте себе стать жертвой собственных эмоций и не поддавайтесь влиянию стадного чувства.

Таким образом, из-за необдуманной хаотичной покупки и продажи бумаг инвестпортфель наполняется активами, которые не соответствуют вашей изначальной финансовой цели и не ведут к ее реализации. Кроме того, этим поведенческим искажением часто пользуются недобросовестные финансовые консультанты, давая «прогнозы». Не позволяйте себе стать жертвой собственных эмоций и не поддавайтесь влиянию стадного чувства.

6. В долгосрочной перспективе новости на фондовом рынке будут хорошими.

— Уоррен Баффетт, у него слишком много отличных цитат

Если вы придерживаетесь долгосрочной стратегии инвестирования, то наверняка на длительном горизонте вложений столкнетесь с коррекциями на рынке. Главное правило — не паниковать и не менять состав активов в портфеле, так как велика вероятность продать активы, которые в долгосрочной перспективе покажут рост, и накупить мусорных активов, ожидая, что они будут показывать доход. Американская экономика, к примеру, пережила две мировые войны в XX веке (правды ради — не на своей территории), Великую депрессию, множество рецессий и финансовых кризисов, шоки на нефтяном рынке. И тем не менее — посмотрите на рост!

И тем не менее — посмотрите на рост!

7. Дураки рано или поздно расстанутся со своими деньгами. К сожалению, расстанутся с ними и те, кто поддался атмосфере всеобщего оптимизма или собственной исключительной «финансовой интуиции».

— Джон Кеннет Гелбрейт, американский экономист

Экономисты доказали, что люди не имеют успеха в прогнозировании того, что произойдет на фондовом рынке. Причем это касается и опытных квалифицированных инвесторов: в среднем не удается предсказать, куда пойдет рынок в тот или иной момент, день или год. Было проведено исследование, которое доказало, что обезьянка, бросающая дротики на страницы финансовой газеты, ничем не хуже и не лучше финансовых советников, дающих инвестиционные прогнозы.

8. Откладывать деньги — хороший совет для бедного и среднего человека. Для построения богатства это плохой совет. Инвестирование — вот то, что дает средства.

— Роберт Кийосаки, американский бизнесмен, инвестор и автор ряда книг по саморазвитию и мотивации

Согласно исследованию, проведенному в 2017 году, каждый четвертый россиянин предпочитает хранить сбережения в наличных. Причем число тех, кто хранит все деньги дома «под матрасом», за год возросло на 5%, а доля людей, предпочитающих держать средства на счетах в банках, уменьшилась на 12%. Оба способа сбережений не подходят тем, кто хочет сохранить и приумножить накопления, так как со временем деньги обесцениваются и уменьшаются на процент инфляции. В исследовании также сказано, что только каждый десятый россиянин инвестирует сбережения в акции или фонды на бирже. За год число таких людейсократилось на 4%, несмотря на то что это и есть разумный способ приумножить свои вложения. В долгосрочной перспективе акции, как правило, растут, поэтому грамотно составленный сбалансированный инвестиционный портфель обгонит инфляцию и принесет дополнительную прибыль инвестору.

Причем число тех, кто хранит все деньги дома «под матрасом», за год возросло на 5%, а доля людей, предпочитающих держать средства на счетах в банках, уменьшилась на 12%. Оба способа сбережений не подходят тем, кто хочет сохранить и приумножить накопления, так как со временем деньги обесцениваются и уменьшаются на процент инфляции. В исследовании также сказано, что только каждый десятый россиянин инвестирует сбережения в акции или фонды на бирже. За год число таких людейсократилось на 4%, несмотря на то что это и есть разумный способ приумножить свои вложения. В долгосрочной перспективе акции, как правило, растут, поэтому грамотно составленный сбалансированный инвестиционный портфель обгонит инфляцию и принесет дополнительную прибыль инвестору.

9. Деньги могут и должны работать.

— Джон Рокфеллер, американский предприниматель и первый официальный долларовый миллиардер в истории человечества

Эта цитата первого в мире долларового миллиардера продолжает предыдущую мысль: деньги не должны лежать «под подушкой». С ними не произойдет ничего, кроме того что они со временем обесценятся и вы не сможете купить за них то, что хотели. Лишь откладывая деньги и инвестируя их в правильные финансовые инструменты на фондовом рынке, вы сможете получать дополнительный доход, так как деньги начнут работать на вас. Помимо этого, стоит научиться мыслить в долгосрочной перспективе, в частности заранее задуматься о выходе на пенсию.

С ними не произойдет ничего, кроме того что они со временем обесценятся и вы не сможете купить за них то, что хотели. Лишь откладывая деньги и инвестируя их в правильные финансовые инструменты на фондовом рынке, вы сможете получать дополнительный доход, так как деньги начнут работать на вас. Помимо этого, стоит научиться мыслить в долгосрочной перспективе, в частности заранее задуматься о выходе на пенсию.

10. Путь к богатству лежит только через пассивный доход.

— Джон Рокфеллер, нам определенно нравятся больше его цитаты, чем высказывания Ротшильда

Суть разумных инвестиций — в том, чтобы не терять процент от прибыли на высоких комиссиях, которые взимаются с инвестора при активной торговле на бирже. Выбирая пассивную стратегию инвестирования по принципу «купил и держи» (buy-and-hold), вы формулируете измеримую инвестиционную цель, определяете необходимый для ее реализации горизонт вложений и собираете сбалансированный (диверсифицированный) инвестиционный портфель. В таком портфеле обязательно будут акции развитых и развивающихся стран, корпоративные облигации, гособлигации США (один из самых надежных в мире инструментов) и драгметаллы.

В таком портфеле обязательно будут акции развитых и развивающихся стран, корпоративные облигации, гособлигации США (один из самых надежных в мире инструментов) и драгметаллы.

Если вы не хотите платить лишних комиссий финансовым консультантам за составление такого портфеля, зарегистрируйтесь в сервисе «Финансовый Автопилот» и укажите вашу цель инвестирования. Робот-советник, работающий на алгоритме, созданном нобелевскими лауреатами, подберет индивидуальный портфель под вашу цель. Разумно подходите к вопросу вложений, ставьте долгосрочные цели, и удачного вам инвестирования!

Еще 10 цитат об инвестициях.

Во что вложить деньги в Кыргызстане

Для того, чтобы деньги работали на вас, нужно уметь грамотно инвестировать. Процесс этот только на первый взгляд кажется сложным и недоступным для простого человека. На самом деле главное помнить, что не стоит вкладывать все деньги в одну сферу и различать инструменты инвестирования.

Есть несколько инструментов инвестирования – акции, облигации, государственные ценные бумаги, депозиты, паи инвестиционных фондов, недвижимость и золото. Давайте рассмотрим каждый из этих вариантов.

Давайте рассмотрим каждый из этих вариантов.

Акции

Акция – это долевая ценная бумага, которая выпускается акционерными обществами. Покупая акцию, вы становитесь собственником, а точнее совладельцем компании. Это значит, что ваш доход как акционера будет зависеть от того, насколько успешно она работает на рынке.

Акции бывают двух видов – простая и привилегированная. Простая акция дает вам право голоса на собрании и право получения дивидендов в зависимости от прибыли компании. Привилегированная акция не дает вам право участия в голосовании акционеров, но дает право получения фиксированной суммы дивидендов вне зависимости от того, получила компания прибыль или нет. В случае ликвидации компании владелец привилегированной акции также имеет преимущество перед владельцами простых акций в получении доли имущества.

Если акционерное общество получает прибыль, то не менее четверти оно обязано ежегодно выплачивать акционерам в виде дивидендов. Размер ваших дивидендов пропорционален вашей доле владения компанией: если вы владеете, к примеру, 10% от всего количества акций компании, то получите 10% от суммы выплаченных дивидендов. Но при этом стоит помнить, что акционеры несут и риск краха бизнеса компании.

Но при этом стоит помнить, что акционеры несут и риск краха бизнеса компании.

Становясь владельцем простых акций, вы получаете право участвовать в управлении компанией: получать дивиденды, получить часть имущества в случае ликвидации компании и свободно распоряжаться вашими ценными бумагами.

Приобретая акции, можно рассчитывать на два вида доходов. Во-первых, вы можете их просто купить дешевле и продать дороже. Например, акции аэропорта «Манас» в 2010 году стоили 24 сома, а в 2017 году их цена выросла до 105 сомов. Таким образом, при их продаже вы можете получить курсовой доход в 81 сом с каждой акции.

Если же купля-продажа не ваша стихия, то можно заработать за счет дивидендов. Например, В 2018 году ОАО «Международный аэропорт «Манас» направил на выплату дивидендов 830 млн 490 тыс. сомов. Акционеры ОАО «МАМ» получили дивиденды из расчета в 29,9 сома на одну акцию.

Сразу стоит оговориться, что от вложения средств в акции не стоит ждать мгновенного дохода. Инвестиции в акции являются долгосрочным вложением капитала. Поэтому прибыль от них вы получите только через 2-3 года. Инвестируя в акции, вы должны также понимать, что стоимость ценных бумаг может как расти, так и падать. Именно поэтому акции относятся к вложениям с высоким уровнем риска.

Поэтому прибыль от них вы получите только через 2-3 года. Инвестируя в акции, вы должны также понимать, что стоимость ценных бумаг может как расти, так и падать. Именно поэтому акции относятся к вложениям с высоким уровнем риска.

Облигации

Облигация – это долговая ценная бумага. Покупка облигации означает, что вы даете деньги в долг эмитенту (компании, выпустившей облигации) на определенный срок и под определенный процент. Облигации выпускаются, как правило, на 2-3,5 года, по истечению которых компания возвращает вложенную вами сумму денег.

Стоимость одной облигаций по рынку на текущий момент составляет 1 тыс.сомов. Корпоративные облигации могут размещать акционерные общества и общества с ограниченной ответственностью.

Владелец облигаций не участвует в управлении компанией, выпустившей их. Но во владении облигациями есть свой плюс. В отличие от акций свою прибыль вы получите независимо от того, есть у компании прибыль или нет. Преимущества облигаций заключаются в том, что инвестор может в любой момент вернуть вложенные деньги, продав ценные бумаги на вторичном рынке, не теряя при этом процентного дохода. В большинстве случаев сам эмитент ценных бумаг в целях поддержания ликвидности своих ценных бумаг может покупать свои же бумаги.

В большинстве случаев сам эмитент ценных бумаг в целях поддержания ликвидности своих ценных бумаг может покупать свои же бумаги.

Если ценные бумаги прошли процедуру листинга на Кыргызской фондовой бирже по категории Blue Chips (категория, следующая за наивысшей), инвесторы освобождаются от уплаты подоходного налога.

Государственные ценные бумаги

ГЦБ считаются высоконадежными ценными бумагами, поэтому вложения в них практически не подвержены риску. Тут все просто. Государство в лице Министерства финансов гарантирует выплату по этим ценным бумагам. Каждый год в бюджет Кыргызстана закладываются средства на погашение внутреннего долга, то есть на выплаты по государственным ценным бумагам.

Наиболее распространенными бумагами являются ГКВ (государственные казначейские векселя), ГКО (государственные казначейские облигации) и ноты Национального банка Кыргызстана.

Ноты НБ КР – это государственные краткосрочные ценные бумаги, которые выпускаются НБ КР, номинальной стоимостью 10 тыс. сомов. Ноты размещаются на срок 7, 14, 28, 91 и 182 дня. Максимальная доходность нот достигает 4-5 процентов.

сомов. Ноты размещаются на срок 7, 14, 28, 91 и 182 дня. Максимальная доходность нот достигает 4-5 процентов.

ГКВ – краткосрочные государственные ценные бумаги правительства номиналом 100 сомов. ГКВ выпускаются на срок 3, 6 и 12 месяцев. Среднегодовая доходность ГКВ может достигать 6,5 процентов.

ГКО – долгосрочные государственные ценные бумаги правительства с процентным доходом (купоном) и сроком обращения свыше 1 года. Номинальная стоимость одной ГКО и параметры выпуска определяются в момент выпуска ГКО. ГКО выпускаются в бездокументарной и документарной формах. Доходность государственных казначейских облигаций может достигать 15 процентов.

Размещение государственных ценных бумаг проводится еженедельно на аукционах, проводимых Нацбанком. Приобрести ГЦБ может любое юридическое или физическое лицо. Для этого необходимо открыть счет в коммерческом банке, зачислить на этот счет денежные средства и подать заявку на участие в аукционе посредством банка. Напрямую физическое или юридическое лицо приобрести ГЦБ не может. ГКО также можно приобрести и через брокерские компании на фондовом рынке Кыргызстана.

ГКО также можно приобрести и через брокерские компании на фондовом рынке Кыргызстана.

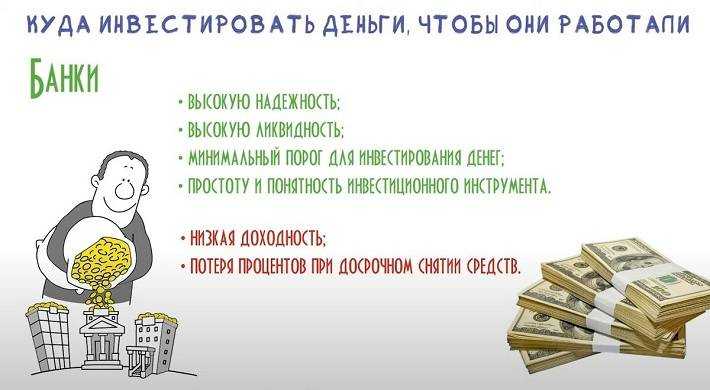

Депозиты коммерческих банков

Депозит – прием средств банком от предприятия или частного лица на условиях платности, срочности и возвратности. В качестве платности банк за пользование вашими деньгами платит вам проценты. Банковские вклады являются самым простым и популярным способом вложения свободного капитала в Кыргызстане.

До открытия депозита вам следует спланировать свои будущие доходы и расходы, так как при досрочном снятии денег с банковского депозита начисленные проценты вы в большинстве случаев теряете. Размер дохода зависит от срока и суммы депозита. Чем больше срок и сумма, тем больше и процентные ставки по депозиту.

Открыть счет в банке можно еще и для накопления первоначального инвестиционного капитала. К примеру, вы можете каждый месяц вносить по 3-4 тыс. сомов на накопительный депозит. Когда же на счете накопится около 10-15 тыс.сомов, вы сможете инвестировать их в другие финансовые инструменты.

Депозитные вклады в Кыргызстане защищены Агентством по защите депозитов. При наступлении гарантийного случая, агентство выплачивает вкладчику сумму до 200 тыс.сомов.

Паи инвестиционных фондов

Паевой инвестиционный фонд (ПИФ) – это форма коллективных инвестиций. Активы, в которые инвестированы средства пайщиков, находятся в общей собственности, а отдельному инвестору принадлежит только некоторая доля в этом совокупном капитале, которая называется паем. Цель ПИФа — получение прибыли на объединенные в фонд активы и распределение полученной прибыли между инвесторами (пайщиками) пропорционально количеству паев.

Привлекательность ПИФов в том, что для инвестирования в них человеку не требуется обладать профессиональными навыками и знаниями. Достаточно просто выбрать надежную управляющую компанию. Кроме того, управляющая компания, собирая в своих руках средства многих инвесторов, может вкладывать значительный капитал в наиболее привлекательные отрасли экономики, куда частному инвестору попасть бывает практически невозможно.

Схема работы ПИФа такова, что инвесторы вкладывают в него средства, а управляющая компания инвестируют их различные финансовые инструменты. Получив доход от вложенных средств, управляющая компания распределяет его между инвесторами согласно их долям. При этом управляющая компания получает свой процент за управление активами.

Недвижимость

Инвестирование в недвижимость позволит вам преумножить капитал двумя способами: заработать на разнице в стоимости, то есть купить дешевле и продать дороже, либо получать периодические потоки денежных средств от сдачи в аренду.

Существует мнение, что вложение в недвижимость является самым эффективным видом капиталовложений. На самом деле это не совсем так. Одной из особенностей вложений в недвижимость является то, что вы должны иметь относительно большой первоначальный капитал для того, чтобы заняться этим видом инвестиций.

Еще один минус в том, что, когда вам потребуются деньги, вы не сможете быстро продать недвижимость и получить их. Инвестиции в недвижимость – довольно значимый вид капиталовложений. Но он требует внимательного подхода, детального изучения рынка и тонкостей законодательства.

Инвестиции в недвижимость – довольно значимый вид капиталовложений. Но он требует внимательного подхода, детального изучения рынка и тонкостей законодательства.

Золото

Золотые мерные слитки – это новый продукт для инвестирования в Кыргызстане. Национальный банк с 7 мая 2015 года начал реализацию золотых слитков с правом их обратного выкупа. Это является огромным преимуществом и гарантией надежности вложений.

Но стоит помнить, что золотые мерные слитки требуют особо бережного отношения. У металла очень высока проба – 999,9. Поэтому металл очень мягкий. Золото может быть повреждено даже от прикосновения пальцев, ткани или салфеток. При повреждении поверхности царапинами и отпечатками пальцев металл сразу теряет свою ценность. Потом его можно продать только по цене лома, то есть гораздо ниже стоимости драгоценного металла.

Но есть и хорошая новость. Национальный банк предусмотрел меры по защите золотых мерных слитков. Золотые слитки весом 100 г размещены в индивидуальные футляры с приложением сертификата, а слитки весом от 1, 2, 5, 10 и 31,1035 г выпущены в защищенной упаковке, которая одновременно служит им сертификатом. Целостность защищенной упаковки-сертификата гарантирует подлинность мерных слитков и обеспечит незамедлительный расчет при обратном их выкупе.

Целостность защищенной упаковки-сертификата гарантирует подлинность мерных слитков и обеспечит незамедлительный расчет при обратном их выкупе.

Альтернативной золотым мерным слиткам являются обезличенные металлические счета (ОМС). В отличие от слитков, где сумма вашего вложения должна быть кратна размерам слитков и которые нужно бережно хранить, ОМС предлагает вам не заботиться о хранении и не ограничивает вас по сумме вложений. В одном из банков, которые предлагают такую услугу вам нужно внести любую сумму выше минимальной суммы, установленной банком для открытия счета ОМС. Ваша сумма денежных средств переведется в обезличенное золото по курсу золота на день вложения. То есть вам не дадут золото в реальном выражении, но на счету в банке будет числиться ваше количество «виртуального» золота, которое привязано к реальному курсу золота. При снятии денег со счета, вам рассчитают ваше количество «виртуального» золота по курсу на день снятия. То есть вы точно также можете преумножить капитал при росте цены на золото. Практика показывает, что цена на золото очень медленно, но верно растет вверх.

Практика показывает, что цена на золото очень медленно, но верно растет вверх.

При вложении денег в золото инвесторам необходимо помнить, что это инструмент долгосрочного инвестирования, поэтому совершение операций в краткосрочном периоде считается бессмысленным.

Виды акций — какие бывают акции?

Людей, желающих приумножить свои деньги, интересует, куда вкладывать сбережения, чтобы они работали и приносили доход. На этот вопрос важен грамотный ответ, потому что инвестирование — это риск. Один из типов инвестирования — акции. Разберемся, какие бывают акции. Что дают обыкновенные, а также привилегированные виды ценных бумаг своему владельцу, и какие из них лучше выбрать?

Что такое акция

Акция — вид инвестиции. Ее выпускает акционерные общества, также называемые компаниями-эмитентами. Такое вложение средств дает возможность владельцу инвестиции получить часть прибыли компании или дивиденды. Покупатель получает право на участие в управлении фирмой. Также часть имущества, оставшегося после ликвидации акционерного общества, должна перейти собственнику инвестиции. Приобрести ценные бумаги может как физическое, так и юридическое лицо.

Приобрести ценные бумаги может как физическое, так и юридическое лицо.

Специалисты рекомендуют инвестировать деньги лишь тогда, когда человек полностью осознает возможные риски.

Что такое акционерное общество

Акционерным обществом (АО) называют предприятие, основа которого уставной капитал и договор. Уставной капитал имеет доли, являющиеся определенным числом акций. Если их число растет, увеличивается и уставной капитал.

Покупкой акций стоит заниматься тем людям, кто подготовил финансовую подушку. Такого рода инвестирование включает определенные риски. Один из них — потеря денег. Она может произойти неожиданно, поэтому принимая решение о вложении средств, нужно быть психологически готовым к тому, что не все пойдет гладко сразу.

Как выглядит акция

Раньше инвестиции были бумажными. Сегодня РФ выпускает их только в бездокументарной форме, записями на счетах. Поэтому у ценной бумаги нет определенного вида. Акции не печатают, они существуют только в электронном формате. По ним ведется учет с помощью специальных организаций — депозитариев, регистраторов. Покупают акции на бирже, где открывается брокерский счет. Национальный расчетный депозитарий осуществляет хранение ценных бумаг, здесь отражена информация о их владельце .

По ним ведется учет с помощью специальных организаций — депозитариев, регистраторов. Покупают акции на бирже, где открывается брокерский счет. Национальный расчетный депозитарий осуществляет хранение ценных бумаг, здесь отражена информация о их владельце .

Виды акций и их характеристики

После принятия решения об инвестировании и выборе компании перед человеком встает вопрос, в какие акции лучше вложить деньги. Существует два основных типа инвестиций: обыкновенные и привилегированные. Большая часть выпускаемых ценных бумаг относится к обычным акциям.

Особенности обычных акций:

- Владелец претендует на часть дохода компании.

- Во время выборов членов правления (контролирующих крупные решения руководства компании) инвесторы получают по одному голосу на каждую ценную бумагу.

- Выплата по данному типу не гарантирована, размер ее не фиксирован.

- Этот вид акций может принести самый большой доход по сравнению с другими инвестициями при долгосрочной перспективе.

Особенности привилегированных акций:

- Владелец претендует на управление компанией. Однако к этим ценным бумагам не прилагается право голоса.

- Собственник имеет право на гарантированные дивиденды постоянного размера.

- Акции могут быть отзывными. Компания может выкупить их у инвестора с выплатой премии.

- Этот тип рассматривается как промежуточные инвестиции между облигациями и простыми акциями.

Простые акции приносят самый большой доход. Однако данный инструмент инвестирования наиболее рискованный. Если происходит так, что компания становится банкротом, держатели обыкновенных ценных бумаг получают выплаты только после кредиторов, владельцев привилегированных акций и облигаций. В этом преимущество привилегированного типа перед простым.

Еще одно важное отличие простых инвестиций — фиксированные и гарантированные выплаты дивидендов держателям привилегированных акций и негарантированная выплата, а также различный размер дивидендов собственникам простых. Но голосовать на общем собрании компании могут только держатели ценных бумаг с правом голоса, а именно простых.

Но голосовать на общем собрании компании могут только держатели ценных бумаг с правом голоса, а именно простых.

Прежде чем принять решение, какой тип инвестиций выбрать, полезно почитать устав фирмы, ее дивидендную политику. В этих публичных документах прописан обязательный минимальный платеж по привилегированным акциям, условия выплат по сравнению с обычным типом.

Права акционера

При покупке ценных бумаг нужно знать, какие привилегии получают акционеры. Акционер приобретает небольшую часть компании, становится ее совладельцем и получает следующие возможности:

1. Право управлять компанией.

При голосующем типе акций инвестор может голосовать на собрании акционеров.

2. Право получать часть прибыли фирмы или дивиденды.

Такая возможность также зависит от того, предусмотрена ли выплата уставом. Чем больше у человека акций, тем большую прибыль он получает.

3. В случае ликвидании фирмы, акционер имеет право на получение части ее имущества. Инвестор получает свою часть средств после выплат всех долгов фирмы.

Инвестор получает свою часть средств после выплат всех долгов фирмы.

Самые важные решения принимаются на общем собрании акционеров. Инвесторы, у которых есть возможность голоса, обычно это обладатели простых акций, участвуют в этом собрании. Здесь принимаются решения о ликвидации компании, выплате дивидендов, реорганизации, смене руководства.

Как получить доход от покупки акций

Акции предлагают инвестору возможность управлять компанией. Однако чаще всего их покупают, чтобы получить доход. Улучшить свое финансовое положение можно в двух случаях:

- Дивиденды. Акционер остается “в плюсе”, если фирма получила прибыль по итогам года. Распределение средств среди участников акционерного общества принимается на общем собрании.

Если по итогам года у фирмы нет прибыли, даже наоборот, есть убыток, никаких дивидендов инвесторы не получат. Это происходит также в том случае, если собрание решит не раздавать прибыль владельцам ценных бумаг.

- Рост стоимости акции.

Когда цена инвестиции возрастет, владелец имеет полное право ее продать. Это целесообразно делать тогда, когда стоимость акции возрастает. Но бывает и наоборот, ценные бумаги теряют в цене. Тогда при их продаже деньги того, кто вкладывал средства, теряются. Важный момент — при продаже нужно платить за услуги депозитарию или регистратору, комиссию и налог.

Налоги при продаже и дивидендах

При получении средств в любом из этих двух случаев придется заплатить налог. Для резидентов он составляет 13 процентов, для нерезидентов 15 процентов. Резидентом считается человек, проживающий в России, не меньше 183 дней в году.

Если акции продаются через брокера, то он расскажет все нюансы, касаемые уплаты налогов. Обычно именно он платит налог от продажи инвестиций. Этим делом придется заняться самостоятельно, если ценные бумаги продавались самим владельцем.

Где можно купить акции

Если акционеру важна прозрачность торговли ценными бумагами, возможность отследить их меняющуюся цену, лучше выбрать торговлю на бирже. Покупая или продавая акции напрямую, без бирж, можно столкнуться с неадекватной, завышенной или заниженной ценой.

Покупая или продавая акции напрямую, без бирж, можно столкнуться с неадекватной, завышенной или заниженной ценой.

Неоспоримый плюс биржи — маловероятно встретить инвестиции мошенников, здесь компании оцениваются тщательно.

Вести торговлю ценными бумагами возможно только через открытие брокерского счета на официальном сайте брокера.

Важная характеристика акций, которая присваивается во время их анализа биржей, это уровень листинга:

- Первый уровень — акции самых надежных компаний. Они относятся к самым ликвидным.

- Второй уровень. Надежные предприятия российского рынка, но требования для попадания в этот список не так высоки.

- Третий уровень — самые простые акции. Если инвестор будет покупать данный вид ценных бумаг, то оценивать их надежность нужно придется самостоятельно. Это довольно не просто. Поэтому рекомендуется выбирать инвестиции высокого уровня листинга.

Компании первого и второго уровня листинга регулярно отчитываются перед биржей. Также в интернете можно они должны публиковать отчетность, важную информацию о себе.

Также в интернете можно они должны публиковать отчетность, важную информацию о себе.

Риски при покупке акций

Велика ли вероятность дохода от акций? Покупая этот тип ценных бумаг, нужно понимать, что инвестирование — это риск. Чем больше акционер может заработать, тем больший риск его подстерегает. Если возможные опасности станут реальностью, то инвестор теряет деньги.

Однако, у рискованности есть и светлая сторона, а именно более высокий риск предполагает получение большего дохода от вложений. Поэтому акция — самый популярный финансовый инструмент.

На рынке ценных бумаг всегда есть вероятность столкнуться с неудачей. Но если подходить к процессу покупки акций рационально, с умом, можно выиграть как маленькие, так и большие суммы. Чем больше у инвестора акций, тем большую долю прибыли он получает.

Рекомендации инвесторам

Иногда возникает вопрос, зачем основателям предприятия делиться своей прибылью с тысячами людей? Ведь они могут оставить все себе. Причина следующая: в определенный момент компаниям требуется дополнительное финансирование. Чтобы получить средства руководство может занять их, либо выпустить инвестиции. Обычно выбирается второй вариант.

Причина следующая: в определенный момент компаниям требуется дополнительное финансирование. Чтобы получить средства руководство может занять их, либо выпустить инвестиции. Обычно выбирается второй вариант.

Начинающим инвесторам нужно быть на чеку. Для большинства регулярный доход от акций важнее возможности голосовать. Однако, если человек не знает, как правильно инвестировать, велик риск того, что доход будет очень маленьким или его не будет вообще. Существует несколько основных советов начинающим инвесторам:

- Прежде, чем начинать инвестировать, нужна тщательная подготовка. Перед покупкой нужно быть уверенным, что деньги от вложения не понадобятся около 5-7 лет.

- Инвесторам следует иметь подушку безопасности. Лучше, чтобы она равнялась нескольким окладам. Не стоит тратить последние деньги. Рекомендуются покупать акции на такую сумму, которую не жалко потерять

- Нужно уметь управлять эмоциями. Рациональный подход при инвестировании чрезвычайно важен.

Паника и страх приводят к неосознанным поступкам в этой сфере. В 90 процентах случаев инвесторы теряют деньги именно по причине “неправильных” эмоций.

Паника и страх приводят к неосознанным поступкам в этой сфере. В 90 процентах случаев инвесторы теряют деньги именно по причине “неправильных” эмоций. - Важно помнить о цикличности фондового рынка. Цена акций как растет, так и падает. Также на первых этапах инвестирования, пока человек учится, потери неизбежны. С опытом их станет меньше.

- Для покупки акций стоит выбирать несколько компаний, лучше из разных отраслей. Следует отдать предпочтение компании, имеющей большой потенциал роста. Так инвестор обезопасит себя, если к примеру акции одной из фирм упадут.

- Нужно отслеживать то, что происходит в компании. Если цена акций упала, это не значит, что инвестор теряет деньги. Потери он несет только тогда, когда продает ценные бумаги, дешевле, чем покупал.

- Важна собственная стратегия инвестора. Для того, чтобы выработать ее нужно постоянно учиться: читать нужную литературу, следить за рынком.

- На первых этапах покупки и продажи ценных бумаг следить за ситуацией на фондовом рынке может быть не просто.

Для этой цели можно заключать договор с доверительными управляющими.

Для этой цели можно заключать договор с доверительными управляющими.

Вывод

Акции относятся к одним из популярных видов вложений средств. Инвестировать в ценные бумаги можно с маленьких сумм, что очень удобно. По данным исследований при долгосрочной перспективе данный тип ценных бумаг опережает облигации, векселя, золото и валюту. Приобретая больше опыта в сфере купли-продажи акций, можно получать большие деньги. Но нужно понимать, что инвестиции не дают гарантий даже опытному владельцу ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия

Все фото предоставлены автором статьи

Урок 4. Инвестирование и накопление

Мы переходим к очень интересному разделу финансовой грамотности. Как и предыдущие, этот урок предлагает вам изучить простую последовательность действий, которые вполне возможно уже через пару лет могут сделать вас обеспеченным человеком.

Во вступительном уроке мы уже говорили с вами о том, что миллионером можно стать и без инвестирования (таковыми являются, например, актеры и спортсмены), однако эти люди как правило не обладают финансовой грамотностью и в итоге теряют все свои деньги. Это все потому, что они не знают или не хотят знать двух правил, которые мы с вами сейчас изучим.

Содержание:

- Квадрант денежного потока

- Кредит как неоднозначный генератор дохода

- Актив и пассив

- Правила инвестирования Уоррена Баффета

- Источники пассивного и условно-пассивного дохода

- Проверочный тест

Без инвестирования и накопления практически невозможно стать обеспеченным человеком на всю жизнь. Даже если у вас будет очень много денег, это не гарантирует вам безбедное будущее. Поэтому так важны два правила «Накапливай» и «Инвестируй».

Что же такое накопление? Накопление — это откладывание части дохода. Уже одно это лучше, чем покупка ненужных вещей. Если вы откладываете треть или половину дохода, ищете новые источники и наращиваете свой капитал, уже через небольшой промежуток времени (от трех до шести месяцев) вы можете начинать инвестировать.

Если вы откладываете треть или половину дохода, ищете новые источники и наращиваете свой капитал, уже через небольшой промежуток времени (от трех до шести месяцев) вы можете начинать инвестировать.

Впрочем, накопление — это, по сути, пожизненный процесс и ничего страшного в нем нет. Даже когда вы станете удачно инвестировать, то все равно должны заниматься накоплением для того, чтобы иметь более солидную сумму для серьезных инвестиций. Когда вы заканчиваете заниматься накоплением, то ваша финансовая грамотность, а вместе с ней и доходы, падают. Так что это первое и очень простое правило: с сегодняшнего дня и до конца своей жизни занимайтесь накоплением своих финансовых ресурсов.

Это не значит, что вы не можете себе позволить хороший автомобиль или дом. Можете, но не в том случае если это все ваши деньги. Многие богатые люди считают, что дом стоимостью в 200 тысяч долларов можно себе позволить только когда у вас есть полтора миллиона, половина из которых приносит вам дополнительный доход. Иначе вам всю свою жизнь придется работать для того, чтобы оплачивать счета за этот.

Иначе вам всю свою жизнь придется работать для того, чтобы оплачивать счета за этот.

Накопление представляет собой три шага: урезание ненужных расходов, накопление финансов со всех своих доходов и подготовка к инвестированию.

Поэтому наше второе правило: инвестируйте.

Инвестирование — вложение капитала с целью получения прибыли. Инвестором может себя называть человек, который вкладывает деньги во что-то, смотрит как растет его доход и при этом по сути больше ничего не делает. Предваряет инвестированию серьезная работа по анализу.

Теория инвестирования будет неполной без квадранта денежного потока. Известный предприниматель и писатель Роберт Кийосаки наглядно показал, что любой человек работает в одном из четырех секторов этого квадранта. Каждый сектор очень сильно отличается от другого. Кийосаки говорит, что любой сектор имеет свои достоинства и недостатки, однако он все же рекомендует каждому человеку находиться на правой стороне квадранта.

Квадрант денежного потока

Кийосаки делит квадрант на две стороны — левую и правую. Рассмотрим каждый сектор по отдельности:

|

1

|

|

|

2

|

|

|

3

|

|

|

4

|

|

Почти любой миллионер находился в одном из четырех секторов. Он мог начать свой путь с простого банковского клерка, затем пробовал работать на себя, создавал свою большую компанию и в итоге становился инвестором. Некоторые миллионеры пропускали один из левых секторов. И самая малая часть начинала сразу с правой части. Так что если вы в данный момент находитесь с левой стороны, это не значит, что вы обречены. Многие через это проходили и становились невероятно обеспеченными людьми. Это нормальный процесс.

Многие через это проходили и становились невероятно обеспеченными людьми. Это нормальный процесс.

Инвесторы генерируют самый лучший из всех возможных доходов — пассивный или резидуальный доход.

Ваша цель — добиться того, чтобы ваши активы начали приносить именно пассивный доход и желательно больше, чем вам нужно (чтобы вы могли и дальше откладывать). Именно на этом этапе вы можете купить себе дом, автомобиль и прочие блага, которые высасывают из вас деньги. Теперь вы можете себе это позволить не бояться того, что эти блага у вас исчезнут.

Инвестирование требует диверсификации. Это еще одно золотое правило любого бизнесмена и инвестора: не кладите все яйца в одну корзину. Внешняя среда и экономика изменчивы и в виду повторяющихся циклов вы не можете быть уверены в том, что хотя бы одна сфера будет процветать на протяжении десятилетий. Когда далее мы будем говорить о способах дополнительного заработка и инвестициях, вам следует понять, что крайне важно добывать доход и вкладывать деньги в несколько разных сфер.

Диверсификация — очень логичный и правильный инструмент. Если одна инвестиция приносит вам 25% прибыли в год и там находятся почти все ваши деньги, ваша обязанность в том, чтобы найти еще два-три источника пассивного дохода с не меньшим (в идеале) процентом прибыли. Таким образом вы минимизируете свои риски и потери. Инвесторы вообще очень любят произносить эти два последних слова. Для них это не пустой звук. Еще два слова которые они любят — прибыль и срок. Любой инвестор перед вложением своих денег должен знать, какую прибыль и за какой срок он получит, а также какие имеются риски и возможные потери. Только после этого принимается решение о целесообразности инвестиции. Диверсификация страхует их на случай кризиса и краха одной сферы.

Перед тем, как приступить к изучению источников получения пассивного дохода, давайте обратим внимание на кредит и посмотрим, так ли он однозначно плох.

Кредит как неоднозначный генератор дохода

Кредит является непонятым и недооцененным инструментом в финансовых отношениях. Умелое обращение с кредитом отличает финансово грамотного человека от неграмотного. Неграмотный человек использует кредит для того, чтобы загнать себя в порочный финансовый круг, то есть в бедность или крысиные гонки по Кийосаки. Грамотный человек использует кредит в свою пользу, при помощи него он зарабатывает новые деньги.

Умелое обращение с кредитом отличает финансово грамотного человека от неграмотного. Неграмотный человек использует кредит для того, чтобы загнать себя в порочный финансовый круг, то есть в бедность или крысиные гонки по Кийосаки. Грамотный человек использует кредит в свою пользу, при помощи него он зарабатывает новые деньги.

Покупка машины или квартиры в кредит является наиболее неоднозначной сделкой, в то время как вложение кредитных денег в инвестиции или бизнес считается правильным, хотя и рискованным шагом.

Роберт Кийосаки называет покупку дома или машины пассивом. В данном случае слово «пассив» не имеет канонического финансового значения, здесь имеется в виду некий покупаемый вами продукт, который не делает новых денег. Покупка автомобиля и дома за наличные или в кредит является пассивом, потому что вы лишаетесь собственных денег и вынуждены платить проценты. По разным оценкам, при покупке машины вы теряете от 10 до 20% ее стоимости после выезда из автосалона.

Банки называют ваш автомобиль активом и они правы. Но это их актив. Для вас же автомобиль является пассивом, потому что высасывает ваши же деньги. Бензин, страховка, зимняя резина, техосмотр и ремонт, возможные мелкие аварии — все эти расходы запишите на бумаге и просчитайте, во сколько это вам обойдется за один год. В случае же покупки машины в кредит, ситуация еще больше усугубляется.

Но это их актив. Для вас же автомобиль является пассивом, потому что высасывает ваши же деньги. Бензин, страховка, зимняя резина, техосмотр и ремонт, возможные мелкие аварии — все эти расходы запишите на бумаге и просчитайте, во сколько это вам обойдется за один год. В случае же покупки машины в кредит, ситуация еще больше усугубляется.

Многие люди считают, что в наше время пользоваться услугами такси намного выгоднее. Вы не только экономите и лишаетесь головной боли из-за возможных ДТП, но еще и не тратите свое время на ремонт и мытье машины. Вы не просыпаетесь по ночам от того, что во дворе воет сигнализация. Впрочем, когда вы станете состоятельным человеком, то можете позволить себе автомобиль, но только из пассивного дохода.

Помимо этого, вы можете взять деньги на открытие собственного бизнеса. Это более рискованное предприятие, потому что одно дело работать дизайнером и совсем другое бизнесменом. Впрочем, решать конечно вам.

Мы не можем не коснуться темы финансовой стабильности государства, когда речь идет о кредитах.

При низких процентных ставках количество дебиторов увеличивается, при высоких падает. Если говорить про экономику страны в целом, то она растет вместе с увеличением дебиторов, потому что это позволяет финансовым потокам двигаться по финансовой системе, как крови в кровеносной системе.

Расходы стимулируют экономику, поэтому система кредитования так важна для любой страны. Общество потребления нещадно критикуется в наше время, однако если хорошо подумать, то именно этот процесс дает толчок развитию экономики и пока не придумано ничего лучше. Траты одного — это доходы другого. Нет трат — нет доходов. Если все резко послушаются критиков общества потребления, это приведет к катастрофическим последствиям.

То есть с одной стороны, когда вы приобретаете автомобиль, то получаете для себя новые статьи расходов, а с другой двигаете экономику своей страны вперед, потому что кто-то эти автомобили создает, также как и детали для них. Это значит, что люди, работающие на заводах по производству получают зарплаты и премии. Именно поэтому многие относятся к обществу потребления столь неоднозначно: оно имеет свои преимущества для общества, но при этом и свои недостатки для отдельно взятого человека.

Именно поэтому многие относятся к обществу потребления столь неоднозначно: оно имеет свои преимущества для общества, но при этом и свои недостатки для отдельно взятого человека.

Так как наш курс называется «Финансовая грамотность», мы не рекомендуем вам покупать ничего из того, что не принесет вам дополнительного дохода. Но мы не могли вам не сказать о том, что у этой ситуации есть обратная сторона медали. В экономике много противоречивых и запутанных вещей.

Попробуем закрепить то, что было сказано выше.

Актив и пассив

Актив — это все, что приносит вам доход. Это все ваши хорошие инвестиции, акции, бизнес, сайт, сдача квартиры или дома в аренду. К активам могут относиться и драгоценные металлы, однако они обладают существенным недостатком — крайне низкой ликвидностью. То есть вполне возможно что вам потребуется несколько недель для того, чтобы сбыть драгоценный металл с прибылью. Ломбарды заполнены подобными неликвидными товарами просто потому, что человеку нужны деньги здесь и сейчас. Поэтому он вынужден продавать себе в убыток. Тем не менее драгоценные металлы повышаются в стоимости с каждым годом.

Поэтому он вынужден продавать себе в убыток. Тем не менее драгоценные металлы повышаются в стоимости с каждым годом.

Пассив — это все, что не приносит вам дохода или же еще и требует расходов. Это автомобиль, новый большой дом, проценты с неуместного кредита, а также любая купленная вами и не приносящая дохода вещь. Когда инвестор или экономист учит вас, что автомобиль это ваш актив, разворачивайтесь и уходите. Потому что на самом деле он банкир или мыслит как банкир.

Избавляйтесь от пассивов и создавайте активы. Это очень простое правило.

Наконец пришла пора подробнее остановиться на инвестициях. В уроке об инвестировании мы просто не можем обойти вниманием советы одного из лучших инвесторов мира Уоррена Баффета.

Правила инвестирования Уоррена Баффета

1

Никогда не путайте цену и ценность

Это самое главное правило хорошего инвестора, в то время как бизнесмен и торговец может поменять в сознании клиента эти две вещи местами.

Вы, как будущий инвестор просто обязаны искать товар, чья ценность выше его цены. Это краеугольный камень любого инвестиционного мышления. Конечно, если вы купите товар, заплатив цену выше его ценности, вы можете в итоге его продать за более высокую цену. Однако в этом курсе мы говорим о том, как стать инвестором, а не торговцем.

Люди теряют миллионы, а иногда и свою жизнь, не понимая разницы между ценой и ценностью. Задавайте себе вопросы: «Сколько на самом деле я должен заплатить за этот бизнес?», «Какова ценность этой вещи и не меньше ли она, чем ее цена?», «Не стоит ли акция этой компании больше, чем ее реальная ценность?». Вычислить истинную ценность любого актива крайне сложно, но вы хотя бы должны четко осознавать, что его цена адекватна ценности. Бизнесмены, покупающие и продающие недвижимость, знают отличие цены от ценности и очень грамотно этим пользуются.