Содержание

Развитие технологий и инновационный менеджмент – Возобновляемая энергетика – Атлас инвестиций Российского-Китайского энергетического сотрудничества 2021

Государственные приоритеты инновационного развития сферы ВИЭ

Нормативные документы

Некоторые цели и задачи

Нормативные документы

Указ Президента Российской Федерации от 7 мая 2018 года № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года»

Некоторые цели и задачи

- Правительству <…> разработать план <…>, предусматривающий в 2024 году гарантированное обеспечение доступной электроэнергией, в том числе за счет развития <…> возобновляемых источников энергии, в первую очередь в удаленных и изолированных энергорайонах.

Нормативные документы

Стратегия инновационного развития Российской Федерации

(утверждена Распоряжением Правительства Российской Федерации от 8 декабря 2011 года № 2227‑р, в редакции от 18 октября 2018 года)

Некоторые цели и задачи

- Первоочередное внимание будет уделено <.

..> развитию энергетики, основанной на использовании альтернативных и возобновляемых источников энергии, что должно стать важнейшим фактором инновационного развития в смежных секторах, в том числе электронике и энергомашиностроении, и экономики в целом.

..> развитию энергетики, основанной на использовании альтернативных и возобновляемых источников энергии, что должно стать важнейшим фактором инновационного развития в смежных секторах, в том числе электронике и энергомашиностроении, и экономики в целом.

Нормативные документы

Основные направления государственной политики в сфере повышения энергетической эффективности электроэнергетики на основе использования возобновляемых источников энергии на период до 2035 года

(утверждены Распоряжением Правительства Российской Федерации от 8 января 2009 года № 1-р, в редакции от 24 октября 2020 года)

Некоторые цели и задачи

- Повышение энергетической эффективности электроэнергетики на основе использования возобновляемых источников энергии, необходимое для надежного, устойчивого и долгосрочного энергообеспечения экономического развития Российской Федерации, способствует вовлечению инновационных наукоемких технологий и оборудования в энергетическую сферу и развитию локального производства высокотехнологичного генерирующего и вспомогательного оборудования.

Нормативные документы

Программа фундаментальных научных исследований в Российской Федерации на долгосрочный период (2021–2030 годы)

(утверждена Распоряжением Правительства Российской Федерации от 31 декабря 2020 года № 3684-р)

Некоторые цели и задачи

- Основные научные задачи энергетики нацелены на получение результатов в области эффективного развития и функционирования энергетических систем на основе <…> возобновляемой энергетики.

- Одним из ключевых направлений фундаментальных исследований в химии станут химические проблемы получения и преобразования энергии, использования альтернативных и возобновляемых источников энергии.

- Утвержден план фундаментальных и поисковых научных исследований, в том числе в сфере возобновляемой энергетики (фундаментальные основы конверсии солнечного излучения в электричество, научные основы металл-ионных аккумуляторов, научные основы топливных элементов).

- Развитие <.

..> возобновляемой и альтернативной энергетики в агропромышленном комплексе Российской Федерации.

..> возобновляемой и альтернативной энергетики в агропромышленном комплексе Российской Федерации.

Образовательные программы

Создание в России нового сектора экономики — возобновляемой энергетики — потребовало квалифицированных трудовых ресурсов. Фонд инфраструктурных и образовательных программ (ФИОП) группы «РОСНАНО» способствовал запуску в высших учебных заведениях России образовательных программ для солнечной и ветроэнергетики.

Московский государственный технический университет им. Н. Э. Баумана

В МГТУ им. Н. Э. Баумана с 2011 года функционирует инжиниринговый центр «Композиты России», созданный для содействия в разработке высокотехнологичных решений в области новых материалов в ключевых секторах экономики России, включая энергетический. Центр работает при поддержке Минобрнауки и Минпромторга России.

В 2020 году при сотрудничестве с ФИОП «РОСНАНО» в университете была разработана дополнительная профессиональная образовательная программа повышения квалификации в области проектирования изделий из композиционных материалов.

Санкт-Петербургский государственный электротехнический университет «ЛЭТИ»

Санкт-Петербургский государственный электротехнический университет «ЛЭТИ» при поддержке ФИОП реализовал три программы, позволившие подготовить специалистов для первого в России производителя солнечных панелей – компании «Хевел», а затем перейти на производство солнечных электрических установок нового поколения, использующих отечественную технологию.

Ульяновский государственный технический университет

В Ульяновском государственном техническом университете в 2019 году заработали программы повышения квалификации и переподготовки инженеров-ветроэнергетиков. Содействие в разработке программ оказали представители Центра развития возобновляемых источников энергии Института энергетики НИИ ВШЭ, ООО «Вестас мэньюфэкчуринг рус», ООО «Лиотех-Инновации», НО «Ассоциация ветроиндустрии», ООО «Спецэнергомаш».

Московский государственный университет им. М. В. Ломоносова

М. В. Ломоносова

МГУ им. М. В. Ломоносова регулярно проводит Всероссийскую научную конференцию и молодежную школу «Возобновляемые источники энергии» с международным участием.

Конференция и школа организованы при финансовой поддержке Российского фонда фундаментальных исследований.

Источники: данные компаний, VYGON Consulting

Государственные программы инноваций в возобновляемой энергетике

Ключевыми источниками финансирования инноваций на текущем этапе развития возобновляемой энергетики в России остаются государство и федеральные программы. С учетом стратегических приоритетов развития новых видов энергетики средства выделяются в рамках таких механизмов, как:

- федеральная целевая программа

«Исследования и разработки по приоритетным направлениям развития научно-технологического комплекса России на 2014–2021 годы» (утверждена Постановлением Правительства Российской Федерации от 21 мая 2013 года № 426); - гранты Российского фонда фундаментальных исследований;

- гранты Российского научного фонда;

- задания Министерства науки и высшего образования Российской Федерации и иных ФОИВ с учетом бюджетного финансирования.

Примеры проектов и исследований, профинансированных государством

Содержание проекта или научного исследования

Основной исполнитель

Содержание проекта или научного исследования

Разработка новых материалов и формирование объемной гетерофазной структуры полностью полимерных солнечных батарей

Основной исполнитель

Московский государственный университет им. М. В. Ломоносова

Содержание проекта или научного исследования

Разработка технологических основ создания перспективных наноматериалов для литий-ионных полимерных аккумуляторов повышенной эффективности.

Основной исполнитель

Санкт-Петербургский политехнический университет им. Петра Великого

Содержание проекта или научного исследования

Разработка и экспериментальная апробация комбинированного источника тепловой и электрической энергии на основе микроГЭС

Основной исполнитель

Московский энергетический институт, Национальный исследовательский университет

Содержание проекта или научного исследования

Разработка технологии наноструктурированных мембран, используемых в качестве сепаратора для аккумуляторной батареи

Основной исполнитель

Казанский национальный исследовательский технологический университет

Содержание проекта или научного исследования

Строительство и техническое перевооружение НИОКР-центра Физико-технического института им. А. Ф. Иоффе

А. Ф. Иоффе

Основной исполнитель

Физико-технический институт им. А. Ф. Иоффе

Инструменты инновационного менеджмента компаний в сфере возобновляемой энергетики

Стимулирование внутренних инноваций и формирование повестки исследований

Консорциум «Хевел» и НТИ «Новые производственные технологии»

В рамках соглашения, подписанного в 2019 году, на базе Института передовых производственных технологий Санкт-Петербургского политехнического университета предполагается разработать методологию автоматизированного цифрового проектирования конструкции фотоэлектрических модулей с использованием интеллектуальной экспертной системы, а также создать «умный» цифровой двойник фотоэлектрических модулей, солнечных сетевых электростанций.

Научно-технический центр тонкопленочных технологий в энергетике компании «Хевел» при Физико-техническом институте им. А. Ф. Иоффе

А. Ф. Иоффе

НТЦ был создан в 2010 году и является участником инновационного центра «Сколково». Основная цель НТЦ – проведение научно-исследовательских и опытно-конструкторских работ, направленных на повышение качества и снижение себестоимости солнечных модулей на основе гетероструктурной технологии, а также увеличение производительности ГК «Хевел». Научный центр сотрудничает с международными компаниями (TEL Solar, Швейцария) и зарубежными институтами (Институтом микротехнологии Университета Нюшатель (Швейцария), а также немецким Технологическим парком «Адлерсхоф»).

Венчурные фонды и акселераторы

Венчурный фонд Digital Evolution Ventures (ГК «Росатом»)

DEV инвестирует в проекты развития возобновляемой энергетики. Например, совместно с Дальневосточным фондом высоких технологий DEV профинансировал деятельность разработчика решений в области накопления энергии Titan Power Solution (поставщик оборудования для ветроэлектростанций «НоваВинд»).

Российская венчурная компания (РВК)

Государственный фонд «РВК» осуществляет финансирование инновационных проектов развития ВИЭ в России. Одним из примеров является проект строительства ВЭС (330 кВт) для производства водорода на международной арктической станции «Снежинка».

Generation S

Многоотраслевой акселератор стартапов, являющийся универсальной платформой для корпоративных инноваций, в 2019 году провел отбор инновационных технологических проектов для нужд Enel в России. В фокусе были проекты не только тепловой генерации, но и возобновляемой энергетики и устойчивого развития.

Программы инновационного развития крупнейших энергокомпаний

Программы инновационного развития (ПИР) крупнейших российских энергокомпаний включают в себя направления развития технологий возобновляемой энергетики. Цели и задачи ПИР следующие.

Внедрение инновационных технологий компаниями Группы «Интер РАО» подразумевает расширение использования ВИЭ

Программа инновационного развития ПАО «Интер РАО» на период 2020–2024 годы с перспективой до 2029 года

Развитие экологически чистых источников энергии, включая развитие альтернативной энергетики на возобновляемых источниках энергии

Программа инновационного развития «РусГидро» на 2020–2024 годы с перспективой до 2029 года

Создание адаптивных систем управления и обеспечения параллельной работы сети с возобновляемыми источниками энергии

Программа инновационного развития ПАО «Россети» на период 2016–2020 годы с перспективой до 2025 года

Источники: данные компаний, VYGON Consulting

Услуга для корпоративных и институциональных инвесторов от компании Солид Менеджмент.

АО «СОЛИД Менеджмент»

Адрес: Российская Федерация, 125284, город Москва, Хорошёвское шоссе, дом 32А, этаж 5, пом XVI, комн 2

Телефон/факс: 8 (800) 250-70-15 (бесплатный звонок по России), 8 (495) 228-70-15

E-mail: [email protected]

АО «СОЛИД Менеджмент»

Лицензия ФКЦБ России № 21-000-1-00035 от 27.12.1999 на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами.

Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами, выдана ФСФР России от 13.11.2008 г. № 045-11768-001000.

Обращаем Ваше внимание, что стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами. Правилами доверительного управления паевым инвестиционным фондом предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда.

Правилами доверительного управления паевым инвестиционным фондом предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда.

Получить подробную информацию об услугах АО «СОЛИД Менеджмент» Вы можете по адресу 125284, город Москва, Хорошёвское шоссе, дом 32А, этаж 5, пом XVI, комн 2 и по телефону 8 (495) 228-70-15, или у агентов. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – Инвест» зарегистрированы ФКЦБ России 20.03.2000 № 0040-52697973. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – российские облигации» зарегистрированы ФКЦБ России 27.04.2002 № 0065-58549452. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – пенсионный капитал» зарегистрированы ФКЦБ России 20.09.2000 № 0045-54859434. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид-Индекс МосБиржи» зарегистрированы ФСФР России 20. 04.2005 № 0351-76578546. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – Глобус» зарегистрированы ФСФР России 09.09.2010 № 1903-94169099. Правила доверительного управления ЗПИФ рентный «Солид Недвижимость-2» зарегистрированы ФСФР России 29.09.2011 в реестре за №2209-94178425. Правила доверительного управления ЗПИФ недвижимости «Солид Рентный — 2» зарегистрированы Банком России 26.12.2017 в реестре за № 3444.

04.2005 № 0351-76578546. Правила доверительного управления ОПИФ рыночных финансовых инструментов «Солид – Глобус» зарегистрированы ФСФР России 09.09.2010 № 1903-94169099. Правила доверительного управления ЗПИФ рентный «Солид Недвижимость-2» зарегистрированы ФСФР России 29.09.2011 в реестре за №2209-94178425. Правила доверительного управления ЗПИФ недвижимости «Солид Рентный — 2» зарегистрированы Банком России 26.12.2017 в реестре за № 3444.

Правила доверительного управления ЗПИФ недвижимости «Солид Недвижимость» зарегистрированы ФСФР России № 0292-74504182 от 01.10.2004г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ недвижимости «Солид – Араб» зарегистрированы ФСФР России №2049-94173876 от 01.02.2011г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления ЗПИФ комбинированный «Капитал Инвестиции» зарегистрированы Центральным Банком РФ №3861 от 26.09.2019г. (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым комбинированным паевым инвестиционным фондом «Паллада Капитал» зарегистрированы Центральным Банком РФ №3907 от 19.11.2019 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым паевым инвестиционным фондом комбинированный «Долговые обязательства» зарегистрированы Центральным Банком РФ №4578-СД от 02.09.2021 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым паевым инвестиционным фондом комбинированный «Маяк-Капитал» зарегистрированы Центральным Банком РФ №4590-СД от 16.09.2021 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым паевым инвестиционным фондом комбинированный «СОЛИД — Инвестиционные решения» зарегистрированы Центральным Банком РФ №4732-СД от 30.11.2022 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым паевым инвестиционным фондом комбинированный ««Евразийский вектор» зарегистрированы Центральным Банком РФ №4982-СД от 07.

Правила доверительного управления Закрытым комбинированным паевым инвестиционным фондом «Паллада Капитал» зарегистрированы Центральным Банком РФ №3907 от 19.11.2019 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым паевым инвестиционным фондом комбинированный «Долговые обязательства» зарегистрированы Центральным Банком РФ №4578-СД от 02.09.2021 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым паевым инвестиционным фондом комбинированный «Маяк-Капитал» зарегистрированы Центральным Банком РФ №4590-СД от 16.09.2021 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым паевым инвестиционным фондом комбинированный «СОЛИД — Инвестиционные решения» зарегистрированы Центральным Банком РФ №4732-СД от 30.11.2022 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Правила доверительного управления Закрытым паевым инвестиционным фондом комбинированный ««Евразийский вектор» зарегистрированы Центральным Банком РФ №4982-СД от 07. 06.2022 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Не допускается распространение информации о паевом инвестиционном фонде, инвестиционные паи которого ограничены в обороте, за исключением случаев ее раскрытия в соответствии с Федеральным законом от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными федеральными законами.

06.2022 (инвестиционные паи фонда предназначены для квалифицированных инвесторов). Не допускается распространение информации о паевом инвестиционном фонде, инвестиционные паи которого ограничены в обороте, за исключением случаев ее раскрытия в соответствии с Федеральным законом от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными федеральными законами.

АО «СОЛИД Менеджмент» уведомляет клиентов и иных заинтересованных лиц о существовании риска возникновения конфликта интересов при осуществлении деятельности по управлению ценными бумагами и деятельности по доверительному управлению паевыми инвестиционными фондами. При этом под конфликтом интересов АО «СОЛИД Менеджмент», понимается наличие у АО «СОЛИД Менеджмент» и (или) иных лиц, если они действуют от имени АО «СОЛИД Менеджмент» или от своего имени, но за ее счет, и (или) ее работников интереса, отличного от интересов стороны по договору доверительного управления (клиента АО «СОЛИД Менеджмент»), при совершении либо не совершении юридических и (или) фактических действий, влияющих на связанные с оказанием услуг АО «СОЛИД Менеджмент» интересы стороны по договору доверительного управления (клиента АО «СОЛИД Менеджмент»).

Информация о структуре и составе акционеров (участников) АО «СОЛИД Менеджмент» (управляющая компания), в том числе о лицах, под контролем либо значительным влиянием которых находится АО «СОЛИД Менеджмент», соответствует информации, представленной 31.08.2020г. в 17-18 управляющей компанией в Банк России в соответствии с Положением Банка России от 26.12.2017 № 622-П для размещения на официальном сайте Банка России

©2004 – 2020. При использовании любых материалов, опубликованных на сайте, ссылка на www.solid-mn.ru обязательна. Разработано nettoweb.

Что такое инвестиционный менеджмент

Инвестиционный менеджмент представляет собой определенную сферу управления деятельностью, которая связана с финансированием бизнес-планов для последующего получения прибыли. Он включает в себя различные способы управления денежными средствами, которые позволяют инвесторам сократить собственные расходы и получить ожидаемую от проекта прибыль.

Такое управление осуществляется на разных уровнях – от создания небольшой новой организации до вопросов государственного уровня. Инвестиционный менеджмент имеет определенную методологическую базу, в соответствии с которой осуществляется оценка эффективности вложения средств в отдельные хозяйствующие субъекты.

Инвестиционный менеджмент имеет определенную методологическую базу, в соответствии с которой осуществляется оценка эффективности вложения средств в отдельные хозяйствующие субъекты.

Содержание статьи

- 1 Функции менеджмента

- 1.1 Начальная

- 1.2 Организационная

- 1.3 Координирующая

- 2 Задачи и цели

- 3 Этапы

Функции менеджмента

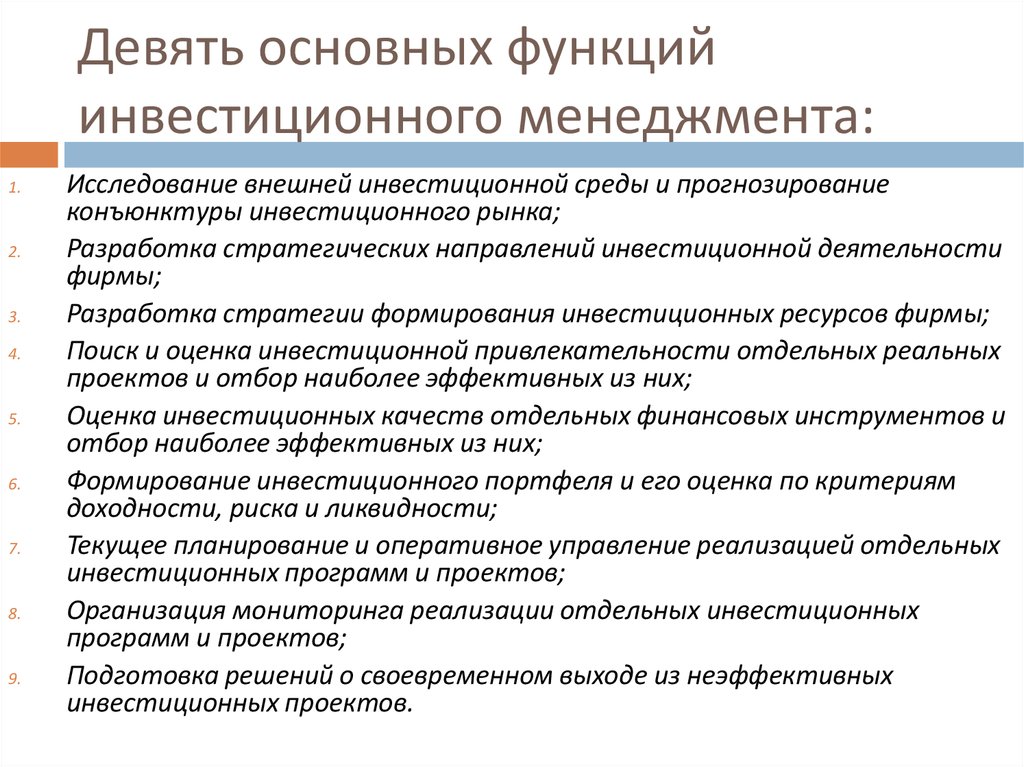

К главным функциям инвестиционного менеджмента относятся:

- начальная;

- организационная;

- координирующая.

Начальная

Начальная предусматривает планирование и предварительное согласование всего предполагаемого инвестирования. На этой стадии определяется стратегия реализации проекта, учитывая все особенности деятельности объекта инвестирования. Главной целью начальной функции является обеспечение успешной реализации бизнес-плана.

Организационная

Организационная функция предполагает определение объемов капиталовложений и формы привлечения денежных средств. На этой стадии определяются наиболее перспективные инвестиционные проекты и алгоритм управления, а также осуществляется поиск потенциальных инвесторов.

На этой стадии определяются наиболее перспективные инвестиционные проекты и алгоритм управления, а также осуществляется поиск потенциальных инвесторов.

Координирующая

Большое внимание в инвестиционной деятельности уделяется координирующей функции. Необходимо на всех этапах процесса анализировать и оценивать эффективность действий, своевременно учитывать изменения конъюнктуры, корректировать ранее принятые решения.

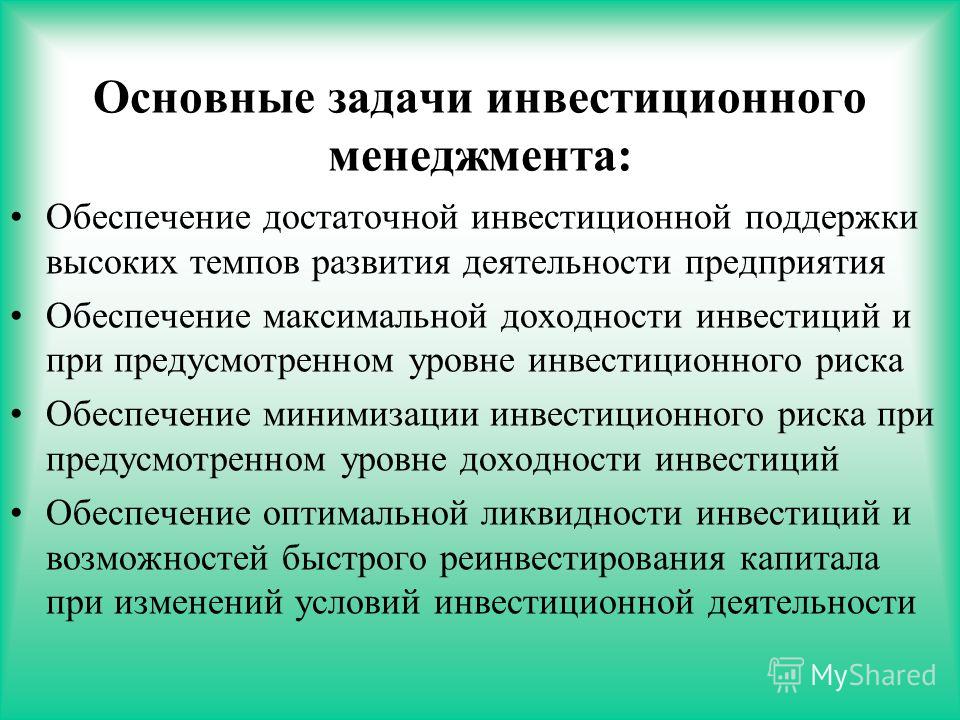

Задачи и цели

Для того чтобы понять, как проводится инвестиционный менеджмент, необходимо ознакомиться с его основными целями и задачами. К основным задачам относятся:

- минимизация всех рисков;

- максимальное увеличение доходов;

- обеспечение роста рентабельности предприятия.

Инвестиционный менеджмент предусматривает анализ всех имеющихся рисков и включает различные эффективные способы, которые направлены на получение максимальной прибыли от инвестиций и сокращение рисков. Главной целью является выбор правильного портфеля, который сможет принести хорошую прибыль. К основным функциям менеджеров относятся:

К основным функциям менеджеров относятся:

- определение наиболее приемлемой стратегии;

- составление бизнес-плана;

- оценка доходности;

- своевременная корректировка портфеля;

- оценка привлекательности в финансировании определенного предприятия;

- определение объемов и качества ценных бумаг;

- обеспечение регулирования всего процесса.

Чтобы заниматься такой деятельностью, необходимо наличие знаний по макроэкономике, бухгалтерскому учету, нормативной документации, налогообложению и проведению анализов. Без осуществления определенных анализов и расчетов инвесторы не смогут рассчитывать на получение успешных результатов.

Любой человек, который решил заниматься инвестированием, должен ознакомиться с методиками по расчету прибыльности капиталовложений и оценке рисков.

Инвестиции не так давно появились в нашей стране. Раньше, в СССР отсутствовал рынок ценных бумаг, и люди не могли вкладывать собственные средства в различные финансовые инструменты. Сегодня любой желающий может заняться инвестированием и совершать сделки купли-продажи долгосрочных и краткосрочных финансовых обязательств.

Сегодня любой желающий может заняться инвестированием и совершать сделки купли-продажи долгосрочных и краткосрочных финансовых обязательств.

Этапы

Менеджмент инвестиционного процесса состоит из ряда этапов:

- разработка тактики;

- анализ ценных бумаг;

- создание инвестиционных портфелей;

- постоянная своевременная корректировка портфелей;

- анализ выполненных работ.

Тактика разрабатывается, учитывая все цели капиталовложений, денежные возможности инвестора, уровень предполагаемой прибыли и имеющиеся риски. Для определения привлекательности проекта используют два вида анализа: технический и фундаментальный.

Технический анализ предполагает постоянный мониторинг рынка ценных бумаг и прогнозирование стоимости отдельных активов. Основной задачей такого анализа является выявление тенденций роста стоимости активов на стадии подъема.

Фундаментальный анализ предусматривает ознакомление с макроэкономическими показателями. Чтобы определить степень риска и уровень предполагаемой доходности проекта, учитываются:

- финансовая устойчивость предприятия;

- ликвидность;

- репутация и т.

д.

д.

Основываясь на таких показателях, определяются перспективы развития предприятия и принимаются инвестиционные решения.

АРИС — менеджмент риска для окупаемости инвестиций

В основе технологии АРИС лежит разработанная ICS методика оценки риска, по правилам которой решения об архитектуре систем безопасности принимается по результатам анализа активов и угроз, с учетом модели нарушителя, уязвимостей и оценкой вероятного ущерба. Методика позволяет оценить величину риска в денежном эквиваленте, учитывая как прямой ущерб от поражения угрозами, так и величину воздействия угроз на результативность предприятия на протяжении жизненного цикла активов. Полученная стоимость риска может быть использована для оценки величины бюджета на систему безопасности, выделение которого адекватно угрожающим активам опасностям.

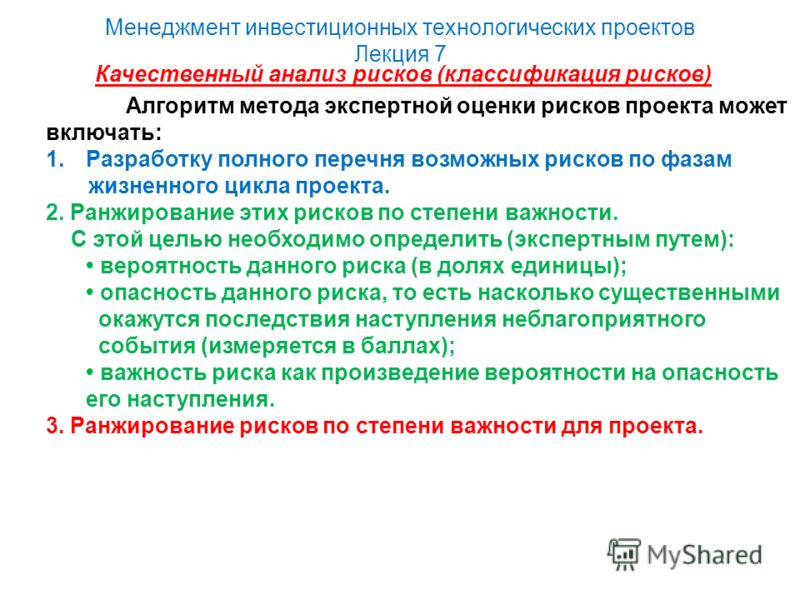

На начальном этапе работы инженеры ICS совместно с представителями заказчика определяют перечень опасностей (угроз), которые могут поразить активы. На этом этапе используется имеющаяся статистика опасных событий на подобных объектах, иная доступная статистическая информация и экспертные оценки. Полученный перечень оформляется в табличном виде, а все опасности ранжируются по вероятности их наступления.

На этом этапе используется имеющаяся статистика опасных событий на подобных объектах, иная доступная статистическая информация и экспертные оценки. Полученный перечень оформляется в табличном виде, а все опасности ранжируются по вероятности их наступления.

Для того чтобы выявленные опасности реализовались необходимо наличие уязвимостей. Уязвимость представляет собой слабость в защите объекта. Сама по себе уязвимость не является угрозой, но она делает возможным поражение угрозой. Поэтому необходимо четко определять взаимосвязь между угрозой и наличием уязвимости. Выявленные при обследовании объекта уязвимости ранжируются и собираются в таблицу.

Уровень уязвимости в значительной степени зависит от типа нарушителя. Понятно, что подготовленный нарушитель (террорист или представитель преступного сообщества) с гораздо большей вероятностью преодолеет установленную защиту и достигнет своей цели, чем неподготовленный нарушитель (например, для медицинского учреждения — родственник пациента в состоянии аффекта). Поэтому для противодействия разным типам нарушителей необходимо создавать различные уровни защит. Нарушители подразделяются на различные типы по организационному признаку и уровню подготовленности к преодолению систем защиты объекта. Инженеры ICS совместно с представителями заказчика определят, от каких типов нарушителей необходимо защищать объект, оценят вероятность появления определенного типа нарушителя и сведут полученную информацию в таблицу. Уровень уязвимости определяется для каждой опасности и каждого типа нарушителя с учетом вероятности его появления на защищаемом объекте.

Поэтому для противодействия разным типам нарушителей необходимо создавать различные уровни защит. Нарушители подразделяются на различные типы по организационному признаку и уровню подготовленности к преодолению систем защиты объекта. Инженеры ICS совместно с представителями заказчика определят, от каких типов нарушителей необходимо защищать объект, оценят вероятность появления определенного типа нарушителя и сведут полученную информацию в таблицу. Уровень уязвимости определяется для каждой опасности и каждого типа нарушителя с учетом вероятности его появления на защищаемом объекте.

При определении величины риска необходимо учитывать тяжесть последствий или ущерб, который может быть нанесен при наступлении опасности. Ущерб может приводить к смерти или потере здоровья для одного человека или группы людей, может иметь материальный характер – кража, вывод из строя и уничтожение какого-либо имущества собственника, расположенного на защищаемом объекте и другое. Необходимо учитывать специфику каждого рассматриваемого объекта.

Как правило, руководители бизнеса владеют информацией об убытках, связанных с утратой или повреждением активов, и о величине убытков в случае простоя своего бизнеса в течение определенного времени. Таким образом, руководители и собственники могут определить в денежном эквиваленте потенциальную величину своих потерь при отсутствии должного уровня защищенности от определенных угроз и оценить размер инвестиций в безопасность, необходимых для защиты своего предприятия. Собранная информация о величине ущерба объединяется в таблицу и может быть выражена в денежной форме. Чем более доверительным и открытым будет взаимодействие между службами заказчика и инженерами ICS, тем точнее и качественнее будут определены угрозы и оценен риск для защищаемого объекта, а значит, появится возможность построить действительно эффективную систему безопасности, отражающую основные угрозы и сокращающую риск для предприятия.

Для определения совокупной величины риска в одну таблицу (матрицу риска) сводятся вместе ранее полученные данные из таблиц угроз, уязвимостей и ущерба. В результате для каждой угрозы определяется значение риска. Итоговая таблица описывает ситуацию с риском для защищаемого объекта. Далее угрозы ранжируются и риск, в случае превышения допустимого уровня, подвергается сокращению с помощью разрабатываемой нами системы безопасности – физическими, организационными и техническими средствами защиты. Если анализ риска показывает, что для обеспечения безопасности достаточно организационных мер или, например, установки качественных дверей и решеток на окнах, то мы, руководствуясь принципом разумной достаточности, рекомендуем заказчику вообще не устанавливать часть систем безопасности или устанавливать их в сильно урезанном виде.

В результате для каждой угрозы определяется значение риска. Итоговая таблица описывает ситуацию с риском для защищаемого объекта. Далее угрозы ранжируются и риск, в случае превышения допустимого уровня, подвергается сокращению с помощью разрабатываемой нами системы безопасности – физическими, организационными и техническими средствами защиты. Если анализ риска показывает, что для обеспечения безопасности достаточно организационных мер или, например, установки качественных дверей и решеток на окнах, то мы, руководствуясь принципом разумной достаточности, рекомендуем заказчику вообще не устанавливать часть систем безопасности или устанавливать их в сильно урезанном виде.

Наконец, не следует забывать, что далеко не всегда риск может быть сокращен до допустимого уровня с помощью систем безопасности – в этом случае остаточный риск может быть передан. Классическим примером передачи риска является страхование. Результатом проведения ICS оценки риска станет перечень опасностей, которые необходимо застраховать, и полные исходные данные, необходимые страховой компании для расчета поправочных коэффициентов к страховому тарифу.

Снижение риска является главной задачей для обеспечения безопасности, непрерывности и успешного функционирования любого объекта или бизнеса, а создаваемые группой ICS системы безопасности являются лишь инструментом её решения

Привлечение фонда прямых инвестиций – новый этап развития бизнеса

Привлечение новых инвесторов для развития бизнеса – серьезное решение для компании и её акционеров, особенно если речь идет об активном инвесторе, таком как фонд прямых инвестиций. Качественный вклад такого инвестора позволяет компании выйти на принципиально новый этап своего развития и значительно увеличить акционерную стоимость (equity) компании.

Добавленная стоимость (value-added) фондов прямых инвестиций заключается не только в финансировании программ развития компании или возможности частичного или полного выхода основного акционера (cash-out). Вхождение фонда прямых инвестиций в капитал компании предъявляет к ней большие требования по прозрачности, уровню корпоративного управления, финансовым показателям и гибкости стратегии адаптироваться к рыночной конъюнктуре. Задача фонда прямых инвестиций – консультировать и оказывать практическую помощь менеджменту для максимизации стоимости equity компании и, в будущем, обеспечения успешного выхода фонда из акционерного капитала путем продажи стратегическому или финансовому инвестору или через первичное размещение акций. Наш опыт показывает, что период инвестирования в среднем от 3 до 5 лет сопровождается увеличением equity компании в три и более раз.

Задача фонда прямых инвестиций – консультировать и оказывать практическую помощь менеджменту для максимизации стоимости equity компании и, в будущем, обеспечения успешного выхода фонда из акционерного капитала путем продажи стратегическому или финансовому инвестору или через первичное размещение акций. Наш опыт показывает, что период инвестирования в среднем от 3 до 5 лет сопровождается увеличением equity компании в три и более раз.

Становясь акционером, фонд привносит в компанию передовую практику корпоративного управления, помогает оценить разумность и реалистичность стратегии роста компании и, при необходимости, скорректировать ее. Имея опыт работы с большим количеством различных компаний и, соответственно, решения большого количества проблем, фонды прямых инвестиций помогают не только избежать многих ошибок в развитии, но и значительно повысить эффективность бизнеса. Фонды также оказывают содействие в работе с банками при поиске долгового финансирования или реструктуризации долговых обязательств, помогают выработать оптимальную стратегию при росте за счет слияний или поглощений, находят новых инвесторов или способствуют оптимальному выходу основных акционеров из бизнеса.

Задача менеджмента компании – суметь воспользоваться передаваемыми знаниями, при этом четко понимая конечную цель – повышение капитализации компании. Для ее реализации необходимо непосредственное согласование интересов менеджмента и акционеров, которое происходит на стадии структурирования инвестиции и на практике чаще всего достигается через механизмы опционного вознаграждения менеджмента и дополнительного вознаграждения при достижении ключевых показателей бизнес-плана компании.

Кроме того, очень важно, чтобы существующие акционеры были готовы к изменениям. Особенно это касается тех компаний, где собственники и ключевые менеджеры — одни и те же люди. Процесс работы над ростом бизнеса и повышением капитализации является двухсторонним, и для достижения результата работа должна быть конструктивной. Продавая акции компании фонду прямых инвестиций, собственник и менеджмент должны отдавать себе отчет, что они несут ответственность за результаты работы компании, и для повышения эффективности бизнеса и увеличения капитализации в будущем порой придется принимать болезненные решения, например, сокращая расходы или персонал. Важно понимать, что все «сидят в одной лодке», и требования фонда направлены на повышение капитализации компании. Опыт акционеров компаний, входящих в наш портфель, показывает, что стоимость их доли при продаже компании совместно с фондом оказывается значительно выше, чем если бы компания развивалась самостоятельно.

Важно понимать, что все «сидят в одной лодке», и требования фонда направлены на повышение капитализации компании. Опыт акционеров компаний, входящих в наш портфель, показывает, что стоимость их доли при продаже компании совместно с фондом оказывается значительно выше, чем если бы компания развивалась самостоятельно.

Недавний кризис показал, что именно вовлеченные в бизнес акционеры, какими являются фонды прямых инвестиций, обладающие возможностью и опытом взять бизнес под «ручное управление» в периоды спада, помогли владельцам бизнеса в России сохранить свои инвестиции, а компаниям — скорректировать стратегию и принять незамедлительные меры по реструктуризации бизнеса. В результате компании смогли не только не потерять свои позиции в кризис, но даже увеличить долю на рынке за счет ослабления конкурентов либо их поглощения.

Основными механизмами такого «ручного управления» является набор действий, список которых, в числе прочего, включает комплекс мер по финансовому оздоровлению посредством реструктуризации пассивов компании или, при необходимости, вливания дополнительного капитала, оптимизацию расходной части бюджета, а также изыскание новых факторов роста доходной части в новых условиях на рынке. В отдельных случаях, где это целесообразно, может потребоваться усиление руководства компании. У фондов прямых инвестиций есть также немало успешных примеров компаний, где основной акционер, который являлся одновременно первым исполнительным лицом, передавал ежедневные функции управления новому генеральному директору, переключая внимание на стратегические решения, что обеспечивало более динамичную структуру управления в интересах всех акционеров.

В отдельных случаях, где это целесообразно, может потребоваться усиление руководства компании. У фондов прямых инвестиций есть также немало успешных примеров компаний, где основной акционер, который являлся одновременно первым исполнительным лицом, передавал ежедневные функции управления новому генеральному директору, переключая внимание на стратегические решения, что обеспечивало более динамичную структуру управления в интересах всех акционеров.

В этом и состоит качественно новый подход к инвестированию в секторе private equity в России — осознание как инвесторами, так и компаниями, что залогом успешной инвестиции является не только выбор правильной стратегии и компетентного менеджмента, но и активное участие фондов прямых инвестиций в стратегическом управлении компаниями, включенными в их портфель, и передача компаниям лучших мировых практик (best practices).

Более активное управление, которое фонды осуществляют в компаниях, разумеется, не отменяет первоочередную необходимость правильного выбора отрасли, компании и менеджмента, способного привести компанию к достижению результатов, поставленных перед бизнесом при инвестировании. Поэтому ключевым условием успеха прямого инвестирования в России и странах СНГ остается опыт и умение тщательно отбирать инвестиционные проекты. Не случайно на российском рынке преобладают именно локальные фонды с большим накопленным опытом при инвестировании, структурировании сделок и продаже местных компаний.

Поэтому ключевым условием успеха прямого инвестирования в России и странах СНГ остается опыт и умение тщательно отбирать инвестиционные проекты. Не случайно на российском рынке преобладают именно локальные фонды с большим накопленным опытом при инвестировании, структурировании сделок и продаже местных компаний.

Автор — старший управляющий партнер UFG Private Equity.

Инвестиционный менеджмент: функции, механизм и система

Содержание

- 1 Метафоры менеджмента в инвестиционной сфере

- 2 Параметры понятия инвестиционного менеджмента

- 3 Задачи управления в инвестиционной сфере

- 4 Функции инвестиционного управления

- 5 Механизм управления и система организационного обеспечения

Инвестиционный проект служит некой локальной долей достаточно большой предметной сферы, именуемой инвестиционной деятельностью. Это означает, что управление проектом также является частью управленческой системы значительно большего размера. В настоящей статье будет акцентированно рассмотрен инвестиционный менеджмент как область искусства и технологии достижения поставленных целей с привлечением капитала, человеческого труда и других ресурсов в инвестиционной деятельности.

В настоящей статье будет акцентированно рассмотрен инвестиционный менеджмент как область искусства и технологии достижения поставленных целей с привлечением капитала, человеческого труда и других ресурсов в инвестиционной деятельности.

Метафоры менеджмента в инвестиционной сфере

К сожалению, те определения менеджмента, которые приходилось наблюдать, не удовлетворяют в части их ясности. Как любой комплексной и системной категории, менеджменту действительно трудно дать исчерпывающую характеристику, поэтому попытаюсь зайти с другой стороны. Предлагаю рассмотреть не умозрительные сентенции, а взглянуть на метафорические образы, которые характеризуют два крайних альтернативных взгляда на управленческий аспект.

Первый образ – идеальный. Он связан с фигурой безупречного руководителя, лидера, вышколенного управленческого технолога. Очень редко, но такие люди встречаются на жизненном пути. Представьте себе просторный светлый кабинет, большой и дорогой стол. Стол практически пуст. За ним сидит подтянутый мужчина в деловом костюме. Перед человеком три листка формата А4. На одном листке напечатан перечень стратегических инвестиционных мероприятий. Перечень построен ранжированным списком в порядке убывания значимости для целей компании. Второй листок также состоит из списка. Это перечень оцифрованных в задачный контекст инициатив, под которые обеспечено инвестиционное финансирование и найдены ответственные ресурсы на исполнение. Наконец, на третьем листке отображен список решаемых и решенных в срок проектных задач. Что происходит внутри событий в промежутках времени между данными списками для нас – «черный ящик», составляющий суть менеджмента.

За ним сидит подтянутый мужчина в деловом костюме. Перед человеком три листка формата А4. На одном листке напечатан перечень стратегических инвестиционных мероприятий. Перечень построен ранжированным списком в порядке убывания значимости для целей компании. Второй листок также состоит из списка. Это перечень оцифрованных в задачный контекст инициатив, под которые обеспечено инвестиционное финансирование и найдены ответственные ресурсы на исполнение. Наконец, на третьем листке отображен список решаемых и решенных в срок проектных задач. Что происходит внутри событий в промежутках времени между данными списками для нас – «черный ящик», составляющий суть менеджмента.

Перейдем ко второму образу. Это человек, руководитель, также считающийся успешным. И он полная противоположность образа №1. Его можно охарактеризовать, как «председатель колхоза». Большой стол его кабинета завален бумагами. Постоянный цейтнот и вал проблем редко дают возможность сосредоточиться на главном. Человек отвечает за развитие промышленного предприятия, являясь главным инженером по должности, лично контролирует все проектно-инвестиционные события. Он достиженец, усердный «поглотитель» проблем и их исправитель. В подобных действиях менеджмент также присутствует, вопрос только в том, насколько.

Он достиженец, усердный «поглотитель» проблем и их исправитель. В подобных действиях менеджмент также присутствует, вопрос только в том, насколько.

Теперь представим себе обычный лабораторный реостат, измеряющий напряжение на подключенных клеммах. На одном конце реостата мы видим образ №1, а на другом – №2. А реальная управленческая практика всегда находится где-то на середине между образами и является сложными конгломератом опыта и регулярной регламентированной деятельности. Поэтому, в моей картине мира, инвестиционный менеджмент – это искусство и системная технология эффективного достижения целей развития компании. Они успешно реализуются благодаря мобилизации людских, финансовых и иных ресурсов на решение задач инвестиционного типа. Само же управление основано на сквозной регламентации прошлого положительного опыта стратегической и проектной реализации.

Параметры понятия инвестиционного менеджмента

В предыдущем разделе мы определились, что менеджмент в инвестиционной сфере опирается на задачный контекст и регламентацию инвестиционных процедур. То есть, в чистом виде управлять – это ставить и принимать задачи, с одной стороны, а с другой – использовать обобщенный уникальный опыт, как руководство к действию в форме регламентированных актов. Что может быть примерами таких актов в инвестиционной деятельности?

То есть, в чистом виде управлять – это ставить и принимать задачи, с одной стороны, а с другой – использовать обобщенный уникальный опыт, как руководство к действию в форме регламентированных актов. Что может быть примерами таких актов в инвестиционной деятельности?

- Концепция стратегического развития.

- Форма плана стратегических мероприятий.

- Инвестиционная политика.

- Корпоративная система управления проектами.

Взгляд на управление как регламентирующее предписание тесно связан с процессуальным подходом в реализации капитальных вложений. В ней предприятие рассматривается с точки зрения нескольких подсистем процессов, среди которых верхнее положение занимает подсистема планирования и проектирования. Состав процессов данной подсистемы и результаты на их выходах демонстрируются на схеме, представленной ниже.

Модель подсистемы процессов планирования и проектирования

Как подсистема системы управления инвестиционный менеджмент обладает рядом параметров, которые и предстоит нам уточнить. Среди них традиционно выступают:

Среди них традиционно выступают:

- цели менеджмента;

- задачи управления;

- функции и механизм инвестиционного менеджмента;

- субъекты и объекты управления;

- зона связи со стратегией компании;

- интеграция в процессуальную модель компании;

- система организационного обеспечения.

Интеграция в процессуальную модель предприятия уже рассмотрена нами выше. Цели управления вложениями в основной капитал и ценные бумаги состоят в максимизации эффективности задействованных инвестиционных ресурсов и зависят от нескольких условий, первое из которых определяется уровнем субъекта управления. Различают следующие уровни.

- Государственный масштаб управления.

- Региональный уровень регулирования.

- Корпоративный уровень менеджмента в инвестиционной сфере.

Вторым условием разграничения менеджмента выступает класс базового деления инвестиций на реальный сектор и финансовую сферу. Менеджмент в области портфельных инвестиций мы не рассматриваем. Вложения в основной капитал предприятий выступает одной из двух составных частей хозяйственной и управленческой деятельности в компании: операционной и инвестиционной. Инвестиционный менеджмент – часть общей системы менеджмента компании, связанный с другими его подсистемами.

Вложения в основной капитал предприятий выступает одной из двух составных частей хозяйственной и управленческой деятельности в компании: операционной и инвестиционной. Инвестиционный менеджмент – часть общей системы менеджмента компании, связанный с другими его подсистемами.

Структура общей системы менеджмента компании с учетом инвестиционного менеджмента

Задачи управления в инвестиционной сфере

Постановка проектных задач является одной из основных функций менеджмента. В то же время, сам процесс управления, следуя стратегическим целям, самостоятельно решает ряд задач. Эти задачи тесно взаимосвязаны. Именно поэтому разработанная стратегия задействует все уровни управления в компании. Ниже размещена упрощенная семивекторная модель задач инвестиционного менеджмента.

Модель взаимосвязанных задач инвестиционного менеджмента

Рассмотрим настоящие задачи более подробно.

- Обеспечение должного уровня развития процессов операционной деятельности. Эти процессы предопределяются уровнем применяемых технологий и технологической оснастки.

Данное направление практики капитальных вложений формирует надежное и устойчивое функционирование операционного цикла компании так, чтобы сохранялась ее конкурентоспособность на рынке.

Данное направление практики капитальных вложений формирует надежное и устойчивое функционирование операционного цикла компании так, чтобы сохранялась ее конкурентоспособность на рынке. - Обеспечение заданной максимально возможной прибыльности финансовых инвестиций и проектов в реальном секторе. Доход и финансовый результат, связанный с произведенными вложениями, выступают основными показателями результативности и эффективности деятельности хозяйствующих субъектов.

- При осуществлении реальных и финансовых вложений капитала обеспечение минимального уровня риска, связанного с ними. Задача минимизации риска решается посредством исследований рисковых факторов и проработки альтернативных сценариев, включая отказ от мероприятий, для которых риски не устранимы.

- Разработка такого инвестиционного портфеля, который обеспечил бы удовлетворительную ликвидность вложений. Современная бизнес-среда предельно динамична, и актуальна потребность в возможностях оперативного реинвестирования капитала.

- Работа над внутренними и внешними источниками финансирования для реализации инвестиционных инициатив высокого приоритета.

- Поиск способов ускорить реализацию проектов как решение комплексной задачи ускорения отдачи от произведенных вложений капитала и снижения инвестиционного риска.

- Сохранение и укрепление рыночных позиций и позиций рыночного равновесия. Активность в сфере вложений капитала ни в коем случае не должна приводить к ущербу для показателей ликвидности, финансовой устойчивости и независимости компании.

Функции инвестиционного управления

Функции инвестиционного менеджмента выполняются во взаимосвязи со стратегическим выбором и инвестиционными идеями. Идеи востребованы в компании всегда, однако накопленные, они подлежат пропуску через «горнило» процедуры стратегического планирования после маркетингового, финансового и технологического анализов. В представленной ниже модели определенная изометрия стратегической «вертикали» и функциональной «горизонтали» переложена в плоскостную форму.

Связь стратегического планирования и управленческих функций в инвестиционном менеджменте

Менеджмент как технология обусловлен процессуальной реализацией управленческих действий. Функции инвестиционного менеджмента связаны между собой последовательно управленческим циклом, именуемым циклом Деминга (PDCA). Кроме того, они подвергаются мониторингу через процедуру инвестиционного контроллинга. Каждую системную функцию сопровождает результирующий отчетный документ, позволяющий оценивать процедурное событие и переходить к следующей функции.

Функциональный цикл инвестиционного менеджмента

Функции инвестиционного менеджмента делятся на функции управляющей системы и управления организацией. Разделение на два указанных состава показано на схеме далее.

Модель функций управляющей и организационной подсистем инвестиционного менеджмента

В завершение раздела рассмотрим сводный состав функций управления инвестициями.

- Анализ внешнего окружения компании с позиции инвестиционных возможностей, предлагаемых рынком и средой.

- Разработка концепции стратегического развития в части инвестиционных направлений.

- Разработка финансовой стратегии в части источников инвестиционной деятельности.

- Набор стратегических инвестиционных инициатив и идей.

- Оценка и выбор потенциальных мероприятий по инвестиционной привлекательности. Отбор и ранжирование эффективных проектных решений.

- Избирательный отбор наиболее подходящих финансовых инструментов в состав портфельных инвестиций.

- Оценка скомплектованного инвестиционного портфеля с позиции потенциала прибыльности, рискового ограничения и ликвидности.

- Процедуры инициации, планирования и организации управления отдельными инвестиционными проектами.

- Контроль и мониторинг реализации локальных проектов.

- Выход из неэффективных проектов и убыточных вложений. Реинвестирование капитала в более доходные активы и проекты.

Механизм управления и система организационного обеспечения

Совокупность взаимосвязанных внешних и внутренних механизмов обеспечения или противодействия инвестиционной деятельности на предприятии составляет единый механизм управляющих воздействий на процессы капитальных вложений и проекты. Внешнее регулирование происходит благодаря рыночным механизмам и целенаправленной государственной политике. Внутренние механизмы заключаются в применении специальных методов реализации инвестиционной активности и в отработке ее отдельных аспектов. Отдельные аспекты инвестиционной деятельности регулируются в таких документах, как инвестиционная, учетная и дивидендная политики, устав предприятия, положение о КСУП, другие внутренние акты организационного назначения.

Внешнее регулирование происходит благодаря рыночным механизмам и целенаправленной государственной политике. Внутренние механизмы заключаются в применении специальных методов реализации инвестиционной активности и в отработке ее отдельных аспектов. Отдельные аспекты инвестиционной деятельности регулируются в таких документах, как инвестиционная, учетная и дивидендная политики, устав предприятия, положение о КСУП, другие внутренние акты организационного назначения.

Модель механизма инвестиционного менеджмента

Система организационного обеспечения управления инвестициями может быть рассмотрена для компаний среднего и крупного масштаба. Для небольших предприятий вопроса о выделении отдельных штатных единиц под цели обеспечения инвестиционных процессов обычно не стоит. Система организационного обеспечения зависит от общекорпоративных организационной и финансовой структур. C точки зрения организации, можно говорить о выделении структурного подразделения, в зоне ответственности которого находятся инвестиционный процесс и проекты. С позиции финансового структурирования в нее вводятся центры ответственности или центры финансового учета, именуемые центрами инвестиций.

С позиции финансового структурирования в нее вводятся центры ответственности или центры финансового учета, именуемые центрами инвестиций.

В свое время, ВУЗ, где получали первое очное образование, выпускники гордо именовали «Альма-матер». Может это и сейчас так? Наверное. Но такая внутренняя установка приходила не просто так. Была управленческая школа, отсюда и отношение. И был такой замечательный предмет, преподаваемый всем студентам без исключения. Назывался он «Введение в специальность». Работая над данной статьей, у меня возникало стойкое ощущение, что мы с вами проходим вместе существенную часть своеобразного введения в специальность «Project Management», потому что подходы к менеджменту едины, а особые нюансы формируют и профессиональную культуру, и специальный подход.

Управление инвестициями Определение

Что такое управление инвестициями?

Управление инвестициями относится к управлению финансовыми активами и другими инвестициями, а не только к их покупке и продаже. Управление включает в себя разработку краткосрочной или долгосрочной стратегии приобретения и реализации портфельных активов. Это также может включать банковские, бюджетные и налоговые услуги и сборы.

Управление включает в себя разработку краткосрочной или долгосрочной стратегии приобретения и реализации портфельных активов. Это также может включать банковские, бюджетные и налоговые услуги и сборы.

Этот термин чаще всего относится к управлению активами в инвестиционном портфеле и торговле ими для достижения конкретной инвестиционной цели. Управление инвестициями также известно как управление капиталом, управление портфелем или управление капиталом.

Основы управления инвестициями

Профессиональное управление инвестициями направлено на достижение конкретных инвестиционных целей в интересах клиентов, чьими деньгами они обязаны управлять. Эти клиенты могут быть индивидуальными инвесторами или институциональными инвесторами, такими как пенсионные фонды, пенсионные планы, правительства, образовательные учреждения и страховые компании.

Услуги по управлению инвестициями включают в себя распределение активов, анализ финансовой отчетности, выбор акций, мониторинг существующих инвестиций, а также стратегию и реализацию портфеля. Управление инвестициями может также включать услуги по финансовому планированию и консультированию, не только надзор за портфелем клиента, но и его согласование с другими активами и жизненными целями. Профессиональные менеджеры имеют дело с различными ценными бумагами и финансовыми активами, включая облигации, акции, товары и недвижимость. Менеджер также может управлять реальными активами, такими как драгоценные металлы, товары и произведения искусства. Менеджеры могут помочь привести инвестиции в соответствие с планированием выхода на пенсию и имуществом, а также с распределением активов.

Управление инвестициями может также включать услуги по финансовому планированию и консультированию, не только надзор за портфелем клиента, но и его согласование с другими активами и жизненными целями. Профессиональные менеджеры имеют дело с различными ценными бумагами и финансовыми активами, включая облигации, акции, товары и недвижимость. Менеджер также может управлять реальными активами, такими как драгоценные металлы, товары и произведения искусства. Менеджеры могут помочь привести инвестиции в соответствие с планированием выхода на пенсию и имуществом, а также с распределением активов.

В корпоративных финансах управление инвестициями включает обеспечение обслуживания, учета и правильного использования материальных и нематериальных активов компании.

Согласно ежегодному исследованию, проведенному исследовательской и консультационной фирмой Willis Towers Watson и финансовой газетой Pensions & Investments , индустрия управления инвестициями растет. Если исходить из совокупных активов 500 крупнейших инвестиционных менеджеров, в 2018 году в мировой отрасли под управлением находились активы на сумму около 93,8 триллиона долларов США. К концу 2019 года эта цифра превысила 100 триллионов долларов США..

К концу 2019 года эта цифра превысила 100 триллионов долларов США..

Ключевые выводы

- Управление инвестициями означает управление финансовыми активами и другими инвестициями профессионалами для клиентов

- Клиентами инвестиционных менеджеров могут быть как индивидуальные, так и институциональные инвесторы.

- Управление инвестициями включает в себя разработку стратегий и осуществление сделок в рамках финансового портфеля.

- Фирмы по управлению инвестициями, управляющие активами на сумму более 25 миллионов долларов, должны зарегистрироваться в SEC и взять на себя фидуциарную ответственность перед клиентами.

Управление фирмой по управлению инвестициями

Ведение бизнеса по управлению инвестициями включает в себя множество обязанностей. Фирма должна нанимать профессиональных менеджеров для заключения сделок, маркетинга, расчетов и подготовки отчетов для клиентов. Другие обязанности включают проведение внутренних аудитов и изучение отдельных активов или классов активов и промышленных секторов.

Помимо найма маркетологов и обучения менеджеров, которые управляют потоком инвестиций, те, кто возглавляет фирмы по управлению инвестициями, должны обеспечить, чтобы они действовали в рамках законодательных и нормативных ограничений, изучали внутренние системы и средства контроля, учитывали денежные потоки и должным образом отслеживали транзакции и оценку фондов.

Как правило, инвестиционные менеджеры, которые владеют активами под управлением (AUM) на сумму не менее 25 миллионов долларов или консультируют инвестиционные компании, предлагающие взаимные фонды, должны быть зарегистрированными инвестиционными консультантами (RIA). Как зарегистрированный консультант, они должны зарегистрироваться в Комиссии по ценным бумагам и биржам (SEC) и государственных администраторах ценных бумаг. Это также означает, что они берут на себя фидуциарные обязанности перед своими клиентами. В качестве фидуциаров эти консультанты обещают действовать в интересах своего клиента, иначе им грозит уголовная ответственность. Фирмы или консультанты, управляющие активами менее 25 миллионов долларов, обычно регистрируются только в штатах, в которых они работают.

Фирмы или консультанты, управляющие активами менее 25 миллионов долларов, обычно регистрируются только в штатах, в которых они работают.

Инвестиционные менеджеры обычно получают компенсацию в виде платы за управление, обычно в виде процента от стоимости портфеля, принадлежащего клиенту. Плата за управление варьируется от 0,35% до 2% годовых. Кроме того, комиссионные, как правило, имеют скользящую шкалу: чем больше активов у клиента, тем ниже комиссионные, с которыми он может договориться. Средняя комиссия за управление составляет около 1%.

Плюсы и минусы управления инвестициями

Хотя индустрия управления инвестициями может приносить прибыль, существуют и серьезные проблемы, связанные с управлением такой фирмой. Доходы фирм по управлению инвестициями напрямую связаны с поведением рынка. Эта прямая связь означает, что прибыль компании зависит от рыночных оценок. Значительное снижение цен на активы может вызвать снижение доходов фирмы, особенно если снижение цен велико по сравнению с текущими и стабильными эксплуатационными расходами компании. Кроме того, клиенты могут проявлять нетерпение в трудные времена и на медвежьем рынке, и даже доходность фонда выше среднего может быть не в состоянии поддерживать портфель клиента.

Кроме того, клиенты могут проявлять нетерпение в трудные времена и на медвежьем рынке, и даже доходность фонда выше среднего может быть не в состоянии поддерживать портфель клиента.

Плюсы

Профессиональный анализ

Полное усердие

Способность успеть или превзойти рынок

Способность защитить портфель во время простоя

С середины 2000-х годов отрасль также столкнулась с проблемами из двух других источников.

- Увеличение числа роботов-консультантов — цифровых платформ, которые обеспечивают автоматизированные, основанные на алгоритмах инвестиционные стратегии и распределение активов

- Доступность биржевых фондов, портфели которых отражают портфели эталонного индекса

Последнее препятствие является примером пассивного управления, поскольку управляющим фондами-людьми приходится принимать лишь несколько инвестиционных решений. В первой задаче вообще не используются люди — кроме программиста, пишущего алгоритм. В результате оба могут взимать гораздо меньшую комиссию, чем могут взимать управляющие фондами. Однако, согласно некоторым исследованиям, эти более дешевые альтернативы часто превосходят активно управляемые фонды — либо напрямую, либо с точки зрения общей доходности — в первую очередь из-за того, что у них нет высоких комиссий, которые тянут их вниз.

В первой задаче вообще не используются люди — кроме программиста, пишущего алгоритм. В результате оба могут взимать гораздо меньшую комиссию, чем могут взимать управляющие фондами. Однако, согласно некоторым исследованиям, эти более дешевые альтернативы часто превосходят активно управляемые фонды — либо напрямую, либо с точки зрения общей доходности — в первую очередь из-за того, что у них нет высоких комиссий, которые тянут их вниз.

Давление со стороны этой двойной конкуренции является причиной того, что фирмы по управлению инвестициями должны нанимать талантливых, умных профессионалов. Хотя некоторые клиенты смотрят на работу отдельных инвестиционных менеджеров, другие проверяют общую эффективность фирмы. Одним из ключевых признаков способности компании по управлению инвестициями является не только то, сколько денег зарабатывают ее клиенты в хорошие времена, но и то, как мало они теряют в плохие времена.

Реальный пример управления инвестициями

Согласно упомянутому ранее отчету Willis Towers Watson, 20 ведущих фирм по управлению инвестициями контролируют рекордные 43% всех глобальных активов, находящихся под управлением, на сумму около 40,6 трлн долларов. В США в пятерку ведущих фирм входят в порядке убывания:

В США в пятерку ведущих фирм входят в порядке убывания:

- Bank of America Global Wealth & Investment Management, в который по состоянию на 2008 г. входит Merrill Lynch (1,25 трлн долларов в AUM)

- Morgan Stanley Wealth Management (1,1 трлн $ в AUM)

- J.P. Morgan Private Bank (677 млрд долларов в AUM)

- UBS Wealth Management (579 млрд долларов США в активах)

- Wells Fargo ($564 млрд в активах)

Управление инвестициями: что это такое и как это сделать

Вы для нас на первом месте.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Итак, как мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот список наших партнеров.

Управление инвестициями — это процесс создания портфеля акций, облигаций и других инвестиций на основе ваших целей. Вы можете нанять службу управления инвестициями или управлять своим собственным портфелем.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Наем кого-то для управления вашим инвестиционным портфелем может показаться услугой, в которой нуждаются или могут себе позволить только богатые. Но управление инвестициями заключается в максимальном использовании ваших денег: независимо от того, сколько у вас есть в вашем портфеле, важно обеспечить оптимизацию каждого доллара.

Но управление инвестициями заключается в максимальном использовании ваших денег: независимо от того, сколько у вас есть в вашем портфеле, важно обеспечить оптимизацию каждого доллара.

Определение управления инвестициями

Управление инвестициями – это управление инвестиционным портфелем или совокупностью финансовых активов. Это может включать покупку и продажу активов, создание краткосрочных или долгосрочных инвестиционных стратегий, наблюдение за распределением активов портфеля и разработку налоговой стратегии. Управление инвестициями может осуществляться самостоятельно или с помощью инвестиционного менеджера.

Управление портфелем и управление активами — это другие термины, которые также в широком смысле относятся к услугам, обеспечивающим надзор за инвестициями клиента. Однако управление инвестициями заключается не только в управлении конкретными активами в портфеле — оно включает в себя обеспечение того, чтобы портфель продолжал соответствовать целям клиента, устойчивости к риску и финансовым приоритетам.

Как работают службы управления инвестициями?

Большинство фирм по управлению инвестициями требуют, чтобы вы открыли инвестиционный счет у них или у брокерской компании, которую они используют. Если у вас есть счета в других фирмах, например IRA, налогооблагаемые брокерские счета или активы пенсионного плана, все еще находящиеся в плане бывшего работодателя, они помогут вам перевести деньги.

Инвестиционные решения принимаются с учетом множества факторов, начиная с целей ваших сбережений (пенсия, образование, крупная покупка) и временных рамок. Вы также ответите на вопросы, чтобы помочь инвестиционному менеджеру оценить вашу устойчивость к риску или вашу способность выдерживать колебания доходности инвестиций и колебания фондового рынка. Рыночные условия, исторические показатели, налоговая эффективность и инвестиционные сборы также влияют на инвестиционную стратегию управляющего.

Чем занимается инвестиционный менеджер?

Инвестиционный менеджер — это лицо или компания, которая управляет инвестиционным портфелем от имени клиента. Инвестиционные менеджеры разрабатывают инвестиционную стратегию для достижения целей клиента, а затем используют эту стратегию, чтобы решить, как разделить портфель клиента между различными типами инвестиций, такими как акции и облигации. Менеджер покупает и продает эти инвестиции для клиента по мере необходимости и следит за общей эффективностью портфеля.

Инвестиционные менеджеры разрабатывают инвестиционную стратегию для достижения целей клиента, а затем используют эту стратегию, чтобы решить, как разделить портфель клиента между различными типами инвестиций, такими как акции и облигации. Менеджер покупает и продает эти инвестиции для клиента по мере необходимости и следит за общей эффективностью портфеля.

Некоторые инвестиционные менеджеры также занимаются финансовым планированием, предоставляя целостные финансовые консультации по таким темам, как управление денежными потоками, налоги, страхование и планирование недвижимости. Другие работают с состоятельными клиентами для удовлетворения их потребностей в финансовом планировании и управлении инвестициями, а также координируют услуги других специалистов, таких как юристы и бухгалтеры. Это часто называют управлением капиталом. Управление капиталом предлагает больше областей знаний, таких как имущественное и налоговое планирование, бухгалтерские услуги и пенсионное планирование в дополнение к управлению инвестициями. Если вам нужна помощь в выборе инвестиций для вашей IRA, вам может помочь управление инвестициями. Управление капиталом, вероятно, было бы излишним.

Если вам нужна помощь в выборе инвестиций для вашей IRA, вам может помочь управление инвестициями. Управление капиталом, вероятно, было бы излишним.

Как управлять собственными инвестициями

Когда дело доходит до управления вашими инвестициями, вы можете сделать это самостоятельно или отдать на аутсорсинг (и оплатить эту услугу). Если вы хотите управлять своими собственными инвестициями, вам придется принять некоторые решения, такие как тип счета, с которого вы хотите инвестировать, в какие типы инвестиций вы хотите инвестировать и сколько денег вы хотите. инвестировать.

» Чувствуете себя подавленным? Узнайте все, что вам нужно знать о том, как инвестировать деньги

Получите управление своими инвестициями за вас

Если вы хотите передать управление инвестициями на аутсорсинг, у вас также есть несколько вариантов. Вот плюсы, минусы и типичные затраты, связанные с несколькими видами услуг по управлению инвестициями.

Робо-советники

Робо-советники — это простое и недорогое решение для всех типов инвесторов. Сложный компьютерный алгоритм определяет идеальное инвестиционное сочетание акций, фондов, облигаций и денежных средств на основе предоставленной вами информации о ваших инвестиционных целях и допустимом уровне риска.

Робо-консультанты дешевле, чем работа с традиционным инвестиционным менеджером, и многие из них имеют низкий или нулевой минимум счета, что делает их хорошо подходящими для начинающих инвесторов.

Стоимость: Роботы-консультанты обычно взимают от 0,25% до 0,50% от активов, которыми служба управляет для вас, но некоторые из них бесплатны.

Онлайн-услуги по финансовому планированию

Ваши инвестиции — это только часть вашей финансовой жизни. С течением времени управление деньгами становится все более сложным. Онлайн-сервисы финансового планирования предоставляют рекомендации, которые включают в себя управление инвестициями, но также распространяются и на другие услуги.

Некоторые службы предлагают вам доступ к группе финансовых консультантов; другие предлагают уровень обслуживания, который близко имитирует то, что вы получили бы от традиционной финансовой консультационной фирмы: в дополнение к низкозатратному управлению инвестициями, клиенты работают в паре с преданным человеческим финансовым консультантом, который разрабатывает финансовый консультант. план и помогает им выполнить совет.

Стоимость: услуга, которая предлагает вам доступ к команде финансовых консультантов, обычно стоит меньше, а сборы начинаются с 0,30% от активов под управлением. Более целостная служба финансового планирования, которая предоставляет специального сертифицированного специалиста по финансовому планированию или CFP, будет взимать фиксированную годовую плату (обычно от 400 долларов США).

Традиционные финансовые консультанты

Традиционные финансовые консультанты обеспечивают управление портфелем в сочетании с услугами финансового планирования. Клиенты встречаются лицом к лицу со специалистом по финансовому планированию, чтобы обсудить свою общую финансовую картину, инвентарные активы и обязательства. Вы можете нанять финансового консультанта для составления общего финансового плана или плана для достижения конкретных целей, таких как инвестирование в высшее образование. Офис может передать часть задач на аутсорсинг (а некоторые даже используют роботов-консультантов для управления инвестиционными счетами клиентов).

Клиенты встречаются лицом к лицу со специалистом по финансовому планированию, чтобы обсудить свою общую финансовую картину, инвентарные активы и обязательства. Вы можете нанять финансового консультанта для составления общего финансового плана или плана для достижения конкретных целей, таких как инвестирование в высшее образование. Офис может передать часть задач на аутсорсинг (а некоторые даже используют роботов-консультантов для управления инвестиционными счетами клиентов).

Стоимость: мы рекомендуем финансового консультанта, который платит только за вознаграждение, что означает, что они не получают комиссионных от инвестиций, которые они используют, что может привести к конфликту интересов. Стоимость услуг финансового консультанта варьируется, но большинство из них взимают плату за активы под управлением или AUM — обычно 1%; больше для небольших счетов и меньше для больших. Другие консультанты взимают с клиентов почасовую оплату или годовой гонорар.

Когда нанимать менеджера по инвестициям

Обычно в конечном итоге у вас есть набор инвестиционных счетов — несколько пенсионных счетов, пара старых 401(k) с прежних мест работы, тот брокерский счет, который вы открыли после того, как увидели Документальный фильм Уоррена Баффета. Управление инвестициями может упростить вашу финансовую жизнь за счет объединения счетов разных фирм под одной крышей, что упрощает выполнение согласованного инвестиционного плана.

Управление инвестициями может упростить вашу финансовую жизнь за счет объединения счетов разных фирм под одной крышей, что упрощает выполнение согласованного инвестиционного плана.

Но даже если ваши инвестиции хранятся на одном счете, управление инвестициями полезно, если:

Вы не уверены в том, что самостоятельно принимаете инвестиционные решения (или хотите получить второе мнение).

Вы хотите, чтобы кто-то еще следил за вашим портфелем и ребалансировал активы, когда смесь отклонялась от исходной формулы.

Вы имеете дело со сложными вопросами, такими как наследование, планирование пенсионного дохода, налоговые стратегии или планирование наследия.

Вам нужен консультант для решения других финансовых вопросов, таких как планирование денежных потоков, страхование или управление долгом, в дополнение к управлению портфелем.

У вас произошло важное событие в жизни (например, свадьба или рождение ребенка) или значительное изменение дохода.

Является ли управление инвестициями хорошей карьерой?

Стать менеджером по инвестициям или основать фирму по управлению инвестициями может быть прибыльным карьерным шагом. Финансовые консультанты заработали в среднем 9 долларов.4170 в 2021 году, по данным Бюро статистики труда США, и эта область растет: BLS прогнозирует 5-процентный рост в период с 2020 по 2030 год.

Бюро статистики труда США

. Справочник по профессиональным перспективам: личные финансовые консультанты.

По состоянию на 15 июля 2022 г.

Просмотреть все источники

Инвестиционные менеджеры обычно имеют степень бакалавра и могут извлечь выгоду из получения степени магистра или определенного финансового сертификата, например, сертифицированного специалиста по финансовому планированию. Инвестиционным менеджерам часто необходимо зарегистрироваться либо в своем штате, либо в Комиссии по ценным бумагам и биржам США, в зависимости от их активов, находящихся под управлением.

В управлении инвестициями клиента есть свои сложности: управление инвестициями не является точной наукой, и часто даже профессионалы не могут точно предсказать рынок. Несмотря на это, гнев клиента может быть направлен на его консультанта во время финансовых потрясений, особенно если его портфель падает. Индустрия управления инвестициями также сталкивается с новыми проблемами из-за появления роботов-консультантов, которые предлагают менее дорогую альтернативу традиционному управлению инвестициями.

Почему важно управление инвестициями?

Инвестирование может помочь вам увеличить благосостояние поколений. И чем раньше вы начнете, тем лучше. Наличные со временем теряют ценность из-за инфляции. Поэтому, если вы не инвестируете таким образом, чтобы помочь вам увеличить свои деньги, вы можете потерять деньги в долгосрочной перспективе. Управление инвестициями также является одним из способов, с помощью которого цветные люди могут сократить разрыв в уровне благосостояния и помочь увеличить свое благосостояние.