Содержание

Чем отличается микрозайм от кредита?

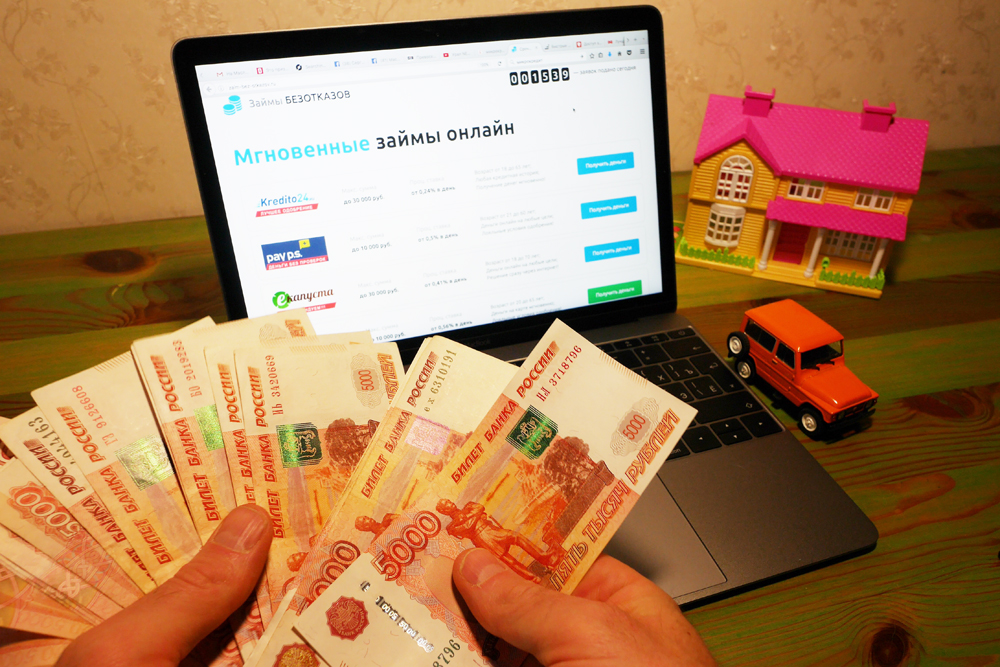

Если нужна материальная помощь, собственных накоплений нет или недостаточно, а помощи от родных и близких ждать не приходится, то за дополнительным финансированием придется обратиться в финансовые институты – банки, микрофинансовые организации. Если вы обратитесь в банк, то вы сможете там получить такие виды кредита, как ипотека (приобретение недвижимости, которая одновременно выступает в качестве залогового имущества), автокредит (деньги взаймы на приобретение автомобиля), потребительский, овердрафт, кредитный лимит на банковскую карту, кэш-кредит и т.д. При обращении в микрофинансовую организацию вы сможете получить микрозайм – кредит на сумму до 15 тысяч гривен (как это практикуется в международной кредитной компании «СС Лоун», предоставляющей в Украине микрозаймы онлайн на карту) и сроком от одного дня до 30 календарных дней.

Вот вкратце вы теперь понимаете, в чем отличие микрозайма от кредита:

- в размере выдаваемой кредитором суммы

- в сроке действия кредитной программы

- и косвенно – в целевом назначении займа.

А еще немаловажный нюанс – процедура оформления, согласования и выдача кредитов или микрозаймов плюс потраченное на это время разительно отличаются в банках и микрофинансовых организациях.

Что взять: микрозайм или кредит?

А теперь более детально выясним, чем микрозайм отличается от кредита. И в какой жизненной ситуации лучше и выгоднее воспользоваться банковскими услугами, а когда быстрее и менее проблематично будет оформить онлайн быстрый кредит в МФО.

Вообще, сравнивать, что лучше – микрозайм или кредит, немного не корректно. Эти программы финансирования имеют общее только одно – процесс выдачи денег физическим лицам, которые впоследствии должны вернуть тело кредита (сумму, на которую оформляется кредитная программа) плюс дополнительные платежи (страховки, проценты по кредиту, комиссию, а в случае просрочки – пеню и штрафы). А вот суммы денег взаймы, способы начисления процентов по выданным деньгам, сроки действия кредитных программ, целевые назначения кредитов и микрозаймов принципиально разнятся.

Кредиты и микрозаймы отличаются своими размерами и сроками. Микрозайм – это кратковременная программа кредитования на небольшую сумму (в настоящее время в «СС Лоун» – это 15000 грн, как упоминалось выше, сроком до 1 месяца). А вот кредиты в банке можно брать как на такие суммы, так и рассчитывать на куда большие деньги. Что же касается сроков, то банкам невыгодно работать с краткосрочными займами, так как только бумажной волокиты по оформлению такого кредита в банке будет больше, нежели прибыли по начисленным процентам по телу кредита. Банки нацелены на долгосрочные программы кредитования: чем дольше длится сотрудничество по взятой в долг сумме, то дольше выплачиваются проценты, и конечная сумма выплат по кредиту чаще всего в разы превосходит первоначальное тело кредита. Более того, много ли вы слышали счастливых историй о тех, кто получил беспроцентные займы в банке, а вот для тех, кто впервые обратился в МФО, предоставляются именно беспроцентные микрозаймы (точнее сказать, процент есть, но он ничтожно мал). Разумеется, и кредиты, и микрозаймы страхуются, а также в кредитных программах всегда есть система взысканий за нарушение графика выплат. Штрафы и пеня за не вовремя выплаченные тело кредита и проценты по нему начисляются и банком, и микрофинансовой организацией, кроме того, в МФО просрочки обойдутся намного дороже, чем просрочка банковского кредита за аналогичный период.

Разумеется, и кредиты, и микрозаймы страхуются, а также в кредитных программах всегда есть система взысканий за нарушение графика выплат. Штрафы и пеня за не вовремя выплаченные тело кредита и проценты по нему начисляются и банком, и микрофинансовой организацией, кроме того, в МФО просрочки обойдутся намного дороже, чем просрочка банковского кредита за аналогичный период.

При оформлении кредита в банке вам придется посетить отделение банка и прийти туда нужно не с пустыми руками. Обязательно потребуются справки с места работы (официальный доход), справка о несудимости, нужны выписка из банка, ведущего зарплатный проект вашего предприятия, понадобится информация о ценном имуществе, которое может служить залогом, наличие поручителей. Затем будет проведен финансовый скоринг, во время которого данные по вам будут проверяться в бюро кредитных историй, также будет проверено ваше близкое окружение на предмет неблагополучных ситуаций в прошлом, связанных со взятыми кредитами. При наличии плохой или нулевой кредитной истории вы рискуете получить отказ в предоставлении кредита. Также вы можете оказаться без кредита, если среди ваших родственников, друзей и коллег найдутся злостные неплательщики по кредитам.

Также вы можете оказаться без кредита, если среди ваших родственников, друзей и коллег найдутся злостные неплательщики по кредитам.

При оформлении микрозайма вам не нужно даже выходить из дому. Нужен только исправно работающий интернет: вы подаете онлайн-заявку на кредитование, из документов нужны достоверные паспортные данные, номер ИНН, номер действующей банковской карты, куда поступит микрозайм. Не нужны справки с места работы и другие документы, ценности для залога. А кандидатуры поручителей из близкого окружения берутся только для дополнительного, запасного канала коммуникации с заемщиком, а не для полноценного поручительства по невыплачиваемым займам. Далее, как и в банке, состоится кредитный скоринг ваших данных, но в микрофинансовых организациях эта процедура не такая длительная и глубокая. Вообще, процедура выдачи микрозайма займет всего несколько часов и может произойти в любое время суток. Что же касается банков, то ждать решения по вашей кандидатуре придется несколько дней, а то и недель.

способы выдачи, основные виды и главные особенности

24 мая, 15:31

Фото: marymarkevich/freepik.com

Понятие микрозайма не является сложным. Само название говорит за себя: микрозаймы — это небольшие кредиты, которые вы можете использовать в своей деловой или личной сфере.

Такой кредит можно взять на самые разные цели — от открытия бизнеса до покупки товаров, оплаты услуг или рефинансирования существующих долгов. Условия микрокредитования различны: процентная ставка, срок и стоимость кредита зависят от многих факторов и напрямую влияют на окончательное решение при выборе данного вида займа. Ниже мы постараемся разобраться во всех этих нюансах, а также расскажем, где лучше взять микрозайм онлайн прямо сейчас по доступной цене с минимальными временными затратами.

Микрозаймы выдаются лицам, которым срочно необходимо решить финансовую проблему в очень короткий срок.

Максимальная сумма займа составляет $1 000, а средняя — около $500-600 на различные сроки от 3 до 12 месяцев в зависимости от способности заемщика погасить его в срок. Процентная ставка варьируется от 10% до 26% в зависимости от срока погашения, начиная от 3 месяцев и заканчивая 1 годом (или более).

Процентная ставка варьируется от 10% до 26% в зависимости от срока погашения, начиная от 3 месяцев и заканчивая 1 годом (или более).

Способы выдачи микрозаймов

Если вам интересно, как выдаются быстрые займы, будьте уверены, что существует множество способов их получения. Вы можете получить заем лично, через Интернет или по телефону. Если вы предпочитаете традиционные методы общения и не имеете доступа к Интернету или мобильным телефонам, ваш кредитор может помочь вам с заявкой, отправленной по почте. Кредиторы также могут с радостью отправить заявку по факсу или курьером для тех, кто не хочет, чтобы их информация передавалась по телефонным линиям или через серверы электронной почты. В некоторых случаях кредиторы даже принимают телеграммы от заявителей, которые предпочитают вообще отказаться от цифровой доставки!

Фото: dscstudios/freepik.com

Виды займов

Существует несколько различных типов займов.

Платежные кредиты

Это краткосрочные необеспеченные кредиты с высокими комиссиями. Как правило, их срок составляет 30 дней или менее, хотя в некоторых случаях он может быть продлен до шести месяцев. Заемщик платит комиссию каждый раз, когда берет деньги, и эта комиссия обычно равна процентам по кредиту за несколько дней.

Как правило, их срок составляет 30 дней или менее, хотя в некоторых случаях он может быть продлен до шести месяцев. Заемщик платит комиссию каждый раз, когда берет деньги, и эта комиссия обычно равна процентам по кредиту за несколько дней.

Персональные кредиты

Это долгосрочные необеспеченные кредиты, которые обычно имеют фиксированные ставки и сроки погашения от одного года до 25 лет (хотя некоторые кредиторы предлагают сроки погашения до 35 лет). В целом, процентные ставки по персональным кредитам ниже, чем по кредитным картам или кредитам, выдаваемым в день зарплаты, поскольку они не остаются неоплаченными так долго; однако, если вы пропустите платежи по этому виду долга, более вероятно, что ваш кредитор попытается взыскать долг, подав на вас иск в суд.

Кредиты наличными

На этот вид необеспеченного кредита можно быстро подать онлайн-заявку через интернет; никаких дополнительных документов не требуется, кроме проверки того, что вся информация, предоставленная заявителями, соответствует той, что занесена в официальные базы данных. Кредиторы, предоставляющие денежные авансы, могут учитывать ряд факторов при принятии решения о том, имеет ли кто-то право на получение такого аванса, включая уровень дохода и кредитную историю; однако эти критерии не всегда четко описаны заранее, поэтому важно, чтобы потребители провели собственное исследование, прежде чем обращаться за любыми финансовыми продуктами, рекламируемыми в Интернете, включая денежные авансы.

Кредиторы, предоставляющие денежные авансы, могут учитывать ряд факторов при принятии решения о том, имеет ли кто-то право на получение такого аванса, включая уровень дохода и кредитную историю; однако эти критерии не всегда четко описаны заранее, поэтому важно, чтобы потребители провели собственное исследование, прежде чем обращаться за любыми финансовыми продуктами, рекламируемыми в Интернете, включая денежные авансы.

Фото: pch.vector/freepik.com

Стоит ли брать микрозаем в МФО

Прежде чем найти список микрофинансовых организаций, важно понимать, что микрозаймы могут быть источником ликвидности, которая часто бывает в дефиците у бедных слоев населения.

Они не лишены риска; однако, если вы осторожны и используете микрокредит как часть общей финансовой стратегии (а не полагаетесь на него для удовлетворения всех своих потребностей), нет особых причин опасаться, что вы потеряете все из-за микрозайма.

Хотя многие МФО утверждают, что их займы подходят всем, кто соответствует требованиям, они не всегда правы. Микрофинансовые займы могут помочь улучшить ваше финансовое положение, но они не всегда подходят для всех (например, для людей с большими медицинскими счетами). Если вам нужно больше денег, чем предлагает МФО, или у вас нет других вариантов погасить существующие долги, то, возможно, взять один или два небольших микрозайма не помешает — только помните, что эти компании ориентированы на получение прибыли, а не на оказание помощи!

Микрофинансовые займы могут помочь улучшить ваше финансовое положение, но они не всегда подходят для всех (например, для людей с большими медицинскими счетами). Если вам нужно больше денег, чем предлагает МФО, или у вас нет других вариантов погасить существующие долги, то, возможно, взять один или два небольших микрозайма не помешает — только помните, что эти компании ориентированы на получение прибыли, а не на оказание помощи!

О чем нужно помнить после оформления микрозайма

После получения микрозайма следует помнить о нескольких вещах.

Погашайте кредит как можно быстрее. Чем больше вы вернете вовремя, тем больше вероятность того, что ваш кредитор захочет снова предоставить вам кредит в будущем.

Выплачивайте кредит с как можно более низкой процентной ставкой. Выплата кредита с более низкой процентной ставкой помогает снизить общую сумму выплат заемщика, что облегчает его будущие расходы и позволяет не брать дополнительные кредиты, которые он не может себе позволить или которые ему не нужны, чтобы покрыть повседневные расходы, а это значит, что меньше людей попадают в долговую ловушку и не могут встать на ноги, когда сталкиваются с неожиданными чрезвычайными ситуациями или неудачами, такими как потеря работы или болезнь.

#Новости#Елена Янкевич#Общество

Подпишитесь

Ростовский блогер Авакян рассказал, зачем заявил в полицию на Максима Галкина

Сегодня, 16:06

В Ростове задержали серийного мошенника, «кидавшего» новоселов на ванны и унитазы

Сегодня, 16:02

Ростовский блогер Пономарев раскритиковал патриарха за речь об алкоголе

Сегодня, 15:27

В Ростовской области пройдут похороны летчика Даниила Долбика, погибшего на Украине

Сегодня, 15:09

На Южном подъезде Ростова возобновят движение по всем восьми полосам нового моста

Сегодня, 14:53

Как купить цветок и изменить всю свою жизнь

Вчера, 16:56

Кто берет деньги в МФО

Артем Иволгин

однажды купил в кредит велосипед

Профиль автора

У 15,8 млн россиян есть микрокредиты.

Для сравнения: еще два года назад таких заемщиков было почти вдвое меньше — 8,1 млн. Мы посмотрели на статистику и узнали, на какие цели клиенты микрофинансовых организаций берут деньги, каков средний размер такого кредита и как выглядит портрет среднестатистического заемщика.

Как устроено микрофинансирование

Микрокредит — это небольшой кредит на короткий срок под высокий процент. По статистике, средний размер такого займа — 13 710 Р, срок — несколько недель, ставка — 300% годовых. Выдают такие кредиты не банки, а микрофинансовые организации, МФО, они внесены специальный государственный реестр.

Статистические данные к обзору ключевых показателей микрофинансовых институтов за третий квартал 2021 годаZIP, 358 КБ

Хотя МФО в России появились еще в середине девяностых, реестр создали только в 2011 году. За 10 с небольшим лет успели открыться и закрыться около 10 тысяч МФО. Активных МФО в России сейчас около тысячи.

В 2019 году Центробанк установил максимальную процентную ставку кредита — не больше 365% в год, или 1% в день. До этого по самым популярным кредитам среднерыночная ставка достигала 680% в год. С февраля 2022 года действие этого ограничения приостановили — до 30 июня 2022.

Обзор ключевых показателей некредитных финансовых организаций по итогам 2015 года, Банк РоссииPDF, 2,14 МБ

По данным ЦБ, в третьем квартале 2021 года россияне взяли 11 млн микрокредитов — то есть около 3,7 млн кредитов в месяц, на 100 взрослых россиян приходится три микрозайма. Объединение микрофинансовых организаций «МиР», которое анализирует около 75% рынка, сообщало, что в четвертом квартале число займов выросло еще на 17%.

Объединение микрофинансовых организаций «МиР», которое анализирует около 75% рынка, сообщало, что в четвертом квартале число займов выросло еще на 17%.

Источник: ЦБ РФ Источник: ЦБ РФ

Возраст типичного заемщика

Общероссийских данных о клиентах МФО, мы не нашли, но, например, нижегородские социологи сообщают, что чаще всего пользовались услугами микрофинансовых организаций граждане в возрасте 36—45 лет: 43,7% опрошенных этого возраста. Еще 25,1% людей в этой возрастной группе планируют взять микрозаем.

По данным Национального бюро кредитных историй, все чаще микрокредиты берут люди до 30 лет — доля молодых заемщиков продолжает расти. В НБКИ связывают это с тем, что банки неохотно дают кредиты молодым людям без кредитной истории, а МФО предоставляют займы быстро и онлайн. Доля онлайна в микрокредитовании увеличилась за время пандемии с 51 до 72%.

/credithistory/

Что такое кредитная история

По данным фонда «Хамовники», микрозаймы часто берут и пенсионеры — когда пенсия заканчивается из-за непредвиденных расходов, например на лечение или помощь детям.

Кроме того, аналитики отмечают сезонные всплески: например, к 23 Февраля среди клиентов МФО становится больше женщин, которые берут в долг на подарки.

Источник: Национальное бюро кредитных историй Источник: Национальное бюро кредитных историй

Где живут и кем работают клиенты МФО

Всех клиентов МФО объединяет одно: сравнительно невысокий уровень дохода. При этом более бедные россияне живут в городах с населением до 250 тысяч человек, а также в селах, поселках и малых городах. Аналитики онлайн-платформы «Веббанкир» отмечают, что больше половины офисов МФО располагаются в провинциальных населенных пунктах. На Москву, Петербург, Московскую и Ленинградскую области приходится около 8% таких организаций. Если заемщик живет в крупном городе, то, скорее всего, в его отдаленных районах.

По данным Центробанка, больше всего клиентов МФО в Тыве: 15,3% жителей этого региона имеют долг перед микрофинансовыми организациями. На Алтае — 9,6%, в Севастополе — 9,4%. Меньше всего — в Ингушетии, Дагестане и Чечне: 1,3, 1,7 и 2,1% соответственно. На Чукотке — 2,6%, в Москве — 3,4%. Меньше 4% населения имеют микрокредиты также в Мордовии и некоторых «пожилых» регионах Центральной России: Брянской, Тамбовской, Рязанской, Воронежской областях.

На Чукотке — 2,6%, в Москве — 3,4%. Меньше 4% населения имеют микрокредиты также в Мордовии и некоторых «пожилых» регионах Центральной России: Брянской, Тамбовской, Рязанской, Воронежской областях.

/mfo-stories/

Безумные истории из жизни микрофинансовой организации

При этом доля клиентов из отдаленных регионов увеличивается, а из городов-миллионников снижается.

То, что клиенты МФО — люди небогатые, подтверждает и профессиональный срез. Зарплаты ниже средней чаще встречаются в таких отраслях экономики, как торговля, оказание услуг, сельское хозяйство, строительство, бюджетная сфера — в отличие от, например, финансового и нефтегазодобывающего секторов. А работают заемщики преимущественно продавцами, кассирами, рабочими невысокой квалификации. Такие характеристики приводятся сразу в нескольких исследованиях: Центрального банка, «Лайм-займа», НАФИ, «Займера» и «Веббанкира».

Что делать? 02.08.19

Я должен МФО много денег

Аналитики также отмечают, что среди заемщиков становится больше индивидуальных предпринимателей и самозанятых.

Есть ли у клиентов МФО другие долги

Еще одна характерная черта заемщика — это закредитованность. Если еще несколько лет назад в МФО обращались преимущественно те, кто не мог взять кредит в банке, то сейчас, по данным ЦБ, 55% заемщиков МФО уже имеют такой кредит. При этом банковский кредит в 15% случаев уже просрочен.

Анализ тенденций в сегменте розничного кредитования на основе данных БКИ за первое полугодие 2021 года, Банк РоссииPDF, 1,21 МБ

Анализ динамики долговой нагрузки населения во 2—3 кварталах 2020 года на основе данных БКИ, Банк РоссииPDF, 978 КБ

Почти у половины клиентов МФО больше одного микрозайма. У каждого седьмого — пять и более. И если доля людей с одним микрокредитом остается стабильной, то число тех, у кого не менее пяти займов, выросло за три года на 15%.

По словам сотрудников МФО, заемщики делятся на две категории: случайные и постоянные, берущие стабильно раз в месяц. Одни берут разовый кредит и потом его выплачивают, другие набирают все больше займов. Это подтверждается данными нижегородских социологов: доля тех, кто пользовался услугами МФО больше двух раз, за 2019—2021 годы выросла вдвое — с 3,8 до 6,5% опрошенных.

Это подтверждается данными нижегородских социологов: доля тех, кто пользовался услугами МФО больше двух раз, за 2019—2021 годы выросла вдвое — с 3,8 до 6,5% опрошенных.

Уже имея на руках кредит, новый микрозаем люди также выплачивают с трудом. В среднем по микрокредитам доля просроченной задолженности составляет порядка 28%, а по самым срочным кредитам — со средними показателями вроде 8500 Р на 7—10 дней — 55—57%. Доля безнадежной просрочки — более 90 дней — за последний год колебалась в диапазоне 10,3—15,5% от общего числа выданных микрозаймов.

Около трети заемщиков тратят на погашение долгов больше 80% своего месячного дохода. Правда, эти данные, скорее всего, несколько преувеличены: до октября 2021 года большинству заемщиков не нужно было подтверждать доходы официально. МФО оценивали доход по данным опроса и статистики — сколько в среднем зарабатывает человек подобной профессии в регионе.

Что делать? 24.07.17

Мой брат берёт кредиты в МФО. Можно ли ему это запретить?

Можно ли ему это запретить?

Источник: ЦБ РФ Источник: ЦБ РФ

Для чего россияне берут микрокредиты

Результаты социологических опросов сильно зависят от выборки. Если обследование аудитории проводят сами МФО, то они исследуют регион своего присутствия, а также свою клиентскую базу. Официальной статистики нет. Кроме того, во многих соцопросах респонденты делятся своим представлением о том, зачем люди берут кредиты, а не отвечают на вопрос о личном опыте. Также можно предположить, что люди в целом неохотно и неточно отвечают на вопросы вроде «Зачем вам нужны деньги?».

Но если сопоставить доступные данные, которые есть в исследованиях самих МФО, можно выявить три основные причины, по которым люди идут за микрозаймом:

- Нужно купить товары и услуги первой необходимости — деньги требуются на еду, оплату ЖКУ и лечение. На эти цели брали кредиты 10% респондентов из Москвы и около 35% — из малых городов.

- Планируются крупные, но необязательные покупки, такие как ремонт в квартире, новый телефон.

Или затратные мероприятия, например выпускной у детей. На эти цели кредиты брали около 60% клиентов МФО в Москве и около 30% — в малых городах.

Или затратные мероприятия, например выпускной у детей. На эти цели кредиты брали около 60% клиентов МФО в Москве и около 30% — в малых городах. - Нечем погасить долг или старый кредит. И в Москве, и в малых городах доля респондентов, которые дали подобный ответ, составила 15—20%. Похожие данные приводят и нижегородские исследователи.

Получается, что среднестатистический клиент МФО в России — мужчина 35 лет. Живет в небольшом городе — промышленном центре в восточной части России. У него уже есть кредит в банке. Заем в микрофинансовой организации — 13 500 Р — ему нужен всего на пару недель. Деньги ему понадобились на непредвиденные траты: вылечить зуб, купить зимнюю обувь или отремонтировать сломавшуюся бытовую технику. Микрозаем он, скорее всего, вовремя не вернет — и, чтобы выплатить долг, возьмет следующий.

/mfo/

МФО: что такое и как работает

Прокуратура Ленинградского района Краснодарского края

При обращении граждан в микрофинансовую организацию, необходимо выяснить законность ее статуса, как таковой, то есть, значится ли она в государственном реестре микрофинансовых организаций, в порядке ли учредительные документы организации, имеет ли она официальный сайт в сети «Интернет». Все это можно узнать либо в самой организации (как вариант, на ее официальном сайте), либо на официальном сайте Банка России.

Все это можно узнать либо в самой организации (как вариант, на ее официальном сайте), либо на официальном сайте Банка России.

Микрофинансовая организация в силу требований п. 5.1 ч. 2 ст. 9 Федерального закона № 151-ФЗ обязана проинформировать лицо, подавшее заявление в микрофинансовую организацию на предоставление микрозайма, до получения им микрозайма о том, что данная микрофинансовая организация включена в государственный реестр микрофинансовых организаций, и по его требованию предоставить копию документа, подтверждающего внесение сведений о юридическом лице в государственный реестр микрофинансовых организаций.

Граждане должны иметь возможность ознакомится с порядком и условиями предоставления микрозаймов, которые устанавливаются микрофинансовой организацией в правилах предоставления микрозаймов, утверждаемых органом управления микрофинансовой организации.

В соответствии с ч. 3 ст. 8 Федерального закона № 151-ФЗ, правила предоставления микрозаймов должны быть доступны всем лицам для ознакомления и содержать основные условия предоставления микрозаймов, в том числе в обязательном порядке должны содержать следующие сведения:

1) порядок подачи заявки на предоставление микрозайма и порядок ее рассмотрения;

2) порядок заключения договора микрозайма и порядок предоставления заемщику графика платежей;

3) иные условия, установленные внутренними документами микрофинансовой организации и не являющиеся условиями договора микрозайма.

Пункт 2 части 2 статьи 9 Федерального закона N 151-ФЗ обязывает организацию разместить копию правил предоставления микрозаймов в месте, доступном для обозрения и ознакомления с ними любого заинтересованного лица, и в сети Интернет. Это же положение предусмотрено ст. 10 Федерального закона № 151-ФЗ и ч. 4 ст. 5 Федерального закона «О потребительском кредите (займе)».

Микрофинансовая организация обязана проинформировать лицо, подавшее заявление на предоставление микрозайма, до получения им микрозайма об условиях договора микрозайма, о возможности и порядке изменения его условий по инициативе микрофинансовой организации и заемщика, о перечне и размере всех платежей, связанных с получением, обслуживанием и возвратом микрозайма, а также с нарушением условий договора микрозайма.

Наряду с другими обязанностями, микрофинансовая организация должна гарантировать соблюдение тайны об операциях своих заемщиков.

Согласно ст. 6 Федерального закона № 353-ФЗ от 21.12.2013 «О потребительском кредите (займе)», полная стоимость потребительского кредита (займа), рассчитанная в порядке, установленном настоящим Федеральным законом, размещается в квадратной рамке в правом верхнем углу первой страницы договора потребительского кредита (займа) перед таблицей, содержащей индивидуальные условия договора потребительского кредита (займа), и наносится прописными буквами черного цвета на белом фоне четким, хорошо читаемым шрифтом максимального размера из используемых на этой странице размеров шрифта. Площадь квадратной рамки должна составлять не менее чем пять процентов площади первой страницы договора потребительского кредита (займа). Это необходимо для того, чтобы заемщик точно видел рассчитанную стоимость кредита.

6 Федерального закона № 353-ФЗ от 21.12.2013 «О потребительском кредите (займе)», полная стоимость потребительского кредита (займа), рассчитанная в порядке, установленном настоящим Федеральным законом, размещается в квадратной рамке в правом верхнем углу первой страницы договора потребительского кредита (займа) перед таблицей, содержащей индивидуальные условия договора потребительского кредита (займа), и наносится прописными буквами черного цвета на белом фоне четким, хорошо читаемым шрифтом максимального размера из используемых на этой странице размеров шрифта. Площадь квадратной рамки должна составлять не менее чем пять процентов площади первой страницы договора потребительского кредита (займа). Это необходимо для того, чтобы заемщик точно видел рассчитанную стоимость кредита.

Несоблюдение всех перечисленных требований закона может повлечь нарушения прав потребителей на получение информации о предоставлении потребительского займа в надлежащем виде.

Часто возникают ситуации, когда заемщик, в силу определенных обстоятельств, не в состоянии выплатить сумму займа к назначенной дате. Тогда микрофинансовые организации прибегают к штрафным санкциям. Федеральный закон «О потребительском кредите (займе)» устанавливает, что размер неустойки за просрочку платежа не может превышать 20 процентов годового процента по займу. Таким образом, микрофинансовым организациям открыт широкий простор для действий. Это может быть большая сумма неустойки + сумма займа + проценты. По договорам некоторых микрофинансовых организаций неустойка не взимается. Вместо нее продолжают начисляться ежедневные проценты, иногда в увеличенном размере. Вот почему, в ряде случаев микрофинансовые организации не проверяют платежеспособность заемщиков – им выгоднее, чтобы заемщик не вернул сумму займа вовремя. К тому же, у них разработана схема по эффективному взысканию задолженностей, в том числе, посредством коллекторских агентств, о методах работы которых все наслышаны только за последнее время из хроник криминальных новостей.

Тогда микрофинансовые организации прибегают к штрафным санкциям. Федеральный закон «О потребительском кредите (займе)» устанавливает, что размер неустойки за просрочку платежа не может превышать 20 процентов годового процента по займу. Таким образом, микрофинансовым организациям открыт широкий простор для действий. Это может быть большая сумма неустойки + сумма займа + проценты. По договорам некоторых микрофинансовых организаций неустойка не взимается. Вместо нее продолжают начисляться ежедневные проценты, иногда в увеличенном размере. Вот почему, в ряде случаев микрофинансовые организации не проверяют платежеспособность заемщиков – им выгоднее, чтобы заемщик не вернул сумму займа вовремя. К тому же, у них разработана схема по эффективному взысканию задолженностей, в том числе, посредством коллекторских агентств, о методах работы которых все наслышаны только за последнее время из хроник криминальных новостей.

Знать свои права потребителя в указанной сфере просто необходимо, чтобы «не попасться на крючок» недобросовестных микрофинансовых организаций, а так же коллекторских агентств, с которыми таковые тесно сотрудничают и не сожалеть о, казалось бы, так легко и быстро полученных деньгах.

Обо всех фактах нарушений прав потребителя при получении микрозайма на территории района, Вы можете обратиться в прокуратуру района, территориальный орган Роспотребнадзора и на официальный сайт Банка России.

Помощник прокурора

Ленинградского района

юрист 1 класса В.В. Мороз

Микрокредитование Определение

Что такое микрокредитование?

Микрокредитование — это метод выдачи небольших займов, называемых микрозаймами, владельцам малого бизнеса. Эти владельцы малого бизнеса — часто в развивающихся странах — могут не иметь доступа к традиционным финансовым продуктам или финансовым учреждениям. Вместо этого эти малые предприятия работают через нетрадиционные каналы предоставления кредитов для обеспечения потребностей в финансировании.

Ключевые выводы

- Микрокредитование — это процесс соединения заемщика и кредитора для получения нетрадиционного кредита меньшего размера.

- Заемщик обычно использует микрозаймы, если у него нет доступа к местным финансовым учреждениям, если у него плохая кредитная история или если он хочет получить кредит меньше, чем позволяет его банк.

- Инвесторы обращаются к микрозаймам, чтобы получить более высокую доходность и диверсифицировать свои портфели за счет различных типов долговых обязательств и различных кредитов.

- Микрокредитование активно поддерживается цифровыми возможностями однорангового кредитования, которые объединяют заемщиков, инвесторов и кредитные платформы по всему миру.

- В Интернете существует множество различных платформ микрозаймов, каждая из которых имеет различные требования к кредиту, комиссию и политику.

Как работает микрокредитование

Истоки микрокредитования часто связаны с Grameen Bank. Основанный в 1976 году Мухаммадом Юнусом, банк выдавал небольшие ссуды бангладешским женщинам, которые плели корзины. Этот процесс требовал, чтобы специализированное кредитное учреждение находилось рядом с заемщиком для облегчения и контроля за кредитом.

Микрокредитование преобладает за счет государственного финансирования, поскольку Ассоциация малого бизнеса США также реализует программу микрокредитования. Чтобы подать заявку на кредит, малый бизнес должен часто встречаться с местным посредником. Этот посреднический обзор представляет собой бизнес-заявку, включая оценку кредитоспособности компании и ее соответствия требованиям по кредиту. Микрозаймы через SMA могут сопровождаться требованием выполнения требований по обучению для обеспечения финансирования. Хотя микрозаймы могут быть выданы на сумму до 50 000 долларов США, средний микрозайм SBA составляет 13 000 долларов США.

Сегодня микрокредиты сильно оцифрованы, чтобы представить новых кредиторов в пространстве. Частные платформы микрокредитования часто требуют от заемщика выбрать цель и сумму кредита. После получения полной заявки кредитная платформа оценит кредитоспособность заемщика и назначит условия кредита. Некоторые платформы микрозаймов будут запрашивать инвестиции у различных частных инвесторов, прежде чем финансировать кредит.

Как и в других кредитных продуктах, заемщик часто имеет амортизационный график платежей. Этот график часто диктует фиксированную сумму платежа, хотя платеж обычно постепенно увеличивает сумму основного долга, выплачиваемого каждый месяц, и постепенно уменьшает сумму процентов, выплачиваемых каждый месяц.

В результате пандемии COVID-19 произошло статистически значимое увеличение количества заявленных микрозаймов, а также увеличение суммы запрашиваемого кредита.

Одноранговое финансирование

Одноранговая экономика произвела революцию в том, как люди ведут бизнес, а финансовый сектор добился впечатляющих успехов, используя приложения P2P. Благодаря одноранговому финансированию микрозаймы теперь представляют собой небольшие ссуды, которые выдаются частными лицами, а не банками или кредитными союзами. Эти кредиты могут быть выданы одним человеком или объединены между несколькими людьми, каждый из которых вносит часть общей суммы.

Благодаря одноранговому финансированию отдельные инвесторы могут выбирать, кому они хотели бы одолжить деньги. От кредиторов часто требуется предоставить минимальную сумму капитала (часто всего 25 долларов США). Кредиторам предоставляется обзор кредитного и финансового профиля заемщика. В равноправном финансировании заемщик не имеет права голоса в том, кто является кредитором; заемщик может только выбрать платформу однорангового кредитования, которая облегчит получение кредита.

От кредиторов часто требуется предоставить минимальную сумму капитала (часто всего 25 долларов США). Кредиторам предоставляется обзор кредитного и финансового профиля заемщика. В равноправном финансировании заемщик не имеет права голоса в том, кто является кредитором; заемщик может только выбрать платформу однорангового кредитования, которая облегчит получение кредита.

Prosper, первый рынок однорангового кредитования в США, был основан в 2005 году. По состоянию на май 2022 года он предоставил кредиты на сумму более 21 миллиарда долларов США более чем 1 250 000 человек.

Как потребители используют микрокредитование

Микрозаймы могут служить одной из двух основных целей. Во-первых, помочь малому бизнесу в странах третьего мира начать свою деятельность. В таких ситуациях часто в данном географическом районе физически отсутствует финансовое учреждение. Кредиторы — это лица, которые обещают определенную сумму денег для ссуды достойному предпринимателю в другой стране.

Такие компании, как Kiva, предоставляют микрокредиты для этих гуманитарных целей. Заемщики описывают тип бизнеса, который они хотят начать, как он будет работать, и представляют бизнес-план с описанием повседневных операций. Заемщики часто также публикуют личную историю и краткую биографию.

Вторая цель заключается в кредитовании лиц, у которых может быть плохая кредитная история и которые не могут получить кредит в банке или которые стремятся занять небольшие суммы денег, которые ниже сумм, требуемых банком. Lending Club и Prosper — две компании, которые управляют одноранговым микрокредитованием для этих целей.

Заемщик может искать финансирование по любому количеству причин, которые четко изложены потенциальным кредиторам. Если кредитор не доверяет заемщику, они предпочтут не финансировать этот конкретный кредит. В некоторых случаях ссуды не могут быть полностью профинансированы, потому что они не могут привлечь достаточное количество кредиторов для внесения вклада. Эти компании обычно получают прибыль, взимая комиссионные за выдачу и обслуживание кредитов, которые затем добавляются к процентной ставке заемщика.

Эти компании обычно получают прибыль, взимая комиссионные за выдачу и обслуживание кредитов, которые затем добавляются к процентной ставке заемщика.

Риск и вознаграждение в микрокредитовании

Существуют определенные причины, по которым заемщик и кредитор могут быть заинтересованы в получении микрозайма. Часто преимущество одной стороны является недостатком для другой. Давайте рассмотрим плюсы и минусы для обоих.

Микрокредитование заемщиков

Микрокредитованию способствовал рост Интернета и всемирная взаимосвязь, которую он обеспечивает. Люди, которые хотят использовать свои сбережения для кредитования, и те, кто хочет занять, могут найти друг друга в Интернете и совершить сделку. По этой причине заемщику часто легче получить кредит, потому что в настоящее время по всему миру связано больше кредиторов, чем когда-либо прежде.

Кредитный рейтинг заемщиков оценивается с использованием данных (в том числе о том, владеет ли заемщик домом), проверки кредитоспособности или проверки биографических данных, а также истории погашения, если заемщик участвовал в микрокредитах в прошлом. Даже те, у кого отличные кредитные рейтинги, могут рассчитывать на то, что заплатят немного больше, чем по традиционному кредиту.

Даже те, у кого отличные кредитные рейтинги, могут рассчитывать на то, что заплатят немного больше, чем по традиционному кредиту.

Из-за краткосрочного характера микрозаймов от заемщика часто не требуется вносить обеспечение. Однако эти кредиты могут иметь гораздо более короткий срок окупаемости по сравнению с другими кредитами. Кроме того, заемщик может быть ограничен в том, как ему разрешено использовать средства.

Микрокредитование (для заемщиков)

Плюсы

Способен обеспечить финансирование, в то время как заемщик может не соответствовать требованиям традиционных кредитов

Обычно требуется для обеспечения минимального залога или его отсутствия

Часто можно быстро получить финансирование, если вы соответствуете необходимым требованиям

Может сопровождаться требованиями к обучению, которые помогут вам в управлении финансами

Минусы

Скорее всего, будет иметь короткий срок погашения (иногда всего один год)

Часто ограничены в том, на что вам разрешено использовать микрозайм на

Возможность получить лишь небольшую сумму финансирования (обычно до 50 000 долларов США)

Нет гарантии обеспечения финансирования, если ваша одноранговая платформа не будет полностью обеспечена

Микрокредитование для инвесторов

Если заемщик не выполняет свои обязательства, кредитор может рассчитывать на возмещение незначительной суммы или вообще ничего. На Prosper.com заемщик с самым высоким рейтингом может рассчитывать на выплату минимум 7,99% годовых по кредиту, а самый рискованный заемщик будет платить процентную ставку до 35,99%. Если инвестор считает, что 7,99% (за вычетом комиссий) за относительно безопасный кредит оправдывают риск, кредит может принести большую прибыль по сравнению с другими формами кредитования.

На Prosper.com заемщик с самым высоким рейтингом может рассчитывать на выплату минимум 7,99% годовых по кредиту, а самый рискованный заемщик будет платить процентную ставку до 35,99%. Если инвестор считает, что 7,99% (за вычетом комиссий) за относительно безопасный кредит оправдывают риск, кредит может принести большую прибыль по сравнению с другими формами кредитования.

Из-за риска, присущего любому отдельному микрозайму, кредиторы часто вкладывают лишь небольшую сумму в каждый заем, но могут финансировать портфель из многих десятков микрозаймов. Таким образом, любой отдельный заемщик может обнаружить, что его кредит финансируется большим количеством кредиторов, каждый из которых вносит небольшой процент от общей суммы. Распределяя риск по широкому спектру кредитов с различным кредитным качеством и другими характеристиками, кредиторы могут гарантировать, что даже в случае дефолта по одному или двум кредитам их портфели не будут полностью уничтожены.

Хотя кредиторы могут диверсифицировать различные кредиты, все микрокредиты через платформы однорангового кредитования подвержены одному и тому же экономическому риску. Например, статистически было показано, что пандемия COVID-19 в целом увеличивает вероятность неплатежа заемщиком по кредиту. Другие широко распространенные макроэкономические воздействия, такие как денежно-кредитная политика или глобальные конфликты, часто не могут быть диверсифицированы по разным микрозаймам.

Например, статистически было показано, что пандемия COVID-19 в целом увеличивает вероятность неплатежа заемщиком по кредиту. Другие широко распространенные макроэкономические воздействия, такие как денежно-кредитная политика или глобальные конфликты, часто не могут быть диверсифицированы по разным микрозаймам.

Если инвесторы согласны с риском, часто очень легко начать инвестировать в микрозаймы. Большинство кредитных платформ требуют от инвесторов создания профиля, подтверждения своей личности и налоговой информации. Затем эти платформы микрозаймов будут сообщать об инвестиционных возможностях, контролировать администрирование кредита и предоставлять налоговые формы, когда это необходимо.

Микрокредитование (для инвесторов)

Плюсы

Возможность пассивного инвестирования посредством автоматического инвестирования на некоторых платформах

Может контролировать уровень диверсификации по типам заемщиков, местонахождению и потребностям

Получить внешнее управление кредитами; платежи автоматически зачисляются на ваш счет

Возможность собирать более высокие процентные ставки по сравнению с другими ценными бумагами с фиксированным доходом

Минусы

Будет оцениваться плата за услуги по платежам, полученным через кредитные платформы

Невозможно легко возместить убытки, поскольку микрозаймы часто необеспечены

Может подвергаться более высокому риску убытков в зависимости от заемщиков, которые выдают кредит

Подлежит рассмотрению кредитной платформой, отбору заявителей и кредитной политике

Микрокредитные организации

По мере того, как технологии продолжают развиваться, все больше организаций выходят на рынок микрокредитования. Хотя приведенный ниже список не охватывает все варианты микрозаймов, он должен предоставить как заемщикам, так и кредиторам хорошее представление о том, кто является основными организациями в отрасли, и как они могут сравниваться друг с другом.

Хотя приведенный ниже список не охватывает все варианты микрозаймов, он должен предоставить как заемщикам, так и кредиторам хорошее представление о том, кто является основными организациями в отрасли, и как они могут сравниваться друг с другом.

- LendingClub: Срок микрозайма составляет от одного до пяти лет. С инвесторов взимается комиссия в размере 1% от всех полученных платежей, а размер микрозаймов варьируется от 1000 до 40 000 долларов.

- Peerform: Микрокредиты начинаются со ставок всего 5,99% с максимальной суммой кредита 25 000 долларов США. Для кредитов с максимальным сроком погашения пять лет штрафы за досрочное погашение отсутствуют.

- Upstart: Инвесторы микрозайма должны быть аккредитованы и требуют минимальных инвестиций в размере 100 долларов США. Все полученные платежи облагаются комиссией в размере 0,5% годовых. Срок кредита часто либо три года или пять лет.

- Prosper: Инвестиции в микрозаймы начинаются с 25 долларов США с годовой комиссией за обслуживание кредита в размере 1%.

Инвесторам не разрешается инвестировать более 10% своего собственного капитала.

Инвесторам не разрешается инвестировать более 10% своего собственного капитала. - StreetShares: Микрозаймы начинаются с 2000 долларов, хотя малые предприятия не могут требовать более 20% годового дохода своей компании. Погашение кредита происходит каждую неделю.

- Круг финансирования: Микрозаймы выплачиваются ежемесячными платежами, а платформа специализируется на малом бизнесе. Инвесторы должны внести не менее 25 000 долларов на инвестиционный счет, прежде чем выделять всего 500 долларов на индивидуальные кредиты.

- Kiva: Микрокредиты составляют всего 400 долларов США, но инвесторы могут финансировать всего 25 долларов США. Этот международный некоммерческий кредитор специализируется на глобальном кредитовании малого бизнеса.

Является ли микрокредитование хорошей инвестицией?

Микрокредитование является хорошей инвестицией для некоторых инвесторов. Это способ еще больше диверсифицировать ваш доход, а микрозаймы приносят доход от денежного потока. Микрозаймы часто могут иметь более высокие нормы прибыли по сравнению с другими инвестициями с фиксированным доходом.

Микрозаймы часто могут иметь более высокие нормы прибыли по сравнению с другими инвестициями с фиксированным доходом.

Недостатком микрозаймов является то, что они могут быть более рискованными в зависимости от кредитоспособности заемщика. На микрозаймы также распространяется политика кредитной платформы, и инвесторы часто должны платить более высокие административные сборы по сравнению с сборами за другие инвестиции в долговые обязательства или облигации.

Каковы преимущества микрокредитования?

Для заемщика микрокредитование может быть единственным способом обеспечения финансирования. Микрозаймы часто выдаются заемщикам, даже если у них плохая кредитная история или если они хотят получить кредит меньше, чем разрешено традиционными финансовыми учреждениями.

Для инвестора микрокредитование позволяет дополнительно диверсифицировать портфель. Инвестор также имеет больший контроль над тем, сколько денег инвестировать и кому он хочет дать кредит.

Является ли микрокредитование тем же, что и микрофинансирование?

Микрофинансирование — более широкий термин, описывающий весь спектр финансовых услуг. Эти финансовые услуги часто предоставляются лицам, не имеющим доступа к местным банковским, страховым или финансовым консультационным услугам. Одним из направлений микрофинансирования является микрокредитование, действие по обеспечению кредитов для этих лиц.

Эти финансовые услуги часто предоставляются лицам, не имеющим доступа к местным банковским, страховым или финансовым консультационным услугам. Одним из направлений микрофинансирования является микрокредитование, действие по обеспечению кредитов для этих лиц.

Что такое политика микрокредитования?

Каждое кредитное учреждение имеет свою собственную политику микрокредитования, поэтому обязательно ознакомьтесь с кредитными договорами, прежде чем занимать или инвестировать средства. Как правило, микрозаймы часто представляют собой краткосрочные кредиты, срок действия которых не превышает пяти лет.

Микрозаймы обычно не требуют залога, а процентная ставка по кредиту будет сильно зависеть от кредитной истории и финансового состояния заемщика. Кредитная платформа может взимать административные сборы за обработку кредита для заемщика или способствовать сбору платежей для инвестора.

Практический результат

Микрокредитование – это финансовая инновация, ставшая возможной благодаря технологиям и экономике равноправных участников. Люди, которые хотят одолжить деньги, чтобы получить потенциально высокую прибыль, могут финансировать заемщиков, которые либо не имеют доступа к кредиту из-за географического положения, либо не могут получить кредит из традиционных источников, таких как банки или кредитные союзы.

Люди, которые хотят одолжить деньги, чтобы получить потенциально высокую прибыль, могут финансировать заемщиков, которые либо не имеют доступа к кредиту из-за географического положения, либо не могут получить кредит из традиционных источников, таких как банки или кредитные союзы.

Что такое микрозайм? — ValuePenguin

Микрозаймы — это небольшие кредиты для бизнеса. Доступная сумма для этого типа кредита обычно достигает 50 000 долларов США, хотя некоторые кредиторы могут также рассматривать несколько более высокие суммы как «микро». Эти небольшие кредиты обычно имеют короткие сроки погашения и могут иметь относительно низкие или высокие ставки, в зависимости от ситуации.

Микрокредиты могут быть полезным вариантом для стартапов, предприятий, столкнувшихся с проблемами доступа к кредитам, или тех, кому не нужен более крупный кредит. Этот кредитный продукт можно использовать для оплаты всего, что нужно бизнесу, от нового оборудования до операционных расходов.

- Как работает микрокредит?

- Программы микрокредитования

Как работает микрокредитование?

Микрокредитование работает так же, как и традиционное срочное кредитование. Микрозайм предоставляет единовременную сумму, которую заемщик выплачивает с процентами посредством регулярных платежей в течение установленного периода времени; главное отличие в том, что сумма кредита обычно меньше. Микрозаймы часто возвращаются в течение трех-шести лет, хотя срок может варьироваться в зависимости от кредитора.

Микрозайм предоставляет единовременную сумму, которую заемщик выплачивает с процентами посредством регулярных платежей в течение установленного периода времени; главное отличие в том, что сумма кредита обычно меньше. Микрозаймы часто возвращаются в течение трех-шести лет, хотя срок может варьироваться в зависимости от кредитора.

Вы можете получить микрозаймы от целого ряда учреждений, включая Управление по делам малого бизнеса (SBA), Министерство сельского хозяйства США (USDA), миссионерские организации, онлайн-и альтернативные кредиторы и равноправные спонсоры.

Микрозаймы SBA финансируются через сеть некоммерческих общественных организаций. Они предназначены для предоставления финансирования женщинам, малообеспеченным, ветеранам и предпринимателям из числа меньшинств, а также владельцам бизнеса, которые не могут получить доступ к капиталу другими способами. Микрозаймы USDA, также называемые микрозаймами FSA, в честь разработавшего их Агентства фермерских услуг, предназначены для удовлетворения уникальных потребностей сельскохозяйственных операторов, особенно молодых фермеров, начинающих фермеров или нетрадиционных земледельцев. Микрозаймы из других источников имеют множество целей: от помощи малообеспеченным сообществам до получения прибыли кредитором.

Микрозаймы из других источников имеют множество целей: от помощи малообеспеченным сообществам до получения прибыли кредитором.

Микрозаймы для малого бизнеса: условия и особенности

Микрозаймы обычно характеризуются небольшими суммами кредита и короткими сроками. Но в то время как некоторые кредиторы, такие как SBA и USDA, будут предлагать относительно низкие ставки, другие микрокредиторы будут устанавливать более высокие ставки, чем традиционные кредиты. В таблице ниже представлены некоторые общие характеристики микрозаймов, хотя конкретные условия и ставки могут различаться в зависимости от заемщика и кредитора.

| Сумма | До 50 000 долларов США |

| Процентные ставки | Варьируются, обычно от 2,25% до 18% |

| Срок кредита | Обычно до 10 лет (срок зависит от кредитора; некоторые микрозаймы Министерства сельского хозяйства США выдаются до 25 лет). |

Программы микрозаймов

Широкий спектр учреждений может предлагать микрозаймы, в том числе государственные учреждения, одноранговые кредиторы и общественные организации.

Микрокредиты SBA

Количество: До 50 000 долларов США

Процентная ставка: От 8% до 13% (по состоянию на 10 февраля 2022 г.)

Сроки: До 6 лет

Доступность: местоположение)

Программа микрокредитования SBA предоставляет краткосрочные кредиты на сумму до 50 000 долларов США малым предприятиям, которые не получают должного обслуживания со стороны традиционных финансовых учреждений или других кредиторов, особенно женщинам, малообеспеченным, ветеранам и предпринимателям из числа меньшинств. Он предназначен для снижения рисков и облегчения доступа предприятий к капиталу, который может помочь им расти. Программа управляется сетью общественных организаций по всей стране — вы можете искать кредиторов рядом с вами на веб-сайте SBA.

USDA FSA Microloans

Сумма: до 50 000 долл. США

Процентная ставка: 2,250% до 2,875% (по состоянию на 1 февраля 2022 г.)

Условия: до 1 или 25 лет,

. в зависимости от типа

Наличие: По всей стране

Программа микрозаймов Министерства сельского хозяйства США призвана помочь фермерам получить доступ к капиталу для улучшения ферм и сельскохозяйственных операций. Средства могут быть использованы для самых разных целей, от внесения первоначального взноса на ферме до расходов на маркетинг. Чтобы иметь право, заявители должны быть не в состоянии получить достаточный кредит в другом месте.

Accion Opportunity Fund

Сумма: долл. США до 100 000 долл. США

Процентная ставка: до 5,99%

Условия: Не списки

Доступность: Не списки

. под названием Accion Opportunity Fund, предоставляет финансирование до 100 000 долларов различным владельцам бизнеса — вместе со стартовой ставкой 5,99%. Кроме того, он поддерживает заемщиков с помощью ряда образовательных ресурсов, коучинга и английских и испанских коллег. Этот некоммерческий кредитор также предлагает финансирование заемщикам только с ITIN, открывая финансовые возможности для многих, кто не может получить финансирование в другом месте.

Кроме того, он поддерживает заемщиков с помощью ряда образовательных ресурсов, коучинга и английских и испанских коллег. Этот некоммерческий кредитор также предлагает финансирование заемщикам только с ITIN, открывая финансовые возможности для многих, кто не может получить финансирование в другом месте.

Grameen America

Сумма: до 2000 долл. США

Процентная ставка: от 15% до 18%

Термины: 6 месяцев

микрокредиты, финансовое образование и сети поддержки, ориентированные на женщин США, особенно тех, кто живет за федеральной чертой бедности. Женщины участвуют в тренингах, чтобы узнать о кредитах, сбережениях и кредитах, а также получить микрокредит для создания бизнеса. Затем они будут посещать еженедельные собрания, чтобы произвести выплаты, продолжить свое образование и получить дальнейшую поддержку. Программа также помогает заемщикам открывать бесплатные сберегательные счета в традиционных банках и делать еженедельные депозиты.

Kiva U.S.

Сумма: до 15 000 долл. США

Процентная ставка: 0%

Термины: До 36 месяцев

Доступ к доступу к Общенационально , Kiva использует модель краудфандинга, чтобы предлагать небольшие кредиты с беспрецедентной процентной ставкой 0%. Потенциальные заемщики должны доказать свою кредитоспособность, убедив друзей или родственников дать им кредит, после чего они могут обратиться к общественности с помощью краудфандинговой кампании. Цели кредитов Kiva самые разные: от оплаты прилавка на ярмарке ремесленников до изготовления встроенного холодильника для использования на органической ферме.

LiftFund

Сумма: не указан

Процентная ставка: Не перечислен

Термины: Не перечислен

. Нью-Йорк, Нью-Мексико, Оклахома, Южная Каролина, Теннесси и Техас

LiftFund — это частная, независимая некоммерческая организация Community Development Financial Intuition (CDFI) и Community Development Corporation (CDC) (последняя из которых определяется как организация, целью которой является возвысить и оживить свое сообщество). Программа микрозаймов работает «для того, чтобы уравнять финансовые условия для недооцененных предпринимателей». LiftFund является администратором микрокредитов SBA, а также других видов кредитов.

Программа микрозаймов работает «для того, чтобы уравнять финансовые условия для недооцененных предпринимателей». LiftFund является администратором микрокредитов SBA, а также других видов кредитов.

Что такое микрофинансирование?

- Микрофинансирование — это тип кредитования, предназначенный для предприятий, не имеющих доступа к традиционным кредитным ресурсам.

- Микрозаймы могут составлять до 50 000 долларов США, хотя средний размер кредита составляет 13 000 долларов США. Бизнес может тратить деньги на различные нужды.

- Чтобы получить право на получение микрофинансирования, вам может потребоваться бизнес-план, адекватный кредит и личная гарантия или залог.

- Эта статья предназначена для владельцев малого бизнеса, заинтересованных в альтернативных вариантах финансирования.

Если вы предприниматель или владелец малого бизнеса, получение традиционного банковского кредита для вашего бизнеса может оказаться сложной задачей. Обычное финансирование обычно требует существенной документации, которая доказывает, что вы можете погасить деньги, которые вы занимаете. В большинстве случаев вам также потребуется устоявшаяся кредитная история и высокие кредитные рейтинги. В то время как вы можете быть уверены в погашении, кредитор может не быть так уверен.

Обычное финансирование обычно требует существенной документации, которая доказывает, что вы можете погасить деньги, которые вы занимаете. В большинстве случаев вам также потребуется устоявшаяся кредитная история и высокие кредитные рейтинги. В то время как вы можете быть уверены в погашении, кредитор может не быть так уверен.

Трудности с финансированием особенно серьезны для владельцев бизнеса в развивающихся странах, которые могут не иметь доступа к традиционным банковским услугам.

Решением проблемы может стать микрофинансирование. Микрофинансовые кредиты предназначены для того, чтобы помочь начинающим предпринимателям получать доход, наращивать активы, управлять рисками и удовлетворять свои домашние потребности — независимо от того, где они живут. Мы рассмотрим микрофинансирование и то, как владельцы бизнеса могут получить доступ к этому источнику финансирования.

Что такое микрофинансирование?

Микрофинансирование — это способ предоставления капитала владельцам бизнеса с низким доходом, которые могут быть исключены из традиционных вариантов кредита и займа. Предложения микрофинансирования включают небольшие кредиты, называемые микрозаймами, сберегательные счета (микросбережения) и страховые полисы (микрострахование).

Предложения микрофинансирования включают небольшие кредиты, называемые микрозаймами, сберегательные счета (микросбережения) и страховые полисы (микрострахование).

Различные кредиторы предлагают микрозаймы, в том числе некоммерческие организации, банки и кредитные союзы. В США Управление по делам малого бизнеса (SBA) выступает в качестве третьей стороны для передачи микрозаймов в руки соответствующих заемщиков. SBA предоставляет средства конкретным кредиторам-посредникам, которые управляют программой.

По данным SBA, микрозаймы могут составлять до 50 000 долларов США, хотя средняя сумма кредита составляет 13 000 долларов США. Владельцы могут потратить деньги на многие нужды бизнеса, такие как покупка инвентаря, расходных материалов, мебели, приспособлений, машин и оборудования. Собственники не могут использовать микрозаймы для погашения существующей задолженности или покупки недвижимости.

«Конечная цель микрофинансирования состоит в том, чтобы его пользователи переросли эти более мелкие кредиты и стали готовы к традиционному банковскому кредиту», — сказала Юлия Тарасова, соучредитель и главный операционный директор CNote.

Совет: Если вы рассматриваете возможность получения кредита SBA, найдите ближайший к вам Центр развития малого бизнеса. Персонал может помочь вам определить, соответствуете ли вы требованиям, а затем направит вас к нужному кредитору.

Примечание редактора: Ищете информацию о бизнес-кредитах? Заполните анкету ниже, и с вами свяжутся альтернативные кредиторы, готовые обсудить ваши потребности в кредите.

Какова история микрофинансирования?

По данным MicroWorld, микрофинансирование существует в Азии на протяжении столетий и даже дольше как неформальный вид кредитования. То, что мы сегодня знаем как микрофинансирование, зародилось в Бангладеш где-то в 1970-х годах.

«В разгар голода доктор Мухаммад Юнус, профессор экономики Университета Читтагонга, разочаровался в абстрактных экономических теориях, которые не могли объяснить, почему в Бангладеш голодает так много бедняков», — пояснила MicroWorld. . Таким образом, кредит в размере 27 долларов родился как практическое решение.

В бангладешской деревне Джобра Юнус обнаружил, что группа из 42 женщин делала табуретки из бамбука, но у них не было денег на покупку сырья для них. В результате женщины попали в круговорот долгов перед местными торговцами. Торговцы ссужали женщинам необходимые средства с одним условием: они продавали табуретки по цене, лишь немного превышающей стоимость сырья.

Юнус одолжил женщинам 27 долларов из собственных денег, покрыв потребности всех 42 женщин в долгах. Продавая свои табуретки по справедливой цене, они смогли вырваться из долгового цикла. (Мухаммад Юнус и основанный им Grameen Bank получили Нобелевскую премию мира 2006 года за массовые усилия по спасению миллионов людей от бедности.)

Микрофинансирование развивалось благодаря Джозефу Блатчфорду, бывшему главе Корпуса мира и студенту юридического факультета Калифорнийского университета в Беркли. Блатчфорд основал некоммерческую организацию Accion в качестве волонтерского проекта в 1961 году. В 1973 году его организация начала предлагать небольшие ссуды бразильским предпринимателям, чтобы посмотреть, сможет ли единовременный приток денег помочь им вырваться из бедности. Операция прошла успешно: 885 кредитов помогли создать или стабилизировать 1386 новых рабочих мест.

Операция прошла успешно: 885 кредитов помогли создать или стабилизировать 1386 новых рабочих мест.

Сегодня у Accion есть программы микрофинансирования в Латинской Америке, США, Африке и многих других странах. И вообще глобальное микрофинансирование — это большой бизнес. Согласно отчету Global Microfinance Industry Report, рынок, как ожидается, достигнет 39 долларов США.4,8 млрд к 2027 году.

Где я могу получить микрофинансирование?

SBA — отличное место для начала поиска микрофинансирования, но вы также можете изучить это специализированное финансирование напрямую через некоммерческие организации и банки. Популярные микрофинансовые организации включают Accion, GE Consumer Finance, Citi Inclusive Finance, Kiva и BRAC.

Когда вы обращаетесь к кредиторам и получаете небольшой кредит, вы также можете рассчитывать на помощь в открытии и ведении сберегательного счета. Хороший кредитор предоставит вам инструменты для погашения кредита.

«Хотя микрофинансирование часто обсуждается в международном контексте, в Америке есть несколько кредитных учреждений, которые предоставляют кредиты такого типа для расширения экономических возможностей местных сообществ», — сказала Тарасава. «Многие CDFI [финансовые учреждения по развитию сообществ] предлагают микрокредиты сообществам, которые они обслуживают… [с] благоприятными условиями для малого бизнеса… и они предоставляют консультационные ресурсы и финансовое образование, чтобы повысить вероятность успеха заемщика».

«Многие CDFI [финансовые учреждения по развитию сообществ] предлагают микрокредиты сообществам, которые они обслуживают… [с] благоприятными условиями для малого бизнеса… и они предоставляют консультационные ресурсы и финансовое образование, чтобы повысить вероятность успеха заемщика».

Совет: Независимо от того, ищете ли вы традиционный кредит, микрозайм или альтернативный источник кредитования, наши обзоры лучших бизнес-кредитов помогут вам найти подходящего кредитора для ваших нужд.

Как мне получить разрешение на микрофинансирование?

Несмотря на то, что одобрение в конечном итоге является решением кредитора, есть несколько шагов, которые вы можете предпринять, чтобы увеличить свои шансы на получение микрофинансирования.

- Напишите бизнес-план. Кредиторы хотят видеть, что вы серьезно относитесь к своему бизнесу и у вас есть план; они хотят работать с людьми, заинтересованными в их успехе. Каждый успешный бизнес-план включает в себя обзор компании, введение, заявление о миссии, анализ рынка и отрасли, маркетинговый план и план операций.

[Используйте наш бесплатный шаблон бизнес-плана и руководство , чтобы написать свой план.]

[Используйте наш бесплатный шаблон бизнес-плана и руководство , чтобы написать свой план.] - Поддерживайте хорошую кредитную историю. Даже если в настоящее время у вас может быть не так много денег, хороший кредитный рейтинг производит отличное впечатление. Внимательно просмотрите свой отчет, чтобы убедиться, что он не содержит ложной информации. Если это так, отправьте споры соответственно. [Статья по теме: 8 способов построить свой бизнес Кредит ]

- Предоставьте личную гарантию или залог. Ваша личная гарантия – это ваше юридическое обещание выплатить кредит. Залог, такой как ваш дом, — это то, что кредиторы могут использовать, если вы не погасите кредит. Если вы уверены, что ваш бизнес будет успешным, предоставление гарантии или залога имеет смысл. [Статья по теме: Что такое обеспечение бизнеса? ]

- Вложите часть своих денег.

Владелец бизнеса, который делает личные инвестиции в свою компанию вместе с микрозаймом, показывает, что он серьезно относится к успеху своего бизнеса.

Владелец бизнеса, который делает личные инвестиции в свою компанию вместе с микрозаймом, показывает, что он серьезно относится к успеху своего бизнеса.

Почему процентные ставки по микрофинансовым кредитам выше, чем по традиционным банковским услугам?

Процентные ставки микрофинансирования могут значительно отличаться от процентных ставок традиционных банков, но обычно они выше по двум основным причинам: Микрофинансирование предназначено для заемщиков с низким доходом, которые представляют более высокий риск для банков. Согласно стандартной логике кредитования, чем выше инвестиционный риск, тем выше процентная ставка и компенсация для кредитора. Банки и другие кредиторы хотят получить компенсацию за возможность не получить свои деньги обратно. Высокие процентные ставки, которые могут задушить малый бизнес, гарантируют, что кредитор получит некоторую отдачу от инвестиций.

Например, кредитным специалистам часто приходится ездить на предприятия в районах с низким доходом вместо того, чтобы потенциальные заемщики посещали местное отделение банка, чтобы узнать о кредитах.

Например, кредитным специалистам часто приходится ездить на предприятия в районах с низким доходом вместо того, чтобы потенциальные заемщики посещали местное отделение банка, чтобы узнать о кредитах.Несмотря на то, что процентные ставки по микрофинансированию считаются астрономически высокими по сравнению с традиционными банковскими кредитами, кредитор все равно будет проверять финансы заемщика, чтобы убедиться, что погашение кредита находится в пределах его возможностей.

Знаете ли вы?: Если вам не подходит микрокредит, альтернативные варианты финансирования включают личные сбережения, кредитные карты, краудфандинг, одноранговое кредитование, кредиты от друзей и семьи, бизнес-гранты и наличные деньги продавца. достижения.

В чем разница между микрофинансированием и микрокредитованием?

Хотя они могут показаться похожими, между микрофинансированием и микрокредитованием есть принципиальное различие: микрофинансирование включает в себя широкий спектр финансовых услуг для малообеспеченных слоев населения, в то время как микрокредиты конкретно означают небольшие ссуды для людей, живущих за чертой бедности. Другими словами, микрокредит является подмножеством микрофинансирования.

Другими словами, микрокредит является подмножеством микрофинансирования.

Микрокредит – это кредит, предлагаемый безработным лицам, у которых нет залога и кредитной истории. Этот капитал может дать начинающим предпринимателям с низким доходом необходимое для начала вливание. Цель микрокредитования состоит в том, чтобы дать возможность менее обеспеченным сообществам в развивающихся странах начать свой собственный бизнес и войти в экономику.

Конечно, микрофинансирование также воплощает в себе все эти элементы. Он также включает в себя широкий спектр других финансовых услуг, включая расчетные и сберегательные счета, микрострахование и бизнес-образование.

Часто задаваемые вопросы о микрофинансировании

Могу ли я получить микрофинансирование SBA, если мой бизнес является некоммерческой организацией?

В общем, нет. Ваше предприятие должно быть коммерческим малым бизнесом. В настоящее время единственным исключением являются некоммерческие детские сады.

Что делать, если мне отказали в микрозайме?

Вам могут отказать, потому что ваш кредитный рейтинг слишком низкий, у вас недостаточно залога или вы не можете доказать, что можете погасить кредит. Прочитайте уведомление, объясняющее, почему ваша заявка была отклонена, а затем работайте над выявленной проблемой.

Что произойдет, если я не смогу выплатить микрозайм?

Почти все кредиторы отчитываются перед тремя основными кредитными агентствами, поэтому в вашем кредитном отчете будут отражены пропущенные платежи. Поскольку история платежей является наиболее важным фактором кредитной отчетности, ваш кредитный рейтинг, скорее всего, ухудшится. Если ваш кредит обеспечен залогом, кредитор может потребовать его, если вы по умолчанию. Однако при отсутствии залога кредитору будет труднее взыскать долг, и он, скорее всего, отправит его в коллекторское агентство.

Может ли микрозайм помочь мне увеличить кредит?

Да, если кредитор предоставляет бюро кредитных историй информацию о вашей учетной записи. Если создание кредита является одной из причин, по которой вы хотите получить микрозайм, сначала спросите у кредитора, сообщает ли он о кредитной деятельности бюро кредитных историй. Если это так, своевременное внесение всех платежей и, в конечном итоге, погашение кредита поможет создать положительную кредитную историю и повысить кредитный рейтинг.

Если создание кредита является одной из причин, по которой вы хотите получить микрозайм, сначала спросите у кредитора, сообщает ли он о кредитной деятельности бюро кредитных историй. Если это так, своевременное внесение всех платежей и, в конечном итоге, погашение кредита поможет создать положительную кредитную историю и повысить кредитный рейтинг.

Эрика Сандберг и Рисса Энн участвовали в написании и написании этой статьи. Источник интервью были проведены для предыдущей версии этой статьи.

Микрозаймы: что это такое и для кого они?

Познакомьтесь с Микрокредиты

Джерри Детвейлер • 31 марта 2021 г.

Что такое микрокредиты?

Микрозаймы, также известные как микрокредиты, представляют собой небольшие займы, которые помогают предпринимателям, находящимся в неблагоприятном или недостаточном положении, получить финансирование для начала или расширения своего бизнеса. Микрозаймы могут предоставляться некоммерческими или коммерческими учреждениями, при этом типичная сумма кредита составляет от 6000 до 15 000 долларов США. Кредитные требования часто более гибкие, и стартапы могут получить финансирование.

Кредитные требования часто более гибкие, и стартапы могут получить финансирование.

Круглосуточные оповещения о кредитных историях для бизнеса и бизнеса. Получайте оповещения, советы и мониторинг уже сегодня.

Зарегистрируйтесь бесплатно

Цель микрозаймов

Микрозаймы — это небольшие кредиты, которые часто выдаются некоммерческими организациями (такими как Финансовые институты развития сообществ (CDFI) и другие кредитные учреждения с целью помочь малообеспеченным предпринимателям получить доступ к в капитал. Некоторые фокусируются на определенных группах предпринимателей, таких как иммигранты или ветераны, женщины или предприниматели из числа меньшинств. Другие могут сосредоточиться в первую очередь на стимулировании роста рабочих мест в недостаточно обслуживаемых сообществах, а многие сосредотачиваются на помощи владельцам малого бизнеса в определенных географических регионах.

Размер кредита не ограничен законом, но программа микрокредитования SBA имеет ограничение в 50 000 долларов США.

Они могут взимать более высокие процентные ставки, чем традиционные банковские кредиты, но меньшие, чем другие источники финансирования, которые могут быть доступны для предпринимателей, которые попадают в категорию более высокого риска из-за времени в бизнесе, доходов и/или кредитных рейтингов.

Микрокредиторы часто предоставляют «техническую помощь», что означает, что они обеспечивают наставничество или обучение предпринимательству, чтобы помочь владельцу бизнеса добиться успеха. Частью их цели является помочь владельцам бизнеса создать хороший кредит и солидную финансовую историю, чтобы в конечном итоге получить право на более традиционное банковское финансирование.

Best Uses for Microloans:

- Working capital

- Start up funding

- Leasing commercial space

- Hire employees

- Pay for equipment

Eligibility Requirements for Microloans

Каждая организация, предлагающая микрозаймы, будет иметь свои собственные требования к кредиту. Многие проявляют большую гибкость, когда речь идет о трех основных факторах, которые учитывает большинство кредиторов:

Многие проявляют большую гибкость, когда речь идет о трех основных факторах, которые учитывает большинство кредиторов:

- Стаж в бизнесе

В то время как многие кредиторы предпочитают работать с компаниями со стажем работы не менее двух лет, микрокредиты также могут помочь стартапам. - Кредит

Большинство этих кредиторов более гибки, когда дело доходит до кредитных требований. Они могут проверять деловую и/или личную кредитоспособность, но часто могут работать с заемщиками, которые могут продемонстрировать, что их кредитные проблемы остались в прошлом. - Доходы

Эти кредиторы могут предлагать небольшие ссуды предприятиям с более низкими доходами и/или стартапам, которые еще не достигли доходов, но имеют надежный бизнес-план и прогнозы.

Программа микрозаймов SBA гибка с точки зрения требований. Каждый кредитор-посредник, выдающий эти кредиты, может устанавливать свои собственные требования к кредитам и кредитам. Если у заемщика есть залог, его могут обязать передать в залог. (Руководящие принципы SBA призывают кредиторов «творчески» подходить к определению приемлемого залога.) Кроме того, потребуется личная гарантия. Однако SBA не предъявляет требований к минимальному кредитному рейтингу и не рассматривает заявку на предмет кредитоспособности. Средняя сумма микрозайма SBA в 2019 финансовом году составила 14 735 долларов США..

Если у заемщика есть залог, его могут обязать передать в залог. (Руководящие принципы SBA призывают кредиторов «творчески» подходить к определению приемлемого залога.) Кроме того, потребуется личная гарантия. Однако SBA не предъявляет требований к минимальному кредитному рейтингу и не рассматривает заявку на предмет кредитоспособности. Средняя сумма микрозайма SBA в 2019 финансовом году составила 14 735 долларов США..

Процесс подачи заявки на получение микрозайма

Как и в случае с традиционным кредитом, вы подаете заявку на получение микрозайма через кредитора. Однако эти организации привыкли работать с заемщиками, у которых возникли проблемы с получением кредита для малого бизнеса, и обычно делают процесс максимально простым и понятным. Часто с вами будет работать сотрудник, который поможет вам заполнить заявку и даст вашему бизнесу наилучшие шансы на успех.

Условия погашения и другие расходы

Эти кредиты обычно предоставляются с благоприятными условиями погашения. Большинство из них представляют собой краткосрочные кредиты (до пяти лет), хотя некоторые более крупные микрокредиты могут предоставляться на более длительный срок.

Большинство из них представляют собой краткосрочные кредиты (до пяти лет), хотя некоторые более крупные микрокредиты могут предоставляться на более длительный срок.

Закон об экономической помощи внес несколько изменений в условия микрозаймов SBA:

- Сроки существующих микрозаймов могут быть продлены до восьми лет.

- Максимальный срок погашения новых микрозаймов, выданных в период с 27 декабря 2020 г. по 30 сентября 2021 г., составляет восемь лет.

- С 1 октября 2021 года максимальный срок нового микрозайма составляет 7 лет.

Процентные ставки обычно привлекательны, и эти кредиторы избегают хищнических условий кредита. Кредитор будет пытаться обеспечить заемщика в состоянии позволить себе ежемесячные платежи.

Ведущие микрокредиторы

Некоторые известные микрокредиторы включают: Accion работает через трех сертифицированных аффилированных партнеров Финансового института развития сообщества (CDFI) и предлагает срочные кредиты на сумму от 300 до 250 000 долларов США. Accion становится более гибким в отношении кредита, но для некоторых кредитов потребуется минимальный кредитный рейтинг, который зависит от того, где находится ваш бизнес. Это заранее о минимальных требованиях и доступно, чтобы помочь потенциальным заемщикам.

Accion становится более гибким в отношении кредита, но для некоторых кредитов потребуется минимальный кредитный рейтинг, который зависит от того, где находится ваш бизнес. Это заранее о минимальных требованиях и доступно, чтобы помочь потенциальным заемщикам.

Помогает живущим в бедности женщинам-предпринимателям строить бизнес, чтобы обеспечить финансовую мобильность. Он предоставляет микрозаймы (начиная не более 2000 долларов США), финансовое обучение и поддержку бизнеса, принадлежащего женщинам. Участники открывают бесплатные сберегательные счета в коммерческих банках и еженедельно вносят депозиты. Он также сообщает Experian о погашении микрозаймов, помогая создать положительную кредитную историю.

Предлагает кредиты для малого бизнеса на сумму от 500 до 150 000 долларов США. Это помогает владельцам бизнеса в районе Сент-Луиса.

Некоммерческий кредитор с программой микрокредитования, которая предлагает кредиты под 0% годовых.

В США заемщики малого бизнеса могут подать заявку на получение кредита через Kiva на сумму до 15 000 долларов США. Платформа Kiva использует модель краудфандинга, когда спонсоры ссужают небольшие суммы, чтобы помочь владельцам бизнеса, которые затем должны погасить свои кредиты, чтобы средства могли стать доступными для других малых предприятий.

В США заемщики малого бизнеса могут подать заявку на получение кредита через Kiva на сумму до 15 000 долларов США. Платформа Kiva использует модель краудфандинга, когда спонсоры ссужают небольшие суммы, чтобы помочь владельцам бизнеса, которые затем должны погасить свои кредиты, чтобы средства могли стать доступными для других малых предприятий.Работает с предприятиями в Нью-Йорке, Нью-Джерси и Пенсильвании. Под эгидой CDC и CDFI он предлагает различные кредитные программы, включая кредиты SBA и микрокредиты SBA.

Это лишь некоторые примеры вариантов кредитования, доступных для соответствующих заемщиков через кредиторов микрокредита.

В конечном счете, лучший микрокредит — это тот, который может помочь вашему бизнесу получить необходимое финансирование. Ассоциация возможностей для предприятий (AEO) — это национальная торгово-промышленная ассоциация, которая отстаивает интересы предпринимателей на главной улице США и в сообществах по всей Америке. В нее входят более 450 членов и партнеров, занимающихся микрофинансированием и микрокредитованием в США 9.0005

В нее входят более 450 членов и партнеров, занимающихся микрофинансированием и микрокредитованием в США 9.0005