|

|

|

|

|

|

|

|

|

|

ПИФы (паевые инвестиционные фонды). Паи пифов что этоЧто такое ПИФ?Что кроется за фразой "Паевой Инвестиционный Фонд"? Какие преимущества и недостатки имеют ПИФы?  нажмите для увеличения нажмите для увеличенияКак формируется ПИФ?Одним из способов сохранения и приумножения накопленных средств является вложение в ПИФы. Большое количество мелких инвесторов объединяются в специальный инвестиционный фонд, а на собранные деньги приобретаются законодательно разрешенные активы. Инициатива создания фонда принадлежит специализированной управляющей компании, сотрудниками которой являются профессиональные рыночные инвесторы: трейдеры, аналитики, управляющие и менеджеры. Они изучают текущее состояние экономики и рыночные тенденции для того, чтобы подобрать состав инвестиционного портфеля (состоящего из определенных государственных и корпоративных ценных бумаг), который позволит максимально приумножить инвестиции вкладчиков. Деятельность управляющей компании подлежит лицензированию и регулируется специальным органом - Федеральной службой по финансовым рынкам. Что такое пай?Вложение в ПИФ происходит путем покупки паев. Паем называется единица измерения доли одного пайщика в инвестиционном фонде. Если говорить юридическим языком, то пай – это именная бездокументарная ценная бумага, которая подтверждает ваше право собственности на долю активов инвестиционного фонда. Подтверждающим документом является выписка из реестра, в которой указано количество паев, их цена и дата покупки. Если пайщик решает забрать средства из инвестиционного фонда, то он паи продает. Для этого не нужно искать покупателя и согласовывать цену реализации. Достаточно написать заявление с просьбой продать паи и перечислить вырученные средства на текущий счет. Кто обычно инвестирует в ПИФы?Инвесторы, которые вкладывают деньги в ПИФы, не желают заниматься инвестированием своих сбережений самостоятельно, потому что у них:

Через некоторое время, когда сумма накоплений увечится, можно попробовать заняться инвестированием на свой страх и риск. Но перед этим, чтобы не лишиться честно заработанных денег, стоит заняться повышением финансовой грамотности. В чем причина привлекательности ПИФов?Альтернативой ПИФам служат банковские вклады. В большинстве экономик мира депозиты являются самым распространенным способом инвестирования. В чем причина сложившейся ситуации? Дело в том, что вклады – это просто, надежно и понятно. А все прочие альтернативы кажутся сложными, ненадежными и непонятными. Самая серьезная проблема нашего времени – это тотальная нехватка времени. Рабочий день современного горожанина длится как минимум 8 часов, которые он вынужден проводить в офисе. В результате у обычного белого воротничка остается не так уже много возможностей для инвестирования своих скромных сбережений. Чтобы чувствовать себя уверенно, человек должен четко понимать, куда он вкладывает деньги, и как именно они будут работать. Отслеживание экономических новостей и анализ последствий тех или иных событий - это интеллектуальный труд, требующий наличия серьезных временных ресурсов. Поэтому большинство людей выбирают обычное вложение денег на определенный срок под проценты. Естественно, чем выше процентная ставка, тем более заманчивой кажется инвестиционная альтернатива. Самые простые и поэтому популярные способы вложения свободных средств – это банковские вклады и ПИФы. Прочие финансовые инструменты требуют значительный капитал или специальные знания. К сожалению, доходность банковских вкладов находится на низком уровне и редко перекрывает рост цен. В этом плане паевые фонды выглядят гораздо привлекательнее. Похожие материалы:fincle.ru Что такое ПИФ и каким он бывает?Доброго времени суток, уважаемые подписчики моего блога. Для того чтобы сформировать собственный инвестиционный портфель нужно, как минимум, иметь представление об основах управления им, видах инвестиций, риск менеджменте, и не малое количество денежных средств, чтобы его качественно наполнить. Но такое изобретение как паевой инвестиционный фонд (ПИФ) позволяет без особых знаний и с минимальными вложениями любому из нас поучаствовать в профессиональном инвестиционном портфеле своими деньгами. О том, как инвестировать в ПИФ что это такое в принципе – я расскажу вам в сегодняшней статье. Разновидности и особенности ПИФовЕсли кратко, то ПИФ – это вид коллективных инвестиций, который позволяет приобрести часть паевого фонда (пай) с целью получения и распределения прибыли между инвесторами (пайщиками) на приобретённые в фонд активы пропорционально количеству паёв. Простыми словами – управляющая компания собирает деньги у инвесторов, на них на своё усмотрение приобретает активы (акции, облигации и прочее), управляет ими с помощью профессиональных управляющих, и распределяет зафиксированную прибыль между участниками (пайщиками).

ПИФы принято классифицировать по направлениям инвестирования следующим образом:

Стратегия таких ПИФов рассчитана на инвесторов, которым нужна высокая ликвидность портфеля, при умеренном риске и доходности, которая будет покрывать инфляцию. Такие фонды часто организовывают управляющие компании банковских групп, вкладывая большую часть средств пайщиков на депозиты своих же банков. Например, Фонд денежного рынка Сбербанка (который уже кстати объединили с облигационным «Ильей») заработал за прошлый год 10%, а за 3 года – 25%, в то время, как открытый фонд акций «Добрыня Никитич» – 17% и 8% соответственно.

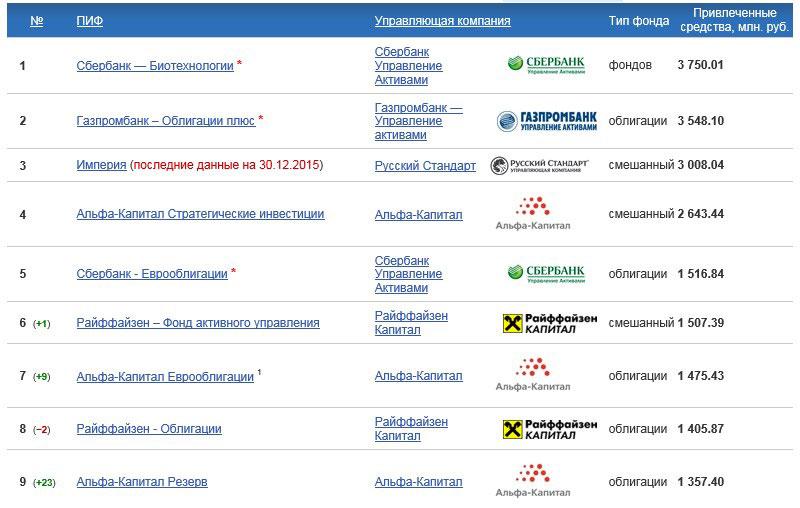

На картинке выше вы можете посмотреть текущий топ ПИФов по объему привлеченных средств по данным портала investfunds.ru В США около 80% жилой площади приобретается в кредит, а рынок ипотечных ценных бумаг просто огромен. В России же очень мало кредиторов занимаются секьюритизацией ипотечных долгов, поэтому ипотечные ПИФы у нас малоразвиты. Есть и так называемые фонды недвижимости (Real Estate Investment Trust, REIT) — это те же ипотечные фонды, только они за счет коллективных инвестиций (паев, долей) приобретают объекты недвижимости и занимаются их управлением (строительством, продажей, арендой), извлекая доход для инвесторов. По ликвидности (как быстро можно выйти из фонда) ПИФы разделяют на:

Инвестор также может продать пай на вторичном рынке, но это весьма проблематично в России из-за неразвитости этого сегмента. В активы ЗПИФов могут входить, помимо высоколиквидных инструментов, недвижимость и ипотечные сертификаты, голосующие акции и прочие инструменты.

На картинке выше можно посмотреть топ 10 пифов по доходности за период 2012—2015 по данным портала investfunds.ru Достоинства и недостатки ПИФовКаждый вид ПИФа имеет свои достоинства и недостатки. Открытые фонды обладают более высокой ликвидностью, зато интервальные и закрытые фонды, обычно, обеспечивают большую доходность, так как их управляющим легче планировать свои вложения на длительный срок. В то же время из них вкладчики не могут забрать свои деньги в любой момент, но операционные расходы для обеспечения работы таких фондов значительно ниже. В целом ПИФы имеют ряд общих недостатков:

Допустим, на фондовом рынке начался нисходящий тренд. Что сделает обычный инвестор? Распродаст акции, зафиксировав убыток, и откупит их подешевле, а опытный трейдер еще и зашортит фьючерс, чтобы заработать на падении.

У ПИФов выбор не велик, они не могут распродать все акции или перевести большую часть средств на денежный рынок – ЦБ РФ следит за соблюдением заявленной в инвестиционной декларации фонда структуры активов и стратегии. С другой стороны это поддерживает ликвидность фондового рынка и не даёт ему просесть до нуля. Впрочем, в такой ситуации пайщики сильно проигрывают частным инвесторам, но опять же, лишь опытным из них. Важно понимать, что не один фонд не может гарантировать будущую доходность, а прошлые заслуги совсем не залог хороших результатов в будущем. Поэтому, выбирая ПИФ, в первую очередь, обратите внимание на надежность управляющей компании, стратегию инвестирования и вид самого фонда (сможете ли вы быстро вывести деньги), структуру активов, а если это фонд денежного рынка – в каком банке, или облигациях какого эмитента будут храниться ваши кровные. О том как инвестировать в ПИФы мы уже обсуждали ранее, ну а в следующих выпусках будет еще больше важной информации о том, какие инструменты лучше использовать для заработка. Подписывайтесь прямо сейчас! capitalgains.ru Паевые инвестиционные фонды (ПИФы и паи) в России: отзывы и видыБольшинство ныне существующих инвестиционных инструментов требуют наличия немалых знаний и практического опыта в их использовании. Особенно не обойтись без специальных знаний, если вы рассчитываете на получение солидной доли прибыли. А как же быть, тем, у кого нет времени или желания на «погружение в материал»? Мы советуем обратить внимание на паевые инвестиционные фонды, основанные на принципе доверительного управления капиталом. Содержание статьи Суть паевых инвестиционных фондов (ПИФов)Паевые инвестиционные фонды занимаются аккумуляцией средств, которые вкладываются в различные проекты с целью получения прибыли. Создание фонда, его юридическое оформление и непосредственное ведение дел осуществляет управляющая компания. Она же, в заранее оговоренные договором сроки, распределяет доход фонда между вкладчиками, пропорционально имеющимся у них паям. Среди всех возможных направлений инвестирования ПИФы вкладывают средства в:

Деятельность инвестиционных фондов регулируется на законодательном уровне, что позволяет уменьшить риски мошенничества в этой сфере. В то же время, никто не может застраховать вкладчика от риска уменьшения или даже потери вложенных средств. Паевые инвестиционные фонды в России могут лишь прогнозировать доходность от инвестиций в них. Это делается на основе поверхностного анализа рынка и показателей прошлых отчетных периодов. Но какие-либо гарантированные доходы в данной сфере, – крайняя редкость. Вложение денег в ПИФ предусматривает приобретение инвестором части его активов – инвестиционного пая. Большинство из фондов, устанавливают минимальный вклад для такого пая, который измеряется в долях от числа всех активов ПИФа. Инвестиционный пай фонда удостоверяет участие его владельца в объединении вкладчиков и дает право на получение части прибыли. Вкладчик обладает правом требования продуктивного доверительного управления средствами, правом контроля над управляющей компанией, правом на компенсирование стоимости пая при разрыве договора и нарушении его условий. Кроме того, инвестиционный пай является ценной бумагой, которую можно продать, купить или предоставить в качестве залога.

Не все фонды отличаются консервативностью используемых инвестиционных стратегий. Так, в обмен на более высокие риски, инвестор может получить годовой доход, равный в 40–60%, а в некоторых случаях и 100% от начальных капиталовложений. В любом случае доходность фонда прямо зависит от выбранных инструментов и агрессивности принципов работы. Виды паевых инвестиционных фондовЛюбой частный инвестор, желающий вложить деньги в ПИФ, обязан разбираться в их видах и понимать отличия. Эксперты разделяют все существующие в России инвестиционные фонды на несколько видов:

Существует классификация ПИФов по направлениям инвестирования. В ней выделяют:

Читайте так же про инвестиционный фонд России. Преимущества ПИФов для инвесторовСогласно отзывам профессиональных инвесторов, выделим основные плюсы инвестирования в паевые фонды:

Как выбрать ПИФ?

По мнению экспертов, при выборе фонда важно исходить из поставленных перед собой задач, целей и приоритетов в инвестиционной деятельности. Ввиду этого, рассмотрим аспекты, которые должны влиять на выбор инвестора:

В любом случае, независимо от выбранного вами фонда, вы должны отдавать себе отчёт в сути своих действий, учитывая возможные последствия, приведённые выше. Не понимая механизмов работы, условий входа, схем контроля над управлением, не будет смысла вкладывать свои средства в какой бы то ни было фонд. Изучая подробности деятельности ПИФов и выбирая несколько инвестиционных фондов для вложений, вы создадите условия, при которых ваш капитал обязательно будет приносить прибыль, даже если вложения произведены в самые простые, но консервативные и надежные ПИФы. Какие виды вкладов предпочтительны в Германии. Инвестирование в банковские золотые счета и торговля золотом на валютной бирже. Инвестиционный фонд: общее понятие и принцип работы. Инвестиционная привлекательность Российской Федерации: позитивные и негативные характеристики. kudainvestiruem.ru Виды ПИФов. Паевые инвестиционные фонды (ПИФ), управляющие компании (УК)Согласно законодательству, выделяют 3 типа паевых инвестиционных фондов: открытый, интервальный, закрытый. 1. Открытый фонд (ОПИФ) Пай открытого фонда можно купить и продать в любой рабочий день. Таким образом, открытый инвестиционный фонд может расширяться или уменьшаться со временем без необходимости организации серий собраний пайщиков для получения разрешения на увеличение или уменьшение капитала. Средства пайщиков открытого фонда инвестируются в высоколиквидные активы. 2. Интервальный фонд (ИПИФ) Основным отличием от ОПИФа является то, что паи можно купить/продать не в любой рабочий день, как в открытом фонде, а только в течение некоторых периодов времени, которые называются интервалами. Чаще всего, такие интервалы объявляются раз в квартал. 3. Закрытый фонд (ЗПИФ) Характерной особенностью фонда является то, что инвестор может купить паи только при формировании (или доп. выпуске), а предъявить пай к погашению управляющей компании только по окончании срока действия договора доверительного управления фондом. В таком фонде имеется фиксированное количество паев. Создание и выпуск дополнительных паев или выкуп паев обычно требует согласия пайщиков. Кроме того, если это указано в ПДУ, то пайщики такого фонда могут регулярно получать доход от доверительного управления. Отсутствие возможности погасить пай в короткие сроки обуславливает возможность управляющей компании инвестировать имущество фонда в низколиквидные активы, например, в недвижимость, ипотечные закладные, венчурные проекты. Кроме того, ЗПИФы не платят налог на имущество и прибыль, пайщики платят налог на доход только при погашении пая. ПИФы могут быть преобразованы из закрытого в интервальный, а из интервального в открытый Отдельно выделим особую группу паевых фондов – для квалифицированных инвесторов. Данные фонды могут быть как закрытыми, так и интервальными, а инвестиционные паи – ограничены в обороте. Кроме того, не допускается раскрытие информации, а тем более владение паями лицами, не являющимися квалифицированными инвесторами. Тем не менее, паи фондов для квалифицированных инвесторов имеют обращение на биржах ММВБ и РТС, но торги происходят в специальных закрытых режимах. Согласно «Положению о составе и структуре активов» , выделяют 15 категорий ПИФов: акций, облигаций, смешанные, индексный, фондов, денежный, товарный, хедж, недвижимости, рентный, ипотечный, прямых инвестиций, венчурный, кредитный и художественных ценностей. Обращаем внимание, что некоторые категории предназначены только для квалифицированных инвесторов - это венчурные, прямых инвестиций, кредитные и хедж-фонды.

Классификация ПИФов по категориям (объектам инвестирования):

ПИФы акций – самая популярная категория для частных инвесторов, именно на эти фонды приходится наибольшая доля рынка ОПИФ и ИПИФ. Непосредственно в акции должно быть инвестировано не менее 50% активов ПИФа не менее 2\3 рабочих дней в квартал. Помимо акций в портфеле также могут быть и облигации, но не более 40% ПИФы облигаций – традиционно считаются тихой гаванью при спадах на рынке. Долговые инструменты должны составлять не менее 50%, а вот доля акций не должна превышать 20%. Смешанные ПИФы – занимают второе место по популярности и представляют собой нечто среднее между вышерассмотренными категориями фондов. Соотношение акций и облигаций может быть любым, но суммарно ценные бумаги должны занимать не менее 70% портфеля фонда. Индексные ПИФы – сейчас представлены только фондами акций. Основное отличие – состав ПИФа должен максимально соответствовать составу ценных бумаг в индексе-ориентире, допустимое расхождение – 3%. Как правило, данные фонды рекомендуют для начинающих пайщиков т.к. легко оценить результат работы управляющих, сравнив доходность фонда с динамикой индекса за тот же период ПИФ денежного рынка – наряду с ПИФами облигаций выступает в роли защитного инструмента. Доходность таких фондов невелика, зато они обладают большей ликвидностью, чем депозиты, в которые инвестированы средства пайщиков. ПИФы фондов – предложение для желающих диверсифицировать вложения между несколькими ПИФам. Как это понятно из названия, такие фонды инвестируют в другие фонды. Явным минусом является то, что инвесторы в них несут двойные издержки. Преимуществом – при небольшой сумме инвестирования средства распределяются между несколькими фондами. ПИФы товарного рынка – существуют на рынке с 2009 года и пока их всего 3. Инвестируют в драгоценные металлы через ОМС, в связи с чем также рассматриваются инвесторами, как тихая гавань. Доля драгоценных металлов, а также производных финансовых инструментов на биржевые товары в портфеле фонда не должна быть ниже 50%. Хедж-фонды – название говорит само за себя. В состав таких ПИФов могут входить самые разнообразные инструменты: акции, облигации, ПИФы, драгоценные металлы и конечно же производные финансовые инструменты. ПИФы недвижимости – в последнее время получили наибольшее распространение т.к. являются удобным инструментом для вложений в одноименный актив. Среди преимуществ – налоговые, большая защита интересов инвесторов, а также возможность привлечения других игроков, ну и наконец – большая ликвидность. Рентные ПИФы – разновидность ПИФов недвижимости. В них инвестор зарабатывает, как очевидно из названия, на сдаче объектов недвижимости в аренде в аренду. Предусмотрены периодические выплаты дохода. Ипотечные ПИФы – активы формируются из ипотечных закладных ПИФы художественных ценностей – последний появившийся вид ПИФа. Для инвесторов, желающих вложить деньги в активы, стоимость которых не имеет корреляции с финансовыми рынками Кредитные ПИФы – послужили антикризисным предложением для банков, желающих расчистить баланс от проблемных долгов. Кредитный фонд предполагает передачу просроченных кредитов в один ПИФ для последующего управления. Венчурные ПИФы – один из способов привлечь инвесторов к финансированию проектов и перспективных старт-апов. ПИФы прямых инвестиций – данный вид похож на вышерассмотренные венчурные фонды, но с большими ограничениями для инвестирования средств. Также, в рамках ряда категорий выделяют ещё и специализации фондов. Требования для отнесения фондов к той или иной специализации законодательно не регламентированы. Но, по мнению ведущих управляющих, логично, чтобы соответствие активов в составе фонда заявленной специализации было по крайней мере 70-75%. В особенности это касается отраслевых ПИФов. Состав и структуру активов ОПИФ и ИПИФ вы можете увидеть на нашем сайте в профиле фонда. pif.investfunds.ru

|

Что касается рисков потери капитала, то в сравнении с другими вариантами инвестиций они не так уж и велики. Как правило, подобные фонды создаются крупными управляющими компаниями, имеющими опыт инвестиционной деятельности. ПИФы, декларирующие консервативные принципы своей работы близки по надежности к банковским структурам. Однако доходность от инвестиций в них едва ли превышает банковские вклады.

Что касается рисков потери капитала, то в сравнении с другими вариантами инвестиций они не так уж и велики. Как правило, подобные фонды создаются крупными управляющими компаниями, имеющими опыт инвестиционной деятельности. ПИФы, декларирующие консервативные принципы своей работы близки по надежности к банковским структурам. Однако доходность от инвестиций в них едва ли превышает банковские вклады.

Самой распространенной ошибкой при выборе инвестиционного фонда у начинающих российских инвесторов является тот факт, что они обращают внимание на показатели доходности учреждения. По объективному мнению, крупных игроков, величина доходности относительна, поскольку она прогнозируется, а не рассчитывается. Используя такой подход в выборе фонда, высока вероятность вложения средств в ПИФ с агрессивной стратегией, который сможет показать стабильные высокие результаты лишь в качестве исключения.

Самой распространенной ошибкой при выборе инвестиционного фонда у начинающих российских инвесторов является тот факт, что они обращают внимание на показатели доходности учреждения. По объективному мнению, крупных игроков, величина доходности относительна, поскольку она прогнозируется, а не рассчитывается. Используя такой подход в выборе фонда, высока вероятность вложения средств в ПИФ с агрессивной стратегией, который сможет показать стабильные высокие результаты лишь в качестве исключения.