Содержание

Как пользоваться кредитной картой | блог Sportbank

Сегодня кредитная карта — один из самых популярных финансовых инструментов. Она помогает приобрести что хочешь и когда хочешь. Однако если ты не знаешь базовые правила использования кредитных средств, вместо приятных покупок можешь получить долги. В статье мы собрали топ-7 правил, которые помогут пользоваться кредиткой с максимальной выгодой. Читай и запоминай.

1. Внимательно изучи тарифы.

Прежде чем оформить кредитную карту, надо рассмотреть предложения разных банков. У кого ниже процентная ставка, кто предлагает выше кредитный лимит, есть ли дополнительные бонусы и прочее. Тщательно изучи комиссии и платежи, посчитай, выгодно ли тебе пользоваться такими тарифами. И только после этого открывай кредитку.

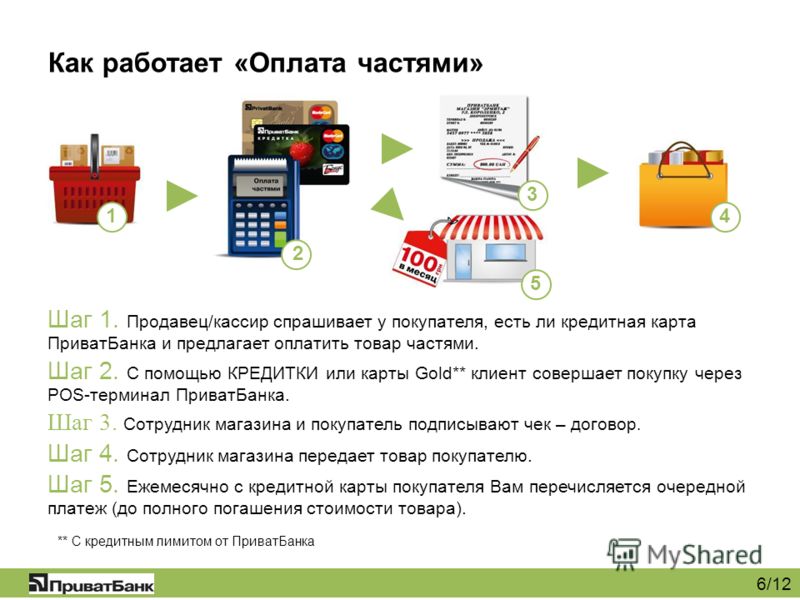

2. Пользуйся кредитными картами со льготным периодом.

При оформлении кредитной карты обрати внимание на наличие и продолжительность льготного периода. Это время, когда ты можешь пользоваться кредитной линией без уплаты процентов. В разных банках этот срок отличается длительностью. Например, в sportbank льготный период — до 62 дней. Потом за использование кредитных средств будут начисляться проценты. Если вовремя возвращать деньги, ты всегда будешь в грейс-периоде. То есть без переплат банку, но с возможностью покупать в кредит.

В разных банках этот срок отличается длительностью. Например, в sportbank льготный период — до 62 дней. Потом за использование кредитных средств будут начисляться проценты. Если вовремя возвращать деньги, ты всегда будешь в грейс-периоде. То есть без переплат банку, но с возможностью покупать в кредит.

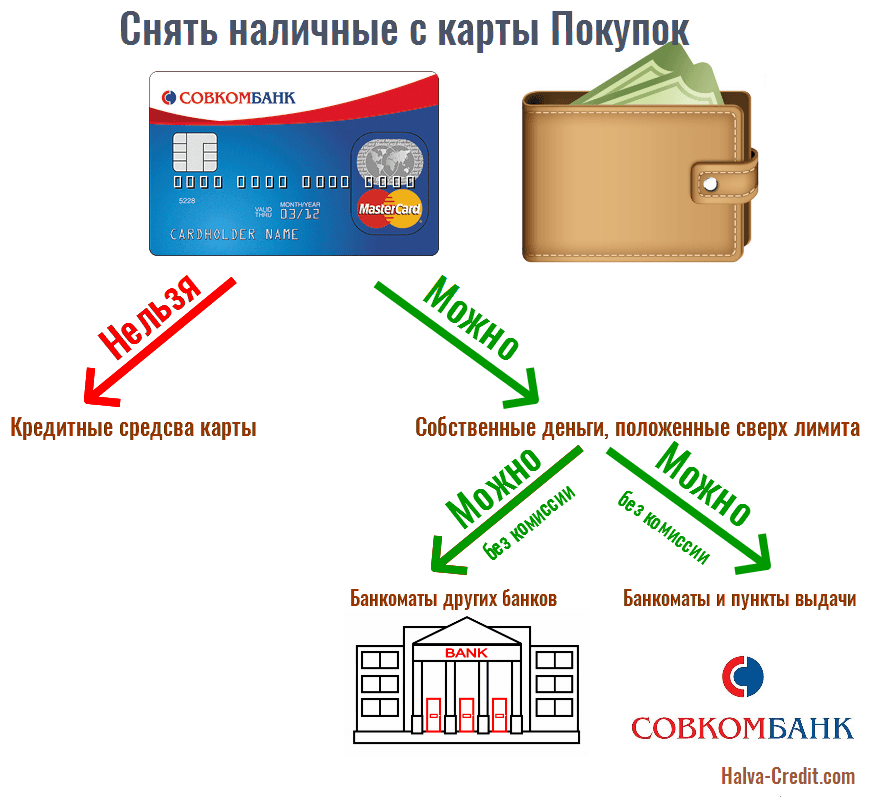

3. Не снимай наличные с кредитной карты.

В большинстве банков комиссия за снятие кредитных средств ощутимо выше, чем за снятие собственных. Например, 5% от суммы и даже больше. Кроме того, на такие операции редко распространяется грейс-период. То есть сразу после снятия банк может начать начислять проценты. Поэтому, если хочешь избежать нерациональных трат, ознакомься с условиями снятия кредитных средств в банкоматах.

4. Погашай задолженность полностью.

Пока ты в льготном периоде, сумму задолженности можно разделить на несколько платежей. Но когда время вышло и банк начал начислять проценты, лучше вернуть долг полностью. Почему? Если вносить задолженность маленькими суммами, проценты «съедят» часть денег, которые ты вносишь для выплаты тела кредита. Как результат — процесс будет идти гораздо медленнее, а ты за это время изрядно переплатишь банку.

Как результат — процесс будет идти гораздо медленнее, а ты за это время изрядно переплатишь банку.

5. Установи свои лимиты.

Когда в руках кредитка, хочется купить все и сразу. На шопинге с друзьями это желание еще больше усиливается. Но потраченные средства нужно возвращать банку. Чтобы не приобрести лишнего, советуем установить дневные лимиты на карте. Это поможет не выйти за рамки запланированного бюджета и избежать импульсивных покупок. В целом правило работает и для собственных средств на дебетовой карте. Поэтому если хочешь научиться контролировать расходы — вот тебе замечательный инструмент.

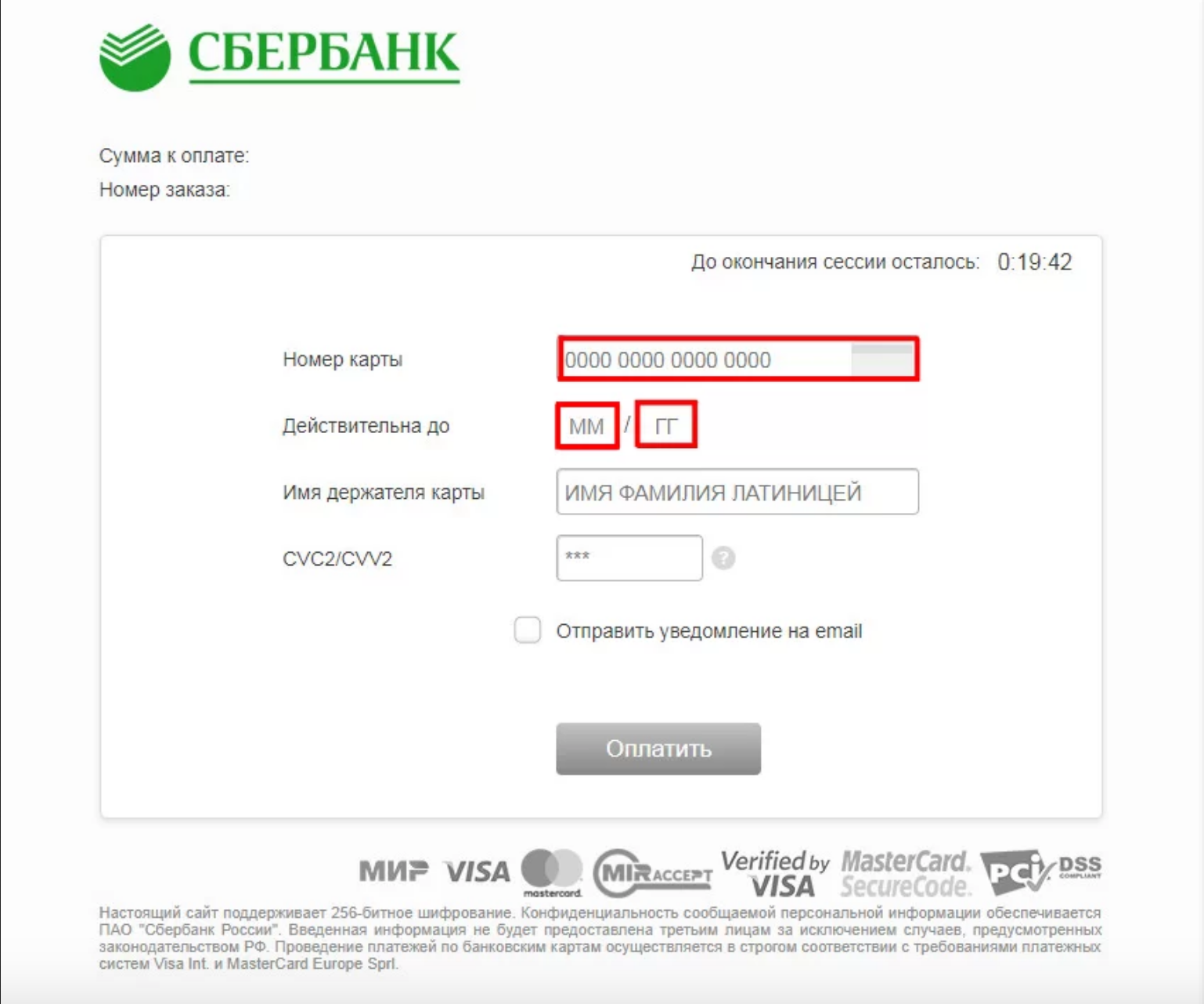

6. Юзай мобильный и интернет-банкинг.

Почти все банки предлагают интернет-банкинг, sms-информирование, собственные мобильные приложения. Благодаря этим инструментам ты можешь в любое время суток узнать состояние счёта, получить выписку и прочее. Как минимум это поможет контролировать расходы, ведь все транзакции видно в приложении. Как максимум — убережет от мошенников, ведь утерянную или украденную карту можно заблокировать дистанционно даже без звонков в контакт-центр.

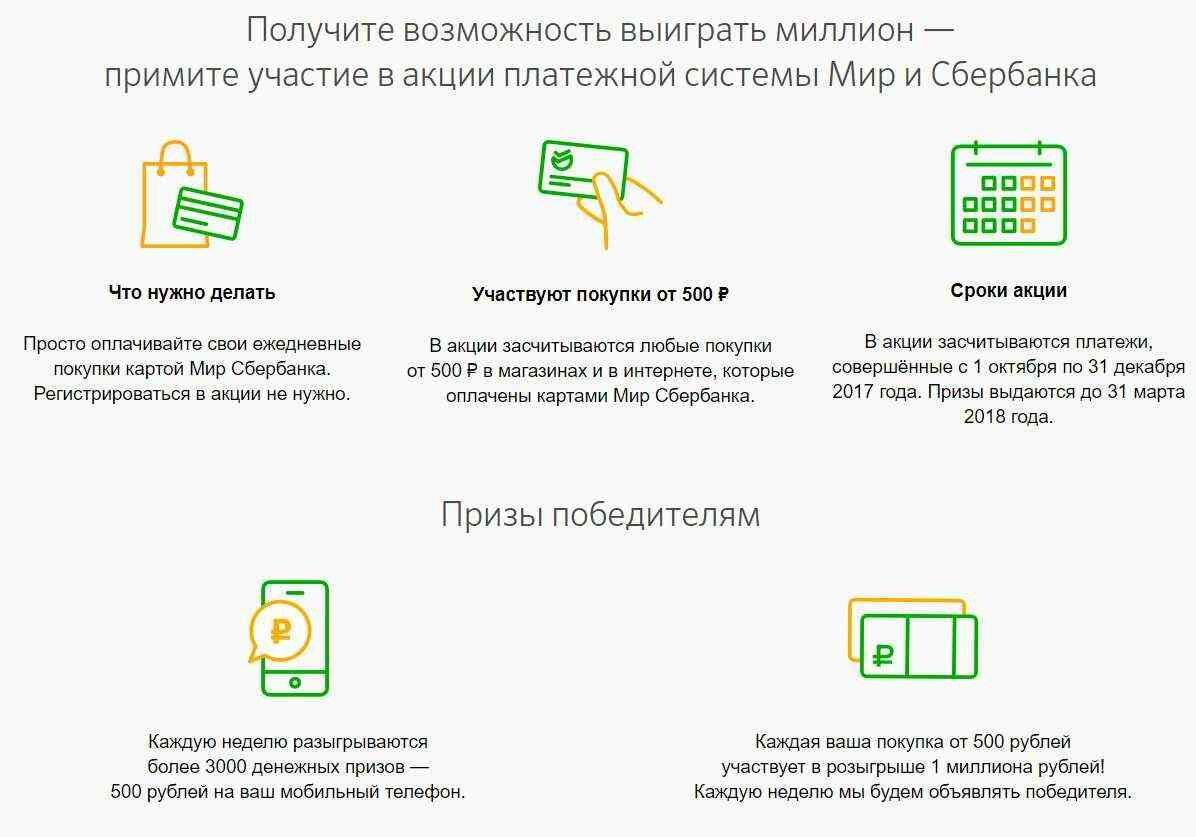

7. Регулярно пользуйся кредитной картой.

И «регулярно» здесь ключевое слово. За частое использование кредитных средств банки предлагают клиентам различные бонусы, например, кешбэк, участие в специальных акциях, розыгрышах и другое. Это очень выгодно, ведь если ты не выходишь из грейс-периода и дополнительно получаешь бонусы, то можешь даже увеличить свой баланс. Также некоторые банки устанавливают комиссию за обслуживание неактивного кредитного счёта. Поэтому если нет в планах пользоваться кредиткой регулярно, взвесь все «за» и «против» перед оформлением.

Вот и все. Как видишь, ничего сложного. Читай наши статьи и пользуйся банковскими услугами с максимальной выгодой.

Глава 1. Общие положения \ КонсультантПлюс

Глава 1. Общие положения

1.1. Настоящее Положение распространяется на кредитные организации, за исключением небанковских кредитных организаций, осуществляющих депозитные и кредитные операции.

1.2. Требования настоящего Положения не распространяются на карты эмитентов, не являющихся кредитными организациями, предназначенные для получения физическими лицами, юридическими лицами и индивидуальными предпринимателями предварительно оплаченных товаров (работ, услуг, результатов интеллектуальной деятельности) эмитентов данных карт.

(в ред. Указания Банка России от 14.01.2015 N 3532-У)

(см. текст в предыдущей редакции)

1.3. В настоящем Положении используются следующие термины:

абзац утратил силу. — Указание Банка России от 14.01.2015 N 3532-У;

(см. текст в предыдущей редакции)

персонализация — процедура нанесения на платежную карту и (или) запись в память микропроцессора, на магнитную полосу платежной карты информации, предусмотренной кредитной организацией — эмитентом;

(в ред. Указания Банка России от 10.08.2012 N 2862-У)

(см. текст в предыдущей редакции)

реестр по операциям с использованием платежных карт (далее — реестр операций) — документ или совокупность документов, содержащих информацию о переводах денежных средств и других предусмотренных настоящим Положением операциях с использованием платежных карт за определенный период времени, составленных юридическим лицом или его структурным подразделением, осуществляющим сбор, обработку и рассылку кредитным организациям информации по операциям с платежными картами, и предоставляемых в электронной форме и (или) на бумажном носителе;

(в ред. Указания Банка России от 10.08.2012 N 2862-У)

Указания Банка России от 10.08.2012 N 2862-У)

(см. текст в предыдущей редакции)

электронный журнал — документ или совокупность документов в электронной форме, сформированный (сформированных) банкоматом и (или) электронным терминалом за определенный период времени при совершении операций с использованием данных устройств.

(в ред. Указания Банка России от 15.11.2011 N 2730-У)

(см. текст в предыдущей редакции)

1.4. Абзац утратил силу с 1 июля 2013 года. — Указание Банка России от 10.08.2012 N 2862-У.

(см. текст в предыдущей редакции)

Настоящее Положение не устанавливает требования к характеристикам банковской карты (карта с магнитной полосой, карта с микропроцессором, «скрэтч-карта», карта в электронном виде и прочие).

(абзац введен Указанием Банка России от 23.09.2008 N 2073-У)

1.5. Кредитная организация вправе осуществлять эмиссию банковских карт следующих видов: расчетных (дебетовых) карт, кредитных карт и предоплаченных карт, держателями которых являются физические лица, в том числе уполномоченные юридическими лицами, индивидуальными предпринимателями (далее — держатели).

Расчетная (дебетовая) карта как электронное средство платежа используется для совершения операций ее держателем в пределах расходного лимита — суммы денежных средств клиента, находящихся на его банковском счете, и (или) кредита, предоставляемого кредитной организацией — эмитентом клиенту при недостаточности или отсутствии на банковском счете денежных средств (овердрафт).

Кредитная карта как электронное средство платежа используется для совершения ее держателем операций за счет денежных средств, предоставленных кредитной организацией — эмитентом клиенту в пределах расходного лимита в соответствии с условиями кредитного договора.

Предоплаченная карта как электронное средство платежа используется для осуществления перевода электронных денежных средств, возврата остатка электронных денежных средств в пределах суммы предварительно предоставленных держателем денежных средств кредитной организации — эмитенту в соответствии с требованиями Федерального закона N 161-ФЗ.

(п. 1.5 в ред. Указания Банка России от 10.08.2012 N 2862-У)

1.5 в ред. Указания Банка России от 10.08.2012 N 2862-У)

(см. текст в предыдущей редакции)

1.6. Кредитная организация (за исключением расчетной небанковской кредитной организации, платежной небанковской кредитной организации) осуществляет эмиссию расчетных (дебетовых) карт, кредитных карт и предоплаченных карт для физических лиц, юридических лиц и индивидуальных предпринимателей. Расчетная небанковская кредитная организация осуществляет эмиссию расчетных (дебетовых) карт для юридических лиц, индивидуальных предпринимателей, предоплаченных карт — для физических лиц, юридических лиц, индивидуальных предпринимателей. Платежная небанковская кредитная организация осуществляет эмиссию предоплаченных карт для физических лиц, юридических лиц, индивидуальных предпринимателей.

(в ред. Указания Банка России от 14.01.2015 N 3532-У)

(см. текст в предыдущей редакции)

Эмиссия банковских карт для физических лиц, индивидуальных предпринимателей, юридических лиц осуществляется кредитной организацией на основании договора, предусматривающего совершение операций с использованием банковских карт. Эмиссия расчетных (дебетовых) карт, предназначенных для совершения операций, связанных с собственной хозяйственной деятельностью кредитной организации, осуществляется на основании распоряжения единоличного исполнительного органа кредитной организации.

Эмиссия расчетных (дебетовых) карт, предназначенных для совершения операций, связанных с собственной хозяйственной деятельностью кредитной организации, осуществляется на основании распоряжения единоличного исполнительного органа кредитной организации.

(в ред. Указаний Банка России от 21.09.2006 N 1725-У, от 23.09.2008 N 2073-У)

(см. текст в предыдущей редакции)

Кредитная организация — эмитент осуществляет расчеты по операциям с расчетными (дебетовыми) картами, кредитными картами, предоплаченными картами с учетом требований валютного законодательства Российской Федерации и настоящего Положения.

(абзац введен Указанием Банка России от 23.09.2008 N 2073-У)

1.7. Кредитная организация вправе привлекать банковских платежных агентов для распространения эмитированных данной кредитной организацией платежных карт, а также осуществлять на территории Российской Федерации распространение платежных карт, эмитированных другими кредитными организациями (далее — распространение платежных карт).

(в ред. Указания Банка России от 14.01.2015 N 3532-У)

(см. текст в предыдущей редакции)

При привлечении кредитной организацией — эмитентом банковских платежных агентов для распространения предоплаченных карт не допускается возникновение денежных обязательств кредитной организации по предоплаченным картам перед банковскими платежными агентами, в том числе путем предварительной оплаты предоплаченных карт.

(в ред. Указания Банка России от 14.01.2015 N 3532-У)

(см. текст в предыдущей редакции)

(п. 1.7 в ред. Указания Банка России от 15.11.2011 N 2730-У)

(см. текст в предыдущей редакции)

1.8. Конкретные условия предоставления денежных средств для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, порядок возврата предоставленных денежных средств, порядок документального подтверждения предоставления и возврата денежных средств могут определяться в договоре с клиентом.

(в ред. Указаний Банка России от 21. 09.2006 N 1725-У, от 23.09.2008 N 2073-У)

09.2006 N 1725-У, от 23.09.2008 N 2073-У)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Указание Банка России от 21.09.2006 N 1725-У.

(см. текст в предыдущей редакции)

Абзац утратил силу. — Указание Банка России от 21.09.2006 N 1725-У.

(см. текст в предыдущей редакции)

Предоставление кредитной организацией денежных средств клиентам для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, осуществляется посредством зачисления указанных денежных средств на их банковские счета.

(абзац введен Указанием Банка России от 21.09.2006 N 1725-У)

Предоставление кредитной организацией денежных средств клиентам для расчетов по операциям, совершаемым с использованием кредитных карт, осуществляется посредством зачисления указанных денежных средств на их банковские счета, а также без использования банковского счета клиента, если это предусмотрено кредитным договором при предоставлении денежных средств в валюте Российской Федерации физическим лицам, а в иностранной валюте — физическим лицам — нерезидентам. Документальным подтверждением предоставления кредита без использования банковского счета клиента является поступивший в кредитную организацию реестр операций, если иное не предусмотрено кредитным договором.

Документальным подтверждением предоставления кредита без использования банковского счета клиента является поступивший в кредитную организацию реестр операций, если иное не предусмотрено кредитным договором.

(абзац введен Указанием Банка России от 21.09.2006 N 1725-У, в ред. Указаний Банка России от 23.09.2008 N 2073-У, от 10.08.2012 N 2862-У)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Указание Банка России от 23.09.2008 N 2073-У.

(см. текст в предыдущей редакции)

Погашение (возврат) кредита, предоставленного для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, осуществляется в порядке, аналогичном порядку, установленному пунктом 3.1 Положения Банка России от 31 августа 1998 года N 54-П «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)», зарегистрированного Министерством юстиции Российской Федерации 29 сентября 1998 года N 1619, 11 сентября 2001 года N 2934 («Вестник Банка России» от 8 октября 1998 года N 70-71, от 19 сентября 2001 года N 57-58) (далее — Положение Банка России N 54-П). Физические лица могут осуществлять погашение кредита наличными деньгами с использованием банкоматов.

Физические лица могут осуществлять погашение кредита наличными деньгами с использованием банкоматов.

(в ред. Указания Банка России от 23.09.2008 N 2073-У)

(см. текст в предыдущей редакции)

1.9. На территории Российской Федерации кредитные организации (далее — кредитные организации — эквайреры) осуществляют расчеты с организациями торговли (услуг) по операциям, совершаемым с использованием платежных карт, и (или) выдают наличные денежные средства держателям платежных карт, не являющимся клиентами указанных кредитных организаций (далее — эквайринг) <*>.

———————————

<*> Справочно: термины «эквайрер» и «эквайринг» содержатся в Глоссарии терминов, используемых в платежных и расчетных системах.//Комитет по платежным и расчетным системам — Банк Международных расчетов. Март 2003. С. 7.

1.10. Кредитная организация вправе одновременно осуществлять эмиссию банковских карт, эквайринг платежных карт, а также распространение платежных карт. Эмиссия банковских карт, эквайринг платежных карт, а также распространение платежных карт осуществляется кредитными организациями на основании внутрибанковских правил, разработанных кредитной организацией в соответствии с законодательством Российской Федерации, настоящим Положением, иными нормативными актами Банка России, договорами, в том числе правилами платежных систем.

Эмиссия банковских карт, эквайринг платежных карт, а также распространение платежных карт осуществляется кредитными организациями на основании внутрибанковских правил, разработанных кредитной организацией в соответствии с законодательством Российской Федерации, настоящим Положением, иными нормативными актами Банка России, договорами, в том числе правилами платежных систем.

(в ред. Указания Банка России от 10.08.2012 N 2862-У)

(см. текст в предыдущей редакции)

1.11. Внутрибанковские правила утверждаются органом управления кредитной организации, уполномоченным на это ее уставом, и должны быть обязательны для всех сотрудников кредитной организации. Внутрибанковские правила в зависимости от особенностей деятельности кредитной организации должны содержать:

порядок деятельности кредитной организации, связанной с эмиссией банковских карт;

порядок деятельности кредитной организации, связанной с эквайрингом платежных карт;

порядок деятельности кредитной организации, связанной с распространением платежных карт;

порядок деятельности кредитной организации при осуществлении расчетов по операциям, совершаемым с использованием платежных карт;

систему управления рисками при осуществлении операций с использованием платежных карт, включая порядок оценки кредитного риска, а также предотвращения рисков при использовании кодов, паролей в качестве аналога собственноручной подписи (далее — АСП), в том числе при обработке и фиксировании результатов проверки таких кодов, паролей;

(в ред. Указания Банка России от 23.09.2008 N 2073-У)

Указания Банка России от 23.09.2008 N 2073-У)

(см. текст в предыдущей редакции)

порядок действий кредитной организации в случае утраты держателем платежных карт;

описание документооборота и технологии обработки учетной информации по операциям, совершаемым с использованием платежных карт;

порядок хранения платежных карт до процедуры персонализации (далее — неперсонализированные платежные карты), приобретенных кредитной организацией и содержащих реквизиты (наименование эмитента и др.), платежных карт после процедуры персонализации, а также утвержденный список должностных лиц, ответственных за их хранение; порядок перемещения неперсонализированных платежных карт в пределах кредитной организации и передачи их на персонализацию;

порядок предоставления денежных средств клиенту в валюте Российской Федерации и в иностранной валюте для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, и порядок возврата указанных денежных средств, а также порядок начисления процентов на суммы предоставленных денежных средств и порядок уплаты их клиентом в соответствии с законодательством Российской Федерации, настоящим Положением и иными нормативными актами Банка России;

(в ред. Указаний Банка России от 21.09.2006 N 1725-У, от 14.01.2015 N 3532-У)

Указаний Банка России от 21.09.2006 N 1725-У, от 14.01.2015 N 3532-У)

(см. текст в предыдущей редакции)

другие процедуры, регулирующие вопросы проведения расчетов по операциям, совершаемым с использованием платежных карт, в том числе порядок и сроки представления реестра операций, электронного журнала в кредитную организацию;

(в ред. Указаний Банка России от 15.11.2011 N 2730-У, от 14.01.2015 N 3532-У)

(см. текст в предыдущей редакции)

порядок рассмотрения кредитной организацией заявлений держателей, в том числе по операциям с использованием платежных карт, совершенным без согласия держателей.

(абзац введен Указанием Банка России от 14.01.2015 N 3532-У)

1.12. Клиент совершает операции с использованием расчетных (дебетовых) карт, кредитных карт по банковскому счету (далее — соответственно счет физического лица, индивидуального предпринимателя, юридического лица), открытому на основании договора банковского счета, предусматривающего совершение операций с использованием расчетных (дебетовых) карт, кредитных карт, заключаемого в соответствии с требованиями законодательства Российской Федерации (далее — договор банковского счета).

(в ред. Указания Банка России от 21.09.2006 N 1725-У)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Указание Банка России от 23.09.2008 N 2073-У.

(см. текст в предыдущей редакции)

Нормы настоящего пункта не распространяются на операции, совершаемые с использованием кредитных карт при предоставлении денежных средств клиенту без использования банковского счета в соответствии с пунктом 1.8 настоящего Положения.

(абзац введен Указанием Банка России от 21.09.2006 N 1725-У)

1.13. Утратил силу с 1 июля 2013 года. — Указание Банка России от 10.08.2012 N 2862-У.

(см. текст в предыдущей редакции)

1.14. При выдаче платежной карты, совершении операций с использованием платежной карты кредитная организация обязана идентифицировать ее держателя в соответствии со статьей 7 Федерального закона от 7 августа 2001 года N 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (Собрание законодательства Российской Федерации, 2001, N 33, ст. 3418; 2002, N 30, ст. 3029; N 44, ст. 4296; 2004, N 31, ст. 3224; 2005, N 47, ст. 4828; 2006, N 31, ст. 3446, ст. 3452; 2007, N 16, ст. 1831; N 31, ст. 3993, ст. 4011; N 49, ст. 6036; 2009, N 23, ст. 2776; N 29, ст. 3600; 2010, N 28, ст. 3553; N 30, ст. 4007; N 31, ст. 4166; 2011, N 27, ст. 3873).

3418; 2002, N 30, ст. 3029; N 44, ст. 4296; 2004, N 31, ст. 3224; 2005, N 47, ст. 4828; 2006, N 31, ст. 3446, ст. 3452; 2007, N 16, ст. 1831; N 31, ст. 3993, ст. 4011; N 49, ст. 6036; 2009, N 23, ст. 2776; N 29, ст. 3600; 2010, N 28, ст. 3553; N 30, ст. 4007; N 31, ст. 4166; 2011, N 27, ст. 3873).

(в ред. Указаний Банка России от 23.09.2008 N 2073-У, от 15.11.2011 N 2730-У)

(см. текст в предыдущей редакции)

1.15. Конкретные условия начисления и уплаты процентов (размер процентной ставки, сроки уплаты и другие условия) по предоставленному кредиту для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, и на остатки денежных средств клиента, находящихся на его банковском счете, могут определяться в договоре с клиентом.

Начисление процентов по предоставленному кредиту для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, и на остатки денежных средств, находящихся на банковском счете клиента, осуществляется в порядке, аналогичном порядку, установленному Положением Банка России от 26 июня 1998 года N 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками», зарегистрированным Министерством юстиции Российской Федерации 23 июля 1998 года N 1565, 26 января 1999 года N 1688, 11 декабря 2007 года N 10675 («Вестник Банка России» от 6 августа 1998 года N 53-54, от 28 августа 1998 года N 61, от 4 февраля 1999 года N 7, от 17 декабря 2007 года N 69).

Уплата клиентами процентов по предоставленному кредиту для расчетов по операциям, совершаемым с использованием расчетных (дебетовых) карт, кредитных карт, осуществляется в порядке, аналогичном порядку, установленному пунктом 3.1 Положения Банка России N 54-П. Физические лица могут осуществлять уплату процентов по предоставленному кредиту наличными деньгами с использованием банкоматов.

Уплата кредитной организацией процентов, начисленных на остатки денежных средств, находящихся на банковском счете клиента, осуществляется на основании расчетных документов в безналичном порядке путем зачисления денежных средств на банковский счет клиента.

(п. 1.15 введен Указанием Банка России от 23.09.2008 N 2073-У)

Как работают платежи по кредитным картам?

Наличие кредитной карты в современном мире является практически необходимостью. Если вы только начинаете, регулярные ежемесячные платежи по кредитной карте — это хороший способ создать кредитную историю и создать хороший кредитный рейтинг. Вот что вам нужно знать о том, как работают платежи по кредитным картам.

Вот что вам нужно знать о том, как работают платежи по кредитным картам.

Key Takeaways

- Эмитент вашей кредитной карты укажет минимальный платеж, который вам необходимо производить каждый месяц, а также дату платежа.

- Заплатив хотя бы минимальную сумму и вовремя, вы создадите хорошую кредитную историю и повысите свой кредитный рейтинг.

- Если вы заплатите больше минимальной суммы, проценты, которые вы должны заплатить на остаток по кредитной карте, уменьшится. Если вы ежемесячно полностью оплачиваете остаток, вы можете вообще избежать выплаты процентов.

Нажмите «Играть», чтобы узнать, как работают платежи по кредитным картам

Что такое баланс кредитной карты?

Когда вы используете кредитную карту для совершения покупки, сумма, которую вы взимаете, добавляется к общей сумме вашего долга, которая обычно называется балансом вашей кредитной карты. Однако ваш баланс — это не только сумма ваших покупок. Он также включает в себя проценты, которые вы должны на свой баланс, а также любые сборы и штрафы, взимаемые с вас эмитентом карты. К ним могут относиться ежегодные сборы, сборы за иностранные транзакции, сборы за выдачу наличных, штрафы за просрочку платежа и многие другие, как мы объясним позже.

К ним могут относиться ежегодные сборы, сборы за иностранные транзакции, сборы за выдачу наличных, штрафы за просрочку платежа и многие другие, как мы объясним позже.

В конце каждого ежемесячного платежного цикла эмитент карты сообщит вам, сколько вы должны, минимальный платеж, который он требует от вас, и когда этот платеж должен быть произведен. Внеся хотя бы минимальный платеж и сделав его вовремя, вы останетесь на хорошем счету у своего эмитента кредита. Остаток затем переносится на баланс следующего месяца, и проценты продолжают начисляться. По этой причине лучше платить больше минимума и, в идеале, полностью погашать остаток каждый месяц.

Внесение минимального платежа и перенос остатка на следующий месяц не повлияют на ваш кредитный рейтинг. Однако, если у вас слишком большой баланс по отношению к вашему общему кредитному лимиту, это может стать проблемой. Потенциальные кредиторы учитывают коэффициент использования вашего кредита при принятии решения о том, насколько рискованным может быть ссуда вам. Тот, кто регулярно полностью использует свою кредитную карту, будет казаться менее ответственным в финансовом отношении, чем тот, кто держит значительную часть своего доступного кредита в резерве, на всякий случай.

Тот, кто регулярно полностью использует свою кредитную карту, будет казаться менее ответственным в финансовом отношении, чем тот, кто держит значительную часть своего доступного кредита в резерве, на всякий случай.

Ваш коэффициент использования кредита также является важным фактором в определении вашего кредитного рейтинга. Хороший коэффициент обычно составляет 30% или меньше, поэтому, если у вас есть кредитный лимит в размере 5000 долларов США на вашей кредитной карте, например, вы должны стараться, чтобы ваш баланс не превышал 1500 долларов США.

Как работают процентные ставки по кредитным картам

Проценты, которые взимает с вас эмитент вашей кредитной карты, рассчитываются как годовая процентная ставка или APR. Поскольку годовая процентная ставка представляет собой годовой процент, она делится на 12 и применяется к вашему непогашенному остатку каждый месяц. Например, кредитная карта с 20% годовых будет взимать с вас около 1,67% процентов от непогашенного остатка каждый месяц.

(Этот пример относится к типичной возобновляемой кредитной карте, которая позволяет вам пролонгировать свой баланс между расчетными периодами. Другой тип карты, часто называемый платежной картой, выглядит и работает так же, как кредитная карта, но требует, чтобы вы полностью погашали свой баланс каждый месяц.)

Некоторые карты имеют более одного APR, например, один для покупок, а другой для выдачи наличных. Все это прописано в условиях кредитной карты, которые вы должны получить при открытии счета. Если вы покупаете кредитную карту, вы обычно можете найти ее условия в Интернете.

Кредитные карты взимают различные сборы и штрафы, многие из которых можно избежать. Но если вы не будете осторожны, они могут составить значительную часть ваших ежемесячных платежей.

Понимание (и избежание) комиссий по кредитным картам

На кредитных картах обычно написано мелким шрифтом сведения о комиссиях, штрафах и других расходах, которые вы можете получить, иногда просто случайно. Некоторые важные из них, о которых нужно знать:

Некоторые важные из них, о которых нужно знать:

Плата за просрочку платежа. Если вы пропустите дату минимального платежа, вам может быть начислен штраф за просрочку платежа. Это может быть как 28 долларов за первый просроченный платеж, так и почти 39 долларов.для последующих просроченных платежей. Более того, о ваших просроченных платежах будет сообщено в бюро кредитных историй и отражено в вашей кредитной истории, что может нанести ущерб вашему кредитному рейтингу.

Плата за превышение лимита. Если вы превысите кредитный лимит на своей карте, эмитент вашей кредитной карты может взимать с вас комиссию за превышение лимита. Эта плата может варьироваться от 25 до 35 долларов США, в зависимости от того, как часто вы превышаете свой лимит. Обратите внимание, что некоторые эмитенты карт просто отклоняют любые платежи, превышающие ваш кредитный лимит, когда вы пытаетесь совершить покупку.

Годовые сборы. Это ежегодная плата, которую вы платите просто за то, чтобы иметь карту. Многие кредитные карты доступны без ежегодных сборов, хотя у карт с ежегодными сборами могут быть программы вознаграждений, которые предлагают более высокие вознаграждения за ваши покупки.

Многие кредитные карты доступны без ежегодных сборов, хотя у карт с ежегодными сборами могут быть программы вознаграждений, которые предлагают более высокие вознаграждения за ваши покупки.

Плата за выдачу наличных. Некоторые кредитные карты позволяют снимать наличные. Эта комиссия обычно рассчитывается как процент от полученных вами денег, и она может быть дорогостоящей.

Комиссия за возврат платежа. Вы столкнетесь с этой комиссией, если платеж по вашей кредитной карте будет отклонен из-за недостаточности средств или по какой-либо другой причине.

Итог

Кредитные карты — хороший способ создать солидную кредитную историю, но важно не перенапрягаться и не оказаться в большой задолженности по кредитной карте. Если вы можете ежемесячно вносить только требуемый минимальный платеж, это лучше, чем пропуск платежа. Но чем большую часть баланса вашей карты вы можете погасить, тем меньше вам придется платить в виде процентов. Полная оплата баланса каждый месяц, если вы можете с этим справиться, предоставит вам удобство и другие преимущества кредитной карты с наименьшими затратами.

Полная оплата баланса каждый месяц, если вы можете с этим справиться, предоставит вам удобство и другие преимущества кредитной карты с наименьшими затратами.

§ 1026.10 Платежи. | Бюро финансовой защиты потребителей

Эта версия является действующим положением

(а) Общее правило. Кредитор должен зачислить платеж на счет потребителя с даты получения, за исключением случаев, когда задержка в зачислении не приводит к финансовым или другим расходам, или за исключением случаев, предусмотренных в пункте (b) настоящего раздела.

1. Дата зачисления. Раздел 1026.10(a) не требует от кредитора перечисления платежа на счет потребителя в определенную дату; кредитор должен только зачислить платеж по состоянию на дату поступления.

2. Дата получения. «Дата получения» — это дата, когда платежный инструмент или другие средства для совершения платежа достигают кредитора. Например:

Например:

i. Платеж по чеку поступает, когда его получает кредитор, а не когда собираются средства.

ii. В плане вычетов из заработной платы, в котором средства депонируются на активный счет, принадлежащий кредитору, и с которого периодически производятся платежи на открытый кредитный счет, платеж поступает в дату, когда он дебетуется на активный счет (а не в дату депозита), при условии, что метод удержания из заработной платы является добровольным и потребитель сохраняет использование средств до договорной даты платежа. Раздел 1026.12(d)(3)(ii) определяет «периодически» как не чаще, чем один раз в календарный месяц, для периодических платежей с депозитного счета, включая предоплаченный счет, принадлежащий эмитенту карты для погашения задолженности по кредитной карте в рамках покрываемой отдельной кредитной функции, доступной для гибридной предоплаченной кредитной карты, как определено в § 1026.61, принадлежащей эмитенту карты. В плане отчислений из заработной платы, в котором средства депонируются на предоплаченный счет, принадлежащий эмитенту карты, и платежи с которого производятся ежемесячно на покрываемую отдельную кредитную функцию, доступную с помощью гибридной предоплаченной кредитной карты, принадлежащей эмитенту карты, платеж поступает в день, когда он дебетуется на предоплаченный счет (а не в дату депозита), при условии, что метод удержания из заработной платы является добровольным и потребитель продолжает использовать средства до договорной даты платежа.

В плане отчислений из заработной платы, в котором средства депонируются на предоплаченный счет, принадлежащий эмитенту карты, и платежи с которого производятся ежемесячно на покрываемую отдельную кредитную функцию, доступную с помощью гибридной предоплаченной кредитной карты, принадлежащей эмитенту карты, платеж поступает в день, когда он дебетуется на предоплаченный счет (а не в дату депозита), при условии, что метод удержания из заработной платы является добровольным и потребитель продолжает использовать средства до договорной даты платежа.

iii. Если потребитель выбирает, чтобы оплата производилась сторонним плательщиком, таким как финансовое учреждение, посредством предварительно авторизованного платежа или соглашения об оплате счетов по телефону, платеж считается полученным, когда кредитор получает чек стороннего плательщика или другое средство передачи, такое как электронный перевод средств, при условии, что платеж соответствует требованиям кредитора, как указано в § 1026. 10(b).

10(b).

iv. Платеж, произведенный через веб-сайт кредитора, получен в день, когда потребитель уполномочивает кредитора произвести платеж, даже если потребитель дает указание, разрешающее этот платеж, до даты, когда кредитор уполномочен произвести платеж. Если потребитель уполномочивает кредитора произвести платеж немедленно, но инструкция потребителя получена после 17:00. или любой более поздний предельный срок, указанный кредитором, дата, когда потребитель уполномочивает кредитора произвести платеж, считается следующим рабочим днем.

См. интерпретацию 10(а) Общего правила.

в Приложении I

(b) Особые требования к платежам —

1. Оплата электронным переводом средств. Кредитору может быть запрещено указывать платеж посредством предварительно авторизованного электронного перевода средств. См. раздел 913 Закона об электронном переводе средств и Положение E, 12 CFR 1005. 10(e).

10(e).

2. Способы оплаты, продвигаемые кредитором. . Если кредитор продвигает определенный метод оплаты, любые платежи, осуществленные с помощью этого метода (до предельного срока, указанного кредитором, в пределах, разрешенных § 1026.10(b)(2)) обычно являются соответствующими платежами для целей § 1026.10(b). Например:

я. Если кредитор продвигает электронные платежи через свой веб-сайт (например, раскрывая на самом веб-сайте информацию о том, что платежи могут осуществляться через веб-сайт), любые платежи, совершенные через веб-сайт кредитора до установленного кредитором предельного срока, если таковые имеются, как правило, будут соответствовать платежам для целей § 1026.10(b).

ii. Если кредитор продвигает оплату по телефону (например, включая возможность оплаты по телефону в меню вариантов, предоставляемых потребителям по бесплатному номеру, указанному в его периодическом отчете), платежи по телефону, как правило, будут соответствовать платежам для целей § 1026. 10(b).

10(b).

III. Если кредитор продвигает личные платежи, например, заявляя в рекламе, что платежи могут производиться лично в филиалах, такие личные платежи, осуществляемые в филиале или офисе кредитора, как правило, будут соответствующими платежами для целей § 1026.10(b).

iv. Если кредитор настаивает на том, что платежи могут осуществляться через неаффилированное третье лицо, например путем раскрытия адреса веб-сайта этого третьего лица в периодическом отчете, платежи, осуществляемые через веб-сайт такого третьего лица, как правило, будут соответствовать платежам для целей § 1026.10(b). Напротив, если представитель кредитора по обслуживанию клиентов подтверждает потребителю, что платежи могут осуществляться через неаффилированное третье лицо, но кредитор не продвигает этот способ оплаты иным образом, § 1026.10(b) разрешает кредитору рассматривать платежи, осуществленные через такое третье лицо, как несоответствующие платежи в соответствии с § 1026. 10(b)(4).

10(b)(4).

3. Прием несоответствующих платежей. Если кредитор принимает несоответствующий платеж (например, платеж, отправленный по почте в филиал, когда кредитор указал, что платеж должен быть отправлен в другое место), в период между получением и зачислением платежей могут начисляться финансовые расходы.

4. Подразумеваемые инструкции по платежам. При отсутствии определенных требований для осуществления платежей (см. § 1026.10(b)):

i. Платежи могут производиться в любом месте, где кредитор ведет коммерческую деятельность.

ii. Платежи могут быть произведены в любое время в течение обычных часов работы кредитора.

iii. Оплата может производиться наличными, денежным переводом, векселем или другим подобным документом в надлежащим образом оборотной форме или электронным переводом средств, если кредитор и потребитель договорились об этом.

5. Оплата в точке продажи. Если эмитент карты, который является финансовым учреждением, выпускает кредитную карту в рамках открытого (не обеспеченного на дому) плана потребительского кредита, который может использоваться только для транзакций с определенным продавцом или продавцами, или кредитную карту, которая является кобрендинговой с именем определенного продавца или продавцов, и потребитель может произвести платеж на счет этой кредитной карты в розничном магазине, обслуживаемом таким продавцом, этот розничный магазин не считается филиалом или офисом эмитента карты для целей § 1026. 10(б)(3).

6. Личные платежи на счета кредитных карт. Для целей § 1026.10(b)(3) платежи, осуществляемые лично в филиале или офисе финансового учреждения, включают платежи, осуществляемые при непосредственном содействии или в пользу сотрудника филиала или офиса, например, кассира в отделении банка. Платеж, совершенный в отделении банка без непосредственной помощи сотрудника отделения или офиса, например, платеж, помещенный в почтовый ящик отделения или офиса, не является платежом, совершенным лично для целей § 1026.10(b)(3).

Платеж, совершенный в отделении банка без непосредственной помощи сотрудника отделения или офиса, например, платеж, помещенный в почтовый ящик отделения или офиса, не является платежом, совершенным лично для целей § 1026.10(b)(3).

7. Личные платежи в филиале эмитента карты. Если аффилированное лицо эмитента карты, являющееся финансовым учреждением, имеет то же имя, что и эмитент карты, например «ABC», и принимает личные платежи на счета кредитных карт эмитента карты, такие платежи подпадают под действие требований § 1026.10(b)(3).

См. интерпретацию 10(b) Особые требования к платежам

в Приложении I

(1) Общее правило. Кредитор может устанавливать разумные требования к платежам, которые позволяют большинству потребителей осуществлять соответствующие платежи.

(2) Примеры обоснованных требований к оплате. Разумные требования для осуществления платежа могут включать:

(i) Требование, чтобы платежи сопровождались номером счета или платежной квитанцией;

(ii) Установление разумных предельных сроков получения платежей по почте, электронными средствами, по телефону и лично (за исключением случаев, предусмотренных в пункте (b)(3) настоящего раздела), при условии, что такие предельные сроки должны быть не ранее 17:00. о сроке платежа в месте, указанном кредитором для получения таких платежей;

о сроке платежа в месте, указанном кредитором для получения таких платежей;

(iii) Указание, что по почте следует отправлять только чеки или денежные переводы;

(iv) Указание, что оплата производится в долларах США; или

(v) Указание одного конкретного адреса для приема платежей, например почтового ящика.

(3) Личные платежи на счета кредитных карт —

(i) Общие. Невзирая на § 1026.10(b), платежи на счет кредитной карты в рамках открытого плана потребительского кредита (не под залог дома), совершенные лично в филиале или офисе эмитента карты, являющегося финансовым учреждением, до закрытия этого филиала или офиса, считаются полученными в день, когда потребитель производит платеж. Эмитент карты, являющийся финансовым учреждением, не должен устанавливать время прекращения до закрытия рабочего дня для любых таких платежей, осуществляемых лично в любом филиале или офисе эмитента карты, в котором такие платежи принимаются. Несмотря на § 1026.10(b)(2)(ii), эмитент карты может установить время отключения до 17:00. для таких платежей, если закрытие филиала или офиса ранее 17:00.

Несмотря на § 1026.10(b)(2)(ii), эмитент карты может установить время отключения до 17:00. для таких платежей, если закрытие филиала или офиса ранее 17:00.

(ii) Финансовое учреждение. Для целей параграфа (b)(3) настоящего раздела «финансовое учреждение» означает банк, сберегательную ассоциацию или кредитный союз.

(4) Несоответствующие платежи —

(i) В целом. За исключением случаев, предусмотренных в параграфе (b)(4)(ii) настоящего раздела, если кредитор указывает в периодическом отчете или вместе с ним требования, которым потребитель должен следовать при осуществлении платежей, как это разрешено в соответствии с настоящим § 1026.10, но принимает платеж, который не соответствует требованиям, кредитор должен зачислить платеж в течение пяти дней с момента получения.

(ii) Способы оплаты, продвигаемые кредитором. Если кредитор продвигает метод осуществления платежей, такие платежи считаются соответствующими платежами в соответствии с настоящим параграфом (b) и должны быть зачислены на счет потребителя в день получения, за исключением случаев, когда задержка в зачислении не приводит к финансовым или другим расходам.

Если кредитор продвигает метод осуществления платежей, такие платежи считаются соответствующими платежами в соответствии с настоящим параграфом (b) и должны быть зачислены на счет потребителя в день получения, за исключением случаев, когда задержка в зачислении не приводит к финансовым или другим расходам.

(c) Корректировка счета. Если кредитор не зачисляет платеж в соответствии с требованиями пунктов (a) или (b) настоящего раздела вовремя, чтобы избежать наложения финансовых или других сборов, кредитор должен скорректировать счет потребителя таким образом, чтобы наложенные сборы были зачислены на счет потребителя в течение следующего платежного цикла.

(d) Зачисление платежей, когда кредитор не получает или не принимает платежи в срок —

1. Пример. Может наступить день, когда кредитор не получает или не принимает платежи по почте, например, если Почтовая служба США не доставляет почту в этот день.

2. Рассмотрение платежа как просроченного по любой причине. См. комментарий 5(b)(2)(ii)-2 для руководства по рассмотрению платежа как просроченного для любых целей. Если учетная запись не имеет права на льготный период, наложение финансового сбора в связи с периодической процентной ставкой не означает, что платеж считается просроченным.

См. интерпретацию 10(d) Зачисление платежей, когда кредитор не получает или не принимает платежи в установленный срок

в Приложении I

(1) Общие. За исключением случаев, предусмотренных в параграфе (d)(2) настоящего раздела, если кредитор не получает или не принимает платежи по почте в установленный срок платежа, кредитор, как правило, не может считать платеж, полученный на следующий рабочий день, просроченным ни для каких целей. Для целей настоящего параграфа (d) «следующий рабочий день» означает следующий день, когда кредитор принимает или получает платежи по почте.

(2) Платежи, принятые или полученные не по почте. Если кредитор принимает или получает платежи, сделанные в установленный срок не по почте, например, в виде электронных или телефонных платежей, кредитор не обязан рассматривать платеж, сделанный этим способом на следующий рабочий день, как своевременный, даже если он не принимает отправленные по почте платежи в установленный срок.

(e) Ограничения сборов в зависимости от способа оплаты. Для счетов кредитных карт в рамках открытого плана потребительского кредита (не под залог дома) кредитор не может взимать отдельную комиссию, чтобы разрешить потребителям производить платеж любым способом, например, по почте, электронным способом или по телефону, если только такой способ оплаты не предполагает ускоренного обслуживания представителем кредитора по обслуживанию клиентов. Для целей параграфа (e) настоящего раздела термин «кредитор» включает третью сторону, которая собирает, получает или обрабатывает платежи от имени кредитора.

1. Отдельная плата, позволяющая потребителям совершать платежи. Для целей § 1026.10(e) термин «отдельная комиссия» означает комиссию, взимаемую с потребителя за осуществление платежа на счет потребителя. Плата или другой сбор, взимаемый, если платеж производится после установленного срока, например пеня за просрочку платежа или финансовый сбор, не является отдельной комиссией, позволяющей потребителям произвести платеж в целях § 1026.10(e).

2. Ускоренный. Для целей § 1026.10(e) термин «ускоренный» означает зачисление платежа в тот же день или, если платеж получен после предельного срока, установленного кредитором, на следующий рабочий день.

3. Обслуживание представителем отдела обслуживания клиентов. Услуга представителем кредитора по обслуживанию клиентов означает любой платеж, произведенный на счет потребителя с помощью живого представителя или агента кредитора, в том числе произведенный лично, по телефону или с помощью электронных средств. Представитель по обслуживанию клиентов не включает в себя автоматизированные средства совершения платежа, в которых не участвует живой представитель или агент кредитора, такие как блок голосового ответа или интерактивная система голосового ответа. Обслуживание представителем службы поддержки клиентов включает в себя любую платежную транзакцию, которая включает помощь живого представителя или агента кредитора, даже если для части транзакции требуется автоматизированная система.

Представитель по обслуживанию клиентов не включает в себя автоматизированные средства совершения платежа, в которых не участвует живой представитель или агент кредитора, такие как блок голосового ответа или интерактивная система голосового ответа. Обслуживание представителем службы поддержки клиентов включает в себя любую платежную транзакцию, которая включает помощь живого представителя или агента кредитора, даже если для части транзакции требуется автоматизированная система.

4. Кредитор. Для целей § 1026.10(e) термин «кредитор» включает в себя третью сторону, которая собирает, получает или обрабатывает платежи от имени кредитора. Например:

i. Предположим, что кредитор использует поставщика услуг для получения, сбора или обработки от имени кредитора платежей, сделанных через веб-сайт кредитора или через автоматизированную службу телефонных платежей. В этих обстоятельствах поставщик услуг будет считаться кредитором для целей пункта (е).

ii. Предположим, что потребитель платит комиссию службе денежных переводов или платежных услуг, чтобы перевести платеж кредитору от имени потребителя. В этих обстоятельствах денежный перевод или платежная услуга не будет считаться кредитором для целей пункта (е).

iii. Предположим, что у потребителя есть расчетный счет в депозитном учреждении. Потребитель производит платеж кредитору с расчетного счета, используя услугу оплаты счетов, предоставляемую депозитарным учреждением. В этих обстоятельствах депозитарное учреждение не будет считаться кредитором для целей пункта (е).

См. интерпретацию 10(e) Ограничения комиссий, связанных со способом оплаты

в Приложении I

(f) Изменения по эмитенту карты. Если эмитент карты вносит существенные изменения в адрес для получения платежей или процедуры обработки платежей, и такое изменение приводит к существенной задержке зачисления платежа на счет потребителя в течение 60-дневного периода после даты, когда такое изменение вступило в силу, эмитент карты не может взимать комиссию за просрочку или финансовый сбор за просрочку платежа со счета кредитной карты в течение 60-дневного периода после даты вступления изменения в силу.

1. Адрес для приема платежей. Для целей § 1026.10(f) «адрес для получения платежа» означает почтовый адрес для получения платежа, например, почтовый ящик или адрес филиала или офиса, в котором принимаются платежи по счетам кредитных карт.

2. Существенность. Для целей § 1026.10(f) «существенное изменение» означает любое изменение адреса для получения платежа или процедур обработки платежей держателей карт, которое приводит к существенной задержке зачисления платежа. «Существенная задержка» означает любую задержку в зачислении платежа на счет потребителя, которая может привести к просроченному платежу и наложению штрафа за просрочку платежа или финансового сбора. Задержка в кредитовании платежа, которая не приводит к пени за просрочку платежа или финансовым расходам, не имеет значения.

3. Безопасная гавань.

и. Общий. Эмитент карты может решить не взимать комиссию за просрочку платежа или финансовую комиссию со счета потребителя в течение 60-дневного периода после изменения адреса для получения платежа или процедур обработки платежей держателя карты, которые, как можно обоснованно ожидать, могут привести к существенной задержке зачисления платежа на счет потребителя. Для целей § 1026.10(f) плата за просрочку платежа или финансовый сбор не взимаются, если комиссия или сбор отменены или удалены, или сумма, равная сбору или сбору, зачислена на счет.

Общий. Эмитент карты может решить не взимать комиссию за просрочку платежа или финансовую комиссию со счета потребителя в течение 60-дневного периода после изменения адреса для получения платежа или процедур обработки платежей держателя карты, которые, как можно обоснованно ожидать, могут привести к существенной задержке зачисления платежа на счет потребителя. Для целей § 1026.10(f) плата за просрочку платежа или финансовый сбор не взимаются, если комиссия или сбор отменены или удалены, или сумма, равная сбору или сбору, зачислена на счет.

ii. Торговая точка. В случае существенного изменения адреса точки розничной торговли или процедур обработки платежей держателей карт в точке розничной торговли эмитент карты может наложить на счет потребителя комиссию за просрочку или финансовый сбор за просрочку платежа в течение 60-дневного периода после даты вступления изменения в силу. Однако если эмитент карты уведомляется потребителем не позднее чем через 60 дней после того, как эмитент карты передал первый периодический отчет, отражающий комиссию за просрочку платежа или комиссию за просрочку платежа, о том, что просроченный платеж был вызван таким изменением, эмитент карты должен отменить или отменить любую комиссию за просрочку платежа или комиссию за просрочку платежа или зачислить сумму, равную любой комиссии за просрочку платежа или финансовой комиссии, наложенную на счет в течение 60-дневного периода после даты вступления изменения в силу.

4. Примеры.

я. Эмитент карты меняет почтовый адрес для получения платежей по почте с пятизначного почтового индекса на девятизначный почтовый индекс. Потребитель отправляет платеж по почте, используя пятизначный почтовый индекс. Изменение почтового адреса несущественно и не вызывает задержки. Таким образом, эмитент карты может взимать комиссию за просрочку или финансовый сбор за просрочку платежа по счету.

ii. Эмитент карты меняет почтовый адрес для получения платежей по почте с одного номера почтового ящика на другой номер почтового ящика. В течение 60 дней после внесения изменений эмитент карты продолжает использовать оба номера почтовых ящиков для получения платежей, полученных по почте. Изменение почтового адреса не приведет к существенной задержке зачисления платежа, поскольку платежи будут приниматься и зачисляться по обоим адресам. Таким образом, эмитент карты может взимать комиссию за просрочку или финансовый сбор за просрочку платежа на счете в течение 60-дневного периода после даты вступления изменения в силу.

III. Те же факты, что и в пункте ii выше, за исключением того, что прежний номер почтового ящика более недействителен, и почта, отправленная на этот адрес в течение 60-дневного периода после изменения, будет возвращена отправителю. Изменение почтового адреса является существенным, и это изменение может привести к существенной задержке зачисления платежа, поскольку платеж, отправленный на старый адрес, может быть задержан после наступления срока платежа. Если в результате потребитель осуществляет просроченный платеж по счету в течение 60-дневного периода после даты вступления изменения в силу, эмитент карты не может взимать комиссию за просрочку или финансовый сбор за просрочку платежа.

iv. Эмитент карты навсегда закрывает местный филиал, в котором принимаются платежи по счетам кредитных карт. Постоянное закрытие местного филиала является существенным изменением адреса для получения платежа. Полагаясь на безопасную гавань, эмитент карты решает не взимать комиссию за просрочку платежа или финансовый сбор в течение 60-дневного периода после закрытия местного отделения в связи с просроченными платежами по потребительским счетам, которые, как разумно определяет эмитент, связаны с местным отделением и которые, как можно разумно предположить, были вызваны закрытием отделения.

v. Потребитель решил автоматически осуществлять платежи на счет кредитной карты, например, через план удержания из заработной платы или предварительно авторизованную платежную схему стороннего плательщика. Эмитент карты меняет порядок обработки таких платежей, в результате чего платеж задерживается и не зачисляется на счет потребителя до установленного срока. В этих обстоятельствах эмитент карты не может взимать комиссию за просрочку или финансовый сбор в течение 60-дневного периода после даты вступления в силу изменения в отношении просроченного платежа по счету.

vi. Эмитент карты больше не принимает платежи лично в розничном магазине в качестве соответствующего метода оплаты, что является существенным изменением в процедурах обработки платежей держателей карт. В течение 60 дней после даты вступления изменения в силу потребитель пытается совершить платеж лично в розничном магазине эмитента карты. В результате потребитель производит просроченный платеж, и эмитент взимает плату за просрочку со счета потребителя.