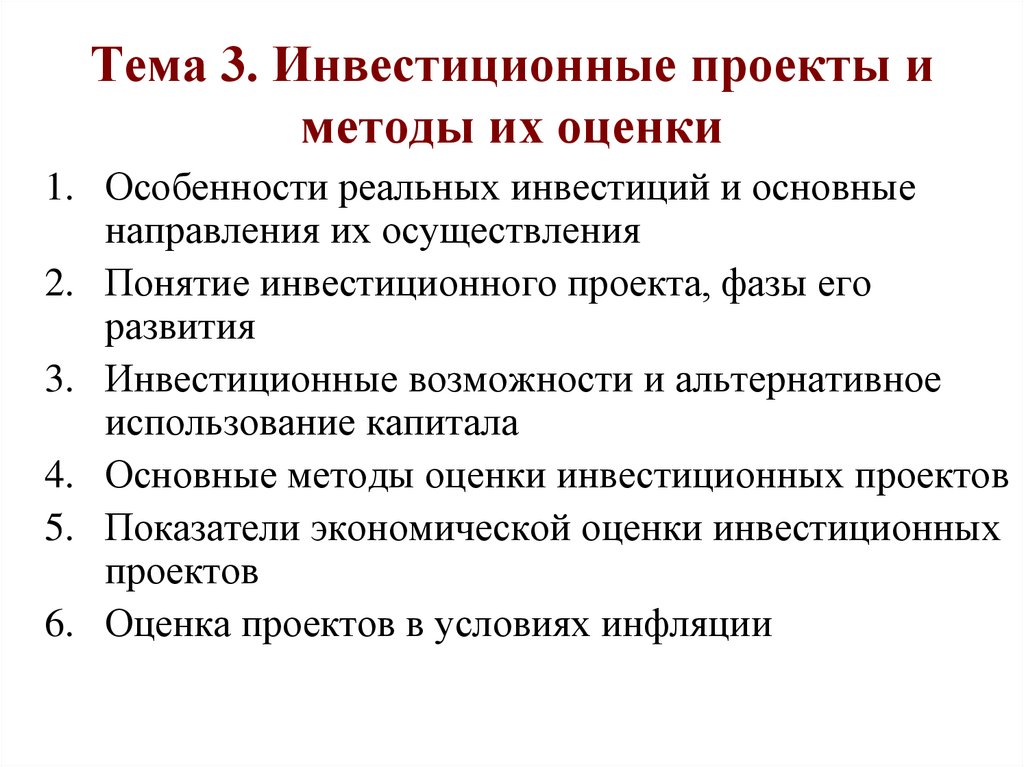

Содержание

Реальные инвестиции – что это, что к ним относится, виды и формы реальных инвестиций

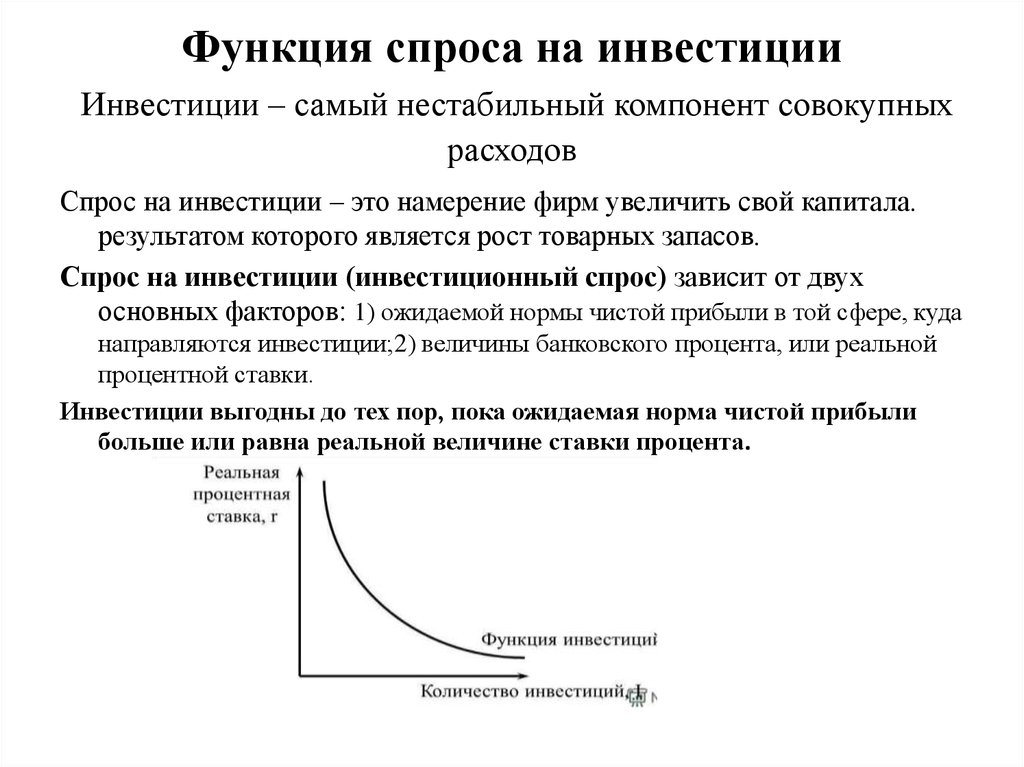

Сравнительно невысокая финансовая грамотность большей части россиян приводит к тому, что под инвестициями часто понимается что-то эфемерное и никак не связанное с реальностью, например, в виде работающего предприятия. На деле все выглядит совершенно иначе. Объекты инвестирования могут быть вполне реальными и осязаемыми, а не представлять собой виртуальные финансовые инструменты. Поэтому не стоит удивляться, что термин «реальные инвестиции» стал широко использоваться в последние два-три года. Статья посвящена рассмотрению вопросов о том, что он означает и как применяется на практике.

Что такое реальные инвестиции

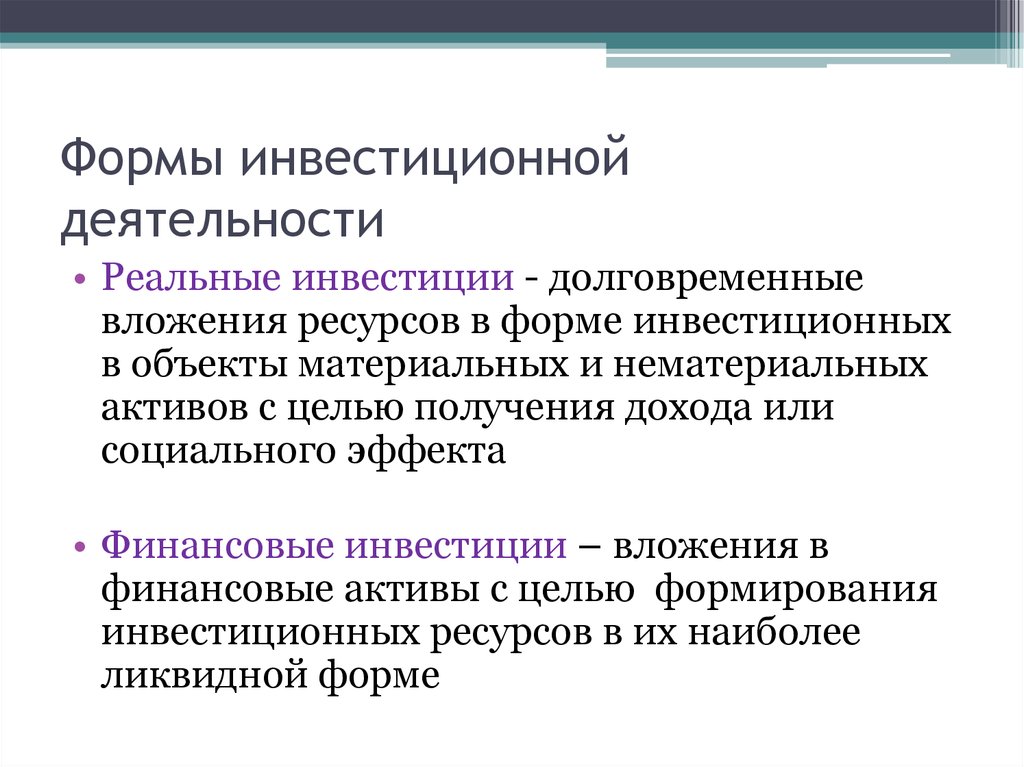

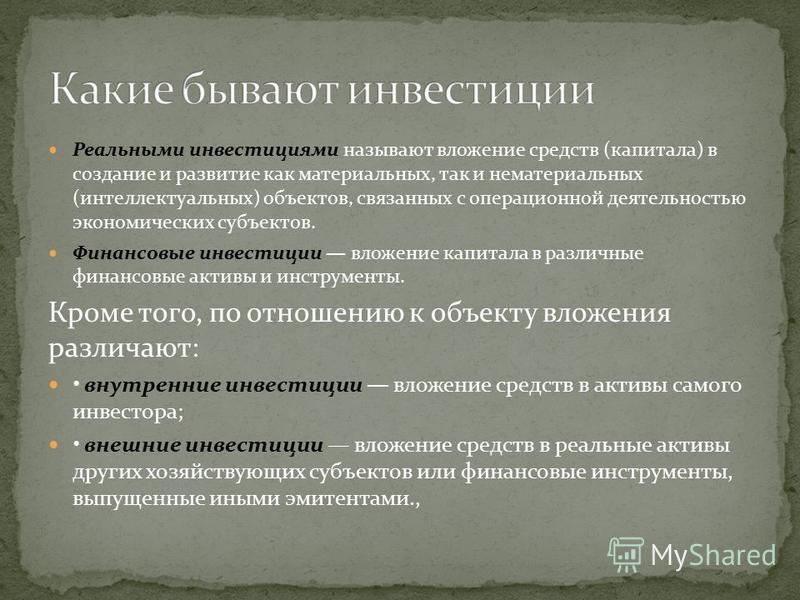

Реальное инвестирование предусматривает вложение денег не в финансовый инструментарий, а в реальную экономику. Последняя представляет совокупность материальных и нематериальных ресурсов – оборудования, зданий и сооружений, сырья, технологий и т.д. – которые используются на производстве.

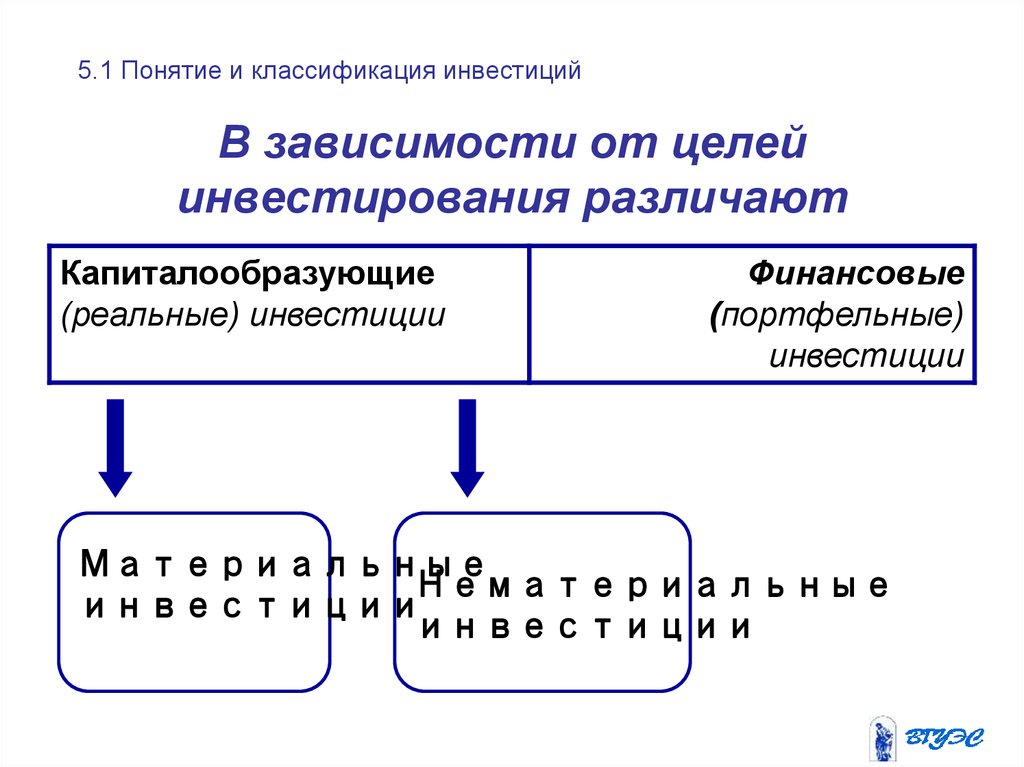

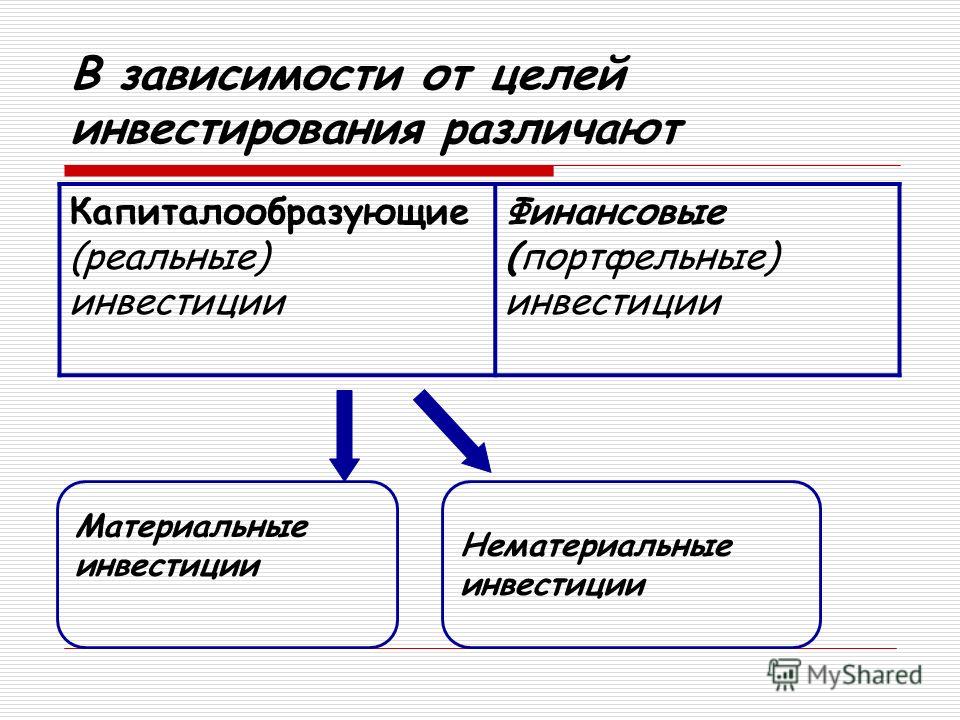

Определение наглядно демонстрирует противопоставление реальных инвестиций с финансовыми. Если в первом случае речь идет о конкретных предприятиях, выпускающих товары, выполняющих работ или оказывающих услуги, то во втором – о разнообразных финансовых инструментах.

Разница между ними очевидна. Вложения в реальные производства приводят к увеличению выпуска товаров. Инвестиции в финансовый сектор становятся причиной надувания разнообразных «пузырей». Несмотря на неблагозвучность этого термина, он все чаще используется при описании текущей ситуации на фондовых и других рынках, где используется такой инструментарий.

Виды реальных инвестиций

С некоторой долей условности реальные инвестиции делятся на две категории. Первая включает вложения в материальные активы, используемые в производственной деятельности. В их числе:

- строительство новых промышленных цехов;

- возведение складов и административно-бытовых зданий;

- приобретение оборудования, включая станки, машины и механизмы;

- покупка автотранспорта для доставки сырья и готовых товаров;

- регистрация нового бизнеса или приобретение существующего;

- покупка земли или другой недвижимости для организации производства или сдачи в аренду;

- аналогичные по сути и направлению расходования денег инвестиции.

Вторая категория предусматривает вложение в нематериальные активы, которые не выражены в вещественной форме, но также способствуют успешной работе предприятия. Дело касается реализации следующих мероприятий:

- продвижение бренда;

- разработка и внедрение новых технологий;

- обучение и переподготовка персонала;

- проведение рекламных кампаний;

- создании безопасных условий труда и т.д.

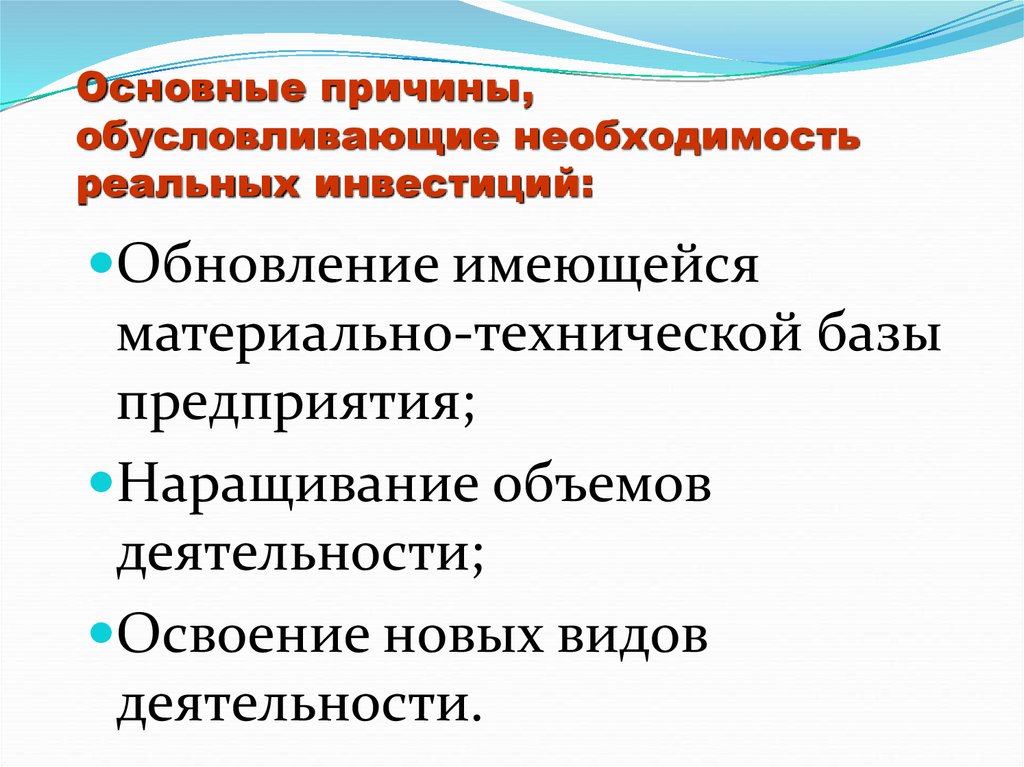

Цели реальных инвестиций

Основные особенности реальных инвестиций вытекают из главной цели, которая стоит перед инвестором. Формально она состоит в получении дохода, то есть не отличается от обычной для любого вкладчика. По факту, базовым стремлением инвестора становится получение реальной отдачи от вложений – в виде работающего предприятия из разных отраслей экономики, включая промышленность, торговлю, складскую деятельность и т.д. Все перечисленные направления вложений позволяют добиться поставленной задачи, а результатом выступает не цифра на бумажном или электронном носителе, а работающие компании или другие материальные активы.

Нужно понимать: реальное инвестирование доступно как частным, так и юридическим лицам. Основные различия между ними касаются масштабов инвестиционной деятельности и необходимости оформления документов, соответствующих правовому статусу инвестора.

При этом ставятся и решаются во многом схожие задачи:

- рост эффективности работы предприятия;

- увеличение объема производимой продукции;

- повышение ее качества;

- рост стоимости контролируемых активов и т.д.

Характерной особенностью реальных инвестиций физических лиц становится приобретение недвижимости или автотранспортных средств. Хотя часто речь идет покупке бизнеса – полной или частичной. Для организаций ограничения на реальное инвестирование отсутствуют. Поэтому активно используются все допустимые по действующему законодательству способы вложений.

Объекты и субъекты инвестиционного процесса

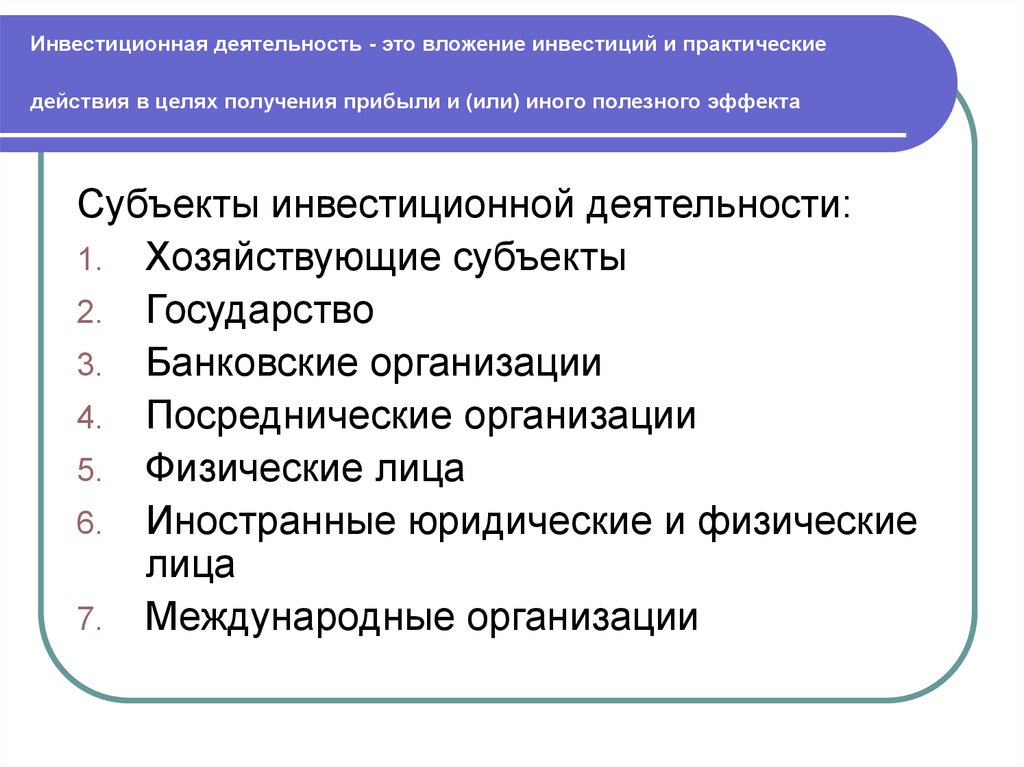

Объектами реального инвестирования становятся материальные активы, включая недвижимость, оборудование, транспорт. Субъектами выступают следующие категории людей:

Субъектами выступают следующие категории людей:

- Контрагенты по бизнесу. Для производителя бетона таковыми выступают транспортные компании, которые занимаются перевозкой стройматериала. Инвестиции в них позволят увеличить сбыт продукции и ускорить ее доставку потребителю.

- Партнеры. В этом случае речь идет о совладельцах компании. Вложения рассматриваются как пополнение учредительного капитала или выкуп доли других собственников, полный или частичный.

- Инвесторы. Отличаются от партнеров тем, что не владеют акциями и долями в компании. В остальном аналогичным образом вкладывают деньги, но на основании инвестиционных договоров или других официально оформленных документов.

- Штатный персонал. В данной ситуации инвестиции обычно направляются на обучение и повышение квалификации работников. Результатом выступает увеличение производительности труда и качества выполняемых работ/выпускаемых товаров.

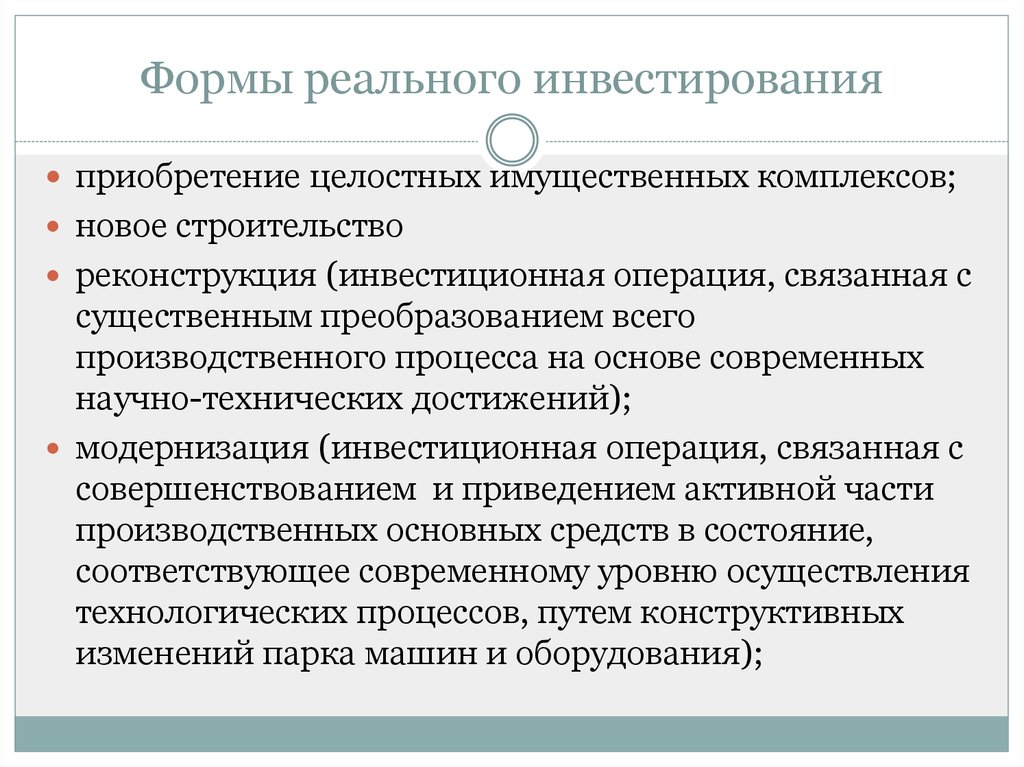

Формы реальных инвестиций

Отдельного и очень детального изучения требуют формы реальных инвестиций. Причина необходимости такого подробного анализа очевидна и связана с их многообразием, а также важностью верного выбора для успешного решения стоящих перед инвестором задач. К числу самых широко распространенных форм реального инвестирования относятся пять:

Причина необходимости такого подробного анализа очевидна и связана с их многообразием, а также важностью верного выбора для успешного решения стоящих перед инвестором задач. К числу самых широко распространенных форм реального инвестирования относятся пять:

- Покупка работающего актива. Приобретение действующего бизнеса относится к простым и эффективным способам реальных вложений. При этом имеет смысл рассматривать как сделки с успешно функционирующим предприятием, так и потенциальным банкротом. Второй вариант инвестирования также остается интересным, так как позволяет наладить производство без необходимости заниматься регистрацией ООО или АО, а сразу перейти к делу.

- Капитальное строительство. Альтернативный способ вложений. Предусматривает длительный технологический процесс строительства, сроки которого компенсируются получением нового актива – обычно ценного и ликвидного. Такой вариант инвестирования предполагает возведение как промышленного предприятия, так и жилого или торгового комплекса.

Дальнейшее направление их практического использования – от самостоятельной эксплуатации до сдачи в аренду или продажи с выгодой для инвестора.

Дальнейшее направление их практического использования – от самостоятельной эксплуатации до сдачи в аренду или продажи с выгодой для инвестора. - Реконструкция или модернизация. Также предусматривают выполнение комплекса строительных и ремонтных работ. Целью их проведения становится расширение производственных мощностей, увеличение объемов или качества продукции. Еще одной частой задачей инвестора выступает оптимизация технологических циклов, например, за счет устранения слабых мест.

- Частичное инвестирование. Стандартная форма реального инвестирования, которая предусматривает, например, техническое перевооружение предприятия. В этом случае вместо старого, малопроизводительного и изношенного оборудования устанавливается новое. Результат предсказуем – рост показателей финансово-хозяйственной деятельности.

- Вложения в разрешительную документацию или интеллектуальные активы. В данной ситуации речь идет о лицензируемых видах деятельности, например, противопожарных работах или выпуске медицинских препаратов.

В таких случаях часто намного проще купить фирму с готовой лицензией, чем заниматься получение разрешительных документов самостоятельно. Сказанное справедливо и для капитальных объектов с готовым разрешением на строительство.

В таких случаях часто намного проще купить фирму с готовой лицензией, чем заниматься получение разрешительных документов самостоятельно. Сказанное справедливо и для капитальных объектов с готовым разрешением на строительство.

Приведенный перечень форм инвестирования включает только самые распространенные и востребованные варианты вложений. На практике применяется намного больше разнообразных способов инвестировать деньги с отдачей в виде реального актива.

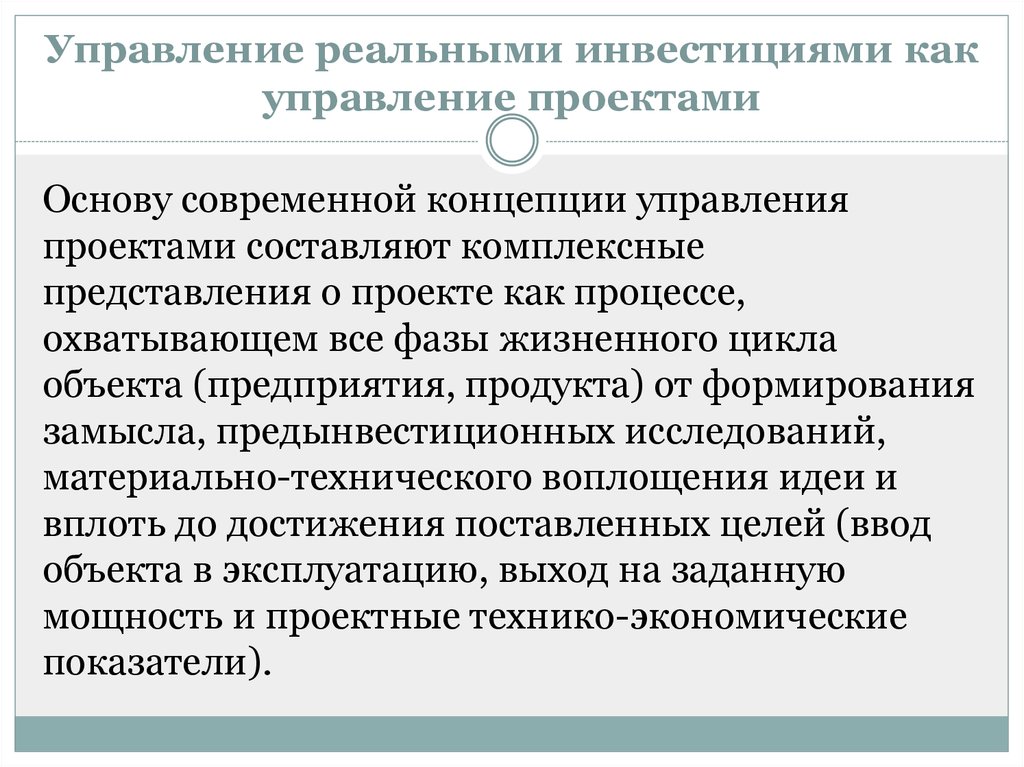

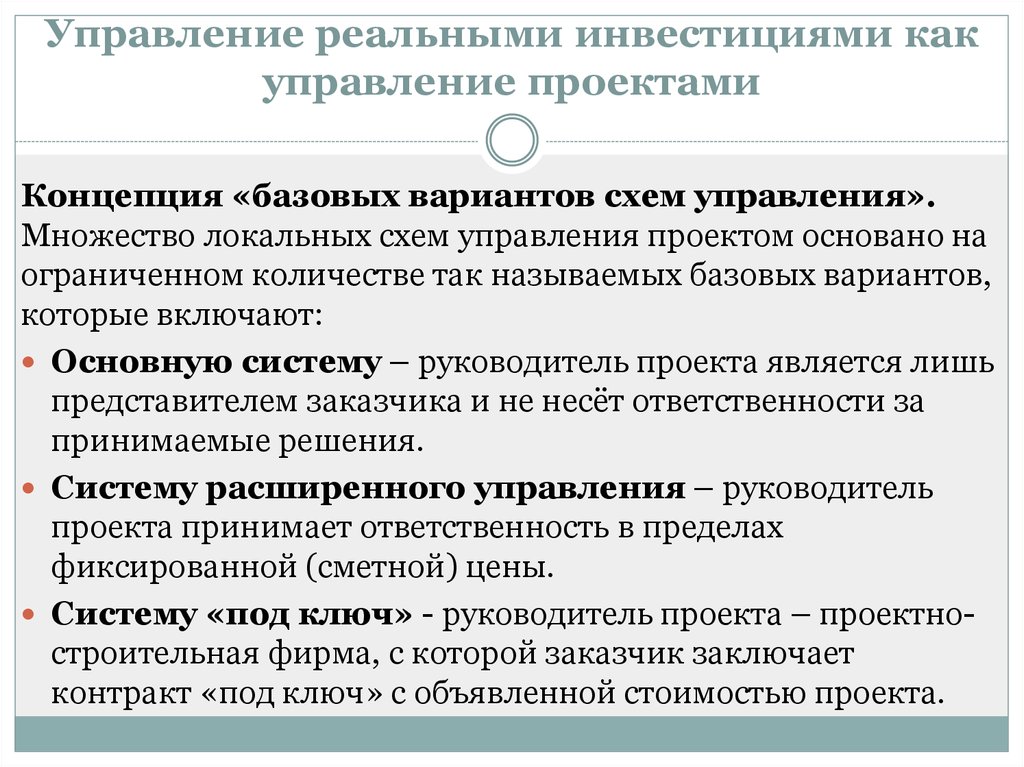

Управление реальными инвестициями

Контроль и управление реальными инвестициями представляет собой многоступенчатый процесс. Он включает:

- Изучение текущей ситуации на рынке. Перечень реализуемых мероприятий зависит от формы инвестирования и задач, стоящих перед инвестором. К числу стандартных действий относится анализ спроса и уровень конкуренции на данном сегменте рынка.

- Определение направления вложений. В этом случае речь обычно идет о выборе предпочтительных форм вложений. Например, покупке бизнеса или строительстве капитального объекта.

- Анализ финансовых возможностей. Базируется на предварительной оценке уровня требуемых вложений. Далее происходит сопоставление с имеющимся инвестиционным потенциалом, что позволяет переходить к выбору конкретного проекта.

- Выбор инвестиционного проекта. Включает в себя детализацию основных параметров реального инвестирования и начало переговоров с заинтересованными сторонами.

- Разработка бизнес-плана. Целью данного этапа становится получение документа, в котором содержится подробный список мероприятий по реализации инвестиционного проекта.

- Реализация бизнес-плана. Непосредственно вложение денег и выполнение намеченных мероприятий, включая оформление комплекта сопутствующих документов – юридических, технических, финансовых и бухгалтерских.

- Анализ результатов реального инвестирования. Завершающая стадия управленческого цикла, которая проводится с целью получить представление об успешности и финансовых итогах инвестиционного проекта.

Нередко процесс реального инвестирования становится перманентным. Это означает переход от последнего этапа управления и контроля к первому для запуска следующего проекта.

Плюсы и минусы реальных инвестиций

что это и что к ним относится (вложения и виды)

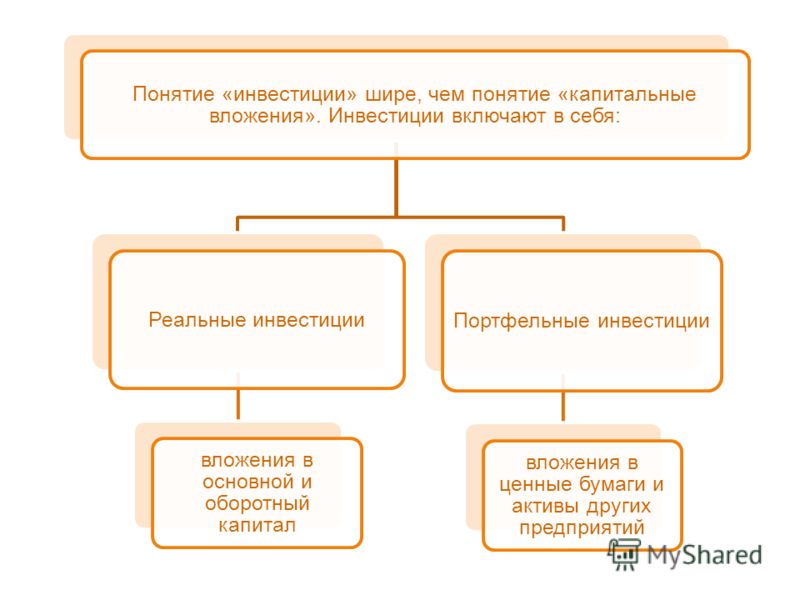

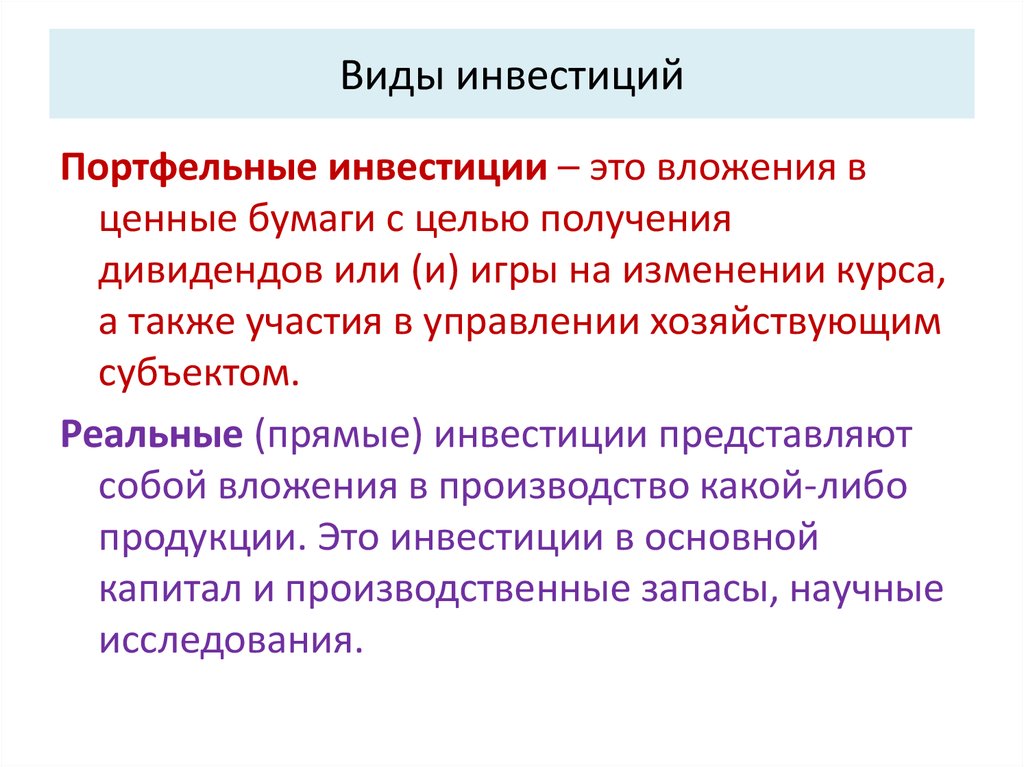

Экономический термин «Реальные инвестиции не означает, что существуют нереальные инвестиции. Просто, классификация по объекту инвестиций их разделяет на реальные и финансовые инвестиции. Финансовые — это вложения в ценные бумаги: акции компаний, облигации, сертификаты, чеки и пр.

Реальные инвестиции — это вложения в основной капитал в разнообразных формах:

- В форме производственного капитала — основные и оборотные фонды предприятий, строительство и капитальный ремонт;

- Земли и иных природных ресурсов — приобретение месторождений для добычи полезных ископаемых;

- Нематериальных активов — приобретение патентов, товарных знаков, лицензий;

- Вложение в научные исследования, образование;

- Приобретение нового бизнеса.

Такая классификация недостаточно строга, поскольку приобретение нового бизнеса может осуществляться и как финансовые инвестиции путем приобретения акций этого бизнеса. Поэтому, многие экономисты считают, что при покупке акций их можно считать финансовыми инвестициями, если инвестор не участвует в управлении компании, акции которых он приобрел. Если покупается такое количество акций, которое требует участия инвестора в управлении или контрольный пакет, то это реальные инвестиции. Поэтому к реальным инвестициям относятся вложения в систему управления предприятиями, вложения в повышение квалификации, работающих на них людей, в их образование и воспитание.

Аналогична ситуация с золотом, которое служит инструментом финансовому инвестору при формировании инвестиционного портфеля. Золото является реальными инвестициями, если приобретается для технологического процесса в производстве электронного оборудования или для производства ювелирных украшений.

Существенным уточнением такой классификации реальных инвестиций будет, если рассматривать их как инвестиции в реальный сектор экономики.

Под реальным сектором экономики подразумевается материальное производство товаров и услуг, создание валового продукта в экономике страны.

Содержание статьи

- 1 Характеристика

- 2 Виды реальных инвестиций

- 3 Оценка

Характеристика

Реальные инвестиции в производство товаров и услуг, требует от инвестора, кроме денег, знания и квалификацию в области данного производства, знания системы управления трудовыми коллективами, финансовыми ресурсами, знание рынка товаров и услуг и многие других навыки.

Это означает, что реальные инвестиции осуществляют профессионалы, иначе они быстро потеряют свой капитал.

Реальные инвестиции имеют более высокую доходность по сравнению с финансовыми инвестициями и большую устойчивость к колебаниям рынка. Соответственно и имеют относительно низкую степень риска вложений. Даже в условиях банкротства, реальный инвестор имеет возможность уменьшить убытки за счет реализации имущества и материальных ценностей обанкротившегося предприятия.

С другой стороны ликвидность реальных инвестиций очень низка в сравнении с финансовыми инвестициями. Для финансового инвестора высокая ликвидность инвестиций является инструментом управления инвестиционным портфелем.

Главным отличием реальных инвестиций от финансовых, является то, что реальные инвестиции это вложения в реальную экономику страны, в создание валового продукта, в увеличение ее экономического потенциала, в улучшение жизни населения. Поэтому реальным инвестициям в государстве отдается предпочтение. Реальный инвестор делает вложения на десятилетия, рассчитывая развивать производство, увеличивать его потенциал. Реальный инвестор — это хозяин, пришедший хозяйствовать долго и капитально.

Финансовый инвестор, скорее биржевой спекулянт, зарабатывающий на сиюминутных колебаниях рынка ценных бумаг.

Реальные инвестиции обладают важной характеристикой, не всегда приятной для инвестора. Они требуют постоянного увеличения, пополнения. Научно-технический прогресс быстро совершенствует производственную базу предприятий, появляются новые прогрессивные технологии, новые материалы и новые методы управления, совершенствуется автоматизация производства, начинается его роботизация. Если не следить за новинками технического прогрессом, не совершенствовать свое производство, можно быстро утратить конкурентоспособность производимой продукции, а значит, потерять рынок и часть капитала.

Если не следить за новинками технического прогрессом, не совершенствовать свое производство, можно быстро утратить конкурентоспособность производимой продукции, а значит, потерять рынок и часть капитала.

Виды реальных инвестиций

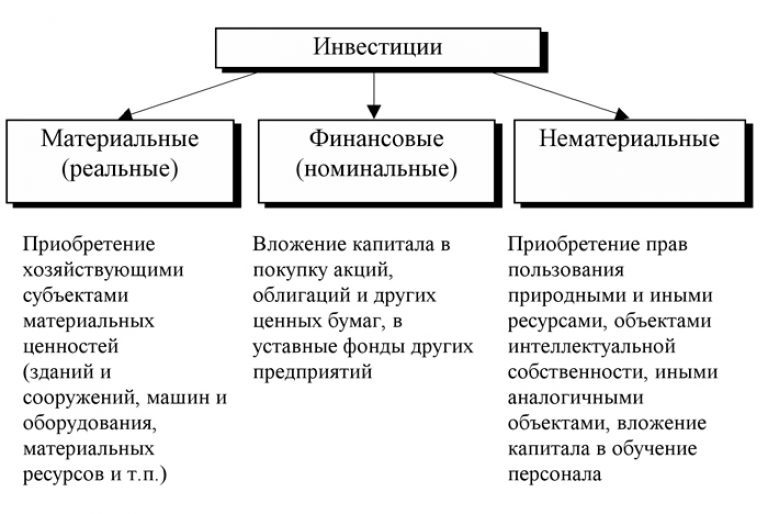

По классификации реальных инвестиций их разделяют на два класса: материальные и нематериальные.

Материальные инвестиции делятся на виды:

- приобретение и совершенствование основного капитала;

- приобретение и увеличение оборотного капитала.

Приобретение и совершенствование основного капитала это:

- покупка оборудования;

- приобретение земли и месторождений полезных ископаемых;

- строительство зданий и сооружений;

- реконструкция предприятий;

- модернизация производства.

Оборотный капитал изменяется вследствие увеличения основного капитала. С ростом основного капитала растет потребность в запасах материалов и сырья и других оборотных средств.

Нематериальные инвестиции включают в себя помимо упомянутых ранее товарных знаков, патентов, лицензий, инвестиции в научные исследования, в совершенствование систем управления предприятия, в повышение квалификации работающих сотрудников, в систему здравоохранения работников. В конечном итоге эти вложения оборачиваются повышением эффективности работы предприятия и увеличением его прибыли.

В конечном итоге эти вложения оборачиваются повышением эффективности работы предприятия и увеличением его прибыли.

Именно поэтому, инвестиции в рекламу также относят к реальным нематериальным инвестициям.

Виды реальных инвестиций зависят и от характера развития инвестируемого объекта: экстенсивного или интенсивного. Экстенсивное развитие предполагает увеличение масштабов производства на существующей технической и технологической базе предприятия. Интенсивное развитие предполагает совершенствование этой базы.

Оценка

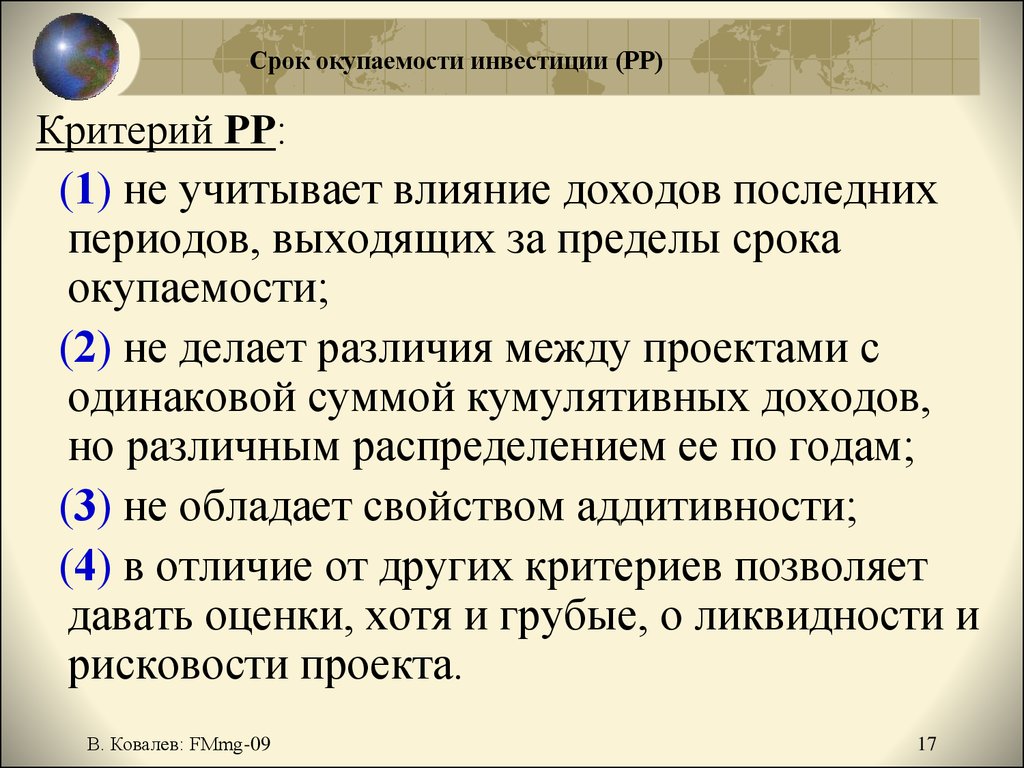

Все инвесторы, без исключения, желают знать, что принесут им, помимо головной боли, инвестиции. Поэтому оценку их эффективности инвестор делает на всех этапах вложений, начиная с предварительной оценки. Основным критерием оценки вложений является их доходность. Другим критерием является степень риска.

С позиции доходности вложений инвестор реальных инвестиций на предварительном этапе делает технико-экономическое обоснование инвестиций (ТЭО), в котором делается укрупненный расчет основных показателей будущего производства, его затрат и результатов. Расчет затрат на производство, материалы, рабочую силу, оборотные средства, налоги и сборы. Расчет ожидаемой выручки, расходов на выплаты кредитов банка, ожидаемую прибыль, сроков окупаемости вложений и других показателей эффективности.

Расчет затрат на производство, материалы, рабочую силу, оборотные средства, налоги и сборы. Расчет ожидаемой выручки, расходов на выплаты кредитов банка, ожидаемую прибыль, сроков окупаемости вложений и других показателей эффективности.

Обязательным элементом оценки инвестиционного проекта является разработка его бизнес-плана. Причем, бизнес-план разрабатывается отдельно для банка, кредитующего инвестиционный проект, для соинвесторов, если таковые имеются, и для себя.

Бизнес-планы разрабатываются на предварительном этапе инвестиций, в процессе инвестирования и в процессе запуска в работу предприятия.

Оценка эффективности инвестиций проводится по ряду показателей, основными среди которых являются:

- оценка рентабельности инвестиций через индекс доходности;

- срок окупаемости инвестиций;

- чистый приведенный доход;

- внутренняя норма доходности инвестиций.

Эти показатели дают инвестору возможность сделать правильный выбор инвестиций в проекты с позиции их доходности.

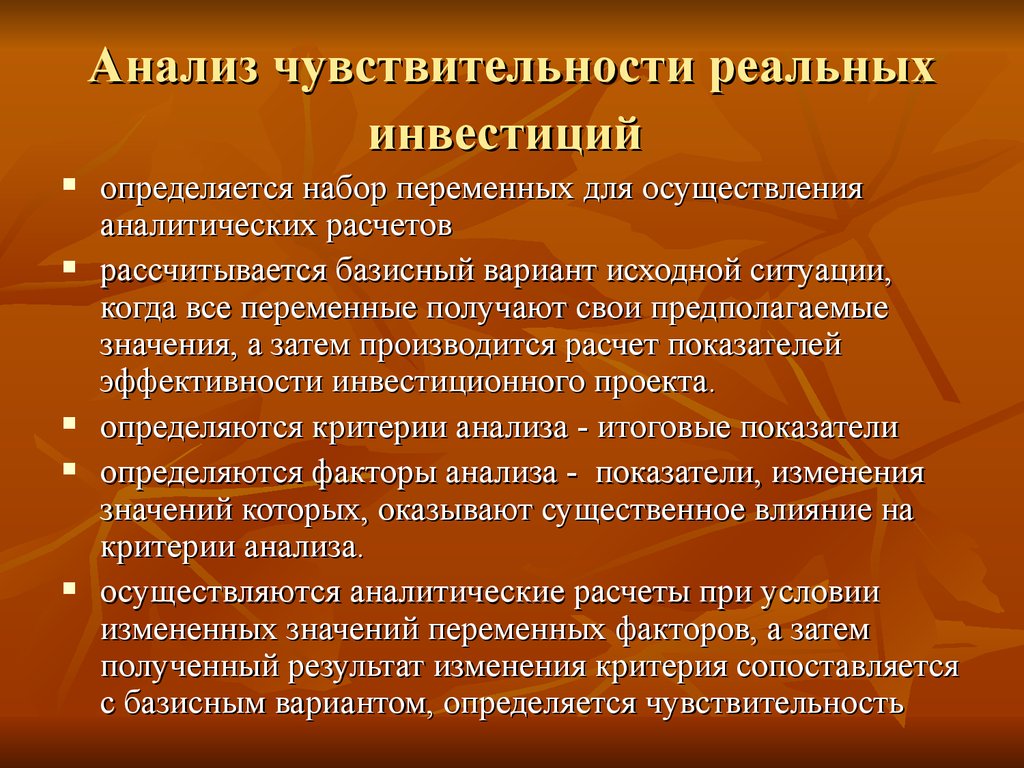

Оценка риска инвестиционных вложений проводится моделированием изменения основных показателей проекта и определение чувствительности проекта к эти возможным изменениям. Чаще всего, разрабатываются бизнес-планы:

- по пессимистическому сценарию, при наихудших условиях реализации и функционирования проекта;

- по оптимистическому сценарию, при наилучших условиях;

- по усредненному сценарию, который, ближе к реальным возможностям.

Диапазон сохранения эффективности проекта, в процессе моделирования при изменяющихся условиях, показывает инвестору возможные границы риска при вложениях в данный проект.

Реальное инвестирование это основа роста производственного и экономического потенциала страны, поэтому так важна оценка его эффективности и оценка риска вложений в реальные инвестиционные проекты не только для инвестора, но и для экономики всего государства.

youtube.com/embed/TCveWJqZ_Gg»/>

Реальные Инвестиции И Их Классификация – Lazúli Hotel – Hotel, Hospedagem, Business Hotel em Itatiba, Atibaia, Jarinu e Bragança Paulista

Content

- Инвестиции И Их Роль В Экономике Проблемы Активизации Инвестиционной Деятельности В Украине

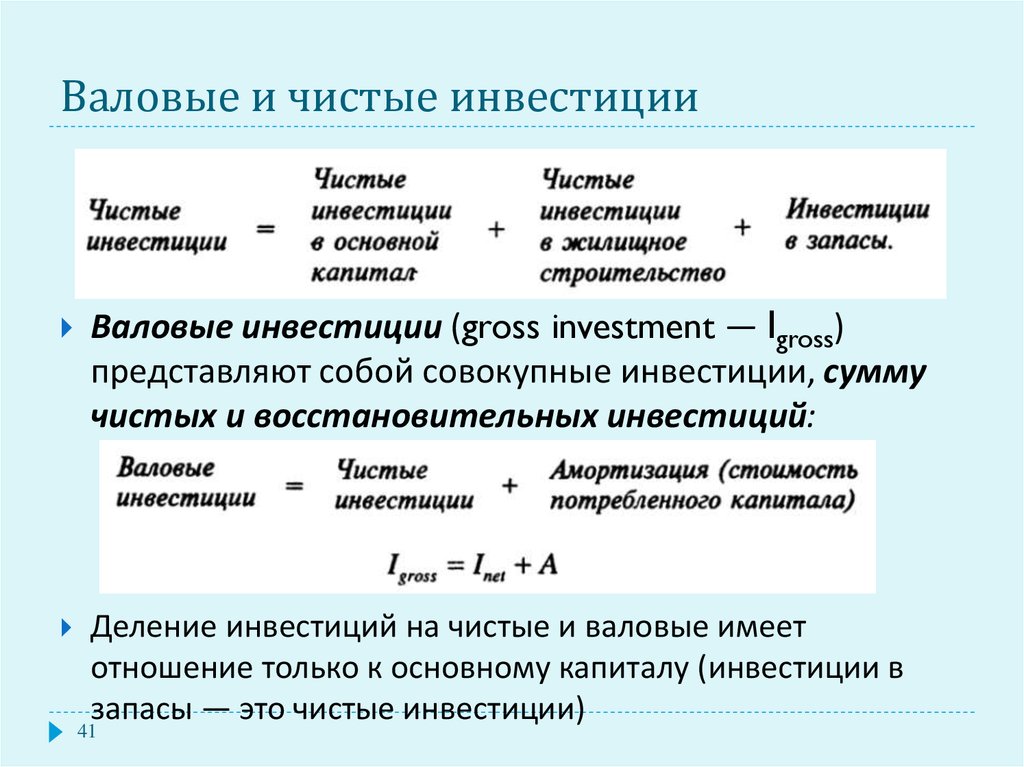

- Уточнение Полного Объема Реальных Инвестиций

- Что Такое Финансовые И Реальные Инвестиции Реальные Инвестиции

- Что Это И Что К Ним Относится (вложения И Виды)

- Какие Бывают Риски Реальных Инвестиционных Проектов

В статье приведена информация о влиянии реальных инвестиций на экономику России, определяется понятие «инвестиции». Также рассматривается таблица «инвестиции в основной капитал в Российской Федерации за последние 10 лет». Вложения в реальные активы – это возможность обеспечить организации интенсивное развитие, улучшение качества продукции, помочь освоить новые рынки. Уверен, что инвестиции как вариант пассивного дохода заинтересовали вас всех.

Очевидно, что покупать другую фабрику только ради этого оборудования глупо. Нужно просто https://goctintuc247.com/2020/09/04/videouroki-foreks-dlja-nachinajushhih/ обратиться к производителю данного вида станков и купить нужное количество машин.

Завод будет работать в любых условиях и приносить прибыль своим владельцам. Также не стоит забывать о таком факте, что объекты реальных инвестиций можно застраховать, что исключает еще достаточно большую часть рисков. Теперь давайте рассмотрим все особенности реальных инвестиций. Стоит понимать, что речь будет идти, как о преимуществах, так и о недостатках. Инвестиции – это в любом случае риск, к которому необходимо быть максимально подготовленным.

Инвестиции И Их Роль В Экономике Проблемы Активизации Инвестиционной Деятельности В Украине

Постановка инвестиционных целей является первым и определяющим все последующие этапом процесса финансового инвестирования. Финансовые инвестиции делятся на стратегические и портфельные. Сюда относится использование организационно-технических структур вновь образованного бизнеса для изъятия прибыли в ходе уставной деятельности созданного с привлечением инвестиций предприятия. REIT фонд – это разновидность паевого инвестиционного фонда, специализирующегося на недвижимости.

Сюда относится использование организационно-технических структур вновь образованного бизнеса для изъятия прибыли в ходе уставной деятельности созданного с привлечением инвестиций предприятия. REIT фонд – это разновидность паевого инвестиционного фонда, специализирующегося на недвижимости.

В этом случае могут произойти сбои при изготовлении и вводе в строй инвестиционного объекта, что приведет к существенному удорожанию проекта. Поэтому затраты Японские свечи Форекс на создание хорошего бизнес-плана обычно многократно окупаются. Реальные инвестиции – вложение средств в материальные и нематериальные реальные активы.

курса акций происходит не само ио себе, а потому, что увеличивается эффективность использования реального капитала. Рост курсовой стоимости акций предприятия отражает тот факт, что рынок дает более высокую оценку данному предприятию. В условиях высокой инфляции указанная выше градация по срокам вложения несколько видоизменяется, В частности, в России в 1990-е гг. сроки вложений капитала на период свыше одного года зачастую рассматривались как долгосрочные, учитывая высокий уровень инфляции. Инвестор, вкладывая средства в предприятие через приобретение акций, паев, долей, действует либо непосредственно (прямой инвестор), либо опосредованно (опосредованный инвестор) через финансовые институты. При этом важно не то, как он действует, а то, какие цели преследует, какой объем средств вкладывает в предприятие. Для предприятия каждый инвестор ассоциируется с определенным размером либо потоком вложений (прежде всего финансовых).

Инвестор, вкладывая средства в предприятие через приобретение акций, паев, долей, действует либо непосредственно (прямой инвестор), либо опосредованно (опосредованный инвестор) через финансовые институты. При этом важно не то, как он действует, а то, какие цели преследует, какой объем средств вкладывает в предприятие. Для предприятия каждый инвестор ассоциируется с определенным размером либо потоком вложений (прежде всего финансовых).

- Наиболее выгодно это осуществлять, используя реальное инвестирование.

- При учреждении акционерного общества его учредители вносят в уставный капитал имущество, денежные средства, интеллектуальную собственность.

- Среди различных направлений инвестиционной деятельности в рамках одной компании или организации — это самое разумное решение из-за наличия множества возможностей и наличия относительно сниженных рисков.

- Успешное осуществление реального инвестирования позволяет стимулировать с новой силой рост рыночной стоимости компании, благодаря позитивным процессам формирования новых активов, их расширения и продвижения, усовершенствования уже существующих.

- Поэтому к реальным инвестициям относятся вложения в систему управления предприятиями, вложения в повышение квалификации, работающих на них людей, в их образование и воспитание.

Эта проблема актуальна, прежде всего, тем, что на инвестициях в России можно нажить огромное состояние, но в то же время боязнь потерять вложенные средства останавливает инвесторов. При этом иностранные инвесторы ориентируются, прежде всего, на инвестиционный климат России, который определяется независимыми экспертами и служит для указания на эффективность вложений в той или иной стране. Часто инвестор не желает тратить слишком много времени и средств на разработку подробно обоснованного бизнес-плана.

Уточнение Полного Объема Реальных Инвестиций

Вкладывать деньги следует только в том случае, если продукция компании пользуется спросом. Например, Samsung видит, что его электроника быстро распродается, чтобы удовлетворить потребности населения покупаются новые площади, привлекаются рабочие, открываются дополнительные цеха и фабрики. Вложение средств в развитие производства не всегда носит добровольный характер, бывает и такое, что инвестирование является обязательным – без него компания не сможет функционировать.

Вложение средств в развитие производства не всегда носит добровольный характер, бывает и такое, что инвестирование является обязательным – без него компания не сможет функционировать.

Строительство считается новым до его завершения и ввода объекта в эксплуатацию. Задачей такого инвестирования является расширение возможностей выпуска товаров для форекс аналитика ранее сформировавшихся рынков в рамках уже существующих производств. Проблема инвестиций в нашей стране настолько актуальна, что разговоры о них не утихают.

Что Такое Финансовые И Реальные Инвестиции Реальные Инвестиции

В России наиболее популярными направлениями реальных инвестиций являются предприятия по добыче полезных ископаемых, нефтепереработки и пищевая промышленность. Ведь инвестировать можно только свободные средства. К сожалению, покупательская способность населения падает, соответственно, приток средств у компаний постепенно уменьшается. Инвестиции в основные средства тоже не всегда оправданы, поскольку их амортизацию http://demo1. alipartners.ru/foreks-obuchenie/chto-takoe-bitkoin-investicii-v-bitkoin-dlja/ необходимо включать в себестоимость производимого продукта или услуги. А при снижении покупательского спроса компании должны стремиться сокращать свою расходную часть. Высокую доходность могут обеспечить инвестиции с валютной составляющей в связи с имеющейся тенденцией повышения стоимости валюты. Что такое реальные инвестиции – это подтверждение того, что компания намерена работать и дальше.

alipartners.ru/foreks-obuchenie/chto-takoe-bitkoin-investicii-v-bitkoin-dlja/ необходимо включать в себестоимость производимого продукта или услуги. А при снижении покупательского спроса компании должны стремиться сокращать свою расходную часть. Высокую доходность могут обеспечить инвестиции с валютной составляющей в связи с имеющейся тенденцией повышения стоимости валюты. Что такое реальные инвестиции – это подтверждение того, что компания намерена работать и дальше.

Чаще всего за основу берутся удачно реализованные проекты на схожих предприятиях. В целом, сектор реальных инвестиций обладает своими преимуществами и недостатками, к последним необходимо быть готовым, тогда появится возможность зарабатывать большие суммы. Реальные инвестиции реальные инвестиции это — это способ обеспечить себя высоким доходом достаточно долго. Объекты реальных инвестиций могут быстро устаревать. Особенно это актуально при современном технологическом и экономическом росте. Поэтому, к подобным инвестициям необходимо подходить с максимальной осторожностью.

Существует и другая цель инвестирования – увеличить капитал. В некоторых случаях реальные инвестиции могут устаревать, так как появляются новые технологии и т.п. Реальные инвестиции, прежде всего, характеризуются вложением денег конкретно в поддержку и расширения функциональности активов предприятия. Подобные вложения бывают и материальными и нематериальными. Как мы все знаем, инвестиции классифицируются по объектам, и тут как раз и выделяют реальные инвестиции (по-другому их ещё называют — прямые) и финансовые (портфельные).

В-пятых, реальные инвестиции обладают низкой ликвидностью. Поскольку каждый инвестиционный проект обладает уникальными качествами, в незавершенном виде вряд ли можно найти для него другое хозяйственное применение. В-четвертых, реальные инвестиции оказываются более надежным вложением средств в период инфляции, так как обладают более высокой устойчивостью по отношению к ней. Аннуитет – инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени. В основном, это вложения средств в пенсионные и страховые фонды.

В основном, это вложения средств в пенсионные и страховые фонды.

Что Это И Что К Ним Относится (вложения И Виды)

С одной стороны, основной капитал позволяет сохранить деньги от инфляции, существенно повысить прибыль. С другой стороны, этот капитал подвержен моральному и физическому износу, он имеет низкую ликвидность.

постоянная отдача в течение длительного периода, отдаленная от срока вложения капитала гораздо более длительным временным разрывом (лагом), чем тот, который имеет место (в виде длительности оборота оборотных средств) в текущем производстве. В условиях децентрализованного рыночного хозяйства основная часть инвестиционной деятельности осуществляется первичными субъектами экономики – предприятиями всех отраслей экономики и всех форм собственности. Существуют различные подходы к определению категории «инвестиции». Приведем определение, которое представляется удовлетворительным как в практическом смысле, так и для целей дальнейшего изложения вопроса. В-седьмых, по степени взаимосвязанности инвестиции подразделяют на изолированные и зависящие от других факторов. Изолированные вложения не вызывают потребности в других инвестициях (например, капиталовложения по замене оборудования). Зависимые от внешних факторов инвестиции – вложения, которые зависят от наличия производственной и социальной инфраструктуры, темпов инфляции и пр.

Изолированные вложения не вызывают потребности в других инвестициях (например, капиталовложения по замене оборудования). Зависимые от внешних факторов инвестиции – вложения, которые зависят от наличия производственной и социальной инфраструктуры, темпов инфляции и пр.

Частные инвесторы почти не делают таких вложений. Не потому что не хотят – просто объём инвестиций слишком велик для одного человека. Обязательно осуществляется процесс контроля инвестиций и получения прибыли. Реальные инвестиции Быки и Медведи потребуют прямого участия в процедуре оценки полученных результатов, эффективности и окупаемости. Многие специалисты рекомендуют осуществлять процесс разработки программ инвестирования с учетом различных нюансов анализа.

Такие реальные инвестиции осуществляются при существенном увеличении объемов производства и при образовании филиалов или дочерних компаний. Относительно финансовых, риск реальных инвестиций меньше, а отдача больше. Таким образом, для осуществления реальных инвестиций нужно быть настоящим профессионалом и экспертом в той отрасли, в которую делаются вложения. Либо же нужно нанимать таких экспертов в качестве консультантов. Подразумевается возможность того, что в процессе реализации проекта у инвестора закончатся деньги и проект будет сорван, а уже сделанные вложения — потеряны. Далее следует упомянуть такую форму инвестирования, как покупка отдельных материальных активов — зданий, земельных участков, станков, транспорта и т. К ней прибегают в тех случаях, когда приобретать готовый хозяйственный комплекс нецелесообразно.

Либо же нужно нанимать таких экспертов в качестве консультантов. Подразумевается возможность того, что в процессе реализации проекта у инвестора закончатся деньги и проект будет сорван, а уже сделанные вложения — потеряны. Далее следует упомянуть такую форму инвестирования, как покупка отдельных материальных активов — зданий, земельных участков, станков, транспорта и т. К ней прибегают в тех случаях, когда приобретать готовый хозяйственный комплекс нецелесообразно.

Вложения в нематериальные активы помогают оптимизировать технологические процессы. На примере вложений в производство можно понять, какие инвестиции называются реальными.

Некоторые разновидности реальных инвестиций принадлежат к обязательным – то есть к таким, которые удовлетворяют требованиям государственных управляющих структур. Сюда относятся вложения, без которых предприятие не может продолжать свою работу на законных основаниях. Поскольку инвестиции всегда связаны с риском, вложения средств возможны только после всестороннего изучения и учёта всех факторов, которые могут повлиять на будущие прибыли. Реальными инвестициями занимаются предприятия крупного, среднего, иногда мелкого бизнеса, государственные организации, реже инвестиционные фонды.

Реальными инвестициями занимаются предприятия крупного, среднего, иногда мелкого бизнеса, государственные организации, реже инвестиционные фонды.

Важным аспектом данной формы инвестирования является то, что покупается не отдельное имущество, а в целом хозяйственный комплекс, полностью или частично готовый к выпуску продукции или предоставлению коммерческих услуг. Такой способ инвестирования хорошо подходит реальные инвестиции это для опытных предпринимателей, которые могут сэкономить время и силы, восстановив работу купленного предприятия вместо того, чтобы создавать собственное с нуля. Наиболее понятным и наглядным вариантом является приобретение производственного предприятия.

особенности, формы, методы управления, источники финансирования

Реальные инвестиции представляют собой вложения финансовых средств в конкретные объекты в полном объёме. При этом следует помнить, что финансовые вложения отличаются от реальных инвестиций. Реальные инвестиции – это обеспечение приращения капитальной ёмкости, а при финансовом инвестировании может и не наблюдаться прирост капитала. Мы говорим об экономике страны в целом, а не только о принципах вложений средств в отраслях бизнеса.

Мы говорим об экономике страны в целом, а не только о принципах вложений средств в отраслях бизнеса.

Оглавление:

- Формы реальных инвестиций

- Управление реальными инвестициями

- Анализ

- Определение форм финансирования

- Уточнение полного объёма реальных инвестиций в заданном периоде деятельности

- Выбор конкретных инвестиционных проектов

- Оценка эффективности проектов

- Формирование программы реальных инвестиций

- Реализация проектов, программы инвестирования

- Контроль реализации инвестиционной программы

- Источники финансирования реальных инвестиций

- Собственные средства

- Привлечённые средства

- Заёмные источники

Реальные инвестиции предполагают финансирование как материальных, так и нематериальных активов, объектов. Остановимся на нематериальных активах. Они не являются материально-вещественными ценностями, используются длительное время, при этом не предназначаются для продажи. К ним относят носители нематериального характера, которые имеют хорошие перспективы в плане получения прибыли. Например, это могут быть патентные или авторские права, лицензии, базы данных и программные продукты, творческие проекты, объекты природопользования. Обязательное условие – закрепление нематериального актива за какой-то организацией, компанией.

Остановимся на нематериальных активах. Они не являются материально-вещественными ценностями, используются длительное время, при этом не предназначаются для продажи. К ним относят носители нематериального характера, которые имеют хорошие перспективы в плане получения прибыли. Например, это могут быть патентные или авторские права, лицензии, базы данных и программные продукты, творческие проекты, объекты природопользования. Обязательное условие – закрепление нематериального актива за какой-то организацией, компанией.

Современные инвесторы успешно вкладывают капиталы в нематериальные объекты. На первый план здесь выходит анализ доходности нематериального носителя. Если удастся объективно оценить перспективность такого нематериального носителя, можно получать достойную прибыль от инвестиций.

к оглавлению ↑

Формы реальных инвестиций

Реальное инвестирование может осуществляться в определённых формах. От них будет зависеть принцип, метод инвестирования, его перспективность. Рассмотрим основные формы реального инвестирования:

Рассмотрим основные формы реального инвестирования:

- Строительство. В таком случае реальное инвестирование – это вложение средств в возведение нового объекта, у которого имеется индивидуальный проект, завершённый технологический цикл. Предприятия начинают новое строительство, когда расширяется объём работы, меняется её направление, создаётся филиал.

- Реальные инвестиции можно осуществлять в форме приобретения целостных имущественных комплектов. Такие финансовые операции проводят крупные предприятия, когда идёт диверсификация работы, региональная или товарная. В таком случае идёт рост активов компании, поскольку общий финансовый потенциал начинает реализоваться более эффективно. При этом можно уменьшить операционные затраты, а также расширить рынок сбыта.

- Также реальное инвестирование может быть направлено на обновление оборудования. Технологический процесс остаётся неизменным, но оборудование заменяется из-за его износа, а также по причине устаревания.

- Реконструкция предприятия тоже предполагает реальные инвестиции.

Данная операция по вложению средств производится, когда идёт преобразование технологического процесса, происходят кардинальные перемены. Это отличается от простой замены оборудования. Утверждается план реконструкции, внедряются новые эффективные технологии. Иногда происходит расширение производственных площадей, строятся новые помещения. Делается всё для оптимизации работы. Для инвестора такое вложение средств может быть выгодным, поскольку реконструкция направлена на оптимизацию работы предприятия, после которой планируется увеличение прибыли.

Данная операция по вложению средств производится, когда идёт преобразование технологического процесса, происходят кардинальные перемены. Это отличается от простой замены оборудования. Утверждается план реконструкции, внедряются новые эффективные технологии. Иногда происходит расширение производственных площадей, строятся новые помещения. Делается всё для оптимизации работы. Для инвестора такое вложение средств может быть выгодным, поскольку реконструкция направлена на оптимизацию работы предприятия, после которой планируется увеличение прибыли. - Финансовых вложений требует процесс перепрофилирования. Тогда в связи с выпуском новой продукции нужна полная смена технологии процесса производства.

- Модернизация тоже предполагает реальное инвестирование. Когда активные части производственных средств нужно сделать современными, соответствующими новым требованиям, осуществляются различные конструктивные изменения. Разрабатывается проект модернизации, закупается новое оборудование.

- В формы реального инвестирования также входит финансирование прироста объёма материальных активов, которые находятся в обороте. Объём активов увеличивается, чтобы сбалансировать развитие оборотных и внеоборотных активов, когда идёт инвестиционная работа. Когда увеличивается потенциал производства, можно выпускать больше продукции. Но это возможно только в том случае, если обеспечено расширение объёма целого ряда материальных активов: например, полуфабрикатов, материалов производства, сырья.

В виды реальных инвестиций входят финансовые вложения в активы нематериального характера. Есть две ключевые формы такого финансирования:

- разработка новой продукции научно-технического характера;

- приобретение готовой продукции, патентов на изобретения и т.д.

Технологический процесс можно значительно оптимизировать, если реальные инвестиции направлять на финансирование нематериальных активов.

Специалисты отмечают, что такой список реальных инвестиций можно свести к более ёмкой схеме. Виды реальных инвестиций такие:

Виды реальных инвестиций такие:

- финансирование увеличения оборотных активов;

- инновационное реальное инвестирование;

- капитальные вложения.

Крайне важно своевременно, грамотно, в полном соответствии с реальными условиями производства и рынка, финансовой средой определять наиболее оптимальные формы реального инвестирования, выбирать перспективные, надёжные объекты для вложений. Тогда работа будет эффективной, а инвестиции быстро оправдают себя.

к оглавлению ↑

Управление реальными инвестициями

Только грамотное управление реальными инвестициями определяет успех, результативность работы предприятия, бизнеса. Сейчас мы рассмотрим основные этапы, методы управления реальными инвестициями, обеспечивающие максимально эффективное финансирование.

Анализ

В первую очередь проводится детальный анализ финансирования. Анализируется реальное состояние инвестирования за определённый предшествующий период работы. Политика управления реальными инвестициями предполагает тщательное изучение уже имеющегося опыта. Важно оценить степень инвестиционной активности компании, а также определить степень эффективности, результативности программ, которые уже были начаты, завершены на предшествующем этапе работы. Проходит анализ в несколько этапов. Управление реальными инвестициями должно быть основано на объективности:

Политика управления реальными инвестициями предполагает тщательное изучение уже имеющегося опыта. Важно оценить степень инвестиционной активности компании, а также определить степень эффективности, результативности программ, которые уже были начаты, завершены на предшествующем этапе работы. Проходит анализ в несколько этапов. Управление реальными инвестициями должно быть основано на объективности:

- Сначала исследуют динамику финансирования в рост реальных активов, а также процент реального финансирования в объёме общих вложений предприятия.

- Затем исследуется уровень эффективности отдельных программ финансирования, степень их успешной реализации.

- Потом важно выяснить, насколько выполнены прошлые программы инвестирования. Нужно определить точный объём вложений, которые необходимы для завершения программ.

- На четвёртом этапе, завершающем, проводится анализ эффективности программ финансирования, которые уже завершены. Выясняется, насколько они соответствуют планируемым показателям на стадии эксплуатации.

к оглавлению ↑

Определение форм финансирования

Точно выясняются конкретные формы реального инвестирования. Важно безупречно точно использовать имеющиеся виды финансирования. Их выбирают, учитывая конкретные сферы инвестиционной работы компании, которые становятся базой для расширения оборотных, нематериальных активов.

Необходимо уделить внимание статистике, динамике деятельности предприятия. Если речь идёт о нематериальном объекте вложений, нужно дать грамотный анализ его перспективности как источника прибыли. к оглавлению ↑

Уточнение полного объёма реальных инвестиций в заданном периоде деятельности

Специалисты определяют оптимальный размер инвестиций. Большое значение будет иметь тот объём прироста ключевых средств предприятия, который запланирован на данный период. Обязательно учитывают динамику роста объёма вложений, которые ещё не завершены.

Выбор конкретных инвестиционных проектов

Грамотная политика управления реальными инвестициями также базируется на точном подборе конкретных инвестиционных программ, которые должны полностью соответствовать формам, целям реального финансирования. Создаются подробные бизнес-планы. Когда проект финансирования небольшой, план тоже может быть кратким, но с обязательным освещением всех ключевых пунктов.

Создаются подробные бизнес-планы. Когда проект финансирования небольшой, план тоже может быть кратким, но с обязательным освещением всех ключевых пунктов.

Специалисты исследуют актуальные предложения на рынке финансирования, рассматривают перспективы покупки активов, выбирают инвестиционные объекты с большим потенциалом, осуществляют тщательную проверку всех отобранных инвестиционных объектов. к оглавлению ↑

Оценка эффективности проектов

Когда уже выбраны инвестиционные проекты, необходимо оценить максимально объективно их эффективность. Обязательно учитываются все факторы риска, которые нужно предварительно определить. Основной критерий оценки – обеспечение роста рыночной цены компании. Также важно проверить, насколько уровень каждого проекта соответствует степени планируемой доходности.

На данном этапе обязательно выявляют все риски, которые могут сопутствовать реальному инвестированию в целом. Роль такого анализа очень велика, поскольку финансирование зачастую связано с вложением капиталов в инвестиционные объекты в серьёзных объёмах. Если заранее не учесть все риски, может резко упасть платёжеспособность предприятия. Когда привлекается заёмный капитал, это тоже ведёт к риску уменьшить финансовую стабильность компании. Важно заблаговременно рассчитать, как могут повлиять риски инвестирования на финансовую стабильность, платежеспособность, доходность предприятия.

Если заранее не учесть все риски, может резко упасть платёжеспособность предприятия. Когда привлекается заёмный капитал, это тоже ведёт к риску уменьшить финансовую стабильность компании. Важно заблаговременно рассчитать, как могут повлиять риски инвестирования на финансовую стабильность, платежеспособность, доходность предприятия.

к оглавлению ↑

Формирование программы реальных инвестиций

Очень большое значение имеет грамотное формирование программы реальных инвестиций. Оцениваются все проекты, после чего их распределяют в зависимости от ликвидности, риска, уровня доходности, а также соответствия ключевым целям финансовой политики компании. Учитываются объективные ограничения, то есть возможный объём формирования ресурсов инвестирования, общий объём заданного реального финансирования. Планируется рост рыночной цены предприятия.

Отлично, если формирование программы реальных инвестиций прошло хорошо, она соответствует ключевым целям работы предприятия и учитывает все риски. Тогда она не будет нуждаться в оптимизации. Но сразу добиться эффективности программы удаётся не всегда. В таком случае отдельные части изменяются в зависимости от разных факторов, выявившихся в процессе реализации проекта. к оглавлению ↑

Тогда она не будет нуждаться в оптимизации. Но сразу добиться эффективности программы удаётся не всегда. В таком случае отдельные части изменяются в зависимости от разных факторов, выявившихся в процессе реализации проекта. к оглавлению ↑

Реализация проектов, программы инвестирования

Наступает этап реализации отдельных проектов и программы инвестирования в целом. Вот ключевые инструменты, с помощью которых реализуются программы, проекты, весь инвестиционный план предприятия в общем:

- календарный график проекта;

- капитальный бюджет;

- схема финансирования.

В календарном графике обязательно определяются все ключевые периоды, когда необходимо проводить заданные виды работ. Всё делается на основе функциональных обязанностей, которые определены в контракте.

Капитальный бюджет рассчитывается чаще всего на один год. В нём отражают поступления, расходы, которые связаны с реализацией конкретного инвестиционного проекта.

В схеме финансирования прописывают финансовую базу.

Если вы собираетесь вкладывать средства в конкретное предприятие, стоит оценить уровень аналитической работы, общую динамику деятельности, перспективность их плана финансирования. к оглавлению ↑

Контроль реализации инвестиционной программы

Затем, когда вся основная работа уже проведена, обязательно осуществляют постоянный контроль исполнения проекта, всех его задач. Данный этап управления реальными инвестициями тоже крайне важен для реализации программы, поддержания доходности, роста рыночной стоимости предприятия.

Источники финансирования реальных инвестиций

Рассмотрим основные источники финансирования реальных инвестиций, которые активно используются в современной рыночной экономике.

Есть три ключевых источника:

- заёмные;

- привлечённые средства;

- собственные средства компании.

Остановимся на источниках подробнее.

Собственные средства

Чаще всего собственные инвестиции формируют благодаря амортизации основных средств, а также с использованием собственной прибыли. Большие компании используют любые свободные средства, в том числе и финансы из социальных, пенсионных, страховых фондов.

Большие компании используют любые свободные средства, в том числе и финансы из социальных, пенсионных, страховых фондов.

Привлечённые средства

Привлечённые средства – это широко распространённые источники финансирования реальных инвестиций. Большую роль здесь играет акционирование. Оно востребовано при реализации проектов большого масштаба. Это хорошая альтернатива кредиту. Однако кредит всё-таки применяют чаще, хотя акционирование требует меньших затрат.

У акционирования есть различные преимущества:

- можно привлекать новые денежные средства в заметных объёмах;

- нет ограничений использования средств по срокам;

- очень важно, что выплаты за использование денег будут напрямую зависеть от результата работы акционерного общества;

- цена привлекаемых средств будет меньше при больших размерах эмиссии.

Инвесторы негативно относятся к новой эмиссии акций, если предприятие давно работает. В результате может упасть курс акций компании.

Можно осуществлять бюджетное финансирование. Это широко востребовано в социальной, производственной отрасли. Можно применять такой метод и в период экономического кризиса. Хорошо использовать бюджетное финансирование, когда развивается конкретный регион, отрасль, перспективное предприятие. Актуален такой способ, когда компания выпускает стратегическую, наукоёмкую, дефицитную продукцию.

к оглавлению ↑

Заёмные источники

Часто используют кредитные средства, лизинг. В отличие от привлеченных средств, заёмные средства необходимо возвращать в определённый срок, а размер выплат не зависит от результатов работы. Можно также применять и облигационные займы. Кредиты можно брать в больших объёмах. Но приходится обеспечивать гарантии возврата средств, могут возникнуть трудности на этапе оформления. Также значительно повышается и риск наступления банкротства предприятия, если кредит не будет вовремя погашен.

Всё больше растёт популярность иностранных инвестиций. Иногда поглощаются существующие предприятия, а иногда организуются новые компании. Есть ещё лизинг. Его объектами становится недвижимое, движимое имущество.

Иногда поглощаются существующие предприятия, а иногда организуются новые компании. Есть ещё лизинг. Его объектами становится недвижимое, движимое имущество.

Можно выпустить облигации. Тут тоже есть свои плюсы:

- массовый выпуск облигаций известных предприятий позволяет привлечь средства населения;

- облигации действительно могут быть выгодными, востребованными;

- облигации распространять проще, чем акции;

- покупка облигаций связана для инвесторов с меньшими рисками, чем приобретение акций.

Инвесторы со своей стороны могут делать предприятиям более выгодные предложения, предоставляя займы на хороших условиях. Такой подход оправдывает себя, если имеется перспектива поступательного развития предприятия, увеличения прибыли. Тогда в дальнейшем деловое сотрудничество может стать постоянным, взаимовыгодным.

Сейчас, когда вы знаете ключевые особенности реального инвестирования, познакомились с источниками финансирования, формами инвестирования и политикой управления, узнали больше о формировании программы финансирования, вам будет проще осуществлять вложения. Крайне важно в каждой ситуации, на любом этапе работы учитывать приоритеты конкретной компании и общую ситуацию на рынке. Инвестирование может принести заметную прибыль, если грамотно оценить, насколько перспективно предприятие.

Крайне важно в каждой ситуации, на любом этапе работы учитывать приоритеты конкретной компании и общую ситуацию на рынке. Инвестирование может принести заметную прибыль, если грамотно оценить, насколько перспективно предприятие.

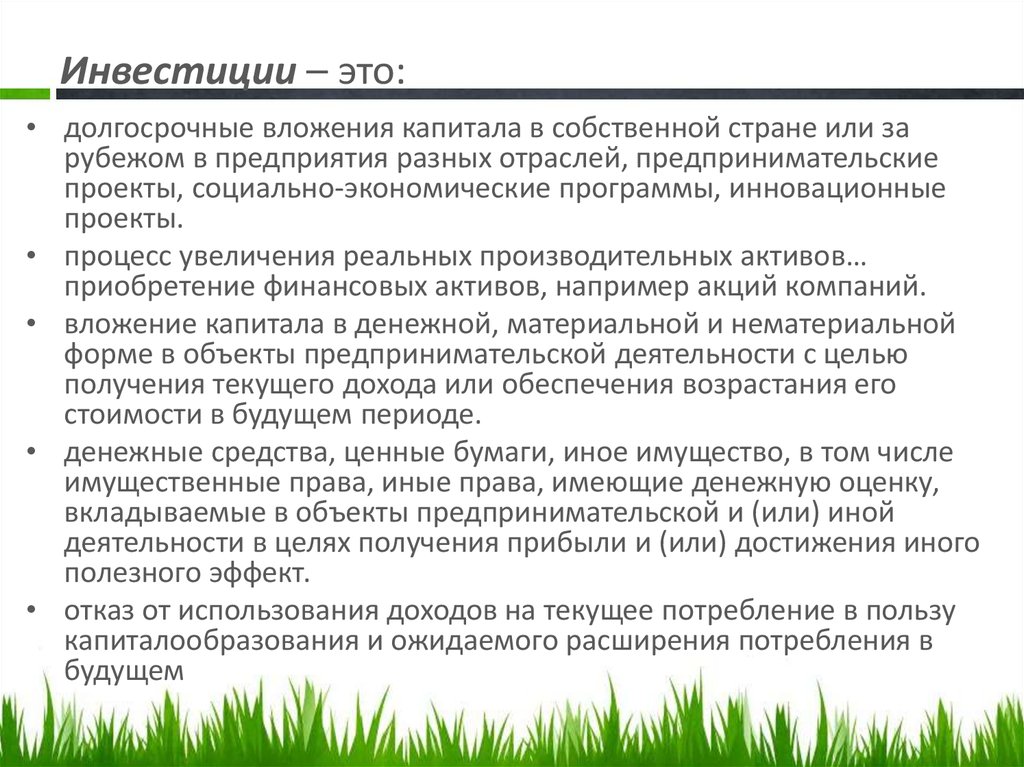

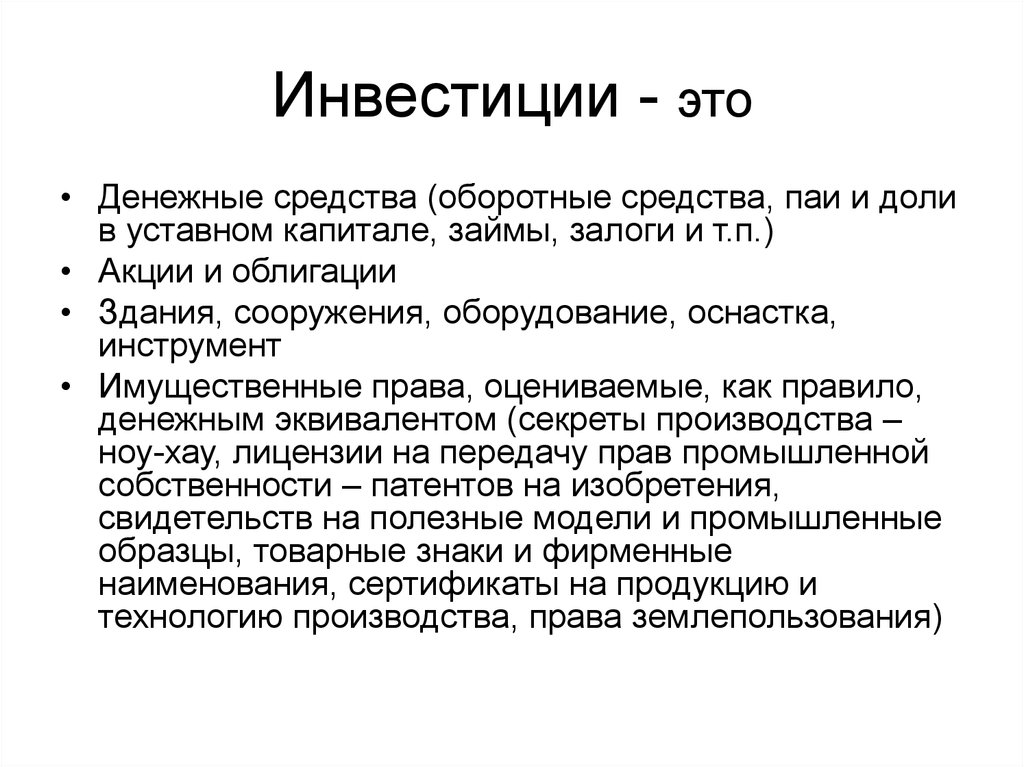

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, и иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного

В самом общем смысле под инвестициями следует понимать финансовые и иные средства, используемые для получения некоего положительного результата (экономического, социального, интеллектуального, оборонного и т.д.).

Такое определение выходит далеко за пределы экономической интерпретации, которая в широком смысле трактует слово «инвестировать» как «расстаться с деньгами сегодня, чтобы получить большую их сумму в будущем», или инвестиция — это использование денег для получения больших денег, для извлечения дохода или достижения прироста капитала, либо для того и другого. Приведенное нами определение охватывает экономическое представление об инвестициях как средстве наращивания капитана, а также представление о них как средстве достижения инвестором неэкономических целей. Например, государство, инвестируя бюджетные средства в развитие астрофизики, вряд ли рассчитывает на получение прибыли, и подобных примеров можно привести очень много. Таким образом, следует отличать общее (в широком смысле) и экономическое (в узком смысле) определения понятия инвестиций. Первое из них основывается на ожидании от вложенных средств достижения не только экономических, но и других целей. Второе сводит цели инвестиций к приращению вложенных средств. В литературе можно встретить различные варианты указанных нами групп определений.

Приведенное нами определение охватывает экономическое представление об инвестициях как средстве наращивания капитана, а также представление о них как средстве достижения инвестором неэкономических целей. Например, государство, инвестируя бюджетные средства в развитие астрофизики, вряд ли рассчитывает на получение прибыли, и подобных примеров можно привести очень много. Таким образом, следует отличать общее (в широком смысле) и экономическое (в узком смысле) определения понятия инвестиций. Первое из них основывается на ожидании от вложенных средств достижения не только экономических, но и других целей. Второе сводит цели инвестиций к приращению вложенных средств. В литературе можно встретить различные варианты указанных нами групп определений.

Примером общего определения является трактовка понятия инвестиций в Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений»:

«Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, и иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта».

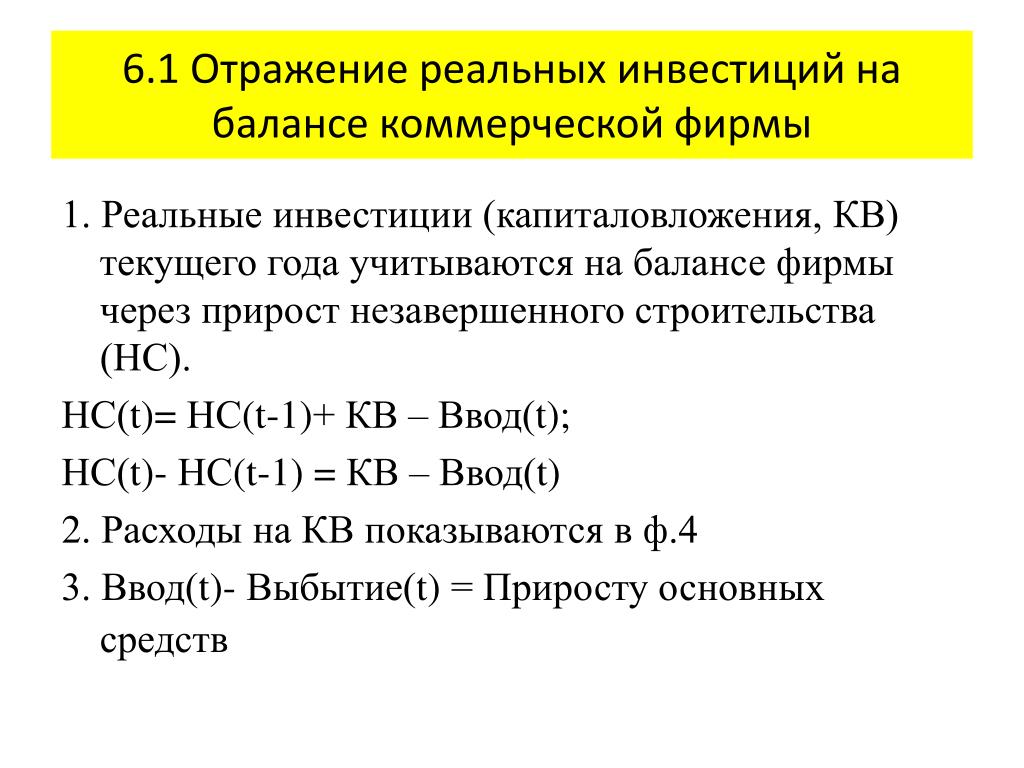

Капитальные вложения определяются как инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

Таким образом, в самом общем виде инвестиции представляют собой затраты (расход) всего того, что имеет стоимостную оценку, во имя достижения определенных экономических и других целей.

Понятие инвестиций шире, чем понятие капитальных вложений, но уже, чем понятие затрат (издержек, расходов).

Затраты бывают единовременные и текущие.

Первые относятся к инвестиционным затратам, так как они долгосрочны, вторые — текущие, непрерывно повторяющиеся затраты — не являются инвестиционными. Например, в производственном процессе текущие затраты концентрируются в себестоимости продукции, которая включает затраты на оплату труда, амортизацию, материалы и др.

Использование инвестиций происходит путем реализации инвестиционных проектов, направленных на достижение определенных, четко обозначенных целей и представляющих собой комплекс не противоречащих законодательству мероприятий и действий по реализации определенного объема инвестиций для достижения конкретных целей (результатов) в течение установленного периода времени.

Несколько иная (но совпадающая по смыслу) формулировка понятия инвестиционного проекта применительно к капитальным вложениям дается в упомянутом Федеральном законе «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», где под инвестиционным проектом понимается обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, необходимая проектная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес- план). Кроме того, закон вводит понятие приоритетного инвестиционного проекта (ИП), под которым понимается инвестиционный проект с суммарным объемом капитальных вложений, соответствующим требованиям законодательства Российской Федерации, включенный в перечень, утверждаемый Правительством Российской Федерации.

Кроме того, закон вводит понятие приоритетного инвестиционного проекта (ИП), под которым понимается инвестиционный проект с суммарным объемом капитальных вложений, соответствующим требованиям законодательства Российской Федерации, включенный в перечень, утверждаемый Правительством Российской Федерации.

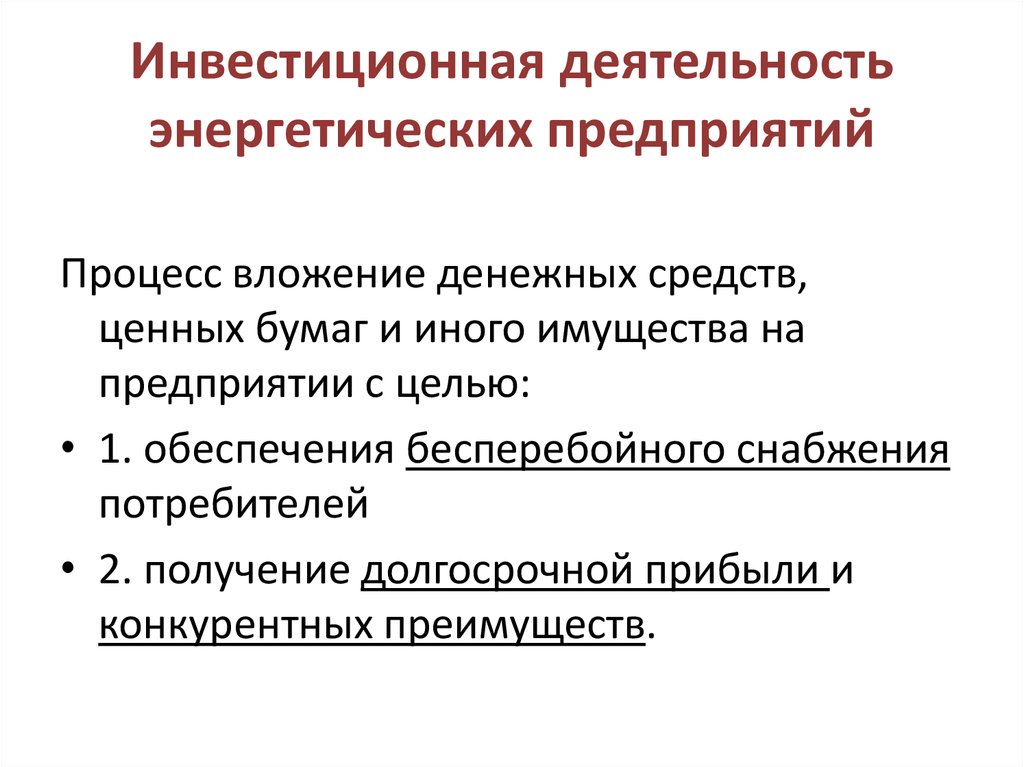

Практическое воплощение любого инвестиционного проекта немыслимо без коллективной или индивидуальной целенаправленной деятельности, устремленной на решение поставленных в проекте тактических и стратегических задач. В этом суть инвестиционной деятельности, которая в названном выше законе трактуется как вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта. Вряд ли необходимо перегружать, как это иногда делается, понятие инвестиционной деятельности перечислением видов работ, которые выполняются в процессе отбора, воплощения и эксплуатации И П.

С понятиями инвестиций и ИП тесно связаны понятия субъекта и объекта инвестиционной деятельности. Под субъектом инвестиционной деятельности понимаются физические и юридические лица, осуществляющие целенаправленные действия по решению задач, поставленных в И П. Субъектами инвестиционной деятельности являются инвесторы, заказчики, подрядчики (исполнители работ), пользователи объектов инвестиционной деятельности и другие физические и юридические лица, участвующие в реализации И П. Законодательно субъекту инвестиционной деятельности предоставлено право совмещать функции двух и более субъектов, если иное не установлено договором и (или) государственным контрактом, заключенным между ними.

Под субъектом инвестиционной деятельности понимаются физические и юридические лица, осуществляющие целенаправленные действия по решению задач, поставленных в И П. Субъектами инвестиционной деятельности являются инвесторы, заказчики, подрядчики (исполнители работ), пользователи объектов инвестиционной деятельности и другие физические и юридические лица, участвующие в реализации И П. Законодательно субъекту инвестиционной деятельности предоставлено право совмещать функции двух и более субъектов, если иное не установлено договором и (или) государственным контрактом, заключенным между ними.

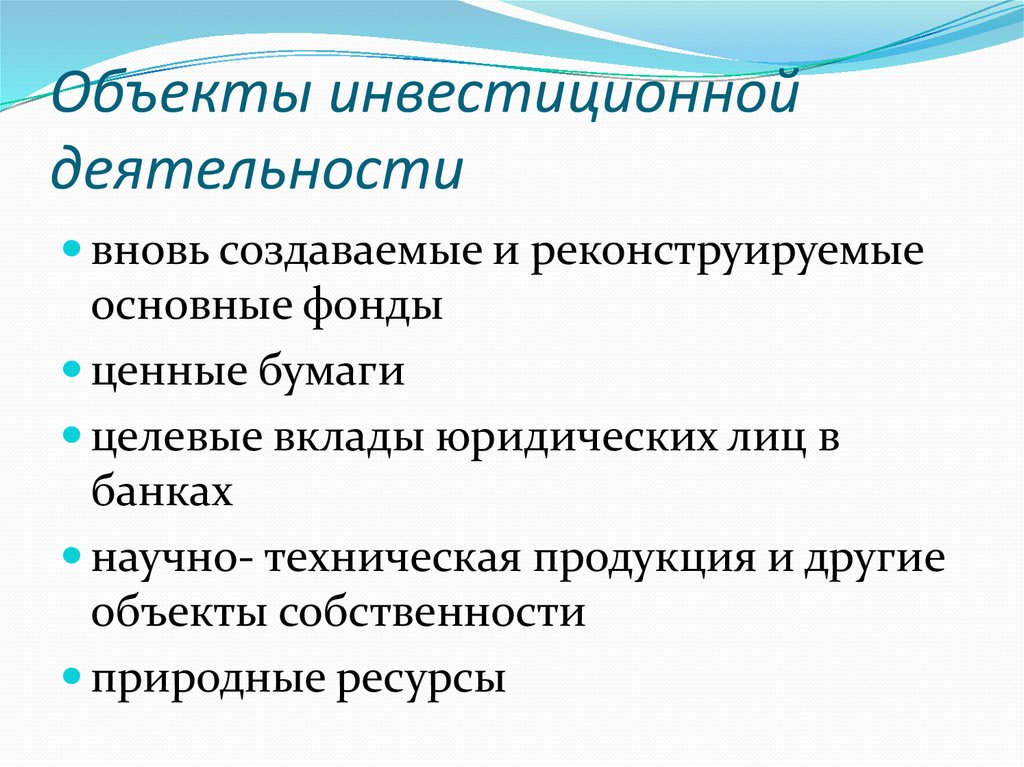

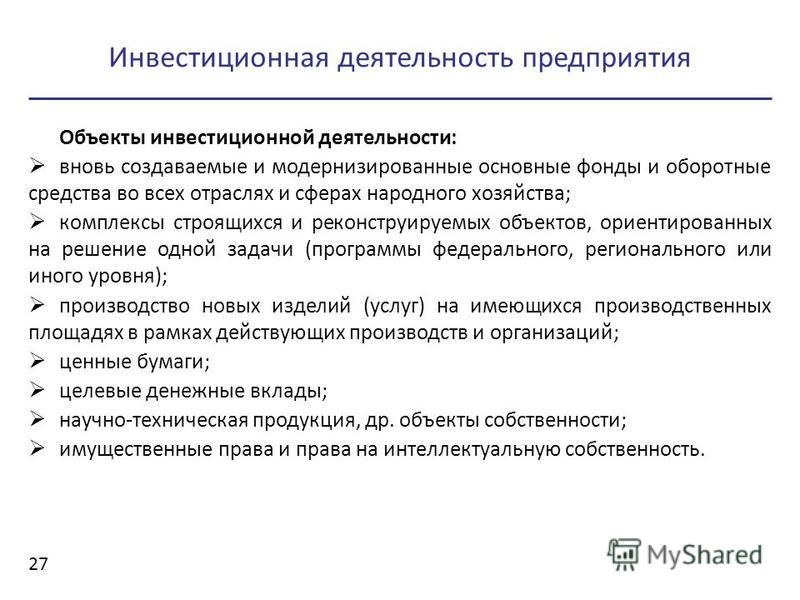

Объектами инвестиционной деятельности являются вновь создаваемое различного вида имущество предприятий и организаций производственной и непроизводственной сферы, ценные бумаги (акции, облигации, сертификаты и т.п.), научно-техническая продукция, имущественные права и права на интеллектуальную собственность, денежные вклады.

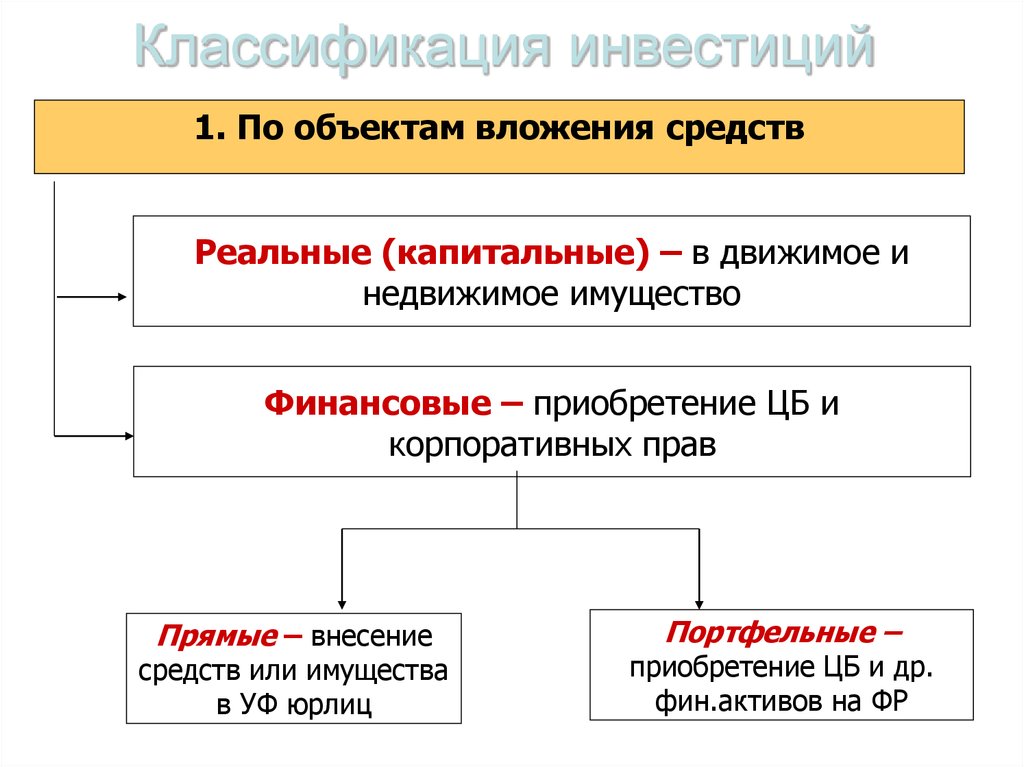

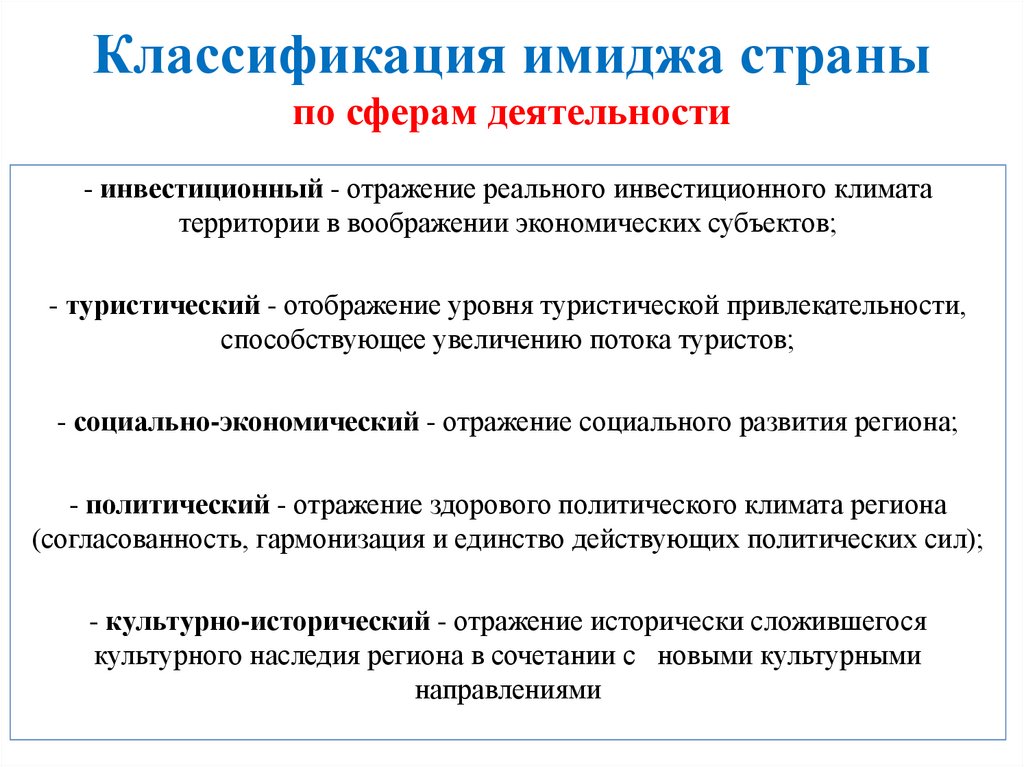

Многочисленные виды инвестиций классифицируются по следующим основным классификационным признакам:

- по объектам инвестиционной деятельности;

- срокам вложений;

- формам собственности;

- источникам финансирования;

- территориальной направленности;

- отраслевой направленности;

- сферам экономики;

- характеру участия в инвестиционном процессе;

- возможности участия в управлении и т.

д.

д.

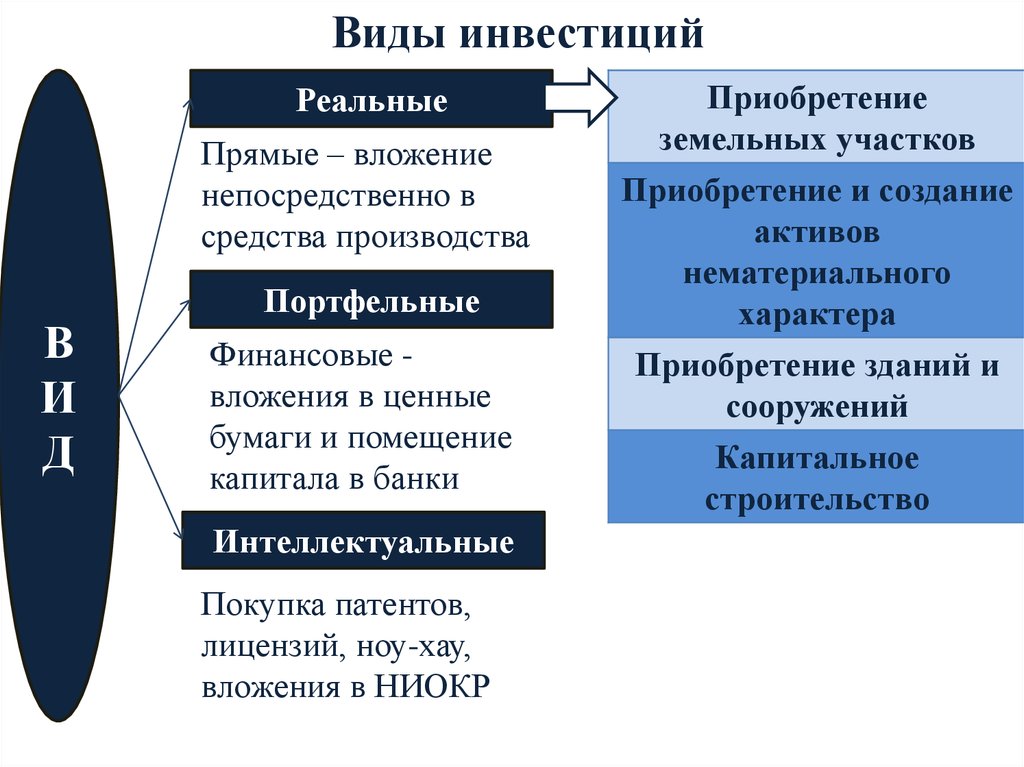

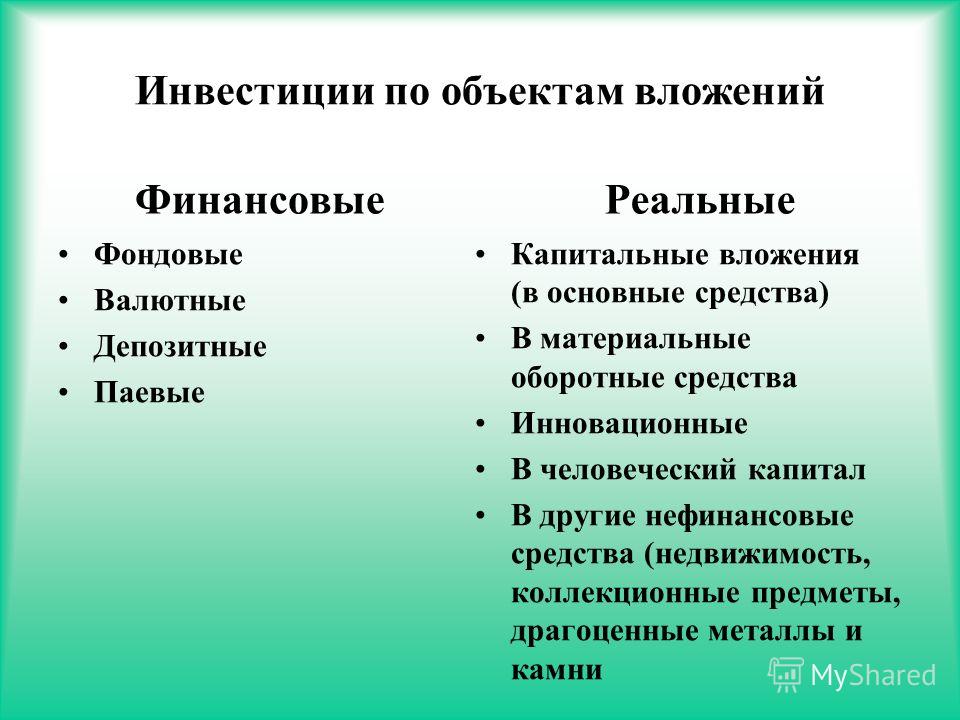

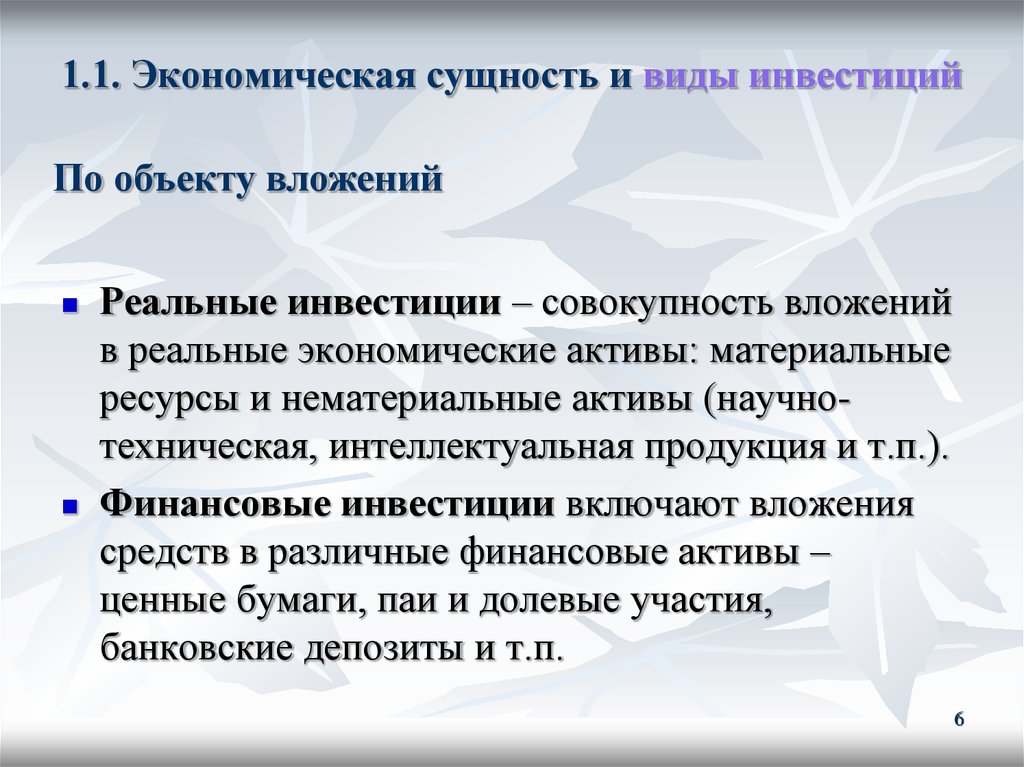

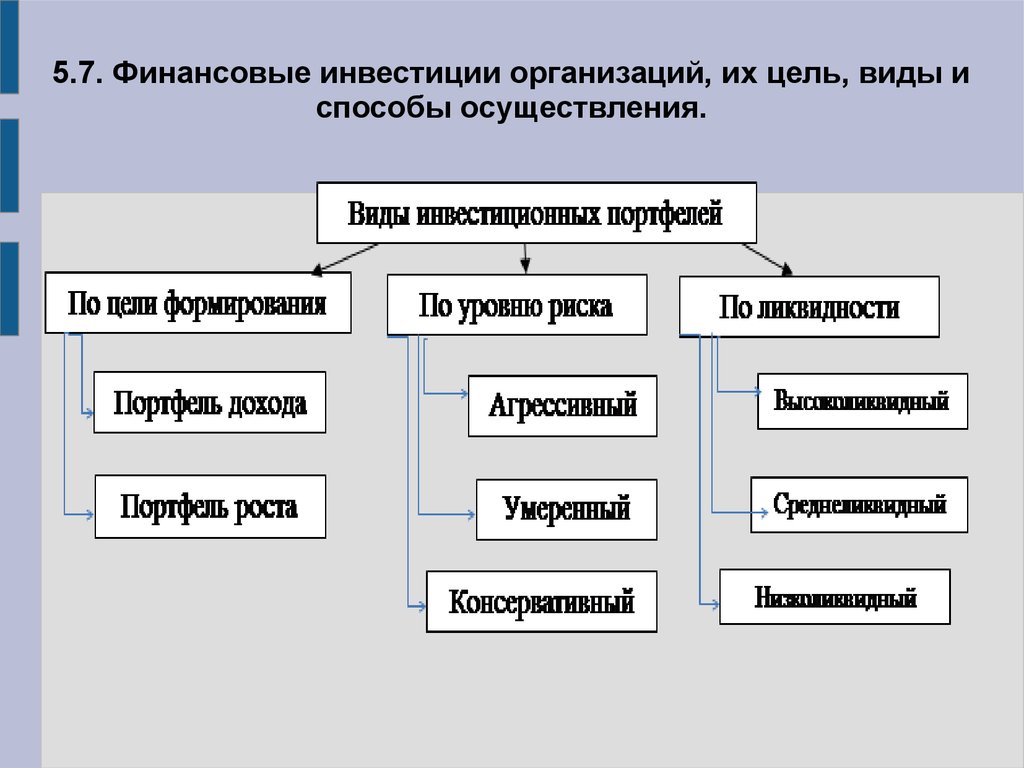

В типологии инвестирования основной является классификация инвестиций по объектам инвестиционной деятельности (или по объектам вложения инвестиций). По данному признаку выделяют реальные и финансовые инвестиции (рис. 1.1).

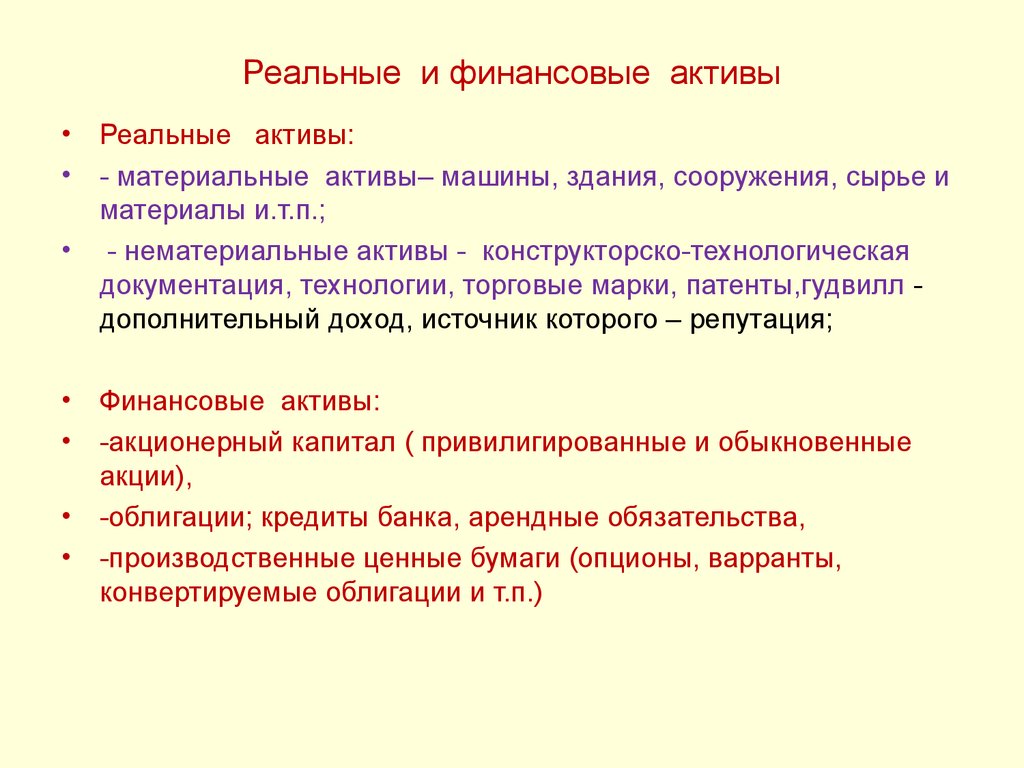

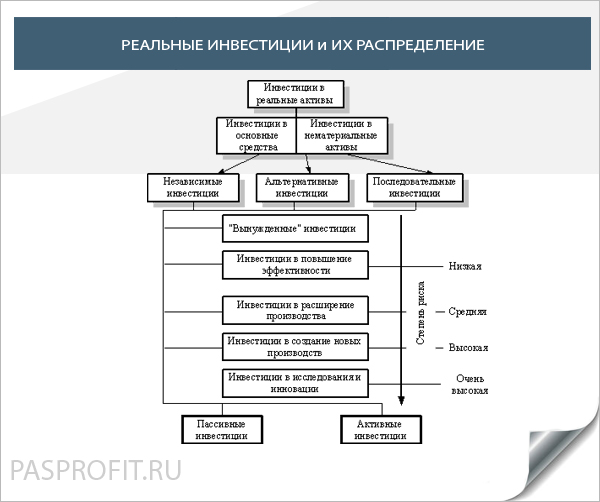

Реальные (капиталообразующие) инвестиции подразделяются на материальные и нематериальные. Первые включают инвестиции в осязаемые объекты — в здания, сооружения, машины, оборудование и т.д., вторые (потенциальные, иногда называемые интеллектуальными) — это вложение средств на приобретение патентов, лицензий, оплату научно-исследовательских работ, реализацию программ переподготовки и повышения квалификации кадров и т.п. В статистической практике реальные инвестиции именуют инвестициями в нефинансовые активы, учет которых ведется по сектору нефинансовых предприятий в соответствии с методологией Международного валютного фонда.

Рис. 1.1. Классификация инвестиций по объектам инвестирования

Финансовые инвестиции — это вложение капитала в акции, облигации, банковские вклады, инвестиционные сертификаты и другие ценные бумаги. Финансовые инвестиции подразделяют на прямые (в реальные активы), портфельные и прочие. К первым относятся вложения в акции акционерных обществ с целью получения дивидендов и приобретения права на участие в управлении. Это инвестиции, сделанные юридическими и физическими лицами, полностью владеющими организацией или контролирующими не менее 10 % акций или уставного (складочного) капитала организации. К портфельным относятся инвестиции в разные виды ценных бумаг, принадлежащие разным эмитентам, с целью повышения вероятности получения дохода от вложенных средств. К ним относится покупка акций, паев, облигаций, векселей и других долговых ценных бумаг. Они составляют менее 10 % в уставном (складочном) капитале организации. Инвестиции, не подпадающие под определение прямых и портфельных, указываются как прочие — торговые кредиты, кредиты правительств иностранных государств под гарантии Правительства Российской Федерации, прочие кредиты (кредиты международных финансовых организаций и т.д.), банковские вклады.

Финансовые инвестиции подразделяют на прямые (в реальные активы), портфельные и прочие. К первым относятся вложения в акции акционерных обществ с целью получения дивидендов и приобретения права на участие в управлении. Это инвестиции, сделанные юридическими и физическими лицами, полностью владеющими организацией или контролирующими не менее 10 % акций или уставного (складочного) капитала организации. К портфельным относятся инвестиции в разные виды ценных бумаг, принадлежащие разным эмитентам, с целью повышения вероятности получения дохода от вложенных средств. К ним относится покупка акций, паев, облигаций, векселей и других долговых ценных бумаг. Они составляют менее 10 % в уставном (складочном) капитале организации. Инвестиции, не подпадающие под определение прямых и портфельных, указываются как прочие — торговые кредиты, кредиты правительств иностранных государств под гарантии Правительства Российской Федерации, прочие кредиты (кредиты международных финансовых организаций и т.д.), банковские вклады.

Соотношение в экономике страны между реальными и финансовыми инвестициями является важным показателем экономического развития. «В примитивных экономиках основная часть инвестиций относится к реальным, в то время как в современной экономике большая часть инвестиций представлена финансовыми инвестициями. Высокое развитие институтов финансового инвестирования в значительной степени способствует росту реальных инвестиций. Как правило, эти две формы являются взаимодополняющими, а не конкурирующими».

В структуре инвестиций в экономике России происходят изменения, характерные для страны с развивающимися рыночными отношениями. Об этом свидетельствует динамика объемов инвестиций в нефинансовые активы (реальные инвестиции) и финансовых вложений, учет которых по методологии Международного валютного фонда Росстат ведет с 1995 года.

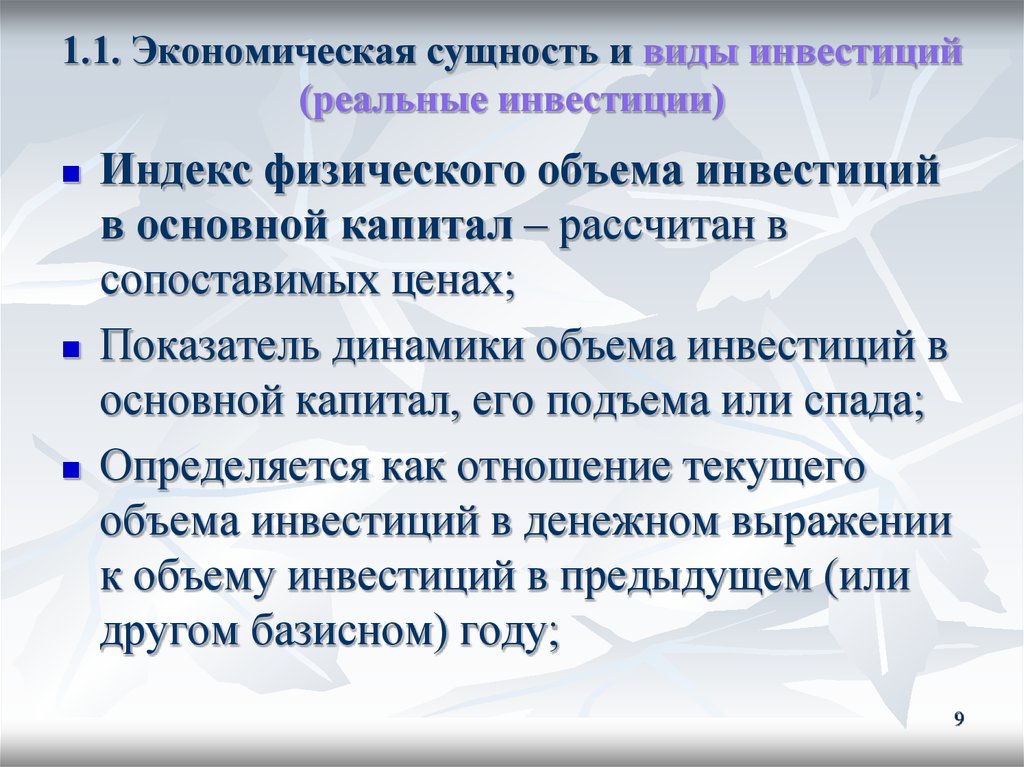

В Российском статистическом ежегоднике, к сожалению, отсутствуют данные об объемах инвестиций в нематериальные и другие нефинансовые активы. Но, учитывая тот факт, что в составе инвестиций в нефинансовые активы почти 98 % составляют инвестиции в основной капитал, будем сравнивать динамику объема последних с динамикой финансовых вложений.

В табл. 1.1 представлены данные, показывающие, как изменялись за 2000-2009 годы объемы инвестиций в основной капитал и финансовых вложений организаций.

За рассматриваемый период объем инвестиций в основной капитал возрос почти в 19,5 раза, а объем финансовых вложений увеличился более чем в 123 раза. В 2009 году объем финансовых вложений более чем в 2,8 раза превысил объем вложений в основной капитал. Тенденция опережающего роста финансовых вложений по сравнению с ростом инвестиций в нефинансовые активы в России, очевидно, сохранится и в ближайшей перспективе по мере развития рынка ценных бумаг.

По срокам вложений инвестиции подразделяются на краткосрочные (на период до одного года), среднесрочные (от одного до трех лет) и долгосрочные (на срок свыше трех лет).

По формам собственности обычно выделяют государственные, частные, иностранные и смешанные инвестиции. Этим не исчерпываются все формы собственности, поэтому в статистической практике поданному признаку выделяют муниципальные инвестиции, инвестиции потребительской кооперации, общественных и религиозных организаций (объединений). Кроме того, смешанные инвестиции подразделяются на смешанные российские и совместные российские и иностранные. На наш взгляд, при классификации по данному признаку необходимо из состава государственной собственности выделять федеральную и собственность субъектов Российской Федерации.

Кроме того, смешанные инвестиции подразделяются на смешанные российские и совместные российские и иностранные. На наш взгляд, при классификации по данному признаку необходимо из состава государственной собственности выделять федеральную и собственность субъектов Российской Федерации.

Рис. 1.2. Классификация инвестиций по формам собственности

В статистической практике используются различные классификации инвестиций по направлениям их использования, например инвестиции в основной капитал могут классифицироваться по формам собственности, по отраслям экономики и т.д.

По территориальному (региональному) признаку необходимо выделять внутренние инвестиции, вкладываемые в отечественные объекты, которые, в свою очередь, дифференцируются по регионам страны; внешние (зарубежные) инвестиции, вкладываемые за рубежом.

По сферам экономики можно выделить производственные и непроизводственные инвестиции.

В литературе по-разному классифицируют инвестиции по степени инвестиционного риска. По одной классификации поданному признаку различают агрессивные, умеренные и консервативные инвестиции. Первые из них характеризуются высокой прибыльностью, низкой ликвидностью и высокой степенью риска. Для умеренных инвестиций характерна умеренная степень риска, а к консервативным относятся инвестиции с высокой ликвидностью и низкой степенью риска.

По одной классификации поданному признаку различают агрессивные, умеренные и консервативные инвестиции. Первые из них характеризуются высокой прибыльностью, низкой ликвидностью и высокой степенью риска. Для умеренных инвестиций характерна умеренная степень риска, а к консервативным относятся инвестиции с высокой ликвидностью и низкой степенью риска.

Подругой классификации поданному признаку выделяются высокодоходные, сред не доходные, низкодоходные и бездоходные инвестиции1.

В составе инвестиций выделяют так называемые автономные инвестиции, которые не связаны с изменением уровня доходов. К ним относятся значительная часть государственных инвестиций с длительным сроком освоения, государственные капиталовложения и инвестиции, являющиеся прямым следствием изобретений.

Указанные инвестиции необходимо отличать от инвестиций с аналогичным названием при классификации инвестиций по совместимости их осуществления. Поданному признаку выделяют независимые (автономные) инвестиции, которые могут быть реализованы как независящие от других объектов инвестирования в общей инвестиционной программе предприятия, взаимозависимые, очередность реализации или последующая эксплуатация которых зависит от других объектов инвестирования, и взаимоисключающие, которые требуют альтернативного выбора1.

Инвестиции (капитальные вложения) в основной капитан классифицируются также по отраслевому назначению строящихся объектов:

- объекты производственного назначения;

- объекты сельскохозяйственного назначения;

- объекты транспорта и связи;

- жилищное строительство;

- геолого-разведочные работы;

- объекты социальной сферы (учреждения здравоохранения, образования, культуры, торговли и др.).

В международной практике в составе инвестиций выделяются: венчурные, прямые, портфельные и аннуитет. К венчурным относятся инвестиции, направляемые в ИП. имеющие высокую степень риска: к прямым — вложения в основной капитал предприятий и организаций производственной и непроизводственной сферы. Понятие портфельных инвестиций нами уже ранее рассмотрено. Аннуитет включает инвестиции, которые приносят вкладчику доход через равные промежутки времени.

Реальные (нефинансовые) инвестиции чаще всего подразделяют на две группы: материальные (вещественные) и нематериальные. В отечественной статистической практике в структуре инвестиций в нефинансовые активы принято выделять:

В отечественной статистической практике в структуре инвестиций в нефинансовые активы принято выделять:

- инвестиции в основной капитал;

- инвестиции в нематериальные активы;

- инвестиции в другие нефинансовые активы;

- затраты на научно-исследовательские, опытно-конструкторские и технологические работы.

Инвестиции в основной капитал включают все затраты на создание и воспроизводство основных средств, куда входят: новое строительство. расширение, а также реконструкция и модернизация объектов, которые приводят к увеличению первоначальной стоимости объектов и относятся на добавочный капитал организации, приобретение машин, оборудования, транспортных средств, затраты на формирование основного стада, выращивание многолетних насаждений и т.д. Начиная с 2001 года инвестиции в основной капитал учитываются без налога на добавленную стоимость.

Инвестиции в нематериальные активы, по классификации Росстата. включают объекты интеллектуальной собственности: патенты, авторские права, деловую репутацию организации и т. д.

д.

К инвестициям в другие нефинансовые активы отнесены затраты на приобретение в собственность земельных участков, объектов природопользования и других нефинансовых активов. Затраты на приобретение земельных участков и объектов природопользования отражаются на основе документов, выданных государственными органами по земельным ресурсам и землеустройству согласно оплаченным или принятым к оплате счетам.

Инвестиции на научно-исследовательские, опытно-конструкторские и технологические работы включают расходы, связанные с выполнением работ, отражаемых в бухгалтерском учете в качестве вложений во внеоборотные активы, по которым получены результаты, подлежащие правовой охране, но не оформленные в установленном порядке, или по которым получены результаты, не подлежащие правовой охране в соответствии с нормами действующего законодательства. В структуре инвестиций в нефинансовые активы наибольший вес составляют инвестиции в основной капитал, что видно из табл. 1.2, где представлена динамика этой структуры за период 2000 с по 2009 год.

1.2, где представлена динамика этой структуры за период 2000 с по 2009 год.

Могут быть использованы и другие классификации реальных инвестиций. Например, Ю. Блех и У. Гетце рекомендуют реальные инвестиции по признаку (критерию) их причины разграничивать на инвестиции по созданию, текущие и дополняющие (рис. 1.3).

Инвестиции по созданию вкладываются на открытие нового предприятия или филиала существующего. Текущие инвестиции направляются на текущий и капитальный ремонт и на замену (обновление) парка машин и оборудования. Дополняющие инвестиции направляются на развитие производства и обеспечение безопасности на существующих производственных площадях предприятия.

Близкой по структуре к приведенной классификации является классификация пожизненным циклам предприятия. В соответствии с этим признаком выделяют начальные инвестиции (нетто-инвестиции) — на создание предприятия: экстенсивные — на расширение существующего предприятия; реинвестиции — на воспроизводство основных фондов на действующем предприятии.

На уровне предприятия реальные инвестиции можно классифицировать также по его функциональным сферам: материально-техническое снабжение, производство, сбыт и т.д.

Другая классификация, используемая на этом уровне, предусматривает выделение следующих групп инвестиций: на замену оборудования, на модернизацию оборудования, на расширение производства, на диверсификацию и стратегические инвестиции.

Рис. 1.3. Виды реальных инвестиций по критерию «причина инвестиций»

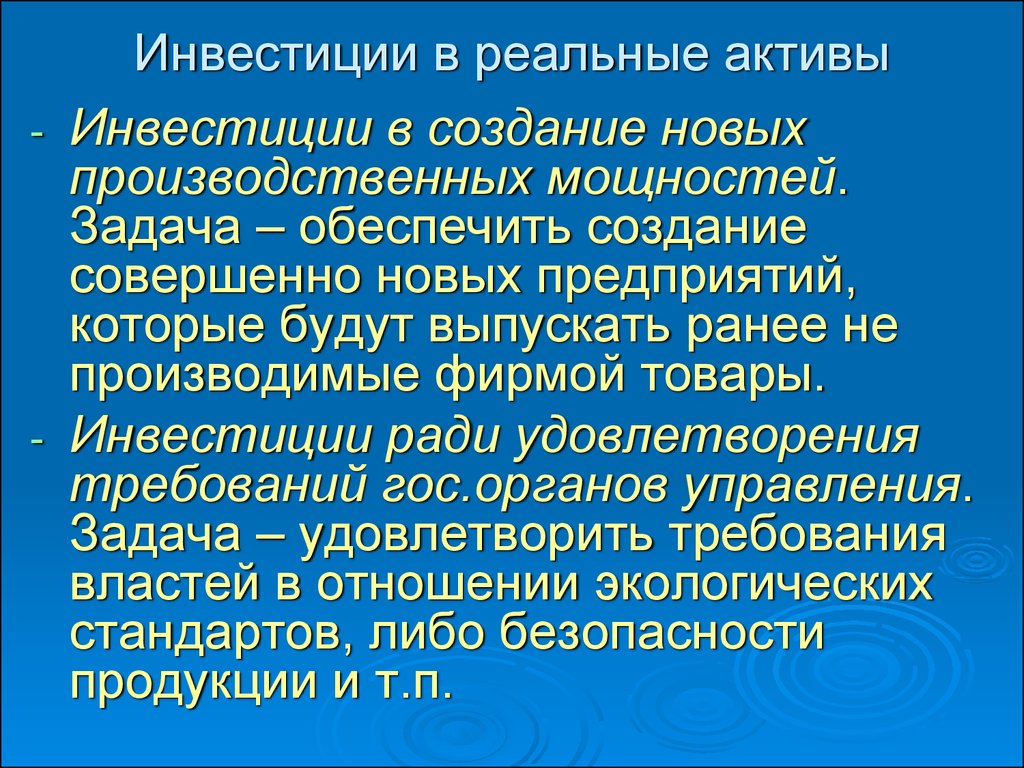

Несколько иначе рекомендуют подразделять инвестиции в реальные активы (куда включаются нематериальные активы) И.В. Липсиц и В.В. Коссов. По их мнению, следует выделять следующие группы инвестиций.

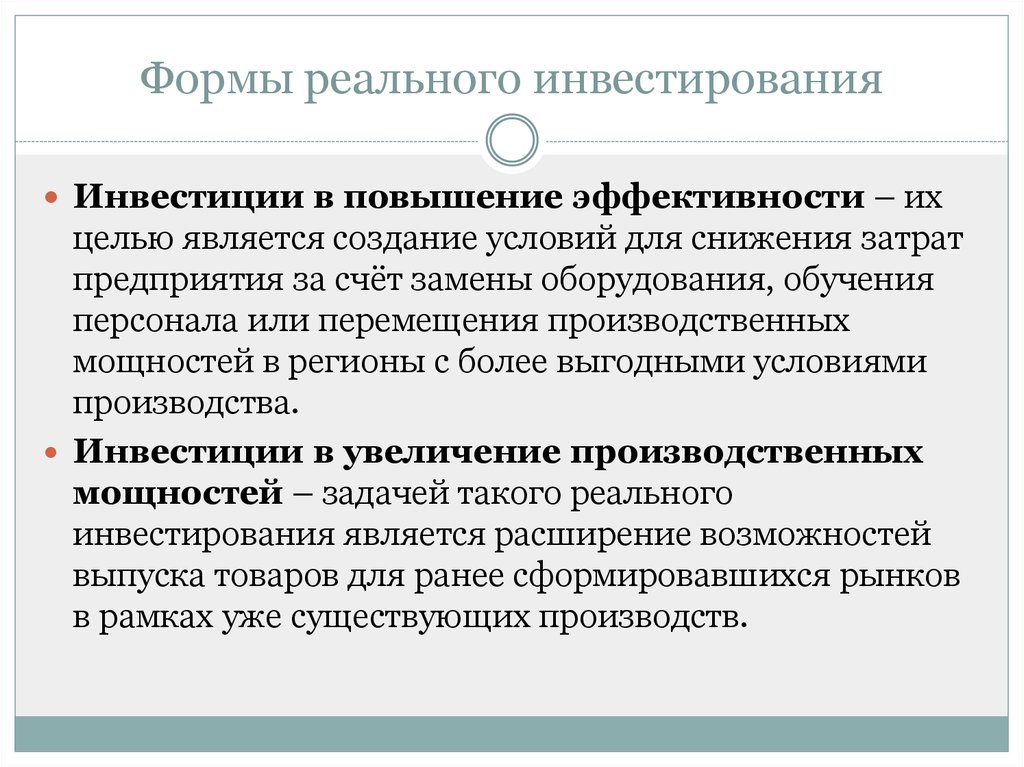

Инвестиции в повышение эффективности. Их целью является прежде всего создание условий для снижения затрат фирмы за счет замены оборудования, обучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства.

Инвестиции в увеличение производственных мощностей. Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств.

Задачей такого инвестирования является расширение возможностей выпуска товаров для ранее сформировавшихся рынков в рамках уже существующих производств.

Инвестиции в создание новых производственных мощностей. Такие инвестиции призваны обеспечить создание совершенно новых предприятий, которые будут выпускать ранее не изготавливавшиеся фирмой товары (или обеспечивать оказание нового типа услуг), либо позволять фирме предпринять попытку выхода с ранее уже выпускавшимися товарами на новые для нее рынки.

Инвестиции ради удовлетворения требовании государственных органов управления. Эта разновидность инвестиций становится необходимой в том случае, когда фирма оказывается перед необходимостью удовлетворить требования властей в отношении экологических стандартов, либо безопасности продукции, либо иных условий деятельности, которые не могут быть обеспечены за счет только совершенствования менеджмента.

Подобная классификация инвестиций строится исходя из различного уровня риска, характерного для каждой из перечисленных групп.

Сточки зрения инвестиционной стратегии предприятия рекомендуется также выделять пассивные инвестиции, которые обеспечивают в лучшем случае неухудшение показателей прибыльности вложений. и активные, которые обеспечивают повышение конкурентоспособности предприятия.

Реальные инвестиции — понятие, виды и формы реального инвестирования

#

Инвестиции

В России наиболее популярными направлениями реальных инвестиций являются предприятия по добыче полезных ископаемых, нефтепереработки и пищевая промышленность.

Навигация по статье

Что такое реальные инвестиции

Виды реальных инвестиций, классификация, пример

Формы реальных инвестиций и особенности управления ими

Управление рисками при реальном инвестировании

Объекты реальных инвестиций

Инвестиции в реальный сектор экономики, активы и бизнес

Инвестиционные проекты для портфеля реальных инвестиций

Лизинг как метод финансирования реальных инвестиций

Методы оценки эффективности реальных инвестиций

У человека, далекого от мира финансов и бизнеса, имеется весьма смутное представление о том, что такое инвестиции. Обычно под этим понятием люди понимают финансовые вложения в покупку различных ценных бумаг, рынок Forex или покупку недвижимости. Но кроме финансовых инвестиций также бывают вложения в реальный сектор или, как еще их называют, — реальные инвестиции.

Обычно под этим понятием люди понимают финансовые вложения в покупку различных ценных бумаг, рынок Forex или покупку недвижимости. Но кроме финансовых инвестиций также бывают вложения в реальный сектор или, как еще их называют, — реальные инвестиции.

Что такое реальные инвестиции

Под финансовыми инвестициями принято понимать вложения денежного капитала в различные финансовые инструменты — акции, облигации, товарные фьючерсы и т. п. По сути, это покупка спекулятивных активов с целью их дальнейшей перепродажи по более выгодной цене. А какие инвестиции называются реальными?

Реальными инвестициями называют вложения в реальный сектор экономики, то есть в производство и сферу услуг, в создание материальных и нематериальных ценностей. Если смотреть на инвестиции с точки зрения макроэкономики, то это вложения в общее улучшение материального благосостояния общества.

Таким образом, реальные инвестиции — это вложения в поддержание хозяйственного комплекса, а также в его модернизацию и расширение. В данном случае инвестиции могут быть направлены на приобретение или создание как материальных, так и нематериальных ценностей (объектов интеллектуальной собственности — производственных лицензий, художественных произведений, программного обеспечения и т. д.).

В данном случае инвестиции могут быть направлены на приобретение или создание как материальных, так и нематериальных ценностей (объектов интеллектуальной собственности — производственных лицензий, художественных произведений, программного обеспечения и т. д.).

Реальное инвестирование — это, в большинстве случаев, финансирование крупных дорогостоящих проектов. Если при осуществлении финансовых инвестиций можно покупать ценные бумаги малыми партиями буквально за несколько тысяч или даже несколько сотен долларов, в реальном секторе любые вложения почти всегда представляют собой довольно крупные суммы.

По этой причине реальные инвесторы — это либо богатые частные лица, либо юридические лица, обладающие крупным капиталом. Только они являются достаточно состоятельными, чтобы обеспечить финансирование проектов по строительству, модернизации и расширению производственных комплексов различного масштаба.

Виды реальных инвестиций, классификация, пример