Содержание

Реализация залогового имущества: как и где проходят торги

- Автор

admin 03.09.2022

2788

Если заемщик не исполняет обязанности по договору, банк вправе обратить взыскание на заложенное имущество и реализовать его на аукционе. Это позволяет любому физическому или юридическому лицу приобрести по сниженной цене недвижимость, транспорт, оборудование, драгоценности, технику и другие вещи.

Что относится к залоговому имуществу

В соответствии со статьей № 336 ГК РФ это может быть любая вещь или права на имущество, за исключением:

- единственного жилья должника;

- предметов быта;

- личных и профессиональных вещей;

- сбережения в объеме до трех прожиточных минимумов;

- имущественные права, связанные с личностью владельца – право на получение пенсии по потере кормильца, алиментов и тому подобные.

Чаще всего закладывают коммерческую, жилую недвижимость, транспорт, земельные участки, технику и оборудование.

Факт: стоимость залогового имущества фиксируют в договоре при заключении сделки между заемщиком и банком. Имущество оценивают банковские сотрудники либо независимый эксперт при желании заемщика.

Как банк получает залоговое имущество

В зависимости от ситуации банк может получить залоговое имущество как в добровольном, так и принудительном порядке. В первом случае заемщик продает имущество и погашает долг. Во втором происходит внесудебное и при необходимости – судебное разбирательство.

Как купить залоговое имущество у банка: руководство

- Выберите лот.

- Подайте заявку на участие в торгах на сторонней площадке, на официальном сайте или в банковском отделении.

- Следите за аукционом. Изначальную цену устанавливает кредитор. Лот достается покупателю, предложившему наибольшую цену.

- При победе обратитесь в банковское отделение и заключите договор купли-продажи. Возможно оформление кредита и покупка недвижимости в ипотеку.

- Примите приобретенное имущество и подпишите акт приема-передачи.

Перед тем как подписать документы тщательно проверьте качество имущества и документацию. Узнайте о возможных ограничениях, наложенных судебными приставами.

Перед тем как подписать документы тщательно проверьте качество имущества и документацию. Узнайте о возможных ограничениях, наложенных судебными приставами.

Список площадок и банков

Посмотреть список залогового имущества и поучаствовать в торгах можно как на официальном сайте банка, так и на специальных площадках.

| Ссылка | Площадка | Особенности |

| https://www.rosim.ru | «Росимущество» | Акции, бытовая и компьютерная техника, древесина, топливо, металл, недвижимость и земельные участки, различное оборудование, товары народного потребления, транспортные средства и запчасти. |

| http://www.zalog.lot-online.ru | Всероссийская универсальная электронная торговая площадка «Лот-онлайн» | Недвижимость, транспорт, оборудование для бизнеса, акции, долги. Сайт работает с несколькими крупными российскими банками, среди которых «Росбанк», «ДОМ. РФ» и «Сбербанк». РФ» и «Сбербанк». |

| https://www.b2b-center.ru/debt/market.html | Центр электронных торгов Business to business (B2B) | Земельные участки, недвижимость, транспорт и многое другое. Подробная информация о каждом лоте. |

| http://centerr.ru/ | «Центр реализации» | Торги по банкротству, бизнесу и продажа малоценного имущества. |

На площадках представлено не все залоговое имущество. Некоторые лоты можно найти только на официальном сайте банка в соответствующем разделе:

- «Открытие» (коммерческая и жилая недвижимость): https://www.open.ru/about/m-property

- «Росбанк» (недвижимость): https://www.rosbank.ru/ru/prod_nedv.php

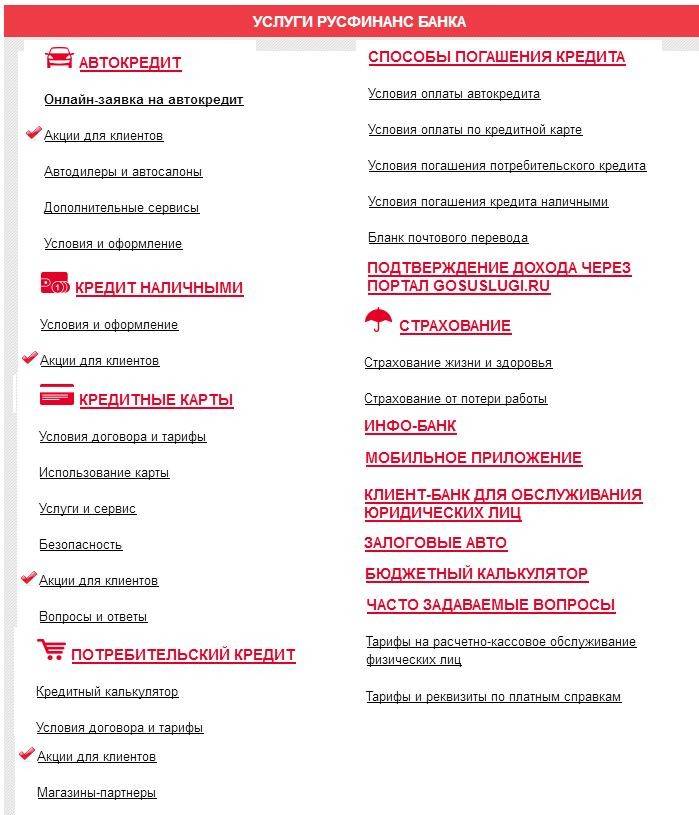

- «Русфинанс Банк» (автомобили): https://www.rusfinancebank.ru/ru/zalogovie-auto.html

- «Сбербанк»: https://www.sberbank.ru/ru/fpartners/realty

- «Альфа-Банк»: https://www.alfabank.by/about/selling/

- ВТБ: https://www.vtb.ru/personal/drugie-uslugi/zalog/

- «СКБ-Банк»: https://skbbank.

ru/corporate/kreditovanie/zalog

ru/corporate/kreditovanie/zalog - «Союз»: https://www.banksoyuz.ru/ru/retail/property_for_sale

- «Санкт-Петербург»: https://www.bspb.ru/retail/lien

- «Абсолют»: https://absolutbank.ru/personal/loans/mortgage/kvartiry-klientov

- «ОТП»: https://www.otpbank.ru/retail/pledged-property

- «Уралсиб»: https://bank.uralsib.ru/bank/pledge/index.wbp

- «Райффайзенбанк»: https://www.raiffeisen.ru/retail/mortgageloans/pledge_shop

- «Локо-Банк»: https://www.avito.ru/lockobank_auto

- «Зенит»: https://www.zenit.ru/personal/property-sale

- «МТС-банк»: https://www.mtsbank.ru/about/collateral/vitrina/property

- «Запсибкомбанк»: https://www.zapsibkombank.ru/imushchestvo

Факт: у «Газпромбанка», «Промсвязьбанка», «Россельхозбанка», банка «Сетелем» нет возможности онлайн-торгов. Список лотов придется получать в офисе. «Бинбанк» и «Локобанк» реализуют залоговое имущество через Avito.

Реализация залогового имущества позволяет купить квартиру, автомобиль или любую другую вещь по сниженной цене. Из минусов покупки на аукционе можно выделить возможные ограничения от судебных приставов, сложности при проверке качества имущества.

Из минусов покупки на аукционе можно выделить возможные ограничения от судебных приставов, сложности при проверке качества имущества.

Получайте лучшие статьи на почту

admin

Выпускник факультета Экономика РГГУ. С 2013 по 2015 г. работал в сфере кредитования под залог недвижимости в различных компаниях. С 2015 по 2016 в банке по направлению вклады. С 2016 по н.в. являюсь инвестиционным аналитиком по таким направлениям как недвижимость и финансовые рынки..

Сбор под защитой ЮНЕСКО | Банковское обозрение

Весной 2014 года организаторы назначили гостям сбор в уникальном по красоте итальянском городе Брешия, расположенном неподалеку от промышленной столицы страны — Милана, поскольку там параллельно проходила конференция «Riforma catastale, fiscalità ed effetti sul mercato immobiliare», организованная OSMI Borsa Immobiliare, специальным агентством местной ТПП по организации услуг для рынка недвижимости.

Поэтому 11 апреля, в первый день конференции, российская делегация посетила миланский Palazzo Turati. Отечественные банкиры, оценщики и специалисты по управлению недвижимостью смогли не только прослушать сообщения европейских коллег, но и в неформальной обстановке поучаствовать в обсуждении профессиональных тем. С докладом об особенностях кадастровой оценки в современной России перед иностранными специалистами выступил Максим Скатов, генеральный директор Независимого консалтингового центра «Эталонъ». Спикер порадовал европейцев сообщением, что у нас в стране наконец сформирован государственный кадастр недвижимости.

Российская специфика

«Мы завершили тяжелую работу по подготовке к налогообложению исходя из кадастровой стоимости. Основной особенностью государственного кадастра недвижимости является открытость, доступность для всех: собственников, налоговых органов, оценщиков», — сообщил Максим Скатов. Пока лишь отдельные регионы перешли на новый принцип налогообложения, так что рано говорить об эффективности, но данная новация важна для всех, кто работает с имуществом, включая банки, занимающиеся проектным финансированием.

Пока лишь отдельные регионы перешли на новый принцип налогообложения, так что рано говорить об эффективности, но данная новация важна для всех, кто работает с имуществом, включая банки, занимающиеся проектным финансированием.

С 12 по 13 апреля участники снова встретились — на этот раз уже в Брешии, в Hotel Vittoria 5*, чтобы в рамках конференции «Управление недвижимостью: девелопмент, оценка, кредитование» обсудить внутрироссийские проблемы. Большой интерес собравшихся вызвали доклады представителей банковского сообщества, от которых зависит кредитование девелоперских проектов и сделок по покупке недвижимости.

По словам банковских специалистов по проектному финансированию, лишь 10–15% проектов, переданных в банк для получения кредита, получают одобрение. Бывают случаи, когда проект не вписывается в стратегию банка, но в основном проблемы в том, как документы проработаны и обсуждаются, уверяют банкиры. Докладчики постарались дать аудитории рекомендации: что необходимо, чтобы получить кредиты в банках.

Так, Наталья Сосновская, начальник отдела проектного финансирования МТС-Банка, в докладе «Проблемы инвестиционного кредитования застройщиков» пояснила, что банкиры предпочитают финансировать проекты с долевым участием, как менее рискованные. Для новой строительной компании почти нереально получить финансирование, в то же время от крупных застройщиков банк требует оформлять каждый проект на отдельную компанию — ради разделения денежных потоков. «Возникает разница между пожеланиями застройщиков и требованиями банков», — резюмировала Наталья Сосновская.

Можно привозить западных застройщиков в РФ, конкуренция будет расти, и российские застройщики станут более ответственными

Из доклада было очевидно, что брать долгосрочные кредиты под строительство или покупку недвижимости сейчас крайне невыгодно: «Стоимость пятилетних денег дороже, чем трехлетних, на пять лет ставки в среднем 15–16% годовых и растут, и нельзя сказать с уверенностью, какими они будут завтра, поскольку и для банков растет стоимость привлечения МБК, а соответственно и заемных средств».

Акцент на ответственность

Елена Волохина, главный экономист Росинтербанка, обратила внимание потенциальных клиентов на то, насколько важно идти на контакт с банком, не скрывать имеющиеся проблемы и совместно искать пути их решения. Эксперт сказала, что обсуждая финансирование строительства производственного объекта, для оценки рисков всегда требует предоставлять ей протоколы о намерениях от будущих заказчиков или покупателей конечного продукта.

Важным условием для предоставления кредита является возможность обратного выкупа для его погашения. «Российские застройщики не всегда готовы взять этот риск. Западные готовы. Можно находить таких застройщиков, привозить их в РФ, конкуренция будет расти, и российские застройщики станут более ответственными», — предложила Елена Волохина. Эксперт считает, что застройщикам выгодно принимать на себя часть рисков, поскольку иначе банк регулирует риски стоимостью заемных средств. Она также считает, что оценщикам, помимо оценки бизнеса, стоит заниматься упаковкой проектов, выдавать рекомендации, позволяющие клиенту получить одобрение на кредитном комитете в банке.

Она также считает, что оценщикам, помимо оценки бизнеса, стоит заниматься упаковкой проектов, выдавать рекомендации, позволяющие клиенту получить одобрение на кредитном комитете в банке.

Наталия Соболева, директор департамента развития бизнеса НКЦ «Эталонъ», рассказала оценщикам, какие риски несут банки, руководствуясь какими правилами там оценивают залоги, чтобы перестраховаться. «С точки зрения банка есть три стоимости имущества: рыночная, справедливая и залоговая. Оценщики знают, что такое рыночная стоимость, как считаются остальные, они не знают. Но у банкиров есть документ 254-П. Справедливая стоимость рассчитывается при резервировании на возможные потери по ссудам», — пояснила она.

Дмитрий Минимуллин, руководитель залоговой службы банка «Открытие», в своем докладе попытался сформировать у аудитории полное представление о том, какими законами руководствуются залоговики в своей работе и как трансформируется законодательство.

Михаил Иголкин, замначальника информационно-аналитического отдела Городского управления инвентаризации и оценки недвижимости Санкт-Петербурга, рассказал о внедрении региональной информационной системы, позволяющей любому желающему получить данные инвентаризации, информацию из реестра прав, кадастровой палаты и узнать кадастровую стоимость земельного участка. Перспективы инвестирования в Крым затронул гендиректор компании «Русфинанс» Александр Субботин.

Перспективы инвестирования в Крым затронул гендиректор компании «Русфинанс» Александр Субботин.

Деловая часть конференции завершилась круглым столом, во время которого представители банков, оценщики, специалисты по недвижимости обсудили сложные вопросы, касающиеся способов оценки залогов, кадастровой и рыночной стоимости имущества, тонкости законодательства и многие другие, волнующие рынок. Большой интерес у участников вызвали разъяснения юриста Елены Поветкиной об особенностях толкования профильного законодательства высшими судебными инстанциями РФ.

Дискуссии в Тоскане

Позднее профессиональные дискуссии продолжились уже в неформальной обстановке — на экскурсиях, в автобусе, и даже в аутлетах и в самолете по пути в Москву. За неделю участники конференции успели посмотреть половину Италии, перемещаясь из романтичной весенней Вероны в Милан, оттуда в Брешию, а после — в цветущую Тоскану, на затерянную в горах региона Кьянти виллу La Forra, выбранную организаторами в качестве базы для дальнейших «вылазок» в Сиену и Флоренцию. Туристическая тропа гостей из России пролегла также через суровый средневековый город-крепостьСан-Джиминьяно, знаменитый не только архитектурой, но и местными специалитетами, такими как сыр в вине, домашнее мороженое и копченое мясо кабана.

Туристическая тропа гостей из России пролегла также через суровый средневековый город-крепостьСан-Джиминьяно, знаменитый не только архитектурой, но и местными специалитетами, такими как сыр в вине, домашнее мороженое и копченое мясо кабана.

Столь разные по стилю, настроению и укладу жизни города, которые посетили участники конференции, объединяет одно: они признаны культурным достоянием человечества и охраняются ЮНЕСКО. Таким образом, мероприятие прошло под высоким международным покровительством.

Бывший российский банк Barclays выдал кредит, обеспеченный токенами

Экспобанк, бывшая российская дочерняя компания глобального инвестиционного банка Barclays, последовал за Silvergate и выдал кредит, который использует токены, в данном случае WAVES, в качестве залога.

Кредит предоставлен предпринимателю и налоговому консультанту Михаилу Успенскому, который купил WAVES в 2018 году для запланированного первичного размещения монет (ICO). Когда это не удалось, он попытался поставить их, прежде чем в конечном итоге решил договориться о кредите, обеспеченном токенами, с Экспобанком, который, как оказалось, был восприимчив к экспериментам с новыми выпусками кредитов.

Жетоны сейчас хранятся у стороннего нотариуса. Сумма кредита, как и условия соглашения, не разглашаются.

Barclays приобрел Экспобанк за 745 миллионов долларов за несколько месяцев до финансового кризиса 2008 года. Новая российская дочерняя компания не смогла добиться большого успеха на внутреннем рынке, и инвестиционный банк Великобритании продал ее известному местному банкиру Игорю Киму за нераскрытую сумму в начале 2019 года.

Теперь предлагайте услуги по хранению криптовалюты, говорит регулирующий орган

Эксперимент Expobank с кредитами, обеспеченными токенами, произошел после того, как Silvergate заявил, что в июле выдал кредитов на общую сумму 22,5 миллиона долларов, обеспеченных биткойнами. Калифорнийский банк начал предлагать их клиентам только в январе.

Всего несколько недель назад в России был принят закон, который вступит в силу в январе и будет регулировать централизованно выпускаемые цифровые ценные бумаги, а также определять криптовалюты как форму налогооблагаемого имущества, которое нельзя использовать в качестве платежного средства.

Представитель банка сообщил CoinDesk, что тест прошел успешно, и они будут следить за нормативными тенденциями, чтобы оценить будущий спрос на эти продукты.

См. также: Coinbase предложит клиентам в США кредиты, обеспеченные биткойнами

Этот шаг может помочь сделать Экспобанк более привлекательным для заемщиков и помочь ему подняться в банковском рейтинге России: его кредитный портфель в настоящее время томится на 54 месте по всей стране.

РАСКРЫТИЕ

Обратите внимание, что наша политика конфиденциальности, условия использования, файлы cookie и не продавать мою личную информацию были обновлены.

Лидер в области новостей и информации о криптовалютах, цифровых активах и будущем денег, CoinDesk — это средство массовой информации, которое стремится к самым высоким журналистским стандартам и соблюдает строгий набор редакционных политик. CoinDesk — независимая операционная дочерняя компания Digital Currency Group, которая инвестирует в криптовалюты и блокчейн-стартапы. В рамках своей компенсации некоторые сотрудники CoinDesk, включая сотрудников редакции, могут получить доступ к капиталу DCG в виде прав на прирост стоимости акций, которые передаются в течение нескольких лет. Журналистам CoinDesk не разрешается напрямую покупать акции DCG.

В рамках своей компенсации некоторые сотрудники CoinDesk, включая сотрудников редакции, могут получить доступ к капиталу DCG в виде прав на прирост стоимости акций, которые передаются в течение нескольких лет. Журналистам CoinDesk не разрешается напрямую покупать акции DCG.

Анна Байдакова

Узнайте больше о Consensus 2024, самом продолжительном и самом влиятельном мероприятии CoinDesk, которое объединяет все стороны криптографии, блокчейна и Web3. Перейдите на консенсус.coindesk.com, чтобы зарегистрироваться и купить пропуск прямо сейчас.

Подробнее о

банкиРоссияКредиты

Центральный банк России: Набиуллина произвела фурор на первом совещании по вопросам политики

Июльская пресс-конференция Эльвиры Набиуллиной после совещания по вопросам политики была первой как для нее, так и для Центрального банка России, к которому она присоединилась в качестве председателя 24 июня. означает отсутствие вещей для разговора.

На собрании была запущена новая программа рефинансирования, расширяющая приемлемое обеспечение нерыночными активами и увеличивающая срок до 12 месяцев. Банк запланировал первый аукцион на сумму не более 500 миллиардов рандов (16 миллиардов долларов США) с плавающей процентной ставкой с минимальной ставкой 5,75% на 29 июля.

«Первое совещание Набиуллиной по вопросам политики произвело нечто вроде взрыва», — говорит Владимир Колычев, руководитель отдела исследований Росбанка, российского подразделения Société Générale. «Первый аукцион по новому объекту большой. Он показывает, что центральный банк и Набиуллина ведут неплохие дела».

Сдвиг фокуса

Колычев говорит, что новый кредит должен помочь смягчить широкое расхождение между ставками денежного рынка и директивными ставками в России, поскольку Набиуллина продолжает смещать акцент центрального банка с поддержания стабильности обменного курса на таргетирование инфляции.

Согласно заявлению ЦБ: «Развитие системы инструментов денежно-кредитной политики Банка России, реализуемой [среднесрочными операциями рефинансирования], будет способствовать усилению процентного канала трансмиссионного механизма денежно-кредитной политики».

Объявления прозвучали после опасений, что Набиуллина была избрана губернатором по истечении срока полномочий предыдущего губернатора Сергея Игнатьева, поскольку президент Владимир Путин, возможно, намеревался положиться на нее для ускорения экономического роста. Ранее она была министром экономики и советником Путина.

| Эльвира Набиуллина, новый глава Центрального банка России, пришла в банк 24 июня |

«У рынка было много опасений по поводу способности Набиуллиной защитить независимость банка, — говорит главный экономист Альфа-банка Наталья Орлова. Поэтому в данном случае тон заявления банка был, пожалуй, не менее важен, чем его содержание, говорит Орлова.

Растущая зависимость от финансирования центрального банка уже помогла спровоцировать бум потребительских кредитов в России. По словам Колычева из Росбанка, новый инструмент теперь может смягчить опасения по поводу нехватки обеспечения, подходящего для краткосрочного репо центрального банка.

Общий рост кредитования в России остается почти на 20% в годовом исчислении. По словам Орловой, несмотря на замедление по сравнению с прошлым годом, потребительское кредитование по-прежнему растет примерно на 30% в годовом исчислении по сравнению с примерно 10% годового роста корпоративных кредитов.

«Я бы сказала, что политика [центрального банка] должна быть преемственной, но с учетом новых вызовов», — сказала Набиуллина в интервью Bloomberg незадолго до того, как возглавить банк. «Замедление экономического роста — это реальность, которую центральному банку необходимо учитывать».

В исследовании RBS говорится, что «слишком рано интерпретировать [новый механизм рефинансирования] как российский эквивалент количественного смягчения». Оставалось выяснить, будет ли у банков, заинтересованных в участии в аукционе, достаточно нерыночного залога, говорится в исследовании.

Однако исследование московского кредитора ВТБ назвало запуск нового среднесрочного кредита «смелым шагом по смягчению». По данным ВТБ: «Возможность заимствования в новом кредитном учреждении окажет понижательное давление на депозитные и кредитные ставки банков».

По данным ВТБ: «Возможность заимствования в новом кредитном учреждении окажет понижательное давление на депозитные и кредитные ставки банков».

В ВТБ говорят, что, хотя для реализации эффекта может потребоваться время, он обеспечивает «необходимый стимул для экономики». Колычев соглашается, говоря, что это может обеспечить более эффективное стимулирование, чем простое снижение основной процентной ставки на 25 базисных пунктов. «Это важный шаг для улучшения условий для конечных заемщиков», — говорит он.

Хороший старт

Набиуллина также должна выглядеть сильной, поскольку центральный банк берет на себя более широкие регулирующие полномочия и сталкивается с такими проблемами, как новые правила Базеля III, начиная с 1 января 2014 года (некоторым банкам в России может быть предоставлено больше времени для соблюдения требований, по словам старшего инвестиционного банкира в Москва).

На самом деле центральный банк подготовился к новому среднесрочному кредиту рефинансирования при Игнатьеве.

Перед тем как подписать документы тщательно проверьте качество имущества и документацию. Узнайте о возможных ограничениях, наложенных судебными приставами.

Перед тем как подписать документы тщательно проверьте качество имущества и документацию. Узнайте о возможных ограничениях, наложенных судебными приставами. ru/corporate/kreditovanie/zalog

ru/corporate/kreditovanie/zalog