Содержание

Как заложить квартиру, недвижимость и жилье, кредит под залог

Если вам срочно понадобились деньги, а обращение в банк займет достаточно много времени, сил и еще неизвестно, какое решение вынесет кредитор, то остается один единственный выход – пойти к частному инвестору и заложить квартиру. В этом случае от заемщика только понадобится доказать свое право собственности на недвижимость – это и будет обеспечением кредита. Банки же, в свою очередь, выдвигают достаточно широкое количество требований, с которыми большинству справиться не под силу, поэтому при срочной необходимости ничего больше не остается как заложить квартиру частному лицу, реже небольшой кредитной организации. Но разве такие кредиты под залог квартиры полностью законные и не имеют «подводных камней»? Как раз в этих деталях мы постараемся разобраться ниже.

Кредит под залог квартиры может быть целевым или нецелевым?

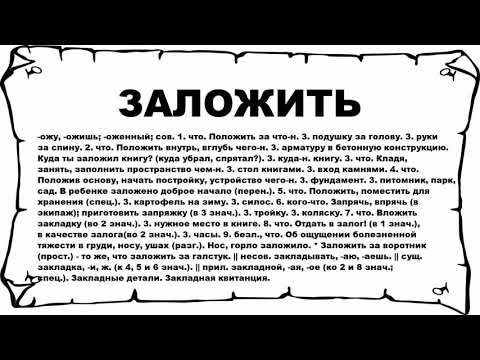

В мире банковском и финансовом такие термины, как «ипотека» и «кредит в залог квартиры» имеют абсолютно идентичный смысл. Но наравне с такими операциями банка есть и другие – ломбардные. Как многие могут догадаться, сам термин «ломбард» уже указывает на то, что в этом заведении все манипуляции могут быть связаны только с залогом.

Но наравне с такими операциями банка есть и другие – ломбардные. Как многие могут догадаться, сам термин «ломбард» уже указывает на то, что в этом заведении все манипуляции могут быть связаны только с залогом.

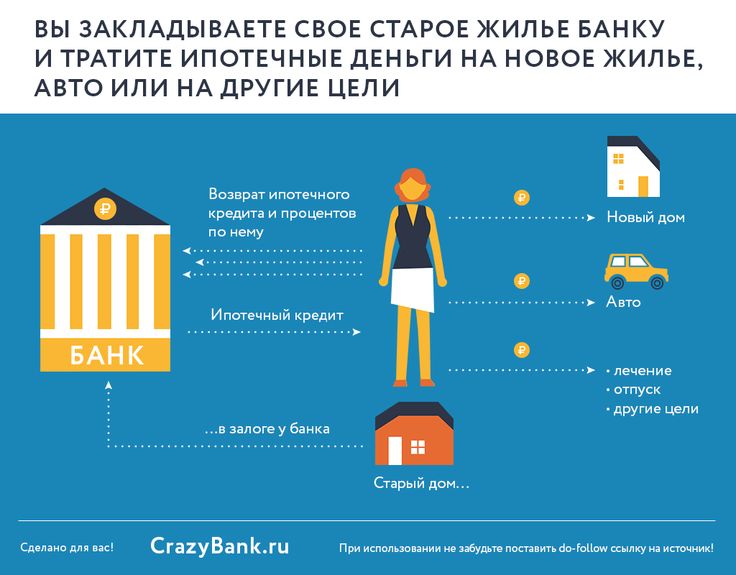

Что же означает получить целевой кредит? Получить кредит на приобретаемую квартиру, где обеспечением выступает именно покупаемая недвижимость, или оформить кредит под залог уже имеющейся квартиры для покупки новой. В любом из этих случаев кредитные деньги могут быть потрачены только в счет покупки квартиры.

Что значит «ломбардный» займ? Финансовая организация под залог квартиры выдает вам приличную сумму денег, которую вы можете использовать на свое усмотрение: для покупки авто, квартиры, дачи, туристической путевки, оплаты за обучение, лечение и т. д.

Тем, кто решил заложить свою квартиру, следует отличать банковские целевые кредиты под залог квартиры и ломбардные с обязательным обеспечением в виде недвижимости. В случае с первыми заемщик обязан будет отчитываться за использование всей суммы, и предоставлять договора и контракты с фирмами, оказавшими услуги. А при получении нецелового кредита под залог в ломбарде такая необходимость полностью отсутствует, но ставка у таких кредитных продуктов выше. Если взять статистические данные, то нецелевые ломбардные кредиты составляют 1/3 от общей массы выданных кредитов, даже несмотря на их дороговизну. Заемщики выбирают заложить квартиру именно в небольшом ломбарде, чтобы обойти длительную процедуру официального оформления сделки.

А при получении нецелового кредита под залог в ломбарде такая необходимость полностью отсутствует, но ставка у таких кредитных продуктов выше. Если взять статистические данные, то нецелевые ломбардные кредиты составляют 1/3 от общей массы выданных кредитов, даже несмотря на их дороговизну. Заемщики выбирают заложить квартиру именно в небольшом ломбарде, чтобы обойти длительную процедуру официального оформления сделки.

Каким образом характеризуется недвижимость в роли обеспечения

Все без исключения кредиторы в первую очередь при рассмотрении квартиры под залог обращают внимание на ее ликвидность. Ликвидность – это основное свойство и показатель спроса на данное имущество. Неликвидная квартира не сможет заинтересовать ни ломбард, ни банк, так как при потере платежеспособности заемщика кредитор просто не сможет превратить ее в деньги. Какие именно квартиры заложить не удастся:

- расположенные в ветхом здании, которое вскоре будет снесено;

- хрущевки или дома, находящиеся в достаточно старых постройках;

- расположенные в помещении, которое готовится к реконструкции;

- в аварийных домах;

- находящиеся вдалеке от центра города и без наличия поблизости транспортных развязок.

Все банковские организации в каждом городе определяют свой конкретный радиус для данной местности, в рамках которого недвижимость будет являться привлекательной, то есть вы вполне сможете заложить квартиру, расположенную в этом районе. Это правило не применяется в маленьких городах, а в больших — каждый банк или ломбард выставляет свои индивидуальные ограничения.

Более капризные кредиторы к основным требованиям выдвигают и дополнительный список, в соответствии с такими условиями они отказываются выдавать кредит под залог квартиры, если та:

- была приобретена всего лишь пару месяцев назад,

- находится на первом или последнем этаже,

- является малометражной.

Но полагать, что вы не сможете заложить квартиру – ошибочно! Эти условия применимы лишь некоторыми банками и у вас есть огромное количество вариантов, которое позволят заложить квартиру под залог для получения необходимого кредита. Главные критерии, которыми пользуются кредиторы это запрашиваемая кредитная сумма и индивидуальные требования финансовой организации. Другими словами, если вам понадобится лишь 50% от рыночной стоимости вашей недвижимости, то 90% того, что кредитор вам ответит положительно и вы сможете удачно заложить свою квартиру.

Главные критерии, которыми пользуются кредиторы это запрашиваемая кредитная сумма и индивидуальные требования финансовой организации. Другими словами, если вам понадобится лишь 50% от рыночной стоимости вашей недвижимости, то 90% того, что кредитор вам ответит положительно и вы сможете удачно заложить свою квартиру.

Чем популярнее и престижней банк, тем его условия для кредита под залог будут более жесткими. Например, один из ведущих банков в стране требует, чтобы недвижимость была максимально «чистая». Это означает, что жилье должно иметь только 1 собственника, и только он должен быть прописан на этих квадратных метрах.

Ссуда под залог недвижимости и требования к имуществу

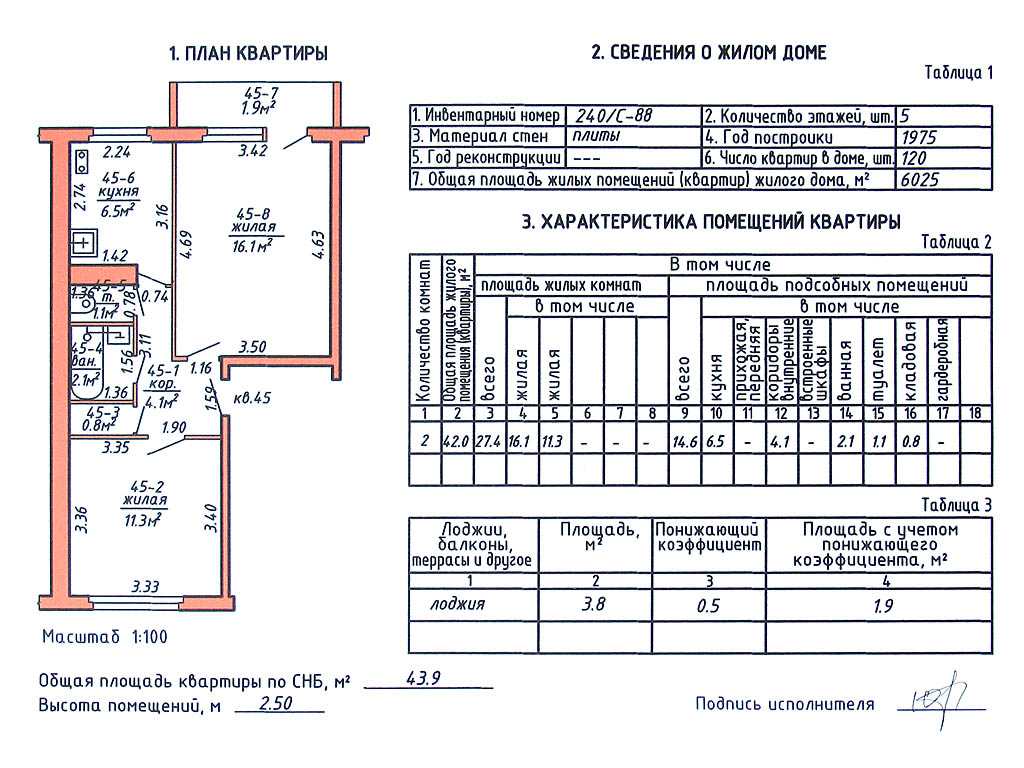

Если вы решили заложить квартиру для получения кредита, то должны знать: чем выше правовая ценность недвижимости, тем больше шансов у потенциального заемщика услышать «Да» от банка. Каким правовым требованиям должна отвечать квартира:

- владелец должен иметь на руках свидетельство о праве собственности на недвижимость;

- количество квадратных метров и возможные перепланировки должны быть актуальными в техническом паспорте;

- права несовершеннолетних детей, проживающих в этой квартире, не будут нарушены.

Это главный список требований. На практике же заемщики вряд ли смогут заложить недвижимость, которая была приобретена в браке или в ней прописаны несовершеннолетние дети. Как показала судебная практика, взыскания на квартиру, где прописаны дети или же на недвижимость, которая приобреталась в браке, могут быть отменены. В последнем случае можно рассчитывать только на выделение доли.

Обращаем внимание потенциальных заемщиков на то, что кредит под залог квартиры невозможно получить, если сам объект еще только строится. Станет ли он недвижимым имуществом или нет – будет зависеть от застройщика, а пока заемщику понадобится искать другие пути решения своих проблем или ждать, пока дом не будет сдан для заселения.

Какими дополнительными возможностями может воспользоваться заемщик

- Законодательство не запрещает закладывать один и тот же объект недвижимости в разные банки или кредитные организации.

Главное, чтобы при этом соблюдалось условие: сумма всех кредитов под залог данной квартиры не должна превышать оценочную стоимость жилья.

Главное, чтобы при этом соблюдалось условие: сумма всех кредитов под залог данной квартиры не должна превышать оценочную стоимость жилья. - Квартира, заложенная в банке, может сдаваться в аренду.

- Если заложенная квартира для вас является единственной жилплощадью, то своего родившегося ребенка вы можете прописать в ней без согласия банка.

- Если недвижимость неделимая, например, однокомнатная квартира, то на нее не может накладываться обременение. Во всех остальных случаях обременение накладывается на часть недвижимости или на ее выделенную натуральную часть.

Что нужно для того, чтобы заложить квартиру в ломбард

В сети, на стенах домов и просто в газете сейчас появилось достаточно много заманчивых предложений о том, что кто-то может вам выдать крупную сумму денег без каких-либо справок, но с одним условием: вы должны будете заложить квартиру! Такие предложения поступают чаще всего от ломбардов. Они выставляют заниженный годовой процент, максимальную сумму кредита и небольшой срок рассмотрения заявок. Но во всех этих заманчивых операциях есть одно «НО»: ломбарды не имеют право в качестве залога принимать недвижимое имущество, поэтому организация может работать в обход действующему законодательству, что отрицательно отразится и на ваших интересах.

Они выставляют заниженный годовой процент, максимальную сумму кредита и небольшой срок рассмотрения заявок. Но во всех этих заманчивых операциях есть одно «НО»: ломбарды не имеют право в качестве залога принимать недвижимое имущество, поэтому организация может работать в обход действующему законодательству, что отрицательно отразится и на ваших интересах.

Как работают частные инвесторы с кредитом под залог квартиры

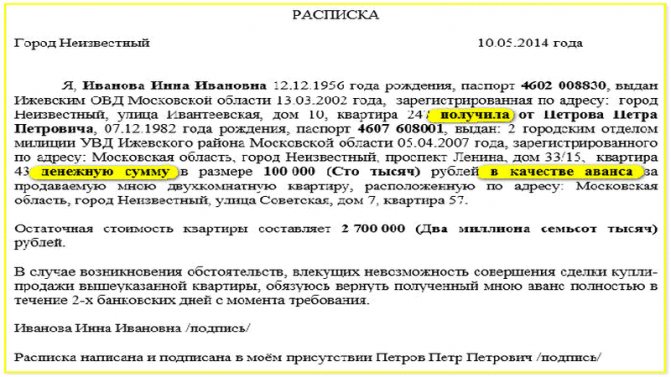

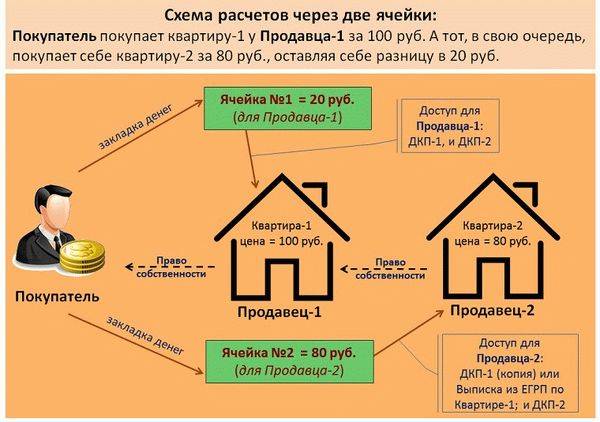

Вы же не раз встречались взглядом с надписью «организация предлагает займы на выгодных условиях»? Что же это означает и какой подвох кроется в этой фразе? Все достаточно банально: сделка проходит по схеме ссуда-покупка-продажа, то есть коммерческое предприятие или физическое лицо выдает вам необходимую сумму денег, в ответ вы не просто закладываете свою недвижимость, а продаете кредитору. Все время погашения такого кредита квартира или дом остаются в собственности у инвестора, а за вами остается лишь право проживать на этой жилплощади. Как только весь кредит будет погашен, вы и инвестор оформляете сделку по обратному выкупу, и квартира опять переходит к вам во владение.

Как только весь кредит будет погашен, вы и инвестор оформляете сделку по обратному выкупу, и квартира опять переходит к вам во владение.

В такой процедуре риск остаться без своей недвижимости заметен с самого начала. Если по какой-то из возможных жизненных причин вы перестанете справляться с погашением кредита, квартиру вернуть будет достаточно сложно даже при помощи судебного разбирательства. В отличие от частных инвесторов банки не заинтересованы отчуждать вашу квартиру и присваивать ее себе, им нужно лишь получить годовые проценты, поэтому банки всякий раз идут на уступки и разрешают оформить перекредитование или воспользоваться отсрочкой платежа (кредитными каникулами). С частным инвестором все наоборот ясно с самого начала: такие кредиторы часто выставляют условия, которые практически невозможно выполнить, в свою очередь клиенту предоставляют размер займа намного меньше оценочной стоимости квартиры. Из этого можно сделать вывод, что такой частный кредитор выигрывает дважды.

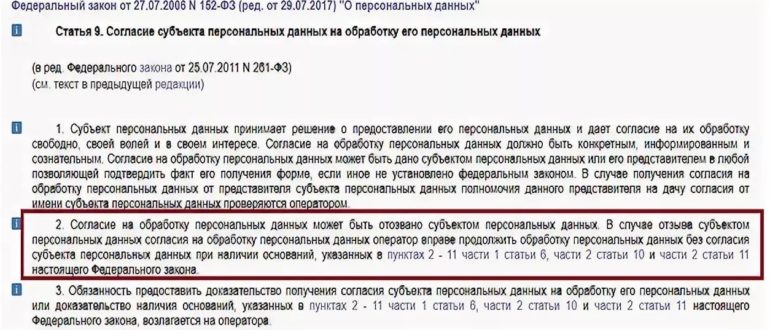

В описанной выше ситуации вам не смогут помочь вернуть имущество даже прописанные в квартире несовершеннолетние дети, так как вы законно представляете их и несете за них ответственность. При закладывании квартиры на момент заключения сделки вы отдаете отчет за свои действия и делаете это абсолютно сознательно, поэтому в такой «продаже» никого винить кроме заемщика и не приходится.

Регистрация и место жительство детей определяют их собственные родители. В эти вопросы не имеют права вмешиваться даже органы социального контроля и попечительства. На фоне такой картины уже давно сформировалась определенная судебная практика, из которой понятно: подумайте миллион раз, прежде чем решите заложить квартиру у частного инвестора.

Документы для оформления кредита под залог квартиры в банке

Если в ломбардной организации у вас кроме свидетельства на право собственности больше ничего не спросят, то для банка придется собрать целый пакет бумаг, справок и документов.

- Гражданский паспорт.

- Копия трудовой книжки.

- Документы, подтверждающие ваш официальный доход (справка с места работы, выписка о получении дивидендов, копий квитанций арендных платежей и т. д.). В этот раздел можно отнести любой доход, который входит в состав вашего бюджета.

- Если вам нужно получить небольшую сумму – до 20% от оценочной стоимости квартиры, то никаие дополнительные справки не понадобятся.

- Документы по квартире (выписка из госреестра, технический паспорт, сведения о том, что у вас нет задолженности по оплате коммунальных услуг).

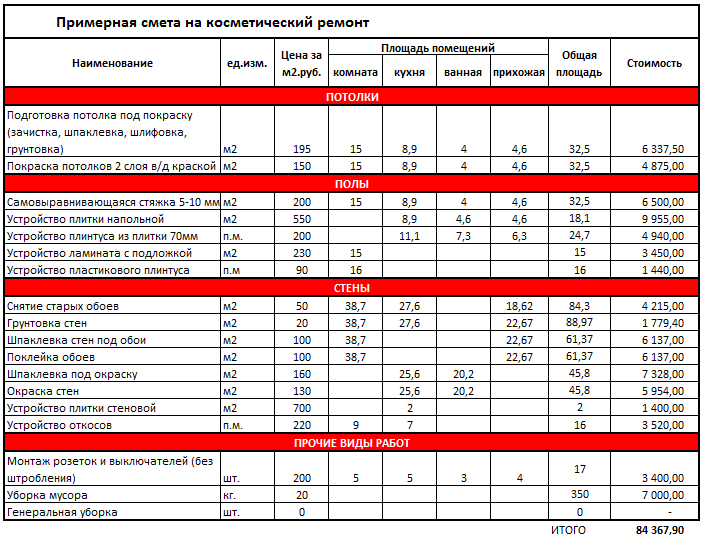

При оформлении кредита под залог недвижимости вам предстоит оплатить оценку квартиры той организации, которая напрямую сотрудничает с вашим кредитором. Также материально подготовьтесь к проведению страхования квартиры на случай ее утраты или порчи.

Теперь вы точно знаете, где легче заложить свою квартиру и получить деньги, где нужно будет собрать весомый пакет документов и куда лучше не обращаться, чтобы не рисковать, возможно, своим единственным жильем.

Если же вы все-таки решите пойти более простым и удобным способом при помощи получения денег у частного инвестора, советуем вам прийти на сделку с собственным юристом или взять необходимые для заключения бумаги на рассмотрение с собой, чтобы позже с ними проконсультироваться у специалиста.

Залог квартиры — почти авантюра

Если нужна большая сумма наличными – на поездку за границу, ведение бизнеса, покупку авто или новой недвижимости, учебу детей, реальным выходом из ситуации может стать залог квартиры. Но следует быть осторожным, взвешивая все плюсы и минусы сделки.

Иногда в нашей жизни случаются ситуации, когда срочно необходимо разыскать крупную сумму денег. Что ж, выход есть – взять кредит в банке. Если деньги нужны действительно большие, банк потребует в залог ваше недвижимое имущество. Попробуем разобраться, на какую сумму можно рассчитывать и как оформить залог квартиры, чтобы не потерять ее, не заметив абзаца, набранного в договоре с банком мелким шрифтом.

Проценты и суммы

Кредит под недвижимость в России после практически полного прекращения, вызванного экономическим кризисом, вновь становится актуальным. Разумеется, безоблачное докризисное время со ставками в 12 – 14% вряд ли когда-нибудь вернется, однако 17 – 19% – уже реальность, а главное, понемногу начала снижаться планка требований к заемщику. После «разбрасывания» кредитов направо и налево, когда разразился кризис и значительная часть населения стала неплатежеспособной, банки, по сути, полностью прекратили выдавать кредиты. Ведь хотя формально кредитование не умерло, соответствовать идеальному образу имеющего шанс на положительный исход дела заемщика стало нереальным.

Теперь же, при наличии достаточно высокой заработной платы и подтвержденной стабильной работы, а также отсутствии кризисных «проколов» с кредитной историей, у вас есть достаточно высокий шанс получить деньги под залог квартиры. Но плохо еще и то, что сумма этих денег по сравнению с оценочной стоимостью жилья стала весьма скромной – не более 60% от стоимости закладываемой квартиры.

Риски

Риски, разумеется, высоки, но они таковыми являлись и ранее. Залог квартиры – по сути, авантюра, игра в рулетку. Вы берете крупную сумму, отдавать которую придется несколько лет, а то и десять-пятнадцать (таковы в среднем максимальные сроки, на которые выдается кредит). Вы можете точно предсказать, что произойдет с вами и с окружающим миром за это время? Конечно же, нет. Выплаты по кредиту плюс проценты ежемесячно составляют существенную ношу для семейного бюджета даже достаточно обеспеченных россиян.

При грамотно составленном договоре вы имеете право на некоторые уступки со стороны банка в том случае, если ваше материальное положение ухудшится. Обычно первые несколько месяцев банк будет лишь начислять вам пеню за просрочку. И только если вы не сможете справиться с ситуацией за полгода-год, ваше дело будет реально передано в суд, и квартира будет отчуждена.

Здесь главное – не допустить появления в тексте договора пункта о немедленных и неоправданно высоких штрафах, а также весьма коротких сроках до передачи дела в суд в случае просрочки. Такие пункты превращают залог квартиры в однозначно сомнительное мероприятие.

Такие пункты превращают залог квартиры в однозначно сомнительное мероприятие.

И еще один совет: если квартира, под залог которой вы собираетесь получить деньги, у вас единственная, то есть в случае ее потери жить вам будет совершенно негде, подумайте и еще раз подумайте, прежде чем решаться на залог квартиры. Особенно если у вас большая семья с несовершеннолетними детьми. Часто мы слишком небрежно относимся к принятию решений, которые впоследствии могут в буквальном смысле погубить нашу жизнь.

Договор залога недвижимости

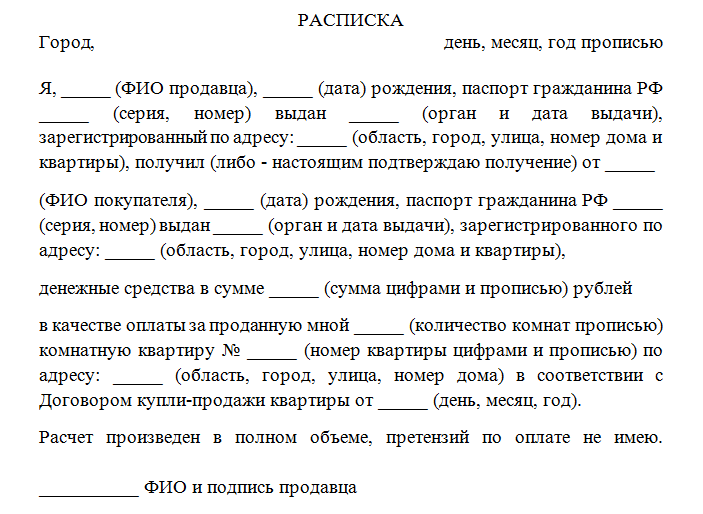

При получении денег под залог квартиры вы подписываете договор, типовой текст которого мы приводим на нашем сайте. При этом, если вы намереваетесь получить деньги под залог вашего имущества не в банке, а у частного лица или фирмы сомнительного происхождения, постарайтесь наизусть выучить все пункты типового договора. Банки, особенно известные и имеющие сеть отделений по всей России, все же не склонны обманывать своих клиентов. А вот частник-ростовщик разденет вас, что называется, до нитки, и на совершенно законных основаниях. Договор залога подписывается у нотариуса и подлежит обязательной государственной регистрации. Но в обязанности нотариуса не входит следить за размером процентов и штрафов и сроками возврата денег – это ваше личное дело с заимодавцем. Нотариус следит лишь за формальным наличием в договоре всех необходимых пунктов, его юридической грамотностью. Поэтому будьте бдительны.

Договор залога подписывается у нотариуса и подлежит обязательной государственной регистрации. Но в обязанности нотариуса не входит следить за размером процентов и штрафов и сроками возврата денег – это ваше личное дело с заимодавцем. Нотариус следит лишь за формальным наличием в договоре всех необходимых пунктов, его юридической грамотностью. Поэтому будьте бдительны.

Итак, договор залога обязательно должен содержать указание как суммы, которая выдается заемщику, так и стоимости квартиры с упоминанием ее точного адреса. Обязательна фраза, в которой отмечается, что заложенная квартира на срок действия договора остается у заемщика. Указывается документ, на основании которого квартира принадлежит заемщику.

Одновременно с договором залога стороны подписывают договор займа – документ, в котором прописывается, что заемщик занял определенную сумму денег у заимодавца (который является также залогодержателем). В договоре залога дается ссылка на договор займа, и оговаривается, что квартира является обеспечением возврата займа.

Оба договора содержат пункты, определяющие права и обязанности сторон. Правом заемщика является возможность проживать в заложенной квартире, обязанностью – выплачивать оговоренные платежи в установленный срок и содержать квартиру в порядке. Он также обязан исправно вносить коммунальные платежи, чтобы квартира оставалась полностью ликвидным имуществом.

Достаточно сложно? Но без этих необходимых бумаг залог квартиры рискует обернуться ее потерей, помните об этом.

Что такое домашняя ипотека? Определение, квалификация и типы

Что такое жилищная ипотека?

Ипотечный кредит — это ссуда, предоставляемая банком, ипотечной компанией или другим финансовым учреждением для покупки жилья — основного, вторичного или инвестиционного — в отличие от объекта коммерческой или промышленной собственности. При жилищной ипотеке владелец имущества (заемщик) передает право собственности кредитору при условии, что право собственности будет возвращено владельцу после внесения окончательного платежа по кредиту и выполнения других условий ипотеки. .

.

Стоит ли покупать дом за наличные или в ипотеку?

Ипотечный кредит является одной из наиболее распространенных форм долга, а также одной из наиболее рекомендуемых. Поскольку они представляют собой обеспеченный долг — актив (жилье) выступает в качестве обеспечения кредита — ипотечные кредиты предоставляются с более низкими процентными ставками, чем почти любой другой вид кредита, который может найти отдельный потребитель.

Key Takeaways

- Ипотечный кредит — это кредит, выдаваемый банком, ипотечной компанией или другим финансовым учреждением для покупки жилья.

- Ипотечный кредит будет иметь фиксированную или плавающую процентную ставку и срок действия от трех до 30 лет.

- Кредитор, выдающий ипотечный кредит, сохраняет за собой право собственности на имущество, которое он передает заемщику после погашения ипотечного кредита.

Как работает ипотечный кредит

Жилищная ипотека дает гораздо более широкой группе граждан возможность владеть недвижимостью, так как не обязательно заранее оплачивать всю покупную цену дома. Но поскольку кредитор фактически владеет правом собственности до тех пор, пока действует ипотека, он имеет право обратить взыскание на дом (конфисковать его у домовладельца и продать на открытом рынке), если заемщик не может выплатить закладную. платежи.

Но поскольку кредитор фактически владеет правом собственности до тех пор, пока действует ипотека, он имеет право обратить взыскание на дом (конфисковать его у домовладельца и продать на открытом рынке), если заемщик не может выплатить закладную. платежи.

Ипотечный кредит будет иметь либо фиксированную, либо плавающую процентную ставку, которая выплачивается ежемесячно вместе с взносом в основную сумму кредита. В ипотеке с фиксированной ставкой процентная ставка и периодический платеж обычно одинаковы для каждого периода. В ипотечной ссуде с регулируемой процентной ставкой процентная ставка и периодичность платежей различаются. Процентные ставки по ипотечным кредитам с регулируемой процентной ставкой, как правило, ниже, чем по ипотечным кредитам с фиксированной процентной ставкой, поскольку заемщик несет риск повышения процентных ставок.

В любом случае, ипотека работает одинаково: по мере того, как домовладелец со временем выплачивает основную сумму, проценты рассчитываются на меньшей основе, поэтому будущие платежи по ипотеке в большей степени относятся к уменьшению основной суммы, чем просто к уплате процентов.

В ипотечной сделке кредитор известен как залогодержатель, а заемщик известен как залогодатель.

Виды ипотечных кредитов

Существуют различные виды ипотечных кредитов, которые заемщик может использовать для покупки дома. Вообще говоря, их можно разделить на три широкие категории: обычные кредиты, кредиты Федерального управления внутренних дел (FHA) и специальные кредиты.

Обычные кредиты

Обычные ипотечные кредиты не являются частью конкретной государственной кредитной программы. Эти кредиты могут быть соответствующими, что означает, что они соответствуют правилам ипотеки, установленным Fannie Mae и Freddie Mac, или несоответствующими. Частное ипотечное страхование может потребоваться для обычных кредитов, когда заемщик вносит менее 20% первоначального взноса.

Кредиты FHA

Кредиты FHA — это ипотечные кредиты, выдаваемые частными кредиторами и поддерживаемые федеральным правительством. Ключевые характеристики кредитов FHA включают более низкие требования к кредитному рейтингу и более низкие требования к первоначальному взносу. Можно получить одобрение на получение кредита FHA с кредитным рейтингом от 580 и первоначальным взносом в размере 3,5% или кредитным рейтингом от 500 и первоначальным взносом в размере 10%.

Можно получить одобрение на получение кредита FHA с кредитным рейтингом от 580 и первоначальным взносом в размере 3,5% или кредитным рейтингом от 500 и первоначальным взносом в размере 10%.

Специализированные кредиты

Специальные ипотечные кредиты — это кредиты, которые не вписываются в обычные категории кредитов или кредитов FHA. Сюда входят ссуды Министерства по делам ветеранов США (VA), которые предназначены для ветеранов и их семей, и ссуды Министерства сельского хозяйства США (USDA), которые позволяют заемщикам в соответствующих сельских районах приобретать дома без первоначального взноса.

Примечание

Кредитная программа VA и кредитная программа Министерства сельского хозяйства США не устанавливают минимальные требования к кредитному баллу, но обычно кредиторы ищут баллы 620 или выше.

Что входит в платеж по ипотеке?

Типичный платеж по ипотеке может включать четыре расходы:

- Директор. Основная сумма — это сумма, которую вы берете взаймы и которую должны вернуть своему кредитору.

- Проценты. Проценты — это основные расходы, которые вы платите кредитору за получение кредита на покупку дома.

- Ипотечное страхование. Ипотечное страхование предназначено для защиты кредитора в случае невыплаты кредита. Платите ли вы это или нет, может зависеть от типа кредита и размера вашего первоначального взноса.

- Налоги на имущество и страхование домовладельцев. Кредиторы часто включают ваши платежи по налогу на недвижимость и страхование домовладельцев в платеж по ипотеке. Часть вашего ежемесячного платежа перенаправляется на счет условного депонирования для оплаты этих расходов.

Эти расходы не связаны с авансовыми платежами, которые вам, возможно, придется заплатить при покупке дома. К ним относятся ваши задатки, первоначальный взнос, сборы за оценку и проверку, предоплата и расходы на закрытие.

Наконечник

Если вы должны платить сборы ассоциации домовладельцев или ассоциации владельцев квартир, они также могут быть включены в ваш ежемесячный платеж по ипотеке.

Пример условий ипотеки

Условия ипотечного кредита — это условия, на которых вы соглашаетесь погасить кредит своему кредитору. Типичный срок ипотеки составляет 30 лет, хотя некоторые ипотечные кредиты могут иметь сроки от 10 до 25 лет. Например, ссуда под залог дома, которая используется для получения вашего капитала, может иметь срок погашения 10 лет.

Условия ипотеки также включают процентную ставку, которую вы платите за кредит. Скажем, вы занимаете 300 000 долларов на покупку дома. Вы выбираете обычный, 30-летний кредит. На основании вашего кредитного рейтинга и других финансовых данных ваш кредитор предлагает вам процентную ставку в размере 3,5% по кредиту. Вы вносите 60 000 долларов и платите 200 долларов в месяц за налоги на недвижимость и 100 долларов в месяц за страхование домовладельцев.

Процентная ставка и срок погашения определяют общую сумму, которую вы заплатите за дом. Используя этот пример, вы будете платить 1377,71 доллара в месяц за кредит. В течение 30 лет вы заплатите 147,9 долларов США.74,61 процента в виде процентов, 72 000 долларов США в виде налогов и 36 000 долларов США в качестве страховки на общую сумму 495 974,61 доллара США (не включая первоначальный взнос).

В течение 30 лет вы заплатите 147,9 долларов США.74,61 процента в виде процентов, 72 000 долларов США в виде налогов и 36 000 долларов США в качестве страховки на общую сумму 495 974,61 доллара США (не включая первоначальный взнос).

Совет

Использование онлайн-калькулятора ипотечного кредита может помочь вам оценить ваши ежемесячные и пожизненные расходы на покупку дома.

Как получить ипотечный кредит

Чтобы получить ипотечный кредит, лицо, ищущее кредит, должно подать заявление и информацию о своей финансовой истории кредитору, что делается для демонстрации того, что заемщик способен погасить кредит. Иногда заемщики обращаются к ипотечному брокеру за помощью в выборе кредитора.

Процесс состоит из нескольких шагов. Во-первых, заемщики могут стремиться пройти предварительную квалификацию. Предварительная квалификация включает в себя предоставление банку или кредитору вашей общей финансовой картины, включая ваш долг, доход и активы. Кредитор рассматривает все и дает вам оценку того, сколько вы можете ожидать занять. Предварительную квалификацию можно провести по телефону или онлайн, и обычно это бесплатно.

Предварительную квалификацию можно провести по телефону или онлайн, и обычно это бесплатно.

Получение предварительного одобрения — следующий шаг. Вы должны заполнить официальную заявку на ипотеку, чтобы получить предварительное одобрение, и вы должны предоставить кредитору всю необходимую документацию для тщательной проверки вашего финансового положения и текущего кредитного рейтинга. Вы получите условное письменное обязательство по точной сумме кредита, что позволит вам искать дом по цене или ниже этого уровня.

После того, как вы нашли жилье, которое вам нужно, последним шагом в этом процессе является кредитное обязательство, которое выдается банком только после того, как он утвердит вас в качестве заемщика, а также рассматриваемый дом, что означает, что имущество оценивается по цене продажи или выше.

Когда заемщик и кредитор согласовали условия ипотечного кредита, кредитор налагает залог на дом в качестве залога по кредиту. Это залоговое право дает кредитору право вступить во владение домом, если заемщик нарушает платежи.

Что такое ипотека на дом?

Ипотечный кредит — это ипотечный кредит, который используется для покупки дома. Дом выступает залогом по кредиту. Если покупатель не выплачивает кредит, кредитор может инициировать процедуру обращения взыскания, чтобы завладеть имуществом.

Является ли ипотечный кредит таким же, как жилищный кредит?

Термины «ипотека» и «ипотечный кредит» часто используются взаимозаменяемо, но они не означают одно и то же. Ипотека — это кредит, который используется для покупки объекта недвижимости, который обеспечен самим имуществом. Жилищный кредит — это тип ипотечного кредита, который используется специально для покупки дома.

Какой кредитный рейтинг вам нужен, чтобы купить дом?

Точный ответ о том, какой кредитный рейтинг вам нужен для покупки дома, может зависеть от типа кредита и требований кредитора. Например, можно получить кредит Федерального жилищного управления (FHA) с кредитным рейтингом всего 500, но если вы подаете заявку на обычный кредит, кредитор может потребовать кредитный рейтинг 620 или выше.

Практический результат

Ипотечный кредит может быть самым крупным кредитом, который вы когда-либо брали, но он может быть необходимостью, если вы хотите купить дом или арендуемое имущество. Понимание различных типов ипотечных кредитов, того, как распределяются ежемесячные платежи по ипотечным кредитам, условия ипотечного кредита и как подать заявку на кредит, может упростить процесс покупки жилья.

Чем ипотека отличается от аренды?

Главная | Блог | Чем ипотека отличается от аренды?

Время чтения: (Количество слов: )

3

Акции

Фейсбук

0

Твиттер

2

Пинтерест

1

Более

Чем ипотека отличается от аренды? Хотя оба относятся к платежам, сделанным за то, чтобы жить где-то, это очень разные понятия.

Как только вы поймете определения, вы поймете, почему.

Ипотека — это тип кредита, который используется для покупки недвижимости, такой как ваш дом или кондоминиум, тогда как арендная плата — это платеж, выплачиваемый владельцу собственности за право занимать это место.

Например, Билли возьмет ипотечный кредит на покупку дома, а его брат Фред заплатит арендную плату владельцу недвижимости за право жить в его квартире.

Ипотека против арендной платы: что они означают?

Ипотека — это вид кредита, который помогает приобрести недвижимость. Цель ипотеки — дать вам достаточно денег для покупки дома.

Сумма ипотеки (кредита) вместе с вашим первоначальным взносом (вашим капиталом) составляет общую стоимость приобретаемого вами дома (исключая налоги на передачу имущества, страховку, налог на имущество, комиссионные брокерам и некоторые другие возможные сборы).

В чем подвох? Что ж, вам нужно выплатить ипотеку плюс проценты (или дополнительные деньги) и, возможно, некоторые из вышеупомянутых разовых сборов (если они являются частью ипотеки/кредита). Именно так ипотечная компания или банк зарабатывает деньги.

С другой стороны, арендная плата — это платежи, выплачиваемые в обмен на право жить где-либо (это может быть квартира, дом или квартира) в течение определенного периода времени.

Оба требуют контрактов.

Чем отличаются арендная плата и ипотека?

Когда вы берете ипотечный кредит на недвижимость и завершаете покупку недвижимости, вы становитесь владельцем (в соответствии с условиями ипотечных документов и других договоров) и обязаны погасить кредит в течение установленного периода время (которое может быть 15, 20 или 30 лет).

После того, как вы приобрели недвижимость, вы, как правило, можете вносить любые изменения внутри (в соответствии с любым контрактом, положениями ассоциации домовладельцев, муниципальными или районными кодексами), но вам необходимо помнить о необходимости получения разрешений, прежде чем можно будет произвести серьезные изменения или ремонт. быть сделано.

Аренда — это краткосрочное финансовое обязательство, обычно в среднем около года. Вы не являетесь владельцем собственности, поэтому могут быть некоторые ограничения на то, что вы можете и что не можете делать внутри.

Оба платежа обычно производятся ежемесячно.

Главное, чтобы при этом соблюдалось условие: сумма всех кредитов под залог данной квартиры не должна превышать оценочную стоимость жилья.

Главное, чтобы при этом соблюдалось условие: сумма всех кредитов под залог данной квартиры не должна превышать оценочную стоимость жилья.