|

|

|

|

|

|

|

|

|

|

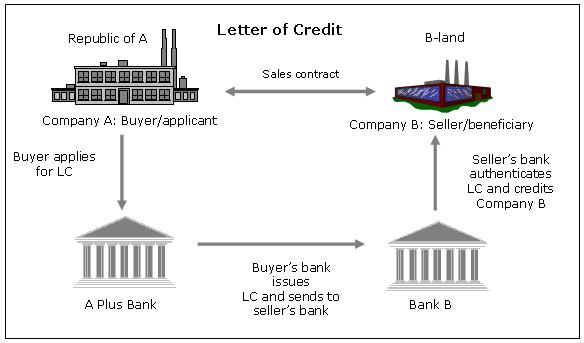

Аккредитив. Виды аккредитивов и способы их исполнения. Безотзывный аккредитив это аккредитивЧто такое аккредитив 🚩 аккредитив что это такое 🚩 БанкиПри аккредитивах можно выделить три группы участников. Это аппликанты - плательщики по аккредитиву, бенефициары - получатели платежа по аккредитиву, сам банк, который выступает гарантом сделки между сторонами. Такая форма расчетов практикуется во внешней и внутренней торговле. Как на практике работает аккредитив? К примеру, продавец и покупатель заключили договор поставки, но работать по предоплате в связи с высокими рисками непоставки или неоплаты товара они не готовы. Тогда покупатель обращается в банк для открытия аккредитива на сумму договора. Оговариваются условия, по которому деньги подлежат списанию в счет продавца. Это, например, предоставление документов об отгрузке (товарная накладная, инвойс). Чем меньше доверия между компаниями, тем шире перечень документов. В заявлении на аккредитив прописываются также название бенефициара, вид аккредитива, дата открытия и прочие параметры. Продавец, получив уведомление о поступившем аккредитиве, предоставляет банку предусмотренные договором документом и получает свои деньги за товары. Такие услуги оказываются банками не бесплатно. Комиссия за открытие аккредитива оплачивается покупателем, она варьируется в зависимости от банка. Преимущества аккредитивной формы расчетов заключаются в дополнительных гарантиях оплаты для поставщика, контроле выполнения условий поставки банками. Недостатки - в сложном документообороте и высоких комиссиях банков. Сегодня различают множество разновидностей аккредитивов, среди который плательщик может выбрать для себя оптимальный. В России аккредитивы разделяют на следующие группы: - отзывные и безотзывные - сегодня все аккредитивы являются безотзывными; - подтвержденные и неподтвержденные; - покрытые (депонированные) и гарантированные. По подтвержденному аккредитиву другой банк (помимо эмитента) обязан выплатить всю сумму в пользу бенефициара при предъявлении им документов, соответствующих условиям аккредитива, вне зависимости от перечисления ему денег. Если обязательство другого банка отсутствует, то аккредитив - неподтвержденный. По покрытому аккредитиву, вся сумма переводится банком на счет покрытия в банке бенефициара за счет средств плательщика или кредита. Большая часть аккредитивов является непокрытыми. По ним банк не переводит деньги на счет бенефициара, а обеспечивает ему возможность списать необходимую сумму со своего корсчета. Различают и другие типы аккредитивов. По аккредитиву с красной оговоркой поставщик может получить аванс до момента предоставления отгрузочных документов. Револьверный аккредитив применяется при регулярных поставках и имеет свойство автоматически возобновляться.Переводной аккредитив позволяет осуществлять переводы части аккредитива другим бенефициарам. www.kakprosto.ru Аккредитив. Виды аккредитивов и способы их исполненияАккредитив – это финансовая операция, в рамках которой банку плательщику выдается поручение в сторону банка получателя. Банковская манипуляция осуществляется по инициативе клиентов, по их поручению в соответствии с договором о партнерстве. Поручение заключается в проведении платежей физическим или юридическим лицом в рамках оговоренных условий по распоряжению. Примеры выполнения банковской операции

Изучив понятие и виды аккредитивов, остановимся на том, что данный формат взаиморасчетов через банк имеет как положительные моменты, так и свои недостатки. Аккредитив можно назвать условным денежным обязательством, которое принимается банком по указанию приказодателя, в соответствии с которым финансовый институт берет на себя обязанность осуществить выплату в сторону бенефициара в размере указанном в документах. Это определяет высокий уровень безопасности и выступает гарантией того, что ни одна из сторон не окажется обманутой. Можно описать ситуацию проще. К примеру, одна фирма желает приобрести у другой определенный товар, но в силу риска не желает оплачивать его сразу. В данной ситуации покупатель просит банк оплатить товар за него, предоставляя ему расписку о том, что осуществление выплаты произойдет позже, по факту получения товара. Банк перечисляет определенную сумму средств продавцу, а потом, на основе расписки, взымает средства с покупателя. Расчеты с банком и между сторонами в таком формате известны как расчеты аккредитивами. Виды аккредитивов определяют отдельные тонкости партнерства между 4 сторонами. Аккредитив как форма минимизации рисков

При формировании партнерских отношений между предпринимателем и организацией, а также между частными лицами и ИП, существует высокий риск утратить деньги или товар при заключении договора или при взаиморасчетах. Представленные в банковской сфере виды аккредитивов позволяют избежать значительных потерь при проведении сделок на крупные суммы. Минимизация рисков происходит благодаря тому, что любой финансовый процесс в рамках аккредитива реализуется при жестком контроле одновременно со стороны двух банков. Невыполнение условий договора с каждой из сторон полностью исключено. Поставщик продукции, собственно, как и ее покупатель, просто не могут не выполнить своих обязательств в рамках партнерства. Виды аккредитивовПри использовании аккредитивов при проведении взаиморасчетов крайне важно выбрать подходящий вид операции. Открытие последнего выполняется банком исключительно по указанию плательщика, следовательно, и выбор в отношении формата операции остается за плательщиком. Информация относительно предполагаемого подтипа банковской операции вносится в договор. В соответствии со стандартами ЦБ РФ принято выделять следующие виды аккредитивов:

Покрытые и непокрытые банковские операцииДепонированная и гарантированная операции – это самые распространенные расчеты аккредитивами. Виды аккредитивов определяют спецификацию самих операций.

Вариации подтвержденной банковской операции

Подтвержденный аккредитив, виды которого могут отличаться в зависимости от спецификации сделок (отзывной и безотзывной), представляет собой аккредитив, при выполнении которого исполнительный финансовый институт берет на себя обязательства в осуществлении платежа независимо от факта перечисления денег от банка, где был оформлен подтверждающий аккредитив. Порядок согласования нюансов по проведению операции определяется межбанковскими соглашениями. Ответ на вопрос о том, какая комбинация видов аккредитива невозможна, кроется именно в представленном выше определении. Другие тандемы просто неприемлемы. Отзывные и безотзывные операции

Не менее востребованным при проведении взаиморасчетов принято считать как отзывной, так и безотзывной аккредитив. Виды аккредитивов этой категории также имеют свою специфику.

Получатель средств по банковской операции имеет право отказаться от платежа, но до момента истечения его срока действия и при условии, что данный нюанс оговорен в договоре. Допускается по предварительной договоренности и акцепт третьего лица, которое уполномочено правами плательщика. Разновидности основных форматов банковских операцийВыделяют не только основные виды аккредитивов, но и их разновидности. Можно упомянуть следующие модификации банковской операции:

Взаиморасчеты

При заключении контрактов в договорах обязательно указывается форма взаиморасчетов, а также особенности поставки товара или схема предоставления услуги. Обязательно прописываются в бумагах планируемые виды аккредитивов и их характеристики. Во избежание проблем бумаги должны содержать следующую информацию:

Важные моменты

Для того чтобы партнерство прошло успешно, плательщик должен самостоятельно или с помощью специалиста изучить этот формат банковских операций, ориентируясь на то, кто использует какие виды. Аккредитивы различаются в зависимости от формата взаиморасчетов. Для конкретного случая нужно выбирать оптимальный формат партнерства. Стоит сказать, что в случае нарушения формата расчетов вся ответственность возлагается на финансовые институты в соответствии с законодательством. Это определяет тот факт, что представители финансовых заведений особо внимательно подходят к проверке документации, которая подтверждает поставку товара, выполнение определенного объема работ или оказание услуги. Преимущества и недостаткиДля данного типа безналичного расчета свойственны и плюсы, и минусы. К положительным сторонам партнерства стоит отнести наличие 100-процентной гарантии осуществления платежа продавцу товара или представителю услуг. Контроль над осуществлением взаиморасчетов по сделке реализуется самими финансовыми институтами, что исключает риск обмана и надлежащее выполнение своих обязательств каждой из сторон. При осуществлении банковской операции, благодаря отсрочке в выплате, покупатель не изымает часть капитала из хозяйственного оборота. Оплата товара или услуги проводится как бы в рассрочку. На момент подписания договора средств на руках у покупателя может и не быть. Этот же момент выступает и недостатком, но уже для продавца товаров и представителя услуг. Они получают деньги с отсрочкой. Стоит упомянуть, что схема партнерства по аккредитиву весьма сложная, разобраться в ней сразу не получится. Однако мировая практика показывает, что бизнесмены, которые единожды воспользовались предложением, уже никогда не используют другие форматы оплаты. Преимущество в плане высоких показателей безопасности полностью перекрывает сложную схему документооборота и относительно высокие комиссии банков. fb.ru Неподтвержденный безотзывный документарный аккредитивКроме условий предоставления документов продавцом, банк-эмитент в аккредитиве может дать авизирующему банку инструкции следующего типа: "Пожалуйста, авизуйте условия данного аккредитива бенефициару без обязательств с Вашей стороны", или "Пожалуйста, оплатите представленные документы и дебетуйте наш счет при окончательном расчете". В результате этого авизирующий банк направит продавцу уведомление в следующей (или подобной) формулировке: "Несмотря на то, что банк-эмитент требует оплатить Вам сумму тратт, представленных в соответствии с условиями аккредитива, просим обратить внимание, что аккредитив был авизован без обязательств с нашей стороны". На практике это означает, что продавец представил документы авизирующему банку полностью в соответствии с условиями аккредитива, но оплата авизирующим банком будет произведена только после получения компенсации от банка-эмитента. Подтвержденный безотзывный документарный аккредитивПри проведении торговых операций со страной, где наблюдается нестабильная политическая или экономическая ситуация, продавец может потребовать подтверждения аккредитива, для дополнительной безопасности законного и обязательного совершения расчетов, от известного ему банка в собственной стране. Таким образом, аккредитив становится подтвержденным безотзывным аккредитивом (Confirmed Irrevocable Letter of Credit). Согласно этому типу сделки, подтверждающий банк берет на себя обязательства, что оплата против правильно представленных документов будет произведена независимо от того, что может случиться с покупателем или его банком, независимо от политической или экономической ситуацией в стране покупателя и других форс мажорных обстоятельств. Надо заметить, что авизирующий банк не может сам настаивать, чтобы аккредитив был подтвержден, а также не может уполномочить на это кого-либо из участников сделки. Если подтверждение не было предусмотрено условиями аккредитива изначально, то оно вносится так же, как и любые другие изменения условий аккредитива. Иногда подтверждение не означает, что подтвердивший аккредитив банк принимает на себя все обязательства импортера (Soft Confirmation или мягкое подтверждение). Поэтому бенефициару рекомендуется убедиться, что подтверждение дано однозначно и в том объеме, как это необходимо, например: "Мы настоящим добавляем наше подтверждение к данному документарному аккредитиву и тем самым берем на себя обязательство оплатить Вам всю сумму тратт, которые будут представлены Вами в соответствии с условиями аккредитива, если на них будут указаны дата и номер аккредитива, а также сам аккредитив и все поправки к нему". Интересы поставщика наилучшим образом защищаются подтвержденным безотзывным аккредитивом, который является твердым платежным обязательством как банка-эмитента, так и подтверждающего банка. Но при этом продавец может подвергнуть себя риску, когда он соглашается принять аккредитив, который предусматривает в качестве своих условий документы, которые должны выдаваться покупателем или от имени покупателя, например:

Таким образом, продавец должен убедиться на возможно более ранней стадии, но в любом случае не позже времени получения аккредитива, в том, что не предусматривается никаких документов сверх тех, выдачу, форму и содержание которых контролирует он сам. Схема работы аккредитива

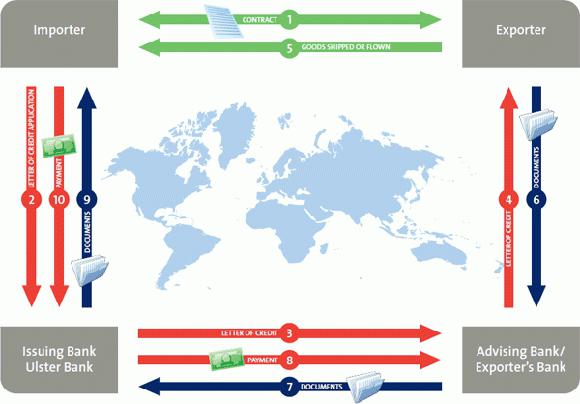

Этап 1. Заключение контракта. Этап 2.

Этап 3. Поставка товара. Этап 4.

Этап 5.

studfiles.net это... (безотзывный, покрытый, непокрытый, подтвержденный)Аккредитив – это договоренность, где клиент просит банковскую организацию оплатить с имеющегося лицевого счета продавцу конкретную сумму денег в течение заданного временного интервала, предоставив необходимые для этой операции документы, которые прописаны в договоре.

В процессе заключения договоров, где сторонами сделки являются частные лица, индивидуальные бизнесмены или разного рода компаниями, очень часто актуальным является вопрос о том, как обеспечить защиту от возможной потери денежных средств, а также как обезопасить себя от контрагентов, которые имеют недобросовестные мотивы. Особо остро встает данный вопрос, когда платеж за товар имеет авансовую среду. Помимо этого, рисковая ситуация растет при сотрудничестве с зарубежными партнерами, где участвуют крупные денежные средства. Для того, чтобы решить все вышеперечисленные вопросы и быть спокойным за собственное дело необходимо просто-напросто воспользоваться при выплатах и переводах денег аккредитивами. Однако, что представляет собой данный термин и для чего нужна данная процедура, знают далеко не все. Но при подробном изучении этого понятия, который представляет собой определенный расчет, стороны договора могут чувствовать защиту и уверенность в совершаемых действиях. Если говорить простыми словами, то аккредитив является видом безналичной оплаты, осуществляемая под надзором двух банков. Банковская организация, представляющая клиента-покупателя, обязуется осуществить перевод денежных средств на счет продавца товара лишь тогда, когда последний подаст в банковскую организацию все документы, которые нужны для проведения данной операции. Перечень этих документов обговаривается в процессе заключения договоренности и обязан быть прописан в отдельными пунктами. Система партнерства может иметь несколько сложностей – все зависит от формы аккредитива. Но в любом случае банк всегда является посредников в данной сделке, и за обговоренное вознаграждение реализует, чтобы все пункты договоренности между партнерами были выполнены. Преимущества

Для лица, которое выступает покупателем, применение аккредитива предоставляет несколько преимуществ, поскольку:

Этапы предоставления аккредитива

Стоит отметить, что договоренности, где применяется система аккредитива, имеют несколько этапов:

Подобная система предоставления аккредитива является простой и понятной. Открытый аккредитив определяется для поставщика как гарант того, что товар будет оплачен, а для покупателя является гарантом сохранности его денежных средств, которые были отданы за товар. Плюс ко всему, банковская организация присутствует на всех этапах договоренности, и способна проверить всю легальность данной сделки. Обязательные пункты договоренности

В процессе оформления договоренности необходимо оговорить все пункты и, естественно, форму расчета аккредитива. Все эти условия должны в обязательном порядке прописываться в договоре сторон. При условии, что партнеры решат пользоваться аккредитивом, то этот пункт необходимо вписать, а также указать:

Расчет всегда осуществляется путем безналичного платежа. Ответственность за осуществление всех пунктов договоренности, его правильность и целостность отчетной и платежной документации берут банковские организации. Виды аккредитивов

В документальных актах Центрального Банка Российской Федерации прописываются способы, которые помогают открывать определенные виды аккредитива. Это:

Стоит сказать, что большинство аккредитивов имеют вид непокрытых. Благодаря им банковская организация не производит перевод денежных средств на лицевой счет продавца, а предоставляет вариант самостоятельно списать нужную величину денежных средств с личного корреспондентского счета. В нынешнее время применяются еще некоторые аккредитивы, являющиеся подвидами тех, о которых говорилось чуть выше:

Обычно, стороны договора обязуются сами выбирать вид аккредитива и проводить процедуру согласования с банковской организации. Основные показатели, которые влияют на определение аккредитива – это факторы заключаемой договоренности, а также предпочтения всех участников договора. Стоит с наибольшей точностью понимать ситуацию в государстве для того, чтобы выбрать нужный аккредитив. Сегодня законодательство Российской Федерации уступает западным странам в вопросах, которые касаются регулирования операций, проводимых на безналичной основе. Опираясь на это, следует не пренебрегать иностранным опытом и пользоваться правилами ведения подобных операций, установленными на международной арене, которые были созданы и реализованы Международной торговой палатой. Не любая банковская организация способна дать согласие на нестандартные позиции при открытии и использовании аккредитива. Данное утверждение характеризуется тем, что не хватает опытных сотрудников, которые имеют должный уровень квалификации в области безналичных расчетов. Поэтому перед тем, как вносить в договоренность условия, отличающиеся от обычных, стоит обговорить их с банковскими организациями, а также с лицами, которые будут производить платеж. Авизование аккредитивов

Главный и немаловажный пункт при работе с аккредитивами – это процесс авизования аккредитивов. Авизование аккредитивов представляет собой проверку информационных данных, которые содержатся в ценных бумагах, а также информирование продавца, что вскоре откроется аккредитив на его имя. Данный процесс является крайне ответственным и важным. Вся корректность и правильность рабочих моментов при использовании аккредитивов подробно описывается в действующих законодательных актах. Очень часто за банковскими организациями наблюдаются нарушения, поскольку они легкомысленно относятся к процессу авизования. И именно эта оплошность может стать началом больших проблем при открытии и дальнейшем использовании аккредитивов. Иногда специальными службами, которые занимаются регулированием, проверкой и контролем данного процесса, был обнаружен факт того, что банковские организации использовали незащищенные способы для того, чтобы переслать необходимую информацию (к примеру, почта, которая является крайне ненадежной). Банковские организации – это активисты в данном процессе, поэтому они не имеют права допускать ошибки подобного рода. Для определения вида аккредитива мало просто знать, что он собой представляет. Необходимо точно осознавать, что у него имеются отрицательные качества, как и любой иной безналичной операции. При осуществлении договоренности здесь работают не два партнера, как в простых взаимных расчетах – здесь участие принимают четыре стороны. Кроме продавца и покупателя в процессе применения аккредитива участвуют банковская организация продавца и банковская организация покупателя, где были поданы заявления об открытии аккредитива, лицевого счета, а также выполняются главные платежные мероприятия. Все перечисленные пункты подразумевают некоторые трудности в процессе реализации договоренности. Расчеты по аккредитивуРасчеты по аккредитиву характеризуются строгими и суровыми правилами к оформлению документации и временным интервалам, где происходит ужесточение требований к оформлению. Помимо обычного заключения договоренности между покупателем и продавцом, нужно осуществить процесс обмена документацией среди банковских организаций. Сейчас, правда, все эти манипуляции осуществляются путем электронного оформления сдельных бумаг, но проверка все равно занимает большое количество времени. Цена аккредитиваЦена аккредитива отличается высокой стоимостью и не каждому по карману. Банковская организация берет хорошие комиссионные за все проведенные денежные операции с аккредитивами. Помимо этого, при открытии аккредитива, денежные средства, которые имеются на банковском счете покупателя, «морозятся» — именно это представляет собой гарантированную оплату аккредитива. Но положительные качества данного вида безналичного расчета превышают его отрицательные моменты, поскольку аккредитив – это надежно и удобно для всех сторон заключенной договоренности. И если подробно изучить термин «аккредитив» и все касающиеся его вопросы, то в будущем лицу, которое будет им пользоваться, будет крайне сложно им не пользоваться при безналичных расчетах и переводах. bankspravka.ru Аккредитив - это что такое?Аккредитив – это средство безналичного расчета клиентов банка с контрагентами. Он выражает обязанность кредитного учреждения перевести на расчетный счет поставщика установленную в договоре сумму после отгрузки товара или выполнения услуги. Действующим законодательством предусмотрен унифицированный бланк данного платежного средства. Аккредитив – это гарантия успешного осуществления сделки для обеих сторон. Ведь поставщик уверен в том, что необходимые для оплаты средства имеются у клиента, а покупатель защищен от потери собственных денег, так как они находятся на отдельном счету в обслуживающем его банке до момента выполнения поставщиком своих обязательств. Итак, узнаем подробнее, что такое аккредитив и в чем суть механизма его работы. Когда две стороны заключают соглашение о предоставлении какой-либо услуги, возникает вопрос о своевременной оплате. Особенно актуальна аккредитивная форма расчета для хозяйствующих субъектов, которые сотрудничают впервые и еще не уверены в добропорядочности друг друга. Итак, в банке плательщика открывается отдельный счет, на который перечисляется требуемая сумма. Вторая сторона договора может получить эти денежные средства наличными либо потребовать их перевода на счет в его банке только после предоставления документа, удостоверяющего факт окончания сделки. Банковский аккредитив может быть нескольких видов. Отзывный тип предполагает наличие возможности отмены или внесения корректировок клиентом банка-эмитента без предварительного уведомления об этом другой стороны соглашения. В некоторых случаях кредитное учреждение принимает решение о его отмене без акцепта клиента. Если условия остаются прежними, то банк поставщика предъявляет документы, подтверждающие исполнение обязательств, банку покупателя, на основании которых последний должен немедленно перечислить деньги. Конечно, отзывный аккредитив не является гарантированным в полной мере, поэтому на практике используется довольно редко. Как правило, его выбирают организации, которые сотрудничают уже длительное время и степень доверия между ними достаточно высока. Безотзывный аккредитив – это обязательство банка, не терпящее никаких изменений или корректировок. То есть если поставщик представил необходимые документы, подтверждающие факт отгрузки товара, то деньги должны быть переведены безоговорочно. На практике такой тип расчет используется гораздо чаще, так как дает бенефициару уверенность в четком выполнении условий договора. Существует негласное правило: когда на аккредитиве не указан конкретный вид (отзывный или нет), он автоматически считается безотзывным. Также можно выделить неподтвержденную и подтвержденную форму. Первую нельзя отменить или внести какие-либо корректировки без акцепта второй стороны. Подтвержденный безотзывный аккредитив считается самым надежным, так как банк-бенефициар оповещает о взятии на себя обязательств по предоставлению документов. В данном случае банки работают совместно, что гарантирует качественное исполнение требований. Револьверный аккредитив – это возобновляемое обязательство банка. Как правило, оно используется между контрагентами, планирующими дальнейшее сотрудничество, например, при поставке определенной продукции партиями. В данном случае участникам сделки не приходится всякий раз просить банк открыть отдельный счет. На нем просто резервируют крупную сумму, из которой после каждой поставки перечисляются средства на счет бенефициара. Этот процесс повторяется до тех пор, пока сумма не будет исчерпана. Тогда осуществляется очередное пополнение - и работа продолжается в прежнем режиме. В странах Европы получили распространение аккредитивы с зеленой или красной оговоркой. Первый тип иначе называют аккредитивом с отсрочкой платежа, то есть денежные средства переводятся через определенный промежуток времени после предъявления отгрузочных документов в банк-эмитент. А форма «с красной оговоркой» предполагает выдачу аванса поставщику до представления документации. fb.ru безотзывный аккредитиваккредитив, который не может быть отменен без согласия получателя средств. По просьбе банка-эмитента исполняющий банк, участвующий в проведении аккредитивной операции, может подтвердить безотзывный А. (подтвержденный А.). Такое подтверждение означает принятие исполняющим банком дополнительного к обязательству банка-эмитента обязательства произвести платеж в соответствии с условиями А.б. Подтвержденный исполняющим банком, он не может быть изменен или отменен без его согласия. + безотзывный аккредитив важнейшая форма международных расчетов, применяемая во внешней торговле. При Б.а. банк, открывший аккредитив по поручению импортера, обязывается перед лицом, в пользу которого выставлен Б.а., произвести платеж в течение обусловленного срока при предоставлении документов, соответствующих условиям аккредитива. Это обязательство не может быть изменено или аннулировано без согласия всех заинтересованных в нем лиц, особенно бенефициара (лица, в пользу которого Б.а. открыт). Хотя в основе Б.а. лежит сделка между экспортером и импортером, обязательства банков по Б.а. являются самостоятельными и не зависят от правоотношений сторон. * * * (англ irrevocable letter of credit) - аккредитив, открытый на определенный срок, который не может быть аннулирован без согласия получателя средств в течение этого срока. Б.а. может быть неподтвержденным или подтвержденным. Безотзывный неподтвержденный аккредитив — аккредитив, при котором банк продавца лишь информирует его об открытии аккредитива, а сам не подтверждает его, т.е. не гарантирует его оплату. Ответственность за неисполнение обязательств в этом случае несет только банк покупателя. Безотзывный подтвержденный аккредитив - аккредитив, при котором покупатель поручает своему банку подтвердить аккредитив через банк продавца. Таким образом, банк продавца обеспечивает выполнение условий платежа. Б.а. является важнейшей формой международных расчетов, применяемой во внешней торговле (см. также Внешнеторговая деятельность). При Б.а. банк, открывший аккредитив по поручению импортера, обязывается перед лицом, в пользу которого выставлен Б.а., произвести платеж в течение обусловленного срока при представлении документов, соответствующих условиям аккредитива. Это обязательство банка по Б.а. не может быть изменено или аннулировано без согласия бенефициара (лица, в пользу которого Б.а. открыт). Поделитесь на страничкеslovar.wikireading.ru Безотзывный аккредитив это аккредитив - вопрос №2535938 от 20.07.2013Способов мошенничества множество и они изобретаются каждый день,поэтому о "подводных камнях" можно говорить долго,если не нравиться порядок расчетов по сделке акредитивом,настаивайте на расчете денежными средствами,порядк расчетов определяют стороны договора. Единственное, на что рекомендую обратить внимание помимо договора к-п и об открытии - на сами документы, при которых аккредитив открывается. Эти документы будут тщательнейшим образом проверяться банком, и в случае, если там будут ошибки (опечатки, например) - могут возникнуть сложности. Поэтому если у Вас в списке документов будет, например, свидетельство о праве собственности на покупателя - при получении прочитайте его внимательно все, чтобы все было написано правильно, каждое слово Безотзывный аккредитив – это аккредитив, который может быть отменен только с согласия получателя средств. Безотзывный подтвержденный аккредитив, это когда по просьбе банка – эмитента, исполняющий банк может подтвердить безотзывный аккредитив, и такой аккредитив не может быть изменен или отменен без согласия исполняющего банка. Порядок подтверждения по безотзывному подтвержденному аккредитиву определяется по соглашению между банками. Получатель средств по аккредитиву, может отказаться от использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива. Кроме того, условиями аккредитива может быть предусмотрен акцепт уполномоченного плательщиком лица. 1. Сразу после получения уведомления о выставленном в его пользу аккредитиве, продавец должен тщательно проверить все его условия на предмет их соответствия договоренностям с покупателем (условиям контракта). Если какие-либо условия не могут быть выполнены, продавцу следует немедленно связаться с покупателем и договориться об их изменении. Только покупатель (приказодатель аккредитива) может изменить его условия! И никто больше. 2. Для того, чтобы получить деньги по документарному аккредитиву, продавец должен представить документы в точном соответствии с условиями аккредитива и точно в срок, оговоренный в аккредитиве. Любое несоответствие стоит денег! В случае, если представленные документы в чем бы то ни было отклоняются от указанных в аккредитиве, банк делает запрос покупателю (это оплачиваемая услуга !) на предмет изменения условий платежа. При этом банки не несут никакой ответственности за любые несоответствия между документами и самим товаром, так как банки работают только с международными торговыми документами, но не с товарами. www.9111.ru

|