|

|

|

|

|

|

|

|

|

|

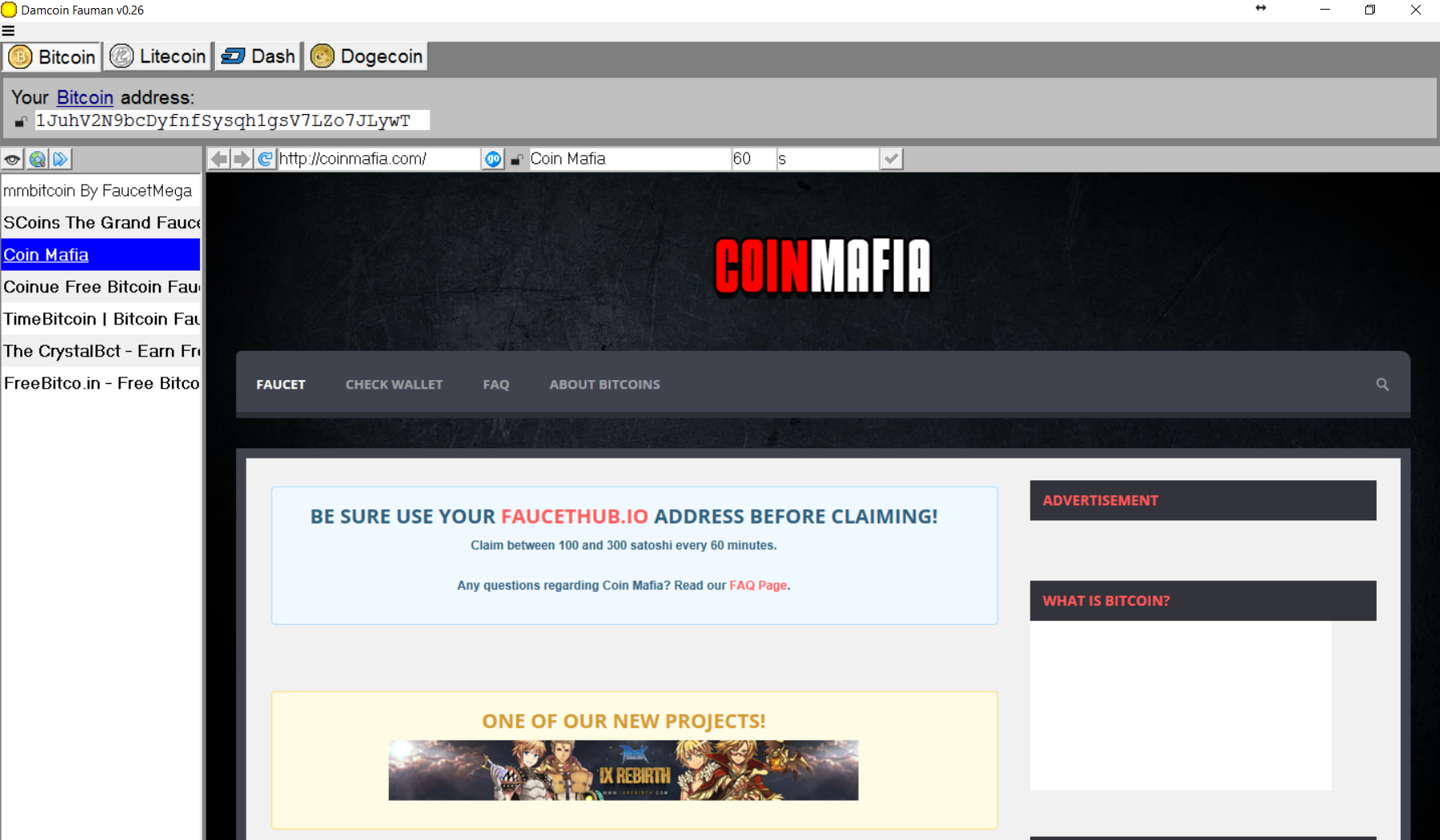

Что будет, если перестать платить по кредиту? Что будет если не погасить кредитЧто делать, если нет возможности платить кредит? Законные выходы из ситуацииЮридическая консультация > Административное право > Банковские счета и кредиты > Что делать, если нет возможности платить кредит? Законные выходы из ситуацииСегодня сложно найти человека, который хоть раз не брал бы кредит: с помощью заемных средств приобретаются не только жилье или машина, но и практически все прочие дорогостоящие вещи, кроме того, многие берут кредиты на лечение и образование. Когда заемщик обращается в банк, он рассчитывает, что сможет спокойно рассчитаться с долгом, и никаких проблем не возникнет. Увы, так бывает далеко не всегда: каждый может внезапно остаться без работы, получить травму, потерять единственный источник дохода. Если больше нет возможности платить кредит, что делать заемщику в этой ситуации? Последствия невыплаченного кредита Платить кредит нужно в любом случае! Главное правило для любого заемщика: необходимо как можно быстрее решать возникшую финансовую проблему, а не ждать, пока к основному долго добавятся пени и штрафы за просрочку взносов. Сложности с получением дохода редко возникают внезапно: если вас предупредили о предстоящем увольнении, необходимо сразу обращаться в банк и решать способ решения проблемы. С первой же просрочки должник попадет в «черный список» клиентов банков. Пятно в кредитной истории создаст большие сложности для получения дальнейших займов, и можно будет не рассчитывать на крупную сумму или выгодный процент. Кредитная история проверяется всеми банками, поэтому не стоит портить свою финансовую репутацию. Если заемщик не идет на контакт, в течение нескольких месяцев сотрудники будут звонить и требовать вернуть долг. Если выплаты не начались, долг будет передан в коллекторское агентство, Коллекторы чаще всего применяют методы психологического воздействия, которые могут оказаться очень неприятными для должника, о спокойной жизни можно будет забыть. Нередко коллекторы прибегают к прямым угрозам, а также совершают хулиганские действия, направленные на психологическое воздействие. Они могут звонить родственникам должника, угрожать, что заберут детей или причинят им вред. Во всех подобных случаях нужно немедленно обращаться в прокуратуру с жалобой на вымогательство. У коллекторов нет никаких полномочий для подобных действий, и они будут признаны уголовным преступлением. Долг платить придется, но никто не должен угрожать спокойствию и безопасности должника и членов его семьи. В итоге дело будет передано в суд, и долг будет взыскиваться уже по исполнительному производству. Для его уплаты может быть продано ценное имущество должника, списываются средства со счетов либо вычитаются деньги из зарплаты, причем размер этого вычета не может превышать 50% в месяц. Во всех случаях до суда дело лучше не доводить, так как должнику придется платить еще и судебные издержки. Способы решения проблемы Если нет возможности платить кредит, можно пробовать договориться с банком Как только намечается ухудшение финансовой ситуации, необходимо обратиться в банк и вместе с сотрудником выбрать оптимальное решение проблемы. В любом банке должнику может быть предложено несколько самых распространенных вариантов:

Чтобы воспользоваться любым из этих способов, желательно обратиться банк еще до первого уведомления о просроченном платеже. Заемщик должен прийти в отделение и написать заявление на тот или иной способ изменения кредитного договора. Для банка это рядовая ситуация: обычно есть готовая форма заявления, и оно будет рассмотрено достаточно быстро. Чтобы банк согласился на отсрочку платежа, необходимо представить доказательства уважительной причины. Если клиент не может платить долг из-за увольнения, потребуется копия трудовой книжки, если причиной невыплаты является болезнь, потребуется медицинская справка или выписка из истории болезни. Заявление будет рассмотрено в индивидуальном порядке, после чего будет составлен новый кредитный договор или измененный график платежей. Задача заемщика после реструктуризации или рефинансирования – строго соблюдать новые правила. Любое отклонение от графика приведет к крупным штрафам, которые все равно придется выплачивать. Выплата кредита с помощью страховки Страхование кредита как гарантия своей защищенности При выдаче крупных займов многие банки убеждают клиента воспользоваться программой страхования от невыплаты, в некоторых организациях помощь страховщика является обязательной. Клиента страхуют от невыплаты кредита при потере работы, получении инвалидности, кроме того, страхование жизни позволяет родственникам и наследникам получить компенсацию, если заемщик умрет. Во всех случаях страховая компания выплатит компенсацию только в том случае, если страховой случай наступил не по вине клиента. Если наступил страховой случай, и заемщик больше не может выплачивать кредит, он (или его родственники) должен сделать следующее:

Однако на такой благополучный исход можно надеяться далеко не всегда. Страховая компания совершенно не заинтересована в выплате денег, и часто клиенты сталкиваются с немотивированными отказами в исполнении условий договора. В этом случае нужно сразу же подавать в страховую компанию письменную претензию, а затем направлять исковое заявление в суд. Пока вопрос со страховщиком не будет решен, клиенту придется платить кредит самостоятельно, поэтому собирать документы нужно будет как можно быстрее. В итоге суд рассмотрит дело и обяжет страховую компанию компенсировать кредит банку. При этом клиент может получить дополнительную компенсацию морального вреда. Выплата кредита через суд Угрожать коллекторы не имеют права! Обычно до суда дело доходит через полгода-год после того, как заемщик перестал выплачивать кредит. Банки не заинтересованы в судебном рассмотрении дела, так как оно может тянуться очень медленно, и клиенту будут звонить с предложением списать штрафы и подобрать программу реструктуризации. Если же дело передано в районный суд, должника вызовут на заседание. Будут выслушаны обе стороны, после чего банк определит итоговый размер задолженности, и будет подготовлен исполнительный лист. Исполнительным производством занимается служба судебных приставов: они обладают целым рядом инструментов воздействия для возврата требуемой суммы. Долг может погашаться следующими средствами:

Перед тем, как взять кредит, взвесьте все нюансы! Если у заемщика нет белой зарплаты и имущества, приставы фактически ничего получить не смогут. Однако при передаче имущества «в подарок» родственникам, чтобы укрыться от выплат, действия заемщика могут быть признаны мошенничеством. В этом случае ему грозит уже уголовная ответственность, поэтому с государством все же лучше не хитрить. При этом долг уже увеличиваться не будет: его сумма устанавливается решением суда, и никакие пени и штрафы банк уже начислить не может. С сотрудниками службы судебных приставов можно и нужно согласовать график выплат, чтобы постепенно рассчитаться со своими обязательствами. В результате выплаты могут растянуться на несколько лет, и за это время заемщик сможет решить финансовые проблемы и справиться со своими обязательствами. После возврата долга через суд кредитная история заемщика будет испорчена очень серьезно: получить в ближайшее время кредит в любом банке будет очень сложно, потребуется длительная работа по восстановлению репутации. Во всех случаях лучше как можно быстрее самостоятельно решить вопрос с банком и добиться мирного решения вопроса. Как быть, если нет возможности оплатить кредит? Ответы ищите в видеоматериале:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам. Поделиться ВКонтакте Класс Telegram

juristpomog.com Что будет если не платить кредитВзяв ссуду в банке, каждый человек рассчитывает ее благополучно выплатить и забыть навсегда. Но в жизни случаются непредвиденные ситуации, когда продолжать выплачивать заем становится большой проблемой. Что делать, если нечем платить кредит? Главное, надо проанализировать создавшуюся ситуацию, заранее изучить возможные последствия неуплаты ссуды, а также выработать план своих действий. Если вести себя грамотно, то можно избежать выплаты огромной задолженности в виде пени и штрафов. Дождаться суда, зафиксировать сумму задолженности, после чего начисление штрафных санкций прекращается. Затем урегулировать с судебным приставом график погашения долга и планомерно, а, главное, посильно производить платежи. Конечно, могут быть и другие варианты исхода кредитной истории: психологическое давление со стороны коллекторских компаний, опись и продажа нажитого непосильным трудом имущества и многое-многое другое… Эта статья для тех, кто попал в неприятную ситуацию, связанную с невыплатой долга банку. Здесь вы найдете ответы на многие волнующие вас вопросы. Возможно, представленная здесь информация убережет вас от неправильных шагов в решении кредитной проблемы. Что делает банк, если не платят заемщикиУже после первого дня просрочки банк насчитывает пеню, размер которой указан в договоре. Кроме того, сотрудники банка начинают названивать заемщику с требованием внести необходимую сумму платежа по ссуде. Если долг не погашается, то банк может потребовать полный возврат кредита. А что будет, если не платить кредит вообще? Дальнейшие действия банка могут варьироваться в зависимости от выбранной тактики давления на должника, а именно:

Что будет, если не платить 3 годаОчень часто проблемные задолженности заемщиков могут не разрешаться годами. Банки имеют право требовать свои деньги только в период до наступления исковой давности (ст.ст. 195-208 гл. 12 ГК РФ). Общий срок исковой давности составляет 3 года (ст. 200 ГК РФ). И если в этот период заемщик не смог оплатить свой долг перед банком, а банк, в свою очередь, не воспользовался правом обращения в суд с иском, то кредитный договор подлежит к списанию. Этот период предопределяет защиту права по иску, в данном случае, юридического лица, права которого нарушены. Если кредит не выплачивался более трех лет, причем исковая давность наступает после 3-х лет со дня последнего платежа, то банк может его списать на основании ст. 195 ГК РФ. Если покрыть ссуду не полностьюЕсть один вариант, когда ссуду можно выплатить не полностью. Это касается ситуации, когда вы добросовестно выплачивали задолженность большую часть оговоренного в договоре срока, но вдруг наступили такие обстоятельства (пожар, болезнь, другие случаи непреодолимой силы), при которых становится невозможно далее обслуживать кредит. В этом случае можно воспользоваться услугами кредитного адвоката, который подаст иск в суд:

Возможно, суд примет решение, с учетом возникших обстоятельств, списать с вас оставшуюся часть долга банку. Можно ли не выплачивать застрахованный заемЧасто банки настойчиво предлагают заемщику застраховать свою жизнь и здоровье. Последний, подписывая договор страхования, тем самым уберегает банк от невыплаченной ссуды в случае своей смерти или получения инвалидности. Причем от этого заемщику никакой выгоды нет, пока он будет при памяти и в полном здравии. Тогда как сотрудники банка уверяют обратное – страховка станет для заемщика спасательным кругом в случае какого-либо несчастного случая или кончины, что она убережет родственников от обязанности погашать его кредит и пр. Чтобы наступил страховой случай, потеря трудоспособности должна быть такой (а это I или II группа инвалидности), при которой человек не будет работать уже никогда! Но немногие знают, что для погашения кредита в случае смерти заемщика, если у него нет имущества, которое бы унаследовалось родственниками, никакой суд не вынесет решение об уплате долга покойного. Исходя из практики, страховые случаи в жизни заемщиков наступают редко. Но зато этот способ наживы дает прибыльный результат, так как либо банк имеет свой процент от количества застрахованных, либо он является учредителем страховой компании. Банк будет методично начислять полагающиеся пени и штрафы, даже может потребовать вернуть полностью всю сумму займа. Даже если застрахованному человеку нет возможности погашать кредит, так как он попал в больницу, ему сделали операцию, причем на руках имеется больничный лист за 3 месяца – для банка это ровным счетом ничего не значит. Так что, советуем заемщику сразу категорически отказаться от страхования в стенах банка, чтобы не выбрасывать даром деньги. А то, что сотрудники банка угрожают не выдать по этой причине ссуду – не верьте, выдадут. Ведь это их хлеб с маслом, да и с икоркой сверху. А не выплачивать застрахованный заем нельзя во избежание начисления банком штрафных санкций и прочих неприятностей. Результат игнорирования автокредитаИгнорирование своих обязательств по ссуде на покупку автомобиля, которые вы же сами и подписали в договоре, не сулит ничего хорошего:

Кроме того, после решения суда вы должны будете не только продать авто и за вырученные деньги погасить задолженность, но и оплатить все судебные издержки банка. А если и после суда не платить кредит, то в этом случае, вами уже займутся судебные приставы. У них уже полномочия покруче, чем у коллекторов:

И напоследок, ваша кредитная история навсегда будет испорчена, впредь придется о ссуде в банках забыть. Останется довольствоваться, в случае надобности, лишь заимствованиями в микрокредитных организациях, где всегда проценты просто грабительские. Извещение банка о невозможности платитьМожно написать уведомление в банк о невыполнении долговых обязательств с указанием конкретной причины:

В письме следует изложить просьбу реструктурировать долг и пролонгировать срок выполнения договора. А можно и сослаться на неисполнение конституционных прав человека при наступлении обстоятельств непреодолимой силы (имеется ввиду резкий обвал курса рубля). Согласно статьи 416 ГК РФ: «Обязательство прекращается невозможностью исполнения, если оно вызвано обстоятельством, за которое ни одна из сторон не отвечает.» Но как сообщить в банк о невозможности платить кредит? Примерный образец уведомления банка об отказе платить по кредиту здесь. Однако, как показывает практика, очень редки случаи, когда банки могут дать отсрочку платежей процентов по ссуде. Тело займа все равно придется платить. Но сколько времени можно не платить, зависит только от самого банка, от его внутренних правил. Если заемщик до наступления кризиса добросовестно оплачивал ссуду и предоставил банку полный перечень документов и справок, доказывающих невозможность обслуживания долга, банк может предоставить отсрочку от 6 до 12 месяцев. Должны ли дети платить за родителей, а жена — за мужаНередко возникают ситуации, когда в период выплаты задолженности по ссуде наступает смерть заемщика. Банк выставляет денежные претензии его детям. Обязаны ли родственники погашать кредит за должника? Действительно, согласно ст. 1112 ГК РФ дети принимают в наследство не только имущество покойных родителей, но и их долги, но только в пределах оценочной стоимости наследуемого имущества. Но если у родителей, или у одного из них, не было имущества или в суммарном денежном выражении его размер меньше, чем предъявляемый к оплате иск, то на основании ст. 1175 ГК РФ кредитное обязательство будет прекращено судом на основании невозможности исполнения. А должна ли жена платить кредит за мужа? Согласно нормы ст. 45 Семейного кодекса взыскание по обязательствам одного из супругов может быть обращено только на личное имущество этого супруга. Поэтому ссуду должен выплачивать исключительно супруг. В том лишь случае, когда у мужа нет ни денег, ни имущества, что могло бы пойти в уплату долга, то тогда судом, по заявлению банка, выделяется его доля из общего, нажитого в процессе брака, имущества. Судебные приставы производят изымание имущества, его продажу и погашение долга кредитору. Но если жена в процессе досудебного расследования докажет тот факт, что взятые мужем деньги в банке были израсходованы им по своему усмотрению, например, проиграны в карты, потрачены на загранпоездку с любовницей на отдых и пр., то ответственность выплачивать кредит за мужа не наступит. Главное доказать, что деньги потрачены не на благо семьи, а на личные цели супруга. Но кто должен погашать кредит после развода, зависит от процедуры по разделу имущества. Если муж доказывает в суде, что кредитные деньги были потрачены на нужды семьи и предоставляет неоспоримые доказательства в виде платежных квитанций, товарных чеков и других документов, подтверждающих его слова, то суд принимает решение о погашении ссуды обоими супругами за счет общего имущества. И, согласно п.2 ст. 45 СК РФ, если общего имущества не хватает, то супруги будут нести солидарную ответственность по уплате долга, каждый за счет своей личной доли. Стоит ли платить коллекторам за просроченные долгиТипичная ситуация, когда кредит полгода не оплачен и банк принимает решение продать долг коллекторскому агентству. Заемщик об этом узнает тогда, когда коллекторы звонят ему по телефону или приходят на дом, причем речь идет уже о сумме долга, увеличенной в разы. Откуда такая нереальная сумма долга? Все очень просто. Коллекторское агентство, купив долг заемщика у банка, кроме начисления процентов самого банка, еще приплюсовывает и свои проценты, не забывая и о своих издержках, как то:

Уже за несколько месяцев первоначальная сумма долга банку становится теперь просто неподъемной для должника. Именно поэтому всю свою прыть в выбивании долга коллекторы направляют именно в первые месяцы, когда с заемщика можно выжать хоть что-то. Приведем несколько советов, как вести себя с коллекторами:

Если все же суда не будет, то по истечение 3 лет наступает срок исковой давности и ваш долг банк попросту списывает. Видео: Как разговаривать с коллекторами.А что делать, если пенсионеру нечем платить кредит? Банки настолько вошли в азарт всем навязывать ссуды, что не останавливаются даже тогда, когда перед ними пенсионеры, самая незащищенная часть населения. Если вы стали должником банка и не можете дальше оплачивать свою ссуду, не отчаивайтесь. Ни банк, ни коллекторы ничего не смогут сделать, кроме оказания морального давления. Но при этом следует обязательно написать заявление в банк с констатацией, подтвержденной документально, о невозможности платить по ссуде. Причем сделать ударение на том, что вы не отказываетесь по силе возможностей обслуживать долг и хотите решить свой вопрос только в суде. Обязательно напишите заявление в двух экземплярах: одно – отдайте банку, другое оставьте себе, с печатью банка. Оно вам понадобиться в случае решения банка о возбуждении против вас уголовного дела. Дождитесь суда и выполняйте его решение. Актуальные вопросыЧто делать поручителю, если заемщик не платит.Несладко придется поручителю, но все-таки постарайтесь:

Сын не оплачивает кредит, прописан у родителей.Если банк или коллекторы требуют от родителей уплаты за долг сына (он дееспособный), прописанного в их квартире, то их действия неправомерны.До суда родителям необходимо собрать все платежные документы. Это документы, которые доказывают приобретение всего их нажитого имущества без участия сына. Только так они обезопасят себя от описи и продажи имущества судебными приставами. Могут ли посадить, если нечем платить кредитыВсе кредитные проблемы находятся в рамках гражданского законодательства, поэтому и ответственность наступает тоже гражданская, т.е. имущественная. Если вы не оформляли ссуду с заведомой целью ее не отдавать (ст.159 и 165 УК РФ) или скрываетесь от приставов после решения суда (ст.177 УК РФ), то вам не стоит беспокоиться. Не посадят. Видео: Как выбраться из долгов и что будет если не платить кредиты.pravopark.ru Что будет, если перестать платить по кредиту?Многие люди, которым удалось оформить онлайн кредит наличными в одном из банков, по тем или иным причинам потеряли возможность выплачивать кредит. Другие люди из последних сил пытаются вносить ежемесячные платежи, но все чаще задумываются о том, что будет, если перестать платить по кредиту. В любом случае не стоит думать о том, что какой-либо банк забудет о выданных средствах и простит долг одному из должников. Предлагаем рассмотреть стандартную схему поведения банков-кредиторов при прекращении заемщика внесения необходимых платежей. Информирование заемщика о задолженностиКогда заемщик не вносит очередного платежа, банк немедленно его информирует об этом, так как очень часто должники не платят по кредиту вовремя по причине простой забывчивости и невнимательности. Таким образом, банк может звонить или посещать заемщика по адресу, указанному в кредитном договоре, чтобы напомнить о долговом обязательстве и узнать дату, когда платеж будет совершен. Если же средства после этого не поступают на счет банка, кредитор продолжает воздействовать на должника, мотивируя его к немедленной оплате штрафными санкциями, которые чаще всего выражаются штрафом – процентами, насчитываемыми за каждый день неуплаты. Если же заемщик упорно не реагирует на предупреждения и штрафные санкции, банк может потребовать немедленного погашения полной суммы кредита. Коллекторские службыКогда банк удостоверяется в неплатежеспособности и полном отказе заемщика от погашения кредита, он может продать неблагополучный кредит одной из коллекторских служб. Коллекторы занимаются профессиональным «выбиванием» долгов у неплательщиков, путем психологического воздействия, совершения звонков и визитов по месту жительства и работы заемщика. Кроме этого, коллекторские службы могут названивать должникам по ночам или запугивать их родных, что является прямым нарушением закона. Нередко коллекторы применяют даже физическую силу для возвращения невыплаченных кредитов. Судовые разбирательстваЕще одним ответным действием банка на нежелание платить кредит может стать обращение в суд. В этом случае решение суда чаще всего удовлетворяет все требования кредиторов. Таким образом, невыплаченный кредит с насчитанными процентами предлагают выплатить должнику добровольно, а если выплаты не происходит производиться опись и конфискация имущества, реализация которого приводит к погашению кредита. Правильные действия заемщика – защита от просрочекВ силу того, что славянский менталитет способствует пассивному решению своих проблем, многие заемщики не сразу понимают насколько важно быстро найти выход из ситуации. Дни обдумывания и выжидания в итоге приводят к огромным штрафным санкциям от банка, не менее большой пени и значимого минуса в кредитной истории. Трудности с погашением задолженности никогда не решаются сами собой. Нужно отдавать себе отчет в том, что чтобы не случилось – деньги придется вернуть. Даже если банк станет банкротом, его ликвидируют или сгорит главный офис вместе со всей документацией, все равно долговые обязательства останутся в силе. В зависимости от степени сложности положения заемщика, можно выбрать наилучший путь избегания просрочек. Всегда можно взять кредит для погашения текущего кредита, или реструктуризировать долг в своем же банке. Если все не совсем просто, обратитесь за помощью в кредитующую организацию или к посредникам: брокерам, консультантам, экспертам в сфере кредитования. Не забываем о возможности получить кредитные каникулы, при этом следует учесть, что чем хуже экономическая ситуация, тем проще получить кредитные каникулы и согласие банка на реструктуризацию займа. Когда все очень сложно, как вариант, можно воспользоваться залоговым кредитом для решения финансовых трудностей. Но, в таком случае заемщик должен быть полность быть уверенным в своих возможностях. Дело в том, что при грубых нарушениях при погашении задолженности банк имеет полное право через суд изъять имущество клиента. Но, при залоговом кредите, у заемщика намного меньше шансов защитить свои права на имущество, потеря жилья или автомобиля в таком случае практически неизбежна. frombanks.ru Как не платить кредит законно и что будет если не погашать кредит вообщеМногих заемщиков интересует вопрос, могут ли они не платить по кредиту. И дело не только в том, что они отказываются погашать свой долг, а в том, что они при оформлении суды не осознали всю сумму переплаты. Не все знают, но действительно существует законный способ, как можно избежать лишней переплаты. Все что необходимо это серьезней разобраться в вопросе. Как избавиться от кредита законным способомПростейший из существующих способ не платить проценты по кредиту – это пользоваться кредитной карточкой со сроком в 30 или 50 дней. Если во время указанного способа вернуть всю сумму долга, то проценты не будут начислены. В противном случае если оплата не будет произведена в срок, то проценты начнут начисляться автоматически. Помимо этого можно возвращать взятые кредиты раньше указанного срока. Тогда проценты будут начисляться на меньшую сумму и соответственно сами будут меньше. Во многих банках и кредитных организациях погасить долг можно уже после первого месяца пользования заемными средствами. И естественно чем раньше суда будет возвращена, тем меньшая переплата будет начислена.

Также каждая кредитная организация начисляет определенные проценты при несвоевременных месячных выплатах. Обычно такие выплаты называют неустойками. Снизить сумму неустойки можно только в суде если получится доказать, что она больше чем должна быть. Кроме не желания переплачивать лишние проценты могут быть и другие причины, почему заемщик отказывается платить:

В первом случае всегда можно решить дело с банком мирным путем:

При возникновении уважительных причин банки всегда идут навстречу своим клиентам. Что касается нежелания выплачивать кредит, то на этот счет предусмотрен отдельный пункт в Уголовном Кодексе. На сегодняшний день можно выделить несколько законных способов избавиться от кредита:

Избавиться от кредита с помощью срока исковой давности

Касательно кредитных долговых обязательств срок исковой давности составляет 3 года после получения первой отсрочки. За данный период между заемщиком и банком не должно быть никаких контактов. Каждое новое письмо или звонок от банка становится точкой, с которой следует заново отсчитывать срок в три года. В данном случае заемщик имеет право не отвечать, попросту игнорируя все попытки банка выйти на связь. А при помощи грамотного юриста можно и вовсе попытаться доказать что попыток выйти на связь не было. Ведь например, доказать в суде факт того что именно заемщик ответил на звонок банковских служащих, а не кто либо другой, не так просто. Ведь это мог быть кто-либо из родственников, друзей или вообще случайный человек. Письма тоже не являются доказательством. Даже если под текстом стоит роспись заемщика это еще не доказывает, что он ознакомился с содержанием письма. Воспользоваться данным способом и списать задолженность с помощью срока исковой давности не так просто, но это вполне возможно. Намного проще будет избавиться от кредита, если банк передаст дела коллекторам. Мирное решение по договоренности с банком

При помощи данных инструментов всегда можно найти компромисс с банковскими учреждениями. Правда не платить кредит таким способом не получится, но выйти из затруднительных ситуаций, например при потере работы можно. Помощь антиколлекторских компаний

В этом случае могут начаться:

Заемщик должен знать, что многие методы коллекторов являются не законными. Он имеет право обратиться в антиколлекторскую компанию. Сотрудники такой компании подскажут как себя вести с кредиторами, превышающими свои полномочия, а при необходимости смогут предоставить дела заемщика в суде. Разбирательство в судеЕсли банк обратился в суд, то уклониться от погашения долга будет значительно труднее. Обычно в подобных разбирательствах судья становится на сторону банка. В результате с заемщика могут взыскать долг через распродажу его имущества или через удержание части его зарплаты. Имущество распродается с аукциона по стоимости меньше чем оно стоит на самом деле. А часть зарплаты удерживается автоматически вне зависимости от желания заемщика. В некоторых редких случаях заемщик может выиграть судебное дело. Тогда суд может избавить его от погашения кредита. В случае если заемщик отказывается платить кредит совсем то, как уже писалось, его дело переходит к коллекторам или в суд. И в том и другом случае можно допиться чтобы кредит списали. Но для самого должника предпочтительней чтобы дело перешло к коллекторам. В этом случае придется потратить больше нервов, но при разбирательстве в суде судья встанет на сторону заемщика. Если же сам банк подаст в суд, то избавиться от кредита будет очень трудно. Он будет погашен через распродажу предлежащего заемщику имущества или за счет удержания его зарплаты. Чем заемщику может грозить неуплата

В случае если заемщик отказывается платить кредит совсем, то, как уже писалось, его дело переходит к коллекторам или в суд. И в том и другом случае можно добиться, чтобы кредит списали. Но для самого должника предпочтительней чтобы дело перешло к коллекторам. В этом случае придется потратить больше нервов, но при разбирательстве в суде судья встанет на сторону заемщика. Если же сам банк подаст в суд, то избавиться от кредита будет очень трудно. Он будет погашен через распродажу предлежащего заемщику имущества или за счет удержания его зарплаты. В некоторых случаях злостного уклонения от долговых обязательств заемщику может грозить уголовная ответственность в соответствии со статьями 177 и 159 Уголовного Кодекса. ОпытНа видео делится личным опытом один из должников. votbankrot.ru

|

Перед тем как отдавать, важно уточнить, можно ли погашать кредит досрочно в данном конкретном банке. Некоторые организации при преждевременном погашении могут назначать определенные штрафы. Данный пункт должен быть указан в договоре на получение кредита.

Перед тем как отдавать, важно уточнить, можно ли погашать кредит досрочно в данном конкретном банке. Некоторые организации при преждевременном погашении могут назначать определенные штрафы. Данный пункт должен быть указан в договоре на получение кредита. Большинство банков всегда пытаются найти мирный выход из ситуации в случае если у заемщика не получается погасить кредит. Но некоторые заемщики ищут способ не платить долг совсем.

Большинство банков всегда пытаются найти мирный выход из ситуации в случае если у заемщика не получается погасить кредит. Но некоторые заемщики ищут способ не платить долг совсем. Перед тем как отказываться платить по кредиту лучше посетить отделение того банка где были получены деньги. Скорее всего, сотрудники банка сами заинтересованы в том, чтобы кредит был погашен в полном объеме, поэтому не станут слишком сильно давить на заемщика, а предложат мирное решение, выгодное для обеих сторон. Это может быть:

Перед тем как отказываться платить по кредиту лучше посетить отделение того банка где были получены деньги. Скорее всего, сотрудники банка сами заинтересованы в том, чтобы кредит был погашен в полном объеме, поэтому не станут слишком сильно давить на заемщика, а предложат мирное решение, выгодное для обеих сторон. Это может быть: В случае если заемщик отказывается от мирного урегулирования ситуации, банк может передать дело в коллекторскую компанию. Данная компания своими методами будет добиваться, чтобы долг был уплачен со всеми процентами. Причем некоторые компании помимо изначальных банковских процентов начисляют еще и свои.

В случае если заемщик отказывается от мирного урегулирования ситуации, банк может передать дело в коллекторскую компанию. Данная компания своими методами будет добиваться, чтобы долг был уплачен со всеми процентами. Причем некоторые компании помимо изначальных банковских процентов начисляют еще и свои. Решая перестать погашать кредит, каждый заемщик должен помнить, что это может повлечь для него ряд определенных последствий:

Решая перестать погашать кредит, каждый заемщик должен помнить, что это может повлечь для него ряд определенных последствий: