|

|

|

|

|

|

|

|

|

|

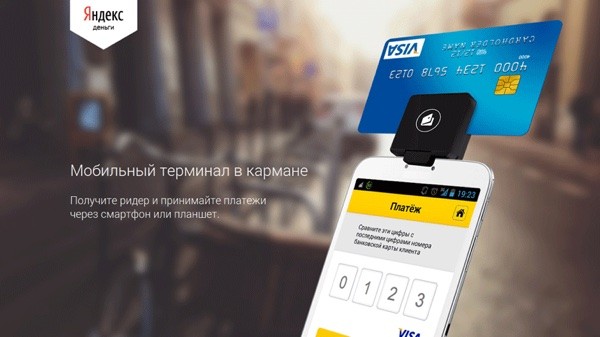

Торговый эквайринг от Сбербанка. Эквайринг торговыйЧто такое эквайринг: торговый, мобильный и Интернет-эквайрингПластиковая карта для оплаты покупок есть у большинства работающих граждан, однако об эквайринге слышал далеко не каждый из них. Не странно ли это?.. В наше время эквайринг считается одной из самых удобных и прогрессивных технологий расчета между продавцом и покупателем. Давайте разберемся, что представляет собой эта услуга, какие направления существуют в рамках эквайринга, и почему он стал так популярен. Эквайринг: определение терминаСегодня магазин, в котором не предусмотрена возможность оплаты покупок пластиковой картой, может быстро лишиться клиентов: они предпочтут соседний, в котором принимают «безнал». Пластиковая карта имеет ряд достоинств, делающих ее наиболее удобным инструментом расчета – причем для обеих сторон. В некоторых сферах бизнеса у «пластика» просто нет конкурентов. Эквайрингом называют такой способ оплаты товара или услуги, при котором используются пластиковая карта. Оплата происходит через так называемый POS-терминал. Эквайринг широко применяется в Интернет-бизнесе – для расчетов онлайн. Виртуальные расчеты осуществляются посредством карты, но без контакта с продавцом: чтобы оплатить покупку, достаточно лишь ввести некоторые данные. Виды эквайринга: торговый, мобильный, ИнтернетНа данный момент в рамках этой технологии существуют три направления. Рассмотрим каждое из них подробно. Торговый эквайринг. Именно с появления торгового эквайринга началась история этой технологии. В течение долгого времени он был наиболее предпочтительным расчетным методом. Торговый эквайринг – это оплата с помощью карты прямо в магазине. Она осуществляется через терминал. Средства поступают на расчетный счет предпринимателя, причем поставщик услуги удерживает 1,5-2,5% из них. Процентную ставку определяет банк, который организовал подключение компании к системе и установил в торговой точке терминал. На изменение ставки и введение/отмену лимитов по операциям влияют обороты предприятия, а кроме того – договоренности между ним и банком. Мобильный эквайринг. Эта система ориентирована на владельцев мобильных устройств. Она делает возможным принятие платежей с помощью смартфона. Из всех разновидностей эквайринга эта – самая молодая. Плюсы мобильного эквайринга:

Важное звено этой системы – мини-терминал (mPOS), присоединенный к мобильному устройству, на которое установлено специальное приложение. Размер удержаний при пользовании mPOS – 2,5-3%. Интернет-эквайринг. Востребованность Интернет-эквайринга тесно связана с развитием онлайн-торговли. Виртуальный эквайринг не предполагает использования приложений и спецоборудования. Покупателю нужно всего лишь выйти в Сеть. Кроме того, его браузер должен исправно отображать страницы платежных систем. Интернет, как известно – пространство небезопасное, поэтому банки делают все возможное, чтобы защитить себя и своих клиентов от кибератак. Во избежание взлома карты используются одноразовые пароли, SMS-подтверждения и прочие ухищрения. При расчетах через Интернет с торговца взимается комиссия в размере 3-6%. Эквайринг в торговлеВладельцы торговых точек стремятся обеспечить покупателю возможность расчета картой. Во-первых, в этом заинтересован клиент, который не любит носить с собой наличные. Во-вторых, это удобно продавцу: не нужно разменивать деньги и искать сдачу. Тем не менее, покупатель выигрывает больше, чем продавец: он не платит комиссию. Зато продавец получает шанс расширить клиентскую базу. Покупатель избавляется от необходимости носить с собой наличные средства и перестает быть объектом пристального внимания грабителей. Продавцу тоже больше не нужно иметь дело с наличными: средства просто переводятся на расчетный счет компании. Договор эквайрингаЕго заключают представитель организации, заинтересованной в услуге, и банковское учреждение. Однако в этой ситуации банк действует «от имени» платежной системы, которую он представляет. Эти системы функционируют во всех более-менее развитых странах мира. Названия MasterCard, American Express и Visa вам наверняка известны. В то время как банк выполняет формальные функции, платежные системы осуществляют собственно эквайринг, то есть проведение операций по картам. Эквайринг и банкиКак вы уже догадались, система эквайринга имеет большую привлекательность для банков. Эквайринг, утвердившись в торговле, проникает в медицину, сферу услуг, туризм, образование, а банки, взимая комиссию с продавца товаров и услуг, получают доход. Комиссия – это сумма удержаний от совершения платежных операций по карте. Величина комиссионного вознаграждения определяется условиями, прописанными в договоре. Для каждого магазина она оговаривается в индивидуальном порядке. Определяя размер комиссии, банк обращает внимание на такие факторы, как:

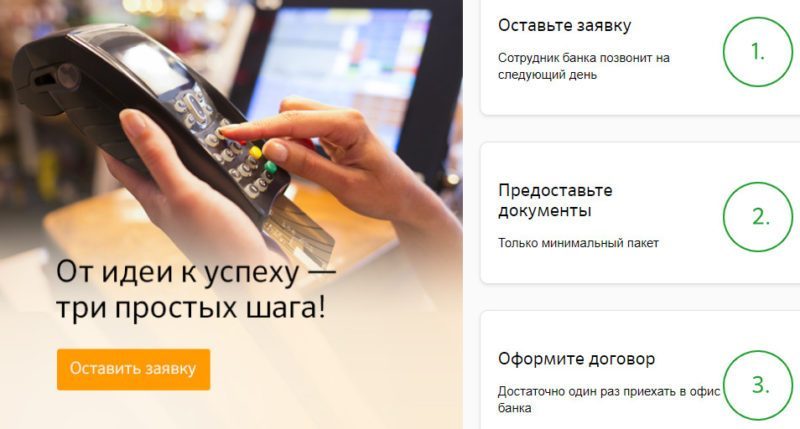

Между прочим, комиссионное вознаграждение обогащает не только банк, установивший терминал: некоторую его часть получает платежная система; еще одну – банк, выпустивший пластиковую карту. Этот факт, само собой, сказывается на размере комиссии, взимаемой с продавца, и на доходе банка от платежных операций, проводимых по карте. Сегодня банки активно конкурируют между собой за право предоставлять услугу эквайринга. Они идут на снижение комиссии, упраздняют лимиты и предлагают потенциальным клиентам более привлекательные условия, чем несколько лет назад. Что должны знать предпринимателиЕсли вы заинтересованы в подключении к системе эквайринга, вам следует обратиться в банк (или несколько банков, чтобы сравнить условия). Банковские специалисты, работающие в этой сфере, подробно объяснят вам схему взаимодействия сторон в рамках системы эквайринга. Если условия предоставления услуг вас устаивают, можно переходить к заключению договора эквайринга. Вам будет присвоен индивидуальный идентификатор, связанный со счетом в банке. Надо понимать, что далеко не всегда банки соглашаются сотрудничать с теми или иными организациями. У банка есть свои требования. Так, он обязательно запрашивает у предпринимателя отчет о финансово-хозяйственной деятельности и другие важные для него документы. Решение организационных вопросов, связанных с заключением договора, проверкой предоставленных сведений и подключением терминала, может затянуться на несколько недель. Бывает, впрочем, и так, что все эти процессы занимают всего несколько дней. После этого клиент получает (во временное пользование) терминалы. Количество их определяется количеством торговых точек, принадлежащих компании. Услугу аренды эквайринговой техники оказывают все банки. Они же обеспечивают монтаж терминалов и введение их в эксплуатацию – силами специалистов по IT. Новый владелец получает консультации по их обслуживанию, механизму работы, устранению проблем. Правильно установленный терминал готов к использованию. Как правило, подключение оборудования, обучение персонала и оформление документов осуществляется за счет банка. В некоторых случаях банк предоставляет клиенту терминалы и комплектующие в аренду (платную). Также банком может быть установлен лимитный порог. Все нюансы взаимоотношений между банком и клиентом обсуждаются в индивидуальном порядке и фиксируются в договоре эквайринга. К заключению этого договора стремятся многие бизнесмены, так как отсутствие возможности принятия электронных платежей уже считается в современном мире дурным тоном. Никому не хочется терять покупателей. Пластиковая карта имеет ряд преимуществ:

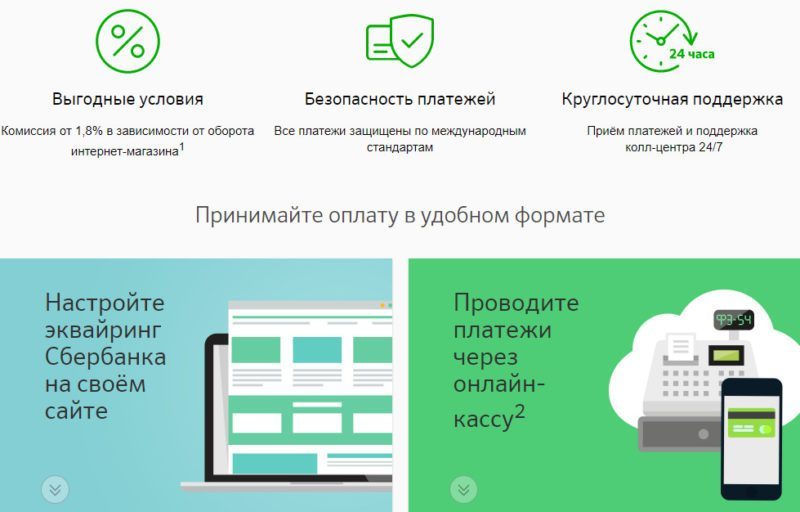

За счет всего этого увеличивается выручка магазина, подключившегося к системе. Особенности Интернет-эквайрингаИнтернет-эквайринг в ближайшем будущем, вероятно, потеснит своего доминирующего предшественника – торговый эквайринг. В чем разница между ними? В первую очередь, в том, что клиент расплачивается не в магазине, а на сайте. В Интернете можно приобрести практически все, что пожелает душа, и продавец доставит заказ куда угодно. Впрочем, имеются и исключения. Запрещено работать с огнестрельным оружием, поддельными и контрафактными товарами, опасными веществами, скоропортящимися продуктами и медикаментами. На все вышеперечисленные товары платежные системы накладывают ограничения. Цель любого онлайн-магазина – обеспечить потенциальному покупателю возможность быстрого и удобного шопинга. Поэтому эквайринг для них – один из наиболее эффективных инструментов. Подключить его можно несколькими способами:

Механизм подключения Интернет-эквайрингаПрежде чем подключиться к системе, продавец должен позаботиться о том, чтобы:

Как только это будет сделано, ресурс станет вполне дееспособным, и его можно будет подключить к системе. Впрочем, всем этим формальностям предшествует оформление документов, к которому необходимо подойти со всей ответственностью. Минусы эквайрингаВ работе даже самого совершенного механизма возможны ошибки, ведь программное обеспечение создается человеком. Помимо этого, имеют место и технические неполадки. Поэтому покупатели иногда жалеют о том, что у них не оказалось с собой наличных денег. Случается и так, что сотрудник магазина отказывается оформлять возврат средств, ссылаясь на то, что терминал не предусматривает возможность осуществления такой операции. Не нужно этому верить: способностью возвращать деньги обладают все терминалы. Иногда продавцы мошенничают: вводят сумму, превышающую цену покупки. Поэтому покупателям рекомендуется проверять чеки, не отходя от кассы, как и в случае с оплатой наличными. Эквайринг как необходимостьВ современной торговле эквайринг – это не просто модная опция. Применение этой технологии продиктовано требованиями времени. И если бизнесмен дальновиден, то он достаточно быстро принимает решение о подключении к системе эквайринга, что впоследствии благоприятно сказывается на финансовых результатах. Использование новых технологий оказывает положительное влияние на имидж компании-продавца. Замечено, что держатели пластиковых карт охотнее тратят деньги, а в онлайн-магазинах карта зачастую является единственным возможным инструментом оплаты покупки. Хотя бы потому предпринимателям следует рассмотреть возможность подключения эквайринга: эта технология способствует развитию бизнеса. www.temabiz.com Что такое эквайринг банковских карт и его виды — торговый, мобильный, интернетНовые технологии играют важнейшую роль во всех сферах жизни. Взаимодействие хайтек и средств связи позволило банковскому сектору создать удобную систему безналичных расчетов. Рассмотрим что такое эквайринг, как он работает. Понятие, классификацияСейчас редкие точки продаж не осуществляют расчеты с покупателями посредством банковских карт. Отлаженный механизм удобен в как для продавца, так и для покупателя, позволяя проводить расчеты без наличных денег. Эквайринг как экономическое понятие, представляет метод расчета за товар или услугу посредством пластиковой карты через POS-терминал. Используется и для оплаты услуг в интернет. Это виртуальный тип оплаты с помощью карты, но без ее предоставления продавцу, а с указанием реквизитов. Экономисты различают три типа эквайринга – торговый, мобильный, виртуальный. Торговый эквайрингТорговый эквайринг – самый первый тип, который возник с появлением этой системы. Это оплата в POS-терминале в точке покупки. Продавец получает деньги на расчетный счет. Покупателю не нужно иметь с собой наличные деньги, а продавцу искать сдачу. Преимуществ для покупателя в этой системе больше. С него, обычно, не удерживается никакой комиссии. Напротив, продавец, получает не обозначенную на ценнике сумму, а с учетом комиссии в виде процента продаж (1,5-2,5%). Снижение ставки, равно как и установление лимита по расчетным операциям, зависит от оборотов компании и договоренностей между банком и организацией. Документация для расчетовМежду торговой точкой (вне зависимости магазин это или туристическое агентство) и банком заключается договор эквайринга, в котором указываются условия, обязанности, ответственность сторон. Договор регламентирует формальную сторону. В этой цепи банк — посредник между платежными системами и торговцами. Известные платежные системы — Visa, MasterCard, UnionPay, American Express — киты бизнеса, они контролируют техническую сторону платежей. Преимущества и комиссия банкаБанки в механизме этой системы занимают одно из выгодных положений. Благодаря распространению сети эквайринга в торговле, сфере услуг, образовании, медицине банки имеют стабильный доход от удержания комиссии с продавца услуг. Размер комиссии устанавливается для каждой торговой точки индивидуально, при этом банком учитываются такие условия:

К слову, нельзя считать, что банк получает всю выручку от комиссионного вознаграждения. Часть комиссии перечисляется в адрес платежной системы и на расчетный счет банка-эмитента пластиковой карты. Это в результате также влияет на установление комиссии для продавца, доход банка от операций. Эквайринг банковских карт как направление, сейчас переживает в банковской сфере достаточно высокую конкуренцию. Каждый из банков стремится предложить более выгодные условия, низкий порог комиссии и отсутствие лимитов. Требования для участниковЖелающие подключиться к системе эквайринга, должны обращаться по месту прямого доступа к ней, а именно в банковские учреждения. Менеджеры банка детально расскажут об особенностях системы, нюансах и способах работы с ней. Если стороны пришли к решению, заключается договор эквайринга, а участнику присваивается персональный идентификатор, который связан с текущим банковским счетом. Не каждый может стать участником программы. Многие банки не дают согласие по некоторым причинам. Так, к примеру, предприятие должно предоставить по запросу банка отчет о финансово-хозяйственной деятельности и дополнительные документы. Организационные вопросы по подключению терминала, заключению договора и проверке данных о компании могут занимать как одну неделю, так и целый месяц. Когда все улажено, во владение клиента передается во временное пользование то число терминалов, которое необходимо организации с учетом имеющихся офисов и филиалов. Аренда оборудования для безналичных расчетов присутствует у всех банков. Установку и настройку терминалов осуществляют банковские специалисты IT. Часто услуги по подключению оборудования, обучению сотрудников и оформлению документов, предоставляются банками бесплатно. Иногда для клиента устанавливают лимитный порог, по которому он должен осуществить оплаты по терминалу, или же оборудование дается в платную аренду. Все эти условия оговариваются индивидуально. Предпочтение клиент отдаст магазину, где есть POS-терминал. Поэтому многие заключают договоры эквайринга. Кроме того, магазины увеличивают свою торговую выручку посредством проводимых через систему платежей. Такая взаимосвязь обусловлена следующими принципами: Мобильный и интернет эквайринг Мобильный эквайринг позволяет принимать платежи с помощью мобильного телефона Мобильный эквайринг позволяет принимать платежи с помощью мобильного телефонаМобильный — наиболее молодой тип. Его преимущество — способность существенно расширять горизонты расчетов по картам, не привязываясь к конкретной торговой точке. Списание денег осуществляется с помощью мини-терминала (mPOS), присоединенного к смартфону, который имеет необходимое для проведения этой операции приложение. Как правило, комиссия по мини-терминалам составляет 2,5-3%. Интернет эквайрингУверенно завоевывающий с каждым годом тип эквайринга – виртуальный. Оплата происходит через Интернет без специального оборудования. Достаточно выхода в интернет и поддержки web-интерфейса, осуществляющего переход на страницы банков и их платежных систем. В связи с частыми сбоями, прочитыванием карт в интернете хакерами, банки устанавливают дополнительные методы защиты – одноразовые ключи, отп-токеры, смс-подтверждение. При таком виде эквайринга для интернет-магазинов комиссия для продавца составляет от 3 до 6%. С помощью Интернет сегодня можно купить все что угодно. Можно из дома забронировать путевку в жаркие страны, купить мебель или заказать на дом еду. Но существует ряд товаров, которые запрещены представителями платежных систем и это – огнестрельное оружие, поддельная и контрафактная продукция, опасные товары, скоропортящиеся продукты и медицинские товары. Любой интернет-магазин старается, чтобы покупки делать было удобно. Поэтому вполне обоснованно, что и они обращаются к системе осуществления платежей посредством пластиковых карт. Интернет-эквайринг подключается следующими способами:

Как подключить интернет-эквайрингДля подключения к услуге эквайринга участнику необходимо пройти несколько этапов, определяемых следующими принципами:

Только после этого ресурс сможет полноценно работать, будет разрешен в системе эквайринга. Это формальности, самое главное – правильно оформленные документы. Недостатки системы эквайрингаСреди явных преимуществ в системе есть и свои недостатки. В связи со сложным информационным процессом, который создается многими комплексами программ, система не защищена от возможных ошибок. Также могут наблюдаться сбои в работе самого терминала. Такие сбои и ошибки могут приводить к недовольству клиента. Встречалась безграмотность сотрудников, которые отказывались делать возврат, мотивируя это технической невозможностью. Но эта опция предусмотрена самим терминалом. Есть и случаи мошенничества, когда продавец указывает сумму, большую, чем определена на ценнике. Важно обращать внимание на чеки. Эквайринг стал важной частью расчетов за товар между продавцом и покупателем. И если у торгового типа есть конкурент в виде наличных денег, то в интернет-расчетах он лидирует.. ktovdele.ru Торговый эквайринг от Сбербанка: условия, тарифы Такой платежный инструмент, как банковские карты получает все большее распространение среди населения нашей страны. С каждым днем уровень функционала пластика заметно расширялся. Оплата безналичным способом - это привычное явление не только в крупных загородных супермаркетах, но также во всех местах, где только осуществляется реализация товаров, либо имеет место предоставление услуг. Чтобы сделать процедуру перечисления максимально облегченной, в действие ввели торговый эквайринг от Сбербанка, воспользоваться которым может основное большинство клиентов данной финансовой организации. Содержание статьи Что такое торговый эквайрингНа данный момент многие частные лица уже не представляют себе дальнейшее существование без возможности осуществления безналичного расчета. Оплата картой в торговых точках менее привычная операция, как звонок по мобильному телефону. Так что же представляет собой эквайринг? По сути, рассматриваемое нами понятие подразумевает собой определенную банковскую услугу, которая несет в себе техническую возможность осуществлять расчеты при помощи стандартных пластиковых платежных карточек. Список предоставляемых эквайрингом услуг достаточно широкий и включает в себя оперативное и бесперебойное расчетное обслуживание, а также предоставление специализированного оборудования необходимого для осуществления безналичных платежей. Благодаря данной системе, каждый человек имеет возможность осуществлять оплату товара и услуг при помощи карточек, причем в любом стационарном и интернет магазине. Эксперты говорят о том, что современный экваринг от Сбербанка – это большой пакет плюсов, воспользоваться которыми может каждый клиент. Финансовая организация готова предложить следующие разновидности эквайринга, а именно торговый, онлайн, а также мобильный. Если судить по уровню популярности, то именно торговый эквайринг получил широчайшее распространение на финансовом рынке, хотя удивляться тут нечему. Преимущества торгового эквайрингаДанная система платежей специально разработана для того, чтобы каждый желающий имел возможность осуществлять необходимые финансовые расчеты во всех супермаркетах, а также обычных небольших магазинах. Более того, клиенты отелей, гостиниц, ресторанов и кафе также могут перевести некоторую сумму средств за полученные услуги. Говоря с технической стороны, следует отметить, что все переводы осуществляются при помощи самого пластика, а также мобильного или стационарного POS-терминала.  На сайте банка можно ознакомиться с условиями по предоставлению услуги, а также заполнить онлайн заявку на подключение На сайте банка можно ознакомиться с условиями по предоставлению услуги, а также заполнить онлайн заявку на подключениеЧтобы определиться с преимуществами эквайринга, для начала следует рассмотреть плюсы оплаты счетов при помощи банковских карт, среди которых особо выделяются следующие из них:

Когда происходит процедура оплаты товара или услуги, прибор осуществляет считывание и обработку персональных данных карты, а затем, после получения подтверждения центрального компьютера производит списание со счета плательщика сумму совершенной покупки. В этот момент деньги попадают насчет торговой организации. Сами терминалы – это собственность Сбербанка, а посему предоставляются пользователям после выполнения определенных условий, в том числе заключения договора на услугу. Чаще всего, новые пользователи после подписания договора обязуются оплачивать аренду оборудования. Обычно размер платы зависит от общего объема имеющего места денежного оборота. Интернет-эквайринг в СбербанкеНе менее популярным эквайрингом на сегодняшний день считается онлайн. Статистика говорит, что жители нашей страны все больше и больше работают с продавцами по интернету. Удобство подобного финансового расчета на лицо. Продавцам интернет магазинов больше нет никакой необходимости брать в аренду, а также производить дорогостоящий монтаж терминалов. Система эквайер обеспечит оперативное подключение клиента к серверу при помощи фирменного программного обеспечения. Как только заказчик предоставит заявку банку и заключит договор, ПО станет доступным для пользования. Комиссия и тарифы за пользованиеМногие потенциальные заказчики интересуются размером тарифов и комиссии, которую придется платить банку за использование системы. Тут все зависит от типа предоставляемой услуги. Статисты посчитали, что торговый эквайринг, предлагаемый нам Сбербанком имеет самые лояльные тарифы. Все, за что придется платить пользователю – это аренда оборудования, а также незначительная комиссия за проведение безналичных платежей. Банк, предоставляющий эквайер, потребует плату исключительно с арендатора, а для держателя платежной карты подобная услуга совершенно бесплатна. Одной из самых дорогих систем является вариант интернет-эквайринга. На данный момент, за пользование терминалов этого типа установлен тариф до трех процентов от величины осуществляемого платежа. В защиту стоимости необходимо сказать о том, что подобные транзакции быстро окупаются и несут в себе превосходную безопасностью платежей.  По условиям банка комиссия за проведение операции рассчитывается индивидуально, в зависимости от оборота интернет-магазина По условиям банка комиссия за проведение операции рассчитывается индивидуально, в зависимости от оборота интернет-магазинаУсловия установки и обслуживанияПосле того, как Вы отправите заказ на установку системы в Сбербанк, данное финансовое учреждение обязуется:

Говоря о существующих особенностях использования эквайринга, необходимо сказать следующее:

ЗаключениеЗаконодательством установлено, что с начала 2015 года каждая торговая организация обязана иметь в своем распоряжении терминалы для обеспечения возможности оплаты товаров и услуг путем безналичного расчета. За невыполнение установленных требований, предпринимателям может сулить существенный штраф, соответственно торговый эквайринг от Сбербанка – это отличный выход из ситуации. В любое удобное для вас время можно отправить заявку представителям банка и заключить договор на предоставление системы эквайринга, причем по тарифам, которые обязательно окажутся выгодными для предпринимателей и юридических лиц. sbankom.ru

|