|

|

|

|

|

|

|

|

|

|

ОТМЫВАНИЕ ДЕНЕГ ЧЕРЕЗ ИНТЕРНЕТ ТЕХНОЛОГИИ. Электронные кошельки отмывание денегОТМЫВАНИЕ ДЕНЕГ ЧЕРЕЗ ИНТЕРНЕТ ТЕХНОЛОГИИВ современном обществе информационно-коммуникационных технологий повсеместно и ежедневно используются компьютерная техника, сети связи, мобильные средства коммуникации и другие технические средства. Повседневная деятельность государственных служб, банковской, охранной и многих других систем, а также быт простых граждан, невозможны без бесперебойной и безопасной работы персональных компьютеров, мобильных телефонов и прочих средств коммуникаций. Без использования цифровой техники сегодня трудно представить хотя бы одну из сфер человеческой жизни. Таким образом, названные тенденции, усиливающиеся с каждым днём, привели к образованию единого мирового информационного пространства, где каждый человек имеет возможность получить доступ к практически любой интересующей его информации из любого места на нашей планете, дистанционно управлять своими активами или активами предприятия, заключать разного рода договоры с иностранными субъектами экономической деятельности без необходимости личного контакта и т.д. Более того, информационное пространство является не только местом, но и инструментарием противоправных действий в сети Интернет. Теперь для совершения преступления в сфере интернет-технологий, не требуется даже подготовительной «работы с клиентом» и личного контакта с будущей жертвой. Эти обстоятельства существенно осложняют действия правоохранительных органов по обнаружению, фиксированию и изъятию криминалистически значимой информации для дальнейшего придания ей статуса доказательств. Перечисленные выше особенности данного вида преступной деятельности в совокупности с её высокой доходностью, наделяют такую деятельность существенными преимуществами по сравнению с другими видами и способами преступлений. Таким образом, проведение исследования относительно отмывания денег через интернет-технологии, на сегодняшний день является особо актуальным. Современные технологии в сфере электронной коммерции также стали причиной появления новых средств платежей и расчетов через глобальную сеть и ее анонимные сегменты с помощью различных криптовалют, виртуальных монет – coin-ов и электронных средств учета требований. К сожалению, публичная доступность технологий расчетов и глобальное распространение стало причиной того, что данные технологии обеспечения расчетов могут быть использованы незаконным путем с целью отмывания денег через сеть интернет – став основой «глобальной хавалы» 21 века (Хавала (хунди) - подпольный исламский Western Union) [3, С. 46]. Платежи с использованием электронных денег обычно не предполагают документального подтверждения сделок, а также, как правило, не требуют тщательной идентификации клиентов, или вообще открыто декларируют анонимность платежей как основное преимущество использования той или иной электронной валюты по сравнению с конкурирующими системами. Отмывание денег через Интернет, отличается от «традиционного» отмывание денег, где используется банковская система, так как итернет-отмывание базируется на производстве различных денежных операций. Это могут быть банковские переводы, внесение/снятие наличных, использование электронных денег, «денежных мулов», или «обнальщиков», и услуги по переводу денег. Как правило, преступная цепочка обрывается на обналичивании денежных средств, проводимого как правило «денежными мулами». В случае когда определённый платежный сервис предлагает услуги онлайн-платежей, то наличные деньги могут быть конвертированы в электронные и немедленно, без идентификации клиентов, переведены в другую страну [6, С.79]. Подобные запутанные схемы представляют, своего рода, вызов для мощного, но традиционного программного обеспечения, используемого для противодействия отмыванию доходов через интернет-технологии, которое основано на анализе поведения клиентов, ведь в таких случаях часть «отмывочной» цепочки реализуется в абсолютно другой финансовой ситуации. Как уже было сказано выше, способы осуществления платежей через Интернет делают возможным удаленно осуществлять финансовые транзакции едва ли не из любой точки мира. Данное обстоятельство представляет собой еще одно препятствие для деятельности правоохранительных органов в сфере выявления и преследования преступных доходов. Денежные средства приобретённые противозаконным способом требуют от их получателей быстроты и эффективности в проведении их легализации. К тому же, специфика киберпреступности такова, что лица, являющиеся организаторами и исполнителями преступных схем отмывания денег, как правило, люди высокообразованные и технически грамотные, и как следствие, методы, используемые ими для легализации полученных средств, весьма сложные и нестандартные. Инструментарий, технологии и алгоритмы действий, которые используют преступники с целью отмывания доходов, полученных в сфере интернет-преступности, являются не только разнообразными, но и быстро сменяют друг друга. Чтобы преступная схема эффективно работала, она должна быть не известна правоохранительным органам и службам безопасности, а значит она должна перманентно обновляться. Перечислим всего лишь некоторые, наиболее известные формы отмывания денежных средств через интернет-технологии:

Перевод похищенных средств в наличность наиболее распространён, так как последующее передвижение наличных денежных средств за пределами банковской системы практически нельзя отследить. Среди преступных способов отмывания денег также широкой популярностью пользуется снятие наличности через банкоматы, при этом весьма выгодно исключается личное общение реализаторов схемы с сотрудниками банковских учреждений. Затем наличность через курьеров (денежных мулов) может быть без помех передана анонимному организатору интернет-преступления. Лица, практикующие отмывание денег через интернет-технологии, могут покупать на безналичные средства, полученные противозаконным способом, высоколиквидные товары или предоплаченные карты, проездные документы, предметы быта и другие товары, а затем перепродают их за наличные. Как правило, на определённую долю преступных доходов приобретается новое оборудование и разрабатывается более инновационное вредоносное программное обеспечение для того, чтобы в дальнейшем с лёгкостью обходить или взламывать существующие системы безопасности [5, С. 167]. Стоит подчеркнуть, что основанием для платежа, связанного с несанкционированным списанием денежных средств, могут быть разного рода назначения, которые не позволяют отличать их от других финансовых операций. Но, случается, что преступниками указываются весьма специфичные основания для вывода преступных доходов из других стран, например, выигрыши в казино, продажа права интеллектуальной собственности, продажа веб-сайтов или Интернет-магазинов, виртуальных казино и т.д. [1, С.71] Для того, чтобы было удобно и быстро переводить денежные средства, полученные в сфере интернет-преступности, лица реализующие преступную схему активно используют для указанных целей возможности платежных систем, электронных денег и систем перевода средств. Для передвижения преступного дохода используются как внутригосударственные (осуществляющие переводы средств только на территории одной определённой страны), так и международные платежные системы. Электронные платежные системы, обладают следующим рядом безусловных преимуществ, которые и являются причиной их быстрого развития:

Стать пользователем услуг такой платежной системы довольно просто: необходимо в ней зарегистрироваться и открыть электронный счет, так называемый, электронный кошелёк. На этом счёте хранится информация о балансе денежных средств пользователя. Для пользования электронным кошельком, нужно внести определённую денежную сумму в платежную систему, иначе говоря пополнить счет. Каждая платежная система предлагает свой способ пополнения электронного кошелька. Например, осуществить перевод через банк, перевод по почте, приобрести предоплаченную карту, пополнить счёт через платежный терминал и др. Электронные платежные системы оперируют электронными деньгами – этот инструмент, даёт возможность производить обмен прав требования на ценности между пользователями системы по средствам использования виртуальных счетов, электронных учетных записей (электронная почта и т.п.), а кроме того позволяет переводить указанное право требования в денежные средства и другие высоколиквидные активы. Электронная валюта даёт возможность производить такие платежи, как:

Для реализации преступного умысла в данном случае бесспорным плюсом выступает анонимность при открытии и пополнении электронных кошельков, доступ к ним в любое время суток, и быстрота проведения операций (в считанные секунды). Электронный кошелек, принадлежащий физическому лицу обычно привязан к электронной почте или номеру сотового телефона. Помимо этого, для передвижения наличности между участниками преступной схемы могут быть использованы срочные переводы через международные системы перевода средств. Алгоритм действий в таких случаях чрезвычайно прост и удобен: лицо обращается в отделение системы, имея при себе документ удостоверяющий личность, затем заполняется бланк, в котором указывается страна отправления перевода, имя и фамилия получателя перевода. Потом оператор выдаёт номер перевода, который переводящий сообщает получателю. В свою очередь, получатель средств, обращается в отделение той же системы, затем ему необходимо предъявить документ удостоверяющий личность и заполнить бланк на выдачу наличных, где указывается номер перевода, фамилия и имя отправителя, страна отправления перевода, сумма перевода и валюта в которой он хочет получить наличные. Весь рассмотренный процесс занимает примерно 10-15 минут. Таким образом, распространение новых информационных технологий, в основе которых лежит широкое использование компьютерной техники и средств коммуникаций, оптимизации и автоматизации процессов во всех без исключения сферах жизнедеятельности, привело вместе с этим к нивелированию границ и переплетению национальных экономик и национальных инфраструктур стран мира. Предупреждение такого вида преступной деятельности, как отмывание денег через интернет-технологии основано, прежде всего, на мероприятиях, направленных на предупреждение и предотвращение совершения таких преступлений, а также на нейтрализацию вредных последствий для общества и государства.

Список литературы:

sibac.info Системы электронных платежей и проблема отмывания денегСегодня много говорится о том, что в последние месяцы резко сокращается число гражданских свобод, связанных с беспрепятственным распространением и получением информации. За последние несколько недель под давлением США в ряде стран спешно корректируется законодательство, как-либо связанное с противодействием терроризму. Согласно последним законодательным инициативам Белого дома, к террору приравнены и преступления в области высоких технологий. Для выявления террористов ФБР активно задействует различные системы контроля, в том числе электронные. Сегодня все чаще звучат такие названия как «Carnivore» (система контроля электронных коммуникаций и перехвата сообщений), «Echelon» (глобальная система радиоэлектронной разведки) и др. Из всего потока информации важнейшей является информация финансовая. Именно здесь сосредоточена настоящая сила. Своевременная информация о финансовых потоках может быть весьма ценной. Оставить без контроля столь значительный кусок глобального информационного пространства для США было бы просто невозможно. Поэтому, еще в 1998 году экспертами корпорации RAND было проведено исследование, результаты которого должны были лечь в основу создания новой системы контроля за финансовыми потоками в системах электронных платежей. Электронные платежи – сравнительно недавно появившийся класс инструментов на основе платежных систем, поддерживающих электронную передачу наличных средств. Передача наличности в системах этого класса может осуществляться с использованием глобальных сетей типа Internet или с помощью физического перемещения высоко номинальных смарт-карт с записанным значением наличной суммы денег. Новые технологии оплаты предназначены в основном для замены наличных денег в розничной торговле, а также в сделках уровня потребителя. В силу эффективность и простоты, с которой они заменяют наличность, системы электронных платежей несут в себе и новые вызовы юридическому сопровождению сделок. Существующие технологии, которые реализованы в таких системах, позволяют комбинировать скорость передачи наличности, присущей существующим банковским системам телеграфного перевода, и анонимность валютных вкладов. В результате возникают проблемы, которые должны быть разрешены в процессе развития систем этого класса, позволяющие гарантировать обнаружение и предотвращение проведения операций по отмыванию денег, а также других нелегальных финансовых сделок. Как отмечалось выше, еще в 1998 году сотрудники одного из специализированных подразделений Департамента торговли США (сеть по расследованию финансовых преступлений, FinCEN) совместно с экспертами корпорации RAND провели ряд исследований с целью анализа и выявления возможных путей использования современных систем электронных платежей для осуществления операций по отмыванию незаконных финансовых средств. Первый шаг FinCEN в продвижении этого вопроса имел место в сентябре 1995 года, когда был проведен семинар по данной проблеме в Юридическом институте города Нью-Йорк. Далее, в мае 1996 года сотрудники FinCEN совместно с Национальным университетом обороны, провели масштабные учения по отработке действий, связанных с выявлением незаконных операций по отмыванию денег, проводимых с использованием систем электронных платежей. В ходе этих учений отрабатывался ряд возможных сценариев задействования систем электронных платежей в незаконных операциях. Системы электронных платежей оказались в сфере интереса Белого дома, Конгресса Соединенных Штатов и ряда других структур. В июле 1997 года, Президент представил доклад относительно Глобальной информационной инфраструктуры (GII), озаглавленный «Основа глобальной электронной торговли» часть которого непосредственно адресована значению систем электронных платежей. Кроме того, системы электронных платежей являлись темой слушаний, проводимых в 1996 году Подкомиссией по внутренней и международной валютной политике Комитета по банкам и финансовым услугам. Системы электронной оплаты также удостоились самого пристального внимания и на международном уровне. Многосторонние обсуждения и изучения были предприняты рабочими группами по противодействию отмыванию незаконных средств (FATF) «большой семерки». В июне 1996 года, была добавлена новая рекомендация за № 13 к Рекомендациям FATF. Она констатирует, что «…все страны должен обратить особое внимание на схемы отмывания денег, свойственные новым или развивающимся технологиям и предпринимать меры, если необходимо, для предотвращения их использования в подобных схемах…». Классические кредитные или дебетовые карты позволяют их владельцам купить товары и услуги без использования наличных денег, но неизменно вовлекают посредническое финансовое учреждение или эмитента кредитной карты. Напротив, основная характеристика многих современных систем электронных платежей связано с устранением регулирующего третьего лица (например, банка) при передаче денежных средств между двумя (или более) объектами. Возможность передачи наличности через информационные сети без посредничества значительно понижает затраты на совершение сделок. Как результат - экономическая конкурентоспособность и эффективность расширяют пространство сетевого обеспечения, что позволяет значительно расширить круг пользователей подобных услуг, которые в свою очередь требуют новые типы инструментов оплаты. Глобальные масштабы подобных систем и тот факт, что передача наличности может иметь место с высокой скоростью и степенью анонимности, которая препятствует надлежащему контролю правительственными структурами, является серьезным поводом для беспокойства правительств ряда стран. 1. ПРОБЛЕМА ОТМЫВАНИЯ ДЕНЕГ1.2. Традиционные схемы отмывания Отмывание денег - нелегальная деятельность, посредством которой легализуются преступные доходы. Это функция свойственна практически всем действиям по созданию прибыли преступными сообществами. Так Уголовный кодекс США содержит больше 100 статей, нарушения которых относится к категории преступлений, связанных с отмыванием денег. Эти нарушения охватывают области деятельности от торговли наркотиками и финансового мошенничества, до похищения и шпионажа. Большинству финансовых транзакций свойственен некоторый след, однозначно привязывающий сумму к конкретной персоне. Преступники избегают использовать традиционные платежные системы типа чеков, кредитных карточек, и т.д., именно в силу наличия этого следа. Они предпочитают использовать наличность потому, что это анонимно. Физическая наличность, однако, имеет весьма существенные неудобства. Прежде всего - это большой объем и масса. Например, 44 фунта кокаина, стоящего 1 миллион долларов, эквивалентен 256 фунтам наличности суммой в 1 миллион долларов. Наличность больше чем шесть раз превышает вес наркотиков. Существующие платежные системы и наличность - это большие проблемы для преступников. И гораздо больше они для больших межнациональных групп организованной преступности. Законодательное регулирование и банковский контроль увеличили их затраты и риски, связанные с отмыванием средств. Физическое перемещение больших сумм наличности – самая большая проблема для тех, кто занимается отмыванием денег. Чтобы лучше понимать потенциал для злоупотребления системами электронных платежей с целью отмывания денег, приведем краткое объяснение того, как преступники "узаконивают" наличность через традиционный процесс отмывания денег. Размещение, иерархическое представление и интеграция - термины, обычно используемые, чтобы описать три стадии, через которые легализуются преступные доходы. Размещение. Размещение - первая стадия в процессе отмывания денег. Именно в течение стадии размещения физическая валюта вводится в финансовую систему, и нелегальные доходы наиболее уязвимы к обнаружению. Когда незаконные суммы денег успешно депонированы в финансовом учреждении, размещение произошло. Законодательно установлено несколько типов транзакций, о которых работники банка должны информировать правоохранительные органы. Преступнику требуется скрывать свои действия, в силу чего им необходимо либо полностью обойти законную финансовую систему, либо нарушить установленные правила. Соответственно, официальные лица, следящие за соблюдением законов, работающие в сотрудничестве с финансовой сферой, находятся в уникальной позиции, способствующей пресечению отмывания денег на этой стадии. Иерархическое представление. Иерархическое представление описывает деятельность, предпринимаемую с целью затенить след, который оставляет вексель, оплаченный "грязными" деньгами. В течение стадии иерархического представления преступник может проводить ряд финансовых транзакций, чтобы создавать уровни между средствами и их незаконным источником. Например, ряд переводов денежных средств от банка к банку составил бы иерархическое представление. Подобные действия могут быть столь запутанными, что отследить маршрут денег становится очень сложно. Интеграция. В течение это, конечной стадии в процессе отмывания, незаконные фонды объединяются с суммами денег от законных коммерческих действий, поскольку они вводят в экономику. Таким образом, незаконные средства приобретают законность. Интеграция незаконных сумм денег в законную экономику очень трудно обнаружить, если контрольный след не был установлен в течение стадий иерархического представления или размещения.

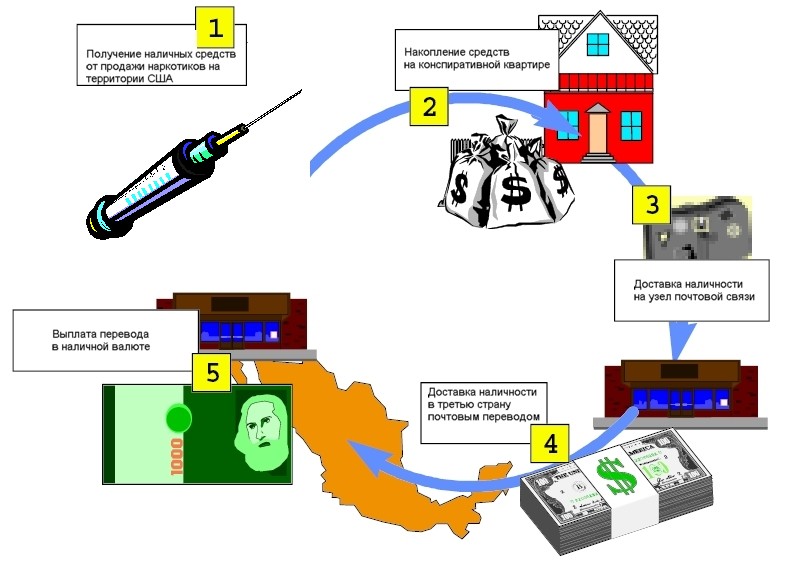

2. СХЕМЫ ОТМЫВАНИЯ ДЕНЕГСхемы отмывания денег могут сильно изменяться по характеру и сложности. Они могут вовлекать любой число посредников и использовать традиционные и нетрадиционные платежные системы. В большой степени, возможности и характер операции отмывания денег ограничены только творческим потенциалом лиц, их проводящих. К примеру, международные торговцы наркотиками могут использовать множество различных методов отмывания денег и схем, каждая из которых специально создавалась, чтобы выполнить определенные задачи и достичь определенной цели. Передовые компьютерные технологии и технологии связи в настоящее время обычно используются, чтобы увеличить эффективность и защиту связанных с наркотиками действий по отмыванию денег. Примеры, которые следуют ниже - базовые схемы, предназначены для ознакомления читателей с несколькими простыми методами для перемещения незаконных средств. Рисунок 1. Перемещение денежных средств из США в третью страну (первый вариант)

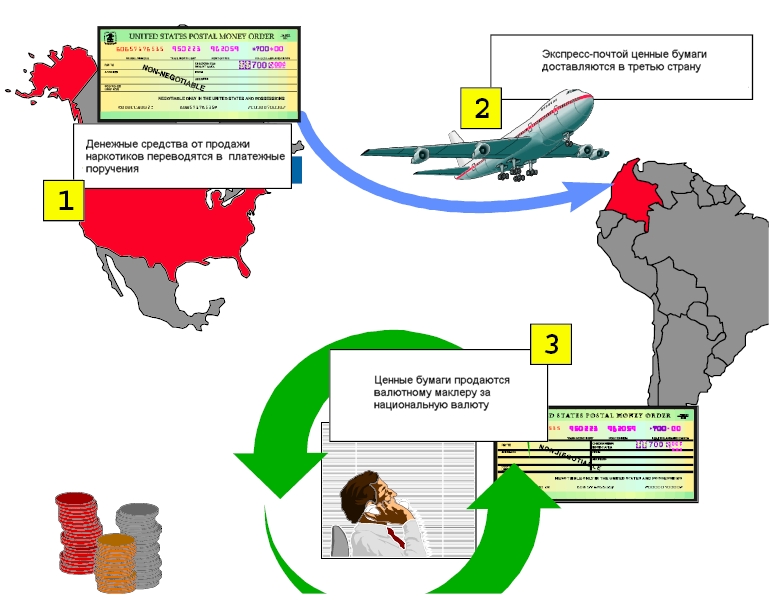

Рисунок 2. Перемещение денежных средств из США в третью страну (второй вариант)

Пример 1 (Рис. 1): Перемещение средств, полученных незаконным путем в США, в третью страну для использования в местной экономике. 1. Продажа наркотиков осуществляется в США (наличность - привилегированная форма расчетов за эти транзакции.). 2. Наличность от одной или множества точек продаж накапливается в бандитском притоне для обработки. 3. Наличность передается для пересылки из страны. Чтобы избежать внимания со стороны правоохранительных органов или банка, наличность может быть разделена на суммы меньше минимально контролируемой суммы (например, 10000 долларов США) и "размыта" (для этой цели привлекается большое количество индивидуумов, чтобы сделать небольшие по сумме депозиты) или структурируется (суммы передаются порциями ниже федеральных требований информирования). 4. Средства пересылаются посредством перевода американским отправителем своему иностранному коллеге. 5. В третьей стране переводы выплачиваются уже в национальной валюте.

Пример 2 (Рис. 2): Перемещение отмытых денег из США в третью страну. 1. Деньги от продажи наркотиков в США переводятся в платежные поручения. 2. Платежные поручения отправляются в третью страну экспресс-почтой. 3. Американские платежные поручения продаются валютному маклеру за национальную валюту страны.

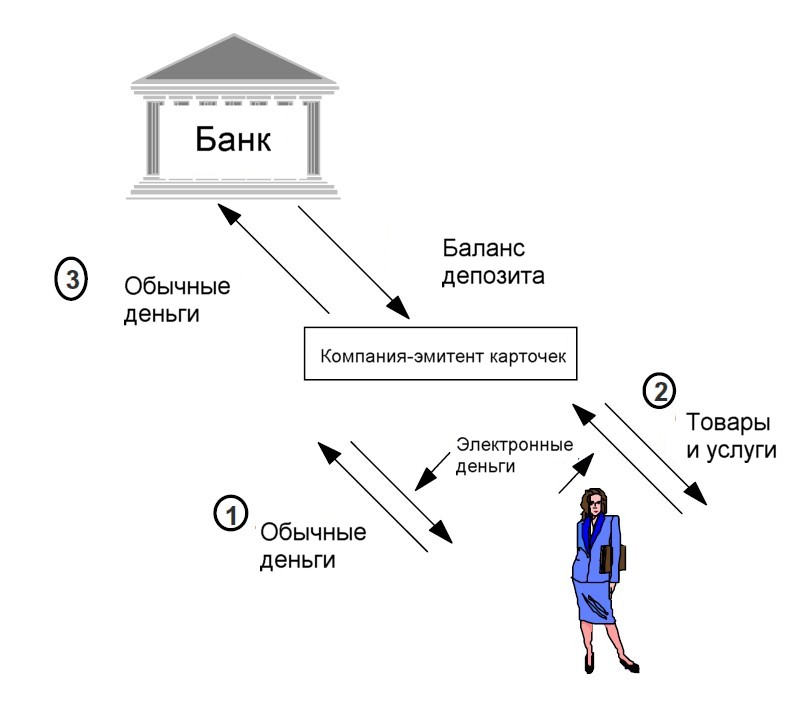

3. СИСТЕМЫ ЭЛЕКТРОННЫХ ПЛАТЕЖЕЙ3.1. Краткий обзор технологии В настоящее время существуют и разрабатываются системы электронных платежей нескольких видов. Между тем, сегодня доминируют два универсальных типа систем: (1) системы на основе смарт-карт, хранящих сумму наличности, и (2) платежные системы на основе сети Internet. Последние разработки показывают, что эти два типа систем останутся доминирующими и в ближайшие годы. В настоящее время наблюдается значительный прогресс в разработке стандартов систем электронных платежей. Однако, вопросы финансового взаимодействия (взаиморасчет), и связанные с ними проблемы ответственности между компаниями-эмитентами в различных странах, являются сегодня существенным препятствием на пути продвижения платежных систем этого типа. Некоторые особенности систем электронных платежей, такие как возможность передачи наличных средств на одном уровне от человека к человеку, при условии анонимности плательщика предлагают клиенту услуги со свойствами гибкости и удобства в обращении с наличностью вместе с расширенной способностью провести закупки на почти глобальном пространстве. 3.2. Четыре модели систем электронных платежей Ниже описываются четыре основных типа построения систем электронных платежей: 1. Модель на основе торговой компании, выполняющей функции эмитента карточек (Рисунок 3). В этой модели эмитент смарт-карт и продавец товаров – одна и та же компания.

2. Модель на основе банка-эмитента (Рисунок 4). Торговая компания и эмитент карт в этой модели различные стороны. Транзакции осуществляются через традиционные финансовые системы.

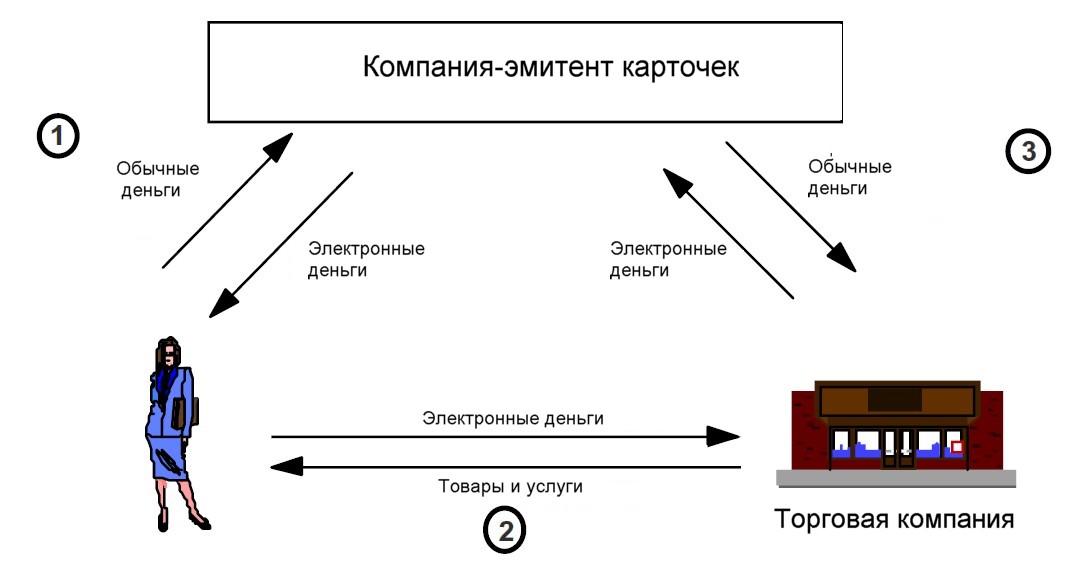

3. Модель, в которой эмитент – небанковская компания (Рисунок 5). Пользователи покупают электронную наличность у эмитентов, используя традиционные деньги, и тратят электронную наличность в компаниях-участниках системы. Эмитент впоследствии выплачивает электронную наличность фирме-продавцу

4. Одноранговая модель (Рисунок 6). Банк или небанковское учреждение выступает в качестве передаточного звена между потребителями. Точка контакта между традиционной системой платежей и электронной наличностью - начальная закупка электронной наличности у эмитента и выплата электронной наличности со стороны отдельных личностей или торговых фирм.

Все четыре модели позволяют легко добавлять наличные суммы или перемещать их между карточками с использованием различных средств.

3.3. Потенциальное использование систем электронных платежей для отмывания денег Исследование, проведенное экспертами корпорации RAND, было сосредоточено на поиске и исследовании тех возможностей систем электронной оплаты, которые могут быть использованы для осуществления операций по отмыванию незаконных финансовых средств. По своей природе системы электронных платежей имеют потенциал, позволяющий решить одну из самых серьезных проблем для теневого бизнеса - физическое перемещение больших количеств наличности. Глобализация многих существующих систем электронных платежей дает возможность преступникам использовать национальные различия в стандартах защиты и правилах надзора, чтобы скрыть движение незаконных средств. Выполненные исследования идентифицировали множество особенностей транзакций в системах электронных платежей, которые правоохранительные органы должны внимательно изучить. Среди них - (1) отказ от посредничества; (2) банк или небанковское учреждение в качестве эмитента карт; (3) одноранговые транзакции; (4) операционная анонимность и (5) пределы номинирования и даты истечения срока действия карт. Каждая из этих базисных особенностей ниже описана более подробно. С одной стороны эти базисные особенности делают системы электронных платежей привлекательными в качестве потенциальных средств, позволяющих уменьшить стоимости транзакции в торговле и способствовать увеличенной эффективности экономики, с другой - эти особенности определяют и те уязвимости, которые могут использоваться преступниками. Отказ от посредничества. Исторически правоохранительная деятельность и регулирующие организации положились на посредничество банков и других регулируемых финансовых учреждений, чтобы обеспечить "точки перехвата", через который средства должны проходить и где возможно получить полный отчет об их происхождении. Отказ от посредничества вовлекает передачу средств между объектами без промежуточного вовлечения третьего лица, подчиненного правительственному надзору (например, требования регистрации через банк). Если системы электронных платежей разрешают передачи средств без посредничества в неограниченных количествах, преступники могут использовать это как возможность избежать традиционных методов отслеживания перемещения денежных средств. Банк и небанковское учреждения в качестве эмитента карт. Банки и небанковские учреждения могут быть подчинены различным правилам относительно их операций с системами электронных платежей. Это различие уже имеет место в нескольких странах, где небанковское учреждение эмитенты карт систем электронных платежей в настоящее время подчиненно набору правил, отличному от такового для банков. Простое расширение требований, сформированных ранее для традиционной платежной системы, к новому небанковскому учреждению-эмитенту карт может вызвать ряд претензий со стороны клиентов о возможных злоупотреблениях. Однако новые системы построены по-другому и постоянно видоизменяются, так что принцип "один размер соответствует всему" не будет оптимальным. Одноранговые передачи. Некоторые системы электронных платежей позволяют потребителям передавать значение одноранговый (и таким образом, без посредника) использование электронной "инкассаторской сумки", телефона, или Internet. Такая возможность возможно таит в себе прямой вызов правительственному надзору в системах электронных платежей. При отсутствии сведений или доказательств из других источников (например, физическое наблюдение), одноранговые передачи, вряд ли, могут быть обнаружены. Операционная анонимность. В некоторых находящихся на стадии становления системах электронных платежей, точка введения средств в систему непрозрачна и тождество объекта, передающего их, весьма трудно определить. Фактически анонимность плательщика (тождество стороны, инициализирующей передачу наличности в систему электронных платежей) – основная характеристика некоторых предложенных систем. При передачи наличности в систему электронных платежей (например, через Internet или телефонную сеть) операционная анонимность могла бы стать почти непреодолимым барьером для обнаружения таких операций. В то время как варианты решения для этой проблемы были выдвинуты, они поднимают проблемы относительно сохранения тайны частных вкладов. Пределы номинирования и даты истечения срока действия карт. Создатели систем электронных платежей, вероятно, ограничат максимальные суммы, которые могут быть сохранены на карточках, уменьшая тем самым риск мошенничества или других потерь. Как с кредитными карточками, эмитенты систем электронных платежей также вероятно установят пределы достоинства на основе потребностей, которые были бы определены рекламой и конъюктурными факторами. Так недавние испытания потребителя систем электронных платежей указывают вероятные пределы потребителя приблизительно 1,000 $ - 3,000 $. Системы электронных платежей, между организациями, вероятно, будут иметь намного больший предел номинирования чем те, для индивидуальных клиентов, и будут широко различаться между фирмами. Карты в системе электронных платежей могут быть запрограммированы так, чтобы прекращать свою работу после некоторого числа передач. Чем больше электронные платежные системы подражают валюте, тем больше вероятность того, что записи о транзакции будут ограничены. Так в некоторых образцах, может фиксироваться тольк ограниченное число самых последних транзакций. Некоторые примеры по использованию систем электронных платежей для отмывания денежных средств Оба рассматриваемых примера основываются на использовании высокономинальных смарт-карт.

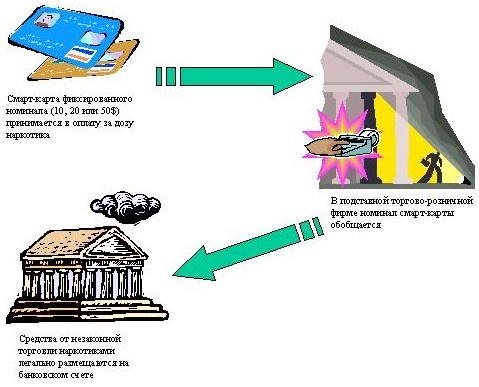

3.4. Уличный сбыт наркотиков В этом примере (см. Рисунок 7) наркотики продаются пользователям в обмен на одноразовые карточки, номиналом, типично связываемых с транзакциями наркотиков - 20$, 50 $, или 100 $. Эти карточки собираются торговцем наркотиками и реализуются через подставную фирму в области розничной торговли. Эта фирма передает электронное значение карточек со своих терминалов в банк. Фирма получает некоторую плату за использование ее возможностей.

Как только средства введены в законную платежную систему, они перемещаются по всей цепочке стандартного процесса отмывания и вводятся в экономику третьей страны.

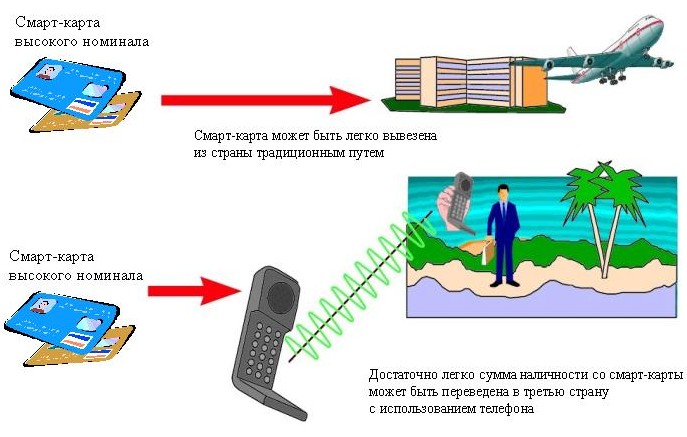

3.5. Два типа передачи наличности в системах электронных платежей В этом примере (см. Рисунок 8) средства, полученные от деятельности незаконного оборота наркотиков, и размещенные на смарт-карте могут быть переданы, по крайней мере, двумя простыми способами. Возможно наиболее предсказуемый способ движения средств - через физическое перемещение высоко номинальных карт, содержащие доходы незаконного оборота наркотиков. Из-за их небольшого размера эти карточки могут быть легко и надежно скрыты, и в конечном счете быть обналиченными через повторное депонирование, но уже в зарубежной стране.

Второй путь транспортировки средств вне досягаемости полномочий правоохранительных органов может состоять в передаче средств на карточке по телефону. И сотовые и обычные аналоговые телефоны легко взаимодействуют с различными сервиасми, позволяющими выполнить подобные операции. Как только фонды вводят платежную систему, они являются неотличимыми от фондов, полученных из законных источников.

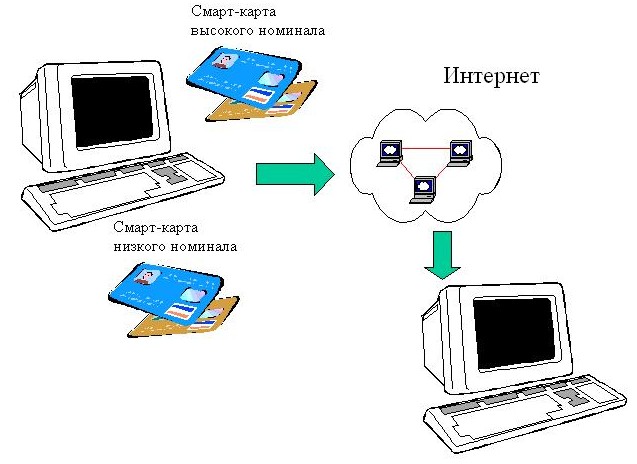

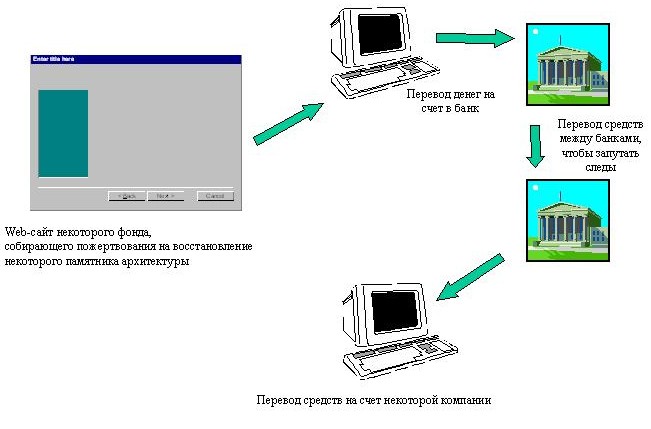

3.6. Переводы денежных средств через системы на основе Интернет В этом примере (см. Рисунок 9) с низко номинальных карт значение передается на персональные компьютеры, которые передают это значение по Internet, используя все более и более доступные анонимные сервисы, чтобы скрыть пункты поступления незаконных средств. Получатель средств имеет возможность объединить низкономинальные платежи и повторно интегрировать их в платежную систему. 3.7. Электронные деньги и всемирная паутина Последний пример незаконного использования системы электронных платежей (см. Рисунок 10) проводится под флагом милосердия, которое служит только прикрытием для получения денежных переводов в виде пожертвований. Фонды, изначально созданные как благотворительные, и честно выполнявшие свою миссию, вместе с тем могли выступать в качестве одного из звеньев цепочки по отмыванию преступных средств с использованием систем электронной оплаты.

В таких системах денежные средства могли быть переведены из электронных кошельков на компьютерах владельцев на банковский счет, а затем перечислены из одного финансового учреждения в другое, расположенное в произвольном месте планеты, законы которого наиболее благоприятны для инвестирования незаконных средств в реальную экономику.

4. ПОДГОТОВКА К ДЕЙСТВИЮУчастники проведенного исследования, вне зависимости от их взглядов на отдельные вопросы, сошлись во мнении, что участие правительства необходимо. Оно требуется для начала диалога о том, как обеспечить соответствующее регулирование и организацию действий правоохранительных органов, необходимых для налаживания эффективной работы систем электронных платежей как действующих, так и находящихся в стадии проектирования. Сегодня правительство США, понимая роль и место систем электронных платежей в процессе формирования бюджета мировых террористических организаций, активно участвует в работах по предотвращению использования передовых технологий в финансовой сфере для финансирования преступного сообщества. Анализ существующих и перспективных технологий и технических особенностей нового класса систем - первый шаг к пониманию применения в их отношении существующих правоприменительных норм, а также шаг на пути формирования новых законодательных актов. Как известно, большинство систем электронной оплаты разрабатываются коммерческими фирмами. Наличие конкуренции в этой сфере позволяет организовать работы с привлечением самых совершенных информационных технологий. В этой связи желательно, чтобы правительство развернуло диалог с частным сектором по вопросу совершенствования нормативной и правовой базы по системам электронных платежей, включая обеспечение информационной безопасности в таких системах. Информация, полученная в результате проведенного исследования способствовала проведению тщательной оценке угроз безопасности, характерных для систем электронных платежей.

5. ЗАКЛЮЧЕНИЕКакие выводы можно сделать после изучения материалов RAND по вопросу использования систем электронной оплаты для отмывания денег? Прежде всего – это то, что исследования показали существование широкой области проблем, связанных с обеспечением контроля в системах такого рода, а также связанных с обеспечением информационной безопасности. Существующая правоприменительная практика не всегда может эффективно решать вопросы, связанные с предотвращением использования систем электронных платежей для отмывания денег. Необходимо широкое сотрудничество и совместные действия правительства и разработчиков систем электронных платежей, а также правительств ведущих государств с тем, чтобы перекрыть каналы легализации незаконных финансовых средств с использованием систем электронных платежей. Международное сотрудничество, практически, единственный действенный способ реально перекрыть такие потоки. Сотрудничество в области стандартов, регулирующих прозрачность, и активный контроль за возможной эксплуатацией выявленных уязвимостей в интересах преступных группировок является ключом успешной защите систем электронной оплаты от злоупотребления. Кроме того, сама проблема отмывания денег международная. Эффективная правоприменительная деятельность требуется, чтобы национальные правительства сотрудничали в урегулировании основных правил создания систем электронных платежей и операций с их применением. Выполненное исследование послужило своеобразным полигоном, на котором прототипы подобных международных действий в рамках отработки политики функционирования систем электронных платежей могли быть отработаны. В будущем, расширение моделирования, чтобы включить международных участников учло бы более глубокое понимание вовлеченных вызовов. В свою очередь, исследование высветило важность согласования подходов к контролю за системами электронных платежей. Опасность, что преступники будут стремиться эксплуатировать слабости в инструкциях везде, где они появляются, предлагает, чтобы правительства были должны координировать исследовательский и действия принуждения, нацеленные, свертывая потенциальное злоупотребление. В то время как пока еще преждевременно говорить о формировании проекта всестороннего регулирующего режима для систем электронных платежей, необходим расширенный и более глубокий диалог между компаниями-эмитентами кар, правительством и разработчиками систем поможет сформировать направление такого режима. Авторы также надеются, что понимание проблем, поставленных в исследовании, помогут в продвижении общественных дебатов по организации надежной защиты системы электронных платежей и в определении необходимой роли для правительства в этом быстро растущем секторе Глобальной Информационной Инфраструктуры. Сергей Гриняев csef.ru Кировских наркотоговцев поймали на отмывании денег через биткоины :: Общество :: РБКТорговцы наркотиками в Кировской области использовали биткоины для отмывания денег, сообщили в МВД. Со своими покупателями продавцы не встречались, а биткоины обменивали обратно на рубли  Фото: Chesnot / Getty Images Полиция в Кировской области выявила схему отмывания денег, полученных преступным путем, через биткоины. Соответствующее сообщение официального представителя МВД Ирины Волк размещено на сайте ведомства. Во время расследования уголовного дела о торговле наркотиками сотрудники полиции выяснили, что покупатели оплачивали товар, переводя средства на электронные кошельки. Номера кошельков постоянно менялись, а денежные средства с них переводились в криптовалюту — биткоины. «После этого биткоины через электронные биржи выводились на счета, зарегистрированные участниками преступной группы. Далее криптовалюта конвертировалась обратно в рубли и расходовалась», — говорится в сообщении МВД. Капитализация биткоина превысила $200 млрдМВД возбудило и расследует уголовное дело по ч. 1 ст. 174.1 УК РФ (легализация (отмывание) денежных средств, приобретенных лицом в результате совершения им преступления). Ранее о том, что криптовалюты могут использоваться для отмывания капитала, полученного преступным путем, заявлял, в частности, президент России Владимир Путин. «Это возможность отмывания капитала, полученного преступным путем, ухода от налогов, и финансирование даже терроризма, и, конечно, распространение мошеннических схем, жертвами которых могут стать рядовые граждане», — отмечал глава государства. Он также обратил внимание на то, что криптовалюты ничем не обеспечены, и в случае «сбоя системы или надувания пузырей» не существует юридически ответственного за это субъекта. Это значит, что, разрабатывая законы, регулирующие оборот криптовалют, важно учитывать и возможности, открывающие их использование в банковской сфере, и то, какие риски они несут, указывал президент. Ранее представители Минфина, в частности замминистра Алексей Моиссев, выступали за закрытие доступа к операциям с криптовалютами для обычных людей, так как такие инвестиции слишком опасны и должны осуществляться только квалифицированными инвесторами. Первый зампред ЦБ Сергей Швецов также говорил, что регулятор совместно с Генпрокуратурой ведет работу по закрытию внешних сайтов, которые дают возможность приобретать криптовалюту. www.rbc.ru Как отмывают деньги?! | xaker.nameНа даркмани купи карты левак и наль сколько влезет) Нажмите, чтобы раскрыть... Отзывы о данном сайте очень настораживают.Какие гарантии? ты о чем..кто с этим работает тот вкурсе что и как. И не спрашивает на форуме как ему сналить кеш... Нажмите, чтобы раскрыть... Вы наверное не поняли мой вопрос-Я не собираюсь ничего сливать и т.д. Мне был просто интересен сам процесс-достаточно было в кратце объяснить схему или покидать линки где можно все это почитать и "пощупать". В гугле полная дрочь. Это только кто знает, что искать. Тот найдет. А по запросу "как отмыть деньги" и т.д. 80% сайтов-шлак. На который не хочется тратить время.Может подумаешь хоть чуть чуть, прежде чем такое писать. Нажмите, чтобы раскрыть... Уже подумал. Я знаю про левый пластик и тд. В том то и дело, что меня интересовало Как люди могут так хорошо отмыть деньги, что смело скидывают на свои карты. Я бы не задавал этого глупого вопроса. Если своими глазами не видел ахереный счет на карте.и как он разом вывел 50к(ну или около того).С учетом, что человек объяснил мне каким он способом заработал деньги. Но сам механизм-естественно не раскрыл.дада, класная идея. До тебя её никто еще ниразу не опробывал. По секрету, банки в курсе о том. Поэтому дроп должен быть не алкошем или бомжом. Дроп должен выглядеть опрятно и иметь за спиной хорошую кредитную историю. Нажмите, чтобы раскрыть... Представь себе я тоже в курсе.Но допустим есть люди которые могут предоставить инфу-где живет алкаш.То есть у него своя хата.Но он бухает и давно не платит за нее. А тут ты на белом коне.Типа решишь все проблемы.(причем очень многие так делают.Опрятно одевают этого синяка,документы в руки и вперед.Закладывают хату и усе)Ага эту веселую исторю другу расскажи. У тебя есть кредитка? ты посмотри что на ней сзади написано. Её использовать может только владелец, нашедшего карту просят отнести ее в любой банк, использование карты чужими руками преследуется законом. Нажмите, чтобы раскрыть... Да.тут я протупил.Согласен.Камеры везде стоят. В самом банкоммате стоит как минимум 3-4 камеры. Я уже молчу о том, что если ты реально будешь более менее норм черный кеш налить при этом если за тобой будут следить, то сбб тебя поймает мигом, т.к пальцы оставиш и наверника пойдешь с мобилкой налиться, которая билингуется с точностью до 10метров. Нажмите, чтобы раскрыть... Если палят то понятно. А если нет. Кто мешает надвинуть капюшон и придти ночью....В перчатках.Ну зимой например)).p.sЕще раз пишу, прими к сведению пожалуйста. Если тебе реально это интересно, то заместо того чтобы задавать вопросы на НЕ тематическом форуме как этот. Тут этим никто не занимается. лучше бы погуглил (опять таки на ТЕМАТИЧЕСКОМ форуме тоже не стоит задавать эти вопросы), для начала иследывать вдоль и поперек вместе с гуглом. Нажмите, чтобы раскрыть... Я тоже повторюсь. Я не просил 10 томов писать по типу.Покупаешь Это здесь. Потом идешь на Этот сайт. Потом Сюда и т.д и т.п. Я просто хотел узнать. Реально ли так отмыть, что бы с расслабленным очком налить со своей карты. И если да. То варианты механизмов в 3 словахЯ согласен, что это не тематический форум. Но я лишь спросил совет где что почитать.И по поводу того что на Тематических-тоже не задавать такие вопросы.Тут я вообще не согласен.Где как не там можно все узнать?!Гугл для тех кто уже знает.Я сейчас с умным лицом прочту статью на сайте Казино к примеру.которое на укозе стоит.Как что делают.Где гарантии что это достоверная информация.?! Да даже и такую найти не просто.Половина инфы про кипр,сеть мафиози,перевозка нала в жопе через границу и т.д. Ладно.Все.Закрыли тему

xaker.name Банковская тайна и закон об отмывании денег: чего ждать ИП?Электронные платежные системы РФ, банковская тайна. Закон 115-ФЗ о нелегальном обороте денежных средств: почему банки блокируют карты физ. лиц? Закон о национальной платежной системеЗакон принят в октябре 2012г. Суть закона: электронные деньги стали аналогом денег на банковском счете. Сюда относятся Яндекс деньги, mail деньги, Киви, единый кошелек. WebMoney не признала этот закон, т.к. это международная система + там ценные бумаги, а не деньги. Т.е. ко всем электронным валютам применяется закон о валютном регулировании и валютном контроле (ФЗ от 10.12.2013 №173-ФЗ). Электронные кошельки с 2012г. стали делиться на:

Положения по электронным кошелькам ИП и юридических лиц:

Вывод. Т.е. все поступления на корпоративный счет – это выручка, а все расходы с электронного кошелька – это выплаты физ. лицам и расценивается как заработная плата. На корпоративные счета может быть обращено судебное взыскание. Закон о банках и банковской деятельностиДеятельность банков на территории РФ регулируется ФЗ РФ от 02.12.90 №395-1. Статья 26. Банковская тайна. По сути, нет никаких условий и преград для получения выписки по вашему счету. Налоговая, пенсионный фонд, соцстрах, суды – все они могут в любой момент сделать запрос, и банки им ответят. Нет никакой банковской тайны! Другому юр. лицу не выдадут информацию, а налоговикам и судам выдадут. То же касается и справок по счетам физических лиц, их вкладов и кредитов. А учитывая, что все электронные валюты приравнены к банковским счетам, налоговая и суды легко получат всю информацию, сколько у вас денег и какие обороты были на Yandex Money, Kiwi, mail деньги или webMoney. С 1 мая 2014г. ИП не обязаны сообщать об открытии (закрытии) счетов в банках в налоговые орнаны и ПФР. Но информацию об открытии и закрытии счетов (вкладов и депозитов), изменении реквизитов счетов банки предоставляют в налоговую в обязательном порядке. Например, открыли вы расчетный счет или электронный кошелек, банк тут же «сливает» всю информацию в налоговую. Закон о противодействии легализации (отмыванию) доходов и финансированию терроризмаЗакон №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». С 16 мая 2014 года введен еще один вид электронного кошелька с упрощенной идентификацией.

Т.е. можно передать свои электронные данные (паспорт, ИНН, СНИЛС, пенсионная карточка, мобильный телефон) для открытия кошелька с наличностью до 60.000р. Идентификация пользователя обязательна, если:

Денежные операции на сумму более 600.000р. подлежат обязательному контролю. Крупные суммы разбивайте на более мелкие, иначе попадете под проверку! Любое поступление денег через платежные системы теперь под контролем. И налоговая имеет право спросить – а откуда деньги? Почему банк блокирует карту?При блокировке карт физ. лиц банк ссылается на закон №115-ФЗ об отмывании денег от 07.08.2001г. Пункт 2.5 «Положения об эмиссии платежных карт» инструкции ЦБ гласит, что на карты нельзя получать выручку от продажи своих товаров или услуг. Такая карта и все средства будут заблокированы. Если на вашу карту постоянно приходят деньги от разных физических лиц (возможно, это оплата товаров или ваших консультаций) – ее заблокируют! Но как тогда действовать ИП, когда он имеет право не открывать расчетный счет в банке? Вам нужно сообщить в налоговую, что получаете на карты выручку, что эти деньги вы декларируете, платите налоги. Тогда налоговых претензий к вам не будет, но у Центробанка они останутся. Тогда эту карту заблокирует центральный банк, а не налоговая. Также банк может заблокировать вашу карту при любых подозрениях на отмывание дохода (№115-ФЗ ст.7.2 п.6). Про такую операцию сообщается в федеральную службу по финансовому мониторингу. Вывод: выход для ИП – открывать расчетный счет или корпоративные электронные счета в электронной валюте. Карты использовать нельзя. ЦБ выпустил инструкцию, где привел список сделок, на которые банк должен обращать особое внимание:

Особо рьяно блокирует карты Сбербанк. Лучше не открывать в нем расчетные счета. bigkitty.ru Как безопасно пользоваться электронным кошельком?Новые технологии облегчают жизнь. Но они же несут в себе и новые опасности. Преступники из 1990-х остались в прошлом веке. Кражи, отмывание денег переместились в виртуальную сферу.

Но принцип работы старых схем остался неизменным. Всем нужно подставное лицо. К примеру, лжепредпринимательские структуры ищут псевдодиректоров в фирмы-однодневки — на эту непочетную должность ради небольшого вознаграждения идут студенты, бомжи и просто несведущие бедолаги, которые впоследствии могут оказаться в тюрьме или всю жизнь отдавать неуплаченные налоги с “отмытых” через “их” компанию денег. Они были во все времена — зицпредседатели, “номиналы”, “лохи”. Теперь “дропы”. Меняется только название. Преступники не отстают от развития технологий. С этим нужно считаться. И если кто-то открывает электронный кошелек, заводит карточку или любой другой технологичный финансовый инструмент, за ним нужно следить с не меньшим вниманием, чем за обычным портмоне. Реальное становится виртуальным, но суть все та же: кошелек — он везде кошелек, равно как и паспорт — везде паспорт. Основные правила безопасности при использовании электронных кошельков

По материалам sb.by Теги: Дроп, Лайфхакxn--e1afpuhk.com

darkmoney.vc

|