|

|

|

|

|

|

|

|

|

|

Цена акций на бирже: как она образуется и как на этом заработать? Как движется цена на биржеПочему движется цена. Логика движения цены.Надо понимать логику движения цены и логику разворотов. Здесь, как отмечалось ранее, замечательно работает принцип «усилие – результат». В принципе «усилие – результат» — есть ключ к профитной торговле и к пониманию действий игроков. Несмотря на то, что я рассказываю вам данный принцип. Его необходимо уметь замечать. Умение замечать вам придёт с опытом, по этом, вначале попробуйте использовать различные тренажёры, лишь после этого переходить на реальную торговлю. Кроме того, данный принцип работает в ликвидных зонах, при соблюдении условия силы/слабости ценового движения, о чём будет рассказано ниже. В основе данного принципа лежит философия борьбы быков и медведей. Цена делает какое-то усилие (н-р побеждают быки), однако внезапно делает резкий откат, к началу своего движение (результат усилия). Таким образом, мы можем предполагать, что быки – проиграли. Иначе цена продолжила свой дальнейший рост, или откат был бы незначительный. Если цена падает/растёт на плавно растущих объёмах, то, вероятнее всего, будет пробитие уровня. Мы ждём того момента, когда уровень уже пробит, цена закрылась выше него, мы не заходим сразу по пробитию, мы ждём, пока цена даст хоть какой-то откат к уровню. При этом свечи должны быть с небольшими тенями. Если следующая за пробитием свеча – противоположна движению, её объём должен быть меньше, чем предыдущие. Таким образом, умные деньги выкупают всё предложение, которое есть на рынке и двигают цену. Цена продолжает падать/расти до тех пор, пока противоположный объём не становится выше объёмов падения/роста. Это не означает, что в этой точке рынок развернётся, отнюдь, однако это говорит о том, что рынок замедляется, тормозит. Думайте логически. Если у рынка есть силы двигаться в вверх/вниз, почему тогда движение происходит против предыдущего движения, да ещё и на крупном объёме? Откуда топливо у рынка? На самом деле всё просто. Если движение произошло, и это уже все поняли, уже всех отстопило, все закрыли свои позициями с убытками, то вот здесь люди и начинают заходить на продолжение тенденции лимитными ордерами. Таким образом, большинство зашло в позиции на продолжение движение, вопрос, кто будет у них покупать/продавать позицию? Кому нужно их барахло, которое они уже купили? Если в рынке одно предложение и каждый раз оно растёт, где рынок возьмёт спрос? Вот тут рынок и приходит к балансу, затишью и (чаще всего) флету, он может упасть ещё, надо смотреть объёмы. Однако, часто такие отстопы имеют схему: Отстоп – флет – отстоп и т.д. Под флетом я так же подразумеваю небольшой откат. Когда происходит глубокий откат – это тот же самый принцип, который происходит на более высоком ТФ, но на низком ТФ выглядит как глубокий откат. В таких флетах интерес участников-игроков, заходящих рыночными ордерами, снижается. Однако, люди заходят здесь в позиции лимитными ордерами. Чаще флеты — это именно заходы в позицию, реже – выход из неё. Как следствие, крупный игрок может выгрузить часть своей позиции или добрать часть ликвидности.

Чем больше и мощнее флет, тем сильнее будет выход из этой зоны, т.к. большая часть игроков вовлечена в рынок, а значит, скапливается просто огромное количество стоп-ордеров, которые, безусловно, будут сильно двигать рынок, если цена попадёт в зону скопления стоп-ордеров. Нужно помнить: нельзя играть на пробой раньше времени. Из флета часто происходят ложные выносы, т.е. крупный игрок совершает несколько позиций рыночным ордером и наезжает на часть стопов игроков, тем самым тестирует ликвидность на уровнях и готовность к рывку. Другая версия – ложные выносы, это попытка ещё раз заставить трейдера зайти в позицию. Крупняк зашёл в позицию, сделал вынос, трейдера выбило по стопу, трейдер понимает, что рынок его выкинул ликвидностью и заходит ещё раз, т.е. теперь у нас есть большая ликвидность в данной зоне. Какая именно позиция верна – я, честно, не знаю, на данный момент я заказал статистику на этот счёт и думаю, что выложу её на своём сайте умный-инвестор.рф. Следите. Обратите внимание, как увеличивается объём на выносах.

Входить сразу на пробой зоны флета, как ранее писалось – нельзя. Существует так называемая выгрузка пассажиров, а точнее – окончательная загрузка игрока. Это когда выход из зоны флета происходит вначале в противоположную сторону от дальнейшего движения.

Рынок будет стопить игроков до тех пор, пока большинство людей не получат убыток, а крупный игрок не закроет свою позицию. Наверняка у вас каша в голове, это, в принципе, понятно. Ведь раньше вы даже не задумывались над этими вопросами, а торговали вслепую. Вам всё станет понятно, если вы начнёте наблюдать за рынком и выслеживать эти моменты. Из книги Артёма Звёздина «Биржа. Легко не будет.» Обсудить можно на нашем форуме Материалы по темеxn----dtbjkdrhdlujmd8i.xn--p1ai Секреты движения ценыГлавный секрет движения цены заключается в том, что никаких секретов нет. Рассматривать ситуацию будем с точки зрения технического анализа.Анализ трендов и его применение 1. Общие соображения. Основная задача технического анализа — выявить тенденцию и действовать в ее направлении. Учет действующих трендов сводится к применению следующих эмпирических законов законов движения цены, используемых при техническом анализе: — действующий тренд с большей вероятностью продлится, чем изменит свое направление; — тренд рано или поздно закончится, но когда это произойдет никогда неизвестно. Первый закон очень хорош, но жизнь трейдерам портит второй закон. Если бы его не было, все было бы замечательно и прекрасно. Что же такое тренд? Тренд или тенденция — это направленное движение цены. Однако в реальной жизни ни один рынок не движется монотонно в каком-либо направлении. Движение цены представляет собой серию зигзагов, то подъем, то падение. Именно направление динамики этих подъемов и падений и характеризует тенденцию на рынке. 1. При восходящем тренде каждый очередной подъем рынка больше предыдущего и каждый очередной спад выше предыдущего. 2. При нисходящем тренде каждый очередной спад рынка ниже предыдущего и каждый очередной максимум ниже предыдущего. 3. При горизонтальном или боковом тренде динамика минимумов и максимумов не имеет выраженной тенденции, а пики и спады находятся примерно на одном уровне. Приведенные определения являются основополагающими при классификации текущего состояния рынка в любой момент времени. Таким образом, для того, чтобы оценить состояние рынка в любой отдельно взятый момент, нам необходимо проанализировать динамику минимумов и максимумов ценового графика. Кроме того, следует помнить, что каждый вид тенденции является составной частью другой, более крупной тенденции, и содержит в себе более мелкие тренды. Еще одно правило. Поскольку нас интресует что происходит ЗДЕСЬ и СЕЙЧАС, то мы смотрим на графики справа налево, начиная с последних данных, с информации сегодняшнего дня, и продвигаясь вглубь истории. И еще одно правило. Вблизи мы можем рассмотреть лишь детали — большое видится на расстоянии. Часто рассматривая некоторый локальный участок движения рыночных цен мы по сути дела не видим за деревьями леса. Это все равно, что рассматривать большое батальное полотно уткнувшись носом в картину — ничего не видно и ничего не понятно. Хочешь увидеть картину — отойди подальше. Захотел уточнить какие-то детали, тогда можно и придвинуться поближе, но уже зная, что именно ты хочешь рассмотреть и как рассматриваемые детали дополнят общее впечатление. Аналогичное поведение должно быть и с анализом динамики рыночных цен, независимо от того, на каком уровне детализации графиков мы находимся. Если возникают сомнения в интерпретации текущего движения рынка (а возникают они очень часто — процесс анализа достаточно субъективен) — отойдите подальше и взгляните на общую картину. Многое прояснится. 2. Что такое пик и спад на графике цены. В дальнейшем, если не будет оговорено иное, мы будем пользоваться представлением графиков в виде японских свечей, как наиболее компактного и наглядного способа представления графической информации о динамике рынков. Способы применения аналитических инструментов будем рассматривать в основном на примере валютной пары EURUSD, график которой иллюстрирует изменение во времени цены единой европейской валюты, выраженной в долларах США. Типовой график пары EURUSD представлен на рисунке: Рис. 1. Представление графика цены в виде японских свечей. Минимумы и максимумы рынка. Перед тем, как приступить к анализу рынка нам необходимо договориться еще об одном вопросе, а именно: как мы будем определять максимумы (пики) и минимумы (спады) рынка по графику цен. Простейший способ определения максимума — комбинация из трех свечей, средняя из которых выше двух крайних. Соответственно для минимума средняя свеча должна быть ниже двух крайних. Иногда используют комбинацию из 5 свечей, средняя из которых выше (ниже) двух свечей слева и справа. Томас Демарк ввел классификацию минимумов и максимумов по количеству элементов графика цены (свечей), которые формируют эти экстремумы рынка. Однако при использовании для анализа рынка множества таймфреймов с различными интервалами построения графика эти дополнительные ограничения непринципиальны. Мы в дальнейшем будем пользоваться простейшим способом, основанным на комбинации из трех элементов (комбинация из трех пальцев — указательный и безымянный, а средний более высокий посередине, если ладонь направлена пальцами вверх). Более сложные правила включают в себя максимумы и минимумы образованные максимумами и минимумами, сформированными по правилам трех свечей и т.п. Мы их рассматривать не будем, принципы анализа таких пиков ничем не отличаются от изложенных ниже. 3. Пример анализа трендов для EURUSD. Теперь рассмотрим на конкретном примере как использовать то немногое, что мы уже узнали. Проанализируем динамику рынка на примере валютной пары EURUSD. Стрелками на графиках будем обозначать минимумы (спады) и максимумы (подъемы) рынка, динамика которых и определяет направление тренда. Вначале график месячного масштаба. Рис.2. Начинаем анализировать справа налево, обозначая стрелками максимумы и минимумы. Что видим? 1. Рынок преодолел (?) уровень последнего максимума и идет выше, т.е. признак восходящего движения. 2. Из двух последних минимумов, обозначенных стрелками на графике, последующий выше предыдущего, т.е. тоже признак восходящего тренда. 3. Однако, если принять во внимание еще один максимум графика цены, обозначенный стрелкой, то в целом текущую ситуацию на графике месячного масштаба следует трактовать как боковой тренд с восходящим движением внутри канала бокового тренда. Для уточнения ситуации и деталей динамики рынка перейдем к графику недельного масштаба. Рис. 3. Вначале поговорим о красной стрелке на графике справа. Эта стрелка «неправильная», а обозначенный ею максимум приниматься во внимание не должен. Почему? Да потому, что формирование текущей свечи еще не завершено и мы не знаем, чем оно закончится. Сохранится текущая ситуация – максимум будет сформирован, а стрелка перейдет в разряд «правильных». Будет превышен максимум предыдущей свечи – стрелка исчезнет с графика. Что касается «правильных» стрелок, то на правом краю графика недельного масштаба также развивается восходящее движение, а именно: каждый новый максимум выше предыдущего, и каждый новый минимум выше предыдущего. Идем дальше, повышая степень детализации, и смотрим график дневного масштаба. Рис. 4. Что видим? На текущий момент времени видим то же самое, что и на недельном графике. Рост цен на правом краю графика, однако последние элементы показали минимальные цены примерно на уровне последнего из зафиксированных и обозначенных стрелкой минимумов. О чем этого говорит? А это говорит о том, что рынок от фазы направленного роста переходит к фазе бокового движения, которая может означать паузу в развитии восходящей тенденции, а может быть и началом разворота. Уточним детали по графику масштаба Н4. Рис.5. Здесь уже появились нюансы. В области максимумов цены обозначена зона бокового тренда, в пределах которой динамика минимумов и максимумов рынка не имеет выраженного направления, а затем минимумы рынка начали последовательно понижаться и наконец, на правом краю графика опять обозначен рост, так как последний обозначенный стрелкой минимум выше предыдущего. Вот только максимума между этими минимумами на графике масштаба Н4 нет, что ухудшает однозначность интерпретации ситуации. Продолжим детализацию картины и перейдем к графику часового масштаба. Рис.6. Правый край графика показывает, что после понижения рынка, которое мы рассмотрели на графике масштаба Н4, сформирована зона бокового тренда. Далее пошел рост котировок и динамика локальных экстремумов показывает начало восходящей тенденции. Можно двигаться по шкале масштабов и дальше вниз, уменьшая интервал графиков и выявляя все более мелкие детали движения, но не это главное. Главный вопрос, который нам нужно для себя решить — что делать в текущей ситуации? Сначала мы должны выбрать движение, которое будет основой для совершения наших торговых операций. Можно выбрать тренд по месячному графику, недельному, дневному или внутри дня. Тренд может быть любым, но мы должны совершенно четко представлять себе, какое движение мы торгуем. Допустим нас интересует восходящий тренд по дневному графику. Этот тренд согласован по направлению и не противоречит динамике цен по графикам недельного и месячного масштабов, но можем мы сейчас начинать покупать? Смотрим график Н4: идет откат, коррекция и есть признаки завершения этой коррекции, показывающие восстановление восходящей динамики локальных максимумов и минимумов. А на графике часового масштаба рост рынка уже восстановился. В данной ситуации, с учетом направления движения рынка по графикам с бОльшим интервалом, можно начинать покупки EURUSD в предположении о восстановлении восходящего движения, наблюдаемого на графике дневного масштаба. Может ли рынок уйти ниже? Может, так как ничто ему не мешает. Гипотеза роста будет разрушена, если рынок обновит минимум цен в зоне примерно 1.4150. Здесь мы будем вынуждены признать, что наши предположения не оправдались и закрыть позицию по защитному ордеру стоп-лосс, ограничивая размер получаемого убытка. Да, рынок может уйти вниз, но вероятность роста котировок в сложившихся условиях немного выше. Где мы будем выходить из рынка с убытком, мы уже знаем. А где мы будем фиксировать прибыль? В дальнейшем мы освоим несколько практических приемов, которые позволяют определять цели трейда с помощью каналов, целевых уровней фигур разворота и продолжения, расширения по Фибоначчи и т.п. В пока что нам остается следить за динамикой максимумов и минимумов рынка и реагировать на зоны разворота тренда и/или начала коррекции. Впрочем, можно пользоваться одним простым приемом, суть которого заключается в следующем: при движении рынка в рамках длительного устойчивого тренда каждый новый импульс по амплитуде примерно равен предыдущему импульсу. Т.е. если рынок на предыдущем цикле прошел вверх 300пп, в потом откатил назад на 100пп, то в качестве оценки размера нового цикла роста можно взять те же 300 пп. Вот такой примерный ход рассуждений и анализа текущей рыночной ситуации на основе оценки только одного параметра графика котировок EURUSD – динамики максимумов и минимумов цен. smart-lab.ru Как и почему возникают тренды на форекс? Видео урок

Всем привет. Наверняка вы не раз задавились вопросом: «Почему цены на графике движутся?» Ведь есть продавец, есть покупатель, они совершили сделку — все довольны. С чего бы цене расти или падать? Ведь если вы покупаете в магазине хлеб, это не заставляет цены на хлеб расти. В чем здесь секрет? Или это часть мирового заговора? Что от нас скрывают брокеры? Без сомнения, вы слышали старую добрую пословицу «Тренд – твой друг». Задумывались ли вы, почему форекс стратегии следования за трендом работают, и почему торговля в направлении тренда является настолько общепризнанным и принятым методом? Причина проста. Тенденция, вероятнее всего, продолжится, нежели прекратится. После того, как движение началось, ему легче продолжить свое имеющееся направление, чем остановиться или, тем более, развернуться. Это одна из аксиом трейдинга. Мы даем этому явлению различные определения, например, импульс. Какова же его реальная причина? Что на самом деле происходит на рынке, и что действительно движет цену в направлении тренда? Так почему движутся цены?

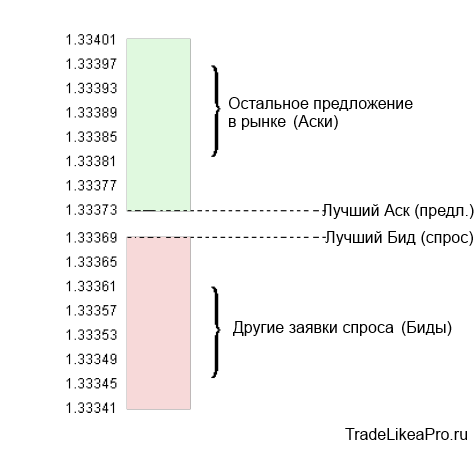

Чтобы ответить на этот вопрос, мы, прежде всего, должны рассмотреть, что движет цены в первую очередь. Как только мы поймем, что движет котировки, мы сразу же сможем понять, почему развивается тренд. Рынок Форекс является типичным аукционным рынком. Подумайте об обычном аукционе, на котором вы, к примеру, пытаетесь купить картину. Первоначально выставляется низкая цена, затем она постепенно растет все выше и выше, поскольку люди делают более и более высокие ставки. Цены, которую вы видите, это цены, по которой кто-то «готов» купить или продать, и эти цены меняются без совершения сделки или какой-либо покупки и продажи. Цены, которые мы видим на наших графиках, представляют собой заявки спроса и предложения. Данные цены являются ликвидными, и они предлагаются маркет-мейкерами.Таким образом, для изменения цены необходимо, чтобы произошло соответствующее изменение этих заявок спроса и предложений. И это может произойти двумя путями. Прежде всего, банк – провайдер ликвидности – может просто изменить свои заявки. Представьте себе, они изначально говорят, что готовы продать нам актив по цене 1,32400 (предложение), а затем через 30 секунд они меняют свое мнение и говорят, что на самом деле они готовы продать нам его по цене 1,32450. В этом случае цена лишь подскочила на 5 пунктов. При этом не было совершено никакой сделки, никто ничего не купил и не продал. Просто маркет-мейкер измененил цену своего предложения. Второй путь, определяющий движение цены – это когда кто-то поглощает рыночную ликвидность. На наших графиках мы видим только лучшие цены Бид и Аск на рынке, но на самом деле имеется большая куча других заявок спроса и предложения по обе стороны от рыночной цены на те или иные суммы, по которым другие банки и участники рынка готовы купить у нас или продать нам данный актив.

Если предположить, что имеется лучшее предложение по цене 1,33373 на общую сумму актива 1 000 000 USD, то, если трейдер приходит и выкупает актив на 1 000 000 USD по этой цене, он потребляет всю доступную ликвидность по данной цене, и данное предложение будет удалено. При этом следующим лучшим предложением на рынке будет являться стоящее над ним по цене 1,33377. Таким образом, в этом примере цена подпрыгивает на 0,4 пункта. Таким образом, в этом втором варианте движение цены осуществляется благодаря потреблению ликвидности посредством спроса на нее со стороны покупателя. Теперь, когда мы знаем, как меняются цены, мы может попытаться понять, почему развивается тренд. Так откуда берутся тренды?

Давайте предположим, что вы и я оба спекулянты, и я хочу купить 100 000 USD, или 1 лот, валютной пары EURUSD, и вы хотите продать 100 000 USD, или 1 лот, той же самой валютной пары. Мой ордер на покупку, потребляет ликвидность в цене предложения, а ваш ордер на продажу, потребляет ликвидность в цене заявок спроса (Биды). В этой ситуации, если бы ликвидность на рынке была эквивалентна с обеих сторон, мы бы вызвали расширение спреда. Но, в какую сторону цена действительно завершит свое перемещение, зависит от разницы объемов ликвидности с обеих сторон. Предположим, что один банк предлагает по лучшей цене BID объем актива в 500 000 USD на вашей стороне рынка (на стороне продавцов), а другой банк предлагает цену объемом актива в 500 000 USD на уровень ниже, и так далее вниз. На стороне предложений (на стороне покупателей) банк только предлагает продать объем актива в 10 000 USD по лучшей цене предложения, а другой банк предлагает объем актива на 10 000 USD по цене выше этого уровня, и так далее. Представьте, что мы с вами оба пришли со своими рыночными ордерами. Вы продаете 100 000 USD, и я покупаю ту же сумму, 100 000 USD. Ваша продажа осуществляется по банковским ставкам. Но ставка для 500 000 USD и ваш заказ был только для 100 000 USD, так что ваша заявка была принята и потреблена только на 1/5ю от общей суммы, имеющейся в наличии. При этом осталось в наличии еще 400 000 USD на этом уровне, и, таким образом, цена на самом деле не сдвинулась. Таким образом, высокий уровень ликвидности на нижней стороне препятствует изменению цены даже после продажи. Тем не менее, мой ордер на покупку был бы в 10 раз больше ликвидности на предложение. То есть, если бы я выставил на покупку 100 000 USD, я бы купил 10 000 USD по предложению первого банка, а потом еще 10 000 USD по предложению другого банка, стоящего над ним, а затем следующие 10 000 USD по предложению еще выше, и так далее. Моя сделка точно такого же размера, как и ваша, вызвала бы движение цены вверх на 10 уровней, по причине отсутствия достаточной ликвидности для ее исполнения по одной цене. Мой ордер потребил бы всю ликвидность, которая предлагалась на первом уровне и на каждом более высоком уровне. Таким образом, перед вами пример двух торговых ордеров равных размеров в обоих направлениях: в одном из них цена вообще не сдвинулась после исполнения вашего ордера из-за большого количества ликвидности на вашей стороне, а в другом цена переместилась на 10 ценовых уровней после исполнения вашего ордера из-за слабой ликвидности наверху. Следовательно, так будет определяться движение цены. При исполнении двух равных рыночных ордеров, имеющих равные размеры, цена будет двигаться в направлении наименьшей ликвидности. Вот как развивается тренд. Прибыль брокера заключается в спреде, поэтому с целью получить свою прибыль, они должны быстро покупать и продавать до наступления изменений цен. Брокер покупает у вас и тут же мгновенно продает эту же самую сумму мне, зарабатывая себе разницу. Все, что дилеру необходимо сделать, это купить и продать почти одновременно, чтобы получить прибыль, что называется спред. Если им не удается сделать это достаточно быстро, они могут совершить убыточные сделки, и, в конечном итоге, терпят убытки. Поскольку цена начинает двигаться вверх, как в представленном выше примере, где дилеры продают со мной, в то время, когда на одной стороне рынка имеется ограниченная ликвидность, дилер, который торговал со мной, сейчас терпит убытки. Если другой трейдер пришел и также совершил покупку у этого же дилера, их потеря может стать больше, потому что они снова вынуждены продавать на быстро движущемся растущем рынке, и могут снова терпеть убытки. Они пытаются сократить дальнейший риск за счет уменьшения количества актива, который они предлагают продать кому-либо еще после меня. Они продали мне, и, чтобы сбалансировать свои книги заявок, им необходимо купить такое же количество актива у кого-то еще по более выгодной цене. Они, конечно же, не хотят продолжать продавать на растущем рынке, потому что это приведет к увеличению их потерь. Их усилия сейчас направлены на покупку с целью отменить свою операцию со мной. Таким образом, чтобы ограничить сумму, которую им, возможно, придется продать кому-либо еще, они уменьшают объем своих предложений. Это, в свою очередь, еще более снижает ликвидность на стороне покупателей, и поэтому цены с еще большей вероятностью продолжают свое движение вверх, когда любые другие трейдеры заходят в рынок с попыткой купить. Вот поэтому «Тренд — ваш друг»

Это могучая продолжающаяся сила, которая питает сама себя и все больше и больше набирает обороты. Это то, что вызывает импульс. Именно поэтому происходят внутридневные тренды. Это негласная механика тренда. Это дисбаланс между спросом и предложением. Как спрос, так и предложение не имеет ничего общего с покупкой и продажей, как думает большинство любителей. Восходящий тренд не обязательно должен состояться, потому как наряду с людьми, пытающимися купить, есть и люди, пытающиеся продать (тем не менее, он, конечно же, может произойти). Количество трейдеров между покупкой и продажей так же, может быть идеально сбалансировано, как и в предоставленном выше примере, когда вы и я торговали одинаковыми объемами. Тенденция происходит потому, что на продающей стороне рынка ликвидность меньше по сравнению с присутствующим на рынке спросом на данный актив. Итого

Таким образом, с обеих сторон на рынке может быть равное количество покупателей и продавцов, таких людей, как вы и я, однако спрос, поступающий с моей стороны, как от покупателя больше, чем запасы ликвидности, имеющиеся в настоящее время на моей стороне рынка, в то время как спрос на вашей стороне меньший, чем присутствующие предложения. Это вызывает тенденцию движения цены в направлении моего спроса, и, как только она произошла, цена будет продолжать идти дальше и дальше в том же направлении. Это объясняет техническую сторону тренда и объясняют происхождение тенденций и продолжение их движения. С уважением, ПавелTradeLikeaPro.ru tradelikeapro.ru 10 советов по движению цены, которые улучшат вашу торговлюПрофессиональный свинг трейдинг Приветствую вас, читатели блога о трейдинге. Движение цены акции не хаотично, а закономерно. Выявление этих закономерностей для свинг трейдера – это искусство поиска отдельных свечей, которые предопределяют возможность дальнейшего движения цены, без использования какого-либо индикатора. В конечном счете, анализ движения цены говорит вам, кто контролирует акцию. Он также указывает момент перехода контроля от покупателей к продавцам или наоборот. Когда вы начнете понимать и интерпретировать движение цены, то сможете достаточно точно определять точки разворота на графиках акций и постоянно зарабатывать деньги. Изучите и проработайте советы по ценовым движениям на этой странице, и я гарантирую, вы подниметесь на ступень, а то и на две в свинг трейдинге. Давайте начинать! Совет №1. Идентификация уровней поддержки и сопротивленияЭто нелегкая задача. Идентификация уровней поддержки и сопротивления – это одна из первых вещей, что вы познаете в техническом анализе. Это является наиболее важным аспектом в чтении свечных графиков. Но, как много трейдеров действительно уделяют этому внимание? Не очень много. Большинство увлечено сигналами стохастика, MACD, и другой ерундой. Некоторые трейдеры думают, что уровни поддержки и сопротивления – это конкретная цена. Ошибочное мнение. Это области на графиках акций. Позвольте привести пример.

Выделенные области являются корректными уровнями поддержки и сопротивления. Например, мы говорим: «CVX дала откат; поддержка находится на уровне $16.75 — $16.00». Когда трейдер говорит о какой-то конкретной цене, то он забывает о тенях свечей. Подробнее читайте в отдельной статье, посвященной уровням поддержки и сопротивления. Совет №2. Анализ точек разворотаТочки разворота – это области на графике акции, где происходят важные краткосрочные смены тенденции. Но не все точки разворота одинаково важны. В действительности, ваше решение о покупке отката должно зависеть от предыдущей точки разворота. Давайте смотреть пример:

Смотрите на разворотную модель в основании отката, указанную зеленной стрелкой. Она находится в области уровня поддержки, и вы можете рассматривать этот откат на покупку. Но, смотря на предыдущую вершину, возникает две проблемы. Первая, это недостаточно пространства для торговли! Расстояние между откатом и предыдущей вершиной небольшое. Желательно иметь достаточный запас хода для акции, чтобы можно было хотя бы передвинуть стоп в безубыток. Вторая проблема: предыдущая вершина состоит из группы свечей, которые формируют сильное сопротивление (синяя область). Цене будет тяжело продавить его. Для вас лучше торговать откаты, когда предыдущая вершина формируется одной-двумя свечами. Совет №3. Поиск широкодиапазонных свечейШирокодиапазонные свечи (имеют длинное тело) говорят нам о нескольких вещах. Во-первых, они часто обозначают важные изменения в торговом настроении на любом графике и таймфрейме. Посмотрите на график ниже:

В двух случаях, после значительного нисходящего движения, возникает медвежья свеча с телом больше обычного. Следующая за ней бычья свеча, тоже имеет большое тело и знаменует разворот к восходящему тренду. Во-вторых, широкодиапазонные свечи указывают направление преобладающего тренда. Смотрите тот же график:

В-третьих, часто откаты разворачиваются в пределах широкодиапазонных свечей. Это происходит потому, что трейдеры, пропустившие «большое движение», хотят получить второй шанс на откате. Все тот же график:

Совет №4. Узкодиапазонные свечи ведут к взрывному движениюУзкодиапазонные свечи (с маленькими телами) часто указывают на разворот краткосрочной тенденции. Низкая волатильность, к которой они приводят, может перерасти во взрывное высоковолатильное движение.

Узкодиапазонные свечи говорят нам, что предыдущий импульс затухает. Покупатели и продавцы пребывают в равновесии, но кто-то из них должен захватить контроль? Совет№5. Ищите длинные тени возле ценовых уровнейНа свечном графике, длинные верхние или нижние тени свечей обычно указывают на формирование важных свечных моделей «молота» или «падающей звезды». Неважно, как этот паттерн называется, но если он находится на уровне поддержки, то это говорит об удержании ценового уровня.

Посмотрите на этот молот в основании отката. Это действительно бычья модель. Продавцы опустили цену далеко ниже уровня, но покупатели показали характер и закрыли день выше поддержки. Это дало последующий импульс к росту. Совет №6. Правило 50%Когда вы видите разворотную модель, как можно сказать, насколько важна заключительная свеча? Просто посмотрите, как она двигается по отношению к предыдущей свече. Если она перекрывает 50% ее диапазона, значит важна. На графике такие свечи часто формируют модели «поглощение» или «просвет в облаках».

На этом тренде почти каждый откат завершается свечной моделью «поглощение». Это очень сильные модели. Я их люблю торговать. Совет №7. Гэпы и ценовые модели с ними связанныеГэпы на графиках всегда играют важную роль. Но нам наиболее интересно, когда они возникают в основании отката. Тогда формируются модели свечного анализа под названием «звезды». Смотрите пример:

Также на изображении мы видим еще одну полезную функцию гэпов. Гэп, возникший сразу после разворота, подтверждает движение цены в выбранном направлении. На графике видно сразу несколько таких примеров. Более детально читайте «Гэп и его анализ». Совет №8. Измеряйте глубину откатаКак далеко цена может откатывать по сравнению с предыдущей волной? Более половины или менее? Ответ на этот вопрос важен, поскольку он может определять будущее движение акции. Даю вам пример:

Здесь на протяжении восходящего тренда есть несколько откатов. Все они опускаются в пределах половины предыдущей волны. И это нормально. Когда цена валится ниже 50%, нужно задуматься о возможности изменения тенденции. Совет №9. Последовательные восходящие и нисходящие дниАкции изменяют направление движения после последовательных восходящих или нисходящих дней. Помните это, когда ищите откат для открытия позиции. Вот примеры:

Всегда покупайте акции после нескольких медвежьих свечей. Продавайте, когда откат состоит из последовательных бычьих свечей. Для начинающих трейдеров такая тактика может звучать нелогично. Ведь нужно покупать силу, а продавать слабость. В действительности, все наоборот! Совет №10. Локализация цены на трендеВы, наверное, слышали выражение: «Тренд – ваш друг». Я бы сказал: «Начало тренда – ваш друг». Почему? Потому что большинство мощных движений возникает именно вначале тренда.

На примере акция пробила важный уровень сопротивления. Начался новый тренд. Лучший момент для открытия позиции – это первый откат (указан стрелкой) после пробоя. Это все. Используйте эту информацию для разработки своих собственных стратегий. Может теперь вам не захочется пользоваться индикаторами вообще. Блог о трейдинге благодарит за внимание. Будьте успешными! Очень познавательно: что означает фьючерс?рассказать друзьямОцените статью

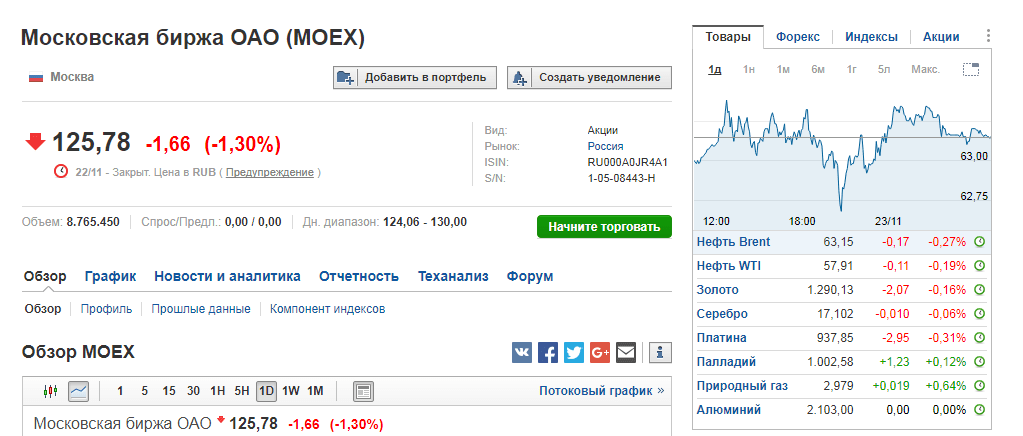

trader-blogger.com Как образуется цена акций на бирже и как на ней заработатьКлассический инструментНа сегодняшний день, инвестирование в ценные бумаги, в частности в акции крупных компаний и корпораций, остается одним из самых прибыльных методов заработка денежных средств. Да, на сегодня возможности инвестирования представлены также и криптовалютной индустрией, но вложения в эту сферу сопряжены с гораздо большими рисками, в следствие слабого, а точнее будет сказать, отсутствующего обеспечения. В то время как акции, являясь классическим инструментом приумножения капитала, несут под собой серьезные материальные активы, которые, в общем-то, и формируют цену на эти самые акции. Давайте разберемся подробнее в этом весьма интересном вопросе. |

«Если рынок движется в какую-то сторону,то вероятность продолжения тренда всегда выше, нежели разворот»

«Если рынок движется в какую-то сторону,то вероятность продолжения тренда всегда выше, нежели разворот»

Сэм Сейден (Sam Seiden).

Сэм Сейден (Sam Seiden).