|

|

|

|

|

|

|

|

|

|

Рефинансирование: что это такое? Рефинансирование кредита. Рефинансирование кредитов что этоРефинансирование кредита - что это такое простыми словамиMnogo-Kreditov.ru › Кредиты  25.07.2018 25.07.2018

Банковские организации постоянно обновляют размер процентных ставок по кредитам. Именно из-за этого в некоторых случаях выгодно пользоваться рефинансированием кредитов. Рефинансирование кредита — что это такое, и как оно оформляется? Ответы на эти вопросы можно найти в данной статье. Для чего нужно рефинансирование кредита?Вся суть данной процедуры заключается в том, что заёмщику выдаётся денежный займ для погашения уже имеющейся задолженности. При этом новый займ выдаётся на других условиях, которые в большинстве случаев являются более выгодными, чем были раньше. Таким образом, данная процедура будет полезна заёмщику в том случае, если у него на текущий момент имеется кредит, процентная ставка по которому значительно превышает сегодняшние предложения. К тому же рефинансирование может пригодиться тогда, когда человек попадает в сложную жизненную ситуацию и не может разобраться со своими долгами, а его кредитор отказывается провести реструктуризацию долга. Закон о рефинансировании кредита

Перед тем как оформить заявление на получение рефинансирования кредита в банке, заёмщику рекомендуется изучить все свои права, чтобы детально разбираться во всех тонкостях этой процедуры. Для этого нужно изучить специальные документы, в которых прописаны законы о регулировании рефинансирования. Об этом говорится в следующих законах:

А также имеется отдельный федеральный закон, регулирующий процедуру рефинансирования – ФЗ от 03.07.2016 № 230. В этом законе детально прописаны все методы взаимодействия банковских и других кредитных организаций с их клиентами. Одним из этих методов как раз и является рефинансирование кредита. Условия перекредитованияПри оформлении договора рефинансирования кредита к клиенту предъявляются в основном те же требования, что и при получении потребительского кредита. Так клиент, получающий кредит, должен иметь официальную работу с определённым стажем, стабильный источник дохода и хорошую кредитную историю. Исходя из перечисленных факторов банк сможет оценить платёжеспособность заёмщика и в соответствии с полученными результатами предложит ему определённые условия сотрудничества. Если же клиент окажется неплатёжеспособным или ненадёжным, то ему, скорее всего, просто откажут в оказании услуг. Что касается определённых условий перекредитования, то практически у всех банковских организаций в них имеются существенные отличия. Причём в каждом отдельном банке могут быть разные условия для разных категорий клиентов. Если вы хотите получить наиболее выгодные условия кредитования, то вам придётся собрать необходимую информацию в различных банках, сравнить её и сделать соответствующие выводы. Читайте также: Лучшие банки для рефинансирования кредита. У банков имеются и некоторые сходства. Большинство кредитных организаций предлагают следующие виды рефинансирования:

Как происходит процесс рефинансирования кредита?Схема получения рефинансирования может обладать некоторыми нюансами в различных банковских организациях. Для получения полной информации о том, как происходит указанный процесс, рекомендуется обратиться к сотрудникам банка. Однако в общем виде процесс рефинансирования не сильно отличается в различных банках.

Стандартная процедура получения указанной услуги выглядит следующим образом:

Необходимые документыЧтобы пройти процедуру рефинансирования, клиенту необходимо будет собрать определённый пакет документов. Эти документы необходимы банку для того, чтобы определить платёжеспособность заёмщика. В зависимости от выбранной банковской организации, перечень необходимых документов может быть разным. Каждый банк самостоятельно устанавливает правила оформления подобной сделки. В основном же требуется предъявить следующие документы: Преимущества и недостаткиКак и любой банковский продукт, рефинансирование долга по кредиту обладает своими преимуществами и недостатками. Однако в большинстве случаев преимущества значительно преобладают над минусами данной банковской услуги. Именно поэтому рефинансирование пользуется большой популярностью.

Основные преимущества:

Читайте также: Рефинансирование кредита в Сбербанке для физических лиц. Основные недостатки:

В чём подвох рефинансирования кредита? Несмотря на наличие недостатков, рефинансирование кредитов всё равно является крайне выгодным решением для некоторых людей. Однако перед тем как оформить перекредитование, рекомендуется тщательно обдумать своё решение и взвесить все плюсы и минусы, которые вы от этого получите. РекомендацииОформление рефинансирования кредитов является довольно непростым процессом. Подходить к такому делу необходимо с максимальной серьёзностью. Чтобы данная процедура оказалась для вас полезной и стала более простой, следуйте следующим рекомендациям:

Исходя из материала, представленного в данной статье, можно сделать вывод, что рефинансирование действительно является полезным банковским продуктом в некоторых случаях. Однако подходить к такому делу необходимо со всей серьёзностью. В противном случае можно понести дополнительные убытки. Видео по темеЕще статьи по теме: Метки: Кредиты, РефинансированиеОформите подписку на свежие материалы блога mnogo-kreditov.ru Что такое рефинансирование кредита и как его оформитьВ реалиях современности, каждый второй гражданин имеете представление о том, что такое рефинансирование кредита и как его оформить. Необходимость в таком шаге возникает у заемщика в связи с появлением финансовых проблем. Сначала человек теряет работу или ему уменьшают заработную плату, после чего он не имеет возможности вносить ежемесячный платеж по ссуде и возникает мысль о том, чтобы взять новый кредит и с его помощью закрыть старый. В нашей статье речь пойдет о таком понятии, как рефинансирование. Можно ли воспользоваться данной возможностью в отношении ипотечного или потребительского займа. При каких условиях клиент может получить подобную ссуду. Рефинансирование потребительского займа – что это?Многие россияне знакомы с различными банковскими терминами, но четко дать определение рефинансированию и что это такое, люди не могут. Если обратиться к точному определению, то здесь речь идет о повторном предоставлении ссуды для погашения ранее оформленного кредита.

Основные причины обращения к такому вариантом бывают:

Юридически, рефинансирование ссуды является целевым кредитованием. В договоре, составленном при оформлении ссуды, указывается, что деньги можно использовать лишь на оплату уже имеющегося кредита в этом же или в другом банке. Несколько слов стоит сказать еще об одном важном термине, который часто упоминается рядом с рефинансированием. Многие знакомы со словом реструктуризация, но что это такое, знают, единицы заемщиков. Речь идет о продлении срока кредитования с уменьшением суммы ежемесячного платежа. Требования и необходимая документацияЧтобы пояснить, что это такое – рефинансирование ипотеки, простыми словами, стоит уделить внимание основным условиям получения такой услуги. Воспользоваться такой возможностью, как рефинансирование, может не каждый гражданин, а лишь тот, который удовлетворяет требованиям банка и может представить все обязательные документы. Каждое банковское учреждение предъявляет собственные требования и ставит определенные условия для получения подобного займа. В частности, речь идет о следующих моментах:

В данной таблице приведены пункты, которые иллюстрируют все, что нужно для получения ссуды, в рамках рефинансирования займа. Дополнительно стоит отметить, что некоторые банки требуют наличие зарплатной карты или активного депозита. Иногда банки идут навстречу заемщику и предоставляют ссуду даже при наличии просрочек по основному займу. Прежде чем обращаться к данному варианту решения, финансовых проблем, заемщику следует просчитать насколько это выгодно и удобно. Что лучше рефинансирование или новый потребительский кредитОтветить на вопрос, рефинансирование лучше или потребительский кредит, полученный в другом банке, не очень легко, потому что здесь многое зависит от размера переплаты и от срока возврата денежных средств. На самом деле, процедура не имеет никаких существенных различий, кроме того, как его оформить – потребительский кредит или займ в рамках рефинансирования. Для каждого варианта потребуется готовить полный пакет документации, только во втором случае потребуется еще и получить специальную справку в банке кредиторе и подготовить старое соглашение. Существенным моментом является и процентная ставка, которая по потребительскому займу может быть намного больше, чем в рамках проведения рефинансирования. Плюсы и минусы процедуры

На первый взгляд, рефинансирование представляет собой очень выгодное решение финансовой проблемы, однако есть и некоторые отрицательные моменты. Для сравнения рассмотрим плюсы и минусы перекредитования:

Выбирать какой вариант лучше, рефинансирование или реструктуризации кредита, стоит с учетом указанных плюсов и минусов процедуры перекредитования.

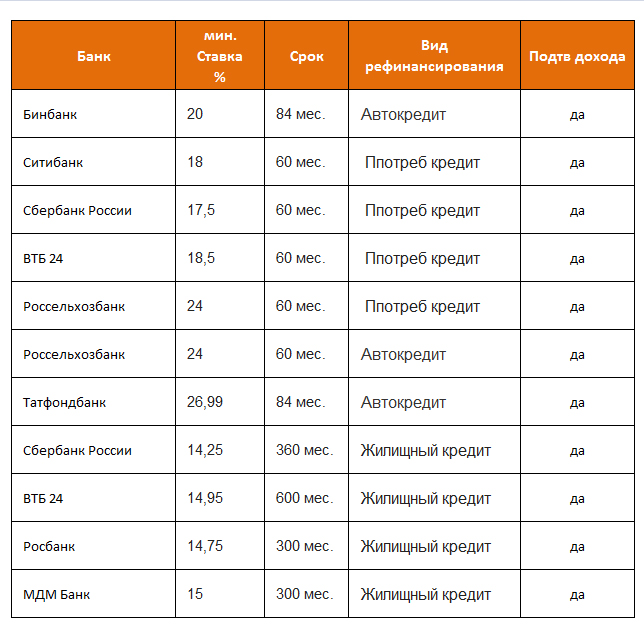

Условия в самых популярных банках РоссииЧтобы узнать, что такое реструктуризация, или, когда стоит обратиться к рефинансированию, стоит познакомиться с рынком существующих предложений. Перед выбором одного из указанных вариантов важно просмотреть предлагаемые условия в топовых банках страны и сделать выводы относительно выгодности того или иного варианта. Для сравнения приведем данные наиболее популярных банков:

Обращение в банк за перекредитованием или реструктуризацией займа позволит избежать возможной просрочки и попадания в список неблагонадежных кредиторов, однако в этом случае срок возврата кредита и сумму займу будет увеличена, что не все заемщикам выгодно. banks7.ru что это такое? Рефинансирование кредита :: SYL.ruОформить кредит в разных банковских учреждениях достаточно просто, поэтому многие люди, не задумываясь о своем финансовом положении, получают кредитные деньги. Погашать займы надо ежемесячными конкретными платежами, оговоренными в договоре. Для некоторых плательщиков устанавливается слишком высокая кредитная нагрузка, поэтому у них возникает необходимость каким-либо образом снизить ее. Поэтому они задумываются о том, что это такое - рефинансирование. Данный процесс предполагает перевод займа в другой банк на более выгодных условиях. Некоторые учреждения вовсе предлагают объединение нескольких кредитов. ОпределениеПервоначально надо определиться с тем, что это такое - рефинансирование. Оно представляет собой процедуру перевода кредита в другой банк. Для этого заемщик может рассчитывать на более выгодные условия, поэтому может снижаться ставка процента или увеличиваться срок кредитования, что автоматически приводит к уменьшению ежемесячных платежей. Наиболее часто люди предпочитают осуществлять рефинансирование в Сбербанке, так как данное учреждение предлагает наиболее выгодные условия, а также считается надежным и долговечным. Для этого достаточно, чтобы заемщик соответствовал определенным требованиям и не имел открытых просрочек. Предлагается даже Сбербанком рефинансирование ипотеки, а также разных потребительских кредитов. Некоторые банки предлагают специальные программы для проведения данного процесса, а другие принимают решение в индивидуальном порядке, поэтому приходится общаться напрямую с руководящим составом определенного отделения банковского учреждения. Рефинансирование кредита представлено процедурой, предполагающей оформление нового займа. Полученные в результате средства направляются на погашение старого кредита. За счет получения более выгодных условий можно снизить ставку процента, уменьшить платежи в месяц или увеличить срок, в течение которого надо погашать заем. Разобравшись в том, что это такое - рефинансирование, каждый заемщик, у которого возникают сложности с погашением кредита, сможет воспользоваться этим предложением банковских организаций. Рефинансирование может осуществляться как в старом, так и в новом банке. Причины проведения процедурыСуществует много причин, по которым требуется рефинансирование ипотеки или стандартного потребительского займа. К ним относятся:

Если появляются просрочки по имеющемуся займу, то даже сам банк может стать инициатором процесса, так как он может увеличить срок кредитования при одобрении клиента. Это позволяет заемщику предотвратить возникновение новых неустоек и проблем с судом, а банк сохраняет платежеспособного клиента. Чем отличается от реструктуризации?Надо разобраться не только с тем, что это такое - рефинансирование, но и с тем, чем данная процедура отличается от реструктуризации. Перекредитование предполагает внесение определенных изменений в имеющийся кредитный договор. Рефинансирование кредита – это процедура, предполагающая перевод кредита в новый банк. Также в старом банке может оформляться новый заем для погашения прошлого. Не всегда процедура является вынужденной, так как нередко она инициируется добровольно самим заемщиком, желающим улучшить условия кредитования. Если выбирается для рефинансирования ипотеки Сбербанк или другой аналогичный крупный банк, то при переводе займа следует предоставить максимальную информацию о финансовом положении потенциального заемщика. На основании этих сведений организация выбирает самые подходящие условия кредитования. Плюсы и минусыБанки рефинансирование кредита предлагают достаточно часто, причем воспользоваться данным процессом можно даже при наличии просрочек или плохой кредитной истории. Применение такого метода улучшения условий кредитования имеет некоторые плюсы и минусы. К плюсам относится возможность изменить условия, на которых в текущий момент погашается заем. Заемщик сам решает, будет ли снижена ставка процента или увеличен срок, на который оформляется кредит. Рефинансирование ипотеки или потребительского займа имеет и некоторые значимые минусы:

Перед непосредственным переводом займа следует тщательно проверить целесообразность этого процесса. Поэтому детально изучаются все условия нового банка. Если осуществляется рефинансирование в Сбербанке, то заемщики могут быть уверены в отсутствии скрытых платежей или иных негативных моментов сотрудничества. Кому выгоден процесс?Выгодна процедура как заемщикам, так и самим кредитным организациям. Банки рефинансирование предлагают потому, что желают получить ответственных и платежеспособных клиентов. Для самих граждан процесс обычно обладает многими плюсами. Если у них имеется плохая финансовая ситуация, то рефинансирование ипотеки или простого потребительского займа позволит предотвратить появление просрочек и иных проблем с банками и приставами, так как за счет увеличения срока кредитования можно значительно снизить платеж в месяц. Также при хорошем доходе можно просто уменьшить переплату по займу, поэтому выбираются предложения банков, по которым устанавливается более низкая ставка процента. Особенно это оптимально для ипотеки, по которой приходится уплачивать банку огромное количество средств в виде процентов. Нюансы процесса в СбербанкеРефинансирование в Сбербанке считается востребованной процедурой, так как многие люди уверены, что эта организация является наиболее надежной и предлагающей выгодные условия. Для использования такой возможности придется подготовить много документов и составить заявку. Обычно одобрение получают только ответственные заемщики, поэтому у них не должно быть открытых просрочек или плохой кредитной истории. Наиболее востребовано в Сбербанке рефинансирование ипотеки. К основным нюансам этого процесса относятся следующие:

Условия перевода долга в СбербанкПри обращении в этот банк надо быть готовым к действительно жестким и многочисленным требованиям. Сбербанк рефинансирование ипотеки предлагает заемщикам, которые не меньше года уже справляются с этим кредитом, а также у них должны отсутствовать просрочки или иные проблемы с прошлым банковским учреждением. Для этого придется подготавливать множество документов, подтверждающих платежеспособность гражданина и его хорошую кредитную историю. Этапы осуществления процессаРефинансирование в Сбербанке и других учреждениях осуществляется практически по одной схеме. Для этого заемщиком выполняются такие действия:

При рефинансировании кредита граждане могут запросить немного большую сумму, чем та, которая необходима для погашения прошлого займа. Оставшиеся средства могут использоваться человеком на любые цели. Какие нужны документы?Количество документации зависит от того, переводится ли стандартный потребительский заем или ипотека. Стандартно при рефинансировании банки требуют документы:

В каждом банке требования к документации могут обладать значительными отличиями, поэтому желательно предварительно самостоятельно узнавать, какие нужны бумаги. Какие кредиты могут переводиться в новый банк?Предлагают банки рефинансирование кредита потребительского или ипотечного. У некоторых организаций имеются даже специальные программы для перевода автокредита. Поэтому осуществить процедуру можно практически для любого займа. Наиболее популярным считается оформлять в Сбербанке рефинансирование ипотеки, так как эта организация предлагает действительно выгодные и интересные условия. Некоторые банки дают возможность перевести даже коммерческие кредиты или долг по кредитной карте. В последнем случае возникает стандартный заем, погашаемый как обычный потребительский кредит. Ниже располагается видео, рассказывающее о нюансах процедуры. ЗаключениеТаким образом, разобравшись в том, что это такое - рефинансирование, каждый человек может воспользоваться этим уникальным банковским предложением. Оно имеет как плюсы, так и некоторые значимые недостатки. Наиболее часто выбирается заемщиками рефинансирование в Сбербанке, которое может осуществляться по отношению к ипотеке или прочим займам. Для совершения процесса надо подготовить определенные документы и доказать свою платежеспособность. Часто получают отказ в этой процедуре заемщики, обладающие открытыми просрочками или имеющие плохую кредитную историю. www.syl.ru Рефинансирование кредитов - что это?В последние годы банки активно предлагают такую услугу, как рефинансирование кредитов. Для заемщиков это прекрасная возможность откорректировать нюансы по уже существующему кредиту, для банков – расширить клиентскую базу. В данной статье мы разберемся с понятием рефинансирования и определим, для чего все-таки необходима эта процедура. Рефинансирование – что это такое?Рефинансирование – это оформление нового банковского кредита для погашения действующего кредита или займа. Второе название термина – перекредитование. Эти понятия не стоит путать с реструктуризацией, когда банк меняет свои же ранее оговоренные в договоре кредитные условия. Рефинансирование же подразумевает выдачу совершенно другого займа на новых условиях. Рефинансируются следующие типы кредитов:

Категория потребительских займов рефинансируется быстро и просто, гораздо сложнее выглядит процедура перекредитования ипотеки. Это связано с тем, что залог в виде недвижимости придется перерегистрировать в другом банке и разбираться со страховкой. Цели проведения перекредитованияВыделяют несколько основных причин, в связи с которыми заемщиков привлекает рефинансирование кредита. 1. Более выгодные условия по новому займу. Банковских сотрудников учат преподносить любую кредитную услугу лишь с положительной стороны, поэтому обычному человеку легко попасть на невыгодные условия. В результате человек может опомниться только тогда, когда уже осуществлено несколько платежей. Оформление нового займа позволит не только закрыть невыгодную сделку, но и сэкономить за счет более лояльной процентной ставки. 2. Снижение долговой нагрузки. Если ежемесячный платеж стал непосильным, и вы хотели бы его уменьшить, есть смысл перекредитоваться в другом банке с более продолжительным сроком выплаты. Соответственно, ежемесячная сумма погашения станет меньшей. 3. Объединение нескольких кредитов в один. Многие люди выплачивают сразу несколько займов, причем сроки платежей, как правило, приходятся на разные календарные периоды. Это не слишком радует, есть риск элементарно забыть о каком-то платеже и подпортить свою платежеспособную репутацию (испортить кредитную историю). Рефинансирование предполагает погашение существующих задолженностей, вам же достаточно будет платить примерно ту же сумму, только один раз в месяц, что уже гораздо удобнее. 4. Замена валюты кредита. 5. Увеличение суммы кредита. Данная услуга доступна исключительно для залоговых займов. Если возникла необходимость в крупной сумме, и долговые обязательства частично погашены, при отказе банка-кредитора в увеличении размера займа можно обратиться в конкурентную банковскую организацию. Пересмотрев залог и убедившись в вашей кредитоспособности, банк может пойти навстречу вашим требованиям. 6. Помощь при просрочках. Некоторые заемщики стремятся закрыть проблемный кредит путем рефинансирования. С одной стороны, это разумно: новый кредит даст возможность погасить задолженность и не испортить кредитную историю. Однако не следует забывать, что основную проблему это не решит, ведь займ все равно придется выплачивать, пусть и в другом банке. Как осуществляется рефинансирование кредита (займа)?Сразу отметим, что условия и перечень документов для рефинансирования кредита в разных банках может отличаться. Поэтому не поленитесь уточнить основные моменты в нескольких учреждениях, прежде чем сделать выбор в пользу одного из них. Для того чтобы заключить новый кредитный договор для погашения действующего займа, как правило, необходимо подать список следующих документов:

Для второстепенного подтверждения данных не лишним будет наличие дополнительного документа с фотографией и заверенной копии трудовой книжки. Начало процедуры рефинансирования – выбор банка и консультация у специалиста. Далее необходимо подать требуемые документы в учреждение, которое осуществит перекредитование, и дождаться положительного решения. Следующий шаг – обращение в банк, где открыт займ, с целью предупреждения о досрочном погашении задолженности. После подписания договора по новому кредиту денежные средства перечисляются на предоставленный расчетный счет. Чтобы подтвердить, что прежний займ закрыт, следует взять у предыдущего банка-кредитора соответствующую справку. При наличии залогового имущества проводятся операции по его передаче от одного банка к другому с подписанием необходимой документации. Перекредитование: нюансы выгодной сделкиРефинансирование действующего займа зачастую привлекает более щадящими условиями, и это не уловка. Тем не менее надо знать некоторые мелочи, которые могут свести выгоду к нулю: 1. Перекредитование целесообразно в том случае, если выплачено менее половины суммы задолженности. Это связано с тем, что большинство банков подразумевает аннуитетную схему погашения: равные платежи включают большую часть процентов в начале кредитного срока с последующим увеличением доли тела кредита ближе к завершению выплат. Заемщики редко придают этому значение, так даже удобнее оплачивать кредит. Но вот при рефинансировании окажется, что кредитная часть не слишком уменьшилась, и на нее снова начислят проценты. Получается, что выгоднее будет оставить займ в том же банке. 2. Прежде чем задействовать рефинансирование, обязательно выясните, пересчитаются ли в вашу пользу проценты. Уточните, не будет ли штрафных санкций за погашение займа раньше установленного срока. 3. Оформляйте сделку до того времени, когда наступает период внесения очередного платежа. 4. Отдельный момент – страховка: переоформление залога может повлечь значительные затраты, перечеркивающие всю видимую выгоду. Услуга рефинансирования неспроста пользуется популярностью: процедура позволяет решить вполне конкретные проблемы. Но только тщательный анализ и расчет выгоды в денежном эквиваленте помогут Вам принять верное решение и сэкономить собственные средства. . www.privatbankrf.ru Рефинансирование кредита – что это такое простыми словами?Ставки по любым банковским кредитам не являются неизменными — со временем они могут как повышаться, так и понижаться. При этом размеры процентных выплат по действующим договорам всегда остаются незыблемыми. Иными словами, если Вы оформили кредит под 13% годовых, а через пару лет банк начал предлагать своим клиентам такие же займы со ставкой 11%, изменить размеры процентов в собственном договоре Вы не сможете.  Тем не менее существует способ избавить себя от переплат. В этой статье мы расскажем о рефинансировании кредитов, разъясним суть — и коснемся некоторых «подводных камней». Что такое рефинансирование, и для чего оно нужно?Рефинансирование — это единственный способ перейти на более низкую ставку по действующему кредиту.

Время от времени рефинансирование используют и для «объединения» сразу нескольких займов. Например, если Вы одновременно погашаете два или три разных кредита, возможно, окажется удобнее закрыть их все и дальше выплачивать только один крупный займ. В чем заключается подвох рефинансирования?Конечно, схема рефинансирования не лишена и определенных минусов.

Специалисты рекомендуют не прибегать к рефинансированию просто так, ради ничтожной экономии. Лучше всего использовать эту возможность для снижения ставок по ипотечному или автомобильному кредиту — то есть, в том случае, когда займ действительно крупный, и выплачивать его предстоит несколько лет. Похожие статьиinfoogle.ru Рефинансирование кредита: что это такоеРефинансирование кредита – это оформление в банковском учреждении нового кредита с более выгодными условиями с целью полной или частичной оплаты предыдущего займа. Процедура перекредитования может быть оформлена как в текущем банке, так и в любом другом. Порядок оформления

В большинстве случаев алгоритм рефинансирования граждан через другой банк проводится таким образом:

Для чего применяется рефинансирование кредитаБлагодаря рефинансированию заемщик получает возможность снизить кредитное бремя или растянуть выплату кредита на более продолжительный срок. Также целями рефинансирования могут быть:

Если же заемщик имеет несколько кредитов в разных банковских учреждениях, тогда он получает возможность, оформляя один кредит, полностью расплатиться с прежними займами и погашать только один кредит с оптимальной процентной ставкой.

Таким образом, рефинансирование дает возможность:

Что нужно учитыватьВ процессе подбора нового кредита рекомендуется учитывать расходы на его оформление в соотношении с экономией средств от понижения ставки. С этой целью гражданин должен узнать, предусмотрен ли в первом банке штраф за досрочное погашение задолженности, также узнать и рассчитать все расходы на процедуру перекредитования в новом банке. Немаловажным является четкий просчет разницы в процентных ставках банков. Если эта разница менее 2%, тогда рефинансирование нецелесообразно. Если в первом банке прописан мораторий на досрочную выплату задолженности в полном объеме, тогда рефинансирование будет возможно только по окончании действия кредитного договора. Если же в первом договоре прописан запрет на преждевременное погашение, тогда перекредитование невозможно. При оформлении рефинансирования платежеспособность заемщика оценивается с учетом тех же параметров, что и при стандартном оформлении займа. Параметрами тщательной оценки выступают:

Сотрудники банка проверяют кредитную историю гражданина, и если на протяжении выплаты первого кредита постоянно наблюдались просрочки по платежам, тогда банк с большой вероятностью откажет в услуге перекредитования. Также возможно получение отказа, если материальное положение с момента оформления первого кредита значительно ухудшилось. Отличие рефинансирования от реструктуризации

В случае рефинансирования в текущем или новом банке в любом случае заключается новый кредитный договор. Отметим, что банки в редких случаях соглашаются рефинансировать свои кредиты, поскольку им такая процедура не выгодна. Поэтому заемщик вынужден искать другие предложения на банковском рынке. На видео о рефинансировании банковского займа Таким образом, рефинансирование кредитов является альтернативным способом улучшить условия по текущему кредиту и снизить финансовое бремя. Многие граждане пользуются данной услугой, однако стоит помнить, что рефинансирование целесообразно оформлять, если разница в ставках превышает 2%. Тогда вы сможете сэкономить средства на ежемесячных выплатах. Также не стоит оформлять рефинансирование, если сумма невелика, так вы только понесете дополнительные расходы на переоформление. ru-act.com Что такое рефинансирование кредита - Советы заемщикамЕсли вы – заемщик и имеете ощутимую перспективу на время оказаться без работы или зарабатывать меньше, чем раньше, то эта статья – для вас. Мы расскажем, как выпутаться из непростой ситуации, когда становится очень трудно платить за взятый в лучшие времена кредит. Из этой статьи вы узнаете, что такое рефинансирование кредита, и как получить эту услугу. Рефинансирование – лекарство для должниковЧто нужно делать человеку, узнавшему, что скоро он, возможно, останется без работы, зато с непогашенным кредитом на руках? — Искать способ не допустить просрочек и не испортить себе кредитную историю. Какие есть варианты? – Получить новый кредит на новых условиях и им погасить ранее взятый заем. Такое перекредитование называется рефинансированием. Банки не заинтересованы в превращении добропорядочных клиентов, попавших в сложную жизненную ситуацию в злостных неплательщиков, с которых придется требовать возврата долга при помощи коллекторов или через суд. Это для банков невыгодно, поэтому кредиторы заинтересованы не меньше заемщика в решении проблемы мирным путем. Как это делается? В рефинансировании очень важен фактор времени. Причина – в том, что если вы обратитесь слишком поздно, допустив просрочку очередного платежа, получить одобрение в банк будет намного сложнее. На условиях нового кредита нарушение сроков погашения уже имеющегося наверняка отразится негативно – будут выше проценты и короче срок. Поэтому и нужно немедля обращаться в банк с подробным заявлением, где вы укажете все обстоятельства, приведшие к временной потере платежеспособности. Нужно знать, что рефинансирование в отличие от реструктуризации – это новый кредит, и вам придется собирать для его оформления все документы и ждать результатов проверки банком. Вполне возможно, что ваш банк не практикует рефинансирование кредита. Тогда можно поискать среди других банков наилучшее предложение. Сегодня это достаточно просто, потому что многие кредитные организации оказывают эту услугу. Более того, существуют специальные программы рефинансирования автокредитов, ипотеки и потребительских кредитов. Перекредитование, несмотря на сниженную процентную ставку и увеличенный срок, ни в коем случае не является благотворительностью со стороны банка, заемщику придется побыть должником значительно дольше, а, стало быть, и заплатить за это. Предложения по рефинансированию:

При оформлении потребительских кредитов это заметно не столь явно, сколько, например, вам обойдется в итоге рефинансирование ипотеки, пусть даже и со сниженной ставкой. Но, рефинансирование – это аварийный выход, чтобы справиться с просрочкой по кредиту и выбирать не приходится. Более подробно информацию о банковских предложениях можно узнать в статье Рефинансирование с плохой кредитной историей Получить всю нужную информацию можно в интернете, где публикуются свежие предложения различных банковских услуг, а также размещена информация обо всех действующих в России кредитных организациях и отзывы клиентов об их работе. menspassion.ru

|

На сегодняшний день не все банковские учреждения готовы рефинансировать выданные кредиты и предъявляют жесткие требования к заемщикам и погашению займа.

На сегодняшний день не все банковские учреждения готовы рефинансировать выданные кредиты и предъявляют жесткие требования к заемщикам и погашению займа.  Если гражданин желает получить улучшенные и более выгодные условия по займу, сократить свои затраты на его выплату, первым шагом должно стать обращение в свой банк с заявлением о снижении текущей процентной ставки или о рефинансировании по действующей программе банка. Если же в банке отсутствуют такие программы и он отказывается понизить ставку, тогда заемщик может искать на рынке оптимальные предложения по рефинансированию от других банков.

Если гражданин желает получить улучшенные и более выгодные условия по займу, сократить свои затраты на его выплату, первым шагом должно стать обращение в свой банк с заявлением о снижении текущей процентной ставки или о рефинансировании по действующей программе банка. Если же в банке отсутствуют такие программы и он отказывается понизить ставку, тогда заемщик может искать на рынке оптимальные предложения по рефинансированию от других банков. Рефинансирование и реструктуризация – разные понятия. Реструктуризация предполагает изменение размера займа, периода кредитования, ставки или иных условий по действующему кредитному соглашению. При реструктуризации вы можете написать заявление на продление срока, и в случае положительного решения вам будет предоставлен новый график погашения, однако действующий договор останется прежним.

Рефинансирование и реструктуризация – разные понятия. Реструктуризация предполагает изменение размера займа, периода кредитования, ставки или иных условий по действующему кредитному соглашению. При реструктуризации вы можете написать заявление на продление срока, и в случае положительного решения вам будет предоставлен новый график погашения, однако действующий договор останется прежним.