|

|

|

|

|

|

|

|

|

|

Финансовый анализ баланса и отчета о финансовых результатах. Вывод по бухгалтерскому балансу примерВыводы по анализу баланса ООО "ПТЗ"

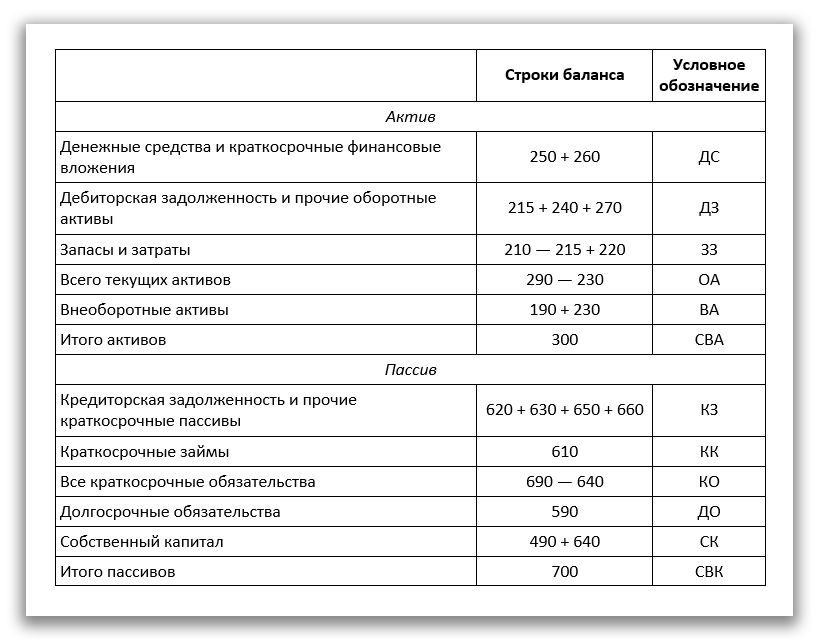

Выводы по анализу баланса ООО "ПТЗ"1. Общая стоимость активов организации равна 1 076 886 тыс. р., в том числе стоимость иммобилизованных (т.е. внеоборотных) средств или недвижимого имущества составляет 306 104 тыс. р., а мобильных (оборотных) средств – 770 782 тыс. р. Стоимость оборотных средств в запасах равна 450 863 тыс. р. 2. Величина собственного капитала организации равна 221 492 тыс. р., а стоимость заемного капитала составляет 693 974 тыс. р. 3. Величина собственных средств в обороте является отрицательной величиной и составляет (84612) тыс. р. (строка 490-строка190) 4. Величина финансово-эксплуатационных потребностей (ФЭП) также является отрицательной величиной и равна (8839) тыс. р. 5. Величина перманентного капитала равна собственному капиталу и составляет 221 492 тыс. р. 6. Рабочий капитал, равный разнице между оборотными активами и текущими обязательствами составляет 76808 тыс. р. На основании анализа баланса (табл.1) можно сделать следующие выводы. 1. Анализ актива баланса. Общая стоимость активов организации в отчетном периоде возросла на 355 564 тыс. р. или на 49,29%, за счет увеличения оборотных активов на 362 160 тыс. р. или 88,63% при сокращении внеоборотных активов на (6596) тыс. р. или (2,11)%. Таким образом, увеличение валюты баланса на 149,29 % обусловлено ростом стоимости оборотных активов. Влияние падения внеоборотных активов оказалось несущественным и замедлило рост валюты баланса на 1,86 %. Значительный рост стоимости иммобилизованных активов привел к увеличению их удельного веса на 14,93%: от 56,65% до 71,58%. При этом доля внеоборотных активов сократилась от 43,35% до 28,42% В целом следует отметить, что доля оборотных средств, структуре совокупных активов является весьма значительной. Рассмотрим более подробно динамику оборотных активов. В отчетном периоде наблюдается рост стоимости всех статей этого раздела за исключением стр. 220 «Налог на добавленную стоимость по приобретенным ценностям», которая сократилась на 5418 тыс.р.: до 29 тыс. р. против 5447 тыс. р. Удельный вес этой статьи в валюте баланса за отчетный период сократился с 0,76% практически до 0,000%. Существенный рост оборотных активов свидетельствует о расширении производства, что является положительным показателем деятельности предприятия. Из аналитической таблицы видно, что значительную долю в оборотных активах занимают запасы, которые в отчетном периоде возросли от 251 801 тыс. р. до 450 863 тыс. р. Рост стоимости запасов на 79,06% привело к росту стоимости валюты баланса на 55,98%, в том числе: - за счет увеличения запасов сырья, материалов и других аналогичных ценностей на 195 243 тыс. р. или 143,91% совокупная стоимость активов возросла на 54,91%; - за счет сокращения затрат в незавершенном производстве на 6 185 тыс. р. или 14,87% совокупная стоимость активов снизилась на 1,74%; Запасы готовой продукции на складе возросли – с 69 786 до 78 859, т.е. на 9 073 тыс. р., или на 13,00%. Их влияние на изменение валюты баланса составило 55,98%. На втором месте по вкладу в общее изменение стоимости совокупных активов предприятия стоит краткосрочная Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты). Эта статья на конец отчетного периода составила 291 705 тыс. р. против 148 229 тыс. р. на начало периода. Отклонение в размере 143 476 тыс. р. или 96,79 % привело к росту валюты баланса на 40,35%. Статья «НДС по приобретенным ценностям» сократилась на 5418 тыс. р. или 99,47%, что оказало влияние на снижение валюты баланса в размере 1,52%. Удельный вес денежных средств в совокупной стоимости активов предприятия в отчетном году вырос с 0,22% до 2,28%. Малая доля наличных денежных средств отражает тенденцию предприятия к вложению их в активы, что является с одной стороны положительным фактором, т.к. отвлекает денежные средства от воздействия инфляции, но с другой стороны фирма лишается единственных абсолютно ликвидных активов. Такая структура изменений оборотных активов с учетом увеличения объемов продаж (см. стр. 020 ф.2 «Отчет о прибылях и убытках») отражает тенденцию предприятия к увеличению производства и расширению своей деятельности. При анализе динамики внеоборотных активов следует обратить внимание на существенный рост статьи «Отложенные налоговые активы», которая выросла на 469 тыс. р. или на 670,20%. Влияние этой статьи активов на изменение валюты баланса составило 0,13%. В связи с отсутствием производственных отчетов невозможно выяснить причины роста этой статьи баланса. 2. Анализ пассива баланса. Рост пассива предприятия в отчетном периоде произошло в основном благодаря увеличению источников финансирования по разделу 5 «Краткосрочные обязательства», т.е. за счет роста кредиторской задолженности. Также на рост пассива повлияло привлечение кредита. Об этом свидетельствует увеличения статьи «Займы и кредиты» с 52 085 до 79 865 тыс.р. В меньшей мере на рост пассива повлияло увеличение нераспределенной прибыли (43,2%). Собственный капитал фирмы увеличился на 34 237 тыс. р. или 18,28%, в том числе: - за счет увеличения нераспределенной прибыли на 34 237 тыс. р. Или 43,2%; Несмотря на рост абсолютной величины собственного капитала предприятия произошло сокращение его удельного веса в структуре пассива с 25,96% до 20,57%, за счет роста других статей пассива. Такое изменение говорит об относительной финансовой устойчивости предприятия. Следует обратить особое внимание на рост долгосрочных обязательств в конце отчетного периода. Т.к. долгосрочные обязательства являются менее рисковыми, чем краткосрочные для предприятия, то такое изменение ситуации, говорит о наличии доверия к фирме со стороны финансовых организаций и банков. Анализируя структуру и динамику статей раздела 5 «Краткосрочные обязательства» следует заметить, что в отчетном периоде произошло увеличение задолженности по всем кредитам, кроме задолженности перед государственными внебюджетными фондами. В частности выросла задолженность по статьям: 1) Займы и кредиты на 27 780 тыс. р. или 53,34%. 2) кредиторская задолженность на 245 645 тыс. р. или 66,67 %, в том числе: - задолженность перед персоналом организации – увеличилась на 5 025 тыс. р. или 99,96%, - задолженность перед государственными внебюджетными фондами – сократилась на 863 тыс. р. или 23,23%, - поставщики и подрядчики – увеличение на 152 613 тыс. р. или 61,9%, - статья прочие кредиторы увеличилась на 273 425 тыс. р. или 65,02%. - задолженность по налогам и сборам увеличилась на 870 тыс. р. или 6,83%, Увеличение величины краткосрочной задолженности привело к росту стоимости совокупных пассивов на 76,9 %. Горизонтальный и вертикальный анализ баланса подтверждает устойчивое состояние ООО «ПТЗ». Рост оборотных активов, сокращение расходов на незавершенное строительство, привлечение долгосрочных кредитов отражает тенденцию к расширению производственной деятельности предприятия. www.goodstudents.ru Анализ бухгалтерского баланса 2018 (пример, выводы, действия)При этом нельзя сказать, что бухгалтерский баланс совершенно бесполезен — несмотря на всю его специфику, из него можно извлечь массу полезных сведений. Для анализа можно использовать и сам баланс в неизменном виде, но куда удобнее сначала его немного переработать. Для этого достаточно просто сгруппировать статьи бухгалтерского баланса согласно таблице:

В первую очередь стоит оценить изменения в наиболее важных статьях бухгалтерского баланса, сравнив результаты в начале и в конце отчетного периода. Кроме того, нужно провести и общий анализ состояния бухгалтерского баланса. Можно выделить несколько критериев, указывающих на благополучие компании:

При оценке финансовой устойчивости бизнеса можно использовать как абсолютные, так и относительные показатели. С абсолютными все довольно просто — проведите анализ, как соотносятся ваши реальные средства с реальными же обязательствами. Для этого используется несколько показателей:

Вместе с ними нелишним будет определить и уровень финансовой устойчивости. Для анализа финансовой устойчивости в относительных значениях существует множество всевозможных коэффициентов. Так что при поверхностном анализе бухгалтерского баланса целесообразно использовать только несколько основных:

Важно помнить, что, как и в случае с любыми другими финансовыми коэффициентами, для относительно объективной оценки ситуации вам необходимо знать, какие значения нормальны в вашей отрасли. Наиболее значимой составляющей общей платежеспособности компании является ликвидность бухгалтерского баланса, так что на этом этапе стоит сосредоточиться на расчете коэффициентов ликвидности. Оценка состояния активов позволят определить, насколько эффективно в вашей компании используются текущие активы. Для этого из данных бухгалтерского баланса посчитайте три коэффициента:

Существует несколько вариантов анализа деловой активности, вы можете выбрать любой из них или использовать их все одновременно: ► 1. По эффективности использования ресурсов. В данном случае ключевыми являются показатели рентабельности и оборачиваемости активов и капитала; кроме того, стоит оценить производительность труда и уровень фондоотдачи. ► 2. По соотношению скорости роста прибыли, выручки и авансированного капитала. При этом в благоприятной ситуации оно будет следующим: Темп роста прибыли (до вычетов) > Темп поста выручки > Темп роста авансированного капитала > 100% ► 3. По специальным показателям. Например, по коэффициентам устойчивости экономического роста, самофинансирования или инвестиционной активности — выбор конкретных показателей зависит от специфики деятельности компании и того, какие данные вы хотите получить из анализа. Анализ бухгалтерского баланса должен быть дополнен всеми необходимыми формами управленческой отчетности. Обычный бухучет не отражает ни особенностей отрасли, ни специфики компании. Управленческий баланс — это наиболее адекватная форма отчета, которая дает представление о финансовом состоянии предприятия. Он крайне полезен, когда вы пытаетесь найти ответы в 3 ключевых областях любого бизнеса. Во-первых, управленческий баланс дает ответ на вопрос: «Где мои деньги?». А именно после его формирования станет понятно: откуда пришли деньги, сколько потрачено и сколько осталось. Во-вторых, на основании показателей этого отчета составляются планы по прибыли и принимаются важные решения в области управления продажами. В-третьих, без управленческого баланса невозможно составить отчеты о прибылях и убытках и движении денежных средств. Мы рассмотрели ряд показателей, посчитать которые вы можете на основе анализа бухгалтерского баланса. Если вы хотите в реальном времени понимать, что происходит в бизнесе, вам никак не обойтись без системы управленческого учета. Заполняйте форму ниже, и мы поможем вам все настроить. blog.oy-li.ru Анализ бухгалтерского баланса: определение, примеры 2018Бухгалтерский учет, который в обязательном порядке ведется всеми предприятиями, помогает собрать показатели для их внесения в бухгалтерский баланс. Именно он служит для корректного анализа финансовой эффективности предприятия и его деятельности. Анализ бухгалтерского баланса является необходимой частью для оценки функционирования действующего предприятия. Что такое анализ бухучета?Не зря зарубежные бухгалтеры называют данный баланс «отчетом о стабильности». Именно благодаря ему удается показать на практике, как надежно руководители предприятия управляют доверенным им капиталом, а также насколько им удается его приумножить с течением времени. Балансом называется уравновешенное состояние разных аспектов одной деятельности. Это, по сути, некоторое обобщение признаков, характеристик, общих для данного вида деятельности. Данное обобщение необходимо предприятию для того, чтобы сделать о его функционировании правильные выводы, верно направить деятельность с учетом особенностей экономического рынка, а также составить правильное и адекватное мнение о результатах, которые данная деятельность приносит. Бухгалтерский баланс имеет два направления. Он разделяет имущество предприятия по источникам его получения, а также по составу. Составляется к первому числу нового квартала. Внешне бухгалтерский баланс является таблицей с двумя столбцами. Первый, называемый активом, отображает имущественный показатель с учетом его состава и размещения. Второй, называемый пассивом, отражает то, откуда данное имущество взялось, то есть его источники. Суммы пассива и актива должны быть равны между собой. Это и называется балансом. Для того чтобы адекватно провести анализ бухгалтерского баланса на примере предприятия, необходимо, чтобы составленный баланс имел определенную структуру. Так, степень ликвидности, или подвижности ресурсов, влияет на размещение статей в активе баланса. Показатели актива делятся на внеоборотные и оборотные активы. Этапы проведения анализа бухгалтерского балансаАнализ бухгалтерского баланса проводится обычно в шесть этапов по таким направлениям:

Анализ проводится на основании бухгалтерского баланса, но может проводиться и на основании агрегированного аналитического баланса, который показывает состояние по анализируемым показателям на начало, а также на конец года. Рассмотрим анализ по отдельным этапам:

На данном этапе проводится также анализ по вертикали, который помогает определить весомый показатель и динамику в общей структуре по отдельным статьям актива, а также пассива.

Коэффициентами по определению финансовой устойчивости определяют относительную стабильность.

Для проведения данного анализа используют полученные вследствие расчетов коэффициенты, сравнивая их с контрольными показателями, что дает возможность делать прогнозы на будущее. Итак, процесс анализа бухгалтерского баланса проводится в шесть ключевых этапов для того, чтобы иметь представление, насколько эффективно функционирует предприятие и какие экономические прогнозы его ждут. Анализ проводится на основании бухгалтерского баланса или агрегированного аналитического отчета. Проведение данного вида анализа говорит об экономической стабильности предприятия. saldovka.com Финансовый анализ баланса и отчета о финансовых результатах

Вертикальный и горизонтальный анализ баланса на примере Ивановского филиала «ОАО ТГК-6»Характеристика финансово-хозяйственной деятельности Ивановского филиала ОАО ТГК-6 Для выполнения своих задач и задач Общества Филиал осуществляет финансово-хозяйственную деятельность в пределах и на условиях, определенных ему Обществом. Филиал составляет отдельный незаконченный баланс, который является составной частью баланса Общества. Для осуществления деятельности Общество передает Филиалу имущество, которое учитывается как на его отдельном балансе, так и на балансе Общества. Филиал пользуется и распоряжается этим имуществом в пределах, определенных Положением о филиале и решениями Общества. Финансирование деятельности Филиала осуществляется по утверждаемой Обществом смете, в соответствии с бюджетом Филиала, являющимся составной частью бюджета Общества, и организационно-распорядительными документами Общества. Филиал осуществляет снятие и постановку на налоговый учёт, представление соответствующих деклараций по налогам в установленные сроки, отчитывается по местным налогам по месту своего нахождения, получает выписки с лицевых карточек налогоплательщиков о суммах начисленных и уплаченных налогов. Анализ структуры и динамики финансовой отчетности Анализ финансового положения Ивановского филиала ОАО «ТГК-6» начнем с использования горизонтального и вертикального методов, то есть анализа структуры динамики и бухгалтерского баланса и отчета о финансовых результатах. Результаты, полученные в результате проведения вертикального и горизонтального анализа бухгалтерского баланса данного предприятия, представлены в Таблице 1. Таблица 1 Горизонтальный и вертикальный анализ актива бухгалтерского баланса

Таблица 2. Горизонтальный и вертикальный анализ баланса. Пассив

www.goodstudents.ru Выводы по анализу структуры актива балансаДоля внеоборотных активов за отчетный период: уменьшилась. Доля оборотных активов за отчетный период: увеличилась. Выводы по анализу структуры пассива балансаДоля собственного капитала за отчетный период: уменьшилась. Доля долгосрочных обязательств за отчетный период: уменьшилась. Доля краткосрочных обязательств за отчетный период: увеличилась. Обеспеченность предприятия собственными средствамиПредприятие формирует внеоборотные активы за счет собственного капитала (да) Таблица 3 Анализ эффективности использования капитала предприятия

Изменение рентабельности совокупного капитала за счет: а) коэффициента оборачиваемости капитала п.6(гр.4)*п.5(гр.2) = 1,026 % б) рентабельности продаж п.5(гр.4)*п.6(гр.3) = -2,898 % Вывод: Эффективность использования капитала предприятия снизилась, так, как рентабельность совокупного капитала уменьшилась на 1,84%. В большей степени это произошло из-за снижения рентабельности продаж. Рентабельность продаж снизилась из-за того, что выручка в отчетном периоде увеличилась, а сумма балансовой прибыли наоборот уменьшилась. Таблица 4 Расчет стоимости чистых активов

Вывод: Стоимость чистых активов в отчетном году снизилась. Это произошло из-за увеличения общей суммы пассивов, в частности возросла сумма заемных средств и кредиторская задолженность. Общая сумма активов в отчетном году также возросла, но в меньшей степени, чем сумма пассивов. Таблица 5 studfiles.net

|