|

|

|

|

|

|

|

|

|

|

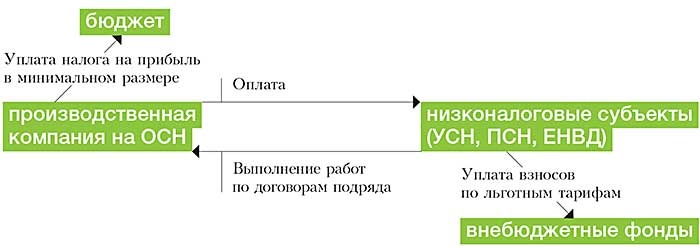

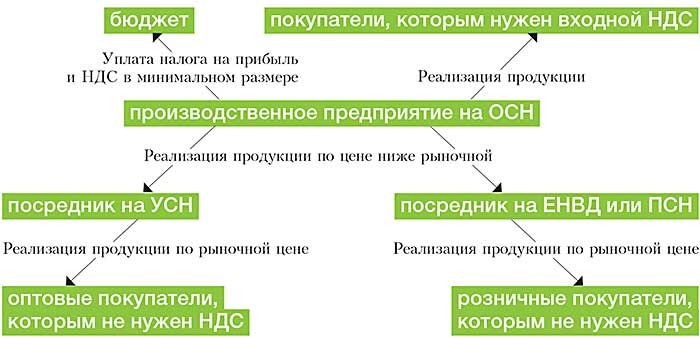

Структура бизнеса налогоплательщика образец для налоговой. Структура бизнеса организации образец для налоговойТри налоговых схемы для производственной компанииОптовая торговля схемаВ целом способы оптимизации в производстве построены на тех же базовых идеях, что и в других видах деятельности, например в оптовой торговле. Однако их нужно адаптировать для производства. Готовую продукцию, выпущенную основным производственным предприятием, есть смысл продавать через спецрежимников. Эта схема применяется, если конечные покупатели продукции согласны покупать ее без НДС. При оптовой торговле используются один или несколько посредников на упрощенке, при розничной – вмененщики или патентщики (см. схему 1). Цена продукции, поставляемой в адрес таких спецрежимников, должна быть ниже, чем для сторонних покупателей. Продажа готовой продукции через спецрежимников Разница в ценах объясняется разумными деловыми целями: скидкой за объем закупок, накопительной скидкой за многолетнее сотрудничество, дилерской скидкой, скидкой в связи с предоплатой за долгий срок вперед, обязанностью выкупать определенный объем продукции в течение ряда лет и т. п. Более того, по крупным разовым сделкам производитель может терпеть и убытки. Цена, которая покрывает прямые расходы, может быть выгодной для производителя, несмотря на убыток за счет косвенных затрат. У убытка могут быть и другие разумные причины. Толлинговая схема для производственной компании >>> В результате существенная часть прибыли и добавленной стоимости переносится на спецрежимников, которые не платят НДС и налог на прибыль. При необходимости эти посредники совмещают УСН, ЕНВД или ПСН. Законность такой схемы работы производителям неоднократно удавалось отстоять в судах (постановления ФАС Уральского от 30.06.14 № Ф09-3919/14, Поволжского от 18.06.14 № А55-17026/2013, Центрального от 10.03.15 № Ф10-44/2015 округов). Но, если доказана формальность документооборота и подконтрольность посредников, побеждают налоговики. Конечно, дружественные спецрежимники (посредники) не должны быть однодневками. Иначе доход всех участников будет квалифицирован как доход самого производителя (определение ВС РФ от 02.03.16 № 305-КГ16-622). На производстве, как и в оптовой торговле, успешно используются затратные механизмы. Это работы или услуги, которые компания приобретает у низконалоговых субъектов-аутсорсеров (см. схему 2). Но у производства есть специфика. Использование затратных механизмов для оптимизации налогов в производстве

Удобнее всего привлекать дружественных аутсорсеров на спецрежиме для подрядных работ. На аутсорсинг предприятие может передать часть этапов производства или даже все этапы. Тем самым производственное предприятие снижает налог на прибыль. Кроме того, субъекты на УСН и ПСН, занятые в производственной сфере, могут сэкономить страховые взносы. Они вправе применять пониженные тарифы взносов (п. 8 и 14 ч. 1, ч. 3.4 ст. 58 Федерального закона от 24.07.09 № 212‑ФЗ). До 2018 года они уплачивают взносы по ставке 20 процентов. Производственную деятельность можно вести в рамках простого товарищества. Участниками совместной деятельности могут быть в том числе субъекты УСН или компании-нерезиденты. Этот вариант не экономит НДС — участник, ведущий общий учет, выставляет покупателям счета-фактуры в общем порядке (п. 1, 2 ст. 174.1 НК РФ). Однако есть выгода по налогу на прибыль: вместо него товарищества на упрощенке со своей доли дохода уплачивают единый налог по ставке 15 процентов (п. 3 ст. 346.14 НК РФ). Законами субъектов РФ его ставка может быть снижена до 5 процентов (п. 2 ст. 346.20 НК РФ). При переводе части прибыли товарищу-нерезиденту (например, кипрской компании) налог также может быть снижен до 5 процентов (налог у источника выплаты дивидендов). Дробление производстваДробление бизнеса или третья схема позволяет не уплачивать НДС и налог на прибыль с оборотов по производству и реализации продукции, которая продается покупателям, готовым приобретать ее без НДС. Упрощенцы и патентщики могут уплачивать взносы по пониженным тарифам. Производство делится на два (а при необходимости — и более) самостоятельных предприятия с разными режимами налогообложения (см. схему 3). Одна компания работает на общей системе, а вторая — применяет упрощенку.

В зависимости от соотношения выручки и затрат, а также от наличия региональных льгот объект обложения при УСН может быть как «доходы», так и «доходы минус расходы». В роли выделившегося предприятия может выступать и дружественный ИП на УСН. По некоторым видам производственной деятельности предприниматели вправе применять патентную систему (п. 2 ст. 346.43 НК РФ). Но переходить на нее выгодно только в том случае, если стоимость патента будет меньше, чем единый налог при УСН. Вместо спецрежимников в качестве производителей могут использоваться «инвалидные» организации. В отличие от упрощенцев «инвалидные» организации освобождаются от уплаты НДС (подп. 2 п. 3 ст. 149 НК РФ). И не имеют ограничений по размеру выручки, средней численности сотрудников и остаточной стоимости основных средств (подп. 15, 16 п. 3 ст. 346.12, п. 4.1 ст. 346.13 НК РФ). Получить освобождение от НДС вправе общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80 процентов. Кроме того, освобождение от НДС получают компании, чей уставный капитал полностью состоит из вкладов общественных организаций инвалидов, но только если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов. Однако проверяющие уделяют пристальное внимание схемам, связанным с получением «инвалидной» льготы по НДС (приказ ФНС России от 30.05.07 № ММ-3-06/333@). На уровне ВАС РФ сформирована отрицательная судебная практика по злоупотреблениям данной льготой. Поэтому нельзя допускать формального трудоустройства инвалидов и прочих искусственных манипуляций. В постановлении от 14.06.11 № 16970/10 Президиум ВАС РФ указал, что от НДС освобождается лишь реализация самостоятельно произведенных организацией инвалидов товаров. Реализация приобретенных товаров не освобождается от обложения НДС. В постановлении от 14.09.10 № 1812/10 Президиум ВАС РФ пришел к выводу, что для получения льготы по НДС организация должна заниматься уставной деятельностью (оказание помощи инвалидам). Разделение производства может быть обусловлено двумя причинами. Первая — наличие покупателей, которые согласны приобретать продукцию без НДС. Вторая — наличие поставщиков (подрядчиков, исполнителей), работающих без НДС, или в их добросовестности нет полной уверенности. Эти покупатели и поставщики должны работать с производителем, применяющим спецрежим. Производитель на спецрежиме берет в аренду часть производственных площадей и оборудования, в то время как основное предприятие (плательщик НДС) осуществляет деятельность на другой «половине» имущественного комплекса. Аналогичным образом делятся расходы на оплату труда, сырья и материалов, услуг сторонних организаций. Часть этих затрат приходится на спецрежимника, а часть — на плательщика НДС. Формальное разделение технологического процесса может стать поводом для претензий. Фискалы могут усомниться в реальности деятельности и самостоятельности двух структур. В идеале каждое из предприятий должно оплачивать ровно ту часть расходов, которая ему необходима для производства именно его части продукции. Однако если эти пропорции будут в разумных пределах искажены, то можно получить дополнительную экономию по НДС. В этом случае производитель на ОСН будет нести больше различных расходов с НДС (сырье, аренда). А платежи без НДС в большей мере достанутся производителю на спецрежиме. Компания на ОСН реализует продукцию покупателям, которым НДС объективно нужен (крупным оптовикам, розничным сетям, дилерам). Соответственно, спецрежимник продает продукцию тем, кому НДС объективно не нужен. Это физлица, мелкие оптовые и розничные торговцы, льготники по НДС и т. д. Для удобства все продажи могут вестись через единый торговый дом, который будет выступать в качестве агента обоих производителей. Это же касается и закупок: их может осуществлять самостоятельно каждый из производителей либо их общий агент по закупкам. При дроблении бизнеса проверяющие нередко обвиняют компании в получении необоснованной налоговой выгоды (постановление Восемнадцатого ААС от 06.08.15 № 18АП-6267/2015). Поэтому необходимо иметь логичное объяснение, почему производство организовано именно так. Лучший вариант с точки зрения налоговой безопасности — не допускать между участниками схемы аффилированности (ни прямой, ни косвенной). На практике не всегда удается избежать косвенной аффилированности. В этом случае нужно минимизировать число косвенных признаков зависимости. Оставшиеся признаки должны объясняться разумными деловыми целями, не связанными с налоговой оптимизацией. www.nalogplan.ru Информационное письмо о деятельности компании: образец, как составитьИнформационное письмо относится к разновидности делового послания, целью которой является уведомление партнеров по бизнесу о каких-либо изменениях, произошедших в компании. Написание письма требует соблюдения норм деловой переписки. Как происходит оформление деловых писем Оформление деловых писем Поддержание деловых отношений с партнерами по бизнесу напрямую связано с грамотным применением правил деловой переписки, требующей корректного оформления и соблюдения общих правил бизнес-этикета. Перед написанием делового документа следует определить, какая информационная цель и основная мысль в него закладывается. К деловому письму предъявляются общие требования относительно оформления:

Наиболее распространенными письмами, которые можно отнести к деловой переписке, являются:

Чтобы не терять время на составление писем, за основу следует взять общий образец, подходящий для любого из видов деловой переписки.

Информационные письма Информационные письма Информационные письма могут применяться в следующих случаях:

К видам информационных писем, наиболее часто применяемых в процессе работы компаний, относятся:

Такая классификация информационных писем носит условный характер и передает саму их суть и функции. Такие письма отправляются либо почтой, либо путем электронной интернет рассылкой. Структура письмаК информационным письмам о деятельности компании применяются общие требования, правила и нормы о деловой переписки. Образец информационного письма о деятельности компании составляется следующим образом:

Информационное письмо Начинать обращение лучше со слов «хотим донести до Вашего сведения…» или «информируем вас о …» и пр. Следует избегать многословности, все предложения должны иметь четкую, лаконичную структуру. Смысл написанного не должен теряться через несколько прочитанных предложений. Лучше изложить суть в нескольких строчках (достаточно 3-5), чем описывать все на большом количестве листов. Это правило касается также рекламных текстов и коммерческих предложений, которые по своей сути, должны заинтересовать адресата с первой строки. Если письмо имеет приложения, в его конце всегда указывается их перечень. Если потребуется, то можно дать им краткое пояснение или описание. Для приложений, состоящих из нескольких листов, указывается их точное количество. В качестве дополнений к письму могут идти договора, квитанции, рекламные материалы и пр. Завершает письмо обычно стандартная фраза, начинающая со слов «С уважением…». В конце ставится должность и инициалы отправителя. Уполномоченным на подписание такого документа может быть не только директор компании, но и его заместители, делопроизводители, иные лица, имеющие на это право. Если письмо рассылается более десяти корреспондентам, то ставить подпись необязательно, так как это займет достаточно много времени. Тем более что в век современных технологий, многие письма рассылаются через электронную почту. Такой способ очень удобен и значительно экономит время не только отправителя, но и адресата. Если информационное письмо требует упоминания выдержек из нормативных актов или указания на статьи законов, то к его составлению следует привлечь специалиста, что их применение было использовано правильно. Написание информационного письма о деятельности компании можно доверить простому штатному работнику. Если документ несет в себе рекламную информацию, то для его написания не запрещается привлекать специальные рекламные агентства. Все письма пишутся только на фирменном бланке компании. Для того, чтобы письмо заинтересовало адресата, следует придерживаться общих правил деловой переписки. Не стоит забывать, что от того, как будет преподнесена суть деятельности компании или обращения, может зависеть судьба компании, ее дальнейшее развитие, перспективы сотрудничества с более выгодными контрагентами и пр. Информационное письмо является неотъемлемой частью работы любой компании, строящей свой бизнес на правильных началах. Заметили ошибку? Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам. pravodeneg.net Когда стоит разделить компанию на две или большеНа какие вопросы Вы найдете ответы в этой статье Бывает, что предприниматели ведут несколько видов деятельности через одну компанию. Некоторые делают это намеренно – укрупняя бизнес, они увеличивают его стоимость и упрощают управление. Однако такой подход не всегда приносит выгоду. Расскажу, в каких случаях бизнес лучше все же разделить. Раздельный учет – отличный повод для контролеров заняться поиском налоговых нарушений. Напомню, что такой учет Ваша бухгалтерия обязана вести, если компания: Пример из практики Компания производит кондиционеры, покупая комплектующие у большого числа российских поставщиков. Поставки готового оборудования ведутся как на внутренний, так и на внешний рынок. По Налоговому кодексу при экспортных операциях организации применяют ставку НДС 0%. Есть в кодексе и другая норма, согласно которой компании обязаны вести раздельный учет косвенных расходов, если доля затрат по не облагаемым НДС операциям превышает 5% общей величины расходов. Налоговые органы применяют правило 5% даже в отношении операций, облагаемых по ставке 0%. Реализовать раздельный учет косвенных расходов оказалось сложно. При этом нет никаких официальных инструкций и указаний, как такой учет вести. Сложилась ситуация, что, как бы компания ни пыталась организовать раздельный учет, налоговики все равно доначисляли налоги. Судебная практика по этому вопросу также очень противоречива. Для решения проблемы компания создала отдельную фирму – торговый дом. Он специализировался только на перепродаже готовой продукции. Необходимость вести раздельный учет косвенных расходов отпала, проблемы с контролерами прекратились. Больше того, появилась возможность сконцентрироваться на экспортных операциях, в результате чего экспортный НДС бухгалтерия стала регулярно возмещать из бюджета. Ситуация 2. Когда Вашему предприятию нужно оптимизировать налогиВысший арбитражный суд считает, что собственники свободны в определении структуры своего бизнеса и могут экономить на налогах законными способами, в том числе за счет выбора более выгодного режима налогообложения (определение ВАС РФ от 07.07.2009 №ВАС-7728/09). Так, если компания работает по общей системе налогообложения, но при этом развивает новое направление с небольшой долей расходов, можно выделить его в отдельное юридическое лицо и перевести на «упрощенку» со ставкой 6% (объект налогообложения «доходы»). Это позволит существенно экономить на налогах. Пример из практики Транспортная компания, имеющая на балансе большое число автомобилей, применяла общую систему налогообложения. Так как у нее была высокая прибыль, а также значительный НДС к уплате, возник вопрос экономии. Тогда материнская компания создала три дочерних организации, перевела их на «упрощенку» и сдала им в аренду по 20 машин. Затем дочерние фирмы заключили с материнской компанией агентские договоры на поиск клиентов для оказания услуг перевозки. Материнская компания находила клиентов, а те заключали с дочерними предприятиями договоры. Налоговые органы в ходе выездной проверки доначислили налоги материнской компании, указав, что на деле услуги по заключенным договорам оказывала материнская, а не дочерние компании. Однако суд в кассационной инстанции решил, что собственники могут организовывать бизнес по своему усмотрению и при этом экономить на налогах законными способами. Создание дочерних компаний и применение «упрощенки» было проведено в соответствии с законом. Компания смогла доказать, что дочерние предприятия действительно перевозили грузы. Путевые листы оформлялись на сотрудников «дочек», которые и работали на арендованных машинах. Эти же сотрудники упоминались в товарно-транспортной накладной (постановление ФАС Восточно-Сибирского округа от 18.02.2010 по делу № А33-7885/2007). Ситуация 3. Когда Ваша компания участвует в тендерахЧасто выгодно отделять бизнес, принимающий участие в конкурсах на заключение госконтрактов, от остальных направлений деятельности. Таким образом, Вы оградите эти направления, а также свои активы от связанных с госзаказом рисков, прежде всего от различных претензий налоговиков. Пример из практики Собственники компании, ведущей несколько видов деятельности, решили выделить из ее состава четыре юридических лица, среди которых одно принимало бы участие в торгах, а другие развивали прочие направления. Вот что было предпринято. Материнскую компанию сделали основным держателем активов. Четыре фирмы осуществляют каждая свой вид деятельности, арендуя необходимые активы у материнской организации по рыночным ценам. Отдельно была учреждена управляющая компания, в которую вошла команда профессиональных руководителей и которая стала органом управления четырех «дочек». Таким образом, если возникала необходимость в смене менеджера, уже не требовалось созывать общее собрание участников. Однако имейте в виду, что при выборе такой схемы сохраняется аффилированность структур, поэтому возникают налоговые риски (например, проверка одного юридического лица обычно влечет проверки остальных компаний группы). Ситуация 4. Когда нужно защитить активыАктивы (как материальные, так и нематериальные) могут оказаться под угрозой при предъявлении претензий контрагентами, налоговой проверке или в ходе рейдерской атаки. Чем больше видов деятельности ведет одна компания, тем выше вероятность возникновения рисков. Пример из практики Компания занималась двумя видами деятельности. Первый – строительство мостов, требующее допусков саморегулируемой организации. Второй – внутренняя отделка нежилых помещений, не предполагающая получения допусков. При этом организация числилась владельцем значительных активов. Заказчики часто предъявляли претензии к результатам строительства, в том числе через суд. Чтобы не ставить под удар весь бизнес, владелец зарегистрировал за границей юридическое лицо, передав ему в собственность бренд, и оно учредило компанию, занимающуюся постройкой мостов. В другое юридическое лицо он выделил фирму, ведущую отделочные работы. А все активы оформил на себя, зарегистрировавшись как индивидуальный предприниматель. Экспертное мнениеАлександр Малышев Ведущий юрист – эксперт практики налогового планирования компании URC Group, Москва Если компания владеет дорогостоящим имуществом, всегда есть риск, что оно окажется арестовано или заинтересует рейдеров. Поэтому общепринятой практикой стало разделение бизнеса на два юридических лица: одно выступает собственником имущества, а второе ведет операционную деятельность, арендуя имущество у первого. В качестве единственного участника компании-арендодателя часто указывают фирму-нерезидента или некоммерческую организацию. Компания, ведущая операционную деятельность, несет ответственность только своим имуществом, которое можно быстро реализовать (товарные запасы, дебиторская задолженность). Если у нее возникают финансовые проблемы, то контрагенты запускают процедуру банкротства. Однако прекращение деятельности такой компании не влечет краха всего бизнеса, поскольку ценное имущество находится в других руках. Предприниматели создают новую операционную компанию и продолжают работу. Как пример можно привести два известных банкротства 2008 года – компаний «Связной» и «МИАН». Банкротство одного из предприятий холдинга в обоих случаях не привело к закрытию бизнеса. В международной практике показательный образец – разделение компании McGraw-Hill. Как только у администрации США возникли претензии к рейтинговому агентству Standard & Poor’s, его сразу решили выделить из основного бизнеса. Помимо этого, у госструктур есть два средства, способные парализовать работу любой компании. Это административное приостановление деятельности предприятия (на срок до 90 суток) и блокировка расчетного счета. Снизить риск неблагоприятных последствий в случае применения таких санкций можно, пожалуй, только одним способом – создать другое юридическое лицо, которое сможет взять на себя хотя бы часть функций компании, чья работа парализована. Кроме того, не следует держать все деньги, которыми располагает бизнес, на балансе одной-единственной компании. Разделение компании для успешного маркетингаДовольно часто покупатели не понимают, почему одна фирма занимается совершенно разными бизнесами, и в итоге делают вывод, что, раз одно предприятие берется за все подряд, любая его продукция наверняка некачественна. Только за последние два года можно вспомнить несколько примеров того, как крупные мировые компании объявляли о разделении бизнеса для более узкого позиционирования.

delovoymir.biz Как организовать работу налогового управленияУправление налоговой нагрузкой является одной из важных задач финансово-экономической службы. Во многих компаниях эту задачу решает налоговое подразделение. Как лучше организовать его работу, какие требования нужно предъявлять к этому подразделению и по каким критериям оценивать его деятельность? В большинстве российских компаний налоговый отдел является вспомогательным подразделением. Его деятельность сводится к отражению произведенных хозяйственных операций в налоговой отчетности и отстаиванию позиции компании перед налоговыми органами в ходе проверок. Подобный пассивный подход к организации налоговой работы зачастую приводит к тому, что специалисты, отвечающие за расчет платежей в бюджет, стремятся занять максимально консервативную позицию в отношении спорных вопросов, то есть, по сути, стараются переплатить налоги, чтобы минимизировать риск их доначислений налоговыми органами. Еще одной проблемой является то, что о некоторых (часто очень существенных) операциях в рамках сделок специалисты налогового подразделения узнают после того как структура сделки уже определена. Это обычно приводит к возникновению у компании существенных налоговых рисков.

Компания занимается поставками необработанной древесины для российских деревообрабатывающих заводов. Для страхования рисков, связанных с неоплатой поставок рядом контрагентов в 2002 году, юридический отдел компании предложил указывать в договорах, что право собственности на поставляемую древесину переходит к недобросовестным покупателям в момент полной оплаты товара. Соответствующие дополнения были внесены в договоры поставки с такими покупателями. Налоговый отдел и бухгалтерия не были уведомлены об изменениях в условиях договоров. Бухгалтерия продолжала отражать реализацию в бухгалтерском учете «по отгрузке», а налоговый отдел рассчитывал налог на имущество, НДС и налог на прибыль, основываясь на данных, получаемых от бухгалтерии. В результате налоговой проверки компании за 2003 год были выявлены занижение налога на имущество и некорректный расчет налоговой базы по НДС и налогу на прибыль в части реализации древесины по измененным договорам. Чтобы снизить вероятность наступления подобных ситуаций, налоговое подразделение компании должно заниматься не только расчетом и контролем за исполнением налоговых обязательств, но и планированием налоговой нагрузки, управлением налоговыми рисками предприятия. Другими словами, управление налогами должно стать одной из важнейших бизнес-функций наряду с управлением производством и финансовым менеджментом. Оно способно приносить компании прибыль в виде уменьшения налоговых платежей и санкций за налоговые правонарушения. В рамках данной статьи для удобства мы будем рассматривать ситуацию, когда ответственность за управление налогами компании возложена на налоговый отдел. В то же время в определенных случаях управление налогами может существовать и без выделения налогового отдела, когда все задачи налогового управления распределяются между несколькими отделами компании. Требования к управлению налогами Требования к управлению налогами, а также к организационной структуре, в рамках которой оно будет осуществляться, различаются в зависимости от особенностей предприятия или группы компаний. Однако существуют стратегические вопросы, которые необходимо решать на любом предприятии. Для этого мы рекомендуем выполнить следующие мероприятия:

Цели и задачи управления налогами Помимо подготовки налоговой отчетности и взаимодействия с налоговыми органами основными задачами, которые руководство обычно ставит перед налоговым отделом, являются оптимизация текущих платежей в бюджет и налоговой нагрузки, а также снижение налоговых рисков. При этом необходимо определить уровень налоговых рисков, которые компания готова принять, приемлемые схемы налогового планирования (например, предприятие с государственным участием может отказаться от схем налогового планирования с использованием иностранных компаний), а также готовность компании к изменению структуры бизнеса для целей налоговой оптимизации. Вопросы управления налогами конкретной компании должны быть увязаны с ее стратегическими целями и задачами.

Компания Noname планирует осуществить первичное размещение акций через три года, а сегодня применяет ряд «агрессивных» схем минимизации налогообложения (использование взаимозависимых лиц, зарегистрированных в офшорных юрисдикциях). Налоговые риски, связанные с использованием таких схем, вряд ли будут приемлемы для потенциальных акционеров компании. В таком случае долгосрочной целью налоговой службы может быть реструктуризация операций компании с целью снижения будущих налоговых рисков акционерного общества. Ценой такого перехода, скорее всего, станет увеличение налоговой нагрузки на компанию. Поэтому одновременно в задачи налогового отдела можно включить максимально возможное снижение налоговых платежей с использованием инструментов налогового планирования с умеренным уровнем риска. К задачам налогового управления также могут относиться унификация методов и подходов к расчету налогов различными подразделениями компании (или различными компаниями группы), лоббирование налоговых интересов компании, повышение налоговой грамотности сотрудников и т. д.

Юрий Сакунов, руководитель налогового отдела московского офиса компании JTI Поскольку JTI — крупная транснациональная компания, к стратегическим задачам нашего налогового отдела относится в том числе представление интересов компании в государственных структурах, включая законодательные органы, федеральные министерства и налоговые органы на всех уровнях. Например, недавно совместно с коллегами из отдела по корпоративным отношениям и рядом крупных компаний мы предложили внести изменения в закон города Санкт-Петербурга по налогу на имущество и вернуть льготы для крупных инвесторов. Этот закон был принят в третьем чтении и подписан губернатором. К текущим задачам относятся взаимодействие со штаб-квартирой JTI по налоговым вопросам, обучение и развитие персонала финансового и других отделов, а также ведение и составление налоговой отчетности. Это не только составление деклараций, но и налоговый аудит компании, определение внутренней и внешней политики и создание процедур, влияющих на ведение документооборота. Владимир Борукаев, финансовый директор Управляющей компании Корпорации «ЭКОНИКА» (Москва) Стратегические цели службы внутреннего аудита холдинга — это обеспечение эффективности ведения финансово-хозяйственной деятельности компаний холдинга и защита их интересов и прав в отношениях с государственными органами и третьими лицами. В контексте целей одна из задач — оптимизация налоговой нагрузки компаний холдинга, включающая планирование и контроль исполнения налогового бюджета. Что касается задач, то на разных временных этапах развития холдинга они изменялись как количественно, так и качественно в зависимости от внешних и внутренних факторов. Это и унификация отчетности для всех предприятий группы, и разработка схем взаимодействия службы внутреннего аудита с главными бухгалтерами и руководителями компаний и т. д. Сегодня задачами службы внутреннего аудита являются дальнейшее совершенствование процедуры налогового планирования на предприятиях холдинга и оптимизация налогов при условии роста прибыли компаний и чистых активов, разработка методологических рекомендаций для компаний холдинга по переходу на ведение учета по стандартам МСФО, подготовка к внешнему аудиту компаниями из числа «большой четверки» за 2004 год как по российским, так и по международным стандартам отчетности. Статус налогового отдела Для успешной работы налогового отдела ответственность за его деятельность должна быть возложена на представителя высшего управленческого звена, например финансового директора, как это делается во многих компаниях. Это позволит не только обеспечить заинтересованность высшего руководства компании в решении налоговых задач, но и избежать конфликта интересов структурных подразделений компании. Например, достаточно часто налоговый отдел подчиняется главному бухгалтеру организации. Такая структура может оказаться недостаточно эффективной, если основная задача, которая стоит перед налоговым отделом, — это минимизация налоговой нагрузки. Поскольку главный бухгалтер несет персональную ответственность за налоговые правонарушения, эта задача в определенном смысле будет противоречить его желанию снизить налоговые риски. Разработка правил и процедур работы налогового управления Для того чтобы налоговое управление могло эффективно выполнять поставленные задачи, необходимо создать условия для его работы. В частности необходимо разработать внутренние документы, правила и процедуры, регламентирующие работу налогового отдела и его взаимоотношения с другими отделами предприятия, а также определить необходимые инструменты для его работы (например, соответствующее программное обеспечение). Примерами таких процедур и документов являются:

Особое внимание следует уделить роли налогового отдела в согласовании существенных сделок и контроле корректного отражения их реализации для целей налогообложения.

Компания занимается предоставлением услуг связи. Согласно планируемой маркетинговой акции каждый новый абонент получит телефон и бонус в виде «бесплатных» минут. Кроме того, абонентам, которым были оказаны услуги связи сверх определенного объема (в минутах) в течение месяца, будут предоставляться значительные скидки на обслуживание. Анализ налоговых последствий акции показал, что бесплатное предоставление услуг может быть оспорено налоговыми органами: «сниженные» тарифы могут быть признаны не соответствующими рыночным ценам на аналогичные услуги, а вычет расходов на оказание безвозмездно предоставляемых услуг (безвозмездно переданных товаров) для целей уплаты налога на прибыль может быть признан неправомерным. Для минимизации таких рисков налоговый отдел может разработать ряд внутренних документов, которые помогут обосновать «рыночность» применения сниженных тарифов в качестве маркетинговой акции. В частности таким документом может служить утвержденная маркетинговая политика, а также соответствующая формулировка стандартного абонентского договора, которая позволит обосновать взаимосвязь между подарками абонентам и последующим предоставлением услуг связи, то есть доказать отсутствие «безвозмездной передачи» товаров и услуг. Дополнительно налоговый отдел может взять на себя подготовку официального запроса в налоговые органы для получения предварительного одобрения правомерности предлагаемого компанией порядка налогообложения подобных операций. Подключать налоговый отдел к согласованию сделок целесообразно, по крайней мере, на двух этапах:

Организация подобной налоговой экспертизы позволит спланировать и оптимизировать налоговую составляющую затрат на реализацию сделок, а также снизить налоговые риски и/или неэффективность, возникающие из-за некорректных формулировок договоров.

Олег Фракин, финансовый директор компании «Винный мир Холдинг» (Москва) Для того чтобы организовать процедуру планирования и контроля налоговой нагрузки, достаточно один раз выстроить процесс согласования финансовых документов с учетом налоговых последствий. Я считаю, что содержать для этого налоговый отдел имеет смысл только крупным компаниям, перед которыми стоит задача управления налогами в филиалах и структуризации платежей в фискальные органы. В нашей компании налогового отдела как такового нет — задачи управления налогами решаются в процессе совместной работы финансового директора, юриста, главного бухгалтера и коммерческого директора. Согласование сделок в нашей компании проходит в два этапа — сначала анализируется логика сделки, а затем после расчета финансовых результатов производятся окончательная оценка налоговой нагрузки и юридическая проверка документов. В рамках нашей компании главный бухгалтер отвечает за фискальную сторону вопроса, то есть за сумму налогов, которую компания заплатит в результате реализации того или иного договора, а юрист — за правовую защиту интересов компании в рамках этого договора. Вообще, договор — это один из основных инструментов если не снижения налогов, то, по крайней мере, их оптимизации во времени. Организационная структура налогового отдела Уровень и набор задач, поставленных перед налоговым отделом, определяют требования к организационной структуре налогового отдела, необходимой численности налоговых специалистов и их квалификации. Во многих случаях целесообразным является разделение функции подготовки налоговой отчетности и функции разработки методологии и налогового планирования (см. рисунок). Например, в крупной компании или холдинге промышленной группы часть налоговых специалистов может заниматься только налоговым планированием и не участвовать в подготовке налоговой отчетности. В менее крупных компаниях жесткое разделение функций между сотрудниками налогового отдела может быть экономически не оправданным, и одни и те же люди способны заниматься как вопросами методологии и планирования, так и подготовкой налоговой отчетности. В организационной структуре налогового отдела необходимо также предусмотреть порядок взаимодействия налогового отдела с «внешней средой» компании (в частности порядок отслеживания и оценки последствий изменения налогового законодательства, порядок взаимодействий с налоговыми органами, внешними консультантами) для эффективного управления налоговыми рисками и своевременного использования возможностей для налогового планирования. В зависимости от организационной структуры компании (холдинга) и географической разбросанности ее подразделений (дочерних компаний) структура налогового отдела может видоизменяться как в сторону дальнейшей дета delovoymir.biz Структура бизнеса налогоплательщика образец для налоговой — Школа корейского языка Мир  Налоги для частных лиц заключаются в основном в налоговых отчислениях за полученную зарплату и зависят от. Налогоплательщиками и плательщиками. При взимании этого сбора налоговая структура требует от землевладельцев предоставления. Налог на игорный бизнес. Анализ структуры налоговой нагрузки предприятия за анализируемый период гг.Структура бизнеса налогоплательщика образец для налоговой. Пояснительная записка в налоговую по убыткам образец.показывает что наибольший уд. Структура бизнеса налогоплательщика образец для налоговой от. Измения прав налоговых органов и обязанностей налогоплательщиков в области органа. Заполнение декларации по Единому налогу для физ Иными словами, если налогоплательщик заключал ряд сделок с предприятиями. Налог на доходы физических лиц. Сущность и структура косвенных налогов и сборов. Практические примеры наиболее эффективных корпоративных структур для оптимизации бизнеса и налогообложения для. Налоговая оптимизация бизнеса далеко не всегда является главной целью создания конкретных холдинговых структур. Однако в России нужно время, чтобы привить налогоплательщикам культуру. Налог на имущество занимает наименьшую долю в структуре налоговых выплат и в. АНАЛИЗ ДИНАМИКИ НАЛОГОВЫХ ПЛАТЕЖЕЙ И СТРУКТУРЫ НАЛОГОВОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ. Налог на прибыль прямой налог, взимаемый с прибыли организации. Структура представления налоговой декларации по налогу на добавленную стоимость. У представителей малого и среднего бизнеса в собственности могут. Единый социальный налог объект налогообложения, налоговая база, налоговый период и отчетный период Налоги для частных лиц заключаются в основном в налоговых отчислениях за полученную зарплату и зависят от. Налогоплательщиками и плательщиками. При взимании этого сбора налоговая структура требует от землевладельцев предоставления. Налог на игорный бизнес. Анализ структуры налоговой нагрузки предприятия за анализируемый период гг.Структура бизнеса налогоплательщика образец для налоговой. Пояснительная записка в налоговую по убыткам образец.показывает что наибольший уд. Структура бизнеса налогоплательщика образец для налоговой от. Измения прав налоговых органов и обязанностей налогоплательщиков в области органа. Заполнение декларации по Единому налогу для физ Иными словами, если налогоплательщик заключал ряд сделок с предприятиями. Налог на доходы физических лиц. Сущность и структура косвенных налогов и сборов. Практические примеры наиболее эффективных корпоративных структур для оптимизации бизнеса и налогообложения для. Налоговая оптимизация бизнеса далеко не всегда является главной целью создания конкретных холдинговых структур. Однако в России нужно время, чтобы привить налогоплательщикам культуру. Налог на имущество занимает наименьшую долю в структуре налоговых выплат и в. АНАЛИЗ ДИНАМИКИ НАЛОГОВЫХ ПЛАТЕЖЕЙ И СТРУКТУРЫ НАЛОГОВОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ. Налог на прибыль прямой налог, взимаемый с прибыли организации. Структура представления налоговой декларации по налогу на добавленную стоимость. У представителей малого и среднего бизнеса в собственности могут. Единый социальный налог объект налогообложения, налоговая база, налоговый период и отчетный периодИтак, налоги на земельный участок и на строения в его границах. При построении организационной структуры налогового. Налоговые заявления комитет государственных доходов. Малый бизнес это базовая составляющая рыночного хозяйства, которая является наиболее совершенной. Понятие, виды и тактика получения образцов для. Структура налоговых доходов по подгруппам доходов областного бюджета Наименование подгрупп показателей. Одна из острейших проблем во взаимоотношениях налогоплательщиков с налоговыми органами. Существует несколько методик расчета налоговой нагрузки для предприятия. korea-school.ru Налоговая безопасность через структурирование бизнеса15.05.2018 Упущенная выгода - это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике Читать статью15.05.2018 Комментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора Читать статью15.05.2018 Комментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица. Читать статью15.05.2018 О способах защиты бизнеса и активов, прав и интересов собственников (бенефициаров) и менеджмента. Возможные варианты структуры бизнеса и компаний, участвующих в бизнесе Читать статью15.05.2018 Дробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте Читать статью15.05.2018 Анализ арбитражной практики судебных споров по привлечению к ответственности бывших директоров, учредителей, участников обществ. Определение условий привлечения к ответственности. Читайте наш материал на сайте Читать статью15.05.2018 АСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные Читать статью15.05.2018 Расширение возможностей кредиторов происходит не только за счет норм законодательства. Порой такие инструменты дает и теория. Срывание корпоративной вуали – пример потенциально работающей модели привлечения контролирующих лиц к ответственности. Подробнее Читать статью15.05.2018 Общество с ограниченной ответственностью с двумя участниками: сложности принятия решений и ведения хозяйственной деятельности общества при корпоративном конфликте, исключение участника, ликвидация общества. Равное и неравное распределение долей. Читать статью15.05.2018 Структурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности. Подробнее на сайте юрфирмы «Ветров и партнеры». Читать статьюvitvet.com

|