|

|

|

|

|

|

|

|

|

|

Банковская гарантия: что это такое и для чего она нужна. Что такое банковская гарантияЧто такое банковская гарантия (простым языком) и для чего она нужна?

По сути, это кредитный продукт, который по своему эквиваленту намного дешевле денежного кредита. Предоставляя данные услуги, банк берет комиссию, т. е. свои проценты. Что это такоеГоворя простым языком, банковская гарантия представляет собой обязательство банка, изложенное в письменной форме, что при невыполнении им определенных условий контракта, они обязаны выплатить заказчику обозначенную сумму денег. Это необходимо для достижения максимальной эффективности при выполнении тех обязательств, которые указаны в договоре. При заключении многих сделок именно этот фактор, способствующий снижению рисков, является основным условием для дальнейшего совместного сотрудничества. В таких процессах, как правило, участвует три субъекта, а именно:

От вида сделки зависит классификация банковских гарантий. Читайте также: Стоимость патента для ИП в МО Существуют такие банковские гарантии, как:

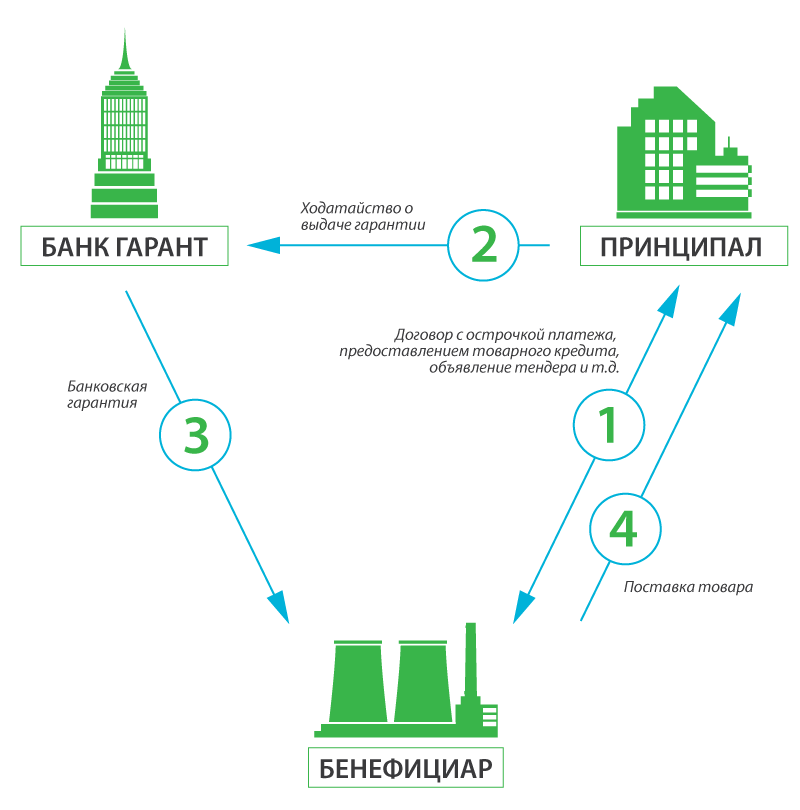

Помимо вышеперечисленных, существуют и другие виды гарантий, которые зависят от того, какие цели поставлены перед сделкой. Помимо этого, банковские гарантии делятся на отзывные и безотзывные. Зачем нужны банковские гарантииЧтобы простым языком более доступно объяснить, для чего же нужны банковские гарантии, лучше воспользоваться примером. Рассмотрим следующую схему работы:

Есть еще другие способы, как снизить риски при сделке, – это получение денежного залога, но для этого фирма-исполнитель должна извлечь из денежного оборота определенную сумму денег. Стоит отметить, что это довольно невыгодное предприятие, так как в этом случае часто приходится прибегать к привлечению заемных средств, что будет в несколько раз дороже. Процедура оформленияПроцедура оформления состоит из таких этапов:

Поиск банка-гаранта можно осуществлять как самостоятельно, так и через брокера. Проще даже будет обратиться в банк, который работает напрямую без посредников, а именно в Сбербанк. Какие необходимо иметь документыКаждый банк, который решил взять на себя гарантийное обязательство, в первую очередь рискует своими средствами. Последние расходуются, если наступил случай. Возмещение средств по договору должно поступить от клиента, обязующегося их оплатить. Читайте также: Какой коэффициент инфляции при расчете платы за негативное воздействие Для этого перед заключением сделки банк потребует представить следующий пакет документов, а именно:

Самое популярное:finbazis.ru Что такое банковская гарантия простыми словамиСолидный бизнес предполагает заемные средства и поручительство третьих лиц. Однако есть нечто более весомое и надежное, о чем мы расскажем ниже. Эта статья рассматривает банковские гарантии, что это такое, в чем их преимущества. Материал будет полезен и для опытных игроков заемного рынка, и для новичков.

Что такое банковская гарантия простыми словамиЭто обязательство банка оплатить кредитору определенную денежную сумму в случае нарушения договоренностей по контракту поставщиком (подрядчиком, исполнителем). Выплата проводится на условиях, зафиксированных в гарантийном документе, который составляется в письменной форме на бланке и заверяется гербовой печатью. В строгом смысле слова БГ называется независимой гарантией – соответствующие новации были внесены в июне 2015 года в нормы ГК РФ, однако для лучшего понимания мы будем именовать ее более привычным термином – банковская гарантия (БГ). Когда пригодится гарантия банка: ее разновидностиГарантийные обязательства — довольно распространенная форма обеспечения сделки, применяемая во многих сегментах рынка. В зависимости от конечной цели получателя на практике можно выделить несколько видов гарантий банка:

Банковская гарантия — это серьезное подспорье для бизнеса в различных сферах экономической деятельности. По сути грамотно оформленная гарантия выполняет функцию страхового полиса для кредитора и верительной грамоты, удостоверяющей добросовестность и платежеспособность, для заемщика. Стороны гарантийных обязательствГарантийное соглашение заключается между двумя участниками – заемщиком (принципалом) и банком (гарантом) в пользу третьего участника – кредитора (бенефициара). Заемщик обычно выступает исполнителем (подрядчиком) или покупателем (приобретателем) по сделке. В роли гаранта может выступать банковское или другое кредитное учреждение, а также коммерческие организации. Если гарантия выдана иными субъектами, то она приравнивается к договору поручительства и влечет иные правовые последствия для участников соглашения. Если гарантия требуется для участия в процедуре госзакупки, то выдать ее может только уполномоченный банк, отвечающем всем требованиям ч.3 ст. 74.1 НК РФ и входящем в специальный список, утвержденный Минфином. Гарантийные обязательства по тендерам регистрируются в Единой информационной системе закупок. Банки, имеющие право выдавать гарантии по ФЗ-223, не подлежат обязательной регистрации в Реестре, однако их перечень можно посмотреть на сайте ЦБ в справочнике кредитных организаций. Получая банковскую гарантию при посредстве электронной биржи My-bg.ru, вам не придется думать об этих тонкостях – за вас «подумали» наши сервисы, учитывающие все нюансы процедуры. Что должно быть в тексте гарантии банка?Исчерпывающий ответ на этот вопрос нам предоставляет ч.4 ст.368 ГК РФ, в которой перечислены обязательные условия банковской гарантии, а именно:

Документ может содержать и дополнительные пункты, согласованные сторонами:

Специально не оговоренные вопросы регламентируются актуальными законодательными нормами. В чем плюсы банковской гарантии?Если вы интересовались данным вопросом, то сталкивались с утверждением, что получить БГ намного выгоднее, чем другие виды обеспечения. Давайте разберемся, так ли это. Многолетняя практика работы в указанной сфере позволяет нам утверждать, что банковские гарантии на порядок выгоднее и удобнее в применении, нежели другие обеспечительные меры, в числе которых поручительство и залог. Преимущества БГ: 1.Обходится дешевле – разумеется, если подойти к ее получению продуманно, воспользовавшись услугами менеджеров нашей электронной биржи . 2.Не требует изъятия денег из оборота, как в случае оформления залога. Ещё дороже обойдутся заемные средства – процент по кредитам обычно выше, чем комиссия по банковской гарантии. 3.Не связана с историей основной сделки – фактически, она неизменна в течение всего срока действия, если стороны не согласовали другие условия, тогда как поручительство напрямую зависит от судьбы обеспечиваемого обязательства. 4.В определенных законом ситуациях она является единственно возможным средством обеспечения. Так, в сфере тендерных закупок банковская гарантия определена специальным законом ФЗ-44 как обязательная составляющая допуска к конкурсным торгам. 5.Надежная обеспечительная мера, предоставляющая получателю большие возможности на рынке, включая право на товарный кредит и отсрочку платежа. Для кредитора такое обеспечение — проверенный легитимный способ снизить собственные риски и одновременно проверить финансовое положение предполагаемого контрагента. Таким образом, независимая гарантия выполняет роль своеобразного сертификата, подтверждающего платежеспособность и экономическую стабильность компании-заемщика. Что влияет на цену гарантийного соглашения?Во что вам обойдется БГ, зависит от нескольких существенных факторов: 1.Сумма основного контракта и предмет обеспеченного обязательства. 2.Размер гарантийного платежа, на который претендует заемщик, или законодательно установленная сумма выплат. 3.Срок действия БГ, в течение которого бенефициар может получить причитающуюся сумму. 4.Наличие (или отсутствие) ликвидного залога, при помощи которого банк снижает собственные риски. Стоимость гарантии — базовая величина для расчета комиссии, выплачиваемой банку в день оформления документации. На практике вознаграждение гаранта составляет от 2% до 10% или представляет собой фиксированную сумму с нижним минимальным порогом, исчисляемом в рублях. Нужна гарантия. С чего начать?1.Определиться с банком. Если вам удалось получить обеспечение в кредитном учреждении в прошлый раз, не факт, что вам выдадут его снова. К тому же критерии «надежности» заемщиков у каждой организации отличаются — важно найти «своего» кредитора. 2.Подать заявку с необходимыми документами в выбранное учреждение. И для бывалых, и для новичков отлично подойдет электронный сервис позволяющий подать заявку одновременно в 30 банков-партнеров биржи. 3.После проверки финансового положения заявителя банк либо отклонит, либо одобрит заявку. 4.В случае положительного решения вы переходите к этапу непосредственного оформления банковской гарантии. 5.С момента получения документа у гаранта, он вступает в силу и действует в течение оговоренного в нем срока. Пришло время распорядиться полученными преимуществами! Мы постарались подробно описать, что такое банковская гарантия простым языком для тех, кто намерен самостоятельно разобраться в этом вопросе. Если же у вас нет времени и желания заниматься оформлением гарантийных документов, вы можете воспользоваться сервисами My-bg.ru и поручить эту работу опытным менеджерам.

my-bg.ru Что такое банковская гарантия такое простым языком: виды, срокПонятие банковской гарантии известно в мировой экономике со средних веков. Когда купец просил денег в долг у кредитора из другого города, он предоставлял тому бумагу, в которой было написано, что банк обязуется заплатить за заемщика в случае, если тот не сможет рассчитаться по обязательствам. Сейчас процедура немного усложнилась, появились новые виды банковских гарантий, однако их суть осталась прежней – кредитное учреждение гарантирует, что партнер получит назад свои деньги при любых обстоятельствах. Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 500-96-41. Это быстро и бесплатно! Терминология и выгодаВ сделке участвуют три стороны:

Каждая из сторон получает свою выгоду при сделке. Выгода гарантаЕстественно, никто не будет подвергаться риску, не получив ничего взамен. Поэтому выгода банка состоит в проценте (обычно не более 2%) от суммы сделки. В том случае, если ему придется платить, то он дополнительно получит доход в качестве процентов от кредита, это оплачивается отдельно. БенефициарПредставим, что у него есть имущество, нежилое помещение. Бенефициар может предоставить его в виде обеспечения банку. Но он не может заложить это имущество одному партнеру, потом выполнить обязательства и заложить другому партнеру и так далее. Это просто экономически не выгодно, каждый раз проводить независимую оценку, оформлять документы. Да и не каждый согласится. Аналогичная ситуация складывается и с тендером, получение банковской гарантии для обеспечения контракта упрощает процедуру. Как получить выгодный тендер, если нет наличных денег. Можно взять кредит, но если тендер будет проигран, убытки составят более 20% годовых. Так как у банка есть обеспечение, он готов выдать кредит. Но пока он выдает гарантию, а средства до определенного момента работают в другом месте. ПринципалЕго выгода видна невооруженным взглядом. Он выбирает партнера, и при этом ничем не рискует, в случае непредвиденной ситуации расходы покроет банк. Кто и как может выдать гарантиюВ РФ банковская гарантия получила широкое распространение после введения в 2013 году, когда был введен закон о гос закупках. По нему коммерческие предприятия допускаются к участию в конкурсах только после того, как они смогут доказать свою платежеспособность. Здесь же указано, как проверить банковскую гарантию по 44-фз. Это можно сделать либо получив подтверждающее письмо от гаранта, либо обратившись в ЦБ.  Статья 368 ГК РФ указывает, что в качестве гаранта может выступать не только банк, но и страховая компания. Однако в «Законе о банковской деятельности» выдача гарантий отнесена исключительно к компетенции кредитных учреждений, так что на настоящее время страховая компаний не может выдать банковскую гарантию. Процедура выдачи выглядит следующим образом:

Виды и классификацииЗакон 44 ФЗ требует, чтобы предоставлялась безотзывная банковская гарантия, что это такое? Есть целый ряд разделений, которые позволяют предприятиям получать договор под конкретные цели. Виды по оформлениюГарантии по оформлению бывают:

Кроме того, существует тендерная гарантия.  Тендерная гарантия предоставляется для участия в определенном тендере, ее стоимость редко превышает 1,5% от требуемой суммы. Разделение по целямПо целям выдачи гарантии тоже имеют разделение. Они классифицируются как:

Это неполный список возможных случаев применения банковской гарантии, так как предусмотреть все нюансы бизнеса невозможно. Государство предоставляет договаривающимся сторонам самостоятельно решать вопросы, если они не противоречат нормам законодательства. Простым языком, что это такое банковская гарантия и для чего она нужна можно сказать так – одна компания платит небольшой процент, чтобы другая поручилась за нее перед третьей. При этом все усилия направлены на защиту интересов третьей компании. Важные моментыИногда банк отказывается платить на том основании, что он еще не получил от бенефициара свои комиссионные. Если иное не указано в договоре, гарантия начинает действовать с момента ее выдачи, поэтому у принципала есть все шансы выиграть дело в суде. При этом банк не имеет права вмешиваться в спор хозяйствующих субъектов. Когда ему пришло уведомление о наступлении гарантийного случая, он обязан известить от этом заинтересованные стороны, а договариваться они должны самостоятельно. Если им не удалось уладить конфликт, принципал высылает повторное требование, которое банк обязан удовлетворить.  Выплата происходит из собственных средств банка, после чего запускается процедура взыскания образовавшегося долга с заемщика. Даже если контракт был частично выполнен, гарант обязан выплатить всю гарантийную сумму. Разница переводится принципалу без участия банка. Образец договора, как оформить банковскую гарантию, кредитное учреждение разрабатывает самостоятельно, в соответствии с законами РФ. Но в нем должно быть указано обязательство на невмешательство во взаимоотношения между бенефициаром и принципалом. Международная торговляПредоставление банковских гарантий широко используется при ведении бизнеса между странами. Российскому бизнесмену не захочется отправлять товар за границу, не получив за это деньги. Иностранному предпринимателю боязно рисковать своими деньгами, делая предоплату. В таком случае россиянин идет в ближайший банк и получает гарантию, после чего отсылает ее партнеру. Тот идет в свой ближайший банк, и просит подтвердить подлинность документа. Местное кредитное учреждение выносит свое заключение по этому поводу, также оно может выступить гарантом, предложить разделение рисков (и прибылей) банку из России. В результате все довольны, продавец получил деньги, покупатель – товар, а гаранты – прибыль. Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно! vashbiznesplan.ru Что такое банковская гарантия простым языком: своими словами о БГЖесткие условия бизнеса требуют материальное подтверждение надежности от исполнителей, которые собираются заключить выгодную сделку. В свое время было опробовано не мало вариантов, некоторые из которых работают до сих пор. Залоги, кредиты, поручительство – это и многое другое оказалось менее функционально и выгодно, по сравнению с банковской гарантией.  Что такое БГ простым понятием? Содержание материала В чем смысл?Объясняя простым языком, что такое банковская гарантия, первым делом нужно установить стороны, между которыми она заключается. В обычных случаях их 3:

Банковская гарантия является лучшим инструментом обеспечения безопасности отношений в бизнесе. При ее использовании принципал (исполнитель) и бенефициар (заказчик) подписывают контракт, включающий условия выплаты штрафа за допущенные нарушения или невыполнение (наступления гарантийного случая). Если пункты контракта не будут выполнены исполнителем, бенефициар получит неустойку. Выплаты произведет гарант (банк или коммерческая структура) в соответствии с условиями гарантийного договора с принципалом. Получать банковское обеспечение имеют право только юридические лица, а также физические, имеющие статус предпринимателя.  Преимущества БГ Чем хороша?Привлекательность банковской гарантии в том, что она выгодна сразу всем сторонам, участвующим в отношениях. Для бенефициараЗаказчик точно уверен, что при наступлении гарантийного случая, его убытки будут возмещены. При этом нет необходимости возиться с судовыми процессами, продажей залогового имущества и прочими неприятными проблемами. Он получает деньги после предоставления нужных бумаг от гаранта, и тот, по условиям договора, не имеет права отказать в выдаче или уменьшить сумму обеспечения. При ведении бизнеса часто встречаются случаи, когда необходимо уверить партнера в надежности сделки. Мало того, многие случаи прописаны законодательно. Участие в государственных контрактах относятся к ним. Частные структуры самостоятельно принимают решение, нужно ли им банковское обеспечение, а чаще всего им пользуются. Для принципалаРоссийский бизнес переживает нелегкие времена. При условии точного соблюдения законодательных норм и условий договора, банковское обеспечение становится значительной финансовой поддержкой. Зачем нужна банковская гарантия принципалу? Среди самых частых поводов для ее использования:

Если не происходило наступления гарантийного случая, бизнес не страдает вообще, выплачивая всего 3-5% от общей суммы обеспечения. Но даже при выплате банком указанных средств, его финансовые траты будут иметь характер отложенного платежа еще 3 месяца, давая возможность пользоваться ими в виде кредитных средств (10-30% от невозвращенной суммы). ГарантДля чего нужна банковская гарантия финансовым структурам? Кредитные организации получают доходы от проданных продуктов. Гарантии – один из них. Но обычно речь идет о крупных суммах и солидных, надежных клиентах, а, значит, о немалых доходах. Риски компенсируются депозитными счетами, наличием залогового имущества, поручительством других организаций или физических лиц. Крупные заработки банки получают:

Результатом заключения договора о получении банковской гарантии станет не просто выгода каждого из участников, но и возможность развития малого и среднего бизнеса в целом, общий подъем состояния экономики. И это не пустые слова, популярность данного инструмента продолжает расти с каждым годом.  Кто может стать гарантом в БГ? Кто может стать гарантомОбычную гарантию имеют право выдавать банки и коммерческие организации, при этом их выдача не должна превышать 25% от капитала структуры. Нарушение этого требования Центрального Банка может спровоцировать отзыв лицензии. Для государственных конкурсов лицензию выдают только банки, отобранные Минфином, при том список ежемесячно обновляется. Его можно найти на сайте государственной структуры. Для остальных сторон выбор такого гаранта будет оптимальным, поскольку государство выдвигает высокие требования:

Раньше работать с выдачей гарантии могли страховые организации, но на данный момент законодательство запрещает такое производство.  Получение БГ Как получитьДалеко не каждому удается купить продукт выгодно. Коммерческие организации выдвигают меньше требований, но стоимость продукта значительно завышают. Банки соглашаются работать на выгодных условиях, но с избранными клиентами, не позволяя себе рисковать и ввязываться в проблемы с задолженностями, ведь речь идет о значительных суммах. Чтобы обеспечить для себя надежного гаранта дешево, необходимо:

Что касается суммы гарантии, она определяется со стороны:

Оформление начинается как раз из определения необходимой суммы. Далее выбирается финансовая организация, которая работает с данным продуктом и соглашается выдать нужный объем средств. В зависимости от сроков предоставления, можно оформить классическим, самым выгодным вариантом, который занимает до 2-х недель. Если есть необходимость ускорить процесс, многие банки соглашаются на ускоренную процедуру, но повышают оплату почти вдвое. Электронные торговые площадки соглашаются принимать документы в электронном виде, что тоже ускоряет оформление, но ограничивает в суммах получаемого обеспечения. Принципал подает пакет документов, банк его рассматривает, выносит решение и предоставляет обеспечение. Как выглядит банковская гарантия? Предоставляется на фирменном бланке или в электронном виде. Далее действует до окончания указанного в договоре срока, или наступления гарантийного случая. Необходимые документыДля подлинного и выгодного гарантийного обеспечения необходимо предоставить:

Кроме того банк тщательно проверит кредитную историю, удостоверится, что имущество не находится под судебным арестом, сама фирма не участвует в судебных тяжбах по невыполненных финансовых обязательствах. Если организация, выступающая гарантом, не требует эти данные, в частности оригиналы регистрационных документов, скорее всего речь идет о мошенничестве и стоит пересмотреть свой выбор в ее отношении.Надежный гарант не только помогает в решении финансовых вопросов, но и поднимает престиж бизнеса, позволяет работать сразу с несколькими контрактами. Появление банковских гарантий на российском рынке – серьезная поддержка отечественных предпринимателей. Материалы по теме:guarantee-bank.ru что такое банковская гарантия?

Автор: Д. Устинов14.07.2015 Развитие законодательства в области закупок товаров, работ и услуг диктует применение различных мер, которые побуждают контрагентов исполнять принятые на себя обязательства надлежащим образом. Одной из таких мер является предоставление банковской гарантии. Институт банковской гарантии имеет широкое применение не только в российском, но и в международном коммерческом обороте. Унифицированные правила Международной торговой палаты содержат ряд положений о банковских гарантиях, в частности в них сказано, что тексты самих банковских гарантий, как и другие документы, связанные с ней, должны быть ясными, точными и исключать спорные моменты. Статья 368 ГК РФ дает такое определение банковской гарантии: «В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате». Иными словами, банковская гарантия – это обязательство одного лица (гаранта) заплатить другому лицу (бенефициару) сумму штрафных санкций или неустойку в случае неисполнения третьим лицом (принципалом) своих обязательств по договору, заключенному между принципалом и бенефициаром за определенное вознаграждение. Выдача банковской гарантии является результатом удовлетворения гарантом просьбы принципала о выдаче банковской гарантии (ст. 368 ГК). Основанием для выдачи банковской гарантии служит именно просьба принципала. Принципалом и бенефициаром могут выступать любые физические или юридические лица, обладающие в соответствии с действующим законодательством гражданской правоспособностью, которые являются участниками гражданско-правовых отношений. Гарантом может быть только банк, иное кредитное учреждение или страховая организация, как правило, коммерческая структура, осуществляющая свою деятельность для получения прибыли. Для организаций, выступающих в роли гаранта, банковская гарантия является одним из наиболее конкурентоспособных продуктов на рынке финансовых услуг. Не смотря на то, что банковская гарантия выдается в интересах бенефициара, обязанность оплатить вознаграждение гаранту лежит на принципале. Возможность предоставления банковской гарантии закреплена и за страховыми компаниями. Но в настоящее время страховые компании из-за отсутствия соответствующей правовой базы практически не предоставляют подобных услуг и даже название «банковская гарантия» вполне обоснованно и логично адресует потребителя не к страховщикам, а к банкирам. При этом для получения банковской гарантии можно обращаться к посредникам. Ознакомьтесь с особенностями применения банковской гарантии в контрактной системе и при осуществлении закупок в соответствии с законом №223-ФЗ. Банковская гарантия имеет сходство с такими институтами гражданского права, как поручительство, кредитование и страхование, но вместе с тем существуют и отличия, отводя институту банковской гарантии отдельное место в системе гражданско-правовых отношений. Поручительство и банковская гарантия по своей сути не очень сильно отличаются друг от друга как меры обеспечения исполнения обязательств. Их основная разница состоит в том, что в результате заключения договора поручительства кредитор может потребовать исполнения обязательств по договору и от должника, и от поручителя, причем исполнение этих обязательств может быть потребовано как в натуре, так и в денежном эквиваленте. Банковская гарантия предусматривает только денежный эквивалент обеспечения обязательств по договору. При поручительстве не возникает отношений между поручителем и должником, в то время как с кредитором они оба находятся в обязательных отношениях, поручитель берет на себя обязанность отвечать за исполнение обязательств порученного (должника) перед кредитором. После заключения договора поручительства должник и поручитель будут выступать как солидарные должники, если законом или договором не предусмотрена субсидиарная ответственность. В случае с банковской гарантией гарантом не принимается во внимание состояние первичного обязательства, но проверяется формальное соответствие фактов, изложенных в условиях банковской гарантии. При оформлении отношений по банковской гарантии участие бенефициара совсем не обязательно, хотя чаще всего данное условие является одним из его требований. Принципал не принимает участия в гарантийных отношениях, однако банковская гарантия выдается по его заявлению и за его счет. При распределении ответственности обязательство гаранта напрямую не зависит от первичного обязательства. Ответственность финансового учреждения ограничивается суммой, оговоренной в гарантии (ч. 1 ст. 377 ГК РФ). Выплата денежных средств в объеме, предусмотренном гарантией, означает прекращение её действия независимо от того, удовлетворены ли все требования бенефициара и компенсированы ли все понесенные им в первичном обязательстве убытки. Отказ гаранта от выплаты может быть аргументирован только следующими обстоятельствами:

Банк может отозвать банковскую гарантию, если договор прямо это предусматривает. В других случаях отзыв или уменьшение суммы обеспечения невозможны. Принадлежащее бенефициару право требования может передаваться третьим лицам только если банковской гарантией это предусмотрено. Выплата гарантом средств бенефициару по вине принципала согласно ст. 379 ГК РФ предполагает появление у него права регрессного требования к последнему. Банковская гарантия носит в себе признаки кредита, но в отличие от него не предполагает выдачу денежных средств как таковых, а представляет собой обязательство о выплате средств по законному требованию бенефициара и в этом состоит главное их отличие. При этом принципал не выступает стороной такой сделки как при кредитовании, но его действия (бездействие) могут быть условием для наступления права бенефициара потребовать от гаранта уплату денежной суммы, оговоренной банковской гарантией. В зависимости от целей использования и разновидности гражданско-правовых отношений существует достаточно большое количество видов банковских гарантий. Банковская гарантия является письменным обязательством. Письменная форма сделки предполагает составление одного документа, подписанного сторонами. В силу того, что гарантами являются юридические лица, имеющие в своем штате юридические аппараты, все их соглашения с принципалами совершаются в простой письменной форме в соответствии со ст. 161 ГК РФ. otc.ru Банковская гарантия – что это такое? Даем определение простыми словами

Банковские гарантии предоставляются преимущественно за юридических лиц, которые пользуются услугами банка по расчетно-кассовому обслуживанию и обладают устойчивым финансовым положением. Для получения гарантии следует обратиться в одно из кредитующих подразделений конкретного банка (центральный аппарат, отделение, территориальный банк), где представить запрашиваемые документы. Классификация гарантийГарантии кредитных организаций получили широкое применение в международной практике торговли. Они выдаются в соответствии с законодательством той страны, в которой непосредственно находится банк-гарант. Однако банковские гарантии могут быть использованы, в том числе, для осуществления операций внутри страны. Речь идет, прежде всего, о так называемых гарантиях предложения, в т.ч. таможенных гарантиях в обеспечение уплаты таможенных платежей и тендерных гарантиях при участии в торгах на госзаказы.

В целом, среди продуктов банков выделяют несколько видов банковских гарантий. Они приняты в российской и международной банковской практике:

Для клиента одобрение заявки на получение банковской гарантии означает возможность заключения крупного и прибыльного контракта, а также приобретение статуса, свидетельствующего о надежности, платежеспособности партнера. Как это работает?

Общая схема получения банковской гарантии достаточно проста:

Обязательства принципала перед кредитной организацией могут быть, как обеспеченными (залог имущества, товара, недвижимости, транспортных средств, высоколиквидных ценных бумаг, прав либо оформление гарантийного депозита), так и не обеспеченными, когда гарантия предоставляется на условиях установленного лимита кредитных рисков для клиента. Размер комиссии (вознаграждения банка) зависит от суммы сделки, вида и сроков действия гарантии. Как правило, определяется в индивидуальном порядке с учетом финансового состояния принципала, и составляет в среднем 1-2% (в каждом банке разработана своя тарифная сетка).

Банковские гарантии оформляются на бланках, требования к которым аналогичны тем, что предъявляются к изготовлению бланков для ценных бумаг. Каждая из них имеет уникальный номер и несколько степеней защиты (характерно для Сбербанка России). Здесь важно знать, что российским законодательством не установлены четкие требования к тому, как должна именно выглядеть банковская гарантия. Поэтому это может быть просто фирменный бланк кредитной организации либо специально заказанный лист с водяными знаками, а также иными способами защиты. Преимущества использованияПривлекательность рассматриваемого инструмента обеспечения сделки заключается в том, что он равнозначно выгоден для всех сторон-участников отношений. Для бенефициара (контрагента организации) банковская гарантия является письменным подтверждением того, что при наступлении гарантийного случая ему будут компенсированы все убытки. При этом ему не нужно будет решать вопросы с реализацией залогового имущества, взысканием через суд, прочими неприятными моментами. Поэтому он более охотно идет на заключение сделки с организацией, с которой он раньше не работал. Принципал, в свою очередь, использует банковскую гарантию в качестве подтверждения собственной финансовой устойчивости, и может надеяться на заключение крупных контрактов, предварительно не замораживая оборотные средства. К тому же он может получать авансы на выполнение работ под банковское обеспечение, отсрочивать платежи, уменьшать размер платежей в налоговые службы, прочее.

denjist.ru что это такое и для чего она нужна С целью обеспечения обязательств между сторонами договора используется такой инструмент страхования, как банковская гарантия. Основная задача данного продукта заключается в гарантировании исполнения обязательств сторонами контракта. Этот механизм получил широкое распространение в системе госзакупок и участии в торгах по 44-ФЗ.

Что это такоеЗаключение сделки несет в себе финансовые и имущественные риски. Если одна из сторон откажется от исполнения контрактных обязательств, по договору банковской гарантии гарантированную сумму выплатит финансовое учреждение. Таким образом, этот инструмент используется для гарантированного исполнения контрактных обязательств. При этом исключаются спекуляции с оформлением банковской гарантии, поскольку договор оформляется только с надежными учреждениями, а сама процедура оформления четко регламентирована и включает в себя детальную проверку заявителя. Видео: банковская гарантия — что это такое и для чего она нужна: По договору о предоставлении банковской гарантии на финансовое учреждение возлагается обязанность по выплате гарантированной суммы за неисполнение контрактных обязательств. Для чего она нужнаВоспользоваться банковским страхованием могут компании, планирующие участие:• в системе государственных закупок;• в торгах с внесением аванса;• в сделках с товарами, перемещаемыми через таможенные пункты с уплатой таможенных пошлин. Если для участия в торгах на выполнение государственного заказа требуется оформление банковской гарантии только в финансовом учреждении из специального списка Минфина, то для участия в любых других торгах можно оформить банковскую гарантию у любого другого коммерческого учреждения. Виды банковских гарантийВ зависимости от существенных условий договора о предоставлении банковского гарантирования оно может подразумевать:• исполнение условий контракта;• перечисление уплаченного авансового платежа;• исполнение условий, с которыми согласился участник тендера. Банковская гарантия является инструментом обеспечения. Следовательно, для участия в торгах и тендерах банковская гарантия оформляется на определенный срок. Победитель торгов с банковской гарантией создает условия для исполнения контрактных обязательств. Как проверить банковскую гарантию в реестре банковских гарантийВидео — о проверке БГ в реестре на сайте госзакупок: Особенности оформленияДоговор обеспечения действует на протяжении срока, установленного банком. Чаще всего он ограничивается сроком исполнения обязательств по контракту. При этом оформить договор о предоставлении гарантий со стороны банка могут юридические и физические лица. Важно, что на протяжении срока действия договора о предоставлении банковского гарантирования его условия не могут быть изменены. Следовательно, контрактные обязательства будут исполнены либо исполнителем контракта, либо финансовым учреждением. Получение гарантии в банке требует оформления заявления и включает в себя проверку компании, претендующей на заключение договора. После истечения срока действия договора о предоставлении гарантий со стороны банка документ теряет юридическую силу. delat-delo.ru

|

Понятие «банковская гарантия» представляет собой наиболее эффективный инструмент для обеспечения безопасности сделки.

Понятие «банковская гарантия» представляет собой наиболее эффективный инструмент для обеспечения безопасности сделки.

Одним из надежных инструментов, используемых для обеспечения сделок сегодня, является банковская гарантия. При этом способе обеспечения обязательств банк либо иная кредитная организация, выступающая в качестве гаранта сделки, предоставляет по просьбе принципала (должника-организации) письменное подтверждение об уплате денежной суммы бенефициару (получателю-контрагенту) в случае выдвижения им требования, связанного с необходимостью произведения уплаты.

Одним из надежных инструментов, используемых для обеспечения сделок сегодня, является банковская гарантия. При этом способе обеспечения обязательств банк либо иная кредитная организация, выступающая в качестве гаранта сделки, предоставляет по просьбе принципала (должника-организации) письменное подтверждение об уплате денежной суммы бенефициару (получателю-контрагенту) в случае выдвижения им требования, связанного с необходимостью произведения уплаты. Классификация банковских гарантий осуществляется с учетом потребностей клиентов. К примеру, кредитная организация может гарантировать возврат аванса, платежа, надлежащее исполнение предстоящего контракта, прочее.

Классификация банковских гарантий осуществляется с учетом потребностей клиентов. К примеру, кредитная организация может гарантировать возврат аванса, платежа, надлежащее исполнение предстоящего контракта, прочее.

Ответ на вопрос, связанный с необходимостью предоставления обеспечения и его объемом, требует отдельного рассмотрения, и всегда предполагает соответствие клиента параметрам, которые установлены внутренними нормативными документами кредитной организации.

Ответ на вопрос, связанный с необходимостью предоставления обеспечения и его объемом, требует отдельного рассмотрения, и всегда предполагает соответствие клиента параметрам, которые установлены внутренними нормативными документами кредитной организации. Для банка-гаранта выдача письменного поручительства за исполнение обязательств принципалом – это всегда дополнительный доход, достигаемый как за счет комиссии, так и реализации залогового имущества в случае несоблюдения клиентом долговых обязательств.

Для банка-гаранта выдача письменного поручительства за исполнение обязательств принципалом – это всегда дополнительный доход, достигаемый как за счет комиссии, так и реализации залогового имущества в случае несоблюдения клиентом долговых обязательств.