|

|

|

|

|

|

|

|

|

|

Лучшие ПАММ-счета Альпари. Как правильно выбирать управляющих? Памм счета лучшиеРейтинг ПАММ-счетов 2018 - самые лучшие и надёжные в Альпари  21.04.2017 // Александр Дюбченко 21.04.2017 // Александр Дюбченко

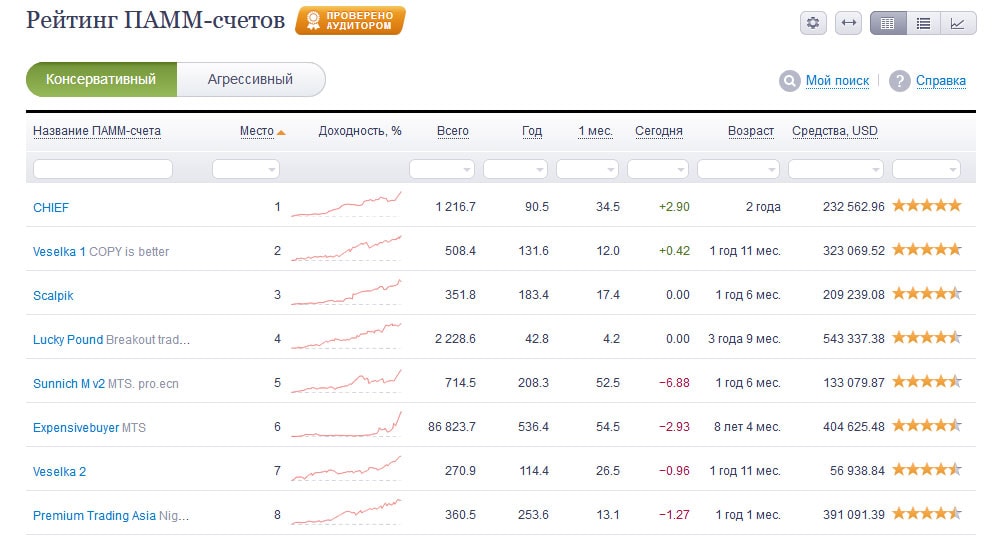

Приветствую, уважаемые читатели Вебинвеста! Большинство рейтингов ПАММ-счетов не слишком полезны, они формируются по единственному показателю — например, доходности. Неплохую попытку сделали для ПАММ-счетов Альпари — поделив их на консервативные и агрессивные, а также добавив мудрёную формулу ранжирования, но всё равно, у него есть недостатки, главный из которых — в топ с трудом, но всё так же пролезают мартингейльщики, а полученное потом и кровью место можно быстро потерять из-за просадки. Я решил составить авторскую формулу рейтинга ПАММ-счетов, который бы больше, на мой взгляд, отвечал потребностям инвесторов. Принцип такой: все счета делятся на три группы по уровню торговых рисков, после чего ранжируются сначала по опыту управления большими суммами денег, а только потом по доходности и комфортности инвестирования в ПАММ-счёт. Таким образом вверху будут проверенные и надежные счета с нормальной доходностью, а внизу — «талантливые новички», которые через 6-12 месяцев могут стать (или не стать) топами своих ПАММ-площадок. Изначально рейтинг ПАММ-счетов сделан на основе Альпари, после некоторого тестирования он будет расширен до списка лучших из лучших! Более подробно об идее вы можете узнать в конце статьи, а сейчас представляю сам рейтинг. Надеюсь, он будет вам полезен! Рейтинг ПАММ-счетов «А» — консервативныйСюда попадают надежные ПАММ-счета инвестиционного класса, которые обладают низкими рисками и с высокой вероятностью будут приносить не очень большую, но стабильную прибыль ближайшие несколько лет. Условия попадания в группу «А»:

Расшифровка обозначений и показателей

↑ К СОДЕРЖАНИЮ ↑ Рейтинг ПАММ-счетов «В» — умеренный рискСюда попадают ПАММ-счета, управляющие которых пытаются за счёт увеличенных рисков выжимать максимум прибыли из рынка, не подвергая при этом инвесторов потерям больше половины депозита. Условия попадания в группу «B»:

Расшифровка обозначений и показателей

↑ К СОДЕРЖАНИЮ ↑ Рейтинг ПАММ-счетов «C» — рискованныйВ этот рейтинг попадают ПАММ-счета, в которые невозможно «вложить и забыть», но можно неплохо заработать, если удачно подобрать момент и не жадничать. Управляющие таких счетов ставят своей целью заработать максимум прибыли, несмотря на возможность частичного или полного слива ПАММ-счёта. Условия попадания в группу «С»:

Расшифровка обозначений и показателей

↑ К СОДЕРЖАНИЮ ↑ Расшифровка обозначений и показателейНесмотря на то, что я пытался сделать рейтинг интуитивно понятным, некоторые моменты нужно прояснить. Для начала, сами таблички:

Теперь подробнее о рейтинге. Ранжирование по доходности всегда кажется слабой идеей, потому что в какие-то моменты она может быть завышенной из-за удачного периода, а в какие-то заниженной из-за просадки. Риск, в свою очередь, всегда остаётся примерно на одном уровне. Для оценки различных показателей ПАММ-счетов я использовал программу IVE: Анализ ПАММ-счетов, которую вы можете бесплатно скачать по этой ссылке. Разделение на группы A, B и C позволяет не смешивать в одной куче ПАММ-счета с разной идеологией — «консерваторы» в первую очередь сохраняют деньги от инфляции, а «агрессоры» пытаются как можно больше заработать, сравнивать их смысла нет. Второй важный показатель, отмеченный в рейтинге маленькой английской буквой a,b или c — это публичный опыт в управлении ПАММ-счетами и время работы стратегии на больших суммах. Важны оба момента — можно сколько угодно торговать на минимальные 300$, но я раз за разом вижу, как сильно меняется ситуация, когда инвесторы передают в управление 50-100 тысяч $. Управляющий должен доказать свой профессионализм временем, чтобы подняться в рейтинге. Только на третьем месте в формуле Ca+ из примера оценивается доходность ПАММ-счёта, в виде плюса или минуса. Всё-таки прибыль — это основная цель, было бы странно совсем игнорировать этот момент. Здесь я решил также добавить оценку психологической комфортности инвестирования (спасибо Василию hib.ru за идею показателя). Сидеть в просадке год не хочется никому… В общем, если и доходность и комфортность на высоком уровне, ПАММ-счёт получает плюсик в рейтинг, а если где-то проседает, то минус. Всё это не сильно влияет на позицию, но намекает, насколько приятным или неприятным может быть инвестирование в конкретный ПАММ-счёт. Чтобы было еще понятнее, смотрим пример:

Теперь пару слов о четырёх основных показателях. Во-первых, я полностью игнорирую статистику ПАММ-счетов за первые 6 месяцев работы из-за разгона. Большинство управляющих используют высокорисковую торговлю в первые месяцы работы, поэтому результаты за это время редко имеют отношение к дальнейшей торговле. Из-за отброса статистики показатели могут отличаться от официальных — это нормально. Расшифровка показателей:

На мой взгляд, первые три показателя наиболее важны при выборе ПАММ-счёта для инвестирования, хотя комфортность тоже не стоит сбрасывать со счетов — получать регулярную прибыль и не сидеть в просадках намного приятнее, чем целый год ждать тот-самый-момент, когда управляющий за раз заработает многомесячную норму прибыли. ↑ К СОДЕРЖАНИЮ ↑ Друзья, на этом всё! Хочется надеяться, что работа проделана не зря и вам пригодится! Прошу вас быть активными и высказывать любые мысли по поводу рейтинга в комментариях, конструктивная критика тоже приветствуется. Также, традиционно, приглашаю голосовать:  Загрузка ... Загрузка ... 1Ну в общем вы поняли, жду отзывов 🙂 Имейте ввиду, что формула пока еще тестируется, да и многие ПАММ-счета (с площадок кроме Альпари вообще ни одного) еще не успел добавить, так что рекомендую подписаться на комментарии к этой статье, чтобы быть в курсе. Желаю вам прибыльных инвестиций! Рейтинг поможет в этом, надеюсь 🙂 И не забывайте о диверсификации.  Автор: Александр Дюбченко - добавляйтесь в дрyзья Вконтакте и на Facebook. Занимаюсь инвестированием в Интернете 5 лет, имею большой опыт работы с ПАММ-счетами/рынком Форекс и превращаю этот опыт в прибыль. Ведy Теlеgram-канал Вебинвестор. Разрабатываю вспомогательные инструменты веб-инвестора на основе MS Excel. Автор: Александр Дюбченко - добавляйтесь в дрyзья Вконтакте и на Facebook. Занимаюсь инвестированием в Интернете 5 лет, имею большой опыт работы с ПАММ-счетами/рынком Форекс и превращаю этот опыт в прибыль. Ведy Теlеgram-канал Вебинвестор. Разрабатываю вспомогательные инструменты веб-инвестора на основе MS Excel.Хобби: интеллектуальные и стратегические игры. Понравилась статья? Сохраните её себе! webinvestor.pro Лучшие ПАММ-счета: примеры у топовых брокеровДоброго дня всем! Дорогие друзья, ни для кого не секрет, что одним из актуальных на сегодняшний день направлений инвестиционной деятельности являются вложения в ПАММ-счета. На протяжении долгих лет на Форекс наблюдались крайне неприятные процессы, когда компании-брокеры показывали превосходную прибыльность, впечатляющую надежность и регулярность выплат, но буквально по прошествии пары лет резко завершали выводы средств и объявляли себя банкротами. Как результат, все клиенты этих горе-брокеров теряли не только свои заработки, но и первоначальные капиталовложения. Решением данной проблемы стало появление в 2009 году первых ПАММ-счетов, что подняло инвестирование на новый, более безопасный и прибыльный уровень. Уверен, что те из вас, кто активно работает на Forex, не раз сталкивались с ними, а некоторые из вас, вполне возможно, даже выбрали для себя доверительное управление основным способом взаимодействия с рынком. Сегодня я хочу поговорить с вами про лучшие ПАММ-счета, научить вас различать алмазы среди груды стекляшек и формировать свой собственный ПАММ-портфель по всем правилам. Оферта ПАММ-счетаКак вы, я полагаю, успели уже догадаться, работа с ПАММ-счетами подразумевает заключение определенного соглашения между управляющим счетом и его инвесторами. Оферты подписываются для того, чтобы урегулировать такие моменты во взаимоотношениях управляющего и инвесторов: к содержанию ↑ Минимальный размер вложенияКак правило, эта величина находится в пределах 100-1000 долларов. Случаи, когда для начала сотрудничества требуется сумма, превышающая границу 1000 долларов, — большая редкость. Ведь в таком случае управляющий усложняет себе задачу по привлечению инвесторов и, тем самым, не дает свободно распространяться положительной информации о своей работе и профессионализме. Практика показала, что идеальной минимальной суммой для начала работы с ПАММ-счетом является вложение в размере 100 долларов. Именно заветная сотня баксов обеспечивает достаточный приток инвестиций, отсеивая незначительные по объему вклады и не создавая препятствий для инвесторов, которые только начинают делать первые шаги в направлении качественного инвестиционного портфеля. к содержанию ↑ Стоимость работы управляющего счетомПожалуй, именно этот пункт оферты можно считать самым сложным и, в то же время, самым значимым, поскольку именно от него зависит будущая инвесторская доходность. Как правило, управляющие могут взимать плату за свой труд в виде комиссионных, обозначенных определенным процентом от полученной прибыли. Однако, встречаются такие ПАММ-площадки, на которых вознаграждение управляющего может быть представлено в виде:

к содержанию ↑ Период торгов и штрафыДлительность периода торгов, по завершению которого произойдет взаимный расчет между управляющим и инвесторами, а также сумма штрафа, который должны будут оплатить инвесторы в случае, если захотят досрочно вывести свои средства со счета, не дожидаясь окончания торгового периода. Учитывая активный переход большинства ПАММ-площадок на ЛАММ-схемы, в основе которых лежат агрегированные инвесторские счета и одновременное дублирование сделок, такое понятие как «торговый период» постепенно сходит на «нет». Однако на тех площадках, где им еще пользуются, его сроки устанавливаются на уровне одной недели или, максимум, месяца. Нужно отметить, что на доходность инвесторов этот показатель никак не влияет, но при этом может создать ряд сложностей для оперативного вывода инвестиций из оборота ПАММ-счета. Это, опять-таки, связано с установкой штрафов за досрочное снятие вклада. к содержанию ↑ Объемы агентских вознагражденийСуммы, которые выплачиваются управляющими агентам за проделанную ими работу по привлечению инвесторов в действующие ПАММ-счета. Инвесторов данный показатель не слишком интересует, поскольку их доходность никак от него не зависит. Все расходы, связанные с оплатой агентских, ложатся на плечи управляющего счетом, высчитываются из его комиссионных. к содержанию ↑ Памм-оферты АльпариПринимая во внимание тот факт, что именно компания «Альпари» в свое время стала одной из родоначальниц ПАММ-инвестирования как такового, будет вполне логично рассмотреть оферту на ее примере. Сотрудничество с данным брокером позволяет управляющему счетом самостоятельно настраивать лестницу минимального размера инвестиции и соответствующего уровня заработка. Всякий раз, как счет вкладчика будет достигать очередной «ступени минимума», уровень заработка по счету будет меняться в автоматическом режиме. Хотелось бы отметить, что изначально оферты по ПАММ-счетам Альпари были довольно сложными, но постепенное их упрощение привело договоры к нынешнему виду. Причем, на сегодняшний день практически полностью упразднено понятие «торговый период», а потому мы с вами, будучи инвесторами ПАММ-счетов, можем смело выводить свои деньги в любое удобное для нас время, не переживая об ограничениях и штрафах. Зарегистрировать счет в альпари к содержанию ↑ Правила формирования ПАММ-портфеляНу а теперь я предлагаю вам, дорогие друзья, перейти к практической и увлекательной части моего рассказа. Учитывая, что вы все имеете представление о том, как выбрать ПАММ-счет для инвестирования, думаю, что мы смело можем приступать к освоению метода имитационного моделирования. С его помощью у нас будет возможность приоткрыть завесу будущего и взглянуть, что произойдет с нашим инвестиционным портфелем, и, какова вероятность того или иного исхода. Но прежде, чем перейти к практическому материалу, мы, по традиции, пробежимся по теории. к содержанию ↑ ДиверсификацияНесмотря на то, что теме диверсификации я уже посвящал отдельный обзор, думаю, что среди читателей данной статьи найдутся новички инвестиционного мира, которые только начинают осваивать азы формирования инвестиционного портфеля. Именно поэтому повторюсь, что диверсификация – это один из важнейших методов снижения рисков капиталовложений, позволяющий минимизировать риски таким образом, чтобы при этом не затронуть доходность всего портфеля. Благодаря тому, что диверсификация никоим образом не влияет на доходность, она является важнейшим инвесторским инструментом. Для большей ясности предлагаю вам рассмотреть пример с двумя инвестиционными портфелями:

Таким образом, средняя доходность, на которую мы можем рассчитывать по каждому портфелю, составляет (1+1%)^50=64% в год. Казалось бы, разницы никакой. Однако проблема таится в том, что показатель средней доходности недостаточно информативен, не отображает никаких возможных рисков. Проще говоря, показатель говорит нам лишь о том, что заработок на инвестициях в размере 50% и более годовых вероятен ровно на 50%. Согласитесь, уверенность в заработке на 50% — это то же самое, что и уверенность в том, что мы станем нищими. Все мы, озвучивая желаемую сумму заработка, подсознательно присваиваем ей вероятность от 95%, а уж никак не 50%. Учитывая, что и первый, и второй портфель имеет одинаковую среднюю доходность, нам необходимо оценить его среднюю минимальную доходность. В случае со вторым портфелем этот показатель будет на порядок выше, что, в первую очередь, связано с его грамотной диверсификацией.

Именно эту «лазейку» в инвесторском сознании активно эксплуатируют компании, предоставляющие услуги доверительного управления. Все они создают массу инвестиционного инструментария из категорий «высокорискованного», «среднерискованного» и «низкорискованного», просто-напросто увеличивая его количество. В свою очередь инвесторы, помня о правиле диверсификации, смотрят на это разнообразие и думают: «А не разложить ли мне свои средства по всем ячейкам, чтобы обеспечить себе стабильную прибыль?». Если вы, глядя на предложения приглянувшегося ПАММ-счета, задали себе тот же самый вопрос, поздравляю вас! Вы ничегошеньки не поняли о диверсификации и попались на простейшую приманку компании. Если вы теряетесь и не понимаете, какие ПАММ-счета взять для диверсифицированного портфеля, то отталкивайтесь от того, что счета не должны иметь схожую динамику. Не относите весь свой капитал в руки одного управляющего, который работает сразу с несколькими ПАММами. Эта затея совершенно бессмысленна. Вам необходимо выбрать всего один, максимально подходящий для вас, счет, и вложить свои деньги в него. Открыть брокерский счет amarkets к содержанию ↑ Пример формированияНу а теперь пришло время практики. Чтобы составить свой ПАММ-портфель, вам необходимо выполнить несколько несложных действий: к содержанию ↑ Определитесь с желаемой доходностью своего портфеляЯ, например, хочу, чтобы мой портфель стал своеобразной «копилкой», которая бы обеспечивала мне стабильный и регулярный пассивный доход. То есть, иначе говоря, меня интересует такой портфель, который способен приносить максимальную среднюю минимальную прибыль. Думаю, сейчас вы все еще раз перечитали эту формулировку и все равно не до конца поняли мой каламбур. к содержанию ↑ Составьте рейтинг ПАММ-счетовОн должен состоять из 10-12 позиций, в которые вы готовы вложиться. Настоятельно рекомендую вам обратиться за помощью к сервису investflow, где вы сможете отобрать лучшие счета заинтересовавших вас брокеров. Лично я доверяю только тем вариантам, которые проработали на рынке более 1 года и сумели привлечь к сотрудничеству приличный капитал (от 100 000 долларов). Прекрасным примером, удовлетворяющим данные требования, можно считать 3-4 ПАММ-счета Альфа Форекс. к содержанию ↑ Проведение анализаПроведите дополнительный анализ статистики счета на официальном сайте брокера, убедитесь в том, что он оправдывает ваши ожидания. В данном случае нам будет необходима информация, отражающая данные уровня минимального вложения, размеров комиссионных управляющего и средней доходности всего счета. к содержанию ↑ Выставляйте значения стоп-лосс в выбранных ПАММахЗначение для начала можно выбрать равное задекларированному максимальному уровню просадки, в среднем 15-35%. Очень часто я встречал счета, которые стабильно работают год-полтора, а далее в один день делают минус 90% или ту же цифру, но в течение 2 недель, например. После выставления стопов ваши деньги будут выведены со счета управляющего на отметке, обозначенной вами. Ведь если не работать с ограничителями убытков, один такой счёт испортит всю вашу статистику за несколько месяцев или даже полгода. к содержанию ↑ Фиксация прибыли

В таблице ПАММ-счетов, где я указал потенциально удачные для инвестирования варианты, будут регулярно происходить обновления. По мере появления благоприятных условий в новых счетах, таблица будет расширяться, а вот плохо отработавшие счета будут из нее удаляться. На данный момент мой перечень выглядит таким образом.

Среди указанных мною вариантов выберите для себя от 4 до 8 счетов, которые будут использованы для создания вашего собственного инвестиционного портфеля. к содержанию ↑ РезюмеВ принципе, ответить на вопрос: «Какой ПАММ-счет лучше?» — это почти то же самое, что определить, кто сильнее – слон или, может быть, кит? У каждого брокера найдется миллион положительных отзывов и примерно столько же отрицательных, у их трейдеров ситуация будет аналогичной. Со стопроцентной уверенностью, без доли сомнения, назвать одного-единственного управляющего лучшим невозможно. Те, кто еще вчера обеспечивал высокую доходность, сегодня могут огорчить существенными убытками. Все, что я могу вам посоветовать, — проводить регулярную оптимизацию ПАММ-портфеля, анализировать работу трейдеров, хотя бы два раза в неделю. Помните, что лучший ПАММ тот, который приносит вам стабильную и устраивающую вас в плане размера прибыль. Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше! guide-investor.com Лучшие Памм-счета, отзывы, Памм инвестирование, рейтинг управляющих

Специально, для Вас мы анализируем и собираем лучшие Памм-счета. Мы понимаем насколько важно правильно выбрать управляющих Памм счетами Форекс - ведь от этого зависит получите ли Вы прибыль от своих вложений, или потеряете деньги. Только проверенные управляющие Памм-счетов, которые показывают хороший процент доходности на протяжении длительного промежутка времени. Вы можете найти отзывы на каждого управляющего, а если уже имеете опыт работы с кем-то из представленных трейдеров, пожалуйста, оцените их работу и оставьте комметарий. Это поможет будущим инвесторам выбрать прибыльный портфель Памм-счетов. Важно! Никогда не вкладывайте все средства в однин Памм-счет!

Данный рейтинг управляющих позволит, значительно снизить риски потери средств. Мы верим, что поможем Вам правильно вложить деньги в Памм Форекс, и Вы получите хороший доход от вложения! В любом случае помните: Памм-инвестирование, сопряжено с рисками потери вложений (как и в любом другом бизнесе), поэтому прежде чем принять решение инвестировать деньги в Forex, внимательно изучайте каждого управляющего.

Наша цель - максимально безопасные инвестиции! Мы тоже вкладываем собственные средства, поэтому постоянно мониторим состояние этих Памм-счетов, следите за новостями. Подробности Обновлено 23.08.2016 13:52 Просмотров: 713CAVOK Подробности Обновлено 26.05.2015 16:37 Просмотров: 1949Uspexx Подробности Обновлено 05.08.2016 13:08 Просмотров: 570Quantum x Подробности Обновлено 26.05.2015 16:38 Просмотров: 1918Zapad Подробности Обновлено 27.05.2015 13:44 Просмотров: 2185UpToWin Подробности Обновлено 26.05.2015 14:43 Просмотров: 2114Stability rating-brokers.com Лучшие ПАММ-счета на 2018 год

Приветствую, друг! Сегодня я хочу обсудить с тобой инвестиции в ПАММ-счета. Этот вид инвестиций имеет множество сторонников, но и противников инвестирования в ПАММ-счета хватает. Но куда же сегодня податься инвестору, когда фондовые рынки находятся на исторических максимумах и готовы обрушиться в любой момент, а криптовалюты уже летят в тартарары? Думаю, что ПАММ-счета могут стать неплохой альтернативой.

Сегодня я расскажу тебе о том, что такое ПАММ-счета, а также расскажу о самых привлекательных и популярных ПАММ-счетах на сегодняшний день. Что такое ПАММ-счётАббревиатура PAMM (Percent Allocation Management Module) на русский язык переводится как «Модуль Управления Распределением Процентов». То есть, ПАММ-счёт — это такой счёт на рынке Форекс, на который трейдер может принимать инвестиции от заинтересованных лиц через специальный ПАММ-сервис, предоставляемый брокером. Таким образом, инвестор, зайдя на ПАММ-сервис брокера, может выбрать себе любой приглянувшийся ему ПАММ-счёт (или несколько ПАММ-счетов), и в пару кликов инвестировать туда сумму, которую он сочтёт нужным (по суммам есть ограничения). Далее эта сумма поступит в управление трейдеру. Регулярно, по результатам торговли система в автоматическом режиме будет распределять между трейдером и инвестором прибыли и убытки, в заранее оговоренном в оферте ПАММ-счёта соотношении. Рассмотрим пример. Вася научился успешно торговать на Форексе и, дабы увеличить заработок с этого дела, создал ПАММ-счёт, в котором помимо собственной прибыли от торговли он будет получать также и процент от прибыли инвесторов, которых он сможет привлечь. Коля и Петя не умеют торговать на Форексе, но у них есть деньги, которые они бы хотели преумножить. У Коли — 2 000$, а у Пети – 6 000$. Когда ребята вкладывали эти деньги в ПАММ-счёт Васи, у него на счету было 2 000$ собственных средств. Итого, на счёте оказалось 10 000$, которые Вася мог использовать в своей торговле. Как ты помнишь, Вася является хорошим трейдером, поэтому спустя месяц он увеличил счёт на 500$, то есть, на 5%. По условиям оферты, с которой ознакомились и согласились инвесторы Коля и Петя, прибыль на данном ПАММ-счёте распределяется раз в месяц, при этом 25% от прибыли инвесторов забирает себе в качестве вознаграждения управляющий трейдер. Посмотрим, сколько же получит каждый участник данной схемы:

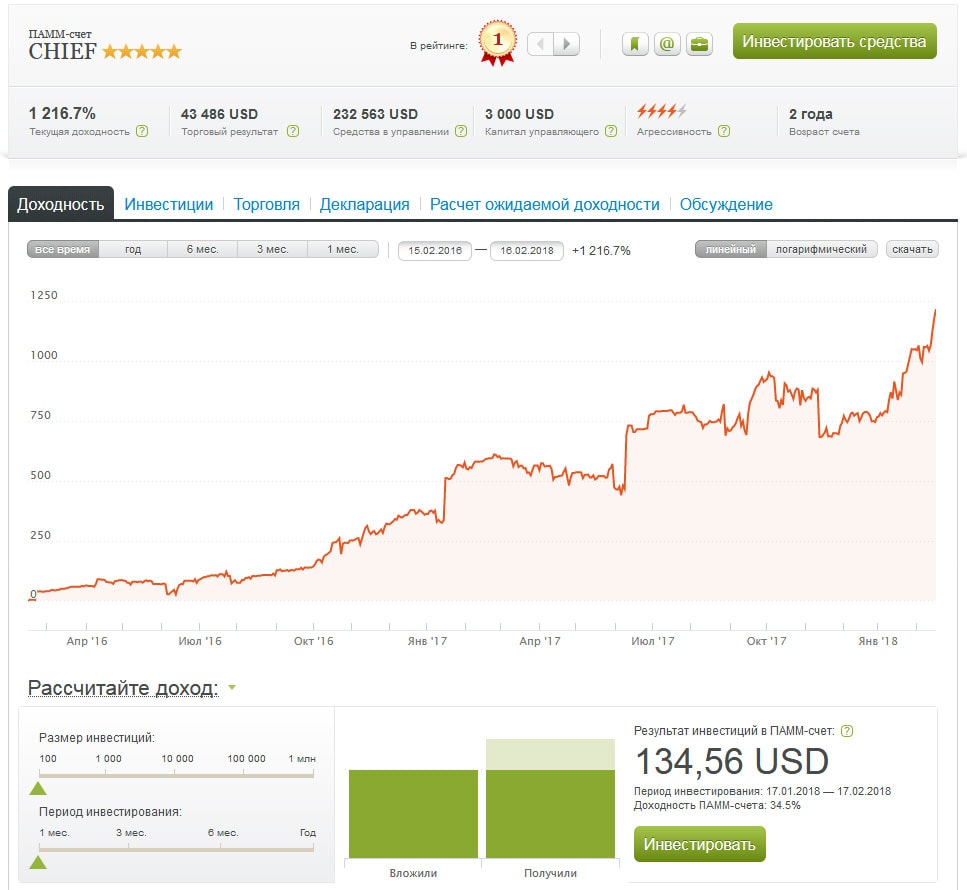

Очевидно, что такая схема выгодна всем участникам – трейдер получает дополнительное вознаграждение за торговлю, а инвесторы – пассивный доход. Чем лучше сработает трейдер – тем больше денег заработает как он сам, так и его инвесторы. В случае убытка трейдер не получит никакого вознаграждения, а сам убыток будет разделён между трейдером и инвесторами пропорционально их вкладу в счёт. То есть, если трейдер покажет 5% убытка за период, то и каждый инвестор получит 5% убытка. Думаю, со схемой работы ПАММ-счёта всё ясно. Теперь давай рассмотрим, в какие ПАММ-счета вложиться. В какие ПАММ-счета вкладыватьсяЛучшим Форекс-брокером сегодня, безусловно, является Alpari. И лучшие ПАММ-счета также расположены на Alpari. Я изучил рейтинг ПАММ-счетов этого брокера и отобрал для тебя ПАММ-счета, которые, по моему мнению, заслуживают наибольшего внимания со стороны инвесторов. Все эти счета существуют не первый год, и сумели привлечь в управление сотни тысяч долларов. Лучшие ПАММ-счета на 2018 год

Lucky Pound Объём средств на счёте: 600 000$ Стратегия: торговля роботом в периоды возрастающей волатильности по некоторым парам, с обязательным выставлением стоп-лоссов Доходность за последние 12 месяцев: 48.3% Максимальная просадка за последние 12 месяцев: 14.7% Вознаграждение управляющего: 50% от прибыли Выплата вознаграждения управляющему: раз в месяц Минимальный депозит: 50$ Средства управляющего: 4 600$ Количество инвесторов: 2 800 Средний депозит: 210$ Доля самого крупного инвестора: 12 000$ Цифры округлены На мой взгляд, лучший ПАММ-счёт для долгосрочных инвестиций. Трейдера зовут Александр, зарегистрирован на площадке под ником warlock279. Александру около 40 лет, на Форексе он с 2008 года. Как говорит сам Александр, получать стабильную прибыль он начал только тогда, когда осознал неизбежность просадок при торговле. На счёте используется очень грамотная торговая стратегия, основанная на входе в рынок при появлении сильных импульсов и дальнейшей торговли с расчётом на их продолжение. Expensivebuyer Объём средств на счёте: 480 000$ Стратегия: довольно агрессивная торговля при помощи механической торговой системы, включающей в себя около дюжины роботов Доходность за последние 12 месяцев: 536.3% Максимальная просадка за последние 12 месяцев: 62.4% Вознаграждение управляющего: 50% от прибыли Выплата вознаграждения управляющему: раз в месяц Минимальный депозит: 50$ Средства управляющего: 9 300$ Количество инвесторов: 2 000 Средний депозит: 230$ Доля самого крупного инвестора: 24 000$ Цифры округлены Один из старейших ПАММ-счетов Alpari. При этом, он является безусловным лидером по общей доходности – за 8 лет и 5 месяцев управляющий умудрился заработать своей торговлей 80 385.4%! Торговля очень агрессивная, однако, управляющий очень грамотно использует мани-менеджмент, благодаря чему счёт существует столь продолжительное время. Инвестиции в этот счёт подойдут только терпеливым долгосрочным инвесторам, ведь просадка на счёте может продолжаться годами, как видно из графика. Особенно хорошо это видно, если посмотреть логарифмический график доходности. Зато, как видно из того же графика и доходности, терпение инвесторов этого ПАММ-счёта окупается с лихвой. У управляющего есть два аналога этого ПАММ-счёта с более выгодными для инвесторов условиями – MTS.MM_ver.2 и MTS.MM_ver.3, а также счёт с уменьшенными в 2 раза рисками (и, соответственно, доходностью) – MTS.Low risk. Treasures dragon Объём средств на счёте: 370 000$ Стратегия: торговля роботом Доходность за последние 12 месяцев: 572.2% Максимальная просадка за последние 12 месяцев: 42% Вознаграждение управляющего: 20-50% от прибыли, в зависимости от суммы депозита Выплата вознаграждения управляющему: раз в месяц Минимальный депозит: 50$ Средства управляющего: 9 900$ Количество инвесторов: 940 Средний депозит: 400$ Доля самого крупного инвестора: 19 000$ Цифры округлены Не путать с легендарным ПАММ-счётом Сокровища Дракона, который многие годы кормил инвесторов на Альфа-Форексе, а после закрытия площадки в России открыл ПАММ-счёт в оффшорной дочке Финама – Just2Trade. Здесь другой управляющий, другая стратегия, но счёт тоже имеет шансы стать легендарным. Управляющему около 35 лет. Утверждает, что был управляющим счёта Money Train NEW – довольно успешного ПАММ-счёта у обанкротившегося брокера RVD Markets. Вот ссылка на мониторинг того счёта – myfxbook.com/members/Train/money-train-new/1208298. На счёте ведётся довольно агрессивная торговля. Это нужно учитывать при инвестировании в данный ПАММ-счёт, ведь есть вероятность поймать ощутимую просадку. Также, нужно учитывать, что счёт относительно молодой, и вполне может преподнести «сюрпризы». Самым отчаянным инвесторам управляющий предлагает аналог данного ПАММ-счёта с увеличенными рисками (и, соответственно, доходностью) – Black dragon. Veselka 1 Объём средств на счёте: 380 000$ Стратегия: торговля роботом, по большей части ночная Доходность за последние 12 месяцев: 98.5% Максимальная просадка за последние 12 месяцев: 29.1% Вознаграждение управляющего: 50% от прибыли Выплата вознаграждения управляющему: раз в месяц Минимальный депозит: 50$ Средства управляющего: 3 100$ Количество инвесторов: 2 700 Средний депозит: 140$ Доля самого крупного инвестора: 13 000$ Цифры округлены Счёт на днях отметил своё двухлетие. За эти два года управляющая смогла доказать, что психологически устойчива и умеет работать с большими объёмами торговли. Управляющая имеет множество копий данного счёта. В общей сложности, на её ПАММ-счетах на площадке Alpari находится не менее миллиона долларов. Управляющая очень активно общается с инвесторами на форуме, в ветке ПАММ-счёта, что, безусловно, является плюсом. При открытых сделках управляющая закрывает приём инвестиций. Premium Trading Asia Объём средств на счёте: 370 000$ Стратегия: консервативная торговля роботом на австралийской и азиатской сессиях на 6 валютных парах Доходность за последние 12 месяцев: 274.2% Максимальная просадка за последние 12 месяцев: 25.4% Вознаграждение управляющего: 25-50% от прибыли, в зависимости от суммы депозита Выплата вознаграждения управляющему: раз в месяц Минимальный депозит: 50$ Средства управляющего: 67 000$ Количество инвесторов: 960 Средний депозит: 310$ Доля самого крупного инвестора: 30 000$ Цифры округлены Управляющий ведёт относительно консервативную торговлю ночным роботом, на которой умудряется делать сотни процентов годовых. Счёт относительно молодой, но имеет большие перспективы. ЗаключениеКак видишь, инвестируя в ПАММ-счета, можно обеспечить себе неплохой пассивный доход. Главное в этом деле – правильно выбрать счёт. Не забывай о золотых правилах инвестора, и диверсифицируй риски. Инвестируя в несколько ПАММ-счетов, отдавай большую часть средств консервативным счетам с большой историей торговли. Ну и помни, что инвестирование в ПАММ-счета несёт в себе риски. Доброй прибыли! Перейти в рейтинг ПАММ-счетов Alpari

Регистрация в Alpari

alphainvestor.ru Лучшие памм счета Альпари. Как правильно выбирать управляющих? | SharkFXОдин из читателей прислал следующий вопрос: Доброго времени суток. С недавнего времени очень заинтересовался инвестициями в ПАММ-счета. Выделив небольшой капитал решил приступить. Прочитал у Вас две интересные статьи:

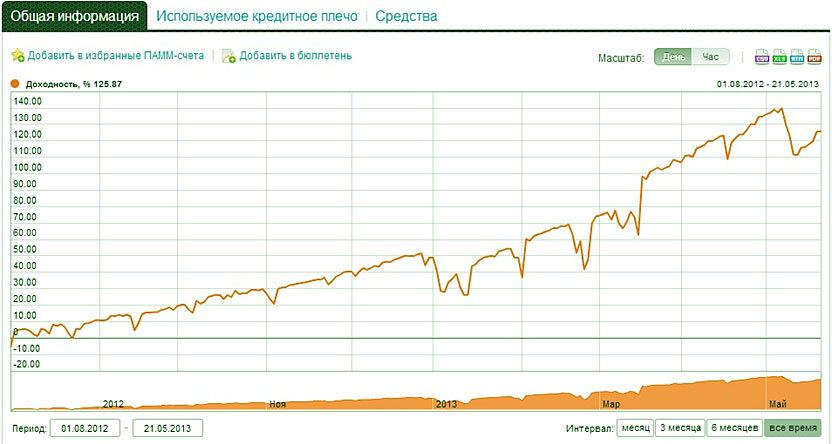

И у меня возник вопрос: Как все же выбрать ПАММ-счет? Какие ПАММ-счета Вы могли бы порекомендовать? П.С. Пока капитал до 500$ Начал отвечать и понял, что в рубрике «вопросы» мой ответ уже не помещается, поэтому пришлось написать отдельную статью по данному вопросу. Теперь по сути… Существует огромная пропасть между желаниями инвестора и возможностями управляющего. Первые желают получать регулярный доход при минимальных рисках (отсутствующих просадках). А управляющие, в свою очередь, не могут заработать больше, чем им это позволяет рынок. А рынок, между прочим, иногда еще и отбирает. Т.к. среднестатистический инвестор не понимает того, что просадка по счету (в рамках заявленного) — это нормально, он предпочитает вкладывать деньги только в те счета, которые соответствуют описанным выше желаниям. Некоторые трейдеры, увидев наличие спроса на «без рисковые счета», пытаются различными ухищрениями удовлетворить запросы инвесторов. В основном в ход идут методы мани-менеджмента, направленные на «откладывание убытка», то есть мартингейл, усреднение и т.д. С их помощью у трейдера получается временно показать «плавную» доходность и собрать большой объем средств в управление. Однако, рано или поздно, «отложенный убыток» таки случается, и трейдер теряет даже больше, чем заработал (в абсолютном выражении). Так вот, моя задача научить вас отсеивать такие счета, т.к. именно они на первых порах наносят наибольший урон вашему капиталу. А в дальнейшем вы и сами научитесь выбирать для себя самые лучшие ПАММ-счета. Но не только в выборе кроется успех инвестирования, многое еще зависит и от правильно поставленных целей. Другими словами, ваш доход также зависит от вашей стратегии инвестирования. Стратегия инвестированияРешите для себя, какой процент на капитал вы хотели бы получать ежегодно. Настоятельно советую: прежде всего необходимо убавить свой аппетит и смотреть на ситуацию трезво. При всех стараниях у вас не получится заработать на памм счетах более 40-80% в год, и это — при наиболее благоприятном сценарии. Диверсификация, или, по-простому, «количество управляющих в вашем портфеле». Здесь необходимо найти золотую середину. Чрезмерная диверсификация приводит к включению в инвестиционный портфель не эффективных управляющих. Иногда это еще называют «диверсификацией ради диверсификации». Как следствие — сильное снижение доходности в целом. С другой стороны, если управляющих будет несколько, один из них (в случае просадки) может сильно повлиять на общую доходность, а это не очень хорошо. Поэтому лучше всего выбрать 15-20 управляющих и работать только с ними. Стартовый капитал. Немножко математики… 20 процентов в год на 1 млн. это $200 тыс., а те же 20 процентов от одной тысячи — это всего-то $200. Вывод: чем больше капитал, тем более консервативную стратегию вы можете себе позволить. Но и пытаться превратить $1000 в целое состояние не стоит. Кстати, возвращаясь к вопросу нашего читателя… Начиная инвестировать с $500 будет сложно достигнуть приемлемого результата, если учитывать соотношение потраченного времени и полученного дохода. Если вы за год увеличите свой капитал на 50%, что есть очень хорошо, то вы заработаете всего лишь $250. Сами понимаете, что потратив это время на любую другую работу вы бы заработали гораздо больше. Поэтому такой стартовый капитал годится только для знакомства с ПАММ-счетами. Чтобы «ощутить» прибыль необходимо вложить сумму от $10 тыс. Критерии для выбора ПАММ-счетаМногое можно сказать об управляющем, исходя только из его графика доходности, а у нас есть еще множество других критериев. Предлагаю рассмотреть именно те, на которые действительно стоит обращать внимание: Возраст счета. В первую очередь смотрите именно на этот показатель. Он отлично отсеивает еще не состоявшихся управляющих. Многим трейдерам удается показать прибыльную торговлю на протяжении нескольких месяцев. Потом, обычно, наступает период испытаний, например, несколько убыточных сделок подряд, или целая серия. Половина трейдеров, к сожалению, не справляется с этим испытанием и теряет деньги. Поэтому не пытайтесь угадать, какой трейдер «выживет», а просто выбирайте из тех, кто уже прошел не одно такое испытание. Я рекомендую рассматривать ПАММ-счета с возрастом от 1 года и, только в редких случаях, с 6 месяцев. Наличие работающей стратегии. При выборе ПАММ-счета следует отличать тех, кому просто повезло, и тех, кто действительно умеет прогнозировать движение цены. В первом случае неизвестно, чем бы все закончилось, если бы цена таки не двинулась в нужном направлении. Во втором случае все выглядит куда более надежно. Не агрессивный манименеджмент. Избегайте управляющих, использующих мартингейл и усреднения. Еще никому не удалось заработать с помощью этих методов в долгосрочной перспективе, и не надейтесь, что вам, или управляющему повезет. Мартингейл очень легко определить по таким признакам: Избегайте «красоты» на графике. График доходности должен быть восходящим, но хаотичным. Если вы видите какую-то закономерность в росте депозита, или в регулярности сделок — стоит задуматься. Например, если в каждой сделке управляющий зарабатывает одинаковое количество процентов, — значит он недополучает прибыль, т.к. слишком рано ее фиксирует. Любой опытный трейдер вам скажет, что нельзя получать одинаковый доход в каждой сделке, т.к. его величина зависит от рыночной ситуации на момент открытия сделки. Второй пример красоты — это сделки по расписанию. Никогда опытный трейдер не будет открывать сделки в заранее указанное время, т.к. он не может гарантировать, что в Пн. в 12:00 будет однозначный сигнал для открытия сделки. Кстати, именно по такому принципу я и делаю свои прогнозы (В Пн. в 12:00) и, признаться, это очень действует на нервы, когда надо сделать прогноз, а на графике ни одной зацепки… На своем же ПАММ счете я торгую только тогда, когда есть сигнал. Бывают даже ситуации, когда в понедельник я опубликовал нисходящий прогноз, а во вторник по сигналу покупаю… и я вам скажу, что очень сложно принять такое решение. По факту ты признаешь, что одно из твоих действий (либо прогноз, либо сделка) ждет неудача. Просадки. Обязательно изучайте поведение управляющего в моменты предыдущих просадок, т.к. это наиболее сложный и стрессовый момент для трейдера. Если идет плавное восстановление, значит управляющий стабилен, если с просадкой увеличивается нагрузка на депозит, лотность сделок, или просто доход в одной сделке — значит управляющий крайне сложно справляется с убытками и, вполне вероятно, может в следующий раз сорваться. Только тот трейдер, который уверен в своей стратегии, способен без каких-либо последствий пережить просадку. Все остальные будут стараться побыстрее избавиться от «назойливого» убытка. Кроме того, смотрите и на размер самой просадки. Если в какой-то момент она превышала 30%-35%, то в такой счет не стоит вкладывать деньги. Если просадка больше 35%, то в момент, когда она наступит, вам будет сложно отличить ее от слива счета. Архив счетов. Практически у каждого управляющего есть архив счетов. Он также может поведать многое… Если там один-два не очень успешных счета — ничего страшного, у каждого бывают неудачи, но если там десятки, а то и сотни закрытых убыточных счетов, то не стоит надеяться, что текущий счет не окажется в том же месте, где и остальные. Ну и небольшая рекомендация для инвесторов: Выбрали управляющего — не стоить сразу выводить деньги при малейших намеках на убыток. Пока он торгует в рамках декларации и заявленной просадки — все нормально, а если начнет нарушать — вот тогда можете выводить. График доходности идеального управляющегоВ моем понимании идеальный управляющий — это тот, который использует прибыльную закономерность, не прибегает к сложным видам мани-менеджмента, а также психологически устойчив. Вот как должен выглядеть график доходности управляющего, который соответствует данным критериям: Что характерно, мы видим наличие просадок и их постепенную отработку. Именно так и должен поступать опытный управляющий. Рекомендуемые памм счета. Мой рейтингНа данный момент мне не приходилось инвестировать в ПАММ-счета Альпари, но я могу выделить те, которые лично мне понравились. #1 - Lucky Pound - $946 тыс. Самый крупный на данный момент счет в Альпари. Можно вложить до 10% . #2 - Sphere - $530 тыс. Более агрессивная версия Lucky Pound. Рекомендуется вложить до 5% своих средств. #3 - Gemmaster — $450 тыс. инвестиций. На данный момент есть небольшая просадка, однако управляющий данным счетом показал свое умение преодолевать такие ситуации. Можно вложить до 5% от общего капитала. #4 - Cobalt - $330 тыс. Хороший рисковый счет. Рекомендуемые инвестиции до 3% от капитала. #5 - Moriarti - $240 тыс. Рекомендуемый депозит — до 5% от капитала. #6 - CAVGROUP PAMM INVESTA - $91 тыс. Уверенная торговля, хорошая доходность. До 5% от капитала. #7 - Elektronik - $86 тыс. Приемлемая доходность при минимальной просадке. Есть периоды длительного отсутствия сделок. Инвестиции до 5%. #8 - Fx10 - $26 тыс. Еще один консерватвный счет с доходом около 40% в год. В основе стратегии — price action. Насколько это правда — неизвестно. Можно вложить от 5 до 10%. #9 - CAVOK - $18 тыс. Интересный управляющий, как и его стратегия. Помню, читал его ветку на форуме, еще как только он открыл свой счет. Торгует на полуавтомате, сделки закрывает переворотом (открывает противоположную позицию). Можно вложить от 5 до 10% от общей суммы портфеля. #10 - Volumetrader - $9 тыс. Консервативный счет. Судя по названию в основе стратегии лежит анализ объема торгов. До 10% от капитала. Вот такой получился развернутый ответ на небольшой вопрос. Кстати, вопрос тем, кто уже инвестирует в ПАММ-счета. Входят ли рекомендуемые мной управляющие в ваш портфель? Спасибо, что интересуетесь! С уважением, автор блога SharkFXFacebook0 Twitter0 Вконтакте0 Google+0 sharkfx.ru Лучшие ПАММ счета: как правильно их выбирать?Приветствую вас, уважаемые коллеги-инвесторы и все, кому интересен мир финансов! Вообще, я не очень люблю писать на эту тему, но отзывы о предыдущих выпусках на эту тему не оставили мне выбора... На рубеже XX и XXI веков часто можно было слышать, что от безденежья российские учёные стали спекулянтами. Рискну предположить, что очень скоро мы станем свидетелями рождения нового тезиса: «Внедрение информационных технологий превратило российских спекулянтов в учёных». Вы сомневаетесь? Тогда эта статья для вас: лучшие ПАММ счета. И снова о рейтингеО том, что это такое вы уже знаете. Как уже раньше было показано в статье, посвящённой лучшим ПАММ счетам Альпари, высокое место в рейтинге счетов не всегда говорит об эффективной стратегии управления. Рейтинг формируется согласно наибольшим темпам роста капитала, без учёта просадок и риска. Возраст счёта в рейтингах вообще не учитывается, хотя грамотный инвестор без такой информации никогда не станет принимать решение. Ещё более трудный выбор приходится делать тем инвесторам, которые рассматривают различные популярные ПАММ площадки. Наша задача сейчас – показать в общих чертах процесс отбора кандидатов на инвестирование.

Самый главный показатель, находящийся в основе рейтингов – доходность. Но поскольку вознаграждение управляющего резко снижает доходы инвесторов, разумно иметь возможность сортировки счетов с учётом эффективной доходности. Такая возможность имеется в pammin.ru – у проекта-партнёра брокера Альпари. Здесь строится свой рейтинг ПАММ счетов Альпари с учётом доходности инвестора и коэффициента Калмара, который равен отношению средней геометрической доходности счёта к максимальной просадке за весь период. Коэффициент Калмара доступен для просмотра только в расширенной версии рейтинга (отдельный пункт в меню). В данном случае, в расчёте коэффициента Калмара учтено вознаграждение управляющего. Итак, перед нами идеальный рейтинг (в сравнении с тем, что есть на сайте самого брокера)) ПАММ счетов Альпари в порядке убывания коэффициента Калмара. На момент написания статьи первая десятка выглядела так:

Ищем и находимОбращает на себя внимание разнообразие критериев выборки и наличие всей информации, критичной для инвесторов. Давайте посмотрим, что предлагает лидер рейтинга – Stability. АльпариЕсли кликнуть на названии, откроется страница «Показатели ПАММ счёта». Годовая доходность 93% при максимальной просадке 15%. Отношение этих показателей, равное 6,2, здесь названо «Доход/риск». Строго говоря, именно этот показатель и называется коэффициентом Калмара, но для удобства инвесторов в нём учтена комиссия управляющего, поэтому публикуемое значение коэффициента меньше 1. Единственный тревожный момент у лидера рейтинга – кредитное плечо несколько раз превышало 200, а максимальное его значение равно 317, что говорит о серьёзных усреднениях открытых позиций. К чести управляющего, такой стиль торговли был характерен только для раннего этапа:

Со всех точек зрения, счёт интересный для инвестирования. Однако, в тематическом разделе форума инвесторов mmgp.ru (Инвестирование в ПАММ-счета) он даже не представлен. Пока что возьмём его на заметку, но попробуем найти что-нибудь достойное для сравнения. В этой же ветке, если рассматривать сообщения от управляющих и отзывы 2016 года, выделяется счёт на Альпари под названием ROBOT_CONSERVATIVE. Его управляющий с ником Profit Trader даёт такую информацию: торговая стратегия основана на сеточном принципе и применяет принцип Мартингейла, сделки совершаются торговым роботом. Отмечается также, что просадка не должна превышать 20-25%. Так ли это, мы сейчас узнаем. Смотрим уже знакомый рейтинг на Pammin. Вот этот счёт:

Огромная июльская просадка лишь чудом не свела на нет всю предыдущую работу. К сожалению, применяется слишком агрессивный стиль торговли и этот счёт – явно не кандидат на инвестирование. Теперь интересно посмотреть, что можно найти на ПАММ площадках у других брокеров рынка форекс. Наиболее популярные площадки предоставляют InstaForex и FXOpen. InstaForexСмотрим верхние позиции рейтинга InstaForex:

По логике, миниатюра с изображением графика доходности должна давать основную первичную информацию для анализа. Поскольку самый красивый график имеет счёт bgal01, с него и начнём. Кликаем на его номере для перехода на страницу с детальной информацией. А на ней что-то явно не то:

И при этом практически тот самый график прибыли в процентах:

Непонятно, как можно совместить неуклонный рост доходности с практически неизменным балансом. К сожалению, компания InstaForex не считает нужным поделиться с трейдерами и инвесторами хотя бы общими принципами, на которых основан расчёт рейтингов и математикой, лежащей в основе статистики по счетам. Но можно предположить, что такая загадка объясняется элементарной недоработкой. Например, не учитывается снятие со счёта. В таком случае, рост прибыльности будет результатом восстановления капитала на фоне временно сократившейся базы. Как бы то ни было, но полное отсутствие детализации выводит ПАММ счета от InstaForex за пределы рассмотрения. Переходим к брокеру FXOpen. FXOpenРейтинг ПАММ счетов этого брокера прекрасно структурирован. Здесь учитывается и фактор восстановления (отношение абсолютной прибыли к максимальной просадке), и коэффициент Шарпа, и коэффициент Калмара. Однако, обилие числовой информации сопровождается графическими миниатюрами лишь в общей версии рейтинга. В расширенной версии графиков уже нет. Отсортируем счета в порядке снижения коэффициента Калмара, коль скоро этот параметр даёт достаточно объективную картину доходность/риск:

На 1 месте в рейтинге по значению этого коэффициента оказывается счёт КОСМОС, причём с большим отрывом от конкурентов. Давайте ознакомимся с ним подробнее. Однозначным минусом является то, что счёт крайне молодой. Он создан 18.03.2016. За такой короткий срок невозможно набрать статистику, достаточную для принятия инвестиционного решения. Тем не менее, посмотрим детализацию счёта.

График доходности интересен тем, что правая шкала показывает доходность самого счёта, а левая – доходность для инвесторов. Очень наглядное представление информации, которое стоит перенять и другим брокерам форекс, предоставляющим ПАММ площадки. Такой разброс значений доходности объясняется высоким процентом вознаграждения управляющего, достигающим 50% прибыли. Красной точкой помечена дата, с которой начат приём инвестиций. Таким образом, наиболее активный рост доходности пришёлся на предшествующий период. А вот что можно узнать из графика просадок:

Интересно, что при резком спаде доходности, наибольшие просадки пришлись на инвестиционный период. Наконец, полную картину даёт график загрузки депозита:

Судя по очень высоким максимальным значениям, управляющий может использовать стратегию Мартингейла. К сожалению, описание торговой системы, хотя бы в общих чертах, на этой площадке не предусмотрено. Что касается показателей остальных счетов в этом рейтинге, их инвестиционная доходность оказывается даже ниже банковских процентов по вкладам. Увы, практически идеальная проработанность ПАММ сервиса перекрывается отсутствием эффективных управляющих. Итак, по качеству представления информации о ПАММ счетах из рассмотренных брокеров лидирует Альпари, с оговоркой, что делается это через партнёра компании. Зато при анализе счёта на сайте pammin.ru автоматически открывается и сайт Альпари. InstaForex вообще не даёт возможности провести подробный анализ, а в прекрасно выполненном рейтинге FXOpen не оказалось ни одного интересного счёта. Останавливаемся на Альпари. Уже рассмотренный счёт Stability предлагает очень приличную доходность (даже с учётом вознаграждения управляющего) при вполне допустимой максимальной просадке и подходит для инвестирования:

ПослесловиеЭто небольшое исследование для нас интересно даже не столько тем, что стали появляться грамотные и надёжные управляющие, сколько тем, что доступная для инвестора информация на ПАММ площадках постепенно превращается в полноценный профессиональный инструментарий. Это позволяет надеяться, что у ПАММ счетов в русском форексе большое будущее. Подписывайтесь на новости моего блога и повышайте свой профессиональный уровень! capitalgains.ru ПАММ счета — как выбрать управляющего? Рейтинг лучших управляющих ПАММ счетов на примере брокера АльпариКак выбрать управляющего ПАММ счета, чтобы получать прибыль продолжительное время? Какие ПАММ счета и ПАММ управляющие наиболее прибыльные? Как не допустить ошибок при выборе ПАММ счета и не вложить деньги в убыточный проект? Ведь ПАММ счета сегодня, это один из самых выгодных видов инвестиционной деятельности. Здесь главное – правильно реализовать свои возможности, а как это сделать мы вам сегодня и расскажем.

Как выбирать посредством рейтинга ПАММ счета?Первым делом, при выборе ПАММ счета следует обратить внимание на его срок существования, ведь успешные ПАММ управляющие торгуют на протяжении многих лет. Если какие-то ПАММ счета вам приглянулись, но время их жизни менее полугода, то спешить не следует, лучше немного обождать и приглядеться. Грамотные ПАММ управляющие на биржах России никуда не пропадут. Ну, а если вы увидите, что какой-либо из них слился, то будете себя благодарить, что не вложились в убыточный проект. Далее обратите внимание на уровень просадок. Если ПАММ управляющие сливают до 90% депозита, а потом каким-то чудесным образом восстанавливают счет и начинают зарабатывать, то специалисты не рекомендуют вкладывать свой капитал в такие ПАММ счета, так как подобное восстановление является простым везением, которое как вы понимаете случается не часто. Некоторые из опытных инвесторов также рекомендуют обращать внимание на процент собственных средств, которые ПАММ управляющие вкладывают в ПАММ счета. Но многие к данному критерию относятся скептически, так как большой собственный капитал управляющего не является доказательством его хорошей торговли. С чем мы полностью согласны. Тогда, как выбрать управляющего, который действительно умеет торговать? В этом, вам поможет рейтинг лучших управляющих у брокера Альпари. Как выбрать управляющего ПАММ счета по рейтингу?Итак, чтобы выбрать прибыльные ПАММ счета, необходимо изучить рейтинг лучших управляющих. Рассмотрим на примере брокера Альпари, одной из крупнейших компаний России, предоставляющей возможность инвестиций в ПАММ счета.

Общий рейтинг лучших управляющих, от компании Альпари содержит информацию, основанную на истории их торговли у данного брокера. Целью данного рейтинга, является выделение лучших ПАММ управляющих, заслуживающих наибольшего доверия для потенциальных инвесторов. В статистике счета учитываются риски, также средняя доходность, сроки работы и другие показатели всех когда-либо открытых управляющим ПАММ счетов, включающих тех, которые он уже закрыл. А вот сумма инвестиций и численность инвесторов, плюс комиссионные, берутся лишь по действующим счетам. В рейтинг лучших управляющих у нашего брокера Альпари, входят лишь те, кто соответствует этим условиям:

ПАММ счета и их управляющие в Альпари: как выбрать? Выбор ПАММ счета и его управляющих – советы опытных инвесторовИтак, о том, что первым делом при выборе нашего ПАММ счета следует изучать рейтинг лучших управляющих мы знаем. Но как выбрать управляющего из текущего рейтинга, который бы действительно соответствовал необходимым нам критериям? Для этого обратимся к советам опытных инвесторов. Доходность, которую показывали нам ПАММ управляющие еще в прошлых периодах, вероятно такой уже не останется. Хотя вы скажете: «Глаза ведь не врут!». Дело здесь в том, что графики доходности рассчитаны по методике сложных процентов, иначе сказать, прибыль постоянно реинвестируются. Эта фишка инвесторам известна, а вот новички на нее еще часто попадаются. Теперь рассмотрим на реальном графике доходности, одного из лидирующих управляющих ПАММ счетов.

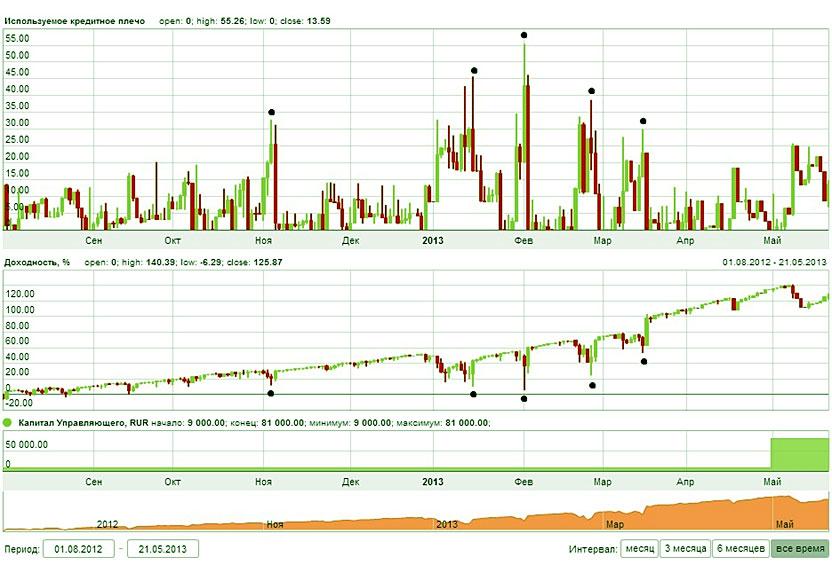

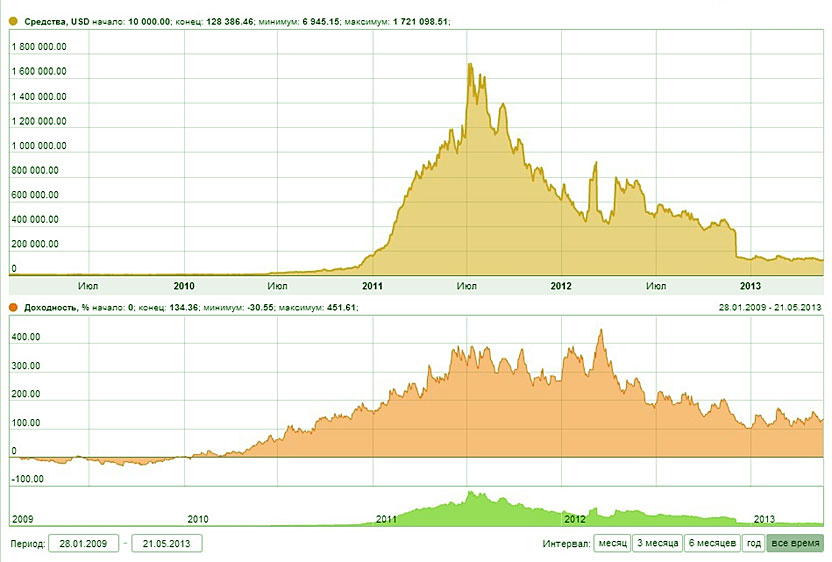

Приблизительно за два года (точка № 1) доходность составила 500%, другими словами за год 250%. И за второй год – увеличилась до 800%, то есть еще на 300%. Следующий аспект – кредитное плечо Здесь необходимо понимать, что размер плеча полностью зависит от размера торговых оборотов. Другими словами, чем больше будет совершать трейдер сделок (увеличивая за месяц их объем), тем меньше наш размер плеча. Допустим: с 1:500 плечо может снизится до 1:25. Таким образом, поступает большинство брокеров, так как предоставлять большие кредиты на существенные суммы никто не собирается. Какое влияние все это оказывает на инвестиции в ПАММ счета?Ведущие ПАММ управляющие, со временем начинают привлекать больше инвестиций, за счет чего увеличиваются среднемесячные обороты, а значит размер плеча будет постепенно уменьшаться. И так далее! То есть если в предыдущих периодах можно было открывать ордера больших объемов, то с уменьшением размера плеча, такой возможности не будет. Как известно, в мониторинге любого ПАММ счета имеется специальная вкладка, которая называется «Используемое плечо». И как утверждают опытные инвесторы, эта информация при выборе ПАММ счета и наконец, его управляющего может принести очень много пользы. Давайте рассмотрим в примере:

График выше, показал хорошую доходность, а просадки небольшого размера если и присутствуют, то они не продолжительные. Теперь входим во вкладку «Используемое кредитное плечо» и наблюдаем следующее:

На нижнем графике показана доходность, которая практически не отличается от первого графика. На графике сверху указана загрузка депозита. Черными точками, мы специально отметили самые интересные моменты – максимальные просадки, сопровождающиеся максимальными загрузками нашего депозита. Это указывает на то, что в период просадок, когда размер депозита уменьшается, управляющий занимается наращиванием позиционных объемов – убыточная стратегия. Специалисты не рекомендуют инвестировать в такие ПАММ счета. Поэтому перед выбором управляющего по ПАММ счету, не забывайте воспользоваться вкладкой «Используемое кредитное плечо», она на многое открывает глаза.Следующий совет – инвестируйте на просадках Если вы выбрали управляющего, оценили и поняли его методы торговли, а также уверены, что он будет в дальнейшем показывать неплохие результаты, то чтобы инвестировать в его счет – ждите просадок. Как вы понимаете, даже опытные трейдеры не застрахованы от просадок, это рынок. Но это не означает, что при просадке опытный управляющий сольет весь депозит. Здесь все с точностью до наоборот – когда график доходности продолжительное время движется по восходящей, то в ближайшее время следует ждать просадки. Вот в момент просадки и следует инвестировать, так как за просадкой опять последует длительное восхождение. Но большинство неопытных инвесторов это не учитывают и вкладываются на пике доходности, а выходят соответственно в просадках. Вот один из отличных примеров, как действовать не следует:

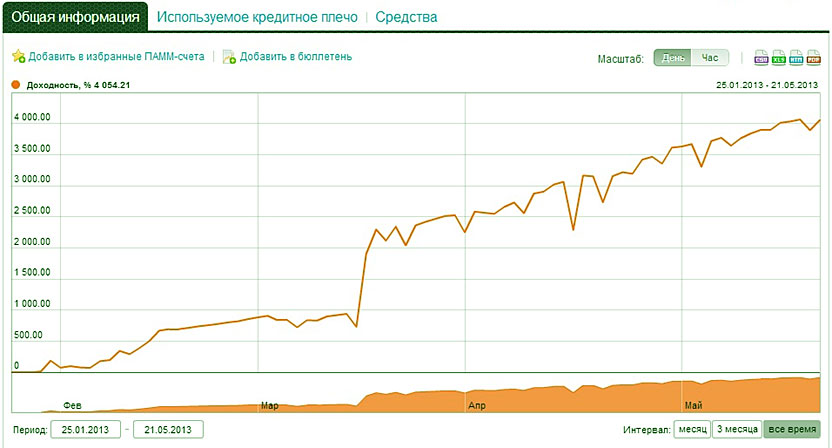

На нижнем графике, мы видим доходность счета, а вот на верхнем будет изменение средств. Можно заметить, что в 2011 году начинается резкое вливание средств так как за предыдущий год просадки, практически отсутствовали, что и привлекло инвесторов. Рост продолжался до середины 2011 года, но при первой же более-менее серьезной просадке большинство инвесторов из этого счета вышло. То есть вклад был сделан на пике, а выход в просадке. Таким образом, они ничего не заработали. Поэтому опытные инвесторы, рекомендуют вкладывать в ПАММ счета на просадке и выходить из них на пиках доходности.Не выбирайте в ПАММ рейтинге «космонавтов»Если перед вами стоит вопрос, как выбрать управляющего ПАММ счета, то опытные специалисты рекомендуют избегать так называемых «космонавтов». Космонавты, это ПАММ управляющие, которые смогли буквально в считанные дни показать архи высокую доходность. Как вы понимаете, это не является профессионализмом, а попросту банальная раскрутка для выхода на лидирующие позиции в рейтинге. Ниже, вы можете видеть один из примеров такого «космического» счета:

Как видите, за каких то 4 месяца управляющий этого ПАММ счета добился доходность, превышающую 4 000%. Ну прямо сказка какая-то! В целом, необходимо изучить рейтинг лучших управляющих, выбрать наиболее понравившегося, понять его торговые принципы и конечно же связаться с ним лично, чтобы расспросить обо всех нюансах. Ну а если он отвечать скрытно, мотивируя «секретностью» методов торговли, либо вообще не сможет внятно объяснить что-либо, то не спешите инвестировать в его счет, а обдумайте все еще несколько раз. Как правило, опытные ПАММ управляющие, даже в нескольких словах могут объяснить то, какими методами в торговле они пользуются, так как знают, что серьезный инвестор никогда не вложит собственные средства в непонятно что.  infofx.ru

|

В качестве такого договора выступает оферта, которую управляющий счетом предлагает инвесторам на безальтернативной основе. Ответственность за соблюдение данного соглашения полностью ложится на плечи брокера, которому принадлежит ПАММ-счет.

В качестве такого договора выступает оферта, которую управляющий счетом предлагает инвесторам на безальтернативной основе. Ответственность за соблюдение данного соглашения полностью ложится на плечи брокера, которому принадлежит ПАММ-счет.

Несмотря на свою простоту, этот метод обрел невиданную популярность. Только подумайте, для того, чтобы быть успешным инвестором, вам достаточно не класть все яйца в одну корзину. Составляйте портфель таким образом, чтобы доходность активов, составляющий его, была независимость друг от друга. Если же вы не в состоянии удовлетворить этому требованию, то снизить риски вам не удастся даже тогда, когда в портфеле будет находиться тысяча активов.

Несмотря на свою простоту, этот метод обрел невиданную популярность. Только подумайте, для того, чтобы быть успешным инвестором, вам достаточно не класть все яйца в одну корзину. Составляйте портфель таким образом, чтобы доходность активов, составляющий его, была независимость друг от друга. Если же вы не в состоянии удовлетворить этому требованию, то снизить риски вам не удастся даже тогда, когда в портфеле будет находиться тысяча активов. Поймите, что цель фирмы – собрать максимальное количество денег на счету. Если же клиент готов вкладываться в предприятие только при условии диверсификации, то нужно создать для него все необходимые условия.

Поймите, что цель фирмы – собрать максимальное количество денег на счету. Если же клиент готов вкладываться в предприятие только при условии диверсификации, то нужно создать для него все необходимые условия. Проще говоря, меня интересует такая средняя минимальная прибыль, которая позволит мне выжать весь максимум доходности по моему портфелю при уровне риска равному константе. Советую вам последовать моему примеру и собрать свой собственный консервативный портфель – с небольшой, но стабильной прибылью.

Проще говоря, меня интересует такая средняя минимальная прибыль, которая позволит мне выжать весь максимум доходности по моему портфелю при уровне риска равному константе. Советую вам последовать моему примеру и собрать свой собственный консервативный портфель – с небольшой, но стабильной прибылью. Если вы запланировали выйти из счета при достижении конкретного процента прибыли, выставляете значение take profit, и при достижении выводите деньги со счета. Другой вариант: по мере роста счета ваша прибыль растет, и вы можете постепенно передвигать стоп-лосс вверх. Например, прибыль выросла на 5%, передвинули «лося» на 3-5%.

Если вы запланировали выйти из счета при достижении конкретного процента прибыли, выставляете значение take profit, и при достижении выводите деньги со счета. Другой вариант: по мере роста счета ваша прибыль растет, и вы можете постепенно передвигать стоп-лосс вверх. Например, прибыль выросла на 5%, передвинули «лося» на 3-5%.

Возраст счёта: 3 года 11 месяцев

Возраст счёта: 3 года 11 месяцев Возраст счёта: 8 лет 5 месяцев

Возраст счёта: 8 лет 5 месяцев Возраст счёта: 1 год 2 месяца

Возраст счёта: 1 год 2 месяца Возраст счёта: 2 года

Возраст счёта: 2 года Возраст счёта: 1 год 2 месяца

Возраст счёта: 1 год 2 месяца