|

|

|

|

|

|

|

|

|

|

10 самых высокодоходных акций: Какие выбрать инвестору? Топ 10 прибыльных акций10 самых высокодоходных акций: Какие выбрать инвестору? | ФинансыНе все то прибыльно, что приносит дивиденды. Рассказываем, как выбрать идеальный объект для вложений. Низкие процентные ставки вынуждают многих инвесторов, стремящихся к прибыли, вкладывать деньги на фондовый рынок. Естественно, многие просто ищут акции с самыми высокими дивидендами, поскольку считают, что это позволит им максимизировать доход. Однако не все высокодоходные акции стоят того, чтобы включать их в свой портфель, поэтому инвестору необходимо быть разборчивым в этом отношении. Рассмотрим 10 самых высокодоходных акций из состава S&P 500 (INDEX: SPX) и проверим, действительно ли эти компании достойны внимания инвестора.

Критерий №1 — коэффициент выплаты дивидендовОпытные инвесторы знают, что перед покупкой нужно проверить коэффициент выплат компании. Этот показатель рассчитывается следующим образом: Годовой объем дивидендных выплат компании делится на ее доход за 12 месяцев. Коэффициент выплаты более 100% означает, что компания больше выплачивает в виде дивидендов, чем получает в виде чистой прибыли, что является тревожным признаком. Рассмотрим нынешний коэффициент выплаты дивидендов для каждой из этих компаний.  Это позволит нам сразу же исключить из нашего списка несколько из них. Например, Frontier Communications (NASDAQ: FTR) и Occidental Petroleum (NYSE: OXY) в прошлом году отчитались об убытках, поэтому вовсе не могут похвастаться коэффициентом выплаты дивидендов. Инвесторам следует их избегать. Тем временем у CenturyLink (NYSE: CTL), Mattel (NASDAQ: MAT) и Seagate Technology (NASDAQ: STX) коэффициенты выплаты превышают 100%. Это намекает на то, что их дивиденды вряд ли останутся устойчивыми в долгосрочной перспективе, если на рынке что-то не изменится. Инвесторам не стоит рисковать, связываясь с этими компаниями. Теперь давайте проверим остальные пять компаний с помощью еще одного простого теста — это позволит еще немного сократить список.

Критерий №2 — ростСледующий показатель, на который должны смотреть инвесторы, — это рост. В конце концов, компании, теряющие прибыль, едва ли смогут увеличить выплату дивидендов, что делает их менее привлекательными для инвестиций. Хотя эти показатели работают небезупречно, довольно удобно сравнивать увеличение прибыли на акцию (EPS) за последние пять лет с прогнозруемым темпом роста: это позволяет понять, чего от компании ждут аналитики. Вот как выглядят эти цифры:  Прошлые половина десятилетия не была очень успешной для Pitney Bowes (NYSE: PBI) с точки зрения выручки. Продвижение новых методов коммуникации и усиление конкуренции со стороны таких компаний, как Stamps.com (NASDAQ: STMP), постепенно ослабили конкурентное преимущество компании. Руководство инвестирует в новое программное обеспечение для повышения своей конкурентоспособности, но аналитики ожидают, что рост прибыли останется скромным. Staples ( NASDAQ: SPLS.NASDAQ) — еще одна компания, которая сталкивается с проблемами роста. Конкурентное давление со стороны предприятий электронной коммерции приводит к падению спроса в торговых точках компании. В ответ она закрывает магазины и вкладывает средства в собственные онлайн-площадки, но ожидается, что даже это вряд ли приведет к существенному росту прибыли. Наконец, аналитики не слишком оптимистично оценивают долгосрочный рост прибыли Ford (NYSE: F). Вероятно, это связано с опасениями, что продажи автомобилей в Северной Америке приближаются к своему пику — в этом случае и выручка, и прибыль компании могут сильно пострадать. Добавьте к этому долгосрочную конкурентную угрозу со стороны таких компаний, как Tesla (NASDAQ: TSLA), неопределенность, связанную с зарождающимся рынком автономных транспортных средств и каршеринговых услуг, и легко поймете, почему аналитики осторожничают. Учитывая сомнительные перспективы роста для этих трех компаний, стоит исключить из рассмотрения и их.

Компании, достойные вниманияKohl's (NYSE: KSS) предлагает инвесторам надежные дивиденды и потенциал для значительного роста прибыли на акцию. Однако ни для кого не секрет, что крупные розничные сети в последние годы испытывают немало трудностей из-за постоянно меняющегося потребительского ландшафта. В ответ Kohl's адаптируется, закрывая магазины, оптимизируя издержки и возвращая прибыль акционерам в форме дивидендов и обратного выкупа акций. Эти решения, скорее всего, приведут к медленному снижению выручки, но потенциал для роста прибыли компании остается достаточно высоким. Если план сработает, Kohl's может стать отличным объектом для вложений, особенно учитывая нынешний низкий курс акций. Телекоммуникационный гигант AT&T (NYSE: T) также дает инвесторам основания для оптимизма. Хотя рынок беспроводной связи в США достаточно насыщен, обширная база пользователей AT&T может гарантировать компании устойчивые денежные потоки на долгие годы вперед. А недавнее приобретение компанией DirecTV обещает инвесторам достойный шанс на рост прибыли. Ожидаемое слияние компании с Time Warner ( NYSE: TWX.NYSE) может также обеспечить долгосрочный рост, если сделка получит одобрение регуляторов. В целом у инвесторов AT&T есть отличные шансы на огромную прибыль. Kohl's и AT&T — далеко не безрисковые вложения, но обе компании предлагают инвесторам устойчивую выплату дивидендов и достойный рост прибыли. Это заставляет думать, что они заслуживают более пристального внимания, если вы ищете инструменты с высокой доходностью. Подготовила Тая Арянова ru.insider.pro Самые прибыльные акции с приростом более 200% за два годаСамые прибыльные акции за два последних годаЧто делает компанию лучшим вариантом для инвестирования в наши дни? Возможность удвоить вложения за год или быстрее, если есть возможность. Если сейчас вы ищете акции, чтобы купить, обязательно обратите внимание на следующий перечень. Эти компании имеют самые прибыльные акции за два года и серьёзный потенциал роста доходов. Инвесторы часто считаются хорошими те акции, которые имеют устойчивый доход и низкую волатильность. Если вы найдёте подходящую компанию, которая производит актуальный продукт в актуальный момент времени, потенциал для взрывного роста курса акций будет огромным. Мы решили рассказать вам о 15 примерах акций, которые смогли бы утроить ваши вложения к текущему моменту, если бы вы купили их в начале мая 2016 года. [Примечание: Цены на акции и показатели в статье, указаны на момент публикации. Актуальные цены акций вы можете увидеть в специальном виджете в конце текста.]

15 место — Match Group (NASDAQ: MTCH)

• Цена 2 мая 2016: $11,5.• Цена 2 мая 2018: $34,58.• Общий прирост: 200,7%. Инвесторы, вложившиеся в прибыльные акции Match Group в мае 2016 года, явно не прогадали. Компания-создатель приложений для знакомств (Tinder, Match.com, PlentyOfFish, OkCupid) сгенерировала отличные доходы, показав прибыль в $350 миллионов в 2017 году, но едва превысив отметку в $120 миллионов двумя годами ранее. Так что, если вы ищете вариант для инвестирования, который мог бы стать вашей второй половинкой, можно рассмотреть активы Match Group.

14 место – Take — Two Interactive Software, Inc. (NASDAQ: TTWO)

• Цена 2 мая 2016: $34,24.• Цена 2 мая 2018: $104,88.• Общий прирост: 206,3%. Take-Two Interactive Software производит популярные консольные игры, такие как франшизы Max Payne, Grand Theft Auto и Red Dead. Однако акции компании, похоже, по успешности дают много очков форы самому бренду. В 2009 году они начали на отметке в $13, а к сегодняшнему дню уже пробили отметку в $100.

13 место – Square Inc. (NYSE: SQ)

• Цена 2 мая 2016: $14,90.• Цена 2 мая 2018: $48,66.• Общий прирост: 226,6%. Немногие отрасли сейчас обладают такой конкурентоспособностью, как финансовые технологии, где позиции на фронте битвы за безналичное будущее занимает всё больше и больше компаний. Однако, исходя из быстрого роста акций Square за последние два года, эта мобильная платёжная компания идёт в авангарде этого движения. В дополнение к росту стоимости акции более чем на 225% проект в 2017 году заработал в два раза больше, чем в 2015.

12 место – Etsy, Inc. (NASDAQ: ETSY)

• Цена 2 мая 2016: $8,76.• Цена 2 мая 2018: $30,77.• Общий прирост: 251,3%. Etsy — это международная торговая площадка, которая занимается продажей изделий ручной работы и винтажных товаров онлайн. Даже если вы не планируете покупать чайные чашки для ваших двоюродных родственников или знакомых к праздникам, стоит присмотреться к компании Etsy. В прошлом году она показала невероятный прирост доходов, заработав «чистыми» $81,8 миллиона. После убыточного закрытия сезона двумя годами ранее и потери практически ¾ своей стоимости сразу после IPO (в начале 2016), акции Etsy продолжают расти.

11 место – Netflix, Inc. (NASDAQ: NFLX)

• Цена 2 мая 2016: $90,41.• Цена 2 мая 2018: $313,36.• Общий прирост: 246.6%. Пока мы все увлечённо следили за сюжетом сериала «Очень странные дела», акции Netflix стабильно и неумолимо ползли вверх. Компания стоимостью $40 млрд., выросшая в три раза за 23 месяца, ещё может оставаться малоизвестной на Уолл-Стрит. Однако при наличии 125 миллионов подписчиков и доходах в $1 миллиард от одних только членских взносах, нельзя не отметить, что сервис потокового видео демонстрирует крайне впечатляющие темпы роста.

10 место – GrubHub, Inc. (NYSE: GRUB)

• Цена 2 мая 2016: $26,25.• Цена 2 мая 2018: $95,65.• Общий прирост: 264%. После покупки своего основного конкурента Eat23 в августе прошлого года всего за $300 млн. GrubHub стал, фактически, единственным игроком на своём рынке – доставке продуктов питания. Прибыльные акции GrubHub после этой сделки словно с цепей сорвались и поскакали к ступени в $100.

9 место – Shopify, Inc. (NYSE: SHOP)

• Цена 2 мая 2016: $31,88.• Цена 2 мая 2018: $124,81.• Общий прирост: 291,5%. Базирующаяся в Оттаве облачная платформа электронной коммерции Shopify была известна как Jaded Pixel Technologies. Название было изменено в ноябре 2011 года. Прибыльные акции компании стали считаться крутым активом с момента IPO компании в 2015 году. За два года они прибавили 291%, а за три – 630%. Первоначальная цена акций с IPO выросла от $17 до $124.

8 место – Weibo Corporation (NASDAQ: WB)

• Цена 2 мая 2016: $24,46.• Цена 2 мая 2018: $116,33.• Общий прирост: 375,6%. Китайская платформа для микроблоггинга Weibo растёт быстро и работает как некоторое противоядие против коллапса акций Twitter после IPO. Тот факт, что акции Weibo выросли более чем в четыре раза по сравнению с маем 2016 года, тем более впечатляет, если учесть, что на самом деле они на 18% ниже исторического максимума в $142,12, зафиксированного 15 февраля.

7 место – Chegg, Inc. (NYSE: CHGG)

• Цена 2 мая 2016: $4,59.• Цена 2 мая 2018: $22,76.• Общий прирост: 395,8%. На базе Chegg в Санта-Кларе, штат Калифорния, действуют образовательные инструменты для обучения студентов, позволяющие получить доступ к цифровой информации для прохождения уроков. Частично впечатляющий прирост обоснован тем, что курс до мая 2016 года находился в падении. Акции в середине 2015 года достигали уровня $8,5, а затем упали почти на $4. Сейчас они демонстрируют двухгодичный прирост более чем на $18.

6 место – Nektar Therapeutics (NASDAQ: NKTR)

• Цена 2 мая 2016: $15,84.• Цена 2 мая 2018: $85,31.• Общий прирост: 438,6%. Говоря о том, что в последнее время прибыльные акции исследовательской биотехнологической компании Nektar Therapeutics (занимается разработкой противораковых лекарств) впечатляют своим ростом, стоит сделать акцент на словосочетании «в последнее время». Активы компании выросли на 200% не за последние два года, а с последнего Хэллоуина, когда её акции ещё стоили $25. Большие успехи связаны с новостями о запуске конвейерного производства лекарств, а также с обнадёживающими результатами исследования фазы ½, начатого в ноябре прошлого года.

5 место – Scientific Games Corporation (NASDAQ: SGMS)

• Цена 2 мая 2016: $9,97.• Цена 2 мая 2018: $53,70.• Общий прирост: 438,6%. Это американский проект, предоставляющий игорные продукты и поэтому вовсе не удивительно, что эта компания, обладающая бизнес-моделью, в которой люди несут вам деньги просто так, не ожидая ничего взамен, стремительно растёт. Акции Scientific Games выросли более чем в пять раз за прошедшие два года, причём в одном только 2017 году было продемонстрировано тройное прибавление.

4 место — Weight Watchers International Inc. (NYSE: WTW)

• Цена 2 мая 2016: $13,15.• Цена 2 мая 2018: $72,72.• Общий прирост: 453%. Эта компания работает с 1961 года и предлагает собственные системы питания, онлайн-сервисы для контроля за весом и продает продукты питания под собственными брендами. В целом, прибыльные акции Weight Watchers практически не ощущали угроз за последние восемь кварталов. И, несмотря на то что аудитория могла уменьшиться, компания удвоила прибыль в 2017 году, а также за два года до этого. Опра Уинфри – один из тех людей, которым такой расклад по душе. В октябре 2015 года она купила 6,3 миллиона акций Weight Watchers за $42 миллиона. Сегодня 10% акций данной компании стоят примерно $350 миллионов.

3 место – SodaStream International, Ltd. (NASDAQ: SODA)

• Цена 2 мая 2016: $13,75.• Цена 2 мая 2018: $86,65.• Общий прирост: 530,2%. Что же за компания забралась на третье место нашего рейтинга? Футуристический технологичный стартап из Силиконовой долины? Очередное взрывное приложение для социальных сетей? Золотодобывающая фирма, открывшая новую жилу? Попробуйте угадать и ещё раз ошибитесь – это израильская компания, которая позволяет делать содовую прямо дома. Акции SodaStream стремительно росли на протяжении последних двух лет, подпрыгнув за это время от $15 до $90. И всё это благодаря выручке от продаж.

2 место – NVIDIA Corporation (NASDAQ: NVDA)

• Цена 2 мая 2016: $35,87.• Цена 2 мая 2018: $226,31.• Общий прирост: 530,9%. Стремительный рост акций NVIDIA Corporation с мая 2016 года позволил инвесторам ушестерить стоимость своих активов. Это действительно впечатляет, учитывая, что до этого акции компании удваивались в цене в период с 2014 по 2016 год. Главная причина прироста – растущая прибыль компании. В 2015 году чистый доход NVIDIA составил $614 миллионов, а в 2017 — $3 миллиарда.

1 место – BeiGene, Ltd. (NASDAQ: BGNE)

• Цена 2 мая 2016: $27,54.• Цена 2 мая 2018: $181,29.• Общий прирост: 558,3%. Это биотехнологическая компания, базирующая на Каймановых островах и разрабатывающая лекарства от рака. Рост её акций на более чем 500% особенно удивителен, если учесть, что в период с мая 2016 до начала 2017 года они увеличились лишь на 11%. Как видно, одним из лучших вариантов для погони за прибылью являются биотехнологические акции. При наличии благоприятных факторов вроде удачного исследования или успешного выпуска препаратов на рынок они имеют все шансы на рекордный рост цены за короткий промежуток времени. Не забывайте, что эта статья носит исключительно информационный характер, а не является рекомендацией к покупке или продаже активов. Инвестирования сопряжено риском потери денег. Пожалуйста, всегда проводите собственные исследования перспективы тех или иных вложений ради своей безопасности и благосостояния. Читайте: 12 причин, по которым вы должны и не должны инвестировать в свой любимый бренд Источник invlab.ru Рейтинг дивидендных акций в 2017 годуВ 2017 году я научился делать импорт таблиц из Excel в WordPress и поэтому я включаю в рейтинг абсолютно все акции, по которым в 2017 году были выплачены дивиденды. Дивидендная доходность считается не по последней выплате, а по всем дивидендам выплаченным компанией за год. То есть, если бы вы в прошлом году купили эти акции и держали их целый год, то такую дивидендную доходность вы бы получили.

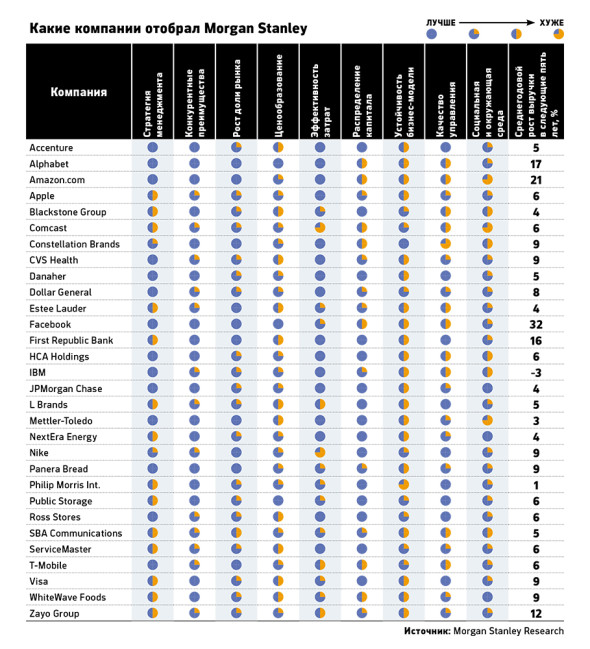

В следующем посте напишу об акциях, которыми я буду торговать в следующем году. 18.07.201718.07.2017 by admin | Categories: Рейтинг дивидендных акций | Bookmark the permalink.30mln.ru Топ 10 прибыльных акций на следующие 25 лет Можно выделить десяток компаний, которые могут увеличить свой капитал в будущие 25 лет. Некоторые из них нам уже знакомы, тогда как другие могут стать полной неожиданностью. В любом случае, все из них обладают хотя бы одной из следующих характеристик: энергичное руководство, стабильно растущие притоки наличности, солидные потоки доходов. 1. Facebook (FB) — социальная сеть Марка Цукерберга соответствует всем вышеперечисленным требованиям. Майк Мерфи из "Fast Money" убежден, что именно Facebook станет первой в истории триллионной компанией. 2. Alibaba (BABA) — при рыночной капитализации в $250 млрд, китайский гигант интернет-торговли пока что не может похвастаться рекордными цифрами. Однако с этим не согласен его харизматичный лидер Джек Ма, который заявил, что желает, чтобы компания, основанная в 1999, просуществовала 102 года, таким образом, «охватив три столетия». Alibaba – не представлена на рынке США, однако в скором времени все изменится, с раскруткой ее бренда «AliExpress". 3. Google (GOOG) — Любой долгосрочный портфель будет неполным, без акций этого технологического гиганта. Тогда как большая часть доходов компании до сегодняшнего дня поступала от рекламы в поисковиках, следующие 25 лет все может измениться. От лекарства против аутизма до самоуправляемых автомобилей, посмотрим, какая из невероятных идей Ларри Пейджа первой принесет плоды. 4. Apple (AAPL) — Для Тима Кука впереди еще огромный потенциал. Часы Apple Watch поступят в продажу в начале 2015, а за ними могут последовать Apple -телевизор и Apple-автомобиль. И не забывайте, что рекордные доходы 5. Tesla (TSLA) — В этот список необходимо включить хотя бы одно из детищ Илона Маска. Крайне низкие цены на топливо уменьшили привлекательность автомобилей Tesla, которые сегодня делают ставку на комфорт и качество. Представьте многочасовую поездку, скажем из Бостона в Вашингтон, за время которой вы и не притронулись к рулю. Вскоре это станет вполне реально. 6. Nike (NKE) — обувной компании Фила Найта пойдет на пользу «взрыв» активности среднего класса на развивающихся рынках Китая и Мексики. «Инвестиции Nike в раскрутку брэнда, инновационные технологии и широкие дистрибьюторские сети обусловят увеличение рыночной доли компании,» - утверждает Goldman Sachs. 7. Edwards Lifesciences (EW) — Мировой лидер в производстве сердечных клапанов только выиграет от старения американской популяции 8. Carnival Corp. (CCL) — крупнейшая в мире круизная компания недавно сделала заказ на строительство четырех новых лайнеров, которое должно быть завершено менее, чем за 18 месяцев. 9. Align Technology (ALGN) — Доля Align на рынке невидимых брекетов составляет 80%. Рынок стоматологического оборудования в развивающихся странах стремительно растет. 10. Veolia (VE) — занимается деминирализацией и очищением воды. «Вода – основной фактор, ограничивающий рост,» - убежден Скотт Нейшнз из «Futures Now" . «Veolia будет продавать самый ценный в мире ресурс.» Наталья Волобоева, Take-profit.orgtake-profit.org самые перспективные акции по версии Morgan Stanley :: Деньги :: РБКИнвестиционный банк Morgan Stanley подготовил список американских акций, которые могут показать наибольший рост в ближайшие три года. Всего в него вошли 30 бумаг. На какие компании стоить обратить внимание уже сейчас?  Фото: Анна Сергеева для РБК В аналитическом обзоре «Тридцать на 2019 год», подготовленном экспертами из Morgan Stanley, рассматриваются самые перспективные акции, которые в течение трех лет будут демонстрировать опережающую динамику на американском рынке. По словам главного стратега по акциям в Morgan Stanley Адама Паркера, основным критерием, которым руководствовались аналитики при отборе ценных бумаг, было качество эмитента. Оно оценивалось по таким параметрам, как конкурентные преимущества, устойчивость бизнес-модели, ценообразование, эффективность затрат и темпы роста. Эксперты стремились выделить лучшие компании по этим показателям в каждом из секторов рынка, намеренно избегая акций, которые выглядят неоправданно дешевыми или выступают бенефициарами текущего экономического цикла, когда рост глобальной экономики замедляется, а действия центробанков в разных странах все меньше согласуются друг с другом, говорит Паркер. Как уточняется в обзоре Morgan Stanley, особое внимание при оценке акции уделялось структуре капитала в компании-эмитенте, а также последовательность топ-менеджмента в вознаграждении акционеров, будь то выплата дивидендов или обратный выкуп бумаг.  Громкие имена Список, который в итоге получился у аналитиков, содержит такие известные компании, как Apple, Facebook, Alphabet (владелец Google), Amazon.com и Nike. Электронный гигант Apple, отмечается в обзоре Morgan Stanley, в течение ближайших пяти лет будет показывать среднегодовой рост выручки 6%. Показатель прибыли на акцию (EPS) компании при этом будет увеличиваться в среднем на 11% в год. Согласно прогнозу Morgan Stanley, стоимость ценных бумаг Apple в 2019 году достигнет $135 за штуку. В настоящее время акции производителя гаджетов торгуются вблизи отметки $108 за бумагу. «В долгосрочной перспективе мы видим потенциал в развитии потоковых видеосервисов Apple, а также гаджетов и контента для новых сегментов ее бизнеса, включая виртуальную реальность и производство электрокаров», — говорится в обзоре банка. Акции Facebook, по оценкам Morgan Stanley, значительно подорожают благодаря стабильному увеличению доходов компании от продажи рекламы. Выручка социальной сети на протяжении ближайших пяти лет будет демонстрировать рост по 32% ежегодно, а показатель прибыли на акцию — по 30%. Одно только приложение Instagram, согласно расчетам Morgan Stanley, сможет приносить Facebook выручку на уровне $6,4 млрд в год. На этот показатель оно выйдет уже к 2019 году. Стоимость акций соцсети должна подняться к этому времени до $140 за бумагу. Сейчас бумаги Facebook торгуются на уровне $110 за штуку. Компания Alphabet, владеющая крупнейшим в мире интернет-поисковиком Google, в ближайшие пять лет будет наращивать выручку по 17% ежегодно, в среднем показывая прибыль на акцию 18%, считает Morgan Stanley. Главным драйвером для бизнеса корпорации выступят мобильная реклама, облачные сервисы и самоуправляемые электромобили. В перспективе акции Alphabet могут вырасти с текущего уровня $767 до $900 за бумагу, отмечается в обзоре. Выручка онлайн-гипермаркета Amazon.com будет в среднем расти по 21% в год. К 2019 году акции корпорации могут подорожать до $800 за бумагу (сейчас они торгуются в районе $630). Столь впечатляющий рост компания покажет благодаря бурному развитию своего бизнеса в сегменте электронной коммерции, прогнозирует Morgan Stanley. Эксперты также возлагают большие надежды на облачный сервис корпорации — Amazon Web Services. Спортивный ретейлер Nike покажет более скромный рост, чем IT-гиганты: его выручка в течение пяти лет будет увеличиваться в среднем на 9% ежегодно, считает Morgan Stanley. Показатель прибыли на акцию, в свою очередь, будет расти по 15% в год. Безоблачное будущее спортивной компании авторы обзора связывают с наращиванием продаж за рубежом, развитием сегмента электронной коммерции и ростом спроса на спортивную продукцию. Мощную поддержку бизнесу Nike окажут предстоящие спортивные события мирового масштаба — Олимпийские игры 2016 года в Рио-де-Жанейро и чемпионат мира по футболу 2018 года в России, говорится в прогнозе. Как следствие — акции спортивного гиганта могут вырасти с нынешних $59,5 до $69 за бумагу к 2019 году. В полный перечень перспективных компаний от Morgan Stanley вошли: консалтинговая фирма Accenture, интернет-гигант Alphabet, онлайн-ретейлер Amazon.com, производитель гаджетов Apple, инвестиционный конгломерат Blackstone Group, оператор кабельного телевидения Comcast, производитель алкоголя Constellation Brands, аптечная сеть CVS Health, инновационная компания Danaher, сеть бюджетных магазинов Dollar General, производитель косметики Estee Lauder, социальная сеть Facebook, банк First Republic Bank, медицинская корпорация HCA Holdings, производитель компьютерного софта International Business Machines, инвестиционный банк JPMorgan Chase, ретейлер люксовой одежды L Brands, производитель лабораторного оборудования Mettler-Toledo, энергетическая корпорация NextEra Energy, спортивный ретейлер Nike, сеть пекарен Panera Bread, табачный гигант Philip Morris International, оператор коммерческой недвижимости Public Storage, сеть магазинов одежды Ross Stores, телеком-провайдер SBA Communications, клининговая компания ServiceMaster, оператор мобильной связи T-Mobile, платежная система Visa, производитель продуктов питания WhiteWave Foods и интернет-провайдер Zayo Group Holdings. Что покупать Список акций, составленный экспертами Morgan Stanley, выглядит очень консервативным: в него входят любимые бумаги долгосрочных инвесторов из индексов S&P500 и Dow Jones, говорит управляющий партнер United Traders Анатолий Радченко. Все эти компании стабильно платят дивиденды и растут, опережая широкий рынок. По словам трейдера, наилучшие перспективы из перечня Morgan Stanley у бумаг потребительского сектора, которые чутко реагируют на восстановление американской экономики. В частности, Радченко выделяет акции сети дешевых магазинов Dollar General, в которых каждый товар стоит $1. А вот банкам, присутствующим в списке (First Republic Bank и JPMorgan Chase), гораздо тяжелее зарабатывать на американском рынке в условиях низкой ключевой ставки ФРС, подчеркнул трейдер. Старший портфельный управляющий в УК «КапиталЪ» Вадим Бит-Аврагим отдает предпочтение акциям компании Nike, которая в настоящее время является лидером в своем сегменте. «Если выручка спортивных компаний в среднем растет по 6% в год в долларовом выражении, то у Nike этот показатель составляет 8%. А раньше этот ретейлер и вовсе показывал рост в 10–15% ежегодно», — пояснил финансист. Бит-Аврагим склонен считать, что в ближайшие годы настрой инвесторов в отношении американского рынка сменится на более консервативный. Наиболее востребованы будут компании, которые показывают стабильный рост из года в год, даже если он оказывается небольшим. В списке Morgan Stanley финансист советует обратить внимание на производителей продуктов питания (Panera Bread, WhiteWave Foods) и операторов телеком-услуг (Comcast, T-Mobile). Руководитель учебного центра Санкт-Петербургской биржи Павел Пахомов, в свою очередь, считает интересной инвестиционной идеей акции платежной системы Visa, которые показывают стабильно высокий рост. «Visa — простой и понятный бизнес, который привлекает большое количество инвесторов. С 2011 года акции этой компании растут по 20% в год», — говорит Пахомов. Бумаги крупных IT-корпораций, таких как Apple, Alphabet и Facebook, тоже могут стать выгодным приобретением, однако из-за высокой конкуренции в этом секторе рынка существует вероятность их резкой коррекции, предупреждает эксперт. Частным инвесторам из России, желающим вложиться в перспективные американские акции, лучше обратить внимание на биржевые инвестиционные фонды (ETF), отслеживающие динамику разных секторов рынка, говорит начальник департамента торговых операций ИК «Фридом Финанс» Игорь Клюшнев. К примеру, чтобы получить доступ к акциям биотехнологических компаний, входящих в индекс S&P500, имеет смысл купить бумаги отраслевого SPDR S&P Biotech ETF (XBI). По мнению финансиста, в ближайшие три года экономическая ситуация в мире позволит американскому рынку продолжить рост, однако он будет не таким стремительным, как на то рассчитывают аналитики Morgan Stanley. Из перечня, составленного экспертами банка, Клюшнев выделил компанию Nike, у которой более скромные прогнозы по росту, чем у IT-гигантов. Кроме того, финансист считает, что компания Apple в ближайшие годы будет по-прежнему актуальной инвестиционной историей. www.rbc.ru Инвестирование: Самые прибыльные акцииГлядя на акции, имеющие лучшие за все времена существования фондовых бирж показатели, инвесторы могут вынести несколько полезных уроков. Акции, принесшие самую высокую в истории доходность, стабильно демонстрировали силу и являлись наиболее прибыльными бумагами в своей индустрии. Они зачастую гораздо более успешны, чем даже самые известные компании, входящие в S&P 500. По определению, лучшая акция всех времен не просто приносит самую высокую доходность в течение одного-двух лет, но имеет историю успешного, опережающего рынок роста на протяжении нескольких десятилетий. Составить точный список лучших акций всех времен очень сложно, так как многие компании выкупались или сливались с другими, менее успешными, либо производили деление своих акций. Тем не менее, каждому инвестору будет полезно знать о них, так как работа с этими бумагами позволит существенно увеличить размер торгового счета. Итак, вот список 10 акций, показавших лучший рост за всю историю фондового рынка: По данным S&P Global Market Intelligence *Standard Oil была создана в 1870 году, но раздроблена в 1911 Федеральным правительством США за нарушение антимонопольного законодательства. ExxonMobil - крупнейшая из многочисленных компаний, на которые распалась Standard Oil Джона Д. Рокфеллера. **Без учета дивидендов. Начальная дата - 1 января 1970 г. ***Компания была выкуплена и вышла на рынок как IPO в 1919 году. Дивиденды выплачивались предыдущим владельцам частной компании Coca-Cola с 1893 года. Методика составления списка лучших акцийПрежде чем подробнее рассмотреть перечисленные выше компании, обратимся к методике составления данного списка. Где же Microsoft и Apple? Как вы могли заметить, некоторые акции, демонстрирующие наилучший рост, такие как Microsoft, не включены в список. Это не заговор против Microsoft. Есть много прекрасных компаний, принесших обладателям их акций огромные состояния за прошедшие годы. В этом и проблема. Как только мы пытаемся выявить самые эффективные акции всех времен, сразу же возникает масса сложностей. Все потенциальные кандидаты имеют разные "начальные даты", то есть даты основания компании или выхода на IPO. А как насчет тех компаний, акции которых десятилетиями считались фантастически прибыльными, но затем были выкуплены и ушли с биржи? Вот хороший пример: если бы мы инвестировали в Coca-Cola, купив одну акцию, в день ее выхода на IPO (даже не в день основания) по 40$ за акцию и все дивиденды отправляли на реинвестирование, то к 2012 году мы бы имели $9.8 миллионов это ошеломляющая доходность. Можно найти несколько десятков потрясающих акций, достойных нашего внимания, но в данном списке мы сосредоточились на сочетании возраста и длинной истории выплаты дивидендов. Такое сочетание критериев выбрано для того, чтобы хоть как-то попытаться выявить самые эффективные акции всех времен. Судите сами: Standard Oil, исходная компания, частью которой некогда являлась ExxonMobil, при основании выпустила ровно 1000 акций. Если бы мы приобрели хотя бы одну из них тогда, в день основания компании в Кливленде (штат Огайо) в 1870 году, сегодня наши наследники были бы сказочно богаты. Чтобы гонка была честной, нужна общая стартовая линия. За начальную дату мы взяли 1 января 1970 года, так как примерно в это время появились надежные данные о фондовом рынке, которые были доступны широкой общественности. И вовсе не случайно точные и высококачественные данные о ценах стали доступны в том же году, когда была учреждена Национальная ассоциация дилеров по ценным бумагам, больше известная как NASDAQ. Реальная доходность, которую получили инвесторы от перечисленных выше компаний, особенно с момента их создания, скорее всего, намного превосходит показатели таких флагманов последних десятилетий, как Microsoft. С учетом изложенных соображений, перейдем к краткому описанию отобранных нами десяти лучших акций всех времен. 10 лучших акцийE.I. du Pont de Nemours (DFT) Широко известная под названием DuPont, E.l. du Pont de Nemours зародилась во времена французской революции, после того, как ее основатель - Е. И. Дюпон - покинул Францию и перебрался в США. Компания, изначально занимавшаяся производством пороха, постоянно занималась исследованиями и новаторством, в результате чего создала десятки товаров и материалов промышленного и бытового назначения, включая кевлар и нейлон. Сегодня она может похвастать рыночной капитализацией в $70 миллиардов, даже несмотря на то, что от нее отделились такие подразделения, как The Chemours. Чистая прибыль за 2016 год составила $2.513 млрд. General Mills (GIS) Эта компания, основанная накануне гражданской войны в США 1861-1865 годов, вначале носила название Minneapolis Milling Company и превратилась в General Mills после слияния с более чем двумя десятками других мукомолен в 1928 году. Сегодня продукцию этой компании можно найти практически в каждом американском домохозяйстве. В ее портфеле такие торговые марки, как Betty Crocker, Pillsbury, Häagen-Dazs и бестселлер - Cheerios. Не удивительно, что ее рыночная капитализация достигает $35 миллиардов, что несравнимо больше, чем сто лет назад, когда компания представляла собой простой мукомольный заводик. Stanley Black & Decker (SWK) Компания Stanley Black & Decker, образованная в результате слияния Stanley Works и Black & Decker, может похвастать рыночной капитализацией в $30 миллиардов и имеет в своем портфеле такие популярные продукты, как инструмент марки Black & Decker, решения для безопасности предприятий и массу других предложений. Exxon Mobil (XOM) Компания образовалась в результате слияния Exxon (ранее Standard Oil Co, Нью-Джерси) и Mobil Oil (ранее известной как Standard Oil Co, Нью-Йорк). Exxon Mobil является самой крупной частью расформированного монополиста Standard Oil. Учитывая, что это всего лишь часть одной из наиболее успешных корпораций в истории - в истории, породившей одно из крупнейших частных состояний мира - мы были бы неправы, если бы не включили в наш список это детище Джона Д. Рокфеллера. Consolidated Edison (ED) Компания с таким необычным названием начала щедро вознаграждать своих акционеров еще задолго до того, как родились дедушки и бабушки многих из нас. Con Ed (как ее сокращенно называют) была образована в 1823 году как New York Gas Light Company. Сегодня эта компания является одним из крупнейших коммерческих коммунальных предприятий в США. Consolidated Edison, появившаяся вместе с первыми электрическими лампочками, в 2016 году показала прибыль $13 миллиардов, выплатила $763 миллионов в виде дивидендов и имеет рыночную капитализацию $23 миллиарда. UGI Corporation (UGI) Возможно, вы никогда раньше не слышали о UGI Corp., но ее долгосрочным акционерам это название знакомо очень хорошо. Это коммунальное предприятие из Пенсильвании в течение многих десятилетий радует своих акционеров щедрой доходностью. Стоит отметить, что компания начала выплачивать дивиденды еще в 1885 году. В прошлом году компания выплатила акционерам $160 миллионов. На сегодняшний день, ее рыночная капитализация составляет $8.3 миллиарда. Procter & Gamble (PG) Любой список лучших акций всех времен был бы неполным без этого гиганта рынка потребительских товаров. На сегодняшний день, компания является владельцем ни много, ни мало 21 бренда потребительских и гигиенических товаров, каждый из которых ежегодно генерирует объем продаж свыше $1 миллиарда. Среди ее продукции - бумажные полотенца Bounty, зубная паста Oral-B, стиральный порошок Tide и десятки других товаров. Учитывая весьма скромную стартовую позицию в первой половине 19 века и сегодняшнюю рыночную капитализацию в $233 миллиарда, Procter & Gamble по праву входит в число лучших компаний всех времен. Coca-Cola (KO) Как уже говорилось, Coca-Cola показывала фантастические результаты практически с самого дня выхода компании на IPO в 1919 году. Это событие произошло после того, как предыдущие владельцы продали свою частную корпорацию за $25 миллионов, а новые, чтобы привлечь капитал для развития, выставили акции компании на публичные торги по цене 40$ за акцию. Не удивительно, что Coca-Cola является любимой акцией Уоррена Баффета, который предпочитает проверенные потребительские бренды с богатой историей. Colgate Palmolive (CL) Вполне вероятно, что у вас в доме есть продукция Colgate Palmolive. Эта основанная в 1806 году компания сегодня является гигантом рынка средств для ухода за зубами и полостью рта. В 2016 году объем продаж составил $15 миллиардов, а прибыль - $2.4 миллиарда. Уильям Колгейт и мечтать не мог о том, что компания, которую он основал, и которая впоследствии объединилась с Palmolive Soaps, когда-нибудь будет стоить $65 миллиардов. PPG Industries (PPG) Само по себе, название PPG Industries звучит непривычно для уха потребителя. Но очень высока вероятность того, что вы пользовались ее широким спектром лакокрасочной продукции, которая имеет не только бытовое, но и промышленное назначение. Именовавшаяся изначально Pittsburgh Plate Glass Company и основанная в 1883 году, эта компания сегодня может похвастать рыночной капитализацией в $25 миллиардов и прибылью за 2016 год в размере $14.7 миллиардов. Подписывайтесь на United Traders в социальных сетях: utmagazine.ru Топ-10 самых прибыльных инвестиций на рынке акций - 05 августа 2008Сотни тысяч инвесторов по всему миру объединены одной достаточно прозаичной мечтой - купить акции дешево, а продать дорого и таким образом стать миллионерами. О десяти компаниях, которым наиболее полноценно удалось воплотить чьи-то мечты в реальность, рассказали эксперты по персональным финансам английской газеты The Times. 1. Poseidon. Скромная австралийская горнодобывающая компания, которая в сентябре 1969 года прошлого столетия поразила деловой мир находкой большого месторождения никеля в местечке Windarra в западной части Австралии. Акции компании моментально взлетели с 0,8 австралийского доллара до 12,3 за штуку. Уже к февралю 1970 года они стоили 280 австралийских долларов. Тот инвестор, кому удалось приобрести 3,5 тысячи акций компании за 2,8 тысячи австралийских долларов в начале сентября 1969 года, в феврале 1970 стал миллионером. 2. Berkshire Hathaway. Для тех, кто связал свою судьбу с гуру инвестиционного рыка Уорреном Баффетом, не просчитались. В 1962 году за три года до того, как Баффет возглавил Berkshire Hathaway, акция компании стоила 7,56 доллара США. Сейчас цена одной бумаги - 112 тысяч долларов. Это означает, что тот, кто в 1962 году купил всего лишь девять акций, затратив на это жалкие 70 долларов, сейчас долларовый миллионер. 3. Microsoft. Если Уоррен Баффет - самый прославленный американский инвестор, то Билл Гейтс должен быть самым знаменитым бизнесменом. Те, кто в 1987 году приобрели акции малоизвестной Microsoft, получили щедрое вознаграждение впоследствии. В тот год одна ее акция в определенный период стоила всего 0,08 доллара, тогда как сейчас цена достигает 25,4 доллара. Таким образом, любой инвестор, обладавший в 1987 году пакетом акций компании стоимостью лишь чуть выше 3 тысяч долларов ныне - полноценный миллионер в долларовом выражении. 4. Cisco Systems. Как и Microsoft, эта калифорнийская компания удачно подхватила волну информационно-технологического бума конца 90-х годов прошлого столетия. В марте 1990 года одна ее акция котировалась на ничтожном уровне 0,08 доллара. Десять лет спустя, в марте 2000 года, на высшей отметке технологического "пузыря" она уже оценивалась в 77,3 доллара. Отсюда следует, что любой инвестор, который вложил в марте 1990 года в компанию всего лишь чуть более одной тысячи долларов за десятилетие превратился в миллионера. 5. Google. Запущенная всего четыре года назад эта Интернет-компания превратила в миллионеров многих своих сотрудников и, судя по ее деятельности, сможет повторить подобный успех для многих частных инвесторов. С августа 2004 года цена акции, которая тогда составляла 85 долларов, выросла шестикратно, достигнув 485 долларов, а на пиковых позициях выражалась более чем в 700 долларах. 6. Sage Group. Не только в Новом Свете происходили столь диковинные вещи на информационно-технологическом поприще. Sage Group, британская компания, специализирующаяся на бухгалтерском бизнесе, за последние 18 лет одарила инвесторов доходами в размере 6 тысяч процентов. Тот, кто в 1990 году владел частью компании на сумму 17 тысяч фунтов и кто реинвестировал все свои дивиденды, в настоящее время пожинает плоды удачи в размере более одного миллиона фунтов. 7. Next. Хотя эта крупная британская торговая компания по сбыту готовой одежды пережила в минувшем году сильное падение, те, кому повезло в период предыдущей рецессии в декабре 1990 года купить ее акции по цене 13,5 пенса за штуку, получили прибыль в размере 17,6 тысячи процентов в первой половине 2007 года. Достаточно было вложиться в Next образца декабря 1990 года на сумму 5,6 тысячи фунтов - и в начале прошлого года вложения превратились бы в один миллион фунтов. 8. Gresham House investment trust. Этот частный инвестиционный фонд за девять лет с августа 1998 по август 2007 года пролил на инвесторов настоящий золотой дождь в виде прибыли на уровне 3,8 тысячи процентов. Любой держатель акций фонда по состоянию на август 1998 года на сумму 25,6 тысячи фунтов, при условии, что реинвестировал все дивиденды, сейчас бы восседал на мешке с миллионом фунтов. 9. BlackRock World Mining Trust. Этот инвестиционный фонд эффективно воспользовался бумом в металлах и минералах. Между сентябрем 1998 года и маем нынешнего его прибыли достигли почти 2 тысячи процентов. Это означает, что достаточно было инвестировать всего чуть более 50 тысяч фунтов в том сентябре и реинвестировать дивиденды, чтобы теперь присоединиться к клубу миллионеров. 10. Nokia. В 1992 году это была малоизвестная финская компания по производству телефонов. Тогда одна ее акция оценивалась в десятую часть евро. Сейчас такая бумага стоит 17,8 евро, что означает рост в 17,7 тысячи процентов. Тот, кто приобрел в октябре 1992 года акции Nokia на сумму всего чуть больше 5,6 тысячи евро, сейчас - миллионер. Читайте по теме: Украинцы бросились инвестировать в металл Учимся инвестировать грамотно Инвестиции в бриллианты дают 15% годовых Как выиграть в интернет-покер 2 млн долларов? Инвесторов защитят от Тимошенко Подготовил Артур Гойсан

www.obozrevatel.com

|