|

|

|

|

|

|

|

|

|

|

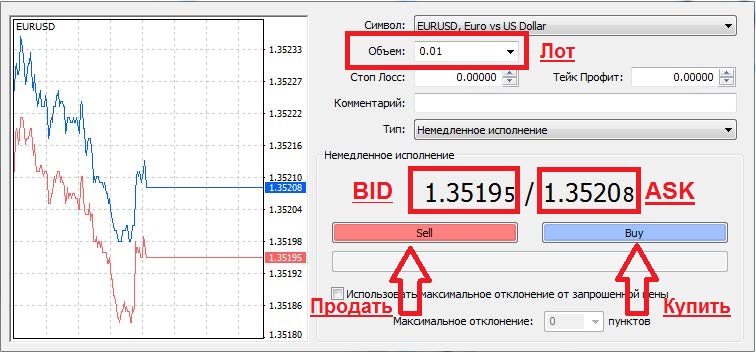

Разоблачающие подробности про Торговлю на рынке Форекс. Торговля на валютном рынкеФорекс валюта. Торговля на форексПроцесс обмена одной валюты на другую непрерывный. Это обусловлено рядом причин – от проведения расчетных операций между транснациональными компаниями, до использования валюты в личных целях, например для поездки за рубеж. Несколько слов в целом о торговле валютой на ФорексПостоянная необходимость в иностранной валюте стала причиной формирования единой сети, позволяющей продавцам и покупателям совершать обменные операции быстро (из любой точки планеты), а главное – круглосуточно. Сеть по проведению конверсионных операций (обмен валюты) получила название в виде аббревиатуры «Forex», которая расшифровывается как Fоrеign Ехchаngе Mаrkеt – Международный рынок по торговле валютой. По мере формирования и развития Форекс, закладывались основы для нового вида бизнеса – торговли валютой. Прибыль от данного занятия извлекается на курсовой разнице покупки/продажи валюты под влиянием сил спроса и предложения. Как происходит трейдинг валютой на рынке Форекс. Основные понятия.Торговля на рынке Форекс осуществляется с помощью специальных контрактов, именуемых «валютными парами». Денежные знаки любой страны обозначаются тремя буквами. Пара состоит из двух валют: на первом месте стоит базовая (товар), а на втором – котируемая (величина, отображающая стоимость единицы товара). Например, курс пары евро/доллар (EUR/USD) равняется 1,45. Это означает, что один евро стоит 1,45 доллара. Сделки (позиции), которые открывают трейдеры на рынке Форекс, бывают двух видов: на покупку (в надежде на рост) и на продажу (в расчете на падение курса валюты). Покупка также называется «длинной позицией», поскольку в разрезе стратегического планирования, курсы валют всегда растут. Продажа, соответственно, – «короткая позиция». Трейдер на рынке Форекс может заработать как на росте, так и на падении курса валюты.Для каждой пары валют представлены две котировки (стоимости): «Ask» – цена, которую должен заплатить трейдер брокеру за покупку базовой валюты и «Bid» – цена продажи трейдером определенного ее количества. Например, если мы видим, что котировка парыEUR/USD равняется 1,2585/89, это означает, что купить евро за доллары можно по курсу 1,2589 («Ask»), а продать евро и получить доллары – по 1,2585 («Bid»). Цена продажи всегда будет меньше, чем покупки. Разница называется «спредом» (по сути, комиссия за сделки). Спред бывает фиксированным и плавающим. В представленном примере, спред = 1,2589-1,2585=0,0004 или 4 пункта. Пункт – минимальное ценовое изменение на валютном рынке. Один пункт для пары евро/доллар – это изменение четвертого знака после запятой. Любая сделка на валютном рынке выражена определенной денежной суммой (размером). Указывается размер в лотах. Один лот равняется 100 тысячам базовой валюты (стоит на первом месте в паре). Необязательно начинать торговые операции сразу целым лотом. Можно работать и с дробными вариантами: 0,05 лота (5 тысяч базовой валюты) или 0,2 лота (20 тысяч базовой валюты). Именно от того, с каким контрактом работает трейдер, зависят его прибыль/убытки. Стоимость пункта всегда определяется на основе котируемой валюты (второй в паре). Формула проста: лот необходимо умножить на долю пункта. Например, если работать 0,5 лота по паре евро/доллар, то пункт будет равняться 50000*0,0001=5$. Прибыль/убыток соразмерны лоту. Как происходит трейдинг валютой на рынке Форекс: механизм проведения операцийМеханизм работы на рынке Форекс прост: допустим, трейдер видит на графике EUR/USD падение, иными словами – евро падает относительно доллара. Не теряя времени, он открывает короткую позицию (продажу) с размером лота 0,5 (сумма 50000 евро). Возникает вопрос: а если у трейдера нет такой суммы, где взять деньги? Брокер – вот кто обеспечивает трейдера необходимыми средствами. В рамках маржинальной торговли, трейдеру предоставляется кредитное «плечо». Проведение операций возможно даже при отсутствии необходимой суммы на счету трейдера. Для заключения сделки, достаточно внести залог (маржу), которая в 100-500 раз меньше, чем объемы лота. Например, «плечо» 1:200 свидетельствует о том, что трейдеру на покупку/продажу 50000 у.е. необходима сумма в 200 раз меньше. В нашем примере, маржа=50000/200=250 у.е. Маржа выступает гарантией платежеспособности трейдера. Продолжим наш пример: итак, допустим, что у нас на счету 350 долларов. Кредитное «плечо» 1:200, валютная пара – EUR/USD; объем сделки – 50000 евро. Открывается короткая позиция по 1,2585 («Bid»). Это означает, что мы продали 50000 евро по курсу 1,2585; в дальнейшем нужно купить эту же сумму, но дешевле. Под данную сделку брокер выделяет 50000*1,2585=62925 доллара. Залог=50000/200*1,2585=314,625 долларов. Допустим, через время цена евро упала. Принимается решение о закрытии сделки (нужно купить). Любую позицию необходимо закрывать противоположной сделкой. Брокер теперь покупает 50000 евро по курсу, к примеру, 1,2580. Получаем: 50000*1,2580=62900. Сумму 50000 евро брокер забирает себе и перестает удерживать залог (314,625 долларов), а трейдер получает прибыль: 62925-62900=25 долларов. Таким образом, общий депозит увеличивается на 25 у.е. до 375 долларов. Что необходимо трейдеру для успешной торговли?Новички часто спрашивают, что нужно знать и уметь для получения прибыли на Форекс? Не так давно трейдингом занимались только профессионалы с высшим экономическим образованием, однако, сейчас торговать может любой желающий. Почему же тогда не каждый может получить прибыль? Основными составляющими успешного рыночного игрока являются: везение, правильный выбор брокера, а также стратегии, и, конечно, знания. Трейдинг сопряжен с финансовыми рисками. Профессионалы рекомендуют не спешить заводить реальный торговый счет, а открыть демо счет на форекс . Брокеры, как правило, предоставляют бесплатные тренировочные счета. Успех трейдера также зависит от выбора методов совершения торговых операций. Одни игроки работают внутри дня, другие с помощью скальпинга, третьи предпочитают ночную торговлю, а есть и такие, которые ориентируются только на экономические новости. Конечно, лучше всего, если стратегия трейдера включает анализ каждой из сторон, влияющих на изменение валютных курсов. Преимущества и недостатки в работе с валютной биржейСреди плюсов валютного рынка можно выделить такие как:

К недостаткам относят:

Торговая платформа «МТ-4» как инструмент для открытия сделокТорговый терминал «MеtаTrаdеr-4» (или «МТ-4») – одна из самых популярных платформ для торговли валютными парами. Для работы с «МТ-4» необходимо открыть реальный счет или демо. Платформа позволяет мгновенно совершать сделки, выставлять отложенные ордера, проводить технический анализ валюты, наблюдать за главными финансовыми новостями и многое другое. Помимо основных функций, есть возможность использовать специальных советников (роботов), анализирующих рынок валюты и предлагающих сигналы на покупку/продажу. ЗаключениеМаржинальная торговля на Форекс открывает широчайшие перспективы перед инвесторами. Имея всего 1% от суммы лота, можно торговать и получать неплохую прибыль, которая в десятки раз превышает начальные капиталовложения. Это Интересно и Полезно!tradexperts.ru Торговля валютами форекс. Стоит ли игра свеч?Торговля валютами Форекс – могут ли рассчитывать на успешный трейдинг новички? Как не попасть впросак, и где найти деньги для торговли по-крупному? Все, что вы давно хотели знать о валютном рынке, механизме трейдинга и правилах заключения сделок. Раскрываем все секреты успешной торговли валютами на ФорексВалютный обмен на биржах непрерывен – ежесекундно на площадках продаются одни валюты и покупаются другие. Это обусловлено многими причинами – начиная от проведения расчетов между транснациональными корпорациями и заканчивая использованием денег в личных целях, к примеру, для поездки заграницу. Постоянный спрос на иностранный капитал стал причиной создания единой сети, в которой продавцы и покупатели могли бы свободно проводить любые обменные операции оперативно и круглосуточно. Сеть эта получила название Forex, что означает Foreign Exchange Market и переводится как Международный рынок обмена валютой. Развитие и формирование Форекс заложило фундамент нового вида бизнеса – торговли валютами. О том, как преуспеть в этом виде деятельности, читайте в этой статье. Что нужно знать о валютном трейдингеВся торговля на Форекс ведется при помощи специальный контрактов, так называемых валютных пар. Денежные знаки той или иной страны обозначаются в виде аббревиатуры из трех букв. Состоят пары из двух валют: первое место занимает базовая, а второе – котируемая. Представьте, что нам нужно узнать курс евро к доллару. Если курс пары EUR/USD составляет 1,45, получается, что за 1 евро нужно отдать 1,45 долларов. Ваша работа состоит в том, чтобы купить то, что повышается в цене и продать то, что понижается (Пол Тюдор Джонс) Позиции – сделки, открываемые трейдерами на Форекс, могут быть двух видов: Покупку называют «длинной позицией» или «лонгом», от английского long, а продажу «короткой» или шотом, от английского shot. Это связано с тем, что если рассматривать курсы валют с точки зрения стратегического планирования, в перспективе они всегда растут, а значит, покупка совершается с целью заработка на разнице подросшего курса. В принципе, трейдеры на рынке Форекс могут зарабатывать и на росте, и на падении курса валют. Bid и AskДля всех пар устанавливается по две котировки:

К примеру, если котировка пары EUR/USD составляет 1,2723/28,то это говорит нам о том, что мы можем купить 1 евро за 1,2728 долларов («Ask»), а затем продать его уже за 1,2723 долларов («Bid»). Получается, что цена продажи всегда будет уступать цене покупки. Разница цен – комиссия за сделку – называется «спредом». Спред может быть фиксированным, а может – плавающим. В данном примере спред составляет 1,2728-1,2723=0,0005 или 5 пунктов. Пунктом принято называть минимальное изменение цены на рынке Форекс. Один пункт для валютной пары EUR/USD – это изменение знака, стоящего четвертым после запятой.

Все сделки на рынке выражаются в определенном размере – денежной сумме. Единицей измерения размера является лот. Один лот равен 100 тысячам базовой валюты. Чтобы начать торговать на рынке, совсем необязательно задействовать целые лоты. Допустима работа с дробными вариантами, в которых задействуют 0,05 лота или 0,1 лота. В зависимости от выбранного для работы контракта будут изменяться прибыли и убытки трейдера. В основе стоимости пункта всегда лежит котируемая валюта. Чтобы рассчитать цену пункта нудно умножить лот на долю пункта. Предположим, что мы работаем с 0,4 лота валютной пары EUR/USD, получается, что стоимость пункта составит 40000*0,0001=4 доллара. Механизм трейдинга. Как торговать на ФорексПринцип работы на Форекс во многом схож с торговлей акциями на фондовой бирже. Предположим, что трейдер на графике EUR/USD замечает падение евро по отношению к доллару. Разумеется, что он не теряет времени и сразу же открывает шот (сделку на продажу) с размером лота, допустим, 0,5, который равен 50 000 евро. Отсюда возникает вполне закономерный вопрос: а что делать, если на счету трейдера не хватает средств для совершения такой операции, где взять недостающую сумму? В таком случае на выручку приходит брокер. Именно он обеспечит трейдеру необходимую материальную поддержку и в рамках маржинальной торговли предоставит ему кредитное «плечо». Чтобы воспользоваться такой помощью, необходимо внести маржу. Ее размер может быть в 100-500 раз меньше, нежели общий объем лота. Так, к примеру, кредитное «плечо» 1:300 говорит на о том, что трейдеру для покупки или продажи 50 000 денежных единиц требуется сумма в 300 раз меньшая заявленной. Из данного примера получается, что маржа такой сделки составит 50 000/300=167 денежных единиц. Залог – своего рода гарантия трейдерской платежеспособности. Продолжая данный пример представим, что на нашем счету имеется 200 долларов. Исходные данные сделки следующие:

Мы открывает короткую позицию по 1,2723, что означает, что нами было продано 50 тысяч евро по курсу 1,2723 за единицу. Чтобы получить прибыль, нам нужно приобрести такую же сумму, но по более низкой цене. Для совершения такой сделки брокер готов выделить 50 000*1,2723=63 615 долларов. Учитывая размер «плеча», получается, что размер маржи составляет 50 000/300*1,2723=212 долларов. Смоделируем ситуацию, в которой стоимость евро по прошествии определенного времени упала. Мы принимаем решение закрыть сделку. Для этого нам нужно совершить противоположное действие – купить евро. Исходя из этого, мы даем распоряжение брокеру – приобрести 50 000 евро по курсу, предположим, 1,2720. Получается, что для этого нужно потрать 50 000*1,2720=63 600 долларов. Сумму в 50 тысяч евро брокер оставляет у себя, вам возвращает ваш залог в виде 167 долларов, а вы получаете прибыль от этой сделки в размере 63 615-63 600 = 15 долларов. Как следствие, ваш депозит вырастает на 15 у. е. и составляет уже 215 долларов. Базовый арсенал успешного трейдингаМногих новичков зачастую волнует один и тот же вопрос: «Какие знания и умения необходимы для того, чтобы получить на Forex прибыль?». Относительно недавно трейдингом на форекс занимались исключительно профессиональные экономисты. Но уже сегодня попытать счастья на бирже может каждый желающий. Однако, никто не гарантирует, что данное предприятие окажется прибыльным. Вся жизнь — управление рисками, а не исключение рисков (Уолтер Ристон) Чтобы добиться успеха на валютном рынке, нужно собрать пазл из 4 составляющих:

Трейдинг шагает в ногу с финансовым риском. Именно по этой причине профессиональные участники рынка советуют новичкам «набить руку» на демо счетах, а лишь затем заводить реальные торговые счета. Как правило, все брокеры предоставляют своим клиентам возможность опробовать Форекс на бесплатных тренировочных счетах. Во многом на успех трейдера влияет и выбранный метод совершения торговой операции. Кто-то предпочитает работать в середине дня, кто-то признает лишь ночную торговлю, а кто-то торгует лишь при помощи скальпинга или ориентируясь на последние новости экономического мира. Разумеется, идеальный вариант – это стратегия, построенная на анализе всех сторон, которые влияют на колебания валютных курсов. Какому брокеру доверитьсяУчитывая, что во многом успех трейдинга определяет выбранный брокер, важно найти компанию, которая успела зарекомендовать себя в качестве надежного посредника на рынке.

Доверить свой капитал можно таким компаниям:

Сильные и слабые стороны валютной биржиЧтобы принять окончательное решение – торговать или не торговать на Форекс, нужно взвесить преимущества и недостатки валютного рынка. К «плюсам» биржи можно смело отнести:

Что же касается «минусов», то здесь нужно помнить о:

В целом, нужно признать, что маржинальная торговля на Forex – это плацдарм для широчайших инвестиционных перспектив. Имея на руках всего 1% от общей стоимости лота, можно начать торговать и получать весьма внушительные прибыли, которые во много раз превышают первоначальные капиталовложения. Автор публикациине в сети 1 год Olga R3 Комментарии: 0Публикации: 259Регистрация: 14-07-2017news-hunter.pro Разоблачающие подробности о торговле на рынке ФорексТорговля на рынке форекс привлекает все больше и больше частных трейдеров со всего мира. Это объясняется несколькими факторами, в том числе широкими возможностями, большой ликвидностью, низким порогом входа. К сожалению, далеко не все понимают, что такое торговля на Форекс. Некоторым кажется, что это, как игра в рулетку или какое-то казино. Более того, сам рынок форекс многие ассоциируют с какой-то махинацией или мошеннической схемой, хотя это далеко не так. На самом деле, рынок Форекс – это международная внебиржевая система обмена валют для ведения экономической деятельности. Ее основы были заложены еще после Второй мировой войны. Сегодня на этом рынке присутствуют как банки, так и различные инвестиционные организации, брокеры и частные трейдеры. Торговля на Форекс на $100 и в реальностиСуществует такая информация, что если на рынке форекс открыть счет на 100 долларов, то позиции трейдера будет перекрывать непосредственно маркетмейкер. Эти разговоры ведутся на уровне сплетен, и видно, что люди абсолютно не понимают работу этого рынка. На самом деле, брокер сводит клиента с кем-то или нет – для трейдера это не играет абсолютно никакой роли в размере конкретного депозита. Потому что принцип рынка построен несколько иным образом, чем он предстает в головах обывателей. Вы открываете счет в какой-то компании, например «N», и начинаете торговать, и точно также у компании «N» могут быть открыты счета у десятка других брокеров «У». Можно провести сравнение между двумя терминалами для того, чтобы понять, как отображаются заявки в разных программах. В данном случае это будет терминал MetaTrader 4, который предоставляется брокером «X» и терминал форекс-инсайт, от брокера «У». Это терминал, который разработала компания Интеграл. Это большая компания, которая одна из первых организовала совместную работу банков между собой, сформировав так называемый межбанковский рынок. Если раньше все биржи имели физическое место (например, Нью-Йоркская фондовая биржа территориально расположена в США), то в определенный момент встал вопрос о том, какорганизовать всех игроков с абсолютно разных точек земного шара, чтобы им не нужно было никуда приезжать физически, и они могли без проблем торговать и сообщаться между собой. Это на самом деле очень революционный ход вперед, и компания Интеграл участвовала в воплощении этой идеи.

Это так называемые «пехотинцы» валютного рынка. Они формируют первичный спрос, но реально повлиять на оборот не могут. Несколько заявок от крупных компаний просто «разжуют» все сделки частных инвесторов одного из брокеров. Представим себе завод по продаже пива. Он продает пиво не конечному потребителю, а оптовому покупателю, который потом сбывает его мелкому оптовику, а небольшой предприниматель, в свою очередь, продает уже в розницу. Трейдер, в данном случае, это покупатель «в розницу», который для своей работы использует MetaTrader 4. Те, кто занимаются работой в секторе «buy-to-buy» – это брокеры, которые работают не на «розницу», а на других брокеров – у них уже другие торговые терминалы со своими расширениями и возможностями, у которых присутствует своя специфика.

Вернемся к нашим брокерам «Х» и «У». Допустим, брокер «Х» открывает счет у другого крупного брокера (Сбербанк, Bank of America, J.P. Morgan и т.п.). В данной ситуации все зависит от объема. Если он достаточно велик, то вышеупомянутые банки согласятся предоставить свои услуги. Например, если вы, как брокер, хотите открыть счет в J.P. Morgan, то абонентская плата будет стоить 50 000 долларов в месяц в независимости от объемов лотов. Если еще и объем лотов будет большой, то плюс к этим 50 000 добавится определенный процент от торговли. Поэтому не каждая компания может позволить себе открыть счет в подобном банке и просто так отдать указанную сумму, как абонентскую плату. У больших компаний таких проблем не возникает.

И вот, у брокера «Х» открыт счет в компании брокера «У». Все сделки, которые трейдер заключает у брокера «Х», дублируются. Получается следующее: Вы решаете в своем MetaTrader 4 провести покупку с плечом на 100 000 долларов, а депозит открыт лишь на 1 000 долларов. При этом у брокера существуют 100 клиентов и у каждого по 1 000 долларов на счетах. Шанс того, что каждый из сотни клиентов одновременно подаст поручение на отзыв равен нулю. Поэтому брокер может выставить на межбанк заявку с сотым плечом, а только с первым, или вторым, временно задействовав деньги «молчунов». Звучит, как работа какой-то пирамиды, но именно так это и работает. Другой вопрос, который интересует частных инвесторов на рынке форекс, это спрэды. Они могут расширяться и сужаться. Новички в первую очередь считают, что это их брокер мешает им зарабатывать. Но спрэды, которые вы видите, предоставляет только одна компания из списка брокеров, с которыми вы работаете. И это не тот первый брокер, с которым вы работаете «в розницу». Та компания называется «поставщик ликвидности». Компания «Х» покупает у поставщика ликвидности некоторый объем, который в дальнейшем формирует спрэды в вашем стакане. Форекс-инсайт дает возможность видеть покупки такого большого объема ликвидности, потому как в данном терминале это стандартная транзакция. MT 4, в свою очередь, не позволяет отслеживать такие движения. У частного инвестора просто не хватает технической зоркости, чтобы наблюдать за покупкой ликвидности. Но это не значит, что инвестор торгует только против брокера, а спрэды специально расширяются. На самом деле это происходит потому, что сотрудники брокеров более высокого ранга не хотят работать себе в убыток и просто перестраховываются, предлагая конкретно вашему брокеру завышенные цены. Лучшие брокеры для торговли и инвестиций

Схемы бывают разные

Если вы завели 500 долларов и потеряли их, то компания на вас заработает только 500 долларов. Но если вы торгуете в ноль, даже не зарабатывая при этом, но у вас много сделок, то компания может с ваших 500 долларов заработать намного больше. Если же вы начинаете зарабатывать – депозит у вас растет, ваш объем сделок увеличивается, заработок брокера тоже растет. Именно поэтому брокеры, которые рассчитывают на долгосрочное нахождение на рынке, считают важным, чтобы вы, как клиент, именно зарабатывали, а не теряли деньги. Фактически, рынок Форекс ничем не отличается от фондового рынка, и, по большому счету, любым брокерам важна стабильная база клиентов, которая бы не уходила от них на негативе. Так устроена и механика работы на Форексе. Если вникать в подробности, можно проследить следующую цепочку. Вы покупаете позицию, и в это время идет сигнал от этого брокера к более крупному, который выглядит примерно так: «можно ли купить по этой цене?» Если старший брокер подтверждает, да я продаю, то тогда к вам в терминал возвращается эта цена. Если он не подтверждает, то вам могут отменить эту сделку. Именно поэтому на резких колебаниях новостей такие сделки плохо обрабатываются – это не винавашего брокера. Чаще всего – это вина именно поставщика ликвидности. Поставщик также перекрывается на более высоком уровне. Такой «прайм» брокер может выходить уже на банки уровня J.P. Morgan. Если кредитная организация высокого уровня подтверждает ему сделку по такой цене, он ее подтверждает вам. Такие вот принципы функционирования рынка и суть форекс. То же самое происходит с нерыночными котировками. Иногда у этих брокеров проскакивают какие-то нерыночные котировки. Это может быть связано с другими настройками терминала и прочими мелкими деталями. И вот котировка проскользнула и может высветиться у вас в терминале, но это опять не значит, что это брокер пытается подретушировать график. Ему это невыгодно, это, практически, нереально сделать, если у тебя очень много клиентов. В рынке форекс нет такого большого количества обмана, какой предполагает обыватель. Если вы открываете котировки своего брокера и видите, что они сильно отличаются от котировок другого, то только тогда можно упрекать брокера в недобросовестности. Если у всех брокеров котировки одинаковые, и все они идут против вас, то вина не в них, а вашем подходе. Полезные статьи:Почему торговля на Форекс пользуется спросомОдна из главных причин, почему торговля на Форекс столь популярна – высокая ликвидность. Ежедневный оборот этого внебиржевого рынка составляет несколько триллионов долларов США. По уровню ликвидности, он значительно опережает любой другой рынок. Дело в том, что здесь нет какой-то единой площадки. Торговля проходит по всему миру, и это еще одно важное преимущество Forex. Он работает 24 часа в сутки, и вы можете торговать в любое удобное для вас время.

Еще одна причина популярности торговли на Форекс – развитие IT технологий. Сегодня трейдеры могут работать со своего компьютера или мобильного устройства, не отправляя ордера по телефону. Это существенно ускоряет процесс трейдинга и позволяет работать краткосрочно. Высокий спрос на трейдинг именно на этом рынке обусловлен и тем, что здесь предлагается так называемое кредитное плечо. То есть вам совсем не обязательно иметь значительные капиталы для работы на Форекс. Достаточно вложить 100-200 долларов, чтобы получать доход. При таких, даже незначительных инвестициях, торговля на Форекс может приносить значительные прибыли с учетом большой волатильности внутри дня. К примеру, на фондовом рынке среднесуточные колебания по некоторым активам могут достигать лишь 10 пунктов. На Форекс эти цифры значительно больше. А в период трендов, колебания могут достигать 100-300 пунктов, что позволяет получать хорошую прибыль даже при относительно небольших вложениях. Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter, и мы её обязательно исправим! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей! equity.today Торговля на валютном рынке Forex

Ответ прост, как всё гениальное – первый трейдер знает и использует некоторые закономерности, о которых второй не догадывается или считает их неэффективными. Мы же постараемся осветить данные важные аспекты успешного трейдинга. Успех на ФорексУспех на бирже – это прибыль. А долгосрочный успех – это стабильная и высокая прибыль. То есть заработать за 1-2 торговых сессии какую-либо сумму, даже достаточно большую, можно “на авось”, просто угадав направление ценового движения и открыв сделку в эту сторону. Благо вариантов всего 2 – вверх и вниз. А вот постоянно получать прибыль, сделав прибыль стабильной – это верх мастерства. Это и можно считать успехом на бирже Форекс. Что еще важно для трейдера, кроме самой прибыли? Согласитесь, неплохо бы разгрузить трейдера, чтобы он проводил перед монитором минимально возможно количество времени, максимум пару часов в сутки. Для этого используют 2 вещи: т.н. “быстрые” торговые стратегии (ТС) и советников. К быстрым ТС можно отнести стратегии скальпинга (пипсовку) или дэй трейдинг, которые позволяет иметь профит (прибыль) до конца торговой сессии (суток). Торговых советников с каждым днём всё больше, хотя действительно прибыльных единицы – и все они платные. Факторы успеха на ФорексИтак, мы определились – успешный трейдер Форекс стабильно зарабатывает суммы, которых хватает на нормальный уровень жизни и отдыха. Успешный трейдер не тратит много времени на торговлю, используя эффективные быстрые торговые стратегии и/или торговых советников. Что же нужно, чтобы стать успешным валютным спекулянтом? Во-первых, это опыт торговли. С опытом приходит понимание рынка – почему цена пошла вверх, какой стоит ожидать откат и многое другое. Поначалу не стоит увлекаться всеми валютными парами одновременно – выберите 1-2 и практикуйтесь на них. Со временем Вы будете лучше понимать особенности именно выбранных Вами валютных пар, “почувствуете” их движения. А это очень способствует повышению прибыли. Во-вторых, огромное желание достичь цели. Многие трейдеры опускают руки после первой неудачи. Потеря денег всегда болезненна, особенно, если рассчитываешь их преумножить. Но не стоит отступать, если Вы определили для себя цель – стать успешным трейдером в торговле на валютном рынке Forex. Целеустремленность и вера в собственный успех плюс постоянная практика и обучение – вот ключи к достижению Вашей цели. Очень много трейдеров на некоторое время или навсегда ушли с трейдинга, получив первые убытки на Форекс. Человеку свойственно искать то, что приносит удовольствие, и избегать боли. Но трейдинг – это профессия, здесь нужно мыслить не сиюминутной прибылью, а долгосрочно, более масштабно. Не получается торговать в плюс – возвращаемся к демо-счету. Надоело демо, хочется реальной торговли – открываем центовый счёт на 30-50 или 100$. Торгуем и анализируем свои действия и результаты. Только так Вы придёте к успеху. И, кстати, большинство успешных трейдеров – самоучки. Они читали книги по трейдингу, даже обучались у известных или не очень трейдеров. Но львиную долю своего успеха они получили, взяв на себя ответственность за свои достижения. Отбросили все сомнения и шли вперёд, к поставленной цели. И, наконец, в-третьих, успешные люди всегда учатся, познают новое и применяют на практике. Теория ничего не стоит без практического применения. Анализ, практика, анализ, практика – вот универсальный алгоритм успешного обучения! Хотелось бы добавить пару слов о диверсификации. Хороший, т.е. успешный трейдер, имеет несколько счетов, а также некоторую сумму “в загашнике”. Это нужно для отработки нескольких стратегий. Данный подход позволяет использовать один или несколько счетов для инвестирования в ПАММы, копирования сделок (Share4you, InstaCopy), а также применять торговых советников. Поставьте цель стать успешным трейдером и идите к ней! А обучающие материалы нашего сайта Вам в этом поможет. Желаем успешной торговли на валютном рынке Forex, и помните, что прибыльность торговли очень сильно зависит от выбранного вами брокера! Источник: http://forex-invest.tv(При перепечатке статьи, активная ссылка на источник ОБЯЗАТЕЛЬНА) Интересная статья? Пожалуйста, поделитесь ею в соц.сетях: forex-invest.tv Как торговать на валютном рынке онлайнТорговля на биржевом рынке может быть захватывающим хобби и в то же время реальным источником денег. В то время, когда на рынке ценных бумаг регистрируется объем 22,4 млрд. Долларов США в день, на валютном рынке он достигает 5 трлн. Таким образом, вы можете заработать много денег, не инвестируя вначале огромные суммы, и если вам удастся предсказать эволюцию рынка, то можно сказать, что это будет золотой лихорадкой. Существуют различные способы торговли на валютных рынках. Понимание терминологии валютных рынковВалюта, которую вы продаете, является «базовая валюта». Которую вы хотите купить — это «котируемая валюта» или «валюта котировки». На валютных рынках одна валюта продается против другой.

«Курс обмена» сообщает вам количество, которое должно быть выплачено из базовой валюты, чтобы купить валюту котировки (смотрите форекс котировки). Например, если вы хотите купить доллар США против британского фунта, вы будете иметь дело с несколькими валютами, такими как: GBP / USD = 1.589. Что-то, что переводится следующим образом: фунт стерлингов стоит 1,589 доллара США. Так называемая «длинная» позиция означает, что вы хотите купить базовую валюту против валюты котировки. В случае предыдущего примера вы хотите продать доллар США против фунта стерлингов. Однако «короткая» позиция означает, что вы хотите продать базовую валюту по валюте котировки. В этом случае вы намерены продать фунт стерлингов по отношению к доллару США. IDB (цена предложения или цена продажи) представляет собой цену, по которой ваш брокер готов покупать базовую валюту по котируемой валюте. Это также считается лучшей ценой, по которой вы готовы продавать указанную валюту на рынке.

ASK (запрашиваемая цена или цена покупки) — это цена, по которой ваш брокер готов продать базовую валюту. ASK на самом деле самое лучшее предложение, которое вы готовы сделать на рынке. Умение выбирать валюту, которую хотите обменять.Сделайте экономические прогнозы. Если вы считаете, например, что экономика США не в лучшей форме, что не обязательно полезно для доллара США, вероятно, вы должны продать доллар США против валюты другой страны экономика которого здоровая. Узнайте о ситуации в торговле в данной стране. Если это производитель нескольких продуктов, для которых высокий спрос на рынке, эта страна, скорее всего, позиционирует себя как экспортер этих продуктов, что позволит ему зафиксировать прибыль. Таким образом, такая стратегия принесет пользу экономике этой страны, и поэтому ее валюта станет «сильной». Политика также имеет свое мнение. Предположим, что страна находится в середине избирательной кампании, следуя позиции того, кто выигрывает выборы, валюту страны можно оценить или обесценить. Действительно, если избранный чиновник известен своей ответственностью и своей серьезностью в отношении проблем налогообложения, стоимость валюты страны увеличится. Точно так же, если правительство кажется слишком слабым для продвижения своей экономики, оно может снизить стоимость его валюты.

Прочитайте как можно больше экономических отчетов. Например, те, которые касаются Валового национального продукта (ВНП) страны или явлений, которые оказывают большое влияние на такие экономики, как инфляция и безработица. Они оказывают значительное влияние на стоимость валюты данной страны . Узнайте о концепции «Прибыль» и узнайте, как ее вычислить.«Пункты» измеряют изменение котировки валюты. 1 пип равен 0,0001. Рассмотрим случай, когда EUR / USD варьируется от 1,546 до 1,547, мы скажем, что EUR / USD поднялся на один пункт. Умножьте количество пунктов, которые вы сделали по обменному курсу, чтобы узнать сумму ваших выигрышей или убытков. vlohzi-dengi.ru Маржинальная торговля на валютном рынке Форекс. Ее особенности и принципыМаржинальная торговля, или как выражаются в американцы — Margin trading, является проведением торговых спекулятивных операций с использование денежных стредств, предоставляемым торговцам под залог (в кредит) оговоренной заранее суммы, т.е. маржи. Иначе выражаясь, маржинальная торговля представляет собой совершение торговых операций на финансовом рынке, на валютном рынке и др., которые его участники проводят с использованием маржинальных счетов (margin account) открытых у брокера либо иного посредника.

Маржинальная торговля – общие принципы. Условия получения на валютном рынке Форекс маржинального кредитаНа рынке Forex, маржинальная торговля имеет свои принципы и особенности. От обычных же кредитов маржинальные всегда отличаются тем, что предоставляемая участнику рынка денежная сумма либо стоимость получаемых товаров, как правило, в несколько раз больше непосредственно самой маржи, т.е. залога. К примеру, за то, что брокер предоставляет возможность заключить сделку по продаже либо покупке 100 тыс. EUR за американские доллары, он обычно не берет залог размером более чем в 2 000$. Этим брокеры дают возможность трейдерам увеличивать объемы проводимых операций при тех же средствах. Помимо этого маржинальная торговля подразумевает возможность продажи взятого по кредиту товара с последующим приобретением аналогичного и возвращение кредита в товарном (натуральном) виде. Такого рода операции называют обычно короткими позициями или же непокрытыми продажами, либо продажей без покрытия. Данный механизм дает техническую возможность в получении прибылей при снижении цен на активы. Сразу отметим, что маржинальные принципы торговли на биржах широко распространены на использование любых финансовых инструментов. Здесь выступают как денежные средства, так и другие торгуемые товары, например, срочные контракты, акции... Помимо прочего, маржинальное кредитование обладает своей спецификой, как правило, при этом оговариваются такие условия:

Необходимо отметить, что, как правило, особенно при торговле акциями, за то, что кредит предоставляется на срок более 1-х суток, брокеры взимают определенное вознаграждение. Обычно оно является оговоренным процентом от кредитной суммы либо рыночной стоимости тех активов, которые в данный кредит предоставляются. Как правило, процентная ставка кредита имеет зависимость от видов, предоставляемых для использования маржи активов, и ориентирована непосредственно на существующие проценты по аналогичным операциям при стандартном кредитовании банками. От чего же зависит размер маржинального требования?Система здесь проста – размер этих требований напрямую зависит от ликвидности используемых в торгах финансовых инструментов. На рынке Форекс размер маржи, как правило, составляет от 05% до 2%. Но по выходным дням ее размер может подниматься и до 5% и даже до 10%. К примеру, маржа на фондовых рынках Германии, Англии и США составляет от 20% до 50%. При торговле некоторыми видами акций на территории РФ для определенных участников в торговле Федеральная служба по контролю над финансовыми рынками, допускает размер маржи от 25% до 50% непосредственно от суммы заключенного контракта. Также размер маржи, может быть, зависим и от направления первой заключенной сделки, т.е. продажа или покупка. Также необходимо знать, что при возникновении кризисных ситуаций регуляторные органы могут дополнительно ограничить возможность торговли с использованием маржи. К примеру, летом 2008 года, дабы развеять слухи и побороть панику, которые охватили всю Wall Street. Тогда комиссией по биржам и ценным бумагам было эстетично наложено ограничение для 19-ти крупных финансовых компаний на совершение «коротких» продаж. А уже осенью того же года список этих компаний увеличился до 799. Управление FSA, также в 2008 году ввело на «короткие продажи» всех акций на Лондонской бирже временный запрет, который продлился почти год. Маржинальная торговля и ее особенности в валютном Форекс трейдингеСистема маржинальной торговли, как правило предполагает обязательное проведение торговцами через определенный временной промежуток противоположных операций на те же товарные объемы. Если первая сделка – это продажи, то за ними в обязательном порядке последуют покупки. И наоборот, когда первой сделкой была покупка, то соответственно за ней обязательно будет ожидаться продажа. Как правило, после первого открытия позиции (первая операция) участники рынка лишены возможности беспрепятственно распоряжаться приобретенными товарами либо средствами, полученными от продаж. Также они передают в виде залога некоторую часть собственных средств, размер которых соответствует оговоренной ранее маржи. Брокеры очень внимательно отслеживают все открытые трейдерами позиции и занимаются контролем размеров возможных убытков. При достижении убытка критического значения, скажем 50% маржи, брокеры имеют право обратиться к трейдеру и предложить ему передать в залог еще некоторую часть средств, т.е. дополнительные средства. Данное обращение называется Margin call, что у англичан понимается как «требование о марже». В ситуации, когда убытки продолжают расти, а средства так и не поступают, то брокер принудительно от своего имени закрывает такие позиции.

После закрытия позиции, т.е. после проведения второй операции, будет сформирован результат, размер которого составляет разницу между актуальными ценами покупки и продажи. Также при этом будет высвобождена залоговая маржа, уже к которой и добавляется результат от проведенной операции. При положительном результате трейдер получает свои средства, а также прибыль обратно. Если результат окажется отрицательным, то весь убыток будет вычтен из залога и трейдеру достанется только остаток. Самый плохой вариант, который также случается – от залога не остается абсолютно ничего. Торговцы за полученные кредитные средства перед брокерами не несут никакой ответственности, кроме предоставленной им маржи. Как правило, брокеры не могут выставлять предъявительные требования касательно предоставления в дополнение средств на основании того, что какая-либо позиция закрылась с убытком, превысившим размеры предоставленного трейдеру залога. Как правило, такого рода ситуации (убытки больше размера залога) происходят во время открытия новых торговых суток, при начале торгов с достаточно сильным отрывом от предыдущих котировок. В таких случаях риск возникновения дополнительного убытка полностью лежит на брокере. Как раз такая система и является принципиальным отличием торговли с применением маржи от торговли, где используется обычный кредит. Маржинальная торговля в этом очень схожа на азартные игры, где, как правило, риски ограничиваются размерами ставок. Торговцы для ведения маржинальной торговли, как правило, не получают от брокеров полного права собственности на используемые ими инструменты. Либо необходимо заключать специальный залоговый договор. Делается это с той целью, чтобы торговцы (трейдеры) не смогли воспрепятствовать брокеру в принудительном закрытии позиций. Зачастую товары или денежные средства (выручка от продаж) в собственность торговцев вообще не передается. В таких случаях лишь учитывается право участника рынка на отдание распоряжений на продажу либо покупку. Этого, как правило, вполне достаточно для совершения спекулятивных сделок, когда трейдеров привлекает не столько объект торговли, а сама возможность получения прибыли на ценовой разнице. Такой вид торговли (без реальных поставок) сокращает трейдерам их накладные расходы.

Чтобы оперативно определить исходную прибыль от спекулятивной торговли, как правило, рассчитывают стоимость пункта, т.е. изменение результатов при незначительных изменениях котировок. Далее цену пункта попросту умножают на количество измененных котировочных пунктов. Чем полезна маржа в торговле на рынке Forex?Участие частных инвесторов на рынке Форекс стало возможным благодаря посредникам, т.е. деятельности дилеров и дилинговых центров. В большинстве государств мелкие и средние частные инвесторы выходят на всемирную, валютную биржу, используя для своих торговых операций суммы, не превышающие 2 000$. Дилинговые центры своим клиентам предоставляют кредитные линии или, как их еще называют «дилинговые рычаги», которые в разы превышают сумму их депозита. Что это — дилинговый рычаг или дилинговая кредитная линия?К примеру, кредитный рычаг, размер которого превышает первоначальный депозит, скажем 10 000$, в 100 раз, дает возможность трейдеру оперировать огромнейшими суммами, вплоть до 1 млн. долларов.

Другими словами, собственный инвестиционный капитал трейдеров может составлять не более 3% от суммы торгуемых ими сделок. Как раз система осуществления сделок трейдерами на Форекс посредством брокерских (дилинговых) компаний с использованием кредитных плеч и получила в последствии название «маржинальная торговля». Вся суть и принципы маржинальной торговли на Forex сводятся к следующей схеме: инвесторы, размещая собственные залоговые средства, получают возможность управлять целевым кредитом, который выдается под данный залог, а также давать гарантию своим депозитом покрытие возможных потерь по открываемым валютным позициям. Далее, клиенты заключают с дилерами договора, по которым последние берут обязательство, что по поручению первых за свой счет, и от собственного имени, будут проходить все арбитражные операции. У дилеров при этом возникает определенный риск потерь, возникающих от совершения трейдерских сделок, по этой причине в качестве залога клиенты кладут в банках на депозит определенную сумму. Сумма данного депозита рассчитывают исходя из размеров кредитного плеча, изначально предоставляемого брокерской компанией клиенту, а также от размера заключаемых брокером сделок. Различные дилеры устанавливают собственный размер кредитного плеча, но, как правило, он находится в диапазоне 10 – 200. Кредитное плечо в данном случае является коэффициентом, показывающим, во сколько раз может превосходить размер открытых позиций размер депозита. Плюсы маржинальной торговли, преимущественно на рынке ФорексГлавное преимущество в маржинальной торговле состоит в том, что такая система позволяет для открытия сделок оперировать большими суммами при наличии сравнительно небольшого стартового капитала. При этом участники рынка не смогут потерять больше, чем у них есть на торговом счете. Следующее преимущество – для осуществления торгов различными валютами, трейдеру нет необходимости открывать депозит именно в каких-то определенных валютах. Если участник рынка собирается продавать английские фунты за американские доллары, то дилинговый центр даст ему автоматически кредит именно в фунтах, а трейдер, когда закроет позицию, т.е. через определенное время, покупая фунты обратно, отдаст их дилеру, а себе возьмет прибыль в американской валюте. Ну и наконец, осуществляя торговлю объемами большого размера, при этом имея небольшой собственный капитал, трейдеры получают возможность получать доходы такого размера, который несравним с торговлей без рычага (маржи, кредитного плеча). По этой причине доходность операций трейдеров на валютном рынке, как минимум в несколько раз превосходит показатели, например, операций с валютами в обменных пунктах.Маржинальная торговля не только позволяет сохранить уже накопленные сбережения, но и в разы их приумножить. РЕКОМЕНДУЕМ ПОСМОТРЕТЬ:Валютный рынок Forex – принципы маржинальной торговли  infofx.ru Торговля на валютном рынке.Валютный рынок знаком многим, сейчас фактически каждый может здесь участвовать, ярким примером считается Форекс. Почти любой человек может на сегодняшний день участвовать в операциях на фондовом рынке, например, на Форексе. Предложив валюту по высокой стоимости, участник получит прибыль за проделанную операцию, Форекс работает 5 дней в неделю. Непременным критерием качественной работы на бирже считается знание курса валют, это важная информация, которую должен помнить трейдер.

tradergroup.ru

|

Именно эта компания, как и многие другие, продолжает поддерживать межбанковский рынок. Терминал их производства доступен служащим брокерских компаний, которые покупают и продают «настоящие» лоты на форексе, которые начинаются от 100 000 у.е.

Именно эта компания, как и многие другие, продолжает поддерживать межбанковский рынок. Терминал их производства доступен служащим брокерских компаний, которые покупают и продают «настоящие» лоты на форексе, которые начинаются от 100 000 у.е.

К примеру, мы продадим фунт/доллар на 0,1 лот. Старший брокер взимает комиссию 10 долларов за лот. Значит, с 0,1 лота за эту сделку мы заплатим только 10 центов. Вот такая схема. Поэтому разговоры о том, что брокеру обязательно выгодно, чтобы вы сливались, что они – такие плохие и подделывают котировки – на самом деле все сплетни. Это устаревшая информация. Лет 15 назад, вероятно, так и работали. Сейчас нормальному брокеру выгодно, чтобы у него торговали и, чем больший вы объем создадите, тем больше он будет зарабатывать. Причем неважно, на спрэде он зарабатывает, или на комиссии, ему важен ваш объем. Компании невыгодно, чтобы вы потеряли свои деньги и сокращали объемы.

К примеру, мы продадим фунт/доллар на 0,1 лот. Старший брокер взимает комиссию 10 долларов за лот. Значит, с 0,1 лота за эту сделку мы заплатим только 10 центов. Вот такая схема. Поэтому разговоры о том, что брокеру обязательно выгодно, чтобы вы сливались, что они – такие плохие и подделывают котировки – на самом деле все сплетни. Это устаревшая информация. Лет 15 назад, вероятно, так и работали. Сейчас нормальному брокеру выгодно, чтобы у него торговали и, чем больший вы объем создадите, тем больше он будет зарабатывать. Причем неважно, на спрэде он зарабатывает, или на комиссии, ему важен ваш объем. Компании невыгодно, чтобы вы потеряли свои деньги и сокращали объемы. Рынок Форекс – это обширное поле деятельности для спекулянтов. Большинство операций (порядка 80%) ведется без реальной поставки валют. Это значит, что на этом рынке проводятся порядка 80% спекулятивных операций, и лишь 20% операций проводится с последующей поставкой валют. Все это говорит о высоком интересе со стороны трейдеров и других игроков к этому рынку.

Рынок Форекс – это обширное поле деятельности для спекулянтов. Большинство операций (порядка 80%) ведется без реальной поставки валют. Это значит, что на этом рынке проводятся порядка 80% спекулятивных операций, и лишь 20% операций проводится с последующей поставкой валют. Все это говорит о высоком интересе со стороны трейдеров и других игроков к этому рынку. Торговля на валютном рынке Forex всегда привлекала тех, кто хочет зарабатывать собственным умом. Сидеть дома или в офисе, анализировать движения цены и получать с этого деньги – мечта многих. Другой вопрос, что на самом деле действительно делать деньги на Форекс удаётся лишь немногим. Что же отличает эти 3-5% успешных валютных спекулянтов от большинства трейдеров? Особые навыки, большой размер депозита или другие факторы? Почему один трейдер, поработав за монитором 1-2 часы в сутки, зарабатывает 300-500-1000$ в месяц, а то и больше, а другой, проводя за торговым терминалом по 5-7 часов, получает копейки либо вовсе теряет деньги?

Торговля на валютном рынке Forex всегда привлекала тех, кто хочет зарабатывать собственным умом. Сидеть дома или в офисе, анализировать движения цены и получать с этого деньги – мечта многих. Другой вопрос, что на самом деле действительно делать деньги на Форекс удаётся лишь немногим. Что же отличает эти 3-5% успешных валютных спекулянтов от большинства трейдеров? Особые навыки, большой размер депозита или другие факторы? Почему один трейдер, поработав за монитором 1-2 часы в сутки, зарабатывает 300-500-1000$ в месяц, а то и больше, а другой, проводя за торговым терминалом по 5-7 часов, получает копейки либо вовсе теряет деньги?

Курсы валют колеблются благодаря активности трейдеров, которые между тем должны предугадывать все изменения. Деятельность на бирже достаточно трудна, ведь трейдер утрачивает вложенные средства в случае ошибки. На валютной бирже товаром считается валюта, и если верно определить формирование курса евро или фунта, то можно хорошо заработать. Конечно, в наше время многие пытаются торговать на форексе, а посреднические услуги предлагают много ресурсов в сети. На правах рекламы немного расскажу про строительство. Строительство для успешного валютного трейдера не должно быть пустым звуком. Так как появляются средства, всегда хочется их приумножить, и поэтому появляется вариант вложения средств в строительство, так как данный вид хоть и является довольно затратным но всегда является успешным. Также как вариант все равно придется расширяться либо строить собственное жилье.Регулярный форекс заработок на валютных биржах реален при обладании определенными навыками и умением применять их на практике. Не рискуя собственными финансами, учиться предугадывать курсы валют можно благодаря сети, предлагающей эксплуатацию виртуального счета. Максимальный успех в работе с валютными биржами гарантируется посредством постоянного совершенствования полученных навыков.

Курсы валют колеблются благодаря активности трейдеров, которые между тем должны предугадывать все изменения. Деятельность на бирже достаточно трудна, ведь трейдер утрачивает вложенные средства в случае ошибки. На валютной бирже товаром считается валюта, и если верно определить формирование курса евро или фунта, то можно хорошо заработать. Конечно, в наше время многие пытаются торговать на форексе, а посреднические услуги предлагают много ресурсов в сети. На правах рекламы немного расскажу про строительство. Строительство для успешного валютного трейдера не должно быть пустым звуком. Так как появляются средства, всегда хочется их приумножить, и поэтому появляется вариант вложения средств в строительство, так как данный вид хоть и является довольно затратным но всегда является успешным. Также как вариант все равно придется расширяться либо строить собственное жилье.Регулярный форекс заработок на валютных биржах реален при обладании определенными навыками и умением применять их на практике. Не рискуя собственными финансами, учиться предугадывать курсы валют можно благодаря сети, предлагающей эксплуатацию виртуального счета. Максимальный успех в работе с валютными биржами гарантируется посредством постоянного совершенствования полученных навыков.