|

|

|

|

|

|

|

|

|

|

Эквайринг – что это такое простыми словами: зачем он нужен? Что такое эквайринг в банке простыми словамиИнтернет эквайринг что это такое простыми словамиРоссийский интернет продолжает развиваться сверхвысокими темпами и в первую очередь это касается бизнеса, а именно интернет торговли. В интернете продают все: от бытовой техники, до информационных услуг и продуктов. И главный вопрос, которым задаются предприниматели – как продавать через Интернет? Интернет-эквайринг дает возможность клиенту оплачивать товары и услуги даже без регистрации аккаунта и создания личного кабинета на сайте. Главное лицо в торговле всегда был и остается покупатель. А покупателю сегодня нужна мобильность совершения сделки с сайта в любой момент времени. Эти условия можно выполнить, если обеспечить свой веб-ресурс функционалом платежной системы. Почему выгодно иметь сайт для продаж?Сайты предоставляют широкие функциональные возможности покупателям выбрать необходимый продукт, или услугу, ознакомиться с его характеристиками, фото и видео-презентацией товара, прочитать отзывы реальных клиентов и купить по удобной цене, чаще всего с возможностью доставки «до двери». При этом продавец получает тоже большой пакет опций. Интернет-магазин, или страница-продажник, кроме оплаты услуг хостинга не несет каких-либо других затрат. Отсутствует необходимость арендовать помещение, нанимать персонал для обслуживания торговой точки, нет потребности в кассовом аппарате и в привлечении дополнительных услуг, таких как инкассирование. Т.е. веб-сайт сегодня, это удобный, технологический инструмент, к которому можно подключить платежную систему и продавать. Трансстройбанк предоставляет своим клиентам услугу Интернет-эквайринга. Для бизнеса важна скорость принятия решения, безопасность сделки и максимальный контроль за поступающими на счет средствами. Преимущества Интенет-эквайринга для продавца

Преимущества Интенет-эквайринга для покупателяПользуясь Интернет-эквайрингом клиенту доступны самые популярные способы оплаты:

Всего сервис предлагает 38 дополнительных способов оплаты. Как подключить Интернет-эквайринг в Трансстройбанке?Подключиться очень просто. Достаточно выполнить два несложных шага:

Требования к сайту для возможности принимать онлайн платежи опубликованы на официальной странице услуги на сайте Трансстройбанк. Для технической настройки сайта к приему платежей не требуется привлекать специалистов на стороне. Это бесплатно реализуют специалисты сервис-провайдера. transstroybank.ru кто в нем учавствует, интернет-эквайринг + в чем ловушкиБанк-эквайер (также коммерческий банк или «эквайер») является финансовым учреждением, которое поддерживает банковский счет продавца. Контракт с эквайером позволяет торговцам обрабатывать операции с кредитными и дебетовыми картами. Банк-эквайер передает транзакции торговца вместе с соответствующими банками-эмитентами для получения платежа. Банк-эмитент является финансовым учреждением, которое выдает кредитные карты для потребителей от имени карты сети. Эмитент выступает в качестве посредника для потребителя и сети карточек, заключая договор с держателями карт на условиях погашения транзакций. Эквайеры/Приобретающие банки являются зарегистрированными членами карточной сети, такими как MasterCard или Visa, и принимают (или приобретают) Сделки по этим дебетовым и кредитным сетям от имени продавца. Сеть карт соединяет с банками, которые выпускают кредитные карты, чтобы была возможность фиксировать платеж. Каждый раз, когда владелец карты использует дебетовую или кредитную карту при покупке, банк-приёмник либо одобряет, либо отклоняет сделки, основываясь на информации, которую карта и банк-эмитент записывают на учетную запись держателя карты. Помимо управления всеми транзакциями, что совершается кредитной или дебетовой картой, эквайер также принимает на себя полный риск и ответственность, которые он обрабатывает. Из-за этого, эквайер взимает различные сборы за свои услуги. Эти сборы варьируются в зависимости от приобретателя, но они обычно оцениваются на регулярный график деятельности, такие как сделки, возвраты-отзывы платежей, а также другие различные ситуации и причины. Эквайер оценивает плату от имени себя, сети карточек и банка-эмитента. Прежде чем начать принимать оплату через сервер, нужно сделать несколько вещей. И одной вещью будет подписание контракта с покупателями. Эквайер, также известный как «банк кредитных карт», «банк-эквайер» или «коммерческий банк» - это банк или финансовое учреждение, лицензирован в качестве члена ассоциации карты, который создает и поддерживает банковский счет продавца. Как Visa, так и MasterCard имеют собственные правила и списки требований соответствия, чтобы стать покупателем. Банк-эквайринг, иногда называемый банком обработки, является одним из ключевых игроков среди команды, который работает, чтобы получить средства от транзакции с помощью кредитной карты. Чтобы понять, что такое банк-эквайринг, нужно знать, что он выполняет роль посредника между процессором кредитных карт и ассоциациями карточек для обработки транзакций по картам. Ассоциации карт не имеют прямого отношения к торговцам, поэтому если хочется принять кредитные карты в своем коммерческом офисе, необходимо иметь торговый счет в зарегистрированном банке-эквайере. Эта учетная запись выступает в качестве хранилища для денег. Хотя некоторые банки-эквайеры обрабатывают весь процесс транзакций по кредитным картам, большинство являются независимыми сторонними компаниями, которые управляют услугами обработки кредитных карт. Банк-эквайринг, имеющий отношения с банковскими карточками, затем присоединяется к стороннему процессору, чтобы можно было получать опату. Отношения с покупателями могут варьироваться в зависимости от типа сделки. Корпорации могут приобретать другую компанию посредством процесса сделки, который позволяет им заплатить согласованную цену за права собственности на другую компанию и интегрировать ее с их текущими бизнес-операциями. В платежной отрасли покупатель может также быть финансовым учреждением, которое сотрудничает с торговцем для завершения транзакций электронных платежей и обработки депозитов. Что такое эквайрингКогда торговцы хотят обрабатывать транзакции с кредитными и дебетовыми картами на сайте, нужно подписать контракт с банками-эквайерами. Затем, в процессе оплаты, покупатель разрешает транзакции с карточками и связывает банки-эмитенты. Всякий раз, когда владелец карты использует кредитную или дебетовую карту при покупке, банк-эквайринг разрешает или отклоняет транзакцию на основе данных из банка-эмитента и сети карт. Банк-эквайринг получает запрос от авторизации платежа торговца, а затем отправляет его в банк-эмитент для утверждения. Если покупка одобрена, средства депонируются на счет торговца (обычно через регулярные промежутки времени). Определенные банки-эквайеры также берут на себя ответственность поставщика платежных услуг и предоставляют решения для обработки платежей. Существуют также банки, которые предоставляют полный комплекс услуг, с банком-эмитентом, приобретающим банк и поставщиком платежных услуг в одном месте. Эквайер может также сотрудничать со сторонними поставщиками услуг доставки платежей. Эквайринг банков также берет на себя риск и ответственность за обработанные транзакции. Вот почему эквайер взимает различные сборы (как правило, процент от всего объема проданных товаров) за свои услуги, такие как транзакции, возмещение и возврат платежей, чтобы назвать несколько. Важно также отметить, что онлайн-транзакции сопряжены с высоким риском нарушения конфиденциальных данных, поэтому все стороны, участвующие в процессе платежей, включая банк-эквайринг, должны соблюдать стандарты безопасности для предотвращения мошенничества. Термин эквайер-банк (также называемый «торговым банком», «банком кредитных карт», «эквайером») означает независимые финансовые учреждения, которые разрешают и обрабатывают оплату от имени торговцев. В этом отношении банк-эквайринг заключает так называемое соглашение о принятии кредитной карты с торговцем, а также лицензионное соглашение с соответствующей ассоциацией кредитных карт. Торговец должен иметь соглашение о принятии кредитной карты с банком-эквайером, чтобы предлагать и принимать кредитные карты в качестве способа оплаты за свои товары. Название «эквайр-банк» выражает только одну из двух основных задач этого типа финансового учреждения. С точки зрения компании с кредитными картами, одна из двух основных задач включает в себя эквайринг новых торговцев, а затем пунктов приема кредитных карт как в физических магазинах, так и в онлайн-торговле. С каждым новым продавцом, который присоединяется к сети, расширяется распространение и общий объем продаж этого бренда кредитных карт. Вторая основная задача приобретающего банка заключается в обработке всех платежей по картам для купленных им торговцев. В контексте этих двух основных обязанностей в процессе оплаты кредитной карты более точный термин, таким образом, будет «эквайрингом и обработкой торгового банка». Поставщики услуг платежных терминалов предоставляют техническую инфраструктуру (например, считыватели карт) в торговых точках, с которой торговцы могут принимать кредитные карты и передавать данные в банк-эквайринг для обработки. Поставщики платежных услуг похожи на поставщиков электронной коммерции. Вместо «физических» считывателей карт они предлагают и поддерживают электронные способы оплаты через защищенные шлюзы для интернет-магазинов. В дополнение к платежам по кредитным картам, они преимущественно включают прямой дебет, электронный банкинг, электронные кошельки и PayPal. Затем информация о транзакции передается в соответствующее финансовое учреждение для обработки. Для записи и передачи информации об оплате оба поставщика услуг обычно взимают фиксированную плату за транзакцию («плата за шлюз»). Быстрый рост онлайн-торговли также ведет к увеличению спроса на безопасные онлайн-способы оплаты. Поэтому определенные банки-эквайеры также предлагают эту услугу. На практике они также берут на себя обязанности поставщика платежных услуг и предлагают интеграцию электронных платежных решений и обработку всех безналичных платежей из одного источника. Покупателем, также известным как банк-эквайринг или торговый банк, является банк, который выполняет функции посредника между торговцами и эмитентами в карточном объединении в электронных транзакциях. Фактически, этот банк отвечает за поток данных между этими двумя сторонами, и его название происходит от того, что он предлагает услуги по обработке кредитных карт банкам-эмитентам в рамках ассоциации. Другими словами, это финансовое учреждение получает платеж по карте. Однако для выполнения безопасной транзакции покупателю требуется процессор платежей, который является поставщиком программных технологий для установления соединения с ассоциациями карточек. Процессор платежей может воплощаться в двух формах: это может быть подразделение банка или может быть полностью независимым учреждением, которое работает в партнерстве с банком. Эквайерам также следует понимать, что когда транзакция с кредитной картой завершается, это финансовое учреждение принимает капитал от клиента и вносит депозит платежа с вычитаемыми взносами на счет торговца и оттуда на его счет проверки бизнеса. Эта стратегическая позиция придала ему большое международное значение, обусловленное его постепенным ростом как в клиентской базе, так и в количестве транзакций, и, таким образом, она превратилась в ключевого игрока в мировой экономике. По сути, термин «приобретающий банк» очень неоднозначен по той причине, что в зависимости от рынка бренды ассоциации карт также могут функционировать как таковые. Более того, независимая организация по продажам, которая обычно выступает в качестве банковских агентов, также может действовать как банк-эквайринг, поскольку банки и платежные процессоры не могут всегда выполнять эту функцию. Хотя эти ситуации являются скорее исключением, чем правилом, важно помнить об этом.

При корпоративном приобретении эквайером является компания, приобретающая другую компанию по указанной цене. Корпоративные приобретения обычно согласовываются двумя сторонами. Они позволяют приобретающей компании полностью захватить бизнес по определенной цене. Приобретающая компания считает, что они получают прибыль от выкупа другой компании. При приобретении с участием публичной компании эквайер видит кратковременное падение цены акций при приобретении компании. Снижение обычно связано с неопределенностью транзакции и премией, которую эквайер оплачивает для покупки. В соглашении покупатель является сторонним партнером торговца. Торговцы должны сотрудничать с финансовым учреждением для обработки электронных транзакций и получения электронных платежей. Торговый покупатель обычно является поставщиком банковских услуг, который управляет электронными депозитами средств от клиентов, уплаченных на торговый счет. Торговый покупатель также может быть известен как расчетный банк, поскольку они облегчают обмен информацией и оплату торговых платежей. Каждый раз, когда для совершения платежа используется дебетовая или кредитная карта, необходимо связаться с эквайером для обработки и расчета. Он может диктовать виды платежей, которые разрешает обрабатывать. У него есть отношения с сетью провайдеров, включая крупные процессоры. Некоторые эквайеры могут иметь только сетевые права с одним фирменным карточным процессором, что может ограничивать типы фирменных карточек. Эквайер будет взимать плату с различных комиссий, которые подробно описаны в их соглашении. Большинство из них взимают плату за транзакцию, а также ежемесячную плату. Плата за транзакцию приобретателя покрывает расходы, связанные с сетевой обработкой. Ежемесячные сборы также могут взиматься для покрытия различных других аспектов обслуживания счета.

Кто участвует в обработке транзакцииПроцесс оплаты кредитной карты основан на сотрудничестве между несколькими сторонами и происходит на нескольких отдельных этапах. Обзор всех сторон, участвующих в транзакциях по кредитным картам, и индивидуальных обязанностей каждого из них:

ЛовушкиЕсть значительные недостатки, которые следует избегать при рассмотрении эквайринга, в том числе:

Также стоит подумать, что являясь генеральным директором публично торгуемой компании, совет директоров, безусловно, должен взвесить решение, и может иметь собственное мнение о том, является ли стратегия приобретения обоснованной и хорошо изученной. В случае последующего аннулирования (возврата) держателем карты или со стороны торговца в случае возврата обратный платеж приводит к увеличению административной работы по всей цепочке платежей карт. Возврат платежа происходит, когда возникает спор о действительности транзакции, и владелец карты просит вернуть их средства через банк-эмитент. Это может быть связано с тем, что товар был неисправен или не был получен. Или это может быть мошенничество, и покупатель не знает о покупке. Ассоциации карточек обычно рассматривают торговца как предприятие особо высокого риска, если более одного процента его платежей приводит к их возврату. Если банк-эквайринг сохраняет продавца, который имеет высокую частоту возврата, он будет оштрафован. Эти штрафы обычно передаются торговцу. Это само по себе является стимулом для бизнеса поддерживать высокие стандарты доставки и продукта для своих клиентов, а также внедрять службы обнаружения мошенничества для смягчения мошеннических транзакций. Эквайринг банков играет ключевую роль в мире электронной коммерции, и важно, чтобы компании точно понимали, как они работают. Только тогда они смогут гарантировать, что затраты будут сведены к минимуму, и все будет работать гладко. БезопасностьИз-за высокого риска в электронных транзакциях, эквайринг банков и всех поставщиков услуг, участвующих в процессе платежей по кредитным картам, должен соответствовать строгим стандартам безопасности и рекомендациям по предотвращению мошенничества. Правила проектируются в норме безопасности данных карт, поддерживаемом всеми основными ассоциациями: Visa (AIS и CISP), MasterCard (SDP), American Express (DSOP), Discover (DISC) и JCB). Все финансовые учреждения, поставщики услуг, компании и торговцы, участвующие в цепочке платежей по кредитным картам и хранящие, обрабатывающие и передающие информацию о кредитной карте, должны иметь сертификацию PCI-DSS. Они должны демонстрировать безопасность своих компьютерных сетей через регулярные промежутки времени и проводить в большинстве случаев проверки на ежеквартальной основе. Строгий стандарт безопасности PCI-DSS также применяется к продавцам. Им необходимо выполнить все необходимые условия для получения сертификата PCI-DSS от своего банка-эквайера. В электронной коммерции поставщикам платежных услуг PCI-DSS обычно назначается задача интеграции, регистрации и передачи интернет-платежей. Положения PCI-DSS состоят из двенадцати строгих требований безопасности для компьютерных сетей всех сторон, участвующих в оплате кредитных карт. В случае нарушений могут быть наложены высокие финансовые санкции и ограничения, вплоть до отзыва лицензии на получение кредитной карты. Что должно быть сделано, чтобы обезопасить эквайринг:

Интернет-эквайрингПреимущества интернет-эквайринга:

Если есть веб-сайт и хочется принять онлайн-платежи через него, интернет-эквайринг необходим. Нужно поставить все необходимое, чтобы бизнес развивался с использованием справедливых ставок и завоевывал лидирующие позиции в своей области.

Принцип работы по совершению онлайн-эквайринга:

Если еще нет идеи принимать оплату картам на сайте, стоит оценить все преимущества интернет-эквайринга. www.finanbi.ru Эквайринг - что это такое простыми словамиЕсли рассматривать значение слова эквайринг, то переведя с английского эквайринг означает – приобретение. Для нас эквайринг – это покупка товаров, услуг без наличных средств, с помощью карт и специальных устройств. Рассчитываться с помощью карт в магазинах стало настолько популярно, что некоторые не мыслят свою жизнь без этого. Очень удобно, когда в магазинах есть оборудование для приема карт. Простыми словами эквайринг означает банковскую услугу с безналичным расчетом (по картам). Любой человек может через терминал оплатить услуги, товары не имея наличных. Любой магазин может получить такую услугу у банка. Заключается договор и устанавливается оборудование. Все очень удобно: - Не нужно беспокоиться кассиру и тратить время на отсчитывание сдачи.- Для покупателя тоже масса удобств: нет больше беспокойств по поводу кражи наличных. С покупателя банк за такую услугу не берет комиссию. Иное дело обстоит с магазином, который заключил договор с банком. С него берут от 1 – 2,5 %. Как работает эквайринг и что это такое в простом понимании?

Виды эквайринга - Мобильный- Торговый- Интернет – эквайринг- Обменный. Рассмотрим каждый вид эквайринга отдельно. Мобильный эквайрингЗдесь из названия понятно, что используется мобильный телефон. Нужно поставить приложение на свой мобильный. Это приложение работает по принципу обычного терминала. Можно оплатить связь, перевести деньги, положить и т. д. Удобство использования оценили многие. Торговый эквайрингЗдесь используется POS – терминал. Вставляется карта в магазине и введя пин – код с покупателя списываются деньги за покупку.

Деньги с карты покупателя переходят на счет продавца. ИнтернетЭтот вид эквайринга заключается в расчетах через интернет по картам. Перейдя в интернет магазин покупатель вводит свои данные карты.

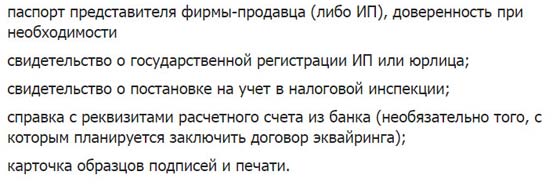

С нее списываются средства, которые переходят на счет продавца. Магазинам приходиться платить высокий процент за использования интернет эквайринга (от 3 до 6% от стоимости покупки). Смотрите еще: как обналичивать Яндекс Деньги без комиссии? Как сделать так, чтобы деньги водились дома? Обменный эквайрингАТМ – эквайринг, который знает практически каждый. Почти все организации теперь переводят зарплату на карты работников. Вы же можете снять наличные уже с карты или расплачиваться ею в магазинах. Важно снимать наличные с карты банка соответствующего терминала. Если снять деньги, к примеру, с карты Сбербанка через банкомат другого банка, то возьмут комиссию. Как правильно выбрать банк – эквайер?Для начала посмотрите на оборудование, которое предлагает банк. Хорошо, когда все работает без сбоя и без задержек. Банк может предложить на выбор использовать: - ПИН- пады- Импринтеры,- Кассовые аппараты,- POS – Терминалы,- Процессинговые центры. Лучше выбрать быструю связь с банком по Wi-Fi или через интернет. Не соглашайтесь на GPRS. Это приведет к дополнительным тратам. Заранее подробно знакомьтесь с договором. Банк устанавливат свои требования и если их нарушить, то не далеко до суда и других неприятностей. Банк должен перед работой провести инструктаж, чтобы правильно работать с оборудованием. Плюсы и минусы эквайрингаПлюсы Ваш бизнес получает удобство в работе, прежде всего для клиентов. Покупатели чаще доверяют и покупают в таких магазинах. Психологи установили, что покупателю проще тратить деньги не видя наличных. Инкассация. Не будет больше лишних трат и экономия времени (не нужно идти в банк с наличкой). Лучше часть денег потратить на комиссию банку за пользоваием оборудования. Вам не нужно беспокоиться о поддельных купюрах. Безналичный расчет – это всегда плюс в этом отношении. С терминалами и другим оборудованием ускоряется процесс обслуживания. Минусы Если у вас бизнес с небольшими оборотами, то вряд ли вам подойдет эквайринг. Вероятно, вы будете тратить больше за комиссию, чем зарабатывать деньги. Технические неполадки. Бывают редко, но если в вашем магазине оплата с карт часто не проходит, то вряд ли вы можете рассчитывать на увеличение оборота. Многим покупателям это не нравится, и они больше не будут покупать у вас. Продавец компенсирует убыток, если произошло списание средств или мошенничество с картой покупателя. Уже потом эти деньги возвратяться продавцу, если поймают мошенника. Как подключить эквайринг?Кстати, вот советы для предпринимателя: как заработать состояние? Торговой точке нужно иметь доступ к интернету. Вы должны быть ИП или ООО. У вас должен быть счет в банке. Понадобиться следующие документы:

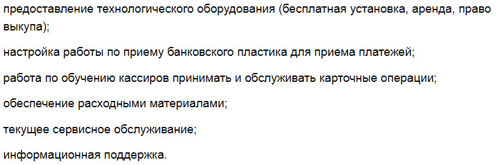

Банк – эквайер. Как выбрать?Изучите все предложения от разных банков. Обратитесь в выбранный банк (в кредитную организацию) для подключения эквайринга. Основной перечень услуг от банка:

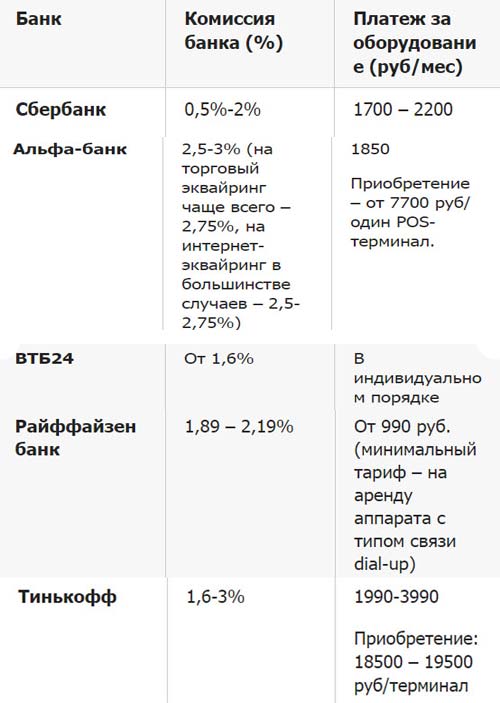

Заполните заявление и подпишите договор. Нужно иметь копию договора аренды и фото месторасположения вашей торговой точки. Тарифы отдельных банков от Сбербанка до Тинькофф: рейтинг

Что такое эквайринг, смотрите в видео: ВыводТеперь вы знаете, что такое эквайринг и как это работает. Эквайринг должен иметь каждый магазин, если он желает увеличить сумму покупки, клиентов. Сейчас у всех пластиковые карты и практически каждый человек не имеет наличных денег. Все идут за покупками (особенно крупными) с картами, а не с наличными. Поэтому каждый магазин должен заключить договор с эквайером, чтобы не терять прибыль. zarablegko.ru Эквайринг — что это такое простыми словами? Зачем и кому он нуженСодержание статьи Определение терминаТак что же такое эквайринг и как объяснить это понятие простыми словами? Загадочный термин на самом деле расшифровывается как одна из самых популярных услуг в современном банковском секторе. Если говорить простыми словами — это возможность оплатить товар или услугу в сети розничной торговли, ресторане или, например интернет-магазине банковской картой. , Это возможность оплатить продукт или услуги без использования наличных средств, а используя «пластик». Рынок эквайринга в России

Россия поддерживает общемировой тренд развития сети POS терминалов. Эквайринговый оборот бурно растет из года в год. В общей доле розничной торговли и платных услуг увеличивается процент безналичных транзакций, впрочем, как растет и само количество выпущенных карт. Для оплаты покупок люди предпочитают не снимать деньги в банкомате, а расплатиться безналом. Вопрос «А карты принимаете к оплате?» звучит в магазинах все чаще. Безусловным лидером рынка в России является Сбербанк. В современной России успешно развиваются все виды услуги – торговый, мобильный и интернет эквайринг.Примечательно, что с течением времени функциональные характеристики банковских карт расширились — от простого обналичивания денежных средств, до возможности расплатиться ей в магазине, то есть эквайринговых платежей. Кто предоставляет услугу?На сегодняшний день услуги товарного, мобильного и интернет-эквайринга предлагают больше сотни различных банков, в том числе монстры российского рынка в лице Сбербанка, ВТБ, Альфа Банка, а также некоторые розничные банки, ориентированные на малый бизнес, такие как Тинькофф банк, Точка, Модульбанк. Некоторые небанковские организации также могут осуществлять эквайринговые платежи. Высокая конкуренция на данном рынке на руку компаниям-клиентам, они всегда могут выбрать оптимальный вариант, устраивающий их по разным параметрам. Если Ваше предприятие взвесив все за и против, решилось наконец воспользоваться данной услугой, то необходимо сделать свой выбор, изучив рейтинг банков, связаться с представителем и заключить договор. Виды эквайринга: мобильный, торговый и интернет-эквайрингВ рамках развития технологии эквайринга различают три направления – мобильный, торговый и интернет-эквайринг. Рассмотрим подробнее каждый из них. Торговый эквайрингСамый распространенный и прочно вошедший в нашу жизнь вид. Подавляющее число магазинов и предприятий сферы услуг оснащены технологией торгового эквайринга. Розничные торговые точки стремятся повысить свою конкурентноспособность на рынке, в том числе за счет возможности у покупателя расплатиться пластиком. Оплата производится с помощью специального устройства POS терминала торгового эквайринга.Мобильный эквайрингСамый молодой вид. Данная услуга сейчас активно развивается на рынке, и предлагается большинством банков. Суть mPOS технологии заключается в том, что покупатель производит оплату в процессе взаимодействия своей банковской карты и устройства картридера, подключенного к смартфону и планшетному компьютеру. Интернет-эквайрингЭто способ оплатить свою покупку в сети интернет опять же с использованием банковской карты. Если сайт продавца поддерживает эту технологию, количество его покупателей значительно увеличивается. Интернет-эквайринг очень бурно развивается, за последнее время значительно увеличилась доля магазинов, полностью поддерживающих технологию интернет-эквайринга Схема эквайрингаКлассическая схема выглядит следующим образом:

Преимущества использованияПродавец и покупатель имеют обоюдную выгоду, пользуясь технологией эквайринга. Продавец выигрывает

Покупатель также не в накладе

Подводя итоги, хочется сказать о том, что в современном мире каждой торгующей компании, имеет смысл пользоваться всем комплексом современных технических средств и технологий, в частности, услугами эквайринга. Это обеспечит положительный вектор развития для любого бизнеса. acquiring-bank.ru что это такое простыми словами, виды в банке, стоимостьЭквайринг — процесс приема оплаты при покупки товаров или услугу. Различают несколько видов данной услуги, предоставляемой банком и берущим за каждую операцию комиссию. Теперь давайте во всем разберемся подробнее и простыми словами. Содержание статьи Об эквайринге простыми словамиКак уже было сказано выше, эквайринг — это процесс безналичного приема платежей от клиента, покупающего товар или услугу, и зачисление денежных средств на расчетный счет предпринимателя. В зависимости от способа приема денежных средств различают следующие виды эквайринга в банке:

Расходы для предпринимателейБольшая часть бизнеса связана с приемом платежей. Говоря простыми словами, обойтись без услуги банка эквайринг обойтись невозможно. Предприниматель должен учитывать связанные с ним расходы. Прежде всего потребуется открыть расчетный счет (если еще этого не сделано) куда будут поступать деньги. Стоимость его обслуживания может быть бесплатной и максимально достигать примерно 10 000 ₽ в месяц. Также придется потратиться на:

В какой банк лучше обратитьсяНаиболее удобно и часто выгодно подключать эквайринг в том банке, в котором у вас открыт расчетный счет. Это облегчает множество задач и дает возможность сэкономить, так как при комплексном заказе услуг многие кредитные организации предусматриваю скидки. Мы можем порекомендовать следующие банки:

Мы постарались максимально простыми словами рассказать об эквайринге, его особенностях, видах и стоимости. Надеемся, у нас это получилось. Если у вас есть какие-либо вопросы, то задавайте их в комментариях. kredituysa.ru что это такое простыми словами -Очень часто сложные и непонятные термины означают самые обычные вещи, которые прочно вошли в наш обиход. К примеру, сегодня многие люди оплачивают покупки через платежные терминалы, используя для этого пластиковые карточки, и мало кто из них знает, что такую процедуру называют «эквайрингом». Содержание статьи Понятие эквайрингаБанковская карточка была изобретена сравнительно недавно. С её помощью удобно хранить и обналичивать деньги. Пластиковые карты имеют множество разнообразных функций — их применяют для оплаты товаров и всевозможных услуг. При этом подобные операции можно проводить как в обычном магазине, так и в интернете.  Итак, эквайринг – что это такое простыми словами? С английского acquiring переводится как «приобретать». Под этим понятием подразумевается услуга, которая дает возможность осуществлять покупки с использованием карты банка, не обналичивая при этом деньги через банкомат. ПреимуществаСогласно последним исследованиям, эквайринг способствует существенному росту общей прибыли предпринимателей. Объясняется это тем, что при наличии карточки люди чаще делают спонтанные покупки. Данная система расчета имеет также ряд других преимуществ:

Оборудование, используемое для проведения таких операций, предоставляет банк. Чтобы наладить оплату карточками в том или ином учреждении, потребуется заключение с ним договора эквайринга. Банк, предоставляющий такую услугу, должен оборудовать ваш магазин или другое заведение терминалом (пин-падом), связанным с кассами. НедостаткиНесмотря на огромное число преимуществ и довольно хорошую степень безопасности такой системы, следует все же помнить о простых правилах, которые позволят обезопасить себя от мошенничества. И государством, и самими платежными системами предпринимаются все возможные меры по защите средств. Однако, чем более сложные используются методы защиты, тем более изощренными становятся способы взлома, применяемые мошенниками. С недавнего времени банки отказались от использования карт, оснащенных магнитными полосами из-за недостаточной защиты от несанкционированного взлома. Сегодня вместо них применяют карточки с чипом, которые имеют более высокую степень защиты. Обучая персонал организаций, работающих с терминалами, банки дают четкие инструкции, соблюдение которых позволяет обезопасить владельцев карт от несанкционированных считываний. К еще одному существенному недостатку технологии эквайринга можно отнести плату за аренду и комиссию, взимаемую банковскими организациями за эксплуатацию своих терминалов. Рентабельность использования этой системы во многом зависит от денежного оборота организации. Поэтому судить о том, выгодно ли её использовать или нет, можно на основе получаемого предприятием дохода. Тем не менее, даже в небольших организациях со скромным доходом такая система расчета может повысить его в среднем на 15%. ВидыСегодня действует несколько типов эквайринга:

Мобильный эквайрингДля проведения операций мобильного эквайринга применяются специальные устройства — POS-терминалы. Такие терминалы представляют собой карт-ридеры, подключенные к смартфонам. На эти смартфоны производится установка специального приложения, которое позволяет поддерживать распространенные платежные системы (например, MasterCard, Visa).  В последнее время наблюдается динамичное развитие мобильного эквайринга. Его популярность обусловлена очевидными преимуществами:

Как правило, размер комиссии для продавцов при использовании такой системы расчета составляет от 2,5 до 3%. Торговый эквайринг – что это такоеТорговый эквайринг — это тип услуги, оказываемой банком-эквайзером организации, занимающейся торговлей. Последняя осуществляет прием пластиковых карточек клиентов с целью произведения расчета за товар или предоставляемую услугу. За перечисление денег с карточки на счет продавца банк взимает с последнего комиссию, которая может составлять от 1,5 до 2,5%.  Когда банк и фирма, занимающаяся торговлей, заключают между собой соглашение, они принимают определенные обязательства. Со стороны торговой организации утверждается договор о:

Обязательства банка-эквайзера заключаются в:

Интернет-эквайрингПри данном виде расчетных операций можно производить обмен покупаемого в интернете продукта на деньги в любых онлайн-магазинах. Покупка оплачивается через пластиковую карточку в интернете не выходя из дома, при этом нет необходимости использовать какое-либо специальное оборудование.  Чтобы провести операцию, достаточно всего лишь иметь выход в интернет. Личные данные защищает организация-посредник, которая собирает всю необходимую информацию и рассылает её продавцу и в банк. В процессе оплаты покупок с помощью интернет-эквайринга задействуется множество различных процессов. Однако пользователю для завершения покупки требуется сделать всего лишь несколько кликов. Когда он нажимает кнопку «Купить», банк получает команду о перечислении с его пластиковой карты определенной суммы на счет интернет-продавца. За использование данной системы расчета с продавцов взимают комиссию, составляющую 3—6% от сумм, которые платятся покупателями. Как это работаетСегодня технология эквайринга активно применяется во всем мире. Подавляющее большинство подобного рода операций проводят банки-члены таких платежных систем:

Развитые государства при выполнении платежных операций используют безналичные расчеты в 90% случаев, в то время, как их доля в России составляет всего 20—30%. Но сегодня наблюдается увеличение численности торговых организаций, которые начинают пользоваться услугами систем такого расчета по карточкам. Соответственно, все большее количество людей прибегают к расчету именно картами, особенно не задумываясь о принципе действия такой системы. А понять, как она работает, можно, проследив путь транзакции.

Даже если момент клиент уже оплатил свою покупку, период реального взаимозачета между банками на самом деле может составить 1—3 суток, в зависимости от условий договора. Все это время деньги будут заморожены на счету пластиковой карты её владельца, то есть «висеть» в холде. Далее происходит перечисление банковской организацией денег на счет торговой точки, при этом средства она получит только после отправки последнему данных о списании, которые будут подтверждать проведенные операции. После получения банком-эмитентом этих файлов замороженные на карте клиента деньги будут разморожены и перечислены на счет банка. Разобравшись, что такое эквайринг в банке и какие преимущества получают предприниматели при его использовании, можно сделать вывод, что такая система расчета дает бизнесменам неплохие возможности для увеличения доходов, а банкам — дополнительную прибыль. rublgid.ru Что такое эквайринг в банке: торговыйОчень часто сложные и непонятные термины означают самые обычные вещи, которые прочно вошли в наш обиход. К примеру, сегодня многие люди оплачивают покупки через платежные терминалы, используя для этого пластиковые карточки, и мало кто из них знает, что такую процедуру называют «эквайрингом». Понятие эквайрингаБанковская карточка была изобретена сравнительно недавно. С её помощью удобно хранить и обналичивать деньги. Пластиковые карты имеют множество разнообразных функций — их применяют для оплаты товаров и всевозможных услуг. При этом подобные операции можно проводить как в обычном магазине, так и в интернете.

Итак, эквайринг – что это такое простыми словами? С английского acquiring переводится как «приобретать». Под этим понятием подразумевается услуга, которая дает возможность осуществлять покупки с использованием карты банка, не обналичивая при этом деньги через банкомат. ПреимуществаСогласно последним исследованиям, эквайринг способствует существенному росту общей прибыли предпринимателей. Объясняется это тем, что при наличии карточки люди чаще делают спонтанные покупки. Данная система расчета имеет также ряд других преимуществ:

Оборудование, используемое для проведения таких операций, предоставляет банк. Чтобы наладить оплату карточками в том или ином учреждении, потребуется заключение с ним договора эквайринга. Банк, предоставляющий такую услугу, должен оборудовать ваш магазин или другое заведение терминалом (пин-падом), связанным с кассами. НедостаткиНесмотря на огромное число преимуществ и довольно хорошую степень безопасности такой системы, следует все же помнить о простых правилах, которые позволят обезопасить себя от мошенничества. И государством, и самими платежными системами предпринимаются все возможные меры по защите средств. Однако, чем более сложные используются методы защиты, тем более изощренными становятся способы взлома, применяемые мошенниками. С недавнего времени банки отказались от использования карт, оснащенных магнитными полосами из-за недостаточной защиты от несанкционированного взлома. Сегодня вместо них применяют карточки с чипом, которые имеют более высокую степень защиты. Обучая персонал организаций, работающих с терминалами, банки дают четкие инструкции, соблюдение которых позволяет обезопасить владельцев карт от несанкционированных считываний. К еще одному существенному недостатку технологии эквайринга можно отнести плату за аренду и комиссию, взимаемую банковскими организациями за эксплуатацию своих терминалов. Рентабельность использования этой системы во многом зависит от денежного оборота организации. Поэтому судить о том, выгодно ли её использовать или нет, можно на основе получаемого предприятием дохода. Тем не менее, даже в небольших организациях со скромным доходом такая система расчета может повысить его в среднем на 15%. ВидыСегодня действует несколько типов эквайринга:

Мобильный эквайрингДля проведения операций мобильного эквайринга применяются специальные устройства — POS-терминалы. Такие терминалы представляют собой карт-ридеры, подключенные к смартфонам. На эти смартфоны производится установка специального приложения, которое позволяет поддерживать распространенные платежные системы (например, MasterCard, Visa).

В последнее время наблюдается динамичное развитие мобильного эквайринга. Его популярность обусловлена очевидными преимуществами:

Как правило, размер комиссии для продавцов при использовании такой системы расчета составляет от 2,5 до 3%. Торговый эквайринг – что это такоеТорговый эквайринг — это тип услуги, оказываемой банком-эквайзером организации, занимающейся торговлей. Последняя осуществляет прием пластиковых карточек клиентов с целью произведения расчета за товар или предоставляемую услугу. За перечисление денег с карточки на счет продавца банк взимает с последнего комиссию, которая может составлять от 1,5 до 2,5%.

Когда банк и фирма, занимающаяся торговлей, заключают между собой соглашение, они принимают определенные обязательства. Со стороны торговой организации утверждается договор о:

Обязательства банка-эквайзера заключаются в:

Интернет-эквайрингПри данном виде расчетных операций можно производить обмен покупаемого в интернете продукта на деньги в любых онлайн-магазинах. Покупка оплачивается через пластиковую карточку в интернете не выходя из дома, при этом нет необходимости использовать какое-либо специальное оборудование.

Чтобы провести операцию, достаточно всего лишь иметь выход в интернет. Личные данные защищает организация-посредник, которая собирает всю необходимую информацию и рассылает её продавцу и в банк. В процессе оплаты покупок с помощью интернет-эквайринга задействуется множество различных процессов. Однако пользователю для завершения покупки требуется сделать всего лишь несколько кликов. Когда он нажимает кнопку «Купить», банк получает команду о перечислении с его пластиковой карты определенной суммы на счет интернет-продавца. За использование данной системы расчета с продавцов взимают комиссию, составляющую 3—6% от сумм, которые платятся покупателями. Как это работаетСегодня технология эквайринга активно применяется во всем мире. Подавляющее большинство подобного рода операций проводят банки-члены таких платежных систем:

Развитые государства при выполнении платежных операций используют безналичные расчеты в 90% случаев, в то время, как их доля в России составляет всего 20—30%. Но сегодня наблюдается увеличение численности торговых организаций, которые начинают пользоваться услугами систем такого расчета по карточкам. Соответственно, все большее количество людей прибегают к расчету именно картами, особенно не задумываясь о принципе действия такой системы. А понять, как она работает, можно, проследив путь транзакции.

Даже если момент клиент уже оплатил свою покупку, период реального взаимозачета между банками на самом деле может составить 1—3 суток, в зависимости от условий договора. Все это время деньги будут заморожены на счету пластиковой карты её владельца, то есть «висеть» в холде. Далее происходит перечисление банковской организацией денег на счет торговой точки, при этом средства она получит только после отправки последнему данных о списании, которые будут подтверждать проведенные операции. После получения банком-эмитентом этих файлов замороженные на карте клиента деньги будут разморожены и перечислены на счет банка. Разобравшись, что такое эквайринг в банке и какие преимущества получают предприниматели при его использовании, можно сделать вывод, что такая система расчета дает бизнесменам неплохие возможности для увеличения доходов, а банкам — дополнительную прибыль. znatokdeneg.ru

|

Торговый. Говоря простыми словами, это традиционный способ приема платежей через POS терминал, который можно увидеть почти в любом магазине. Оплата производится контакты или бесконтактным способом с помощью пластиковой банковской карты, или использовав мобильный телефон.

Торговый. Говоря простыми словами, это традиционный способ приема платежей через POS терминал, который можно увидеть почти в любом магазине. Оплата производится контакты или бесконтактным способом с помощью пластиковой банковской карты, или использовав мобильный телефон. Приобретение или аренда POS терминала, если это торговый эквайринг. Средняя его стоимость на 2018 год составляет 20 000 ₽. Многие банки готовы предоставить терминал в аренду, что удобно для начинающих бизнесменов, но в долгосрочной перспективе окажется более дорогим.

Приобретение или аренда POS терминала, если это торговый эквайринг. Средняя его стоимость на 2018 год составляет 20 000 ₽. Многие банки готовы предоставить терминал в аренду, что удобно для начинающих бизнесменов, но в долгосрочной перспективе окажется более дорогим. Сбербанк. Самый крупный и наиболее популярный в России. Комиссия за эквайринг составляет от 1,8%, а плата за аренду терминала — от 1 500 ₽ в месяц. Также в своей линейке РКО предлагается бесплатный тариф «Легкий старт».

Сбербанк. Самый крупный и наиболее популярный в России. Комиссия за эквайринг составляет от 1,8%, а плата за аренду терминала — от 1 500 ₽ в месяц. Также в своей линейке РКО предлагается бесплатный тариф «Легкий старт».