|

|

|

|

|

|

|

|

|

|

Акции или депозиты? Почти реальная история. Депозит это доход получаемый с акцийКак получить доход от акции 🚩 владелец акций 🚩 Личные финансыАвтор КакПросто! Человек, купивший акции какого-либо предприятия, вправе называться инвестором. И поскольку он приобрел таким образом часть бизнеса этого самого предприятия, теперь он в полной мере разделяет как риски получения прибыли, так и часть самой прибыли предприятия.   Статьи по теме: Вам понадобится

Инструкция Инвестор может получить доход от вложений в акции предприятия двумя способами: во-первых, можно непосредственно быть держателем акций и получать дохода в форме дивидендов, а во-вторых, можно перепродать ценные бумаги и также получить прибыль.Доходом в виде дивидендов называется часть чистой прибыли акционерного общества. Являясь держателем акций, вы имеете право на свою долю дохода. Сумма от чистой прибыли от доходов предприятия распределяется среди акционеров пропорционально числу акций, находящихся в их собственности. Дивиденды начисляются и выдаются за определенный прошедший период (обычно за год). А непосредственно размер дивидендов утверждается на общем собранием акционеров. Однако еще на стадии приобретения активов нужно знать, что акции бывают обыкновенные и привилегированные. Держателям привилегированных акций АО гарантирует получение установленного размера дивидендов, а также первоочередность и приоритет при получении имущества в случае ликвидации данного акционерного общества. Что же касается получения дохода от перепродажи ценных бумаг, то продать эти активы можно как на бирже, так самому предприятию или другим акционерам данного общества. Процедуры купли-продажи акций предприятия отражаются в реестре акционеров, в котором также постоянно учитываются изменения списков владельцев активов. Следует отметить, что изменения в данный реестр можно вносить лишь до определенной установленной даты. Поэтому и дивиденды могут быть выплачены лишь владельцу, держащему активы на дату закрытия реестра. Другими словами, те акционеры, которые были владельцами активов, но перепродали акции предприятия хотя бы за одни сутки до даты закрытия реестра или приобрели их на следующие сутки после этой даты, к сожалению, не имеют права на получение дохода за истекший период (обычно год). Если вы являетесь держателем акций частного акционерного общества, то первоочередное право на приобретение ваших активов имеют другие акционеры. Это значит, что в случае продажи активов вы должны предложить приобрести акции другим акционерам данного общества. Только в случае их отказа можно предлагать свои акции третьим лицам.Предложение от нашего партнера Обратите внимание В том случае, если вы являетесь акционером публичного акционерного общества, вы имеете право без уведомления остальных продать свои активы третьим лицам. Полезный совет Принимая решение о продаже акций предприятия, следует уточнить настоящую рыночную стоимость бумаг (котировку акций). Сделать это лучше на специализированных сайтах бирж, которые проводят торги акциями. Источники:

Многие люди в настоящее время являются владельцами акций, однако никак не пользуются своими преимуществами. Дело в том, что в нашей стране пока плохо развит рынок ценных бумаг, так как большая их часть находится в руках непрофессионалов и бывших работников советских предприятий.  Инструкция Получайте дивиденды от акций. В этом случае все зависит от того обычные или привилегированные акции находятся у вас на руках. В первом случае проценты от прибыли предприятия могут не начисляться, так как владельцы предприятия на собрании имеют право проголосовать за направления доходов на развитие компании. Однако можно организовать собрание акционеров, которые повлияют на решение о выплате дивидендов. Если вы — владелец привилегированных акций, то проценты вам начисляются в обязательном порядке из резервного капитала, но при этом вы обязуетесь не участвовать в управлении предприятием. Передавайте неперсонифицированные акции в аренду инвестиционной или трастовой компании. Как правило, срок аренды устанавливается не менее года, а ее стоимость составляет 50% от суммы номинала ценных бумаг. При этом необходимо составлять договор аренды акций, в котором прописаны все условия, в том числе и предоставление третьему лицу права голоса.Продайте акции. Для этого можно либо найти покупателя посредством объявлений или же поучаствовать в торгах фондовой бирже. Объявления о продаже-покупке акций можно встретить в интернете, в газете или на доске объявления предприятия, держателем ценных бумаг которого вы являетесь. Этот способ подходит для тех, кто владеет достаточно ценными акциями. В противном случае более выгодным вариантов является биржа. При этом прибыль можно получить только в случае ликвидности акции, по которой осуществляются частые операции по купле-продаже. Используйте акции в качестве залога для получения кредита или осуществления оплаты за товары. При этом необходимо учесть, что акции не считаются в кредитных организациях достаточно ликвидным имуществом, поэтому их оценочная стоимость очень низка. В связи с этим мало банков, которые решаются на оформление подобного займа. Видео по теме Совет полезен? Распечатать Как получить доход от акции www.kakprosto.ru Депозитные вклады или приобретение акций?Практически каждый из нас стремится оптимизировать структуру собственных доходов. Как поступить с капиталом, который вам удалось скопить в течение какого-то времени? Быть может, стоит выгодно вложить его и получать пассивный доход? Да, разумеется, мало кто откажется дать возможность своим деньгам работать и приносить прибыль (особенно, если при этом не требуется никакого участия самого владельца капитала). В нашей стране среди населения огромной популярностью пользуются банковские депозиты, где размещаются свободные деньги с целью получить пассивный заработок. Но при постоянном росте инфляции у инвесторов возникает вопрос – можно ли как-то инвестировать деньги более эффективно, нежели просто окупать инфляцию и постоянный рост цен? Простой расчет показывает – банковские депозиты не дают вам практически никакого заработка – они лишь позволяют не потерять покупательскую способность вклада (де-факто, с начисленными за год процентами вы сможете купить столько же товара, сколько могли бы купить в этом году, не вкладывая деньги на депозит). Быть может, стоит обратить свой взор на более выгодные направления по инвестированию? Самое время разобраться с этим вопросом более подробно.

Что лучше – банковский депозит или акции новых компаний?Пожалуй, главное, чем завлекает инвестора банк – гарантия получения прописанного в договоре дохода. Во взаимоотношения между банком и вкладчиком (особенно в последние годы) вмешиваются финансовые кризисы. Сколько было случаев, когда неудачно выбравшие банки вкладчики не могут вернуть свои депозиты на протяжении нескольких лет (это просто вложенные деньги, про проценты пока умолчим). Процент депозитного вклада и инфляционные процессы шагают сегодня практически на одном уровне. И, надо сказать, временами инфляция побеждает – в таком случае капитал, хранящийся на депозите, продолжает обесцениваться (делает он это не так стремительно, как «подматрасные накопления», но факт остается фактом). Еще один негативный момент присутствует – передавая капитал в распоряжение банка, у инвестора нет возможности оперативно получить доступ к деньгам (а если и есть в договоре соглашение о досрочном снятии депозита, проценты начислены не будут). Быть может, стоит смотреть в сторону фондового рынка?

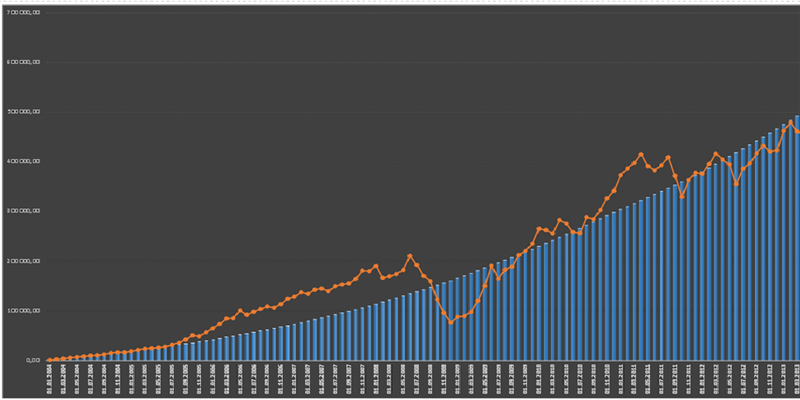

Акции компаний купить или облигации?Немного теории. Облигация – это ценная бумага. Владелец облигации может получить инвестированные деньги (обязательно с процентами) в течение какого-то временного периода. Риски присутствуют – эмитент может отказаться погашать свои обязательства перед инвесторами (в полном объеме или частично). Впрочем, это случается очень редко – в особенности, если вкладывать в так называемые «флагманы» экономики страны. К примеру, если вложить деньги в облигации пресловутого Газпрома, надежность совершенных вложений достигнет (и даже превысит) обычные банковские депозиты. Дефолт среди крупных игроков рынка – явление очень редкое. Покупатели облигаций – инвесторы консервативные. Они получают не только гарантированный доход (если вложения делались с умом), но также и значительно большую (по сравнению с депозитами) прибыль. Причина высоких процентных ставок очень проста – банк не участвует в цепочке инвестор-эмитент. Еще одно удобство – деньги, помещенные в облигации, могут быть возвращены инвестором (с процентами, полагающимися вкладчику за период владения ценными бумагами) путем продажи облигаций на бирже. Акции крупных компаний как выгодные вложенияОпределение акции – ценная бумага, предоставляющая право держателю участвовать в управлении АО (акционерным обществом) и право на получение дивидендов и право на имущество АО в случае ликвидации предприятия. Впрочем, инвесторы, приобретая акции, делают расчет на рост курсовой стоимости ценной бумаги и выгодной продажи их впоследствии. Из всех приведенных выше путей инвестирования, именно акции позволяют инвестору получить максимальную прибыль. Так, к примеру, вложенные 100 долларов в акции компании Apple в 1999 году на сегодняшний день принесли бы 40 тысяч долларов чистой прибыли. Заманчиво? Но бывает и наоборот – акции могут не только расти в цене, но и падать (не так давно мы наблюдали падение «голубых фишек» - акций Газпрома в цене, во времена кризиса). Назвать пассивным доход от вложений средств в акции нельзя – инвестор должен выбрать, какие конкретно акции покупать, а также правильное время покупки и продажи (пиковое падение цены и, соответственно, максимальный рост). utmagazine.ru Акции или депозиты? Почти реальная история.Что приносит больший доход: акции или депозиты? Я решил посчитать, сколько заработал бы простой человек, который получал среднюю зарплату по стране и регулярно инвестировал ее часть в эти инструменты. В 2004 году средняя зарплата в стране была 6 тысяч. Ставки по вкладам в банках ежегодно менялись. Самый доступный инструмент для инвестирования в акции — индексный ПИФ, поэтому наш инвестор инвестировал в него. Разумеется, повторить реальную ситуацию не получится, о чем будет несколько раз сказано в тексте. Вводные данные: Средняя зарплата по стране с 2004 по 2013 год:2004 — 67402005 — 85552006 — 106342007 — 13593 2008 — 172902009 — 186382010 — 209522011 — 233692012 — 269092013 — 29940Наш инвестор будет героически откладывать от зарплаты целых 20% и ежемесячно инвестировать их.Таким образом ежемесячные отчисления будут:2004 — 13482005 — 17112006 — 2126,82007 — 2718,62008 — 34582009 — 3727,62010 — 4190,42011 — 4673,82012 — 5381,82013 — 5988В качестве депозита будут использоваться средневзвешенные процентные ставки по привлеченным кредитными организациями вкладам (депозитам) физических лиц в рублях до 1 года, кроме «до востребования».Процентная ставка берется за январь каждого года.2004 — 10%2005 — 9,7%2006 — 8,3%2007 — 7,5%2008 — 7%2009 — 9,7%2010 — 9,1%2011 — 5,4%2012 — 6,9%2013 — 7,1% Наш инвестор в начале каждого года будет открывать пополняемый вклад по соответствующей году процентной ставке с ежемесячной капитализацией процентов. Каждый месяц инвестор на вклад будет вносить отложенную за месяц сумму. Проценты по вкладу не снимаются, все идет на следующий год. В качестве акций будет использоваться индексный ПИФ ВТБ — Индекс ММВБ (управляющая компания ВТБ Капитал Управление Активами). Тут надо сделать отступление — дело в том, что этот самый первый на российском рынке индексный ПИФ появился только в апреле 2004 года. А наш инвестор должен начать инвестировать в январе. Поэтому здесь мне пришлось немного абстрагироваться от реальности. Зная самую первую цену пая на 06 апреля 2004 года (1000) и значение индекса ММВБ в этот день (654,71), я вычислил значения пая в января, феврале и марте, если бы цена пая и значение индекса менялись одинаково. Наш инвестор будет покупать паи в первый рабочий день каждого месяца на свои отложенные деньги. К сожалению, неизвестно, какая минимальная сумма нужна была для первого взноса в 2004 году, сейчас это 5000, минимальное пополнение — 1000. Для того, чтобы наш эксперимент состоялся, предположим, что инвестору денег хватило. ( А если бы не хватило, то наш инвестор клал бы деньги на депозит и ждал, пока там накопится необходимая сумма). Так же упустим из виду эффект проскальзывания, когда деньги отдал сегодня, а паи купились завтра. Цена за вознаграждение УК уже включена в цену пая, скидок и надбавок нет, так как наш инвестор покапает паи напрямую в управляющей компании. Посмотрим, как фонд повторяет индекс ММВБ.

Итак, все оговорки сделаны, вводные данные озвучены, посмотрим теперь на результаты.

Средства, накопленные на депозите: 575 759,24, в ПИФе 526 728,48.Депозит обыграл индексный ПИФ акций. Средняя доходность 7,73 и 5,53 по CAGR (функция EXCEL ЧИСТВНДОХ). Eще несколько примечаний:При погашении паев придется заплатить налог 13%, а депозит облагаться налогом не будет. Депозиту хорошую службу сослужила ежемесячная капитализация. Не будь ее, результат был бы хуже.У инвестора должны быть стальные яйца, чтобы покупать паи в кризис, и железобетонная дисциплина, чтобы откладывать нужную сумму каждый месяц на протяжении 10 лет без перерыва. Выводы:Наш инвестор за 10 лет не стал миллионером. Накопленная сумма чуть больше полумиллиона. Но возможно он станет им за 20 лет. Поэтому, чем больше откладываешь и инвестируешь, тем лучше.Капитал рос в основном за счет довложений. За 10 лет вложенный капитал 423 888,00. Начисленные проценты не более 200 тысяч.Означает ли это, что и в дальнейшем депозит будет лучше акций? Акции не всегда был хуже депозита, на растущем рынке они прилично обгоняли депозит. В последние 3 года депозит в отличие от рынка рос, что и привело к такому результату к началу 2014 года.Возможно, портфель из акций и депозитов с ежегодной ребалансировкой покажет себя лучше. Поделиться в соцсетях activeinvestor.pro Про доходность банковских вкладов и акцийНесмотря на проблемы российской экономики и финансовые кризисы, нельзя не признать – благосостояние наших сограждан все-таки улучшилось за последние десять лет. Нельзя сказать, что в этом успехе «повинны» отечественные власти – скорее, все дело в очень интенсивном росте мировой экономики. Нельзя сбрасывать со счетов и очень низкую базу сравнения – типичные 90-е. После появления у людей накоплений, они начинают задаваться вопросом – куда же вкладывать средства? Инвестиции или же депозит? Давайте разбираться более подробно в рамках этой статьи. Финансовую безграмотность населения нельзя сбрасывать со счетов – у многих слово «инвестиции» сочетается со термином «банковский депозит» в качестве синонима. Как показывает практика – так россияне просто защищают свои деньги от инфляционных процессов (и это им удается далеко не всегда). По сути, весь заработок – это окупаемость инфляции +5% годовых. Не более. Как получить больше – купить акции иностранных компаний?В основе инвестирования лежит соотношение доходности и риска. Чем больше рисков инвестор готов принять, тем больше он заработает. Как мы знаем, депозит – инвестиция с минимальным риском. И соответствующими доходами. Однако инвестор платит за низкий риск также и низкой ликвидностью – банк не даст вам забрать деньги с процентами в тот момент, когда вам захочется или вас вынудят обстоятельства. Забрать свой вклад – да, но проценты никто выплачивать за несоблюдение сроков не будет.Фондовый рынок – время купить акции компанийДля большинства из людей фондовый рынок – это покупка и продажа акций. Да, эта сфера куда более разнообразна, но мы поговорим именно про акции. Ценные бумаги находятся на другом конце по соотношению доходности риска. Главный риск, который принимает на себя инвестор – отсутствие гарантий определенного уровня доходности от вложений в будущем. Покупая акции акционерного общества, вы превращаетесь в полноправного совладельца компании (наряду с другими инвесторами). Да-да, кусок стола, фрагмент окна в офисе, часть принтера и финансовая доля на счетах принадлежит именно вам (не воспринимайте буквально). Теперь, купив акции, вы получаете возможность получать дивиденды (% от доходов компании), а также имеете право голоса на собрании акционеров (не всегда).Продажа акций компанийАкцию всегда сопровождает сертификат. С сертификатом все очень просто – бумага, которая доказывает совладение вашей компанией. По той причине, что покупают акции сегодня, в основном, в сети интернет (при помощи брокеров), сертификаты мы не видим и часто упускаем их из виду. С течением времени торговля акциями претерпела значительные изменения. Акции, сертификаты – информация о них хранится в электронном виде в базах данных. Таким образом, процесс покупки и продажи ценных бумаг куда более прост, чем ранее – если раньше владелец ценных бумаг, желающий их реализовать, должен был обратиться в представительство брокера лично, то сегодня процесс значительно упрощен. Но не обольщайтесь – если вы совладелец компании, это не дает вам право участвовать в повседневном бизнесе. Купив акции компании Apple, вы не можете прийти на склад и взять оттуда несколько новых Айфонов. Если акций немного – степень влияния в компании несущественна. Большой пакет акций дает более интересные возможности.Акции американских компаний имеют преимуществаЕсли в рамках депозита вы получаете процент от вложенной суммы от банка – то, купив акции, получаете дивиденды. При покупке большого количества акций успешно развивающейся корпорации (Google, Apple, Газпром) – доходы с банковскими депозитами несопоставимы в принципе. Стоимость акций с течением времени растет. Разумеется, это актуально для успешных компаний – помимо депозитов, увеличивается и сумма вашего начального вклада в ценные бумаги. Однако цена акций может с течением времени может падать. А что же вы хотели – инвестиции во все времена соседствовали с риском. По итогам последнего столетия, именно акции принесли максимальный доход держателям, по сравнению с депозитами и другими вложениями. Риск – благородное дело. По мере увеличения риска при инвестировании в ценные бумаги компаний, инвесторы повышают свои шансы получить большую прибыль. Далеко ходить за примерами не нужно – всего 100$, вложенные в акции Apple в 1999 году, сегодня превратились бы в 40 тысяч у.е..utmagazine.ru Дивы дивные: акции или депозиты?Первое полугодие 2017 года стало худшим для российского рынка акций с 1998 года. Стоит ли менять депозит или облигации на акции? Первое полугодие 2017 года стало худшим для российского рынка акций с 1998 года. Индекс ММВБ потерял за 6 месяцев почти 16%. В базу расчёта индекса входят 50 наиболее ликвидных акций крупнейших российских компаний в числе которых Сбербанк, Газпром, Лукойл, Роснефть… При этом дивидендная доходность многих акций стала превышать процент по депозитам в надёжных банках. Например, дивиденты за 2016 год по привилегированным акциям Россетей составят почти 17%, ФСК ЭС – более 8%, Газпрома – 6,6%. Ситуация для российского рынка уникальная и наиболее прозорливые инвесторы ей в полной мере воспользовались. Почему она сложилась? Здесь несколько причин: завышенные ожидания нормализации российско-американских отношений, которые появились после избрания Дональда Трампа, риск новых санкций, укрепление рубля, которое произошло в первой половине года, да и сказалось разочарование инвесторов размером дивидентов, которые утвердили госкомпании. Да, несмотря на то, что дивиденты в этом году почти рекордные, рынок ждал большего. Как бы там ни было, столь значительное падение рынка – это хороший шанс приобрести акции крупнейших российских компаний на минимумах цен с расчётом на хороший рост, который может кратно превысить депозитную доходность. Так стоит ли менять депозит или облигации на акции? Ответ на этот вопрос для каждого будет индивидуален, так как зависит от горизонта инвестирования и склонности человека к риску. Депозит можно отозвать в любой момент и потеря будет только в набежавших процентах. В этом случае вы ничего не заработаете, но и не потеряете (если не считать обесценивания ваших средств инфляцией). Облигации можно продать в любой момент, не потеряв проценты - накопленный купонный доход. Но облигации могут упасть в цене, особенно если крупные инвесторы начнут их массово сбрасывать. Пока Центральный Банк продолжает цикл снижения ставок, резкое падение цен облигаций маловероятно, да и случавшиеся до сих пор падения (как это было, например, в 2014 году) были кратковременны и цены через какое-то время восстанавливались. В случае, если вы владеете облигациями, набежавший купонный доход вы сохраните, но вам придётся смириться с тем, что цена облигации может меняться и не всегда в сторону роста. Чтобы получить номинальную стоимость облигации (и все купонные выплаты, конечно), нужно будет дождаться её погашения. Акции, проданные до дивидентной отсечки (день закрытия реестра акционеров), дивидентов не принесут. Зато и держать их целый год не нужно – можно купить за два дня до дивидентной отсечки и получить всю сумму дивидентов как будто владел этой акцией целый год. В июле как раз проходят дивидентные отсечки у большинства крупных российских компаний. Цена акции может упасть (как и произошло с большинством российских акций в первом полугодии), а может вырасти – это зависит от множества факторов: конъюнктуры цен на сырье, курса рубля, законодательных новаций, качества корпоративного управления конкретной компании, просто настроения рыночных игроков… Чтобы застраховаться от этих рисков эксперты советуют не вкладываться в одну, пусть и очень вам понравившуюся акцию, а собрать портфель из акций компаний из различных секторов экономики – нефтегазовой отрасли, электроэнергетики, банковской сферы, ритейла, строительного бизнеса. И, конечно, нельзя покупать акции на последние деньги – в этом случае их лучше держать на депозите или накопительном счёте. В случае просадки рынка у вас должна быть возможность «пересидеть» трудные времена, не продавая подешевевшие бумаги, и дождаться хорошей цены. Нужно учитывать, что и дивиденты от акций, и положительная разница между их покупкой и продажей облагаются налогом на доходы физических лиц по ставке 13%. Все брокеры, имеющие лицензию Центрального банка, рассчитывают налог и удерживают его со счетов своих клиентов. Купонный доход от облигаций федерального займа (ОФЗ) и муниципальных облигаций НДФЛ не облагается. Теперь это же правило распространяется и на корпоративные облигации, выпущенные после 1 января 2017 года. Конечно, чтобы самостоятельно инвестировать в акции нужно приложить немало усилий. Но даже обычный вкладчик не просто так доверяет деньги банку, он оценивает его надёжность, оценивает риски попадания в «тетрадку» (истории с забалансовыми вкладами у всех на слуху), прикидывает срок, на который он безболезненно может разместить депозит. Для инвестирования в фондовый рынок нужно приложить в десятки раз больше усилий и затратить гораздо больше времени на изучение механизма работы биржи, отчётности компаний, акции которых на ней торгуются, новостей, оказывающих влияние на котировки этих акций… Но и финансовый результат от вложения в депозиты и акции может отличаться в разы. Автор: Сергей Павлов www.refnews.ru Депозит и вклад. В чем разница?Когда мы говорим о банковских услугах, то часто слышим или сами упоминаем такие термины, как депозит и вклад. Встречаем мы их регулярно и в телевизионной рекламе. В обывательском понимании грань между этими терминами стерлась, для многих вклады и депозиты – это одно и то же. Однако оба понятия имеют как общие, так и отличительные черты, и их нужно знать и понимать, чтобы лучше разбираться в нюансах банковского дела. Итак, в чем разница между депозитом и вкладом, и в чём их сходство? Что такое банковский вклад?Банковский вклад – это денежная сумма (как в рублях, так и в иностранной валюте), внесенная вкладчиком на счет в банке с целью сохранения и преумножения. В зависимости от степени свободы доступа к вкладу он может быть:

Первая группа вкладов характеризуется наименьшим доступом. Деньги вносятся на определенный срок (здесь идёт речь о сберегательных вкладах). В течение этого времени счет нельзя пополнять, запрещается и снимать средства полностью либо частично. По некоторым видам срочных вкладов допускается досрочное расторжение, но в таком случае вкладчик теряет начисленные проценты. Процентная ставка – это главное преимущество срочных вкладов. Если вкладчик хочет получить максимальный доход по банковскому счету, то это оптимальный вариант. Ещё варианты срочного вклада: накопительные (пополняемые) и расчётные (расходно-пополняемые). Накопительные вклады без права досрочного снятия, но с возможностью пополнения, а расчётные позволяют делать пополнять и частично снимать, но, как правило, с некоторыми ограничениями. Здесь процентная ставка немного ниже. Самой большой степенью свободы доступа отличаются вклады до востребования. Здесь ограничений нет. Средства можно снять в любое время, пополнить счет тоже можно без ограничений. Но и доход по такому вкладу будет минимальным. Подробно о вкладах и их видах читайте в этой статье. Что такое депозит?Депозит – это любой ценный актив, переданный на хранение в банк. В таком случае финучреждение называют депозитарием. Как видно, в отличие от вклада, объектом передачи в банк может быть не только денежная сумма, но и иные ценности. Это могут быть ценные бумаги (акции, облигации), драгоценные металлы, предметы антиквариата и другие объекты, требующие особой сохранности. Депозит может открываться как с целью получения дополнительного дохода, так и без этого. Если в банке открывается счет, на который вносится денежная сумма или некоторое количество драгоценного металла (так называемый металлический счет), то вкладчик получит на этот депозит проценты. Если же в банке арендуется ячейка, в которой хранятся ценные вещи, за это банк взимает с арендатора плату. Финансовое учреждение никак не контролирует, что его клиенты хранят в депозитарных ячейках – сотрудникам банка неизвестно содержимое сейфов. Однако подписывая договор об аренде ячейки, клиент обязуется не хранить в ней запрещенные предметы и материалы (наркотики, оружие, взрывчатые вещества, предметы, представляющие угрозу окружающим). Особый вид депозита – это счет в ценных бумагах. При покупке акций они не выдаются инвестору в натуре, а хранятся в депозитарном банке в безналичной форме. Такой вид вложений в России еще не столь популярен среди широкого круга лиц, однако, в будущем может стать очень перспективным из-за стремительного уменьшения доходности классических вкладов (вслед за ключевой ставкой ЦБ РФ). Сходства и отличия депозита и вкладаТеперь, понимая, что такое вклад и что такое депозит, можно подытожить: что общего между этими понятиями и в чем разница между ними. Прежде всего, нужно отметить общую цель: любой депозит, равно как и вклад, размещается для сохранности имущества. Другой вывод, который можно сделать: любой вклад по своей сути является депозитом. Потому если вкладчик вносит на свой счет в банке денежную сумму, он имеет полное право называть это и вкладом, и депозитом. Однако обратное несправедливо: то есть не любой депозит может считаться вкладом. И здесь мы можем отметить такие важные различия рассматриваемых понятий:

В завершение остается заметить, что депозитом и вкладом называют не только внесение ценностей в банк. Эти понятия можно встретить и вне банковской сферы. Так, слово “депозит” может выступать и синонимом слова “залог”, когда речь идет о внесении некоторой суммы для обеспечения последующих операций. Например, это может быть оплата таможенным органам в счет будущих пошлин или же авансовые платежи за последующую аренду недвижимости. Вкладом же принято называть любую инвестицию с целью получения прибыли. Например, данный термин подойдет для определения покупки доли в предприятии или внесения средств в инвестиционный фонд. Целью вклада может быть и не получение прибыли, а просто участие в благом деле. Примером может служить вложение средств в благотворительный фонд. . www.privatbankrf.ru Доходность и прибыль акций: девидендыАкционеры имеют доходы, которые делят на два основных типа: дивиденд от текущей деятельности, изменение стоимости (курса) на бирже. Дивиденд (лат.dividendum)- доход, прибыль на акцию предприятия либо другого хозяйственного объекта, который распределятся между акционерами, согласно виду и процентного соотношения, учитываются только те, что находятся в собственности. Доходность акций выплачивается после оплаты всех обязательных платежей, согласно процентного взноса в уставной капитал. Любая прибыль на акцию, действующую не только территории страны, но и за рубежом называется дивидендам, выплаты происходят на основании законодательства. Основные типы и виды делят на:

Не признают дивидендами:

Разделение проходит четырех основных пунктов: способ, категория, периодичность и объем. Они являются наиболее важными как для инвесторов и акционеров. КатегорияПри наличии в собственности привилегированной акции владелец получает льготу на получение фиксированного дивиденда и оплаты остаточной цены при ликвидации общества. Доходность акций выплачивается в виде фиксированной суммы или процента от номинала. Такие акционеры имеют преимущества:

При условии обладания обыкновенными бумагами владелец имеет все права для участия в собраниях и принятия решения дальнейшего существования предприятия. Прибыль на акцию и часть имущества происходит таким владельцам только после оплаты всех платежей и взносов. СрокиДля выплаты ежеквартально, на совете директоров принимается решение и течении 3‑х месяцев с момента окончания текущего периода. Прибыль на акцию получение которой происходит каждые 6 месяцев. На совете акционеров обсуждается форма и размер, устанавливается общим решением, с помощью голосования назначается дата. Расчет происходит по истечении календарного месяца с момента заседания. При условии, когда проходит начисление один раз в год, путем совещания всем советом директоров происходит также обсуждение формы вознаграждения. Размер ежегодной прибыли не может быть менее чем полугодовые начисления при этом не должны превышать рекомендованные, которые оговорены ранее на общем совещании. Выплата дивидендов

Период и ее начисление может быть как один раз в год так и несколько раз, то есть поквартально либо ежемесячно. Также существуют ситуации, когда прибыль на акцию не выплачивается вовсе определенное время, когда это снижает капитализацию, и требует накоплений организации. Согласно периодичности их делят на:

Промежуточное и предварительное начисление выплачивается по окончанию отчетного года. В момент завершения финансового года выплачивают финальные дивиденды. В основном прибыль на акцию выплачивают в виде денежного эквивалента, но и существуют компенсации в виде акций либо иного имущества. На основании этого их делят:

Как правило, дивидендные акции, а именно доход от них снижает возможность рефинансирования прибыли, что в дальнейшем может негативно отразиться на состоянии собственников. На основании этого можно сделать вывод, что такие вознаграждения можно расценивать как невыгода для акционеров. В экономической политике есть три теории:

Порядок начисления налогов на сумму полученную, как прибыль на акцию для всех лиц одинаков (физических и юридических). Расчет к удержанию можно рассчитать по формуле: Н= К *Сн*(д-Д) С помощью данной формулы можно рассчитать налог и с помощью ее применения избежать двойного налогообложения. Расшифровать формулу можно следующим образом:

В час настоящего и предыдущего отчетного периода той суммы, что подлежит распределению в пользу получателя. Исключением выступают только те которые облагаются по ставке 0%. При условии того что она была учтена ранее при расчете налоговой базы ее не включают в расчет показателя. В данной формуле это значение учитывается как фактически полученная сумма агентом, с учетом всех удержаний. После согласования сумм и оплаты необходимых налогов, внесения платежей, которые являются обязательными в государственный бюджет и внебюджетные фонды. Проведение расчетов платежей за кредиты, ранее оформленные из чистой прибыли владельцам начисляются дивиденды. Вас заинтересуетgoldok.ru

|

Минусы таких акционеров:

Минусы таких акционеров: Начисление и порядок выплаты, а также ее объем в основном распределяется всеми акционерами, участниками и уставом.

Начисление и порядок выплаты, а также ее объем в основном распределяется всеми акционерами, участниками и уставом.