|

|

|

|

|

|

|

|

|

|

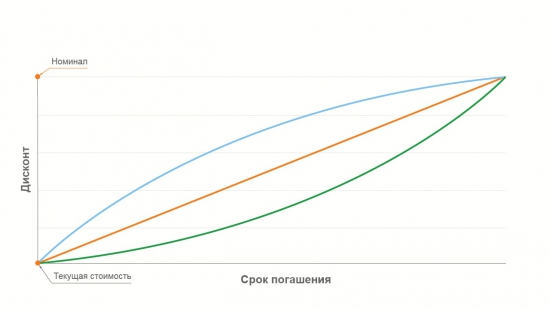

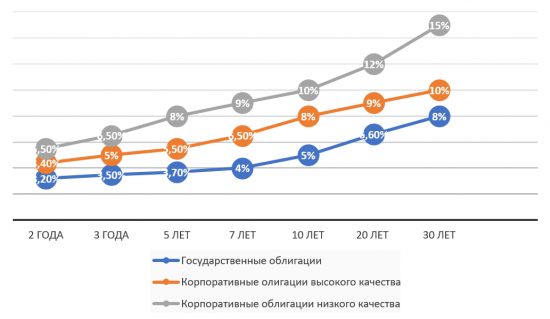

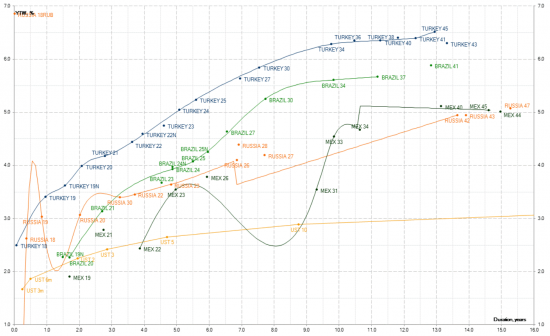

Выгодное одолжение. В какие облигации инвестировать в этом году. Инвестиции в облигации доходностьКак правильно инвестировать в облигации. Часть 1. Процентные ставки. За продолжительное время моей разнообразной деятельности, связанной с рынком ценных бумаг, инвестициям и трейдингом накопилось большое количество различных мыслей, материалов, мнений, фишек, источников информации, понятных форм объяснений и прочего добра по разным связанным с инвестициями темам. Многое из этого практически невозможно узнать из учебников, обучающих материалов брокеров и инвестиционных компаний, ютуба, и форумов. Более того упор именно на ту информацию, на которую сложно наткнуться в сети начинающим, но которая имеет решающее значение. В написание данной публикаций я исхожу из того что читатель понимает базовые понятия, связанные с такой ценной бумагой как облигация или хотя бы имеет представление о них (для остальных стоит начать с учебных материалов для получения базовых понятий и набора определений). Здесь же речь пойдет о практических вещах: — особенности инвестирования в облигации; — оценка ситуации на долговом рынке; — оценка эмитента; — разновидности облигаций; — на что стоит обращать внимание при выборе облигаций; — поиск и покупка подходящей облигации; — мониторинг и выход из позиции; — полезные ресурсы и материалы. Как и любой рынок, долговой имеет свою специфику и ключевым параметром его оценки являются процентные ставки и их динамика. Когда говорят о рынке облигаций в какой-то определенной валюте, то принято рассматривать так называемую кривую процентных ставок (доходности). Источник Пример кривых процентных ставок облигаций разного кредитного качества На графике кривой процентных ставок изображена зависимость величины процентных ставок (текущей доходности облигаций) от срока обязательства. В нормальных условиях чем выше срок и чем ниже надежность (кредитные качества) тем выше стоимость такого заимствования, а как следствие процентная ставка соответствующей облигации. На следующем изображении представлены актуальные кривые процентных ставок государственных облигаций развивающихся стран. Соответственно в уме держим, то что корпорации этих стран уже будут иметь процентные ставки выше (кривые пролегают выше) своих государственных аналогов так как кроме кредитных рисков своей страны (политическая и экономическая ситуация в стране) имеют и собственные корпоративные риски. Кривые процентных ставок развивающихся стран: Россия, Турция, Бразилия, Мексика

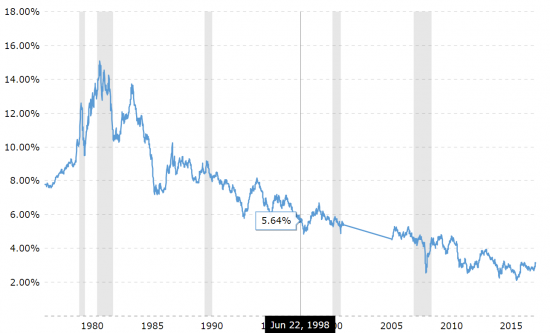

По совей сути кривая представляет собой отмеченные на графике ставки облигаций одного и того же эмитента (или группы из нескольких схожих) с разным сроком (по увеличению срока вправо). Процентная ставка (доходность, YTM) облигации складывается из: · размера купона (постоянная величина в большинстве случаев) – здесь думаю предельно все понятно, фиксированные обязательные платежи являются базой дохода по облигациям, но дело в том что облигации могли быть выпущены очень давно когда стоимость заимствования для конкретного эмитента или же величина ставок на рынке были иными. · Дисконт или премия к цене облигации (плавающая величина) — это значение получается из разницы текущей рыночной цены облигации и её номинала. То есть премия или дисконт к номинальной цене появляется как раз в том случае, когда текущий уровень доходности облигаций эмитента не соответствует тем что были определены при размещении (выпуске) облигаций (для облигаций с фиксированным купоном). Пример: Еврооблигации Российской Федерации в долларах США выпущенные в обращение 18 июня 1998 года (уверен все помнят чем знаменито лето 98го для экономики России и в каких условиях тогда находилась страна и её финансы) получили ставку купона 12,75% годовых (по ставке ниже выпуск не был бы выкуплен), при ставке бенчмарка – 30 летних облигаций США в два раза ниже, на уровне 5,64% годовых. Доходность 30-летних государственных облигаций США в 1998 году

В последствии ситуация в стране значительно изменилась в лучшую сторону, кроме этого ставки на рынке снижались и цена облигаций Россия 28 взмыла вверх, компенсируя огромный купон. В итоге в 2013 году цена облигации Российской Федерации с купоном в 12,75% в долларах США достигала 200% от номинала. Динамика цен еврооблигаций Россия 28

Стоит учитывать, что облигация погашается по номиналу и если в какой-то период времени, она стоит выше номинала, то это только из-за того, что ставка купона слишком высока для текущего положения дел эмитента и рынка (обязательно стоит запомнить этот важный момент, которой многие новички не осознают). Чем ближе будет погашение облигации, тем больше цена облигации будет стремиться к своему номиналу. Также, негативные события на рынке или внутренние проблемы эмитента отражается в большей степени на длинных долгах и здесь в дело вступает математика. Чем выше срок, тем выше влияние изменения процентных ставок на цену облигации. К этому моменту надо быть очень внимательным при работе с облигациями. Особенно стоит опасаться менеджеров заявляющих примерно следующее:

«Смотрите, отличная идея, облигации росли последние несколько лет, ничего не мешает им продолжить расти». Такое я слышал много раз в разговорах менеджеров и инвесторов, но очень редко я слышал, как менеджер объясняет клиенту, что выбранная облигация весь оставшийся срок до погашения будет падать в цене даже при позитивной ситуации на рынке и в финансах у эмитента. А такие ситуации сплошь и рядом и инвесторы к ним не готовы, не понимают сути этого процесса.

Из практики, частные инвесторы решившие инвестировать в облигации при поддержке никудышных или жульковатых менеджеров инвестиционных и брокерских компаний ориентируются на два основных параметра: эмитент (тут кому что ближе) и величина купона (реже доходность к погашению, что является более правильным при выборе облигации). Естественно, облигации имеющие длинный срок погашения часто имеют как большую величину купона, так и доходность к погашению. Про процентный риск длинной облигации инвестору естественно никто не сообщает. В результате, негатив.

В другом случае, клиент покупает короткую облигацию по 110%, а через год видит в отчете цену 100% и разумно расценивает это как плохую инвестицию, но на самом деле он просто купил облигацию с высоким купоном и премией к цене, его доходность это разница между купоном и величиной снижения цены облигации, но его вероятно могли привлечь под идею разместить средства в еврооблигации Российской Федерации с погашением через год и купоном в 11% годовых, как говорят «Без риска». Например, скоро заканчивает своё обращение один из выпусков еврооблигаций России выпущенных в сложный 98 год – Россия 18. Там тоже очень высокий купон 11% годовых и цена имела высокую премию к номиналу последние годы. Однако, начиная с 2013 года после того как цена достигал своих максимумов она буквально рушится день за днем на фоне стабильной и где-то даже позитивной динамики рынка и финансового положения России. Динамика цен еврооблигаций Россия 18  И так, вы решили инвестировать в облигации определенного эмитента. Для вас кредитные качества данного эмитента являются приемлемыми их в данный момент мы опустим. Основной вопрос, какого срока облигации брать. Довольно легко ответить на такой вопрос, когда у вас четкий фиксированный горизонт инвестиции, но такое бывает не всегда и чаще фиксированного срока нет, нужна ликвидность вложения и спекулятивная доходность. И тут важно оценить сам рынок ведь если вы купите «длинные» облигации хоть и очень надежного эмитента и даже с позитивным новостным фоном и меняющимся в лучшую сторону финансовым состоянием, но на рынке растущих процентных ставок, вы можете потерять существенную часть своего капитала вместо доходности -20%, а то и больше, что конечно же является совсем неконсервативным подходом. Например, вы покупаете облигации Apple, к надежности которого даже до 2045го года у вас вопросов нет. Естественно, вы самостоятельно или при помощи менеджера инвестиционной компании выбираете ту облигацию Apple у которой выше годовой купон (ежегодный фиксированный доход). А выше он у самых длинных облигаций. Как я уже отмечал выше, момент, который многие инвесторы упускают и я наблюдаю это уже несколько лет пока ФРС плавно увеличивает ставки — даже незначительное изменение процентных ставок на рынке может отразится значительным изменением цен длинных облигаций. Представьте ветку дерева на ветру, её колебания – это волатильность облигаций с разным сроком. Чем выше срок тем дальше точка с данной облигацией от ствола дерева и диапазон колебаний этой точки выше. Причем пример с веткой на мой взгляд очень удачный. Ветер – неопределенность процентной политики центрального банка и спроса/предолжения. И тут получается, что с Apple все хорошо, его финансовые результаты и акции на исторических максимумах, а вот облигации Apple 4,375%(это годовой купон) 5/2045 (месяц и год погашения) с сентября 2017 года уже упали почти на 10%. Динамика цен облигаций Apple 45

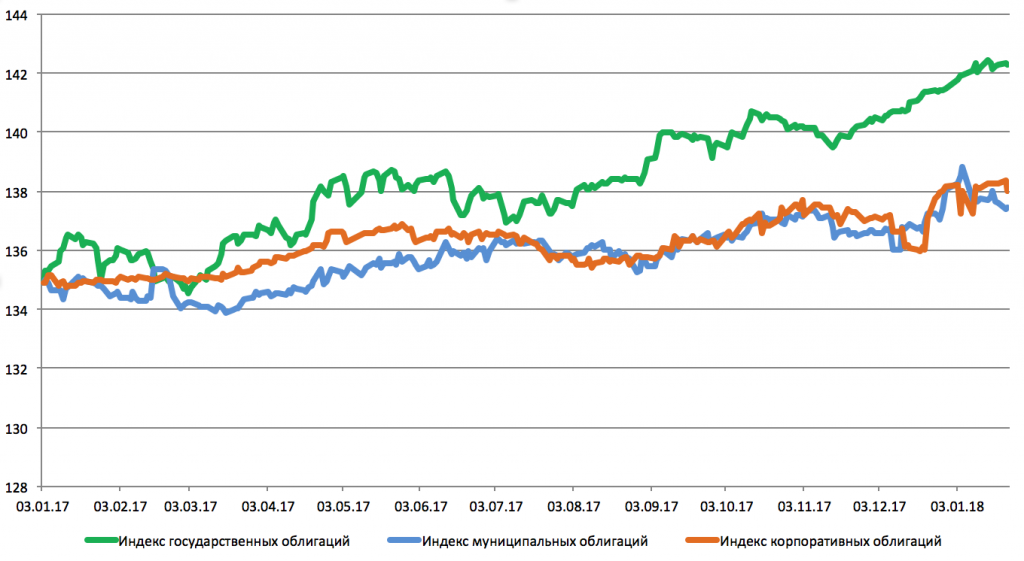

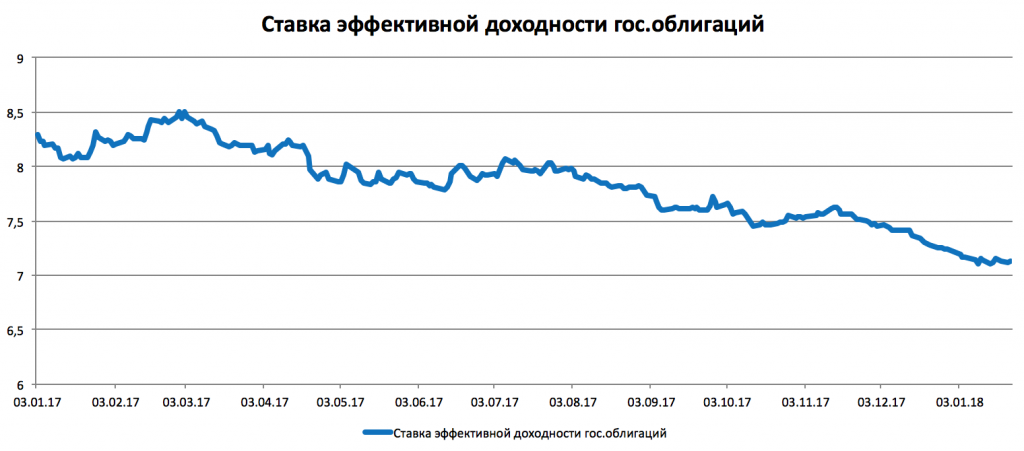

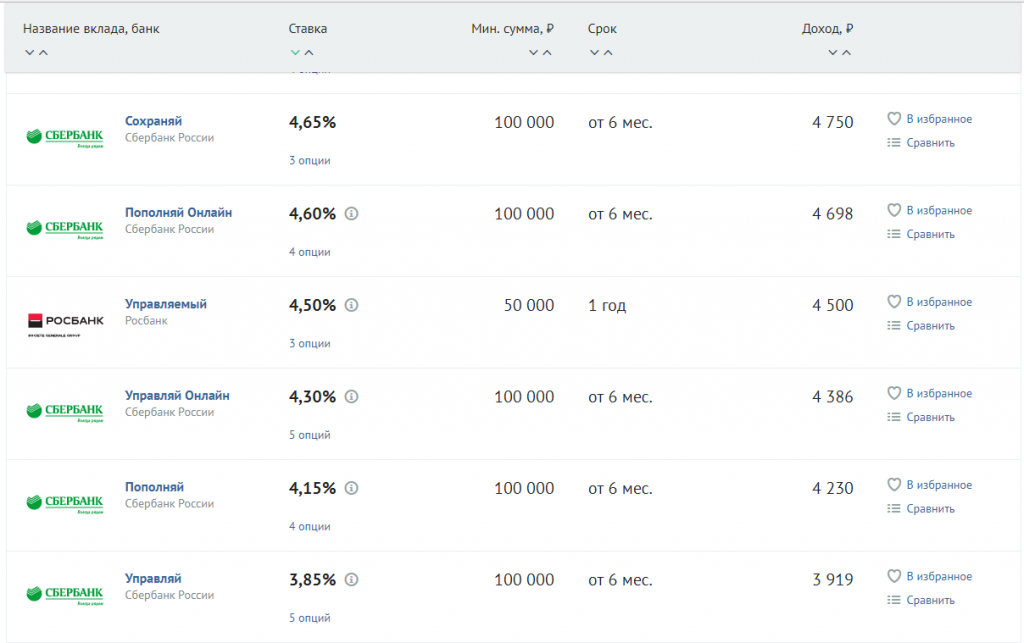

Понимание и отслеживание динамики долговых рынков начинается с понимания процентных ставок. Это помогает увидеть общую картину рынка и при правильной интерпретации, кроме инвестиций типа «депозит — купил забыл» дает возможность существенного спекулятивного заработка на изменении доходностей и цен облигаций. Но кроме дохода, отслеживание динамики процентных ставок помогает более глубоко понять общую ситуации на финансовых рынках и в определенной валюте, что важно при оценке потенциальных направлений движений различных финансовых активов, не только облигаций. smart-lab.ru Лучшие облигации 2018В этой статье мы рассмотрим с Вами основные тенденции облигационного рынка на 2018 год, определим каким критериям на настоящий момент должен соответствовать устойчивый облигационный портфель, определим какие типы облигаций наиболее выгодны для инвестиций в текущих условиях, а также рассмотрим конкретно взятые отдельные инвестиционные идеи в облигациях.  Анализ рынка облигаций на 2018 годНа языке финансового мира облигации являются инструментом с фиксированной доходностью. Глобально тенденция доходности всего класса инструментов с фиксированным доходом (для физических лиц это банковские депозиты и облигации) напрямую зависит от учетной ставки центрального банка. Если ставка ЦБ растет, то доходность и депозитов, и облигаций так же растет, если ставка снижается, то доходности рынка облигаций в целом по всем бумагам снижаются так же. Это наглядно можно проследить в росте курсовой стоимости облигаций за последний год, что нам наглядно демонстрируют индексы облигационного рынка. На графике мы видим, что растут как индексы корпоративных облигаций, так и индексы муниципальных и государственных бумаг. Рост цен на облигации означает уменьшение их доходности.  Соответственно, график доходности рынка облигаций движется вниз.  Прогноз облигационного рынка на следующий год предполагает похожую динамику. ЦБ озвучил свои планы по дальнейшему снижению ключевой ставки еще на несколько процентов с приблизительными темпами снижения ставки в 1% в год. Соответственно, как ожидаемый результат, доходность рынка облигаций с высокой степенью вероятности продолжит снижаться в след за снижением ключевой ставки ЦБ. В наших моделях расчета доходности по облигациям с плавающим купоном мы будем закладывать сценарии снижения ключевой ставки ЦБ в 2018 году на 1%. Тем не менее в настоящий момент облигации являются одним из самых привлекательных инструментов в классе бумаг с фиксированным доходом. Самая распространенная альтернатива облигациям - это банковские депозиты. Здесь практически всегда доходность облигаций выше, чем доходность банковских депозитов. Данный фактобъясняется финансовой природой облигаций: в случае с облигацией нет посредника между заемщиком и кредитором, в отличие от банковского депозита, где таким посредником выступает банк и «съедает» часть доходности (Подробнее о том, как устроены облигации мы рассказывали в этом видео). Здесь достаточно сравнить доходность банковских депозитов и облигаций, но при этом крайне важно провести корректное сравнение по сопоставимым финансовым инструментам. Для примера мы рассмотрим доходность облигации ОФЗ 26208 и постоянным купоном сроком чуть более 1 года и депозит в Сбербанке. Именно депозит в этом банке корректно сравнивать с ОФЗ, так как в данном случае мы сравниваем два самых надежных инструмента в своем сегменте. ОФЗ - это самые надежные долговые бумаги в РФ, а Сбербанк, это самый крупный государственный банк, который имеет отличную динамику финансовых результатов. Чистая доходность ОФЗ 26208 без учета реинвестирования купонов на текущий момент составляет 6,31%. Как считать доходность облигаций мы подробнее разбирали в статье «Облигации – отличная замена депозитам». Доходность депозита в Сбербанке на текущий момент, по аналогичным параметрам составляет от 3,85% до 4,65% годовых.  Текущее положение в финансовой системе можно охарактеризовать, как снижение доходности на фоне достаточно существенных рисков, так как кризис банковской системы пока что не разрешен, а санации банков ЦБ продолжатся на горизонте двух лет. В этих условиях принципиально важно формировать инвестиционный портфель из облигации с точки зрения максимальной устойчивости и надежности. Чтобы такой инвестиционный портфель способен был пережить любой финансовый шторм. Поэтому принцип формирования устойчивого инвестиционного портфеля из облигации на текущий момент таков: в первую очередь в портфель включаются бумаги по критерию максимальной надежности, а уже из этого перечня мы выбираем наиболее доходные ценные бумаги. Именно поэтому сбалансированныйоблигационный портфель на текущий момент рекомендуется формировать из трех основных классов бумаг с максимальной степенью финансовой устойчивости и минимальными рисками:

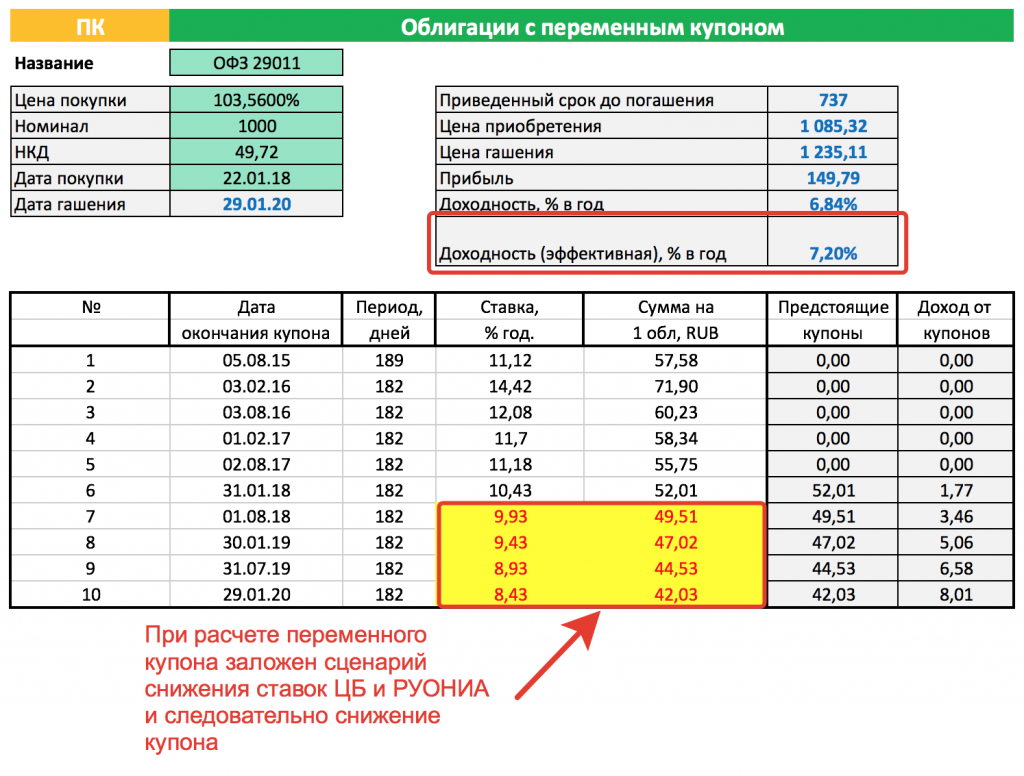

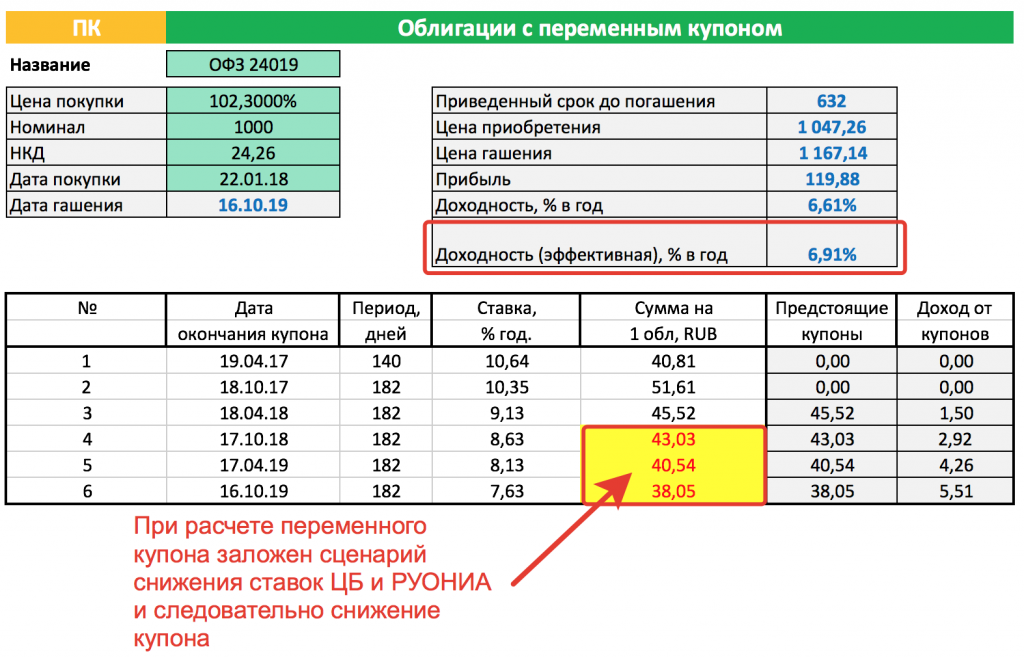

Так же инвестиционный портфель можно дополнить различными отдельными чуть более рисковыми инвестиционными идеями в облигациях, но при условии наличия сильных драйверов улучшения финансового состояния таких компаний. Давайте теперь рассмотрим каждый класс этих бумаг в отдельности и обратим внимание на наиболее интересные и перспективные бумаги. Инвестиции в облигации федерального займаНа текущий момент наиболее актуальными для включения в инвестиционный портфель являются два класса ОФЗ - это бумаги с фиксированным купоном и с плавающим купоном. Бумаги с фиксированным купоном имеют заранее известную точную до копейки доходность и с теоретической точки зрения такие бумаги будут наиболее эффективны в условиях снижения ключевой ставки ЦБ и сокращения доходности облигаций, так как в момент покупки такой облигации инвестор фиксирует для себя доходность по ней до конца срока ее обращения. Здесь можно выделить две бумаги, которые интересны с точки зрения доходности и сроков обращения. Это облигации ОФЗ 26208 (доходность на дату публикации – 6,31%) и ОФЗ 26220 (доходность на дату публикации – 6,7%). Из ОФЗ с плавающим купоном, который привязан к значениям ставки РУОНИА, мы выделяем следующие бумаги интересные с точки зрения текущей доходности и сроков инвестирования. Это бумаги ОФЗ 24019 и ОФЗ 29011. Данные бумаги имеют плавающий купон, поэтому корректный расчет их доходности возможен только с использованием специального облигационного калькулятора, который доступен всем слушателям "Школа разумного инвестирования" в качестве дополнительных материалов. Расчет доходности ОФЗ 24019 с учетом изменения купона:

Расчет доходности ОФЗ 29011 с учетом изменения купона:  Как мы видим, корректный расчет доходности данных бумаг показывает, что эти облигации на текущий момент дают доходность даже чуть выше чем облигации с постоянным купоном. При том, что в расчет корректной доходности был заложен сценарии снижения ключевой ставки ЦБ на 1% каждый год и как следствие снижение купонного дохода и совокупной доходности облигации. Как вывод можно отметить, что в текущих условиях облигации с постоянным и плавающим купоном, привязанным к ставке РУОНИА, предоставляют практически идентичные условия инвестирования. Бумаги с плавающим купоном дают чуть большую доходность, так как в них заложена небольшая степень неопределенности относительно будущего значения ключевой ставки ЦБ. Облигации с постоянным купоном будут наиболее привлекательны с точки зрения инвестирования если снижение ключевой ставки ЦБ и последующее движение ставки РУОНИА за ней составит более 1% в год. Если же темпы снижения ставки не превысят 1% в год, то в данном случае наиболее предпочтительны с точки зрения инвестирования будут бумаги с плавающим купоном. Инвестиции в облигации субъектов федерацииОблигации субъектов федерации с точки зрения надежности инвестирования стоят максимально близко к ОФЗ, при этом доходность таких бумаг по сопоставимым срокам инвестирования чуть выше, чем по ОФЗ. При этом так же стоит учесть, что 90% обращающихся муниципальных бумаг - это бумаги с амортизацией номинала. То есть для корректного расчета доходности по ним так же необходим специальный облигационный калькулятор, с помощью которого можно просчитать приведенную доходность бумаг. Здесь мы так же выделяем несколько наиболее интересных бумаг с точки зрения соотношения доходности и сроков инвестирования.

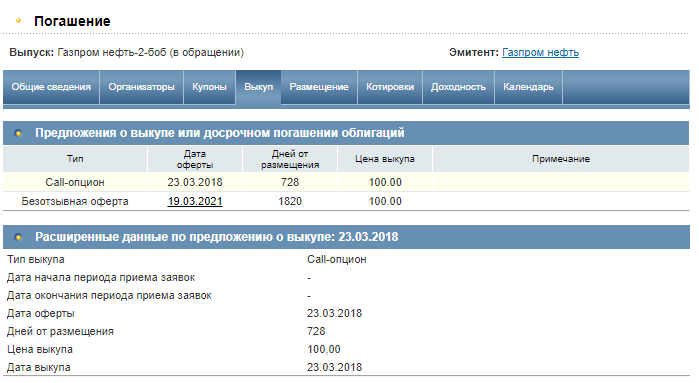

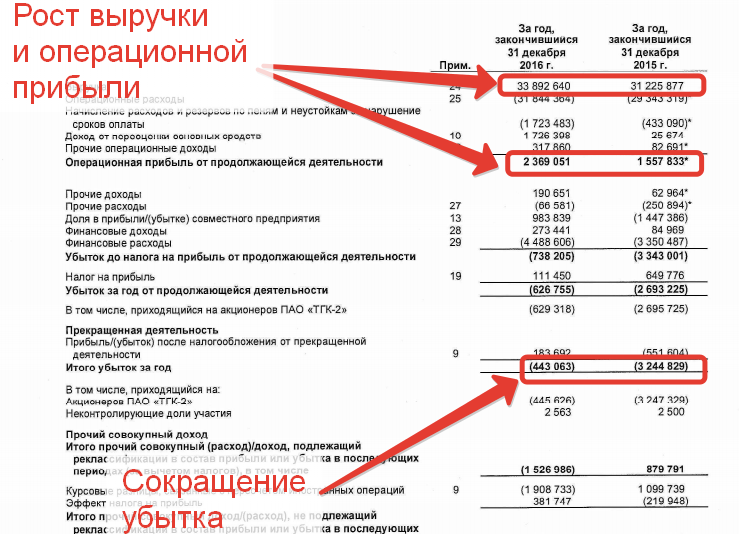

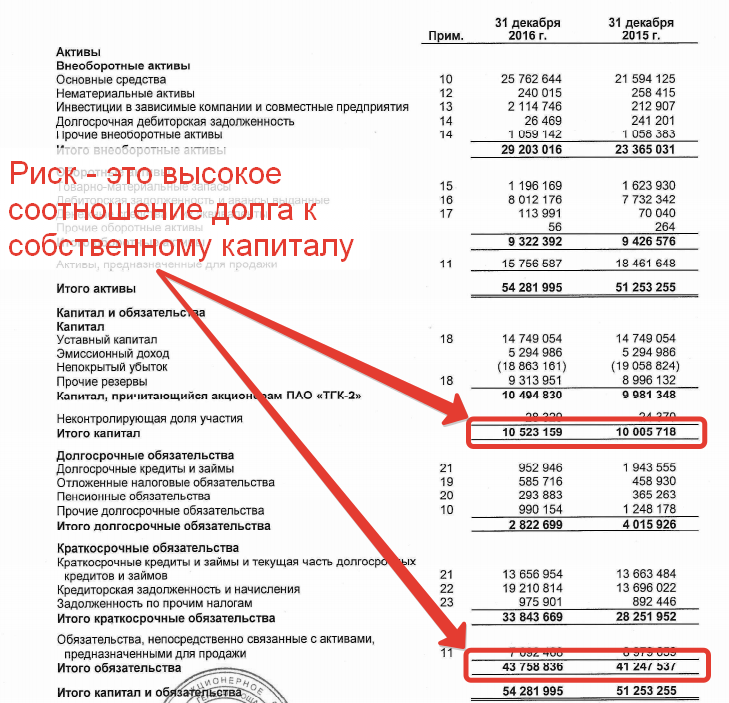

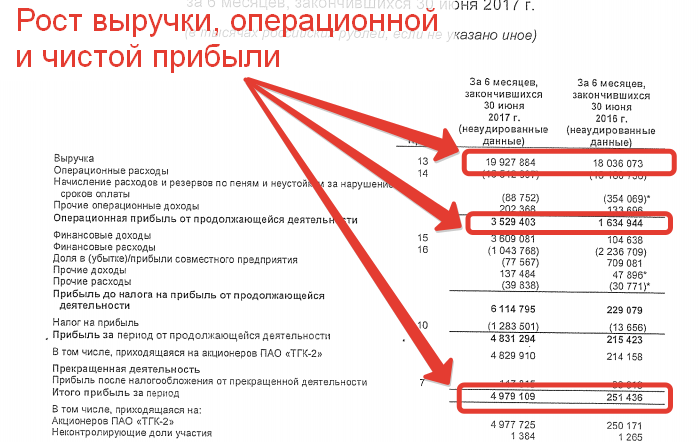

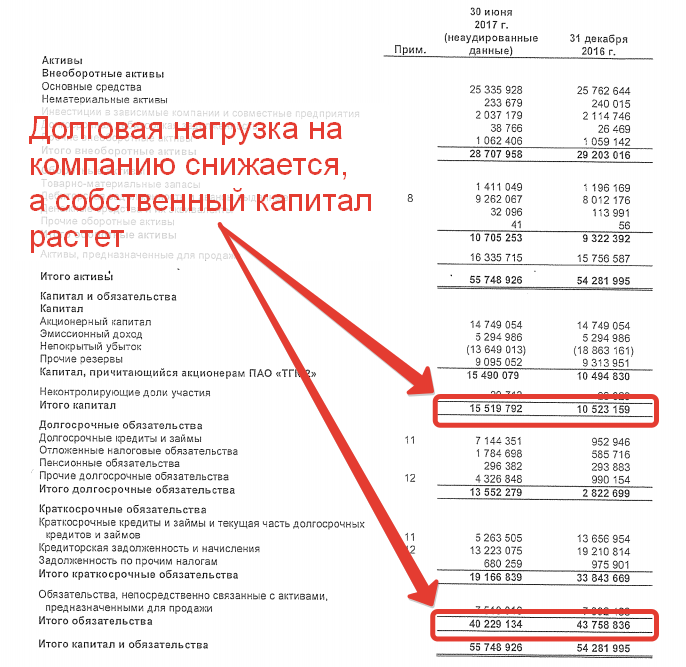

В целом на текущий момент такие бумаги дают чистую доходность без учета реинвестирования 7,5-7,8% годовых. Инвестиции в корпоративные облигацииСпецифика корпоративных облигаций на сегодняшний день заключается в том, что практически все облигации данного типа имеют переменный купон. Это значит, что ставка купонного дохода по ним определена лишь только до даты ближайшей оферты (подробнее см. нашу статью "Оферта по облигациям"). Поэтому наиболее корректный расчет доходности по таким бумагам необходимо проводить до даты ближайшей оферты по бумагам. Из корпоративных бумаг на текущий момент можно выделить несколько облигаций, имеющих в себе определенную инвестиционную идею и способных дать в текущих условиях доходность выше уровня гос. бумаг. Рассмотрим облигации компании ПАО Газпромнефть БО-02. Специфика данной бумаги заключается в том, что на текущий момент по ней предусмотрено сразу 2 оферты.  То есть бумага будет либо досрочно погашена по решению предприятия 23.03.18, либо продолжит свое существование и может быть предъявлена к погашению инвестором 19.03.21 года. При погашении в 2021 году бумага способна принести доходность в 9,73% годовых, что существенно выше среднерыночного уровня по гос. бумагам. Однако, по своей сути данная облигация является неким подобием структурного продукта, у которого есть определенная "вилка" доходности.  В данном случае мы видим, что при досрочном погашении со стороны предприятия инвестор получает минимальную прибыль, что равно доходности на уровне 2,2% годовых. При этом после погашения со стороны предприятия деньги сразу же поступают на брокерский счет и инвестор может инвестировать уже в другие альтернативные активы. Если же компания не объявляет выкуп облигаций со своей стороны, то инвестор остается обладателем высокодоходной и надежной корпоративной бумаги. Так же на текущий момент мы выделяем такие бумаги, как ТГК-2 БО-02. Это безусловно рискованные бумаги для инвестирования, но также способные принести значительно более высокую доходность инвесторам в случае благоприятного исхода. Энергетика – это одна из самых устойчивых отраслей. У них всегда будут клиенты. В российских условиях у этого сектора нет конкуренции. Кроме того, это социально-ориентированная отрасль и дефолт здесь – это проблема, за которой могут последовать тяжелые социальные последствия для целого региона. А это уже зона интересов власти. Для целей анализа смотрим отчетность по МСФО за 2016 и 2017 год. По итогам 2016 года выручка компании растет, операционная прибыль растет так же, по итогам года у компании чистый убыток, но он существенно меньше чем годом ранее. Совокупный долг превышает размер собственного капитала практически в 4 раза - это критическое значение, свидетельствующее о том, что на конец 2016 года это были рискованные инвестиции. Отчет о прибылях и убытках компании ТГК-2 на 31 декабря 2016 года:  Баланс компании ТГК-2 на 31 декабря 2016 года:  При этом согласно отчетности по МСФО компании за первое полугодие 2017 года, компания демонстрирует уверенную динамику роста. Выручка компании растет, валовая, операционная и чистая прибыль растут так же. Чистая прибыль растет кратно. Совокупный долг компании продолжает существенно превышать размер собственного капитала, но данное соотношение улучшается, то есть собственный капитал растет, а долг снижается. Отчет о прибылях и убытках компании ТГК-2 на 30 июня 2017 года:  Баланс компании ТГК-2 на 30 июня 2017 года:  Все это свидетельствует о том, что ситуация в компании существенно меняется в положительную сторону, и как следствие и снижаются риски по ее облигациям. При этом на текущий момент чистая доходность по данным бумагам без учета реинвестирования составляет 12,55%. Что существенно выше среднерыночного уровня. Таким образом, учитывая высокую доходность бумаги, а также то, что бумага имеет амортизацию по номиналу - доходность в данном случае покрывает потенциальные риски инвестирования. Однако, такие бумаги как ТГК-2, то есть с более высоким риском мы обычно включаем либо в широко-диверсифицированные портфели, либо стараемся перекрыть риски по таким бумагам в своих портфелях. Как это делать правильно? Этому мы учим на курсах в Школе разумного инвестирования. Выводы: нужен широко диверсифицированный портфель из облигацийОблигации безусловно более стабильный инструмент по сравнению с акциями, однако, и здесь ситуация может меняться достаточно быстро. Появляются новые выпуски бумаг, меняется доходность и гасятся имеющиеся выпуски. Все это говорит нам о том, что на этом рынке так же стоит держать руку на пульсе и следить за событиями. Такой подход поможет вовремя обойти стороной плохие облигации и приобрести хорошие по максимально выгодным ценам! Облигации хоть и кажутся на первый взгляд простым и однозначным финансовым инструментом, таят в себе много скрытых "подводных камней", поэтому для достижения стабильного и предсказуемого результата инвестирования необходимо прежде всего формировать эффективный диверсифицированный облигационный портфель, а в дальнейшем управлять им. Первый шаг к такому портфелю Вы можете сделать, посетив наши бесплатные вводные уроки и мастер-классы по разумному инвестированию. Записаться можно по ссылке - http://mk.fin-plan.org/. Ограничение ответственности. Данный пост не является руководством к действию, а представляет собой мнение автора. Прежде чем совершать торговые сделки, всегда проводите собственный анализ. Если статья была Вам полезной, поставьте лайк и поделитесь ей с друзьями! Прибыльных вам инвестиций! fin-plan.org Выгодное одолжение. В какие облигации инвестировать в этом году. Фото | Финансы и инвестицииТаким образом, для части вкладчиков такой способ размещения денег не покрыл долларовую инфляцию. В то же время инвестирование в долларовые облигации сопоставимого кредитного качества могло бы дать доходность в 4-9%. Рублевые облигацииНа наш взгляд, рублевые облигации останутся привлекательным инструментом для инвестирования и в 2018 году. Доходности к погашению заметно выше как инфляции, так и ставок по депозитам. Максимальная ставка в ТОП-10 банков составляет на текущий момент 7%. В то же время средняя доходность к погашению облигаций в индексе корпоративных облигаций Московской биржи предлагает заметную премию к депозитным ставкам — 8,1%. Потенциал ценового роста облигаций все еще существенный. Потребительская инфляция, которая опустилась значительно ниже целевого уровня ЦБ в 4% (по недельным данным Росстата на конец января — 2,2%) оставляет регулятору простор для дальнейшего снижения ключевой ставки. По нашим оценкам, в 2018 году ЦБ снизит ставку с текущих 7,75% до 7%, что положительно скажется на стоимости облигаций. Доходность от инвестирования в корпоративные рублевые облигации в таком сценарии может достичь 8,5-9,5%, что значительно выше ставок по депозитам и менее рискованно, чем акции. Однако достижению такого уровня доходности может помешать возможный рост инфляции выше целевого уровня ЦБ, что могло бы привести к сохранению ключевой ставки на текущем уровне. Тем не менее это маловероятно: совокупный спрос в экономике продолжает оставаться достаточно слабым, а потребительский спрос все еще подавлен – все это помогает сдерживать инфляцию. Кроме того, рубль заметно укрепился, что замедляет рост цен на импортные товары. Долларовые бондыНа рынок долларовых облигаций в основном будут влиять действия ФРС по вопросам денежно-кредитной политики, а также динамика долларовых ставок. Есть основания полагать, что Федрезерв в течение 2018 года поднимет базовую ставку с текущих 1,25-1,5% до 2-2,25%, а долгосрочные долларовые ставки могут достигнуть 3% (доходность 10-летних облигаций казначейства США). Это может оказать серьезное давление на котировки бумаг, в первую очередь на развитых рынках. Облигации развивающихся рынков менее чувствительны к росту ставок, который отчасти может быть компенсирован сокращением спредов и премии за риск. Этому способствуют высокие цены на сырье, сохраняющийся спрос глобальных инвесторов на развивающиеся рынки и возможные повышения кредитных рейтингов. Существенную поддержку бумагам развивающихся стран, в том числе российским еврооблигациям, оказывает рост цен на сырьевые активы, наблюдаемый последние два года. Так, с конца 2015 года по текущий момент индекс сырьевых товаров, рассчитываемый Bloomberg, вырос на 16%, а цена барреля Brent увеличилась на 88%. В этом году мы продолжаем наблюдать рекордные притоки средств в облигации развивающихся рынков: инвесторам нужно размещать средства в доходные инструменты, а наибольший интерес для них представляют облигации, предлагающие премию к госбумагам США. Кроме того, несмотря на достаточно слабый рост российской экономики и натянутые отношения с Западом, 5-летний кредитный дефолтный своп на Россию, который отражает суверенный кредитный риск, на текущий момент снизился до минимальных уровней за последние 10 лет – 110 б. п. против предыдущего минимума на уровне 84 б. п. в январе 2008 года. В начале 2015 года спред достигал 630 б. п. Как раз для российского рынка важным позитивным катализатором может стать получение второго международного рейтинга инвестиционной категории (сейчас рейтинги от Moody’s и S&P дают позитивный прогноз и находятся на одну ступень ниже инвестиционного уровня). В целом рынок долларовых облигаций остается привлекательным, но потенциал его роста, на мой взгляд, ограничен и не исключено существенное повышение волатильности на фоне роста долларовых ставок, что может привести к расширению спредов и более глубоким «просадкам». Актуальные идеиНа глобальном рынке стоит искать облигации с потенциалом дальнейшего сужения спреда между доходностью к погашению этой бумаги и аналогичной по срочности гособлигации США. В частности, интересны суверенные или квазисуверенные бумаги ЮАР и Турции. Российский рынок выглядит в целом привлекательным и в меньшей степени уязвимым к ухудшению глобальной рыночной конъюнктуры. При этом лучше воздержаться от инвестирования в облигации с высокой дюрацией и бумаги эмитентов с высоким кредитным риском, такие как, например, субординированные выпуски частных банков, поскольку такие облигации несут в себе риск списания (в отличие от старших долгов). На рынке рублевого долга интересны бумаги эмитентов первого и второго эшелонов. Стоит обратить внимание на облигации госбанков, а также бумаги «Роснефти», РЖД и «Газпром нефти». Кроме того, интересную доходность может принести инвестирование в ОФЗ. Снижение ключевой ставки приведет к ценовому росту бумаг с короткой и средней дюрацией на уровне 0,5-1,5%. Для более агрессивных инвесторов могут быть интересны облигации АФК «Системы», МКБ, ПИК, «Эр-Телеком». Главное — сформировать диверсифицированный портфель и держать в нем бумаги этих эмитентов с низким весом. Потенциальные рискиНесмотря на оптимистичное начало года на российском облигационном рынке, необходимо помнить, что так называемые «черные лебеди» прилетают неожиданно. Сейчас рынки облигаций развивающихся стран находятся в фаворе, но разумный инвестор должен понимать, что это не будет длиться вечно. На рынках может внезапно вырасти волатильность, как следствие, могут произойти более глубокие коррекции, нежели те, что мы видели в предыдущие два года. Цены на нефть находятся у локальных максимумов. Падение может привести к оттоку средств инвесторов из стран с большой долей сырьевого экспорта и оказать давление на рубль. Цикл смягчения денежно-кредитной политики ЦБ находится на завершающей стадии. По всей видимости, уровень ключевой ставки в 6,5% является целевым уровнем для российского регулятора. Традиционно развивающимся странам присущи повышенные политические риски. Только за последние 5 лет можно было наблюдать периоды реализации таких рисков в Бразилии, ЮАР, Турции и России. Наиболее заметное влияние на рынок оказывают события, которые большинство участников рынка не могли предвидеть заранее. Так что в 2018 году нужно крайне настороженно относиться к повышенным процентным ставкам и кредитным рискам. www.forbes.ru Инвестирование в облигацииИнвестирование в облигации советую начинать с госбумаг и евробондов. На трежерис (казначейские облигации США) можно посмотреть особенно внимательно, хотя на американском рынке полно альтернатив. Ключевым параметрам торговли бондами сейчас научу.В чём отличие госбумаг и евробондов?Рынок облигаций бывает внутренним и международным. Облигации внутреннего займа в России — это, прежде всего, облигации федерального займа (ОФЗ). На них есть фьючерсы. Хорошо, что именно федеральный займ, а не региональный, у нас ликвиден. Помимо государственных ценных бумаг, остальные долговые продукты на внутреннем рынке — это всё же экзотика. Тем не менее крупные инвестбанки и мелкие инвестфонды в последнее время всё чаще склоняют своих клиентов к игре на долгах.На внутреннем долговом рынке могут размещаться и иностранные компании. Такая практика распространена в мировых финансовых центрах, включая США и Великобритания. Евробонды – это облигации на внешнем рынке, с долларовым эквивалентом. Этот рынок заимствований намного более ликвиден, чем внутренний. Андеррайтингом еврооблигаций занимаются международные синдикаты. Долги предлагаются инвесторам в нескольких странах одновременно. Евробонды выпускаются вне юрисдикции отдельной страны и не регистрируются. Подводные камни государственных облигацийГосбумаги размещаются обычно на регулярном или нерегулярном аукционе по разным ценам или одной цене. При размещении по одной цене обычно выбирается котировка, соответствующая самой высокой доходности, предложенной на аукционе. Помимо первичной эмиссии долги также могут размещать путём распределения допэмиссии среди инвестбанков, и даже без аукциона, по мере появления спроса. Рынок считает безрисковыми облигации США. Риск облигаций обычно смотрится по рейтингам, которые бывают для бондов в отечественной или иностранной валюте. Позитивный эффект от трежерис для кошелька инвестора измеряется всегда разницей между ценой покупки и стоимостью к погашению (номиналом). И никаких дополнительных процентов по купонам, ведь бумаги и так продаются ниже номинала… Ожидая погашения, можно потерять на трежерис только при высокой инфляции. От неё защищают специальные трежеря TIPS, которые оберегают вкладчиков от инфляции. У них фиксированный купон по определяемой на аукционе «реальной» ставке. Реальной ставка называется потому, что её получают сверх инфляции. Посмотрим как считают стоимость типсов. Вексель номиналом 100 тысяч долларов при «реальной» ставке купона 5% в год и инфляции 5% в год через полгода платит купон, равный (1+инфляция, поделённая на два)*100*ставку купона 5%, поделённой на два. Через следующие полгода при снижении инфляции до 3%, платится купон, равный 100 тысяч долларов, скорректированные на инфляцию за предыдущий период, умножить на половину «реальной ставки», и на уровень инфляции за текущий период (3% поделить на 2). Ещё бывают STRIPS — синтетические трежеря с нулевым купоном (минфин не выпускает с нулевым) либо без основной суммы, а только с процентом по погашении и, поэтому, с негативным денежным потоком. Налоги ведь всё равно платятся, даже на нереализованный процентный доход. При определении ставок трежерей с нулевым купоном для несуществующих сроков погашения применяется бутстреппинг. Так называется интерполяция при получении кривых доходностей трежерей. Альтернатива американскому госдолгу — вложить в ипотеку?Помимо США, в мире есть много финансовых центров. Мировой рынок суверенных долговых обязательств, от надёжных бумаг к мусорным, выглядит так. Помимо трежерей, бывают ещё немецкие бунды и боблы, английские гилты, французские OAT и BTAN, итальянские BTP, ССТ, СТZ, CTO, похожий на американский рынок гособлигаций Канады, защищённые от инфляции и нет австралийские бонды, среднесрочные и долгосрочные купонные и бескупонные облигации Японии, бумаги на просроченный процент и просроченную основную сумму по долгам развивающихся стран (Brady bonds).Многие долги до сих пор привязаны к индикативу. Для хеджирования денежных потоков от облигаций, привязанных к индикативу, используют свопы. Производная от ставки трежерис ставка свопа = ставка казначейской бумаги плюс спрэд свопа. От плавания ставки-индикатива обычно страхуются подбором свопа, за который платят ставку чуть выше текущей плавающей индикативной, но ниже ставки доходности актива. Ещё одна альтернатива — квазигосударственные облигации, например, немецкого бундесбана или бундеспоста, экспортно-импортного банка США, американских ипотечных ассоциаций, управления электрификации американского села, банка телефонизации села, управления по мелкому бизнесу, столичного транспортного управления США. Также сюда относятся частные американские ассоциации, которые решают госзадачи. Например, облигации федеральной системы ипотечного кредитования и ассоциации по маркетингу студенческих займов, системы кредитования фермеров, ипотечного кредитования сельского хозяйства. Можно инвестировать в депозитные сертификаты (CD), почти то же, что депозиты, только бумага. Долларовые сертификаты, выпущенные за пределами США, называются евродолларовыми. Кредитный риск по CD существует на сумму, превышающую застрахованную (в США это 100 тысяч долларов). Также хорошая вещь — срочная тратта на предъявителя, акцептованная банком. Здесь есть кредитный риск, но нет риска не продать бумагу. В качестве надёжного вложения денег часто рекомендуют жилищные кредиты. Можно ли вкладывать деньги в ипотеку? Мне кажется, это почти вечный убыток. Каждый месяц выплачивать одну двенадцатую фиксированной ставки плюс небольшую часть основной суммы. Процент считается с общего долга, который первые 100 месяцев уменьшается совсем незначительно. Платёж по ипотеке = сумма ипотеки * месячную ставку * (1+месячная ставка)^число месяцев ипотечного займа — и всё это делить на (1+месячная ставка)^число месяцев и минус один). Часть ставки ипотеки уходит на её обслуживание. Мунисы или penny stocks?Как помимо Эппл есть ещё penny stocks, так и кроме федеральных облигаций США есть муниципальные (munies). Некоторые из них облагаются налогом, другие — нет.Облигации муниципальные, вовсе не без рисковые, как показывает, скажем, банкротство Детройта. Долги городов обеспечиваются либо налоговыми поступлениями, либо доходом по определённой статье. Налоги, которыми обеспечиваются мунисы, бывают на недвижимость, на продажи, на прибыль. Перед покупкой смотрим оферту. Мунисы лучше брать с неограниченным правом кредитора требовать повышения налогов. Но есть и долги с ограниченным правом, в пределах определённых ставок. Надёжнее покупать выпуски, дефицит средств на выплату которых обязаны покрывать штаты (moral obligation), либо гарантированные квазигосударственными организациями штатов и федерального центра (перепорученные — enhancement bonds). От подобного расширения гарантий бонды иногда тоже страдают втихушку, так как при понижении рейтинга штата падает рейтинг и бонда. Но чаще всё же снижается рейтинг муниципалитетов, чем штатов. Кстати, инвестиция в них несёт полезную общественную нагрузку. Как правило, это бонды на поддержку школьной системы, и гарантируются они фондами поддержки школьного обучения. Облигации под проект (revenue bonds) обеспечиваются выручкой с проекта или отдельными потоками поступлений от налогов и доходов, которые раньше были частью другого фонда. По некоторым бондам бывает страховка. По другим — гарантии федерального правительства (как правило, гарантируются через пул ценных бумаг, денежный поток от которых равен потоку по облигациям — prerefunded bonds). В любом случае, лучше быть кредитором, старшим по субординации, они получают деньги первыми (absolute priority). И всё же, даже младшие кредиторы обычно получают около 38% в случае дефолта. В целом, дефолт бывает у 2,15%-2,4% долгов корпоратов, вероятность невысокая. КорпоратыПреимущество корпоративного сектора в том, что он прозрачнее, и в случае чего найти концы легче, чем если дефолтнут США в целом или Детройт в частности.Корпорациям запрещено попирать права существующих кредиторов для обеспечения новых займов (negative pledge). Корпоративные долговые ценные бумаги в США бывают обеспеченные личной или на юрлица собственностью под ипотекой или финансовыми активами, необеспеченные (debenture), гарантированные (enhanced) третьей стороной или банковской гарантией, торговые (необеспеченные краткосрочные), с неприятной для инвестора возможностью досрочного погашения (callable). Размещение долгов проходит при посредстве инвестбанка. Иногда выпуск выкупается полностью (bought deal). Вероятность выкупа облигаций при низкой доходности рынка повышает их цену. Среднесрочные векселя (MTN) имеют плавающие параметры выпуска, поскольку сам выпуск допечатывают и распространяют через банкиров или брокеров-дилеров со ставками, определяемыми на ежедневной основе. Векселя часто бывают с плавающей ставкой, привязанной к индексу. Кроме того встречаются структурированные бумаги — это продажа среднесрочного векселя плюс позиция по производным, обеспечивающая купон с необходимыми характеристиками. У некоторых векселей срок погашения меняется в соответствии со ставкой, к которой они привязаны (IAN). Когда облигации сгружают в фонды, которые выпускают бумаги с более высоким рейтингом, это ещё называется инструментом под особые цели (SPV). На активы в таких SPV требования кредиторов не предъявляются, а стоимость пула объясняется не рейтингами эмитентов, а его общим кредитным качеством. Аналоги ипотечных ценных бумаг: отличие CDO от CVO, CBO и CMOБывают обязательства, обеспеченные разным долгом: США, развивающихся стран, корпоративными бумагами, долгом компаний в состоянии банкротства, чрезвычайными займами, кредитами банков, ценными бумагами с обеспечением в виде активов,… Всё это CDO.Когда личные ипотеки сгружают в пулы (так можно застроваться от рисков, связанных с досрочной выплатой, prepayment, которые возрастают при снижении ставок), под залог которых выпускают ценные бумаги, это те самые СМО (обеспеченные ипотекой облигации), из-за которых разразился кризис 2008 года. Если CDO обеспечено бондами, это CBO, а если банковскими кредитами, то CLO. Арбитраж с CDO вызывается стремлением нажиться на разнице между стоимостью заимствований через CDO и доходностью пула активов в основе CDO. В бумаге, обеспеченной пулом ипотек, вида mortgage passthrough, денежный поток распределяется пропорционально между всеми держателями. В СМО установлены правила распределения процентов и основной суммы по разным траншам, которые перераспределяют риск между разными траншами. Кривая доходности и другие параметры облигаций Прямая зависимость доходности от срока погашения даёт нормальную кривую доходности (upward sloping). Это нормальная форма теории чистых ожиданий (pure expectations). В эту же сторону склоняется и теория предпочтения ликвидности (liquidity preference). С её точки зрения, увеличение срока погашения облигаций приводит к повышению рисков, связанных с изменчивостью цен. Теория сегментации рынка предлагает забить на формы кривых под предлогом, что помимо жаждущих доходности спекулей на рынке есть управляющие, подбирающие портфель под сроки своих обязательств. У коммерческих банков портфель обязательств короче, поэтому они не будут гнаться за пенсионными фондами. Спрэды между облигациями бывают абсолютными, относительными и процентной разницей. На спрэды влияют относительные кредитные риски разных выпусков, наличие опционов, ликвидность выпуска, налогообложение процентов. Торгуемые выпуски имеют доходности ещё ниже неторгуемых и ниже негосударственных. Как торговать облигациями?По правилу SEC 144А, торговать облигациями можно совершенно свободно. Главное в оценке бондов — вероятность дефолта. Также требования к капиталу банка. Кроме того, начиная торговать облигациями, надо изучить систему рейтингов. Облигации торгуются по системе дилер-клиент (один дилеров или много) или электронно (постоянно или аукционами). Оценка долгов состоит из трёх шагов: 1) оценить ожидаемый денежный поток, 2) определить стоимость денег, 3) дисконтировать поток по ставке.Стоимость аннуитета, грязной цены, включающей накопленный процент = (1- 1/(1+i)^число периодов)*сумма аннуитета/i. Для бонда между купонами меряют, сколько периодов осталось до следующего купона (w), делением числа дней до купона на дни между купонами. Потом ожидаемый поток через t периодов дисконтируется по ставке (1+i)^(t-1+w). Это называется Street Method. При реинвестировании используют сложный процент. Накопленный процент равен купону * (1-w). Также его можно считать как годовой купон на два*дни накопленного процента/дни между купонами. А чистая цена равна грязной минус накопленный процент. Облигации с нулевым купоном имеют только один поток. Что такое доходность и дюрация?Теперь немного подробнее о математике. Доходность складывается из купонного процента, роста капитальной стоимости и дохода от реинвестирования процента. У кривой доходности есть выпуклость, вогнутость, и она может переезжать с места на место.Текущая доходность равна купон к текущей цене. Доходность к погашению = ставка, при которой денежные потоки равны рыночной цене плюс накопленный процент. (Это ставка внутренней доходности). При подсчёте эквивалентной доходности облигаций полугодовая доходность удваивается. Доходность по трежерям считается как (1-рыночная цена к цене погашения)*360/число дней между сделкой и погашением. При подсчёте доходности облигации необходимо делать поправку на дюрацию и выпуклость. Дюрация (кстати, она может позитивной и негативной) напрямую связана с ценой облигации при изменении процентной ставки на 100 пунктов. Изменение цены облигации равно минус дюрация * изменение доходности за изменение цены * 100. Дюрация равна (цена V- при снижении доходности минус цена V+ при росте доходности) / (2 * первоначальная цена Vo * изменение первоначальной цены). Есть ещё модифицированная дюрация. Но она не подходит для облигаций с высокими ставками и правом выкупа, так как не сможет учесть изменение денежных потоков при изменении ставок. Лучше смотреть на эффективную, фактическую дюрацию. У облигаций с низкими ставками выпуклость кривой позитивная, и наоборот (если речь идёт не о бондах с правом выкупа). Позитивная выпуклость — это когда доходность облигации тяготеет к началу координат. Негативная выпуклость означает, что цена облигации будет слабее расти, чем падать, при крупном изменении ставок. Поправка на выпуклость = 100* изменение доходности, для которого ищется изменение цены * (V+ + V- — 2Vo)/(2Vo*квадрат того же изменения доходности). *** Инвестирование в облигации – это прежде всего доходность, дюрация и вероятность дефолта, выбор комфортного уровня риска. Но не следует думать, что без математики можно обойтись. Буквально на каждом шагу Вас подстерегают интересные случаи, которые заставят по новому взглянуть на перспективы бондов. Если помимо всего, что здесь написано, Вы знаете ещё ставку форвардов и yield to call, всё у Вас получится. smart-lab.ru Инвестиции в облигации. Выбор между доходом и рисками.Немного информации, статистики и рассуждений про еще один финансовый инструмент для инвестора, причем довольно-таки популярный и востребованный. Я говорю про инвестиции в облигации, государственные, муниципальные и корпоративные.Рассматривая облигации, как объект для инвестиций, инвестора привлекает главное его преимущество – надежность. Инвестиции в облигации. Доходность или риски?Сама по себе облигация, это особая ценная бумага, дающая безоговорочное право на обратную его продажу владельцем в строго оговоренный срок, с установленным заранее уровнем дохода, который еще называют купонным доходом. Любая облигация, как и любая ценная бумага, имеет свою номинальную стоимость. Хотя часто на биржах можно встретить предложения по купле-продаже по сниженной цене, повышая вероятность покупки другими инвесторами. Как результат, суммарный доход по облигациям может стать не только купонный доход, но и разница между ценой покупки и номинальной ценой. Тут стоит упомянуть, что часто выпускаются дисконтные облигации, которые продаются всегда дешевле их номинала, и не предполагают выплату купонного дохода. В этом случае инвестор зарабатывает лишь на разнице покупки со скидкой и продаже по номиналу. Если смотреть на инвестиции в облигации с точки зрения инвестора или даже простого обывателя, то его обычно сравнивают с банковским депозитом. Срок действия облигаций – от 1-5 лет (краткосрочные), 5-10 лет (среднесрочные) и 10-30 лет (долгосрочные), плюс некоторые эмитенты выпускают бессрочные облигации, которые удобно держать портфельным инвесторам всю жизнь. Наиболее надежными считаются государственные облигации, так как гарантом выступает целое государство. Следом по надежности идут уже муниципальные и лишь потом корпоративные. Хотя, последние также разделяются на облигации первого эшелона – высоконадежных компаний, по аналогии с акциями «голубых фишек», и на облигации второго эшелона – с большей доходностью, но меньшей надежностью. На биржах можно встретить также облигации проблемных компаний. Доходность по ним может достигать нескольких сотен процентов годовых. Поэтому не нужно думать, что на инвестиции в облигации нельзя заработать больших денег. Однако, на то они и проблемные, что не факт что Вы их получите. Где и как покупать.Облигации, как и другие ценные бумаги, покупают на фондовой бирже, через различных брокеров, либо через государственные или частные банки. Тем, кто покупает облигации на вторичном рынке, важно учесть один существенный нюанс. В этом случае, Вы оплачиваете не только его текущую стоимость на рынке, но и накопленный купонный доход. Т.е. размер процентов, который накопился, но еще не был выплачен предыдущему владельцу эмитентом. Вывод у данной статьи простой. Ни один уважающий себя инвестор не обходит стороной инвестиции в облигации. Это очень надежный финансовый инструмент, который помогает решить главную задачу по сохранению капитала. Плюс, при правильном подборе портфеля, приносящий не высокую, но удовлетворительную прибыль, покрывающий уровень инфляции. knopki-bablo.net

|

Обратите внимание, что даже в структурированных продуктах, основной процент, как правило, занимают именно облигации. Ведь именно они обеспечивают надежность любого инвестиционного портфеля – именно надежность, а не доходность. Ведь первостепенная задача инвестора – это сохранить капитал, и лишь потом уже думать об его увеличении.

Обратите внимание, что даже в структурированных продуктах, основной процент, как правило, занимают именно облигации. Ведь именно они обеспечивают надежность любого инвестиционного портфеля – именно надежность, а не доходность. Ведь первостепенная задача инвестора – это сохранить капитал, и лишь потом уже думать об его увеличении. И по надежности, и по уровню дохода (мы тут не говорим о ценных бумагах проблемных компаний). При этом, если банковские вклады страхуются государством, то уровень риска в облигациях можно регулировать путем создания широко диверсифицированного портфеля ценных бумаг – государственных и корпоративных разных уровней надежности и доходности.

И по надежности, и по уровню дохода (мы тут не говорим о ценных бумагах проблемных компаний). При этом, если банковские вклады страхуются государством, то уровень риска в облигациях можно регулировать путем создания широко диверсифицированного портфеля ценных бумаг – государственных и корпоративных разных уровней надежности и доходности. Современные облигации могут выпускаться как в бумажном, так и в электронном виде. Хотя тенденция идет к тому, что в будущем от бумажных облигаций, скорее всего все откажутся, и останутся лишь цифровая запись у сертифицированных дилеров.

Современные облигации могут выпускаться как в бумажном, так и в электронном виде. Хотя тенденция идет к тому, что в будущем от бумажных облигаций, скорее всего все откажутся, и останутся лишь цифровая запись у сертифицированных дилеров.