|

|

|

|

|

|

|

|

|

|

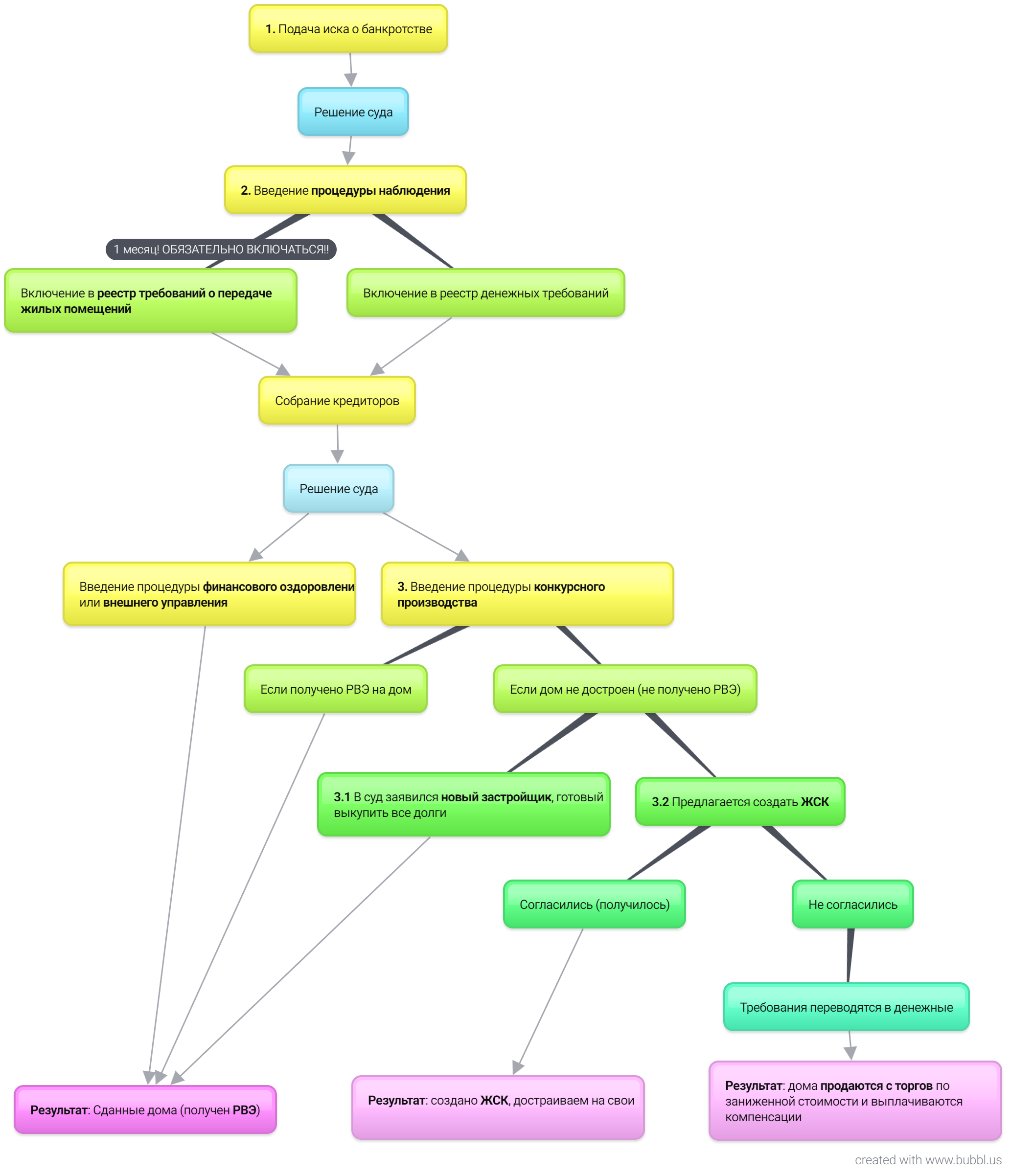

Ликбез слова банкрота про несостоятельности банкротство. Ликбез про банкротствоЛикбез про ответственность руководителя при банкротстве банкрота - Розыск должника - Каталог статейДействующее законодательство допускает привлечение к субсидиарной ответственности руководителя и иных лиц, имеющих право давать обязательные указания должнику либо иным образом определять его действия в случае банкротства по их вине при недостаточности имущества должника (п.4 ст. 10 ФЗ несостоятельности (банкротстве)»).Положительным моментом является то, что в новом Законе в отличие от ранее действующего законодатель не связывает наличие вины в действиях руководителя и иных лиц должника с преднамеренным или фиктивным банкротством, то есть в наличии в их действия уголовно наказуемого деяния. Можно предположить, что даже при отсутствии преднамеренного или фиктивного банкротства, в случае если в действиях руководителя и иных органов управления будет установлено наличие вины, причем как в форме умысла, так и неосторожности, есть основания для привлечения таких лиц к субсидиарной ответственности. С целью установления дополнительных гарантий для кредиторов законодатель ввел понятие субсидиарной ответственности органов управления должника, наступающей при нарушении ими своих обязанностей по подаче заявления должника в арбитражный суд. Заметим, что вступивший в силу 03 декабря 2002 года ФЗ «О несостоятельности (банкротстве)», практически не меняет оснований и порядка привлечения к субсидиарной ответственности органов управления должника за неподачу заявления в случаях установленных законом. Согласно п.1 ст.9 ФЗ «О несостоятельности (банкротстве)» обязанность руководителя или индивидуального предпринимателя обратиться с заявлением должника в арбитражный суд возникает в следующих случаях если: - удовлетворение требований одного кредитора или нескольких кредиторов приводит к невозможности исполнения денежных обязательств должника в полном объеме перед другими кредиторами; - органом должника (собранием акционеров), уполномоченным в соответствии с учредительными документами должника на принятие решения о ликвидации должника, принято решение об обращении в арбитражный суд с заявлением должника; - органом, уполномоченным собственником имущества должника – унитарного предприятия, принято решение об обращении в арбитражный суд с заявлением должника; - обращение взыскания на имущество должника существенно осложнит или сделает невозможной хозяйственную деятельность должника; - иных случаях, предусмотренных ФЗ «О несостоятельности (банкротстве)». Должник также обязан обратиться в арбитражный суд с заявлением о банкротстве, если при проведении ликвидации юридического лица установлена невозможность удовлетворения требований кредиторов в полном объеме. Заявление должника во всех вышеуказанных случаях должно быть направлено в арбитражный суд не позднее чем через месяц с даты возникновения соответствующих обязательств.В противном случае ФЗ «О несостоятельности (банкротстве)» содержит положения согласно которым лица, уполномоченных подать такое заявление, обязаны возместить убытки, возникшие вследствие его неподачи (п.1 ст. 10 Закона). Представляется, что это положение закона с трудом найдет практическое применение, поскольку обосновать убытки, возникшие в результате неподачи заявления, для заинтересованных лиц будет затруднительно. В соответствии с п. 2 ст. 10 Закона субсидиарная ответственность по обязательствам должника возникает у руководителя и иных лиц уполномоченных подавать заявление о признании должникабанкротом только в том случае, если обязательства должника перед кредиторами возникли по истечении месячного срока, после возникновения обстоятельств, предусмотренных ст. 9 Закона. Данная норма практически устанавливает невозможность привлечения руководства должника к субсидиарной ответственности в тех случаях, когда не принималось решением собственника об обращении в арбитражный суд с заявлением должника либо уполномоченным собственником имущества должника - для унитарных предприятий. Во-первых, практически доказать, что удовлетворение требований кредитора или нескольких кредиторов приведет к невозможности исполнения должником денежных обязательств или обязательных платежей в полном объеме перед другими кредиторами можно только проанализировав финансовое состояние должника. Причем финансовый анализ делается на основании бухгалтерской отчетности самого должника. Для того, чтобы утверждать, что должник не мог исполнить требования кредиторов в полном объеме необходимо, чтобы наличие убытков по результатам финансово-хозяйственной деятельности за отчетный период. Не всегда удовлетворительная структура баланса отражает реальную платежеспособность в организации. Например, наличие отраженной в балансе как имущество дебиторской задолженности в принципе невозможной к взысканию, превышающей обязательства, по балансу свидетельствует о платежеспособности организации, тогда как реально такая организация неплатежеспособна. Причем суд не принимает во внимание, что должники ликвидируемой организации не обладают реальными активами, и не ведут хозяйственную деятельность, более того некоторые из должников на момент рассмотрения заявления находились в процессе банкротства (была введена процедура наблюдения). Более того, руководителей отсутствующих должников при условии удовлетворительной структуры баланса на последнюю отчетную дату, исходя из смысла Закона, привлечь к субсидиарной ответственности вообще нельзя. Согласно ст. 227, ст. 230 Закона для признания организации банкротом как отсутствующего должника не требуется наличия кредиторской задолженности.Достаточно, чтобы руководитель должника отсутствовал или установить его место нахождения не представлялось возможным либо если в течение последних двенадцати месяцев до даты подачи заявления не производились операции по банковским счетам должника, а также при наличии иных признаков, свидетельствующих об отсутствии предпринимательской или иной деятельности должника. К примеру, в ситуации, когда задолженность перед кредитором возникла в период деятельности должника, впоследствии признанным банкротом как отсутствующий, руководителя должника привлечь к субсидиарной ответственности практически невозможно при условии, положительной структуры баланса в период работы. Иными словами, законодатель не предусмотрел возможность привлечения к ответственности руководителя должника, который «исчез» не выполнив обязательств перед кредиторами. Ст. 10 Закона не установлено, кто может обращаться с заявлением о привлечении к субсидиарной ответственности руководителя. Руководствуясь Законом напрашивается вывод о том, что это может быть как кредитор, так и конкурсный управляющий (п. 2 ст. 143 Закона). Причем, если обращение конкурсного управляющего с таким заявлением предусмотрено на стадии конкурсного производства, то в отношении кредитора можно сделать вывод, что он может требовать привлечения руководства должника к субсидиарной ответственности только после завершения конкурсного производства. Согласно ст.399 ГК РФ «Субсидиарная ответственность» кредитор имеет право предъявить требование к лицу, несущему субсидиарную ответственность, только в случае, если основной должник отказался удовлетворить требования кредитора или кредитор не получил от него в разумный срок ответ на предъявленное требование. Следовательно, перед тем как в судебном порядке обратиться в суд с заявлением о привлечении руководителя или иных органов управления должника к субсидиарной ответственности кредитор должен предъявить требования к основному должнику. В соответствии со ст. 63 Закона с момента вынесения арбитражным судом определения о принятии заявления о признании должника банкротом:-имущественные требования к должнику могут быть предъявлены только с соблюдением порядка предъявления требований к должнику, установленного ФЗ «О несостоятельности (банкротстве)», т.е. кредитор обязан направить временному управляющему должнику требование о включении в реестр кредиторов и данное требование должно быть принято. Таким образом, обращение в суд с заявлением о привлечении руководства должника к субсидиарной ответственности возможно только после окончания конкурсного производства при условии, что кредитор не получил удовлетворения за счет конкурсной массы должника.Необходимо учитывать что, если руководителем является физическое лицо, в соответствии с правилами о подсудности такое обращение должно производится в суд общей юрисдикции. Более того, в соответствии с п. 6 ст. 61 Гражданского Кодекса РФ, п. 9 ст. 142 Закона требования кредитора, не удовлетворенные по причине недостаточности имущества должника, а также требования не признанные конкурсным управляющим, если кредитор не обращался в Арбитражный суд считаются погашенными. Согласно п.77 Положения по ведению бухгалтерского учета, утвержденного Приказом Минфина РФ от 29.02.98г. № 34н погашенные требования должны списываться на финансовый результат (убыток) предприятия. С точки зрения бухгалтерского учета возникает вопрос, как отражать имеющиеся требования к руководителю должника при том, что требования к самому должнику уже погашены и списаны на финансовый результат (убыток). 1bankrot-59.ru Схема ликбез про банкротство должника застройщика - Процедура банкротства - Каталог статейУважаемые дольщики, добрый день. Предлагаем вашему вниманию упрощённую схему по процедуре банкротства застройщика ЖК "Ново-Никольское". Очень надеемся, что оно не состоится, но пока предпосылок к положительному решению вопроса достройки нашего ЖК мы не видим, кроме очередного обмена письмами между переговорщиками. Застройщик, техзаказчик и банк просят не паниковать и сообщают о возможном принципиальном решении вопроса к концу января. Поэтому без лишней паники начинаем готовится к уже инициированному банкротству на случай, если в конце января опять не будет результата, а 9 февраля суд примет решение о начале процедуры наблюдения. Ситуация очень серьёзная. Если вы ещё не были у юриста -- бегите скорее!! Упрощённая схема по процедуре банкротства застройщика

1. На данный момент подан иск о признании должника банкротом и рассмотрен он будет 9 февраля 2017 года. Если до 9 февраля застройщик не предпримет никаких действий, но судья может принять решение о введении процедуры наблюдения (не факт, что это произойдёт на этом заседании). 2. Введение процедуры наблюдения в отношении застройщика является сигналом к действиям дольщиков по вступлению в реестры(подачи заявлений о включении в реестр в Арбитражный суд МО). У нас будет 1 месяц с момента публикации в "Коммерсанте" информации о введении процедуры наблюдения. За этот месяц необходимо будет всем в обязательном порядке (!!!) заявиться в суд, поскольку только включение в дело о банкротстве гарантирует защиту прав. Иначе говоря, если вы не заявили в суд свои требования при банкротстве -- суд считает, что у вас нет этих требований и застройщик вам ничего не должен. Наличие ДДУ и Госрегистрации ДДУ не является оправданием согласно закону о банкротстве.Мы сделаем рассылку всем, кто зарегистрирован на закрытом форуме, если произойдёт введение процедуры наблюдения. У тех, кто не успеет в течение месяца, будет шанс заявить требования при открытии процедуры конкурсного произодства, но лучше не тянуть до этого времени, потому что наши голоса многое решают при голосовании на собраниях кредиторов. Те, кто не оплатил рассрочку и задержал платежи, обязаны будут погасить задолженности, иначе ваш ДДУ может быть оспорен арбитражным управляющим в процедуре банкротства. При введении процедуры наблюдения мы должны заявить требования о передаче жилых помещений или денежные требования. Более предпочтительным для большинства является заявление требований в реестр о передаче жилых помещений, поскольку в процессе дома могут быть достроены и сданы в эксплуатацию. На формирование реестров уйдёт до полугода, судья будет рассматривать каждое заявление и принимать решение о включении в реестр. После собрания кредиторов будет принято решение о выборе дальнейшей процедуры: Финансовое оздоровление (управляет застройщик), внешнее управление (управляет внешний управляющий) или конкурсное производство, если очевидно, что другие процедуры не смогут ПОЛНОСТЬЮ удовлетворить все требования кредиторов и наши в том числе. 3. При финансовом оздоровлении и внешнем управлении возможен выход на сдачу наших домов. Если эти процедуры не приводят к желаемому результату, то происходит переход к конкурсному производству. В ходе процедур финансового оздоровления и внешнего управления арбитражный управляющий предлагает дольщикам создать ЖСК, с целью достройки на собственные средства. В конкурсном производстве есть вариант хорошего исхода -- привлечение нового застройщика, который готов на себя взять долги и обязательства по достройке домов. Он фактически должен сам заявиться в суд и выкупить наш ЖК с долгами. Если новый застройщик не появился, то арбитражный управляющий предлагает дольщикам создать ЖСК для самостоятельной достройкидомов (Статья 201.10 закона о банкротстве).Следует отметить, что для создания ЖСК и передачи дольщикам недостроенных домов для достройки, требуется выполнить много условий, одним из которых является фактически выкуп залога у банка. Проще говоря, создание ЖСК в ходе банкротства -- практически нереальный вариант для дольщиков ЖК "Ново-Никольское". Если ЖСК не возможно создать или если вы откажитесь от вступления в ЖСК, то арбитражный управляющий предложит перевести требования в денежные и, после продажи домов по заниженным ценам с торгов, распределить выручку между нами и банком в процентном соотношении (Статья 201.14 закона о банкротстве). 214-ФЗ в банкротстве гарантирует нам право залога, если мы предъявляем денежные требования. То есть в процессе банкротства мы фактически являемся залоговыми кредиторами наряду с банком при предъявлении денежных требований.Банк как залоговый кредитор вместе с другими залоговыми кредитовами может в любой момент инициировать продажу предмета залога, все дома попадают в конкурсную массу и продаются с торгов, за исключением тех объектов, на которые получено право собственности до начала введения процедуры наблюдения (иск на признание собственности подан раньше начала процедуры наблюдения).Многие юристы считают это единственным способом исключить квартиру из конкурсной массы. Другие способы защиты1. Обязательно надо включаться в реестр обманутых дольщиков, который ведёт Москомстройинвест (МКСИ). Сроки включения в реестр для нас наступают в апреле 2017 года, отдельно сообщим ближе к дате, что для этого надо. Если запустится процедура наблюдения, то включаться в реестр обманутых дольщиков надо будет раньше. 2. Москомстройинвест (МКСИ) имеет полномочия подать заявление о ликвидации застройщика. Если будет принято решение о ликвидации, то все дольщики должны будут включиться с денежными требованиями (другие не предусмотрены законом), после решения о ликвидации будет введена упрощённая процедура банкротства (сразу конкурсное производство), в результате которой уже сформирован реестр денежных требований. Если Москомстроинвест не нашёл нового застройщика к этому моменту, то процесс для дольщиков будет очень опасным. По нашим данным, сами представители МКСИ ни разу ещё не проводили подобную процедуру и не знают, как её реализовать, к сожалению. Полезная информацияЕсли у вас сейчас нет времени ходить по юристам, то, не вставая в дивана, примите участие в бесплатном вебинаре (19 января) по изменениям 214-ФЗ: http://event.lawyercom.ru/seminar/149-izmeneniya-zakonodatelstva-o-dolev... И вот такие вопросы и ответы мы получили дополнительно на юридической консультации у Татьяны, проводящей вебинар. Вопросы: Ответы: Дополнительно о банкротстве застройщиков и залоге банка читайте здесь: 1bankrot-59.ru/publ/bankrotstvo/ А о том, кому выгодны банкротства, и статистику читайте здесь: 1bankrot-59.ru/blogНа самом деле процедура банкротства более сложная и имеет много подводных камней, поэтому просим исправлять, если мы слишком упростили или где-то ошиблись в описании.Если есть вопросы и исправления (дополнения) к нашему краткому ликбезу, то пишите в комментариях или на почту ИГД: http://1bankrot-59.ru1bankrot-59.ru Ликбез по судебной практике банкротство физ лиц - Процедура банкротства - Каталог статей |

| № | Решение суда | Что происходит | Продолжительность процедуры |

| 1 | Реструктуризация | Назначается план восстановления платежеспособности должника | До 4-6 месяцев |

| 2 | Реализация имущества | Имущество гражданина реализуется на торгах в пользу кредитора | До полугода и более |

| 3 | Мировое соглашение | Должник и кредитор подписывают договор на основании взаимных уступок | Не имеет конкретных сроков |

Ликбез о последствии банкротства для должников граждан физических лиц

В течение 5 лет после процедуры банкротства лицо не может быть признано банкротом ещё раз. Гражданин не имеет права обращаться в кредитные организации без упоминания своей финансовой несостоятельности.

Те же пять лет банкрот не имеет права занимать руководящие должности в компаниях и вести собственный бизнес. Три года должнику запрещено покидать страну.

Банкротство ставит жирный крест на кредитной истории гражданина. Мало какая организация выдаст деньги человеку, который однажды уже не справился с финансовыми обязательствами.

Банкроту будет непросто устроиться на работу. Работодатели с сомнением относятся к лицам, которые плохо контролируют свои денежные дела.

Индивидуальным предпринимателям в течение года запрещено регистрировать новые ИП и занимать руководящие места в компаниях.

По этим причинам юристы советуют несколько раз подумать, прежде чем инициировать процедуру банкротства. С одной стороны, это действительно может облегчить финансовую нагрузку, но с другой – имеет многочисленные негативные постэффекты.

Помощь при несостоятельности банкротстве гражданина должника

Процесс признания несостоятельности физлица трудоёмок, занимает много времени и имеет целый ряд нюансов. Если вы решили стать банкротом и хотите провернуть операцию максимально грамотно, стоит обратиться к профессиональным специалистам по банкротству.

В настоящий момент работает множество фирм, оказывающих услуги по признанию банкротства гражданам и компаниям.

Профессионалы избавят вас от необходимости самостоятельно изучать все тонкости законов и сделают процедуру признания несостоятельности быстрой и выгодной для должника.

Заключение о ликвидации безграмотности гражданина должника

Подытожим сказанное. Банкротство гражданина – сложный, поэтапный процесс, требующий от должника определенных затрат финансов и моральной энергии.

Объявить себя банкротом – ответственный шаг, решаться на который следует только после трезвой оценки ситуации.

Эксперты советуют инициировать процедуру несостоятельности в самом крайнем случае, когда других вариантов решения вопроса у должников не существует.

Мы желаем читателям нашего сайта всяческих успехов в их финансовых делах. Ждём от вас оценок статьи комментариев к прочитанному. (читать:Заявления в суд)

Читать статьи по теме:1bankrot-59.ru

Банкротство физических лиц ликбез комментарий банкрота

БАНКРОТСТВО ФИЗИЧЕСКИХ ЛИЦ – ПОШАГОВАЯ ИНСТРУКЦИЯ

Вы хотите провести процедуру банкротства физических лиц? Пошаговая инструкция поможет вам разобраться вам в этом.

Вы узнаете, с чего начать банкротство физ лица, чего от него ожидать, какие вам потребуются бумаги, и что входит в исковое заявление.

Кроме этого, в статье рассказано о последствиях, которые ждут должника-банкрота.

Подготовка к признанию банкротства – достаточно сложная процедура, имеющая ряд как позитивных, так и негативных последствий.

ПОДГОТОВЬТЕ ЗАЯВЛЕНИЕ О БАНКРОТСТВЕ ПРЯМО СЕЙЧАС! БЕСПЛАТНО!

Воспользуйтесь удобным онлайн-сервисом для подготовки всех документов для признания гражданина банкротом. Все наши заявления принимаются судом. У нас уже есть решения о признании граждан банкротами!

- Соответствует закону РФ

- Совершенно бесплатно

Если вами твердо принято решение о банкротстве физического лица, если это является единственным выходом для вас в сложившихся обстоятельствах, если выплата долгов превратилась в порочный круг, читайте как физическому лицу оформить процедуру банкротства.

Итак, для удобства разделим на этапы банкротство физ лиц и рассмотрим, что происходит на каждом этапе и что от вас требуется.

Этап 1. Выполнить условия для организации банкротства физических лиц.

Адвокат по банкротству граждан

Закон о несостоятельности действует на территории РФ с осени 2015 года, однако работает он не для всех. Несоблюдение хотя бы одного из условий – это прямой отказ от рассмотрения вашего дела судом.

1.1 Гражданство РФ. Даже если вы проживаете в России уже 10 лет, но гражданство у вас другое, увы, банкротство для вас не предусмотрено;

1.2 Долг больше 500 000. Учитывается именно общая сумма долга. Поэтому внимательно отнеситесь к перечню кредиторов, указываемому в заявлении, вписывайте абсолютно все свои долги (в т.ч. и физлицам) и не забывайте прикладывать подтверждающие этот факт документы;

1.3 Просрочка по платежам больше 90 дней. Это доказывает тот факт, что вы уже три месяца не имеете возможности погашать задолженности ввиду каких-то обстоятельств;

1.4 Обстоятельства, препятствующие выполнению графика платежей.

Чтобы доказать свою неплатежеспособность, вам надо предъявить наличие причин такого положения.

Например, вы получили серьезную травму, препятствующую возможности работать, либо вас сократили из-за кризиса, либо валютная ипотека стала вам непосильна из-за огромного скачка курса валют и т.п.

Причины банкротства физических лиц у каждого свои, главное, - их доказать.

1.5 Вы добросовестный заемщик. Здесь вам надо доказать, что вы сами пытались наладить с кредиторами отношения и попросить их об отсрочке платежей или о принятии плана реструктуризации долга. Для этого надо представить доказательства, лучшим из которых станет переписка;

1.6 Вы не скрываете имущество и свои накопления. Раз уж вы решились на банкротство, вам нечего скрывать – ваше имущество потребуется для погашения долга. Если же вы пытаетесь скрыть имущество, то суд может признать попытку фиктивного банкротства, а это чревато серьезным наказанием;

1.7 Занятость. Вы пытаетесь заработать деньги, а если у вас нет работы, вы состоите на бирже труда;

1.8 Оценка целесообразности банкротства. Этот пункт – это не требование закона, это ваше личное дело, но вы должны адекватно оценивать последствия такой процедуры. Например, то, что вы можете лишиться жилья, своих накоплений и проч.

Система банкротства физического лица такова, что здесь очень важно понимать, чем вы рискуете и что получаете взамен.

С одной стороны, это избавление от тяжкого бремени долговых обязательств, с другой, - возможность потерять свои накопления, имущество.

Принимайте решение о банкротстве только в крайнем случае.

Если условия банкротства физических лиц выполнены, переходите к следующему этапу.

СТАТЬИ ПО ТЕМЕ

Банкротство физических лиц - финансовый управляющий

Этап 2. Собрать документы для банкротства физических лиц (2016).

Поскольку в суде вам потребуется доказывать свою несостоятельность, наличие долга, особые условия вашего банкротства, сначала соберите «доказательную базу» - документы по вашему делу.

Первым делом учтите, что подача иска стоит определенных денежных средств. Требуемая для банкротства физического лица сумма составляет 31 000.

25 000 из них – это оплата работы финансового управляющего.

Сумма эта вносится на счет вашего суда один раз!

Никакие дополнительные сборы и «ежемесячная зарплата» законом не предусмотрены

СТАТЬИ ПО ТЕМЕ

Документы для банкротства физического лица

В случае появления подобных требований от финуправляющего знайте, он нарушает закон, а вы получаете право привлечь его к ответственности.

Кроме этого, если при подаче документов вы понимаете, что заплатить такую сумму вы не в состоянии, вы имеете возможность подать ходатайство, это позволит отсрочить внесение средств на законных основаниях.

6 000 – это обязательная при банкротстве физических лиц госпошлина. Оплачивается она также один раз.

Обе квитанции об оплате не забудьте сразу приложить к пакету документов!

В пакет входят личные документы должника, сведения об имуществе и накоплениях, сведения о кредиторах и о долгах, документы, подтверждающие особые обстоятельства банкротства, сведения о материальном положении заявителя за последние три года.

ПОДГОТОВЬТЕ ЗАЯВЛЕНИЕ О БАНКРОТСТВЕ ПРЯМО СЕЙЧАС! БЕСПЛАТНО!

Воспользуйтесь удобным онлайн-сервисом для подготовки всех документов для признания гражданина банкротом. Все наши заявления принимаются судом. У нас уже есть решения о признании граждан банкротами!

Подробный перечень приложений можно найти в специальных статьях по теме, здесь мы не будем подробно на нем останавливаться.

Этап 3. Написать Заявление на банкротство Как оформить?

Подробное описание процесса составления заявления есть в специальных статьях, отметим здесь лишь основные положения.

Укажите причины вашего банкротства, дайте подробный перечень кредиторов, подсчитайте итоговую сумму долга, перечислите судебные процессы, если таковые имеются в отношении вас, опишите имущество и перечислите банковские счета, не забудьте написать, в какой суд вы подаете документы, а также наименование СРО, из которой будет выбран финуправляющий.

Этап 4. Подать в суд на банкротство физического лица собранный вами пакет бумаг.

Законом о банкротстве физических лиц 2015 года предусмотрено три способа подачи документов:

лично;

онлайн;

почтой;

Минусы: первого способа – большие очереди в приемную суда, второго – надо быть продвинутым пользователем, третьего – возможна утрата пакета документов.

Плюсы: первого способа – гарантированный прием пакета у вас на глазах, второго – никуда не надо идти, подача осуществляется дома за компьютером, третьего – можно отправить пакет из удаленных частей страны.

Этап 5. Какими для вас будут результаты банкротства физических лиц?

Если суд признал вас банкротом, то для вас приостанавливается действие текущих судебных решений, ваши кредиторы перестают начислять штрафы и пени, общение с ними теперь происходит через финансового управляющего, в ведение которого переходят ваши денежные средства и имущество, он может накладывать запрет на совершение вами сделок, а также на продажу имущества.

Также судом может быть принято решение о проведении изменения графика выплат и реализации имущества для уплаты всего долга кредиторам или его части.

СТАТЬИ ПО ТЕМЕ

Заявления о банкротстве физических лиц

Этап 6. Банкротство физических лиц: реструктуризация долга и ваши обязанности.

Если суд назначил реструктуризацию, здесь будут два последствия: во-первых, из расчета вашего дохода и имеющихся средств будет составлен новый график выплат, посильный для вас.

График этот расписывается на три года. Вы обязаны его неукоснительно соблюдать.

Во-вторых, итоговая сумма выплат может существенно увеличиться, это необходимо учесть при принятии решения о признании себя финансово несостоятельным.

В целом, реструктуризация долга направлена на удовлетворение требований как должника, так и кредиторов.

Кредиторы могут получить существенную переплату, а должник – возможность хотя бы с переплатой, но выплатить долг.

Адвокат по банкротству граждан

Для исполнения этого плана могут быть задействованы имеющиеся у должника в виде счетов и вкладов денежные средства и его доходы.

Этап 7. Банкротство физических лиц: реализация имущества - что нужно знать?

Когда у должника нет денег для оплаты долгов, но есть какое-то движимое или недвижимое имущество, суд может назначить проведение его реализации, т.е. продажу.

Этим процессом занимается финансовый управляющий.

Он обязан следить за сохранностью имущества, составить опись и дать оценку.

Помимо этого, в его обязанности входит организация продажи имущества с торгов или открытых торгов (когда стоимость конкретной вещи составляет 100 000 и больше).

Если вы или ваши кредиторы не согласны с оценкой, данной финансовый управляющим, может быть назначен сторонний оценщик, оплата услуг которого – ваша обязанность.

Если финансовый управляющий продает имущество слишком дешево, - его действия противозаконны, - подавайте в суд.

После того, как имущество будет продано, финансовый управляющий получит вознаграждение в размере 2% от продажи, а остальные средства будут распределены им по кредиторам.

СТАТЬИ ПО ТЕМЕ

Что нужно для банкротства физического лица

Важно понимать, что на этом этапе банкротства физического лица вы можете лишиться большей части своего имущества.

Продаже не подлежат всего несколько категорий: единственное жилье, да и то только в том случае, если оно не ипотечное, продукты питания и предметы быта, скот и постройки для него, семена для посева, одежда и обувь, участок земли с единственным жильем, топливо для обогрева жилого пространства.

Все остальное имущество «пойдет с молотка».

Учтите, что даже то имущество, которое находится за пределами РФ, пойдет в счет уплаты долгов!

Кроме всего прочего при банкротстве физических лиц оспаривание сделок – обычная процедура.

Т.е. если вы три года назад продали машину, сегодня эта сделка может быть оспорена.

А уж если вы совершали в последнее время сомнительные сделки, то они тем более будут признаны недействительными.

Этап 8. «Как жить дальше?» - последствия и особенности банкротства физических лиц.

Конечно, основным последствием является законное освобождение от оставшихся долгов, если вы выполните план реструктуризации, а продажа вашего имущества позволит погасить часть долга.

Но есть и другие последствия.

В ближайшие пять лет вы уже не сможете снова стать банкротом, даже если сложатся соответствующие обстоятельства.

Кроме этого, если вы будете брать кредиты, займы и прочее, вы обязаны будете сообщать об этом кредиторам.

Воспользуйтесь удобным онлайн-сервисом для подготовки всех документов для признания гражданина банкротом. Все наши заявления принимаются судом. У нас уже есть решения о признании граждан банкротами!

- Соответствует закону РФ

- Совершенно бесплатно

Конечно, в каждом деле есть свои особенности, но в целом, дела по признанию граждан финансово несостоятельными проходят именно по такой схеме.

смотреть обязательно:|Все о несостоятельности |1bankrot-59.ru

Ликбез слова банкрота про несостоятельности банкротство

Понятия значения слова о несостоятельности (банкротстве)

Понятие слова банкротства -

- понятия значения банкротства содержится в ст.2 Закона, где несостоятельность (банкротство) определяется, как признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

К слову сказать, Закон от 1998 г. содержал точно такое же определение, тогда как, в Законе от 1992 г. банкротство определялось, как неспособность удовлетворить требования кредиторов по оплате товаров (работ, услуг), включая неспособность обеспечить обязательные платежи в бюджет и внебюджетные фонды, в связи с превышением обязательств должника над его имуществом или в связи с неудовлетворительной структурой баланса должника.

- итак, современное значение «несостоятельности (банкротства)» можно охарактеризовать следующими признаками:

- во-первых, это неспособность должника удовлетворить в полном объеме требования кредиторов по денежным обязательствам, т.е. неспособность рассчитаться по долгам со всеми кредиторами;- во-вторых, это неспособность должника уплатить обязательные платежи - налоги, сборы и иные обязательные взносы в бюджет соответствующего уровня и во внебюджетные фонды в порядке и на условиях, которые определяются законодательством Российской Федерации;- в-третьих, состояние неплатежеспособности должника трансформируется в несостоятельность (банкротство) только после того как арбитражный суд констатирует наличие признаков неплатежеспособности должника, являющихся достаточным основанием для применения к нему процедур, предусмотренных Законом.Законодательно признаки банкротства определены в ст.3 Закона. Законодатель разделяет особенности Признаков банкротства физических лиц и Банкротство юридического лица .Так, гражданин считается не способным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных

платежей: 1) если соответствующие обязательства не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены;2) если сумма его обязательств превышает стоимость принадлежащего ему имущества.Юридическое лицо считается не способным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены.Факт банкротство - может быть констатирован только судебным решением.

В соответствии с п.2 ст. 4 Закона, для определения наличия признаков банкротства должника учитываются:- размер денежных обязательств, в том числе размер задолженности за переданные товары, выполненные работы и оказанные услуги, суммы займа с учетом процентов, подлежащих уплате должником, размер задолженности, возникшей вследствие неосновательного обогащения, и размер задолженности, возникшей вследствие причинения вреда имуществу кредиторов, за исключением обязательств перед гражданами, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, обязательств по выплате выходных пособий и оплате труда лиц, работающих по трудовому договору, обязательств по выплате вознаграждения по авторским договорам, а также обязательств перед учредителями (участниками) должника, вытекающих из такого участия;- размер обязательных платежей без учета установленных законодательством Российской Федерации штрафов (пеней) и иных финансовых санкций.

При этом важно подчеркнуть, что подлежащие применению за неисполнение или ненадлежащее исполнение обязательства неустойки (штрафы, пени), проценты за просрочку платежа, убытки, подлежащие возмещению за неисполнение обязательства, а также иные имущественные и (или) финансовые санкции, в том числе за неисполнение обязанности по уплате обязательных платежей, не учитываются при определении наличия признаков банкротства должника.

-В действующем виде Закон дает и легальные определения основных участников отношений банкротства. Так, законе дается подробный понятий аппарат института банкротства, который, кстати, применим и в отношении Банкротства кредитных организаций .Должник– это гражданин, в том числе индивидуальный предприниматель, или юридическое лицо, оказавшиеся не способными удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение срока, установленного настоящим Федеральным законом. Кредиторы – это лица, имеющие по отношению к должнику права требования( Требования кредиторов при банкротстве) по денежным обязательствам(Классификация требований кредиторов )и иным обязательствам, об уплате обязательных платежей, о выплате выходных пособий и об оплате труда лиц, работающих по трудовому договору.Помимо должника и кредиторов закон выделяет целую группу участников (субъектов) данных правоотношений. Это «уполномоченные органы» (представители государства), руководитель должника (единоличный исполнительный орган), арбитражный управляющий и др. субъекты.Важная роль отводится в Законе саморегулируемым организациям арбитражных управляющих. Именно от них будет во многом зависеть действенность Закона на практике. Теперь самоуправляемые организации (а не кредиторы, как это было раньше) предлагают кандидатуры арбитражных управляющих, контролируют профессиональную деятельность арбитражных управляющих на основании представляемых ими отчетов, рассматривают жалобы на действия арбитражных управляющих и т.д.

Еще раз учтиво обращаю Ваше внимание на то, что заявитель о банкротстве (должник или кредитор) с 01.01.2009 года сам может выбрать себе Арбитражного управляющего для своего дела (ранее, заявитель мог выбрать только Ассоциацию арбитражных управляющих, которая представляла суду выбор из трех кандидатур).

Повышение роли саморегулируемых организаций сопровождается более полным учетом интересов должников. Раньше Арбитражный управляющий назначался судом без учета мнения должника - по представлению собрания кредиторов, утвердившего соответствующую кандидатуру. Теперь саморегулируемая организация предлагает арбитражному суду 3 кандидатуры арбитражных управляющих. Должник и заявитель (представитель собрания кредиторов) вправе отвести по одной кандидатуре. Оставшийся кандидат утверждается арбитражным судом (за исключением случаев нарушения процедуры отбора или несоответствия требованиям законодательства)По мнению исследователей, достоинством нового Закона является установление порядка, в соответствии с которым возбуждению дела о банкротстве предшествует исполнительное производство. Право на обращение в арбитражный суд с заявлением о признании должника банкротом возникает у кредитора только в том случае, если его требования подтверждены вступившим в силу решением судаВ соответствии со ст.7 Закона, правом на обращение в арбитражный суд с заявлением о признании должника банкротом обладают должник, конкурсный кредитор, уполномоченные органы. При этом право на обращение в арбитражный суд возникает по истечении тридцати дней с даты направления (предъявления к исполнению) исполнительного документа в службу судебных приставов и его копии должнику.

Информация для всех

Фактически должнику дается месячный срок, за который он может погасить возникшие задолженности.В действующем Законе более детально и обстоятельно, чем в прежнем, регламентируются процедуры банкротства - наблюдение, финансовое оздоровление, внешнее управление, конкурсное производство, мировое соглашение. Закон определяет (ст.27), что при рассмотрении дела о банкротстве должника - юридического лица применяются следующие процедуры банкротства:- конкурсное производство;- мировое соглашение;Должник знай!

наблюдение -Процедура наблюдения , применяемая к должнику в целях обеспечения сохранности имущества должника, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов - процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности;внешнее управление -Процедура внешнее управление , применяемая к должнику в целях восстановления его платежеспособности и включает План внешнего управления;

конкурсное производство - Процедура конкурное производство , применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов;

мировое соглашение - процедура банкротства, применяемая на любой стадии рассмотрения дела о банкротстве в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами.

Банкрот помни!

При рассмотрении дела о Банкротстве должника-гражданина применяются следующие процедуры банкротства:

-конкурсное производство;

- Мировое соглашение

- иные предусмотренные Законом процедуры банкротства.Закон принес и много иных новшеств и преимуществ, рассмотрению, которых можно было бы посвятить не одно исследование.

Но цель тематического сайта несколько иная и далее перейдем на ликбез обо всем, что связано с несостоятельностью и банкротством относительно ФЗ -127 "О несостоятельности (банкротстве)"

Документы для банкротов

1bankrot-59.ru

Ликбез по банкротству физического лица должника - Должника банкрота - Блог банкрота

Число банкротств физлиц растет, но этот институт все равно пока не оправдывает возложенных на него ожиданий, показывает свежая статистика реестра сведений о банкротстве. В то же время все менее популярной становится реструктуризация долгов гражданина. Почему так происходит, объяснили юристы-практики. Также из статистики видно, кто чаще всего инициирует процедуру потребительского банкротства и какие регионы вышли по ним в лидеры, оставив далеко позади Москву и Санкт-Петербург.

Банкротство физлиц становится популярнее, показывает статистика Единого федерального реестра сведений о банкротстве (ЕФРСБ). За три квартала 2017 года несостоятельными признали порядка 20 600 граждан, что в 14,7 раз больше, чем раньше. Эта цифра, по-видимому, продолжит постепенно расти. Когда банкротить можно было только индивидуальных предпринимателей, процедуру проходили около 1400 человек (данные за первые три квартала 2015 года).

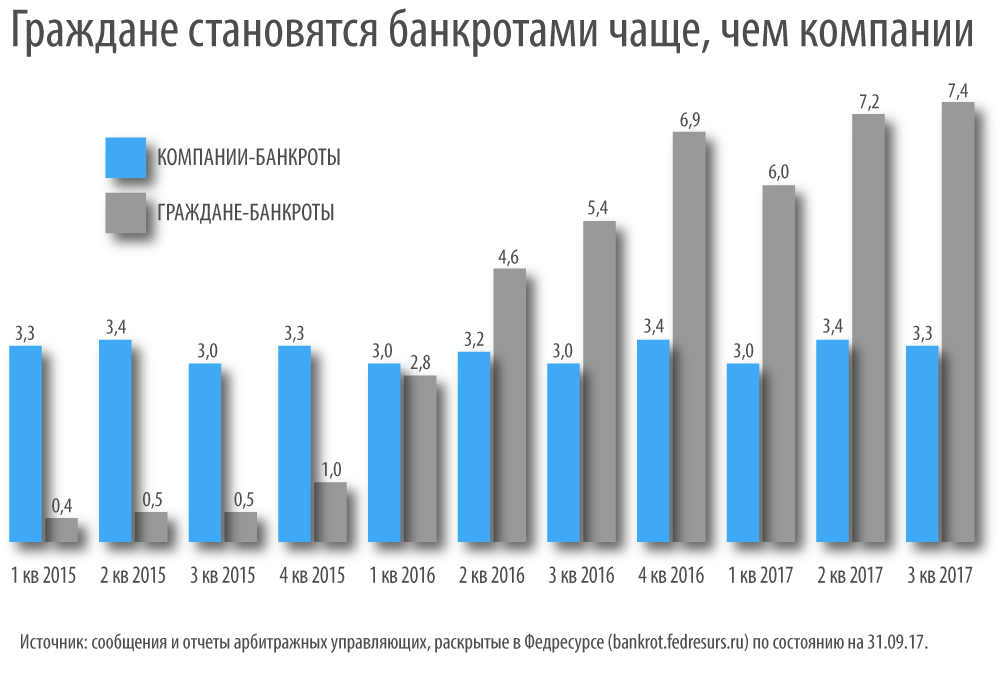

Граждане становятся банкротами чаще, чем компании, сообщил в своем бюллетене ЕФРСБ. В третьем квартале 2017 года зафиксирован максимум: банкротами признано около 7400 человек. На этом фоне число фирм, которые объявляются несостоятельными, остается стабильным. Из квартала в квартал это от 3000 до 3500 предприятий. В то же время процедурами пользуется все больше граждан.

«Институт потребительского банкротства, изначально задуманный для людей, только сейчас начинает работать: растет число дел, в том числе по заявлениям должников, – резюмирует руководитель правового бюро "Олевинский, Буюкян и партнеры" Эдуард Олевинский. – Это показывает инертность правоприменителя».

ЧИТАЙТЕ ТАКЖЕ

Популярность института растет, потому что вокруг него есть определенная рекламная шумиха, а судебная практика уже успела сложиться, считает руководитель практики сопровождения банкротств Alliance Legal CG Алина Пальцева: «Например, человек, который не в состоянии расплатиться по кредиту, может узнать, что его сосед уже прошел через банкротство, или прочитать объявление на столбе «Избавляем от долгов». Кроме того, Пальцева объясняет рост числа банкротств известной практикой личного поручительства предпринимателей по долгам своих компаний. Если бизнес идет ко дну, его бенефициарам приходится отвечать по большим кредитам и прочим обязательствам. В этом случае процедура банкротства гражданина поможет им «стряхнуть» старые долги. «Банкротство этого сегмента, скорее всего, в ближайшее время пойдет на убыль, потому что доля таких должников среди населения не так велика», – отмечает Пальцева.

В то же время потенциальных банкротов гораздо больше, чем заявлений в судах. Их могло бы быть в разы и десятки раз больше. Признакам банкрота отвечают 400 000–600 000 человек – так ЦБ и Национальное бюро кредитных историй оценивали ситуацию осенью 2015 года, когда закон о потребительском банкротстве вступил в силу. Чтобы он заработал машстабнее, нужна система правовой помощи малоимущим, считает Олевинский. Например, недавно обсуждалось, что МФЦ могут помочь собрать нужные бумаги и подать заявление о банкротстве (подробнее см. "Власти упростят процедуру банкротства для физлиц"). Но проблему нужно решать комплексно, потому что обычным людям сложно разобраться в процедуре несостоятельности и провести ее самостоятельно, полагает Олевинский.

В то время, как растет число банкротств физлиц, уменьшается число реабилитационных мер, показала статистика ЕФРСБ. Это означает, что суды все чаще принимают решение признать гражданина банкротом и реализовать его имущество за долги и все реже – утверждают план реструктуризации долгов. За три квартала 2017 года реабилитационные процедуры применяли в 22% случаев, в том же периоде предыдущего года – 31%.

Такая статистика может показывать, что сначала процедурой пользовались более состоятельные граждане, чтобы упорядочить свои долги и взаимоотношения с кредиторами. Но когда она стала более популярной и «пошла в народ» – увеличилась доля банкротов, доходы которых не позволяют реструктуризировать долг. Его легче списать, а имущество продать – если у человека вообще есть, что продавать.

87%

столько банкротств физлиц возбуждается по заявлению самих должников

По данным ЕФРСБ, 70–80% должников ничего не платят кредиторам, а инвентаризация не выявила у них никакого имущества, с помощью которого можно было бы погасить долги. В таких условиях закономерно, что реабилитационных процедур мало, подтверждает Пальцева. По ее словам, даже если у должника есть имущество – кредиторы хотят погашения долга как можно скорее, что невозможно при реструктуризации. Как показала практика, в большинстве случаев реструктуризация нецелесообразна, подытоживает Пальцева.

Пальцева. По ее словам, даже если у должника есть имущество – кредиторы хотят погашения долга как можно скорее, что невозможно при реструктуризации. Как показала практика, в большинстве случаев реструктуризация нецелесообразна, подытоживает Пальцева.

Авторы бюллетеня приводят и региональную статистику за весь период действия института несостоятельности физлиц. В среднем на 100 000 человек в России приходится 28 банкротов. Наибольшее относительное число банкротов по итогам двух лет оказалось в Вологодской (102), Рязанской (64), Новосибирской областях (50) и Мордовии (тоже 50 человек). В Москве и Санкт-Петербурге цифры приближены к среднестатистическим: 25 и 27 человек (это 40-е и 35-е место в списке регионов). Московская область поднялась до 23-й позиции: там на 100 000 человек приходится 31 банкрот.

Чаще всего процедуру несостоятельности инициируют сами должники (в 87% случаев). Статистика неудивительна, учитывая, что почти все эти люди ничего не заплатят по долгам и хотят лишь от них освободиться. По инициативе кредиторов запущено лишь 13% производств, из них 1% – по заявлению налоговых органов.

Автор: Евгения ЕфименкоисточникПраво.ру

1bankrot-59.ru

Ликбез про порядки подачи документов арбитражный суд - Пример практики - Каталог файлов

ДОКУМЕНТЫ, ПОДАВАЕМЫЕ В ДЕЛЕ О БАНКРОТСТВЕ

Федерации от 12 января Приложение к Временному порядку подачи документов в арбитражные суды Российской Федерации в электронном виде, утвержденному Приказом Высшего Арбитражного Суда Российской 2011 г. N 1

Перечень документов

I. Общие документы или документы по нескольким процедурам1. Заявление должника о признании его банкротом.

2. Заявление конкурсного кредитора о признании должника банкротом.

3. Заявление уполномоченного органа о признании должника банкротом.

4. Отзыв должника на заявление о признании его банкротом.

5. Заявление саморегулируемой организации арбитражных управляющих о соответствии кандидатуры арбитражного управляющего предусмотренным законом требованиям.

6. Заявление саморегулируемой организации арбитражных управляющих о представлении кандидатуры арбитражного управляющего.

7. Ходатайство о замене кандидатуры арбитражного управляющего или саморегулируемой организации, указанных в заявлении о признании должника банкротом.

8. Ходатайство об утверждении арбитражного управляющего в деле о банкротстве из числа членов другой саморегулируемой организации.

9. Требование кредитора.

10. Заявление о представлении доказательств уведомления арбитражным управляющим кредиторов о получении требования.

11. Возражения относительно требования кредитора.

12. Заявление об исключении требования из реестра требований кредиторов.

13. Заявление о признании за кредитором статуса залогового кредитора.

14. Заявление об отражении требования кредитора в реестре требований кредиторов как не обеспеченных залогом.

15. Заявление о признании недействительным решения собрания (комитета) кредиторов.

16. Ходатайство об отстранении арбитражного управляющего от исполнения возложенных на него обязанностей в деле о банкротстве.

17. Заявление (ходатайство) об освобождении арбитражного управляющего от исполнения возложенных на него обязанностей в деле о банкротстве.

18. Ходатайство об увеличении размера фиксированной суммы вознаграждения, выплачиваемого арбитражному управляющему.

19. Ходатайство об определении размера суммы процентов по вознаграждению арбитражного управляющего.

20. Ходатайство о снижении суммы процентов по вознаграждению арбитражного управляющего и (или) лимита расходов на оплату услуг лиц, привлеченных арбитражным управляющим для обеспечения своей деятельности.

21. Ходатайство о привлечении привлеченного лица и об установлении размера оплаты его услуг.

22. Заявление о признании оплаты услуг лиц, привлеченных арбитражным управляющим для обеспечения своей деятельности, и (или) размера оплаты таких услуг необоснованными.

23. Заявление о взыскании стоимости услуг привлеченного лица.

24. Заявление о взыскании вознаграждения арбитражного управляющего и (или) возмещении расходов по делу о банкротстве.

25. Заявление о возмещении арбитражным управляющим необоснованных расходов на оплату услуг привлеченных лиц.

26. Заявление об оспаривании сделки.

27. Заявление о привлечении контролирующих должника лиц к ответственности.

28. Заявление об обращении взыскания на предмет залога.

29. Заявление об отказе от реализации предмета залога.

30. Ходатайство об отстранении руководителя должника (исполняющего обязанности руководителя должника) от должности.

31. Заявление о представлении кандидатуры исполняющего обязанности руководителя должника. 32. Заявление о согласии на финансирование расходов по делу о банкротстве.

33. Заявление о переходе к упрощенной процедуре, применяемой в деле о банкротстве к отсутствующему должнику.

34. Ходатайство о прекращении упрощенной процедуры, применяемой в деле о банкротстве.

35. Заявление о намерении погасить требования к должнику об уплате обязательных платежей.

36. Уведомление уполномоченного органа.

37. Заявление о признании погашенными требований к должнику об уплате обязательных платежей и о замене кредитора в реестре требований кредиторов.

38. Заявление о намерении удовлетворить требования кредиторов к должнику.

39. Уведомление внешнего управляющего с информацией о получателях денежных средств.

40. Заявление о признании требований кредиторов удовлетворенными.

41. Иное заявление, ходатайство или жалоба.

Полный текст документа качаем с сервера

смотреть:Каталог статей

Скачать файлы по теме:1bankrot-59.ru