|

|

|

|

|

|

|

|

|

|

Фондовый рынок — что это такое. Открытие фондовый рынокФондовый рынок — что это такое. Рынок ценных бумагВ новостях часто можно услышать новости про фондовый рынок, котировки акций и т.д. Для многих начинающих инвесторов это кажется все темным лесом. На самом деле все очень прозрачно и доступно каждому. В этой статье Вы узнаете все про фондовый рынок ценных бумаг: что это такое, как он работает, как на него попасть и для чего это стоит сделать. Фондовые рынки появились еще в 16-17 веках. Уже тогда начинались первые зачатки к поиску инвестиций среди инвесторов и дальнейшего сотрудничества между компаний и ими. Самой старой фондовой биржей принято считать Амстердамскую (1611 году). Однако в том понимание, как мы рассматриваем ее сегодня она начала работать впервые с открытием Нью-Йоркской биржи (American Stock Exchange) гораздо позже. 1. Что такое фондовый рынок простыми словамиФондовый рынок (от англ. "stock market") — это открытый рынок ценных бумаг, где каждый желающий может продавать и покупать активы (иногда его еще называют финансовым рынком). Сокращенно ФР. ФР работает как источник для привлечения капитала в развивающиеся компании. Хотя для большинства участников — это скорее источник для спекуляции. На фондовом рынке крупные инвесторы перераспределяют свои активы. Проще говоря, это инструмент, которыми пользуются люди для управления своим капиталом или активами. Под ценными бумагами понимается целые сектора в мире финансов:

Однако чаще всего рядовые инвесторы используют две основные категории: акции и облигации, как самый ликвидный и доступный инструмент для торговли. Рекомендую ознакомиться со следующими базовыми статьями о ценных бумагах: Фондовый рынок является прямым отражением текущей ситуации в экономике страны, показывает ее инвестиционный климат. Чем дороже относительно предыдущих годов находится уровень стоимости ценных бумаг, тем развитие экономика. Конечно, это не является аксиомой, но взаимосвязь между экономикой и рынком почти линейная. В одной стране может быть множество фондовых рынков. В России существует лишь одна крупная биржа ценных бумаг — ММВБ. За рубежом существуют множество подобных бирж. Самыми известными и крупными являются:

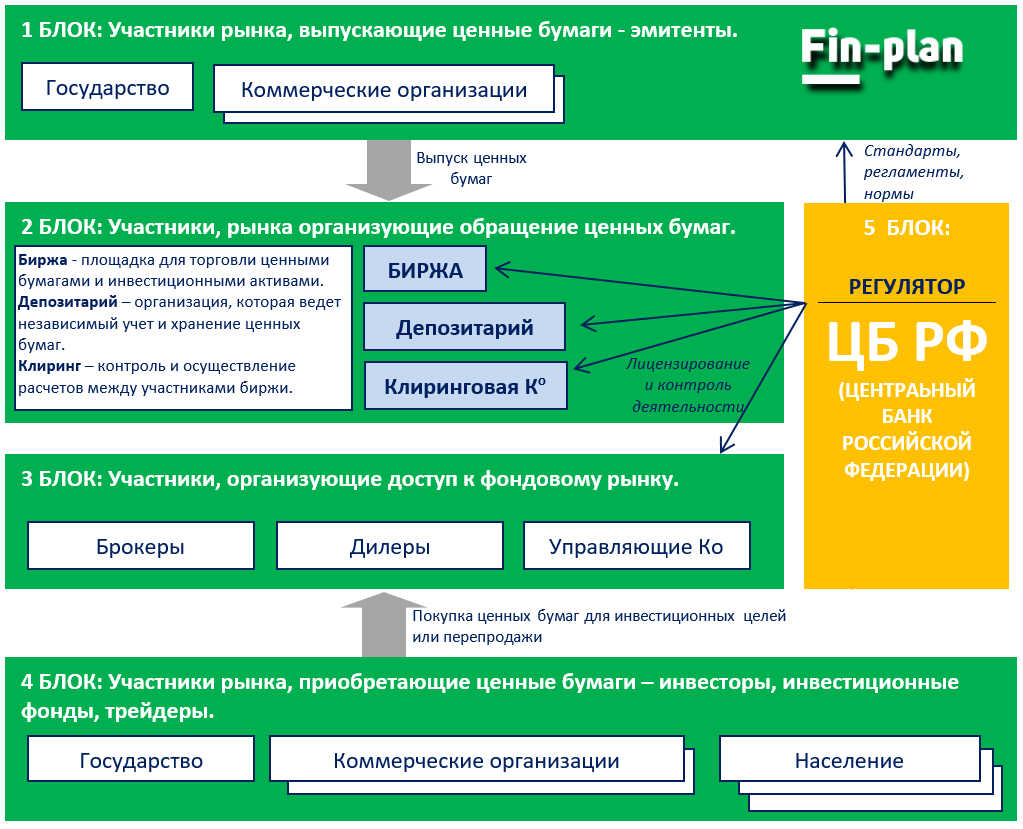

vsdelke.ru Как работает фондовый рынокФондовый рынок сегодня – это существенная часть финансовой отрасли, где обращаются активы на триллионы долларов. Капитализация всех фондовых рынков мира сегодня сопоставима с ВВП всего мира, и даже его превышает. В этой отрасли работают миллионы людей. Но что собой представляет фондовый рынок изнутри. Какие есть институты и механизмы, которые отвечают за безопасность и бесперебойную работу этого огромного денежного механизма. В этой статье мы разберем устройство российского фондового рынка, его основных игроков, их функции и что они дают в первую очередь частному инвестору. Прежде всего необходимо сказать, что фондовый рынок и рынок ценных бумаг – это не совсем одно и тоже. Классически под рынком ценных бумаг понимают любые отношения между различными участниками рынка, связанные с обращением, выпуском, а также изъятием из обращения различных ценных бумаг. Рынок ценных бумаг, таким образом, охватывает все виды операций как на биржевом, так и на внебиржевом секторе. В свою очередь фондовый рынок - это часть общенационального рынка ценных бумаг, функционирующая в структурированной и организованной форме в виде фондовой биржи. Строго говоря, фондовый рынок – это организованный рынок ценных бумаг, все участники которого работают по установленным правилам. Схема работы фондового рынка:  На фондовом рынке можно выделить 5 типов участников:

Далее рассмотрим подробнее тех участников фондового рынка, чья деятельность требует более подробного пояснения. Как устроена биржаИтак, основу фондового рынка составляет именно биржа, на которой осуществляются сделки только с зарегистрированными (котируемыми) на ней фондовыми активами и инструментами. Спектр таких финансовых ценностей в настоящее время существенно расширяется. К ним уже относят не только сами ценные бумаги, но и валюты, и драгоценные металлы, контракты, кредитные соглашения, а также различные гибридные инструменты, создаваемые на основе других ценных бумаг, валют и контрактов (например, фьючерсы и опционы). Первой в современной России в мае 1990 года была создана Московская Товарная биржа. В 1991 году в России работали уже более ста бирж, это около половины от существующих в то время бирж во всем мире. В 1992 г. создана основная биржевая фондовая площадка ММВБ, а в июле 1995 г. появился современный рынок РТС. В 2010 г. эти биржи объявили о слиянии и уже в декабре 2011 г. на их основе создана крупнейшая в России интегрированная биржевая структура, переименованная в Московскую биржу. Сегодня биржа и другие институциональные участники организованного рынка ценных бумаг в России формируют систему с очень высокой степенью регламентированности, прозрачности и упорядоченности операций. Что, в первую очередь, направлено на защиту интересов инвесторов. Фондовая биржа — это организация, которая предоставляет площадку и инфраструктуру для проведения организованной торговли ценными бумагами и другими финансовыми активами. В 21 веке биржа - это, в первую очередь, высокотехнологичная компания, основу работы которой составляют сервера, высокоскоростное и защищенное оборудование, новейшее программное обеспечение. Поскольку основная задача биржи – связать сотни тысяч и миллионы покупателей и продавцов финансовых ценностей посредством интернета и предоставить им возможность заключить сделки между собой. Ежедневно на Московской бирже заключается миллионы сделок. Стратегическая задача биржи - это поддержание ликвидности рынка. Ликвидный рынок подразумевает высокую частоту сделок, значительные торговые обороты, что приводит к плавному движению цен и низким спредам (разница между ценой покупки и продажи в один и тот же момент времени). Низкая ликвидность рынка, наоборот, ведет к напряженности среди участников биржи, страху, что актив некому будет реализовать и возникновению негативных ожиданий и панических настроений участников биржевой торговли. Именно поэтому деятельность биржи строго регламентирована. При этом собственники биржи не имеют права извлекать и получать какие-либо доходы от купли-продажи финансовых активов на бирже. Это обеспечивает беспристрастность биржи относительно цен самих активов. В тоже самое время биржа зарабатывает на комиссионных и в случае, если на бирже высокая ликвидность и много участников торгов, биржа будет довольно прибыльной организацией (пример – Нью-Йоркская фондовая биржа, Московская биржа и т.д.). Торговать на фондовой бирже имеют право лишь специальные, аккредитованные участники - брокеры, дилеры, управляющие компании, имеющие соответствующие лицензии. В свою очередь частные и институциональные инвесторы и трейдеры, желающие торговать на фондовой бирже, участвуют в биржевой торговле опосредованно через данные аккредитованные организации, выступающие посредниками. Для этого достаточно открыть счет в данной организации. В настоящее время в России функционирует несколько фондовых бирж. Однако реальный основной объем торгов фондовыми ценностями сосредоточен фактически на двух биржах:

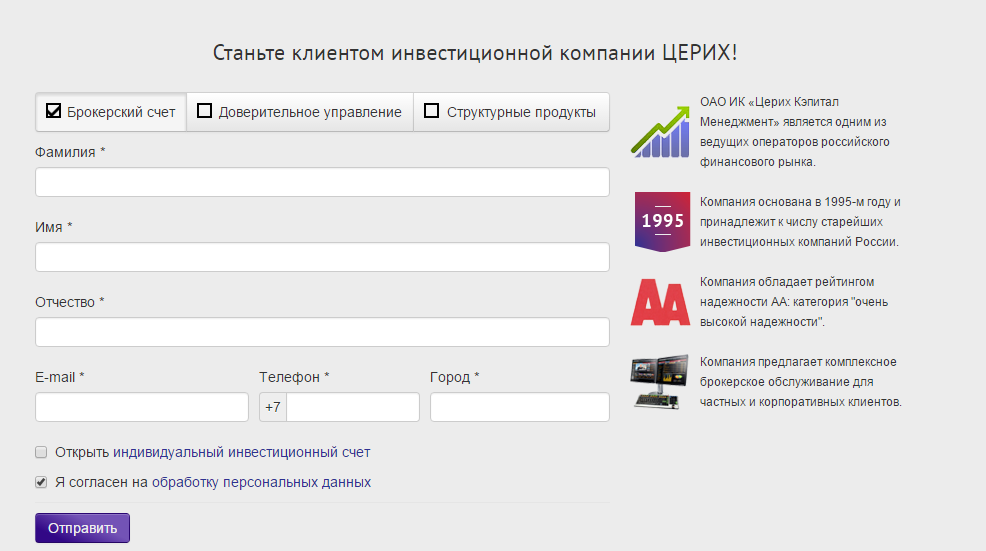

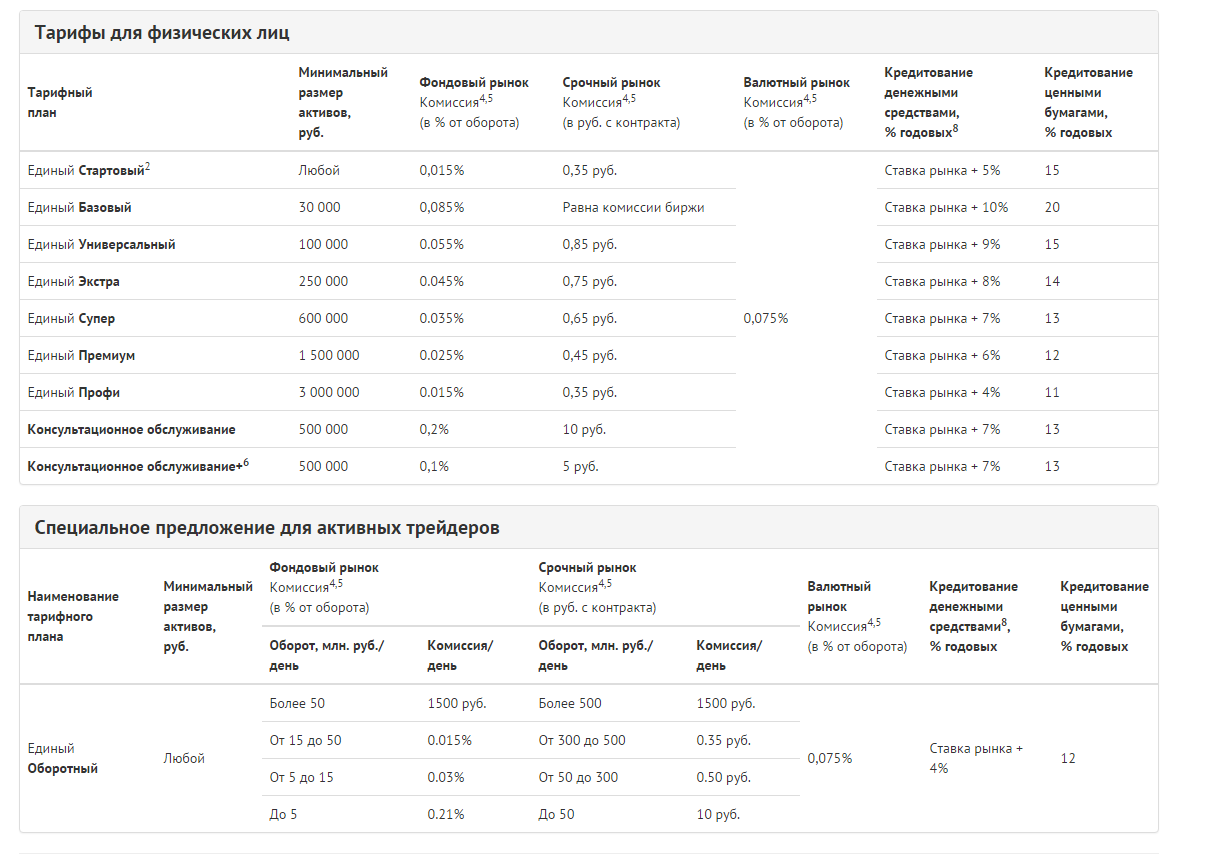

Как попасть на фондовую биржуФункции посредника на фондовой бирже могут выполнять профессиональные участники рынка ценных бумаг, осуществляющие брокерскую и дилерскую деятельность. Ключевое отличие между брокером и дилером заключается в следующем: брокер предоставляет доступ к биржевым операциям своим клиентам, а дилер – выполняет все операции от своего имени и за свой счет. Дилер это, проще говоря, оптовый продавец ценных бумаг, приобретающий их на биржевом или внебиржевом рынке и реализующий мелким оптом и в розницу всем заинтересованным лицам. Брокер - это посредник, позволяющий клиентам совершать самостоятельно сделки на бирже по купле-продаже ценных бумаг и взимающий с клиентов комиссию за эту услугу в виде процента от стоимости сделки. Более подробно о брокерах мы писали в статье «Как выбрать брокера». Также аккредитованным участником фондового рынка могут быть управляющие компании, которые управляют капиталом клиентов по своему усмотрению и в случае, если получают прибыль, делятся ей с клиентами. Для рядового инвестора или трейдера как физического, так и юридического лица намного доступнее будут услуги брокера или управляющей компании. Заключая договор на брокерское обслуживание, инвестор за комиссию (процент от сделки) получает возможность в течение определенного времени осуществлять торговые операции на бирже со своего брокерского счета. В случае с управляющей компанией - клиент передает денежные средства в управление профессиональным участникам рынка, ожидая доход через определенный период, при этом сам не участвует в выборе и оценке ценных бумаг. В статье «Как заработать на фондовом рынке» мы описывали преимущества и недостатки каждого из этих способов. Это важно: стоит отметить, что деятельность брокеров организована таким образом, что клиентские счета и собственные денежные средства брокеров строго разделены, фактически брокеры не имеют права доступа к счетам клиентов. В отличии, например, от банков, где клиент просто отдает сумму средств, а банк распоряжается ими по своему усмотрению, выдает в кредит и т.д. Далее, когда будем говорить о депозитариях мы увидим еще один механизм защиты брокерских счетов клиентов. В современных условиях развития электронных технологий биржевая торговля становится все более доступной для рядовых, непрофессиональных участников фондового рынка. И появляются уже не только брокеры, но и суб-посредники, такие, например, как Тинькофф Банк, которые с одной стороны, берут более высокие комиссии за сделки, а с другой - позволяют совершать операции через телефон буквально в один клик. Пример технического решения для частных инвесторов в личном кабинете Банка Тинькофф:  Роль и функции всех ключевых участников фондового рынка мы уже описали. Рассмотрим теперь вспомогательных участников, которые занимаются контролем и обслуживание инфраструктуры фондового рынка. К институциональной инфраструктуре фондового рынка, обеспечивающей его функционирование, но не участвующей непосредственно в биржевой торговле, относят депозитарии, клиринговые организации, кредитно-финансовые организации и регулятора рынка (в России это Центральный Банк, являющийся макрорегулятором на финансовых рынках с 2014 года). Контроль биржевых операцийГлавной задачей депозитарной деятельности является учет и регистрация перехода прав владельцев ценных бумаг, а также хранение информационных записей о владельцах ценных бумаг. Депозитарий подтверждает и защищает права владельцев ценных бумаг от неправомерных действий эмитента или брокера. Депозитарии действуют на основании лицензии и их деятельность также контролируется ЦБ РФ. Депозитарии оказывают помощь в реализации прав владельцев ценных бумаг, например, при получении дивидендов, реализации прав на управление компанией через участие в общем собрании акционеров и т.п. Для этого депозитарий может оказывать сопутствующие услуги: ведение денежных счетов клиентов, представление интересов акционера на общем ежегодном собрании, мониторинг деятельности эмитента, анализ рынка, налоговое и инвестиционное консультирование и др. Это важно: с точки зрения инвестора депозитарии выполняют очень важную защитную функцию. Поскольку все записи о ценных бумагах хранятся именно в депозитарии, это делает клиента независимым от брокера. Закрывая свой брокерский счет в конкретной компании, клиент продолжает оставаться владельцем ценных бумаг. Также это является определенной страховкой на случай закрытия брокера по разным причинам. Мы просто можем пойти к другому брокеру открыть счет и продолжать работать со своими ценными бумагами. При этом хранение информационных записей о владельцах ценных бумаг в депозитарии не означает перехода к депозитарию права собственности на ценные бумаги клиента. Клиринговая организация занимается определением взаимных обязательств участников биржевых торгов. Клиринговая организация также действует на основании лицензии. По сути клиринговая палата биржи отслеживает все сделки, фиксирует начальных и конечных продавцов по сделкам. Далее клиринговая палата должна определить, сколько брокеры и дилеры должны заплатить друг другу по итогам биржевой сессии. На сегодня самым главным регулятором на фондовом рынке является Центральный Банк. Но так было не всегда. Первым регулятором российского фондового рынка была, созданная в 1993 г. Федеральная комиссия по рынку ценных бумаг. Далее ее полномочия в 2004 г. были переданы Федеральной службе по финансовым рынкам (ФСФР). А уже с 2014 г. функции регулятора рынка ценных бумаг были сосредоточены в Центральном банке РФ. Внутри ЦБ РФ фондовым рынком занимается департамент рынка ценных бумаг и товарного рынка, которому отданы все полномочия Федеральной службы по финансовым рынкам в области лицензирования профессиональных участников фондового рынка, регулирования, контроля и надзора за их деятельностью. Поэтому для частных инвесторов главной гарантией того, что они имеют дело с аккредитованным брокером или управляющей компанией, является наличие соответствующих лицензий, выданных еще ФСФР или же ЦБРФ. Стоит отметить, что большинство российских брокеров, например, на рынке форекс, не имеют никаких лицензий на свою деятельность. Что говорит о сложном правовом статусе и порой даже нелегитимной деятельности таких компаний. В свою очередь, деятельность брокеров фондового рынка более прозрачна. На сайте биржи можно посмотреть списки таких лицензированных брокеров, а также их различные рейтинги и убедиться в надежности компании, с которой планируете работать. Подведем итогФондовый рынок является одним из наиболее привлекательных объектов вложения свободных денежных средств. Несмотря на финансовые риски, данный рынок предоставляет инвестору или трейдеру перспективу получения высокой доходности и относительно гарантированной ликвидности своих вложений. В России фондовый рынок достаточно молод и сильно недооценен. Именно поэтому он достаточно динамичен и представляет интерес не только для отечественных, но и для зарубежных инвесторов. Для того чтобы понять, как сделать свои первые шаги в инвестировании на фондовом рынке, приглашаем Вас на наши бесплатные мастер-классы, где мы рассказываем, как минимизировать риски, находить защищенные инвестиционные активы и при этом добиваться стабильной и приличной доходности – узнать подробнее о ближайшем мастер-классе. Если статья была Вам полезна, поставьте лайк и поделитесь ей с друзьями! fin-plan.org Открыть счет на фондовом рынке |