|

|

|

|

|

|

|

|

|

|

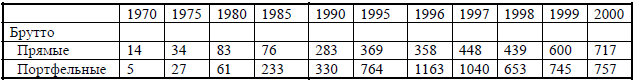

Тенденции развития мировых фондовых рынков. Прямые портфельные и прочие инвестицииПрямые, портфельные и прочие инвестиции :: 2. Глобализация фондовых рынков :: Тенденции развития мировых фондовых рынков :: Библиотека ДипломАрт.ruБ.Б. Рубцов. Опубликовано в коллективной монографии «Мировой фондовый рынок и интересы России». М., 2003 Говоря о глобализации финансовых рынков, в первую очередь имеют в виду свободу перемещения капиталов. В современных условиях большая их часть связана именно с фондовым рынком. Международная статистика, в частности, статистика Международного валютного фонда выделяет три группы инвестиций, включаемых в баланс движения капитала: прямые инвестиции, портфельные инвестиции и прочие. Согласно рекомендациям ОЭСР и МВФ, предприятие прямого иностранного инвестирования определяется как компания, в которой иностранный инвестор владеет 10% и более голосующих акций или капитала. Прямой инвестор в состоянии оказывать влияние или участвовать в управлении предприятием. Приобретение контрольного пакета акции зарубежного предприятия будет входить в категорию прямых инвестиций, просто акций, не дающих возможности оказывать влияние или участвовать в управлении - портфельных. Прямые инвестиции, соответственно, связаны с фондовым рынком лишь в части приобретения контрольных пакетов акций зарубежных предприятии. Портфельные инвестиции включают приобретение долевых ценных бумаг (не приводящее к установлению контроля над предприятием), долговых ценных бумаг - облигаций, инструментов денежного рынка и деривативов 31. Иными словами, портфельные инвестиции полностью связаны с фондовым рынком. 31 Следует, правда, иметь в виду некоторую условность этого деления. Существующая статистика не всегда позволяет проводить строгое деление между различными видами движения капитала. Так, в прямые и портфельные инвестиции попадают некоторые виды кредитов. Иностранные инвестиции, учитываемые в одних странах как прямые, в других рассматриваются как портфельные и т.п. Прочие инвестиции - это торговые кредиты, банковские ссуды, лизинг, приобретение валюты и размещение средств на депозитах. За 1970 - 2000 гг. годовой объем прямых инвестиций из семерки ведущих промышленно-развитых стран вырос примерно в 50 раз, портфельных - в 150 32 (Табл.13). Таблица 13. Прямые и портфельные инвестиции из 7 ведущих промышленно-развитых стран мира, за год, млрд. долл. *

* Рассчитано по: International Capital Markets: Developments. Prospects and Key Policy Issues. IMF, Washington D.C., September 1993, p.187; International Financial Statistics Yearbook за 1999 и 2000 гг. 32 В 2001-2002 гг. обитай объем прямых инвестиций из развитых стран в связи со спадом заметно сократился diplomart.ru Прямые и портфельные иностранные инвестиции Евгений Смирнов Евгений Смирнов 31 июля 2018 # Инвестиции Что такое прямые и портфельные инвестиции?Прямой инвестор развивает выбранное предприятие, портфельный – скупает акции уже успешных компаний.

Общеизвестно, что классификация инвестиций имеет сложную и разветвленную структуру. Прибыльные финансовые вложения различаются по многим признакам. В этой статье будет рассказано о сходстве и различии прямых и портфельных инвестиций. Определение прямых и портфельных инвестицийПрямые инвестиции – это финансирование креатуры (создания или воспроизводства) основных средств конкретного предприятия. Типичная ситуация, характерная для этого типа вложений: фирме требуются деньги для покупки оборудования, способного стратегически решить задачу увеличения доходности. Руководство предприятия обращается к лицу (физическому или юридическому) с предложением о финансовом участии. Демонстрируется бизнес-план, в котором описываются выгоды инвестора от вложения с подробным графиком освоения запрашиваемых средств. Оговариваются условия контроля и сотрудничества. Портфельные инвестиции представляют собой денежное вливание в оборот предприятия с целью наращивания его финансовых активов. О достижении контроля хозяйственной деятельности в данном случае речь не идет. Инвестора интересует ставка доходности, то есть норма прибыли, приходящаяся на вложенную денежную единицу или одну акцию.

Чем похожи прямые и портфельные иностранные инвестицииСходство проявляется в первую очередь в цели каждой инвестиции – максимально эффективном использовании свободных средств. Этому правилу подчиняются все доходные вложения, и внутренние, и иностранные. Зарубежные портфельные инвестиции свидетельствуют об общем доверии к стране-реципиенту. Так как относительно небольшие доли пакета акций не дают возможности вмешиваться в управление предприятием, финансист, приобретая их, надеется на стабильность и надежность своего вложения. В целом приток капитала полезен для национальной экономики и подтверждает хороший инвестиционный климат. Эти же соображения справедливы и для прямых инвестиций. Иностранцу, покупающему акции предприятия, необходимо испытывать минимально приемлемую степень уверенности в том, что его средства защищаются государством, а законодательство стабильно. В противном случае приобретение может обернуться потерями, даже если инвестор активно участвует в управлении объектом и имеет для этого нужные навыки. Критерием сходства в некоторых случаях может выступать способ покупки активов (производственных или финансовых). Это можно сделать напрямую у эмитента ценных бумаг или опосредованно на фондовой бирже или вторичном рынке у третьего лица. При этом значение имеет не место, в котором осуществлена продажа акций, а цель этой операции. Если финансист хочет получить право управленческого контроля, он скупает предприятие «по частям» у разных держателей. Портфельному инвестору вообще безразлично, у кого покупать акции – его интересует только их экономическая результативность. Общность наблюдается и в характере специфического товара, которым являются ценные бумаги. Независимо от того, входят ли они в портфель, или являются частью прямой инвестиции, ими можно спекулировать или реализовать в случае определенных обстоятельств. Чем прямые инвестиции отличаются от портфельных инвестицийВ первую очередь прямые инвестиции отличаются от портфельных характером активов, на развитие которых они расходуются. Акции, входящие в состав портфелей, куплены за средства, которыми реципиент распоряжается по своему усмотрению как финансовым инструментом. Прямая инвестиция предполагает строго целевое использование (приобретение основных средств, их обновление, модернизация, строительство и т. п.). Другое отличие – сумма. Содержимое портфеля формируется несколькими типами и видами ценных бумаг. Такая структура целесообразна для обеспечения диверсификации, но совершенно непригодна для стратегии захвата (поглощения). Иными словами, не то что контрольного пакета, но и десятой доли общего капитала отдельного предприятия в одном портфеле сконцентрировать тяжело. Третья существенная разница в сроках инвестирования. Акции в портфеле могут находиться довольно долго, но могут быть и проданы в любой момент, если они перестанут обеспечивать финансовую отдачу. Бывают и другие соображения для продажи, в частности, спекулятивные.

Прямая инвестиция рассчитывается как вложение долговременное (не менее пяти лет). Причина столь длительного цикла кроется в самой природе операции. Такая инвестиция по определению направлена на развитие производственных мощностей и последующую окупаемость. Избавляться от ценных бумаг до момента достижения точки «ноль» (начала получения прибыли) нет особого смысла. В России различия между портфельным и прямым инвестированием наглядно демонстрируются превалированием последнего. В условиях отечественной экономики отношение к обезличенным ценным бумагам настороженное, особенно на фоне низкого развития фондового рынка. В США значительная часть населения вовлечена в биржевые операции. Обычные граждане покупают акции, формируют собственные портфели (самостоятельно или пользуясь услугами финансовых консультантов), то есть выступают в роли инвесторов. Россияне не доверяют ценным бумагам. Да и сами предприятия (особенно успешные) предпочитают находить другие источники стороннего капитала опасаясь последствий неконтролируемой эмиссии акций. В РФ пока практикуются инвестиции прямые, когда финансист знает, кому пойдет денежный поток и на что он будет расходоваться. Вполне вероятно, что со временем эта пропорция изменится и россияне тоже, как американцы, будут вкладывать свои сбережения в развитие отечественного хозяйства. Цель участия в инвестировании: прямые, портфельные и прочие инвестицииОчевидно, что мотивации прямых и портфельных инвесторов различны. Разобраться в побудительных причинах проще, если учитывать классификацию финансовых вложений. Реальными инвестиции называются, если они направлены на развитие конкретных активов, то есть основных средств. Они выражаются капитальными вложениями. Естественно, что в своем большинстве они прямые. Финансовые инвестиции состоят во вложениях в инструменты извлечения дохода. Осуществляя их, инвестор не вдается в тонкости хозяйственного механизма предприятия-эмитента. Он будет доволен, если на вложенный в некую фирму рубль получит приемлемую для него сумму дивидендов. Именно такая ситуация описывалась американским писателем Теодором Драйзером: мелкие биржевые дельцы следили за тем, с какой ноги вступит на асфальт, выходя из автомобиля финансовый воротила. Если с левой, то сегодня он «играет на понижение», то есть распродает. Такая у них была примета. О том, как работают инвестируемые предприятия, инвесторы-финансисты не задумываются. Можно прийти к выводу, что прямой инвестор стремится к доходу, развивая конкретное предприятие и увеличивая его стоимость. В идеале он поглощает растущую фирму и получает львиную долю ее прибыли. Его портфельный коллега идет к той же цели другим путем – он скупает самые прибыльные или перспективные ценные бумаги. Продолжительность инвестиционного цикла также служит критерием классификации. Краткосрочными считаются вложения на два года и менее. Средний срок – от двух до трех. Все прочие инвестиции – долговременные. Время цикла демонстрирует намерения инвестора – быстро заработать или долго развивать объект. По форме собственности вложения делятся на:

Каждый из субъектов преследует собственные цели. Государство, выделяя финансирование какого-либо проекта, учитывает его социальное или иное важное значение (например, общехозяйственное или даже оборонное).

Задача частного инвестора – прибыль, но и здесь не все просто. Иногда отдельный субъект хозяйствования стремится к установлению монопольного положения или контролю целых отраслей национальной экономики. В ряде случаев для инвестиций действуют законодательные ограничения, касающиеся борьбы с монополиями и государственной экономической безопасности. Иностранные инвесторы, вывозящие капитал из своей страны, преследуют разнообразные цели. Одни ищут наиболее благоприятные условия для бизнеса (дешевые трудовые ресурсы, энергию, сырье, близкие рынки сбыта и т. д.). Другие хотят диверсифицировать выручку по валютам. Третьи «обозначают присутствие» на региональных рынках, демонстрируя торговую марку с прицелом на перспективу. Формы такой экспансии – совместные взаимовыгодные предприятия, филиалы, иностранные представительства и дочерние компании. С отраслевым признаком все понятно: инвестиции могут направляться на отдельные целевые сектора экономики (сельское хозяйство, легкая, тяжелая или иная промышленность, IT-технологии, торговля и т. д.). Заинтересованность инвестора в определенной секторальной специализации свидетельствует о потенциале отрасли, иными словами, о ее недостаточной развитости. Еще один критерий классификации финансовых вложений – степень рискованности. Агрессивный портфель свидетельствует о стремлении инвестора к высокой норме доходности в ущерб безопасности. Консервативность проявляется в превалировании надежных ценных бумаг, но возможная недополученная прибыль приносится в жертву. Требования к ликвидности акций продиктованы надобностью в быстрой мобилизации средств. Обобщая приведенные направления инвестиций можно прийти к выводу о том, что главной целью портфельных вложений является извлечение спекулятивного дохода. Прямые инвестиции направлены на развитие реального сектора экономики. Прямые и косвенные инвестиции: сущность, формы и принципыКосвенными финансовыми вложениями называются прямые или портфельные инвестиции в виде ценных бумаг, приобретенных у посредников. В роли «передаточного звена» выступают специализированные фонды, ПИФы, брокерские и страховые структуры, банки и финансово-консультационные организации. Эти посреднические предприятия приобретают пакеты акций разных фирм, а затем продают их заинтересованным лицам. Ценные бумаги включаются в готовые оптимизированные портфели, учитывающие индивидуальные требования. Косвенные инвестиции также называются непрямыми или опосредованными. Их доля не должна превышать десятой части капитала фирмы. В противном случае такой пакет акций может использоваться для овладения контролем над предприятием, что характерно для инвестиции прямой. Достоинством готового портфеля, приобретенного в фонде, является оптимальная сбалансированность, так как его формированием занимаются специалисты высокой квалификации. Они же управляют активами инвестора, получив от него соответствующие полномочия. Непрямые инвестиции – это средство обеспечения комфортности и отсутствия трудозатрат. Они представляют собой своеобразную передачу средств (активов) в доверительное управление. Осуществление прямой стратегии, напротив, требует глубокого проникновения в управленческие процессы, но дает шанс рассчитывать на большую доходность. Отличаются ли прямые инвестиции от венчурных?Венчурными называют инвестиции повышенного риска. Из этого следует, что они могут быть только прямыми. Не поняв сущность предлагаемого венчурного стартапа, ни один инвестор не станет вкладывать в него деньги. Акции рискованных проектов крайне редко входят в инвестиционные проекты. Венчурные инвестиции чаще осуществляют специализированные фонды, реже – отдельные финансисты (в их категорию входят так называемые бизнес-ангелы) или бизнесмены, увлеченные идеей, кажущейся им перспективной. Обобщая эту информацию, можно утверждать, что прямая инвестиция может не быть венчурной, но венчурная – практически обязательно прямая. Условное исключение составляют венчурные клубы, представляющие собой «ярмарку» рискованных, но обещающих высокую эффективность стартапов. Их задача – заинтересовать вероятных инвесторов свежими революционными бизнес-идеями. Впрочем, их вряд ли можно назвать посредниками в общепринятом смысле. Венчурные клубы не покупают стартапы и не спекулируют ими. Они лишь презентуют коммерческие замыслы с неясной перспективой. После того как бизнесмен выразит согласие финансировать рискованный проект, он становится прямым инвестором. Понравилась статья?  Загрузка... Загрузка... Поделись в соц.сетях Добавить комментарий Вам понравится delen.ru Прямые инвестиции и портфельные - определение и разницаРубрика: Экономический глоссарий Опубликовано 13.10.2013 · Комментарии: 0 · На чтение: 2 мин · Просмотры:Post Views: 167 По целевой направленности инвестиции делятся на два основных вида: прямые и портфельные. Прямые инвестицииПрямые инвестиции — это долгосрочные вложения капитала и прочих ценностей в уставные капиталы предприятий и компаний, в новые здания, оборудование, материальное производство и сбыт продукции, товарно-материальные запасы. Подразделяются на иностранные вклады и капиталовложения во внутреннюю экономику. Портфельные инвестицииПортфельные инвестиции – это капиталовложения на приобретение акций, облигаций, производственных ценных бумаг, векселей. Формируются в виде портфеля ценных бумаг, и приносят прибыль за счёт процентов или же дивидендов. Портфель –представляет собой всю совокупность различных ценных бумаг, управление которыми осуществляется как одним целым. Основные различия между прямыми и портфельными инвестициями1.Прямыеподразумевают активное управление финансовым и производственным процессом, портфельные – пассивное получение процентов.2.Доход портфельных инвестиций ниже, чем прямых.3.Риск в работе с портфельными инвестициями обычно ниже.4.Портфельные инвестиции характеризируются более высокой ликвидностью.5.Прямые обычно рассчитаны на более продолжительный срок вложений капитала.6.Прямые инвестиции целесообразнее осуществлять в одну компанию, в то время как для пассивного получения доходов при портфельных инвестициях более крупную прибыль можно получить от капиталовложений в активы разных предприятий и компаний.7.Размер прямых вложений значительно крупнее, чем портфельных, поскольку в этих случаях инвеститоры сами осуществляют контроль. Естественно, цель у любого вида вложений одна – получение прибыли. Но, поскольку прямые инвестиции позволяют непосредственно влиять на ход проинвестированного бизнеса, а тем более участвовать в оперативном управлении компании, в последние годы однозначно прослеживается тенденция по уменьшению портфельных инвестиций и, соответственно, возрастанию прямого капиталовложения. Хотя, безусловно, зачастую возникают схемы ведения бизнеса, при которых влияние на оперативное управление производством инвеститорами может быть серьёзно ограничено и при прямых капиталовложениях. Post Views: 167 offshore4you.info Инвестиции портфельные и прямые - приоритеты в 21 веке

Начало эпохи глобализации всех процессов, в первую очередь, экономических, ставит перед многими предпринимателями, инвесторами задачи выбора наиболее эффективной и соответствующей духу времени модели ведения бизнеса. Появление таких новых форм бизнес-моделей как интернет — ритейлеры ( Amazon.com, eBay, Alibaba, TaoBao), набирающие силу в инновационном секторе крауд инвестинговые (crowd investing) инвестиционные платформы, как и отсутствие, по сути, каких-бы то ни было границ движения капитала, интеллектуальных ресурсов и знаний, ставит пред многими традиционными формами ведения бизнеса непростую задачу выживания в высококонкурентной бизнес — среде. Кроме этого, следует добавить развитие ускоренными темпами новых технологий управления капиталом (с использованием новейших методов инвестирования через коммуникационные сети), распределение финансовых потоков не только через традиционные банковские структуры, офшорные центры прибыли, но и через электронные биржевые и аукционные площадки, платежные системы и т.д. В этом контексте привычные понятия как прямые портфельные и прочие инвестиции приобретают совсем иное значение и дают новые уникальные возможности инвесторам. Содержание статьи Основная типология инвестиционных методов. Их сходства и различияДля того, чтобы эффективно управлять бизнесом и принимать адекватные текущим условиям управленческие решения, необходимо четко представлять, что такое прямые инвестиции и портфельные, логику их связи между собой и внешними условиями. В первую очередь, необходимо помнить, что прямые и портфельные инвестиции, определение которых, представленное в академической науке, давно устарело, поскольку взаимопроникновение финансового и промышленного капитала давно стерло всякие границы между ними. В общем определении прямые инвестиции представляют собой вложение капитала непосредственно в сам бизнес, полный контроль над ним и всеми производственными и финансовыми потоками. Причем, этот контроль может устанавливаться как прямой покупкой компании, так и через технологии приобретения контрольного или блокирующего пакета акций, (как на открытом рынке, так и на внебиржевом) через те же прямые портфельные инвестиции. Портфельные прямые инвестиции представляют собой преимущественное вложение капитала в финансовые инструменты для получения приращения его стоимости на заданном периоде времени. Если говорить об их свойствах, то характеристика прямых инвестиций и портфельных инвестиций во многом схожа в той части, что вложения капитала как напрямую в бизнес, так и в ценные бумаги, предусматривают:

Здесь стоит также отметить, что инвестиции прямые и портфельные это очень эффективный механизм перераспределения капитала от не конкурентоспособных и морально устаревших секторов экономики и компаний к более перспективным и новаторским видам бизнеса. Отличие портфельных инвестиций от прямых инвестиций главным образом состоит в том, что портфельный инвестор, используя более ликвидные инструменты, всегда может быстро перегруппировать активы в своем портфеле, чего, естественно, не предоставляется возможным сделать инвестору купившему завод, торговую сеть или недвижимость. Например, пакет акций на IPO всегда проще разместить на фондовой бирже, чем найти прямого покупателя, который может запросить еще и существенный дисконт. С другой стороны, основное положительное отличие прямых от портфельных инвестиций состоит в том, что владелец реально действующего предприятия менее подвержен рыночным рискам, связанным с колебанием цен на фондовых биржевых площадках. Резюмируя сказанное, следует заключить, что прямые и портфельные инвестиции и их механизм действия имеет больше сходства, чем различий, что собственно и подтверждается практикой. Например, многие компании и корпорации имеют специальные подразделения, занимающиеся формированием и управлением портфелем ценных бумаг как самой компании, так и бизнеса партнеров, конкурентов. Прямые портфельные и иностранные инвестиции в Российской экономикеПериод становления современной экономики России сравнительно очень мал, но накопленный предпринимательский опыт и знания в значительной степени достаточны для того, чтобы говорить о наличии фундаментальных предпосылок развития инвестиционного бизнеса. Предыдущие периоды становления инвестиционной индустрии, начиная от чековой (ваучерной) приватизации до «золотого» периода российского фондового рынка (до начала кризиса 2008-2009) во многом связано также и с тем, что иностранные инвестиции прямые и портфельные составляли довольно значительную часть российского инвестиционного рынка. Например, до 2009 года доля иностранных инвесторов в фондовых активах, котировавшихся на ММВБ, доходила до 40-45 % ( по данным агентства РБК). Здесь необходимо сделать, правда, одно небольшое уточнение. В статистике в отношении иностранных инвестиций учитывается только конечный пункт прихода денег из-за границы и не учитываются действительное их первоначальное происхождение. Поэтому иностранными инвестициями следует считать (порядка более 70-80 %) финансовые активы самих российских компаний. Эти деньги репатриированы из оффшорных юрисдикций для вложения в отечественный бизнес. Кроме этого, значительная часть иностранных денег предпочитала именно портфельную форму инвестирования капиталов, во многом опасаясь рыночного риска прямых вложений в российскую экономику и отсутствия гарантий защищенности прав собственности. Тем не менее, портфельные инвестиции и прямые инвестиции как российского, так и иностранного происхождения, сыграли значительную роль в росте национальной экономики до начала кризисного 2013-2014 гг., обеспечивая средний прирост ВВП на уровне 3-4 %. Если говорить о секторах экономики, инструментов вложения капитала со стороны иностранных инвесторов, то отличие портфельных инвестиций от прямых проявлялось наиболее явно. Наибольшим спросом пользовались активы (акции), представлявшие нефтегазовый сектор (Газпром, Лукойл, Юкос, Сургутнефтегаз, Уралкалий) банковский (Сбербанк, ВТБ) промышленный (НЛМК, ММК, ЧТЗ, КАМАЗ). В то время как реальный сектор был представлен частичным участием инвесторов в проектах нефтедобычи (Проекты Сахалин-1,3, газопровод Северный поток-1, покупка ТНК ВР) и в нескольких проектах машиностроения (типа Авто Ваз, Суперджет100, отверточная сборка автомобилей в Калуге или Всеволожске и т.д.). В завершении темы несколько слов о том, что определение прямые и портфельные инвестиции в настоящее время стало практически условным, и инвестиционный фонд при определенных условиях может стать владельцем крупного предприятия, фирмы так же, как любой предприниматель аналогичным образом (иногда сам того не осознавая) может быть обычным портфельным управляющим. Главный секрет – это поставленные цели, которые и формируют окончательное представление инвестора о том, куда и как вкладывать свой капитал. tv-bis.ru Портфельные и прочие инвестиции — КиберПедияПортфельные инвестиции – инвестиции в иностранные ценные бумаги, которые не дают инвестору права контроля над объектом инвестирования. Их называют также «горячими деньгами», или спекулятивным капиталом вследствие риска их быстрого оттока из страны, особенно в период кризиса. Портфельные инвестиции включают инвестиции в акции, облигации, денежно-рыночные инструменты, деривативы (опционы, форвардные контракты, сделки своп). Цели осуществления портфельных инвестиций: 1. страхование риска. 2. диверсификация инвестиционного портфеля 3. спекулятивные операции. Отсутствие прозрачности портфельных операций затрудняет точное определение их объема. За 15 лет с 1990г. по 2005г. оборот торговли акциями вырос в 80 раз, причем если совокупная капитализация акций по отношению к мировому совокупному продукту в 1990 г. составляла только 45%, то в 2008 году – уже 100%. Биржевой рынок дериватов за эти годы вырос в 10 раз. Крупнейшими финансовыми центрами мира являются биржи Нью-Йорка, Лондона. В настоящее время усиливается роль таких финансовых центров как Сингапур, Гонконг и Шанхай. Крупнейший международный финансовый центр планируется создать в Москве. Нью-Йоркская фондовая биржа, открывшаяся в 1792 году, почти два века не менялась. Торги проходили на ограниченном пространстве биржевого зала, куда допускались лишь аккредитованные брокеры. Со временем брокеры обрастали штатом помощников, возникли брокерские конторы, многие из которых превратились в крупнейшие инвестиционные банки. В феврале 1971 года в США заработала первая электронная биржа NASDAG, где заявки на покупку и продажу выставлялись через электронные коммуникационные сети. Право выставлять заявки до 1984 года принадлежало исключительно брокерским компаниям и инвестиционным банкам. С 1984 года появилась система малых ордеров, позволившая участвовать в торгах всем желающим. К концу 20 века оборот на электронной площадке превысил совокупный оборот всех прочих американских бирж. Постепенно все биржи перешли на электронную систему торгов, превратившись из элитных клубов в место дислокации биржевых серверов. Маклеров заменили системные администраторы, а брокеры переквалифицировались в трейдеры − людей, самостоятельно принимающих решения о покупке или продаже на собственные деньги или деньги клиентов. Но на смену трейдерам идут механические торговые системы – роботы. Количественными инвестиционными фондами, в которых финансовые операции производят торговые роботы, к середине первого десятилетия 21 века обзавелись все крупнейшие инвестиционные банки, такие как, Goldman Sachs, JPMorgan, Barclays Capital, Bear Stearns, BNP Paribas. В 2008 году некоторые инвестиционные банки, использующие количественные модели, понесли значительные убытки. Представители Goldman Sachs сообщили, что стоимость активов одного из его фондов упала на 30% за неделю из-за «растерянности» торговых роботов, столкнувшихся с нестандартным поведением рынка. Одну из ключевых ролей в нынешнем мировом экономическом кризисе сыграли фундаментальные недостатки международной финансовой системы. Финансовое дерегулирование и отмена ограничений на движение капитала в большинстве стран способствовали усилению глобальной финансовой интеграции в 1990‑х и 2000‑х годах. Это также облегчило переход к разработке таких инновационных финансовых инструментов, как сложные деривативы и еще большему отчуждению финансовых инструментов от более осязаемых и производительных активов. Все это подпитывало быстрое расширение потоков краткосрочного капитала. Кроме того, в результате появлениясложных инструментов, которые могли легко становиться объектамимеждународной купли-продажи, начался процесс все более активного сращивания финансовых рынков со страховыми и товарными рынками и рынками недвижимости. В значительной мере этот процесс «финансиализации» вышел из-под контроля регулятивных органов. Порождая иллюзию диверсификации активов, эта система одновременно поощряла действия, сопряженные с чрезмерным риском, и способствовала формированию инфляционных пузырей активов, стимулируя тем самым мировой экономический рост, который в итоге оказался неустойчивым. Нерегулируемое расширение финансовой базы также способствовало усилению проциклической волатильности потоков капитала и спекуляциям на товарных рынках. Последние стали одной из причин начала топливного и продовольственного кризисов. Центральная функция финансовой системы заключается в том, чтобы служить эффективным посредником между владельцами сбережений и инвесторами и обеспечивать надежное и адекватное долгосрочное финансирование инвестиционной деятельности. Наблюдавшийся в прошедшие десятилетия финансовый рост явно не выполнял этой функции. В большинстве регионов мира, несмотря на взрывное увеличение объема финансовых ресурсов, норма (производительных) инвестиций оставалась неизменной. Повышение мобильности капитала позволило развивающимся странам получить более широкий доступ к финансовым ресурсам, но при это осложнило задачу регулирования макроэкономической политики в1силу хаотичности и крайней непредсказуемости финансовых потоковна дерегулированных рынках. В современном мире, отличающемся повышенной экономической и политической взаимозависимостью, обеспечение повсеместного быстрого и поступательного роста в сферах занятости и доходов требует решения еще более сложных политических задач, чем в прошлом. Подписанные в Бреттон-Вудсе многосторонние соглашения не предусматривали установления глобального режима, регулирующего движение капитала, поскольку ожидалось, что мобильность капитала будет ограниченной. Однако даже после краха бреттон-вудской валютной системы и несмотря на резкое увеличение потоков частного капитала, такой режим так и не был создан. Необходимо будет создать новую бреттон-вудскую систему, чтобы помочь как развитым, так и развивающимся странам смягчить пагубные последствия непредсказуемых изменений потоков капитала и цен на сырьевые товары. Укрепление международного финансового сотрудничества имеется целый ряд мер, позволяющих создать более стабильную финансовую систему и сформировать более благоприятные условия для устойчивого роста. В настоящее время предпринимаются попытки реализовать некоторые из этих мер в рамках действий по выходу из мирового кризиса 2008–2009 годов, однако для достижения желаемого эффекта придется, вероятно, принять все перечисленные ниже меры, причем одновременно. Во-первых, необходимо повысить качество международного финансового регулирования для обуздания чересчур рискованного поведения и уменьшения волатильности потоков капитала, в том числе путем введения надлежащих ограничений на движение капитала и проведения на макроуровне реформ пруденциального регулирования в целях придания нормам, регулирующим обязательный уровень резервов и величину резервов на покрытие сомнительной задолженности, явно выраженного антициклического характера. Во-вторых, необходимо повысить международную координацию в налоговых вопросах и отменить положение о банковской тайне для проведения всеобъемлющих реформ регулятивных и надзорных функций в финансовой сфере, с тем чтобы распространить их на деятельность офшорных банковских центров, которые в настоящее время не регулируются и используются в качестве налоговых убежищ. В-третьих, по мере разработки новых систем регулирования необходимо кардинально пересмотреть существующие механизмы компенсационного финансирования, предназначенные для противодействия внешним потрясениям. Такой пересмотр должен обеспечить расширение и облегчение доступа к международной ликвидности, особенно для развивающихся стран, путем изменения условий доступа к таким ресурсам, подобно тому, как это было сделано в ходе недавней реформы механизмов кредитования МВФ, причем таким образом, чтобы еще больше облегчить этот доступ, особенно для стран с низким уровнем дохода, путем его увязки с национальными стратегиями развития и новыми механизмами оказания помощи. 33В‑четвертых, необходимо будет пересмотреть систему многостороннего наблюдения, с тем чтобы включить в круг отслеживаемых ею вопросов все возможные международные последствия проведения национальной экономической политики. Наблюдение в целях предотвращения кризисов и поддержания глобальной финансовой стабильности по-прежнему остается одной из ключевых функций МВФ, который при ее выполнении уделяет основное внимание поддержанию стабильности платежных балансов и оценке обоснованности валютных курсов. Неэффективность этой системы, которая не смогла предотвратить нынешний глобальный кризис, отчасти объясняется тем, что существующий механизм не предусматривал дифференцированного подхода к разным странам в зависимости от уровня их влияния на системную стабильность, т. е. наблюдение за странами-эмитентами основных резервных валют было не более жестким, чем за остальными. Подобная дифференциация должна быть важнейшим элементом системы наблюдения; но при этом, что, возможно, еще важнее, она должна быть неотъемлемой частью усовершенствованного институционализированного механизма координации макроэкономической политики на международном уровне. Как со всей очевидностью продемонстрировал кризис, подобный механизм необходим для сглаживания колебаний в ходе глобального цикла деловой активности и решения проблемы глобальных финансовых диспропорций. Необходимо безотлагательно доработать и реализовать на практике обещание Группы двадцати (Г‑20) принять рамочное соглашение для обеспечения уверенного, устойчивого и сбалансированного мирового экономического роста. Однако в силу того, что устойчивое восстановление сбалансированности мировой экономики займет многие годы, реализацию этого соглашения нельзя отдавать на откуп участникам неофициальных консультаций в рамках Г‑20: чтобы координация политики была эффективной и подотчетной, необходимо провести ее надлежащую институционализацию в рамках многосторонней системы и создать механизмы, обеспечивающие выполнение взятых обязательств. В-пятых, можно было бы создать новую систему глобальных резервов, которая уже не основывалась бы на использовании доллара США в качестве единственной основной резервной валюты. Как оказалось, доллар США не является стабильным средством накопления — одно из требований, предъявляемых к стабильной резервной валюте. Несмотря на это, многие развивающиеся страны, побуждаемые отчасти необходимостью застраховать себя от непредсказуемых изменений конъюнктуры на товарных рынках и потоков капитала, накопили в 2000‑е годы огромные запасы золотовалютных резервов. Таким образом, необходимо разработать новую систему. Эта система должна предусматривать возможность более эффективного объединения резервов на региональном и международном уровнях; она должна основываться не на использовании одной или даже нескольких национальных валют, а на выпуске международных ликвидных средств (например, СДР), что позволило бы создать более стабильную глобальную финансовую систему. К тому же, как предлагалось выше, подобный выпуск международных ликвидных средств мог бы обеспечивать финансирование инвестиций в долгосрочное устойчивое развитие. Вместе с тем никакие из предложенных реформ не сработают, если не будет устранен дефицит демократии, подрывающий доверие к бреттонвудским учреждениям. Необходимо реформировать структуру управления МВФ и Всемирным банком, с тем чтобы она более адекватно отражала изменения веса разных стран в мировой экономике и обеспечивала более оперативное принятие мер по решению существующих и будущих проблем, повышая тем самым легитимность и эффективность этих учреждений. Важно не только перераспределить квоты в этих учреждениях, но и кардинальным образом пересмотреть их функции и наделить их необходимыми ресурсами, с тем, чтобы они могли эффективно поддерживать глобальную финансовую стабильность, координировать макроэкономическую политику и обеспечивать адекватное долгосрочное финансирование развития. Необходимо будет создать новое многостороннее учреждение для обеспечения соблюдения будущих норм в интересах более эффективного и всеобъемлющего международного финансового регулирования и контроля. Существующие учреждения, такие как Базельский комитет банковского надзора и Совет по финансовой стабильности, имеют слишком ограниченный набор функций и инструментов и не обеспечивают достаточно широкого представительства. Этот новый многосторонний финансовый орган должен также поддерживать согласованность глобальной системы финансового регулирования и режима многосторонней торговли. К прочим инвестициям относятся торговые кредиты, займы, депозиты, сделки с иностранной валютой. Лидерами в экспорте прочих инвестиций являются страны Европы, развивающиеся страны Азии и Япония.Должники Парижский клуб – неформального объединения двадцати стран-кредиторов заняли у стран-членов клуба 330,2 млрд. долл. Крупнейшими должниками являются: Индонезия (36.2 млрд.), Куба (29.6 млрд.), КНР (27 млрд.), Индия (18.9 млрд.), Египет(18,7 млрд.). Выводы Капитал – накопленный запас средств в производительной, денежной и товарной формах, который необходим для создания материальных благ. В основе международного движения капитала между странами мира лежит международное разделение факторов производства, основанное на различной обеспеченности стран капиталом. По рекомендации ОЭСР «предприятие с иностранными инвестициями (ПИИ) – это акционерное или неакционерное предприятие, в котором прямому инвестору - нерезиденту страны принадлежит 10 % и более обычных акций или их эквивалент (в не акционерном предприятии)». Тренировочные задания 1. Какие из следующих видов инвестиций считаются прямыми, а какие портфельными: А. Американский банк CS First Boston купил акции российской компании «Лукойл» на 20 млн. долл. Общая стоимость выпуска акций составляет 600 млн. долл. Б. Российский банк «Столичный» приобрел здание в Амстердаме, в котором открыл свой филиал в Голландии. В. Владимирский тракторный завод увеличил свою долю в уставном капитале находящегося в США совместного российско-американского предприятия по сбыту тракторов с 51 до 75%. Г. Российская фирма «Броксервис» по поручению клиента из Германии приобрела 11% текущего выпуска акций «Сургутнефтегаз». Д. Канадская фирма «МакДональдс» открыла очередной ресторан в Москве. Е. Американо-российский инвестиционный фонд разместил 100 млн. долл. в российских государственных краткосрочных обязательствах (ГКО) и облигациях федерального займа (ОФЗ). Вопросы для повторения 1. Могут ли международная торговля и международное движение факторов производства замещать друг друга? 2. Как объясняется международное движение факторов производства: а) теорией сравнительных преимуществ; б) теорией соотношения факторов производства? 3. Назовите основные формы капитала по источникам его происхождения, по характеру использования, по срокам вложения и по исполняемым функциям. 4. В чем заключаются причины экспорта и импорта прямых инвестиций? 5. Какие экономические эффекты возникают в результате прямых инвестиций? 6. Каковы пути государственной поддержки прямых инвестиций?

cyberpedia.su Тема 6.2. Прямые и портфельные инвестицииПрочие инвестиции — это все операции, которые не рассматриваются как операции с прямыми, портфельными инвестициями и резервными активами. Прочие инвестиции, так же как и портфельные, классифицируются в соответствии с тем, является ли финансовый инструмент активом или обязательством резидента, а также по срокам погашения. [c.373] В большинстве двусторонних инвестиционных соглашений инвестиции не разделены на прямые и портфельные. В ДИС дается широкое определение инвестиций, с тем чтобы оно охватывало обе формы инвестиций. Таким образом, отдельная акция акционерного капитала, хотя и является портфельной инвестицией, подлежит защите данным ДИС в той же мере, что и контрольный пакет акций. В некоторых договорах формулируется понятие портфельные инвестиции 1. В отдельных ДИС отмечается, что защите подлежат только прямые инвестиции, например пункт 1 статьи 1 ДИС между Данией и Литвой определяет инвестиции как любой вид [c.37]Лишь с середины 70-х годов постепенно в течение почти 20 лет с определенными интервалами страны распространили конвертируемость своих валют на финансовые операции. Это объясняется тем, что международная миграция капиталов, включая прямые и портфельные инвестиции, сделки с ценными бумагами, кредитные операции, значительно опережает движение товаров и услуг, что оказывает существенное влияние на платежный баланс и валютный курс. Поэтому отмена валютных ограничений по финансовым операциям происходит медленно и неравномерно периодически они возобновляются с целью защиты национальной экономики. Со второй половины 60-х годов и в 70—80-е годы в условиях переплетения структурных кризисов либерализация валютных отношений сменилась валютным протекционизмом в форме барьеров на пути движения товаров и капиталов. Этот процесс отличается неравномерностью, что усиливает меж-страновые разногласия. В 1971 —1973 гг. ФРГ, Франция, Швейцария, Бенилюкс, Испания ввели валютные ограничения с целью сдерживания притока капиталов. В июне 1972 г. Великобритания впервые ввела валютные ограничения по движению капиталов в отношения со странами стерлинговой зоны с целью сдерживания бегства капитала в условиях перехода к режиму плавающего курса фунта стерлингов. Массовый переход к режиму плавающих валютных курсов с марта 1973 г. означал ослабление валютных ограничений и контроля за международными финансовыми операциями, хотя при кризисной ситуации он усиливается. [c.204] В балансе международного стандарта нет позиции Незавершенное строительство , т.к. в мировой практике строительство ведут обычно специализированные фирмы, изготавливающие свою продукцию под ключ и продающие ее как обычный товар. Инвестиции на Западе — это долгосрочные финансовые вложения, т.е. инвестируемый капитал — это долгосрочные финансовые активы, которые подразделяются на прямые инвестиции, дающие право на контроль и управление теми предприятиями, куда вложен капитал, и портфельные инвестиции, составляющие менее 10% в акционерном капитале других предприятий, что не дает права на контроль и управление ими. [c.34] Инвестиционные возможности отдельных инвесторов зависят от ряда факторов. Например, возможности иностранных инвесторов, или нерезидентов, во многом зависят от общей стабильности политической и экономической ситуации в стране. Финансовый кризис в августе 1998 г. прервал долгосрочную тенденцию роста портфельных иностранных инвестиций в российские ценные бумаги. В настоящее время привлечение прямых иностранных инвестиций ограничено низкой инвестиционной привлекательностью многих российских предприятий, поскольку их уровень управления, организации бухгалтерского учета и сбыта, а также методы работы на рынке не соответствуют современным требованиям. Вместе с тем сохранились объективные предпосылки возвращения иностранных инвесторов на российский фондовый рынок и увеличения объема их вложений. По мере нормализации обстановки приток инвестиций будет зависеть от развития институтов финансового рынка, способности банковской системы и рынка ценных бумаг мобилизовать внутренние и внешние ресурсы. Прогнозируется приток иностранных инвестиций на рынок корпоративных и муниципальных долговых финансовых инструментов. Ожидается рост объема заимствований в форме выпуска облигаций, векселей, закладных и ипотечных ценных бумаг. [c.119] Подобное особенно характерно в международном движении капитала. Например, в экспорте товаров из США на другие американские страны приходится около 40%, а в экспорте прямых инвестиций — менее 1/3. Это связано с тем, что прямые инвестиции являются не только орудием сращивания экономик (как в вышеупомянутом примере взаимных капиталовложений в ЕС), но и способом проникновения на те рынки, где рост экспорта товаров и услуг сталкивается с большими трудностями (высокими пошлинами, сильной конкуренцией и т.д.). Еще более ярким примером могут быть портфельные инвестиции, ориентированные не на стратегию завоевания (удержания) зарубежных рынков, а прежде всего на доходность зарубежных ценных бумаг с поправкой на их рискованность и ликвидность лишь 1/4 портфельных инвестиций США за рубежом размещена в остальных странах Северной и Южной Америки. [c.703] ПРЯМОЕ ИНВЕСТИРОВАНИЕ - вложение реальных средств, капитала непосредственно в создание экономических и социальных объектов, предприятий, производств отличается от портфельных инвестиций тем, что средства практически вкладываются, инвестируются в физические объекты. [c.272] ТЕМА 6.2. ПРЯМЫЕ И ПОРТФЕЛЬНЫЕ ИНВЕСТИЦИИ [c.103] Тема Прямые и портфельные инвестиции [c.190] В случае портфельных инвестиций не ставится задача приобретения контроля над заграничным предприятием. Вместе с тем граница между портфельными и прямыми инвестициями весьма условна. Во-первых, инвестиции, относимые в одних странах к прямым, в других считаются портфельными. В ФРГ прямыми инвестициями считаются те, которые составляют не менее 25% акций иностранной компании, во Франции — 20%, а в США — менее 10%. Во-вторых, осуществление портфельных инвестиций нередко связано с передачей иностранному предприятию управленческого опыта, участием в работе совета директоров, что фактически ставит предприятие в зависимость от компании-инвестора. [c.396] Значительное пассивное сальдо финансового счета сложилось в результате превышения иностранных активов резидентов над их иностранными обязательствами. Четко прослеживалась тенденция ко все возрастающему притоку в России иностранных инвестиций. Если в 1994-1995 гг. их доля в ВВП составляла 2%, то уже в 1996 г. она достигла 5,6%. Произошли существенные подвижки и в структуре таких инвестиций, резко возросли портфельные инвестиции, но снизилась доля иностранных кредитов, которые получило российское правительство. Около половины прямых инвестиций было направлено в топливно-энергетическую сферу и в сферу образования. Их сравнительно небольшой прирост в 1996 г. вызван тем, что в условиях экономико-политической нестабильности в России иностранным инвесторам было выгоднее вкладывать средства в краткосрочные и высокоприбыльные финансовые инструменты. [c.77] Техника оценки опционов позволяет достаточно эффективно справляться с такого рода сложностями. В первую очередь это проявляется при портфельных инвестициях. Сложнее обстоит дело с прямыми инвестициями и, тем более, с оценкой ИС. Соотношение здесь в чем-то напоминает различие между лицензией на ведение бизнеса и лицензией на использование запатентованного изобретения. В первом случае уже имеется накатанная колея, риск относительно невелик и понятен. При реализации лицензии на изобретение в начальной стадии слишком многое не известно. Могут возникать самые разнообразные препятствия и осложнения. Точно также расчетные методы на основе опционов изначально были разработаны и применялись к инвестициям в акции. В этом качестве они имеют хорошо накатанную колею. На данный момент эти методы хорошо проработаны в своей математической части и широко используются в анализе форм помещения капитала, но их использование в лицензировании технологии и управлении патентами пока ограничено более упрощенным подходам, которые обсуждаются ниже. [c.169] В 90-е гг. резко увеличился приток прямых иностранных инвестиций в Латинскую Америку. В результате прямые иностранные инвестиции обеспечивали в 1996 г. около 13 % всех капиталовложений в основной капитал на континенте. Тем не менее основным видом притекающего на континент иностранного капитала вплоть до последнего времени являлись портфельные инвестиции, причем, как и в России, преимущественно в покупку государственных ценных бумаг, а не в акции компаний. При наступлении признаков ухудшения экономической ситуации эти "горячие деньги" быстро уходят из страны, придавая возможному финансовому кризису уже неизбежный характер. [c.64] Из приведенного расчета следует, что инвестор, поставивший перед собой цель - максимизацию доходности, - должен, казалось бы, включить в свой портфель только один вид актива, характеризующийся наивысшей эффективностью (в нашем примере - ценные бумаги В). Однако такой экстремальный подход, совершенно игнорирующий аргумент (показатель) риска, вряд ли можно считать практически приемлемым, так как в реальной действительности наблюдается закономерность роста степени рискованности ценных бумаг с возрастанием их доходности (т. е. имеет место прямая зависимость между этими двумя характеристиками ценных бумаг). Поэтому большинство инвесторов стремятся диверсифицировать свой портфель (не складывать яйца в одну корзину), снижая тем самым риск от потери своих средств при осуществлении портфельных инвестиций. [c.127] Столь пристальное внимание и детальная проработка в ПБ этих вопросов связаны с тем, что операции по статье Просроченная задолженность в России по объему превосходят прямые и портфельные инвестиции, вместе взятые, а проблема бегства капитала за рубеж остается нерешенной. [c.374] Если инвестиционные компании стремятся приобрести контрольный пакет акций нефтяных компаний, то инвестиции в реальные активы (прямые инвестиции) осуществляются одновременно с портфельными инвестициями. Вместе с тем институциональные инвесторы, заинтересованные во вложениях в производственные проекты и стремящиеся обеспечить гарантии возвратности капиталовложений и контроля за их использованием, обычно совершают и портфельные инвестиции. [c.512] При формировании портфеля ценных бумаг основным критерием выступает приемлемое сочетание комбинации риск/доходность . Как известно, риск и доходность связаны между собой прямо пропорциональной зависимостью — чем выше обещаемая ценной бумагой доходность, тем выше вероятность ее неполучения. Чем больше доля высокорисковых ценных бумаг в портфеле, тем больше вероятность понести потери от подобной инвестиции. В условиях стабильной экономики предприятие может формировать несколько различающихся по уровням риска и доходности портфелей. В условиях инфляции возрастает риск банкротства предприятий, ценные бумаги которых приобретены. Поэтому комплектованию инвестиционного портфеля должно быть уделено особо пристальное внимание. Здесь хороши три житейские мудрости, являющиеся альфой и омегой для любого портфельного инвестора (а) не храните яйца в одной корзине (необходим достаточный уровень диверсификации) (б) без риска не бывает дохода (в) не прельщайтесь ценными бумагами с аномально высоким уровнем обещаемой доходности. [c.243] Понимая, что неразвитость инфраструктуры тормозит национальное экономическое развитие, правительства многих стран пошли на приватизацию и ослабление контроля со стороны государственных монополий, с тем чтобы привлечь больше иностранных инвестиций и технологий и тем самым добиться повышения эффективности функционирования соответствующих отраслей. За период с 1988 по 1995 г. приватизация в инфраструктурных отраслях обеспечила привлечение ресурсов частного капитала в размере 40 млрд долл., из которых более 50% составили прямые и портфельные иностранные инвестиции. [c.191] В результате постепенно вырабатывается некоторый международный стандарт двусторонних инвестиционных соглашений. Прежде всего в них дается унифицированное определение иностранных инвестиций, устанавливаются единые критерии различия прямых и портфельных капиталовложений, количественные параметры отнесения инвестиционных проектов к мелким или, наоборот, крупным. Это вызвано тем, что инвестиционные соглашения нацелены преимущественно на защиту и особую поддержку прямых капиталовложений среднего и крупного размера. [c.122] САРМ основана на прямом признании взаимосвязи риска и доходности чем выше риск, связанный с капиталовложением, тем большую норму прибыли требует инвестор (и наоборот, чем меньше риск, тем меньше требуемая норма прибыли). В качестве общего правила эта здравая мысль применима как к вложениям на фондовом рынке, так и к отдельным инвестиционным проектам. Сложность возникает на этапе количественной оценки указанной взаимосвязи, и именно такую количественную оценку предлагает САРМ. Прежде чем обратиться к самой модели, следует познакомиться с теорией портфельных инвестиций (portfolio theory). [c.505] Казалось бы, ясно видно преимущество прямых инвестиций — контроль над объектом вложения, однако в настоящее время возрастает роль портфельных инвестиций. Данное явле ние связано прежде всего с тем, что называется ТОРГОВЛЕЙ ТЕХНОЛОГИЕЙ. [c.92] Развивая взгляды Кейнса, Ф. Махлуп добавил к ним три вывода 1) если у страны сальдо текущего платежного баланса положительно, то вывоз капитала балансирует превышение экспорта над импортом, давая тем самым возможность странам — покупателям ее товаров увеличивать эти закупки, балансируя это ввозом капитала. В результате национальный доход страны — экспортера капитала увеличивается 2) если отечественные инвестиции невелики, а склонность страны к сбережению высока, то вывоз капитала, благодаря расширению на этой базе экспорта, поддерживает деловую активность и рост национального дохода страны-экспортера 3) влияние ввоза капитала на внутриэкономическую ситуацию в стране-импортере зависит от форм ввозимого капитала хотя наиболее благоприятен ввоз прямых инвестиций, так как он связан с импортом машин и оборудования, но и ввоз портфельных инвестиций поддерживает активность рынка ценных бумаг. [c.451] economy-ru.info Прямые и портфельные инвестиции | Distanz.ru – сетевая система обученияПодпишитесь на бесплатную рассылку видео-курсов: Вопрос №2. Прямые и портфельные инвестиции Прямые инвестиции - это вложения ценностей в уставные капиталы в обмен на корпоративные права, эмитированные хозяйственными обществами. Прямые инвестиции предполагают установление долгосрочных отношений между инвестором и предприятием. Такое участие в капитале предусматривает осуществление устойчивого влияния на его развитие со стороны инвестора. Инвестиции считаются прямыми в том случае, если инвестор владеет контрольным пакетом акций (долей) хозяйственного общества. А величина контрольного пакета акций может изменяться в определенных пределах, в зависимости от количественного распределения акций между акционерами (участниками). Что такое портфельные инвестиции Портфельные инвестиции - это определенные капиталовложения, которые предусматривают приобретение акций, долговых и производных ценных бумаг. При этом субъект инвестирования не имеет контроля над предприятием. Как правило, портфельные инвестиции предусматривают приобретение активов на финансовом рынке. В мировой практике для отнесения понятия инвестиций к прямым принято критерий в 10% владения акциями (паями в уставном капитале эмитента). Другие инвестиций относятся к операциям, не входящим в состав прямых и портфельных инвестиций, а также резервных активов. Это, в частности, торговые (коммерческие кредиты) займа (долгосрочные и краткосрочные), используемые для финансирования внешнеэкономических операций, и ликвидные депозиты (до востребования), привлекаемых коммерческими банками, кредитными союзами, строительными обществами и другими финансовыми учреждениями. К этим инвестициям также причисляют операции по инвестированию, проводимых в наличной форме, а также реинвестирования доходов, полученных в национальной валюте. Прямые инвестиции делятся на: 1) инвестиции, проводимые за рубежом (иностранные инвестиции), 2) инвестиции в экономику страны. А портфельные и прочие инвестиции складываются из активов и обязательств. Операции с финансовыми активами охватывают покупку (продажу) зарубежных ценных бумаг (акций, инвестиционных сертификатов, облигаций, деривативов и др..). Финансовые обязательства Финансовыми обязательствами являются операции с отечественными ценными бумагами. К другим инвестициям относятся следующие активы: наличные, остатки на текущих счетах и депозиты коммерческих банков, займы и другие активы. Обязательства охватывают наличные в национальной валюте, остатки на текущих и депозитных счетах в банках-резидентах, торговые кредиты и авансы, привлеченные для обеспечения экспорта товаров и услуг, и прочие обязательства. Общая инвестиционная деятельность предусматривает осуществление совместной производственной кооперации без создания юридического лица. Такая деятельность проводится на основе договора (контракта) между сторонами. При этом предусмотрено проведение отдельного бухгалтерского учета и составление отчетности об операциях, связанных с использованием таких договоров (контрактов). www.distanz.ru

|