|

|

|

|

|

|

|

|

|

|

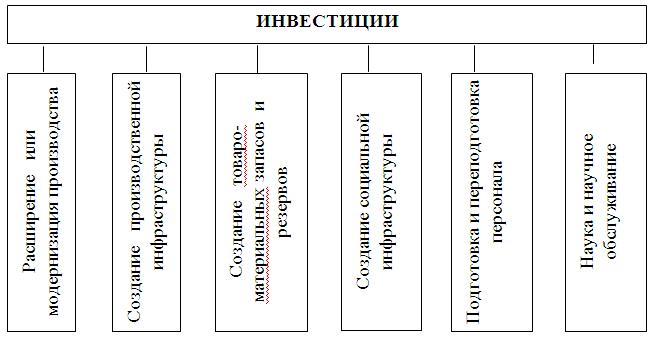

При каких условиях можно добиться реструктуризации кредита? Реструктуризация потребительского кредитаРеструктуризация потребительского кредитаЗдравствуйте, Сергей! Ситуации, подобные вашей, достаточно частое явление в практике кредитных организаций. За время пользования кредитом с заемщиком может произойти множество событий, которые повлияют на его платежеспособность.На этот случай в банках предусмотрена такая услуга, как реструктуризация потребительского кредита. Суть процедуры состоит в пересмотре банком условий кредитного договора, с учетом предоставленной заемщиком информации. В результате пересмотра, банк предложит заемщику новый, облегченный порядок обслуживания долга.При этом срок возврата кредита, как правило, увеличивается, о том стоит ли это делать читайте - тут. При снижении доходов, достаточно обратиться в банк с заявлением и документами, подтверждающими вашу текущую заработную плату. Вы можете попросить банк снизить ежемесячный платеж. Увеличив срок выплаты кредита. Кроме того, банк может предоставить вам отсрочку выплат основного долга, оставив на время отсрочки только обязательную уплату процентов за пользование кредитом. Вы можете воспользоваться услугой реструктуризации вместо того, чтобы брать новый кредит для погашения текущего долга. Банки охотно идут на это. Чаще всего, узнав о сложной финансовой ситуации заемщика, банк предлагает заключить новый кредитный договор с измененными условиями выплат – сниженной процентной ставкой (подробнее об этом здесь), уменьшенной суммой ежемесячного платежа и увеличенным сроком выплат. Изменение условий по кредиту будет оформлено документально. Вам предоставят новый график платежей, разработают особый режим обслуживания кредита. Если по кредиту уже накопилась задолженность, первые платежи пойдут на ее погашение, последующие – на погашение просроченных процентов, пеней и штрафов. Это позволит вам не копить просрочку по основному долгу. Обратитесь в представительство вашего банка, сообщите о создавшейся ситуации. Сотрудники банка предоставят вам бланк заявления на реструктуризацию и список необходимых документов. Предоставив справки, подтверждающие ухудшение вашего материального положения, вы в скором времени получите от банка план реструктуризации кредита, который позволит вам выплачивать задолженность в удобной для вас форме. infapronet.ru Реструктуризация кредита - что это и в каких ситуация применяется. Виды Реструктуризация долга по кредиту. Список документов необходимых, если вам нужно сделать уменьшение ежемесячных платежей по кредиту.К оформлению кредита добросовестный заемщик подходит всегда ответственно. Он не только тщательно выбирает банк, анализирует условия кредитования в разных банках, но также внимательно знакомится со своими обязательствами и просчитывает финансовые возможности по погашению долга. К сожалению, не только от заемщика зависит выполнение кредитных обязательств. Такие существенные факторы, как непредвиденное снижение дохода из-за потери работы, временная нетрудоспособность и дорогостоящее лечение, пополнение семьи и т.д., могут существенно повлиять на платежеспособность заемщика. Уменьшение ежемесячных платежей по кредиту может решить проблему. Для этого необходимо обратиться в банк с заявлением о проведении реструктуризации кредита. Реструктуризация долга по кредиту – это процедура, предусматривающая изменение банком условий кредитования и порядка погашения задолженности по выданному кредиту. Реструктуризация кредита может заключаться в изменении размера процентной ставки в сторону уменьшения, графика внесения платежей по датам и сроков погашения кредита и, соответственно, снижения суммы ежемесячных платежей. Виды реструктуризации кредита

Документы, необходимые к предоставлению для реструктуризации кредита:

Не рекомендуется обманывать банк мнимыми финансовыми затруднениями. Следует учитывать, что в процедуре будет отказано клиентам, имеющим нарушения графика внесения платежей по данному кредиту. Данная услуга банком предоставляется только добросовестным заемщикам с безупречной кредитной историей и при наличии в будущем реальной возможности у заемщика улучшения финансового положения. Плюсы и минусы реструктуризации кредитаРеструктуризация долга по кредиту фактически увеличивает сроки погашения кредитных обязательств. Как правило, добросовестные заемщики заинтересованы в досрочном погашении долга, что может существенно снизить размер сопутствующих расходов – оплату услуг по обслуживанию ссудного счета, общую сумму начислений по процентам за пользование ссудой и т.д. Условия предоставления данной финансовой услуги сотрудниками банка подбираются индивидуально для каждого заемщика. Банк идет навстречу клиенту-должнику, поскольку заинтересован в возврате долга. Реструктуризация кредита не только позволяет произвести уменьшение ежемесячных платежей по погашению задолженности, но и позволяет сохранить заемщику безупречную кредитную историю. Рекомендуется пользоваться данной услугой банка своевременно, обдуманно и при очень серьезных финансовых затруднениях. findept.ru Как добиться реструктуризации кредита - условия, бланк заявления Coloured puzzle on a white background Coloured puzzle on a white backgroundИзменение условий кредитного договора или реструктуризация – это вынужденные меры, на которые может пойти финансовое учреждение ввиду бедственного положения клиента-заемщика. Вопросы о том, как сделать реструктуризацию кредита, беспокоят многих людей, которые не могут выплачивать оформленный заем. Столкнуться с финансовыми проблемами может каждый банковский клиент и в любое время. Но просрочки чреваты навсегда испорченной кредитной историей, что недопустимо для повторного взятия займа. Естественно, и финансовому учреждению подобная ситуация значительно испортит кредитную статистику. Но не стоит думать, что добиться реструктуризации так уж просто. Для изменения условий кредитного договора должны быть свои адекватные причины. На каких условиях банк пойдет заемщику навстречу?Нельзя просто так отказаться от кредитных выплат по собственному желанию. Но можно оказаться в совсем тяжелом положении и предоставить банковской организации документы, которые это подтверждают. Пролонгация, списание неустойки, кредитные каникулы – все это актуальные формы реструктуризации, которые можно оформить при наличии веских причин:

Получается, что реструктуризация кредита предоставляется физическому лицу лишь при значительном ухудшении финансового положения. Должно соблюдаться одно из перечисленных условий. Процедура оформленияПеред подачей заявления о реструктуризации долга по кредиту, можно проконсультироваться с представителем банка, объяснить ситуацию и уточнить, есть ли шансы на пересмотр условий кредитного договора. Если вы не хотите стать обладателем плохой кредитной истории, не нужно утаивать свои проблемы от сотрудников финансового учреждения. Просроченные платежи вызовут негативную реакцию, поэтому в банк лучше обратиться заблаговременно. Реструктуризация кредита проводится совершенно бесплатно. Не нужно бояться обращения в банк, ведь организации также выгодно иметь больше добросовестных заемщиков, а не злостных неплательщиков. Для проведения процедуры потребуется заполнить бланк заявления на реструктуризацию. Если вы не знаете, как написать его, можно попросить образец у кредитного менеджера. Прежде всего, в заявлении следует указать причины обращения в финансовое учреждение и предложить свой вариант реструктуризации, оптимальный для вас. Но не стоит забывать, что, к примеру, продление займа в конечном итоге приведет к выплате большей суммы. Желательно перед походом в финансовое учреждение оценить все возможные варианты – их минусы и плюсы. В банке вам могут предложить:

Также предусмотрены специфические комбинированные варианты, которые предлагают сотрудники финансовой компании. В любом случае заемщику потребуется заполнить по образцу заявление на реструктуризацию кредита и предоставить следующие документы по списку:

Если вы не знаете, как написать заявление на реструктуризацию, с образцом можно ознакомиться здесь.

При подготовке документов необходимо учесть все нюансы и собрать максимум информации, которая подтверждает бедственное финансовое положение. Затем банк возьмет заявление со всем пакетом на рассмотрение и выдаст официальный отказ или же сообщит о положительном решении. В случае отрицательного ответа необходимо сделать копию документа, в котором прописан отказ учреждения от реструктуризации, и обратиться в суд. Некоторые требования к выплатам по кредиту могут быть «срезаны» в судебном порядке. Если верить статистическим данным, в редких случаях банки отказывают в облегчении условий кредитного договора. Обычно находится оптимальный вариант, устраивающий обе стороны. Также в случае отказа со стороны кредитора можно попробовать провести рефинансирование, то есть взять заем в другом банке, чтобы выплатить существующие долги. Если же реструктуризация была проведена, в дальнейшем клиенту следует проявить себя как надежного партнера. Даже небольшие просрочки на один-два дня не допускаются. Если заемщик халатно отнесется к исполнению новых обязательств, условия могут быть пересмотрены не в его пользу. kredit-2014.ru Реструктуризация потребительского кредита3340 Реструктуризация кредита — лучший выход из безнадежного положенияРеструктуризация кредита в банке предусматривает изменение банком условий кредитного соглашения и порядка погашения задолженности по имеющемуся займу. С помощью реструктуризации кредита можно решить проблемы клиента-должника, который по каким-либо причинам не в состоянии вернуть долг. Виды реструктуризации кредита в банке Реструктуризация потребительских кредитов может заключаться в изменении величины процентной ставки, графика ежемесячных платежей и, соответственно, их суммы. Виды реструктуризации банковского кредита:

Реструктуризация кредитов других банков тоже частая процедура, ведь не всегда исходный банк идет навстречу своему клиенту. Сделать реструктуризацию кредита в Сбербанке, Банке Москвы, «Юниаструм Банке», ВТБ 24 — оптимальный вариант, ведь все они имеют специализированные для данной процедуры программы. Необходимые документы для реструктуризации кредитов Услуга реструктуризации банковских кредитов предоставляется только добросовестным заемщикам с хорошей кредитной историей и только при реальной возможности улучшения финансовой ситуации у заемщика. Для этого необходимо предоставить: 1. Заявление на реструктуризацию кредита с обоснованием необходимости проведения данной процедуры. 2. Ксерокопию всего паспорта заемщика, трудовой книжки (либо документа о временной нетрудоспособности). 3. Ксерокопию всей трудовой книжки. 4. Справку с последнего места работы формы 2-НДФЛ за последний календарный год в случае сокращения либо увольнения. 5. Справку с указанием суммы остаточной задолженности и срока погашения кредита, если имеется в виду реструктуризация кредитов других банков. 6. Ксерокопии договоров залога, поручительства и кредитного договора. Даже в случае предоставления всех необходимых документов для реструктуризации кредита в данной услуге будет отказано заемщикам, имеющим нарушения в графике внесения платежей по имеющемуся кредиту. Плюсы и минусы программ реструктуризации потребительских кредитов Реструктуризация долга по кредиту увеличивает сроки ликвидации кредитных обязательств и снижает размер расходов. Сотрудники финансовой организации индивидуально подбирают условия реструктуризации потребительского кредита. В большинстве случаев банк идет навстречу клиенту, поскольку заинтересован в возврате долга. Реструктуризация кредита не только уменьшает размер ежемесячных выплат, но и дает возможность заемщику сохранить хорошую кредитную историю. Услугой рекомендуется пользоваться обдуманно, своевременно и только при серьезных финансовых затруднениях. Например, если был взят кредит на 200 тысяч долларов на 15 лет под 11% годовых, то ежемесячный платеж составлял 2273 доллара. Если в какой-то момент данный платеж становится не по силам (увольнение, переход на другую работу, декрет), то поможет программа реструктуризации кредитов. С ее помощью можно продлить срок кредитования на 25 лет, например. Следовательно, ежемесячный платеж составит 1850 долларов. Хотя в итоге и увеличится переплата банку, но подобные действия помогут выйти из сложной ситуации. Индивидуальное решение финансовых вопросов сотрудниками отделов банков и кредитными брокерами ждет каждого подавшего онлайн-заявку на сайте 1clickmoney.ru. Онлайн-заявки на реструктуризацию кредита в других банках — это надежно, быстро и удобно. Полезная информация Оставьте свой комментарий 1clickmoney.ru Реструктуризация потребительского кредитаБанковский кредит – удобная форма приобретения необходимых в жизни предметов, оплаты за услуги, учебу или лечение, поездки на отдых и т.п. Но полученное в заем, нужно возвращать, да еще и с процентами. И все бы ничего, да вот по независящим от вас причинам все переменилось, с выплатой по кредиту возникли трудности. Но если со временем с работой может все наладиться, то банк ожиданий не допускает, а потому просрочки по кредитам чреваты последствиями: штрафными санкциями, возможной потерей залогового имущества, испорченной навсегда кредитной историей. Но выход из такой ситуации есть — это реструктуризация потребительского кредита. В чем сутьВся процедура заключается в том, что банк по вашей просьбе пересматривает условия кредитного договора. При достижении соглашения между кредитором и заемщиком, первый предлагает второму новый, облегченный порядок обслуживания долгового обязательства. Основой этому служит ваша просьба снизить ежемесячный платеж, которую кредитор удовлетворит, но увеличив при этом срок выплаты кредита. И если на протяжении всего периода отношений с банком не было просрочек и других конфликтных ситуаций, то есть вероятность, что кредитор может предоставить временную отсрочку, когда гасить можно только проценты за предоставленный кредит. Это гораздо выгоднее, чем брать новый кредит для погашения текущего. При этом в конечном результате банк ничего не теряет и, как правило, охотно идет на перефинансирование, узнав все о сложной финансовой ситуации заемщика, тем более, если обговорены главнее условия, что касаются обязательности возврата кредита, сроков погашения и реальной возможности регулярной платности. После чего изменения будут оформлены документально. Заемщику будет предложен новый график платежей и особый режим обслуживания. Если уже появилась задолженность, первые платежи уйдут на ее погашение, дальнейшие — на закрытие просроченных процентов, пеней или штрафов. Благодаря этому удастся избежать просрочки по основному кредиту. Но если по какой-то причине ваш банк не согласен на это, тогда перекредитование можно совершить, взяв заем в другом банке. Для этого нужно будет предоставить:

Как и в любом случае с оформлением кредитования, следует изучить все стороны возможных выгод и рисков, что несет в себе реструктуризация потребительского кредита. Среди положительных моментов — недоступность добавочного комиссионного взыскания, возможность получения большой суммы, что позволит выплатить задолженность по предыдущему кредиту. Из негативных факторов приходится констатировать повышенную цену займа, невозможность оплачивать несколько займов сразу (если такие есть) и обязательность предъявления обеспечения. Разумеется, новый банк так же потребует хорошую кредитную историю. wfinbiz.com Как сделать реструктуризацию кредита физическому лицу: схема, способы и формыСодержание Реструктуризация кредита представляет собой специальную процедуру, которая предполагает, что банк в соответствии с заявлением заемщика изменяет основные условия кредитного договора, составленного ранее. Каждый человек, у которого имеется займ в кредитном учреждении, должен знать, что такое реструктуризация кредита, как ею можно воспользоваться, какие возможности она предлагает и когда она предлагается. Чаще всего необходимость в проведении реструктуризации возникает тогда, когда человек теряет свой постоянный и высокий заработок, за счет чего не может как и раньше справляться с ежемесячными платежами по кредиту. В этом случае должна быть снижена кредитная нагрузка на него для чего и применяется реструктуризация. Формы реструктуризации кредитаЕсли заемщик может доказать банку, что у него действительно сложилась сложная финансовая ситуация, то кредитное учреждение может предложить следующие формы реструктуризации:

Кто может претендовать на реструктуризациюМногие банки стремятся идти навстречу людям, которые хотят ответственно подходить к уплате кредита, а также стараются всеми силами не допустить просрочки. Однако даже в этом случае реструктуризация назначается только при наличии определенных причин и доказательств. Как сделать реструктуризацию кредита? Для этого должны быть соблюдены следующие условия:

Сама процедура может производиться по инициативе как самого заемщика, так и банка. Дело в том, что менеджер банка может увидеть, что изменились платежи по валютному кредиту в связи с ростом курса валюты, поэтому может сам позвонить клиенту и предложить ему реструктуризацию, которая позволит снизить кредитную нагрузку. Также может сам заемщик обратиться в банк. Любая схема считается допустимой и реальной. Заемщик для проведения процедуры должен подготовить определенный пакет документов, в состав которого должны входить:

Что делать, если банк отказал в реструктуризации кредитаСледует отметить, что реструктуризация является правом банка, а не его обязательством, поэтому принудить организацию к этому процессу через какие-либо государственные органы просто невозможно. Поэтому желательно стараться договориться с работниками банка. Чаще всего, если имеются доказательства плачевного финансового состояния плательщика банки сами идут навстречу, поскольку им не выгодно терять клиента, который желает, но не может уплачивать платежи по кредиту. Если все равно не удается договориться, то придется искать денежные средства в других источниках. Таким образом, реструктуризация считается очень выгодным процессом для заемщиков, оказавшихся в трудной финансовой ситуации. Для ее оформления нужно подготовить некоторые документы. Она выгодна и банкам, однако предоставляется только при соблюдении определенных условий, которые являются индивидуальными в каждом банке.

waytop.ru Что такое реструктуризация кредита?Реструктуризация долга по кредиту в различных банках. Чем отличается лояльный банк от нелояльного. Все аспекты и важные условия реструктуризации. Реструктуризация кредита является уступкой кредитора должнику, который погрузился в состояние дефолта. Если говорить проще, то реструктуризация кредита считается сменой основных параметров договора. Реструктуризация долга по кредиту может происходить по потребительскому, автомобильному, пластиковому, ипотечному займу. В этом случае главным условием, чтобы реструктуризировать кредит, считается переход процесса выплат в проблемный характер и для банка, и для клиента. Когда начинается сильная просрочка, стоит сделать планирование реструктуризации. Возможно и ещё одно развитие событий – рефинансирование. При этом изменяются условия кредитного договора. Такая процедура может проводиться не только в случае обнаружения проблем с платежами. Её можно использовать, когда с займом всё в порядке. Многие кредитные организации сегодня наперебой предлагают провести реструктуризацию уже имеющегося кредита, говоря о снижении ежемесячных платежей и процентов по кредиту. Среди этого обилия предложений следует быть максимально осведомленным, чтобы не получить в очередной раз удорожание общего долга. Не попасть в руки изобретательных сотрудников маркетинговой службы банка клиенту помогает умение считать и разбираться в законодательстве.

ПросрочкаРеструктуризация ипотечного или другого кредита применяется, например, в Сбербанке в тех ситуациях, когда имеется в виду заём, просрочки по погашению основного долга по которому уже превысили три месяца. Так требует сделать Банк России. Подобный надзорный орган над банковской системой Российской Федерации требует от контролируемых банков обязательно создавать резерв для обесценивания долга. Размер этого резерва, например в Сбербанке, может достигать величины от 50% до 100% основного долга. Создается данный резерв из чистой прибыли банка, вне зависимости от того, какой кредит оформляет клиент. Это может быть заём ипотечного вида, потребительский кредит, пластиковая карта. Сбербанк в таком случае очень интересуется тем, чтобы просроченный кредит таковым со стороны не являлся. Заёмщик должен знать, что когда наступает изменение платежеспособности, и средств на погашение ипотечного займа, например в Сбербанке, уже нет, то не стоит откладывать дело в долгий ящик. Требуется как можно скорее обратиться в кредитную организацию и начать переговоры об улучшении ипотечного графика. Банк в таком случае будет не очень рад сложившимся обстоятельствам. Тем не менее, такой поступок со стороны клиента будет оценен. Любой банк, и Сбербанк и ВТБ 24 в том числе, имеют заранее проработанный план отработки подобного вида заявлений. Процедура изменения графика в Сбербанке и ВТБ 24 не займет длительного времени, а самое главное – клиенту не откажут. Если же Сбербанк, ВТБ 24 или любой другой банк по какой-либо причине всё-таки отказали в пересмотре ежемесячных платежей, а может и сам клиент просрочил взносы, то просрочка началась с сопутствующими ростами штрафов, пеней и прочих санкций. Не стоит впадать в отчаяние, дело может кончиться хорошо даже при таких событиях. Как только, например, Сбербанк или ВТБ 24, примут на свои плечи нового должника по кредитному договору, то их прежнее отрицательное отношение в корне изменится. И Сбербанк и ВТБ 24, являясь крупнейшими банками страны, сами предложат процедуру реструктуризации долга. Это касается не только лидеров рынка, менее масштабные компании тоже не станут затягивать с просрочками. Результатом этих действий является оптимизация резервов банка исключительно для нужд реструктуризации.

Лояльный банкПри возникновении необходимости реструктуризации долга все зависит от отношения банка к своим клиентам. В принципе резервы вполне позволяют закрыть задолженности просрочившего платежи клиента. Но не каждая кредитная организация может на это пойти. В компании, бывает, принят курс на максимизацию прибыли по кредитам. Допустим, возникла ситуация, по которой Сбербанк, ВТБ 24 или другой банк, решает провести реструктуризацию ипотечного долга по причине банкротства клиента. Если банк ведет себя по отношению к заёмщику лояльно, то он прощает начисление штрафов и пеней, после чего проводит реструктуризацию долга. Это значит, что с клиентом собираются заключать новый договор с тем графиком ежемесячных взносов, который подойдёт для финансовых возможностей платить по кредиту. Можно считать, что в таком случае Сбербанк, ВТБ 24 или какой-либо другой банк предлагают идеальное решение. Самое главное для клиента – это удостоверится, что предыдущий договор, по которому он уже не в силах что-либо оплачивать, уничтожен. Ведь при заключении с клиентом нового ипотечного договора предыдущие отношения должны быть прекращены. При этом оформляется дополнительное соглашение, в котором прописывается закрытие всех условий ипотечного кредита. Также требуется запросить справку о полном закрытии обязательств.

Нелояльный банкНелояльный к клиенту банк можно понять с его стороны, ведь договор заключался на одних условиях, а клиент уже через некоторое время начинает просить об их изменении. В таком случае кредитная организация могла ещё на стадии одобрения заявления по кредиту просто отказать. Но этот момент уже пройден. Допустим, что какой-либо банк, например Сбербанк или ВТБ 24, вообще не собирается прощать штрафы и пени. При этом в отношении клиента начинаются угрозы судебными разбирательствами, и предложения заключить новый договор, по которому сумма долга растет благодаря учетам всех штрафов. Это является очень плохим результатом развития событий, так как клиенту придется переплачивать по ипотечному договору ещё больше. Такая альтернатива крайне невыгодна заёмщику. Спорить с банком в таком случае получится только в суде. Суд со своей стороны часто принимает решение в пользу должника, потому что он просто не в состоянии выплатить начисленные дополнительно взыскания. Но до этого светлого момента финансовая организация так надавит на клиента, что он ещё долгое время будет отходить. Будут угрожать взысканием всех денег сразу через суд.

Содержание нового договораКакой бы вариант ни предложил Сбербанк, ВТБ 24 или любой другой банк, следует внимательно читать все пункты нового договора о реструктуризации долга. Нужно уделить очень большое внимание следующим пунктам:

Банк может вновь написать о своем праве требовать немедленное погашение всей задолженности, изменять график платежей и процентную ставку. В большинстве случаев реструктуризация ипотечного долга в Сбербанке, ВТБ 24 и других учреждениях оформляется новым договором. Но может произойти ситуация, когда такое решение хронических просрочек могут просто оформить дополнительным соглашением к уже существующему документу. В отношении ипотечного кредита всегда изменяется договор на залог или на закладную, где должны повторяться новые условия кредита. Это делает заключение нового договора более сложным, но гарантирует то, что все аспекты нового соглашения будут присутствовать в каждом документе. Такой подход клиента к делу позволяет минимизировать риск изъятия квартиры только по тому поводу, что погашение долга осуществляется не по утвержденному графику платежей.

Аспекты реструктуризацииВсе необходимые для реструктуризации документы зависят от требований конкретного банка. В Сбербанке требуют один пакет документов, в ВТБ 24 – другой. Может, спросят только паспорт, а может, затребуют все документы, которые были при первоначальном оформлении. Цена за проведение процедуры реструктуризации тоже может быть разная:

Реструктуризацию кредита с просрочкой следует проводить только в том кредитном учреждении, где этот кредит оформлялся. Другие фирмы сразу указывают, что дают деньги на реструктуризацию только при условии хорошей доходности займа. Просроченные средства же остаются проблемой только для клиента и его кредитора. Решение изменить условияПрежде чем задумывать об изменении условий кредитования при хороших платежах, например в Сбербанке или ВТБ 24, стоит подумать. Сегодня кредитные организации предлагают большой пакет услуг, направленный на переоформление долгов. Среди программ рефинансирования очень популярны ипотека и потребительские кредиты. Следует ответить себе на вопрос, а зачем вообще проводить рефинансирование? Если задача стоит только в улучшении условий, то следует запросить подробное предложение стороннего банка и просчитать все платежи. Нужно сравнить срок, процентную ставку, тарифы и специальные условия договора. Следует помнить, что в большинстве случаев программа реструктуризации кредитов и общего долга всегда берет комиссию. Также нужно детально изучать подробности нового договора. Опять же здесь играет большую роль финансовая и юридическая грамотность. Если подобного образования не удалось получить в высшем учебном заведении, то не следует расстраиваться. Понять все аспекты банковских кредитов и договоров можно, постепенно погружаясь в вопросы кредитования. Не нужно лениться лишний раз перечитать условия на бумаге, написанные мелким шрифтом. Даже один затерявшийся пункт может привести в дальнейшем к неприятностям.

Стать подкованным в деле кредитов может каждый желающий. В интернете полно ресурсов, которые посвящены тематике получения кредитов и процессам их погашения. Специальные форумы содержат большое количество информации в виде отзывов клиентов, которые уже успели воспользоваться услугами определенных банков. Также приводятся ссылки на законодательные нормы, чтобы у претензий было обоснование. Прочитывая каждый раз новые случаи из жизни клиентов банков, будущий заёмщик обогащает свои познания. В нужной ситуации он сможет разглядеть все подводные камни, которые подкладывают некоторые недобросовестные сотрудники банков при заключении кредитных договоров. Стоит начать разбираться в особенностях кредитования и правительственных постановлениях, как такие процедуры, как реструктуризация задолженности по кредиту, станут предельно понятны. Размещено: 03.03.2014 eurobanko.ru

|

Главное, чтобы представленная документация была проверенной и достоверной, а также подтверждала необходимость в пересмотре условий договора.

Главное, чтобы представленная документация была проверенной и достоверной, а также подтверждала необходимость в пересмотре условий договора.