|

|

|

|

|

|

|

|

|

|

Аккредитив: Что это простыми словами и как производится расчет. Что аккредитивчто это? Разновидности аккредитивов, схема и порядок расчетов, особенности Коротко: Аккредитив – это условное обязательство банка осуществлять по просьбе клиента выплаты физическим лицам и организациям за его счет в пределах той суммы и условий, которые были оговорены заранее. ПодробноАккредитив – это операция, которая производится между одним или несколькими финансовыми организациями в безналичной форме. Основанием для операции служит специализированное заявление, которое оформляется по установленной форме и подается покупателем в пользу поставщика услуги или товара. Участвующими сторонами могут быть только физические, только юридические или и физические, и юридические лица. Что такое аккредитив простым языком? Это очень удобная форма взаимодействия, которую, впрочем, редко используют из-за ее сложности. Аккредитив представляет собой форму расчетов, которая гарантирует платеж для поставщика и выполнение условий договора для покупателя. После осуществления поставки продукта или оказания услуги банк оплачивает продавцу ее стоимость. Покупатель, в свою очередь, возвращает средства в банк с учетом процентов. Аккредитивная форма расчетов может быть использована не только во внутренней торговле, но и во внешней. При ее применении в сфере международной торговли процедура регламентируется Унифицированным правилам и обычаям для документарных аккредитивов, публикации Международной торговой палаты № 600, в редакции 2007 года. Очень часто аккредитив сравнивают с банковской гарантией и факторингом, однако, эти понятия схожи только на первый взгляд. Подробнее об аккредитиве – на видео ниже. Что такое аккредитив: особенности банковской услугиИспользование подобной формы выплат стало получило свое развитие в советские времена. ОАО «Башкирская содовая компания», производящее каустическую соду и находящееся на грани банкротства перешло на аккредитивную форму взаимодействия с клиентами, чтобы все же продолжать деятельность. Зачисление средств происходило только после того, как предприятие предоставляло банку документы, подтверждающие выполнение условий контракта, которые тщательно проверялись. В этом примере видно, что аккредитив давал уверенность обеим сторонам. Схема расчетовУчастники расчетов:

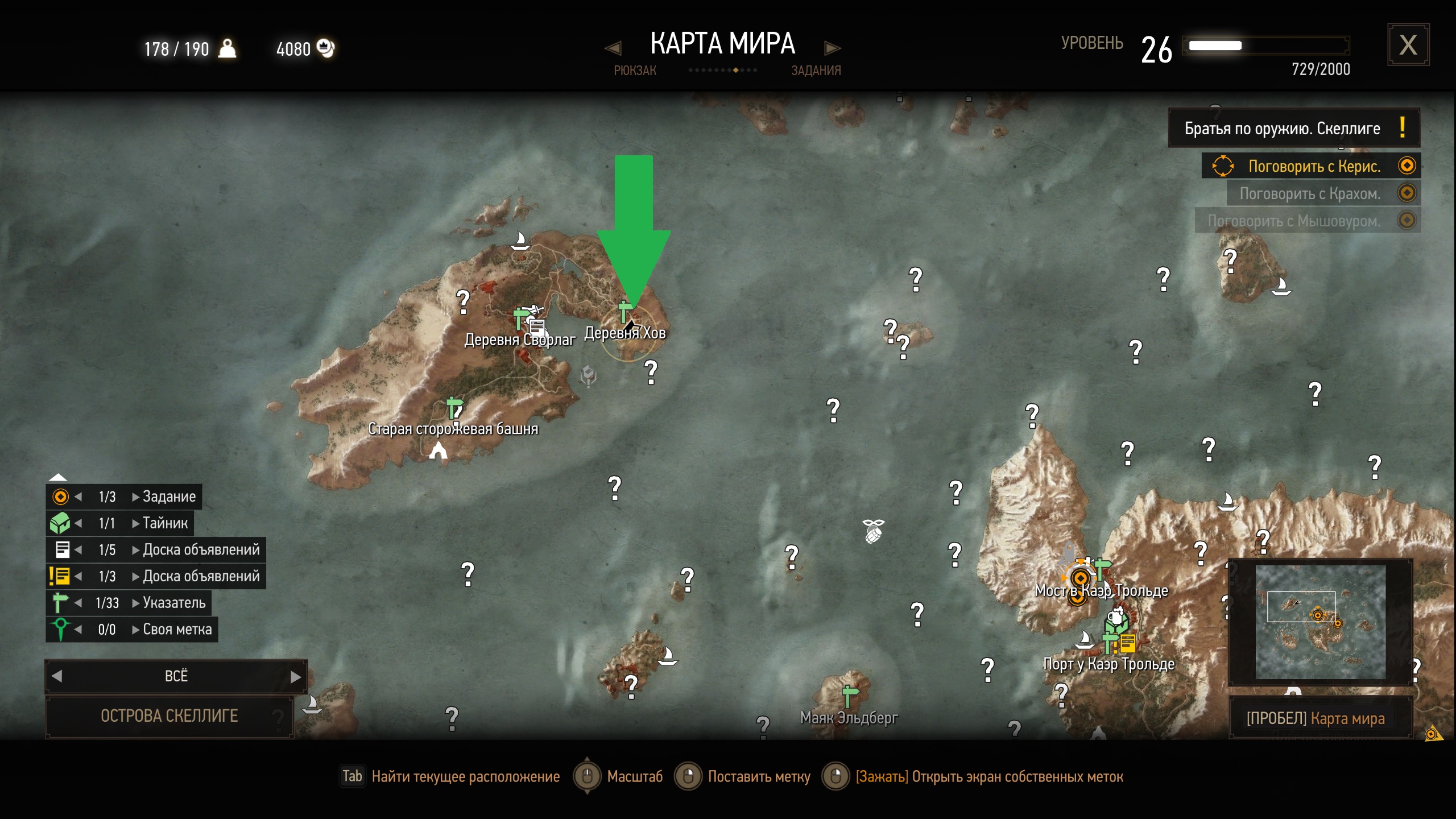

Рисунок 1. Схема расчетов Схема аккредитива довольно проста. Она включает в себя несколько обязательных этапов:

Услуга оказывается банком-эмитентом на основании заявления, составляя договор на бланке формы 0401063. Этот документ гарантирует поставщику, что товар или услуга будет оплачен в оговоренные сроки. Денежные средства покупателя могут быть предоставлены не в конце алгоритма, они могут быть депонированы предварительно. Договор: составление, условия, формаГрамотно составленный договор включает в себя следующие пункты:

Рисунок 2. Бланк Стандартный перечень условий, указанный выше, может быть дополнен дополнениями по поводу порядка проведения расчетов. Например, могут быть использованы не полный платеж, а долевые выплаты. Аккредитив может быть оформлен для оплаты одному физическому лицу или организации. Однако, лицо, с помощью средств которого будет осуществлена выплата может быть изменено, если это указано в договоре – возможность акцепта. Виды аккредитиваПри использовании подобной формы взаиморасчетов очень важным моментом является подбор подходящей разновидности аккредитива. Любые разновидности открываются финансовыми организациями, при этом, тип указывается в соглашении. Типы прописаны в Положении ЦБ РФ:

Правовое регулированиеАккредитивное соглашение четко регламентируется настоящим законодательством Российской Федерации и составляется по правилам, прописанным в нормативных документах Центрального Банка Российской Федерации в том случае, если договор составляется между отечественными организациями или резидентами РФ. Во внимание в обязательном порядке принимаются следующие нормативные акты:

Стоит учитывать, что организация, в пользу которой оформляется аккредитивный платеж имеет право отказаться от подобной формы расчетов. moneymakerfactory.ru Аккредитив что это простым языкомГлавная цель представленной статьи – разобраться, какую роль в финансовой сфере играет аккредитив, а также рассказать, что это, простым языком. Актуальность данной темы растет прямо пропорционально увеличению количества этих операций в банковской сфере нашей страны. И если раньше аккредитив использовался, в основном, в международной торговле, то сегодня данная форма расчетов применяется субъектами предпринимательской деятельности внутри страны. Кроме того, последнее время, этот финансовый инструмент используется при заключении торговых сделок между юридическим и физическими лицами, когда последние не имеют к бизнесу никакого отношения. Представленная информация поможет читателям понять суть аккредитива и разобраться, какую пользу он может принести обычным, среднестатистическим гражданам нашей страны. Главным достоинством статьи является тот факт, что она написана простым, доступным языком, чтобы человек без экономического образования не только уловил смысл, но и разобрался со всеми нюансами, которые часто имеют огромное значение для понимания сути вопроса. Аккредитив — что это простыми словамиВ бизнесе, впрочем, как и в обычной жизни, построение новых отношений всегда связано с определенным недоверием к партнеру, особенно, если речь идет о больших денежных суммах. Независимо от того, кто принимает участие в сделке (большие компании, маленькие фирмы, ИП или частные лица), ни одна из сторон не хочет рисковать своими финансовыми средствами или материальными ценностями. В таких случаях всегда устраиваются тщательные проверки продавцов/покупателей, придумываются различные способы подстраховки и т.д. В результате, теряется время, которое в бизнесе почти всегда имеет реальную денежную стоимость, что приводит к снижению потенциальной прибыли. Но существует способ избежать всех перечисленных моментов – это аккредитив. Достаточно сложный (для непосвященного человека) механизм его работы является серьезным препятствием для широкого применения данного финансового инструмента в отечественном бизнесе. Эта форма расчетов предполагает участие в сделке, кроме продавца и покупателя, двух банков, что является гарантией защищенности интересов обеих сторон. Практика показывает, если сотрудники финансово-кредитного учреждения один раз внимательно изучили, как работает аккредитив, он становится самой распространенной формой расчетов в этом банке, когда речь идет о сделках, где фирмы-участники сомневаются в надежности друг друга. Аккредитив дает уверенность участникам коммерческого проекта в том, что одна сторона получит в полном объеме необходимую ей продукцию, а другая – увидит на своем банковском счету деньги за реализованный товар. Пример из реальной жизни. Предприятию, которое занималось производством строительных материалов, для производства уже заказанной партии товара, нужен был цемент. Но, в связи с тем, что в этот момент фирма находилась практически на грани банкротства, никто не хотел отгружать необходимое сырье без предоплаты. Коммерческий директор завода предложил поставщикам аккредитивную форму расчетов. Сделка состоялась, что дало возможность производителю строительных материалов существенно улучшить свое финансовое положение. Детально изучая аккредитив, нужно сказать, что это расчетные документы, на основании которых банк, действующий по поручению плательщика, гарантирует перевод денежных средств на счет фирмы-получателя, но только после того, как будут предоставлены документы, подтверждающие выполнение условий контракта. Также возможна ситуация, когда платеж осуществляет другой банк, принимающий участие в этой финансовой операции. Инициатором открытия аккредитива является плательщик денежных средств. Хотя на практике, это может быть совместно принятое решение. КлассификацияДля успешного осуществления сделки с применением аккредитива, необходимо правильно выбрать разновидность данного финансового инструмента. Этот момент в обязательном порядке указывается в договоре, который заключают участники сделки. Согласно Положению главного финансового регулятора нашей страны выделяют следующие виды аккредитивов:

Кроме того, в случае, когда договор между поставщиком и плательщиком предусматривает не одну операцию, может использоваться револьверный аккредитив. Он напоминает возобновляемую кредитную линию. Схема работы следующая: например, в начале месяца сделали поставку, банк заплатил деньги получателю (потом плательщик возобновляет аккредитив), во второй половине месяца провели следующую операцию по аналогичной схеме и т.д. Многие предприниматели сталкиваются с таким понятием, как аккредитив с красной оговоркой, но не все знают, что это такое. В этом случае банк-исполнитель после обращения банка-эмитента проводит оплату оговоренной суммы еще до выполнения условий контракта. Другими словами, осуществляет авансовый платеж. Эта форма используется, когда участники сделки имеют опыт совместного сотрудничества. Пример сделки с использованием аккредитива между предприятием и частным лицом можно найти на первичном рынке недвижимости. Покупатель хочет приобрести новую квартиру, но боится отдавать деньги застройщику до того, как объект сдадут в эксплуатацию. С другой стороны, компания-застройщик не рискует вкладывать свои деньги в строительство, без гарантий, что квартиры будут сразу же проданы. Частное лицо отправляется в банк и передает необходимую сумму представителям финансово-кредитного учреждения. Все участники сделки получили необходимые гарантии, а после окончания строительства частное лицо станет владельцем квартиры, строительная компания заберет свои деньги, а банк – проценты за оказанную услугу. Если в большинстве ситуаций аккредитив сравнивают с факторингом (кредитование поставок продукции, когда покупатель получает отсрочку платежа за счет денег банка), то в случае с квартирой операция больше напоминает открытие депозита в пользу других лиц. Организационные вопросыУсловия любого коммерческого проекта прописываются в контракте, который заключают его участники. В этом документе согласовывают права и обязанности сторон, требования к продукции, условия доставки, порядок и форма расчетов и т.д. Если участники сделки решили использовать аккредитив, тогда в контракте дополнительно прописываются:

Обратите внимание на тот факт, что банки, принимающие участие в данной операции несут полную ответственность за нарушение условий контракта. Поэтому, представители финансово-кредитных учреждений очень тщательно проверяют наличие и правильность составления всей необходимой документации. Рассмотрим, как это работает на практике

Главными преимуществами аккредитива являются:

Но данный финансовый инструмент имеет определенные недостатки:

Внешнеэкономическая деятельностьДовольно часто аккредитив воспринимается, как международный финансовый инструмент и считается, что это, простыми словами, способ расчетов между предпринимателями из разных стран. Данное утверждение соответствует реальному положению вещей, хотя и не раскрывает в полной мере значение представленной категории. Практика международной торговли уже давно подтвердила, что аккредитив является самым оптимальным вариантом для субъектов внешнеэкономической деятельности, которая учитывает и защищает их интересы. Кроме того, данный финансовый инструмент функционирует с учетом специфики и правил международных взаиморасчетов. Механизм открытия аккредитива и реализация сделок с применением данной формы расчетов в рассматриваемом случае особо не отличается от аналогичных операций внутри страны. Главная разница заключается в том, что в международной торговле принимают участие иностранные компании и банки, которые должны соблюдать законодательство своих стран, которое иногда отличается от нашего. Подобные «нестыковки» становятся причиной того, что компании отказываются от сотрудничества, опасаясь, что могут нарушить законы и попасть в неприятную ситуацию. Кроме того, начинающему участнику внешнеэкономической деятельности достаточно трудно разобраться в том, кто какие функции выполняет. Но в этом случае необходимо больше общаться с представителями своего финансово-кредитного учреждения, чтобы разработать общую оптимальную схему работы. В международной торговле с использованием аккредитивов Вам не только нужно согласовывать свои действия с контрагентами (поставщиками или покупателями), но и постоянно информировать об изменениях представителей банков. При этом даже если время исполнения обязательств изменилось на один день, необходимо составлять соответствующее дополнительное соглашение и предоставлять его всем участникам операции. Но не забывайте, что на каждом документе должны быть подписи представителей двух банков, зарубежного партнера и Вашей фирмы. Естественно, для этого необходимо время, которое в подобных ситуациях может очень дорого стоить для Вашего бизнеса. Особое место в международной торговле с применением аккредитива играет стоимость данной операции. В представленной статье уже приводилось сравнение этого финансового инструмента с факторингом, то есть в этой ситуации для покрытия аккредитива Ваш банк предоставляет свои финансовые средства. Естественно, это будет стоить не дешево. Но даже если Вы депонируете на время сделки свои собственные деньги, определенных расходов не удастся избежать. Прежде всего, финансовые средства, которые просто «лежат», это всегда потенциальный убыток. Их можно пустить в дело или, в крайнем случае, положить на депозит и получать проценты. Поставщик, который не получил предоплату, вынужден искать средства для закупки сырья и материалов, возможно, ему придется брать кредит, за который тоже нужно платить. Еще одна статья расходов – это банковские услуги, ведь любой вид аккредитива нужно оплачивать. Несмотря на всю сложность представленного вопроса, для многих бизнесменов аккредитив является очень интересной и прибыльной формой организации расчетов. Рассмотрев все его плюсы и минусы, Вы теперь можете проанализировать потенциальную пользу для Вашего дела. Кроме того, изучив все нюансы, связанные с аккредитивом, Вы могли убедиться, что это, выражаясь простым языком, самый надежный способ оплаты, когда одна сторона не сможет «кинуть» другую. Читать так же:comments powered by HyperCommentsbusiness-ideal.ru Что такое аккредитив? Расчеты по аккредитиву :: BusinessMan.ruПри заключении новых сделок между частными лицами и индивидуальными предпринимателями, организациями и предприятиями часто возникает вопрос: «Как застраховаться от недобросовестности контрагентов и избежать потери денег или товара?». Особенно актуален данный вопрос, когда оплата товара производится авансом. При этом риски возрастают, если контракт заключается на значительную сумму с иностранными партнерами. Решение простое – применять при расчетах аккредитивы. Что такое аккредитив, знает не каждый. Однако, изучив все тонкости работы данного вида расчетов, клиенты чувствуют себя более защищенными и уверенными в проведении крупных сделок. Аккредитив: что это простым языком?Аккредитив – это форма безналичного расчета, которая осуществляется под контролем двух банковских организаций. Банк, который защищает интересы покупателя, переводит деньги на счет продавца продукции (услуги) только в том случае, когда продавец предоставит в банк необходимые документы. Список документов составляется при заключении сделки и прописывается в контракте. Схема взаимодействия между партнерами может немного усложняться, все зависит от вида аккредитива. Несмотря на это, банковская организация выступает посредником, который за определенную плату обеспечивает выполнение сделки. Преимущества аккредитива для покупателяРасчеты по аккредитиву, по сравнению с другими формами оплаты, имеют преимущества для покупателя:

Схема использования аккредитиваЧто такое аккредитив, мы выяснили. Теперь давайте разберемся, как же на практике проходят сделки с данной формой оплаты. 1 этап. Продавец и покупатель подписывают контракт (договор купли/продажи, поставки товара, оказания услуг), в условиях которого прописана форма расчетов по аккредитиву, а также условия его раскрытия. 2 этап. Покупатель подает в банк заявление и копию контракта. На основании предоставленных документов, банковская организация открывает аккредитив. При необходимости, аккредитив может быть подтвержден банком продавца, если данные требования предусмотрены контрактом. 3 этап. Покрытие аккредитива формируется либо за счет средств клиента-покупателя, либо на основании кредита, предоставленного данному лицу банком-эмитентом. 4 этап. Продавец доставляет товар, отправляет в банк надлежащим образом оформленные документы. После проверки банком выполнения всех условий, происходит открытие аккредитива, и продавец получает оплату. 5 этап. Покупатель получает товар и все сопровождающие документы. Данная схема проста и прозрачна. Выставленный аккредитив для поставщика выступает гарантией оплаты, а для покупателя снижает риски потери денег, как в случае с предоплатой неизвестному контрагенту. Одновременно банк сопровождает сделку, проверяя ее чистоту. Виды аккредитивовВ постановлениях Центрального Банка Российской Федерации прописана возможность открытия таких видов аккредитивов:

Дополнительные разновидностиНа сегодняшний день существует еще несколько видов аккредитивов. Они представляют собой разновидности тех, что описаны выше. Документарный аккредитив с красной оговоркой – это договор, согласно которому банк-исполнитель получает полномочия от банка-эмитента производить оплату аванса поставщику товара в сумме, оговоренной в контракте, до того момента, когда товар будет полностью доставлен или услуга оказана в полной мере. Револьверный вид – открывается, когда контракт предусматривает несколько поставок примерно равными по стоимости частями на протяжении определенного промежутка времени. Аккредитив открывается на сумму, равную одной поставки, с условием, что после каждой оплаты, на счету будет восстановлена первоначальная сумма. Параллельно с этим, сумма контракта будет циклично снижаться. Переводной (трансферабельный) аккредитив – осуществляет платежи не только в пользу продавца, но и в пользу третьих лиц (поставщиков). Данный вид используется в том случае, когда продавец осуществляет поставку через поставщика и не является непосредственным грузоотправителем. Третье лицо, отгрузив товар по указанному адресу, предоставляет в исполнительный банк необходимые документы, после чего в его пользу производятся все оговоренные ранее выплаты. Какой выбрать вид аккредитива?Как правило, участники должны самостоятельно определять форму аккредитива и согласовывать ее с банком. Главными факторами, влияющими на выбор аккредитива, являются условия проводимой сделки и интересы сторон. Для этого необходимо точно понимать, что такое аккредитив и какие из его форм используются в нашей стране. На данный момент, российское законодательство в вопросах урегулирования безналичных расчетов несколько отстает от наших западных соседей, поэтому можно ориентироваться на международные правила для документарных аккредитивов, разработанных Международной торговой палатой. Стоит учитывать, что не каждый банк готов согласиться на нестандартные условия аккредитива. Это связано, в большей степени с нехваткой квалифицированных специалистов в этой сфере. Поэтому, прежде чем включать в основной договор нестандартные условия, нужно согласовать их с банками получателя и плательщика средств. Участники взаиморасчетовДля того чтобы выбрать данную форму расчетов, недостаточно знать, что такое аккредитив. Нужно также понимать, что, как и любая другая форма безналичного расчета, он имеет свои недостатки. В данной сделке участвуют не две стороны, как при обычных взаиморасчетах, а четыре. Помимо продавца и покупателя здесь участвуют банк продавца и банк покупателя, где открывается простой аккредитив, счет и происходят все основные операции. Это вносит определенные сложности в проведение сделки. Сложности оформленияРасчет по аккредитиву подразумевает жесткие требования к документам и срокам, а также усложнение процедуры оформления. Кроме составления основного контракта между покупателем и продавцом, требуется произвести обмен документами между банками. Несмотря на то что сейчас это делается в электронном виде, на проверку всех документов требуется время. Дорогая услугаСтоимость данного вида оплаты достаточно высокая. Банк взимает комиссию за все операции, проводимые с аккредитивами. К тому же с момента открытия аккредитива, деньги на счету покупателя замораживаются, что является гарантией покрытия аккредитива. ЗаключениеНесмотря на все свои недостатки, такая форма оплаты является надежной и удобной для всех участников сделки. Разобравшись во всех тонкостях процесса, клиент больше не сможет отказаться от такого вида расчетов. businessman.ru Аккредитив - это... Что такое Аккредитив?Аккредити́в — условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву), осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки, или оплатить, акцептовать или учесть переводной вексель, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель[1]. Аккредитивы используются как форма расчётов в торговой сделке, наряду с авансом, инкассо и открытым счётом (или оплатой по факту). Кроме того, в международной торговле, в отличие от внутрироссийской практики, аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией. Международные аккредитивы выпускаются в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г.) и другими документами Международной торговой палаты; аккредитивы для расчётов на территории Российской Федерации выпускаются в соответствии с нормативными документами Центрального Банка Российской Федерации, нормы которых отличаются от общепринятой мировой практики. Преимущества данной формы безналичных расчётов: гарантия платежа поставщику; контроль выполнения условий поставки и условий аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота. Недостатки: сложный документооборот; высокие комиссии банков. Виды аккредитивов

Примечания

См. такжеЛитература

biograf.academic.ru Аккредитив - это... Что такое Аккредитив?Аккредити́в — условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву), осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки, или оплатить, акцептовать или учесть переводной вексель, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель[1]. Аккредитивы используются как форма расчётов в торговой сделке, наряду с авансом, инкассо и открытым счётом (или оплатой по факту). Кроме того, в международной торговле, в отличие от внутрироссийской практики, аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией. Международные аккредитивы выпускаются в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г.) и другими документами Международной торговой палаты; аккредитивы для расчётов на территории Российской Федерации выпускаются в соответствии с нормативными документами Центрального Банка Российской Федерации, нормы которых отличаются от общепринятой мировой практики. Преимущества данной формы безналичных расчётов: гарантия платежа поставщику; контроль выполнения условий поставки и условий аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота. Недостатки: сложный документооборот; высокие комиссии банков. Виды аккредитивов

Примечания

См. такжеЛитература

dik.academic.ru Аккредитив - это... Что такое Аккредитив?Аккредити́в — условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению приказодателя (плательщика по аккредитиву), осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки, или оплатить, акцептовать или учесть переводной вексель, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель[1]. Аккредитивы используются как форма расчётов в торговой сделке, наряду с авансом, инкассо и открытым счётом (или оплатой по факту). Кроме того, в международной торговле, в отличие от внутрироссийской практики, аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией. Международные аккредитивы выпускаются в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г.) и другими документами Международной торговой палаты; аккредитивы для расчётов на территории Российской Федерации выпускаются в соответствии с нормативными документами Центрального Банка Российской Федерации, нормы которых отличаются от общепринятой мировой практики. Преимущества данной формы безналичных расчётов: гарантия платежа поставщику; контроль выполнения условий поставки и условий аккредитива банками; как правило не отвлекаются средства из хозяйственного оборота. Недостатки: сложный документооборот; высокие комиссии банков. Виды аккредитивов

Примечания

См. такжеЛитература

dal.academic.ru Что это простыми словами и как производится расчетГлавная » Аккредитив: Что это простыми словами и как производится расчетСохранитьSavedRemoved 0  Часто у бизнесменов и участников рынка возникает вопрос, что такое аккредитив простыми словами. Это особые финансовые механизмы, которыми рекомендуют пользоваться солидные финансовые структуры, способствуя обеспечению надёжности единичных сделок или долговременных контрактов. Содержание этой статьи: Способы расчётов без финансовых рисковЗаинтересованные клиенты банковских организаций стараются выбрать наиболее безопасные способы взаимодействия со своими партнёрами по бизнесу, выясняя нюансы различных расчетных форм, включая аккредитив. При заключении контрактов с новым поставщиком, нередко, возникают определённые опасения, связанные с предоплатой или иными финансовыми мероприятиями. Однако, банки предлагают достаточно надёжные инструменты – аккредитивы, способные практически свести на нет риски при заключении подобных сделок. Так, финансовыми организациями предусмотрена специальная форма расчётов, которая выгодна не только поставщикам, но и заказчикам. Кроме того, расчёты по аккредитиву (согласно ст. 867 ГК РФ) успешно используются не только на внутреннем рынке, но при заключении контрактов с зарубежными партнёрами. back to menu ↑Надёжный способ взаиморасчётовАккредитивом принято называть специальный счёт, который резервирует денежные средства, позволяющие, при соблюдении определённых условий, проводить реализацию тех или иных услуг или товаров. На сегодняшний день практически все крупные банки предлагают проведение расчетов в форме документарных аккредитивов, что предполагает выплату данной финансовой структурой обозначенных средств получателю или так называемому бенефициару. То есть, солидная финансовая организация гарантирует оговоренные контрактом выплаты. Расчеты по аккредитиву позволяют:

Счёт аккредитива открывается заказчиком на собственные денежные средства или на условиях кредитования банком, если лицо не ограничено в праве на получение кредита от финансовых организаций. back to menu ↑Схема аккредитиваДействия аккредитивной формы расчетов подразумевают:

Подобная схема аккредитива помогает избежать недоразумений при заключении различных сделок между предпринимателями. Кроме того, наиболее используемым видом документарных расчетов считается, так называемый, безотзывный аккредитив. Так, подтверждённая или неподтверждённая его форма не отзывается и не изменяется ни одной из сторон, включая финансовые структуры, без согласия поставщика услуг. back to menu ↑Безотзывной аккредитивВ отличие от отзывного аккредитива, данная форма расчетов является наиболее надёжной, что позволяет избежать рисков, связанных, прежде всего, с финансированием тех или иных предприятий. Однако, взаимные договорённости партнёров по сделке могут повлиять на изменение условий прежних контрактов, тогда и условия безотзывного аккредитива будут изменены. Проведение расчетов с помощью данных форм, предполагает определённые условия аккредитива, которые оговариваются при заключении контрактов, и обязательны для исполнения. Например, перечисление финансовых средств на счета поставщика производится лишь в случае отгрузки заказанных товаров или при полном выполнении работ и предоставлении соответствующей документации о проведении данных мероприятий. Однако, в случае нарушении подобных обязательств, покупатель вправе отказаться от оплаты и возвратить заказ продавцу.

Договор аккредитива, предполагающий подобные способы расчётов, прежде всего, тщательно обговаривается, и протоколируется вся информация, способная повлиять на проведение торгово-денежных операций и оплат по ним, а именно:

Процесс открытия аккредитиваОткрытие аккредитива предусматривает подачу заявления в соответствующей форме, где прописывается:

Благодаря аккредитивной форме расчетов, стороны могут быть уверены в незыблемости их прав, однако следует правильно выбрать вид данных услуг, предоставляемых финансовыми структурами. back to menu ↑Виды и формы счетов аккредитиваТак, банки предусматривают открытие:

а также, аккредитивов с красными оговорками, револьверных и иных форм.

Аккредитивная форма расчетов широко применяется при сделках с недвижимостью (к примеру, договор купли-продажи квартиры или земли, договор найма), что удобно и для юридических, и для физических лиц, так как данным действиям свойственны повышенные риски. back to menu ↑Аккредитивная форма расчётов при сделках с недвижимостьюДля продавцов, так и для покупателей данного вида имущества, наиболее важен процесс получения или передачи денежных средств. Несмотря на то, что организацию данной процедуры берут на себя солидные нотариальные конторы, подобные способы не гарантируют полную безопасность. Нивелировать подобные риски способны аккредитивные расчёты.

Так, при осуществлении покупки недвижимости, стороны обговаривают условия данной сделки, что предполагает получение определённой денежной суммы продавцом и приобретение права собственности покупателем. Однако, существует несколько нюансов, например, сделка будет признана законной, после регистрации договора в определённых организациях, но оформлять недвижимость на покупателя до получения денег весьма рискованно, потому открытие аккредитива является наиболее рациональным вариантом в подобных ситуациях. back to menu ↑Преимущества использования аккредитива при сделках с недвижимостьюКроме того, для физических лиц, данный способ расчётов имеет ряд преимуществ:

Чаще всего, при желании продать квартиру или загородный дом, покупателем в пользу продавца открывается безотзывный покрытый аккредитивный счёт, то есть уже обеспеченный необходимыми денежными средствами. Таким образом, при предоставлении в исполняющий банк соответствующих документов, продавец получит оговоренные суммы. Покупатель также застрахован от рисков и, при отказе продавца от продажи недвижимости, внесённые на аккредитив деньги вернутся на счета их владельца. Кроме того, суть аккредитива исключает необходимость:

Помимо этого, законность данных сделок контролируется солидными финансовыми организациями, что предусматривает не только гарантии, но и ответственность банков за проведение подобных операций. Таким образом, исключается не только возможность обмана, но:

Нюансы заключения договора о купле продаже недвижимости с применением аккредитиваПроцесс открытия аккредитива предписывается стандартами ICC и предусматривает универсальность правил. Однако использование аккредитивов при покупке квартиры или иной недвижимости имеет несколько нюансов. Так, договор между участниками сделки должен предусматривать применение аккредитивного расчета. Кроме того, согласовываются условия аккредитивного расчёта, например:

И только после этого заключается и регистрируется договор. Однако, на момент регистрации данного документа, ни один из участников сделки не имеет доступа к оформленным на аккредитив средствам. Таким образом, аккредитив становиться гарантией в способности покупателя оплатить приобретаемый объект, а продавец может быть уверен в получении денег после оформления недвижимости. Несмотря на простоту схемы аккредитива, каждый процесс требует процедуры согласования, что занимает определённое время. Так, согласования требуют, не только условия, обговариваемые между участниками сделки, но и обсуждения их с банками и плательщика и получателя, причём, все стадии данных обсуждений фиксируются документально. Договоры о купле-продаже недвижимости, при осуществлении сделки по аккредитиву, оформляются в соответствии со стандартными образцами, где точно указаны:

Кроме того, обязательно внесение дополнительного пункта о том, что расчёты между сторонами будут проводиться с использованием аккредитивного счёта.

Сами условия получения денежных средств определяются договором о его открытии, где также устанавливаются документы, которые продавец предоставляет в финансовую организацию, для их получения. Кроме того, некоторые банки могут потребовать выписки из реестров собственника недвижимости. По мнению специалистов, аккредитив является наиболее надёжным способом расчётов, при покупке недвижимости и заключении иных сделок. К тому же, возможность использования различных форм счетов предполагает получение выгоды и гарантий для обеих сторон при заключении контракта. Расчёты в аккредитивной форме между отечественными субъектами нормируются Центральным Банком и проводятся в соответствии с параграфом 3 главы 46 Гражданского Кодекса. Формы международных нормативных актов составлены Международной Торговой палатой и отличаются от норм, предусмотренных ЦБ России. back to menu ↑Преимущества использования аккредитивных формНезависимо от выбранных форм аккредитива, партнёры по бизнесу или физические лица получают ряд преимуществ при заключении сделок:

Потому, аккредитив считается наиболее безопасным способом проведения финансовых мероприятий с идеальными условиями защиты интересов сторон. back to menu ↑Юрий Птицын: аккредитив — это условное обязательствоyurface.ru

|